Возврат с УСН на ОСНО в 1С: Бухгалтерии предприятия 8 - шаг 2

- Опубликовано 09.09.2018 15:40

- Просмотров: 16100

В предыдущей статье (Возврат с УСН на ОСНО в 1С: Бухгалтерии предприятия 8 - шаг 1) проведены подготовительные операции к ведению учета при применении ОСНО, а именно – отражены в налоговом учете остатки товарных и материальных ценностей, кредиторская задолженность поставщикам. В этой статье речь пойдет о втором шаге: корректировка в НУ реализации и НДС.

Рассмотрим особенности учета доходов в переходном периоде.

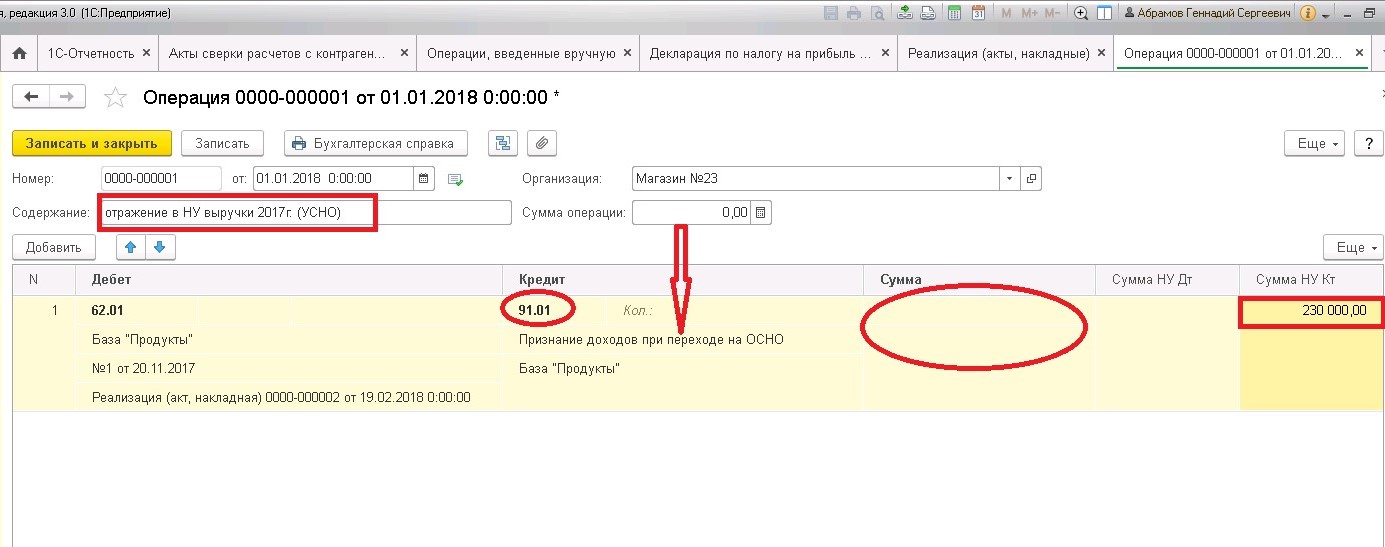

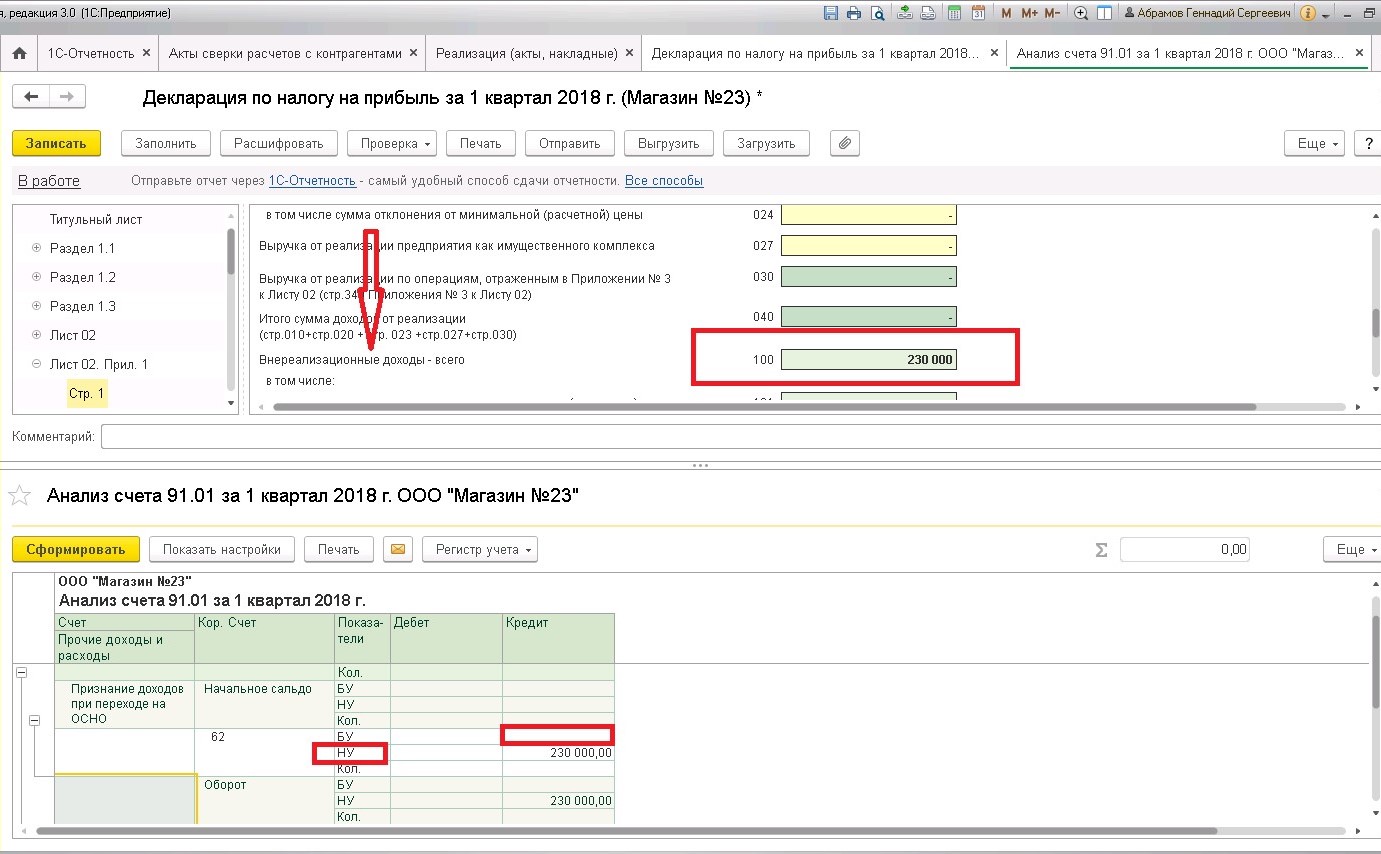

Особенность первая: Если отгрузка произведена при УСНО, а оплачена при ОСНО операцией только налогового учета 1 января после добровольного перехода на ОСНО (1 числа месяца текущего квартала, при утрате права) фиксируем дебиторскую задолженность покупателей:

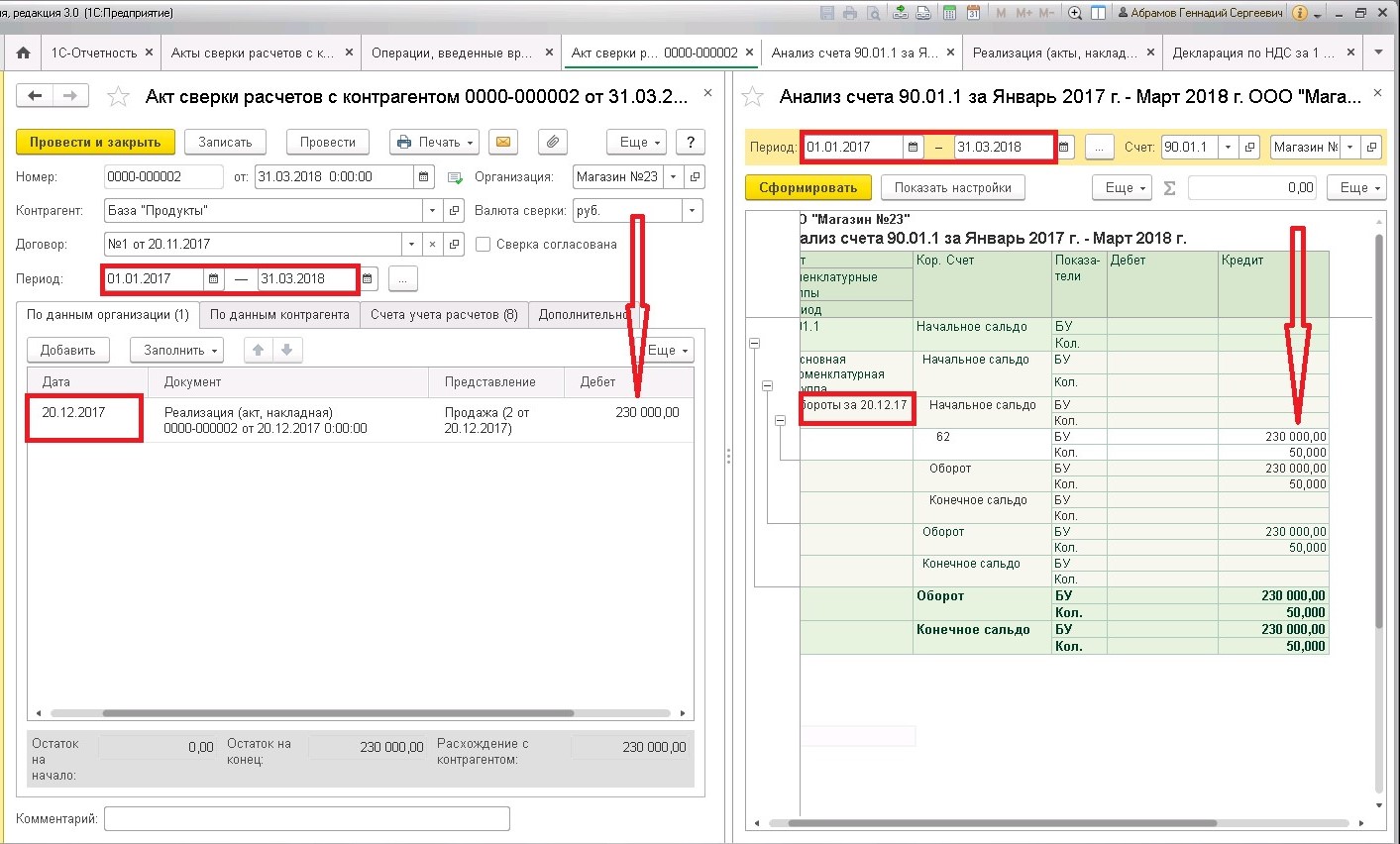

Сравниваем данные налогового и бухгалтерского учета:

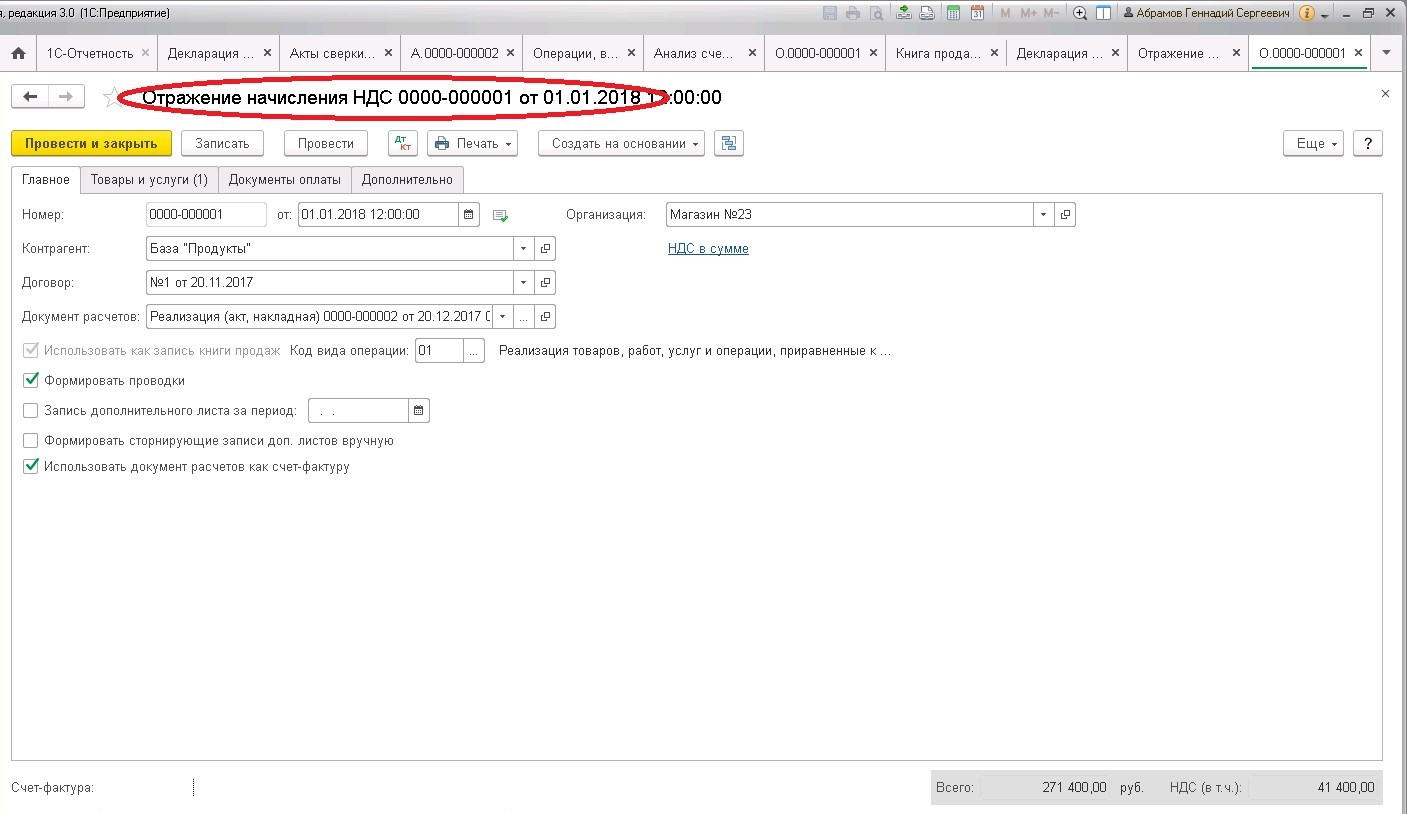

Особенность вторая: По заключенным до перехода на ОСНО договорам цена товаров, работ, услуг была установлена без НДС. Необходимо согласовать с покупателем (заказчиком) и внести изменения в договор, увеличив цену на сумму НДС.

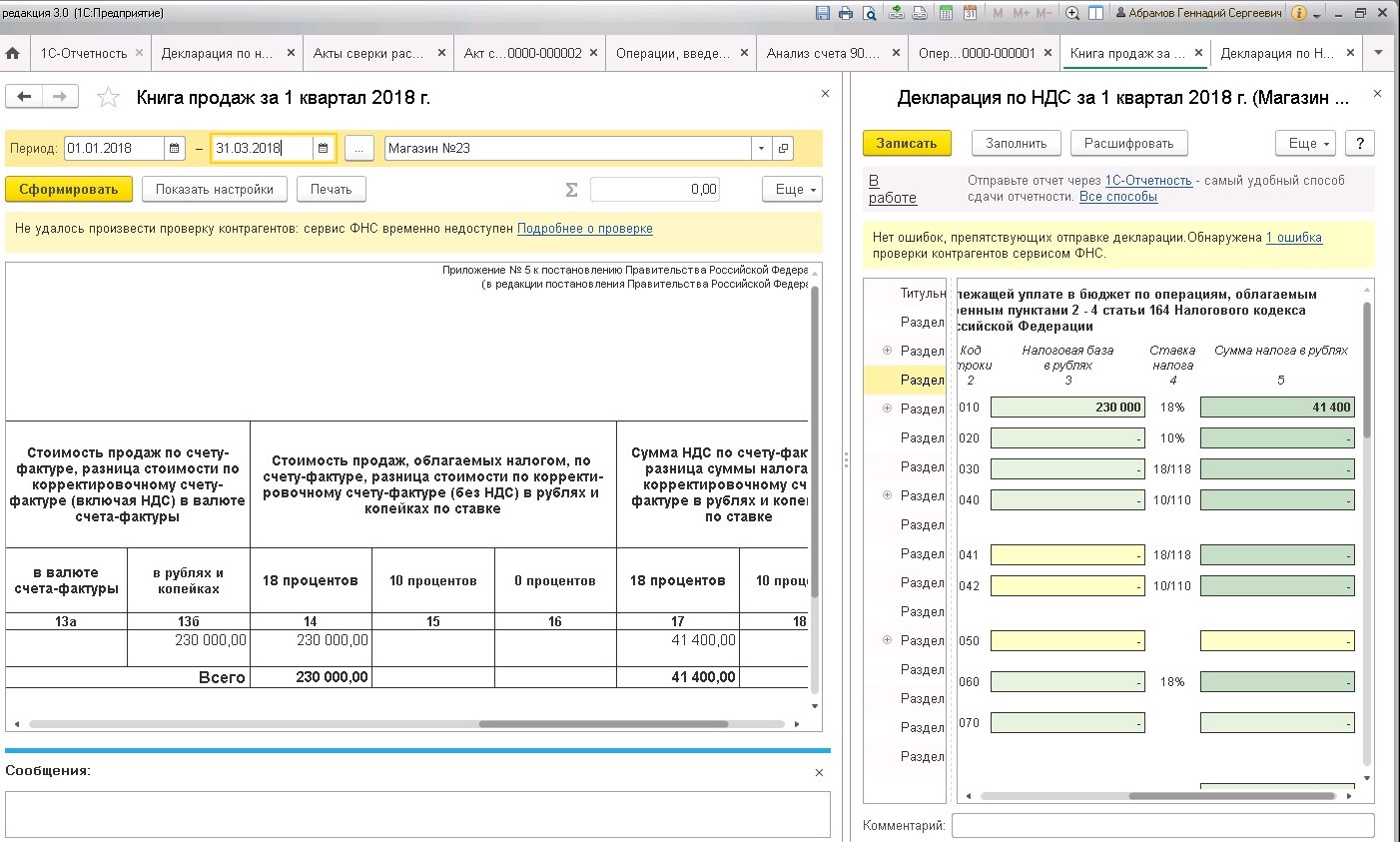

Рассмотрим проводки по доначислению на цену договора суммы НДС:

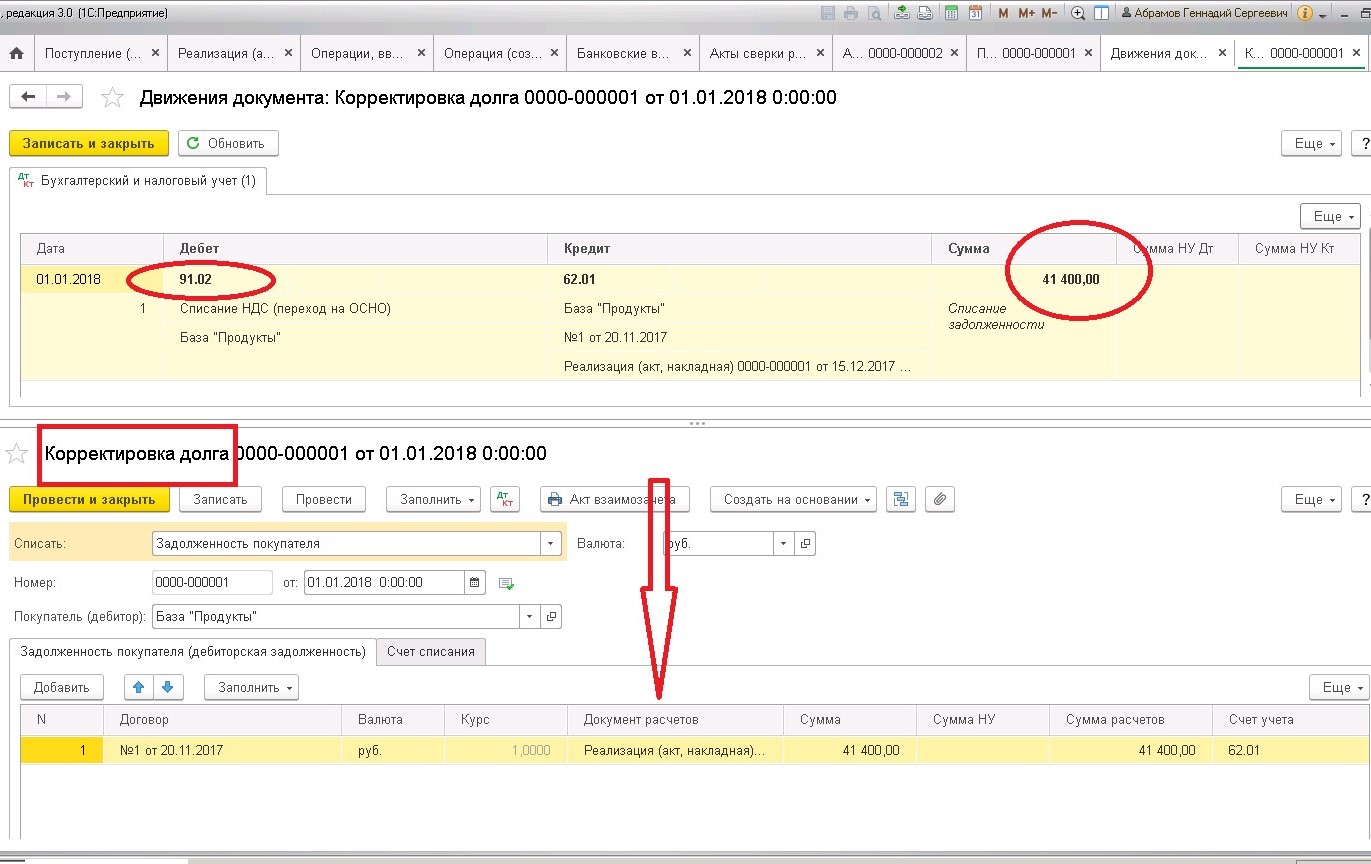

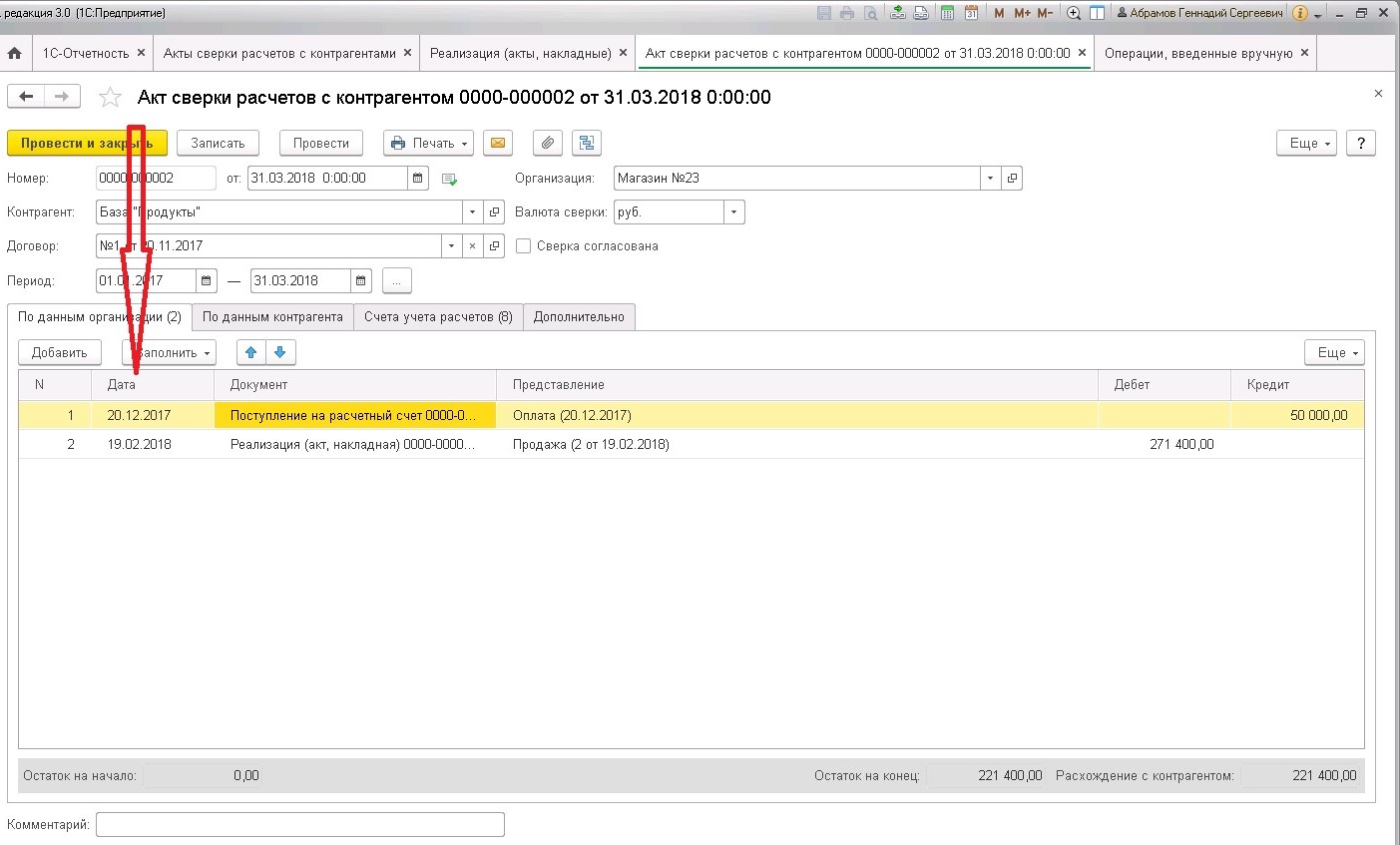

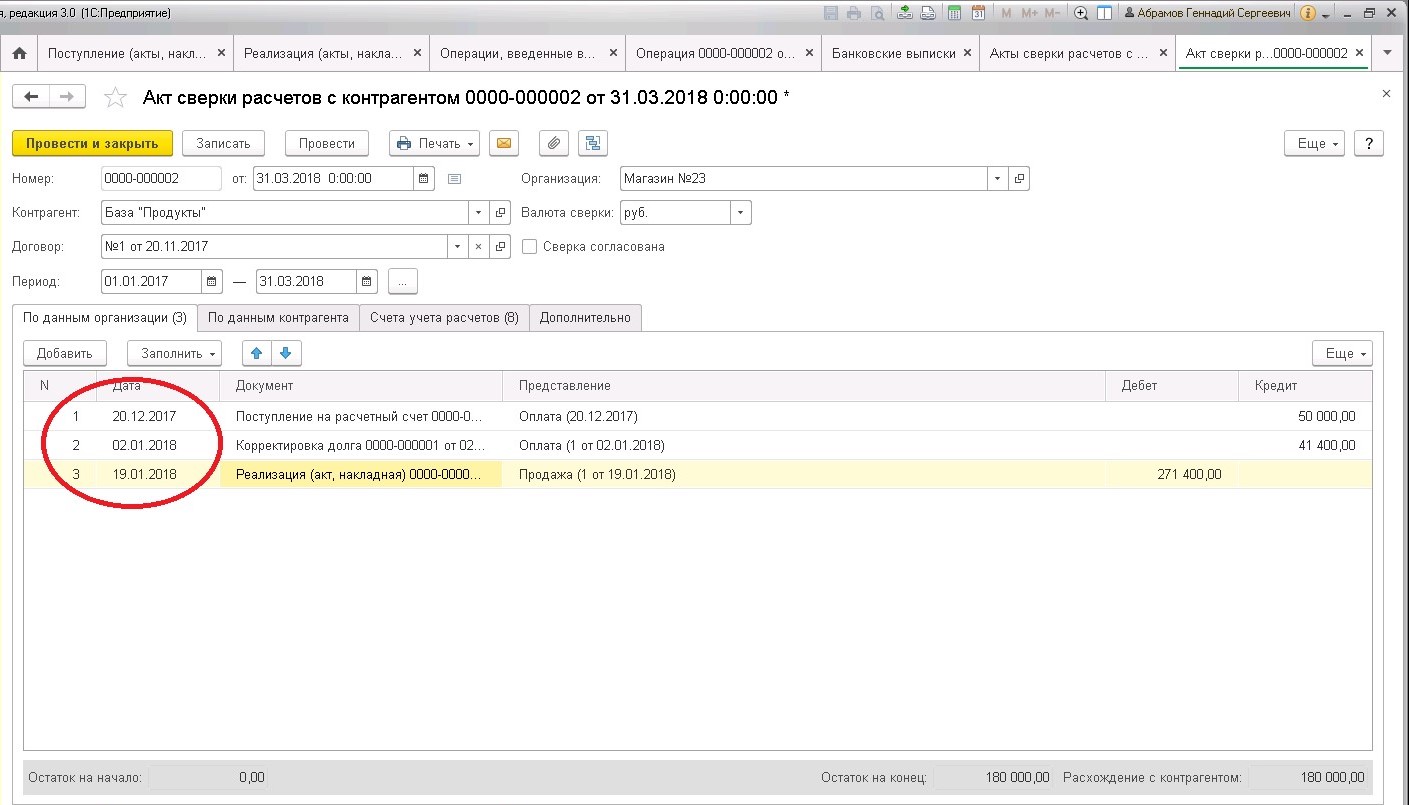

Проблема в том, что покупатель (заказчик) может не согласиться с таким увеличением. В этом случае, нужно доначислить НДС сверх цены договора и оплатить в бюджет за счет собственных средств. При этом формируем корректирующие проводки только бухгалтерского учета (документ «Корректировка долга»):

Итак, «пересечение жанров»: сравниваем показатели до и после перехода на ОСНО:

Данные бухгалтерского учета

Данные налогового учета

Особенность третья: На дату перехода на ОСНО нужно учесть отгрузки, по которым была оплата или частичная оплата, с учетом полученного при УСНО аванса.

Если аванс получен до смены режима, а отгрузка производится уже при ОСНО - реализацию отражаем с учетом НДС:

- Вариант с доп. соглашением на увеличение цены договора будет выглядеть так:

- Вариант с отказом покупателя от увеличения цены договора на сумму НДС будет выглядеть так:

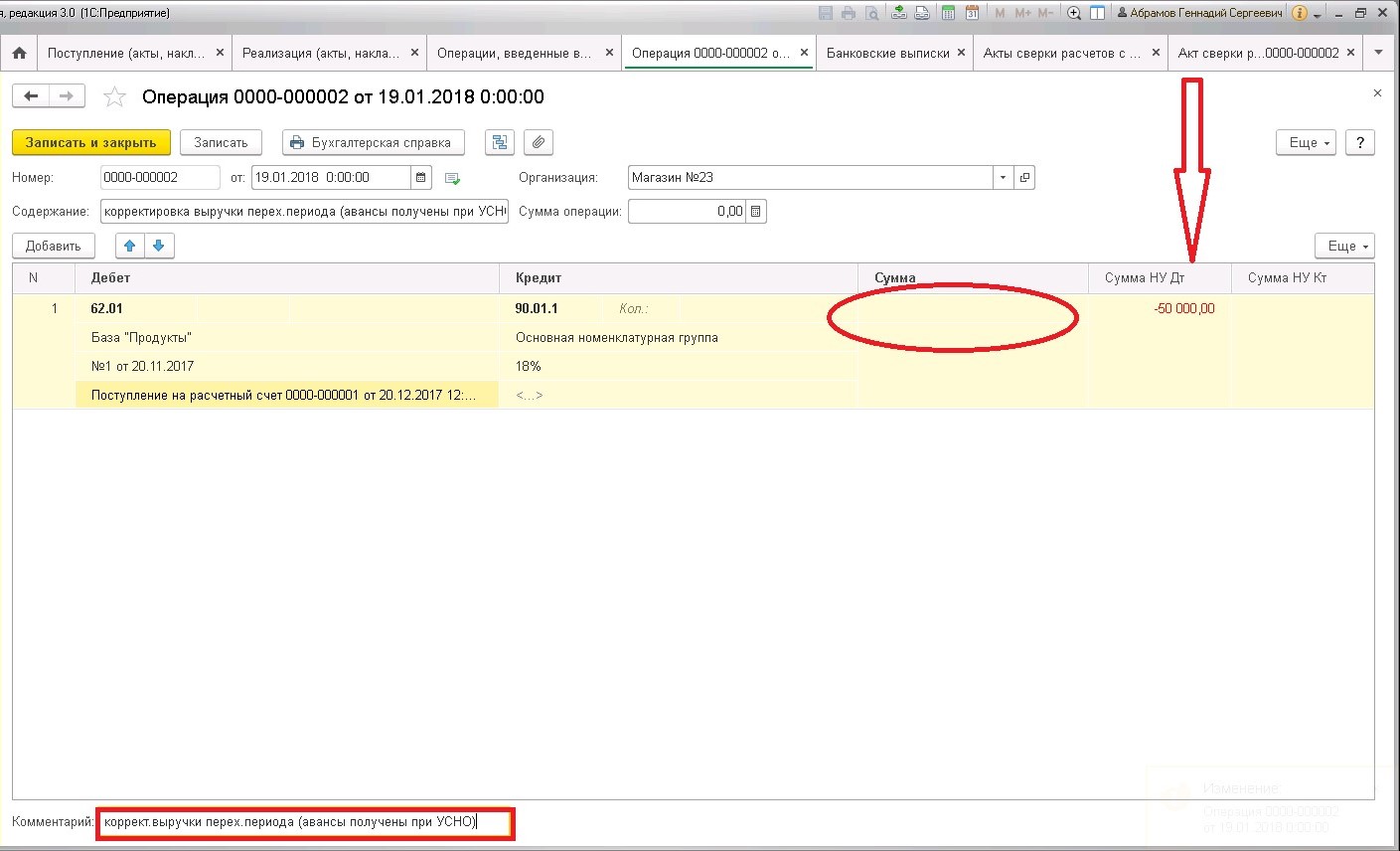

При этому нужно учесть, что выручка в сумме полученного аванса уже была принята для целей налогообложения при УСНО. Формируем корректирующие проводки по авансу, полученному при УСНО:

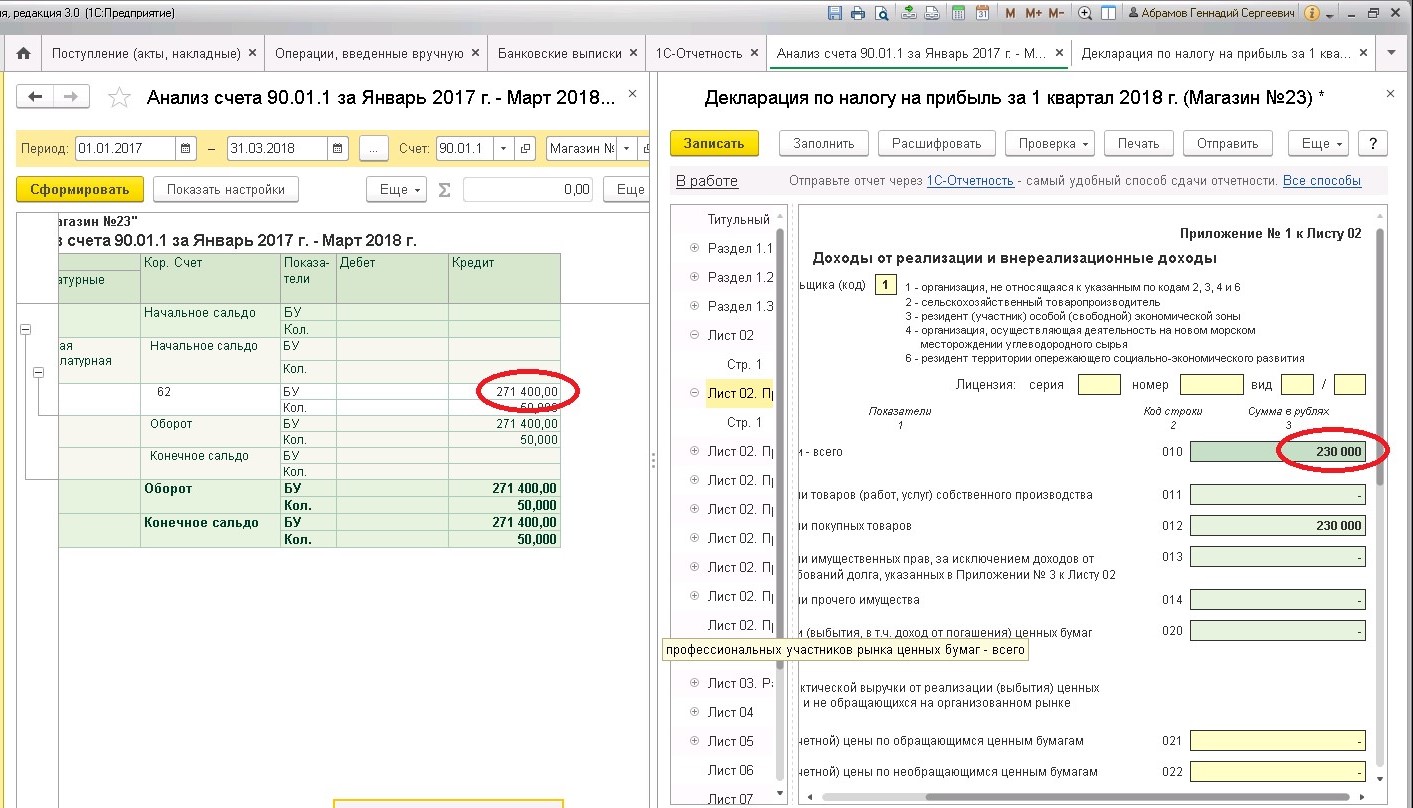

Для проверки заполним бухгалтерскую и налоговую отчетность за сопоставимый период:

Важно: Прочие доходы, начисленные, но не оплаченные при УСН (например, проценты от предоставленных займов) отражаются аналогично.

Право на налоговый вычет по НДС в переходном периоде

Объект «Доходы»

Налогоплательщики, применявшие объект налогообложения «Доходы» не имеют права на налоговый вычет по НДС по товарам, работам, услугам, купленным при применении этого режима в принципе.

Объект «Доходы за вычетом расходов»

Действует следующее правило - право на налоговый вычет по НДС есть только по тем товарам, работам, услугам, которые:

- не использованы (не списаны) при применении УСНО;

-будут использованы при ОСНО;

- сумма НДС не была учтена в расходах при УСНО;

- у организации имеются счета-фактуры, а также первичные документы на поступление товара, работы, услуги (товарные накладные, акты приема-передачи, ТТН).

Кроме того, эти товары, работы, услуги должны быть использованы для облагаемых НДС операций.

Важно: что же касается НДС, включенного при УСН в стоимость ОС, то он был включен в расходы при УСН. Налоговый вычет, что логично, не предусмотрен.

К налоговому вычету НДС принимаются счета-фактуры в случаях:

-сырье, материалы куплены, не оплачены при УСН, не отпущены в производство при УСН;

-товары куплены, не оплачены, проданы при УСН;

-товары куплены, не оплачены, не проданы при УСН;

-товары куплены, оплачены, не получены; соответственно, не проданы при УСН.

Для анализа используем «Универсальный отчет» с соответствующими настройками (рассмотрен в статье

Возврат с УСН на ОСНО в 1С: Бухгалтерии предприятия 8 - шаг 1).

«Изменение картины мира требует много энергии».

Автор статьи: Ирина Казмирчук

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии