Налоговый учет при применении УСН – настройки 1С: Бухгалтерии

- Опубликовано 24.04.2019 13:15

- Просмотров: 9258

Сегодня мы хотим поделиться с вами текстовым конспектом фрагмента нашего популярного видеокурса "Налоговый учет при применении УСН". В данной части речь пойдет о настройках налогового учета, а также о том, как в целом организовано ведение налогового учета при применении УСН в программе 1С: Бухгалтерия.

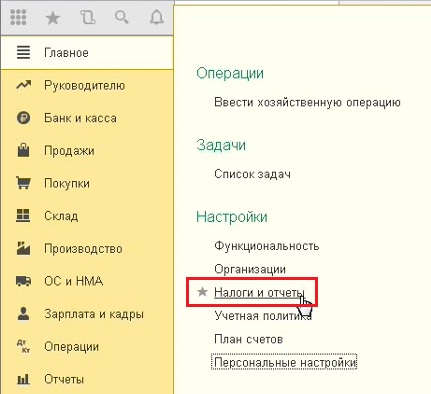

Больше всего в контексте данного курса нас интересует пункт «Налоги и отчеты», где находятся все основные настройки ведения налогового учета при применении УСН и не только.

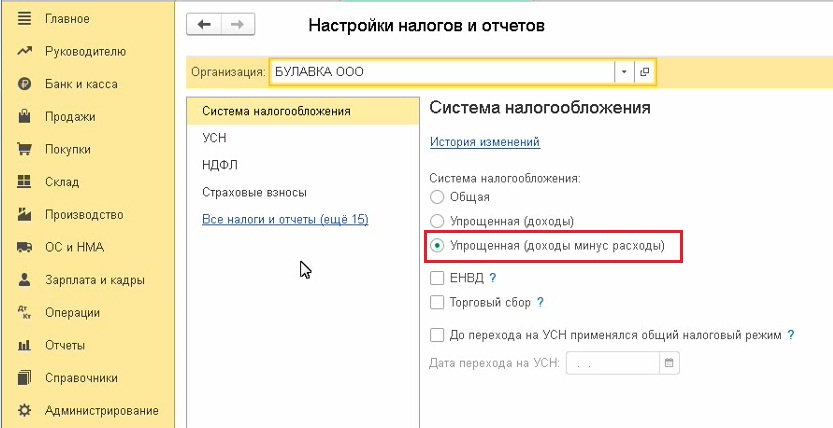

Итак, первым делом нам необходимо выбрать систему налогообложения.

В ходе нашего практического примера мы будем рассматривать организацию с объектом обложения «Доходы минус расходы». Сделано это потому, что именно данный объект обложения вызывает максимальное количество вопросов у наших клиентов и наших читателей.

С учетом доходов все более понятно, учет доходов мы также обязательно рассмотрим (здесь, в принципе, информация общая для обоих объектов обложения). А вот на расходах мы сделаем достаточно серьёзный акцент и поговорим о них подробно, потому что именно расходы вызывают больше вопросов у пользователей программы 1С. Для доходов в части отличий, я также сделаю небольшие оговорки, и об этом всем пойдет речь чуть позже. А пока переходим на вкладку «УСН».

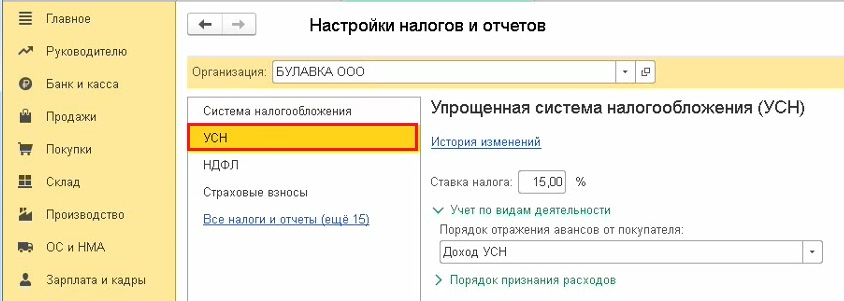

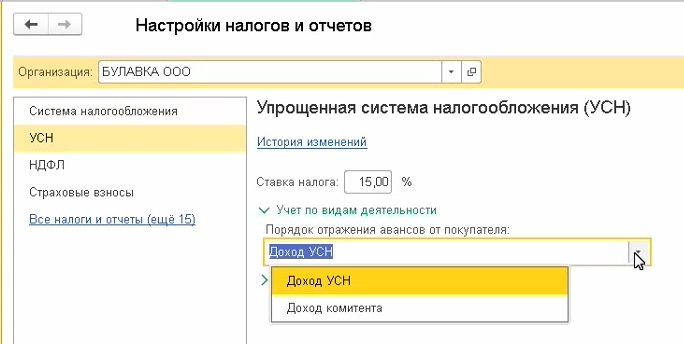

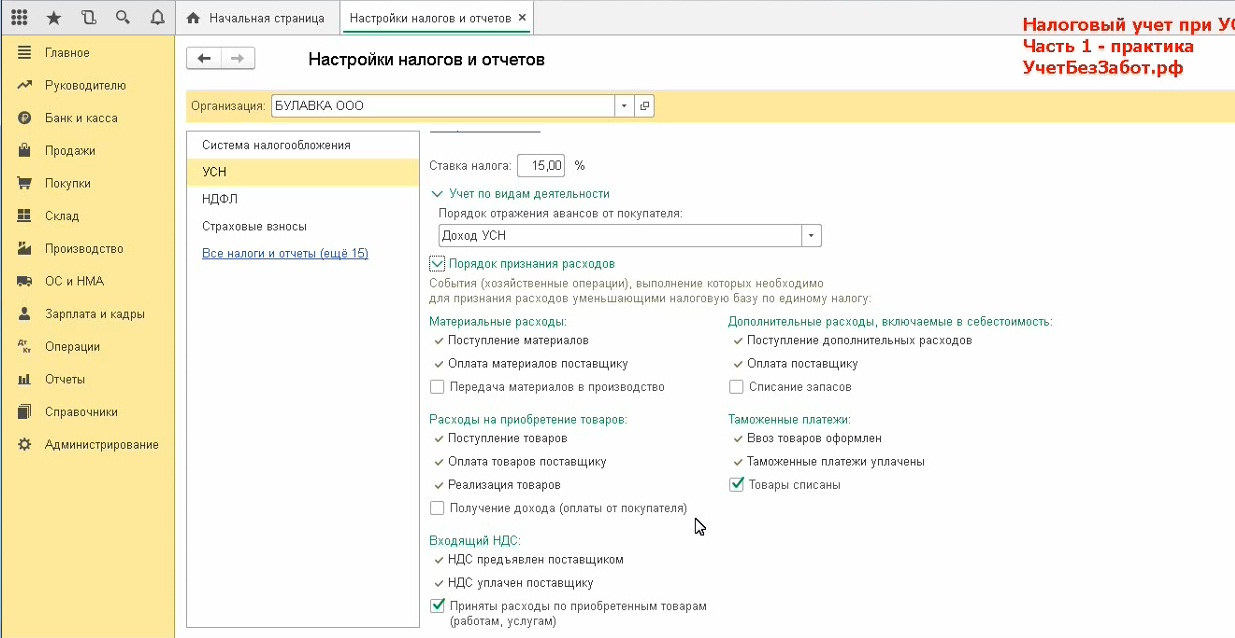

Здесь мы видим ставку налога 15% и такой интересный реквизит «Порядок отражения авансов от покупателя». Для выбора у нас доступны два значения: Доход УСН и Доход комитента.

О чем здесь идет речь?

Если ваша организация осуществляет агентскую деятельность и иногда, например, на ваш расчетный счет поступают денежные средства, которые являются доходом комитента. В том случае, если это постоплата, и в программу уже внесены документы реализации, программа может видеть, продавали ли вы какие-то свои товары, работы, услуги либо, например, товары комитента.

А вот если покупатель переводит оплату авансом, как же программе разобраться, является ли это вашим доходом, который необходимо включить в налогооблагаемую базу, либо это же доход комитента, который в налогооблагаемую базу включаться не должен?

Так вот, тот способ, который по умолчанию будет указан в документах Поступления на расчетный счет нам необходимо выбрать в данных «Настройках налогов и отчетов». То есть в том случае если у вас никаких поступлений доходов комитентов на расчетный счет нет, то вы оставляете «Доход УСН» и больше с этой настройкой ничего не делаете. Если же у вас такие поступления денежных средств бывают, то вам необходимо проанализировать, какие же поступления у вас происходят чаще - дохода вашего, облагаемого налогом, либо дохода комитента, и выбрать именно тот вариант. Впоследствии в каждом документе «Поступление на расчетный счет» будет возможность эту настройку изменить.

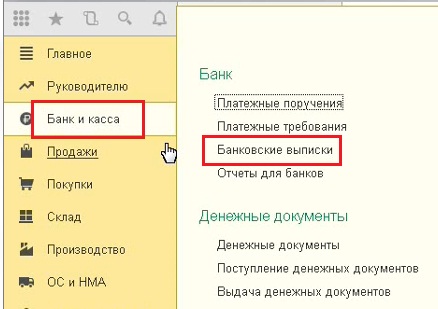

Давайте в этом убедимся. Перейдем в раздел «Банк и касса», выберем пункт «Банковские выписки»

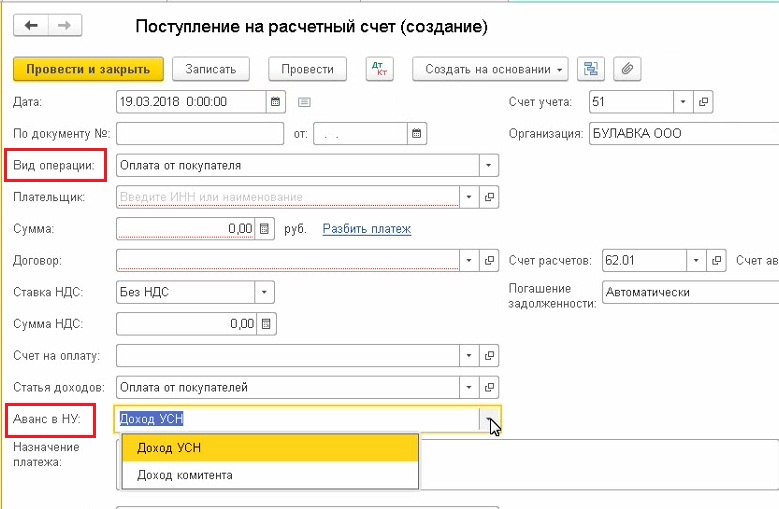

Создаем документ «Поступление на расчетный счет». Когда выбран вид операции «Оплата от покупателя», появляется такой реквизит как «Аванс в налоговом учете», и здесь мы видим уже знакомые нам два варианта

А в настройке, о которой сейчас идет речь, мы с вами устанавливаем то значение, которое будет указано в документах по умолчанию. То есть чтобы вам как можно меньше менять настроек конкретного документа вручную, выбираем тот доход, который бывает чаще.

И самая важная настройка – это «Порядок признания расходов».

В теоретической части уже говорили о том, что для разных видов расходов у нас действуют разные условия признания их в налоговом учете при УСН.

Например, если речь идет о материалах, то нам достаточно выполнения условий «Поступление материалов» и «Оплата поставщику». То есть эти два условия являются обязательными по нашему законодательству, поэтому мы не можем снять данные галочки и не можем эту настройку изменить. Однако, у нас есть возможность поставить еще одну галочку. Если мы ее установим, то расходы на материалы будут признаваться в налоговом учете при выполнении трёх условий – поступление, оплата и передача материалов в производство.

Если вы руководствуетесь такими правилами, то вы можете данную галочку установить, если нет, то пожалуйста, проверьте настройки ваших налогов и отчетов на предмет того, чтобы они соответствовали вашей учетной политике.

А вот что касается расходов на приобретение товаров, то у нас по умолчанию условий три: товары должны поступить, быть оплачены и реализованы покупателю. А вот выполнение четвертого условия «Получение дохода (оплаты от покупателя)» отдается на откуп пользователю, то есть здесь уже вы решаете, устанавливать галочку или нет. Но первые три условия являются обязательными.

А вот теперь давайте снова вернемся к теме счетов учета и их корректного использования.

Смотрите, мы видим, что у нас для материалов и товаров действуют разные критерии признания расходов в налоговом учете. Для материалов достаточно купить, оплатить поставщику и всё, включаем в книгу, уменьшаем налогооблагаемую базу. А вот для товаров этого недостаточно. Товар нужно купить, оплатить и после этого ещё продать.

Теперь смотрите, какую ошибку я часто вижу в базах клиентов. Например, организация занимается оказанием услуг, торговую деятельность не ведет вообще, но для себя закупает какие-то ТМЦ. Например, канцелярию, воду, какие-то хозяйственные принадлежности. И по умолчанию, если мы в программе не делаем никаких настроек, то многие элементы номенклатуры попадают на 41 счет. То есть они попали на 41 счет, никто этому значения не придал, потом списали их с 41 счета. А после этого смотрите, возникают проблемы в налоговом учете: расходы в Книгу не попадают. Почему?

Как «мыслит» программа? Мы купили какую-то номенклатуру, отнесли её на 41 счет, после этого программа считает, что мы приобрели товар и ждет для включения в расходы, когда же этот товар будет реализован. Но поскольку, на самом то деле это материалы, которые мы приобрели для собственных нужд, то реализации в программе не будет. Соответственно, в расходы стоимость данных ТМЦ также не включается.

Здесь нужно просто вести учет корректно и данные расходы относить на 10 счет. Затем их списывать на собственные нужды, и, соответственно, по факту поступления и оплаты расходы на материалы у нас будут признаваться. Поэтому, пожалуйста, используйте счета учета корректно, чуть позже мы с вами еще на практических примерах эту ситуацию рассмотрим более подробно.

Теперь что касается доп. расходов: также у нас здесь есть определенные условия (в качестве примера доп. расходов, обычно, речь идет о расходах на доставку).

Затем, для таможенных платежей тоже есть специальные настройки, но в рамках нашего курса рассматривать таможенные платежи мы не будем.

И также есть настройки для входящего НДС. Два правила - «НДС предъявлен поставщиком» и «НДС уплачен поставщику» - эти галочки мы снять не можем. У нас дополнительно установлена галочка «Приняты расходы по приобретенным товарам (работам, услугам)». Эту галочку мы снимать не будем, потому что, как правило, НДС мы учитываем вместе со стоимостью тех товаров, работ, услуг, к которым он относится. И здесь говорится лишь о том, что для включения НДС в расходы должны быть включены в расходы также и товары, работы, услуги, к которым этот НДС относится. Здесь всё, в принципе, понятно.

Пожалуйста зайдите в своей базе в «Настройки налогов и отчетов» и обратите внимание на порядок признания расходов. Это очень важная настройка. Если какие-то галочки у вас установлены, проанализируйте, действительно ли эти галочки должны быть.

Затем, если вы решите внести в программу какие-либо изменения (либо хотите посмотреть, какие настройки были раньше), можно просто устанавливать галочки, программа сразу же спросит вас, с какого периода будет действовать данное изменение.

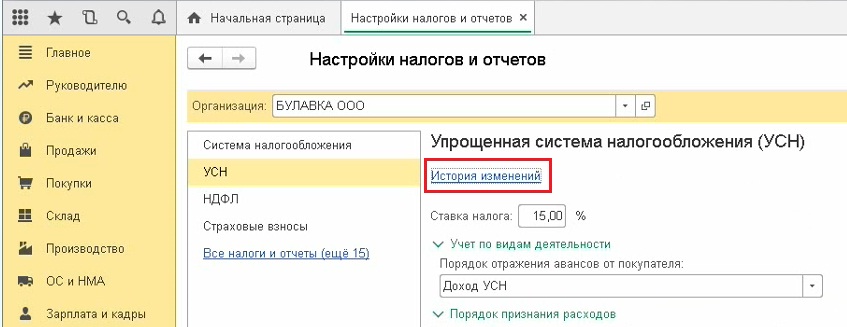

Но есть ещё один вариант: можно щелкнуть по ссылке «История изменений».

И здесь вы увидите все настройки прошлых лет, если они в программе были сделаны, и также можете создать новую настройку на следующий год. Щелкнув по любой строке, можно развернуть форму и подробно посмотреть информацию.

То есть такие настройки налогового учета вы должны знать, должны понимать, как они работают, поэтому, пожалуйста, проверьте их в своей базе.

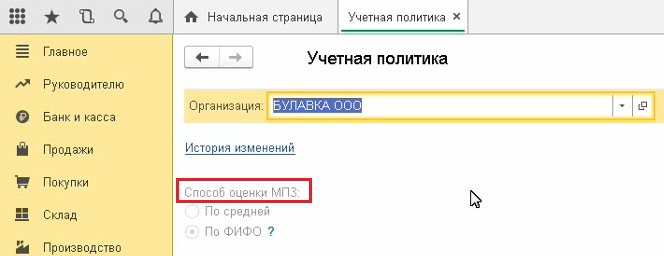

Теперь еще несколько слов буквально про настройки «Учетной политики». На самом деле, данные настройки в рамках темы нашего видеокурса большого интереса не представляют, это настройки ведения бухгалтерского учета. А, как вы знаете из теоретической части, правила бухгалтерского учета и налогового учета при применении УСН существенно отличаются. Но хочу обратить ваше внимание на один момент. Здесь у нас есть такая настройка как способ оценки МПЗ.

И есть два варианта: «По средней» и «По ФИФО». Однако, выбрать мы можем только один вариант, точнее, этот вариант за нас уже выбрали, и нам не дали возможности его изменить. При этом, если мы выберем организацию, которая находится на общей системе налогообложения, то выбор у нас будет. А вот у организации на УСН способ оценки у нас по умолчанию будет только ФИФО. Почему?

Здесь мы не можем как в случае с общей системой налогообложения все скидать в один котел и дальше из этого котла брать по мере списания либо реализации. То есть учитывать по средней стоимости мы не можем, так как мы должны отслеживать цену товара либо материала в каждой партии, а также статус его оплаты.

Например, при реализации товаров должно соблюдаться три условия – конкретный товар должен быть оприходован, оплачен и реализован. То есть не какой-то просто товар, а конкретную партию товара мы проводим по этой цепочке. Соответственно, поэтому мы используем метод ФИФО, порционный учет скажем так, и по партиям эти товары списываем, начиная с более ранних. Пожалуйста, учитывайте этот момент и в своей бумажной учетной политике закрепите, что, если вы применяете УСН, то способ оценки МПЗ будет именно такой.

Это то, что касается настроек.

Теперь мне также хотелось поговорить немного о том, как в целом организовано ведение налогового учета при применении УСН в программах 1С. Если вы уже смотрели какие-то из наших видеокурсов по налоговому учету, например, «Налоговый учет и расчет налога на прибыль» либо видеокурс «НДС: от понятия до декларации», то вы уже знаете, что в программе кроме привычного нам плана счетов, оборотно-сальдовых ведомостей и т.д. есть параллельно подсистема регистров, которая используется, в том числе, для ведения налогового учета. И здесь, с упрощенной системой налогообложения, действует абсолютно такая же ситуация.

Таким образом, наша привычная ОСВ используется для ведения бухгалтерского учета. А вот для формирования книги доходов и расходов, декларации по УСН нам необходимы отдельные налоговые регистры. Позже, в ходе реализации практического примера, мы с вами посмотрим, как каждый из документов проводится по этим налоговым регистрам, как по ним отражаются поступление товаров, материалов, начисление заработной платы и т.д. И вы поймете, каким образом формируется книга доходов и расходов. А пока мне бы хотелось, чтобы вы поняли, что бухгалтерский и налоговый учет у нас ведутся параллельно, и это совершенно разные подсистемы. Они могут оказывать определенное влияние друг на друга, об этом мы также поговорим. Например, пример со счетами учета. Это счета бухгалтерского учета, но на основании того, какой счет учета выбран пользователем, программа делает предположение для налогового учета, что же это за номенклатура: товар или материал. Но в целом, бухгалтерский и налоговый учет ведутся параллельно.

Об этой особенности необходимо помнить в том случае, если вы хотите, например, внести какие-то ручные корректировки в движения документа или формируете ручные проводки. В оборотно-сальдовой ведомости у вас информация изменяется, но эти данные не попадают в книгу доходов и расходов, поскольку вы корректируете бухгалтерский учет, а в налоговом учете данные бухгалтерских проводок не используются. Мы с вами позже посмотрим подробно, как формируется книга, какие отчеты используются для анализа налогового учета (например, это отчет «Анализ учета по УСН»), и как в программе данный учет вести корректно.

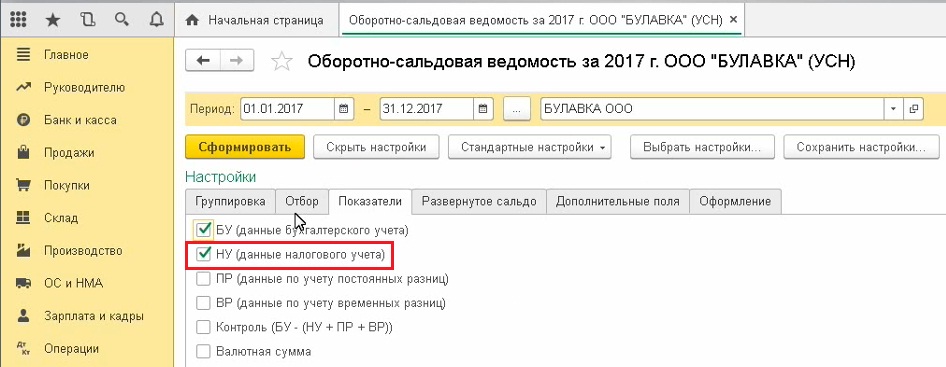

Еще один момент, на котором мне бы хотелось остановиться, это снова оборотно-сальдовая ведомость и её настройки. Если мы перейдем на вкладку «Показатели», то мы увидим здесь галочку «Данные налогового учета».

Эта галочка иногда вводит в заблуждение бухгалтеров, работающих с организациями на УСН.

В том случае, если вы когда-либо вели учет организаций на общей системе налогообложения, то вы, наверное, сталкивались с рекомендацией обязательно включать в ОСВ отображение показателей налогового учета. Ведь налоговый учет по налогу на прибыль также ведется на плане счетов, но суммы формируются у нас параллельно с суммами по бухгалтерскому учету, то есть на некоторых счетах у нас ведется и бухгалтерский и налоговый учет, и чтобы видеть данные налогового учета в ОСВ, рекомендуется делать эту настройку.

Однако, к сожалению, здесь не указано, что данные налогового учета имеются в виду только для организаций на общей системе налогообложения. И я иногда слышу вопросы от бухгалтеров, работающих на УСН: они пробуют в ОСВ включить отображение данных налогового учета, видят пустые ячейки, и считают, что возникли какие-то проблемы, программа не настроена, и соответственно, книгу учета доходов и расходов она также не заполнит.

На самом деле, пожалуйста, запомните, что в ОСВ отражаются только данные налогового учета по налогу на прибыль, то есть если вы работаете на УСН, устанавливать эту галочку для вас смысла нет. Налоговый учет на УСН ведется совсем на других регистрах, и ОСВ нам здесь не помощник. И уже в следующем уроке мы с вами начнем рассматривать сквозной пример, в котором обсудим как же формируются данные в этих регистрах, и в каких отчетах мы можем посмотреть их корректность.

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии