Печатная продукция (блокноты, календари) в качестве подарков контрагентам в программе 1С: Бухгалтерия предприятия ред. 3.0

- Опубликовано 16.12.2020 09:34

- Просмотров: 353033

Что ж, завершается серия наших новогодних публикаций. Последняя тема, которой хотелось бы поделиться с вами – это подарки контрагентам в виде различной печатной продукции: ручек, карандашей, ежедневников, календарей и т.д., ведь это один из самых распространенных и относительно недорогих способов укрепления деловых связей. Можно ли принимать такие расходы к учету как на УСНО, так и на ОСНО, как отразить это в программе 1С – расскажем и покажем.

Приобретение организацией на УСНО печатной продукции с нанесением логотипа в качестве подарка контрагентам

Как и всегда, ситуация с УСН неоднозначна.

С одной стороны, стоимость визиток, календарей, блокнотов и прочей продукции с логотипом организации можно учесть в расходах на рекламу по пп. 20 п. 1 ст. 346.16 НК РФ, если они предназначены для раздачи неопределенному кругу лиц.

Что из себя представляет неопределенный круг лиц? Отвечаем: это лица, которых нельзя определить заранее в качестве получателей рекламной информации. Таким образом, в рекламе должно отсутствовать указание на лиц, для которых она создана и на восприятие которых направлена (см. письмо Федеральной антимонопольной службы от 05.04.2007 № АЦ/4624).

Если же печатная продукция предназначена только для постоянных клиентов и партнеров компании, то такие расходы не учитываются при исчислении налога. Ведь в этом случае круг клиентов определен, поэтому отсутствует факт распространения рекламы.

С разработкой фирменного логотипа компании также ситуация спорная. В закрытом перечне расходов (ст. 346.16 НК РФ) такие затраты не указаны, значит они не должны учитываться. Но п. 16 информационного письма Президиума ВАС РФ от 25.12.1998 № 37 говорит о том, что информация, очевидно ассоциирующаяся с определенным товаром, должна рассматриваться как реклама этого товара. Поскольку фирменный стиль ассоциируется с определенным продавцом, его можно считать рекламой этого продавца. При принятии таких расходов будьте готовы к общению с контролирующими органами.

Перейдем к практической части.

Приведем пример: организация приобрела у поставщика «Офисная планета» ежедневники на сумму 70500 руб., в количестве 50 штук по цене 1410 руб. У фирмы «Laser Art» заказана гравировка этих ежедневников; стоимость нанесения логотипа на один ежедневник – 500 руб. Затраты на гравировку ежедневников составили 25000 руб. (50 штук * 500 руб.) Товары-подарки оприходованы с уже нанесенным логотипом, затем розданы потенциальным клиентам на самых крупных торговых площадках города.

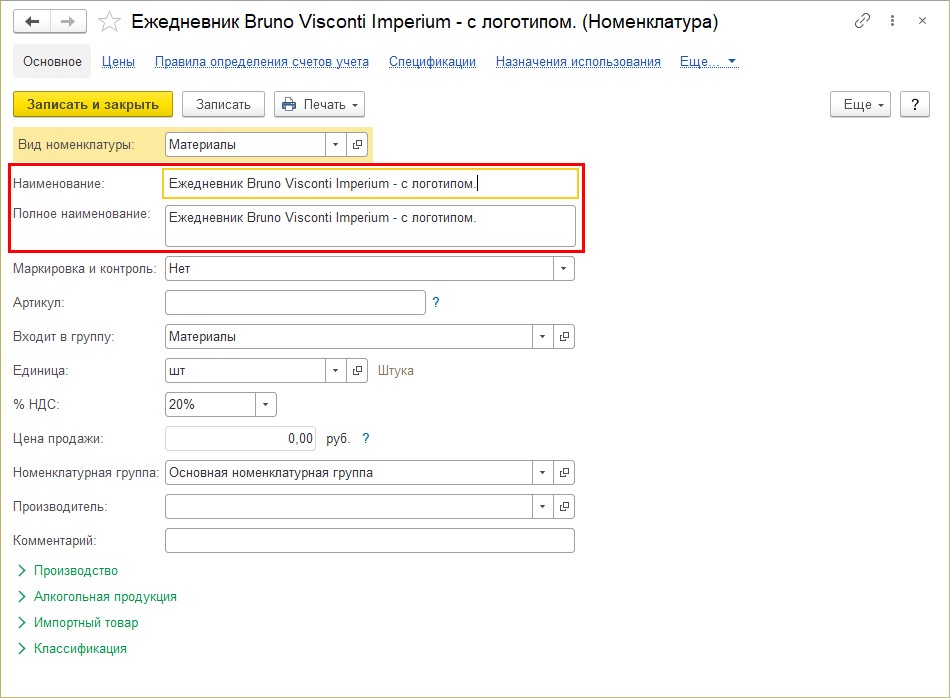

Обращаем ваше внимание, что так как организация ставит на учет подарок готовый ежедневник с нанесенным логотипом, то при создании нового элемента номенклатуры можно сразу указать в наименовании, что он с логотипом. В нашем примере – «Ежедневник Bruno Visconti Imperium - с логотипом».

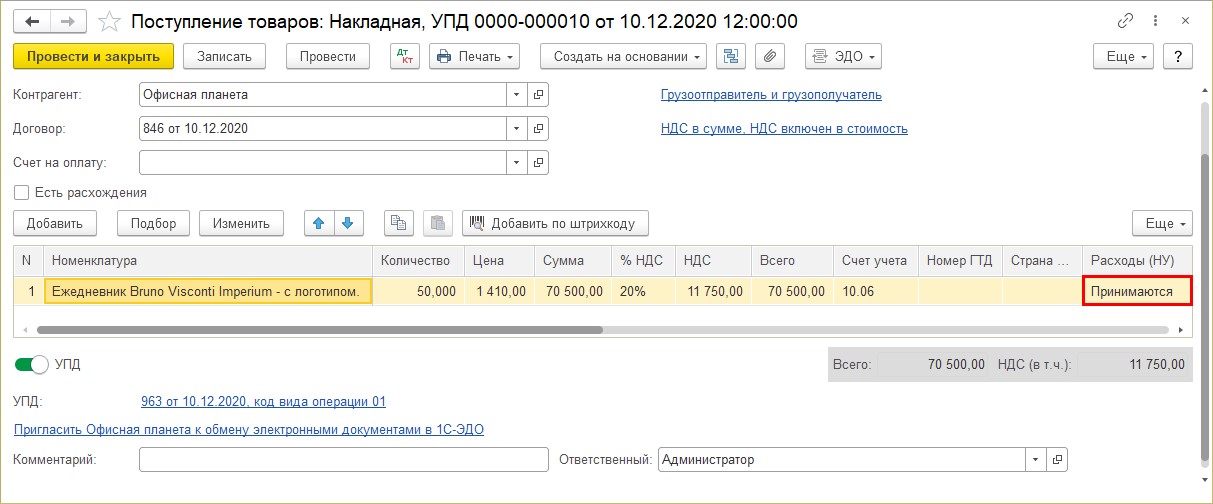

Шаг 1. Перейдите в раздел «Покупки» - «Поступление (акты, накладные, УПД)» и оформите документ оприходования подарков – «Поступление товаров: Накладная, УПД». Отразите данные из документа поставщика в графе «Расходы (НУ)» укажите «Принимаются», т.к. наш подарок – ежедневник имеет логотип нашей компании.

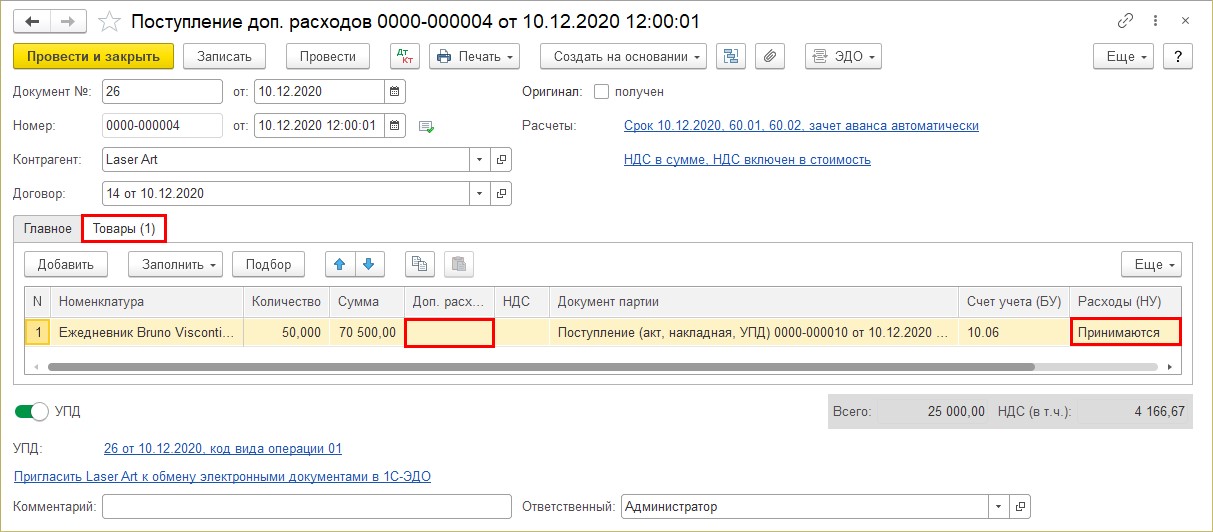

Отразим дополнительные расходы по нанесению гравировки на купленные ежедневники. Услуги по гравировке оказаны другим контрагентом-исполнителем. Т.е. при оформлении доп. расходов в поле «Контрагент» можно указать и другую организацию, отличную от поставщика.

Хотя мы могли приобрести ежедневники и заказать гравировку о одного контрагента. В таком случае и в документе поступления товаров, и в поступлении доп. расходов указывался бы один контрагент.

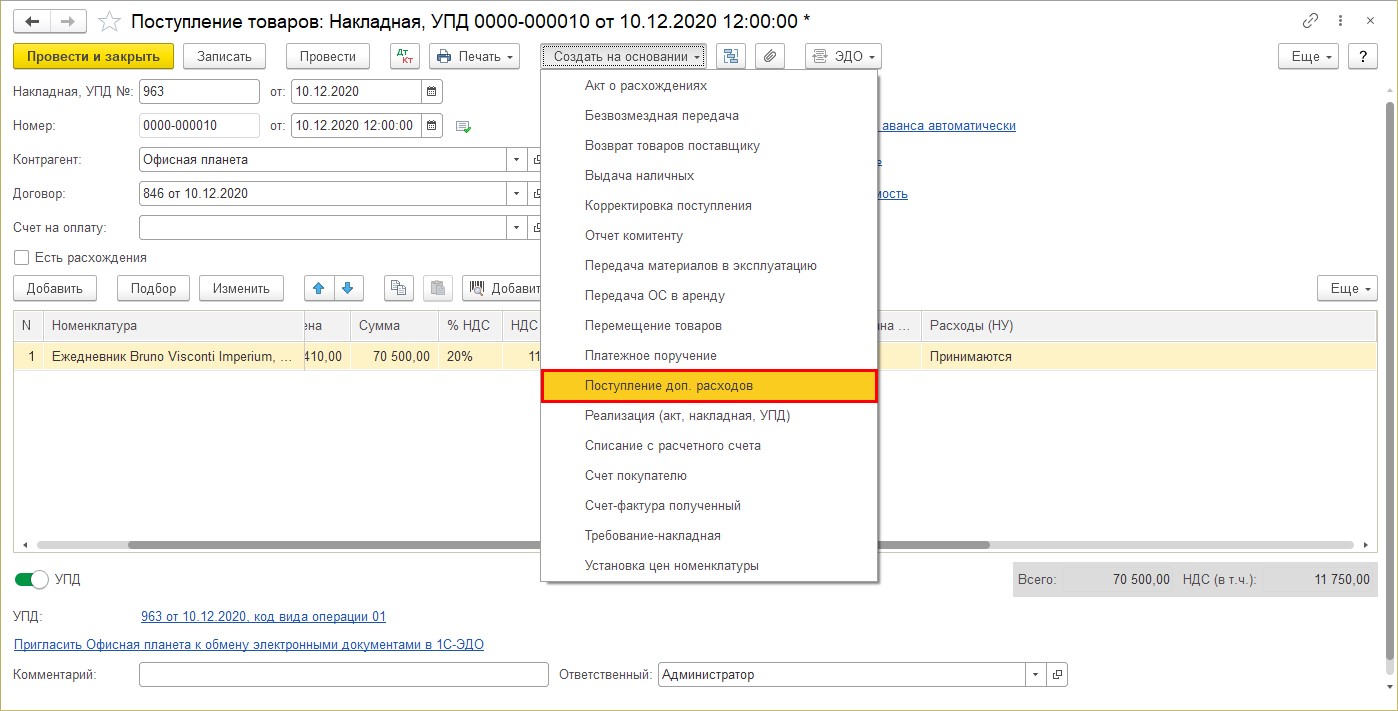

Шаг 2. Нажмите кнопку «Создать на основании» и выберите «Поступление доп. расходов».

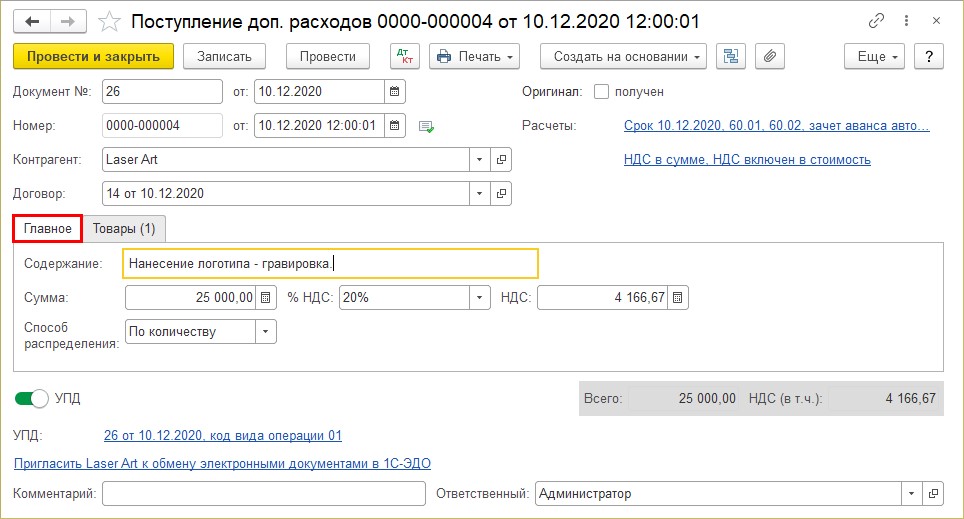

Шаг 3. Заполните шапку документа:

• укажите данные документа поставщика;

• контрагента и договор;

• содержание услуги доп. расходов - в нашем примере «Нанесение логотипа – гравировка»;

• сумму и способ распределения, если общую сумму необходимо распределить между разными изделиями, например, ручки, ежедневники, блокноты – «по количеству» или «по сумме».

При указании суммы расходов на первой вкладке «Главное» она распределится автоматически. На закладке «Товары» указана номенклатура из документа-основания. И если наименований несколько (ежедневники и ручки, например) и по ним изначально известны отдельно суммы за гравировку, то эти суммы можно указать в графе доп. расходы самим. Суммы дополнительных расходов также принимаем к НУ.

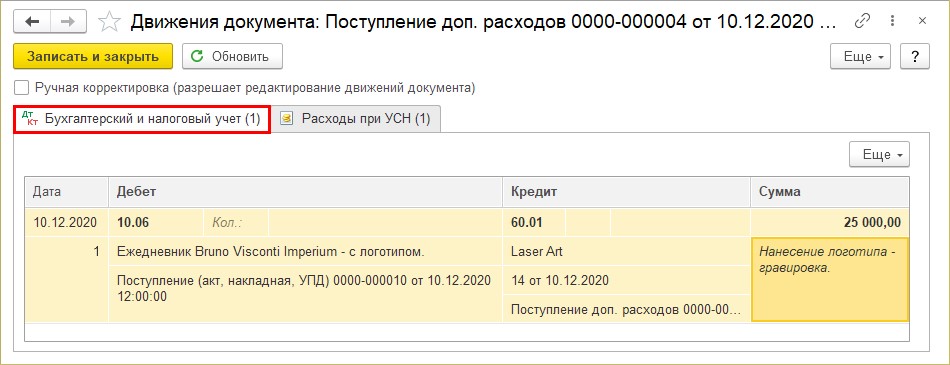

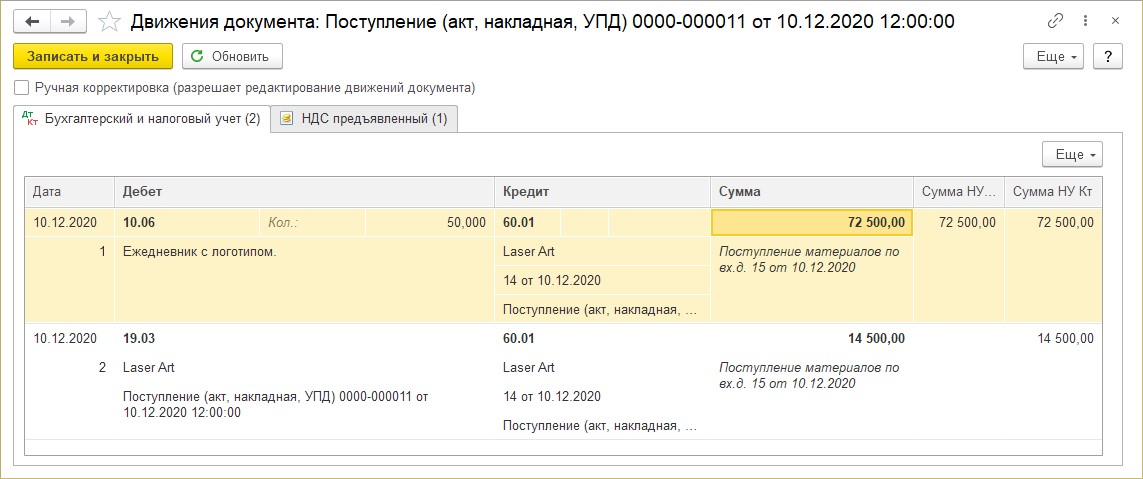

Шаг 4. Посмотрите проводки, сформированные документом, по кнопке .

.

Документ при проведении сформировал проводку Дт 10.06 Кт 60.01, в которой стоимость расходов по нанесению гравировки 25000 руб. включена в стоимость ежедневников.

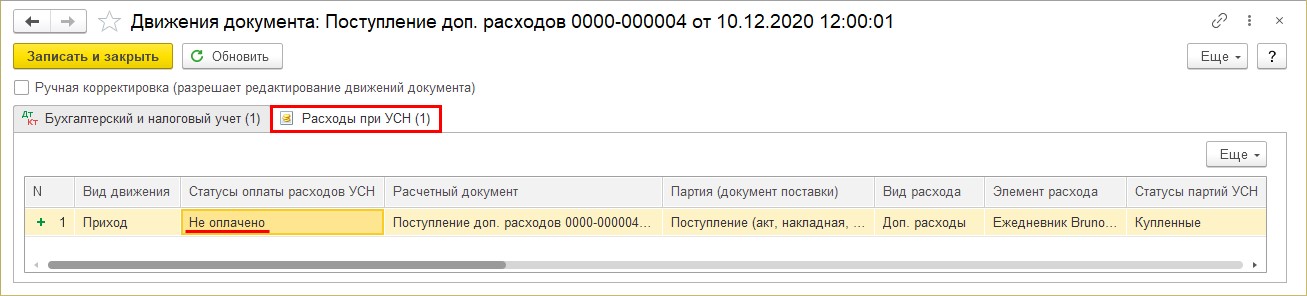

На закладке «Расходы при УСН» отражено движение по данному регистру и стоит отметка – «Не оплачено». А мы помним, что для отражения расходов по приобретенным материалам в КУДиР, необходимо выполнить два условия:

• отразить поступление;

• отразить факт оплаты поставщику.

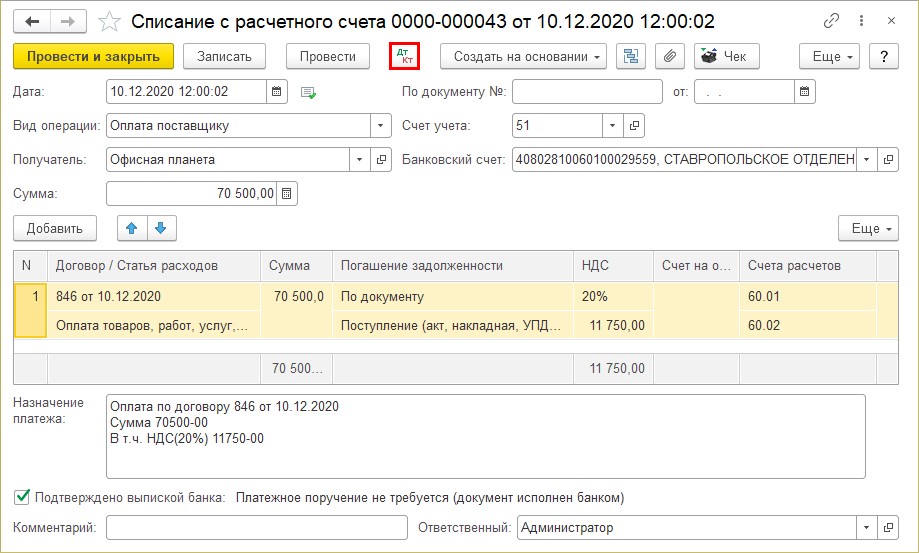

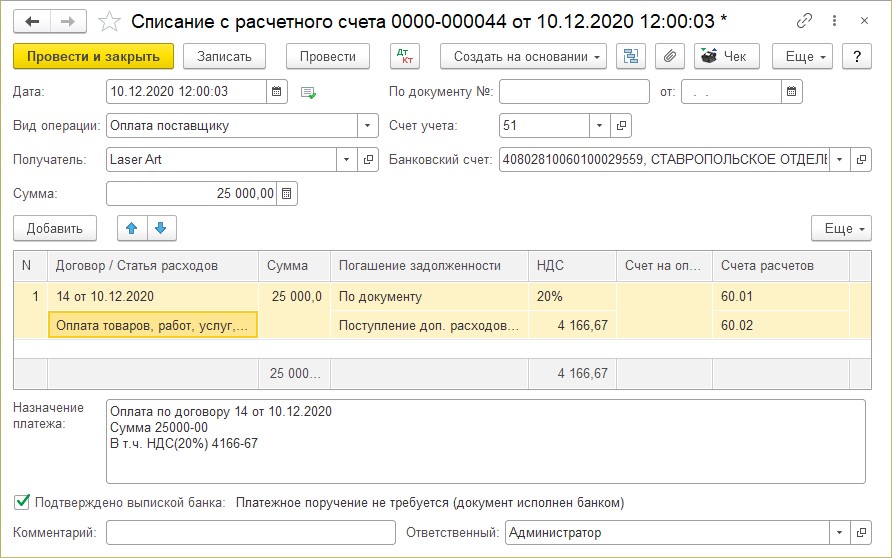

Шаг 5. Отразите оплату поставщикам за ежедневники и гравировку – документ «Списание с расчетного счета» - раздел «Банк и касса» - «Банковские выписки».

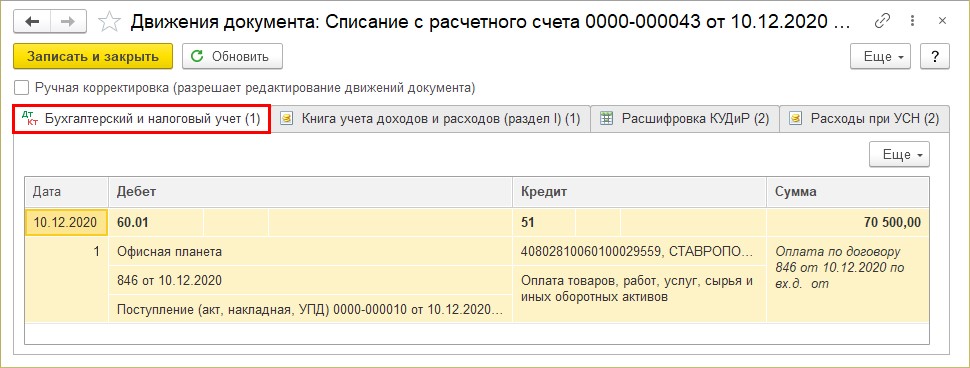

Проведите документы оплаты и посмотрите сформированные движения по регистрам и проводки.

На закладке «Бухгалтерский учет» отражена оплата поставщику за ежедневники в сумме 7050 руб.

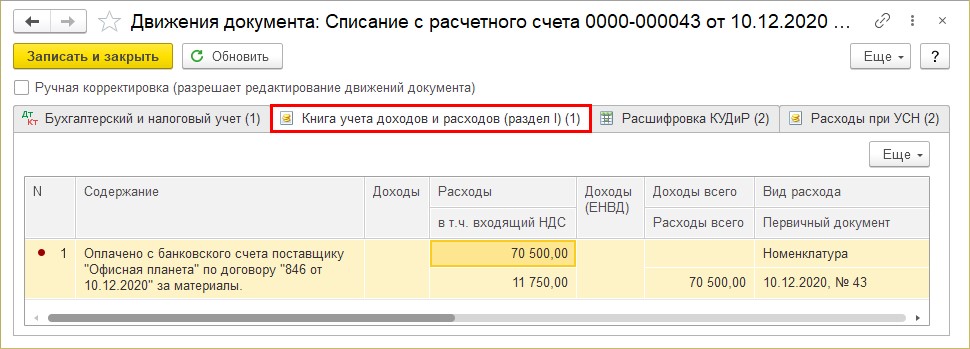

На второй закладке «Книга учета доходов расходов (раздел I)» отражена сумма, включенная в расходы – т.к. выполнено второе условие – ежедневники оплачены.

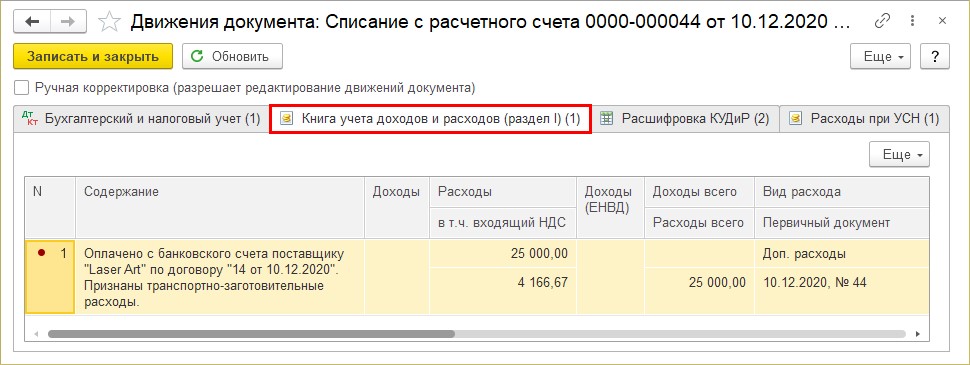

После отражения оплаты за гравировку – нанесение логотипа на подарки – ежедневники расходы также включаются в КУДиР.

Документ оплаты фиксирует запись в регистр «Книга учета доходов и расходов (раздел I)».

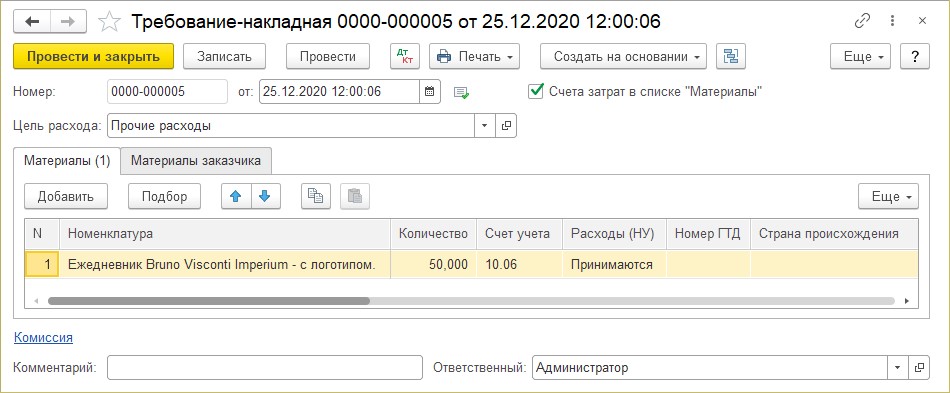

Списание ежедневников производится документом «Требование-накладная» и списываются как обычные материалы.

Шаг 6. Перейдите в раздел «Склад» - «Требование-накладная», создайте новый документ и заполните его.

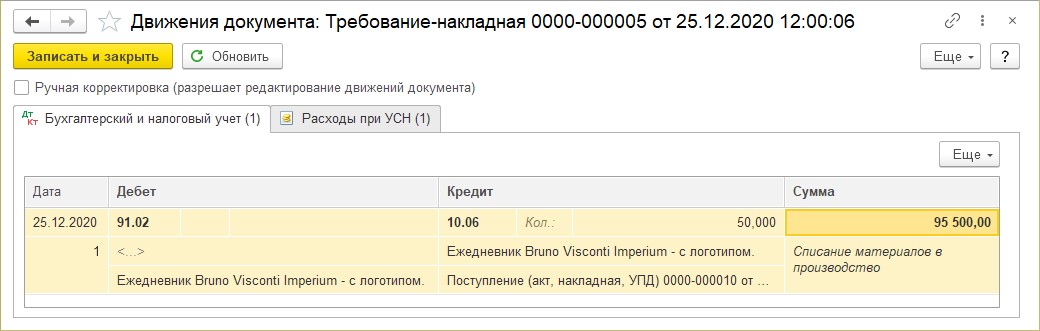

Проанализируем сформированные проводки. При списании видно, что стоимость ежедневников принята в расходы полностью, включая сумму дополнительных расходов по нанесению лазерной гравировки – 95500 руб. (70500 руб. + 25000 руб.)

Операция списания материалов при УСН в КУДиР никак не отражается, т.к. расходы уже учтены при их оприходовании и оплате.

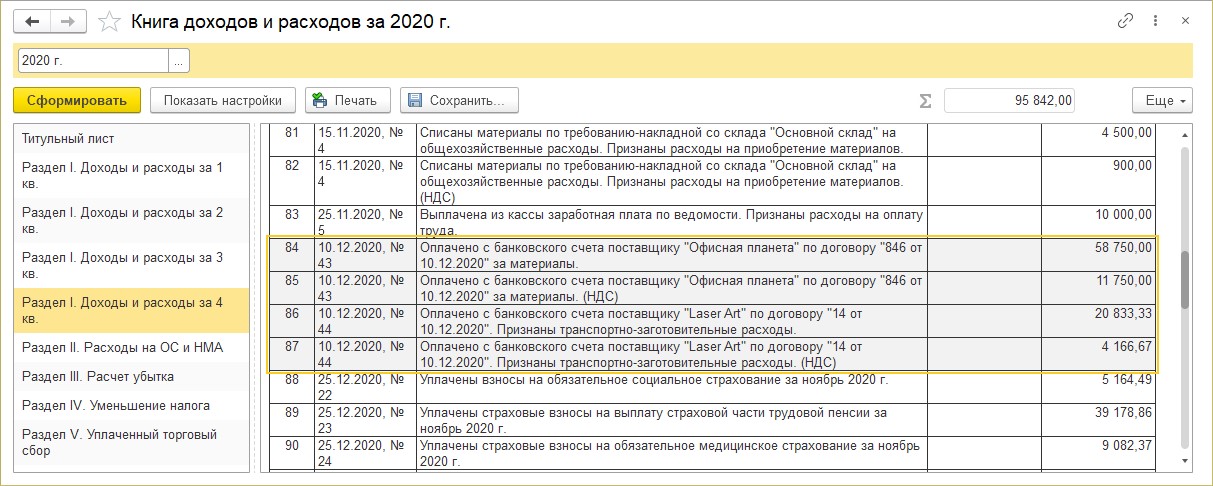

Шаг 7. Сформируйте «Книгу доходов и расходов УСН» - раздел «Отчеты». В раздел I «Доходы и расходы за 4 кв.» включены суммы по приобретенным ежедневниками и дополнительным расходам по нанесении логотипа – гравировки.

При отражении сумм с НДС, запись в КУДиР производится двумя строчками:

• Стоимость материалов, услуг без НДС – пп.5 п. 1 статьи 346.16;

• Выделяется НДС по материалам, услугам – пп.8 п. 1 статьи 346.16.

Приобретение организацией на ОСНО печатной продукции с нанесением логотипа в качестве подарка контрагентам

Ситуация с налогом на прибыль также требует тщательного анализа перед принятием к расходам.

В письме от 16.10.2012 № 03-03-06/1/551 Минфин России указал, что затраты организации на изготовление продукции для контрагентов можно учесть при расчете налога на прибыль по нескольким основаниям:

• как представительские расходы (пп. 22 п. 1 ст. 264 НК РФ);

• как расходы на рекламу (пп. 28 п. 1, п. 4 ст. 264 НК РФ).

И как обычно налогоплательщик должен самостоятельно определить принадлежность расходов к тому или иному виду.

Если список лиц, которые получат данные подарки, заранее неизвестен, то продукция с логотипом организации предназначена для неопределенного круга лиц. Поэтому затраты на ее изготовление можно учесть как расходы на рекламу.

Сувенирная продукция в виде блокнотов, ручек и т.п. не поименована в абз. 2-4 п. 4 ст. 264 НК РФ, поэтому данные расходы являются нормируемыми и учитываются в размере, не превышающем 1% выручки от реализации (п. 4 ст. 264 НК РФ).

Если же контрагенты известны заранее, то продукция с логотипом фирмы предназначена для определенного (узкого) круга лиц. В подобном случае затраты на ее изготовление целесообразно отнести к представительским расходам (пп. 22 п. 1 ст. 264 НК РФ). Они учитываются в размере не более 4% от расходов на оплату труда за соответствующий отчетный (налоговый) период (п. 2 ст. 264 НК РФ).

В практической части мы не будем подробно останавливаться на оформлении документов поступления и оплаты, а лишь выделим основные моменты.

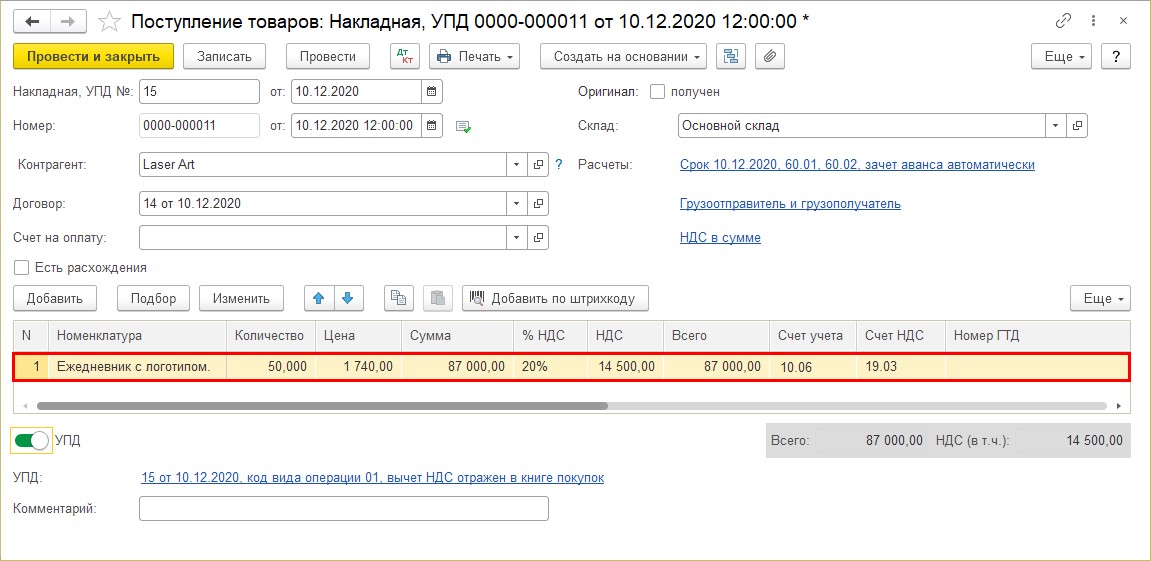

ООО «Петровские зори», применяющее ОСНО, закупили у «Laser Art» ежедневники с логотипом компании 50 штук стоимостью 1740 руб. на подарки контрагентам. По документам поставщика логотип уже включен в стоимость подарка и номенклатура в счете указана как «Ежедневник с логотипом». Общая сумма по документу поставщика составила 87000 руб. Т.к. на подарке нанесен логотип организации и список контрагентов для раздачи неизвестен, то расходы принимаются к НУ как расходы на рекламу.

Шаг 1. Отразите поступление от поставщика – раздел «Покупки».

Из этой суммы стоимость ежедневников – 72500 руб., сумма НДС – 14500 руб.

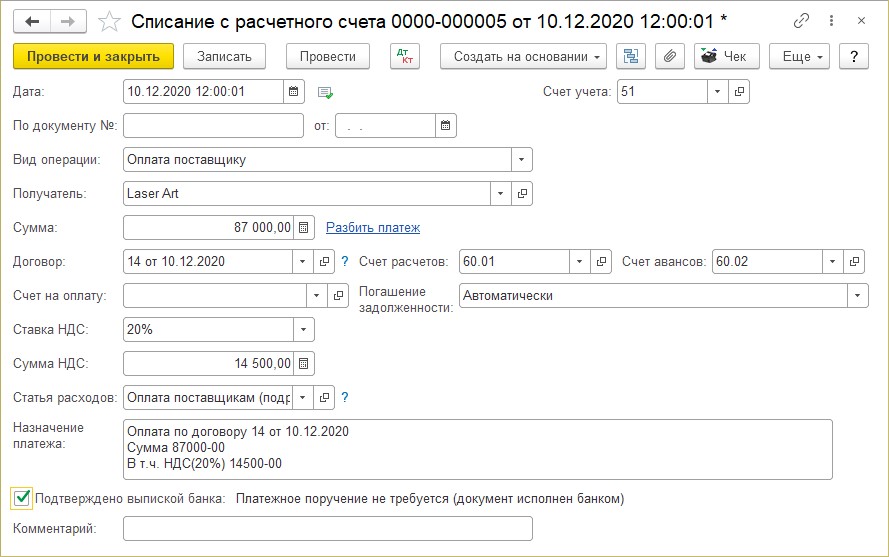

Шаг 2. Документом «Списание с расчетного счета» отразите оплату поставщику.

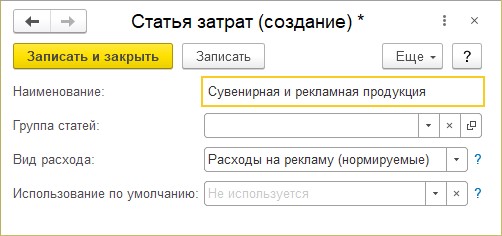

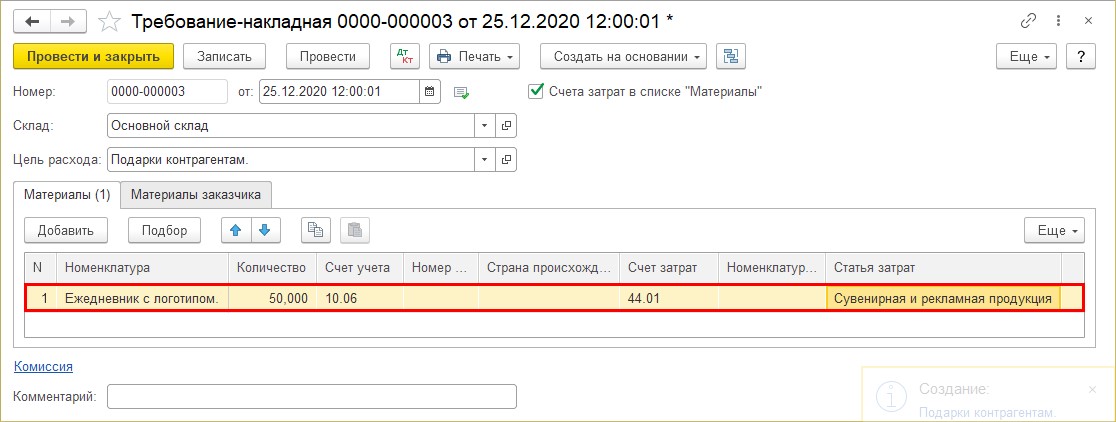

Шаг 3. Отразите списание ежедневников с логотипом, учтенных на счете 10.06 – «Прочие материалы». В графе «Статья затрат» создайте и укажите «Сувенирная и рекламная продукция», указав, что это расходы на рекламу (нормируемые).

При списании на расходы, не принимаемые к налоговому учету, пользователю следует указать одноименную статью – в ее настройках отражено, что расходы не учитываются при налогообложении. От этих настроек и зависит, принимаются расходы при исчислении налога на прибыль или не принимаются.

В случае, если бы мы не наносили логотип нашей компании, а подарили просто обычный ежедневник, то эти расходы не принимались бы к налоговому учету. Передача таких подарков оформляется другим документом – «Безвозмездная передача».

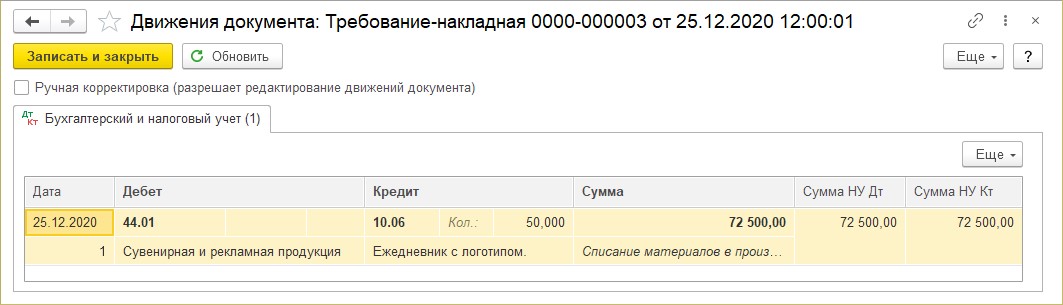

Шаг 4. Проведите документ «Требование-накладная». Списаны ежедневники с логотипом на сумму 72500 руб. (без НДС)

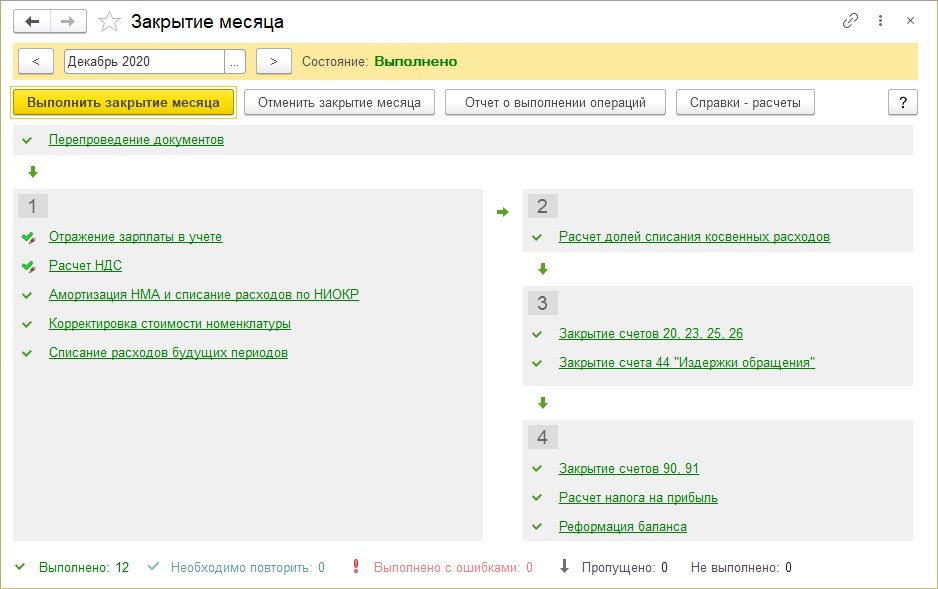

Шаг 5. Выполните операцию «Закрытие месяца» - у нас задействован счет 44.01 – «Издержки обращения в организациях, осуществляющих торговую деятельность».

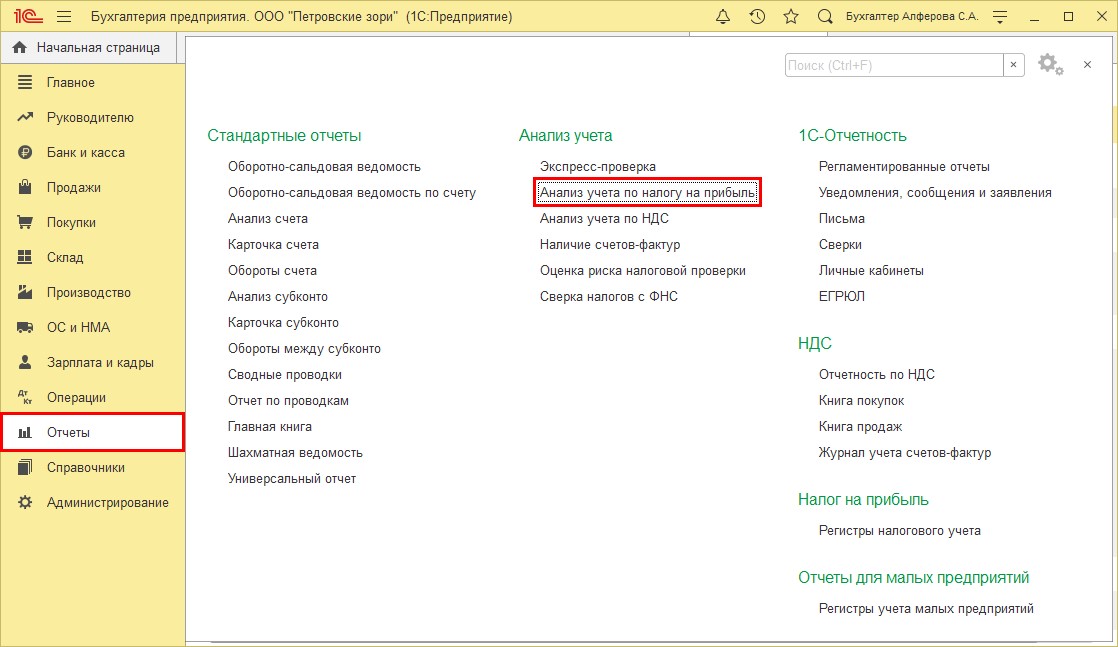

Для анализа расходов, принимаемых и не принимаемых для исчисления налога на прибыть, используйте инструмент анализа в разделе «Отчеты – «Анализ учета по налогу на прибыль».

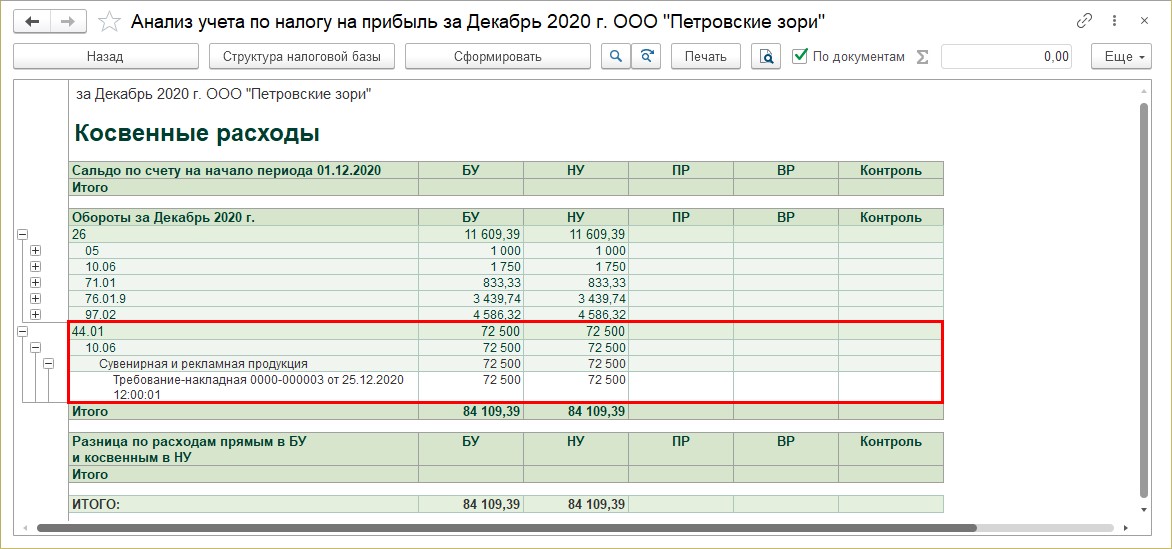

Посмотрев детализацию сумм отчета, мы увидим сумму списанных подарков контрагентам в качестве расходов на рекламу в составе косвенных расходов.

Автор статьи: Ольга Круглова

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии