Учет давальческого материала подрядчиком при выполнении СМР в 1С: Бухгалтерии предприятия ред. 3.0

- Опубликовано 04.08.2021 13:18

- Просмотров: 130875

Зачастую при выполнении строительно-монтажных работ Подрядчик использует материалы Заказчика, переданные ему, как давальческое сырье. При выполнении работ производственного характера такие взаимоотношения не редкость. Ранее мы уже рассматривали ситуацию, целью которой было произвести продукцию из давальческого сырья Заказчика и передать ему эту готовую продукцию, получив при этом оплату за услугу переработки. В настоящей статье обратим внимание на другую ситуацию, целью которой является выполнение Подрядчиком монтажных работ с использованием давальческих материалов Заказчика. В отличие от ситуации, разобранной нами ранее, в данном случае Подрядчик не изготавливает продукцию из материалов Заказчика за вознаграждение. Разберем подробно эту уникальную ситуацию в программе 1С: Бухгалтерия предприятия ред. 3.0.

Документальное оформление

При использовании давальческого сырья порядок обеспечения, документальное оформление и прочие условия в обязательном порядке должны быть оговорены в договоре подряда.

Отметим, что унифицированных форм для оформления передачи и расходования давальческих материалов не существует, поэтому целесообразно согласовать такие документы в договоре.

Как правило, подтверждающими документами выступают:

• накладная на передачу сырья и материалов (можно использовать типовую форму № М-15). Важно указать, что передается давальческое сырье;

• отчет об использовании полученного сырья или материалов (отчет о переработанном сырье).

Подрядчик при получении давальческих материалов должен оформить приходный ордер (как правило используют форму № М-4). В данной форме в обязательном порядке указывают, что материалы поступили в организацию на давальческих условиях.

После завершения работ Подрядчик обязан предоставить Отчет о переработанном сырье Заказчику. Заметим, что Подрядчик должен расходовать такое сырье и материалы экономно и бережно. Кроме того, неиспользованные материалы должны быть возвращены Заказчику либо можно уменьшить цену произведенных работ по договору на стоимость оставшихся в распоряжении Подрядчика материалов (такое решение Подрядчик может принять только с согласия Заказчика). А также Подрядчик может оплатить Заказчику стоимость оставшихся у него материалов.

Бухгалтерский учет у Подрядчика

Важный нюанс: при передаче давальческих материалов право собственности на них к Подрядчику не переходит. То есть после передачи они, как и прежде учитываются на балансе Заказчика.

Подрядчик же в свою очередь не может принять на баланс давальческое сырье и материалы и учитывает его на забалансовом счете 003 «Материалы, принятые в переработку» в оценке, предусмотренной в договоре подряда или же согласованной с Заказчиком.

Окончив работы, Подрядчик составляет отчет об использованном давальческом сырье и материалах и кредитует забалансовый счет 003.

Налоговый учет у Подрядчика

Так как давальческое сырье и материалы не переходят в собственность Подрядчика, то они не включаются ни в доходы, ни в расходы.

Если же остатки давальческого сырья и материалов остаются у Подрядчика, то в таком случае он может отразить расходы на их приобретение при расчете налога на прибыль, так как он стал собственником этого сырья и материалов.

Отражение таких операций в программе 1С: Бухгалтерии предприятия ред. 3.0

Первое, что необходимо сделать – это отразить поступление давальческих материалов от Заказчика.

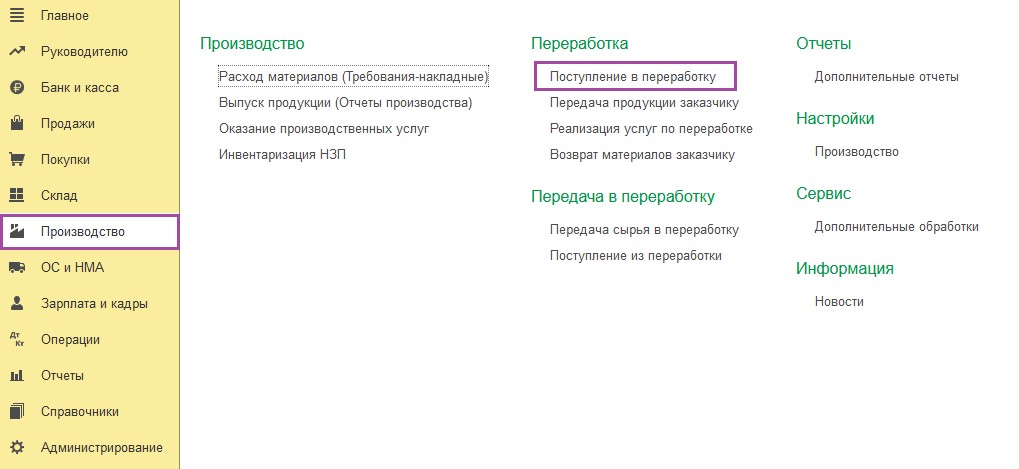

Для этого в программе предусмотрен документ «Поступление в переработку».

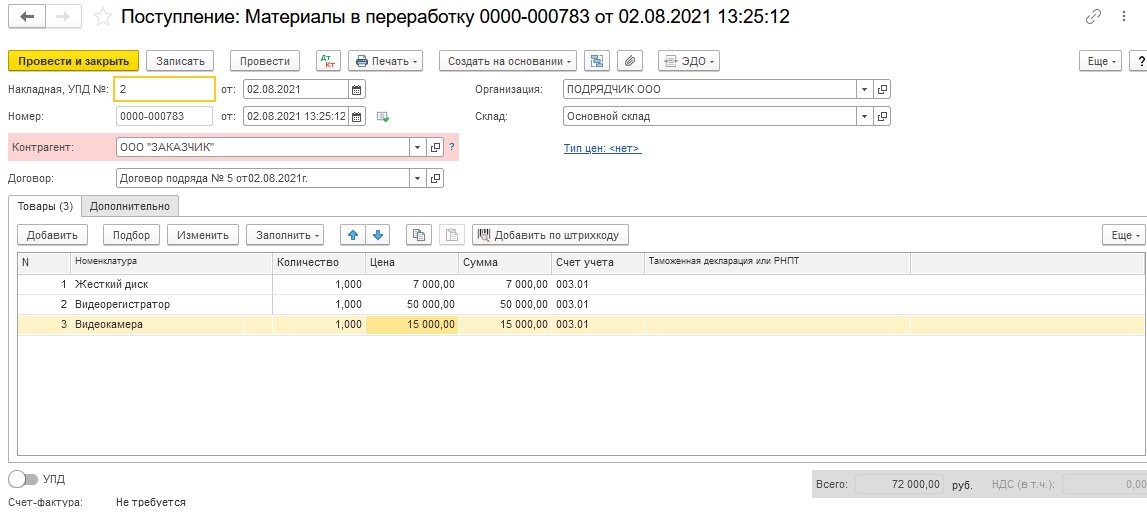

Заполнять документ начинаем с «шапки». Здесь указываем номер входящего документа от Заказчика и дату. Договор выбираем тот, в соответствии с которым осуществлялась передача давальческих материалов.

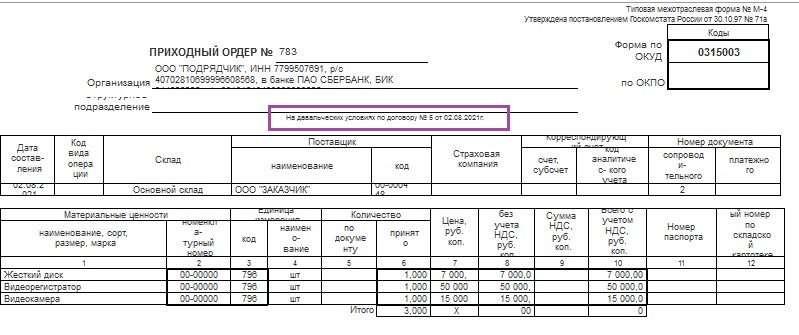

Обращаем внимание на счет учета 003.01 «Материалы на складе».

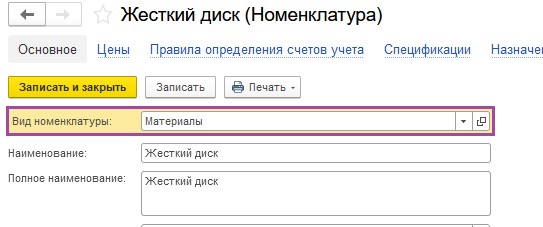

Вид номенклатуры должен быть «Материалы».

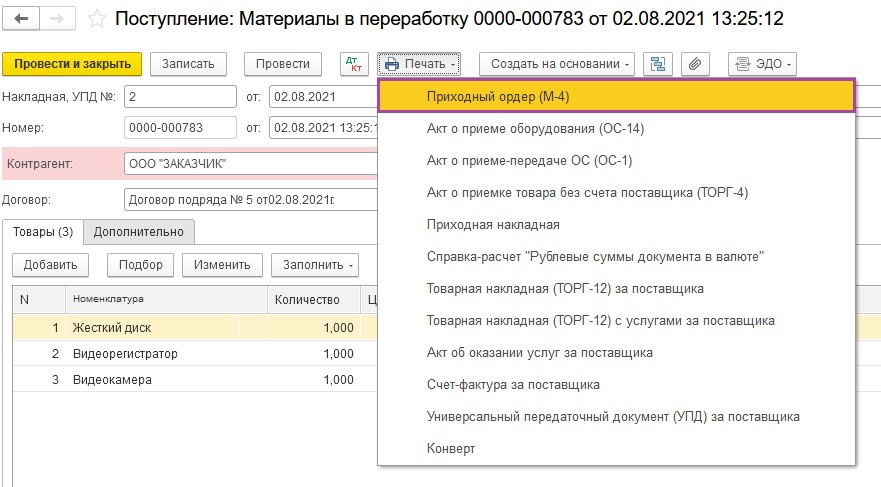

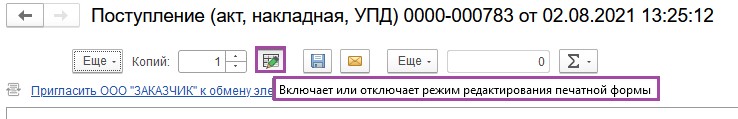

Не стоит забывать о Приходном ордере. Этот документ можно вывести на печать с помощью одноименной кнопки.

В Приходном ордере в обязательном порядке указываем: «На давальческих условиях по договору № 5 от 02.08.2021г.»

Такую запись можно сделать только в режиме редактирования печатной формы.

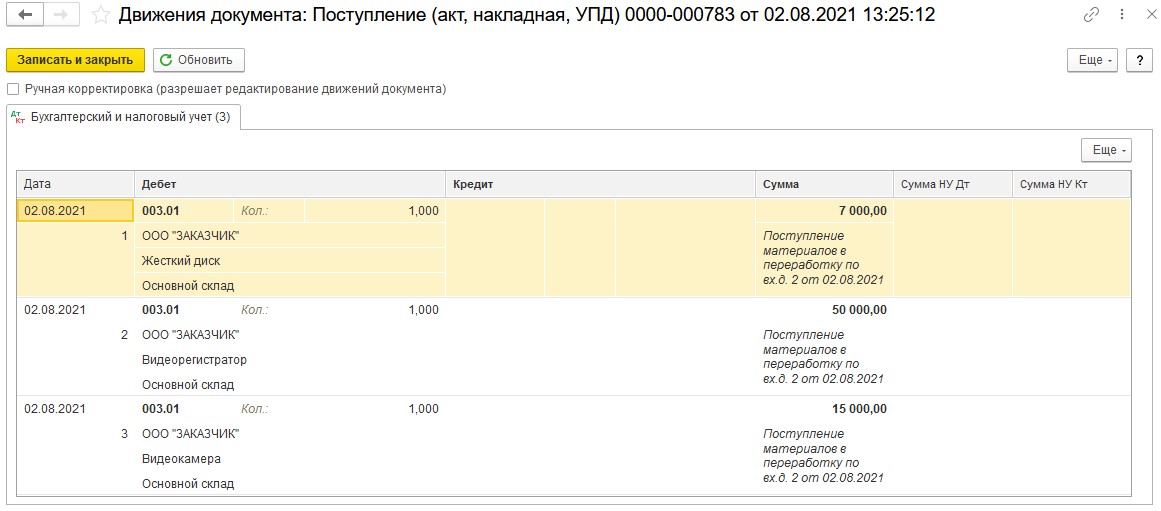

По кнопке можно посмотреть сделанные программой проводки. Напомним, что учет на забалансовых счетах ведется методом прямой записи, а не двойной.

можно посмотреть сделанные программой проводки. Напомним, что учет на забалансовых счетах ведется методом прямой записи, а не двойной.

Видим, что программа корректно отразила поступление давальческих материалов от Заказчика.

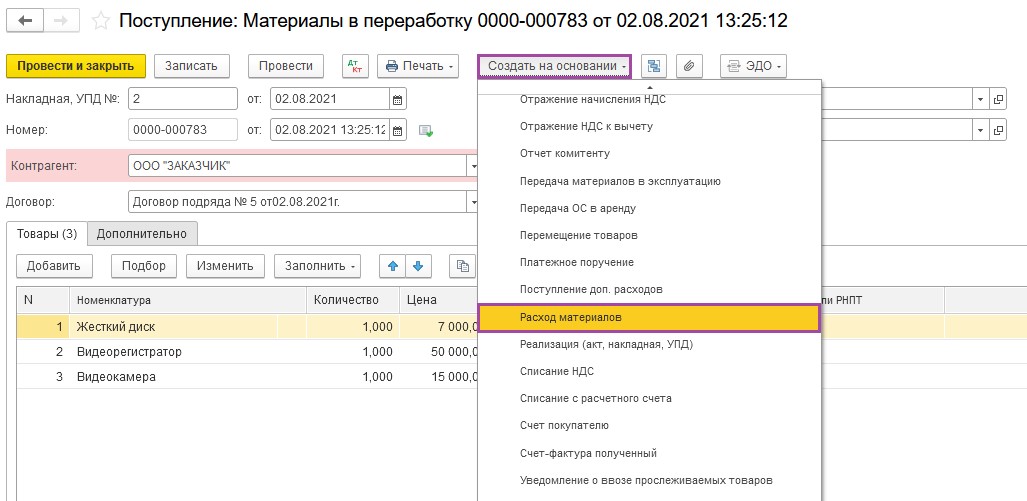

Далее нужно передать давальческие материалы в переработку.

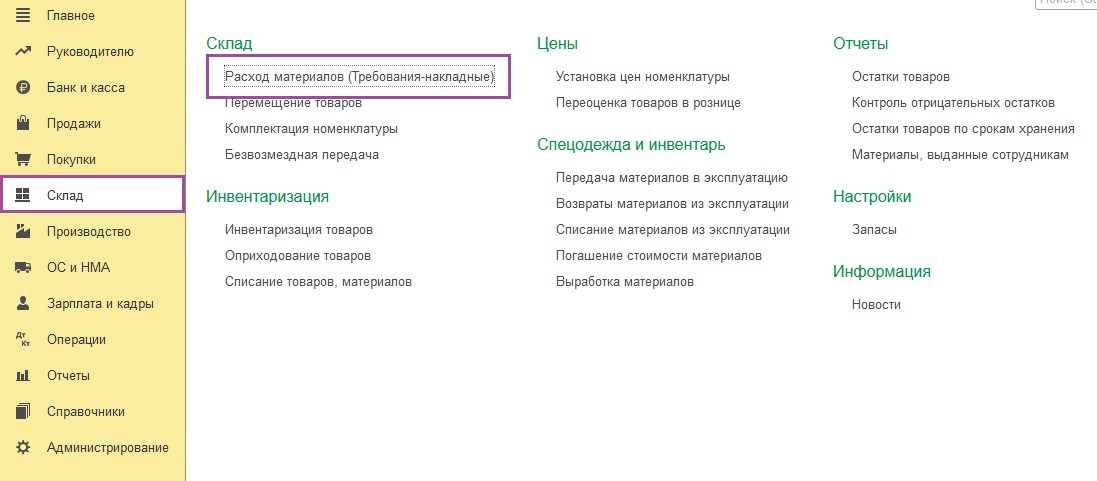

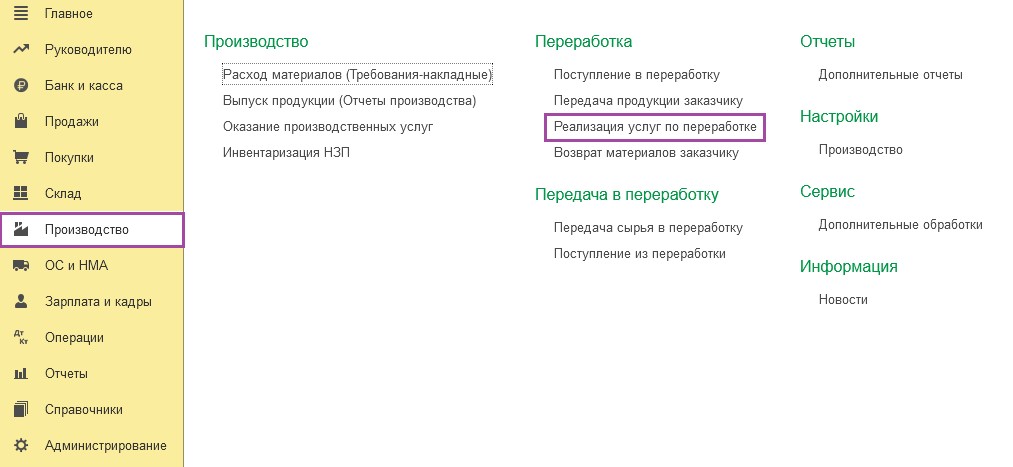

Для этих целей воспользуемся документом «Расход материалов (требования-накладные)».

Удобнее и быстрее всего выйти на этот документ по кнопке

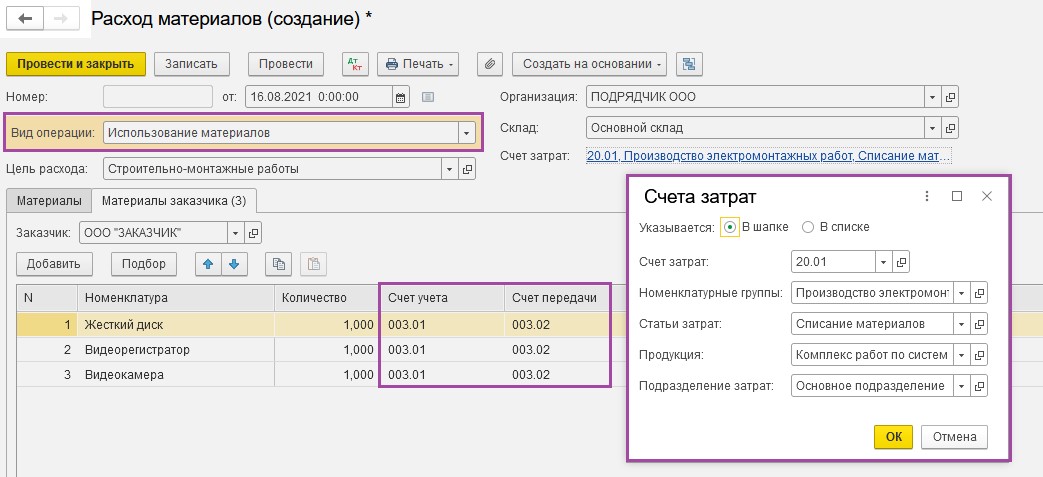

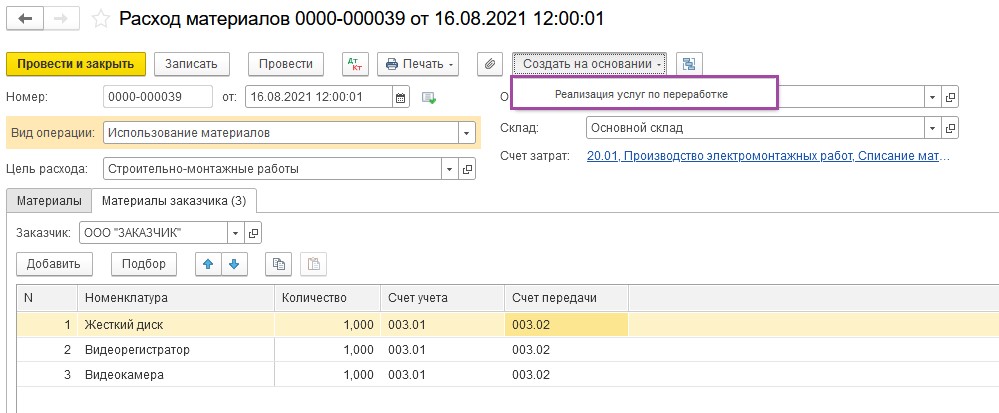

В документе «Расход материалов» выбираем вид операции «Использование материалов».

Указываем счет учета 003.01, а счет передачи - 003.02.

Счет затрат - 20.01.

Статьи затрат – «Списание материалов».

Номенклатурная группа должна быть указана в соответствии с особенностями ведения учета в каждой конкретной организации. В нашем случае – это «Производство электромонтажных работ».

Строка «Продукция» — это те самые работы по договору подряда, на которые были израсходованы давальческие материалы Заказчика. В рассматриваемом примере Подрядчик выполнял работы по производству системы охранной сигнализации периметра.

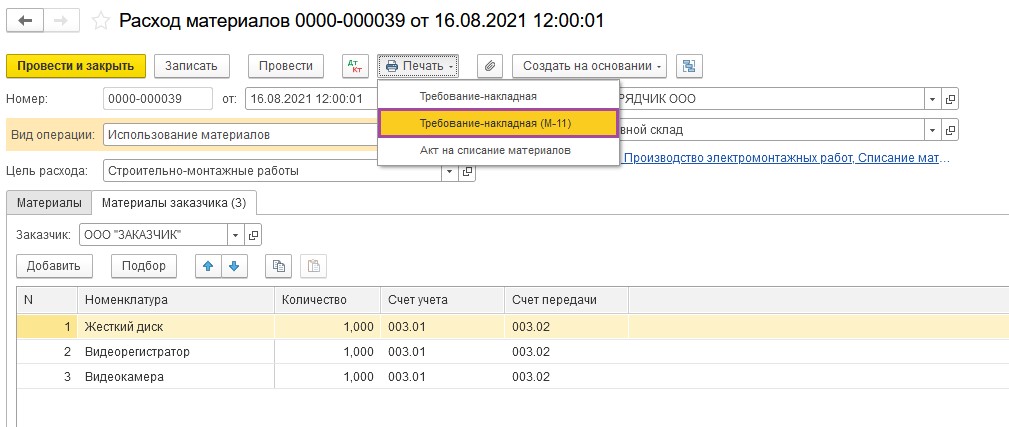

Распечатываем из программы документ Требование-накладная (М-11) или создаем иной документ, который использует организация при передаче материалов в производство, в соответствии с учетной политикой.

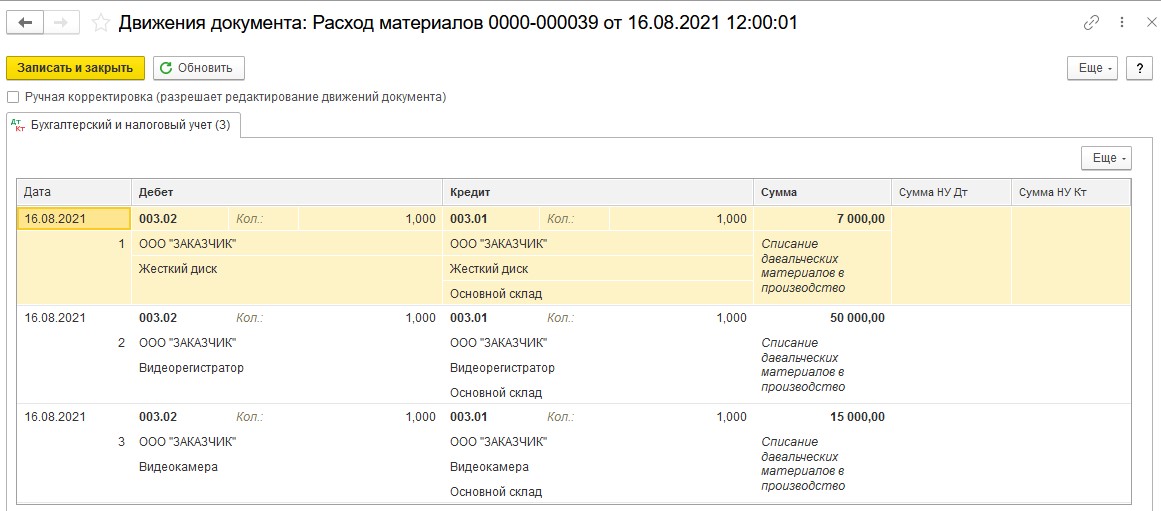

По кнопке посмотрим бухгалтерские записи, созданные документом. Видим, что в программе произошла передача материалов в производство.

посмотрим бухгалтерские записи, созданные документом. Видим, что в программе произошла передача материалов в производство.

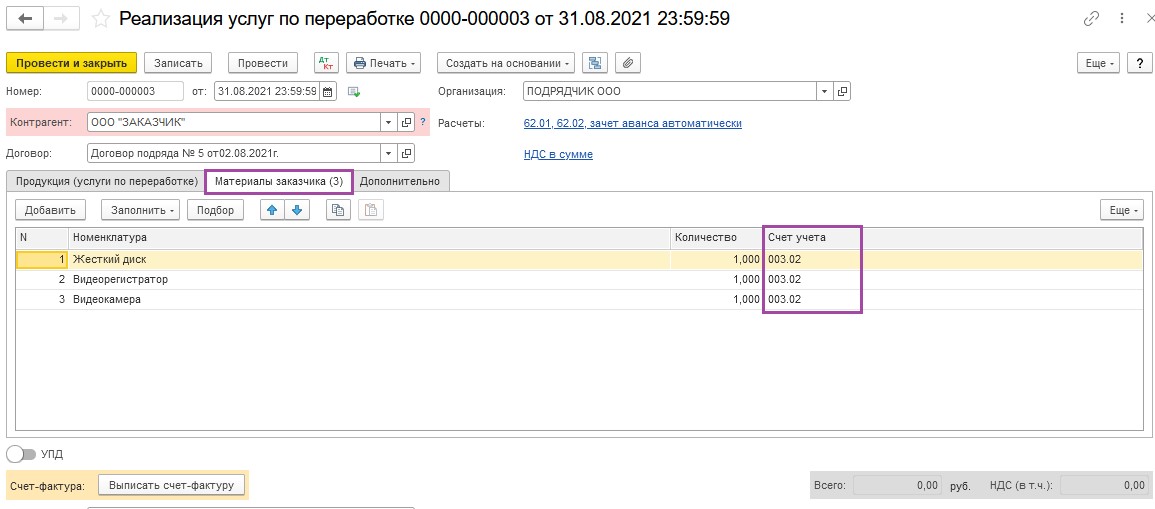

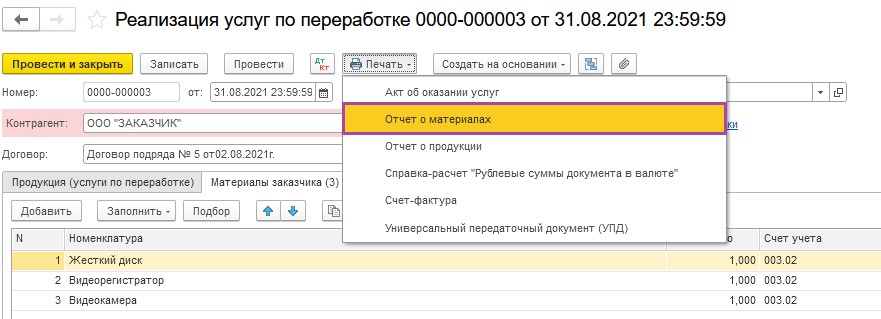

Затем, окончив работы, подрядчик списывает израсходованные давальческие материалы. Для этого следует использовать документ «Реализация услуг по переработке».

Мы воспользуемся уже знакомым методом и создадим такой документ на основании документа «Расход материалов».

В документе «Реализация услуг по переработке» заполняется только вкладка по движению давальческих материалов – «Материалы заказчика». Счет учета - 003.02.

Обращаем внимание: Закладку «Продукция (услуги по переработке)» заполнять не нужно, так как данным документом Подрядчик не оформляет реализацию выполненных им работ. Для этого в программе будет создан отдельный документ «Оказание производственных услуг».

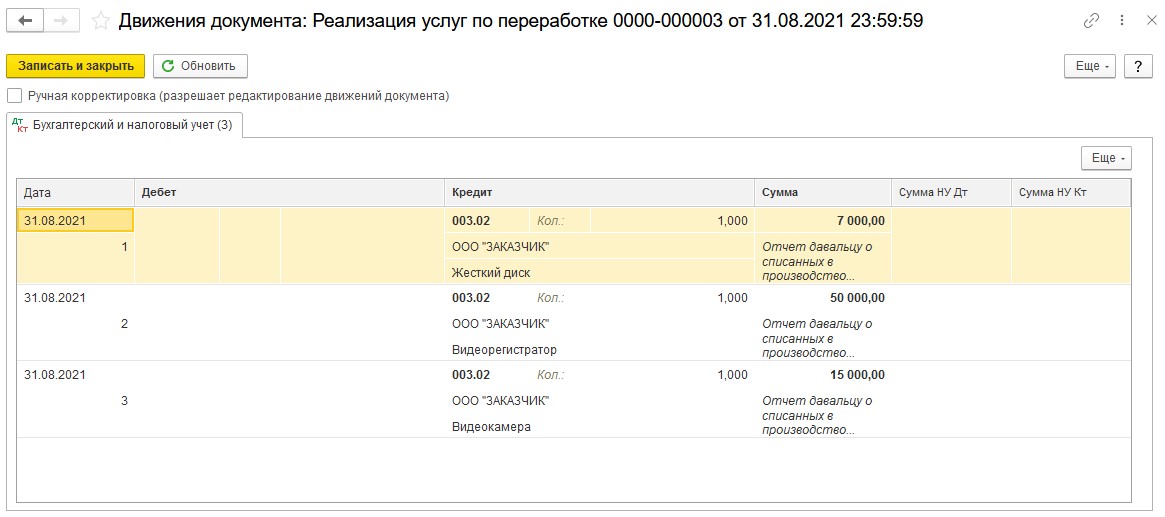

По кнопке посмотрим сформированные документом проводки.

посмотрим сформированные документом проводки.

Видим, что программа кредитует забалансовый счет 003.02, что и требовалось сделать Подрядчику при окончании работ.

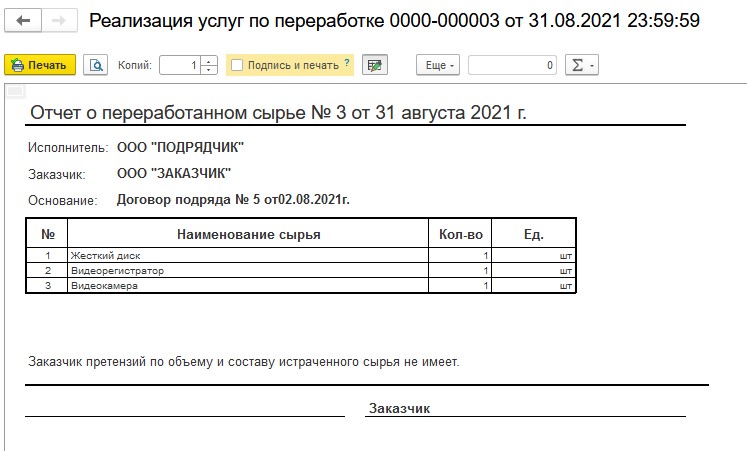

Если иное не прописано в договоре подряда, то можно воспользоваться печатной формой «Отчет о материалах» в целях документального оформления использования полученных от Заказчика материалов.

Такой отчет следует распечатать и подписать с Заказчиком.

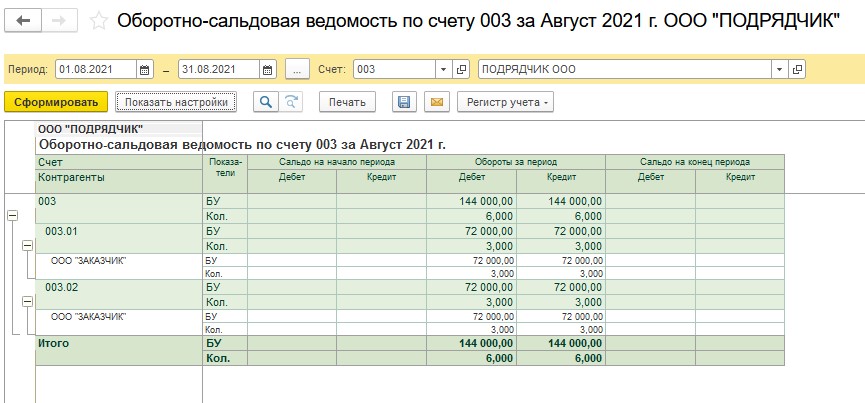

Для контроля проведенных в программе операций воспользуемся отчетом Оборотно-сальдовая ведомость по счету 003. В настройках поставим «галочку» по субсчетам и проанализируем данные.

Видим, что операции отражены в учете корректно. Счета сальдо на конец периода не имеют.

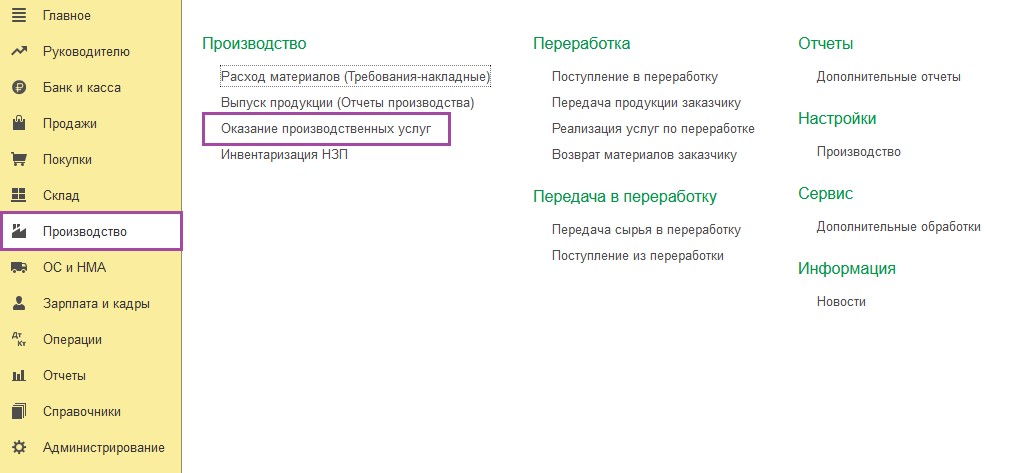

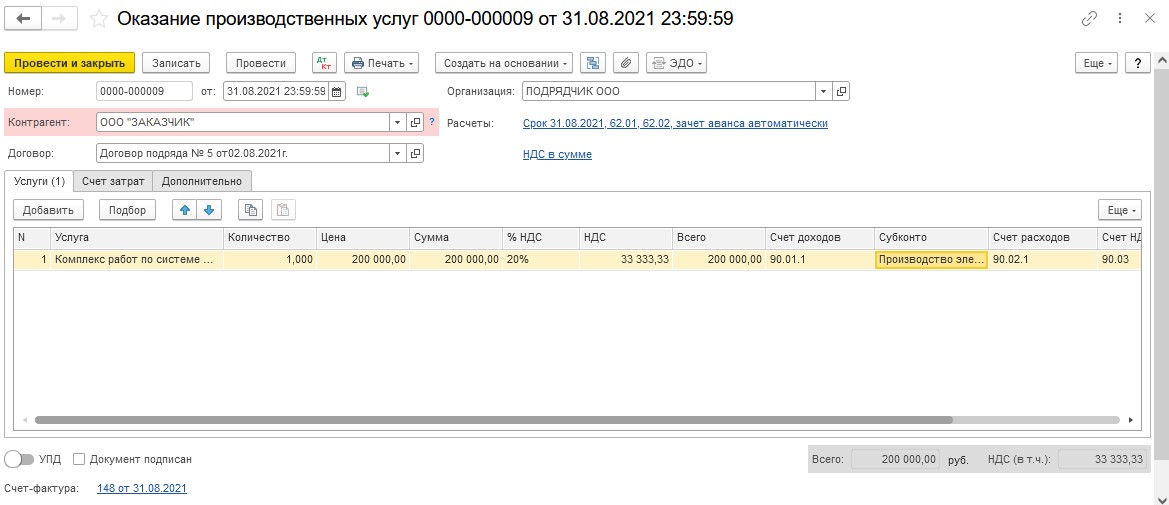

Осталось реализовать работы Подрядчика Заказчику. Для этого создадим документ «Оказание производственных услуг».

При заполнении документа выбираем необходимую нам номенклатуру (с видом – «Услуги»). Уделяем особое внимание графе «Субконто». Здесь необходимо выбрать нужную номенклатурную группу. Проверяем счета учета и выписываем счет-фактуру.

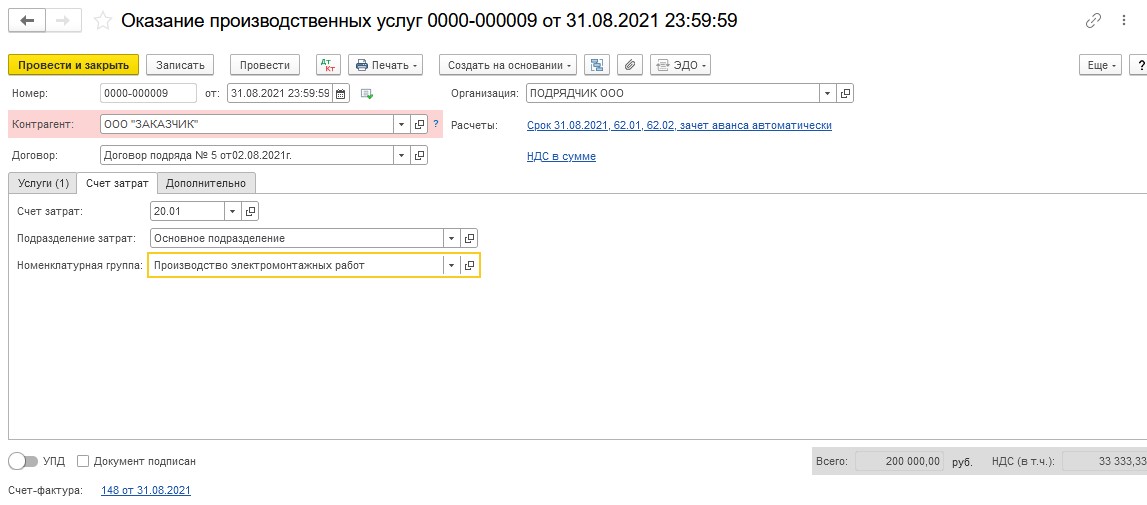

Далее переходим на закладку «Счет затрат» и заполняем поля формы.

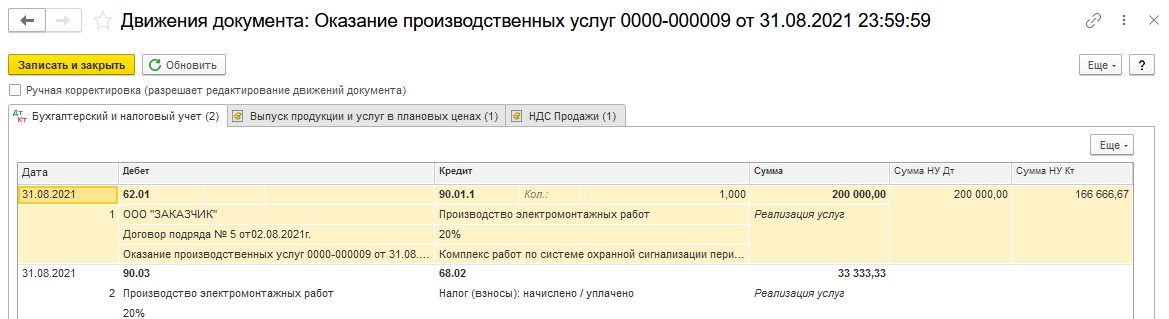

По кнопке проверяем правильность отражения в программе операции.

проверяем правильность отражения в программе операции.

В статье мы подробно разобрали ситуацию, при которой Подрядчик выполнил монтажные работы, оговоренные в договоре подряда с Заказчиком. При этом Подрядчик использовал в процессе производства работ давальческие материалы, переданные ему Заказчиком.

Как стало понятно, при надлежащем оформлении операций в программе, можно с легкостью оформить все необходимые подтверждающие документы, что существенно упростит работу бухгалтера.

Автор статьи: Марина Аленина

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии