Финансовая помощь от учредителя - безвозмездное поступление денег и основных средств в 1С: Бухгалтерии ред. 3.0

- Опубликовано 17.04.2020 10:24

- Автор: Administrator

- Просмотров: 81163

Финансовый кризис и кассовые разрывы могут настигнуть абсолютно любую компанию. В такой ситуации часто на помощь приходят собственники бизнеса, то есть его учредители. Они имеют право оказать как возмездную помощь, о чем мы писали ранее в статье, так и безвозмездную поддержку в виде финансов и имущества. Поступающие от учредителя денежные средства могут расходоваться на выплату заработной платы, налогов, страховых взносов или идти на погашение по кредитов, займов или задолженности перед контрагентами. Рассмотрим отражение безвозмездной помощи от учредителя на примере программного продукта 1С: Бухгалтерия ред. 3.0 с учётом того, что учредитель владеет большей частью компании и имущество, получаемое от него, не планируется передавать третьим лицам.

Обычно для оформления взаимоотношений с учредителем по безвозмездному поступлению заключается соглашение, в котором указывается размер помощи и её цели.

Согласно Инструкции по применению плана счетов для отражения денежных средств и иного имущества, поступающих от учредителя безвозмездно, используют счёт 98.02.

Такие поступления для организации являются прочими внереализационными доходами как по бухгалтерскому, так и по налоговому учёту.

При этом есть исключение: если вклад в уставный капитал учредителя, который безвозмездно передаёт имущество или денежные средства, составляет более 50%, то такая помощь не облагается налогом на прибыль.

Что касается передаваемого имущества, оно так же не будет являться доходом по налоговому учёту, если в течение года со дня получения имущества оно не передаётся третьим лицам. Об этом сказано в пункте 1 статьи 251 НК РФ.

Безвозмездная финансовая помощь учредителя

Поступление денежных средств оформляется «Приходным кассовым ордером» или «Поступлением на расчётный счёт» в зависимости от способа перечисления.

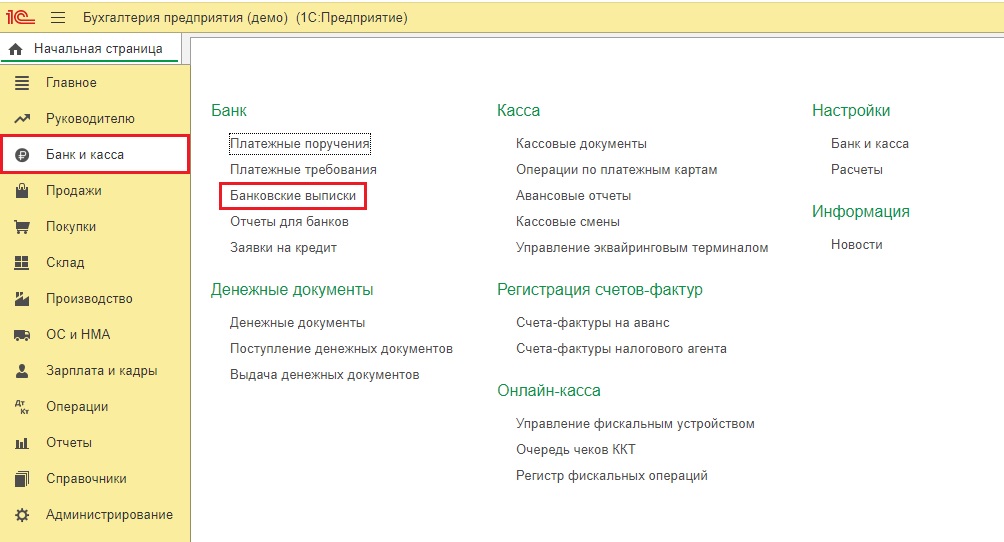

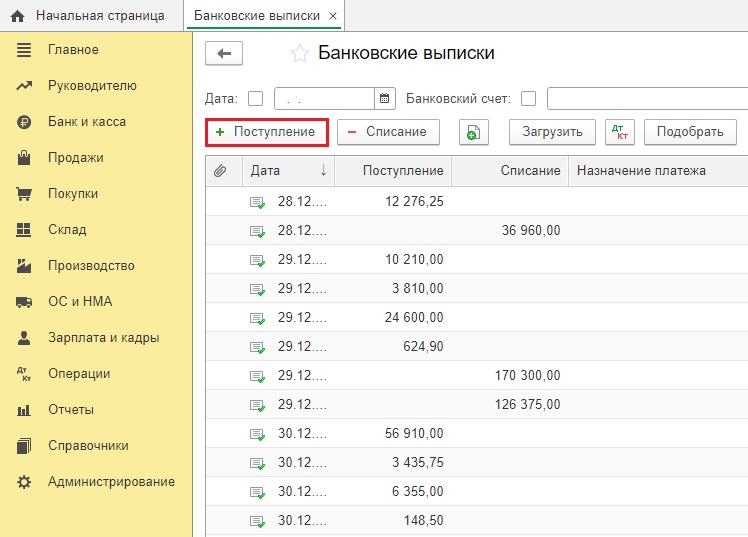

Перейдём в раздел «Банк и касса», выберем пункт «Банковские выписки» и нажмём на кнопку «Поступление».

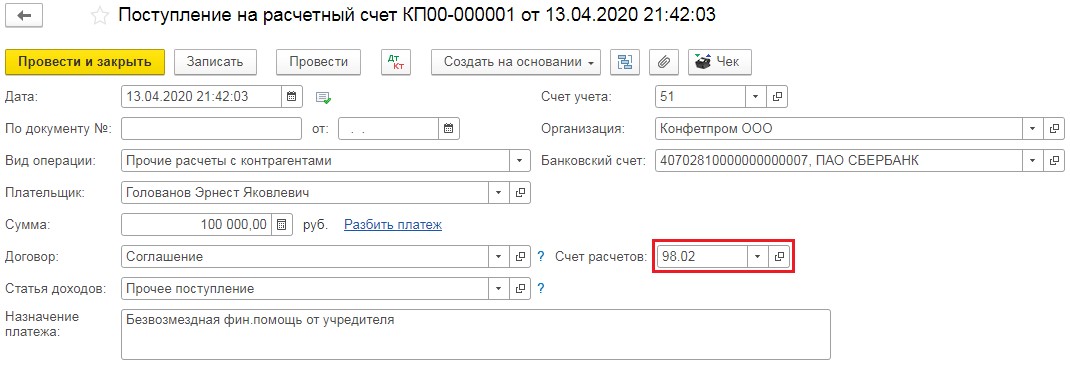

В открывшемся документе укажем вид операции «Прочие расчеты с контрагентами», выберем из списка контрагентов учредителя, укажем сумму и введём новый договор. Счёт учёта исправим на 98.02 и проведём документ.

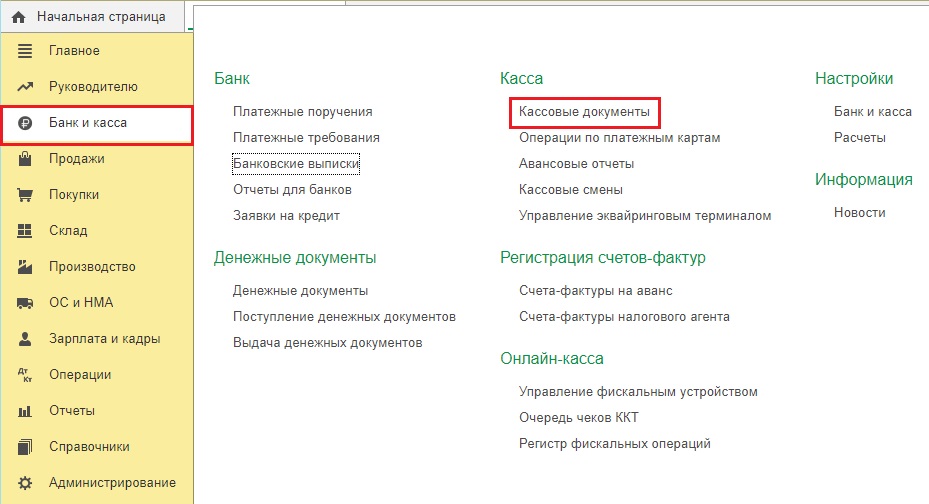

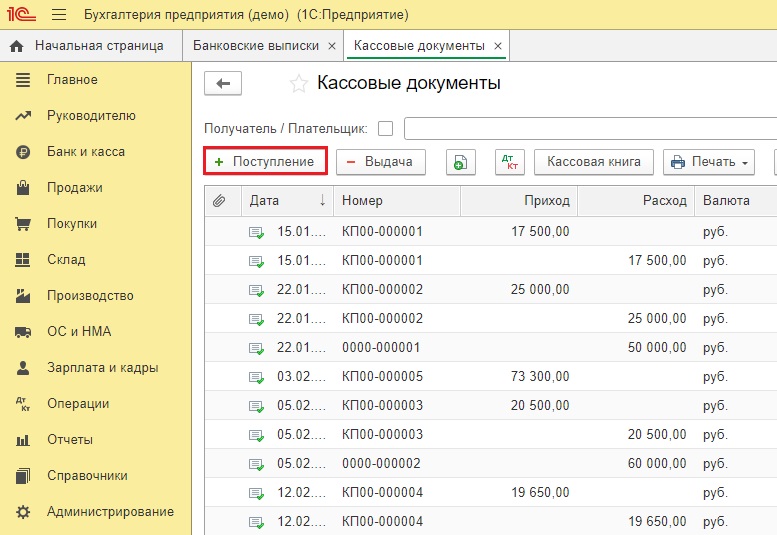

Если денежные средства были внесены в кассу, то следует перейти в раздел «Банк и касса», выбрать пункт «Кассовые документы» и нажать на кнопку «Поступление».

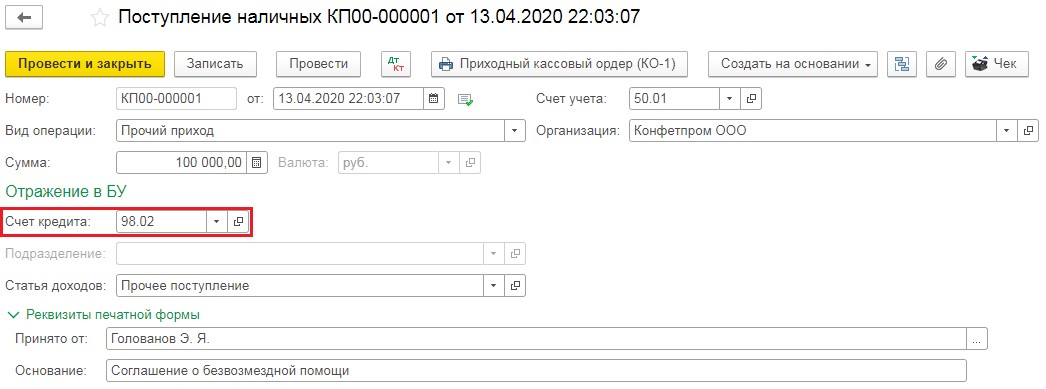

Вид операции будет «Прочий приход», а плательщик указывается в строке «Принято от».

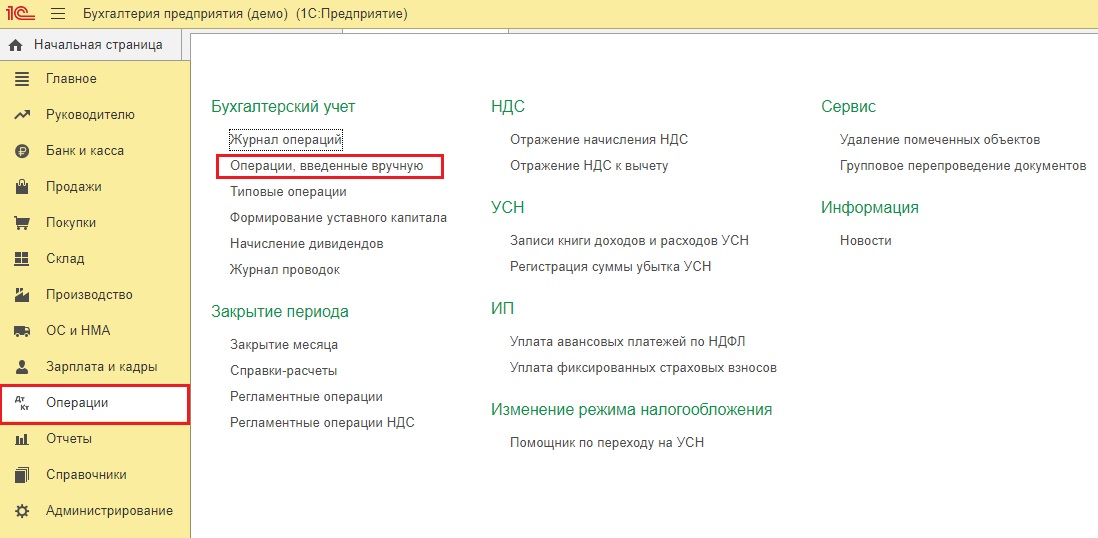

Для отражения данного поступления в доходах организации необходимо перейти в раздел «Операции» и выбрать пункт «Операции, введённые вручную».

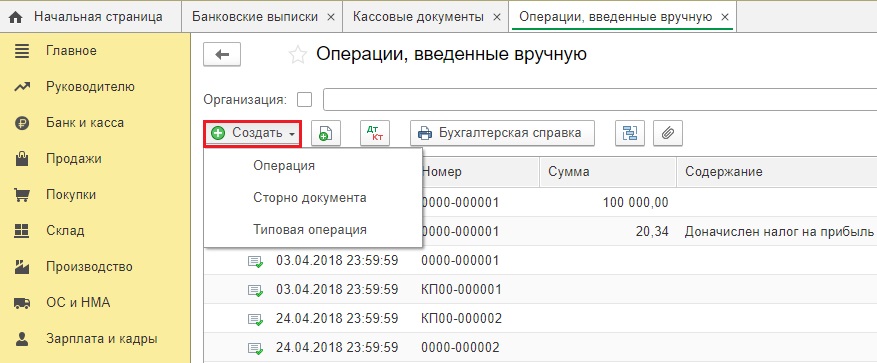

Далее нужно нажать на кнопку «Создать» и выбрать из выпадающего списка пункт «Операция».

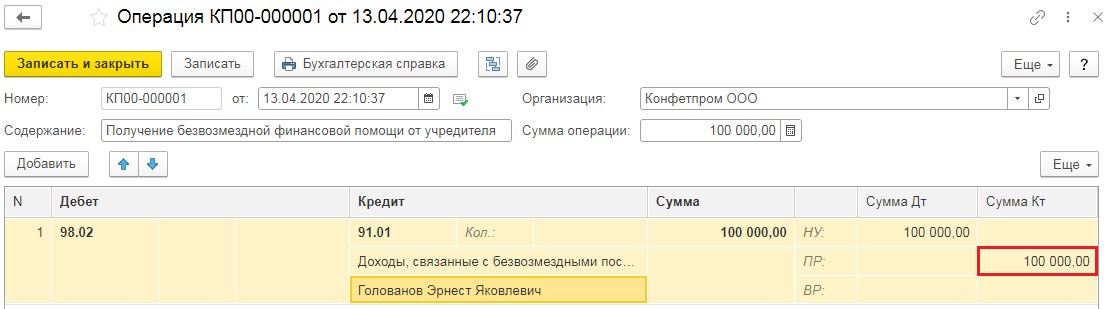

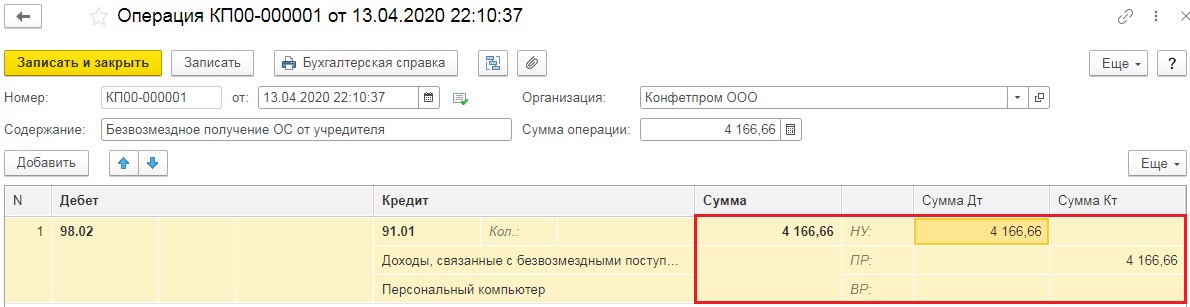

Добавьте строку и укажите проводку Дт 98.02 Кт 91.01 на сумму финансового поступления.

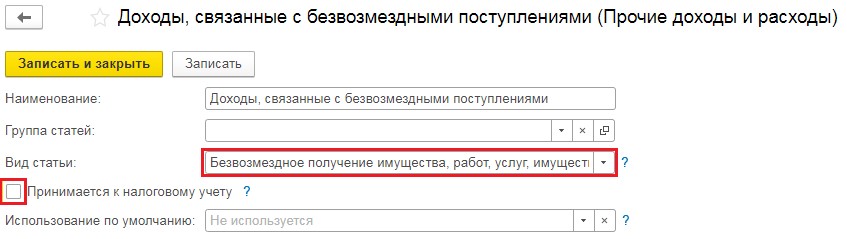

Также по кредиту необходимо выбрать соответствующую аналитику: в справочнике прочих доходов и расходов следует создать новую строку с видом статьи «Безвозмездное получение имущества, работ, услуг, имущественных прав» и снятым флагом «Принимается к налоговому учёту».

Под статьей дохода нужно выбрать пункт «Контрагент» и выбрать учредителя из списка. Обратите внимание, что сумма по кредиту в налоговом учёте должна быть занесена, как постоянная разница между бухгалтерским и налоговым учётом.

Если бы учредитель, оказывающий помощь, владел частью менее 50%, то сумма по кредиту была бы отражена в графе НУ, а не ПР.

Безвозмездное получение основного средства от учредителя

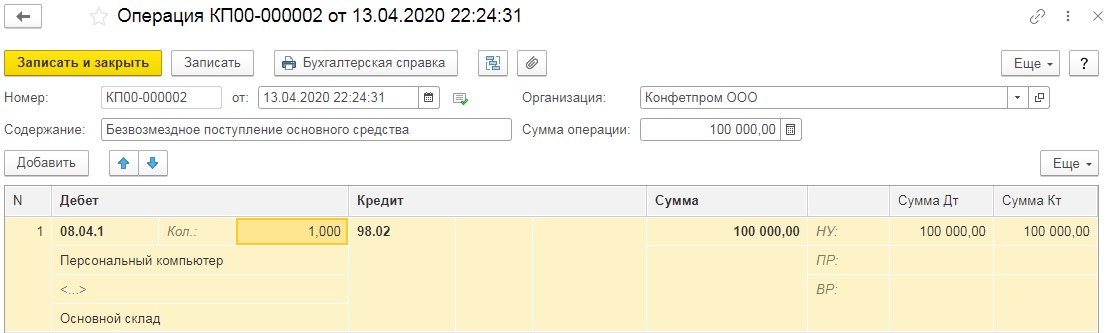

Для отражения поступления основного средства в виде безвозмездной помощи необходимо ввести документ «Операция, введённая вручную» в разделе «Операции». В нём указать проводку Дт 08.04.1 Кт 98.02 на сумму приходуемого оборудования.

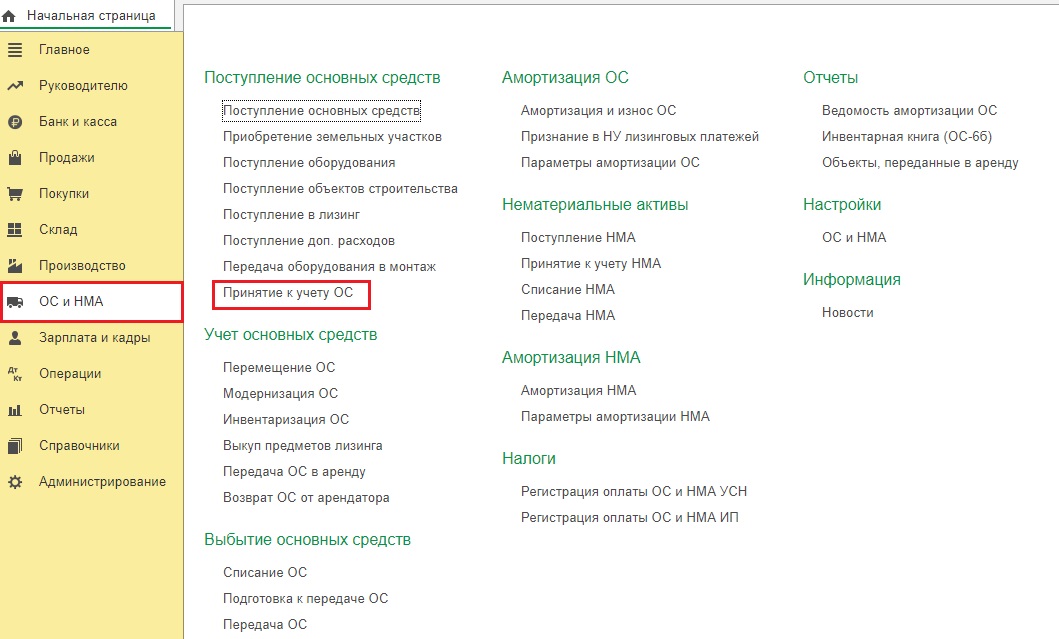

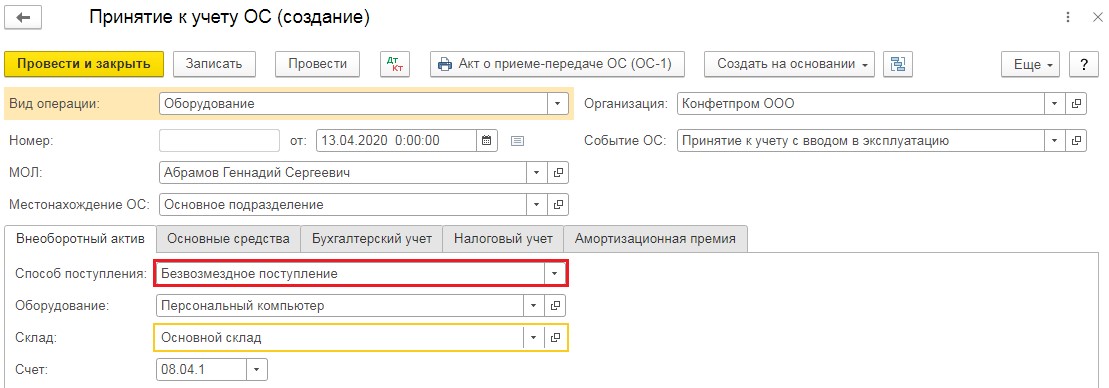

Затем для его ввода в эксплуатацию нужно ввести документ «Принятие к учёту ОС» в разделе «ОС и НМА».

В графе «Способ поступления» необходимо указать «Безвозмездное поступление», а в графе «Оборудование» выбрать принимаемое основное средство. Остальные графы заполняются как в стандартном принятии к учёту ОС.

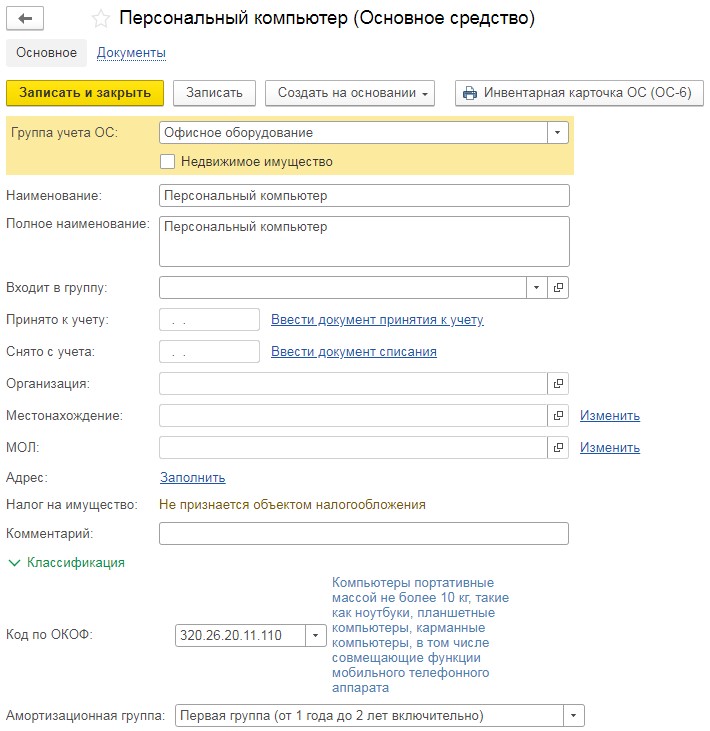

На вкладке «Основные средства» следует ввести новое ОС, в котором заполнить группу учёта ОС, код по ОКОФ и амортизационную группу.

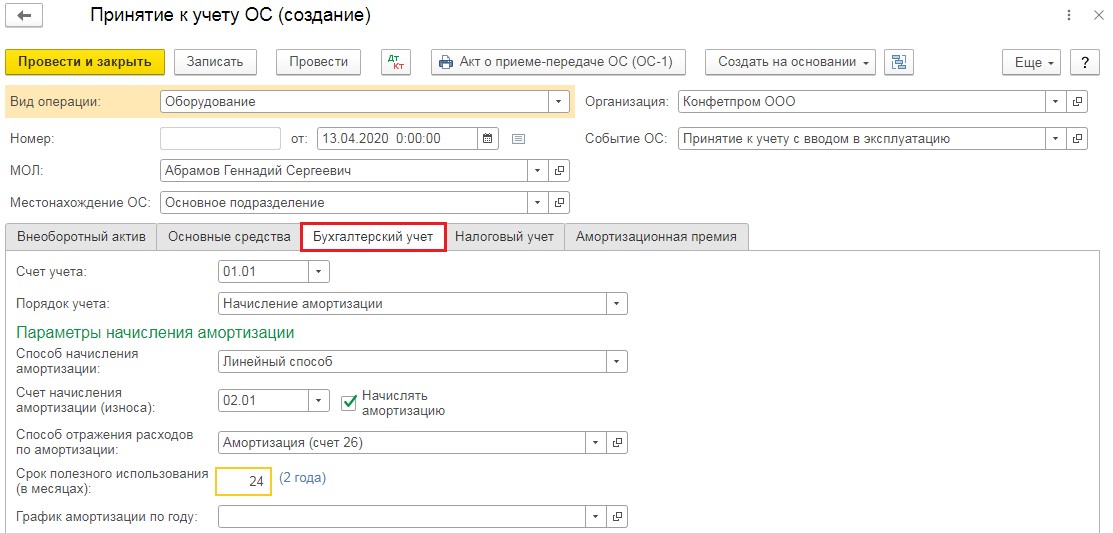

На вкладке «Бухгалтерский учёт» следует указать срок полезного использования в месяцах и счёт учёта затрат для начисления амортизации.

На вкладке «Налоговый учёт» следует указать срок полезного использования по налоговому учёту и специальный коэффициент, равный единице, если нет повышающего или понижающего коэффициента.

Вкладку «Амортизационная премия» заполнять не следует, так как согласно пункта 9 статьи 258 НК РФ по безвозмездно полученным основным средствам её нельзя применять.

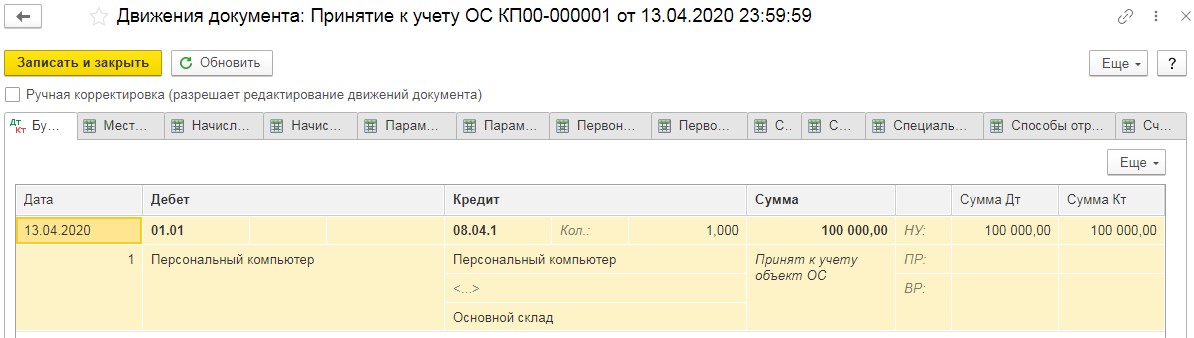

После проведения документа необходимо проверить проводки, нажав на кнопку  .

.

Амортизация будет начисляться автоматически, начиная с месяца, следующим за месяцем ввода в эксплуатацию, обработкой «Закрытие месяца» в разделе «Операции».

Последним этапом следует отразить сумму начисленной амортизации в составе прочих доходов. Для этого введём уже знакомый нам документ «Операция, введённая вручную». Такой документ нужно будет вводить каждый месяц после начисления амортизации.

Если бы учредитель, оказывающий помощь, владел частью менее 50%, то сумма по кредиту была бы отражена в графе НУ, а не ПР.

Автор статьи: Алина Календжан

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии

Можете ответ на почту olsemina2010

Добрый день. Я так понимаю, вы имеете ввиду ситуацию, когда учредитель - юр.лицо. Отражение в учете операций по безвозмездной передаче товаров в программе выполняется документом Безвозмездная передача: Раздел: Продажи – Безвозмездная передача.