Как отражать начисление и уплату налогов по правилам 2023 года в 1С: Бухгалтерии предприятия ред. 3.0?

- Опубликовано 11.01.2023 18:02

- Автор: Administrator

- Просмотров: 247546

Начиная с 2023 года, в силу вступили сразу несколько очень важных изменений законодательства. ЕНС, ЕНП, уведомления – именно эти слова чаще всего встречаются в бухгалтерских чатах в настоящее время. Мы подготовили для вас очень важную статью о том, что изменилось в порядке начисления и уплаты налогов в 1С: Бухгалтерии. Советуем обязательно изучить этот материал, чтобы сразу проводить все операции в 1С правильно.

Итак, что изменилось в 1С: Бухгалтерии в части начисления и уплаты налогов?

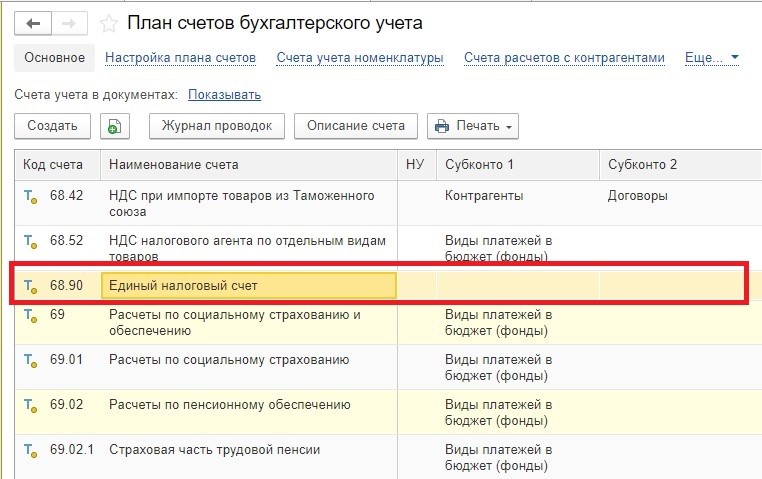

Изменение №1: в план счетов в разделе "Главное" добавлен новый счет - 68.90 "Единый налоговый счет", именно на нем будет обобщаться вся информация о состоянии расчетов по налогам и взносам.

Обратите внимание: у этого счета нет никаких субконто!

Это хорошо и удобно в работе, не нужно заполнять лишние поля.

Но также это значит, что вся аналитика по ЕНС ведется в 1С: Бухгалтерии в специальных служебных регистрах, поэтому ручные проводки по счету 68.90 делать крайне нежелательно!

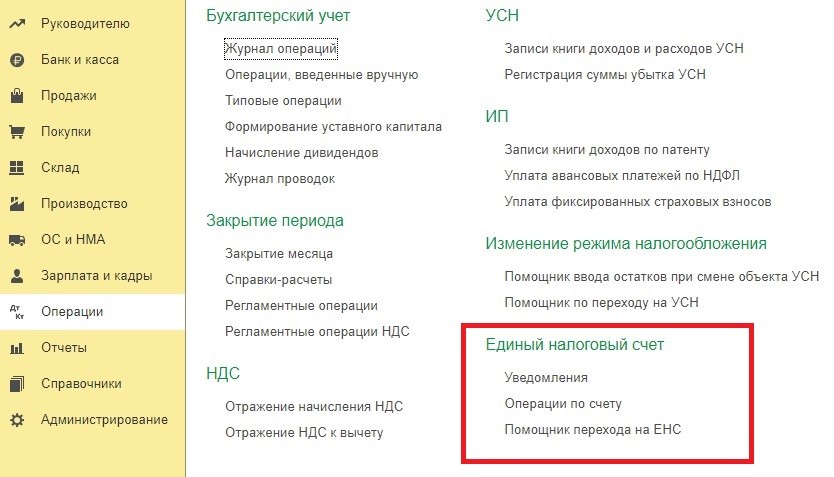

Изменение №2: добавлены два новых документа:

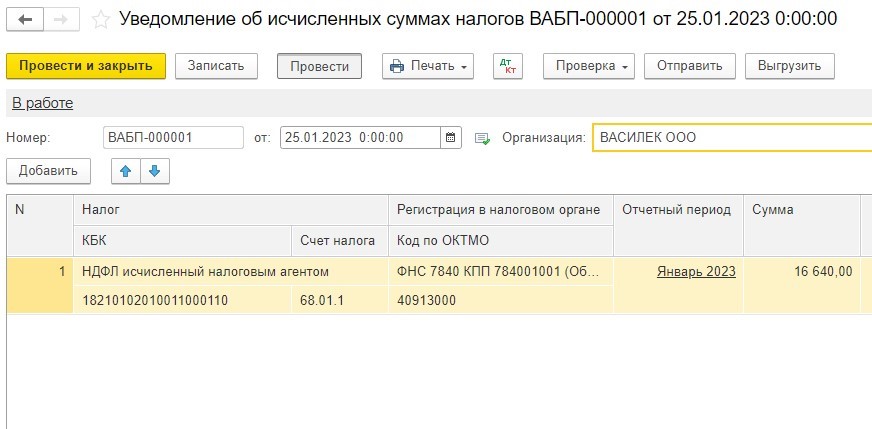

♦ Уведомления об исчисленных суммах налогов

♦ Операции по единому налоговому счету

Уведомление нужно создавать в том случае, если срок оплаты налога или взносов наступает раньше, чем срок подачи отчетности по нему.

Например, мы подаем уведомления на НДФЛ, удержанный в январе, так как срок уплаты этого налога раньше, чем срок подачи 6-НДФЛ за 1 квартал.

Операцию по счету нужно создавать, если отправка уведомления для данного налога не предусмотрена. Например,

НДС за 4 квартал 2022 года мы будем платить уже после того, как сдана декларация.

Для чего нужны эти документы в 1С?

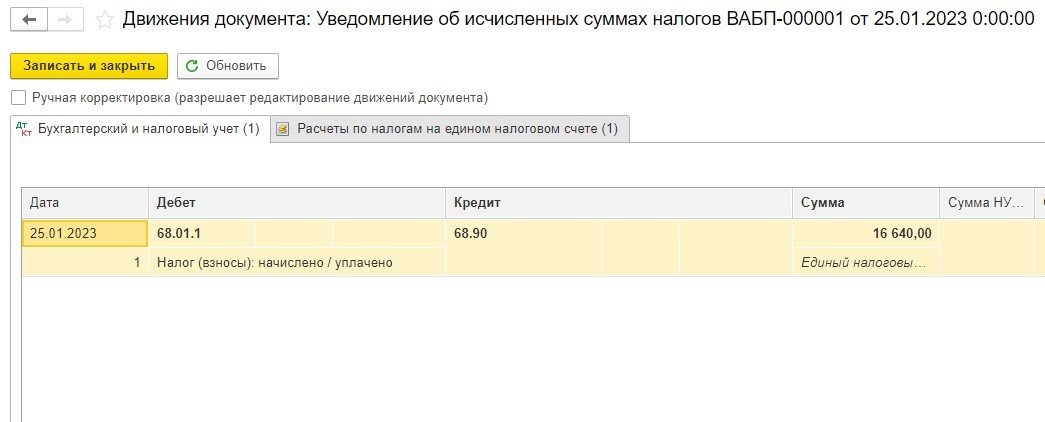

Они переносят суммы налогов с различных счетов на счет 68.90.

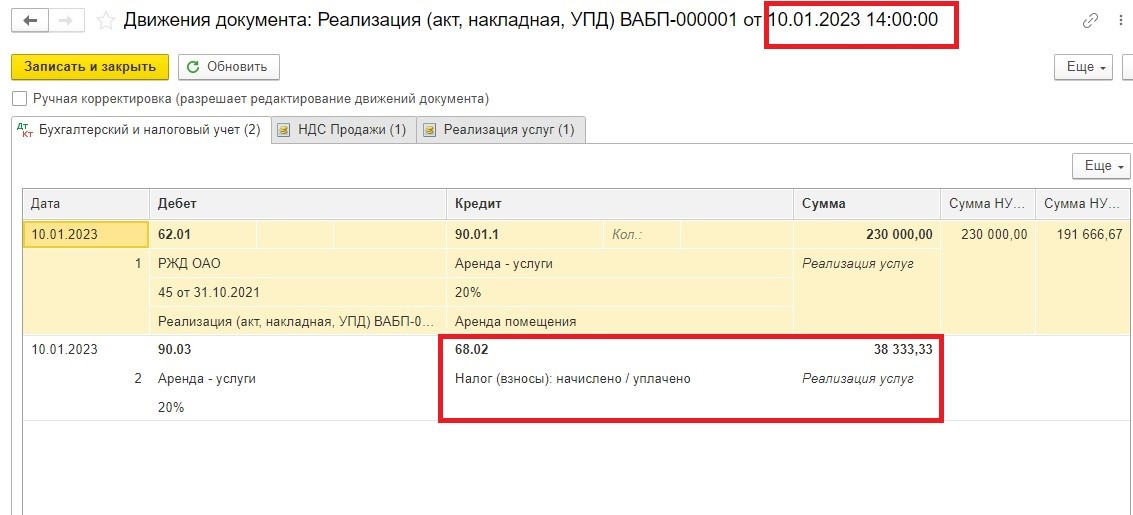

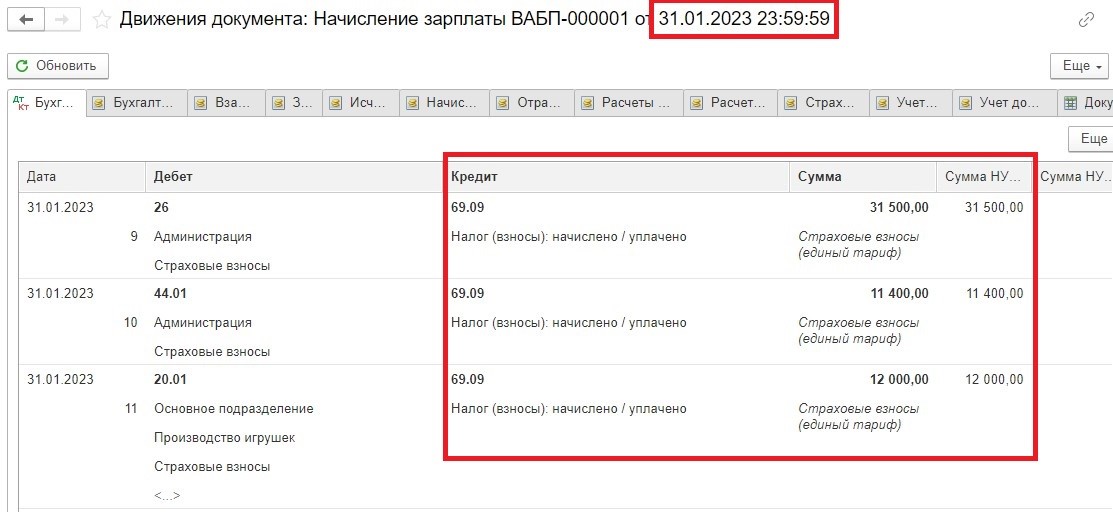

В 2023 году мы, по-прежнему, используем для начисления налогов и взносов различные счета: 68.01, 68.02, 68.04 и т.д

Затем итоговые суммы к уплате с этих счетов должны быть перенесены на счет 68.90 - эту задачу и выполняют новые документы.

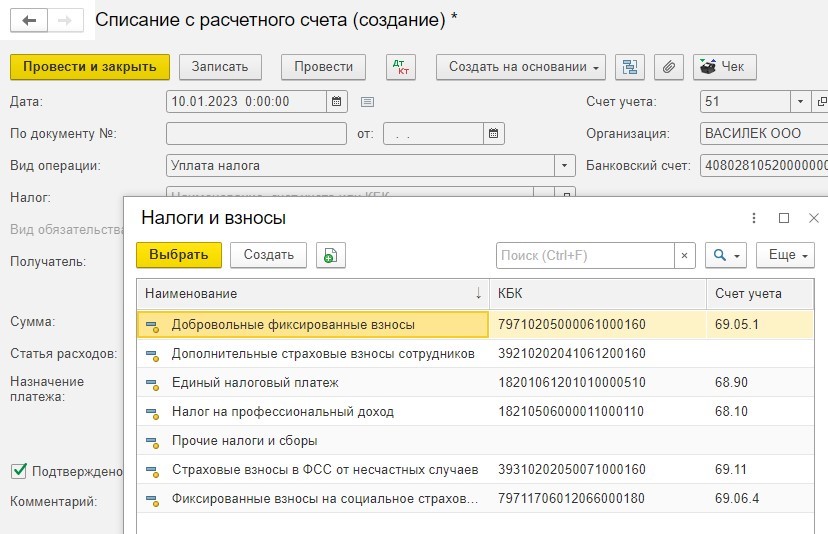

Изменение №3: документе "Списание с расчетного счета" при указании вида операции "Уплата налога" вы теперь увидите совсем короткий перечень налогов и взносов, которые можно выбрать.

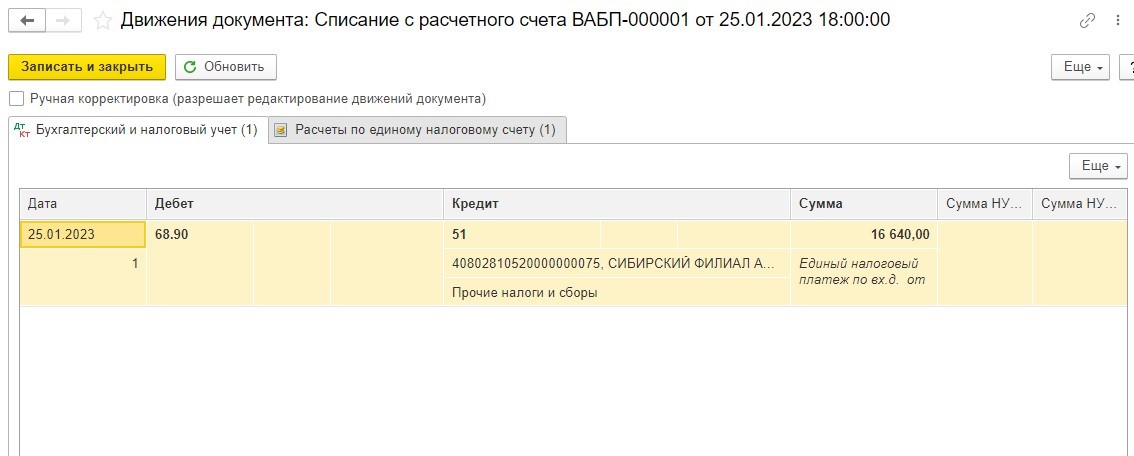

Больше нельзя создать списание с расчетного счета именно на НДФЛ или страховые взносы. Теперь нужно выбирать "Единый налоговый платеж", и будет сформирована проводка Дт 68.90 Кт 51

КОРОТКИЕ ИТОГИ:

1. Добавлен новый счет - 68.90

2. Налоги и страховые взносы начисляем, как и раньше, на отдельные счета

3. Перед тем, как проводить уплату, суммы нужно перенести на счет 68.90

4. Платежи проводятся в корреспонденции со счетом 68.90

Также нужно будет перенести на счет 68.90 остатки на 1 января 2023 года. О том, как это сделать, мы рассказывали в статье Помощник перехода на ЕНС в 1С: Бухгалтерии предприятия ред. 3.0.

Но пока мы рекомендуем не торопиться выполнять перенос, т.к. итоговые суммы налогов и взносов за 2022 год еще не рассчитаны, а также есть ряд вопросов по правилам определения сальдо для переноса. Спокойно закрываем 2022 год, разбираемся с отражением текущих платежей, а затем вернемся к вопросу переноса начального сальдо.

Автор статьи: Ольга Шулова

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии

Торговый сбор после оплаты ЕНП не отражается в КУДИР и не уменьшает УСН?

что надо сделать для корректного отражения?

Подскажите, пожалуйста, каким числом отражать операцию по поданной декларации по НДС за 4 квартал 2022 года, то есть интересует проводка Дт 68.02. Кт 68.90 - 31.12.2022 года или датой подачи декларации 25.01.2023г.

Уведомления по налогу на прибыль не подаются, т.к. срок подачи декларации раньше, чем срок уплаты налога/авансовы х платежей

Добрый день! При таком варианте работы (с оплатой по отдельным КБК) нельзя относить платежи на счета отдельных налогов/взносов при обработке выписок?

В 1С: Бухгалтерии автоматизирован только вариант работы с уведомлениями.

Если хотите платить на отдельные КБК, то это придется делать вручную. Именно в платежном поручении можно откорректироват ь реквизиты платежа. Но все расчеты в любом случае придется проводить через счет 68.90, переносить на него суммы налогов и взносов. И в документе "Списание с расчетного счета" в любом случае будет только ЕНП.

Все пожелания по функционалу программ 1С можно писать напрямую в фирму "1С" на v8

С УПП мы, к сожалению, не работаем, поэтому не публикуем материалы по этой программе