Как отразить получение субсидии в 1С: Бухгалтерии предприятия ред. 3.0?

- Опубликовано 19.05.2020 10:27

- Автор: Administrator

- Просмотров: 62488

Мы обещали? Мы сделали! О том, как получить грант, кому и в каком размере он положен, мы подробно писали в статье Кто имеет право на субсидию от государства, и как её получить в условиях самоизоляции? Надеемся, что уже все знают о Постановлении Правительства РФ от 24 апреля 2020г. №576 «Об утверждении Правил предоставления в 2020 году из федерального бюджета субсидий субъектам малого и среднего предпринимательства, ведущим деятельность в отраслях российской экономики, в наибольшей степени пострадавших в условиях ухудшения ситуации в результате распространения новой коронавирусной инфекции», согласно которому предприятиям и индивидуальным предпринимателям, удовлетворяющим требованиям Постановления, предоставляются безвозмездные гранты, выделяемые из федерального бюджета страны. А теперь рассмотрим отражение субсидии в программном продукте 1С: Бухгалтерия предприятия 8 ред. 3.0 на примере разных систем налогообложения.

Как отразить получение субсидии предприятию или ИП на ОСНО?

Согласно Положению по бухгалтерскому учёту 13/2000 бюджетные средства, предоставленные в установленном порядке на финансирование расходов, понесённых организацией в предыдущие отчётные периоды, относятся на увеличение финансового результата организации.

Исходя из этого получение субсидии на зарплату следует отразить на счёте 91.01 «Прочие доходы».

При этом в статье 251 Налогового кодекса РФ «Доходы, не учитываемые при определении налоговой базы» сказано, что к таким доходам относятся субсидии, полученные из федерального бюджета в связи с неблагоприятной ситуацией, связанной с распространением новой коронавирусной инфекции.

Соответственно для счёта 91.01 нужно создать такую статью затрат, которая относила бы субсидию к прочему доходу в бухгалтерском учёте и не отражала её в налоговом.

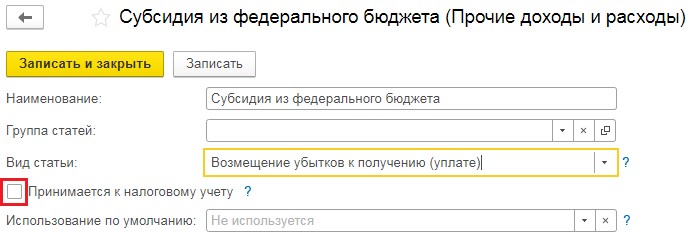

Перейдём в раздел «Справочники» и выберем пункт «Прочие доходы и расходы». В открывшемся окне нажмём на кнопку «Создать» и введём наименование «Субсидия из федерального бюджета». В графе «Вид статьи следует выбрать «Возмещение убытков к получению (уплате)» и снять флаг «Принимается к налоговому учёту».

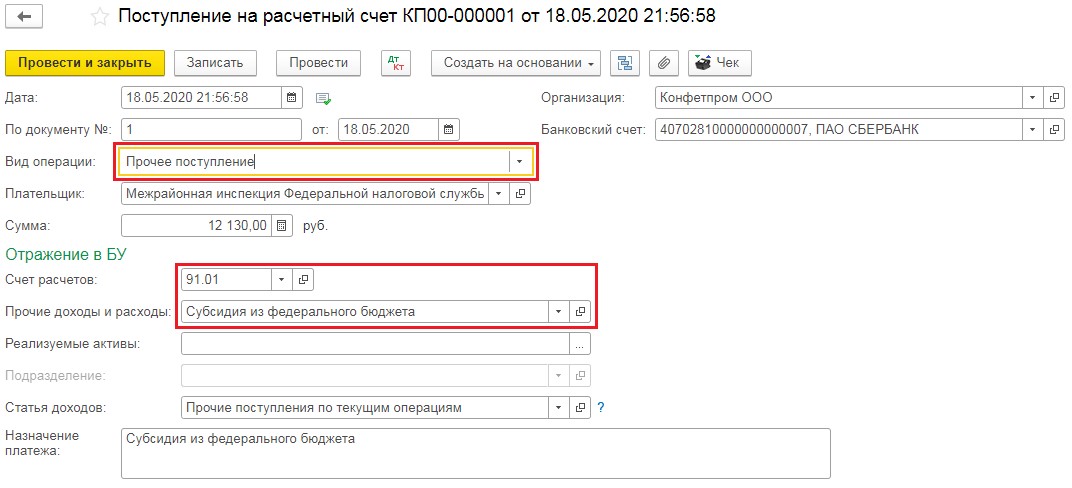

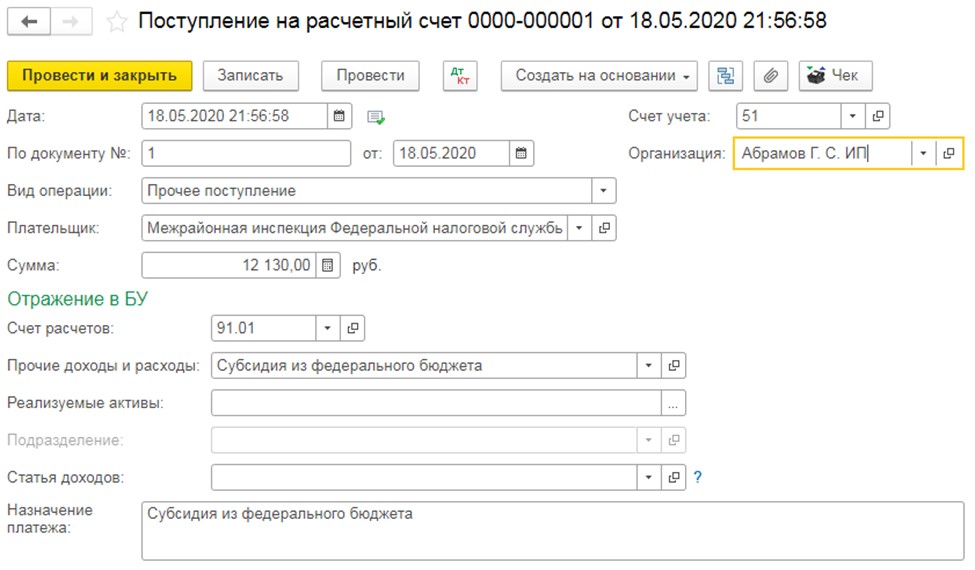

Теперь введём документ «Поступление на расчётный счёт» в разделе «Банк и касса» - «Банковские выписки». В созданном документе «Вид операции» следует выбрать «Прочее поступление». В графе «Счёт расчётов» указать 91.01 и ранее созданное нами субконто «Субсидия из федерального бюджета».

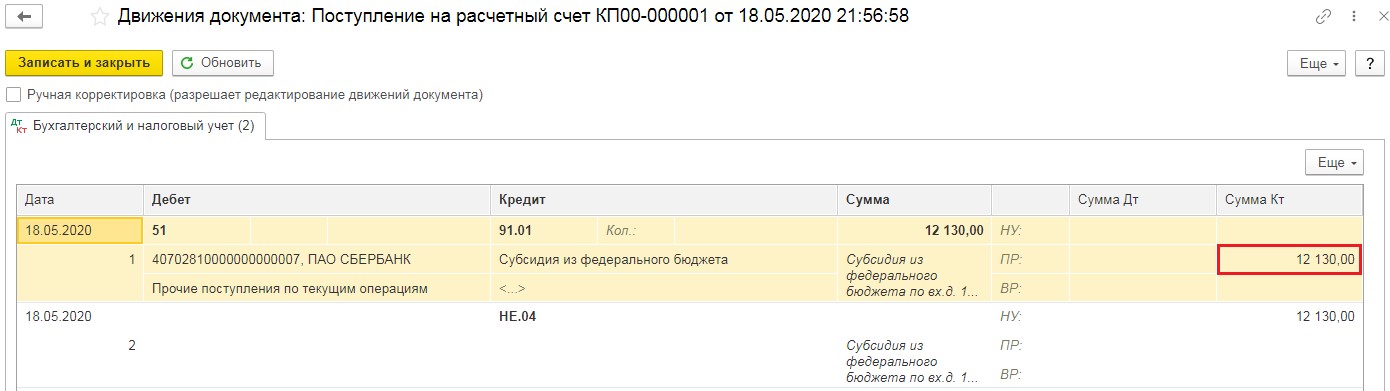

Проведённый документ создаст следующие проводки:

Полученные денежные средства могут быть использованы на расходы, связанные с выплатой заработной платы или иные неотложные нужды, например, на оплату долгов за коммунальные платежи, арендную плату и прочие затраты.

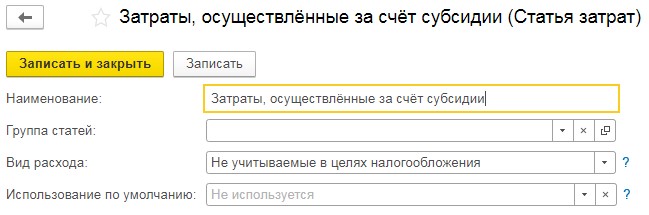

Для отражения подобных трат следует внести новую статью затрат в разделе «Справочники» - «Статьи затрат». При этом «Вид расхода» на основании статьи 217 НК РФ, должен быть «Не учитываемые в целях налогообложения».

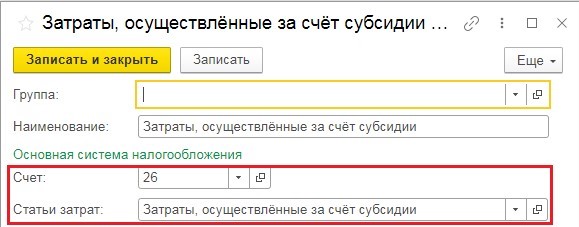

Если субсидия используется для выплаты зарплаты, то следует перейти в раздел «Зарплата и кадры» и выбрать пункт «Настройки зарплаты», а затем перейти по ссылке «Способы учёта зарплаты». В открывшемся окне нужно создать новое отражение на затратный счёт с субконто «Затраты, осуществлённые за счёт субсидии».

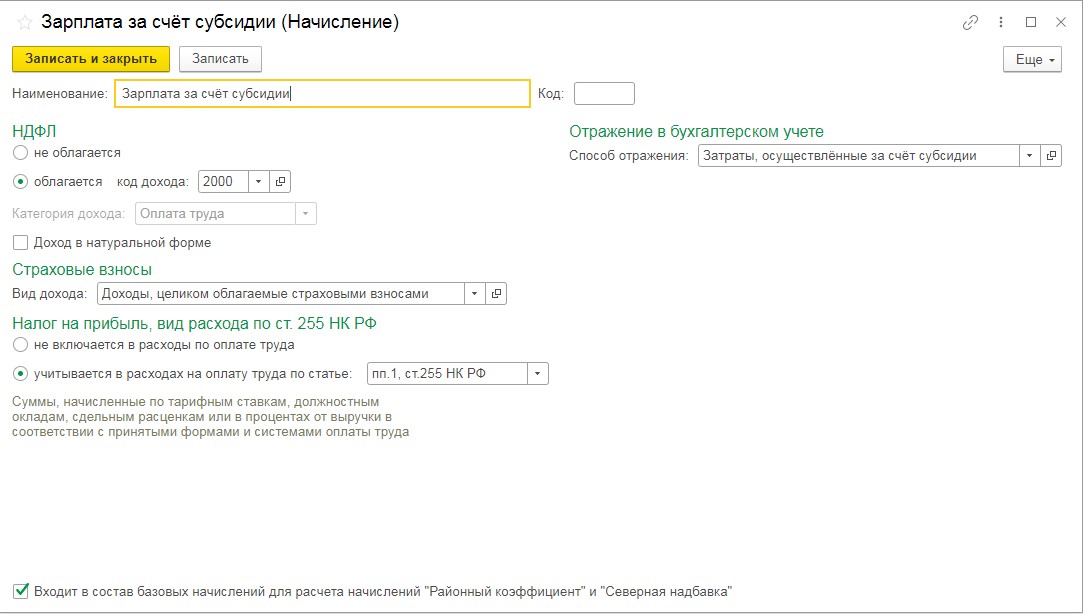

После сохранения отражения необходимо вернуться к настройкам зарплаты и перейти по ссылке «Начисления». Здесь нужно ввести новое начисление, которое будет также облагаться страховыми взносами и подоходным налогом, но при этом «Способ отражения» будет связан с субсидией.

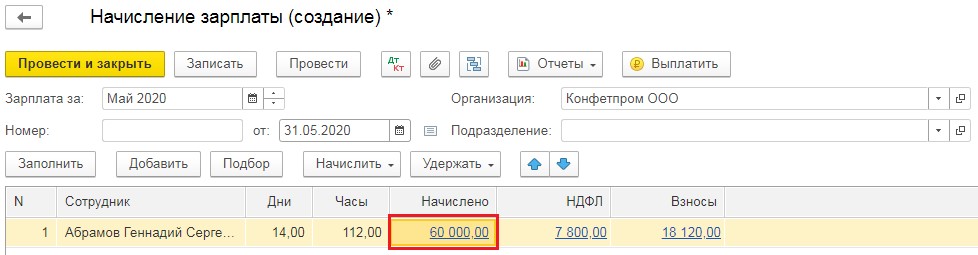

Теперь начислим зарплату, для этого в разделе «Зарплата и кадры» выберем пункт «Все начисления», нажмём на кнопку «Создать» и из выпадающего списка выберем «Начисление зарплаты». Укажем месяц начисления и нажмём кнопку «Заполнить». После заполнения нужно нажать на начисленную сумму, которая планируется к выплате за счёт субсидии.

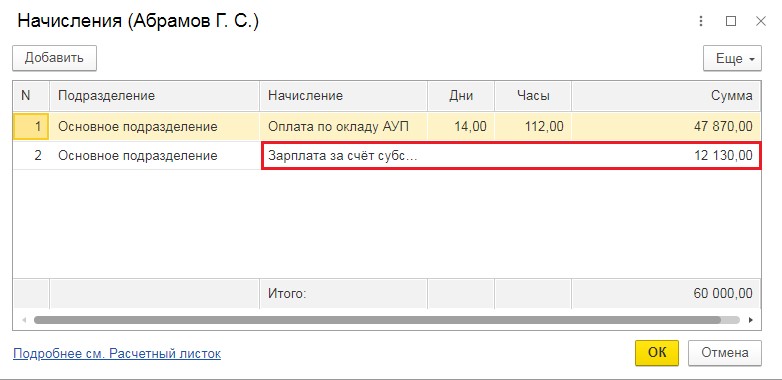

А затем откорректировать отражение созданным ранее начислением, разбив сумму на полученную безвозмездно субсидию и стандартные расходы по зарплате.

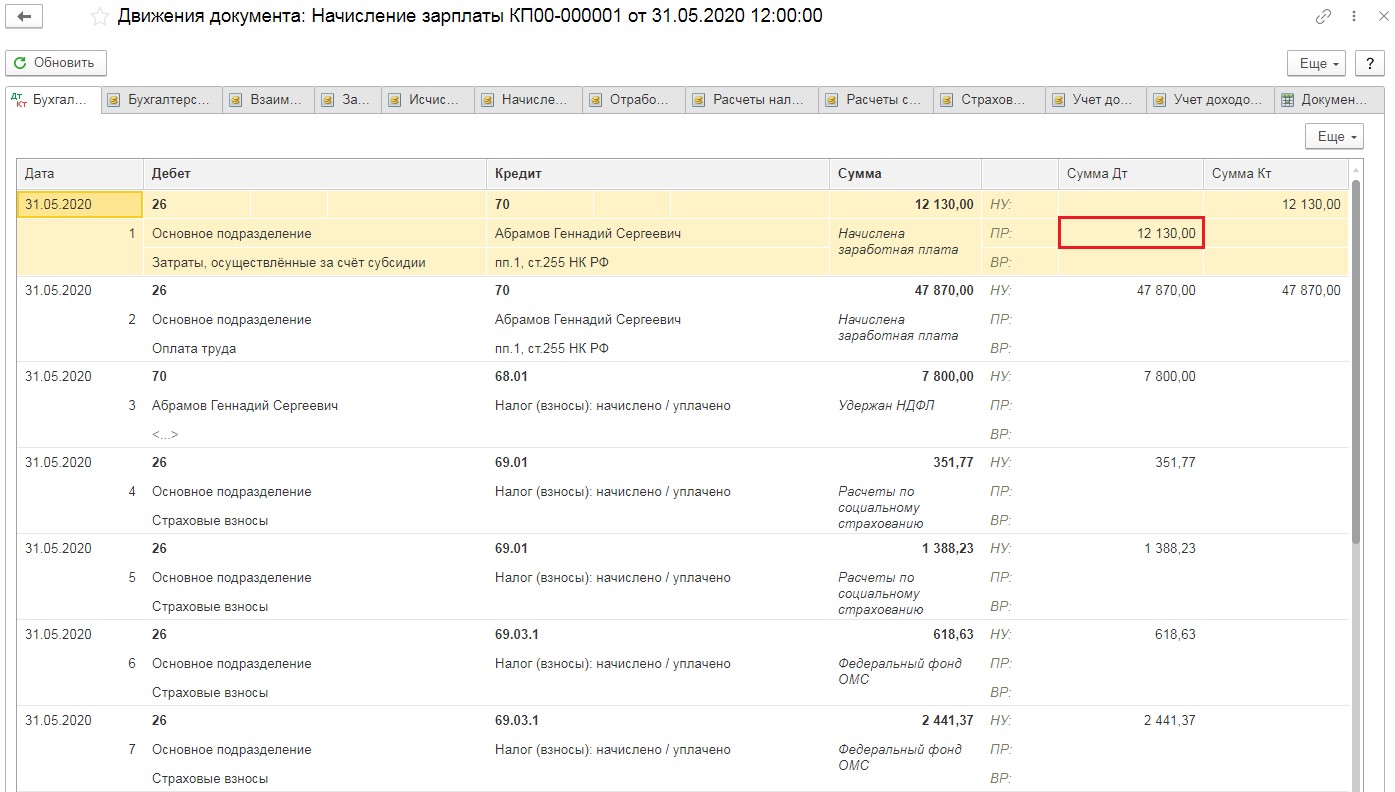

При проведении начисления сумма потраченной субсидии будет отражена в бухгалтерском учёте и не повлияет на расчёт налогооблагаемой прибыли.

Как отразить получение субсидии предприятию или ИП на УСН?

Субсидия, полученная из федерального бюджета, как уже говорилось ранее, должна отражаться в бухгалтерском учёте, как прочий доход (ПБУ 13/2000). А в налоговом учёте, при применении упрощёнки, субсидия относится к доходам, не учитываемым для целей исчисления налога при применении УСН. Об этом сказано в статьях 346.15 и 251 Налогового кодекса РФ.

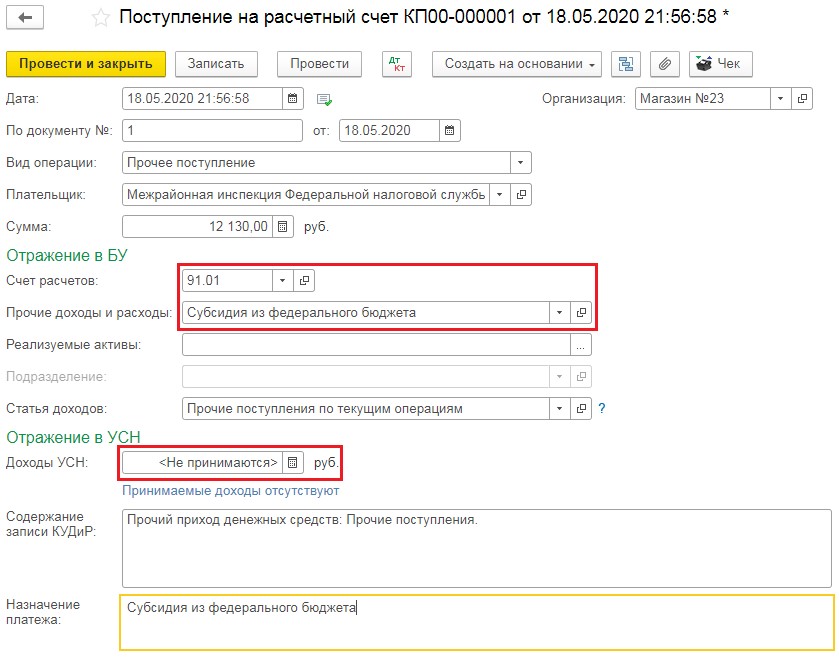

Для отражения поступления субсидии перейдём в раздел «Банк и касса», выберем пункт «Банковские выписки» и введём «Поступление на расчётный счёт».

По сравнению с предыдущим примером на ОСНО, при УСН в платёжных поручениях есть графа «Доходы УСН», которую следует очистить.

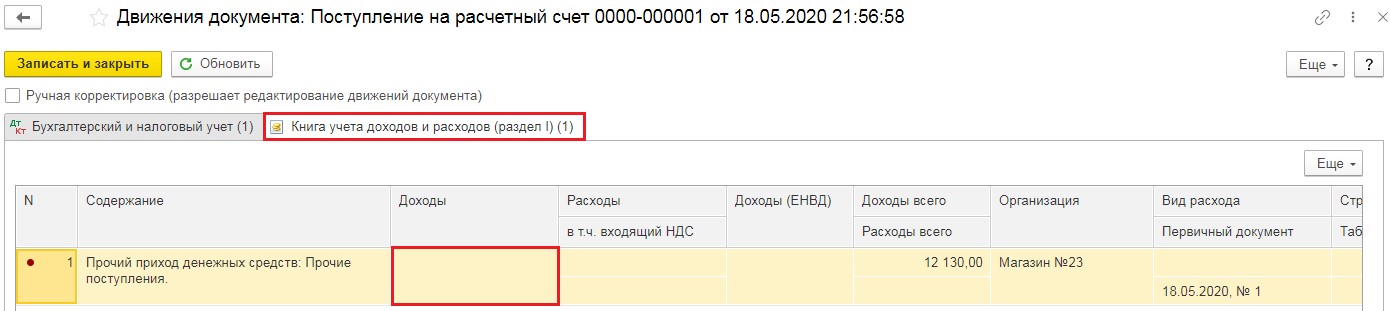

После проведения документа, по кнопке  на вкладке «Книга учёта доходов и расходов (раздел I)», можно убедиться в том, что данное поступление не попадёт в доходы, формируемые налог при УСН.

на вкладке «Книга учёта доходов и расходов (раздел I)», можно убедиться в том, что данное поступление не попадёт в доходы, формируемые налог при УСН.

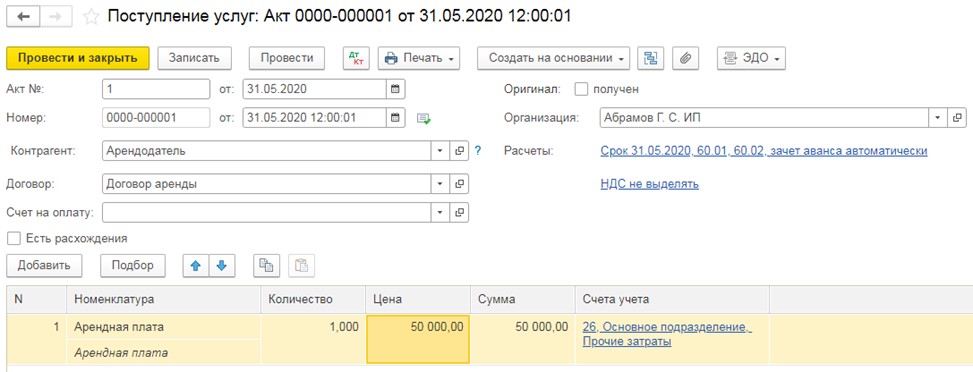

Потратить данный грант можно на разнообразные нужды предприятия или предпринимателя, например, на выплату заработной платы, арендную плату или коммунальные платежи.

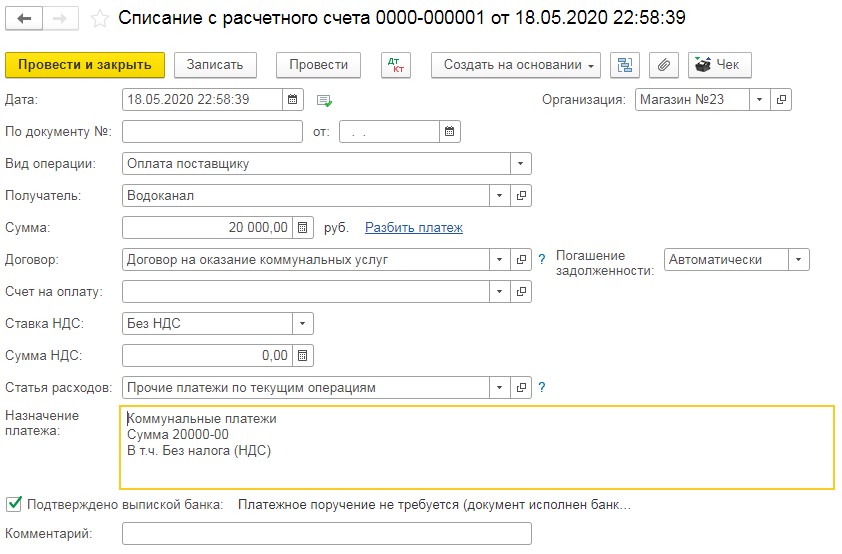

Рассмотрим уплату коммунальных платежей за счёт полученной субсидии из федерального бюджета. Для этого перейдём в раздел «Банк и касса», выберем пункт «Банковские выписки» и введём «Списание с расчётного счёта». В открывшемся документе укажем «Вид операции» как «Оплата поставщику» и заполним реквизиты.

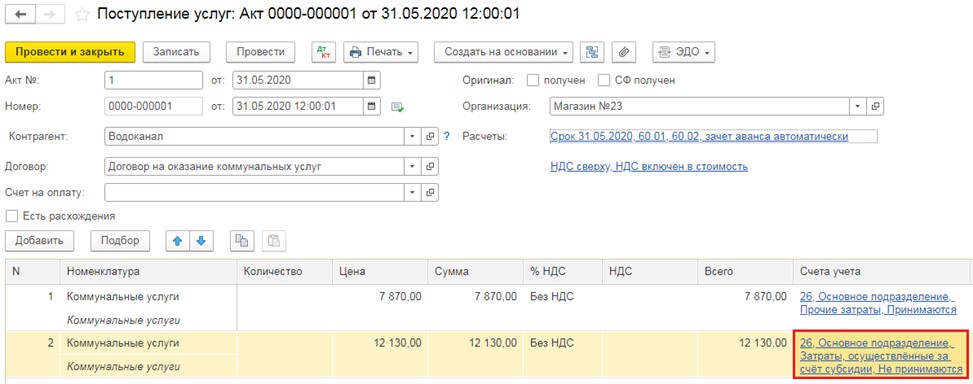

Затем, отразим полученные от поставщика услуг акты выполненных работ.

Для этого перейдём в раздел «Покупки» и выберем пункт «Поступление (акты, накладные)». В открывшемся окне нажмём на кнопку «Поступление» и из выпадающего списка выберем «Услуги (акт)».

Заполним документ данными из акта. В табличной части, разделим вводимые услуги на 2 строки: первая строка – это расходы предприятия, а вторая – это затраты, погашаемые субсидией.

Следует отметить, что затраты, осуществляемые за счёт субсидии, как и на ОСНО являются расходами в бухгалтерском учёте и не отражаются в налоговом.

Поэтому во второй строке в графе «Счёт учёта» следует указать счёт отражения затрат и ту статью затрат, которую мы создавали ранее, когда рассматривали отражение расходов на ОСН. При этом обязательно нужно проследить, чтобы данная сумма не принималась к расходам по УСН.

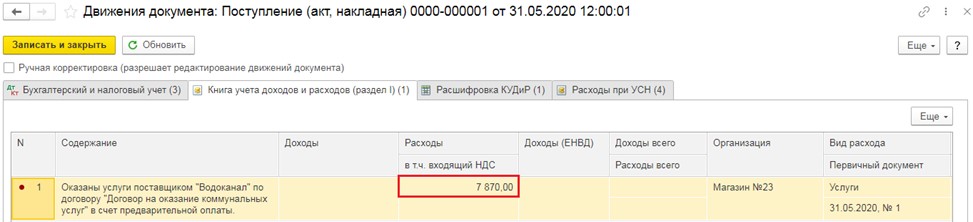

После проведения документа, по кнопке  на вкладке «Книга учёта доходов и расходов (раздел I)», можно проверить, что данные затраты не отразятся при расчёте налога.

на вкладке «Книга учёта доходов и расходов (раздел I)», можно проверить, что данные затраты не отразятся при расчёте налога.

Как отразить получение субсидии тем, кто применяет ЕНВД или ПСН?

На таких системах налогообложения, как ЕНВД и ПСН, расчёт налога не зависит от реального уровня дохода или чистой прибыли. Поэтому при отражении поступления субсидии или при расходовании полученных средств записи делаются только в регистрах бухгалтерского учёта.

В разделе «Банк и касса» - «Банковские выписки» создаётся «Поступление на расчётный счёт». Полученная субсидия отражается в составе прочих доходов на счёте 91.01 с субконто «Субсидия из федерального бюджета», которую следует создать по примеру, описанному выше.

При отражении затрат, произведённых за счёт субсидии, статья затрат «Прочие затраты» указывается лишь для целей бухгалтерского учёта. Налоговый учёт расходов на ЕНВД и ПСН не ведётся.

Как отразить получение субсидии в 1С: Бухгалтерии предприятия ред. 3.0?

Мы обещали? Мы сделали! О том, как получить грант и кому и в каком размере он положен, мы подробно писали в статье Кто имеет право на субсидию от государства, и как её получить в условиях самоизоляции? Надеемся, что уже все знают о Постановлении Правительства РФ от 24 апреля 2020г. №576 «Об утверждении Правил предоставления в 2020 году из федерального бюджета субсидий субъектам малого и среднего предпринимательства, ведущим деятельность в отраслях российской экономики, в наибольшей степени пострадавших в условиях ухудшения ситуации в результате распространения новой коронавирусной инфекции», согласно которому предприятиям и индивидуальным предпринимателям, удовлетворяющим требованиям Постановления, предоставляются безвозмездные гранты, выделяемые из федерального бюджета страны. А теперь рассмотрим отражение субсидии в программном продукте 1С: Бухгалтерия предприятия 8 ред. 3.0 на примере разных систем налогообложения.

Как отразить получение субсидии предприятию или ИП на ОСНО?

Согласно Положению по бухгалтерскому учёту 13/2000 бюджетные средства, предоставленные в установленном порядке на финансирование расходов, понесённых организацией в предыдущие отчётные периоды, относятся на увеличение финансового результата организации.

Исходя из этого получение субсидии на зарплату следует отразить на счёте 91.01 «Прочие доходы».

При этом в статье 251 Налогового кодекса РФ «Доходы, не учитываемые при определении налоговой базы» сказано, что к таким доходам относятся субсидии, полученные из федерального бюджета в связи с неблагоприятной ситуацией, связанной с распространением новой коронавирусной инфекции.

Соответственно для счёта 91.01 нужно создать такую статью затрат, которая относила бы субсидию к прочему доходу в бухгалтерском учёте и не отражала её в налоговом.

Перейдём в раздел «Справочники» и выберем пункт «Прочие доходы и расходы». В открывшемся окне нажмём на кнопку «Создать» и введём наименование «Субсидия из федерального бюджета». В графе «Вид статьи следует выбрать «Возмещение убытков к получению (уплате)» и снять флаг «Принимается к налоговому учёту».

Теперь введём документ «Поступление на расчётный счёт» в разделе «Банк и касса» - «Банковские выписки». В созданном документе «Вид операции» следует выбрать «Прочее поступление». В графе «Счёт расчётов» указать 91.01 и ранее созданное нами субконто «Субсидия из федерального бюджета».

Проведённый документ создаст следующие проводки:

Полученные денежные средства могут быть использованы на расходы, связанные с выплатой заработной платы или иные неотложные нужды, например, на оплату долгов за коммунальные платежи, арендную плату и прочие затраты.

Для отражения подобных трат следует внести новую статью затрат в разделе «Справочники» - «Статьи затрат». При этом «Вид расхода» на основании статьи 217 НК РФ, должен быть «Не учитываемые в целях налогообложения».

Если субсидия используется для выплаты зарплаты, то следует перейти в раздел «Зарплата и кадры» и выбрать пункт «Настройки зарплаты», а затем перейти по ссылке «Способы учёта зарплаты». В открывшемся окне нужно создать новое отражение на затратный счёт с субконто «Затраты, осуществлённые за счёт субсидии».

После сохранения отражения необходимо вернуться к настройкам зарплаты и перейти по ссылке «Начисления». Здесь нужно ввести новое начисление, которое будет также облагаться страховыми взносами и подоходным налогом, но при этом «Способ отражения» будет связан с субсидией.

Теперь начислим зарплату, для этого в разделе «Зарплата и кадры» выберем пункт «Все начисления», нажмём на кнопку «Создать» и из выпадающего списка выберем «Начисление зарплаты». Укажем месяц начисления и нажмём кнопку «Заполнить». После заполнения нужно нажать на начисленную сумму, которая планируется к выплате за счёт субсидии.

А затем откорректировать отражение созданным ранее начислением, разбив сумму на полученную безвозмездно субсидию и стандартные расходы по зарплате.

При проведении начисления сумма потраченной субсидии будет отражена в бухгалтерском учёте и не повлияет на расчёт налогооблагаемой прибыли.

Как отразить получение субсидии предприятию или ИП на УСН?

Субсидия, полученная из федерального бюджета, как уже говорилось ранее, должна отражаться в бухгалтерском учёте, как прочий доход (ПБУ 13/2000). А в налоговом учёте, при применении упрощёнки, субсидия относится к доходам, не учитываемым для целей исчисления налога при применении УСН. Об этом сказано в статьях 346.15 и 251 Налогового кодекса РФ.

Для отражения поступления субсидии перейдём в раздел «Банк и касса», выберем пункт «Банковские выписки» и введём «Поступление на расчётный счёт».

По сравнению с предыдущим примером на ОСНО, при УСН в платёжных поручениях есть графа «Доходы УСН», которую следует очистить.

После проведения документа, по кнопке на вкладке «Книга учёта доходов и расходов (раздел I)», можно убедиться в том, что данное поступление не попадёт в доходы, формируемые налог при УСН.

Потратить данный грант можно на разнообразные нужды предприятия или предпринимателя, например, на выплату заработной платы, арендную плату или коммунальные платежи.

Рассмотрим уплату коммунальных платежей за счёт полученной субсидии из федерального бюджета. Для этого перейдём в раздел «Банк и касса», выберем пункт «Банковские выписки» и введём «Списание с расчётного счёта». В открывшемся документе укажем «Вид операции» как «Прочее списание».

Затраты, осуществляемые за счёт субсидии также являются расходами в бухгалтерском учёте и не отражаются в налоговом. Поэтому в графе «Счёт дебета» следует указать счёт отражения затрат, а в графе «Статьи затрат» тут статью, которую мы создавали ранее, когда рассматривали отражение расходов на ОСН.

При этом обязательно нужно проследить, чтобы данная сумма не отразилась в поле «Расходы УСН». Если сумма платежа больше полученного гранта, то разницу между расходами предприятия и суммой субсидии следует отразить в расходах, связанных с применением УСН.

После проведения документа, по кнопке на вкладке «Книга учёта доходов и расходов (раздел I)», можно проверить, что данные затраты не отразятся при расчёте налога.

Автор статьи: Алина Календжан

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии

Подскажите, пожалуйста, по какой причине,страхов ые взносы с зарплаты за счет субсидии могут попасть в расходы по НУ. В 2022 году страховые взносы не попадали в расходы по НУ, в 2023, они списываются в НУ.

Добрый день. Потратить субсидию можно на любые нужды предприятия, на погпшение обязательства перед банком, в том числе.

Добрый день. Страховые взносы начисляются на всю зарплату, не зависимо от того за счёт предприятия или за счёт субсидии она выплачена. Страховые взносы являются расходами организации.

Добрый день. На нашем сайте есть статья про учёт субсидии во внешней программе 1С:ЗУП.

Добрый день. Пример по зарплате приведён по ОСНО, и там тоже оклад больше МРОТ. Возьмите отражение поступления денег в части про УСН, а отражение зарплаты из ОСНО. Зарплата отражается одинаково вне зависимости от системы налогообложения .

Очень все понятно написано.

Спасибо.

А возможно где то почитать полную инструкцию с примером фирмы на усн доходы (субсидия пойдёт на выплату зарплаты за апрель. Субсидия пришла в мае. Оклады выше 12 130)

Заранее спасибо!