Комиссия банка с НДС в 1С: Бухгалтерии предприятия ред. 3.0

- Опубликовано 14.01.2026 12:30

- Автор: Administrator

- Просмотров: 20503

С 1 января 2026 года в России меняются налоговые правила для банковских услуг: некоторые из них станут облагаться НДС, согласно правкам в ст. 149 НК РФ. Благодаря таким нововведениям организации на ОСН и на УСН с НДС со ставкой 22% смогут принимать такой НДС к вычету, тем самым уменьшая сумму НДС к уплате за отчетный период. В этой статье расскажем как это делается в 1С: Бухгалтерии предприятия ред. 3.0.

С 01.01.2026 г. платить НДС нужно будет на часть услуг по банковским картам, которые раньше этим налогом не облагались.

Под НДС попадают следующие операции:

• комиссии и платы за обслуживание карты;

• эквайринг (приём карт, онлайн-оплаты, QR-платежей);

• процессинг (проверка и проведение транзакций);

• услуги платёжных шлюзов;

• авторизация платежей;

• комиссия за обработку операций.

Под льготой остаются (под НДС не попадают) операции:

• перевод между счетами клиента;

• обслуживание счетов и РКО;

• выдача кредитов;

• открытие и ведение банковских счетов;

• пополнение баланса и снятие наличных.

Почитать подробности можно в Федеральном законе от 28.11.2025 № 425-ФЗ

Перейдем к практической части.

Отражение комиссии банка с НДС в 1С: Бухгалтерии предприятия ред. 3.0

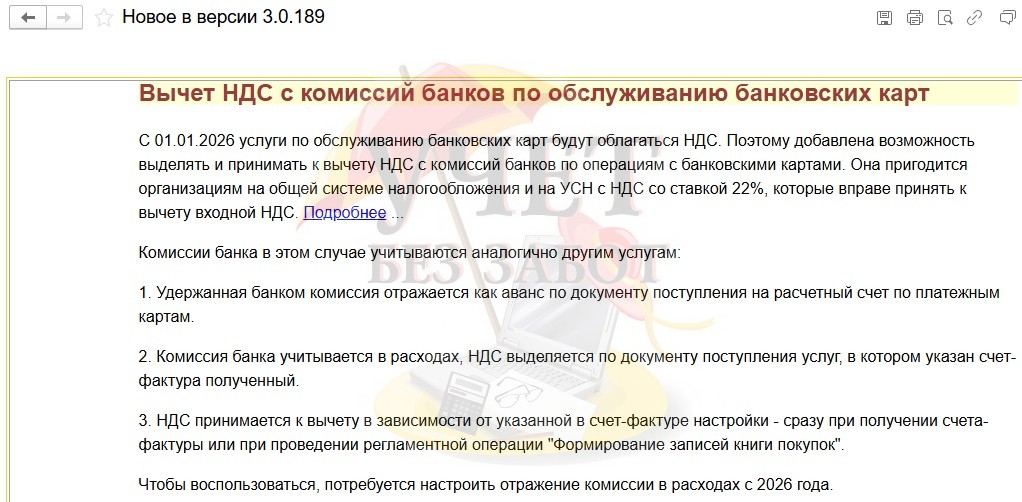

Новый функционал по отражению НДС с комиссий банка в 1С: Бухгалтерии предприятия ред. 3.0 появился в релизе 3.0.189. Поэтому обновите программу минимум до этого релиза, а то и выше.

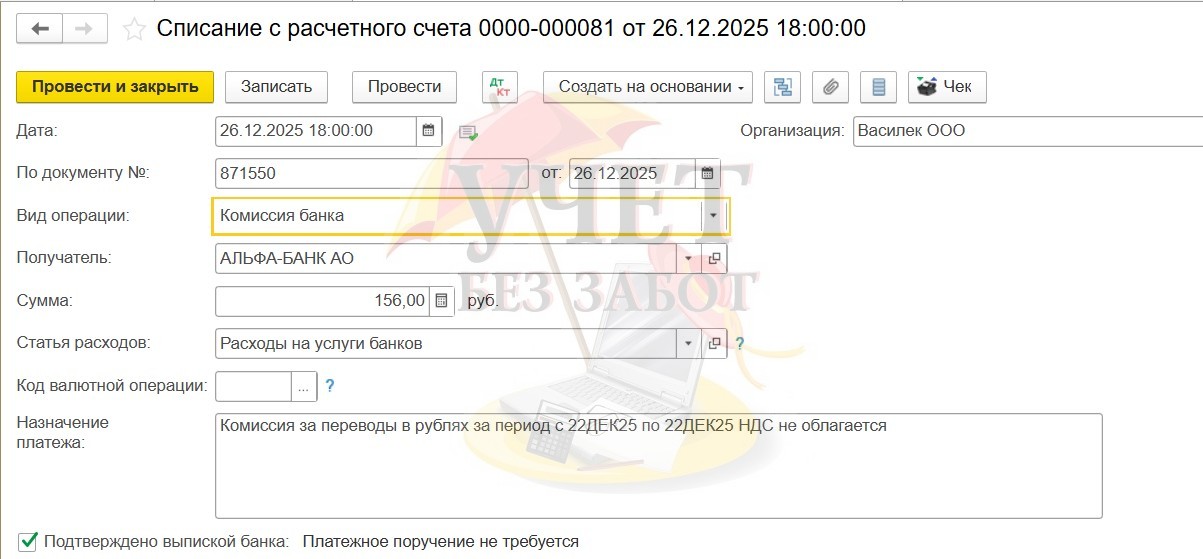

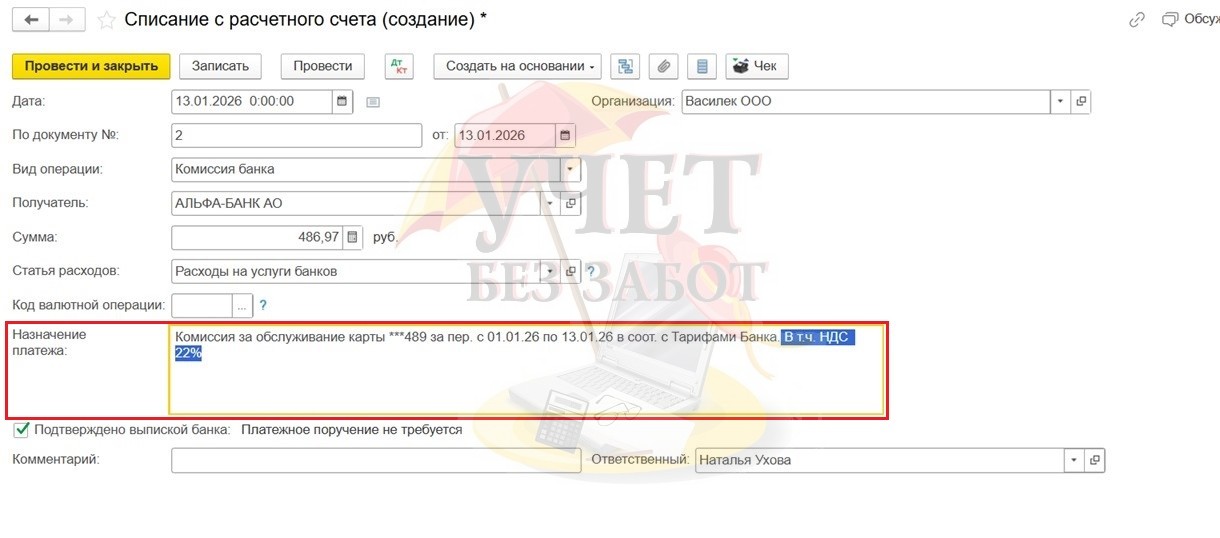

Напомним, что ранее операции по комиссии банка, загружаемые через банк-клиент, нужно было проводить документом «Списание с расчетного счета» в разделе меню «Банк и касса» с видом операции «Комиссия банка».

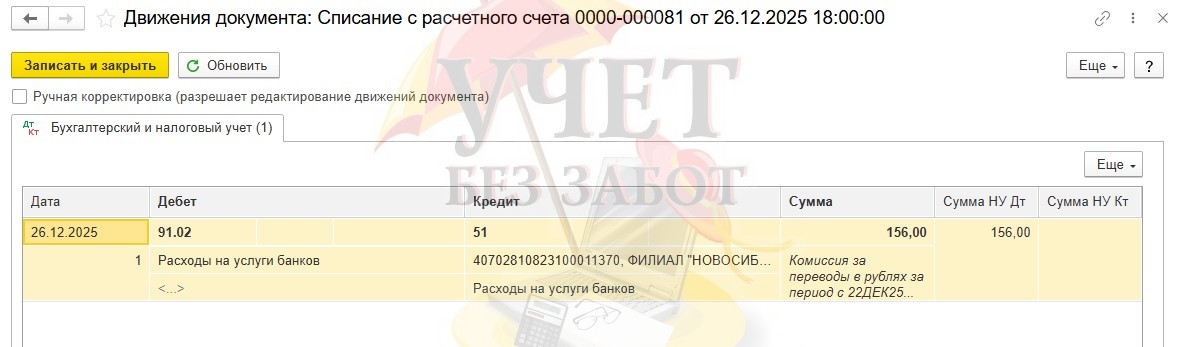

После проведения документов такого типа получалась проводка Дт 91.02 (субконто «Расходы на услуги банков») Кт 51.

С 2026го года при автоматической загрузке через клиент-банк списания с расчетного счета, касающиеся банковских операций, также загружаются с типом «Комиссия банка».

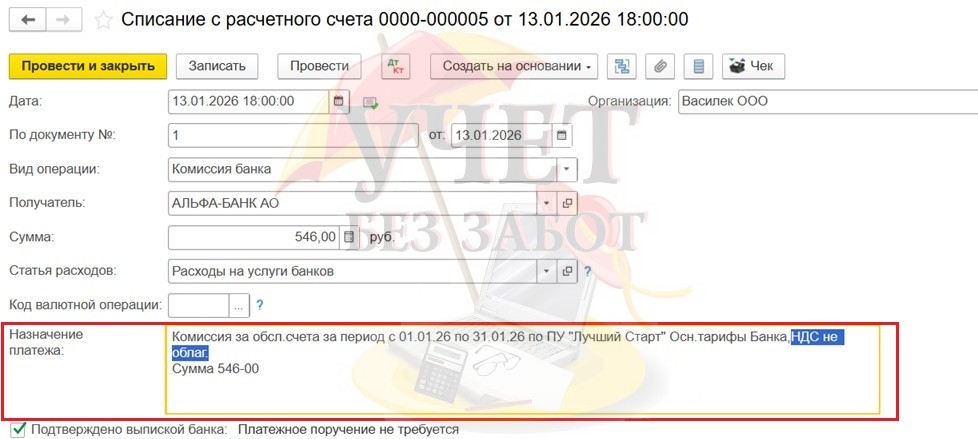

Но теперь важно внимательно читать что указано в строке «Назначение платежа»!

Если в назначении платежа указано, что операция НДС не облагается, то сумму можно отразить, также как и было ранее, проводку получим ту же (Дт 91.02 К 51).

А если НДС выделен в назначении платежа,

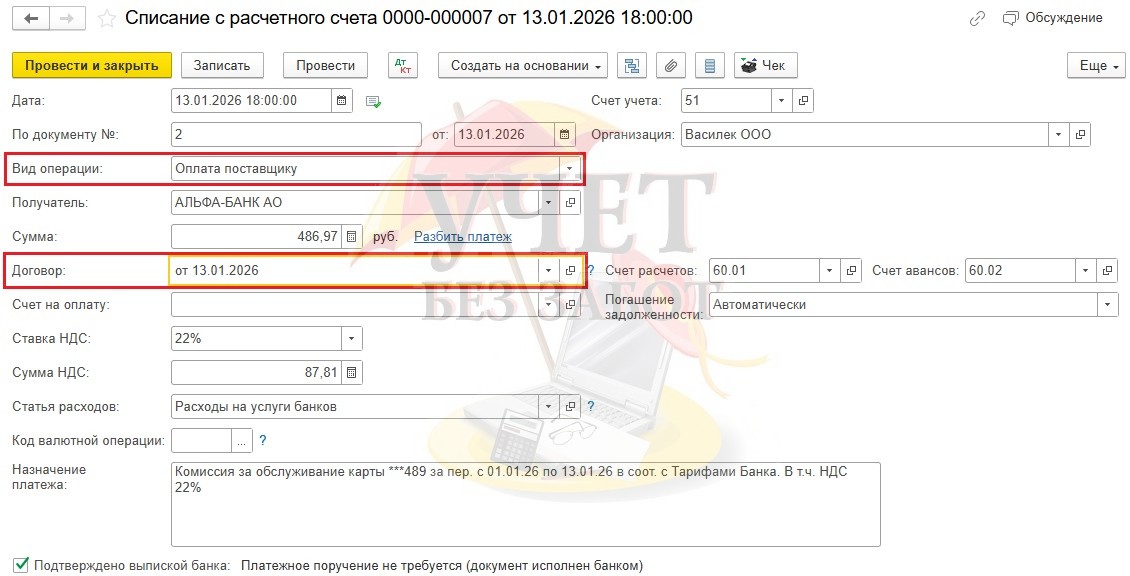

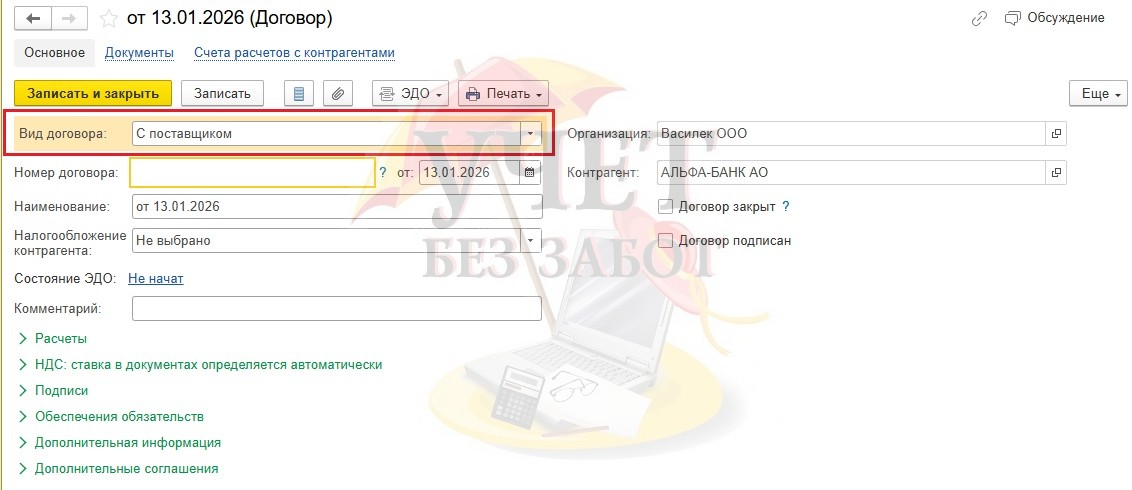

то документ «Списание с расчетного счета», стоит отразить с видом операции «Оплата поставщику», создав новый договор с видом «С поставщиком».

Счет расчетов указываем 60.01, счет авансов – 60.02. В строке «Погашение задолженности» корректнее указать значение «Автоматически».

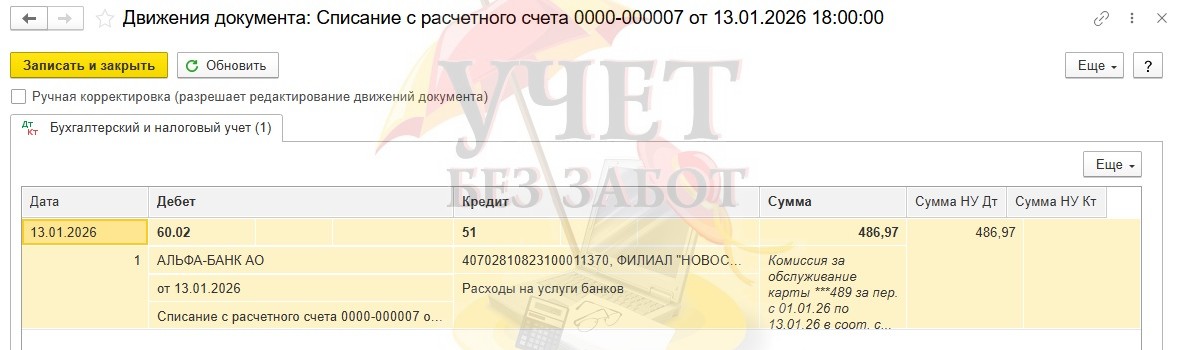

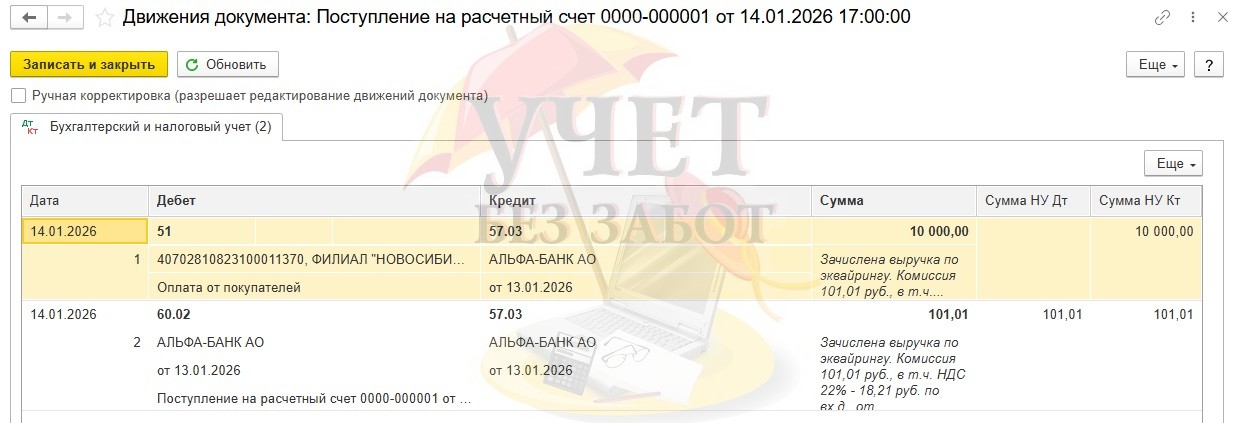

При проведении документа получим проводку Дт 60.02 Кт 51.

Таким образом вы отражаете каждую комиссию банка с НДС, чтобы не терять НДС, а взять к вычету.

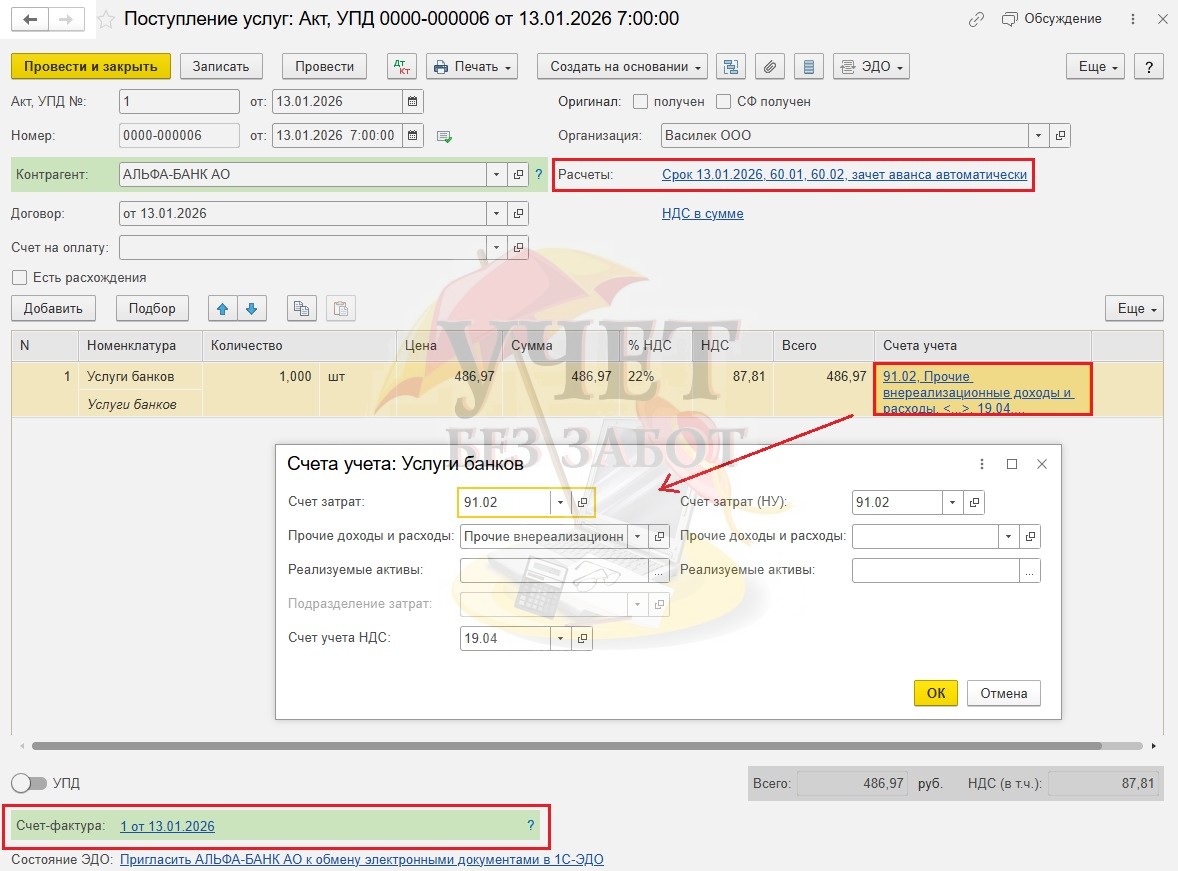

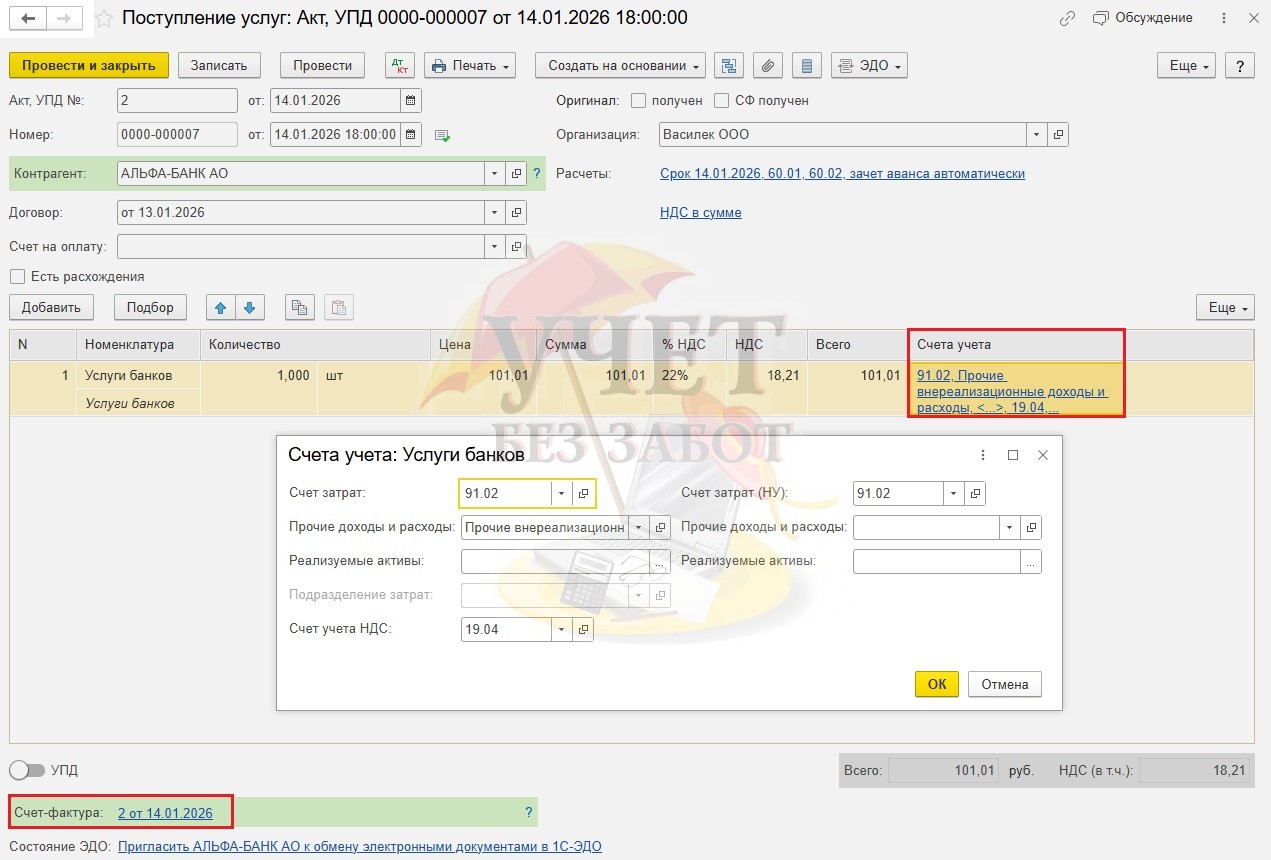

Затем вам нужно обратиться в банк за закрывающими документами, чтобы на основании них ввести документ «Поступление услуг» в разделе меню «Покупки» - «Поступление (акты, накладные, УПД)».

В строке «Расчеты» указываем счет учета расчетов с контрагентом 60.01, счет учета расчетов по авансам 60.02, зачет аванса - «Автоматически».

В табличной части вводим новую услугу, назовем ее для удобства «Услуги банков», указываем цену, сумму, % НДС и т.д.

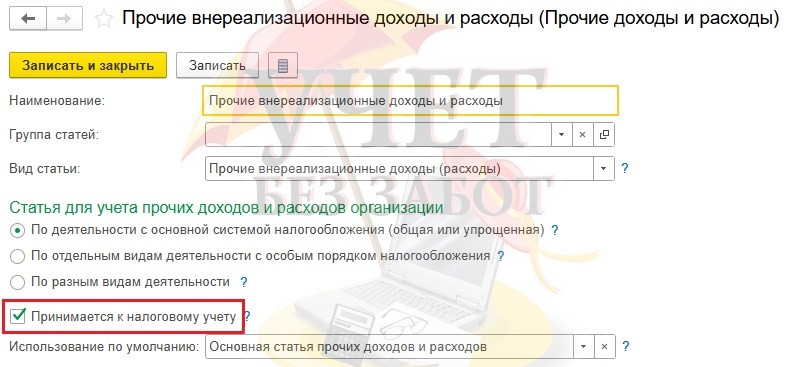

В столбце «Счет затрат» выбираем счет 91.02, субконто прочих доходов и расходов должно быть с галочкой «Принимается к НУ».

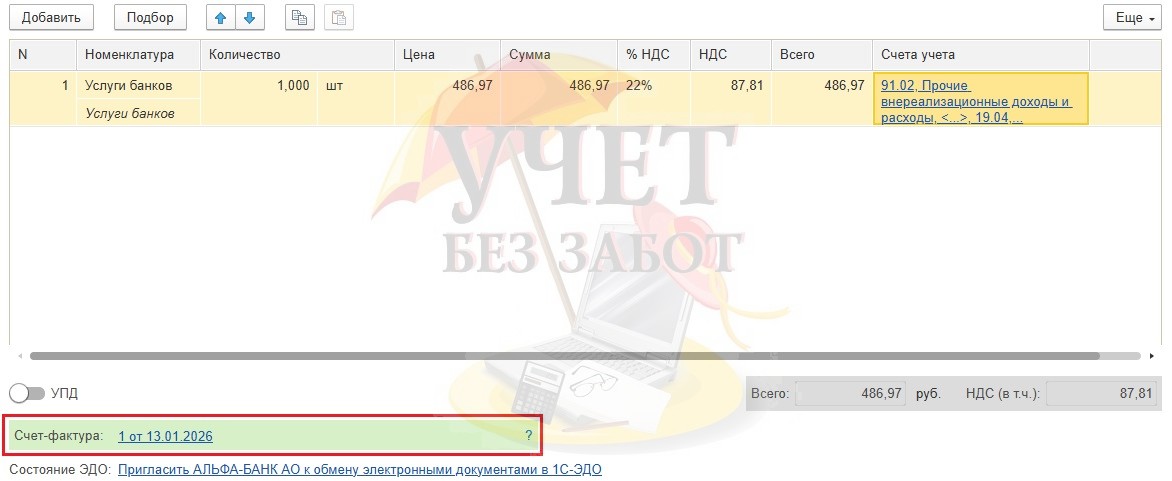

В подвале документа «Поступление услуг» регистрируем счет-фактуру:

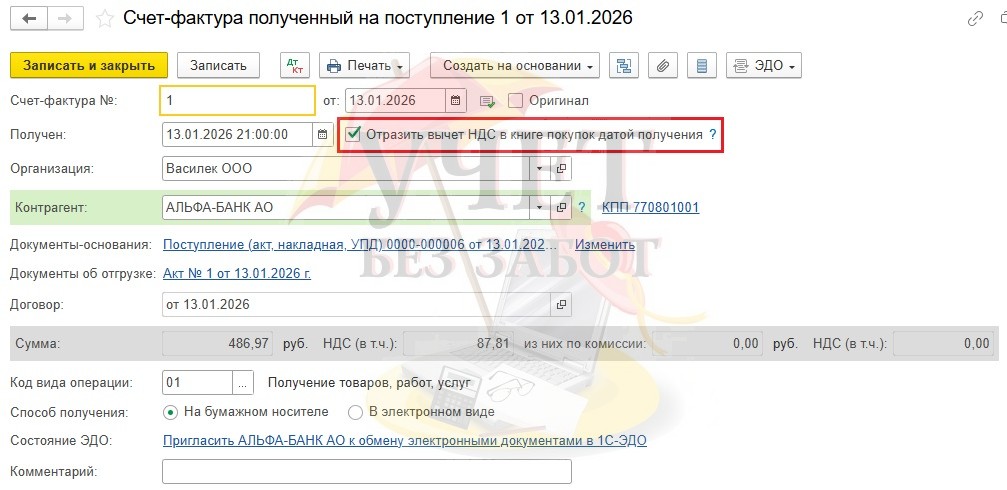

Провалившись в счет-фактуру проверяем наличие галочки «Отразить вычет НДС в книге покупок датой получения».

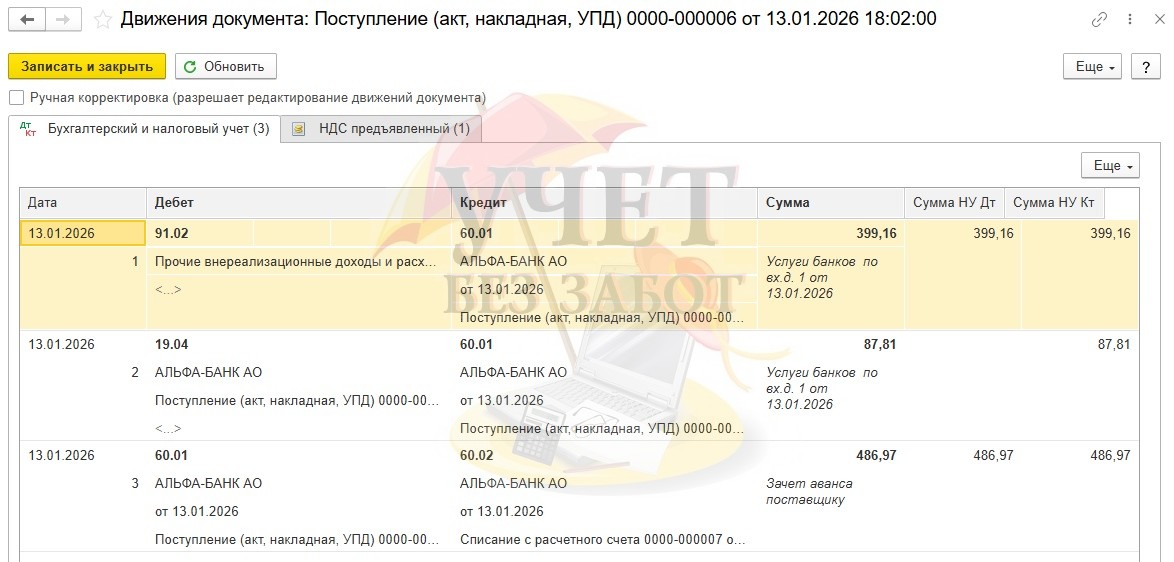

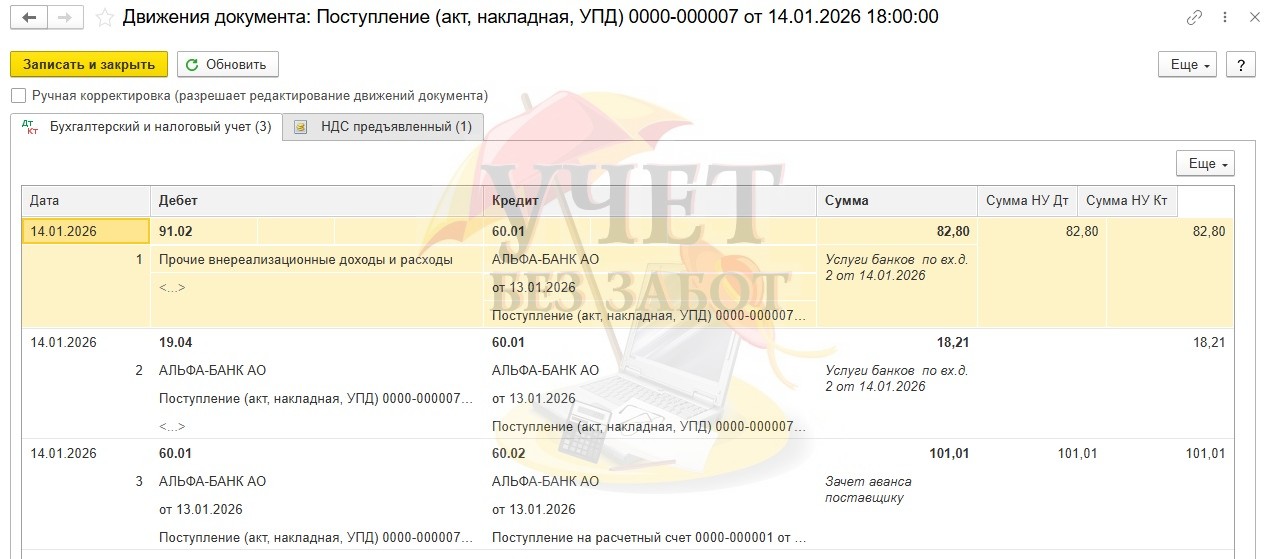

Проводки документа «Поступление услуг» будут следующие:

Возможно банк вам выдаст один закрывающий документ с итоговой суммой платежей за месяц. А возможно на каждую комиссию банка будет свой отдельный закрывающий документ – смотрите по факту.

Операции эквайринга с комиссией НДС в 1С: Бухгалтерии предприятия ред. 3.0

Также под 22% НДС с 01.01.2026 г. попала комиссия банка по эквайрингу.

При отражении оплат по эквайрингу в 1С: Бухгалтерии обычно реализации отражают по одной из двух схем:

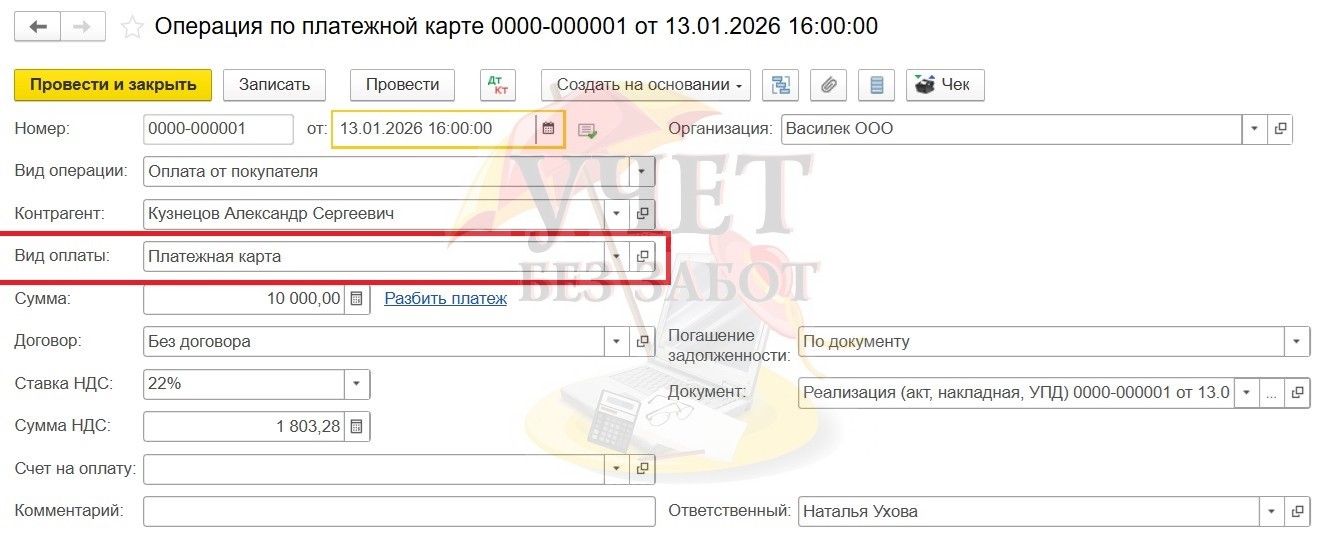

1) Создают документ «Реализация (акт, накладная)» в разделе меню «Продажи» для оказания услуг или продаж товаров конкретному физическому лицу с одной из главных проводок Дт 62.01 Кт 90, затем на его основании формируют документ «Операция по платежной карте», который делает проводку Дт 57.03 Кт 62.01, тем самым закрывая взаиморасчеты с физическим лицом.

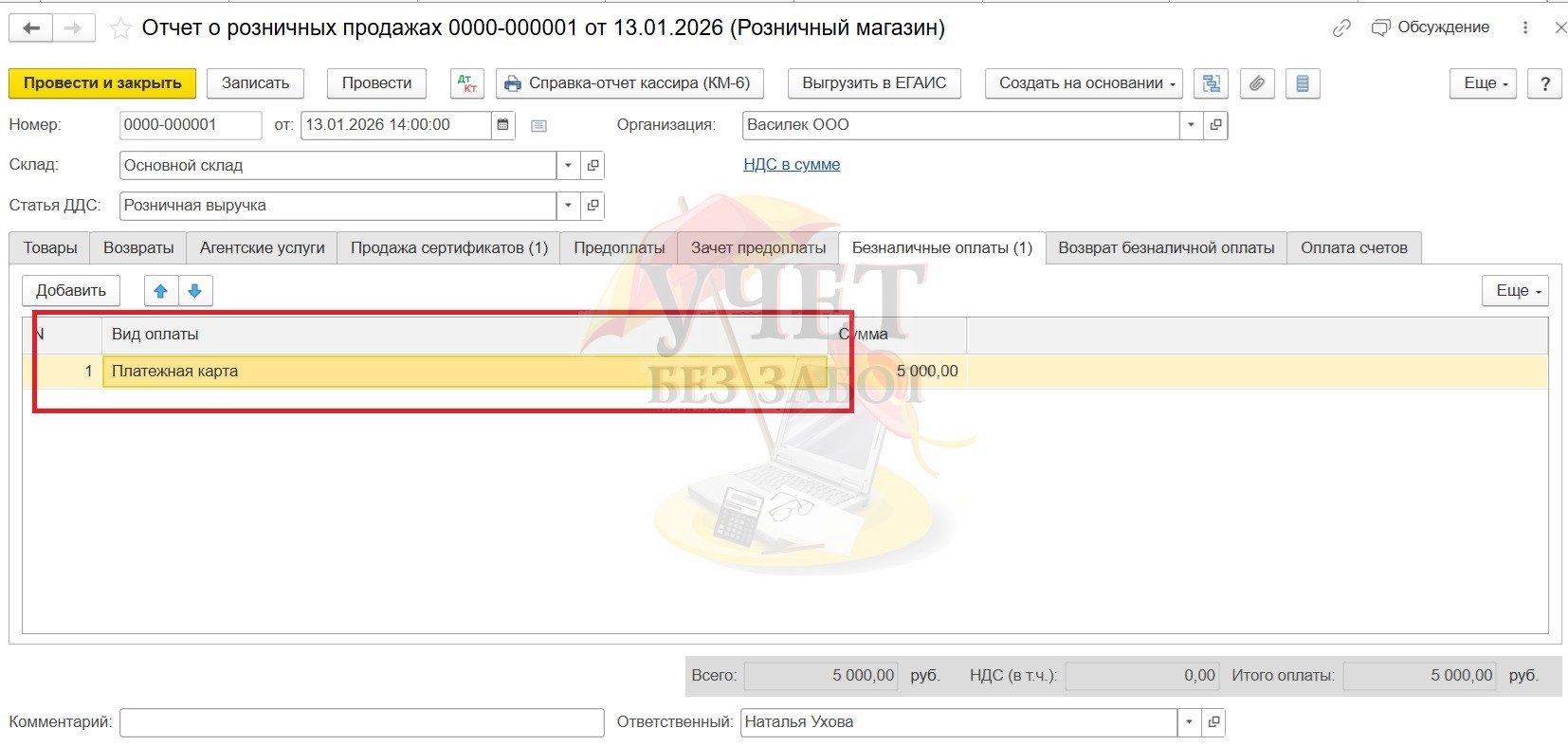

2) Создают документ «Отчет о розничных продажах» в разделе меню «Продажи» для отражения продаж товаров обезличенным физическим лицам, на закладке «Безналичные оплаты» показывают сумму, оплаченную по терминалу, в части оплат по эквайрингу документ делает проводку Дт 57.03 – Кт 62.Р

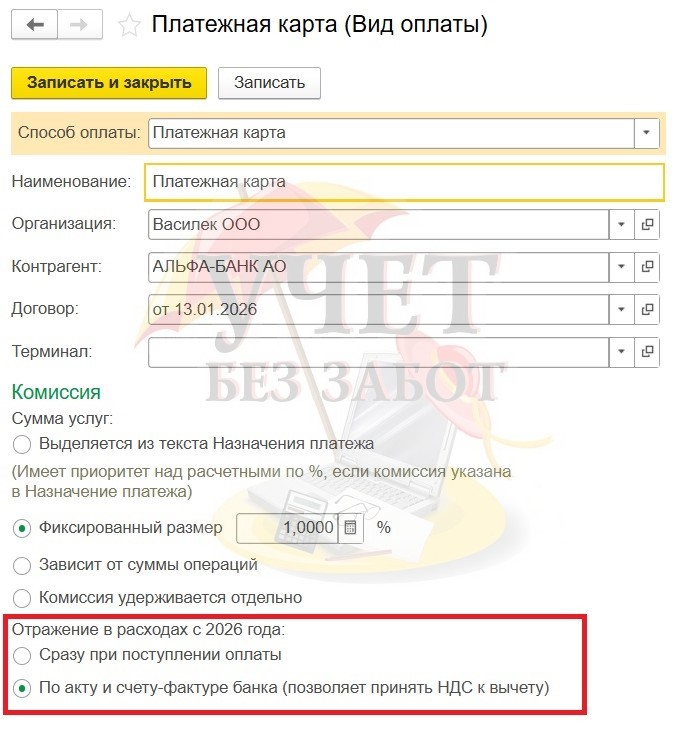

С 2026го года в настройках вида оплаты (раздел меню «Справочники» - «Виды оплат») надо указать способ отражения в расходах (данная настройка как раз и появляется в релизе 3.0.189, поэтому необходимо обновление программы).

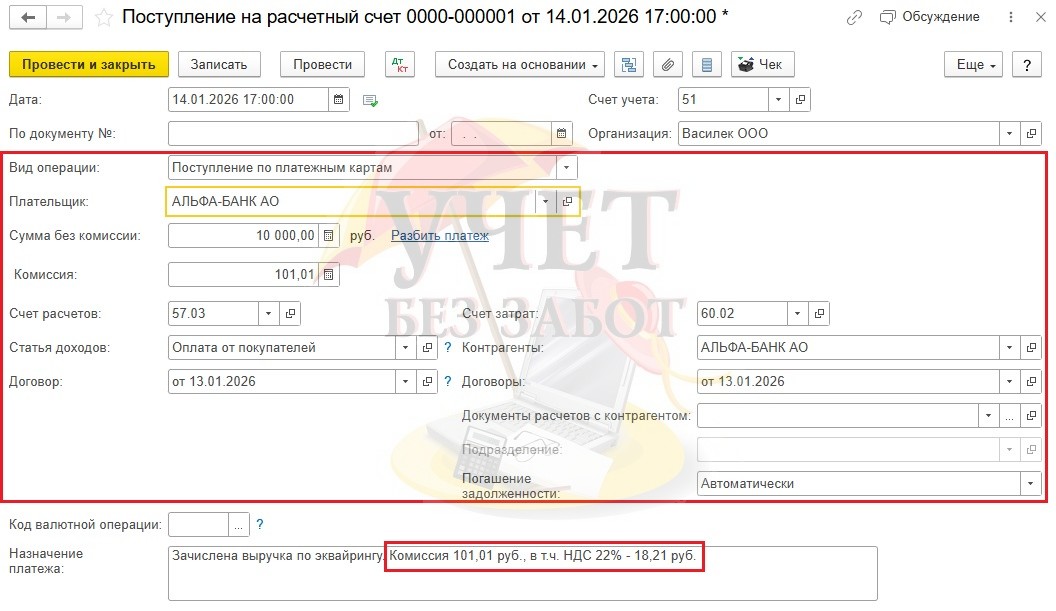

Выбираем вариант «По акту и счету-фактуре банка». В этом случае при проведении документа «Поступление на расчетный счет» с видом операции «Поступление по платежным картам» и выделении сумм комиссии проводка комиссии будет падать также на счета учета взаиморасчетов с контрагентом (Дт 60.02 К 57.03):

Вам необходимо также получить от банка закрывающие документы и ввести документ «Поступление услуг».

Автор статьи: Наталья Ухова

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии

Подскажите, пожалуйста, как действовать, если комиссия не отдельно списана?

Ситуация: физ.лицо сделал платеж по карте, а потом отменил данный платеж. Поступлений в этот день не было и Банк провел возврат платежа физ лица - безакцептно списал денежные средства с нашего расчетного счета, при этом в назначении платежа пишет: Завершение расчетов с ТСТ по операциям Возврат покупки по договору (№ _, _._.__) мерчант __Комиссия 40.25 (в т.ч. НДС 7.26) Сумма списания 1854,35.

В этом случае как отражать комиссию банка, и ещё и с НДС?

Как отразить списание если комиссия внутри платежа?

Татьяна, добрый день. В вашем случае НДС вы не можете принять к вычету, поэтому данная инструкция вам не подходит.

Александра, добрый день.

Ну небольшое искажение учета может быть. У вас с банка выгружаются 2 платежки: одна на сумму без НДС, вторая - ТОЛЬКО НДС.Если в обеих операциях оставлять вид операции Оплата поставщику, то нужно смотреть, чтобы при сумме 2 документов вы выходили на первоначальные значения. Т.е. тот же НДС на копейки может "поехать", нужно следить зха этим.

верно ли я понимаю, что на результат не повлияет, если я на ОСН оставляю обе платежки, не обращая внимание, как там прописан НДС, поправив только на "оплата поставщику" а УПД завожу один общий с НДС