Компенсация расходов, связанных с использованием личной сим-карты и телефона работника, в программах 1С

- Опубликовано 07.09.2023 09:45

- Автор: Administrator

- Просмотров: 32552

Судя по количеству просмотров, наша публикация про учет расходов на приобретение мобильного телефона и аксессуаров к нему за пару дней вызвала огромный интерес наших читателей. Поэтому сегодня продолжим эту тему, разобрав такую нередкую ситуацию, когда компания не заключает договор с мобильным оператором, а сотрудники пользуются личными сим-картами в служебных целях. Может ли компания компенсировать им расходы на связь и принять их при расчете налога на прибыль? Как отразить такой случай в программах 1С?

Компенсации сотрудникам в целях возмещения затрат, связанных с исполнением ими трудовых или иных обязанностей, предусмотрены Трудовым кодексом РФ (ст.164).

Кроме того, согласно статье 188 ТК РФ, при использовании работником с согласия или ведома работодателя и в его интересах личного имущества работнику выплачивается компенсация за использование, износ (амортизацию) инструмента, личного транспорта, оборудования и других технических средств, и материалов, принадлежащих работнику, а также возмещаются расходы, связанные с их использованием.

Размер возмещения расходов определяется соглашением сторон трудового договора, выраженным в письменной форме.

Согласно положениям НК РФ, расходы на услуги связи являются прочими расходами, связанными с производством и (или) реализацией (подп. 25 п. 1 ст. 264 НК РФ).

Таким образом, при оформлении необходимого пакета документов, компания может компенсировать сотруднику стоимость мобильной связи, осуществляемой с личного номера. Причем сам телефон при этом может принадлежать как организации, так и работнику.

Какой пакет документов необходим для компенсации?

В основном в разъяснениях Минфина перечисляются следующие документы:

- должностные инструкции сотрудников, в которых указывается необходимость использования мобильной связи в служебных целях;

- приказ руководителя, где указан перечень должностей, которым будет компенсироваться связь;

- дополнительное соглашение к трудовому договору, в котором указывается размер, условия и порядок выплаты компенсаций;

- копия договора сотрудника с оператором связи, подтверждающая принадлежность его номера телефона.

Как определить какие расходы произведены работником в служебных целях, а какие в личных?

ФНС и МинФин рекомендуют организациям запрашивать детализацию звонков. Однако судебная практика такой подход не оправдывает, указывая на то, что в детализации содержатся персональные данные, на обработку которых, согласно действующему законодательству, требуется согласие. В связи с этим, в дополнительном соглашении к трудовому договору с работником удобнее предусмотреть фиксированный размер компенсации.

Облагается ли НДФЛ и взносами эта компенсация расходов сотруднику?

Компенсацию расходов работника на мобильную связь в размере, установленном в трудовом договоре или отдельном соглашении (но не выше фактических затрат работника), не облагайте:

- НДФЛ (ст. 188 ТК РФ, п. 1 ст. 217 НК РФ, Письма Минфина России от 30.09.2021 N 03-04-05/79075, от 30.12.2019 N 03-04-05/103335, от 08.11.2019 N 03-04-05/86158);

- всеми видами страховых взносов (ст. 188 ТК РФ, пп. 2 п. 1 ст. 422 НК РФ, пп. 2 п. 1 ст. 20.2 Закона N 125-ФЗ, п. 2 Письма Минфина России от 24.11.2017 N 03-04-05/78097, Письмо ФСС РФ от 17.11.2011 N 14-03-11/08-13985).

В связи с освобождением от налогообложения после сдачи Расчета по страховым взносам будьте готовы к требованиям контроллеров с просьбой пояснить что это за необлагаемые суммы. С большой долей вероятности скажем, что наверняка одних объяснений будет мало, нужно будет приложить подтверждающие документы.

Однако, есть нюанс: если работник использует оплаченные работодателем услуги (например, мобильную связь) в личных целях, у него возникает доход в натуральной форме, который облагается НДФЛ (Письмо Минфина России от 30.09.2021 N 03-04-05/79075).

Компенсация расходов, связанных с использованием личной сим-карты и телефона работника, в 1С: ЗУП ред. 3.1

В данном программном продукте для выплаты такой компенсации предусмотрен отдельный вид начисления, который обычно создается сам, если при старте работы с программой в первоначальных настройках вы поставили соответствующую галочку.

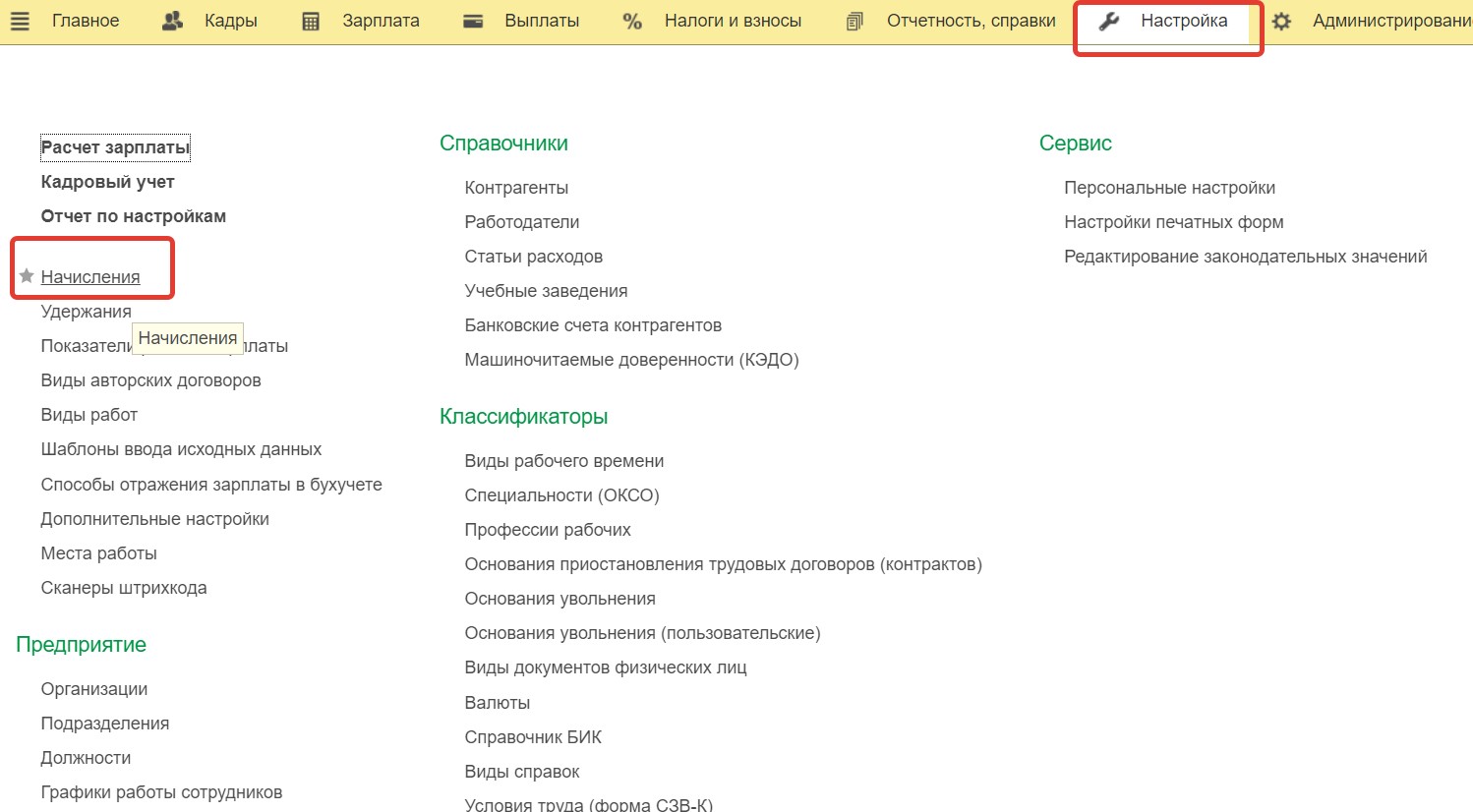

Проверьте есть ли у вас такой вид начисления в списке начислений в разделе «Настройка» - «Начисления»:

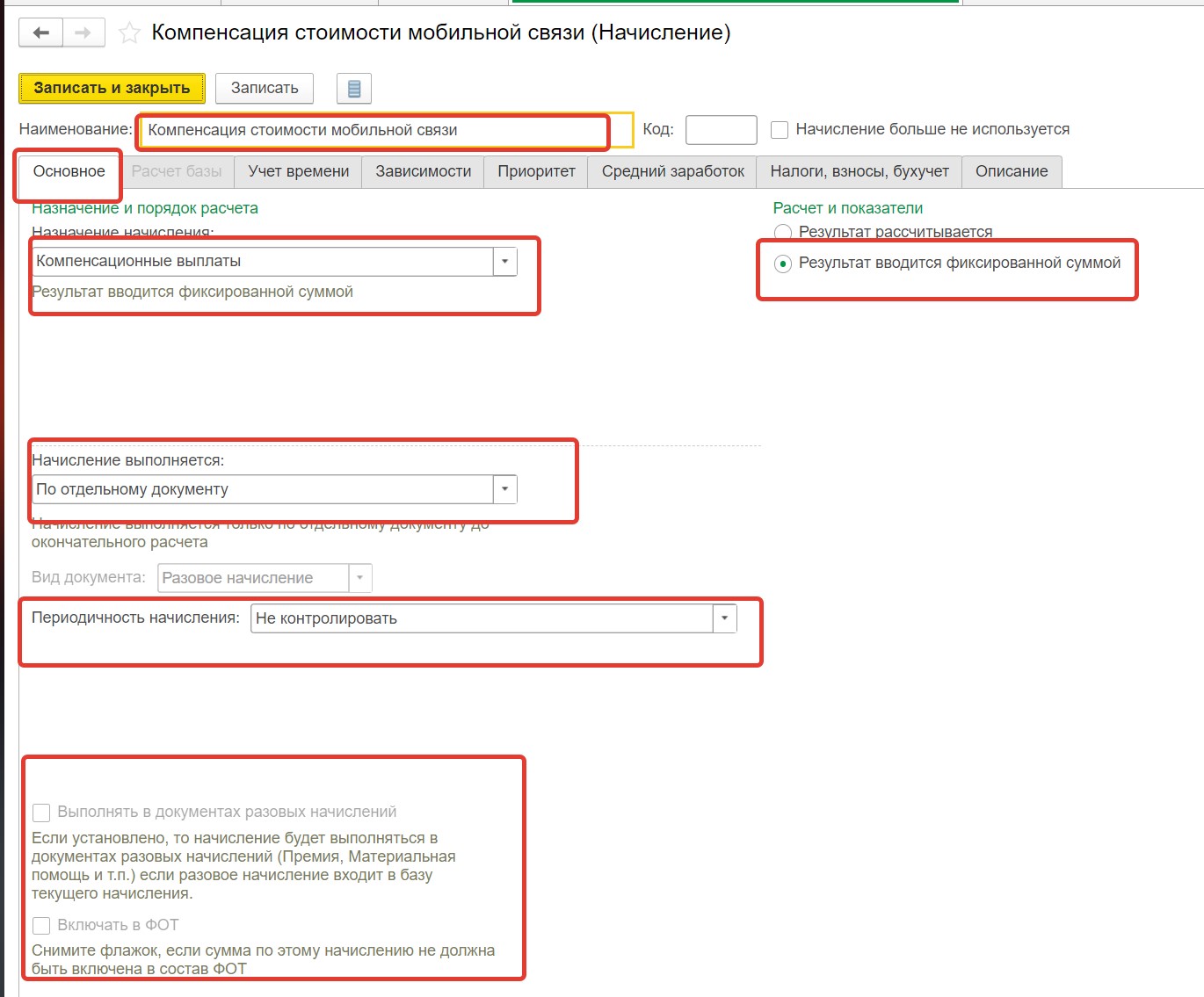

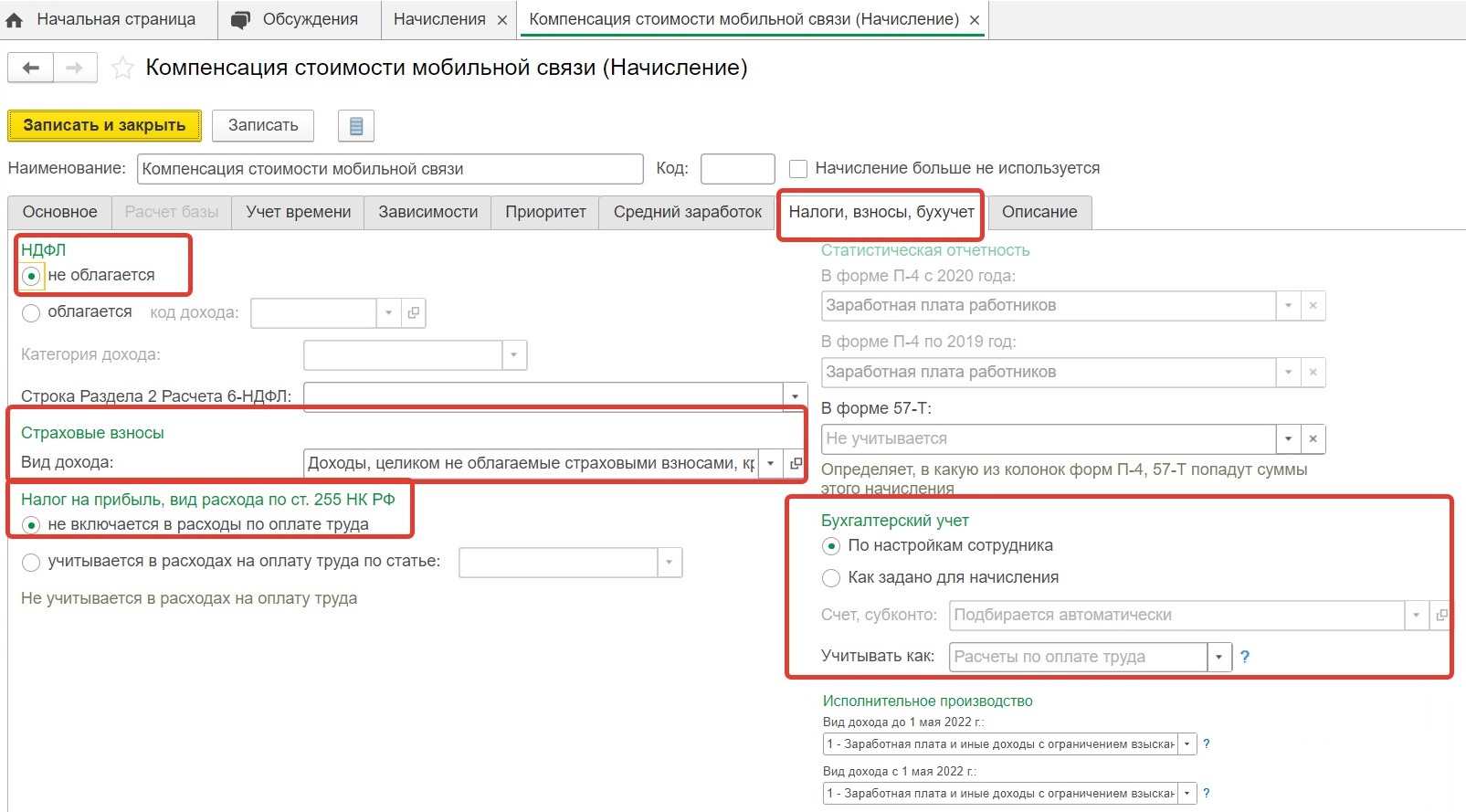

Если при начальных настройках программы данный вид начислений не создавался, то создаем его, заполняя следующие вкладки:

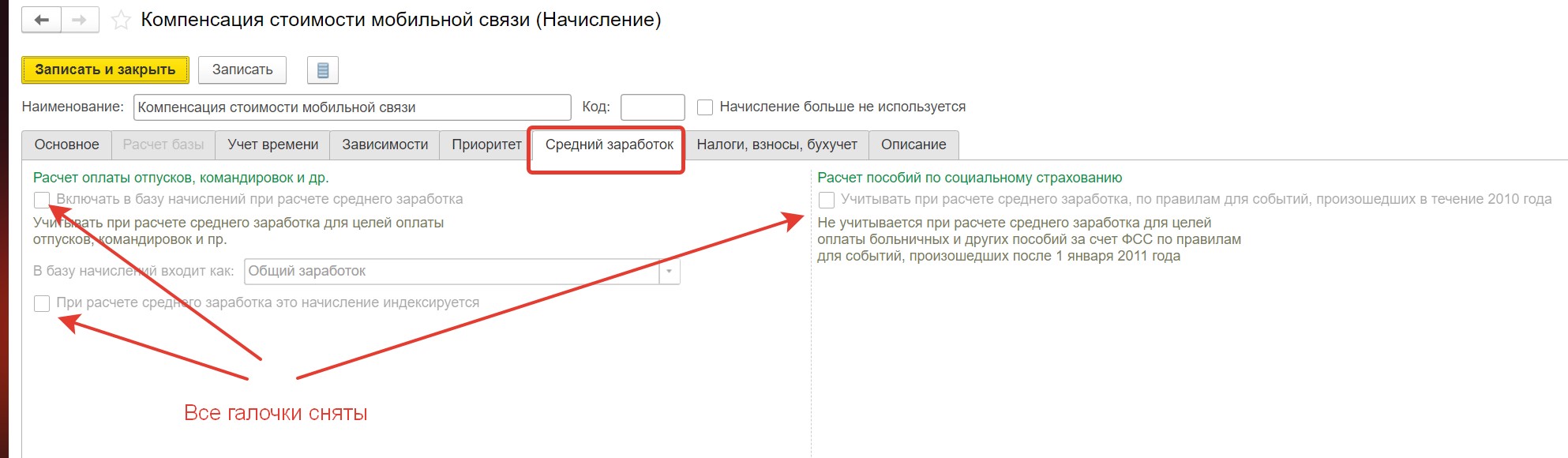

На вкладке «Средний заработок» невозможно установить никакие галочки, так как мы обозначили, что это компенсационные выплаты. Следовательно, программа сама понимает, что в расчете среднего заработка данное начисление участвовать не может.

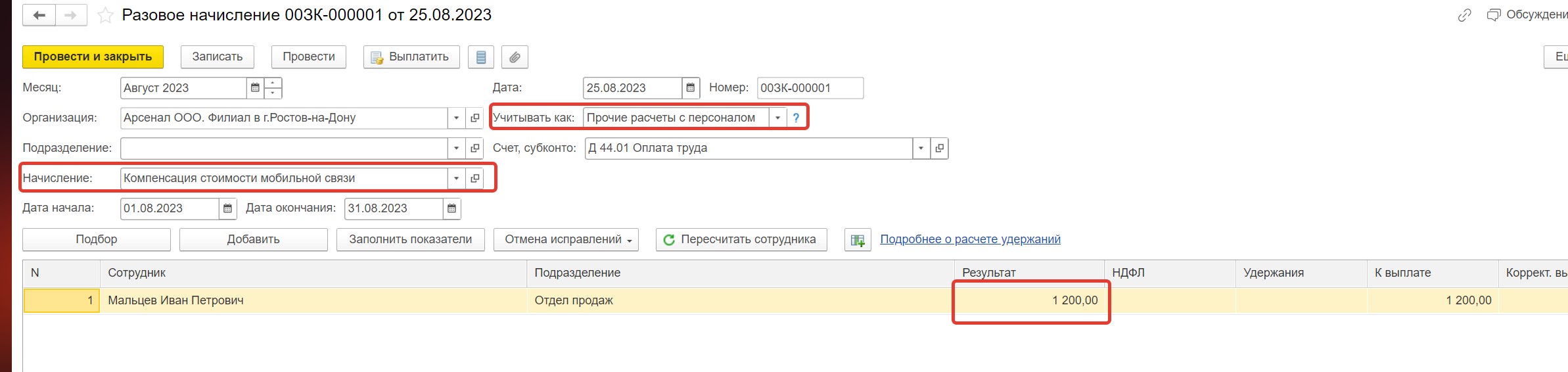

После настройки вида начисления переходим в раздел «Зарплата», открываем вкладку «Разовые начисления» и создаем новое начисление с видом «Компенсация стоимости мобильной связи»:

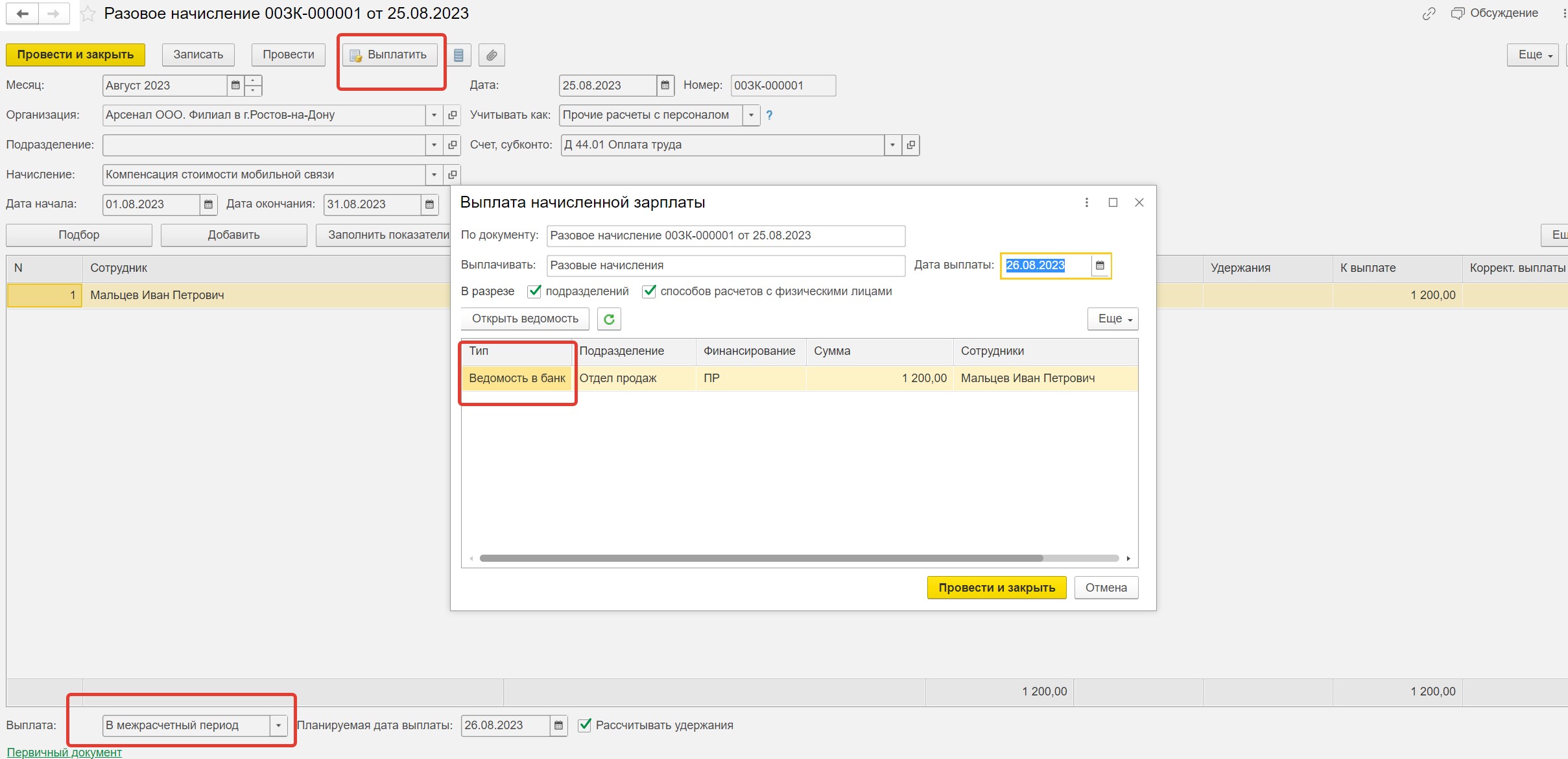

Далее по кнопке «Выплатить» проводим ведомость в банк на выплату компенсации.

Рекомендуем начисление компенсации проводить такой же датой, как и ведомость на выплату, т.е. фактическим днем выплаты компенсации.

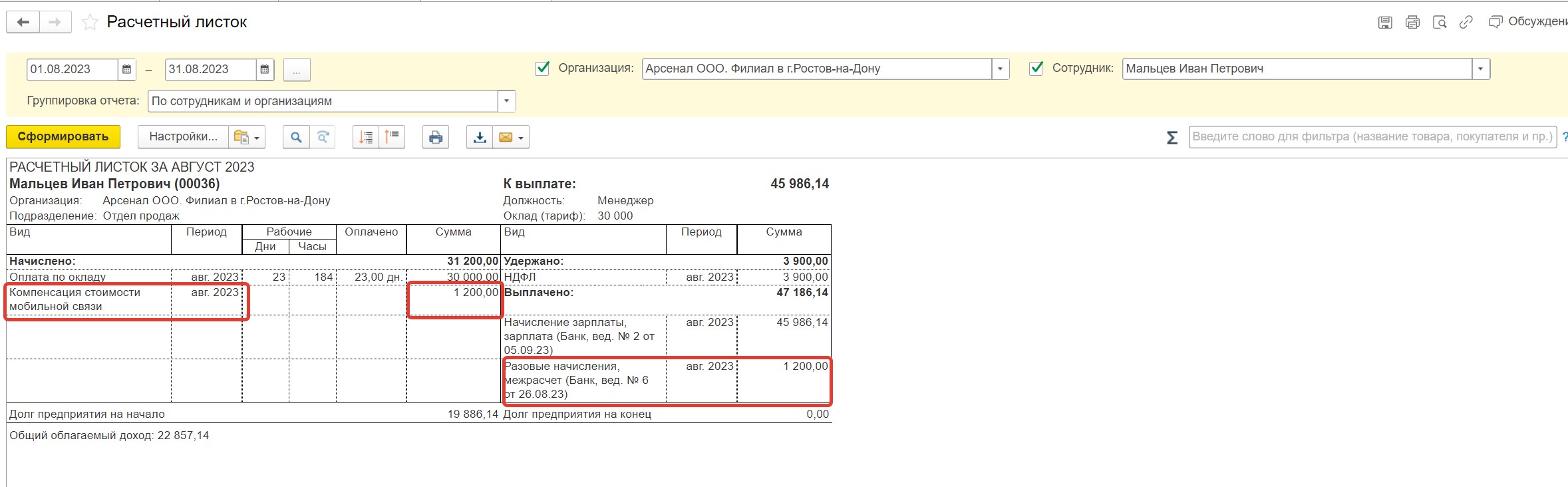

После проведения переходим в раздел «Зарплата» - «Отчеты по зарплате» - «Расчетный листок», выбираем нужный период и сотрудника:

Компенсация расходов отражена в расчетном листке по сотруднику.

При синхронизации данных в 1С: Бухгалтерию предприятия в документе «Отражение зарплаты в бухучете» автоматически будет создана проводка Д затратного счета (20,23,25,26,44) К 73.03.

Останется всего лишь сформировать верное списание с расчетного счета (или расходный кассовый ордер) с видом операции Прочее списание и указать счет учета 73.03, проводка будет Д 73.03 К 51 (50).

Компенсация расходов, связанных с использованием личной сим-карты и телефона работника, в 1С: Бухгалтерии предприятия ред. 3.0

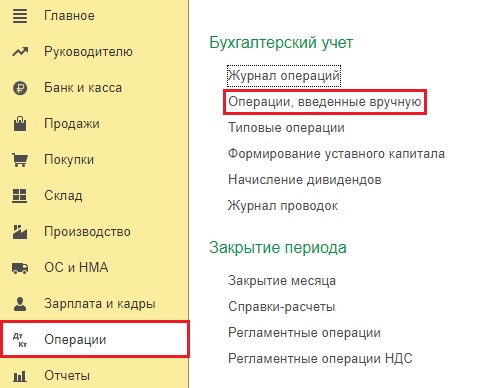

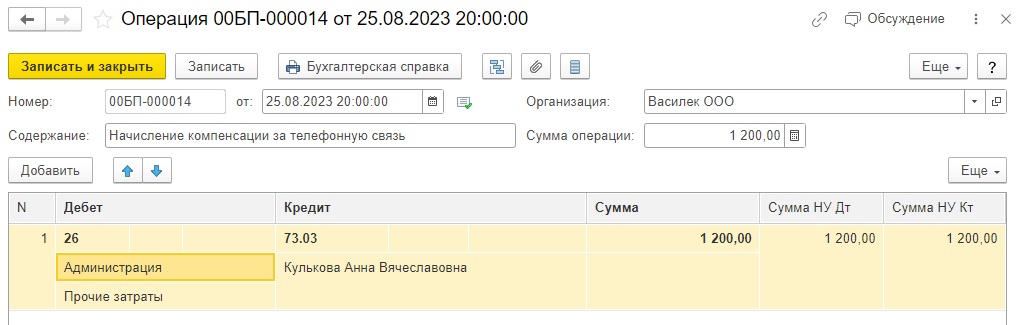

В данной программе удобнее всего начислить компенсацию сотруднику документом «Операции, введенные вручную» в разделе «Операции»:

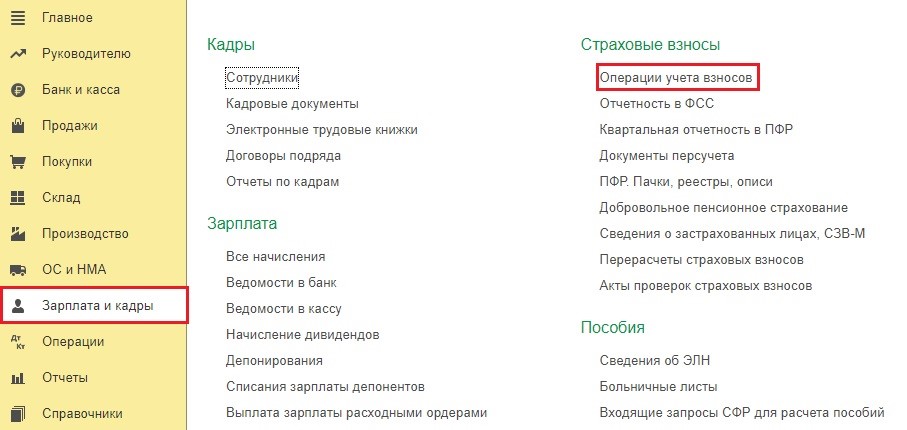

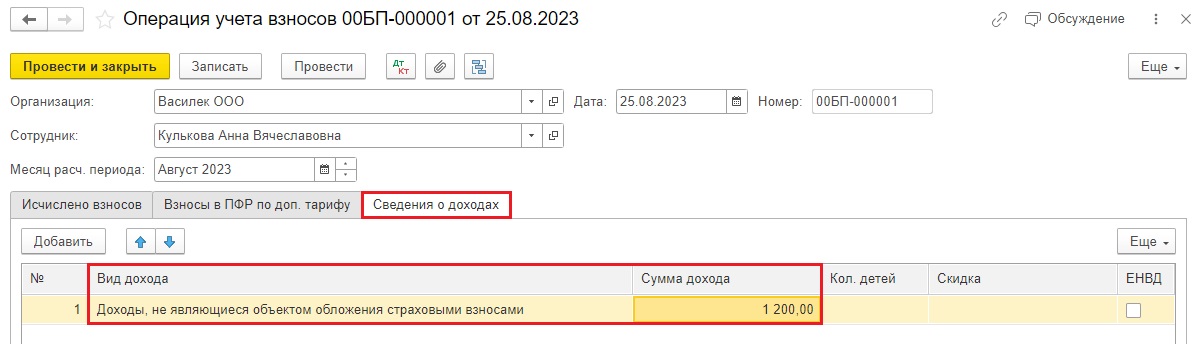

НДФЛ и взносами данная компенсация в пределах установленных лимитов не облагается, однако эти необлагаемые ничем суммы должны попасть в расчет по страховым взносам, поэтому в разделе «Зарплата и кадры» создадим документ «Операция учета взносов»

Добавляем информацию на вкладку «Сведения о доходах»:

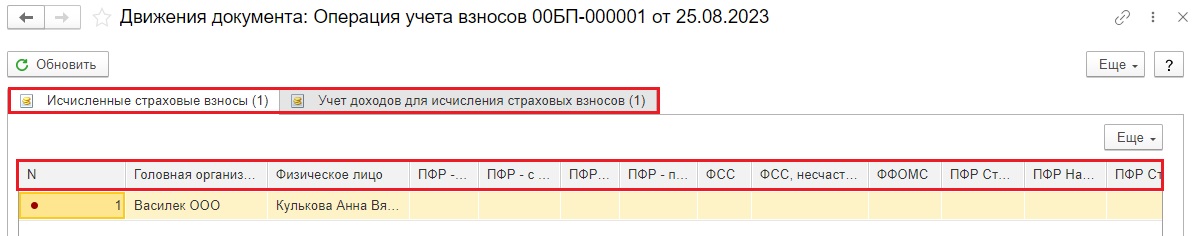

При проведении операции учета взносов проводок нет, зато формируются важные регистры, которые влияют на корректное заполнение РСВ.

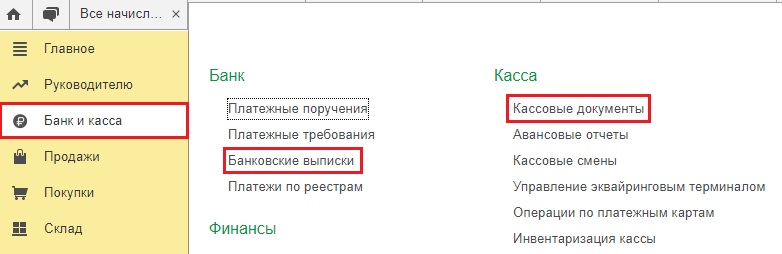

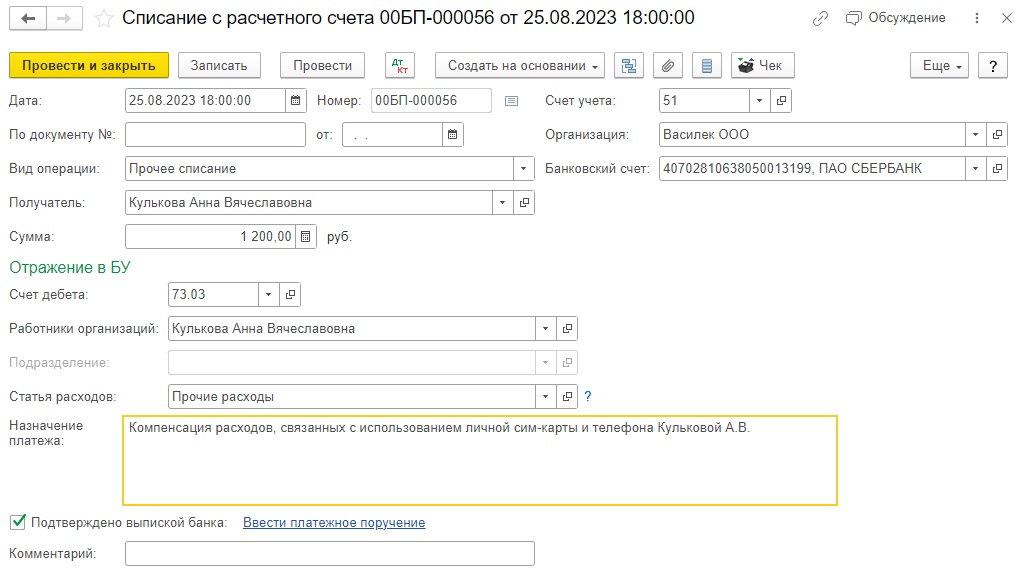

Остается в разделе «Банк и касса» создать документ «Списание с расчетного счета», если перечисление компенсации идет безналичным путем, или «Расходный кассовый ордер», если планируется выплата компенсации наличными.

В документах выплаты указываем вид операции «Прочее списание», сотрудника, сумму, счет учета 73.03.

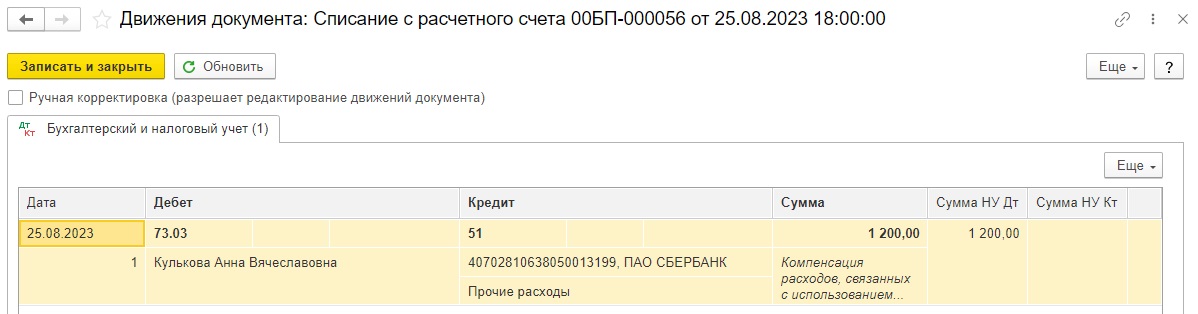

Проводка будет Д 73.03 К 51 (50).

Взаиморасчеты с сотрудником закрыты.

Автор статьи: Евгения Шимова

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии

В статье описан способ возмещения расходов на моб. связь в виде компенсации, а в виде возмещения стоимости служебных звонков через авансовый отчет провести такие расходы возможно?

с уважением,