Налоговые агенты по НДС на практическом примере в 1С: Бухгалтерии

- Опубликовано 07.08.2019 11:45

- Автор: Administrator

- Просмотров: 64179

Кто такие налоговые агенты? Это организации, которые рассчитывают и перечисляют налоги за налогоплательщиков. С понятием «налоговый агент» мы чаще всего встречаемся при учёте подоходного налога, когда удерживаем из доходов физических лиц НДФЛ. Но налоговым агентом можно быть и при учёте НДС. Что самое интересное, ваша система налогообложения не имеет никакого значения. Даже если вы применяете УСН или ЕНВД, то при соблюдении определённых условий всё равно должны будете учитывать «чужой» НДС. Такая обязанность закреплена в ст. 161 НК РФ. Рассмотрим ситуации, в которых организация становится налоговым агентом по НДС:

- при аренде федерального и муниципального имущества;

- при приобретении или реализации услуг иностранных лиц;

- при продаже конфискованного имущества, кладов и прочих ценностей;

- при перевозке железнодорожным транспортом грузов в интересах другого лица на основе договоров комиссии, поручения или агентских договоров;

- при отсутствии перехода права собственности на судно в течение сорока пяти календарных дней с момента регистрация судна в Российском международном реестре судов;

- при продаже на территории РФ лома и отходов черных и цветных металлов, алюминия вторичного и его сплавов, сырых шкур животных, а также макулатуры (данный пункт касается только общей системы налогообложения).

Самый распространённый пример – это аренда или покупка государственного имущества у самих органов власти, управления или органов местного самоуправления. Его и рассмотрим подробнее.

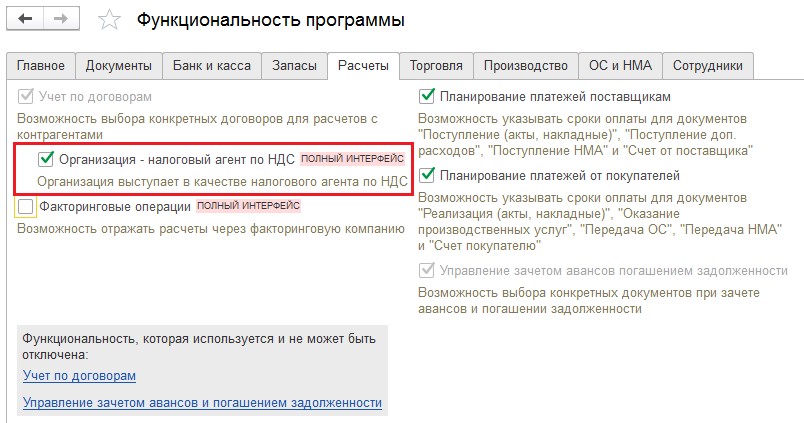

Начнём с настройки функциональности программы. Переходим на раздел «Администрирование» - «Функциональность» и ставим галочку на вкладке «Расчёты» - «Организация – налоговый агент по НДС».

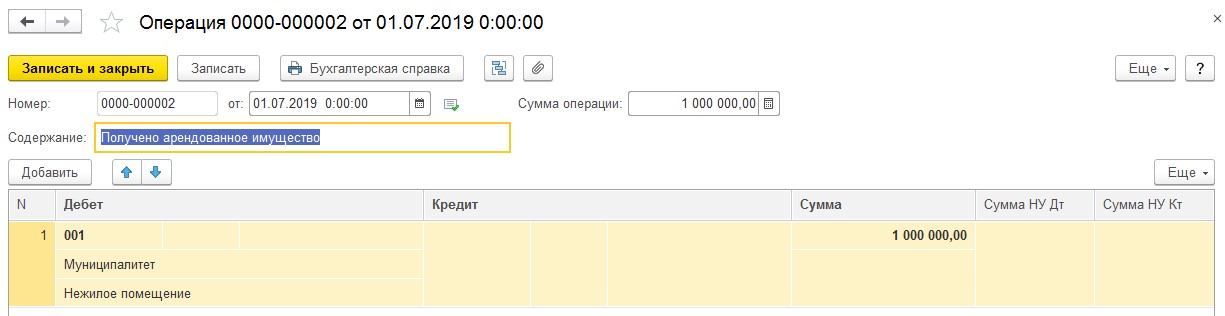

Затем отразим получение арендованного муниципального имущества у арендодателя. Для этого сформируем проводку по дебету забалансового счёта 001. Вводим документ «Операция, введённая вручную» в разделе «Операции».

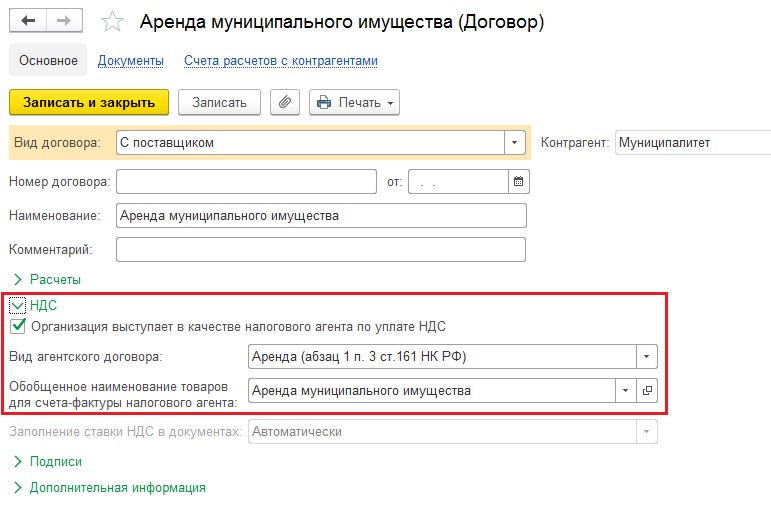

Наступил конец месяца, и арендодатель передал нам акты оказанных услуг. А значит, нужно ввести «Поступление (акты, накладные)» (раздел «Покупки»). Важными реквизитами при заполнении документа «Поступление услуг: Акт» являются договор с муниципалитетом и статья затрат. В договоре помимо номера, даты и наименования необходимо установить галочку «Организация выступает в качестве налогового агента по уплате НДС», выбрать вид агентского договора и ввести обобщённое наименование для счёта-фактуры.

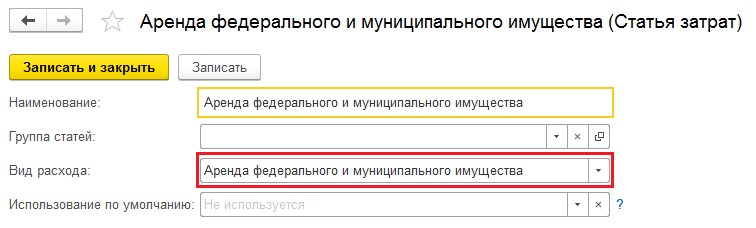

Если ранее подобные операции вы не отражали, то статью затрат нужно создать новую, в графе «Вид расхода» обязательно выбрать «Аренда федерального и муниципального имущества.

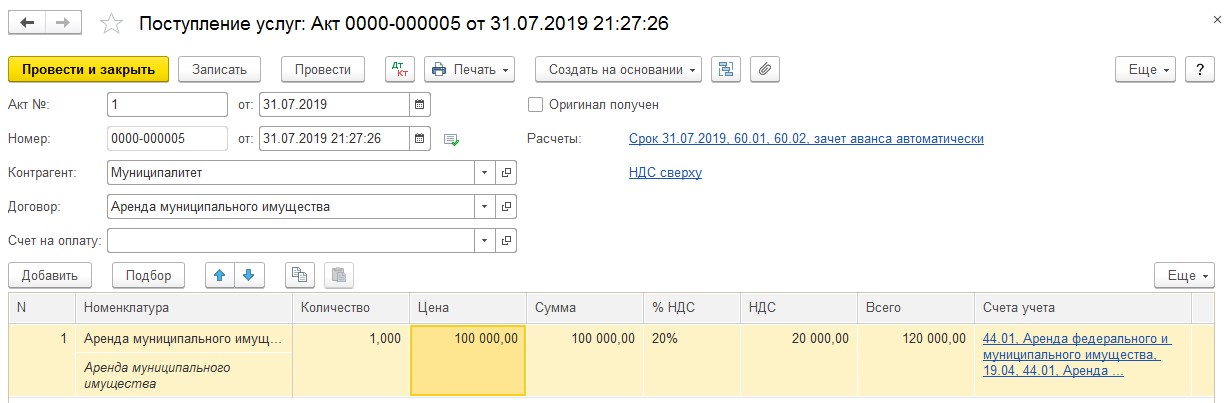

Заполненный документ «Поступление услуг: Акт» будет выглядеть следующим образом:

При проведении будут созданы движения по счетам:

Дт 44.01 Кт 60.01 на стоимость аренды без НДС

Дт 19.04 Кт 60.01 на сумму, полученного НДС

Дт 60.01 Кт 76.НА на сумму начисленного НДС (в качестве налогового агента).

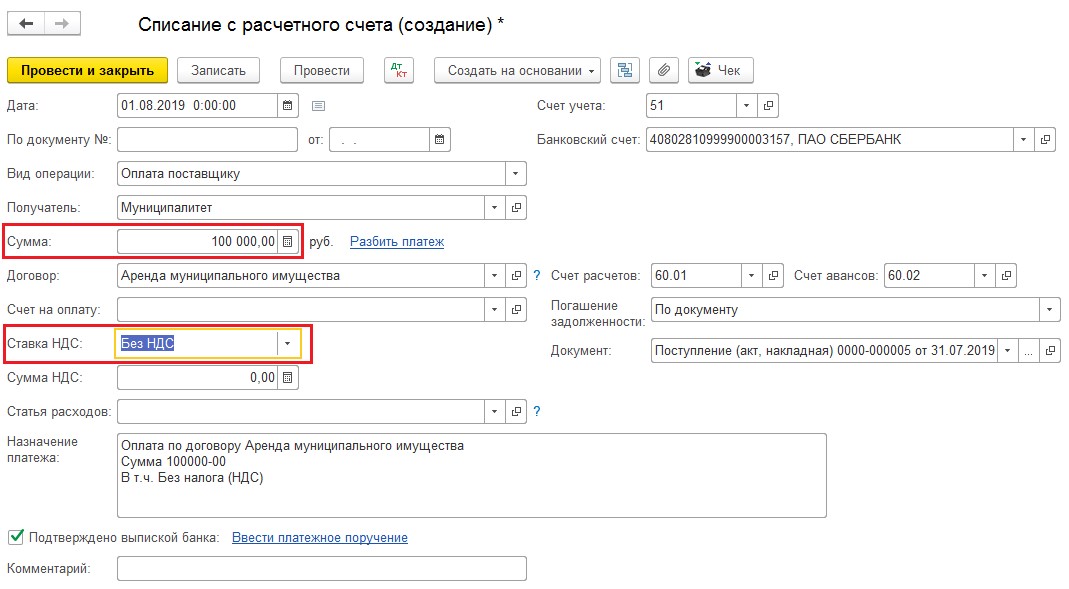

Произведём оплату муниципалитету за арендованное нежилое помещение, для этого нужно создать «Списание с расчётного счёта».

Обратите внимание на сумму платежа и ставку НДС.

Документ сформирует проводку: Дт 60.01 Кт 51.

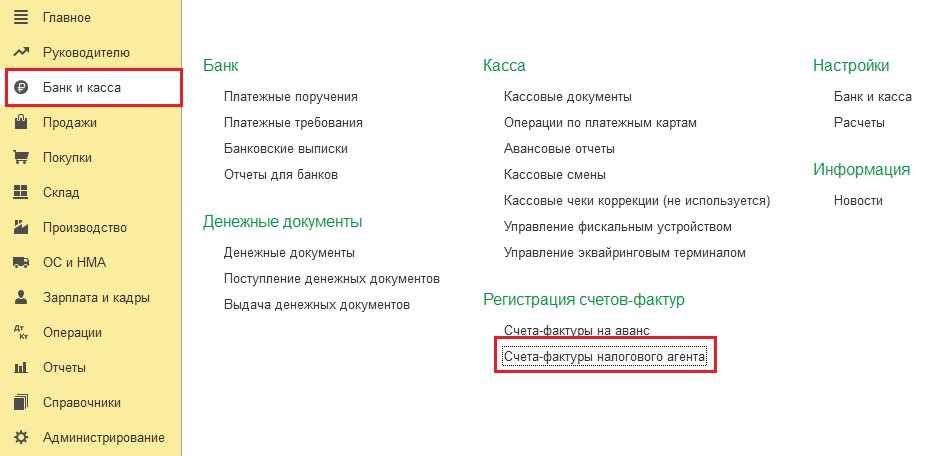

Перейдём к обязанности налогового агента по регистрации счёта-фактуры. Для совершения этой операции воспользуемся специальной обработкой:

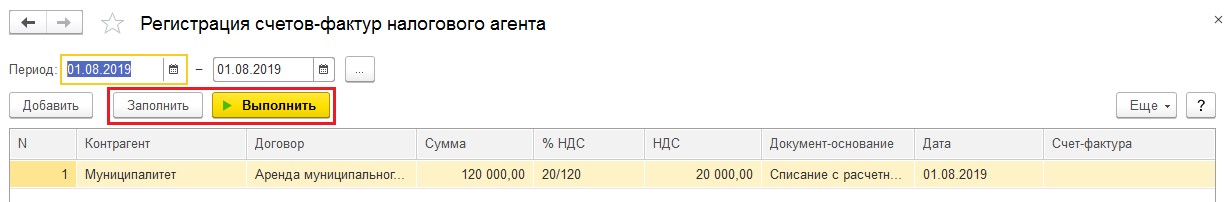

В открывшемся окне необходимо нажать на кнопку «Заполнить», а затем на «Выполнить»

Должно появиться информационное окно «Регистрация счетов-фактур выполнена». Зарегистрированный документ можно посмотреть в разделе «Продажи» - «Счета-фактуры выданные». Проверим корреспонденцию счетов в проводке: Дт 76.НА Кт 68.32.

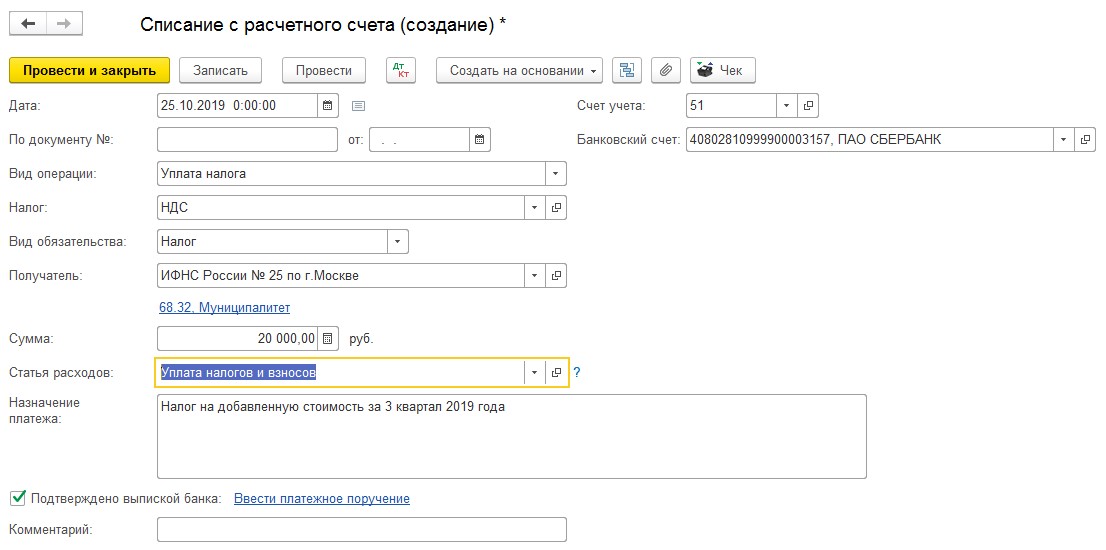

Пришло время уплаты НДС, заполним «Списание с расчётного счёта». Обратите внимание на счёт учёта НДС: счёт 68.02 необходимо поменять вручную на 68.32 и указать арендодателя.

Также не забудьте указать в платёжном поручении статус плательщика: 02- налоговый агент.

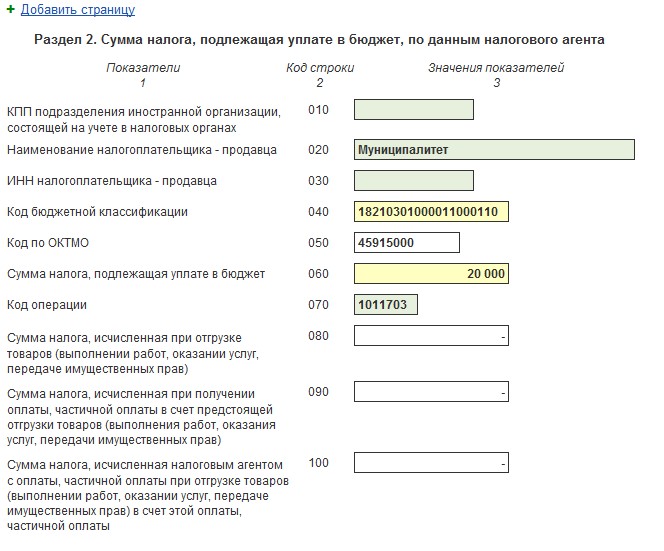

А теперь посмотрим, как повлияли наши операции на раздел 2.1 Декларации по НДС.

Раздел декларации заполняется автоматически. Обратите внимание на код операции – он должен соответствовать виду операции, по которой вы являетесь налоговым агентом.

Также проверим отражение счёт-фактуры в разделе 9 «Сведения из книги продаж». В строке с НДС от аренды муниципального имущества должен стоять код вида операции – 06.

Следует отметить, что если аренда муниципального имущества является безвозмездной, то арендатор (налоговый агент) должен исчислить и уплатить в бюджет НДС по ставке 20/120, приняв за налоговую базу сумму арендной платы, исчисленной исходя из рыночных цен с учетом налога (письмо Минфина России от 02.04.2009 № 03-07-11/100).

Автор статьи: Алина Календжан

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии

Добрый день. Прочитайте наши статьи: Комиссионная торговля в 1С: Бухгалтерии – учёт у комиссионера и Комиссионная торговля в 1С: Бухгалтерии – учёт у комитента.

Добрый день. Документ "Формирование записей книги покупок" формирует проводку Дт 68.02 Кт 19.04. Важно, чтобы в этом документе была заполнена специальная вкладка "Налоговый агент".

В документе "Поступление (акт, накладная)" проводка Дт 60.01 Кт 76.НА

После регистрации счета-фактуры Дт 76.НА Кт 68.32

Если документ поступления в Вашем случае не формирует проводку, то проверьте настройки договора и корректность заполнения документа. В первой части статьи описаны важные нюансы