Отражение льготного кредита 0% на выплату зарплаты в 1С: Бухгалтерии предприятия ред. 3.0

- Опубликовано 06.07.2020 15:21

- Автор: Administrator

- Просмотров: 7851

В условиях финансового кризиса, наступившего на фоне пандемии, зачастую малому бизнесу требуется поддержка государства. Одной из таких мер стало предоставление кредита на льготных условиях. Ранее мы писали о том Кому положен льготный кредит на зарплату? Теперь разберём, на что может быть потрачен этот кредит и как отразить операции, связанные с его получением, в программном продукте 1С: Бухгалтерия ред. 3.0.

Согласно Постановлению Правительства РФ от 2 апреля 2020г. №422 «Об утверждении Правил предоставления субсидий из федерального бюджета российским кредитным организациям на возмещение недополученных ими доходов по кредитам, выданным в 2020 году субъектам малого и среднего предпринимательства на неотложные нужды для поддержки и сохранения занятости», суммы льготного кредита должны быть потрачены лишь на выплату заработной платы сотрудникам.

Также Минэкономразвития выпустили письмо с разъяснениями от 29.05.2020г. № Д13и-16981, в котором сказали, что также данный кредит может быть потрачен на погашение сумм подоходного налога, так как он вычитается из зарплат сотрудников.

В остальных случаях при осуществлении других трат за счёт льготных денежных средств будет нарушено условие о целевом использовании кредитных средств. То есть в период пользования кредитными средствами у организации должны быть документально подтверждены расходы по начислению и выплате зарплаты сотрудникам.

Если по прошествии полугода вы всё ещё будете пользоваться заёмными средствами, то банк начнёт начислять вам проценты за его использование по сниженной ставке. Каждый банк самостоятельно утверждает размер ставки.

Рассмотрим, какими операциями отражается льготный кредит в программе 1С: Бухгалтерия.

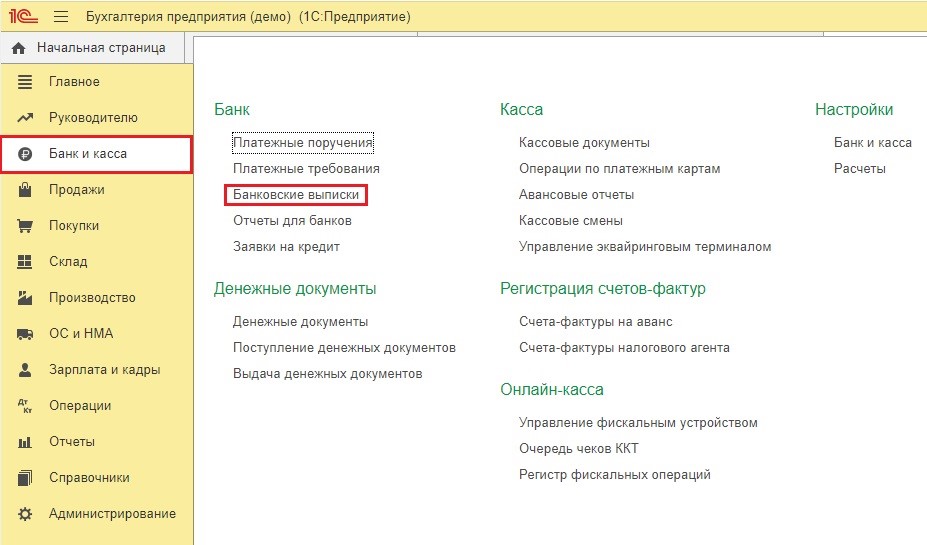

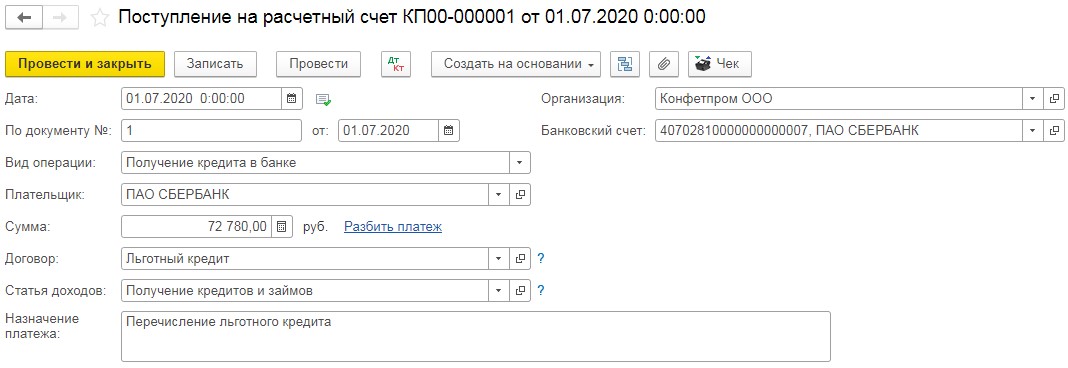

Получение заёмных средств отражается документом «Поступление на расчётный счёт» в разделе «Банк и касса».

Графу «Вид операции» следует выбрать «Получение кредита в банке», а далее заполнить стандартные поля платёжки: сумма, плательщик, договор.

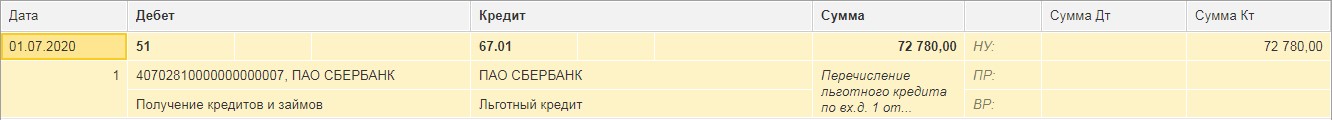

Проведённый документ сформирует движения по счетам:

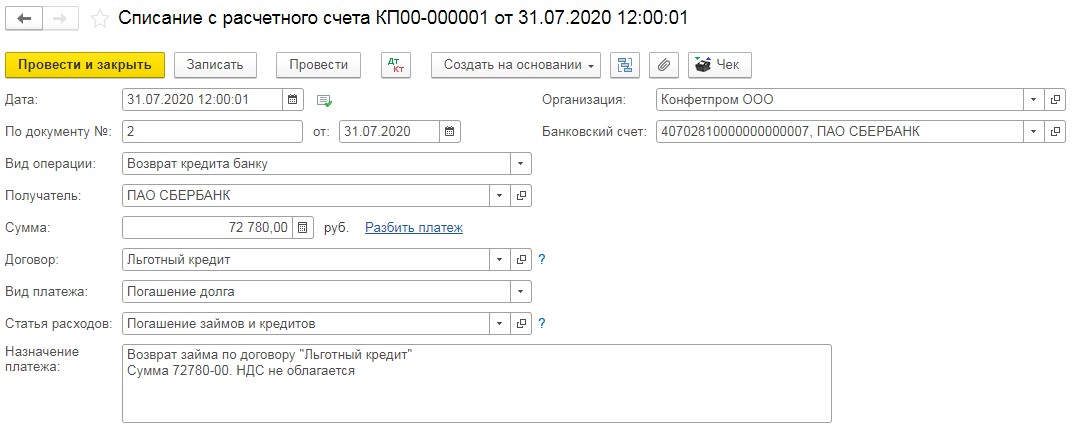

Так как первые полгода процентная ставка по льготному кредиту составляет 0%, то дополнительных документов вводить не нужно. Если по прошествии этого времени вы возвращаете заёмные средства, то оформляете это при помощи документа «Списание с расчётного счёта» в разделе «Банк и касса» и видом операции «Возврат кредита банку».

Далее рассмотрим, как отражать начисление процентов по такому кредиту спустя полгода его пользования при разных системах налогообложения.

Отражение процентов по кредиту на ОСНО

Согласно статьям 265, 269, 272 и 328 Налогового кодекса РФ, проценты, начисленные по кредитному договору, включаются в состав внереализационных расходов на конец каждого месяца соответствующего отчётного периода. При этом дата фактического перечисления начисленных процентов на определение расходной базы не влияет.

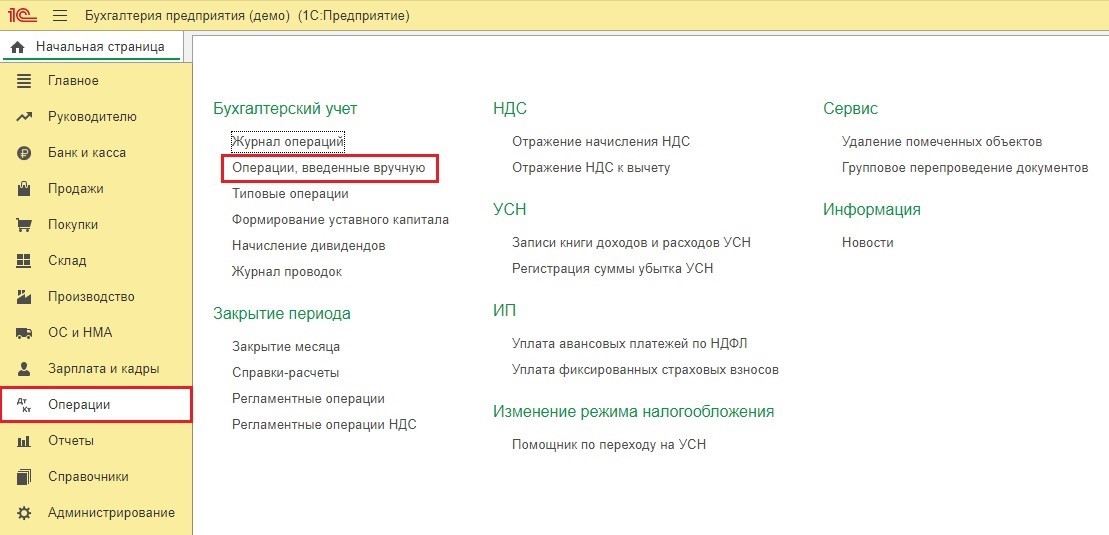

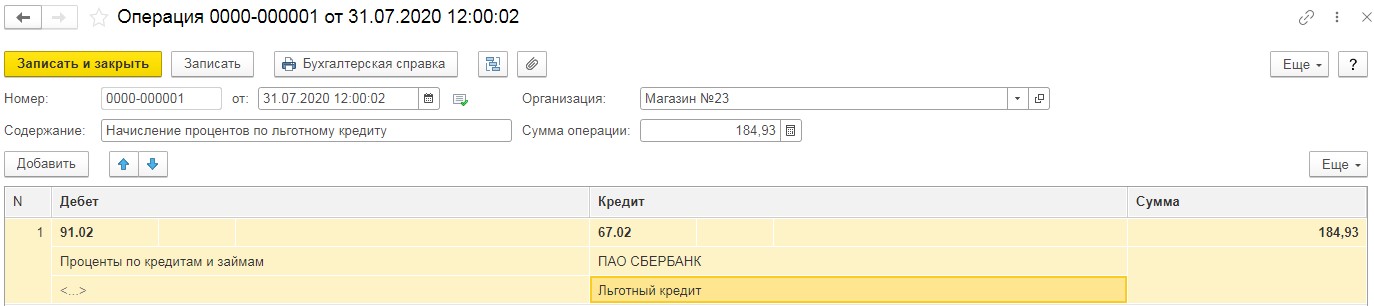

Начисление процентов производится в разделе «Операции» - «Операции, введённые вручную».

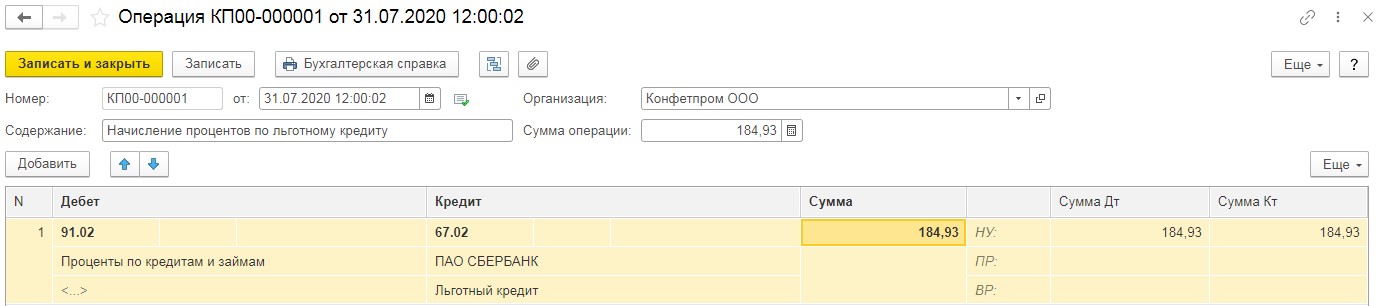

В открывшемся окне нужно нажать на кнопку «Создать» и из выпадающего меню выбрать «Операция». Далее добавить строку и внести сумму процентов по дебету счёта 91.02 и кредиту 67.02.

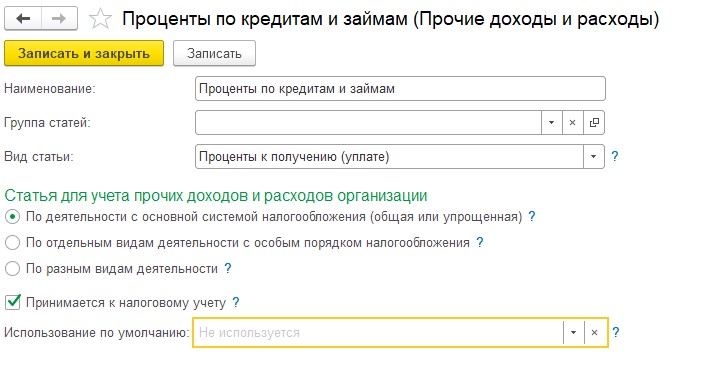

Для отражения операции по счёту 91.02 необходимо создать соответствующее субконто с видом «Проценты к получению (уплате)».

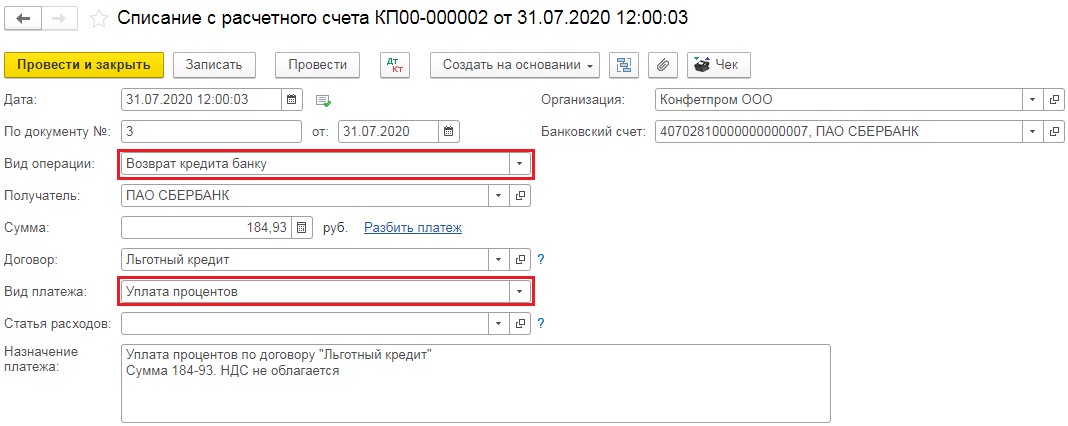

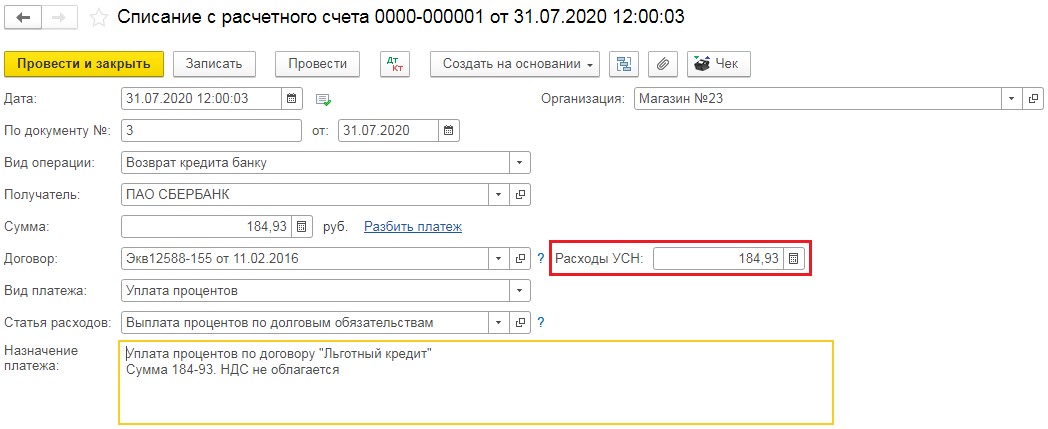

Для выплаты процентов по кредиту используется документ «Списание с расчётного счёта» с видом операции «Возврат кредита банку» и статьёй расходов «Уплата процентов».

Отражение процентов на УСН 15% (доходы минус расходы)

Согласно п. 1 ст. 346.16 Налогового кодекса РФ, налогоплательщики на упрощённой системе налогообложения с объектом «доходы минус расходы» при расчёте налоговой базы могут учесть в расходах проценты по кредитам и займам.

Напомним, что при формировании расходной базы упрощенец должен руководствоваться порядком, установленным для целей налога на прибыль, то есть статьёй 252 НК РФ «Расходы. Группировка расходов». В ней говорится о том, что расходами признаются обоснованные, экономически оправданные, оплаченные и документально подтвержденные затраты. Поэтому налогоплательщики на данной системе будут признавать расходы не на дату начисления обязательства, а на дату его уплаты.

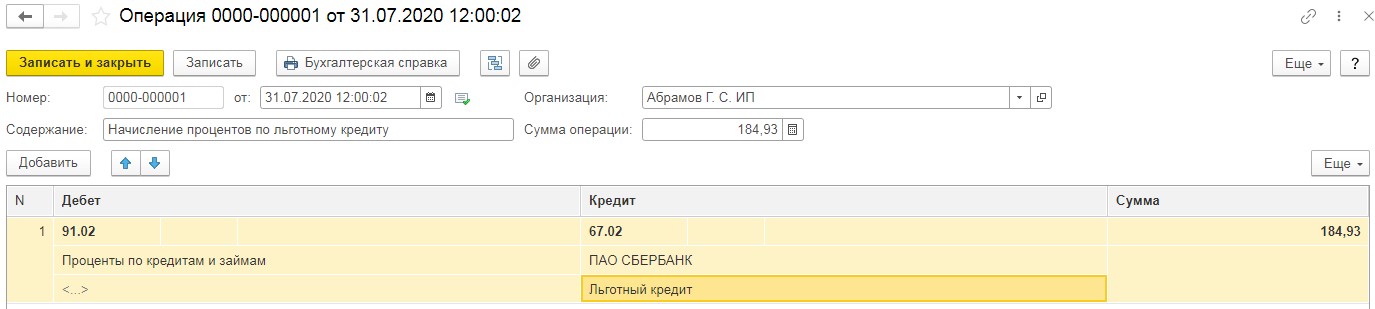

Начисление процентов производится, как и в предыдущем примере, в разделе «Операции» - «Операции, введённые вручную».

Основной разницей между ОСНО и УСН 15% является отражение начисленных процентов в налоговых регистрах. В случае с ОСНО проводки по налогам формируются, а при УСН – нет.

Теперь выплатим сформировавшуюся задолженность перед банком. Перейдём в раздел «Банк и касса» - «Банковские выписки» и введём «Списание с расчётного счёта». Важной графой в данном документе будет «Расходы УСН».

Отражение процентов на иных системах налогообложения

На остальных системах налогообложения, таких как УСН 6% (доходы), ЕНВД и ПСН для индивидуальных предпринимателей, суммы расходов на расчёт налогового платежа не влияют. Соответственно, отражение начисления процентов будет производиться только по бухгалтерскому учёту.

Автор статьи: Алина Календжан

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии

Добрый день. А какие ещё зарплатные налоги существуют? Вы наверное говорите про страховые взносы? Если да, то их тоже можно уплатить за счёт данных кредитных средств.