Почему доходы не попадают в КУДиР ИП на ОСНО в 1С: Бухгалтерии предприятия ред. 3.0?

- Опубликовано 04.04.2023 19:23

- Автор: Administrator

- Просмотров: 39694

Далеко не все индивидуальные предприниматели специально выбирают общую систему налогообложения. Большинство из них оказываются на этом режиме случайно, забыв подать уведомление/заявление о переходе на другую систему налогообложения. Вот и приходится какой-то период времени вести учет по ОСН. Недавно мы рассказывали вам почему расходы не попадают в КУДиР ИП на ОСНО в 1С: Бухгалтерии предприятия ред. 3.0? Теперь пришёл черёд разобраться с доходной частью! В этом статье постараемся максимально подробно разобраться со всеми причинами почему же доходы ИП на ОСНО могут не вставать в КУДИР в 1С: Бухгалтерии предприятия ред. 3.0.

Для начала нужно понять, что относится к доходам ИП, и в какой момент времени доходы предпринимателя должны отразиться в Книге доходов и расходов ИП.

Состав доходов от предпринимательской деятельности, которые являются объектом обложения НДФЛ, представлен в пункте 14 Порядка учёта доходов и расходов для предпринимателей. Согласно данного порядка к доходам предпринимателя относятся все поступления от реализации товаров, выполнения работ и оказания услуг, а также стоимость имущества, полученного предпринимателем безвозмездно.

Как мы видим, в данном пункте ничего не сказано о предварительной оплате за ещё нереализованные товары или не оказанные услуги. Так же ничего не сказано о дате, на которую определяется доход. Дело в том, что данные пункты являются спорными. Согласно Письму Минфина РФ от 30.06.2016г. №03-04-05/38420 доход предпринимателя должен признаваться на дату фактического поступления денежных средств в кассу или на счёт ИП, вне зависимости от того, является ли такое поступление предоплатой или конечным расчётом.

При этом существует судебная практика, например, Решение ВАС РФ от 08.10.2010г. №ВАС-9939/10, в котором говорится, что ИП имеет право признавать доходы и расходы в периоде начисления.

Какой из двух вариантов выберете вы – зависит только от вас. Но при выборе второго варианта, вы должны быть готовы к спорам с ФНС.

1. Настройка учётной политики

Начнём с первоначальной настройки программы.

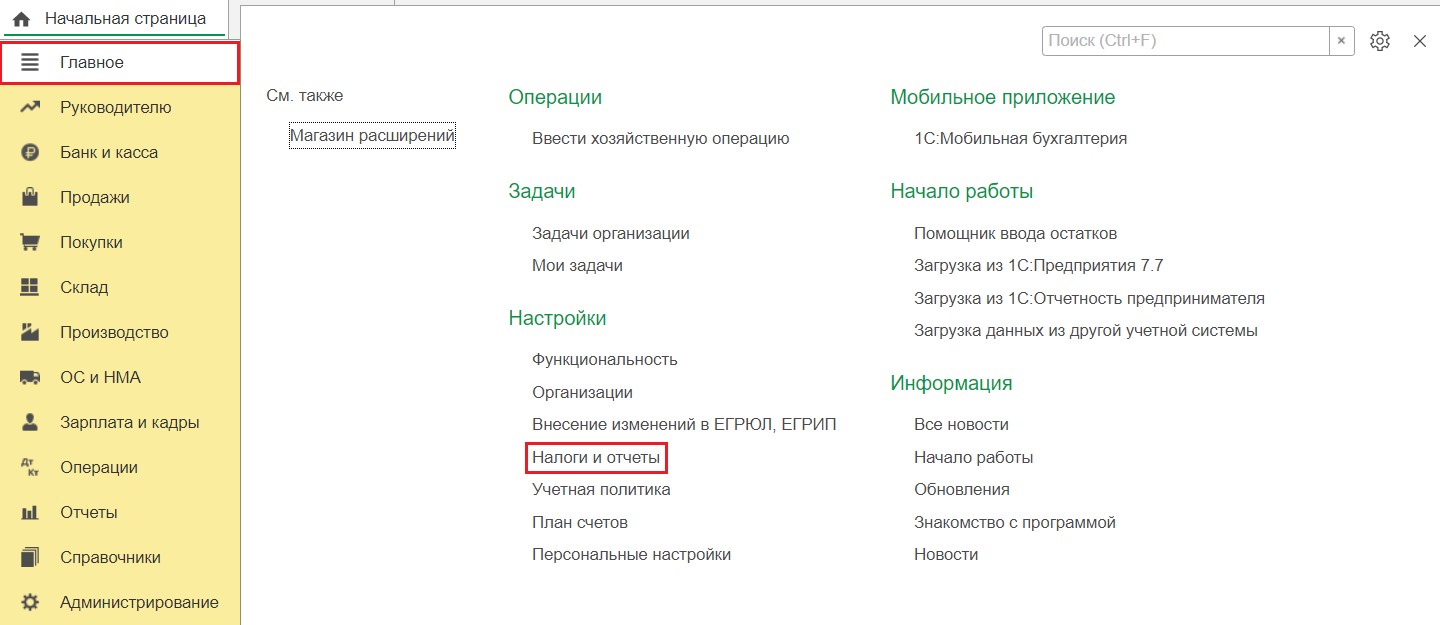

Перейдём в раздел «Главное» и выберем пункт «Налоги и отчёты».

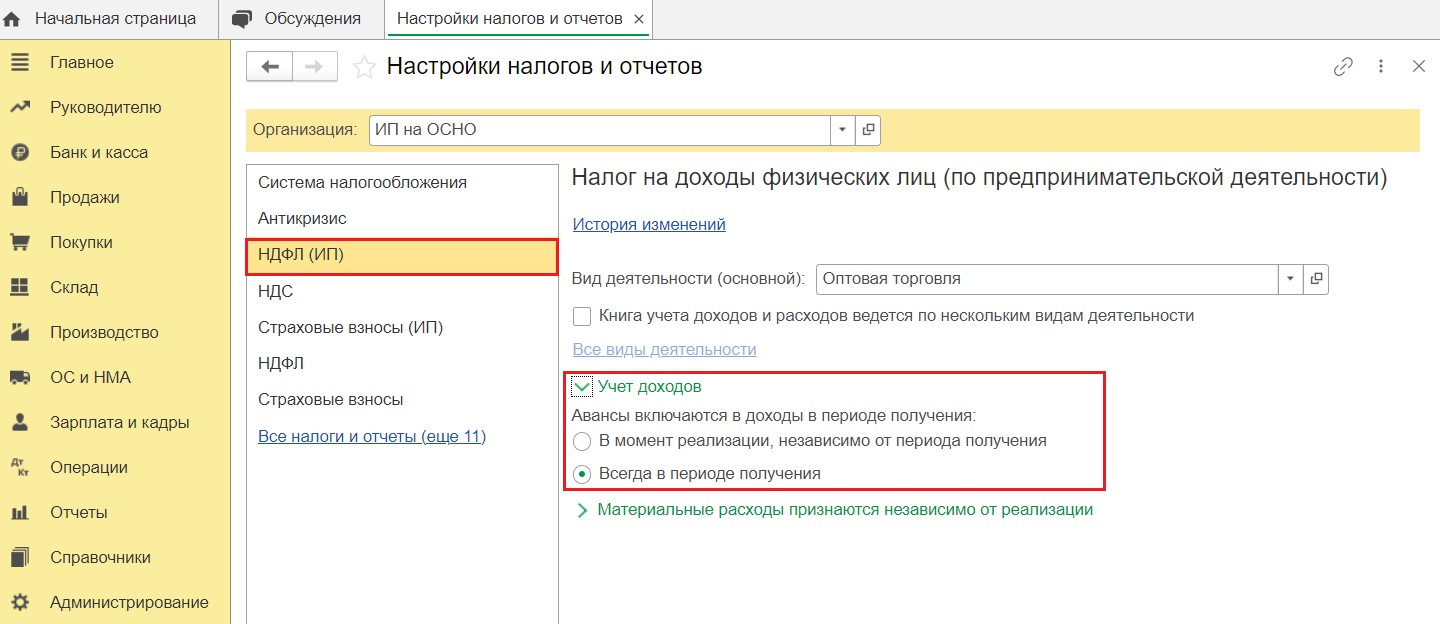

В открывшемся окне перейдём на вкладку «НДФЛ (ИП)» и проверим в каком положении находится переключатель «Учёт доходов».

Если флаг установлен на пункте «В момент реализации, независимо от периода получения», значит регистр «Доходы ИП», благодаря которому заполняется КУДиР, будет формироваться при реализации товаров, работ, услуг. Если же, флаг установлен на «Всегда в периоде получения», то доходы будут определяться по кассовому методу.

2. Ручные операции

В программном продукте 1С: Бухгалтерия предприятия ред. 3.0 ведётся как бухгалтерский, так и налоговый учёт. Для верного ведения бухгалтерского учёта используются счета учёта, а для формирования налогового – специальные налоговые регистры, такие как: ИП Доходы, ИП МПЗ, ИП Обороты МПЗ, ИП МПЗ Отгруженные, ИП Иные материальные расходы, ИП Расходы на оплату труда, ИП Прочие доходы, ИП Прочие расходы, ИП РБП.

Когда для отражения каких-то начислений используется документ «Операции, введённые вручную», пользователи забывают о том, что помимо сумм начислений по счетам учёта, также необходимо ещё вводить суммы по специальным регистрам. В итоге это приводит к неверному отражению доходов предпринимателя.

То есть, в данном случае, мы рекомендуем использовать унифицированные документы программы 1С, вместо ручных. Либо, помимо бухгалтерских проводок, вводить данные по регистрам «ИП Доходы» или «ИП Прочие доходы».

3. Не выполнено закрытия месяца

Для того, чтобы предварительная оплата от клиента была признана доходом предпринимателя, в программе 1С: Бухгалтерия предприятия должны быть выполнены несколько условий.

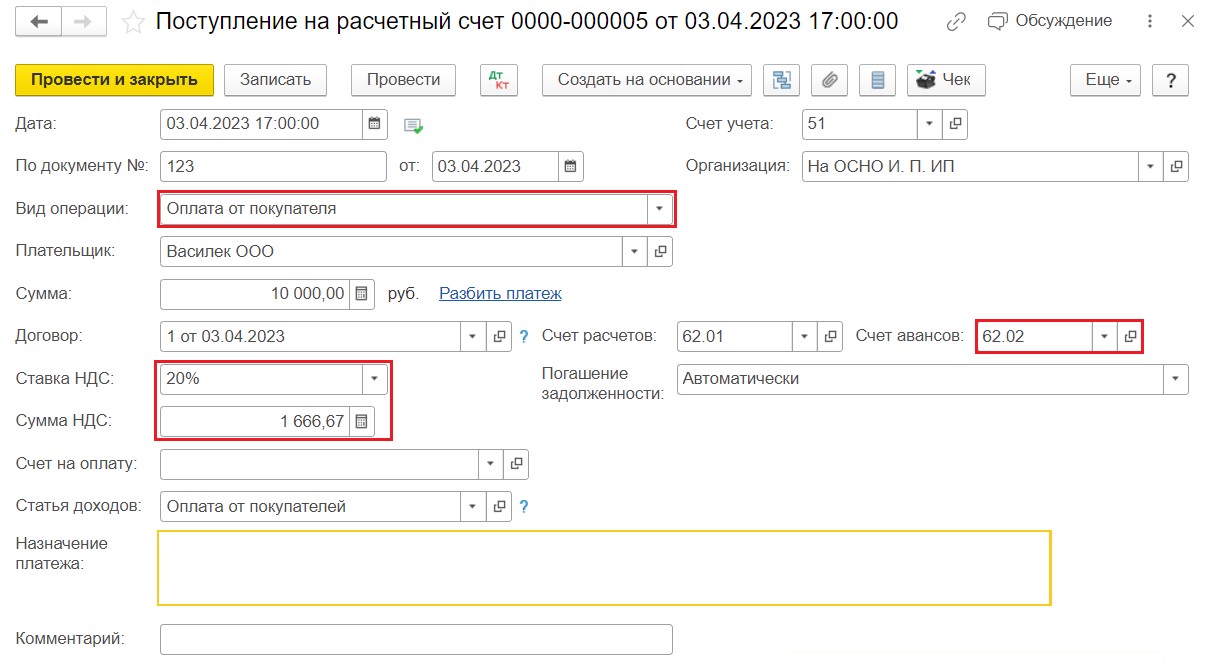

Первое условие – аванс должен быть отражён на счётах учёта авансов (62.02, 62.22, 62.32 и т.д.) унифицированным документом «Поступление на расчётный счёт» или «Поступление наличных» с видом операции «Оплата от покупателя».

Второе условие – для того, чтобы аванс был отражён в книге за минусом НДС, в документе поступления денежных средств он обязательно должен быть выделен.

Третье условие – до выполнения регламентной операции «Закрытие месяца» обязательно должна быть выписана счёт-фактура на аванс. Иначе в книгу попадёт вся сумма поступления.

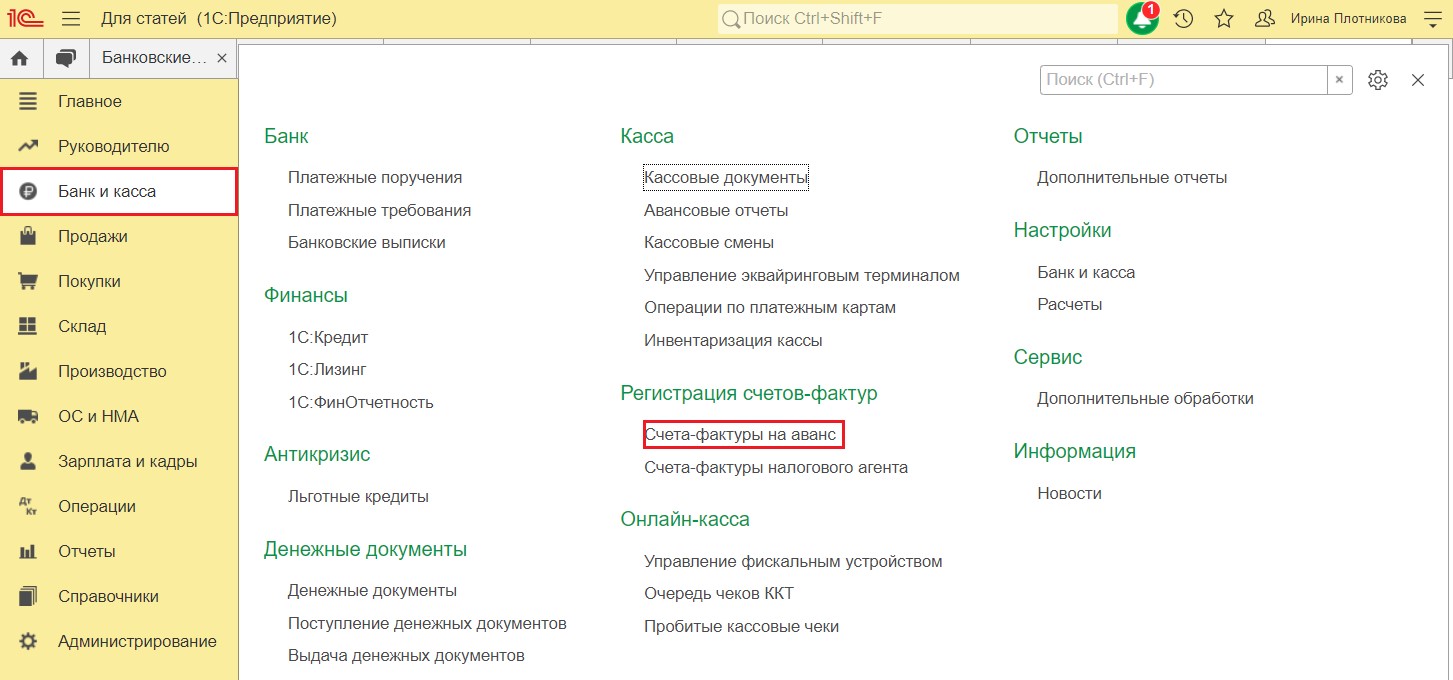

Для этого необходимо нажать на кнопку «Создать на основании» в документе, регистрирующем поступление денежных средств и из выпадающего списка выбрать пункт «Счёт-фактура выданный», либо запустить обработку «Регистрация счетов-фактур на аванс» в разделе «Банк и касса».

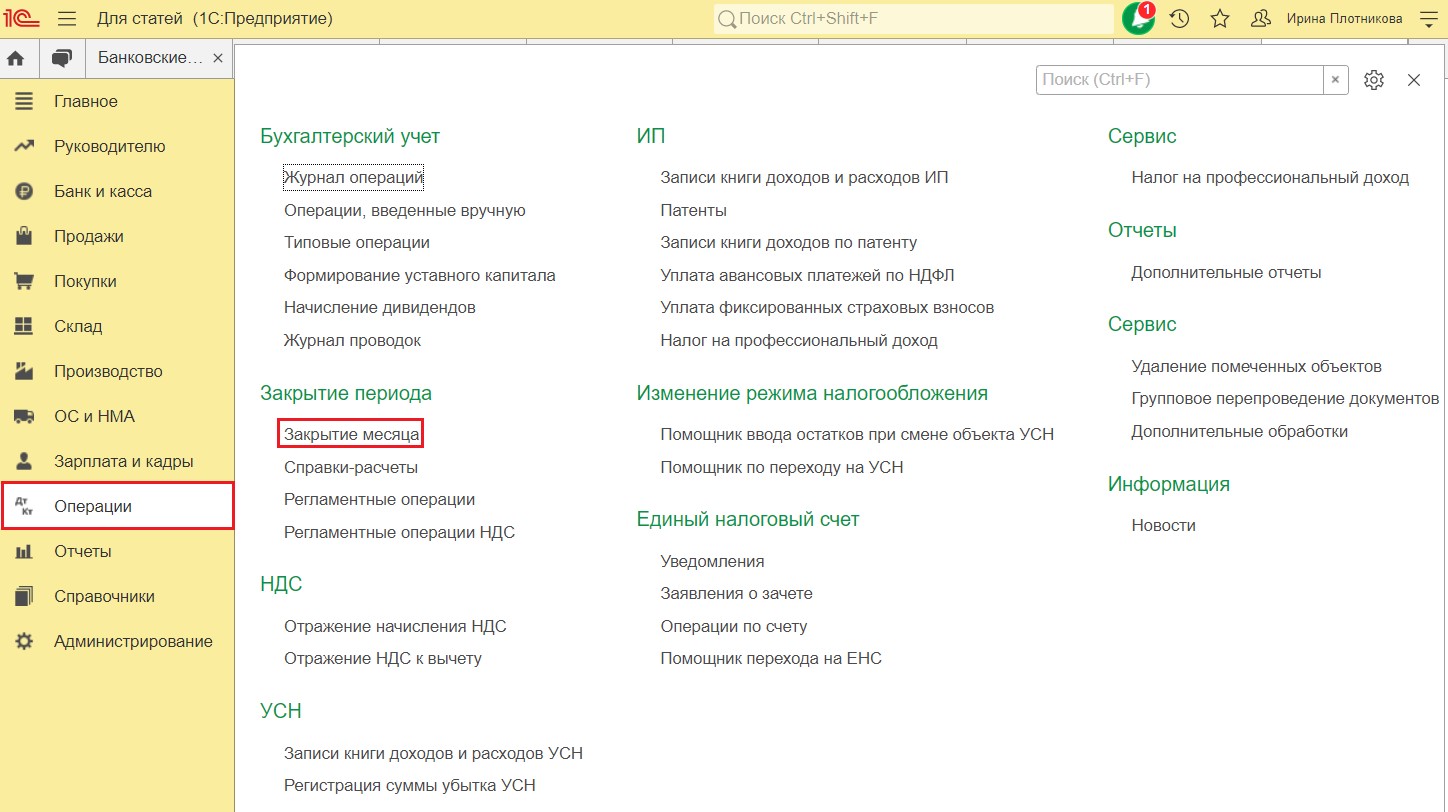

И последнее, четвёртое условие – это выполнение регламентной операции «Закрытие месяца» в разделе «Операции».

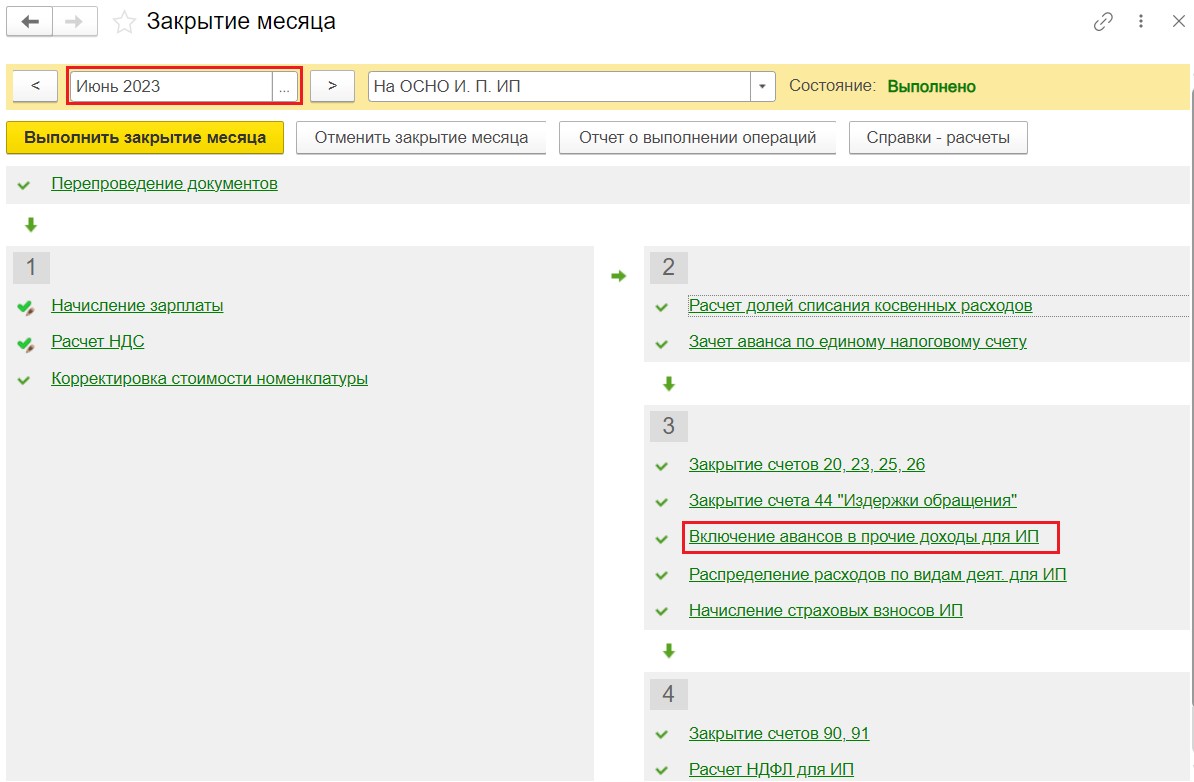

В месяце, который является последним в квартале, есть операция «Включение авансов в прочие доходы для ИП». Именно она формирует запись в Книге учёта доходов и расходов ИП на полученные авансы от покупателей за вычетом НДС.

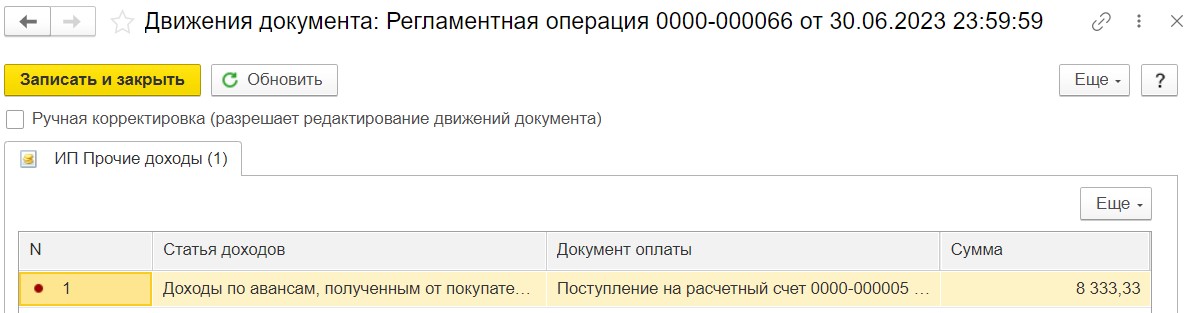

Если нажать на уже выполненную строку операции и выбрать пункт «Показать проводки», то мы увидим запись в регистре «ИП Прочие доходы» на сумму аванса без НДС.

4. Неверный вид операции документа «Поступление на расчётный счёт»

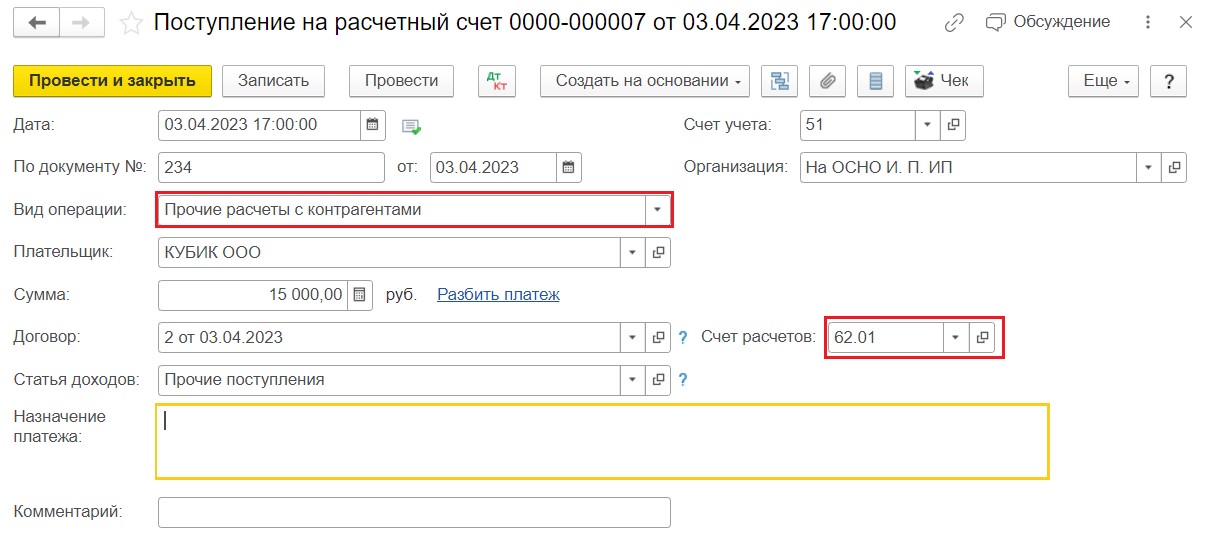

Иногда при загрузке банковской выписки документ «Поступление на расчётный счёт» попадает с некорректным видом операции, например, «Прочие расчёты с контрагентами» или «Прочее поступление».

Например, ИП получил предоплату от покупателя, и отразил её следующим образом:

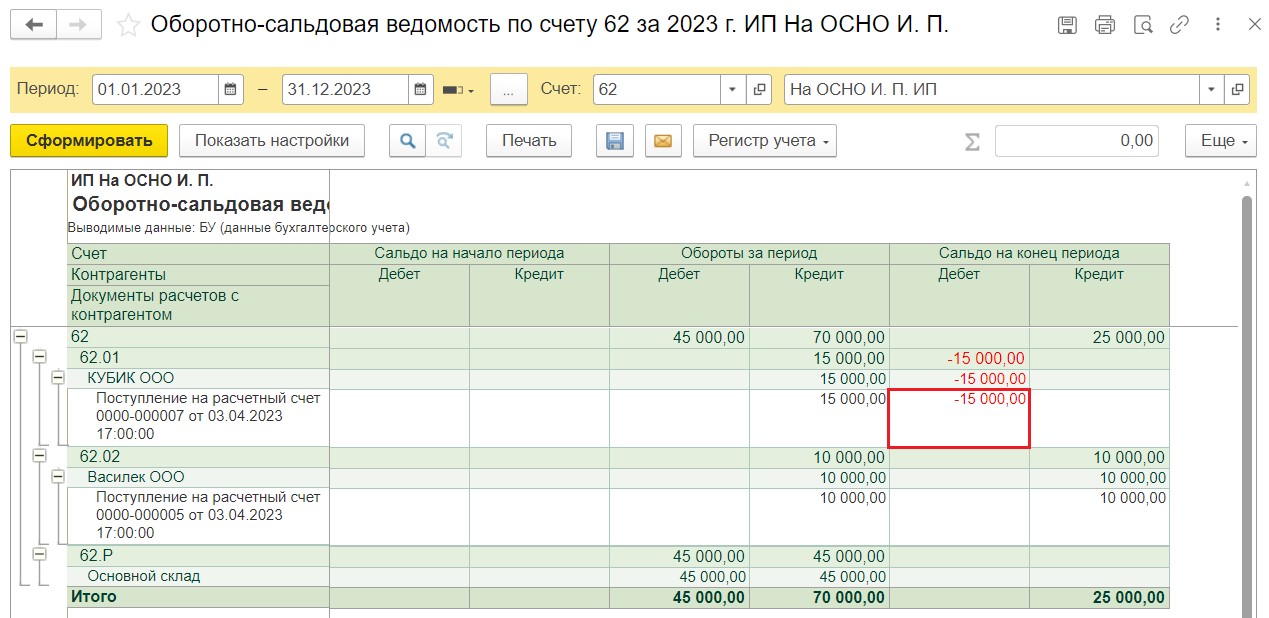

Оплата попала не на счёт 62.02, а на счёт окончательного расчёта за уже поставленные товары, работы, услуги – 62.01. При этом, в документе не указана ставка НДС. В оборотно-сальдовой ведомости по счёту 62 картина будет следующей:

Такое поступление никак не будет отражено в книге.

5. Не введён «Отчёт о розничных продажах» при эквайринге

При розничной торговле, оплата за которую поступает через банковский терминал, важное значение имеет не только документ «Поступление на расчётный счёт», но и документ «Отчёт о розничных продажах».

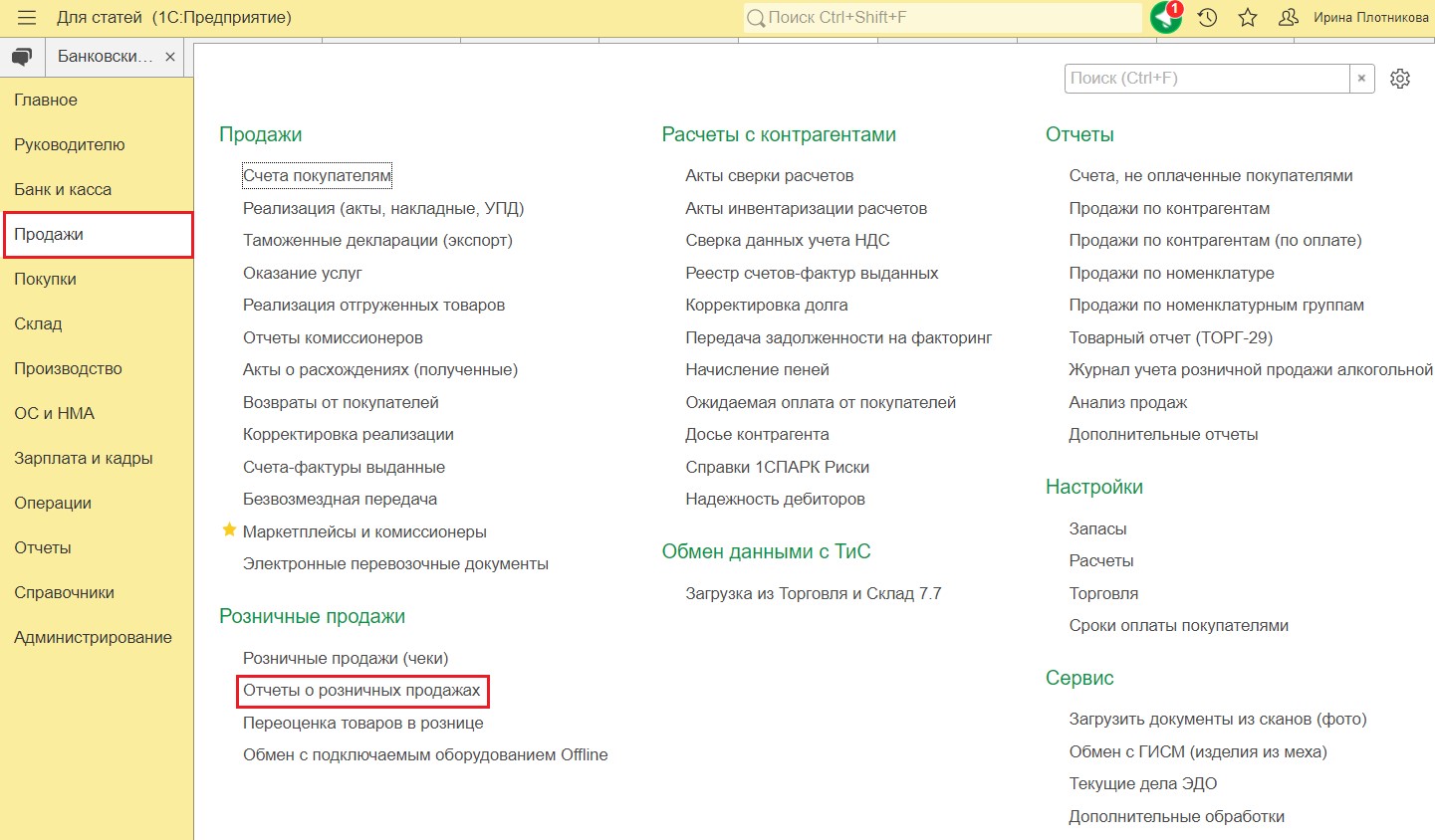

Перейдём в раздел «Продажи и выберем пункт «Отчёты о розничных продажах».

В открывшемся окне нажмём на кнопку «Отчёт» и из выпадающего меню выберем пункт «Розничный магазин».

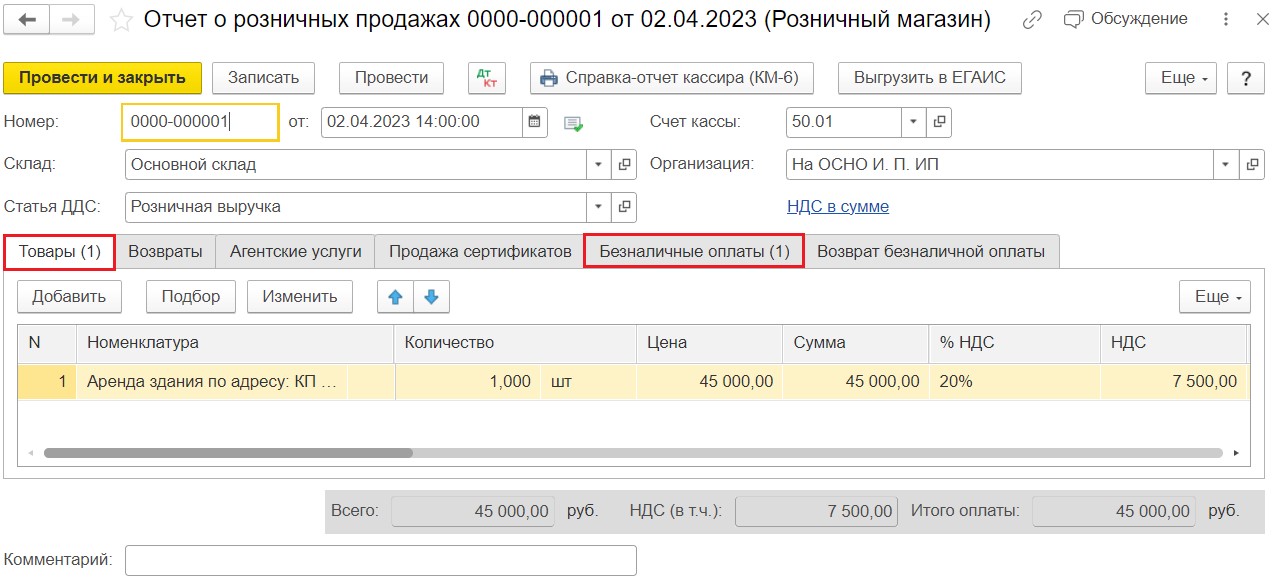

На первой вкладке «Товары» укажем реализованные товары и/или услуги, а на вкладке «Безналичные оплаты» заполним суммы, которые были оплачены через платёжный терминал.

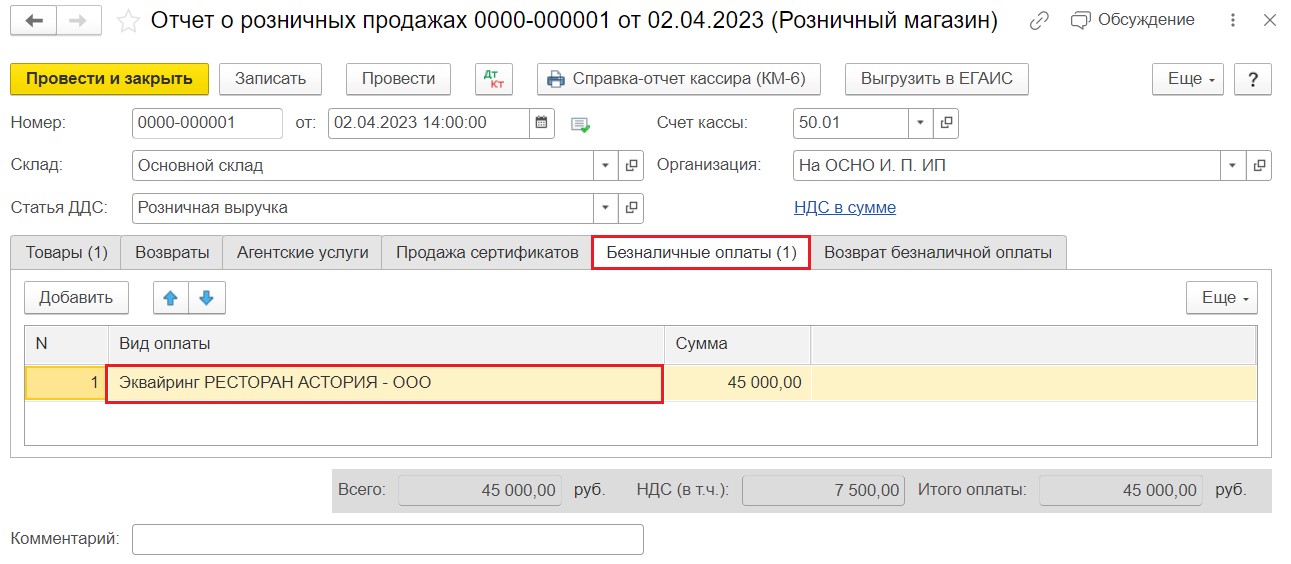

Также важное значение имеет поле «Вид оплаты». Если у вас в базе введено несколько вариантов видов оплаты, например, если установлено несколько терминалов, то необходимо следить за тем, чтобы вид оплаты в «Отчёте о розничных продажах» и контрагент, указанный в «Поступлении на расчётный счёт», совпадали.

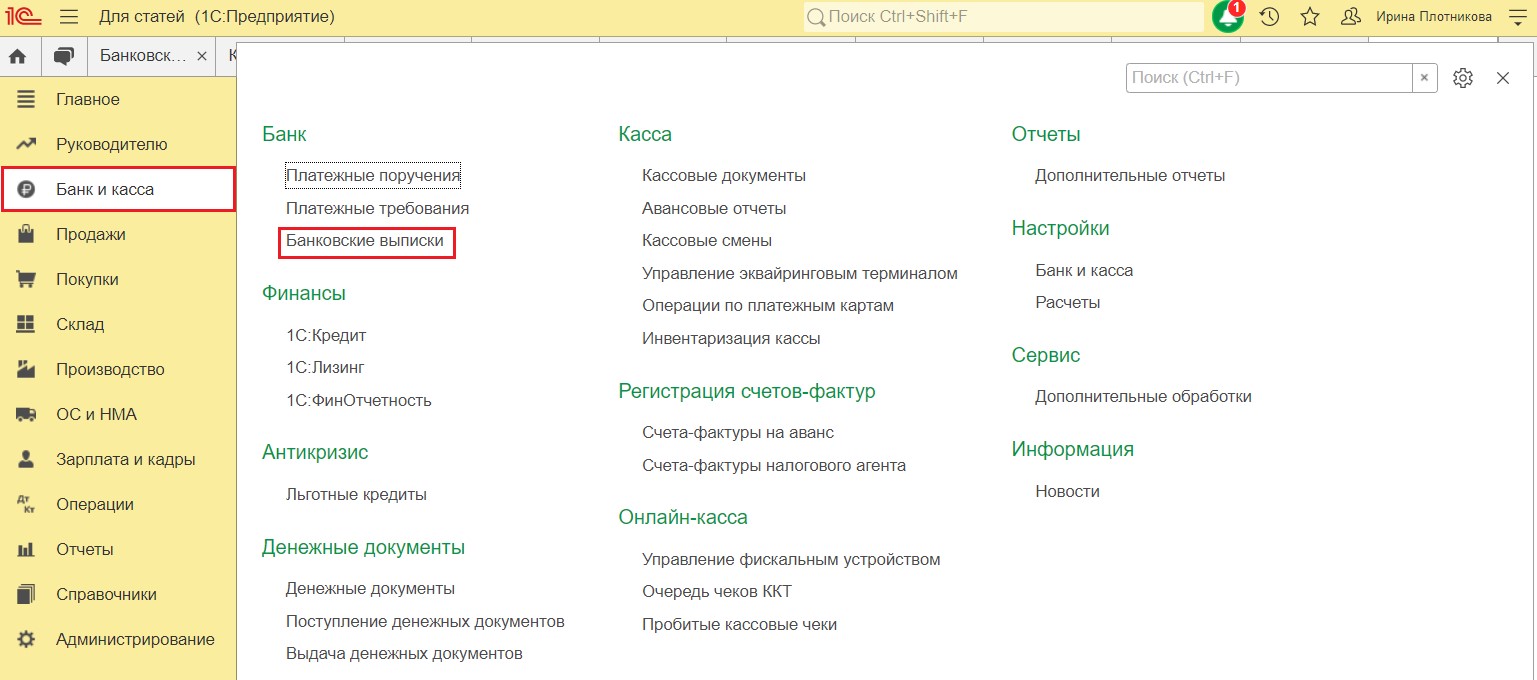

Теперь, когда «Отчёт о розничных продажах» проведён, перейдём в раздел «Банк и касса» и выберем пункт «Банковские выписки».

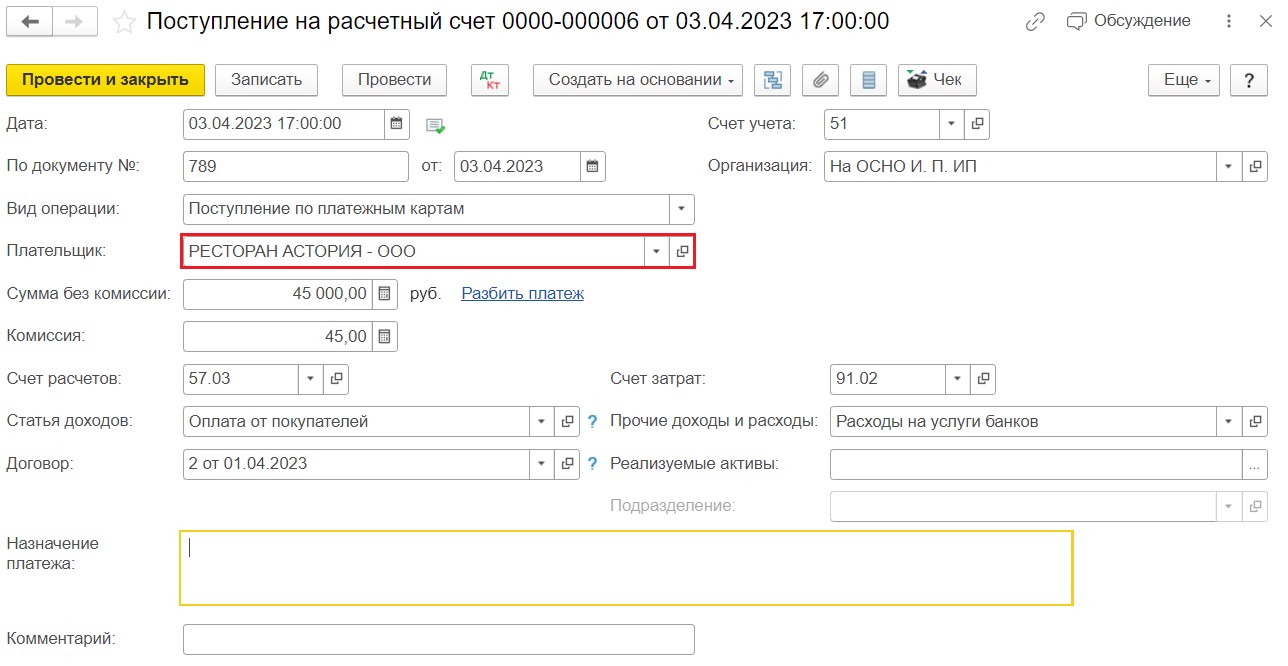

В открывшемся окне нажмём на кнопку «Поступление», выберем вид операции «Поступление по платёжным картам» и заполним документ.

Ещё один нюанс – если документы «Отчёт о розничных продажах» и «Поступление на расчётный счёт» вводятся в один день, то также значение имеет время ввода вышеперечисленных документов и последовательность проведения документов. Если денежные средства поступят ранее, чем состоится реализация, то документ «Поступление на расчётный счёт» сформирует только проводки по счетам бухгалтерского учёта.

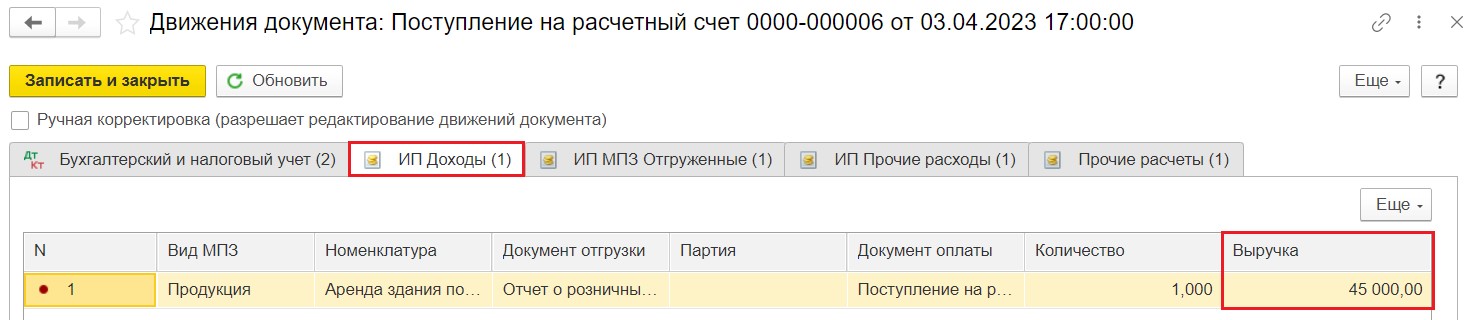

Нажмём на значок  в документе «Поступление на расчётный счёт» и проверим, что сформирован регистр «ИП Доходы».

в документе «Поступление на расчётный счёт» и проверим, что сформирован регистр «ИП Доходы».

Также, пользователи часто совершают ошибку загружая банковскую выписку в программу до того, как введут или выгрузят из сторонней программы «Отчёты о розничных продажах».

Подобные ошибки можно наблюдать и при торговле через маркетплейсы. Только в этом случае будет важна взаимосвязь документов «Отчёт комиссионера о продажах» и «Поступление на расчётный счёт».

Конечно же, рассмотреть все ситуации, встречающиеся в программе 1С: Бухгалтерия предприятия ред. 3.0 при ведении одного из самых сложных видов учёта – невозможно. Но мы попытались раскрыть самые популярные ошибки, с которыми сталкиваемся на консультациях. Надеемся, наша статья поможет Вам!

Автор статьи: Алина Календжан

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии