Пониженные тарифы страховых взносов для малого бизнеса в 1С: ЗУП и 1С: Бухгалтерии

- Опубликовано 16.04.2020 09:30

- Автор: Administrator

- Просмотров: 47631

С 01 апреля 2020 года организации и индивидуальные предприниматели, являющиеся субъектами малого и среднего предпринимательства, имеют право исчислять пониженные страховые взносы. Такой порядок был утверждён Федеральным законом №102-ФЗ от 01.04.2020г. «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации». Рассмотрим, как эта антикризисная мера, направленная на снижение налоговой нагрузки, реализована разработчиками в привычных уже нам программах 1С: Бухгалтерия ред. 3.0 и 1С: Зарплата и управление персоналом ред. 3.1

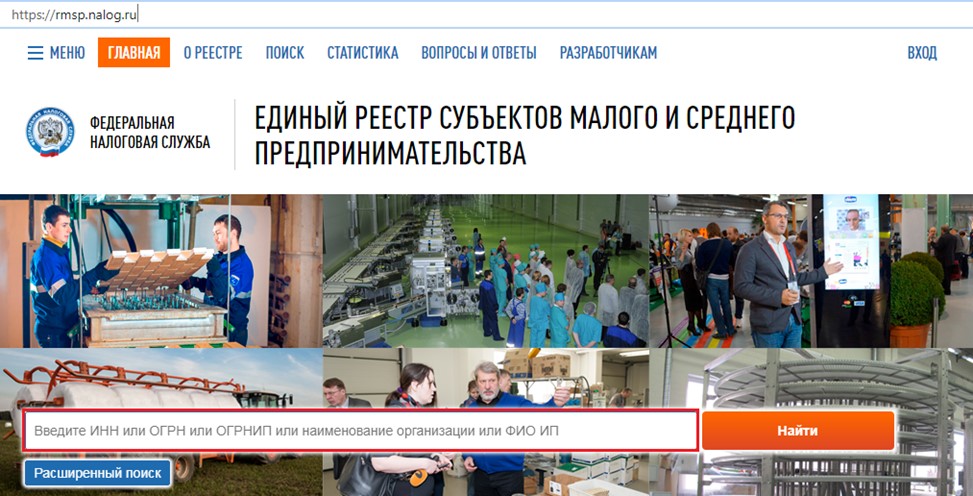

Для начала рекомендуем проверить, состоит ли ваша организация в реестре субъектов малого и среднего бизнеса. Сделать это можно на сайте https://rmsp.nalog.ru/ при помощи ввода ИНН.

Если ваше предприятие находится в данном реестре, то для вас утверждены следующие тарифы:

- на обязательное пенсионное страхование, в пределах и свыше установленной предельной величины базы для исчисления страховых взносов по данному виду страхования – 10%;

- на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством – 0%;

- на обязательное медицинское страхование – 5%.

Таким образом, совокупная ставка страховых взносов для малого и среднего предпринимательства составляет 15%, вместо 30%.

Но применяются данные ставки лишь касаемо части заработной платы, превышающей федеральный минимальный размер оплаты труда. То есть, часть зарплаты облагается стандартными тарифами, а при превышении действуют пониженные тарифы.

Как уже говорилось ранее, применение льготного тарифа введено с 01 апреля 2020г. В то же время если, например, премия работникам за март начисляется в бухгалтерском учете в апреле и позднее, то такая премия попадает в базу по страховым взносам в апреле, то есть уже под действие пониженного тарифа.

Применение пониженных страховых взносов в 1С: ЗУП ред. 3.1

В программном продукте 1С: Зарплата и управление персоналом, редакция 3.1, начиная с релиза 3.1.13.151 реализован механизм применения данных изменений.

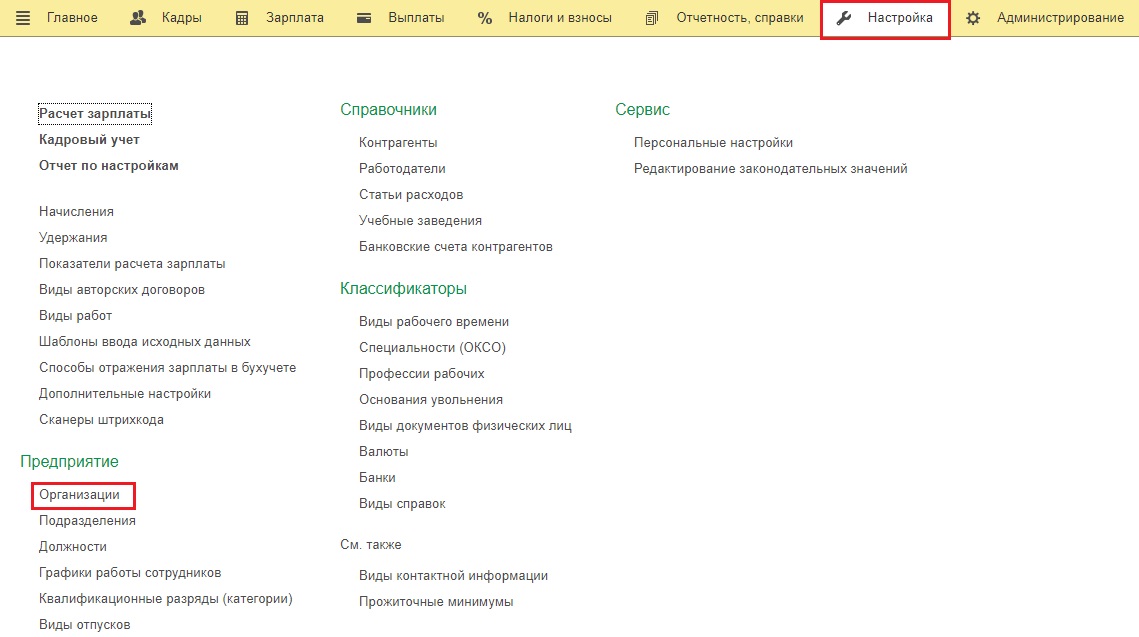

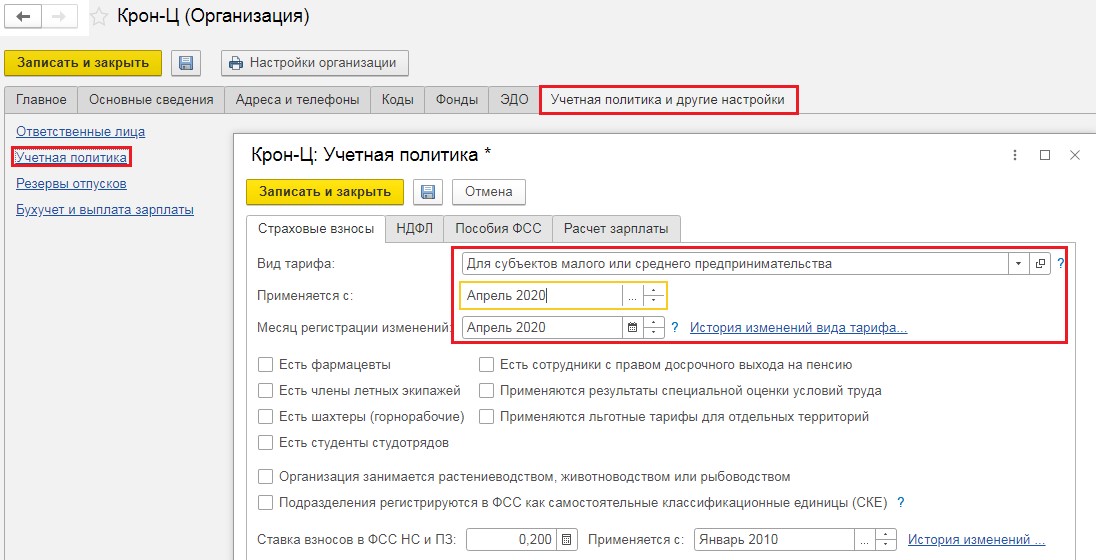

Так в справочнике «Организации» в разделе «Настройка» на вкладке «Учётная политика и другие настройки» по ссылке «Учётная политика» появился новый тариф страховых взносов «Для субъектов малого или среднего предпринимательства».

Так же следует указать начало применения данного тарифа с «Апрель 2020».

После смены тарифа, необходимо сохранить настройки, нажав на кнопку «Записать и закрыть».

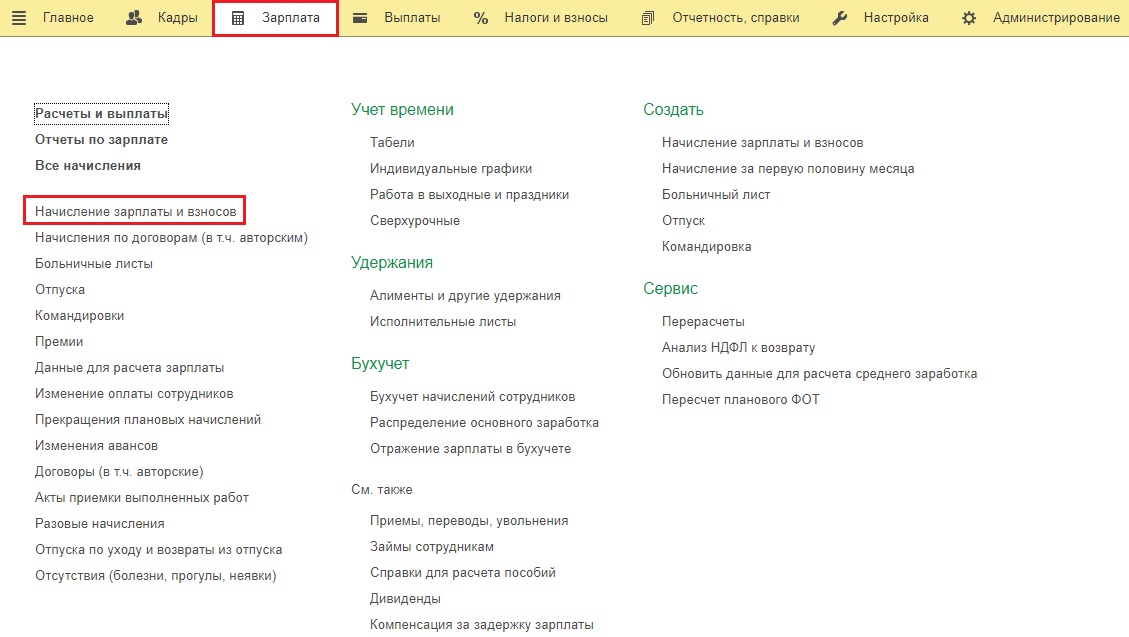

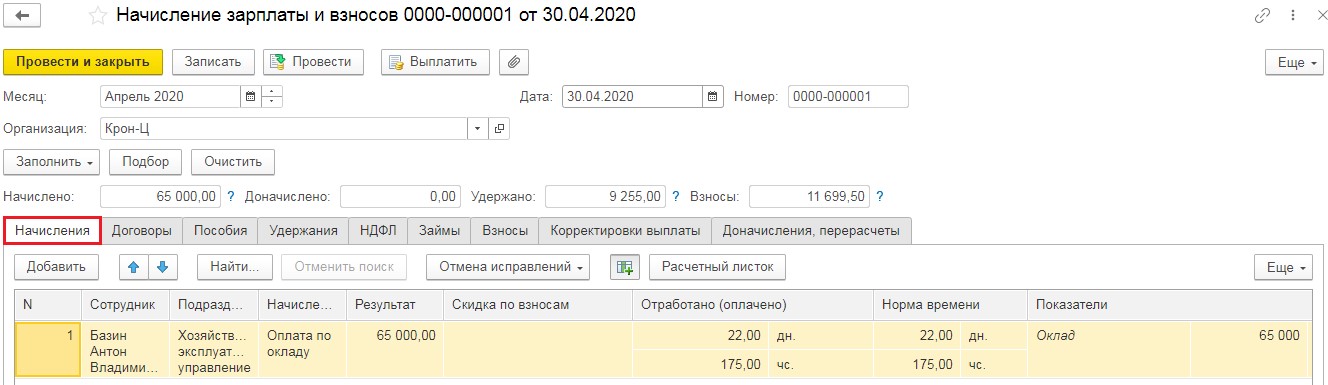

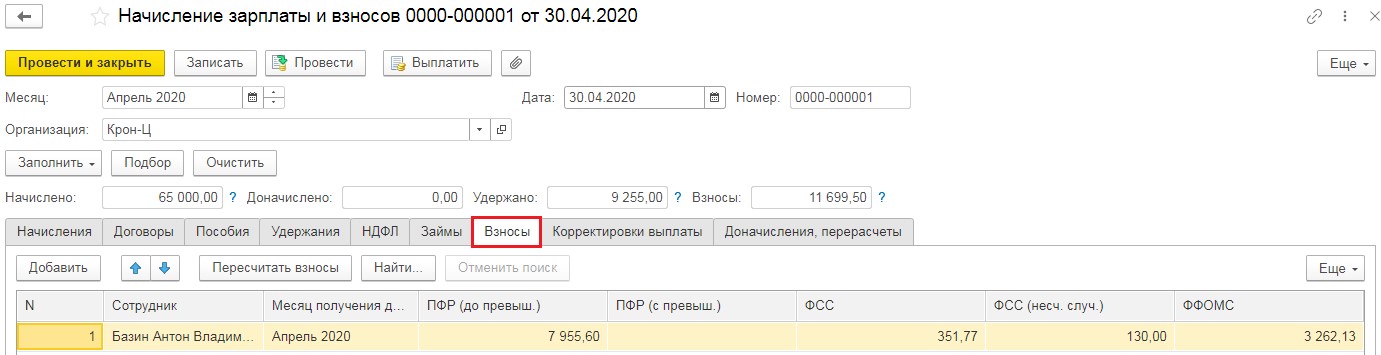

При начислении заработной платы за апрель в разделе «Зарплата» - «Начисление зарплаты и взносов», страховые взносы будут рассчитаны автоматически.

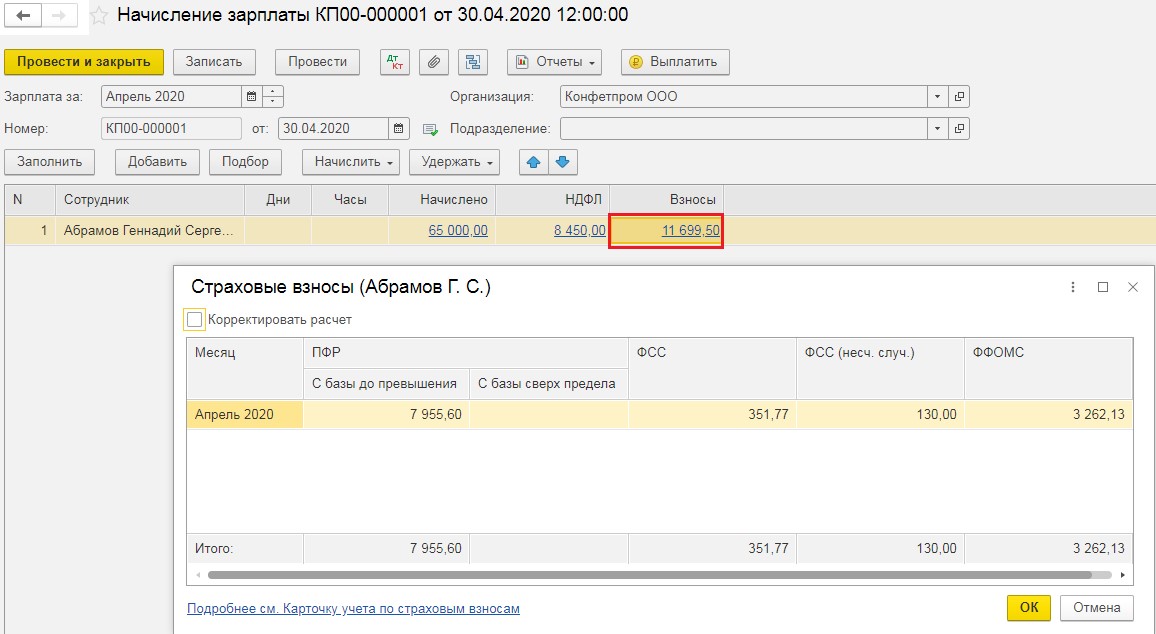

Исходя из нашего примера, заработная плата сотрудника за апрель составила 65 000 рублей, МРОТ на 01.01.2020 г. равен 12 130 рублей.

Считаем страховые взносы:

- на обязательное пенсионное страхование: 12130 * 22% + (65000-12130) * 10% = 7955,60 рублей;

- на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством: 12130 * 2,9% = 351,77 рублей;

- обязательное медицинское страхование: 12130 * 5,1% + (65000-12130) * 5% = 3262,13 рублей.

Следует отметить, что взносы нужно считать по каждому сотруднику отдельно с базы за каждый месяц, а не нарастающим итогом с начала года.

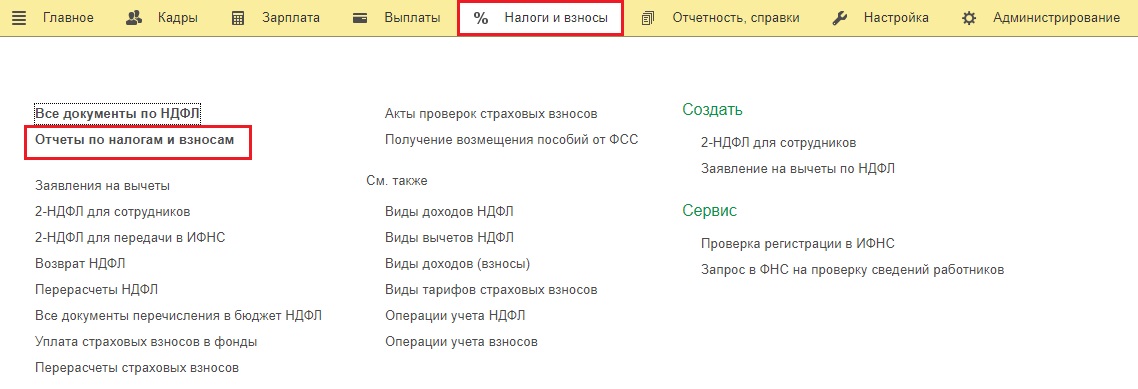

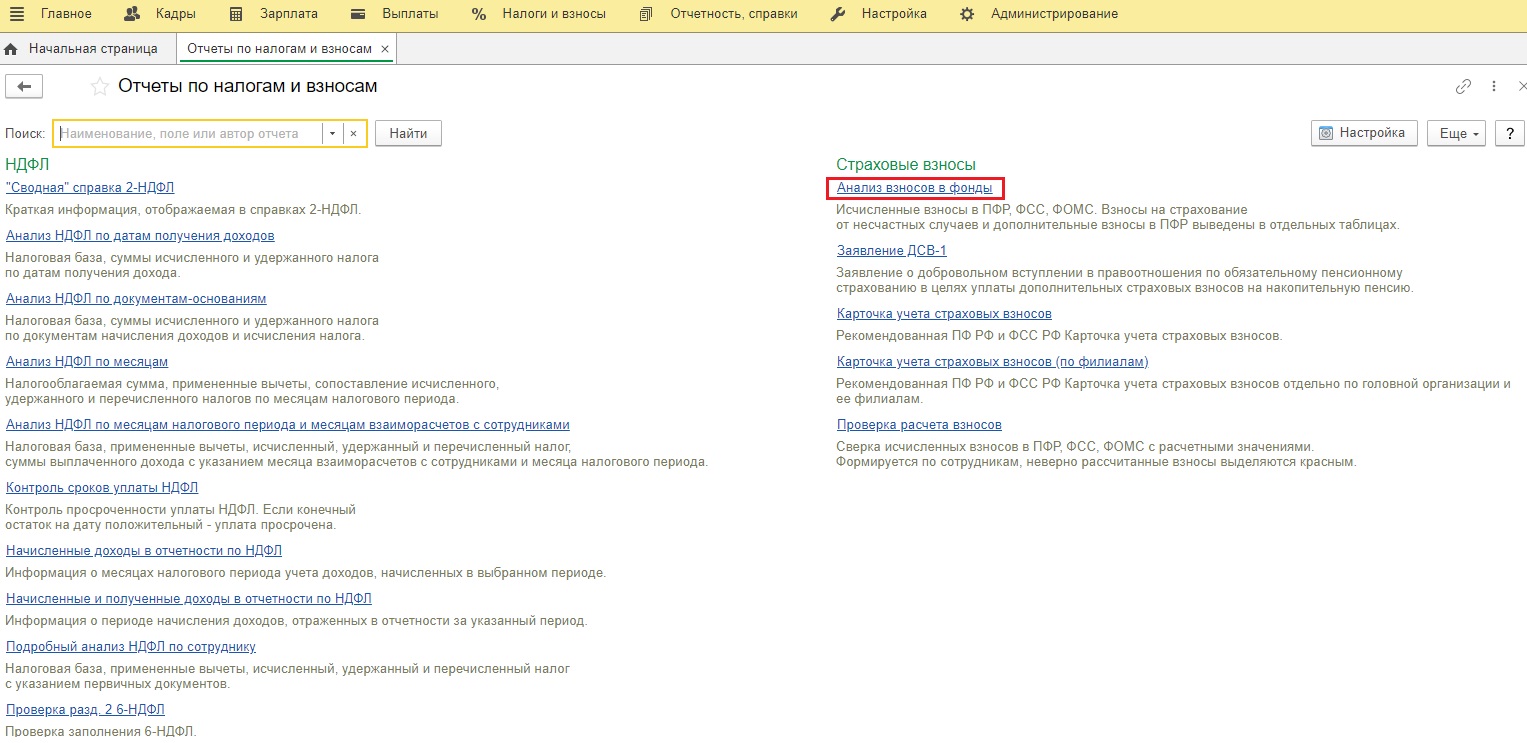

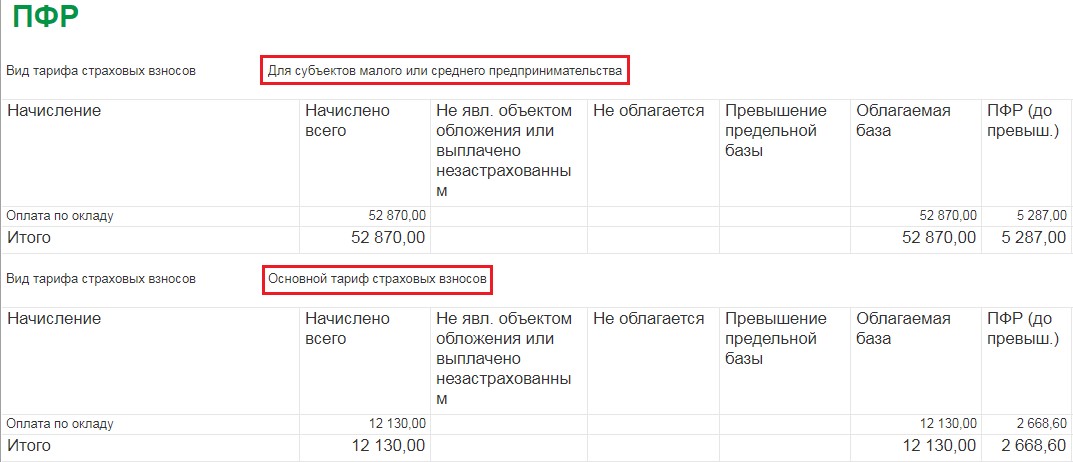

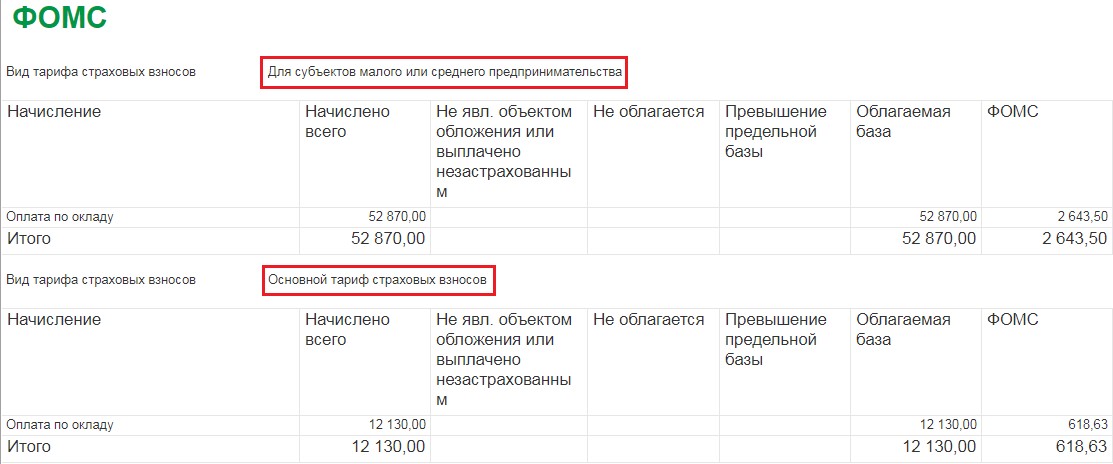

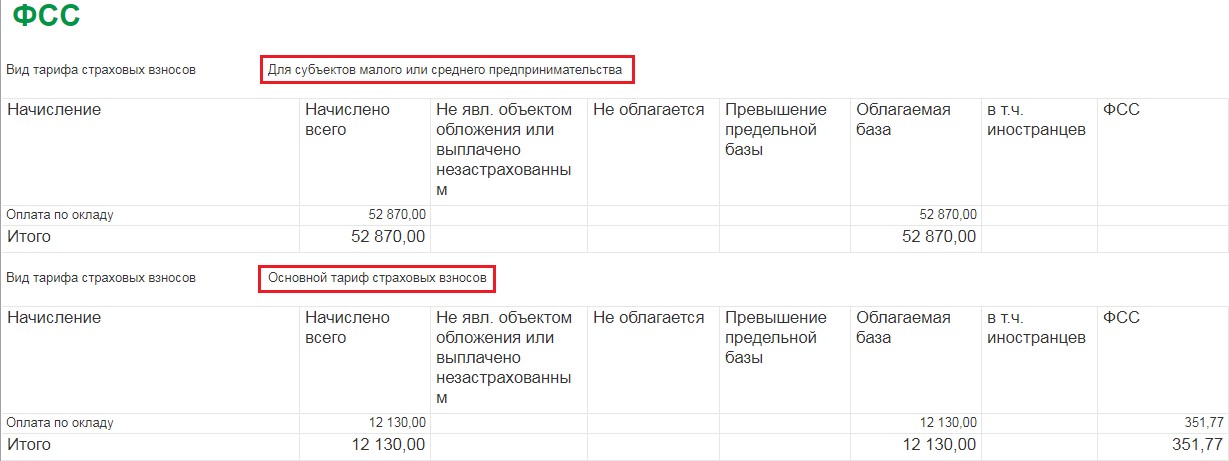

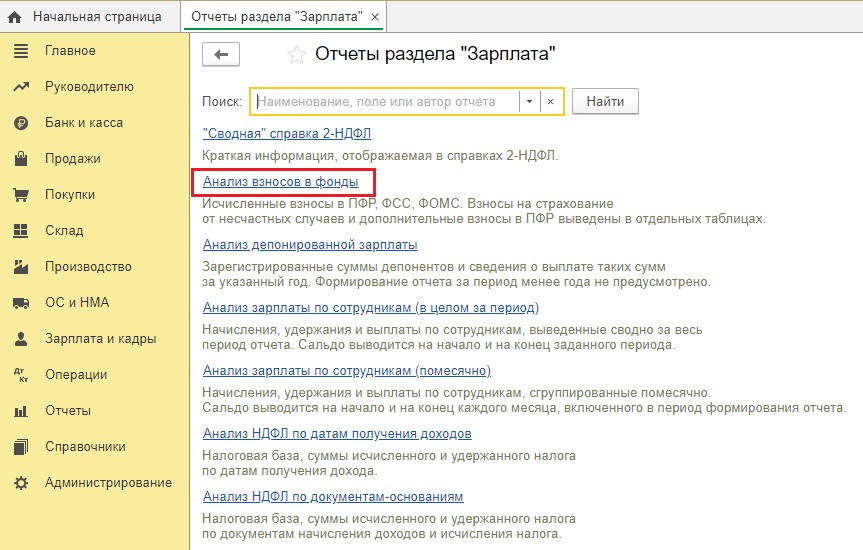

Проверить верность расчёта можно сформировав отчёт «Анализ взносов в фонды» в разделе «Налоги и взносы» - «Отчёты по налогам и взносам».

Следует учитывать, что существуют организации, уже применяющие пониженные страховые взносы, согласно статьи 427 НК РФ. Например, аккредитованные российские компании, работающие в сфере информационных технологий, как разработчики программ для ЭВМ и баз данных, имеют право применять совокупный тариф страховых взносов в размере 14%.

В таком случае, следует руководствоваться письмами Минфина №17-4/В-58 от 12.02.2016г. и №17-4/В-373 от 24.07.2015г., в которых специалисты Минтруда России поясняли следующее: если у плательщика есть право на применение пониженных тарифов взносов по нескольким основаниям, то он должен выбрать только одно из них.

Применение пониженных страховых взносов в 1С: Бухгалтерия 8 ред. 3.0

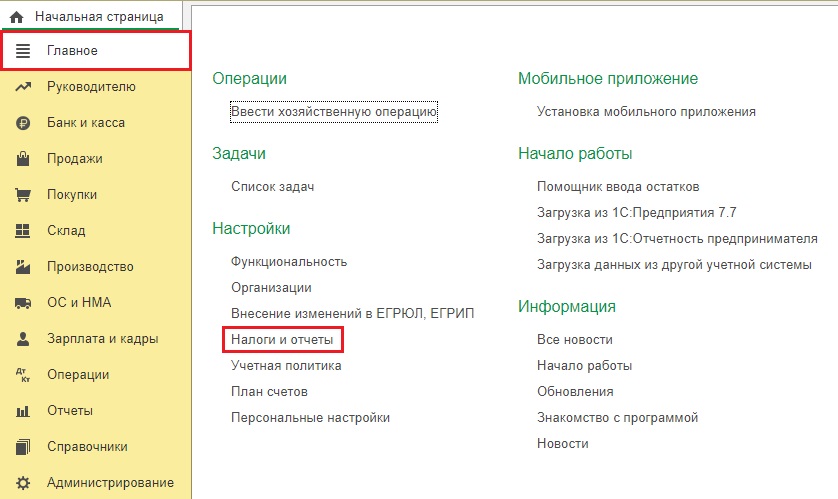

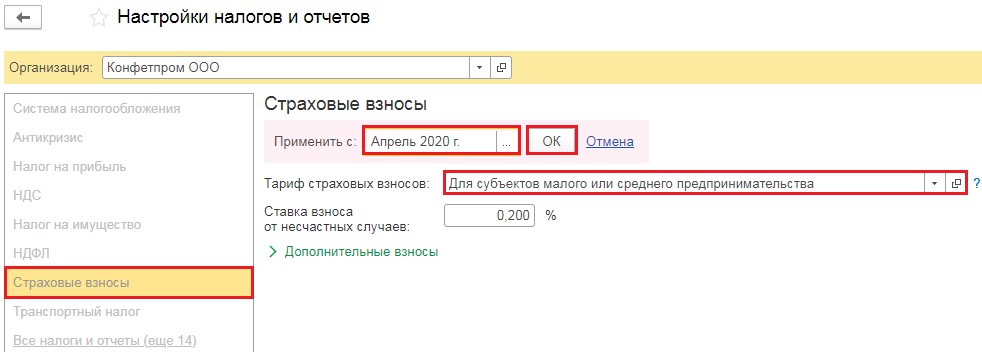

В данном программном продукте механизм расчёта пониженных страховых взносов реализован, начиная с релиза 3.0.77. Для его применения необходимо перейти в раздел «Главное» и выбрать пункт «Налоги и отчёты».

В открывшемся окне перейти на вкладку «Страховые взносы», изменить тариф на «Для субъектов малого или среднего предпринимательства» и установить период применения с «Апрель 2020» и нажать на «ОК».

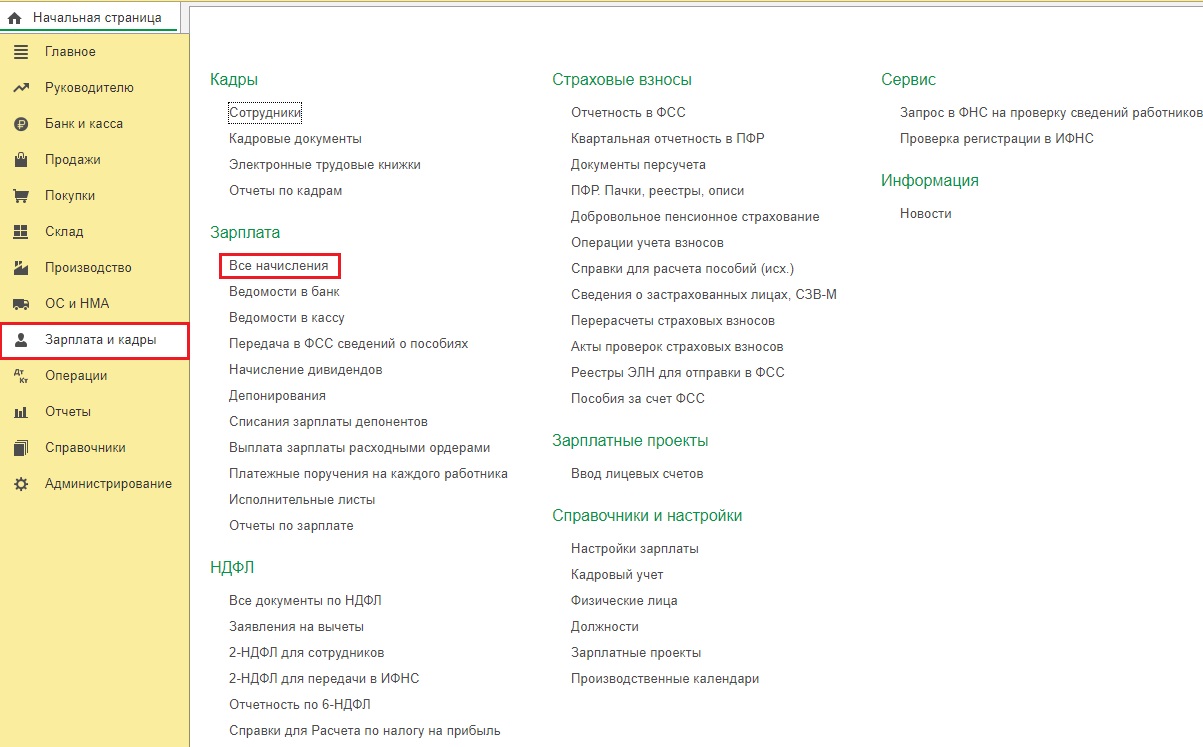

При расчёте зарплаты за апрель в разделе «Зарплата и кадры» - «Все начисления», страховые взносы будут автоматически рассчитаны с учётом применения пониженного тарифа с зарплаты, превышающей МРОТ.

Посмотреть на начисленные суммы страховых взносов с разбивкой по фондам можно нажав на ссылку с общей суммой.

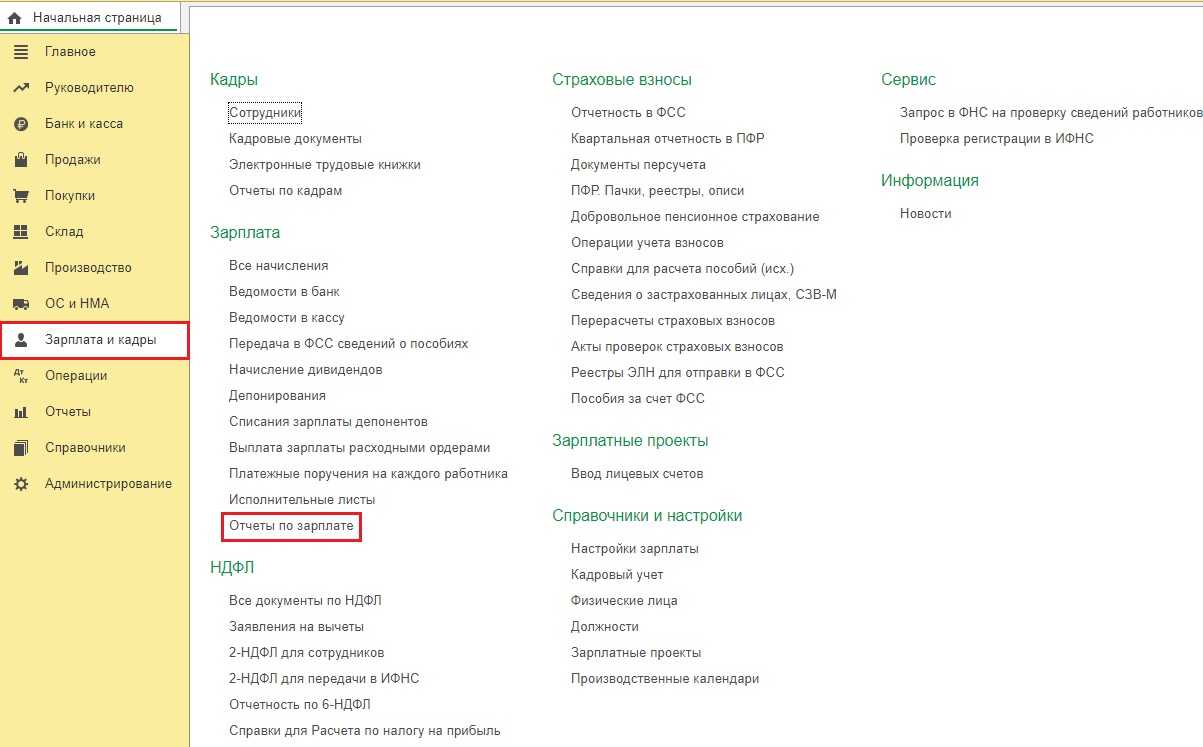

Проанализировать начисления по всем сотрудникам можно сформировав отчёт «Анализ взносов в фонды» в разделе «Зарплата и кадры» - «Отчёты по зарплате».

Он будет иметь такой же вид, как и в программе 1С: Зарплата и управление персоналом ред. 3.1.

Изменения в отчёте «Расчёт по страховым взносам»

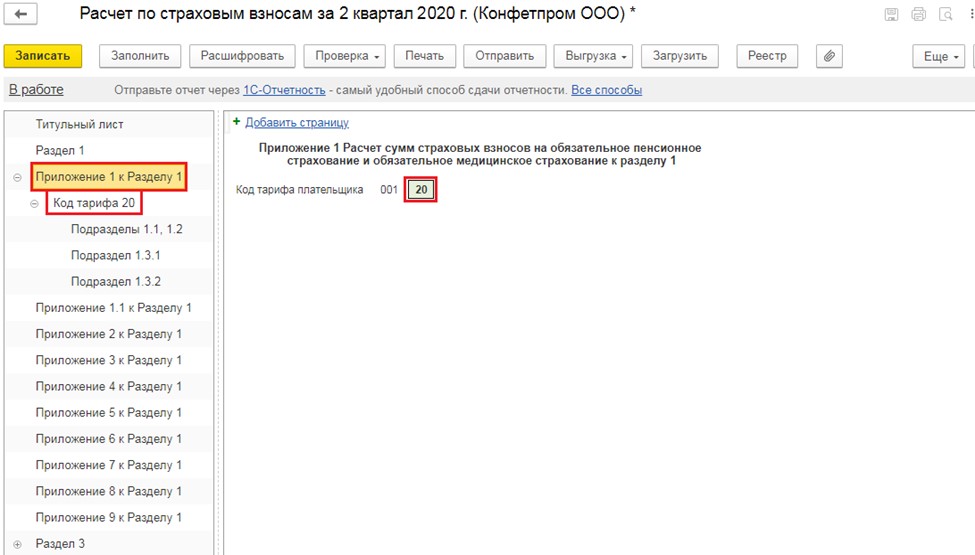

Начиная с релиза 3.0.77.78 в программном продукте 1С: Бухгалтерия предприятия, редакция 3.0 и с релиза 3.1.13.188 в программе 1С: Зарплата и управление персоналом, редакция 3.1 отражены изменения в отчёте «Расчёт по страховым взносам».

А именно: добавлен новый код тарифа: 20 – «Плательщики страховых взносов, признаваемые субъектами малого или среднего предпринимательства в соответствии с Федеральным законом от 27.07.2007г. №209-ФЗ, применяющие пониженные тарифы страховых взносов на обязательное пенсионное страхование в размере 10,0 процента, в отношении части выплат в пользу застрахованных лиц, определяемой по итогам каждого календарного месяца как превышение над величиной МРОТ, установленного федеральным законом на начало расчётного периода».

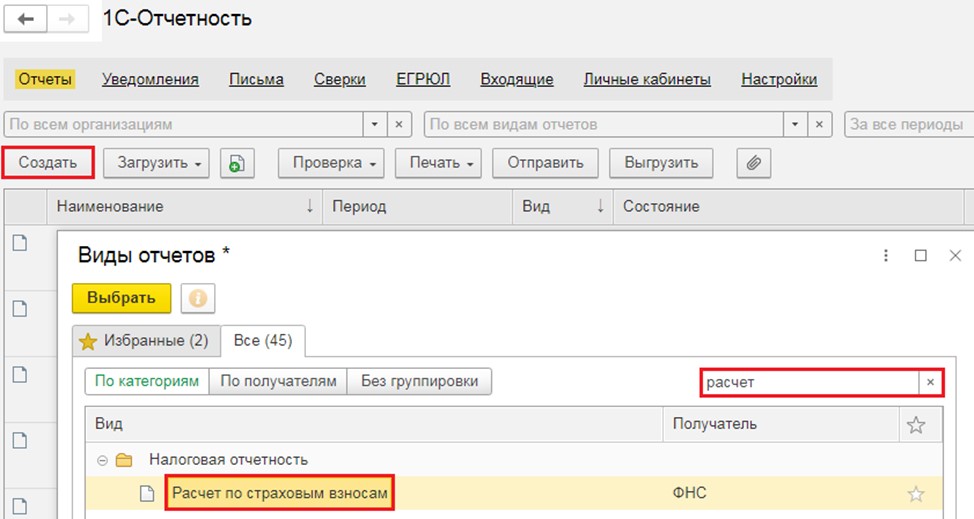

Для формирования отчёта необходимо перейти в раздел «Отчёты» в 1С: Бухгалтерия предприятия и выбрать пункт «Регламентированные отчёты». Или в раздел «Отчётность, справки» в 1С: ЗУП и выбрать пункт «1С-Отчётность».

Затем нажать на кнопку «Создать» и выбрать «Расчёт по страховым взносам». Для удобства в окне с видами отчётов есть строка поиска, в которой достаточно написать слово «расчет» и программа сделает отбор.

В открывшемся отчёте необходимо нажать на кнопку «Заполнить», а затем проверить, что в Приложении 1 к Разделу 1 стоит верный код тарифа плательщика.

Автор статьи: Алина Календжан

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии

Добрый день. Проверьте настройки учётной политики. Скорее всего, применение пониженного тарифа у вас установлено с января, а не с апреля.

Добрый день. Подскажите номер релиза на котором вы работаете?

Добрый день. Перейдите в раздел "Предприятие" и выберите пункт "Учётная политика". Скопируйте существующую учётную политику и в ней укажите дату начала 1 апреля и на вкладке "Страховые взносы" выберите нужный вам тариф.

Добрый день. Впервые получаю заказ на статью))) обязательно сделаем обзор в ближайшее время.

Почему то не могу найти, можете подсказать?

Добрый день. В статье есть данный пример. Вы имеете право выбрать лишь одну из льгот. Или 14%, как it. Либо 15% свыше мрот, как смп. Считайте что вам выгоднее.

А подскажите, если организация IT- технологий платит уже пониженные тарифы страховых взносов (14%), нам не каких снижений свыше МРОТ нет?