Продажа автомобиля, приобретённого в лизинг, в 1С: Бухгалтерии ред. 3.0

- Опубликовано 20.08.2020 08:53

- Автор: Administrator

- Просмотров: 86309

Бизнесу нередко требуется пополнение основных средств, в частности – автопарка. Не каждая организация, а особенно индивидуальный предприниматель, может позволить себе дорогостоящую покупку без привлечения заёмных средств. В таком случае приходится обращаться за помощью к банкам или лизинговым компаниям. Лизинг, по своей сути, представляет собой долгосрочную финансовую аренду с возможностью последующего выкупа, и на данный момент всё больше и больше набирает свою популярность. К сожалению, насколько прост механизм платежей и выкупа в лизинг, настолько сложным является его отражение в учёте, так как нужно учитывать много подводных камней. А сегодня мы коснёмся ещё более нетипичной ситуации, когда автомобиль, приобретённый ранее в лизинг, было решено продать. Разберем реализацию полностью и не полностью самортизированного автомобиля в программе 1С: Бухгалтерия ред. 3.0.

Для начала разберёмся с ценой продажи. Многие предприятия при определении цены отталкиваются от размера выкупной или остаточной стоимости основного средства, что в корне неверно.

За основу следует брать рыночную стоимость, которую можно определить либо самостоятельно при помощи поиска аналогичного имущества в интернете, или прибегнув к помощи независимой экспертизы. В противном случае, придётся объяснять налоговому инспектору почему при продаже вы действовали не в целях получения прибыли своей организацией, а в пользу покупателя. Отягчающим условием будет взаимозависимое лицо в качестве покупателя, то есть учредитель, сотрудник, родственник.

Ситуация № 1: Продажа полностью самортизированного автомобиля

Разберём ситуацию с реализацией автомобиля в программном продукте 1С: Бухгалтерия предприятия, редакция 3.0.

Обращаем ваше внимание, что мы рассматриваем практическим пример, когда в течение срока договора лизинга основное средство учитывалось на балансе лизингополучателя.

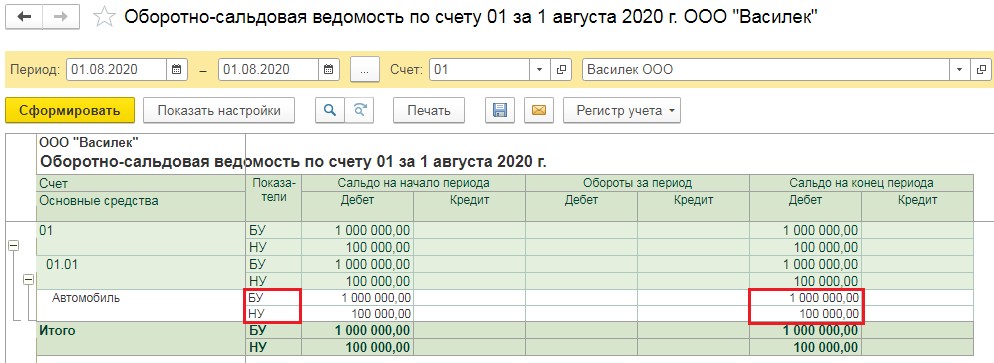

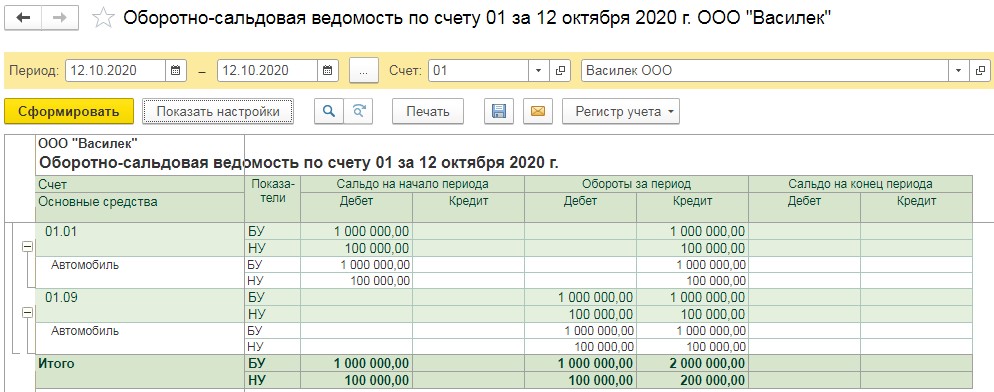

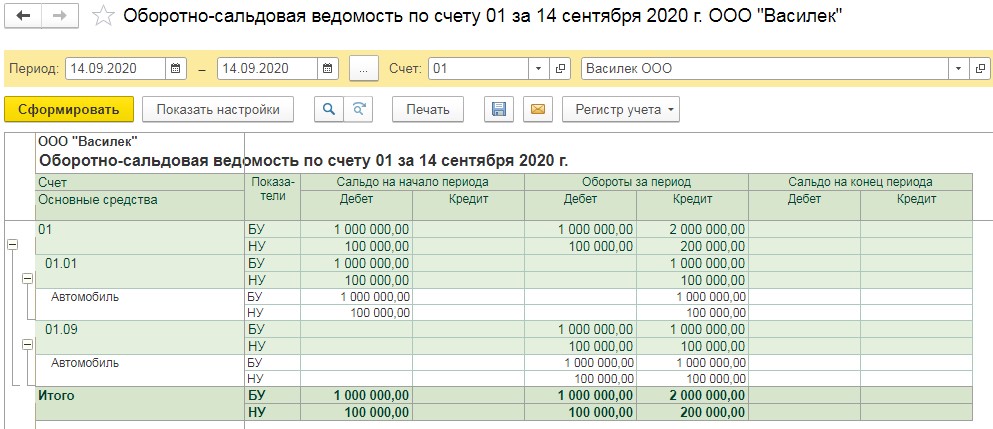

Перед продажей убедимся, что у нас есть это основное средство – сформируем отчёт «Оборотно-сальдовая ведомость по счёту» в разделе «Отчёты».

Хочется обратить ваше внимание на разницы в суммах по бухгалтерскому и налоговому учёту, в связи с тем, что лизинговое оборудование отражается в бухгалтерском учёте по первоначальной стоимости, а в налоговом – по выкупной, так как остальные суммы признаются расходами по лизингу. Подробнее о формировании стоимостей, разниц и учёте лизинга вы можете на нашем мастер-классе «Лизинг. Учет у лизингополучателя».

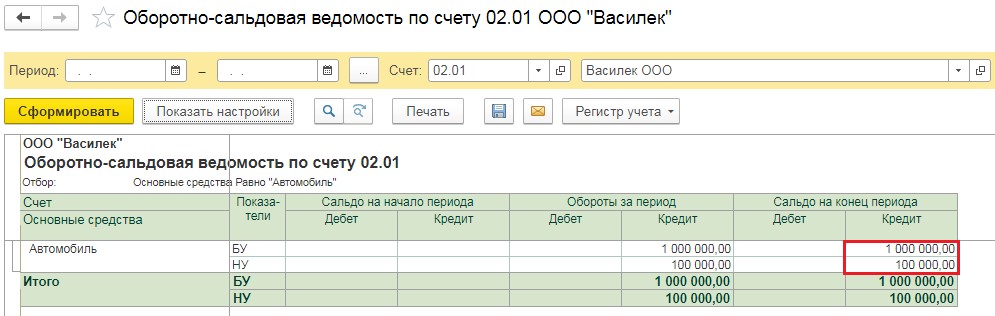

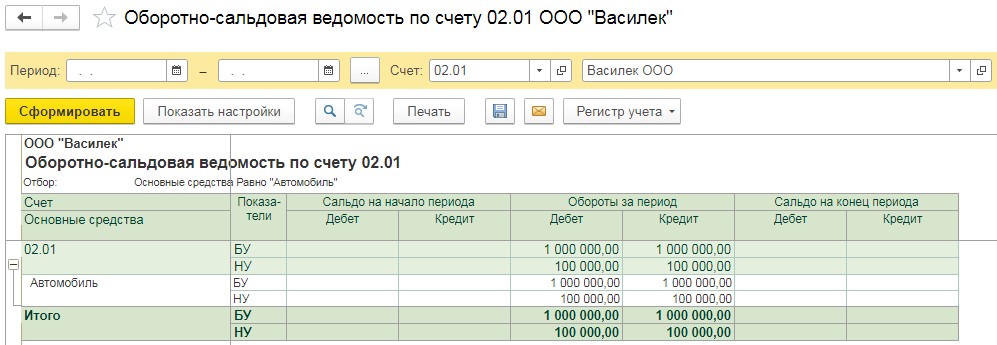

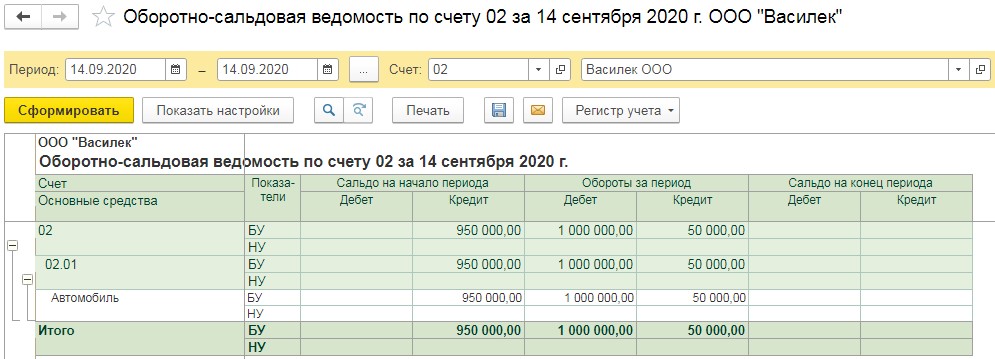

Также проверим, что амортизация по данному основному средству полностью начислена, для этого сформируем «Оборотно-сальдовую ведомость по счёту» 02 в разделе «Отчёты».

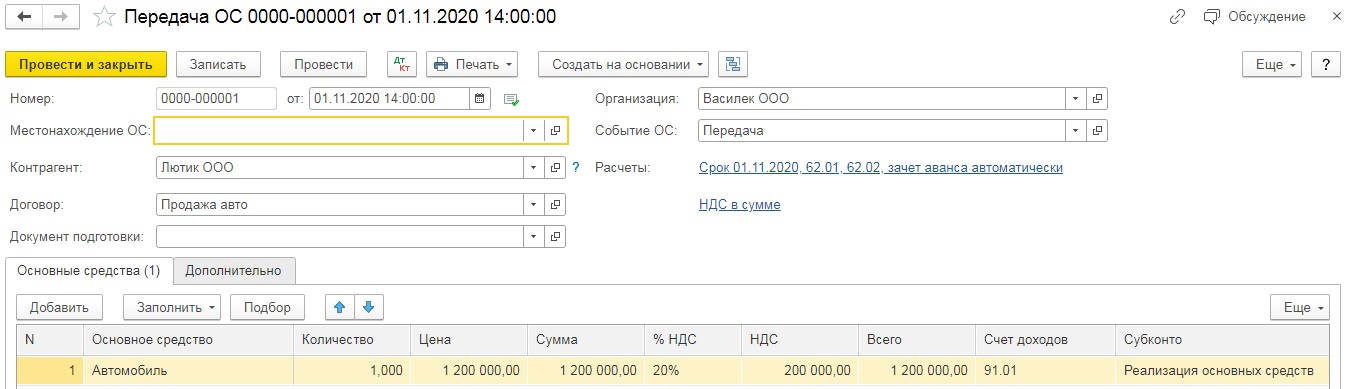

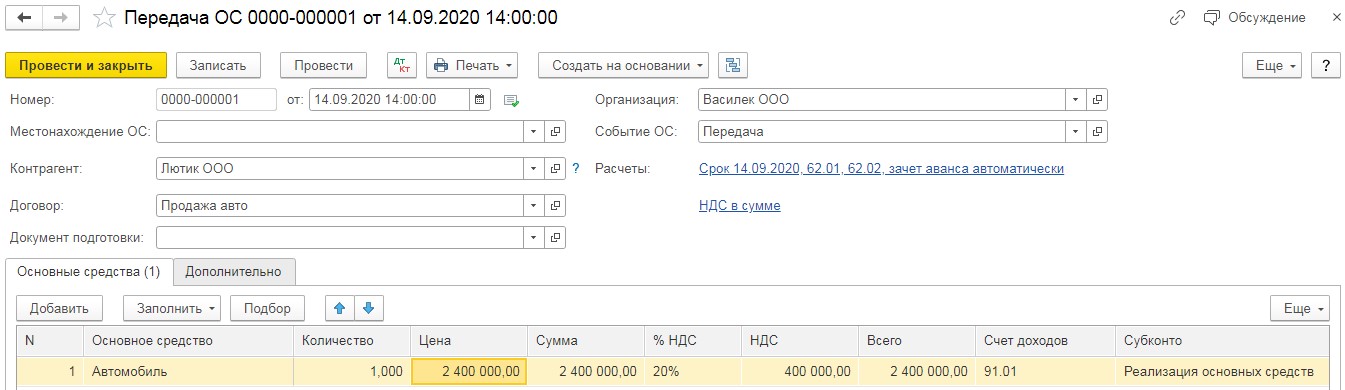

Далее для отражения реализации основного средства следует перейти в раздел «ОС и НМА» и выбрать пункт «Передача ОС».

Заполним созданный документ данными о продаже, а именно: контрагент, договор, объект продажи, цена, НДС. Заполненный документ будет выглядеть следующим образом:

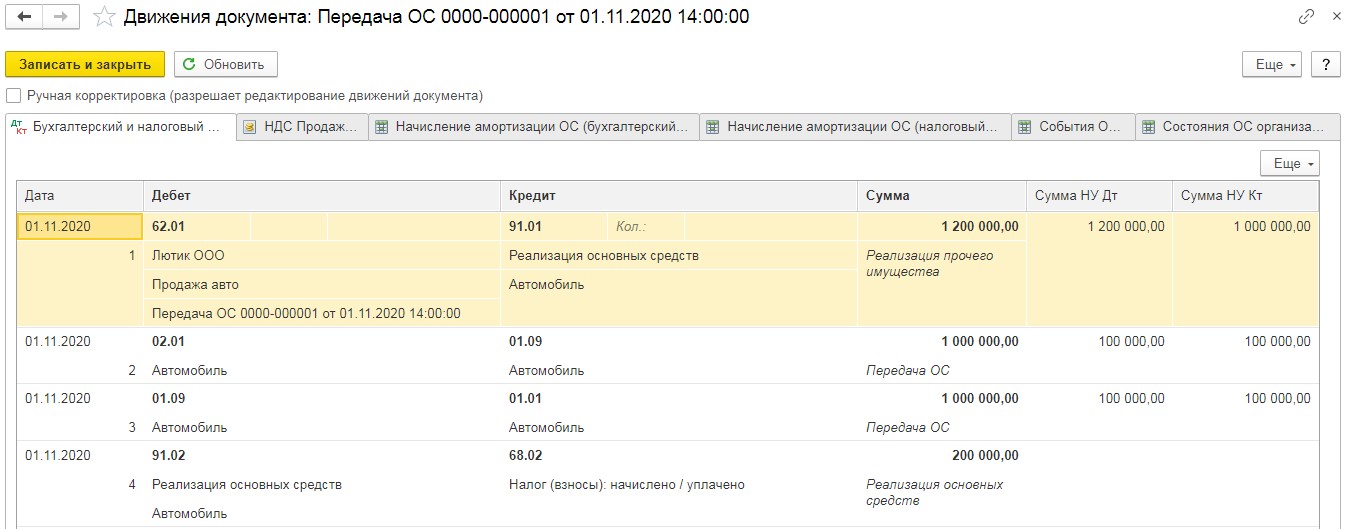

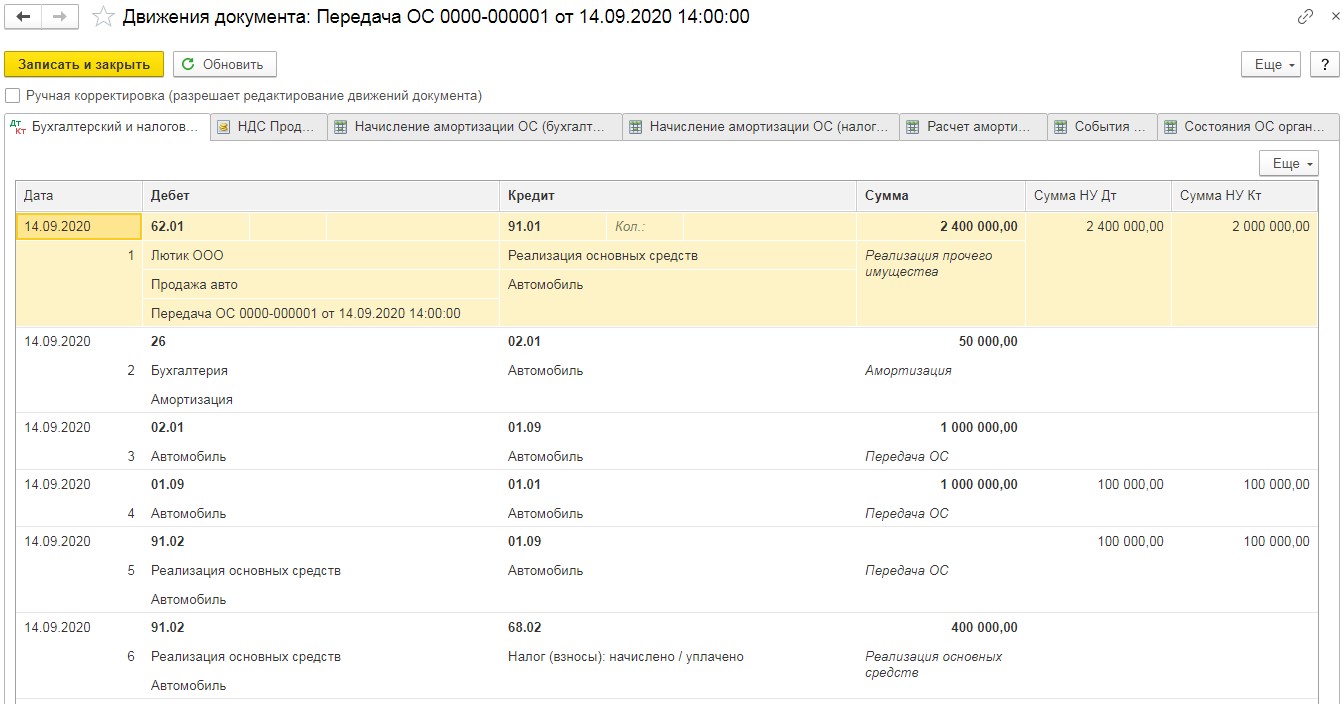

Проведённый документ позволит вывести на печать «Акт о приёме-передаче ОС» по форме ОС-1 и создаст следующие проводки:

В первой строке мы видим отражение дохода и формирование дебиторской задолженности покупателя. Обратите внимание, что сумма по кредиту в налоговом учёте отличается от суммы в бухгалтерском учёте, в том случае, если реализация происходит с НДС.

Второй строкой мы переносим всю начисленную амортизацию на счёт выбывших основных средств, а затем на этот же счёт переносим и само основное средство. В нашем примере основное средство полностью амортизировано, поэтому суммы совпадают и нет проводок по начислению амортизации за текущий месяц.

И последняя строка – это начисление НДС с продажи.

Сформируем оборотно-сальдовые ведомости. Проверим, что на счёте 01 отсутствует конечное сальдо по проданному автомобилю.

Так же проверим, что все суммы амортизации списаны с 02 счёта.

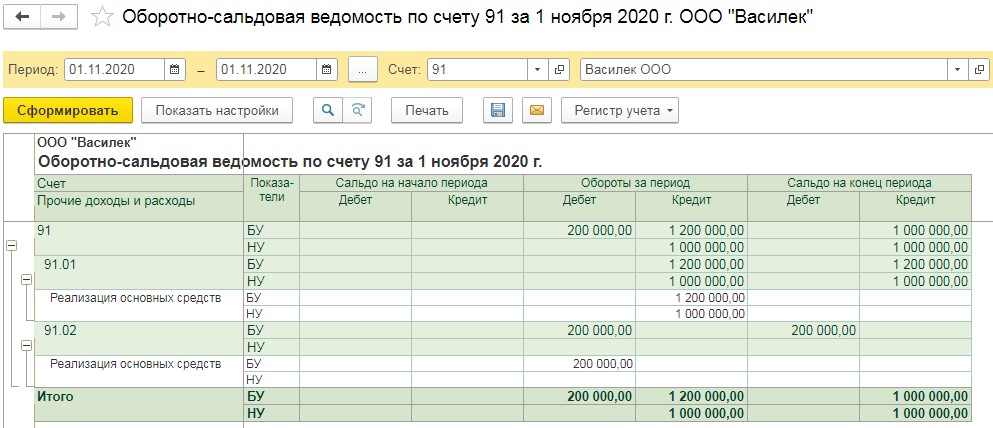

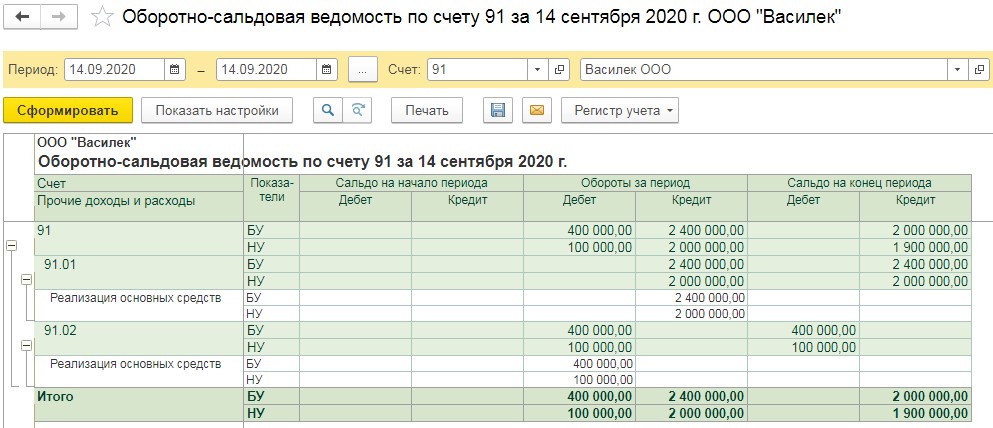

На счёте 91 по бухгалтерскому учёту по кредиту будут отражены доходы, связанные с реализацией основного средства, а по дебету сумма НДС. А в налоговом учёте по кредиту отражается сумма продажи, сразу за вычетом налога на добавленную стоимость.

Ситуация № 2: Продажа не до конца самортизированного автомобиля

Теперь давайте изменим немного условия нашего примера и посмотрим на проводки, формируемые документом «Передача ОС», в случае, когда оборудование амортизировано не до конца.

Автомобиль продается сразу же после выкупа, поэтому в налоговом учете остаточная стоимость равна выкупной цене (амортизация в НУ после выкупа не начислялась)

Заполненный документ представлен на рисунке:

Стоимость продажи в целях примера мы изменили на 2 400 000 рублей, в том числе НДС 400 000 рублей. Сформируем проводки по кнопке .

.

В первой строке мы видим отражение дохода в бухгалтерском учёте на сумму с НДС, а в налоговом учёте без.

Во второй строке отражена сумма амортизации за текущий месяц, так как оборудование было амортизировано не до конца.

Затем, сумма всей начисленной амортизации переходит на счёт выбывших основных средств, куда переходит и само основной средство.

И в итоге мы получаем проводки по счёту учёта доходов и расходов: на дебет счёта 91.02 отнесён не только НДС, но и выкупная стоимость основного средства по налоговому учёту.

Как и в прошлом примере, проверим закрытие счетов 01 и 02.

Также сформируем оборотно-сальдовую ведомость по счёту 91.

В бухгалтерском учёте мы видим разницу между стоимостью продажи и входящим в неё налогом на добавленную стоимость, а в налоговом учёте разницу между ценой продажи и выкупной стоимостью лизингового оборудования.

Так как в налоговом учёте основное средство учитывается по стоимости выкупа, а она обычно невелика, то важно учесть, что при продаже практически вся цена реализации (без НДС) будет признаваться доходом организации и облагаться налогом на прибыль.

Например, предприятие приобрело автомобиль в лизинг по стоимости равной 1 000 000 рублей. При этом выкупной платёж составил 100 000 рублей. При реализации указываем рыночную стоимость в размере 1 200 000 рублей. И получаем следующий результат:

- доход: 1 200 000 рублей,

- расход: всего 100 000 рублей.

Налог составит (1 200 000 – 100 000) * 20% = 220 000 рублей.

Выходит, что вся сумма реализации бывшего предмета лизинга будет признаваться в налоговом учете доходом и облагаться налогом на прибыль. При таких условия продавать выгодно, только в том случае, если у вас в налоговом учёте убыток и вы хотите покрыть его прибылью от данной сделки. А если в текущем периоде у вас и так имеется прибыль, то сумма налога на прибыль будет существенно увеличена за счёт этой операции.

Автор статьи: Алина Календжан

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии