Расходы на благоустройство территории при ОСН и УСН в 1С: Бухгалтерии предприятия ред. 3.0

- Опубликовано 02.11.2024 10:20

- Автор: Administrator

- Просмотров: 32194

Многие организации ведут свою деятельность в отдельно стоящих зданиях, имеющих прилегающую территорию. И нередко в такой ситуации всегда возникает необходимость приведения прилегающей к зданию земли в надлежащий порядок и благоустройства территории: посадить деревья, кустарники и цветы, поставить фонтан, установить садовые качели и т.д. О том, как отражать объекты, появляющиеся в ходе такого благоустройства, в бухгалтерском и налоговом учете при ОСН и УСН в 1С: Бухгалтерии предприятия ред. 3.0 поговорим в этой статье.

Для начала давайте обратимся к нормативно-правовой базе и выясним, можем ли мы принять расходы на такие объекты в налоговом учете по налогу на прибыль и при УСН с объектом «доходы минус расходы».

Налог на прибыль

Анализ писем Минфина и судебной практики говорит нам о том, что ситуация принятием таких расходов неоднозначна и несет риски доначисления налога на прибыль (или налога УСН).

Тем не менее, существует ряд ситуаций, в которых расходы на благоустройство все же можно учесть при расчете налоговой базы:

- Расходы на благоустройство напрямую связано с коммерческой деятельностью организации. Например, при благоустройстве территорий санаториев, отелей, ресторанов, аквапарков и т.д. посещаемость объекта будет иметь прямую зависимость от состояния и эстетического вида прилегающей территории, а значит несение таких расходов экономически обосновано и направлено на получение прибыли.

- Расходы на благоустройство являются обязательным условием договора аренды. Например, договором аренды предусмотрена обязанность арендатора поддерживать прилегающую к арендованному зданию территорию в надлежащем состоянии: высаживать кустарники и цветы, убирать мусор и снег. Такие затраты напрямую связаны с деятельностью арендатора. Ведь если бы он отказался благоустроить территорию, то не смог бы заключить договор аренды, вести свою деятельность и получать доход;

- Наличие объектов благоустройства обусловлено производственной необходимостью и регламентируется иными нормативными и законодательными актами. Например, существуют санитарные правила и нормы, обязывающие промышленные предприятия-источники воздействия на окружающую среду создавать санитарно-защитные зоны и озеленять их. Организации, которые используют объекты капитального строительства, должны проводить в том числе мероприятия по сохранению и восстановлению природной среды, обеспечению экологической безопасности, предотвращению негативного воздействия на окружающую среду, рекультивации земель (п. 1 ст. 39 Закона об охране окружающей среды). Во всех подобных случаях организация обязана нести расходы по благоустройству территории, чтобы не нарушать законодательство. Сюда же относятся наружное ограждение, внутренние подъездные дороги, системы освещения, без которых невозможно обеспечить нормальное функционирование объекта. Следовательно, такие затраты на благоустройство территории оправданы и при наличии подтверждающих документов, могут быть учтены при расчете налоговой базы.

Конечно же, принимая к учету расходы на благоустройство, следует руководствоваться принципом разумности, даже если есть все основания к их принятию. Ведь их суммы порой могут быть просто запредельными: собственники в целях благоустройства своих территорий пользуются услугами дорогих ландшафтников, архитекторов и дизайнеров, используют дорогостоящие материалы и экзотические растения, и конечно же при налоговой проверке проверяющие не обойдут стороной такие расходы, проанализируют их с особой тщательностью и могут вычесть их при расчете налоговых обязательств.

Итак, резюмируя выше сказанное, если расходы на благоустройство экономически оправданы и разумны, носят производственный характер и направлены на получение прибыли, организация имеет право принять их к налоговому учету по налогу на прибыль через амортизацию (пп. 3 п. 2 ст. 253, ст. 256 НК РФ) или в составе прочих расходов, связанных с производством и реализацией (пп. 4 п. 2 ст. 253, пп. 49 п. 1 ст. 264 НК РФ, Письмо Минфина России от 09.11.2011 N 03-03-06/1/736 (п. 1) в зависимости от их стоимости и срока полезного использования.

УСН

Что же касается УСН «Доходы – Расходы», такого вида расходов, как затраты на благоустройство территории, в закрытом перечне, поименованном в ст. 346.16 НК РФ нет. Вместе с тем если вам удастся доказать, что понесенные затраты направлены на получение дохода, то их можно учесть как материальные расходы (пп.5 п.1 ст. 346.16 НК РФ) или расходы на приобретение, сооружение и изготовление основных средств, а также на достройку, дооборудование, реконструкцию, модернизацию и техническое перевооружение основных средств (пп.1 п.1 ст. 346.16 НК РФ). При этом, вы должны быть готовы пояснять налоговикам связь между расходами и деятельностью организации. Поскольку налоговые органы могут отказать в учете расходов на благоустройство при расчете «упрощенного» налога.

НДС

Что касается НДС, то принять входной налог по материалам, работам, услугам, связанным с благоустройством территории, можно, только если их приняли к учету, есть счет-фактура и они произведены для облагаемой НДС деятельности организации (п. 2 ст. 171, п. 1 ст. 172 НК РФ).

А теперь давайте рассмотрим несколько примеров учета объектов благоустройства в программе 1С: Бухгалтерия предприятия ред. 3.0.

Пример № 1 – Учет разных объектов благоустройства в качестве принимаемых и непринимаемых расходов при ОСН

Организация на ОСН осуществляет оптовые продажи изделий из металла, имеет в собственности офисное здание и склад с прилегающей территорией. Руководство приняло решение приобрести строительные материалы и зеленые насаждения. Из приобретенных материалов было построено ограждение территории с отъезжающими воротами, дорога для проезда к складу и офисному помещению, уличная система освещения всей территории, высажены зеленые насаждения, украшающие вход в офис, вымощена площадка из плитки перед входом в офис, установлено несколько скамеек и беседка для отдыха сотрудников во время обеденного перерыва. Организация применяет Общую систему налогообложения, уплачивает налог на прибыль и НДС.

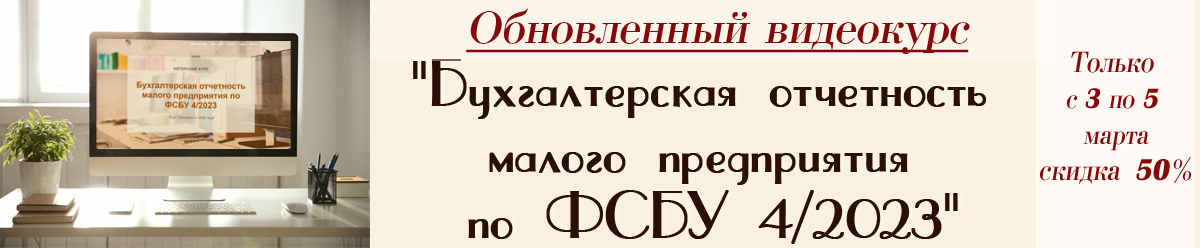

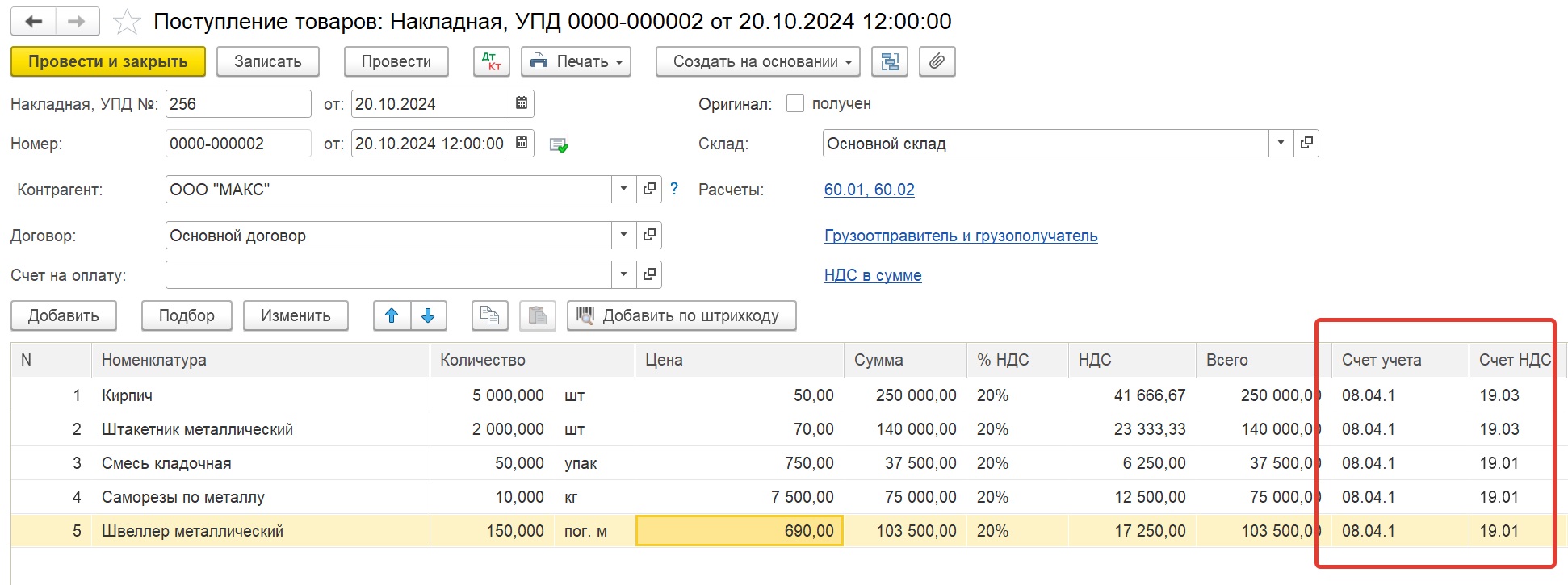

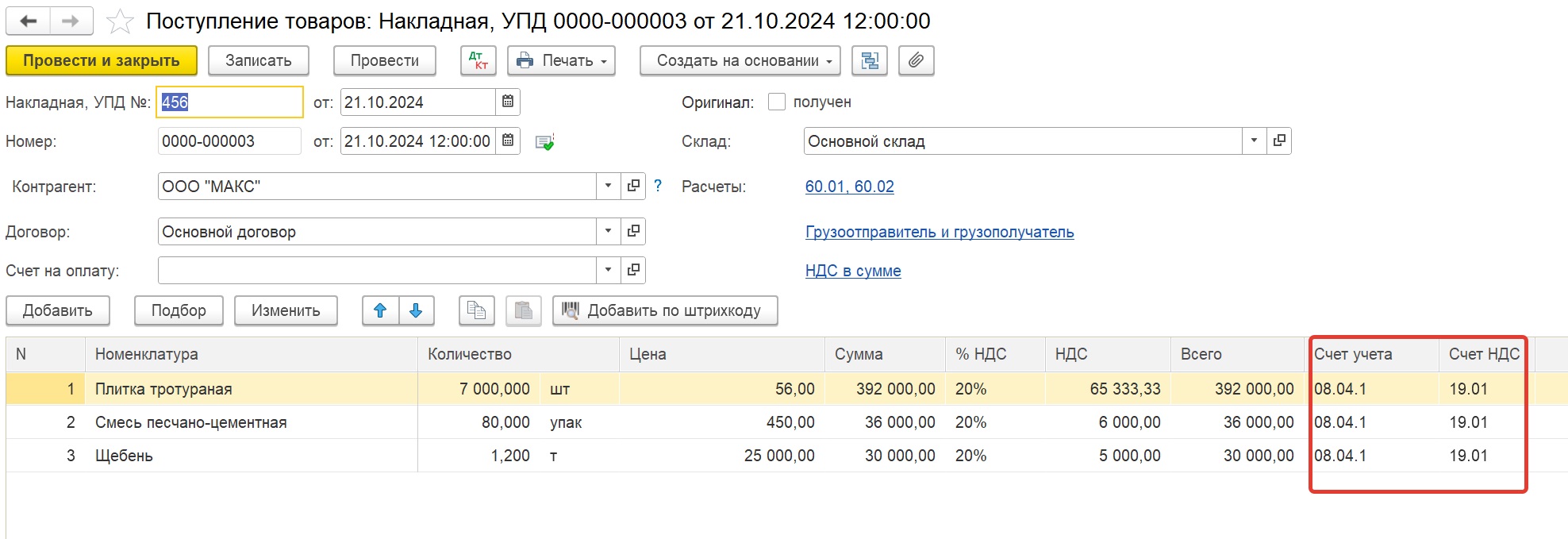

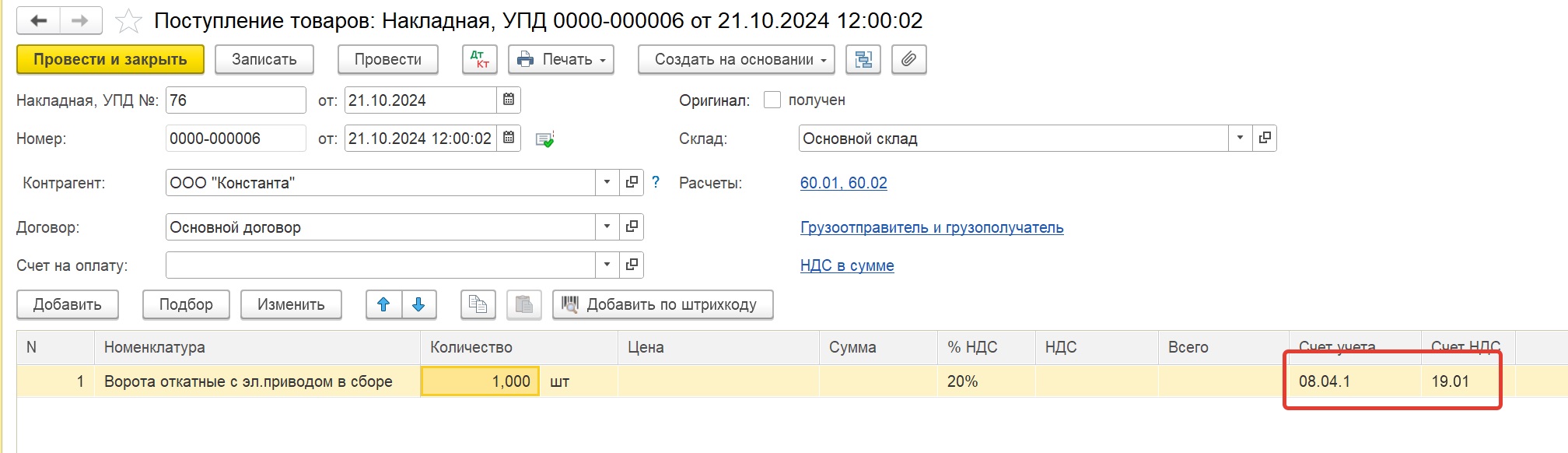

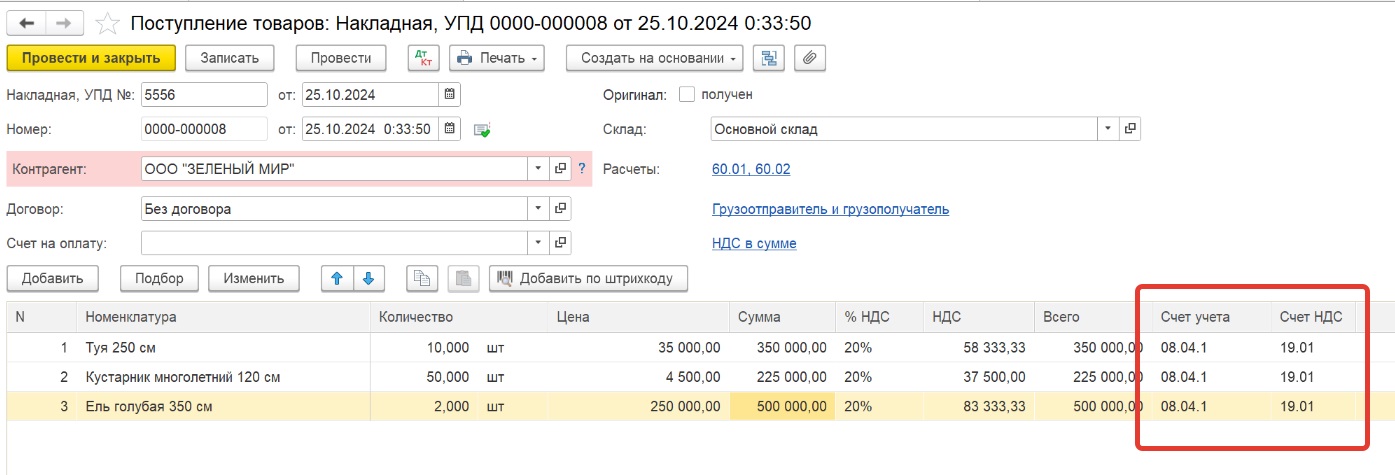

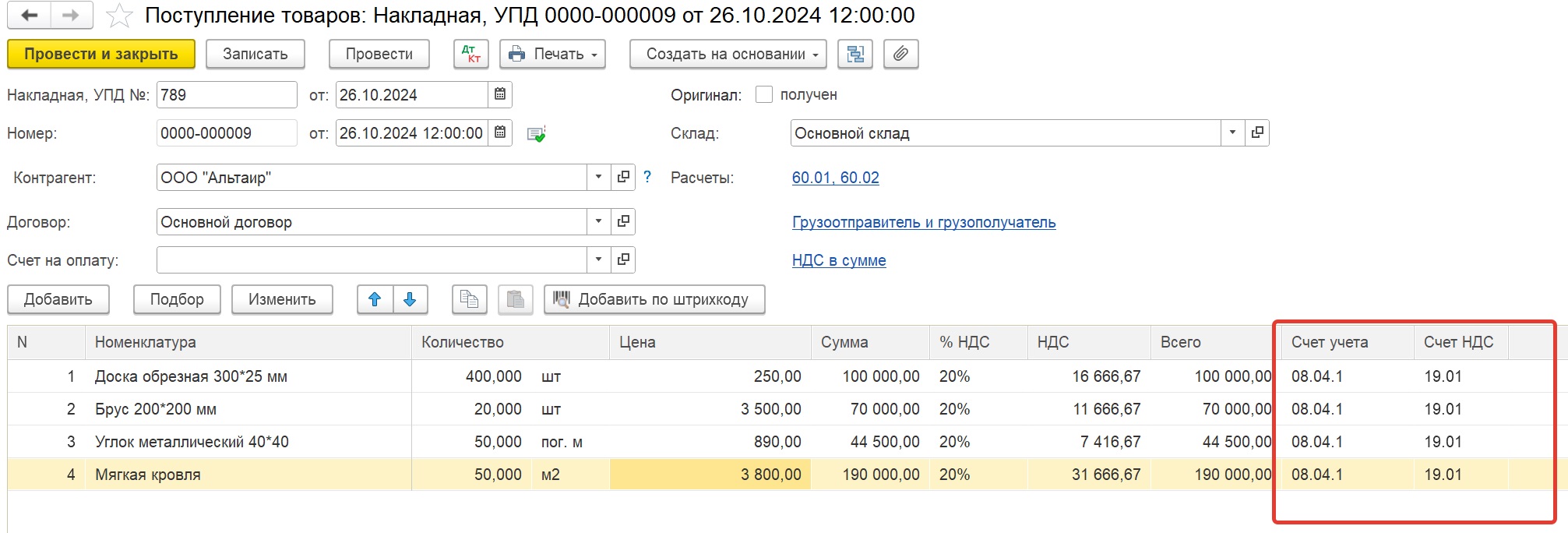

В первую очередь мы с вами должны сделать поступление материалов документом «Поступление (акт, накладная, УПД)» в разделе меню «Покупки».

Ранее мы с вами уже определили, что объекты благоустройства, такие как площадки перед зданиями, ограждения и т.д. будут являться амортизируемым имуществом, другими словами основными средствами в учете. Поэтому правильнее будет принимать такие материалы на счет 08.04.1 «Приобретение компонентов основных средств». Некоторые бухгалтеры используют для этих целей счет 10.08, однако этот счет предназначен больше для предприятий-застройщиков. Кроме того, если остатки таких материалов будут на конец года, то при принятии их на счет 08.04.1 они будут отражены по строке «Внеоборотные активы», а не по строке «Запасы», что правильно с точки зрения методологии бухгалтерского учета.

Кроме материалов для возведения ограждения, укладки тротуарной плитки, асфальта на дороге и монтажа системы освещения была привлечена подрядная организация.

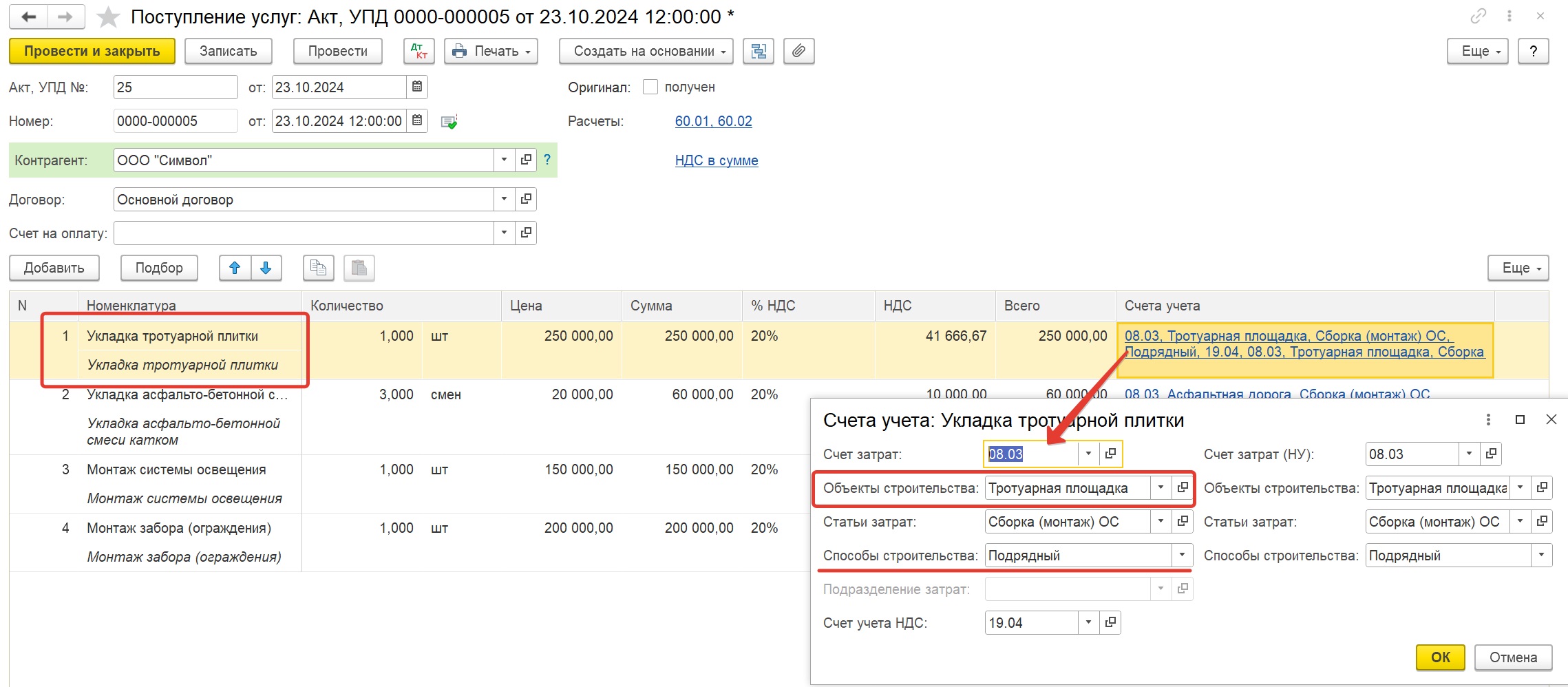

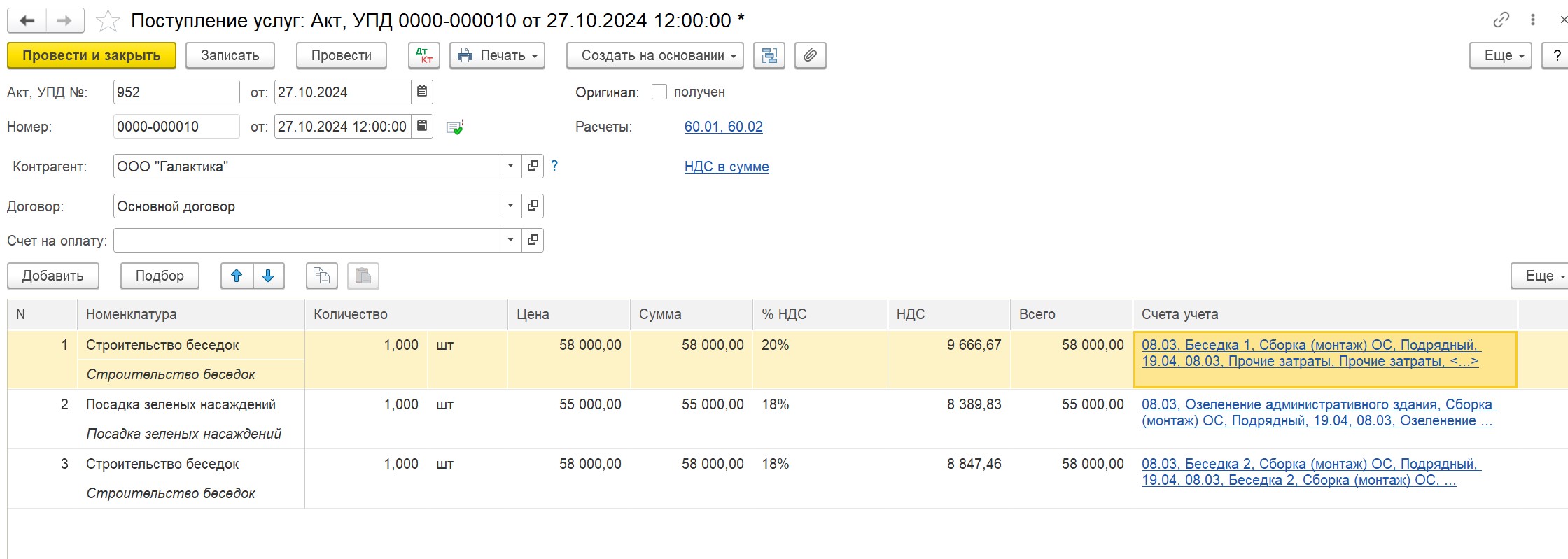

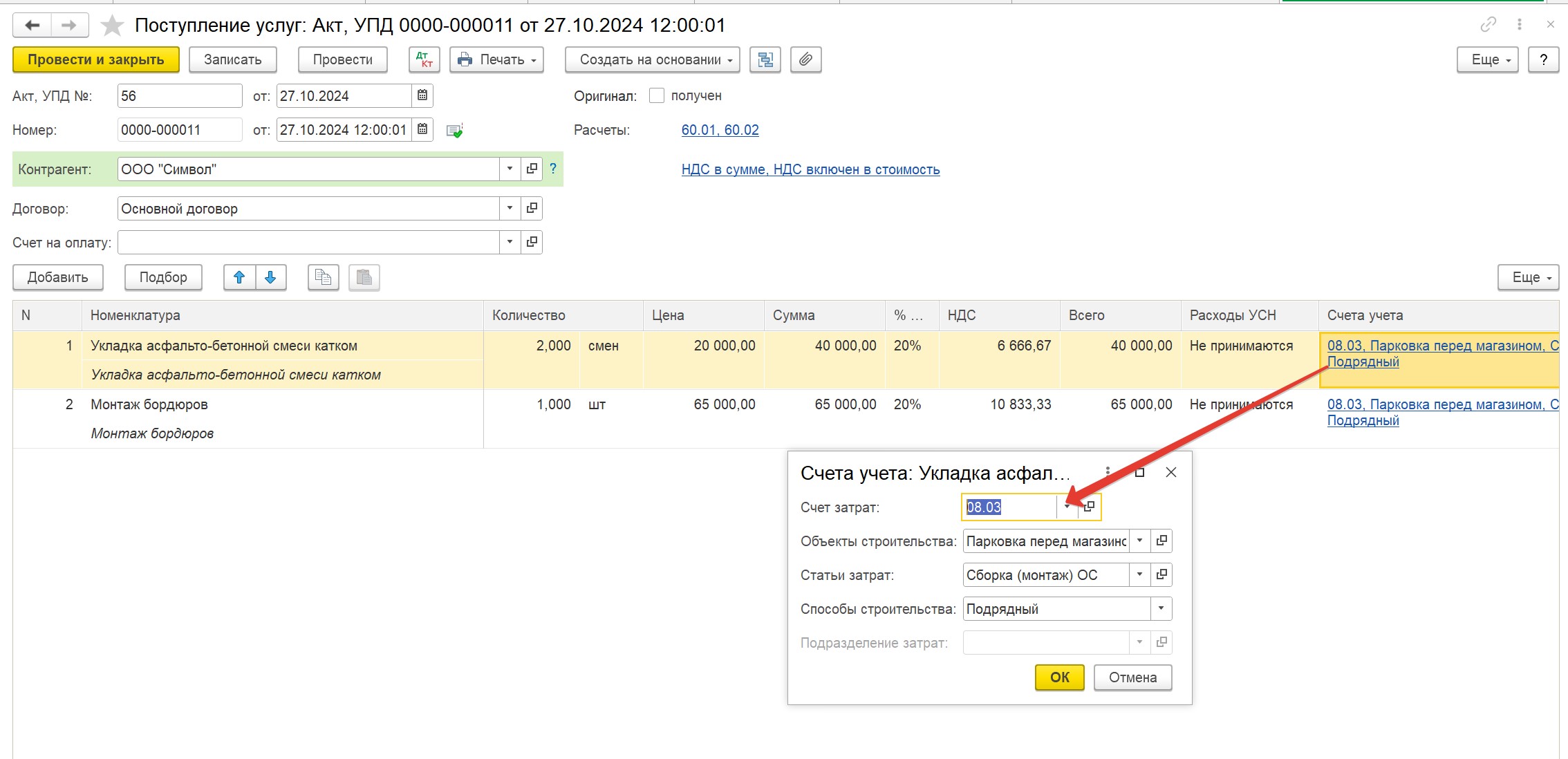

Поступление услуг подрядной организации мы проводим тем же документом «Поступление (акт, накладная, УПД)» в разделе меню «Покупки» сразу на счет 08.03, создавая наши будущие объекты основных средств:

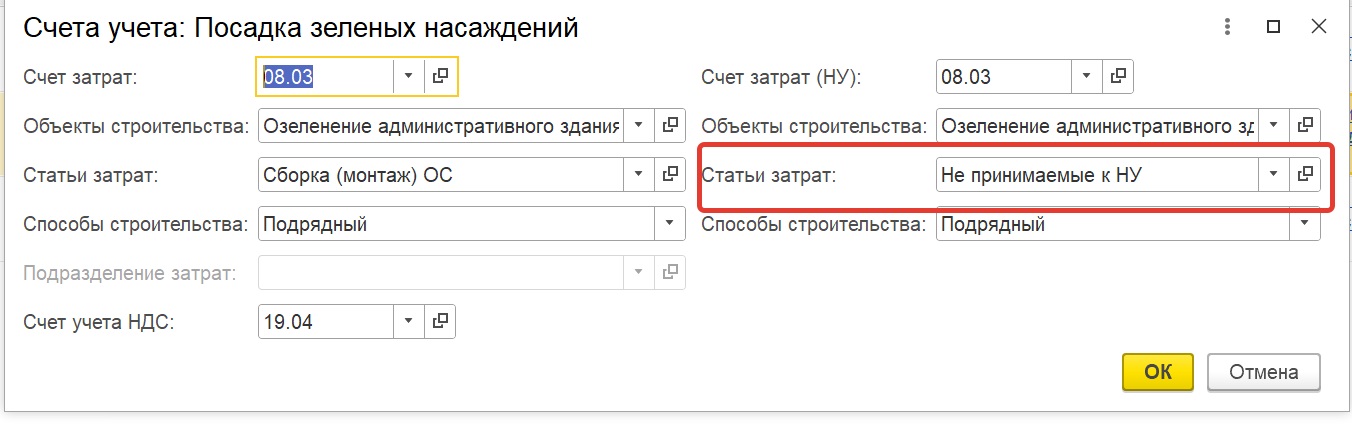

При выборе счета учета 08.03 заводим карточку для каждого из наших будущих основных средств, выбираем статью затрат «Сборка (монтаж) ОС», и способ строительства «Подрядный».

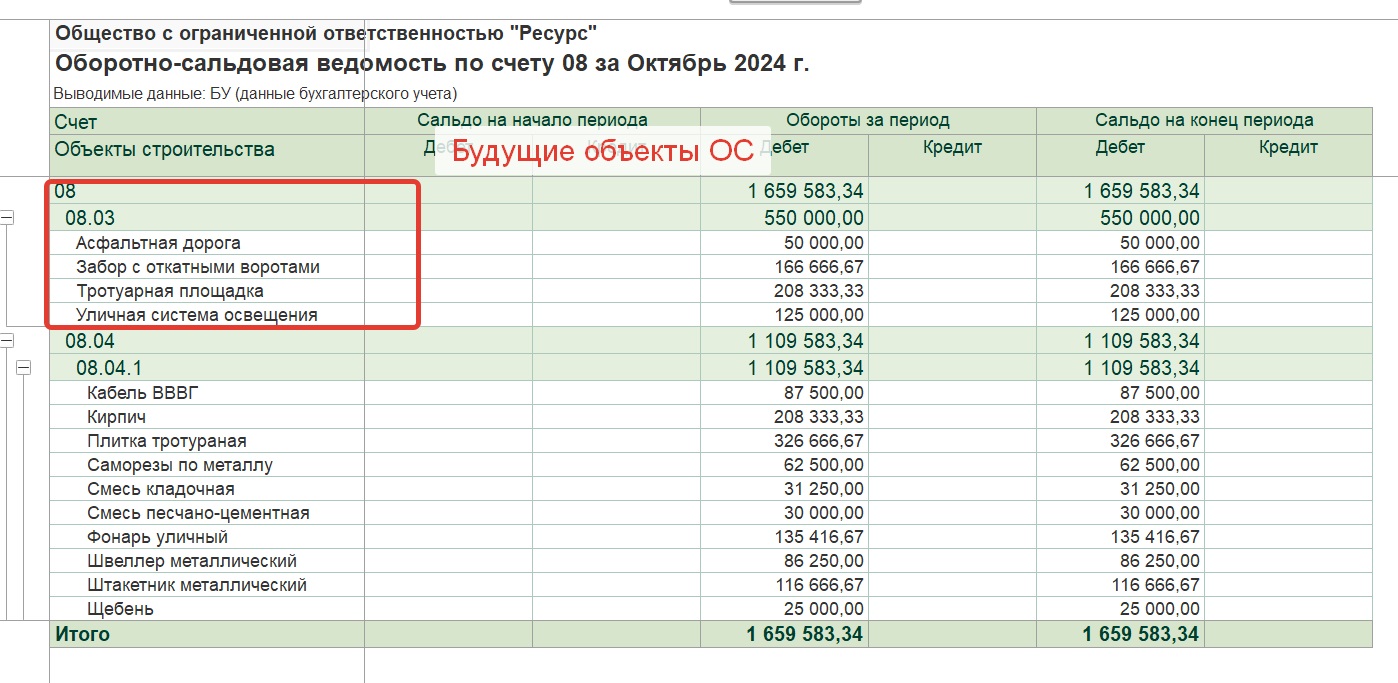

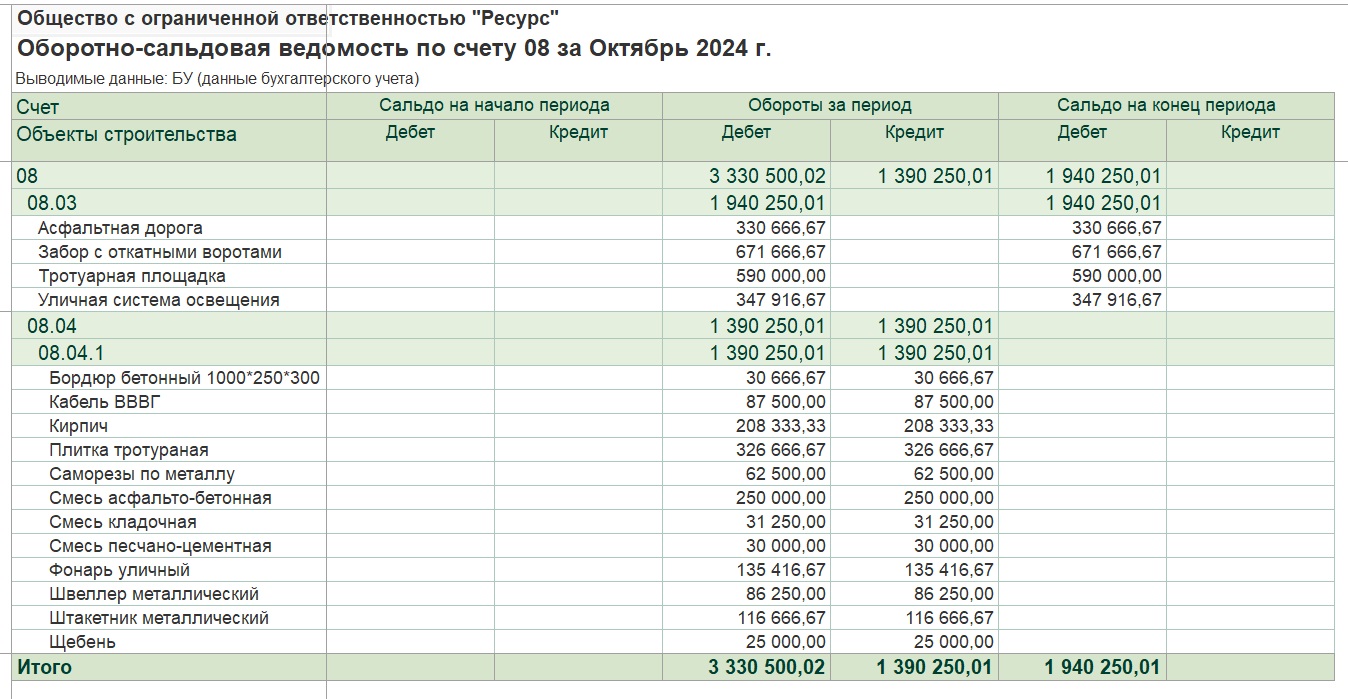

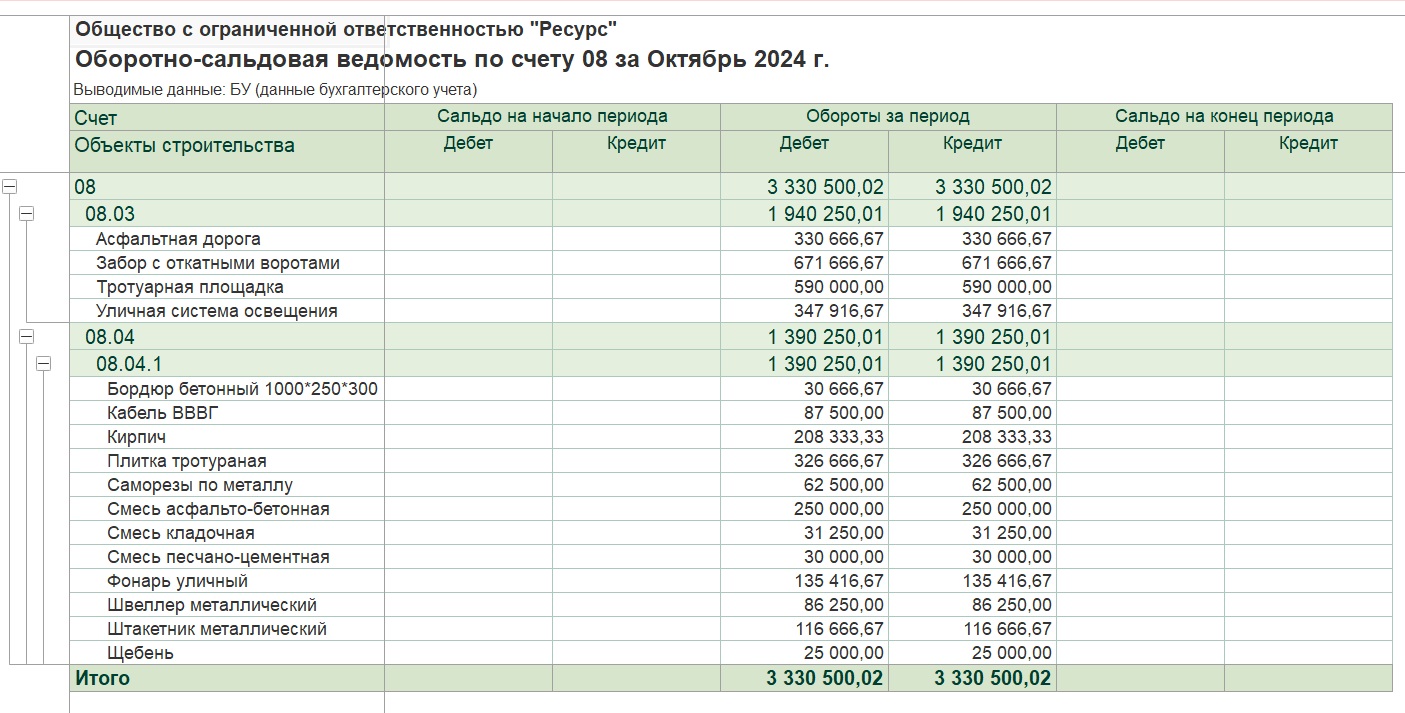

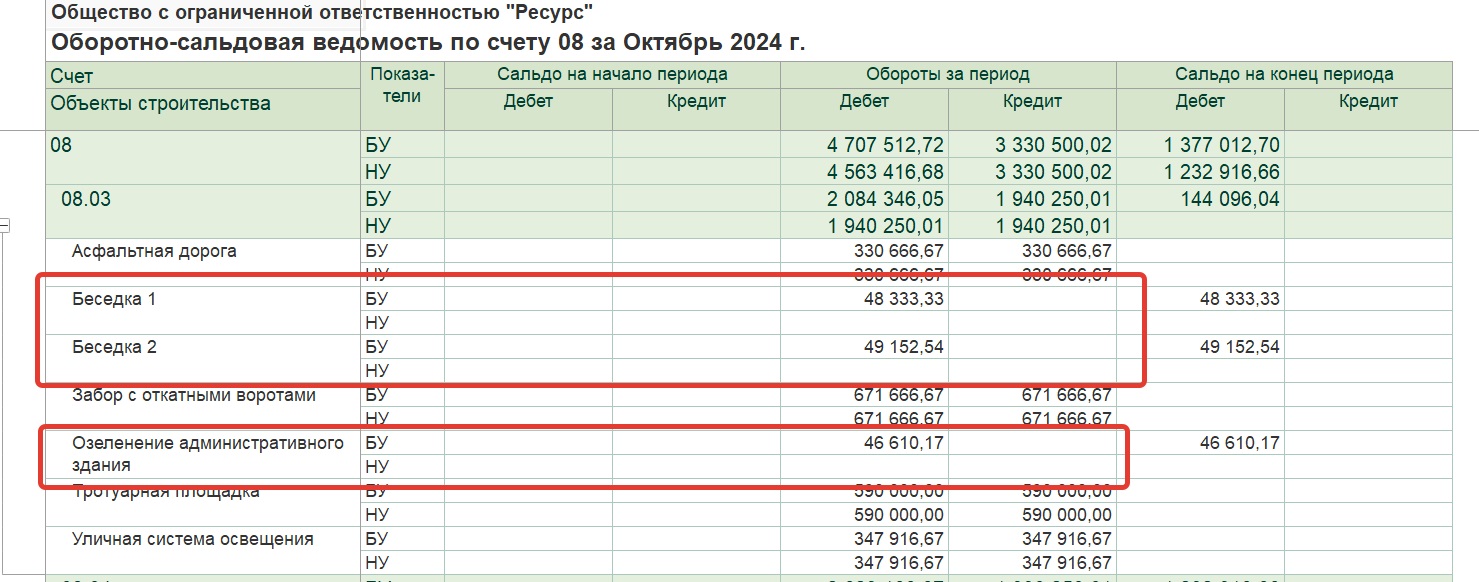

Давайте сформируем оборотно-сальдовую ведомость по счету 08 и посмотрим, как отразились принятые материалы и услуги в учете.

Итак, мы видим, что на субсчете 08.03 начала собираться стоимость наших будущих объектов, а на счете 08.04.1 оприходованы материалы, которые нам необходимо списать, чтобы сформировать их полную стоимость.

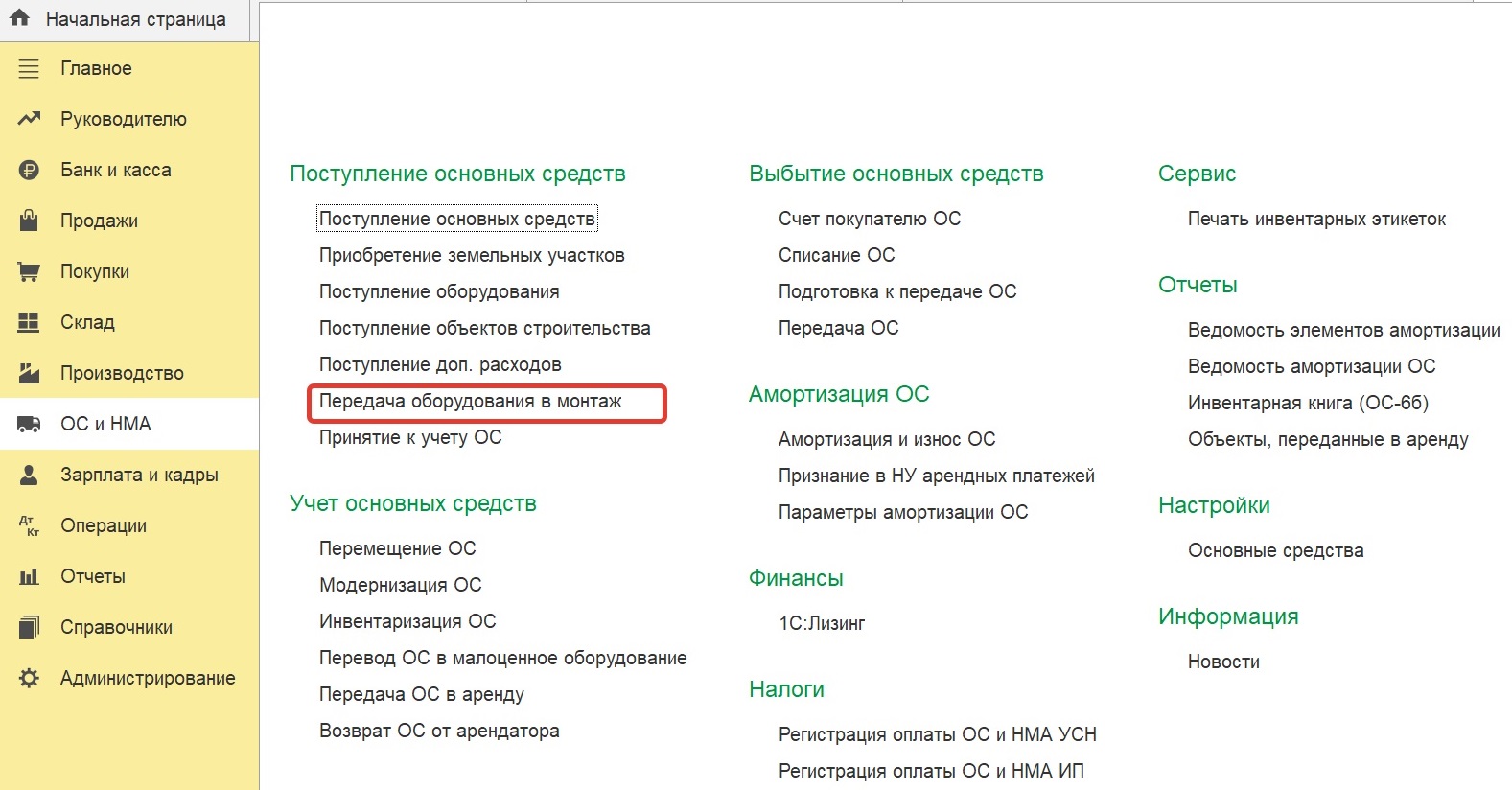

Следующим шагом нам необходимо перейти в раздел «ОС и НМА» - «Поступление основных средств» - «Передача оборудования в монтаж»

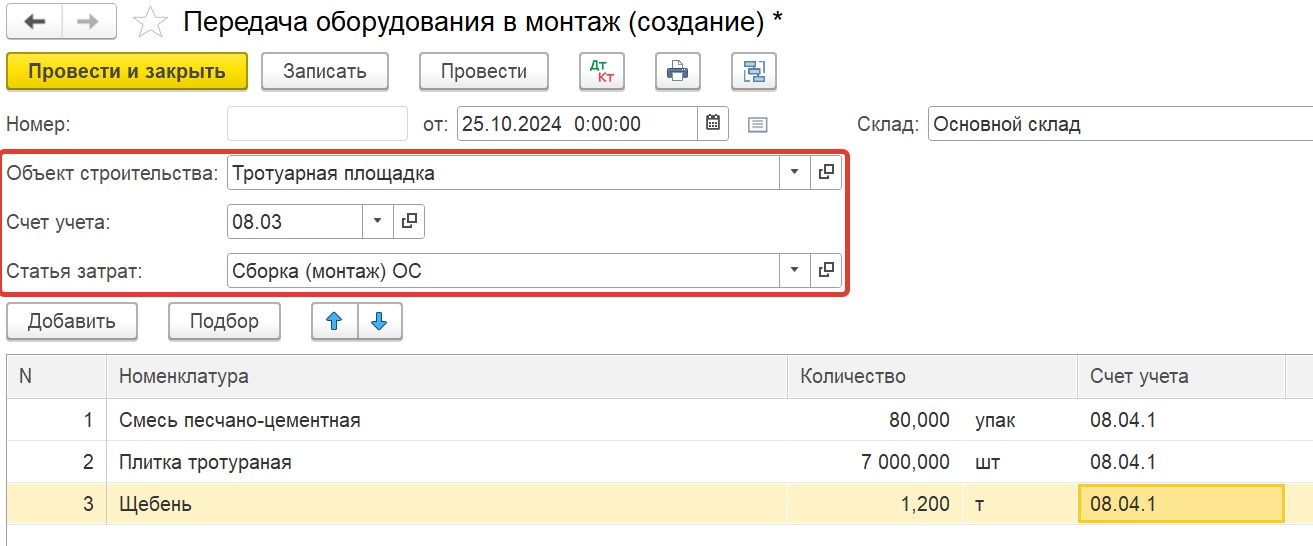

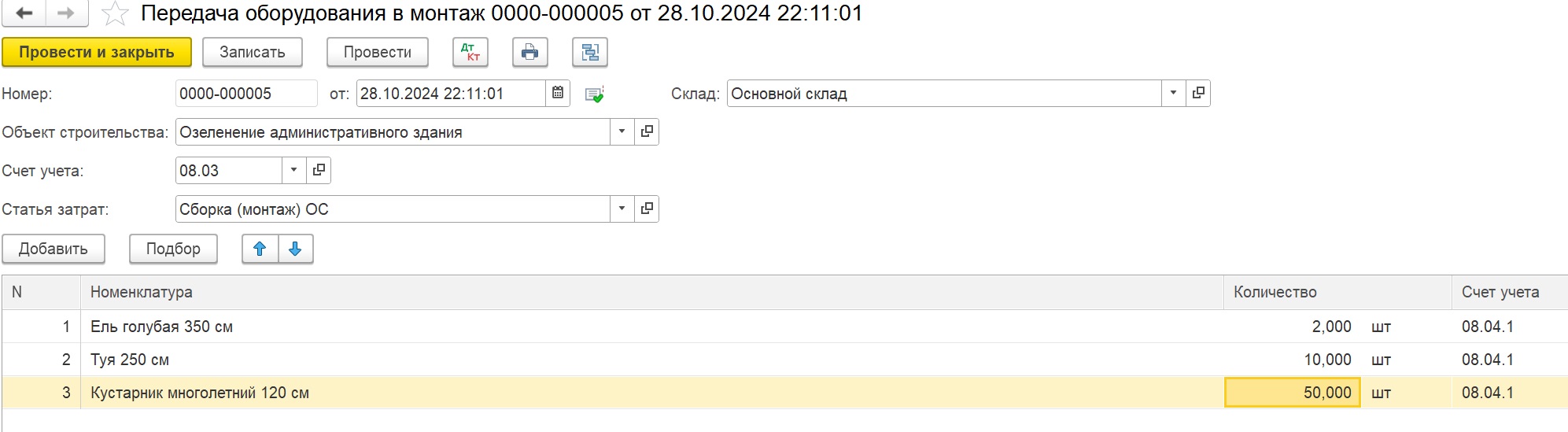

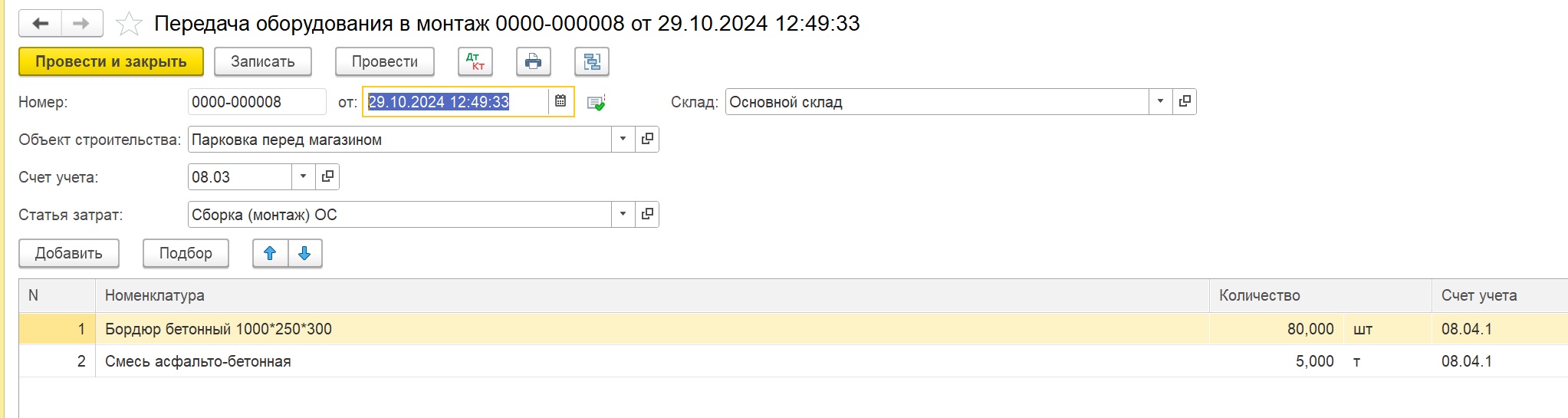

Создаем для каждого нашего будущего основного средства документ «Передача оборудования в монтаж» в разделе меню «ОС и НМА» и подбираем нужные материалы и их количество:

После проведения формируем вновь оборотно-сальдовую ведомость по счету 08:

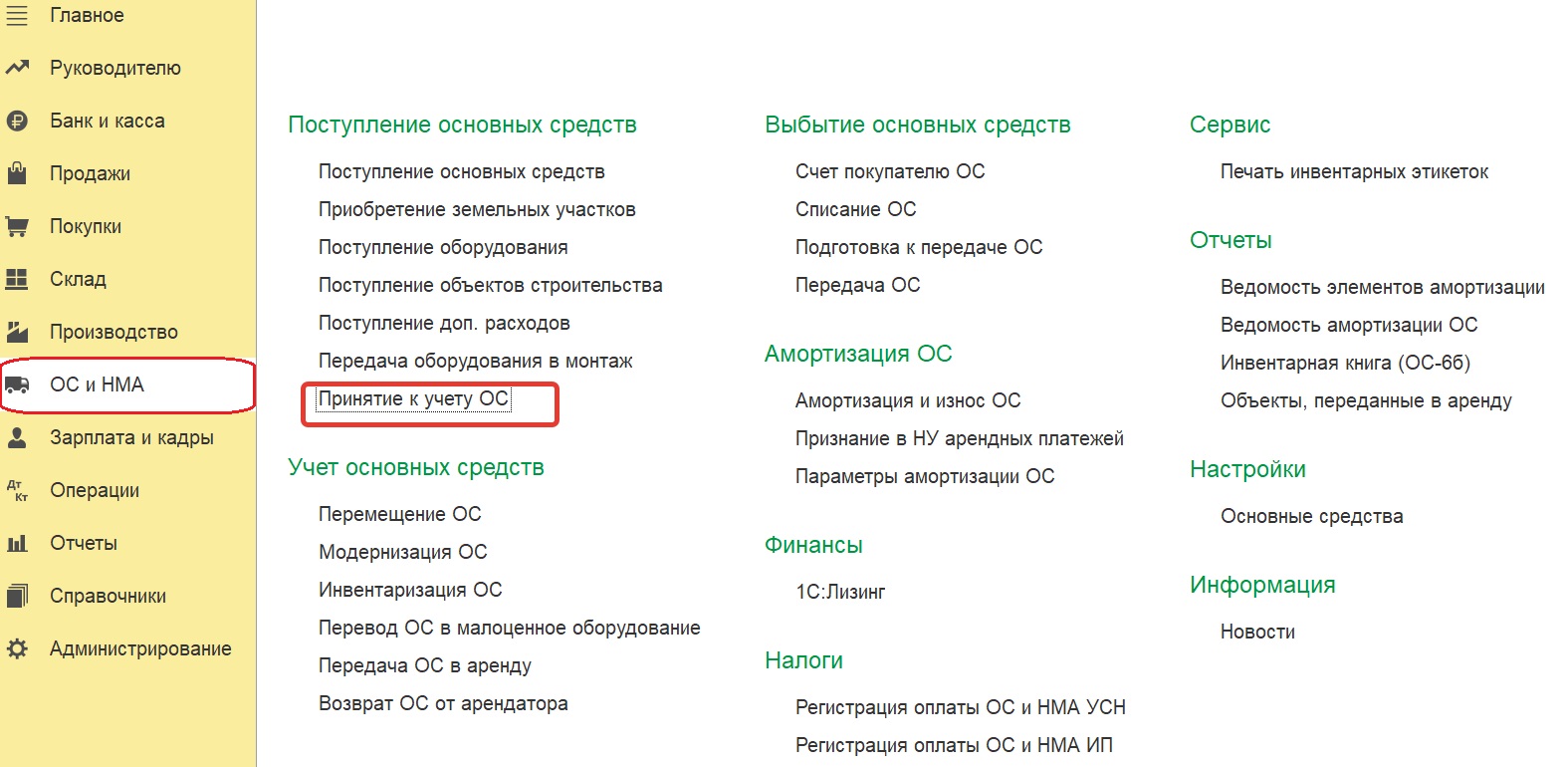

Итак, мы видим, что все материалы, приобретенные для создания наших объектов, списаны, а на субсчете 08.03 полностью сформировалась их стоимость. Теперь мы должны принять каждый из этих объектов к учету в качестве основных средств. Для этого переходим в раздел «ОС и НМА» - «Поступление основных средств» и формируем для каждого объекта документ «Принятие к учету ОС»:

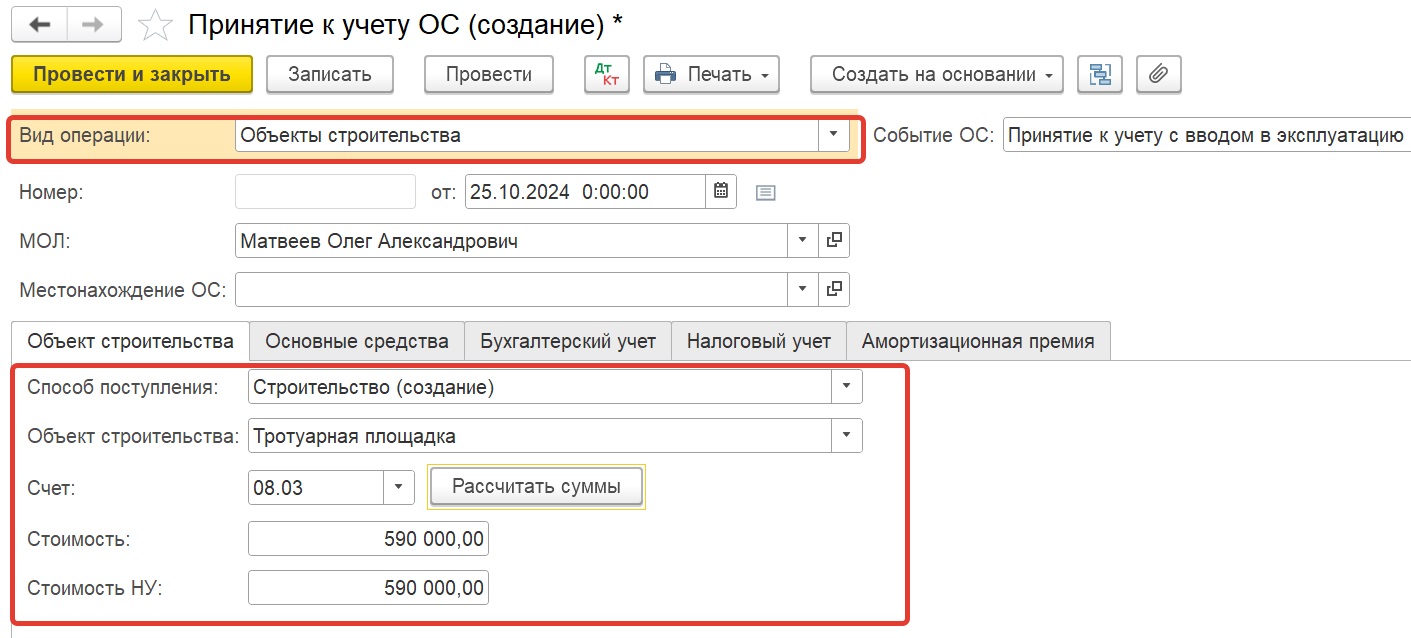

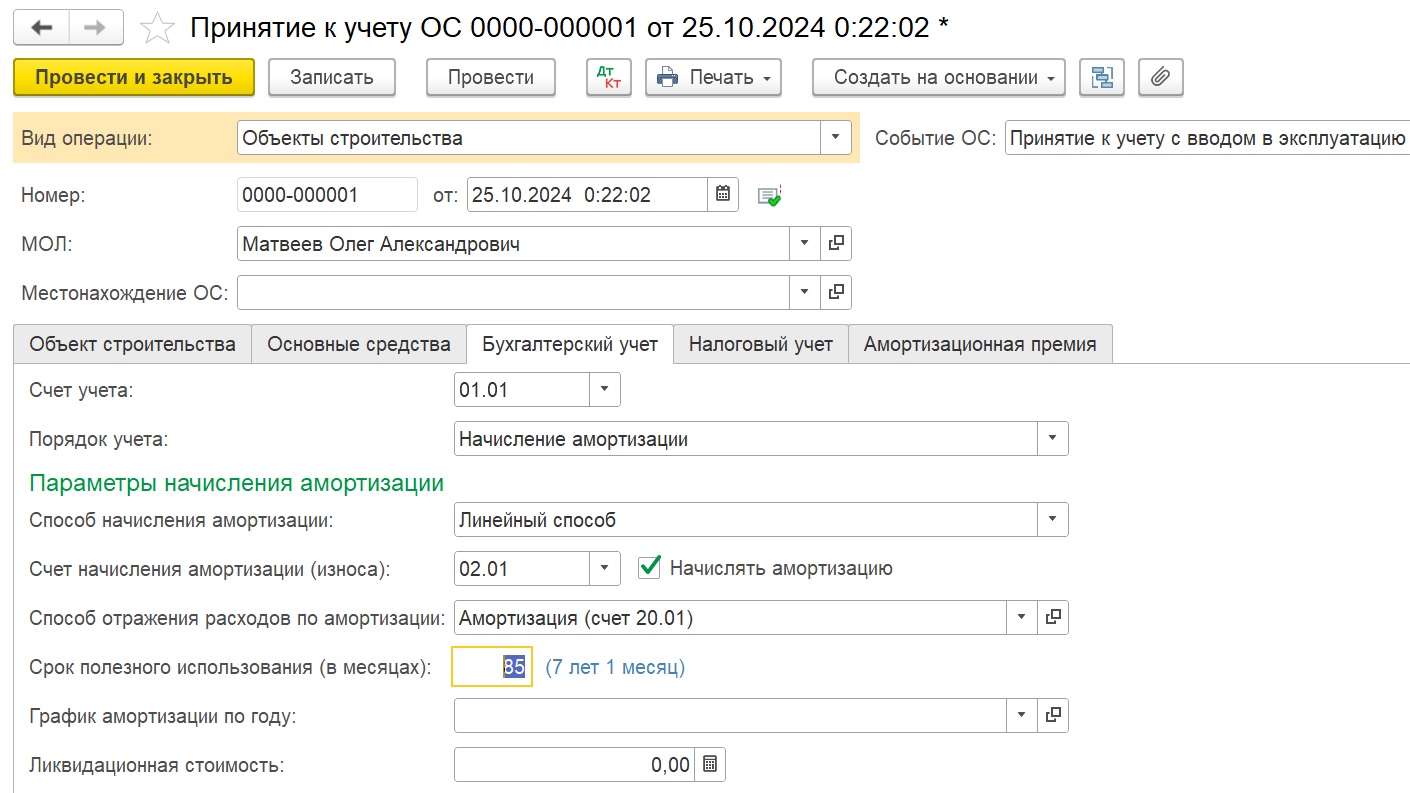

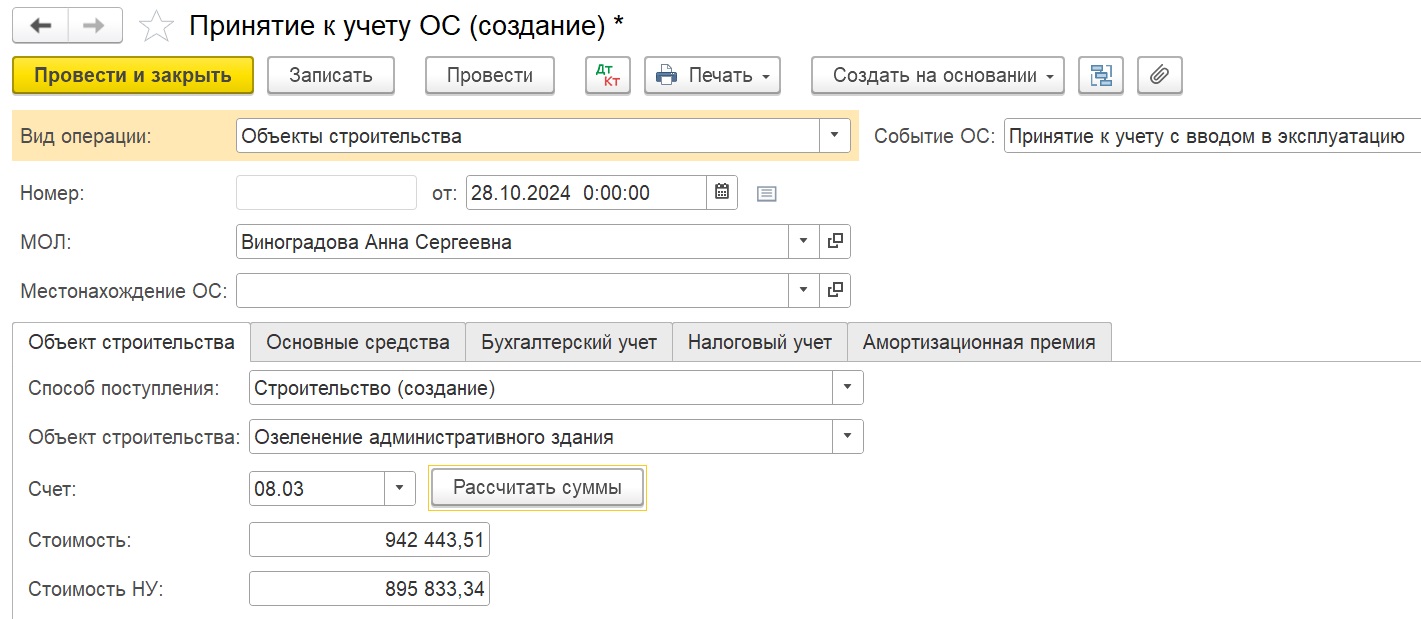

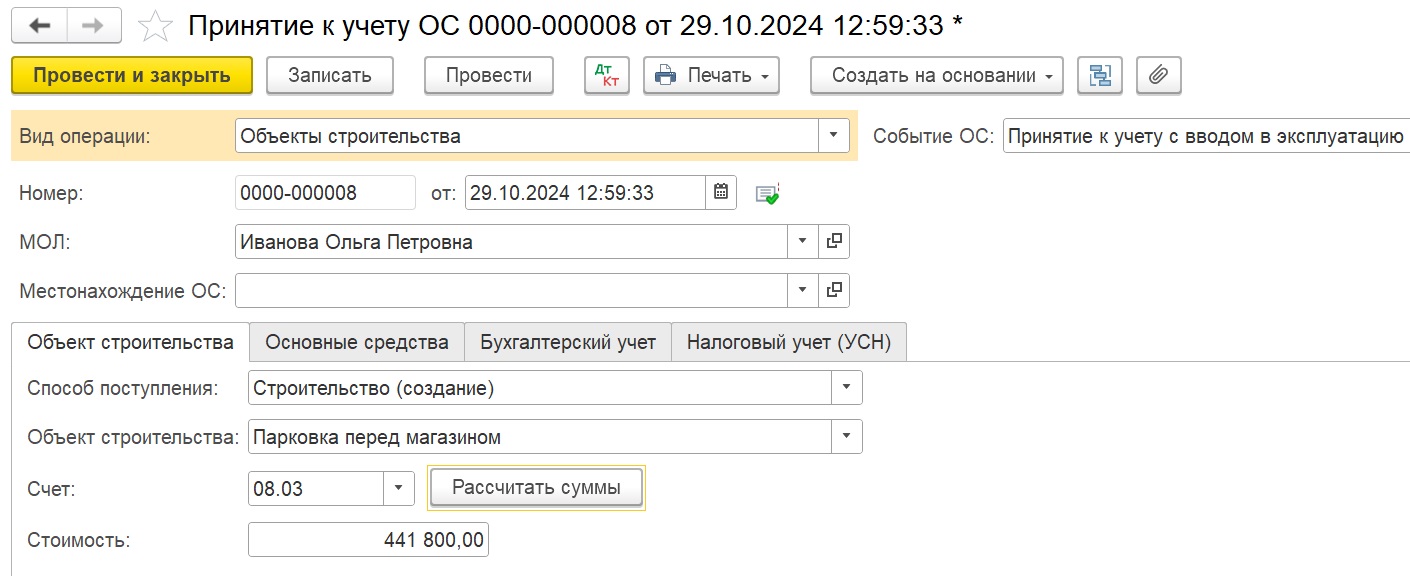

Создаем документ с видом операции «Объекты строительства», заполняем необходимые поля, выбрав нужный нам объект и нажимаем на кнопку «Рассчитать суммы», программа автоматически вносит в документ стоимость, сформированную на счете 08.03:

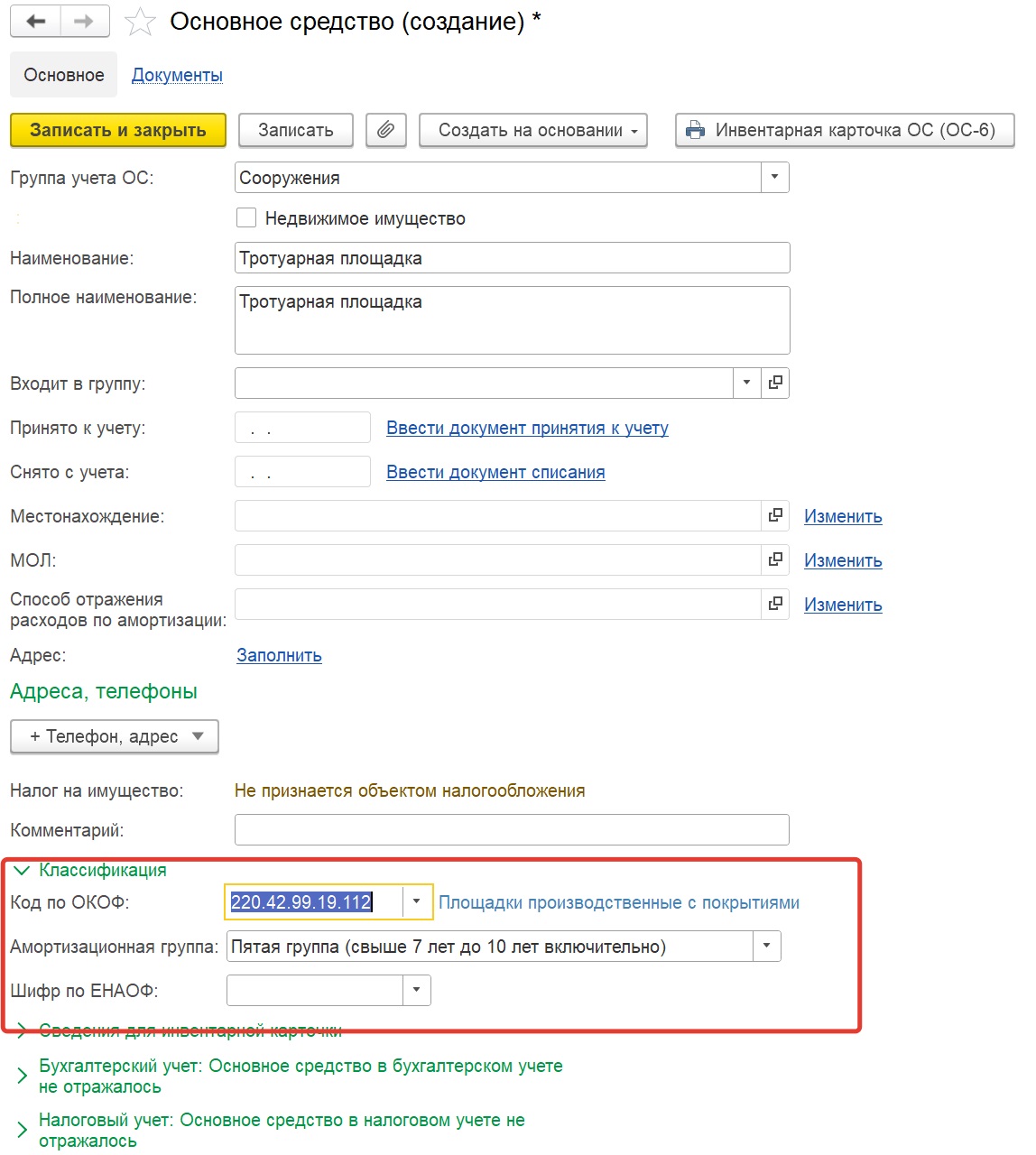

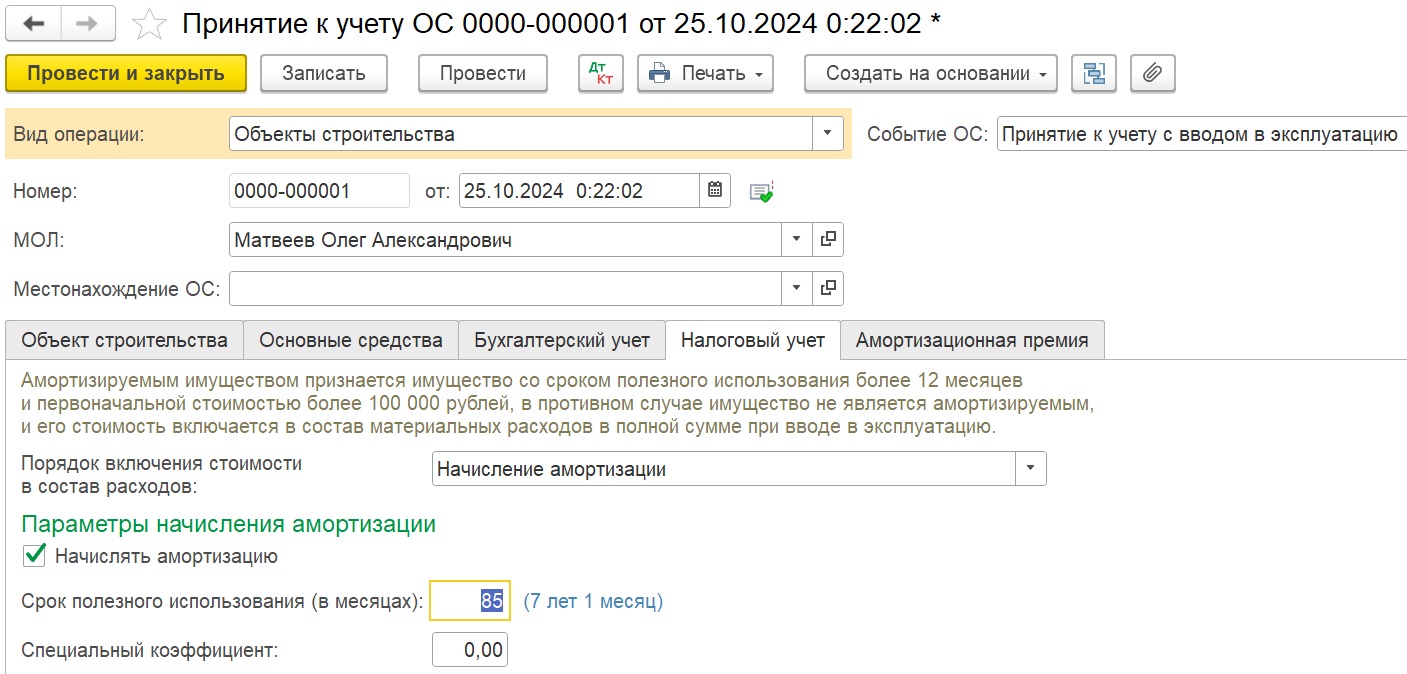

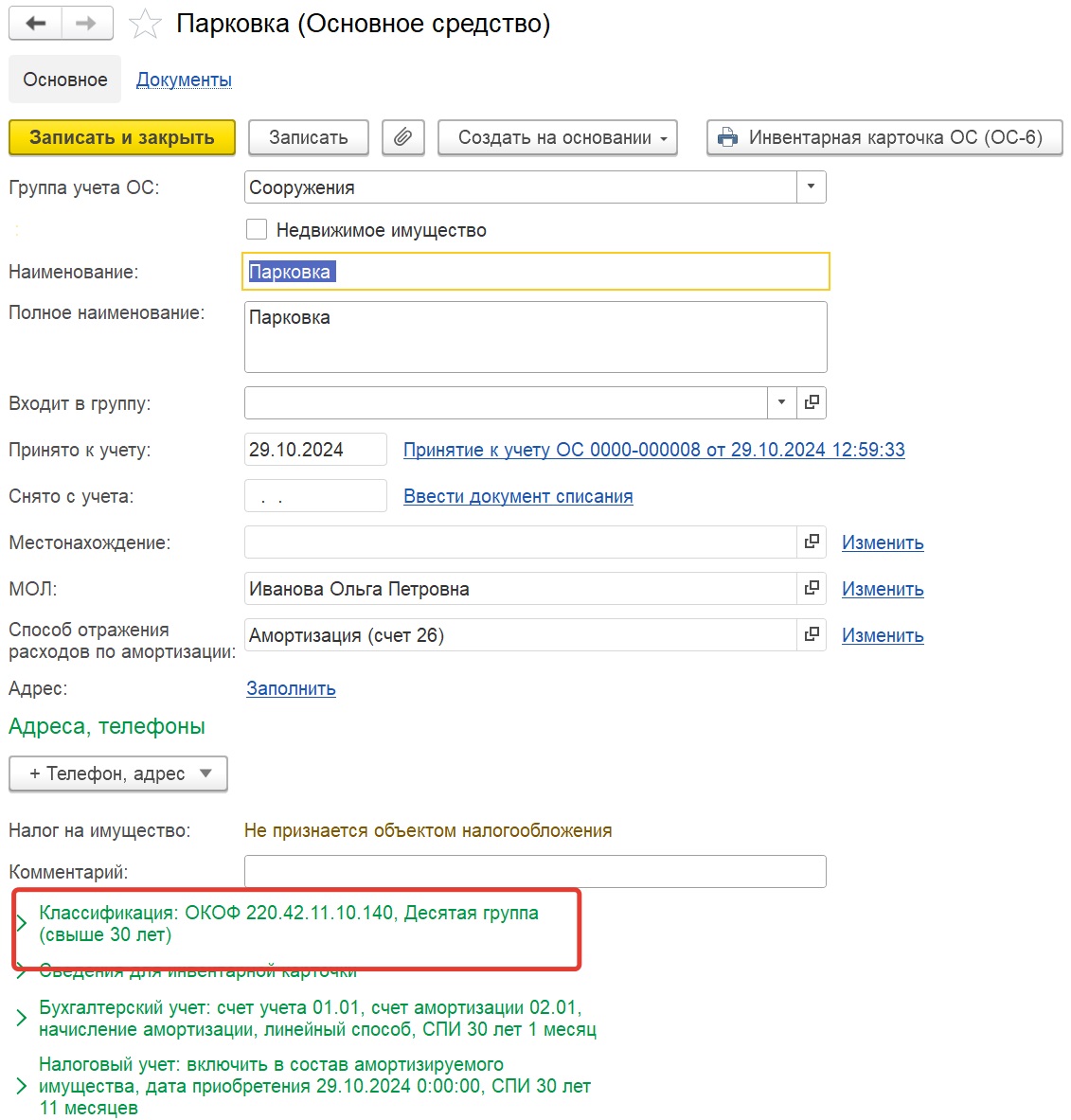

Далее заполняем все вкладки по порядку, выбрав для каждого объекта наиболее подходящий код ОКОФ и соответствующую ему амортизационную группу и срок амортизации:

После того, как мы приняли все наши объекты к учету в составе основных средств, субсчет 08.03 «закрывается»:

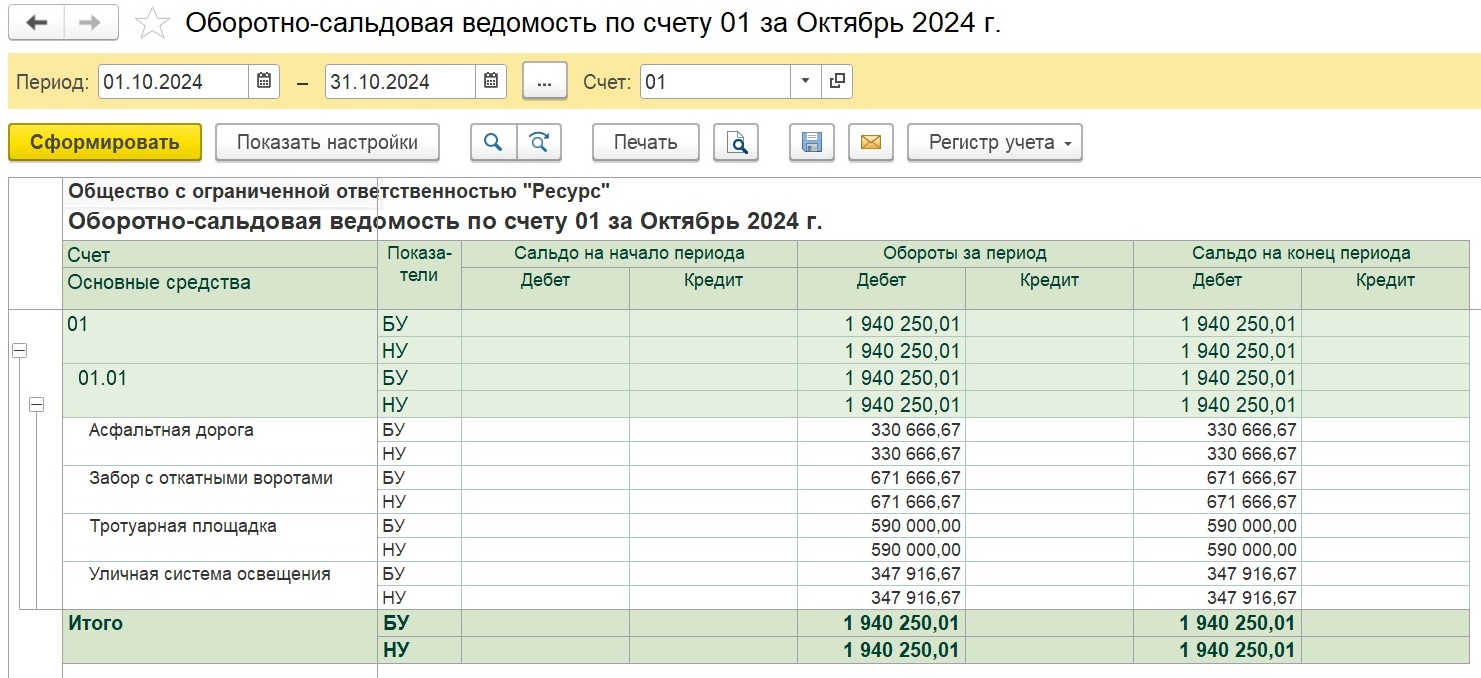

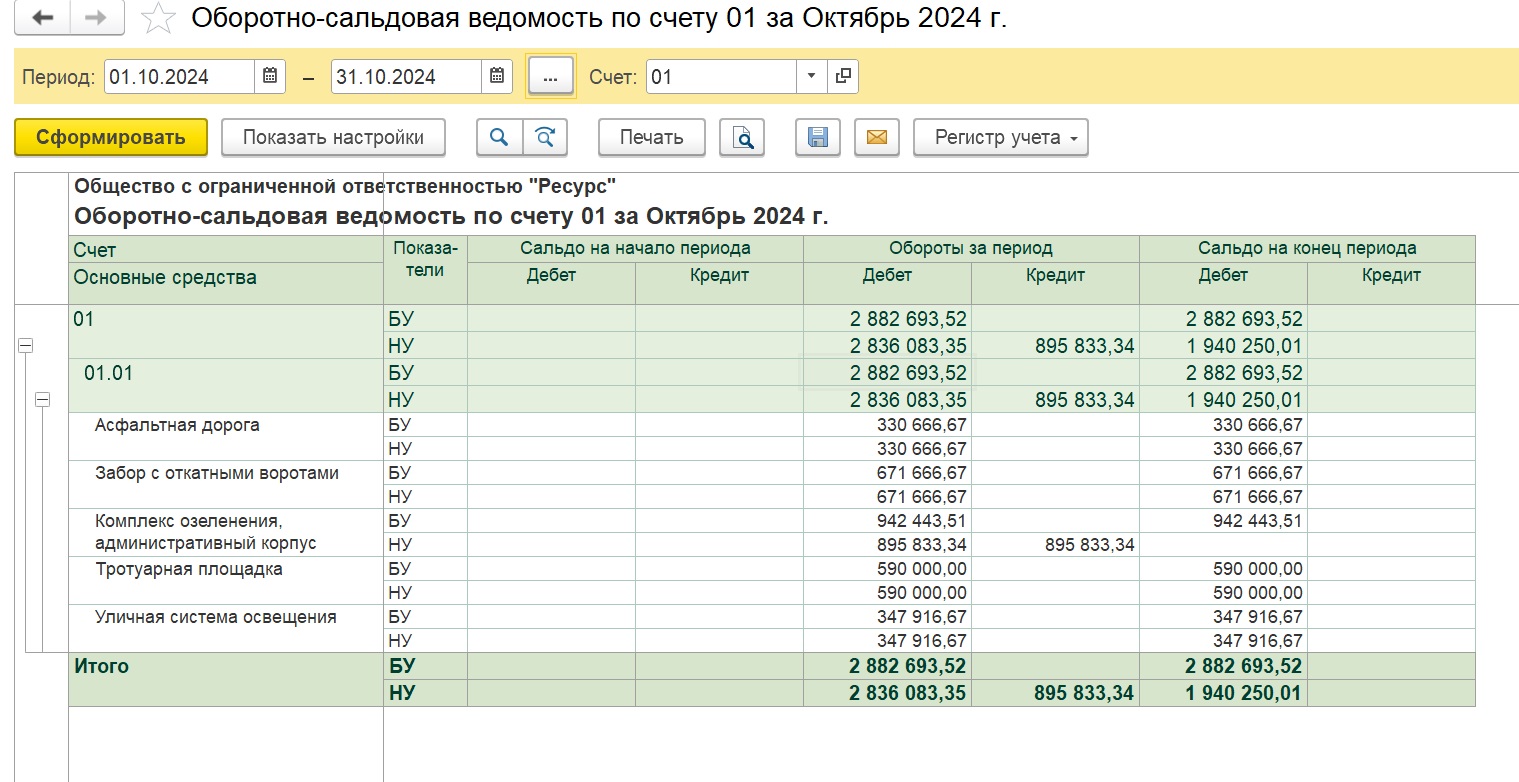

А все наши основные средства теперь отражены на счете 01, причем поскольку мы определились что все это объекты производственной необходимости, то их стоимость мы приняли к учету как в бухгалтерском, так и в налоговом учете.

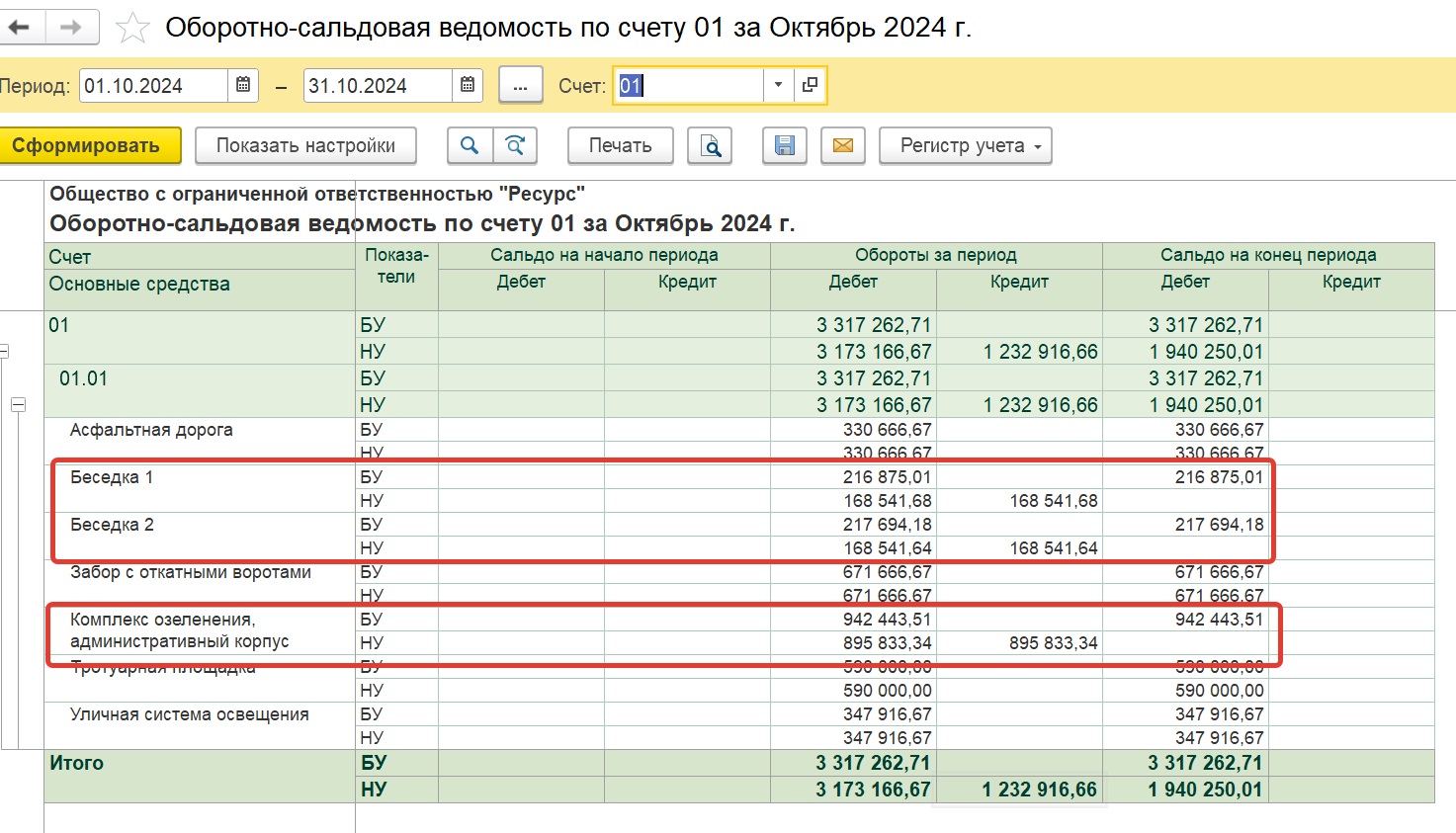

В нашем примере также были зеленые насаждения и беседки для отдыха сотрудников во время обеденного перерыва. Маловероятно, что при проверке налоговая инспекция сочтет такие расходы производственными и направленными на получение прибыли. Следовательно, принимая такие расходы к налоговому учету, мы рискуем получить доначисления по налогу на прибыль. Поэтому в нашем примере мы будем принимать их только к бухгалтерскому учету.

Многолетние насаждения в бухгалтерском учете вводятся в состав основных средств и по ним в общеустановленном порядке начисляется амортизация (п. 4, 5 ПБУ 6/01, письма Минфина России от 14.08.2006 № 03-06-01-02/33, от 20.07.2006 № 07-05-08/279). Поступление насаждений и материалов для строительства беседок мы также делаем на счет 08.04.1, так как будущие объекты учета будут являться основными средствами:

При посадке деревьев и строительстве беседок участвовала подрядная организация, нам необходимо принять ее услуги в составе капитальных вложений в наши будущие основные средства: две беседки и комплекс зеленых насаждений. Как правило, многолетние насаждения учитываются не единично, а группами, как единый объект. Поэтому для учета вложений в такой объект заводим его на счете 08.03:

При этом в налоговом учете для наших объектов мы сразу выбираем статью затрат «Не принимаемые к НУ».

Проведем документ и сформируем оборотно-сальдовую ведомость по счету 08.03. В ней мы видим, что расходы отражены только в бухгалтерском учете.

Далее нам необходимо включить в состав наших объектов стоимость материалов. Делаем это так же документом «Передача оборудования в монтаж».

Далее создаем документ «Принятие к учету ОС»:

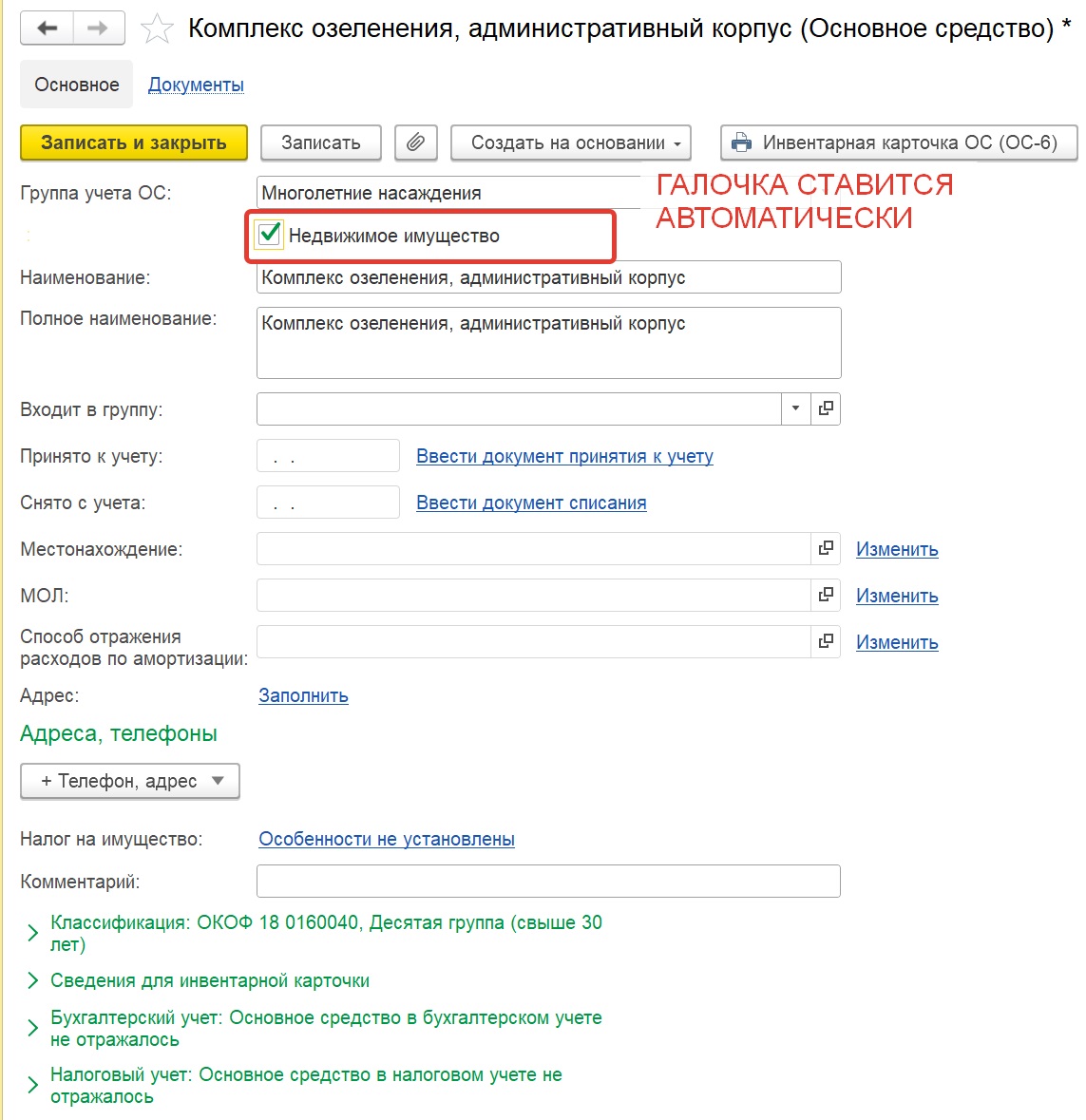

Заполняем карточку основного средства, подобрав подходящий код ОКОФ. Обратите внимание, что при выборе группы основных средств «Многолетние насаждения» программа автоматически ставит «галочку» в поле «Недвижимое имущество», однако с 2017г. позиция Минфина такова, что такие объекты относятся к движимому имуществу и, следовательно, не подлежат обложению налогом на имущество (позиция подтверждается письмом от 24 мая 2021 г. N 03-05-05-01/39656).

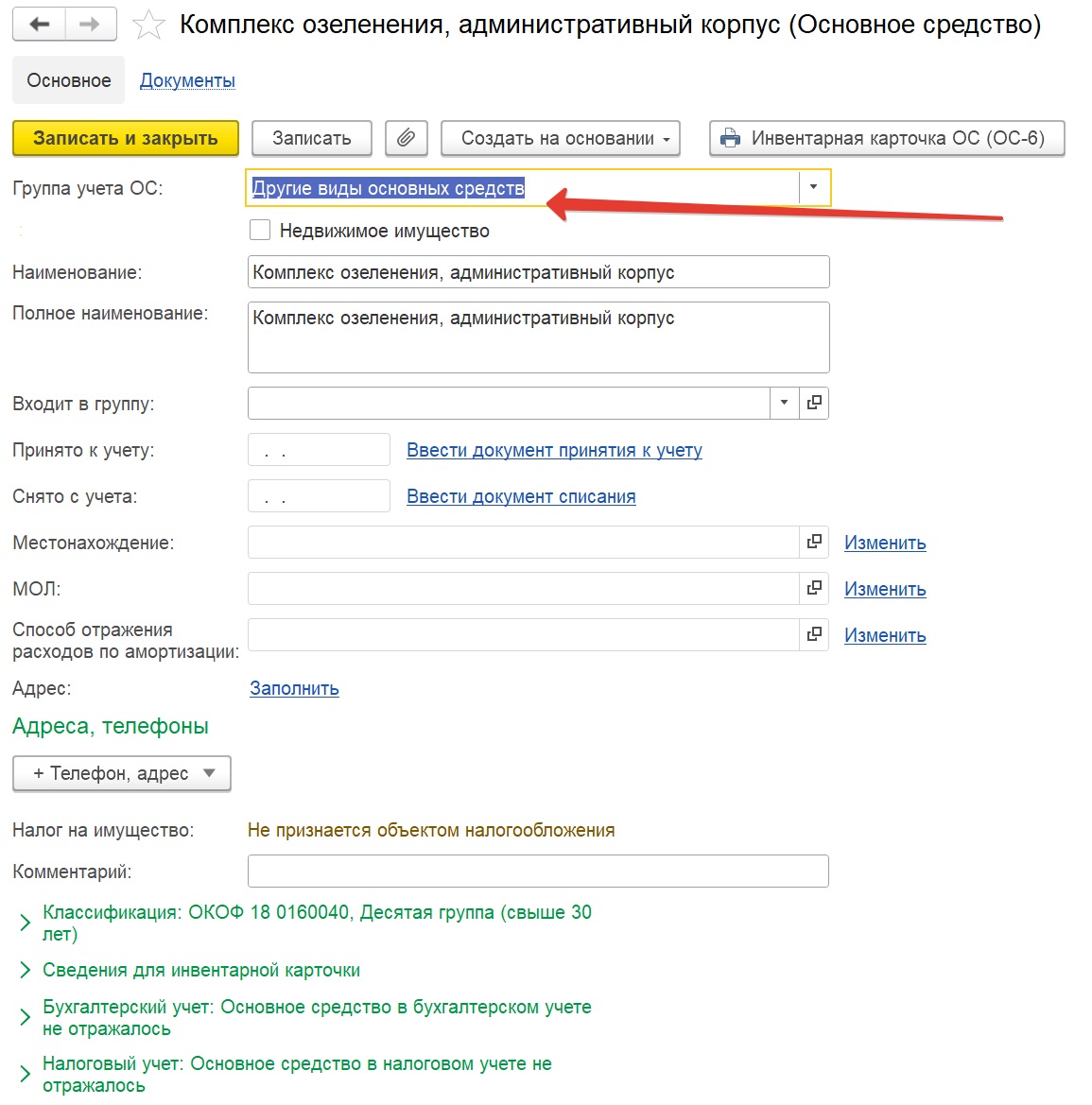

Поэтому разработчики 1С в учетных решениях «1С Предприятия» в целях применения льготы по налогу на имущество по п. 25 ст. 381 НК РФ в отношении многолетних насаждений рекомендуют по данным основным средствам выбрать группу учета «Другие виды основных средств».

Выбираем нужную группу. Если этого не сделать, то стоимость объекта автоматически попадет в налоговую базу по налогу на имущество.

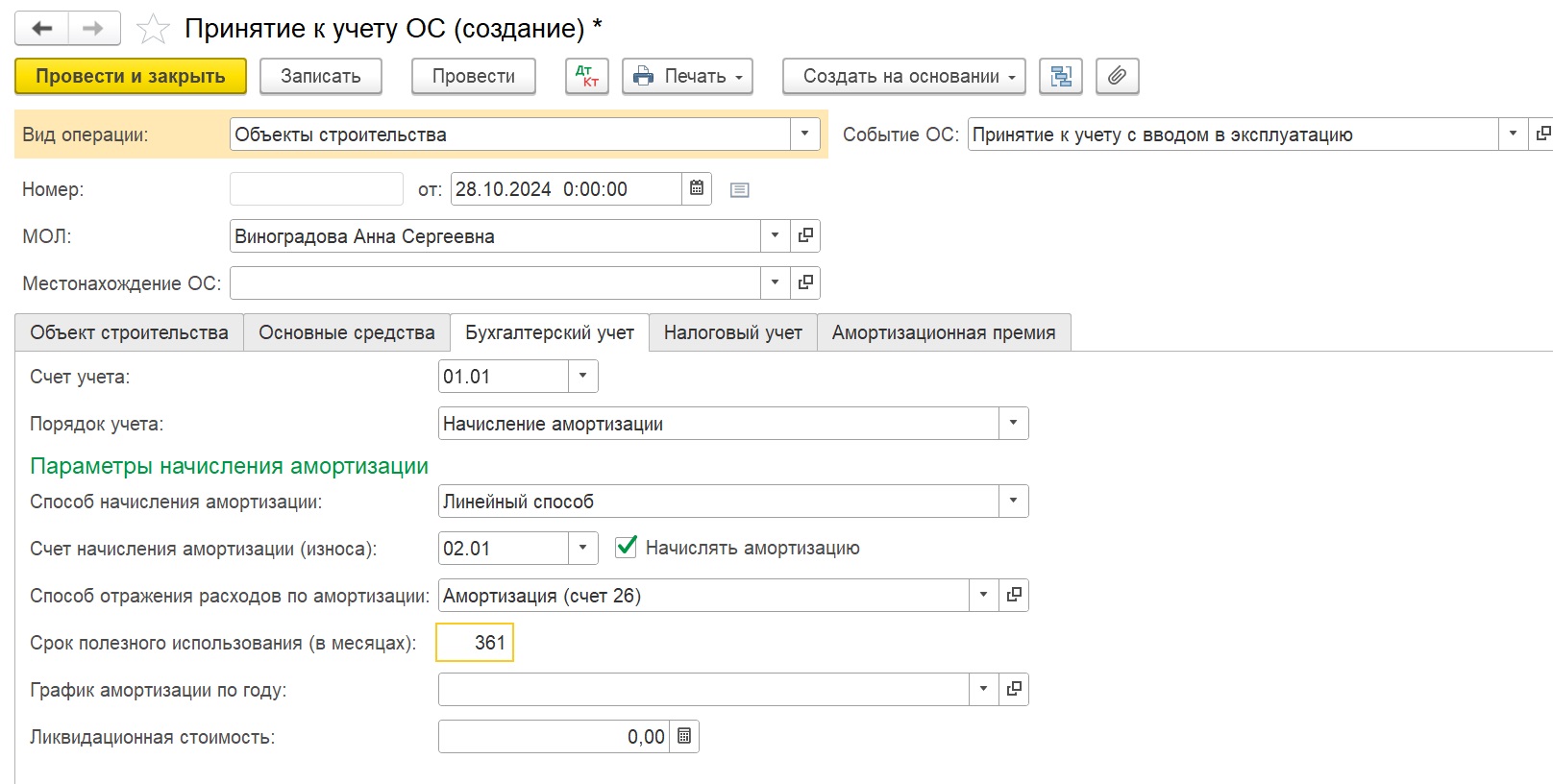

Заполняем вкладку «Бухгалтерский учет», выбрав нужный счет учета амортизации, счет 26.

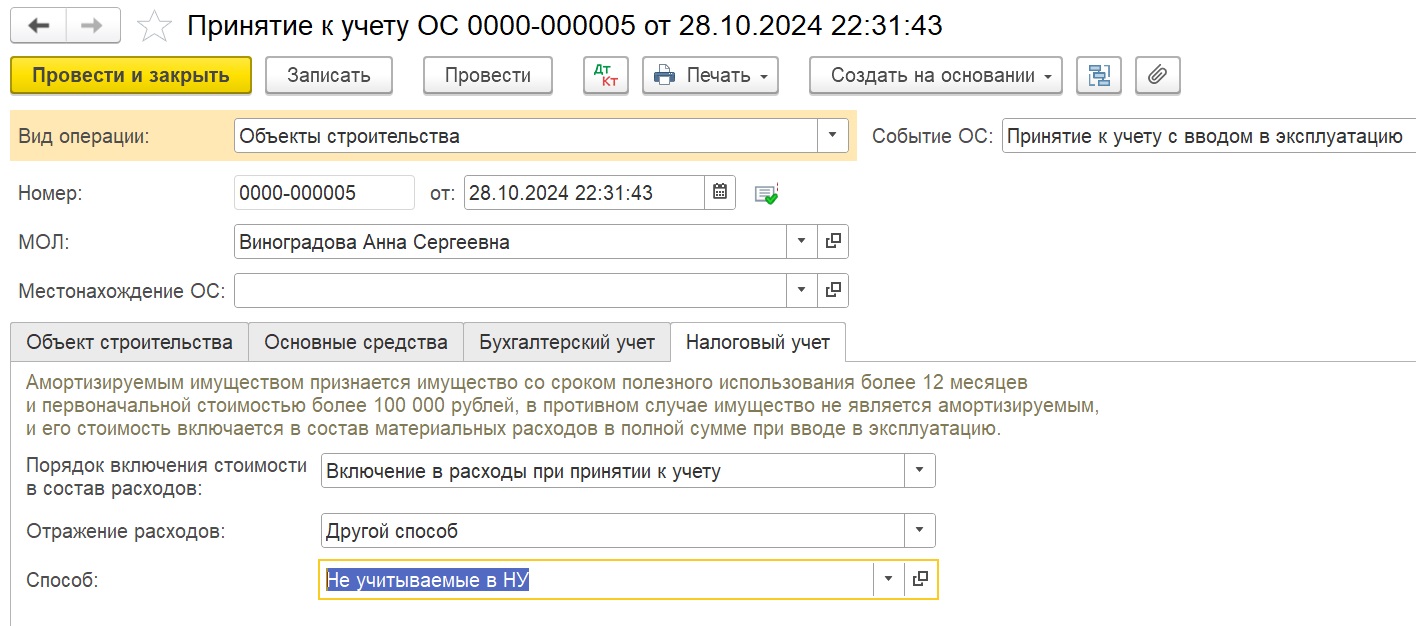

А вот на вкладке «Налоговый учет» выбираем порядок «Включение в расходы при принятии к учету», и далее способ отражения расходов «Не учитываемые в Налоговом учете»:

После проведения документа формируем оборотно-сальдовую ведомость по счету 01 и видим, что стоимость нашего основного средства отражена только по данным БУ, а по данным НУ она списана:

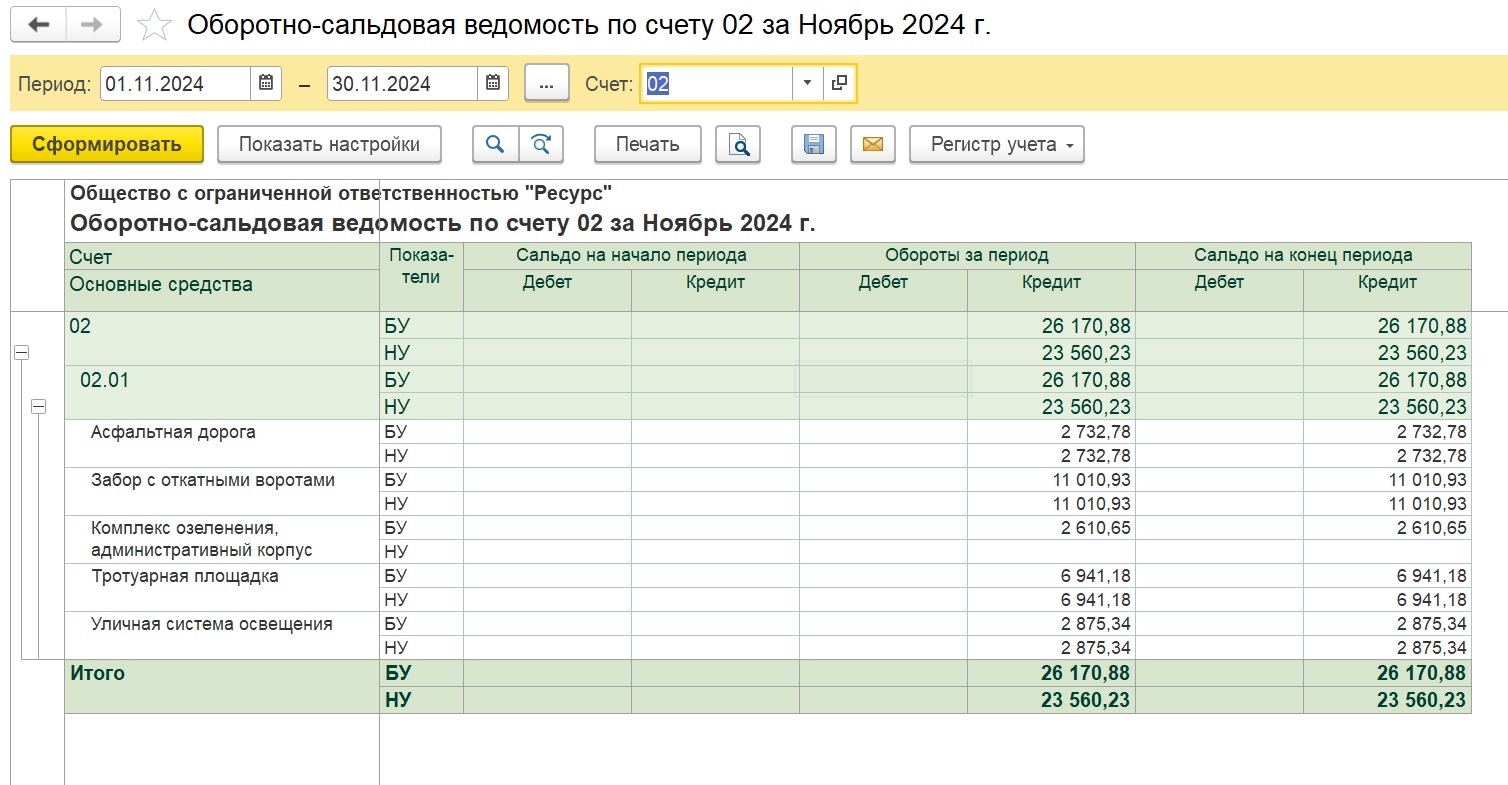

Начисление амортизации по нашему основному средству также происходит только в БУ:

Аналогичным образом принимаем к учету беседки: сначала создаем документ «Передача оборудования в монтаж», выбрав потраченные для их строительства материалы, далее документом «Принятие к учету ОС» вводим их в эксплуатацию.

После того как провели все документы, не забыв, что в налоговом учете мы расходы списываем в момент принятия к учету на «Непринимаемые к НУ», мы видим, что наши объекты находятся на счете 01, причем их стоимость отражена только по БУ. В дальнейшем при закрытии месяца амортизация по этим объектам будет также начисляться только в БУ.

Нам нужно обратить внимание также на важный момент: позиция чиновников такова, что если данные объекты не будут использоваться в деятельности, облагаемой НДС, то и принять к вычету НДС по данным объектам мы не можем.

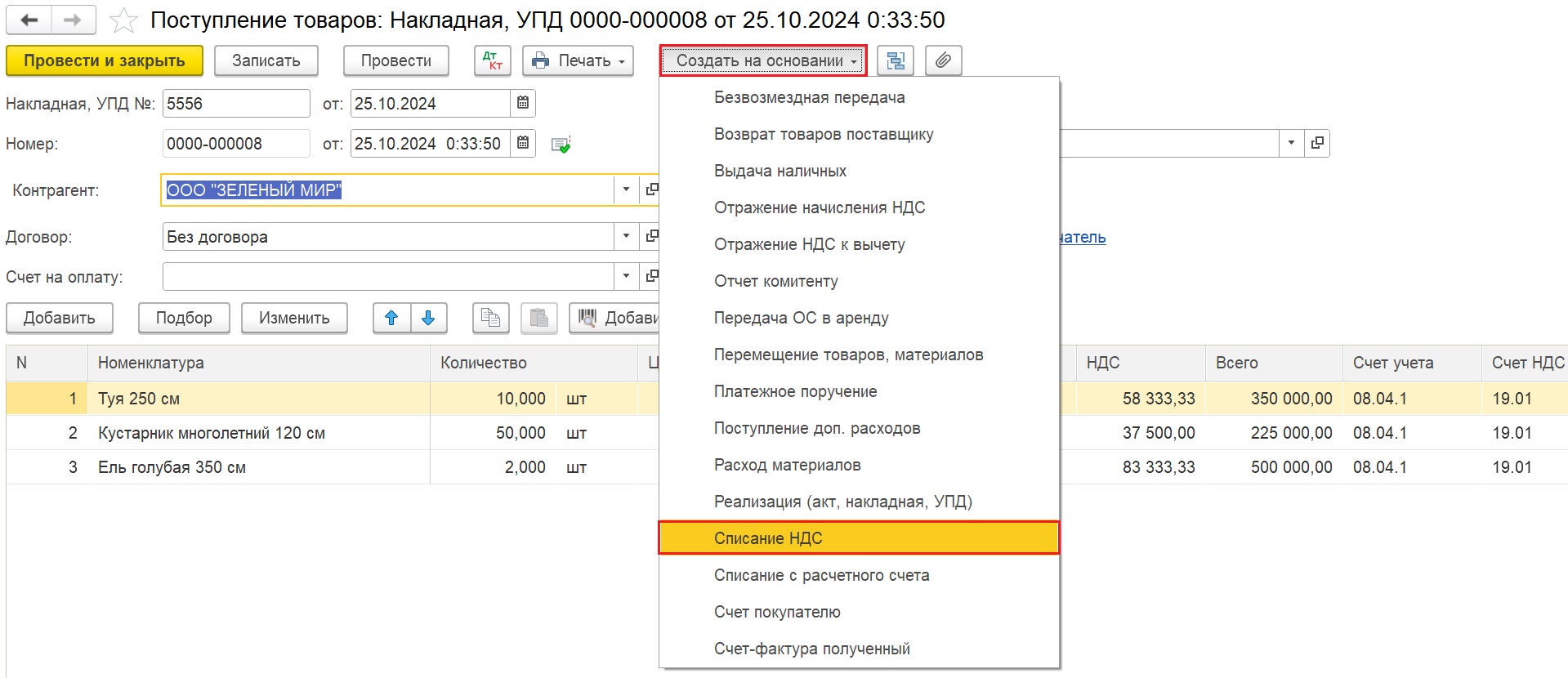

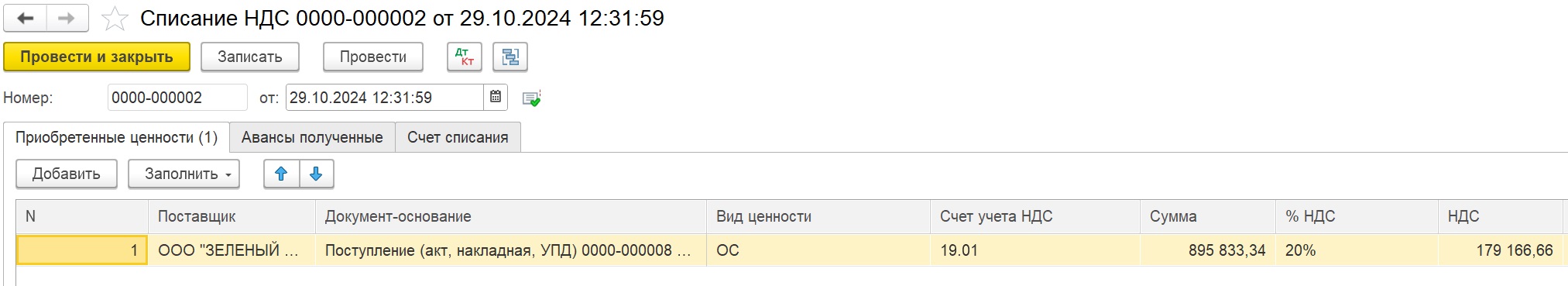

Поэтому нам необходимо списать его. Для этого мы можем перейти в документ поступления товаров и услуг, которые мы приобретали для создания наших объектов и на основании самого документа поступления выбрать пункт «Списание НДС»:

В документ автоматически подгружается наш документ поступления и соответствующая ему сумма НДС:

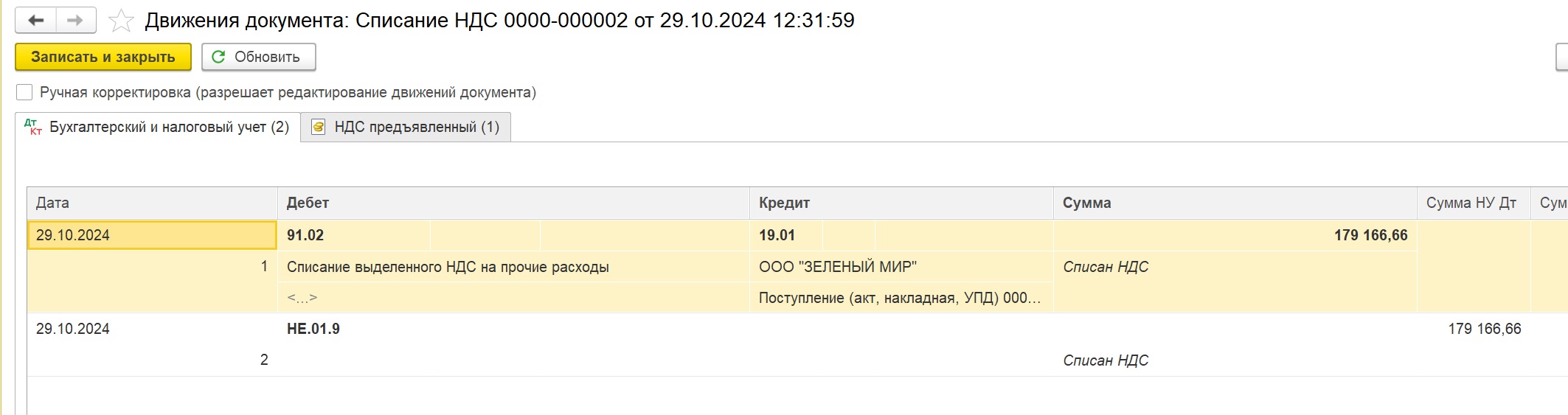

Документ создает проводки по списанию НДС со счета 19 на расходы, не принимаемые к налоговому учету:

Аналогичным образом списываем НДС по документу поступления материалов для строительства беседок и по документу поступления услуг по посадке растений и монтажу беседок.

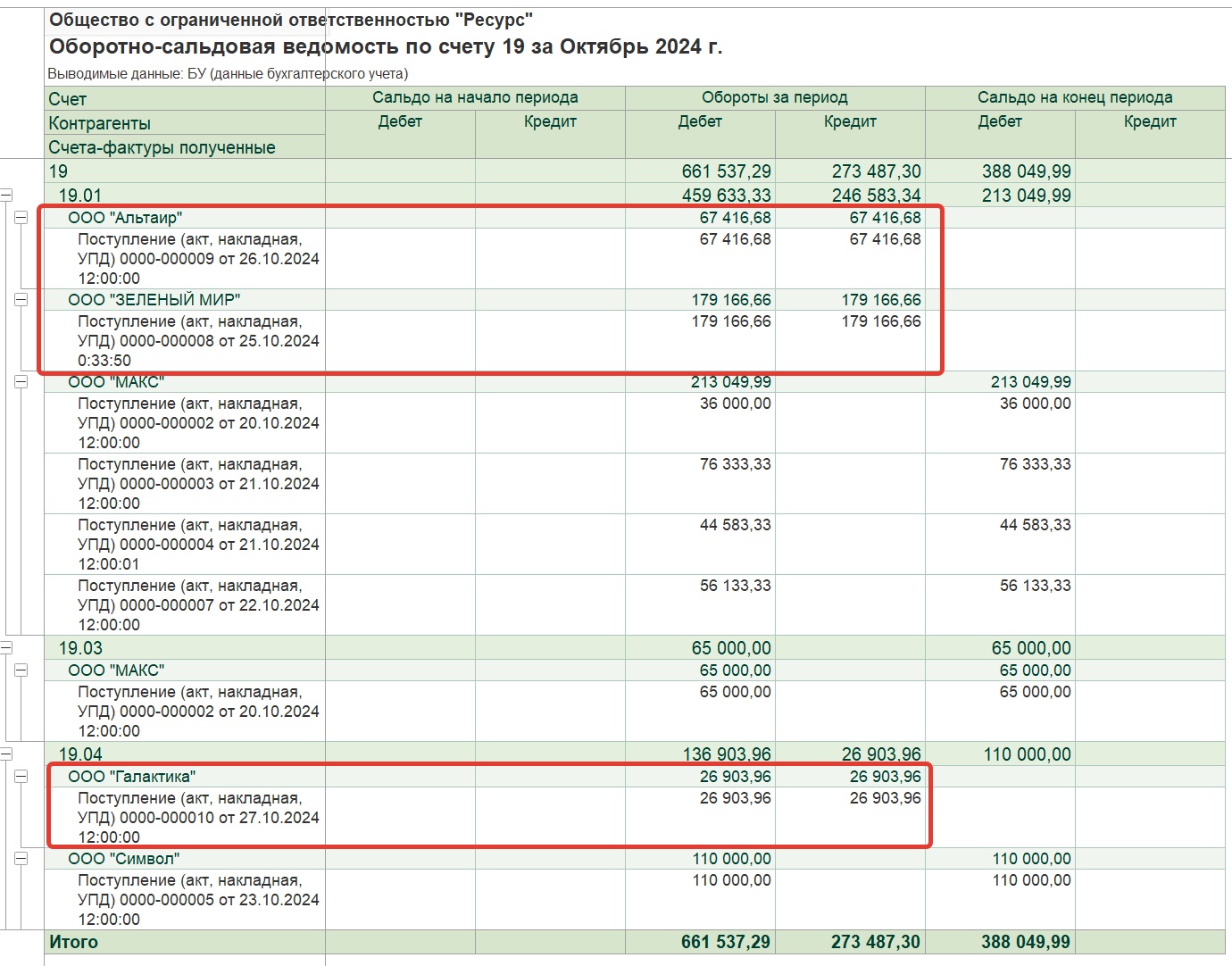

Сформировав оборотно-сальдовую ведомость по счету 19, мы видим, что НДС по документам поступления материалов и услуг, соответствующий объектам, расходы по которым не принимаем к Налоговому учету списан, и при формировании Книги покупок по окончании квартала он в нее не попадет.

Пример № 2 – Учет разных объектов благоустройства в качестве принимаемых и непринимаемых расходов при УСН

Теперь давайте рассмотрим пример организации, которая применяет УСН с объектом «Доходы минус расходы». Допустим, это магазин, который сделал парковку для клиентов и установил небольшой фонтан перед входом, который улучшает его эстетический вид.

Удобная парковка у магазина – это важная составляющая, которая позволяет большему количеству покупателей выбрать именно этот магазин. Поэтому мы с вами примем ее к учету как расходы на создание основных средств.

Первое, что мы должны сделать – провести поступление материалов и услуг, необходимых для создания нашего будущего объекта основных средств.

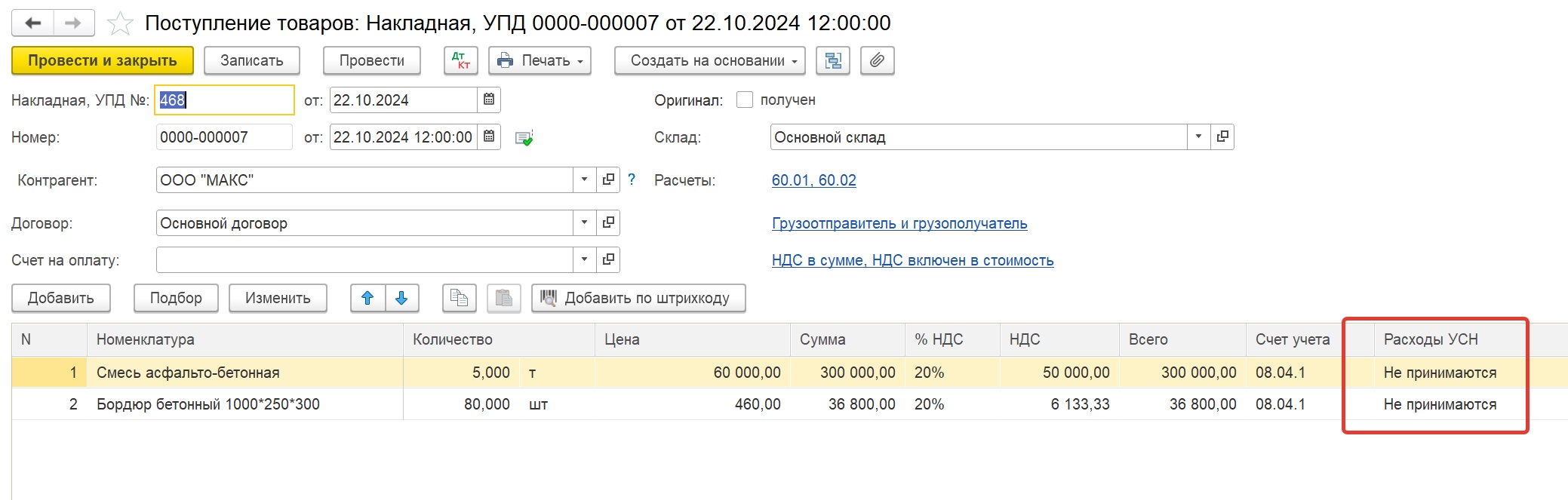

Принимаем материалы на счет 08.04.1, согласно методологии бухгалтерского учета. Обратите внимание, что в самом документе поступления в поле Расходы НУ мы выбираем пункт «Не принимаются», поскольку затраты включаются в стоимость основного средства! В противном случае данная сумма затрат задвоится в Книге учета доходов и расходов.

Проводим поступление услуг монтажа и укладки, создав новый объект учета капитальных вложений на счете 08.03:

Расходы по УСН по услугам также, как и по материалам, укажем как не принимаемые.

Создаем документ «Передача оборудования в монтаж»:

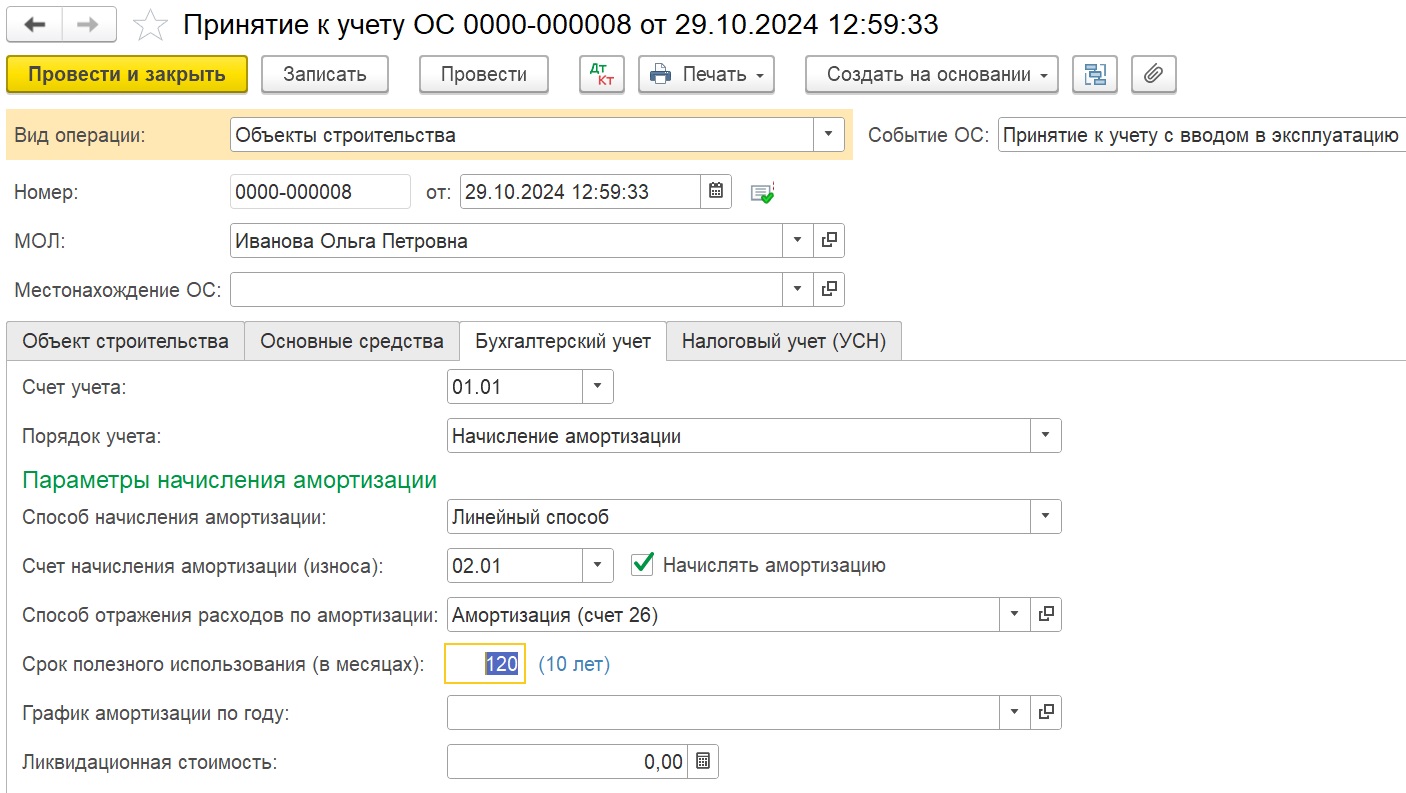

После того, как вся стоимость нашего основного средства «собрана» на счете 08.03, принимаем его к учету (вводим в эксплуатацию) документом «Принятие к учету ОС»:

При заполнении карточки ОС подбираем наиболее подходящую группу по ОКОФ:

Заполняем вкладку «Бухгалтерский учет». Срок полезного использования в БУ мы можем поставить в соответствии с ранее выбранной группой из ОКОФ, либо установить самостоятельно по решению комиссии, состоящей из компетентных сотрудников организации, которые могут определить наиболее подходящий срок полезного использования объекта, в течение которого объект приносить организации экономические выгоды.

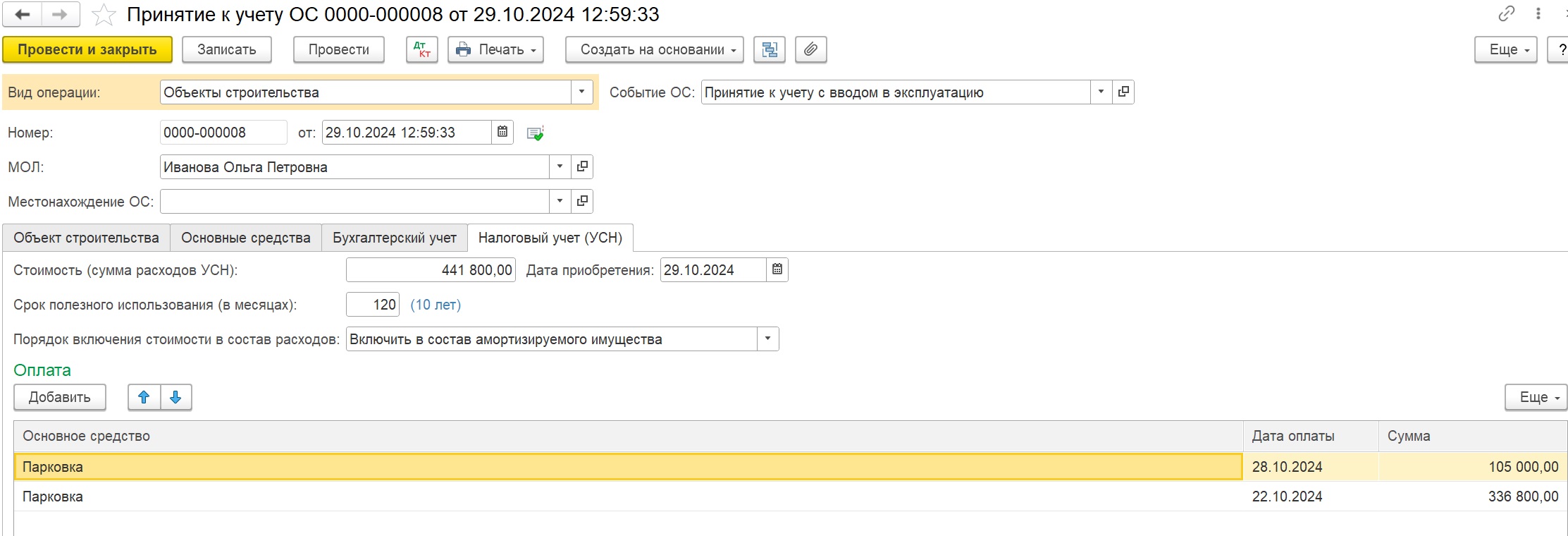

Теперь внимательно заполняем вкладку «Налоговый учет». Вносим сумму расходов, которые мы собрали на счете 08.03 по данному объекту, выбираем пункт «Включить в состав амортизируемого имущества» в поле «Порядок включения стоимости в состав расходов», заполняем даты оплаты в соответствии с фактическими датами оплаты стоимости материалов и услуг поставщикам.

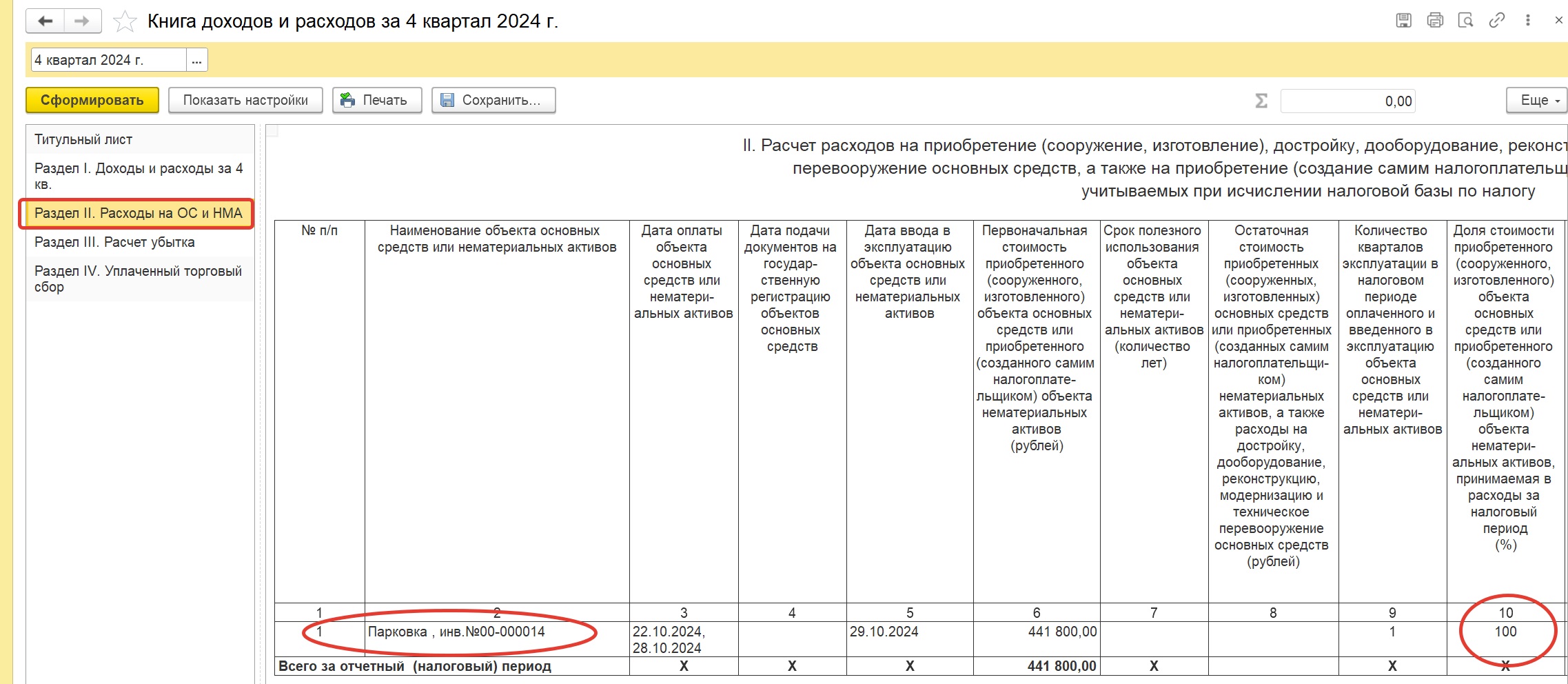

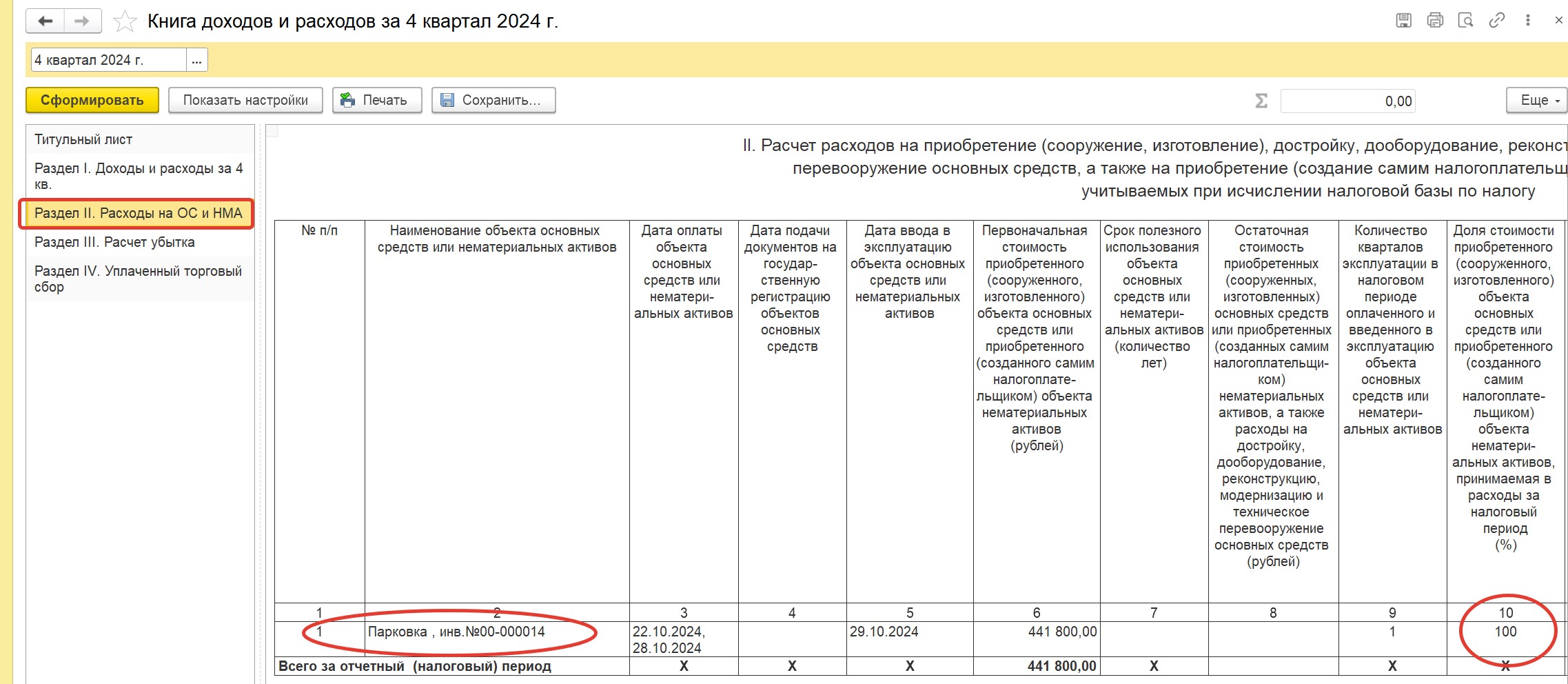

Для проверки правильности принятия к учету делаем закрытие всех месяцев по декабрь включительно, и формируем Книгу учета доходов и расходов за 4 квартал 2024 г.

В Книге мы видим, что вся стоимость нашей парковки принята в расходы в 4м квартале 2024г., поскольку именно в этом квартале мы ввели наше ОС в эксплуатацию.

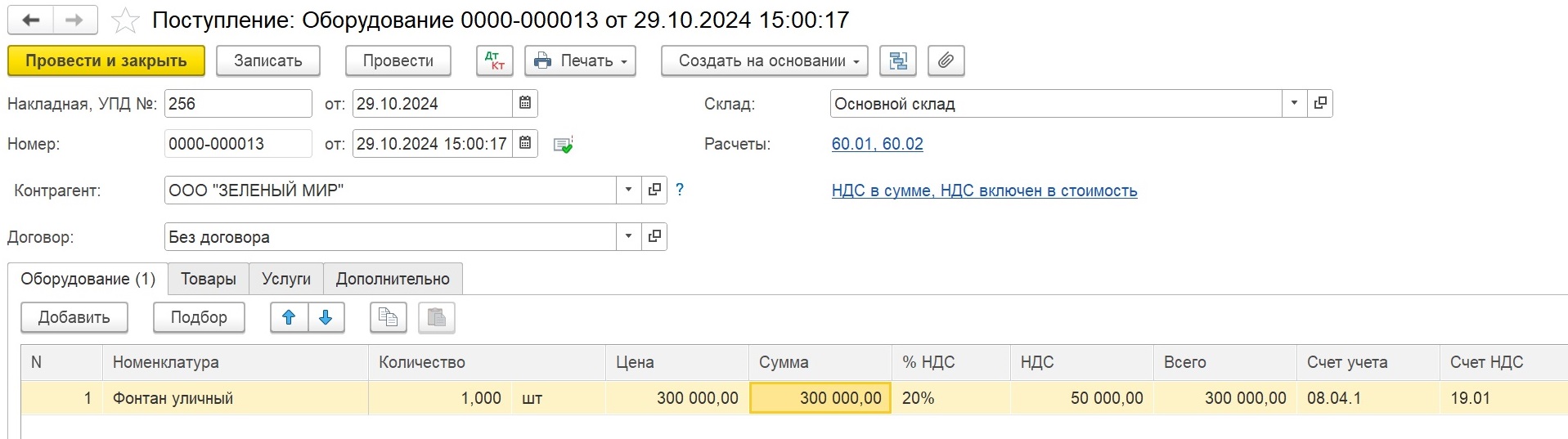

В нашем примере также был приобретен фонтан, стоимость которого мы не можем принять в расходы по УСН. Сделаем документ поступления оборудования:

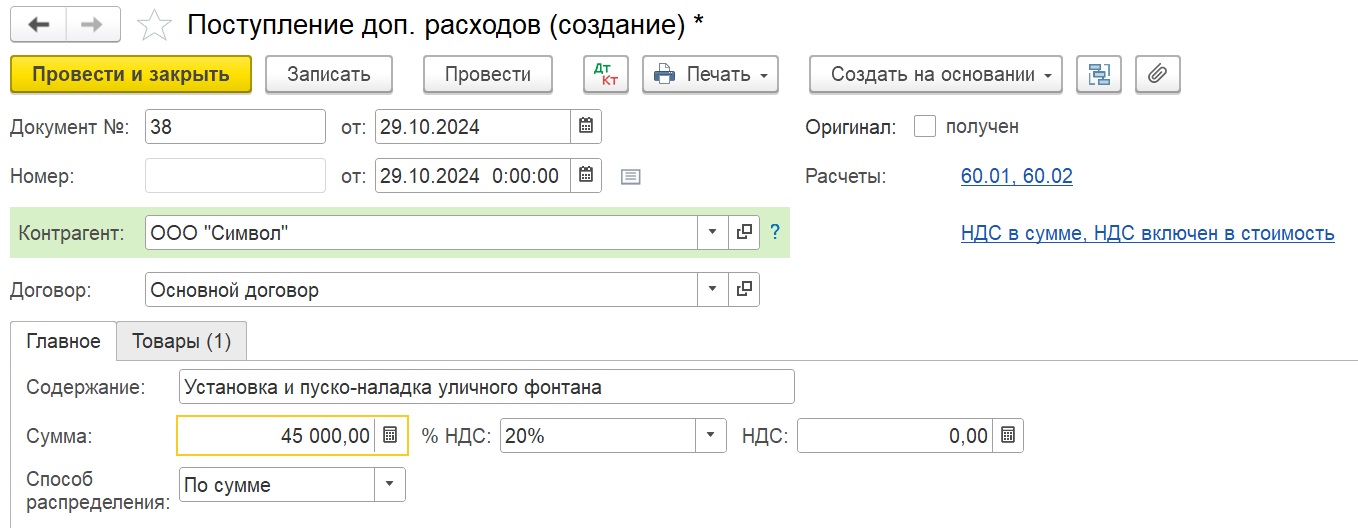

Услуги по монтажу фонтана принимаем как доп. расходы на основании документа поступления:

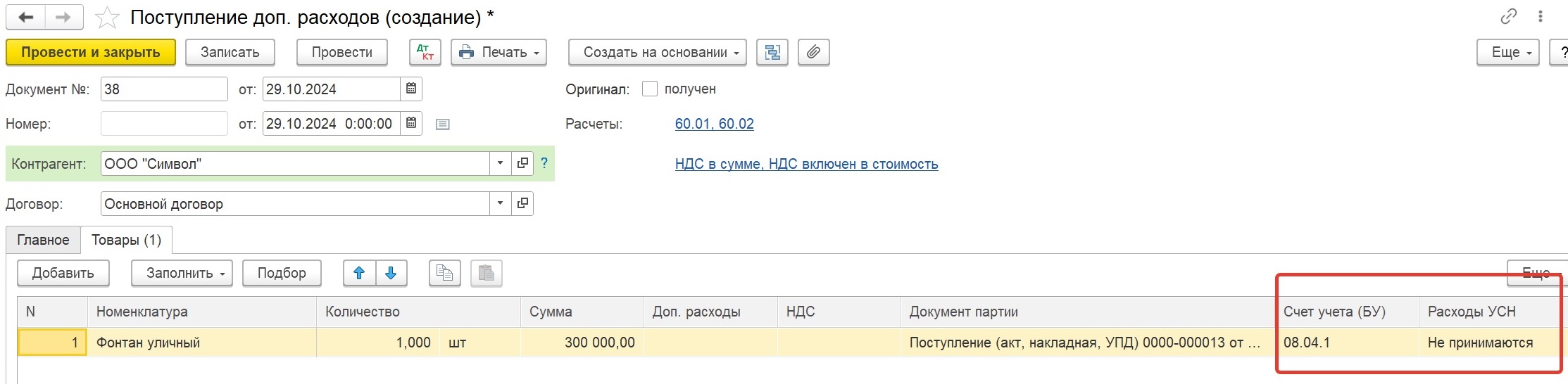

На вкладке «Товары» в графе «Расходы УСН» выбираем вариант «Не принимаются»:

Формируем оборотно-сальдовую ведомость по счету 08

На счете 08.04.1 отражена стоимость приобретенного фонтана, включая монтаж и пуско-наладочные работы.

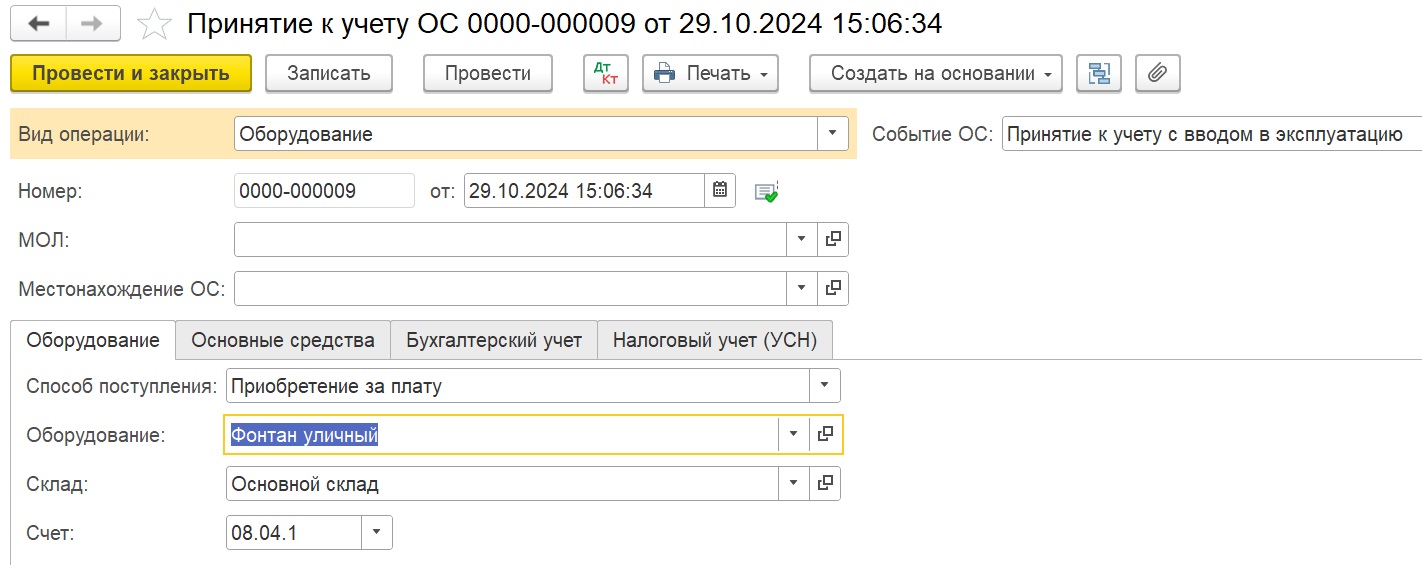

Теперь создаем документ «Принятие к учету ОС».

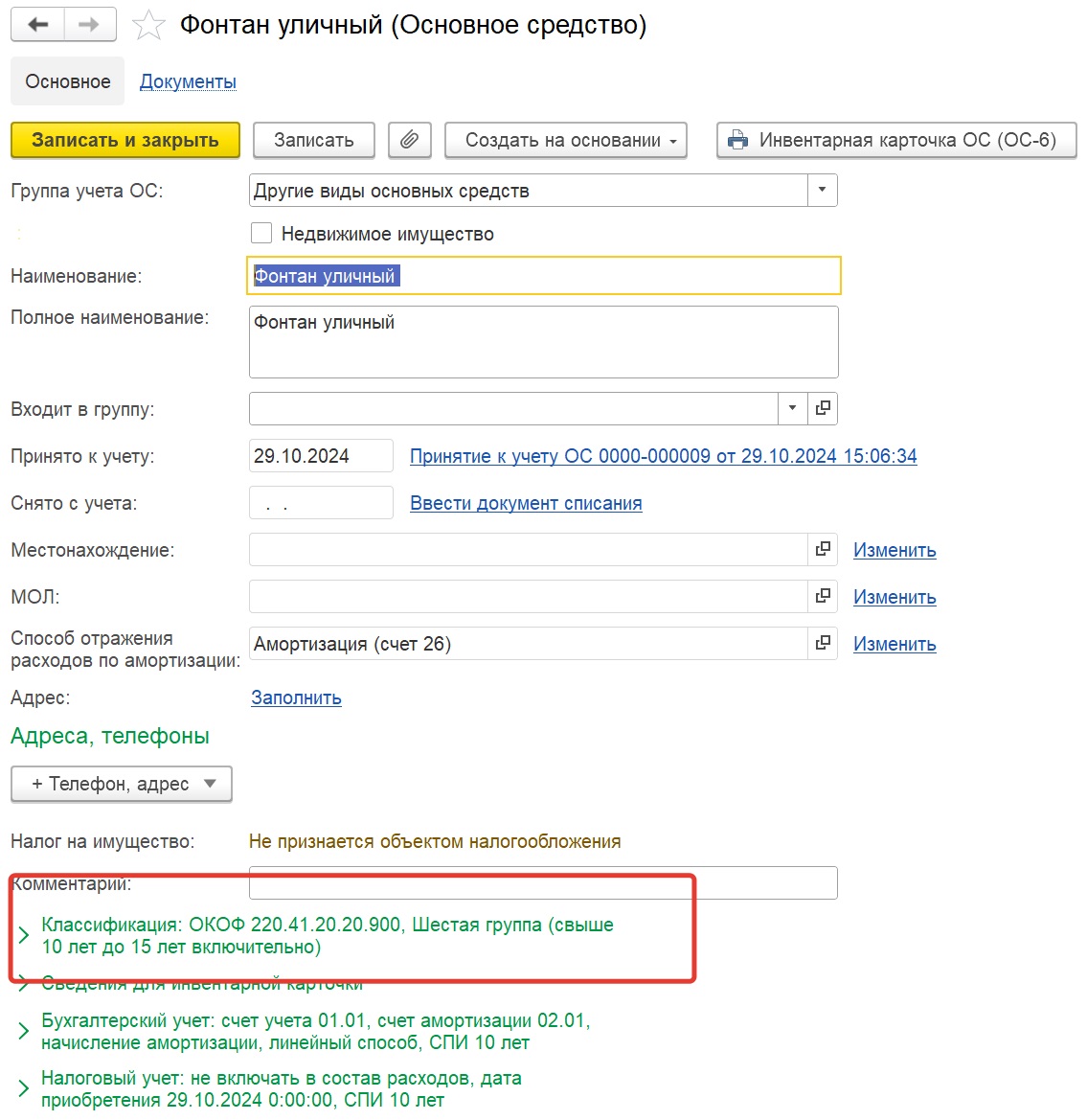

В карточке основного средства выбираем наиболее подходящий код ОКОФ:

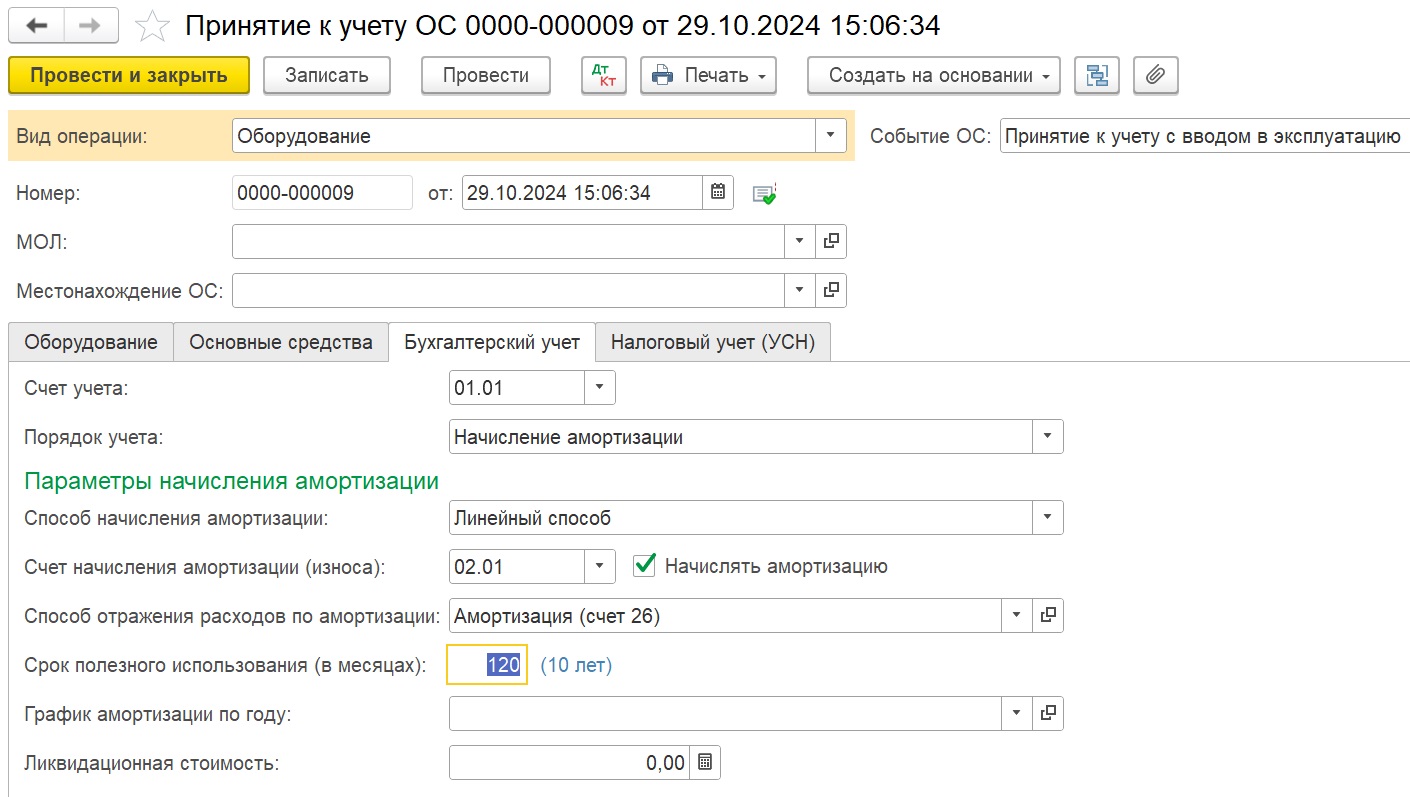

На вкладке «Бухгалтерский учет» заполняем поля «Срок полезного использования» и счет учета амортизации:

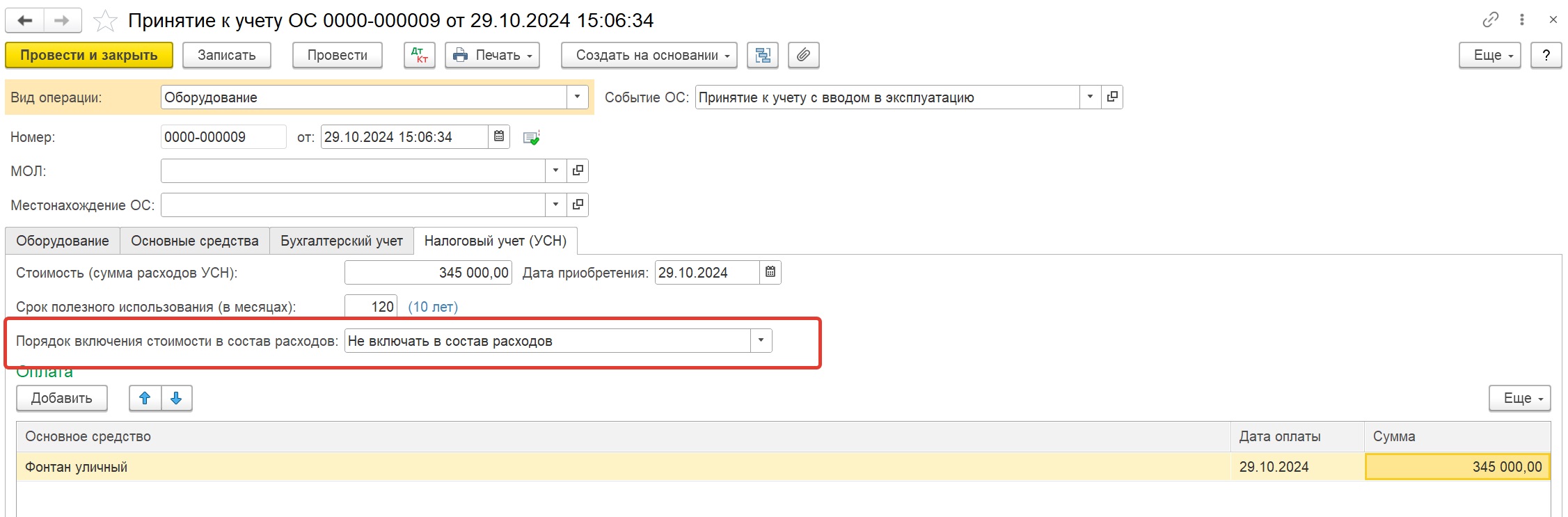

Теперь внимательно заполняем вкладку «Налоговый учет». Вносим сумму расходов, которые мы собрали на счете 08.03 по данному объекту, заполняем даты оплаты в соответствии с фактическими датами оплаты стоимости материалов и услуг поставщикам. И самое важное выбираем пункт «Не включать в состав расходов» в поле «Порядок включения стоимости в состав расходов», так как ранее мы определились, что мы не можем принять расходы на это основное средство по налогу УСН.

Для проверки правильности принятия к учету делаем закрытие всех месяцев по декабрь включительно, и формируем Книгу учета доходов и расходов за 4 квартал 2024 г.

Мы видим, что расходы на Фонтан уличный не отразились в Книге учета доходов и расходов, как мы и планировали. В книге только парковка.

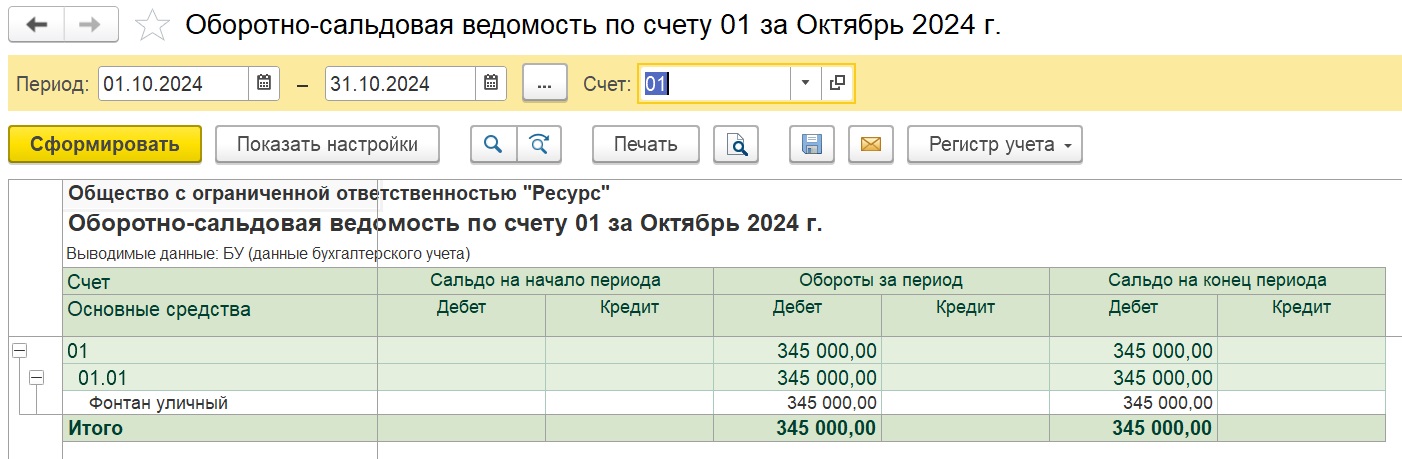

При этом наше основное средство «Фонтан уличный» отражено на счете 01 в бухгалтерском учете:

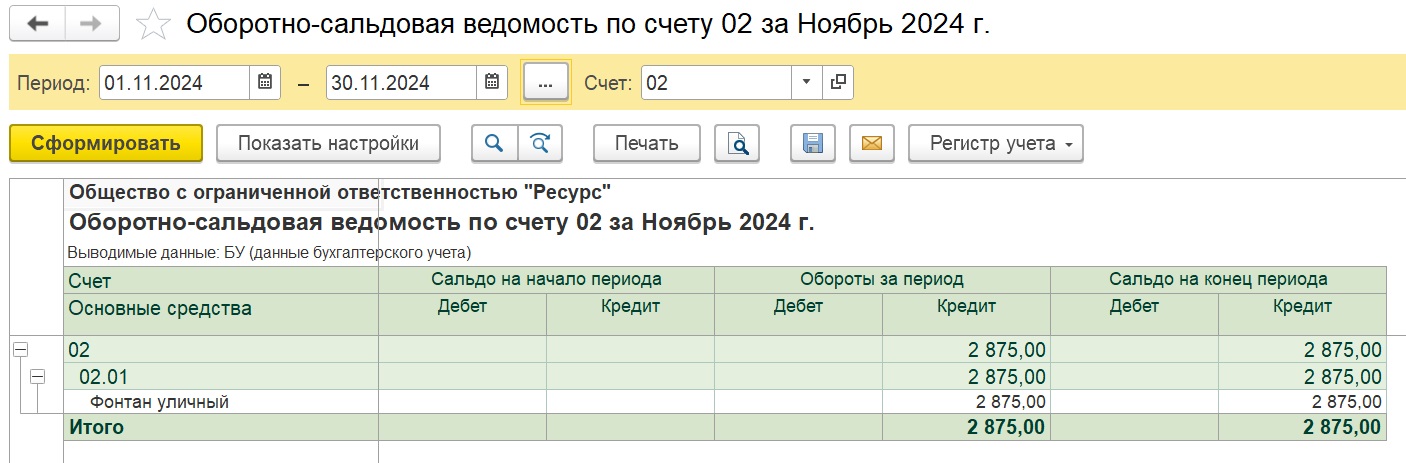

И по нему начисляется амортизация в бухгалтерском учете:

Автор статьи: Евгения Шимова

Понравилась статья? Подпишитесь на рассылку новых материалов