Расходы на рекламу в бухгалтерском и налоговом учете

- Опубликовано 28.01.2020 09:16

- Автор: Administrator

- Просмотров: 38840

Как говорил Людвиг Метцель – создатель первого рекламного агентства: «Реклама – двигатель торговли». Как он был прав в своём 19 веке! Реклама в последнее время набрала такую популярность, что теперь она повсюду: интернет, радио, «холодные» звонки, общественный транспорт, листовки, раздаваемые на улицах города. Но, к сожалению, не все виды рекламы можно в полном объёме принять к расходам в налоговом учёте.

В плане учёта и отражения расходы на рекламу разделяют на нормируемые и ненормируемые. К рекламе, которую разрешается принять в полном объёме к расходам, связанным с производством и реализацией, можно отнести затраты на мероприятия через средства массовой информации, наружную рекламу, участие организации в выставках, ярмарках и иных аналогичных мероприятиях, а также на изготовление рекламных брошюр и каталогов. Эти нормы закреплены в пункте 4 статьи 264 НК РФ. Все остальные виды рекламы отражаются в налоговом учёте в размере равном не более 1% от выручки от реализации отчётного периода.

В бухгалтерском учёте расходы на рекламу принимаются в полном объёме и относятся к прочим расходам, связанным с производством и реализацией, что следует из пункта 1 статьи 264 НК РФ. В связи с тем, что в налоговом учёте часть рекламных расходов отражается с учётом нормирования, суммы сверх нормы относятся к постоянным разницам. В соответствии с ПБУ 18/02 постоянные разницы приводят к появлению постоянного налогового обязательства. Если в следующем отчётном периоде суммы выручки нарастающим итогом с начала года будет достаточно для принятия в целях налога на прибыль ранее не учтённых рекламных расходов, то будет признан постоянный налоговый актив. Рассмотрим отражение расходов на рекламные мероприятия в программе 1С: Бухгалтерия 8.

Документы, которыми могут быть отражены расходы на рекламу в программе, зависят от метода их поступления в организацию. Так расходы могут быть подтверждены чеками, предоставляемыми подотчётным лицом, накладными или актами выполненных работ от поставщиков, а также требованиями-накладными на списание товаров или материалов со склада в рекламных целях.

Учёт ненормируемых рекламных расходов

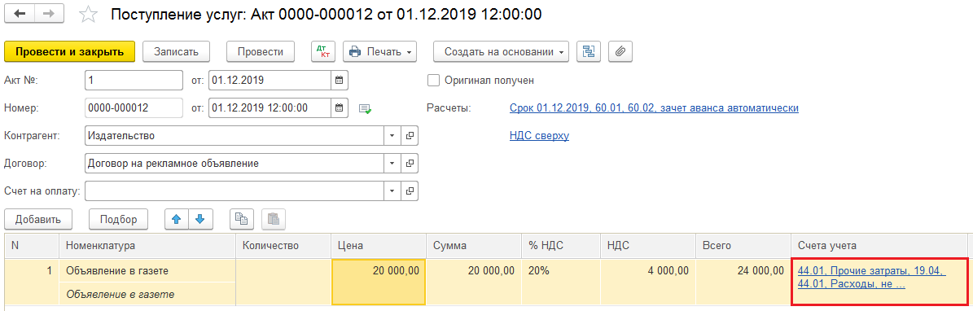

Предположим, мы заказали рекламу в газете, и издательство предоставило нам отчётные документы: договор на оказание услуг, акт выполненных работ, счёт и счёт-фактуру. Хочется отметить, что на форумах часто обсуждают тему: «Надо ли прикладывать к акту сам выпуск газеты с рекламным объявлением?» В налоговом кодексе прямого указания к такому действию нет, но если боитесь споров с инспекторами, то лишним не будет.

Для отражения операции введём документ «Поступление (акты, накладные)» в разделе «Покупки» с видом поступления «Услуги (акт)». Заполним номер и дату акта, наименование издательства или рекламного агентства, предоставившего услуги, и реквизиты договора.

В табличной части необходимо указать наименование услуги, её стоимость и заполнить счёт затрат. Чаще всего, расходы на рекламу отражают на 44 счёте с субконто «Прочие расходы», но также можно использовать и 26 счёт.

Остаётся провести документ и зарегистрировать счёт-фактуру.

Учёт нормируемых рекламных расходов

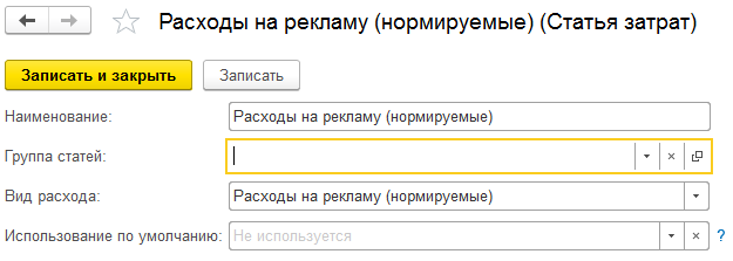

Учёт нормируемых расходов несколько отличается от предыдущего примера в отношении принятия этих затрат в налоговом учёте. Для выполнения условия отнесения расходов на нормируемые необходимо выбирать для счета затрат субконто с видом расходов по НУ: «Расходы на рекламу (нормируемые)».

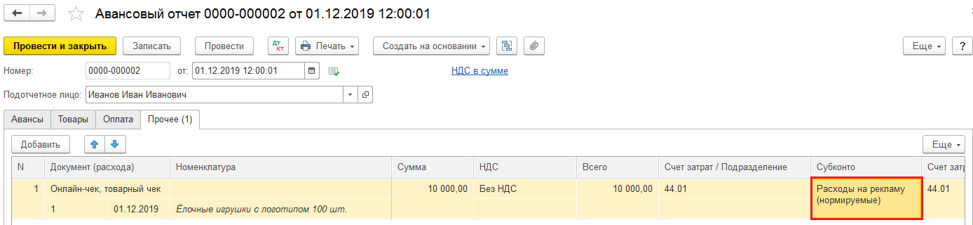

Предположим, маркетолог нашей компании приобрёл 100 новогодних игрушек с логотипом для раздачи их прохожим в рекламных целях. Для начала введём новую статью затрат в разделе «Справочники». Наименование можно указать любое, например, расходы на рекламу, рекламная акция или затраты на рекламные сувениры. А вот вид расхода обязательно – «Расходы на рекламу (нормируемые)».

Затем введём авансовый отчёт на вкладке «Банк и касса». Заполним графу «Подотчётное лицо». Вносить операции по отражению расходов на рекламу будем на вкладке «Прочие». Укажем наименование, дату и номер предоставленных документов, содержание операции, сумму и НДС. В графе «Счёт затрат» выбираем 26 или 44 счёт, а в субконто – созданную нами заранее статью затрат «Расходы на рекламу (нормируемые).

Определение норматива

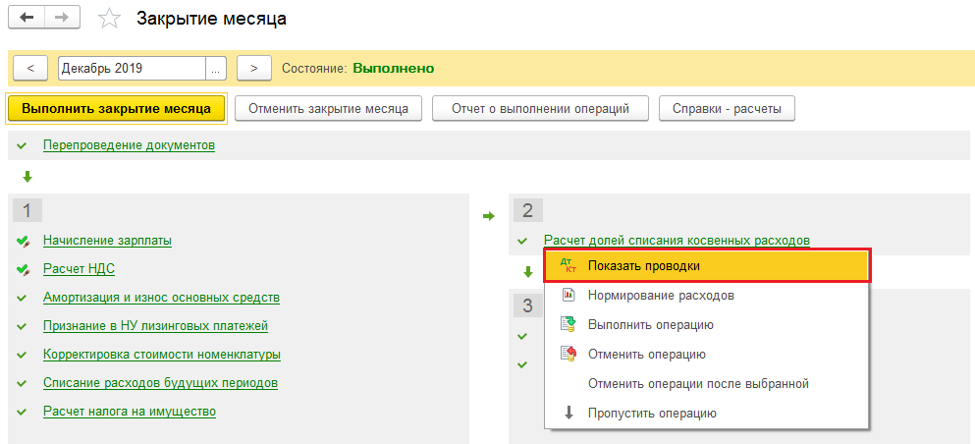

Как уже говорилось ранее, нормируемые рекламные расходы принимаются в налоговом учёте в сумме, не превышающей 1% от выручки. А выручка может быть определена лишь в конце периода, то есть при закрытии месяца. Перейдём в раздел «Операции» и выберем пункт «Закрытие месяца». После нажатия на кнопку «Выполнить закрытие месяца», проанализируем операцию «Расчёт долей списания косвенных расходов». Для этого нажмём на данную строку и из выпадающего меню выберем «Показать проводки».

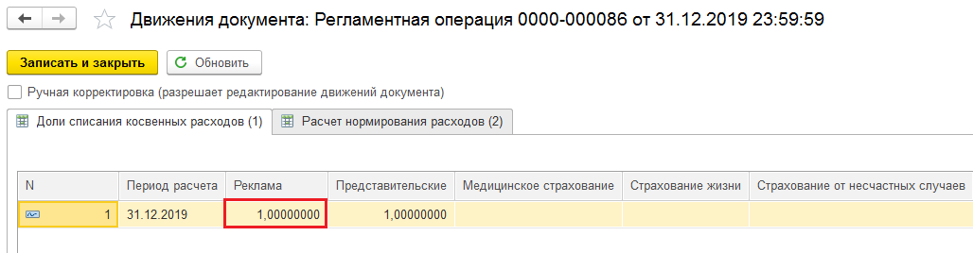

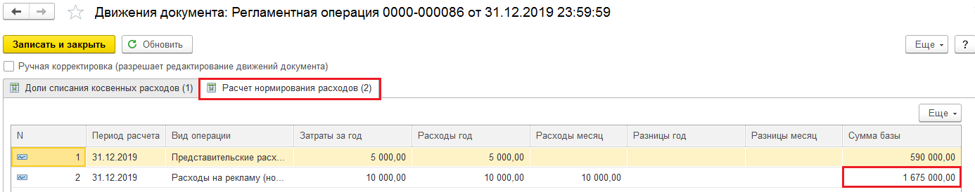

В графе «Реклама» мы видим долю принимаемых к налоговому учёту расходов. Значение равное единице означает, что затраты в полном объёме были приняты. На вкладке «Расчёт нормирования расходов» есть возможность посмотреть размер рассчитанного норматива.

Всего расходов на рекламные мероприятия в нашем примере было на 10000 рублей, а выручка составила 1675000 рублей. Соответственно 1% от выручки – это 16750 рублей, что больше понесённых нами затрат.

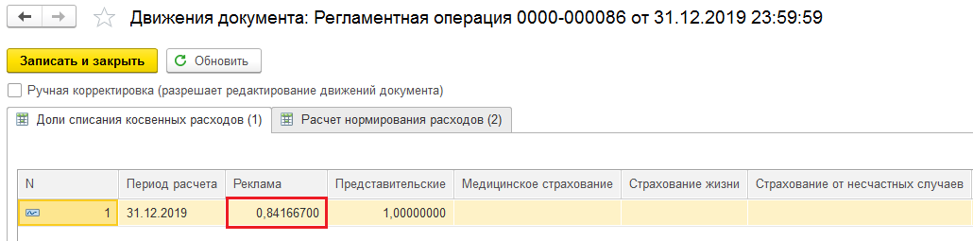

А если бы размер выручки не позволил нам принять 100% расходов в налоговом учёте? Тогда в проводках доля допустимых затрат выглядела бы так:

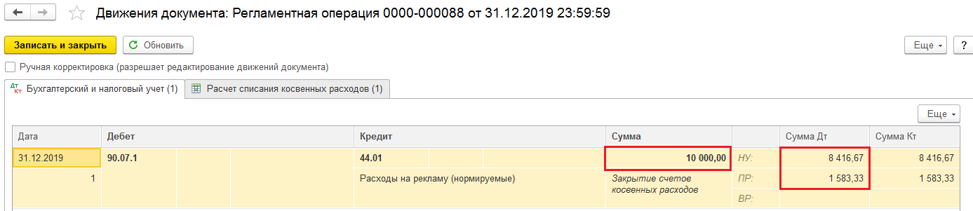

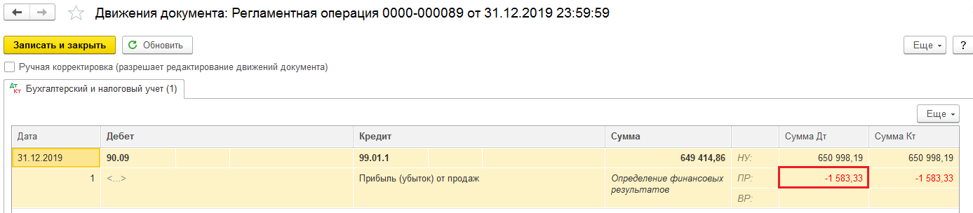

Исходя из нашего примера, расходы приняты на 84%. То есть, если расходы в бухгалтерском учёте были равны 10000 рублей, то в налоговом учёте мы смогли принять лишь 8416,67 рублей. Разницу между бухгалтерской и налоговой суммой затрат мы можем увидеть в операциях «Закрытие счет 44 «Издержки в обращении» и «Закрытие счетов 90, 91».

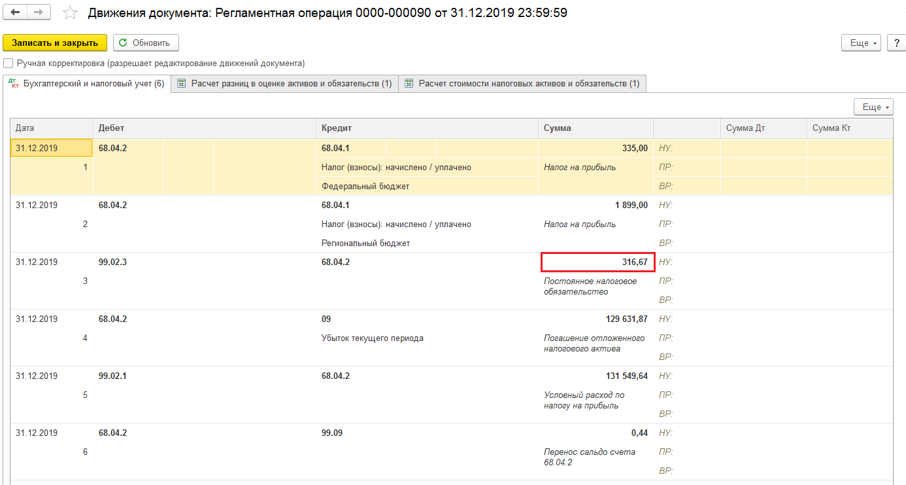

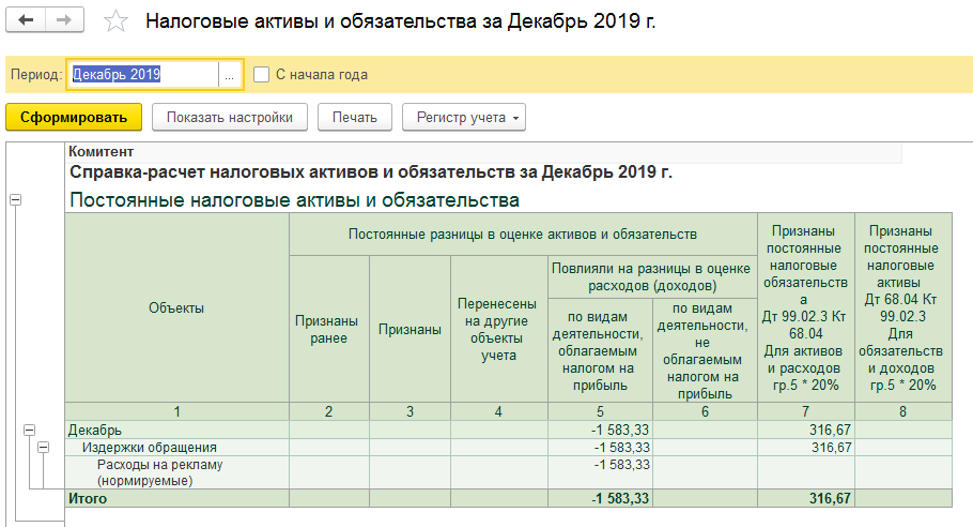

При выполнении операции «Расчёт налога на прибыль» программа должна признать постоянное налоговое обязательство в размере 20% (ставка налога на прибыль) от постоянной разницы. По данным нашего примера – это 1583,33 х 20% = 316,67 рублей.

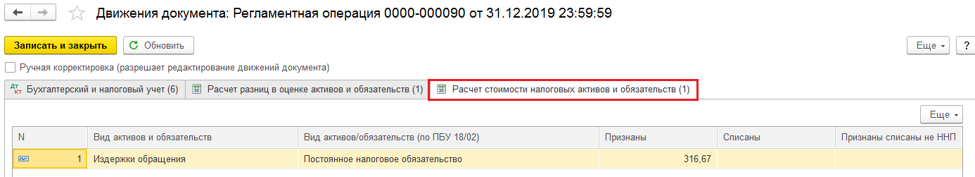

На вкладке «Расчёт стоимости налоговых активов и обязательств» можно посмотреть исходя из каких расходов сформировалось постоянное налоговое обязательство.

Также если мы нажмём на строку «Расчёт налога на прибыль» и из выпадающего меню выберем справку-расчёт «Налоговые активы и обязательства», то увидим сумму разницы и статью расходов, исходя из которых возникло налоговое обязательство.

Автор статьи: Алина Календжан

Понравилась статья? Подпишитесь на рассылку новых материалов