Распределение фиксированных взносов ИП за себя при совмещении УСН и ПСН в 1С: Бухгалтерии предприятия ред. 3.0

- Опубликовано 22.04.2022 15:19

- Автор: Administrator

- Просмотров: 51627

В сети гуляет множество домыслов, будто бы ежегодные фиксированные взносы, которые ИП без сотрудников платит за себя, при совмещении УСН и ПСН можно отнести в счет уменьшения любого из этих налогов. Причем как душе угодно: хоть на УСН, хоть на ПСН, хоть на обе системы налогообложения! В данной публикации нам придется разрушить этот миф и рассказать, как же на самом деле с точки зрения законодательства обстоит дело и как работает в этом случае программа 1С: Бухгалтерия предприятия ред. 3.0. Бонусом рассмотрим, как будут распределяться фиксированные страховые взносы в случае, если доход получен только по одному виду деятельности.

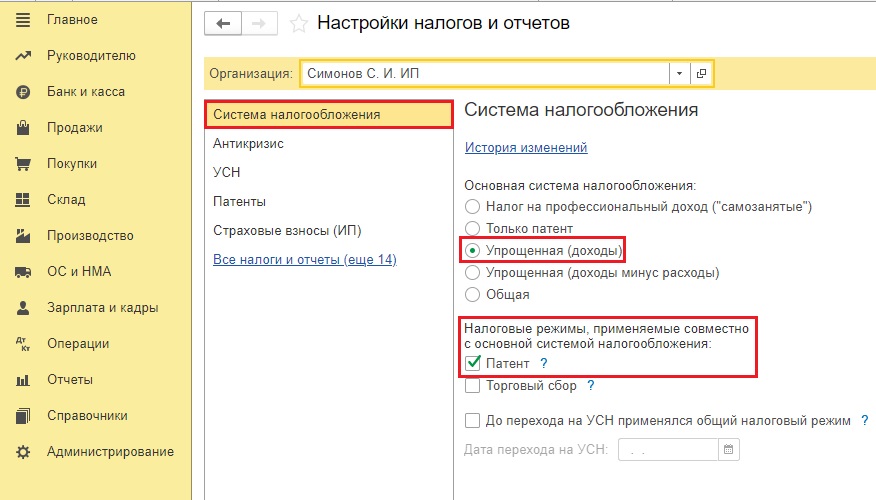

Итак, пусть у нас есть ИП Симонов С.И, который совмещает сразу две системы налогообложения: УСН и патент. Проверить это можно в разделе «Главное» - «Налоги и отчеты» - «Система налогообложения».

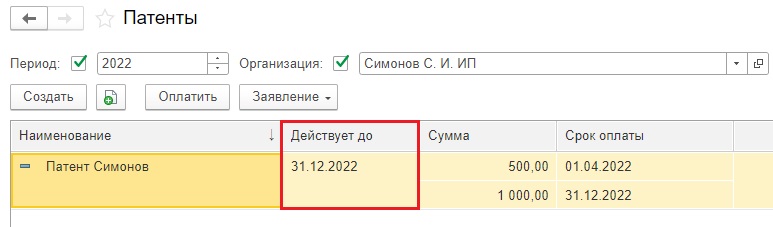

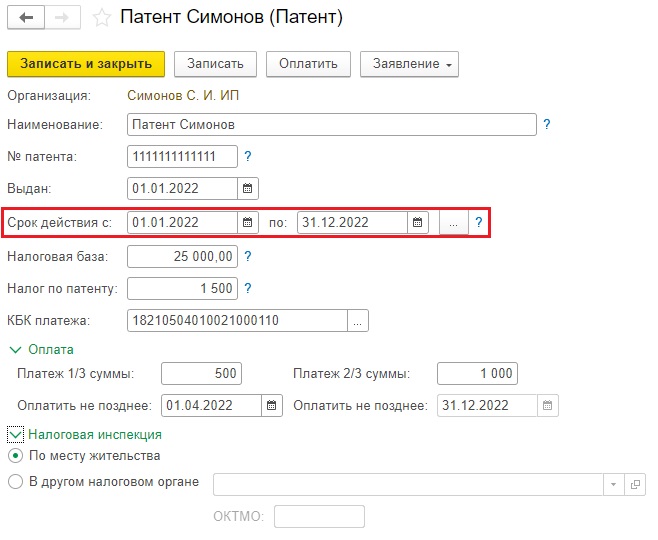

Тут же на вкладке «Патент» мы может увидеть действующий патент у этого индивидуального предпринимателя.

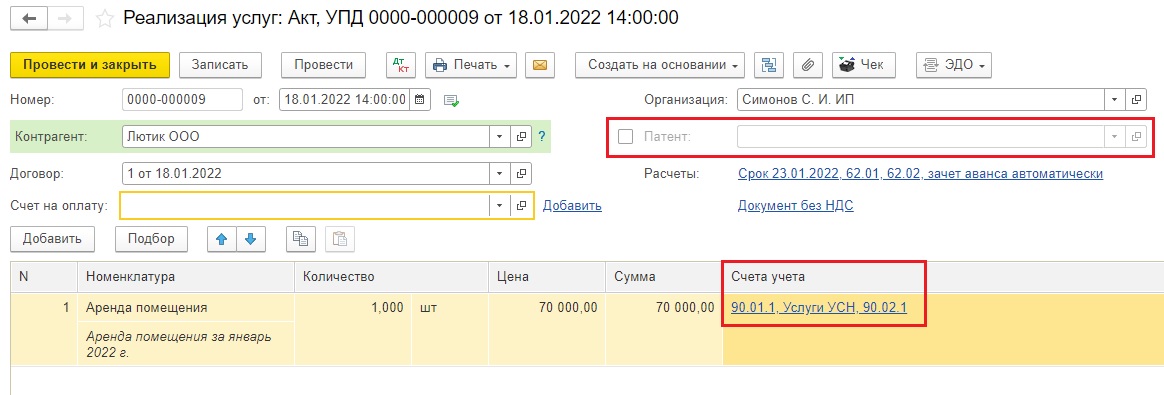

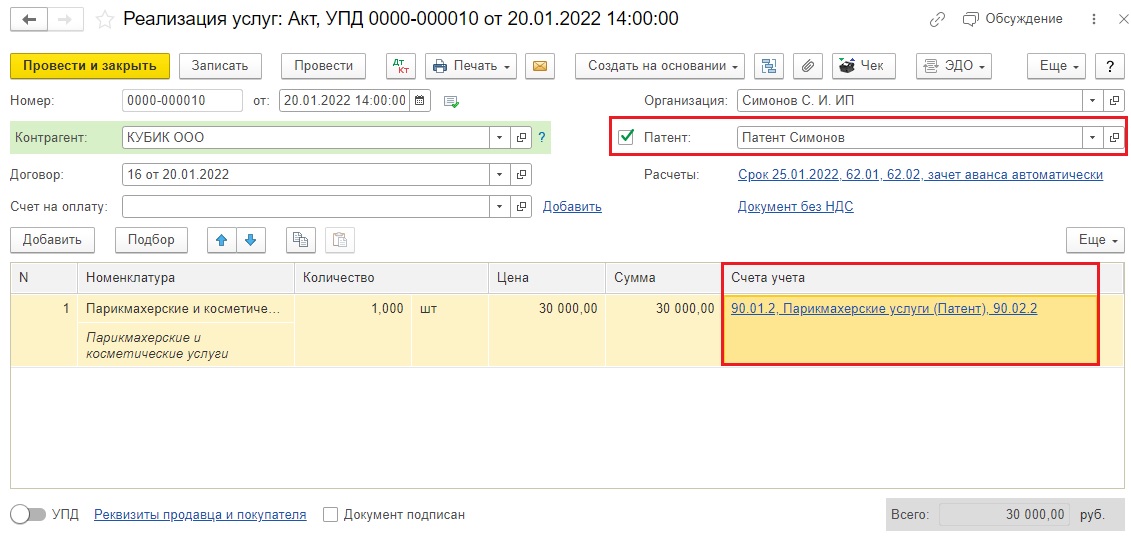

Создадим две реализации и два поступления денежных средств на расчетный счет: одну на УСН, вторую - на ПСН.

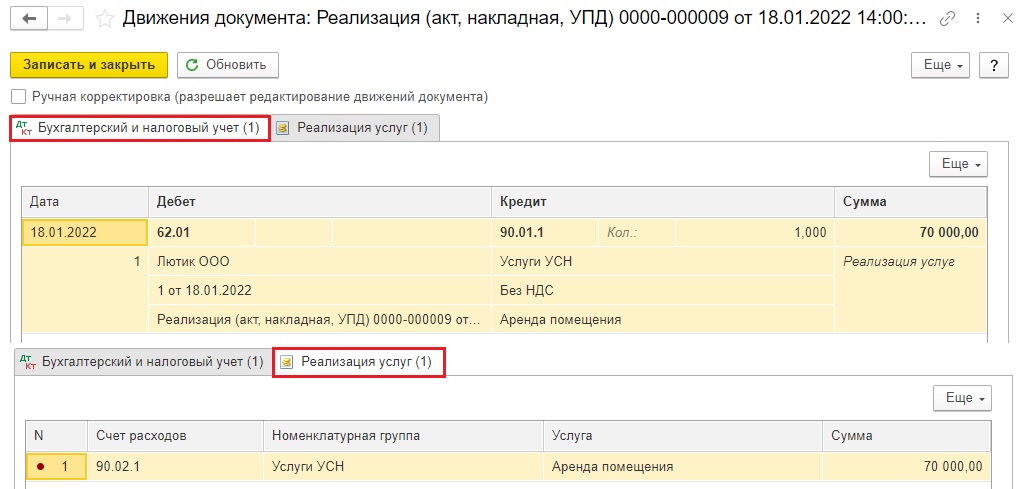

Первая реализация аренды услуг на 70 тысяч рублей будет относиться к УСН. Видим, что галочка патента не стоит, счет учета выбран 90.01.1.

Движения документа отчетливо показывают, что никаких регистров, связанных с патентом, нет.

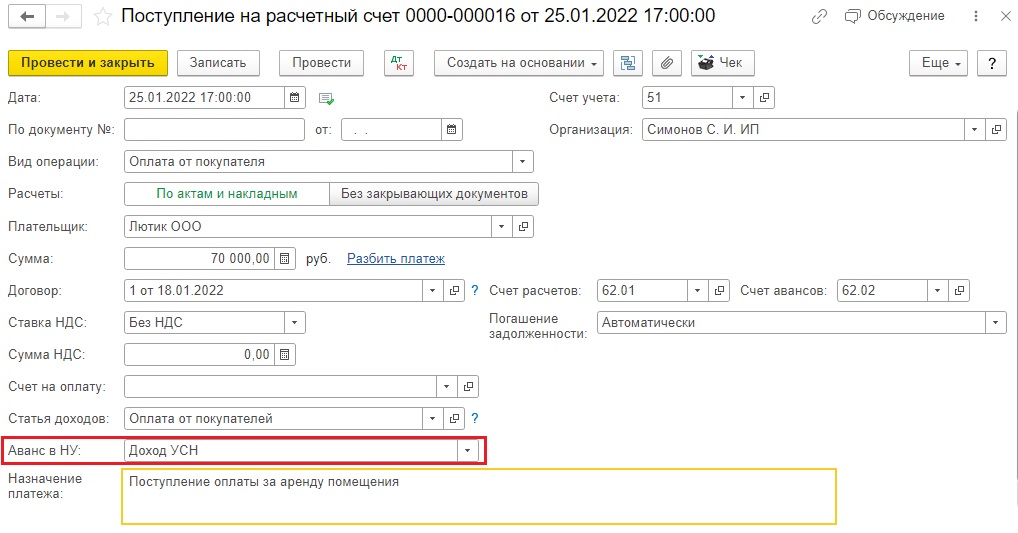

Введем поступление денежных средств за эту услугу от контрагента:

В проводках документа появился регистр УСН Книга учета доходов и расходов. В нем и отразилась запись поступления дохода по УСН.

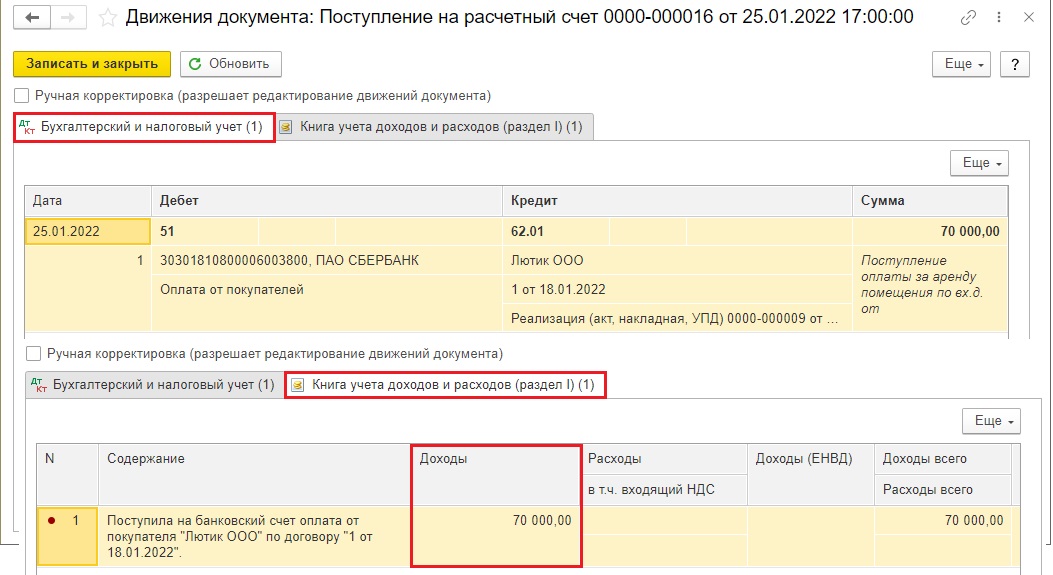

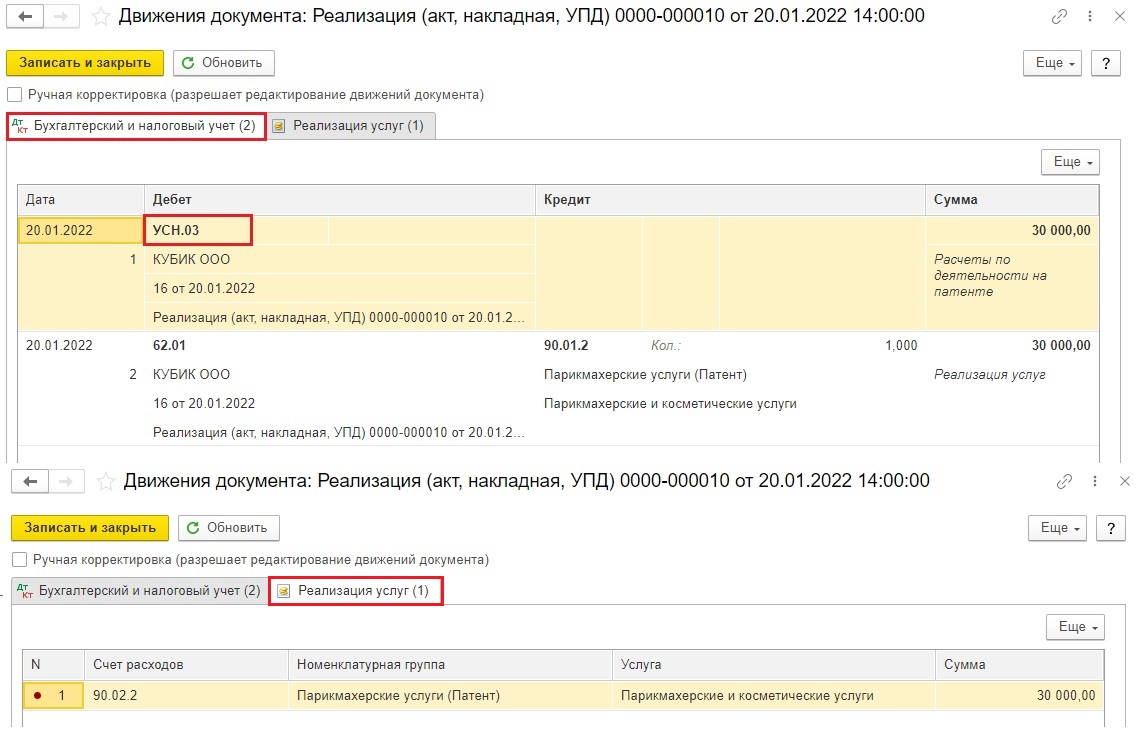

Далее создадим аналогичные документы реализации услуг и поступления оплаты за них в размере 30 тысяч рублей для патентной системы налогообложения.

В документе реализации стоит галочка патента, счета учета выбраны для особой системы налогообложения 90.01.2 и 90.02.2.

В проводках документа появился специальный счет УСН.03, относящийся к расчетам по деятельности на патенте.

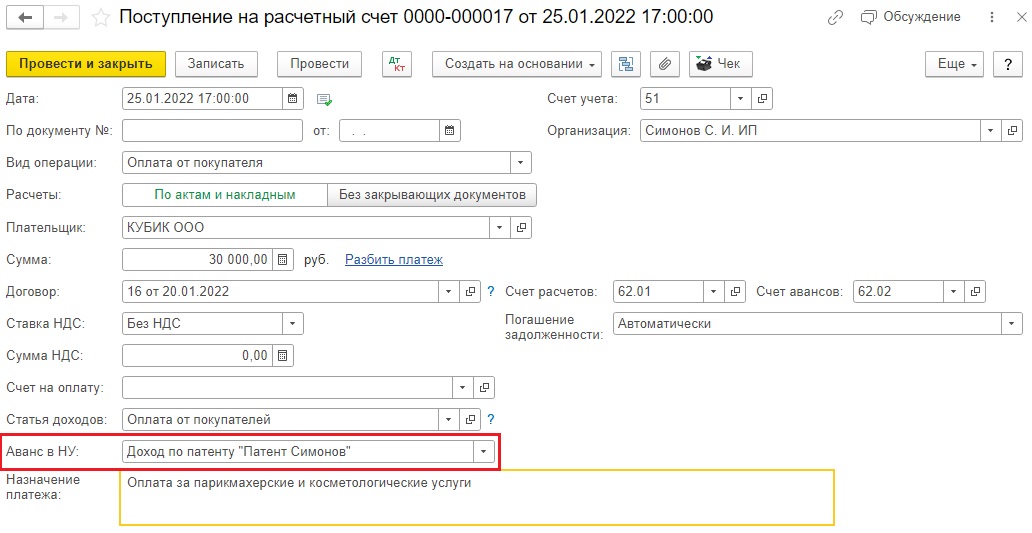

В поступлении денежных средств по строке «Аванс в НУ» выбран доход по патенту.

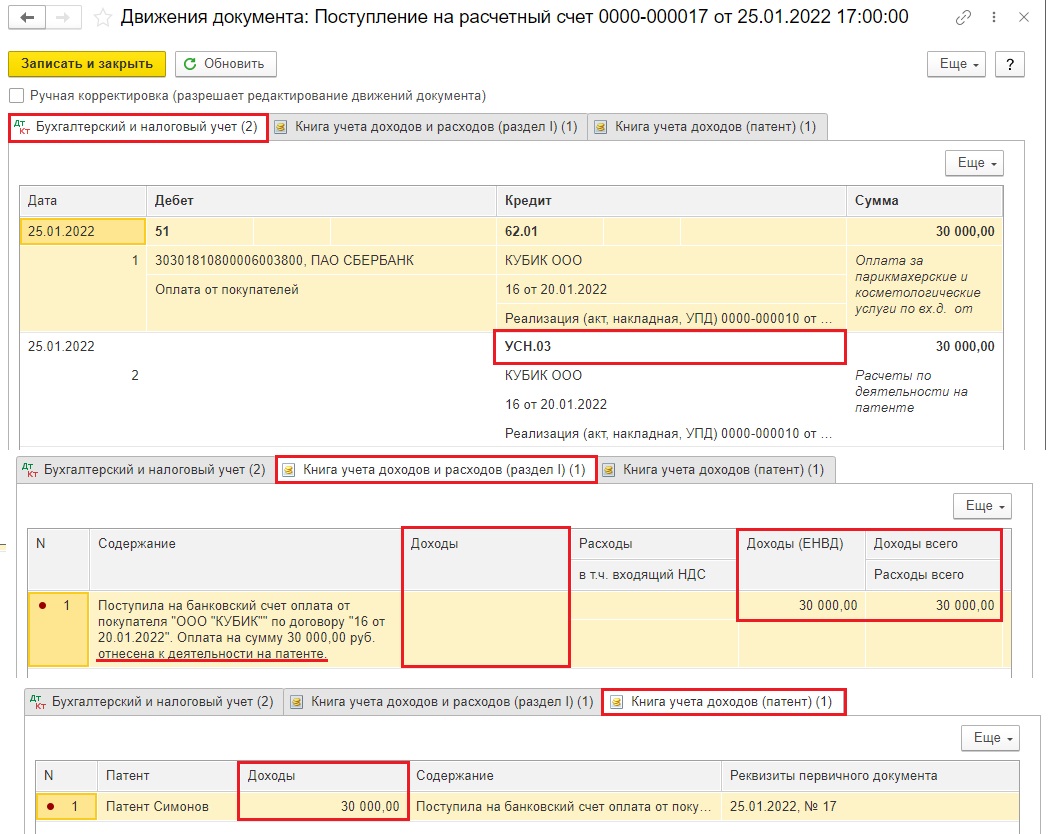

В проводках документа появляются сразу 3 регистра:

- первый регистр «Бухгалтерский и налоговый учет» закрывает взаиморасчеты с контрагентом;

- второй регистр «Книга учета доходов и расходов», который относится к УСН, заполнен по строке «Доходы всего», что как раз и означает, что данная сумма попала не в доход по УСН, а в доход по патенту. Плюс в расшифровке записи книги написано, что оплата отнесена к деятельности на патенте;

- третий регистр «Книга учета доходов (патент)» говорит сам за себя, он отчетливо отражает попадание доходов именно в книгу учета доходов по патенту.

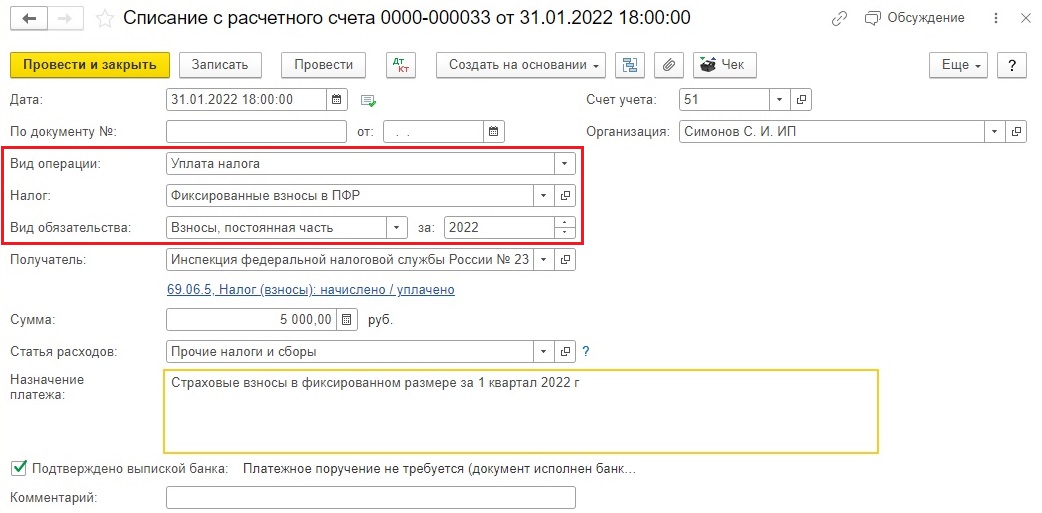

Теперь, когда у нас есть доходы от деятельности и на УСН, и на ПСН, введем оплату фиксированных взносов ИП за себя.

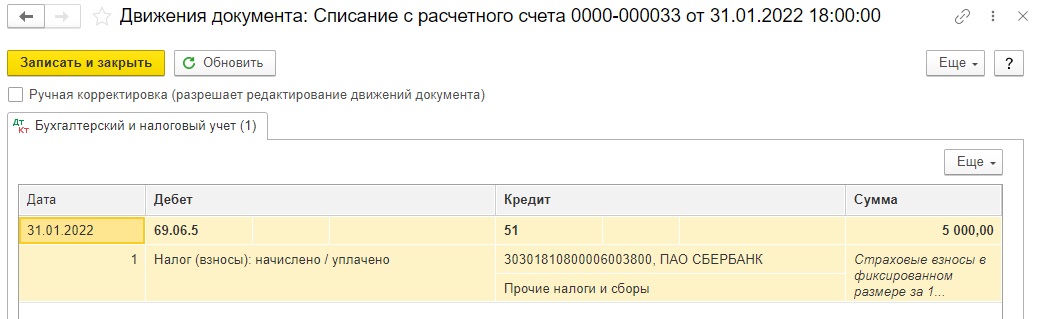

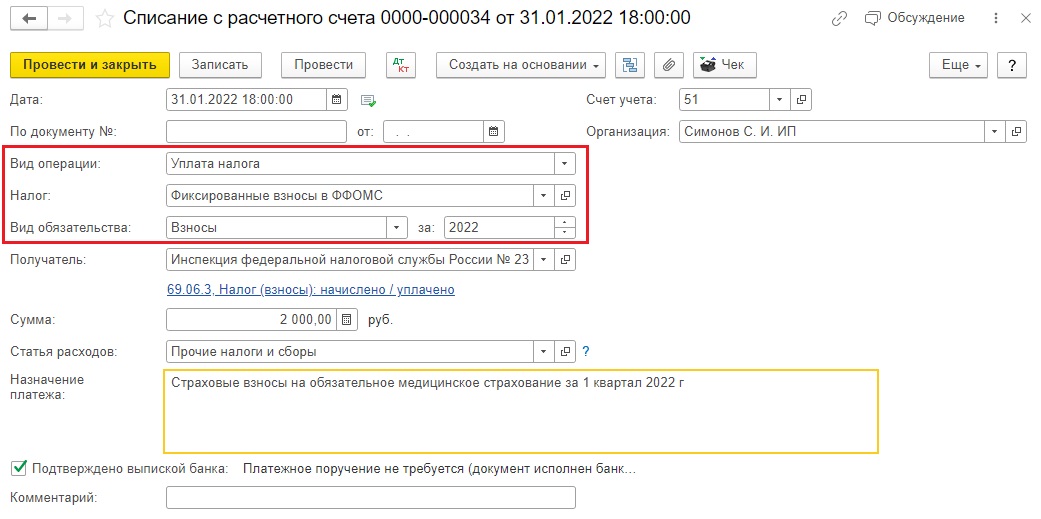

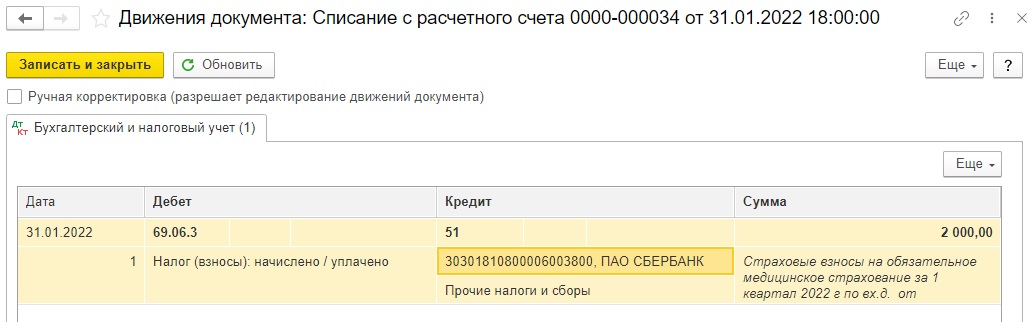

Допустим, ИП оплатил часть фиксированных страховых взносов за 1 квартал 2022 года: 5000 рублей взносы в ПФР и 2000 рублей взносы в ФОМС.

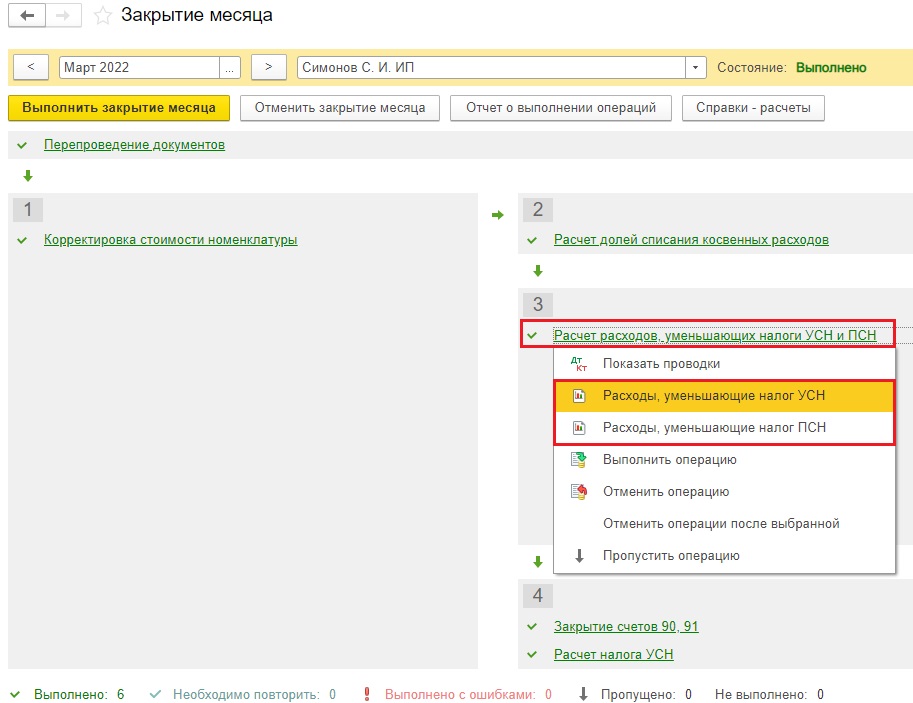

Далее запускаем регламентную операцию «Закрытие месяца» и закрываем первый квартал 2022 г.

Нас интересует пункт 3 «Расчетов расходов, уменьшающих налоги УСН и ПСН».

Рассмотрим его подробно.

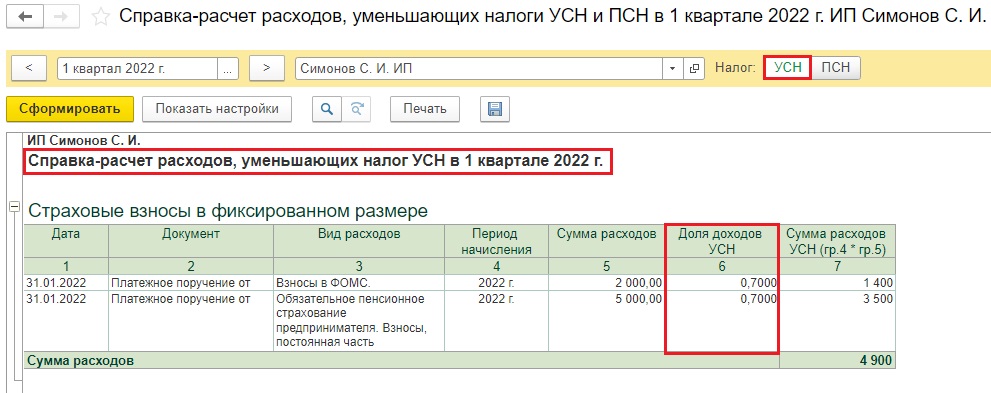

Откроем сначала справку-расчет расходов, уменьшающих налог УСН в 1 квартале 2022 г.

Видим, что в ней отобразились уплаченные фиксированные страховые взносы за себя в размере 5000 и 2000 рублей, однако в сумму расходов по УСН пошла только часть с этих взносов в размере 1400 и 3500 рублей. Почему?

Всё дело в законодательстве.

В случае совмещения УСН и ПСН предприниматели обязаны вести раздельный учет доходов и расходов (п. 8 ст. 346.18 НК РФ). Это касается и расходов в виде уплаченных страховых взносов.

Если разделить расходы невозможно (к примеру, сотрудники заняты в обоих видах деятельности), то они распределяются пропорционально долям доходов, полученных в рамках каждого спецрежима, в общем объеме дохода.

По такому же принципу ИП должен распределять и взносы за себя (письмо ФНС России от 30.11.2021 № СД-4-3/16722@, п. 7 письма Минфина России от 29.12.2020 № 03-11-03/4/116148).

В связи с этим ИП следует распределить между спецрежимами сумму взносов, уплаченных за себя, пропорционально доле доходов от разных видов деятельности.

Посмотрим на наши доходы: итого ИП заработал 100 тысяч рублей за 1 квартал: из них 70 тысяч – доход УСН, 30 тысяч – доход ПСН. Мы специально взяли такие простые цифры, что вы поняли, как считается в 1С доля расходов по разным видам деятельности.

В справке-расчете мы как раз и видим, что доля доходов УСН составила 0,7, соответственно, программа сделала следующий расчет по пропорции:

2000 рублей * 0,7 = 1400 рублей

5000 рублей * 0,7 = 3500 рублей

Обе суммы пошли в расходы, уменьшающие налог УСН.

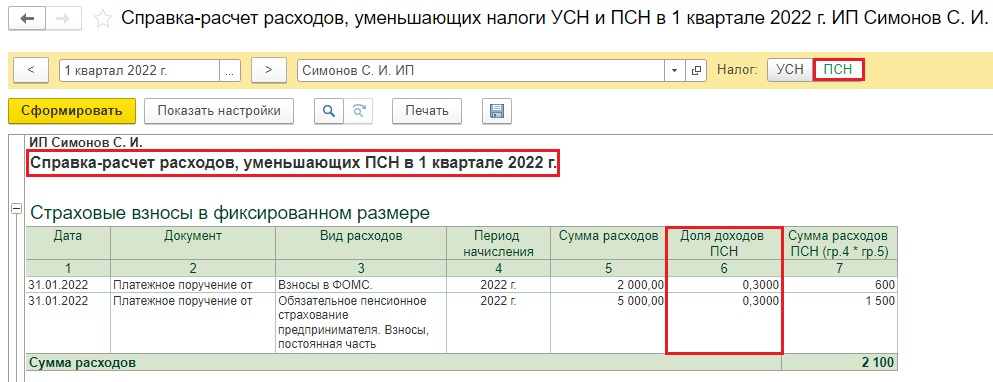

То же самое будет и в справке-расчете расходов, уменьшающих ПСН.

2000 рублей * 0,3 = 600 рублей

5000 рублей * 0,3 = 1500 рублей

Эти суммы пошли в расходы, уменьшающие налог ПСН.

Распределение фиксированных страховых взносов в случае, если доход получен только по одному виду деятельности

Такая ситуация – далеко не редкость.

По следам нашего примера и воспроизведем эту ситуацию. Пусть, у нас будет только доход по УСН в размере 70 тысяч за 1 квартал. Дохода по патенту нет.

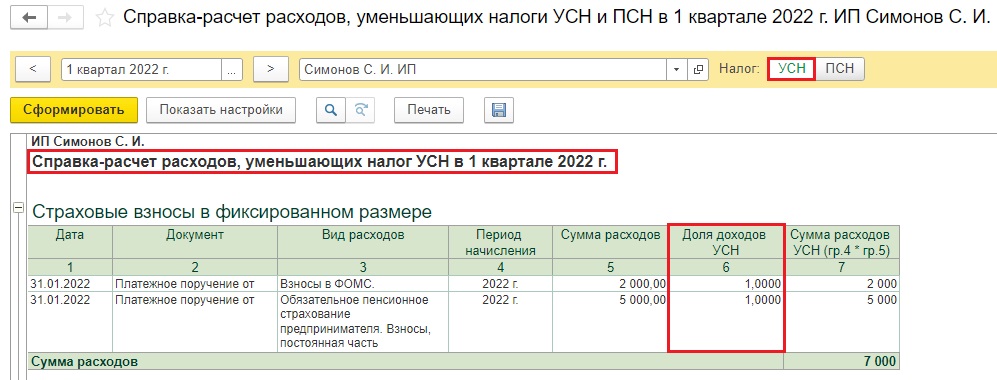

Сделаем закрытие месяца и посмотрим справки-расчеты.

Программа не видит поступления дохода по патенту, поэтому за 100% берет полную сумму доходов по УСН. Следовательно, все уплаченные фиксированные взносы попадают только в уменьшение налога по УСН.

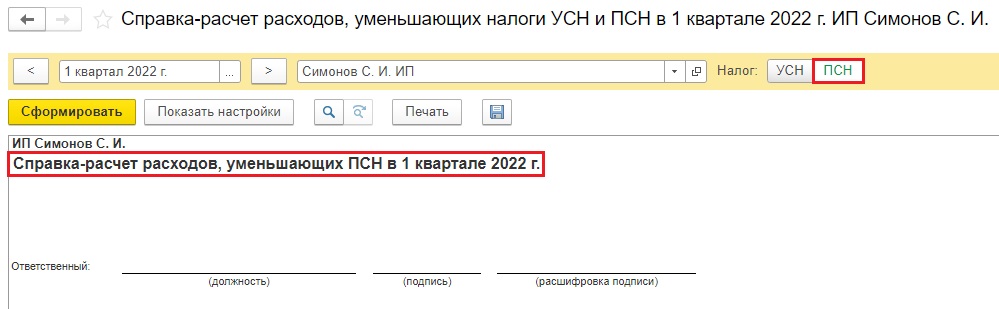

Справка-расчет по патенту остается пустой.

Такая же ситуация будет, если по патенту есть доходы, а по УСН нет.

Автор статьи: Ирина Плотникова

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии

А как уменьшение Патента на СВ (страховые взносы) отражается в ОСВ (в оборотке)?

Юлия, добрый день. Вы имеете в виду, что патент прекратил свое действие, новый патент не приобрели и теперь все взносы нового месяца должны лечь полностью на УСН?

Дарья, добрый день. Вы приводите старые письма Минфина, связанные с ЕНВД. Не стоит путать совсем разные системы налогообложения.

Теперь касаемо вашего вопроса. Аналогичный вопрос консультанты 1С задавали разработчикам 1С, хочу процитировать переписку и тема самым разрешить этот вопрос раз и навсегда:

Вопрос от консультанта 1С: Здравствуйте!

Бухгалтерия предприятия, редакция 3.0 (3.0.100.20)

Организация (ИП без сотрудников) применяет УСН (доходы) + патент.

Стабильно ИП оплачивает страховые взносы "за себя" (ПФР, ФСС). ИП имеет право уменьшить как сумму налога по патенту (в размере 100%), так и налог на УСН.

Сумма налога по патенту составляет 22 100,00 руб.

Во втором квартале ИП получает доход в размере 3 000,00 руб, которые не может отнести на патент, соответственно он падает на УСН.

За первое полугодие было оплачено страховых взносов на сумму 20 436,00 руб.

Автоматически программа при закрытии июня в регламентной операции "Расчет расходов, уменьшающих налоги УСН и ПСН" распределяет уплаченные налоги пропорционально полученного дохода и выходит, что на ПСН зачитывает 20 421,90 руб. и на УСН 14,01 руб.

По итогу июня рассчитывает налог УСН, который равен 180,00 руб - 14,01 руб (зачет) = 166,00 руб (округленно).

Далее на конец третьего квартала было оплачено страховых еще на сумму 10 218,00 руб. Т.е. по факту если зачесть налог по патенту и УСН, то страховых уже оплачено больше.

Но т.к. доходов по УСН более не было отражено, автоматически регламентной операцией "Расчет расходов, уменьшающих налоги УСН и ПСН" все последующие оплаты страховых идут в зачет ПНС, а начисленный налог УСН так и висит и программа видит задолженность.

Как в этом случае решить проблему, чтобы зачесть сумму налога УСН полностью? Т.к. по факту оплаченных страховых гораздо больше, чем налоги ПСН+УСН, но в автоматическом режиме красиво зачесть не получается из-за пропорционально го распределения. Только править вручную?

Ответ разработчиков 1С: Никак не решить это. Потому что это не проблема, а объективная реальность, проистекающая из требований законодательств а. См. пункт 8 статьи 346.18 НК РФ:

"В случае невозможности разделения расходов при исчислении налоговой базы по налогам, исчисляемым по разным специальным налоговым режимам, эти расходы распределяются пропорционально долям доходов в общем объеме доходов, полученных при применении указанных специальных налоговых режимов."

Применительно к вашей ситуации: вы можете уменьшить налог на сумму уплаченных взносов только в пропорционально м отношении доходов УСН к общей сумме доходов. Если доля доходов УСН мала, то и приходящийся на УСН вычет налога тоже невысок. Причем методика распределения (поквартально или по доходам за год, с нарастающим итогом или без него) здесь роли не играет.

Поэтому непонятно, на основании каких нормативных пунктов здесь можно "зачесть сумму налога УСН полностью".

Ответ Консультанта 1С: Спасибо большое за разъяснение. Сделали запрос в налоговую, получили идентичный ответ.

Положения НК РФ не предусматривают особенностей уменьшения налогов (авансовых платежей по ним) на страховые взносы при совмещении ПСН с УСН. Не установлен НК РФ и порядок такого уменьшения ИП налога, уплачиваемого в связи с применением ПСН, и налога, уплачиваемого в связи с применением УСН, на сумму уплаченных страховых взносов при совмещении системы налогообложения в виде ПСН и УСН.

Минфин России и ФНС России рекомендуют по аналогии с п. 8 ст. 346.18 НК РФ распределять суммы уплачиваемых страховых взносов пропорционально размеру доходов в общем объеме доходов, полученных при применении указанных специальных налоговых режимов (письмо ФНС России от 30.11.2021 N СД-4-3/16722@, информация ФНС России от 08.12.2021, постановление АС Западно-Сибирск ого округа от 27.01.2020 N Ф04-7263/19).

Ранее в письмах Минфина России от 03.10.2014 N 03-11-11/49926, от 17.11.2014 N 03-11-09/57912 (направлено письмом ФНС России от 05.12.2014 N ГД-4-3/25258@) сообщалось следующее. Если налогоплательщи к, совмещающий применение УСН с уплатой ЕНВД, не производит выплат и иных вознаграждений физическим лицам, он вправе уменьшить по своему усмотрению сумму ЕНВД или сумму налога, уплачиваемого в связи с применением УСН, на всю сумму уплаченных за себя страховых взносов в фиксированном размере без ограничения.

Если рассуждать подобным образом, то при совмещении УСН и ПСН предпринимателю , не производящему выплат и иных вознаграждений работникам, самостоятельно следует установить порядок уменьшения налогов, уплачиваемых в связи с применением ПСН и УСН, на сумму уплаченных за себя страховых взносов.

Марина, добрый день. Поясните, пожалуйста, ИП оформлен как работник, он получает зарплату?

Алексей, здравствуйте. Да, взносы распределяйте. Взносы просто платятся, они не зависят от того по какой системе вы получаете доход в том или ином месяце. Программа в целом анализирует данные доходов поквартально.

Елена, добрый день. Вы правы, и журнал "Главбух" тоже.

К сожалению, эта ошибка в 1С давно зарегистрирован а и до сих пор не исправлена. Вот как комментируют эту ситуацию разработчики 1С: "Пока исправления вносите только ручными корректировками . "Преемственност ь" патентов в программе сейчас не поддерживается. Пожелание по добавлению такой возможности ранее регистрировалось.

Хорошей альтернативой было бы официальное "разрешение" от чиновников вести единую книгу доходов по всем патентам в рамках года. Но, к сожалению, пока не изменится текущая нормативная форма "Книги учета доходов по патенту", содержащая на титульном листе специфические для каждого патента поля, мы не можем реализовать такое упрощение в программе".

Попробуйте следующий вариант: так как платеж ложится на УСН в разделе "Операции" внесите запись книги учета доходов и расходов с минусом в пункт Доходов. Чтобы сторнировать доход УСН. Затем создайте операцию, введенную вручную. В ней регистр "Бухгалтерский и налоговый учет" не трогайте, а в правом верхнем углу нажмите "Еще" - "Выбор регистров". Из открывшегося списка найдите регистр "Книга учета доходов (патент)" поставьте возле него галочку, он перенесется в документ. В нем укажите нужный вам патент прошлого года и сумму дохода.

У меня программа не ругалась. Доход программа увидела, даже страховые взносы уменьшила по этой статье.

Отпишитесь мне пожалуйста, получилось ли у вас, закройте квартал, посмотрите УСН и ПСН, распрелеление страховых взносов. Очень жду.

Владимир Владимирович, добрый день. Действительно, опечатка, поправим, благодарим за беспокойство.

Екатерина, добрый день. Нет, к сожалению. законодательно это не разрешено.

Вопрос: возможно ли настроить 1с так, чтобы данный платеж программа засчитывала в ПСН?

Алла,здравствуй те. В расчет берется реально полученный доход по ПСН и УСН.

Люция, здравствуйте. По этой статье проверили так ли у вас заведен патент? В поступлении на расчетный счет был выбран верный патент? Напишите, пожалуйста, проводки по данной операции.