Реализация основного средства с убытком в 1С: Комплексной автоматизации ред.2.5

- Опубликовано 27.06.2024 10:13

- Автор: Administrator

- Просмотров: 26597

Давно мы вас не баловали статьями по учету в 1С: Комплексной автоматизации ред. 2.5. Исправляемся! Сегодня рассмотрим подробный алгоритм действий бухгалтера в ситуации, когда основное средство реализовано с убытком.

При реализации амортизируемого имущества налогоплательщик вправе уменьшить доход от реализации на остаточную стоимость амортизируемого имущества, определяемую в соответствии с п.п. 1 и 3 ст. 257 НК РФ (исключение - объекты, в отношении которых использовано право на применение инвестиционного налогового вычета в соответствии со статьей 286.1 НК РФ и налогового вычета в соответствии со статьей 343.6 НК РФ) (пп.1 п.1 ст.268 НК РФ).

Доходом от реализации признается выручка от реализации собственного амортизируемого имущества (ОС и НМА). Она определяется исходя из всех поступлений (в денежной или натуральной форме), которые связаны с расчетами за это имущество (ст. 249 НК РФ).

Остаточная стоимость основных средств определяется как разница между их первоначальной стоимостью и суммой начисленной за период эксплуатации амортизации (п.1 ст. 257 НК РФ).

Если основное средство реализовано ранее, чем по истечении пяти лет с момента введения его в эксплуатацию, взаимозависимому лицу, и в отношении такого основного средства были применены положения абз.2 п. 9 ст. 258 НК РФ, остаточная стоимость при реализации указанного амортизируемого имущества увеличивается на сумму расходов, включенных в состав внереализационных доходов в соответствии с абз. 4 п. 9 ст. 258 НК РФ (пп.1 п.1 ст.268 НК РФ).

При реализации объекта основных средств, в отношении которого был применен инвестиционный налоговый вычет, до истечения срока его полезного использования доход от реализации уменьшается на первоначальную стоимость такого объекта основных средств при условии восстановления в соответствии с п. 12 ст. 286.1 НК РФ суммы налога, не уплаченной в связи с применением такого вычета (пп.4 п.1 ст. 268 НК РФ).

При реализации объекта основных средств, в отношении которого был применен инвестиционный налоговый вычет в части стоимости основного средства, - на остаточную стоимость амортизируемого имущества, определяемую в соответствии с п. 1 ст. 257 НК РФ, соответствующую части первоначальной стоимости такого объекта основных средств, сформированной за счет расходов, в части которых налогоплательщик не использовал право на применение инвестиционного налогового вычета (пп.5 п1. ст.268 НК РФ).

Налогоплательщик также вправе уменьшить доходы от реализации основного средства на сумму расходов, непосредственно связанных с такой реализацией (расходы по оценке, хранению, обслуживанию и транспортировке реализуемого имущества) (пп.3 п.1 ст.268 НК РФ).

Если остаточная стоимость амортизируемого имущества, указанного в пп. 1 п. 1 ст.268 НК РФ, с учетом расходов, связанных с его реализацией, превышает выручку от его реализации, разница признается убытком налогоплательщика, учитываемым в целях налогообложения в следующем порядке: полученный убыток включается в состав прочих расходов налогоплательщика не единовременно, а равными долями в течение срока, определяемого как разница между сроком полезного использования этого имущества и фактическим сроком его эксплуатации до момента реализации (п.3 ст.268 НК РФ).

И только, если объект полностью самортизирован, убыток можно списать единовременно.

Организации определяют финансовый результат на основании аналитического учета по каждому объекту амортизируемого имущества на дату признания дохода и вышеуказанных расходов, включая остаточную стоимость объекта.

Прибыль учитывается в общей налоговой базе единовременно в том отчетном периоде, в котором была осуществлена реализация имущества (п. 3 ст. 271, п. 2 ст. 273, ст. 323 НК РФ).

Отражение в 1С: Комплексной Автоматизации ред. 2.5

В программе 1С: Комплексная автоматизация ред. 2.5 оформить приобретение будущих основных средств можно двумя способами:

- с помощью документа «Приобретение товаров и услуг»;

- с помощью документа «Приобретение услуг и прочих активов».

Первый способ – это количественный учет с внесением оборудования в справочник «Номенклатура». В карточке номенклатуры указывается ГФУ номенклатуры, в которой указан счет 08.04.1 «Компоненты основных средств».

Далее объект перемещается на счет 08.04.2 с помощью документа «Внутреннее потребление товаров» с видом операции «Списание на расходы/активы» или в самом документе «Приобретение товаров и услуг» на вкладке «Товары» заполняется колонка «Списать на расходы».

И в том, и в другом документе используется статья расходов с вариантом распределения «На стоимость внеоборотного актива» и типом аналитики «Основные средства».

Для формирования первоначальной стоимости объектов основных средств используется счет 08.04.2 «Подготовка к вводу в эксплуатацию». Этот счет указывается в ГФУ доходов/расходов при настройке статьи расходов.

Первый способ целесообразно использовать в случае, когда операции поступления оформляются сотрудниками службы снабжения.

Второй способ – оформление уникального (без количественного учета) инвентарного объекта сразу из справочника «Основные средства». Первоначальная стоимость для регламентированного учета сразу формируется на счете 08.04.2 «Подготовка к вводу в эксплуатацию».

Такой способ удобен для использования в случаях, когда поступление оформляется бухгалтером по основным средствам. Он позволяет исключить занесение лишних данных в список «Номенклатура». Поступления оформляются документами «Приобретение услуг и прочих активов». Отнесение стоимости поступающего объекта в состав первоначальной стоимости основного средства определяется использованием статьи расходов с вариантом распределения «На стоимость внеоборотного актива» и типом аналитики «Основные средства», которая указывается в строках табличной части документа «Приобретение услуг и прочих активов».

Счет 08.04.2 «Подготовка к вводу в эксплуатацию» задается в настройке статьи расходов.

Вышеописанные способы схематично можно представить так:

Условия примера

В январе месяце организация (ОСНО, ПБУ 18/02) приобрела моноблок для отдела бухгалтерии за 144 000,00 рублей с НДС.

В мае месяце организация приняла решение о продаже моноблока.

Цена продажи моноблока – 84 000,00 рублей с НДС.

Остаточная стоимость основного средства на момент реализации – 107 027,04 руб.

Так как остаточная стоимость амортизируемого имущества была выше, чем цена продажи, организация в результате продажи получила убыток в сумме 37 027,04 (выручка без НДС – остаточная стоимость ОС).

Так как убыток в налоговом учете списывается не единовременно, а равными долями в течение оставшегося (с момента реализации) срока полезного использования, то в программе этот убыток отражается в составе расходов будущих периодов и распределяется на количество месяцев оставшегося СПИ.

Шаг 1 – Поступление ОС

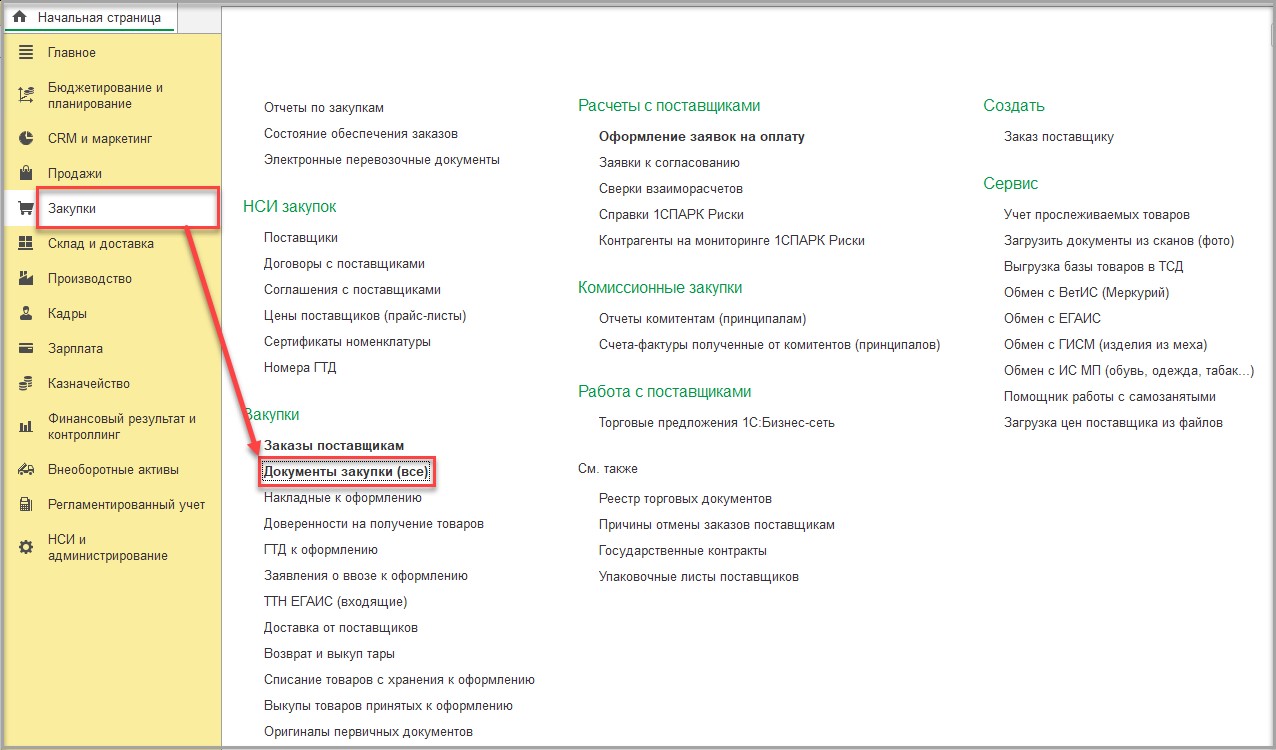

Поступление основного средства отразим документом «Приобретение товаров и услуг» в разделе «Закупки» - подраздел «Закупки» - Документы закупки (все).

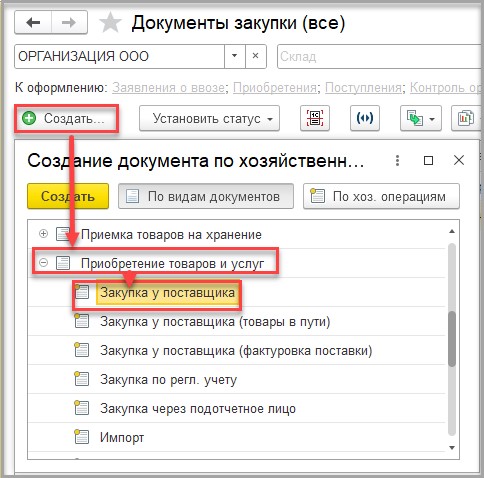

По команде «Создать» в перечне документов выберем документ «Приобретение товаров и услуг» с видом операции «Закупка у поставщика».

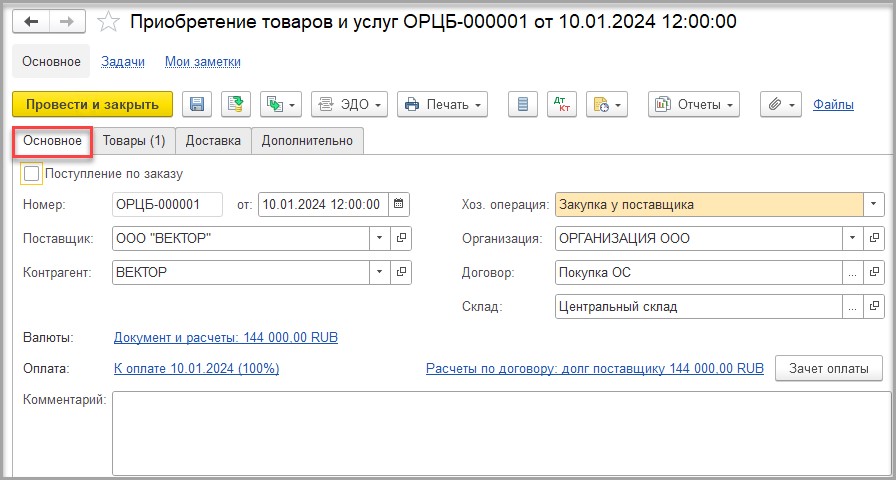

На вкладке «Основное» заполним поставщика, договор, склад и расчеты по договору.

В поле «Хоз.операция» укажем «Закупка у поставщика».

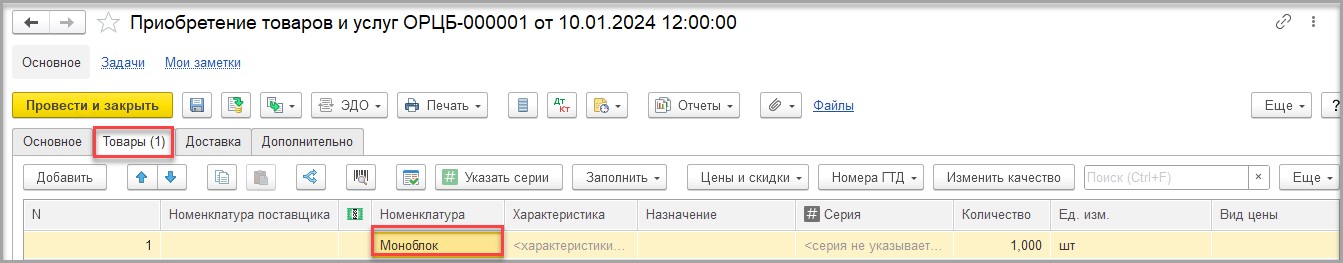

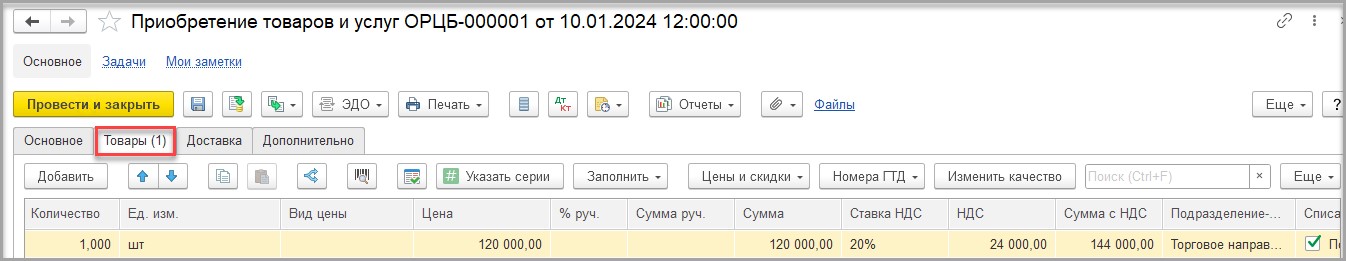

На вкладке «Товары» в графе «Номенклатура» укажем номенклатуру оборудования.

Создадим номенклатуру следующим образом.

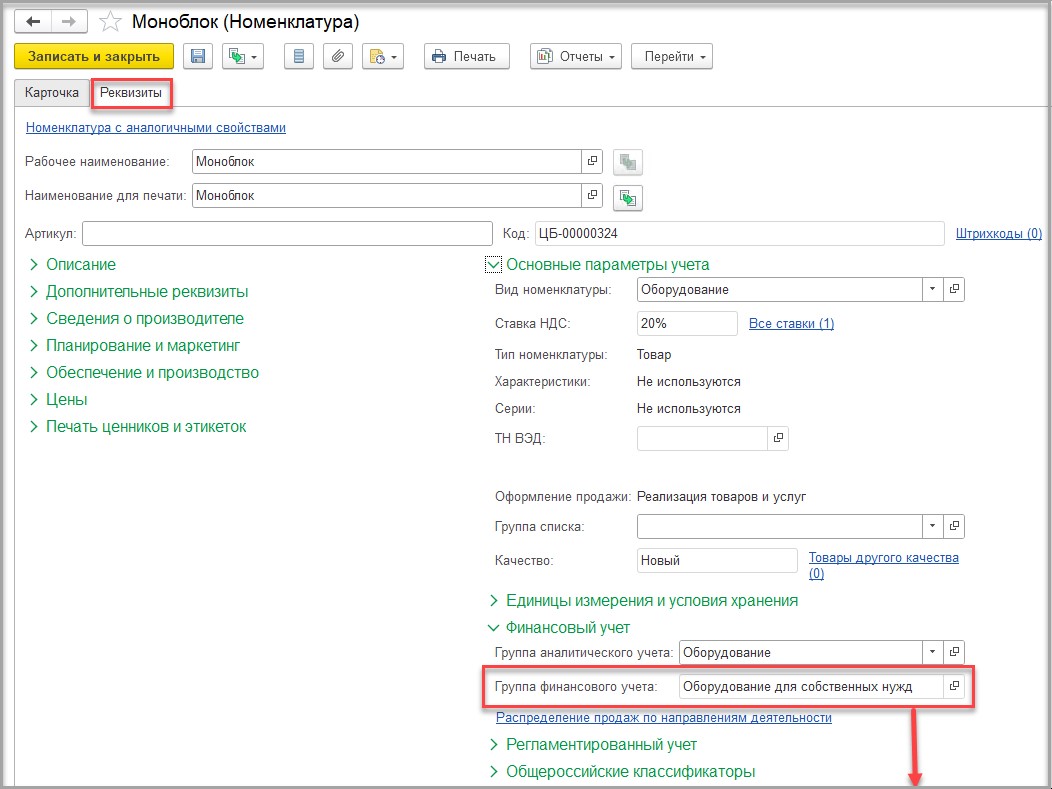

Вид номенклатуры укажем «Оборудование».

На вкладке финансовый учет укажем ГФУ (группу финансового учета номенклатуры).

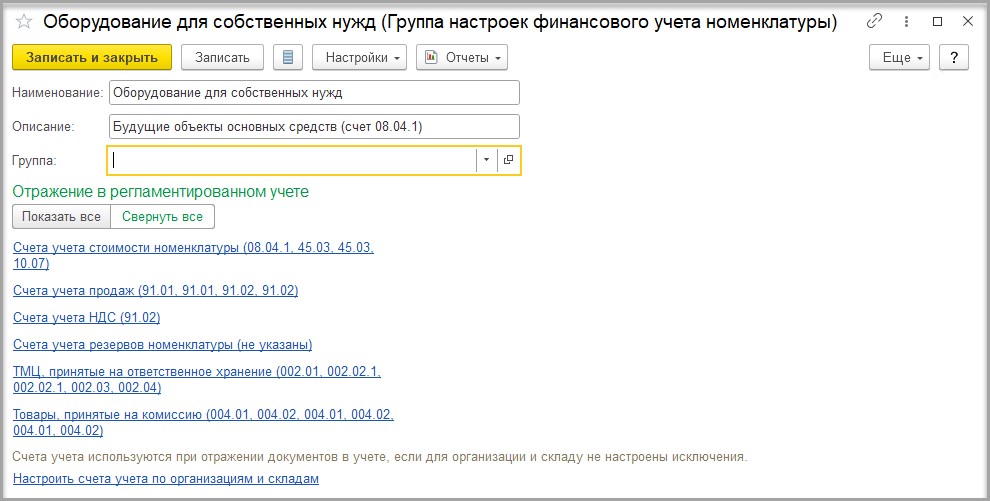

В ГФУ зададим счета учета для будущего объекта основных средств:

Далее, на вкладке «Товары» укажем количество, цену, сумму, ставку НДС и сумму НДС:

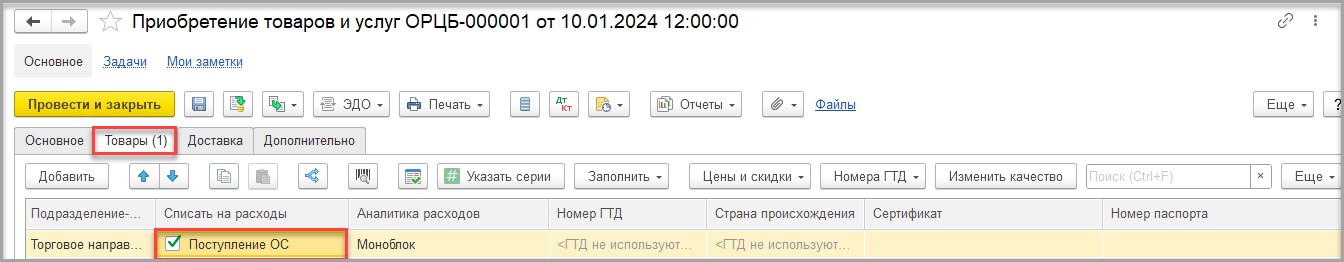

В колонке «Списать на расходы» устанавливаем галочку и указываем статью расходов «Поступление ОС»:

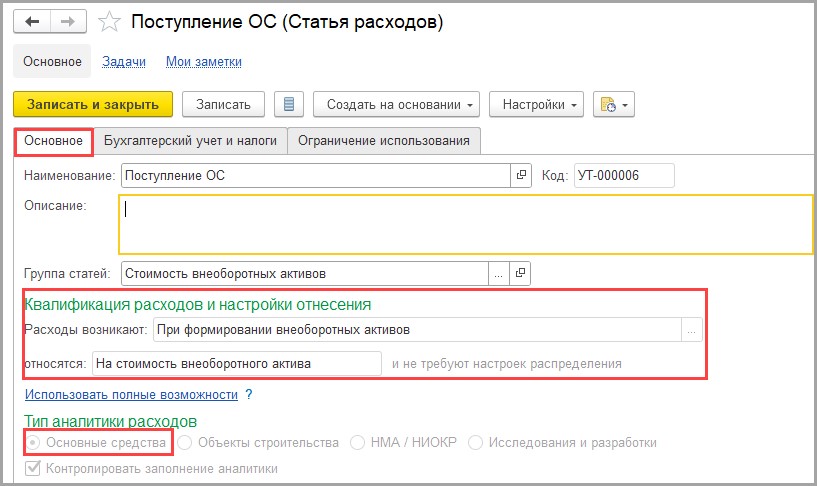

Статью расходов заполним следующим образом.

На вкладке «Основное» в разделе «Квалификация расходов и настройки отнесения» укажем:

- в поле «Расходы возникают» - при формировании внеоборотных активов;

- в поле «Относятся» - на стоимость внеоборотного актива.

В качестве типа аналитики расходов укажем «Основные средства».

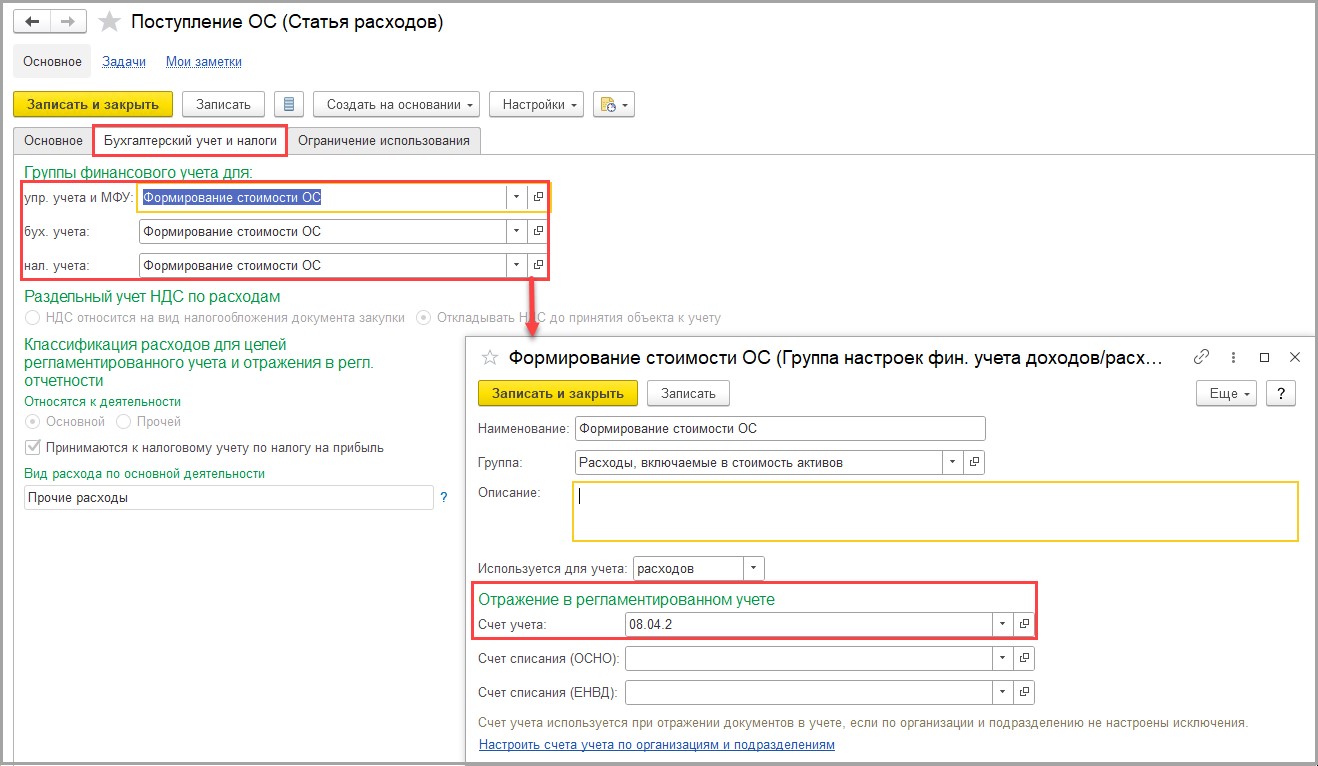

На вкладке «Бухгалтерский учет и налоги» укажем группу финансового учета доходов и расходов «Формирование стоимости ОС».

В настройке ГФУ укажем счет учета расходов 08.04.2 «Подготовка к вводу в эксплуатацию». На данном счете будут аккумулироваться все затраты, которые потом будут составлять первоначальную стоимость основного средства.

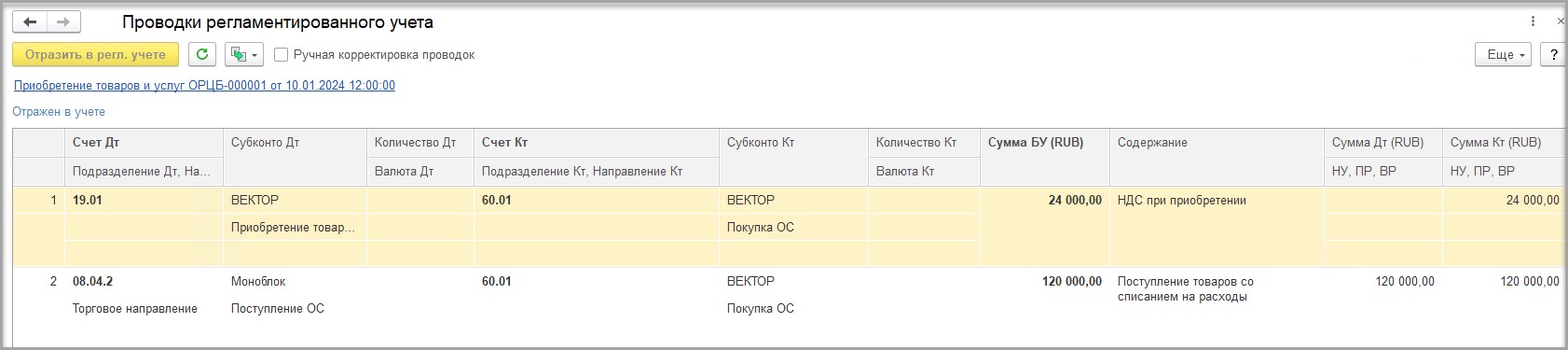

В движениях документа видим следующие проводки:

ДТ 19.01 – КТ 60.01 – предъявлен НДС поставщиком;

ДТ 08.04.2 – КТ 60.01 – поступило оборудование.

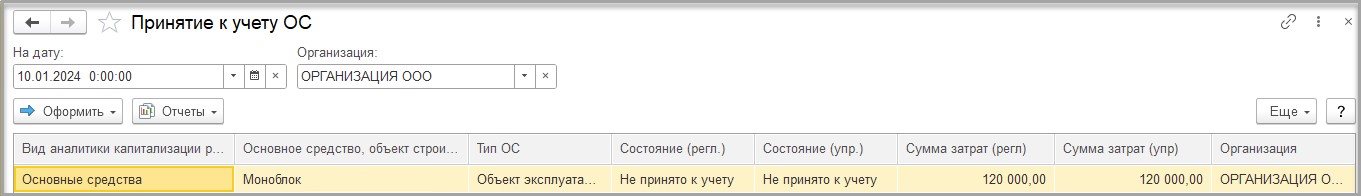

Шаг 2 - Принятие к учету ОС

Далее нужно основное средство принять к учету.

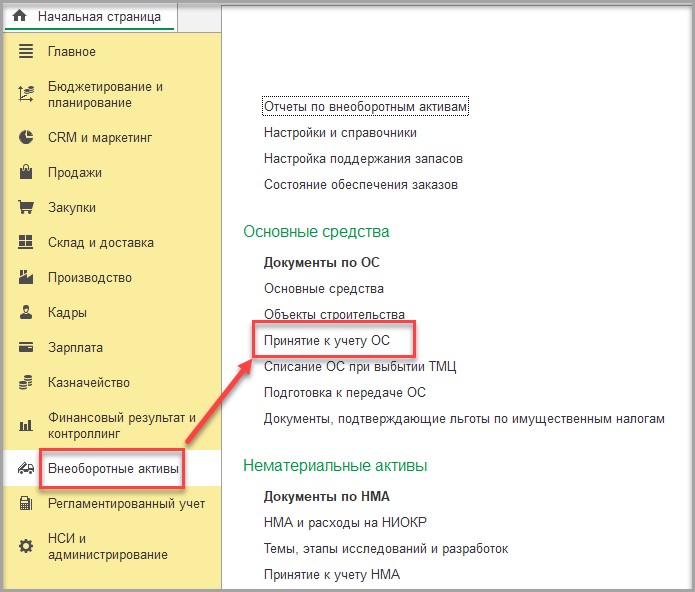

Принятие к учету ОС оформим в разделе «Внеоборотные активы» - подраздел «Основные средства» - «Принятие к учету ОС».

Сначала мы попадаем в рабочее место «Принятие к учету ОС».

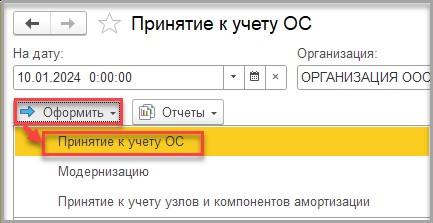

Нажимаем команду «Оформить» и в перечне операций выбираем операцию «Принятие к учету ОС»:

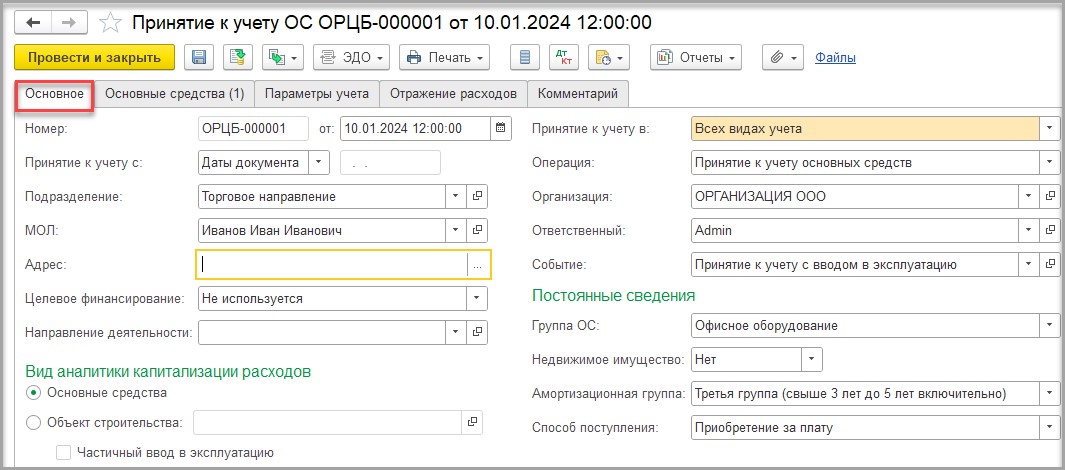

Заполним документ следующим образом.

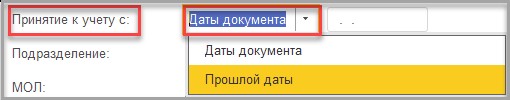

На вкладке «Основное» в поле «Принятие к учету с» можно указать либо дату документа:

Либо выбрать с «Прошлой даты» и рядом появится поле для указания даты.

Далее, указываем подразделение, МОЛ.

В поле «Принятие к учету в» указываем «Всех видах учета».

В поле «Операция» указываем «Принятие к учету основных средств».

В поле «Событие» указываем «Принятие к учету с вводом в эксплуатацию».

В разделе «Постоянные сведения» заполняем следующие поля:

- группа ОС – офисное оборудование;

- недвижимое имущество – нет;

- амортизационную группа – третья группа (свыше 3 лет до 5 лет включительно);

- способ поступления – приобретение за плату.

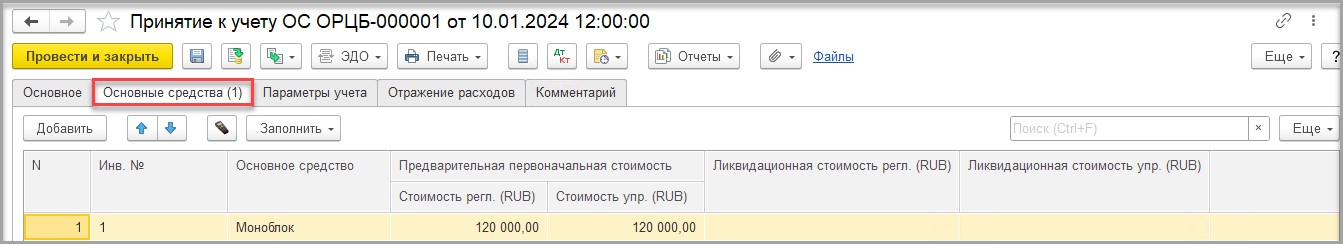

На вкладке «Основные средства» в колонке «Основное средство» указываем объект из справочника «Основные средства».

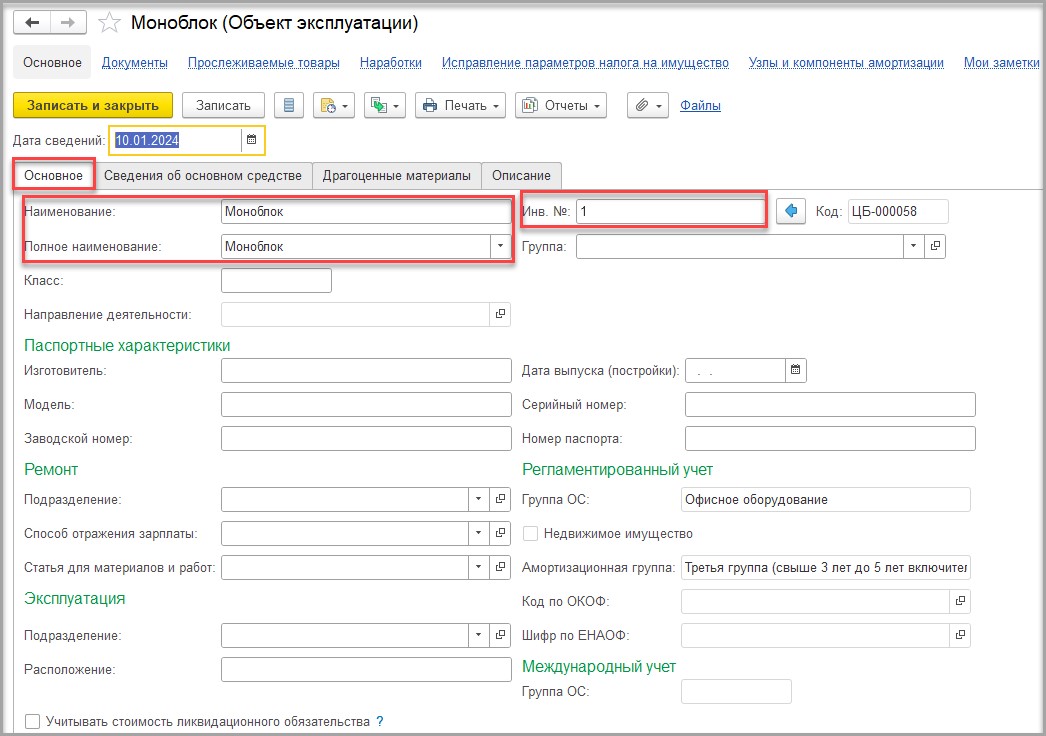

Создадим карточку объекта эксплуатации.

В ней достаточно указать наименование объекта и инвентарный номер.

Остальные данные будут заполнены после проведения документа «Принятие к учету».

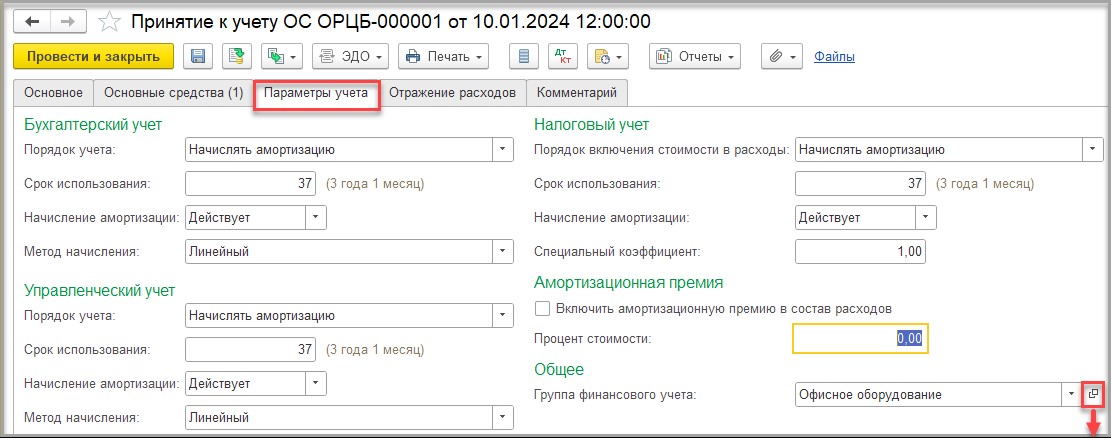

На вкладке «Параметры учета» заполним порядок учета амортизации, СПИ и метод начисления амортизации во всех видах учета.

В разделе «Общее» укажем ГФУ внеоборотных активов «Офисное оборудование» (рис.21).

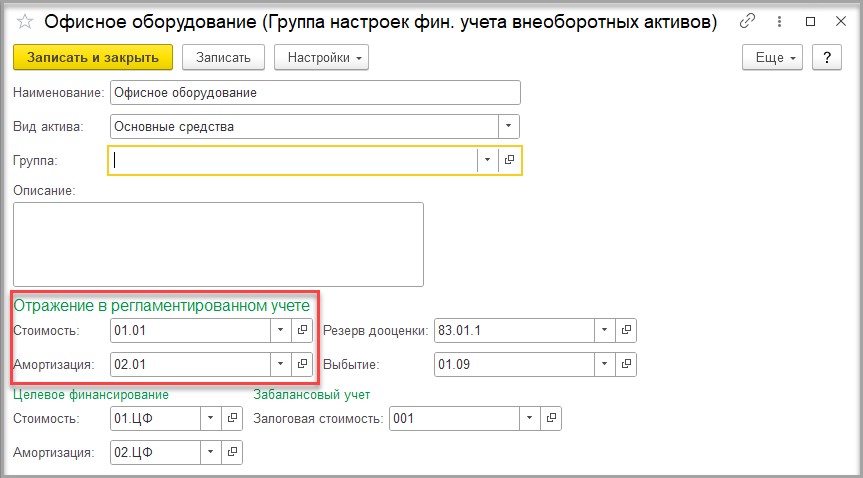

В ГФУ заполним раздел «Отражение в регламентированном учете».

Счет учета первоначальной стоимости ОС – 01.01.

Счет учета амортизации – 02.02.

Счет резерва дооценки – 83.01.1.

Счет выбытия – 01.09.

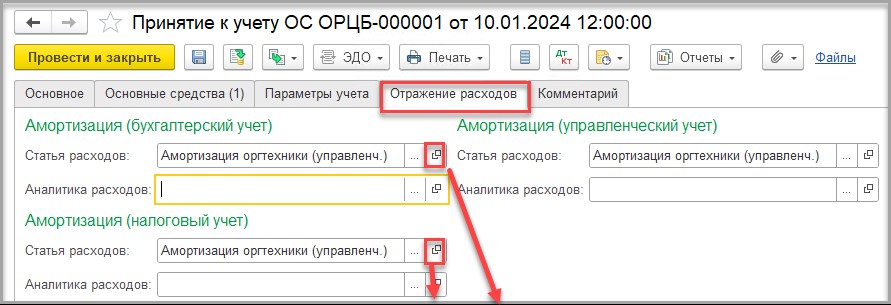

На вкладке «Отражение расходов» укажем статью расходов «Амортизация оргтехники» для начисления амортизации во всех видах учета (рис.23 и 24):

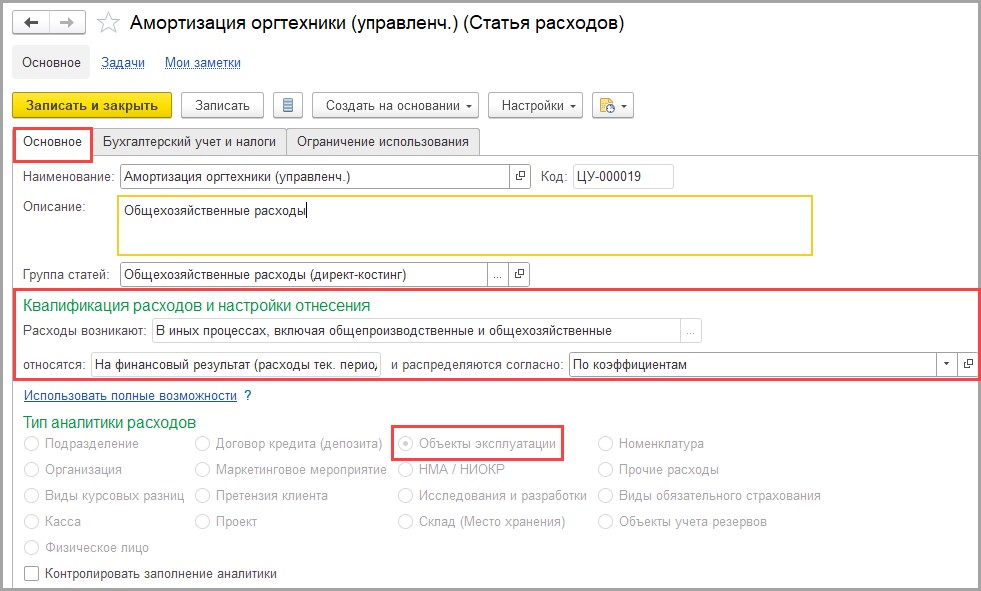

Статью расходов заполним следующим образом.

В разделе «Квалификация расходов и настройки отнесения» укажем, что расходы возникают «В иных процессах, включая общепроизводственные и общехозяйственные» и относятся на финансовый результат.

Тип аналитики расходов – объекты эксплуатации.

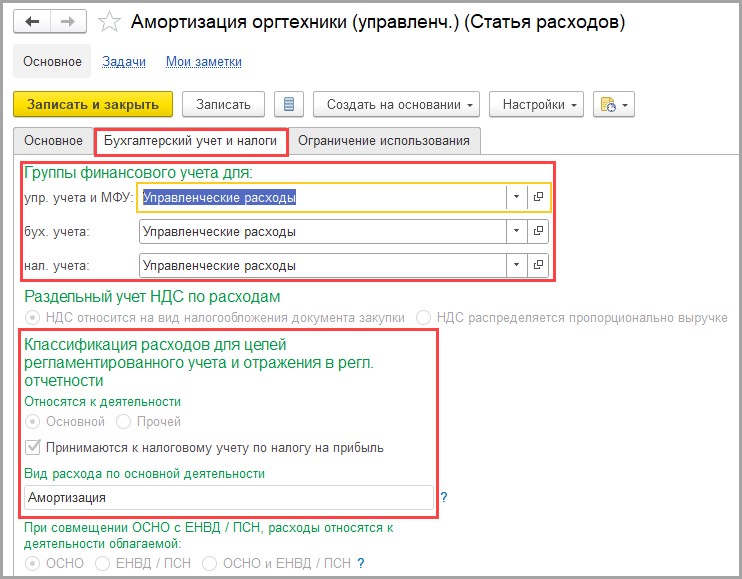

На вкладке «Бухгалтерский учет и налоги» укажем ГФУ доходов и расходов для статьи расходов по амортизации.

В разделе «Классификация расходов для целей регламентированного учета и отражения в регл. отчетности» укажем, что расходы относятся к основной деятельности и принимаются к налоговому учету по налогу на прибыль.

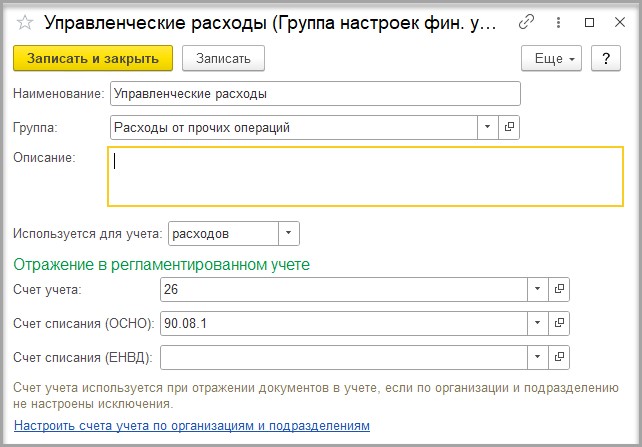

В ГФУ доходов/расходов по амортизации укажем счет учета для начисления амортизации – 26 и счет списания 90.08, на который будет закрываться 26 счет.

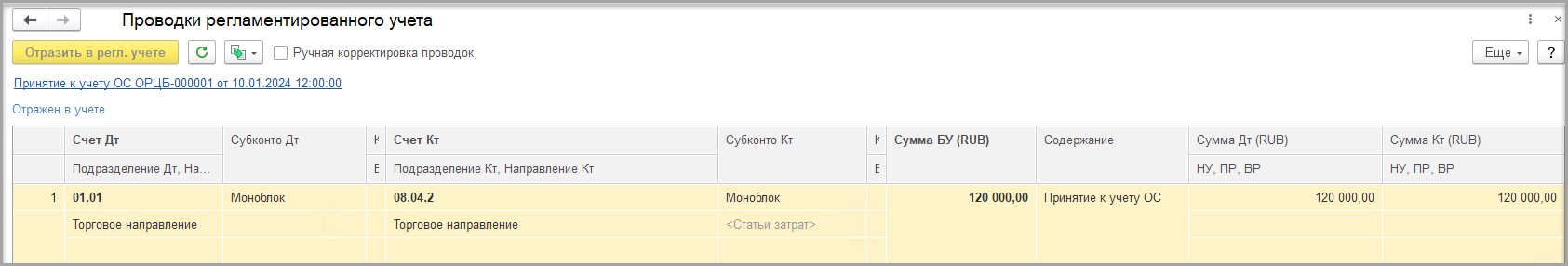

В движениях документа видим следующую проводку:

ДТ 01.01 – КТ 08.04.2 – принятие к учету ОС.

Шаг 3 - Начисление амортизации

С февраля месяца начинается начисление амортизации.

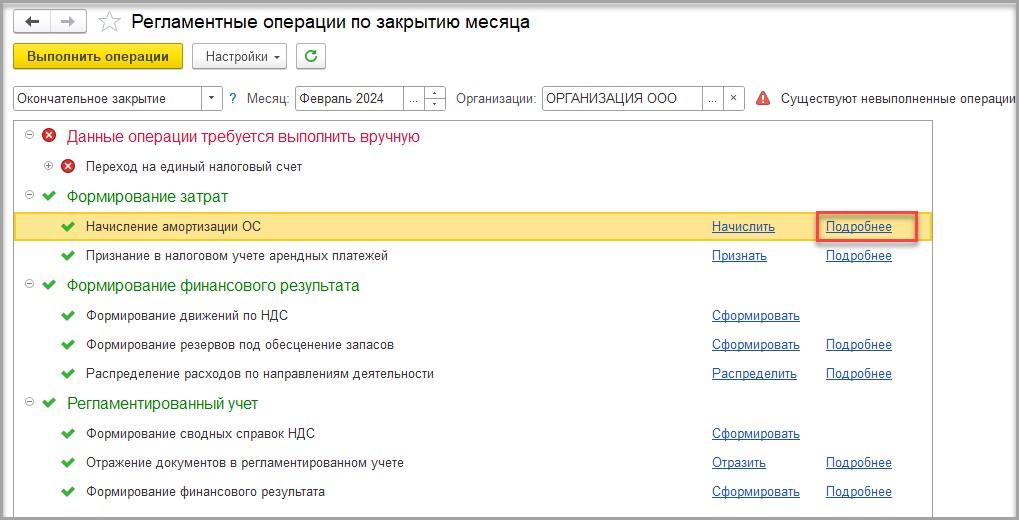

Амортизация ОС начисляется при проведении регламентных операций по закрытию месяца.

Проведем регламентную операцию по закрытию месяца и посмотрим проводки в регламентированном учете.

Для этого перейдем по синей гиперссылке «Подробнее».

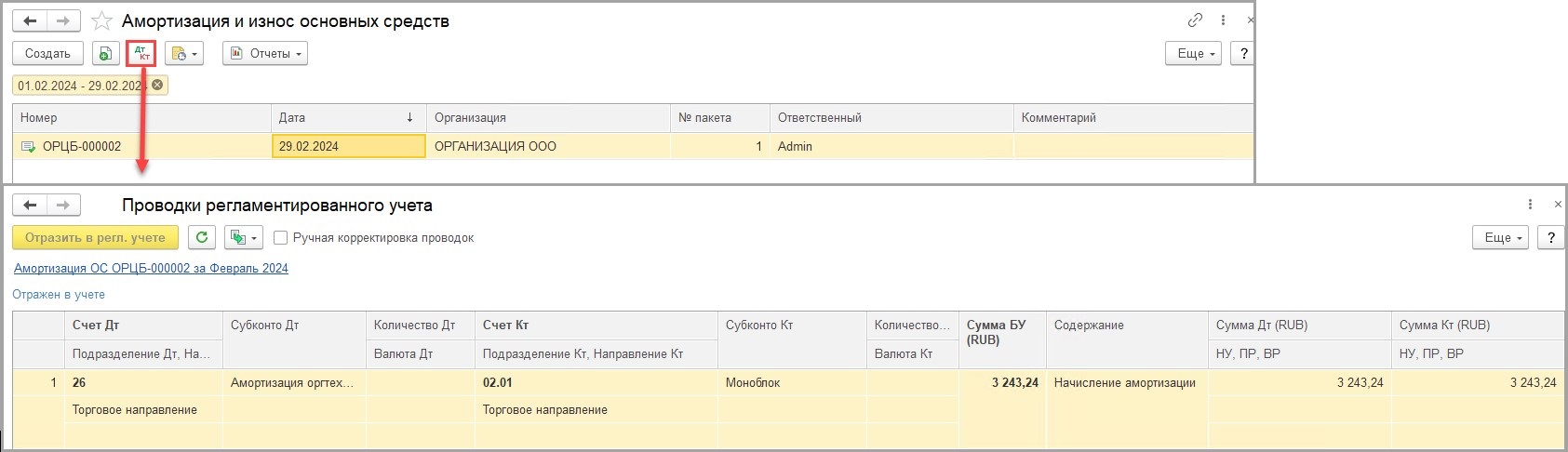

Нажмем на и посмотрим проводки регламентной операции «Амортизация и износ основных средств»:

и посмотрим проводки регламентной операции «Амортизация и износ основных средств»:

Таким же образом будет начисляться амортизация и в последующие месяцы до мая включительно.

Шаг 4 - Продажа основного средства

Для оформления продажи основного средства необходимо использовать два документа:

- подготовка к передаче ОС;

- реализация услуг и прочих активов.

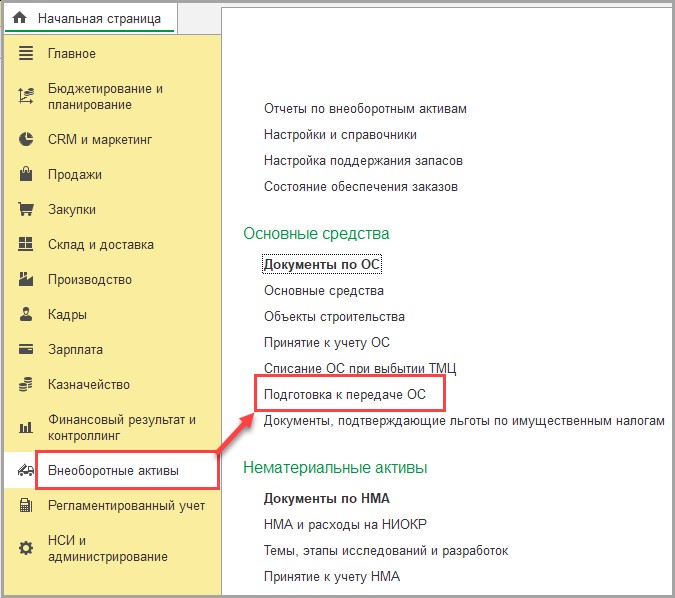

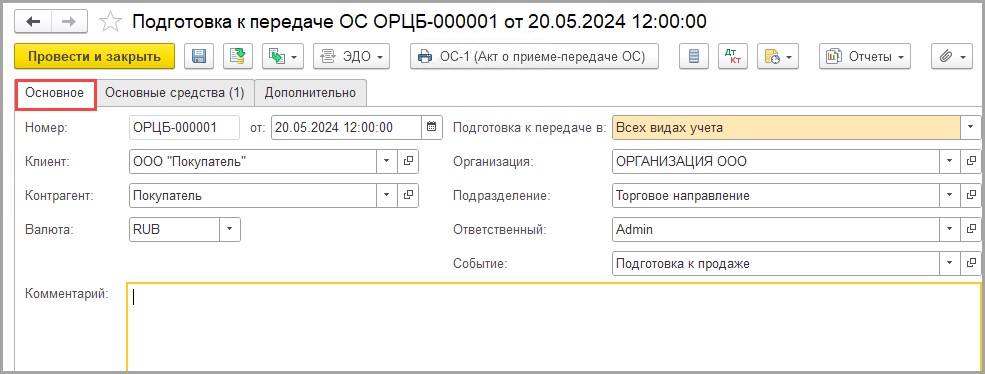

Шаг 4.1 - Подготовка к передаче ОС

Подготовку к передаче ОС оформим в разделе «Внеоборотные активы» - подраздел «Основные средства» - документ «Подготовка к передаче ОС».

На вкладке «Основное» укажем контрагента-покупателя.

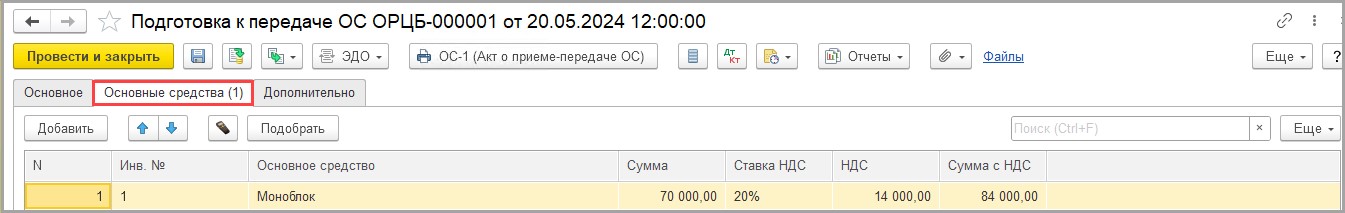

На вкладке «Основные средства» указываем ОС и стоимость продажи ОС.

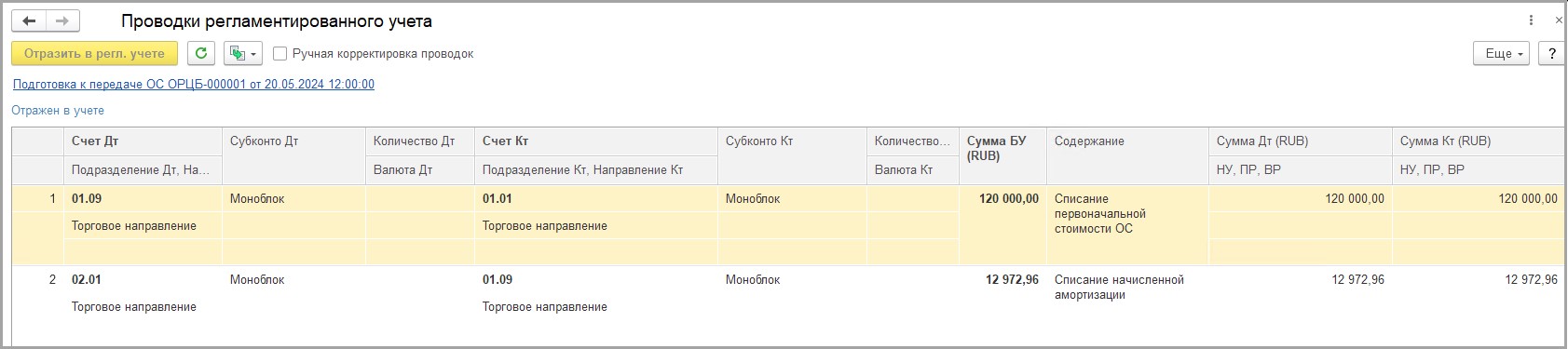

В движениях документа видим проводки по формированию остаточной стоимости основного средства:

Шаг 4.2 - Реализация основного средства

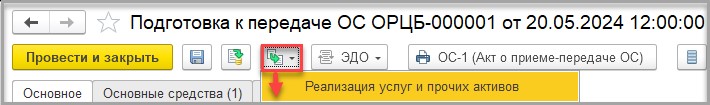

Реализацию основного средства можно оформить на основании документа «Подготовка к передаче ОС»:

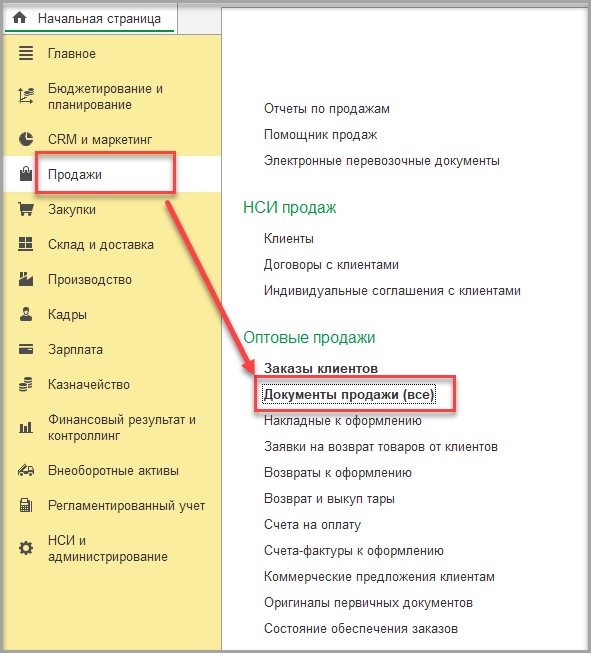

А также в разделе «Продажи» - подраздел «Оптовые продажи» - «Документы продажи (все)».

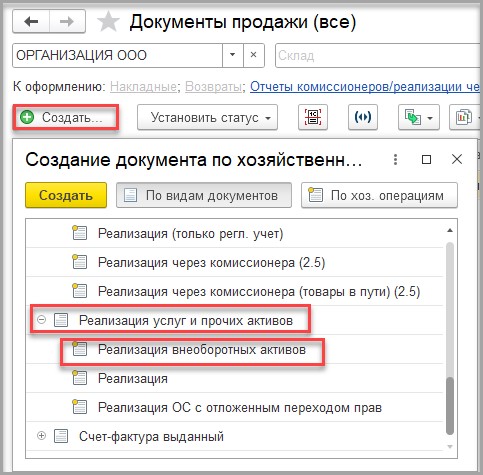

В рабочем месте «Документы продажи (все)» нажмем на команду «Создать» и выберем в перечне документов документ «Реализация услуг и прочих активов» с видом операции «Реализация внеоборотных активов».

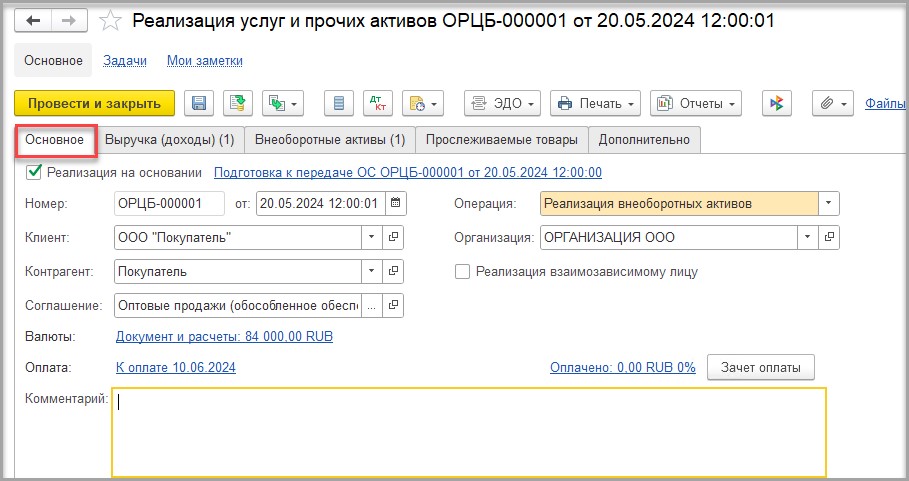

На вкладке «Основное» укажем контрагента – покупателя, соглашение, расчеты.

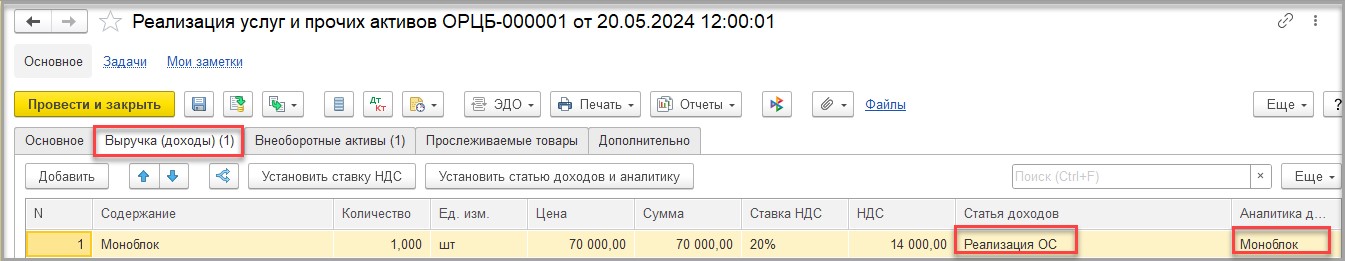

На вкладке «Выручка (доходы)» укажем основное средство, количество, цену, сумму, сумму НДС.

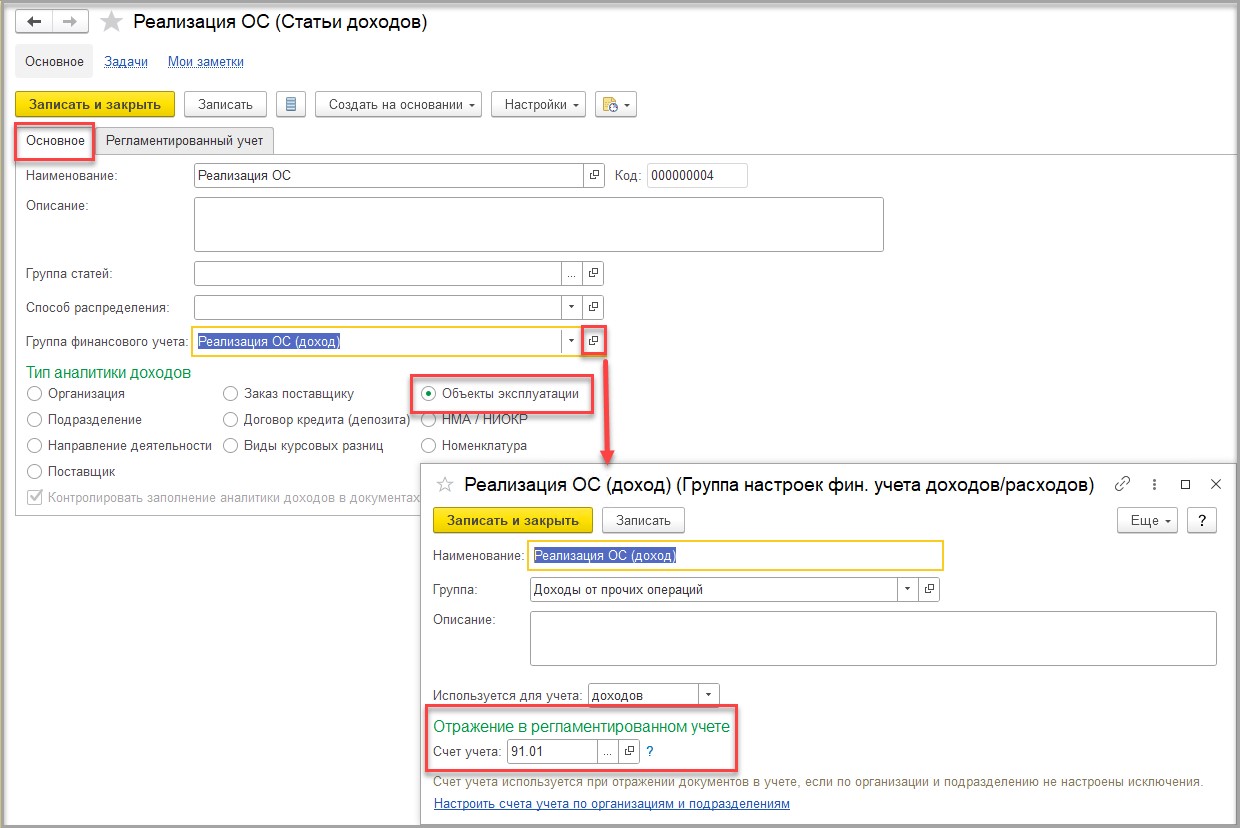

В колонке «Статья доходов» укажем статью доходов, на которую будет отнесен доход от реализации ОС.

Статью доходов «Реализация ОС» заполним следующим образом.

На вкладке «Основное» укажем ГФУ доходов/расходов «Реализация ОС».

В ГФУ укажем счет учета доходов 91.01.

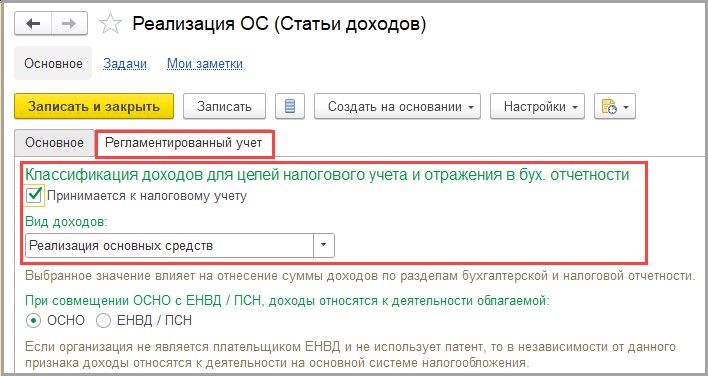

На вкладке «Регламентированный учет» в разделе «Классификация доходов для целей налогового учета и отражения в бух. отчетности» поставим галочку «Принимается к налоговому учету». Вид доходов укажем «Реализация основных средств». Также укажем, что доходы относятся к деятельности ОСНО.

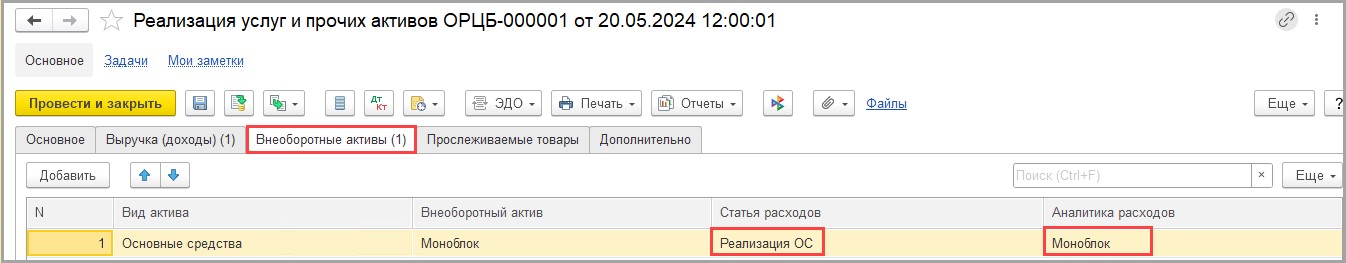

На вкладке «Внеоборотные активы» документа «Реализация услуг и прочих активов» укажем:

- вид актива – основные средства;

- внеоборотный актив – моноблок;

- статью расходов – реализация ОС (рис.41 и 42);

- аналитика расходов – моноблок.

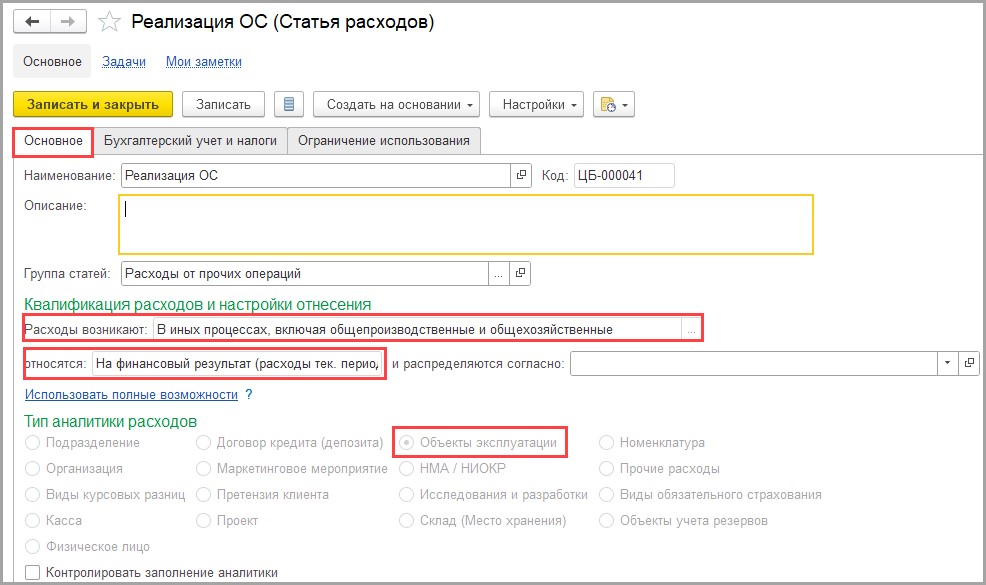

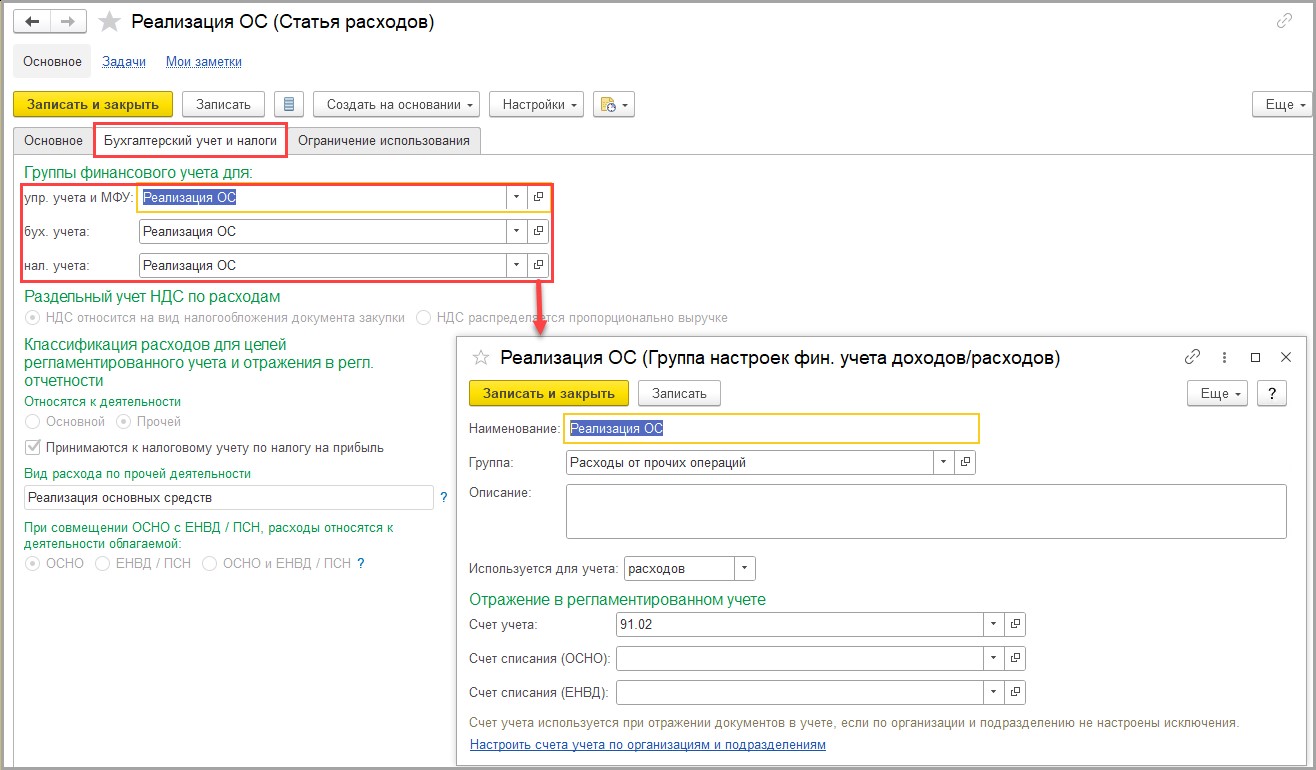

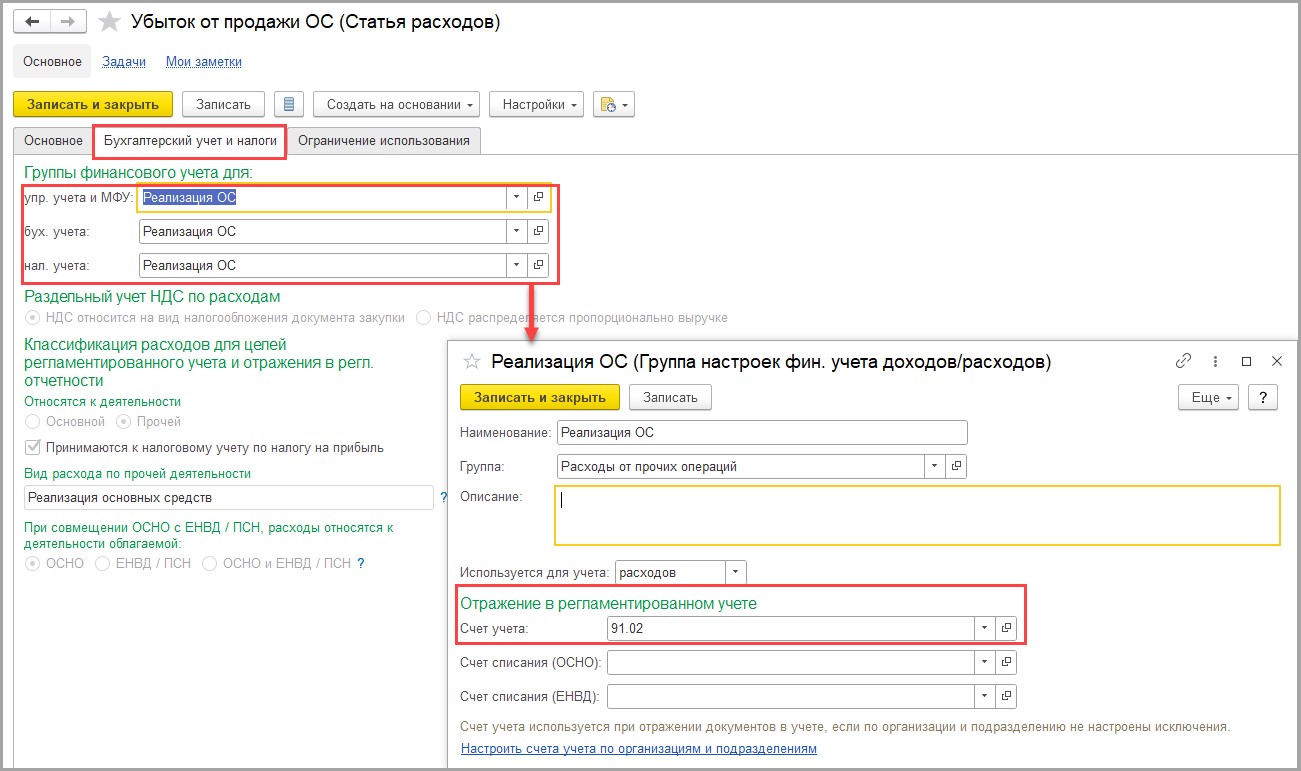

Статью расходов «Реализация ОС» заполним следующим образом.

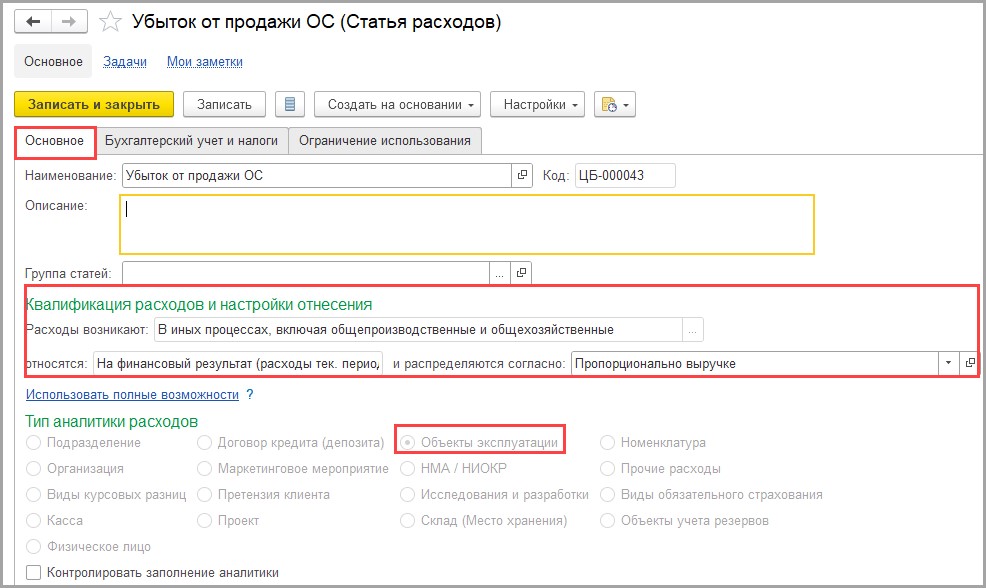

На вкладке «Основное» в разделе «Квалификация расходов и настройки отнесения» укажем, что расходы возникают «В иных процессах, включая общепроизводственные и общехозяйственные» и относятся «На финансовый результат». Тип аналитики расходов – объект эксплуатации.

На вкладке «Бухгалтерский учет и налоги» укажем ГФУ доходов/расходов «Реализация ОС».

В ГФУ счет учета укажем 91.02.

В разделе «Классификация расходов для целей регламентированного учета и отражения в регл. Отчетности» укажем, что расходы относятся к прочей деятельности и принимаются к налоговому учету по налогу на прибыль.

Вид расхода по прочей деятельности – реализация основных средств.

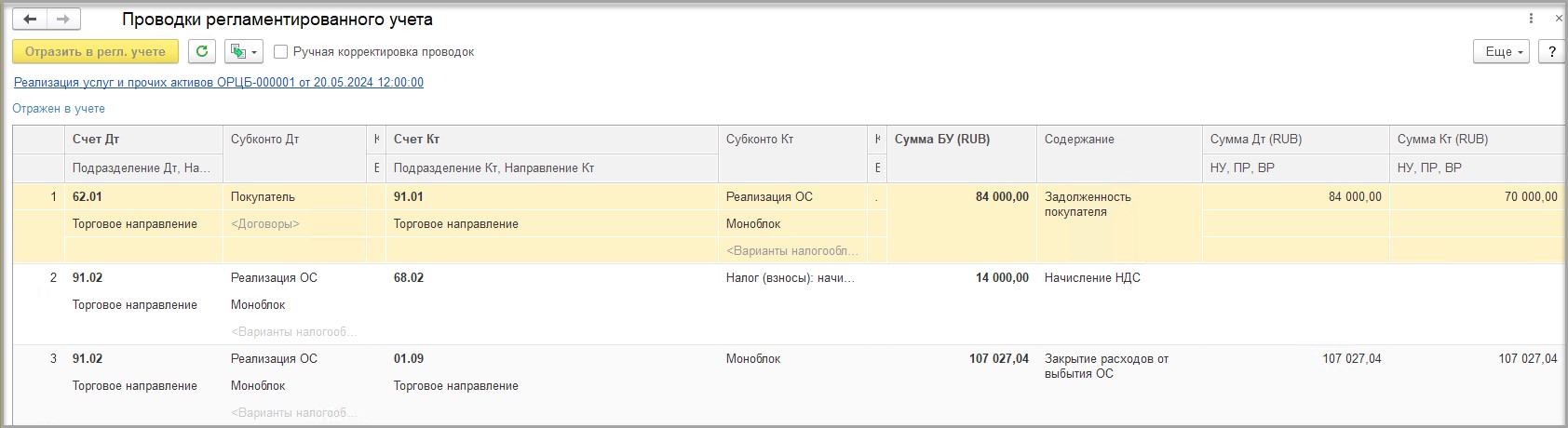

В движениях документа видим следующие проводки:

ДТ 62.01 – КТ 91.01 – признан доход от реализации ОС;

ДТ 91.02 – КТ 68.02 – начислен НДС по реализации ОС;

ДТ 91.02 – КТ 01.09 – списана в расходы остаточная стоимость ОС.

Шаг 5 - Отражение убытка в налоговом учете в составе РБП

Убыток от реализации основного средства составил 37 027,04 рубля (сумма выручки в НУ 70 000,00 – остаточная стоимость ОС 107 027,04).

В бухгалтерском учете убыток от реализации основных средств признается в периоде реализации ОС.

В налоговом учете убыток от реализации основных средств должен быть включен в состав прочих расходов не единовременно, а равными долями в течении оставшегося (с момента реализации) срока полезного использования.

Чтобы программа списывала убыток равными долями в течении оставшегося СПИ, его нужно отразить в составе расходов будущих периодов.

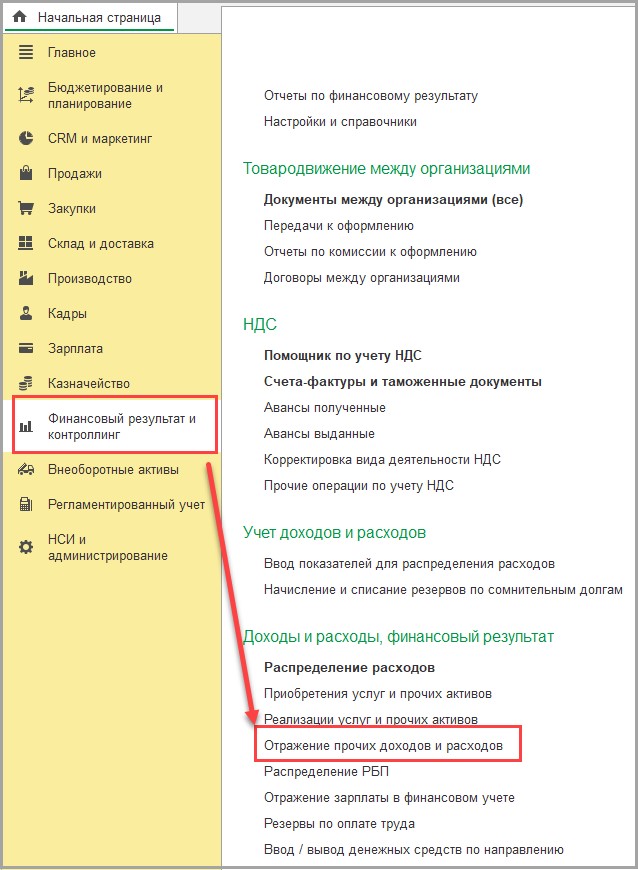

Для этого воспользуемся документом «Отражение прочих доходов и расходов» в разделе «Финансовый результат и контроллинг» - подраздел Доходы и расходы, финансовый результат».

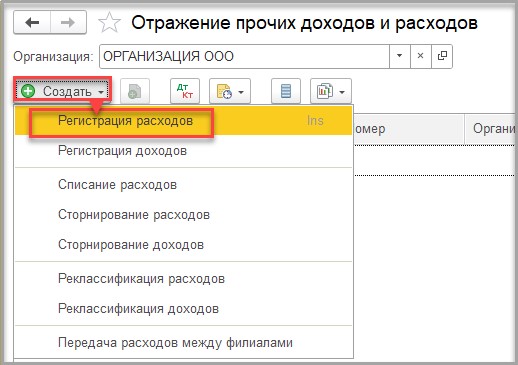

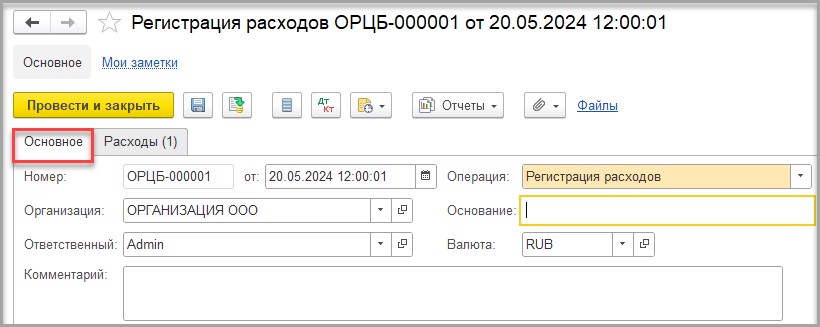

В рабочем месте «Отражение прочих доходов и расходов» нажимаем команду «Создать» и в перечне операций выбираем документ «Регистрация расходов».

В документе на вкладке «Основное» укажем операцию «Регистрация расходов».

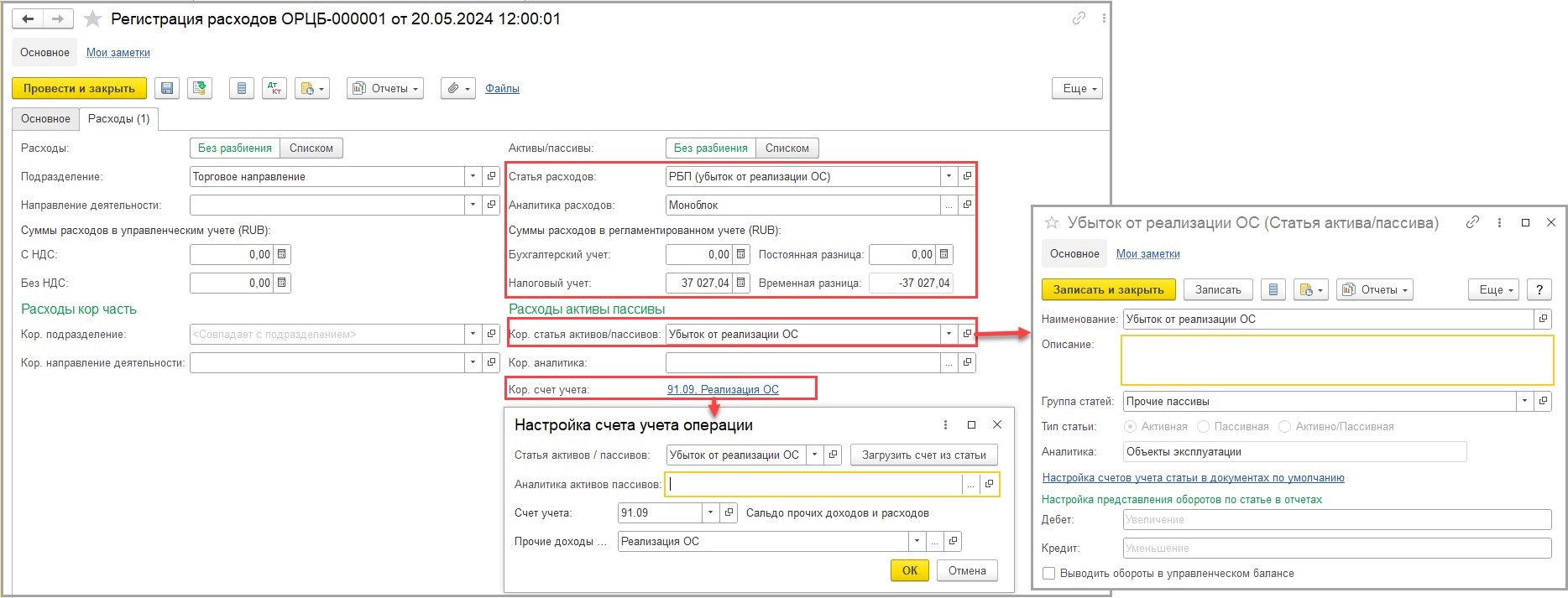

Заполним вкладку «Расходы».

В поле «Статья расходов» укажем созданную статью расходов «РБП (убыток от реализации ОС) (рис.46 и 48).

В поле «Аналитика расходов» укажем основное средство – моноблок.

В разделе «Суммы расходов в регламентированном учете» укажем сумму только в поле «Налоговый учет» и ВР.

В разделе «Расходы, активы/пассивы» укажем кор.статью активов/пассивов «Убыток от реализации ОС».

Кор.счет учета укажем 91.09 и статью расходов «Реализация ОС» (та же статья расходов, что и в документе «Реализация услуг и прочих активов»), куда ежемесячно будет списываться сумма убытка в НУ.

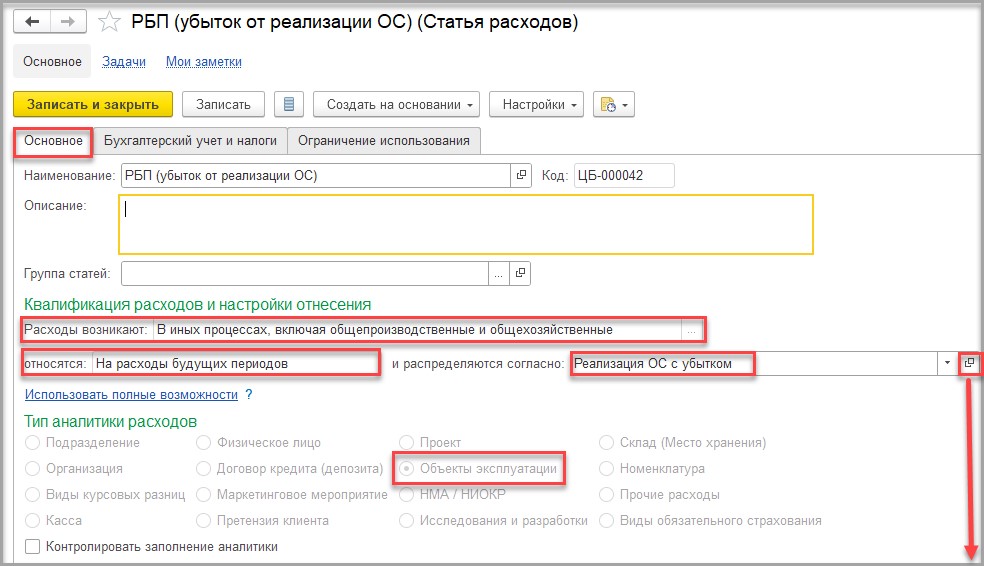

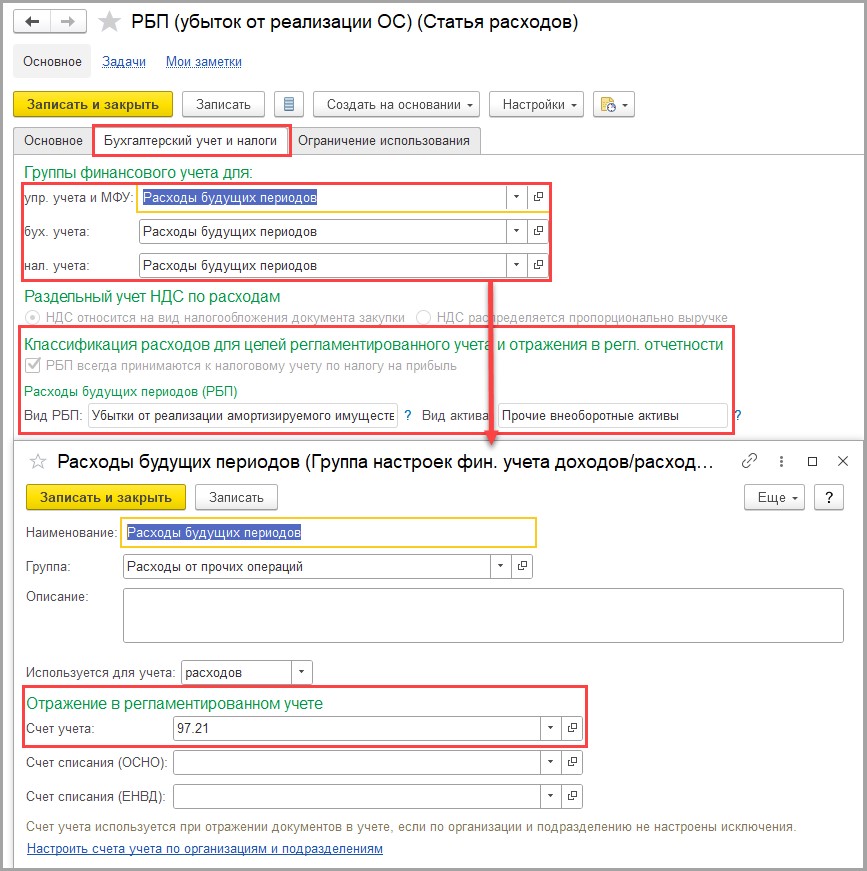

Создадим статью расходов «РБП (убыток от реализации ОС)».

На вкладке «Основное» в разделе «Квалификация расходов и настройки отнесения» укажем:

- в поле «Расходы возникают» укажем «В иных процессах, включая общепроизводственные и общехозяйственные»;

- в поле «Относятся» укажем «На расходы будущих периодов»;

- в поле «Распределяются согласно» указываем правило распределения РБП, которое создадим.

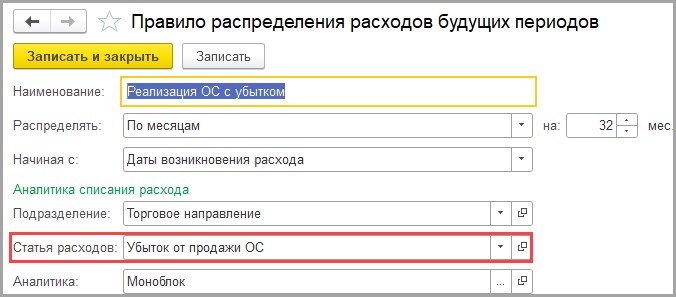

Правило распределения РБП «Реализация ОС с убытком» заполним следующим образом.

В поле «Распределять» укажем «По месяцам» на 32 месяца.

В поле «Начиная с» укажем с «Даты возникновения расхода».

В поле «Статья расходов» укажем статью «Убыток от продажи ОС» (рис.50 и 51).

В поле «Аналитика» укажем «Моноблок».

Статью расходов «Убыток от продажи ОС» заполним следующим образом.

На вкладке «Основное» в разделе «Квалификация расходов и настройки отнесения» укажем, что расходы возникают «В иных процессах, включая общепроизводственные и общехозяйственные» и распределяются «Пропорционально выручке».

Тип аналитики расходов – объект эксплуатации.

На вкладке «Бухгалтерский учет и налоги» укажем ГФУ доходов и расходов «Реализация ОС» на счет 91.02.

В разделе «Классификация расходов для целей регламентированного учета и отражения в регл. отчетности» укажем, что расходы относятся к прочей деятельности и принимаются к налоговому учету по налогу на прибыль.

На вкладке «Бухгалтерский и налоговый учет» указываем:

- ГФУ на РБП (счет 97.21);

В разделе «Классификация расходов для целей регламентированного учета и отражения в регл. Отчетности» ставим галку «Принимается к налоговому учету по налогу на прибыль»;

- Вид РБП «Убытки от реализации амортизируемого имущества»;

- Вид актива «Прочие внеоборотные активы».

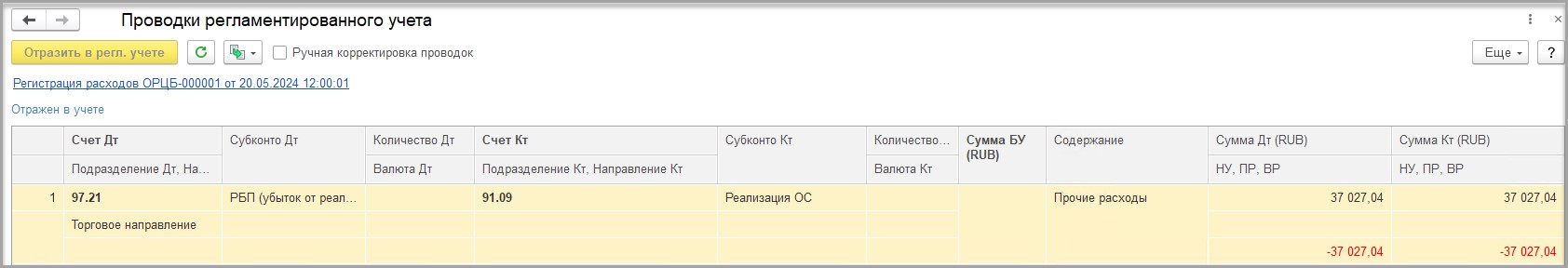

В движениях документа видим следующую проводку:

ДТ 97.21 – КТ 91.09 – сумма убытка отнесена на счет 97.21 для дальнейшего распределения.

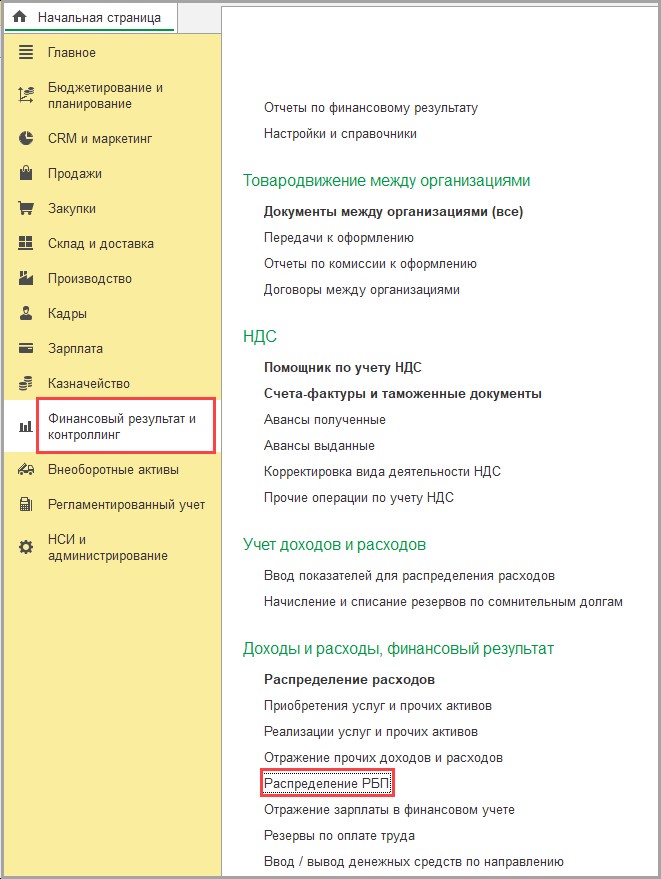

Шаг 6 - Распределение РБП

Распределение убытка от реализации основного средства в налоговом учете по месяцам в течении оставшегося срока использования объекта ОС выполняется документом «Распределение РБП» в разделе «Финансовый результат и контроллинг» - подраздел «Доходы и расходы, финансовый результат».

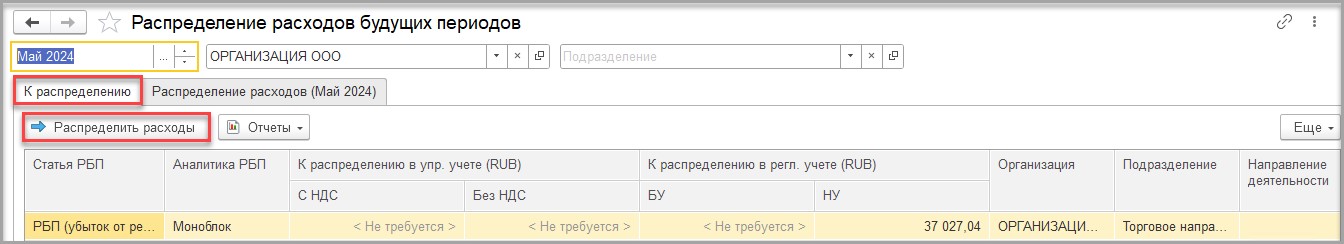

Переходим по ссылке и попадаем в рабочее место «Распределение расходов будущих периодов».

Нажимаем команду «Распределить расходы».

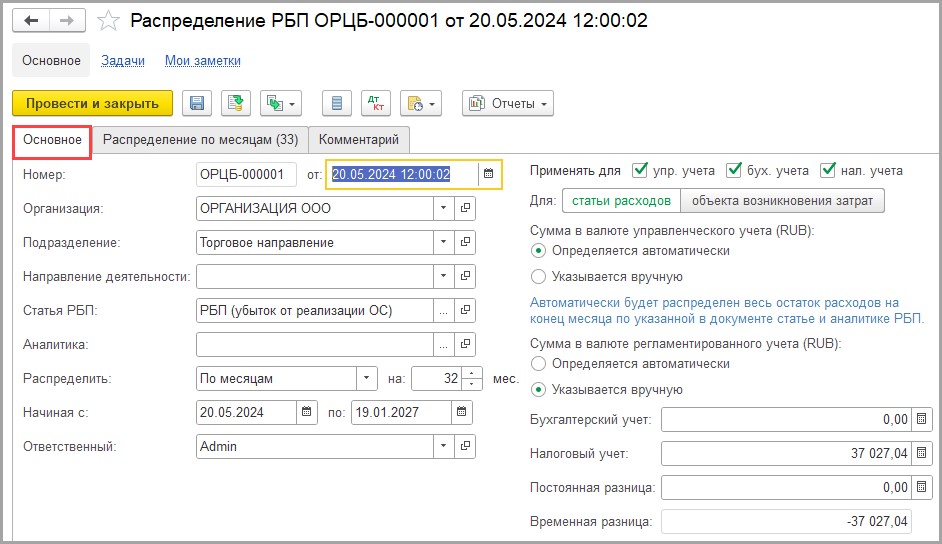

В документе указывается и распределяется только сумма для налогового учета. Если организация ведет учет в соответствии ПБУ 18/02, то отражается временная разница со знаком «-».

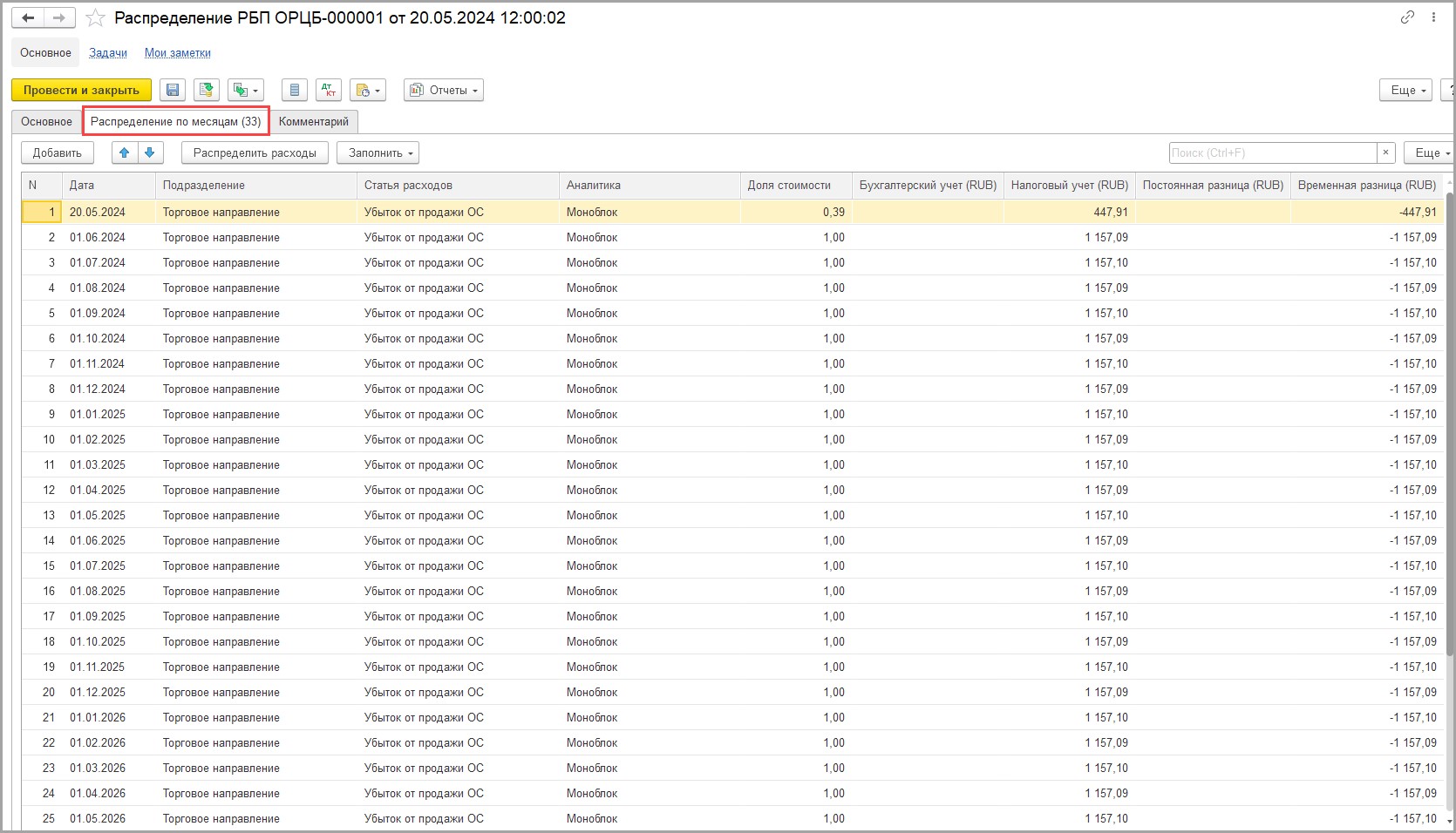

На вкладке «Распределение по месяцам» заполнятся данные к распределению. Если вкладка пустая, то нажимаем кнопку «Распределить расходы».

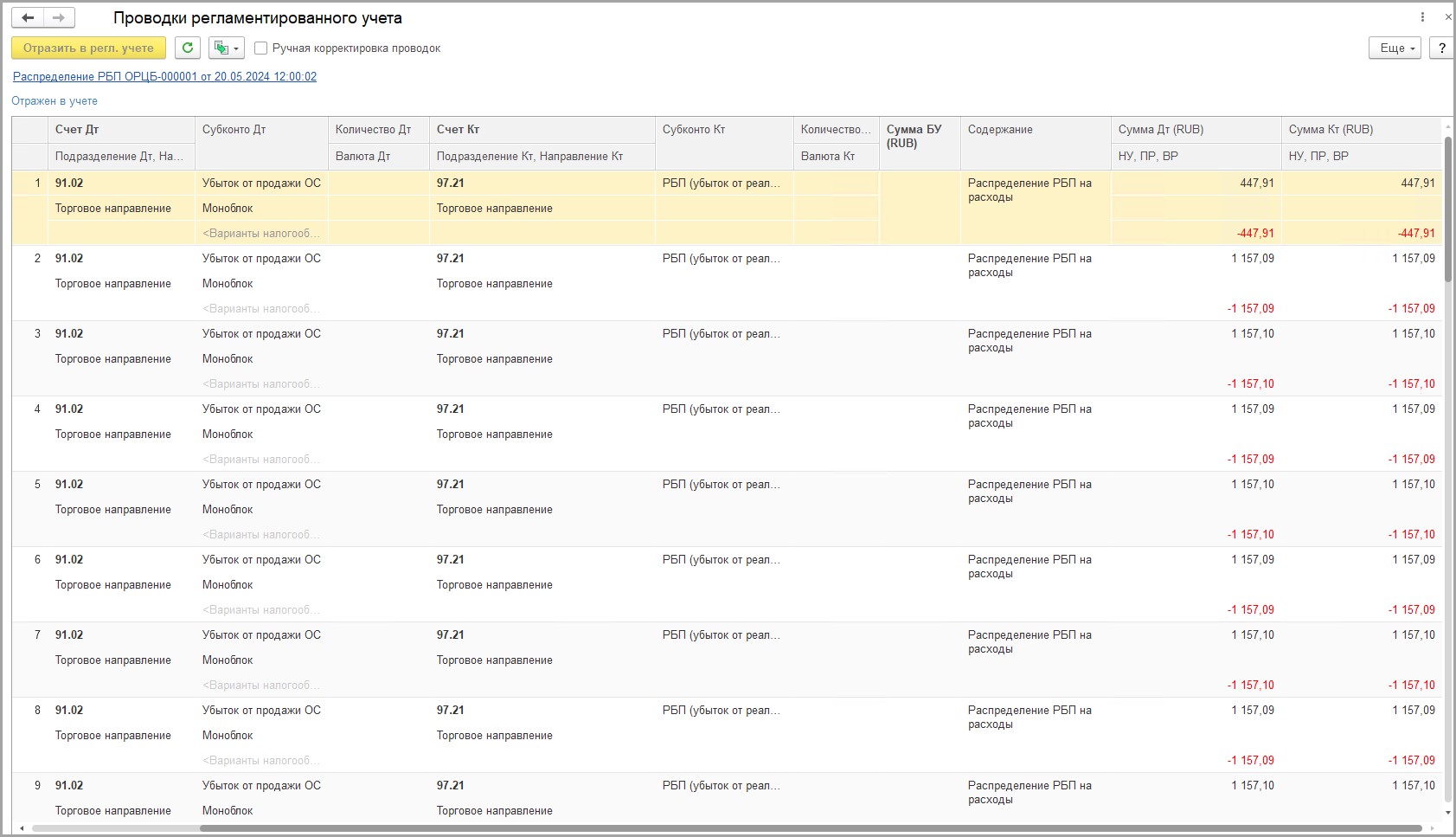

Документ формирует следующие проводки:

ДТ 91.02 – КТ 97.21 – списана часть убытка, приходящаяся на данный месяц и сформированы проводки по списанию убытка в следующих месяцах.

Документ «Распределение РБП» формируется один раз на весь период списания убытка.

Шаг 7 - Декларация по налогу на прибыль

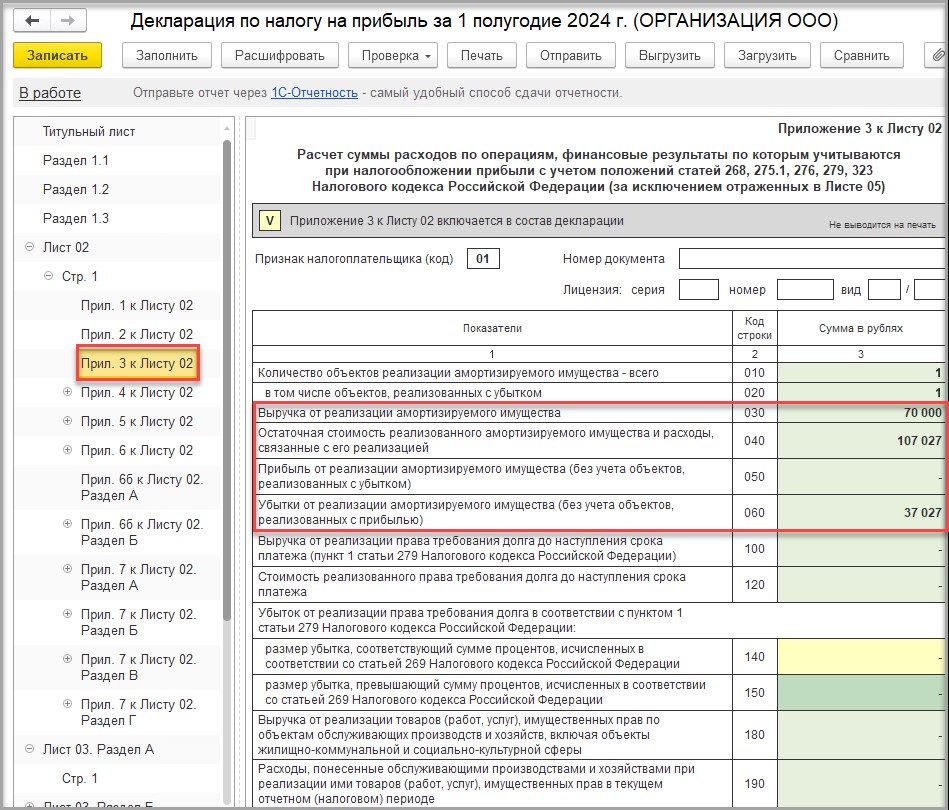

В декларации по налогу на прибыль выручка от реализации ОС, остаточная стоимость ОС и сумма убытка будет отражена в Прил.3 к Листу 2.

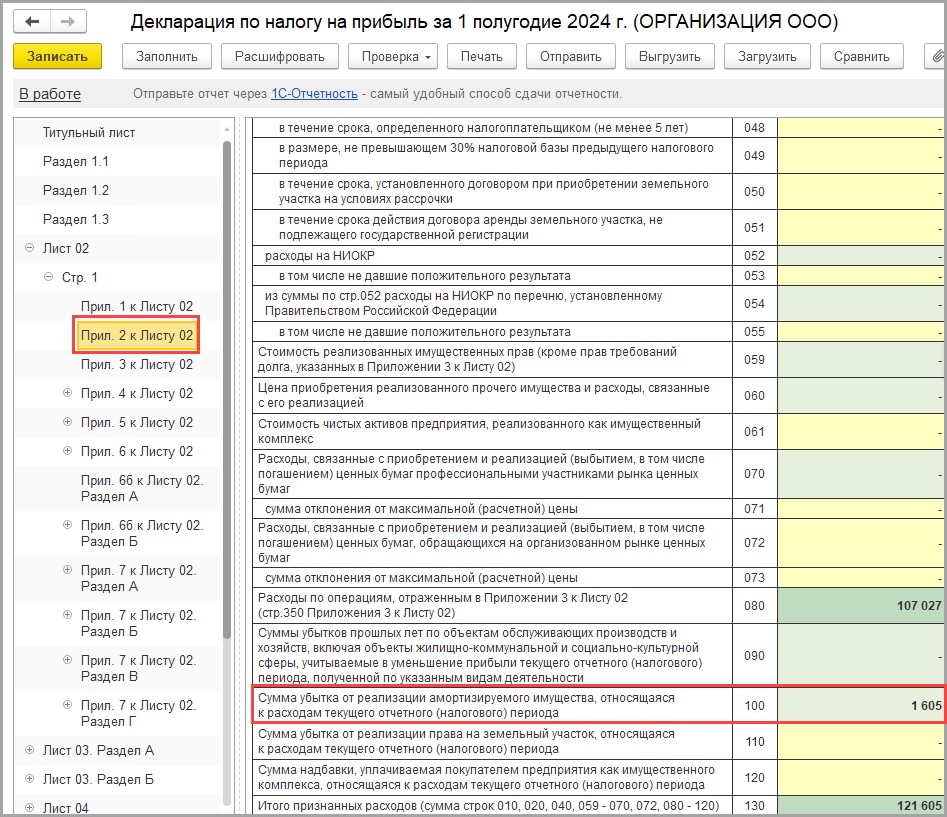

Сумма убытка, относящаяся к расходам текущего налогового периода, отражается в Прил.2 к Листу 02:

Автор статьи: Светлана Дубовик

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии

Дт 91,02 Кт 97.12. А как закроется сумма по Кт 01,09 в НУ?