Реформация баланса с убытком в 1С: Бухгалтерии предприятия 8

- Опубликовано 27.11.2018 12:02

- Автор: Administrator

- Просмотров: 31864

В одной из прошлых статей мы разбирали процедуру реформации баланса на примере организации, получившей по итогам года прибыль (Реформация баланса с прибылью в 1С: Бухгалтерии предприятия 8). Но в деловой практике бывают обстоятельства, когда вложения оказываются больше, чем доходы. Зачастую такие ситуации встречаются при старте бизнеса, на подготовительном этапе строительства или производства. За вычетом исключений, установленных статьей 283 НК РФ, организация вправе перенести убыток на будущее на неограниченное количество последующих налоговых периодов. Такое правило установлено с 1 января 2017 г.

Перенос убытков на будущее можно начинать в первом же отчетном периоде, не дожидаясь окончания года. Если убытки понесены более, чем в одном налоговом периоде, то их погашение производится в порядке той очередности, в которой они понесены.

Важное ограничение №1:

Такое действие можно совершить только в пределах суммы налогооблагаемой прибыли т.к. отрицательная разница между доходами и расходами не допускается. Иными словами, перенести можно часть убытка, которая меньше или равна налогооблагаемой прибыли.

Важное ограничение №2:

На период 2017-2020 гг. уменьшение налогооблагаемой базы по налогу на прибыль на сумму ранее полученных убытков возможно только на 50%. Иными словами, до нуля в этот период уменьшить налог на прибыль не получится.

Важное ограничение №3:

Организации, применяющие УСН с объектом «Доходы минус расходы», могут уменьшить налогооблагаемую базу только по итогам налогового периода в течение последующих 10 лет. При этом убыток, не перенесенный на следующий год, может быть перенесен целиком или частично на любой год из последующих девяти лет. Учитывается только убыток, понесенный в период применения УСН с объектом «Доходы минус расходы» (п.7 статьи 346.18 НК РФ).

Как это работает в 1С: Бухгалтерии предприятия 8 редакции 3.0

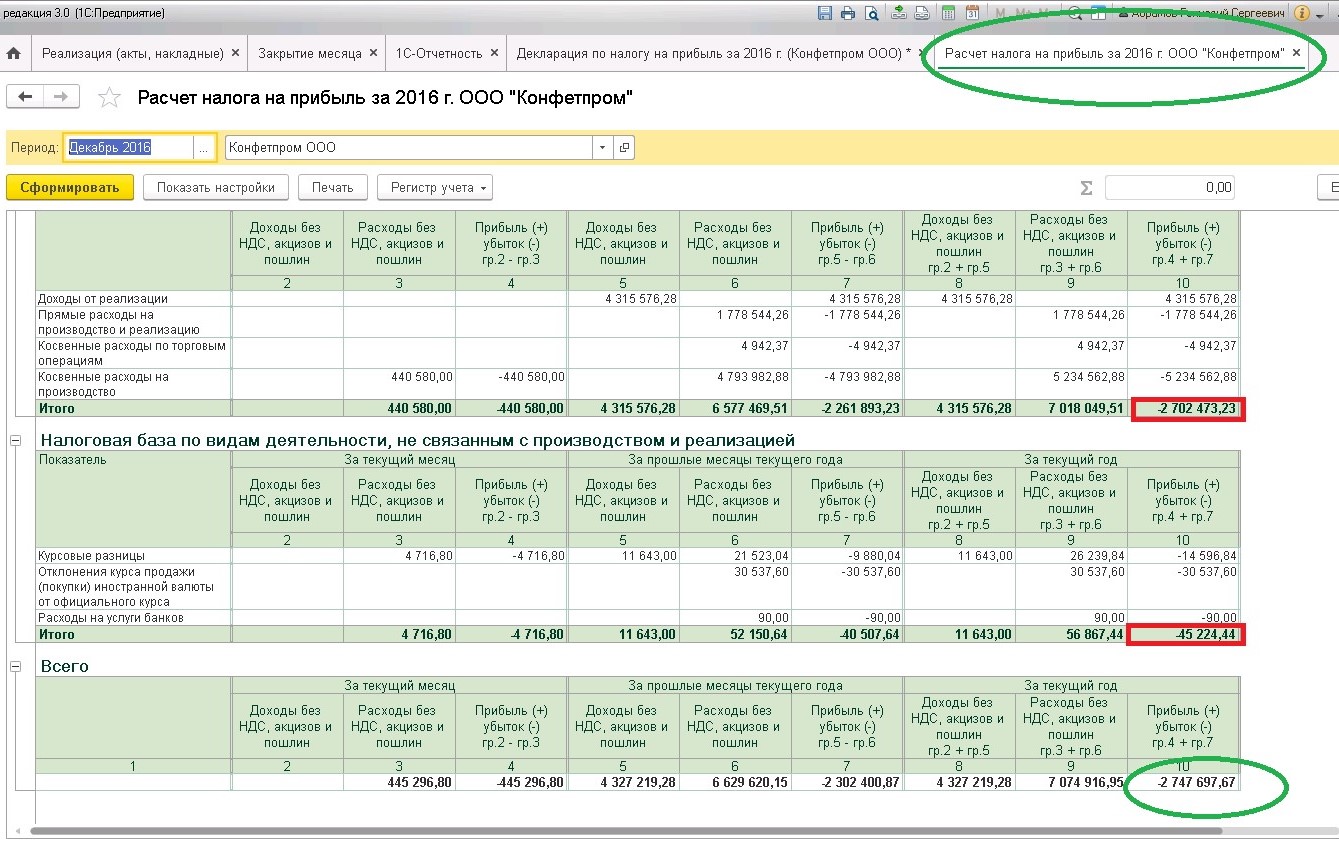

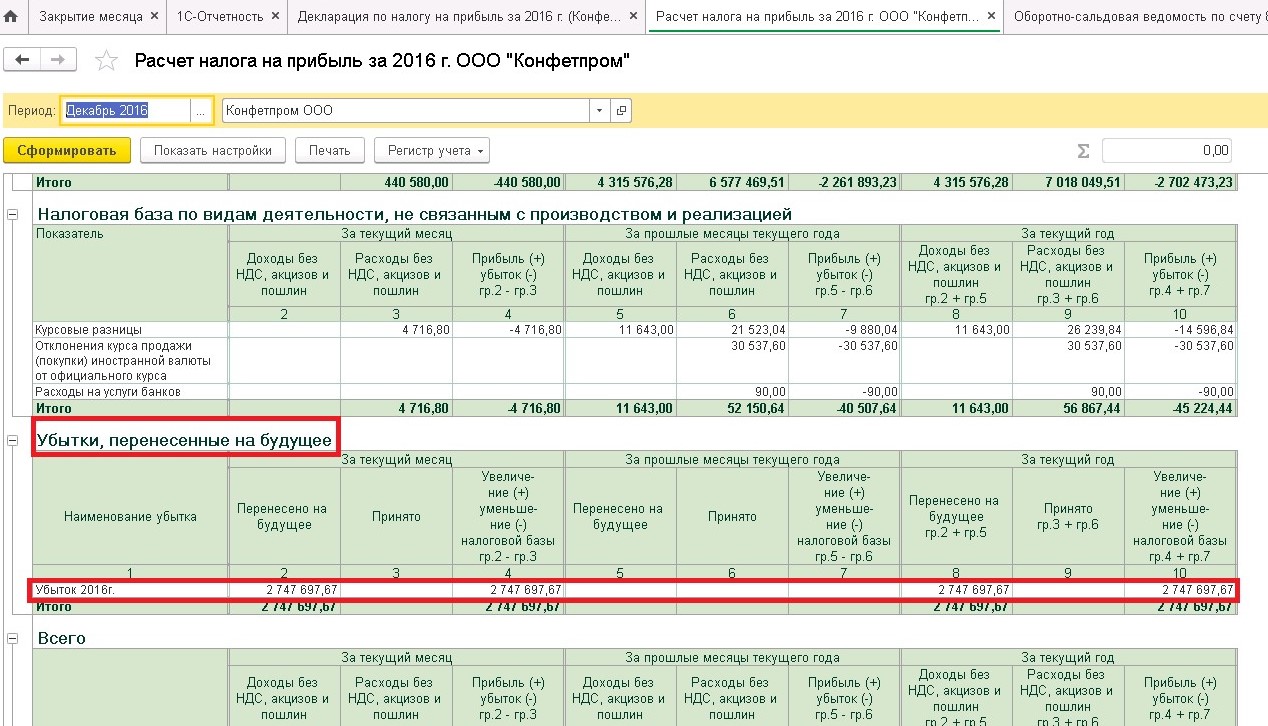

«Операции» - «Закрытие месяца (декабрь)» - «Расчет налога на прибыль»: определяем сумму убытка по итогам налогового периода.

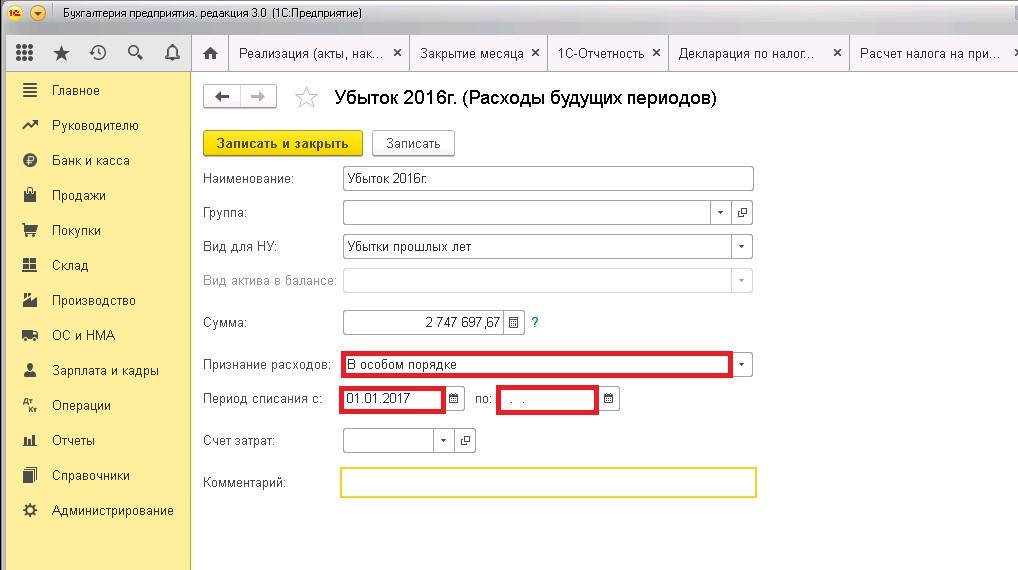

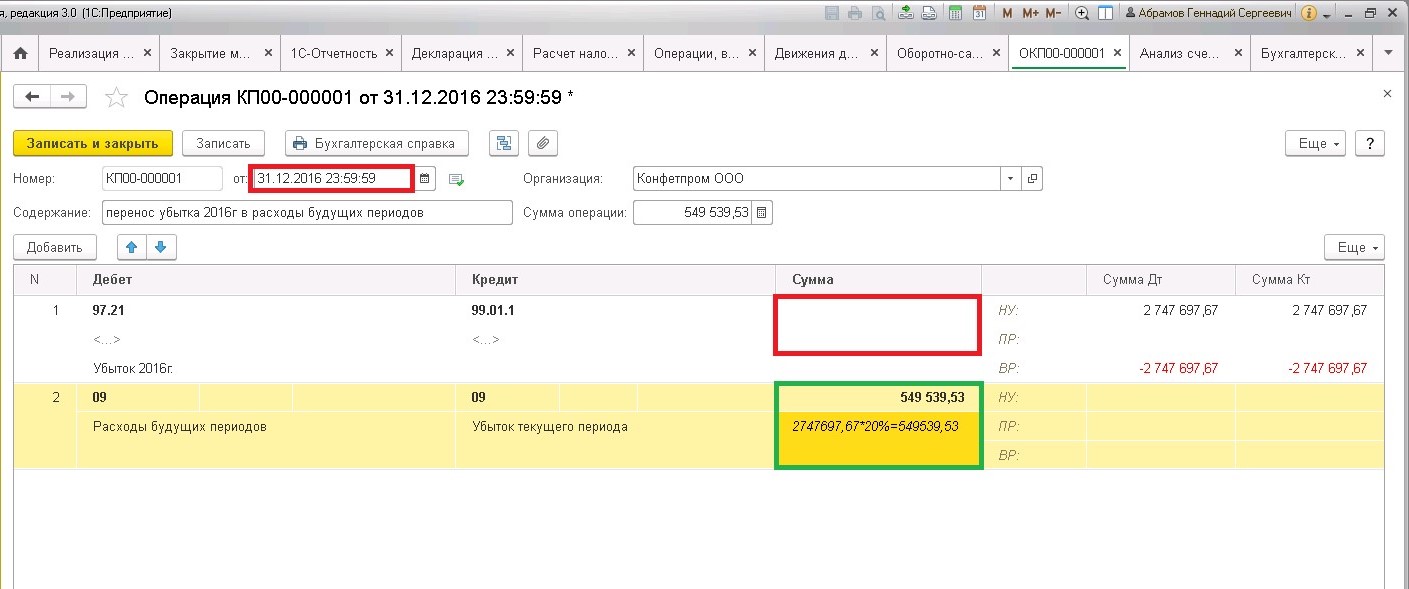

Формируем ручную операцию: перенос убытка текущего года в расходы будущих периодов.

Вторая проводка – это формирование суммы отложенного налогового актива. Если организация не применяет ПБУ 18/02 – она не нужна. Приводим ее здесь для понимания сути ПБУ 18/02 (подробнее о применении данного ПБУ в статье Основы ведения учета с применением ПБУ 18/02 в 1С: Бухгалтерии предприятия 8).

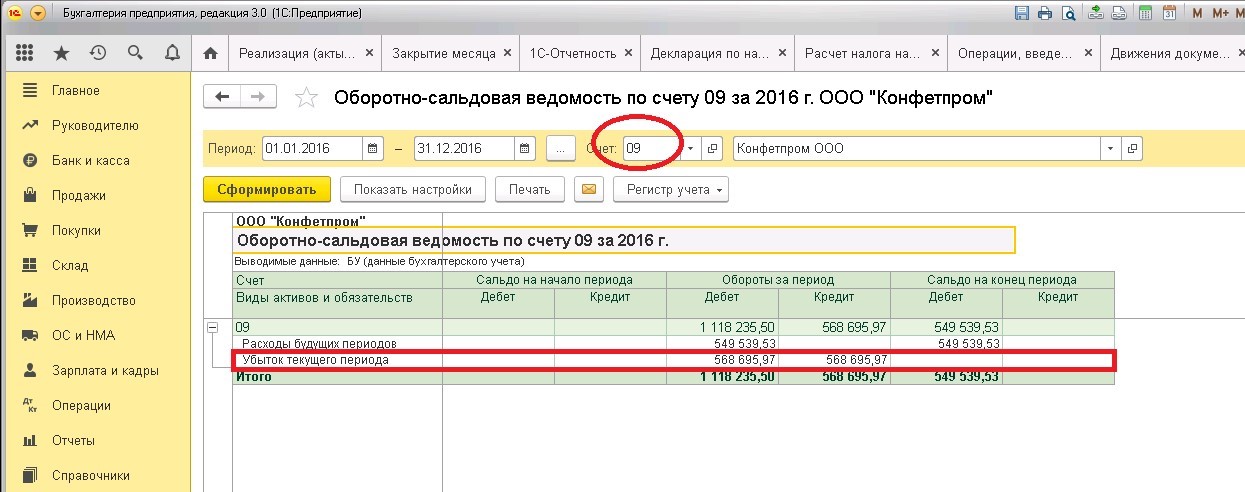

На счете 09 «Отложенные налоговые активы» вид активов «Убыток текущего года» закроется и будет перенесен в вид активов «Расходы будущих периодов» этого же счета.

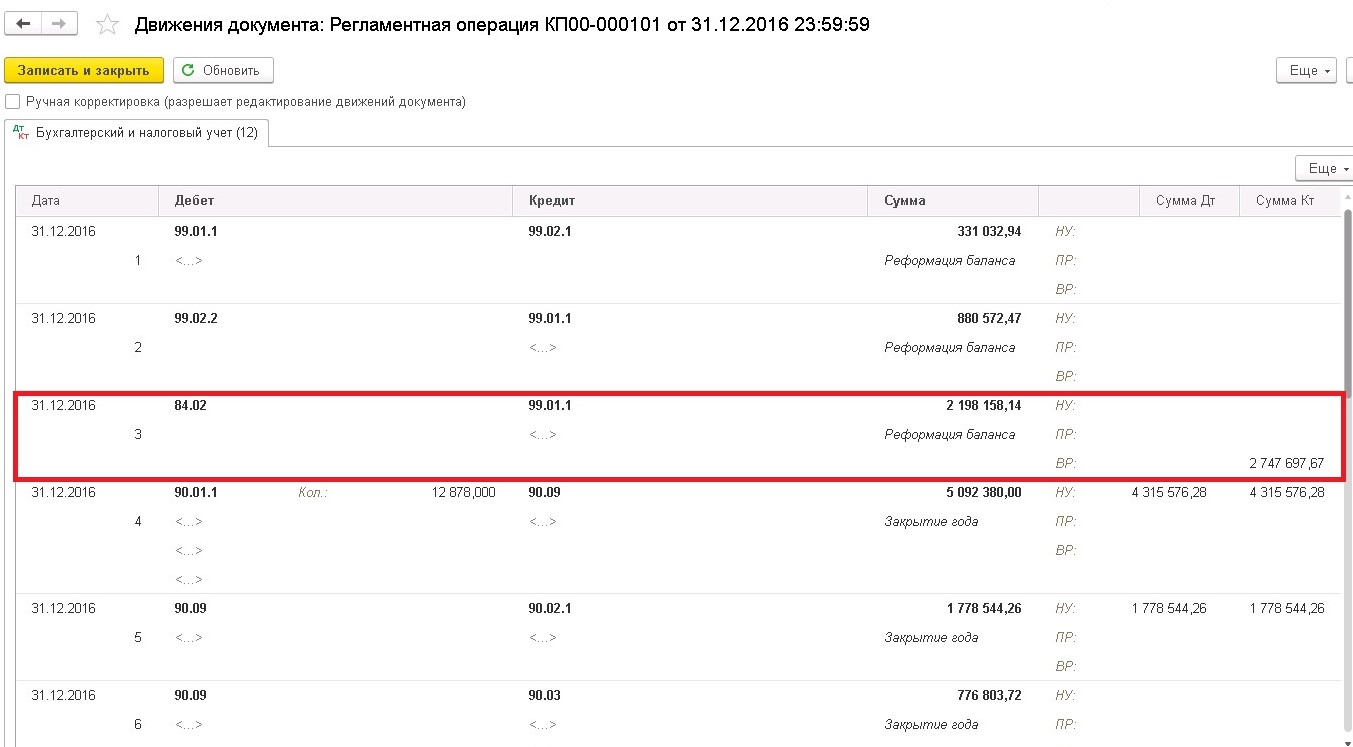

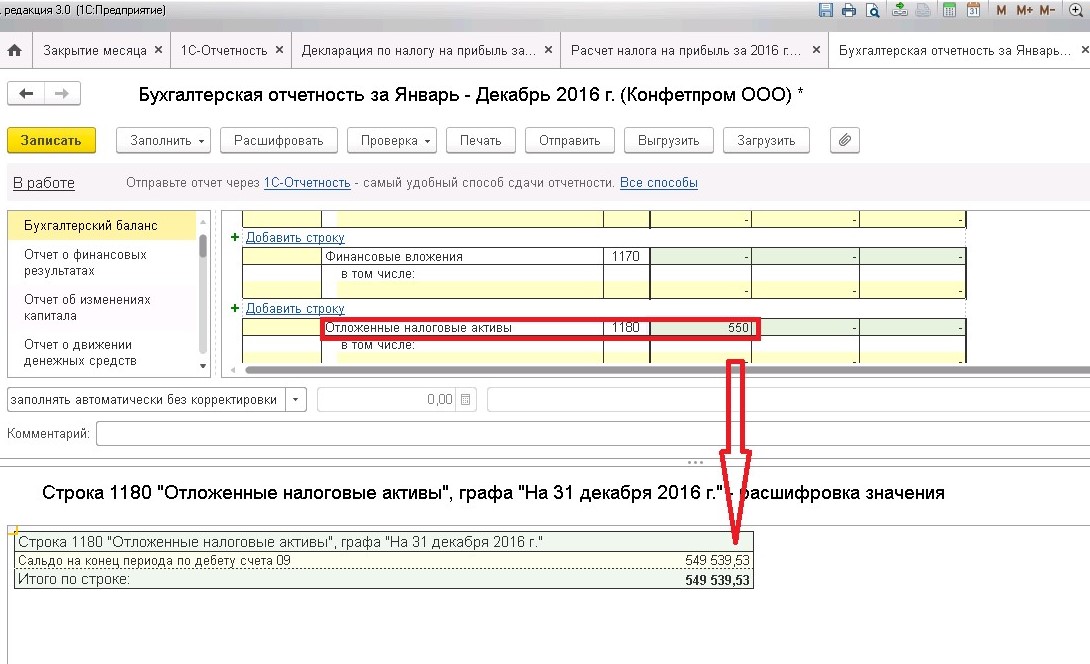

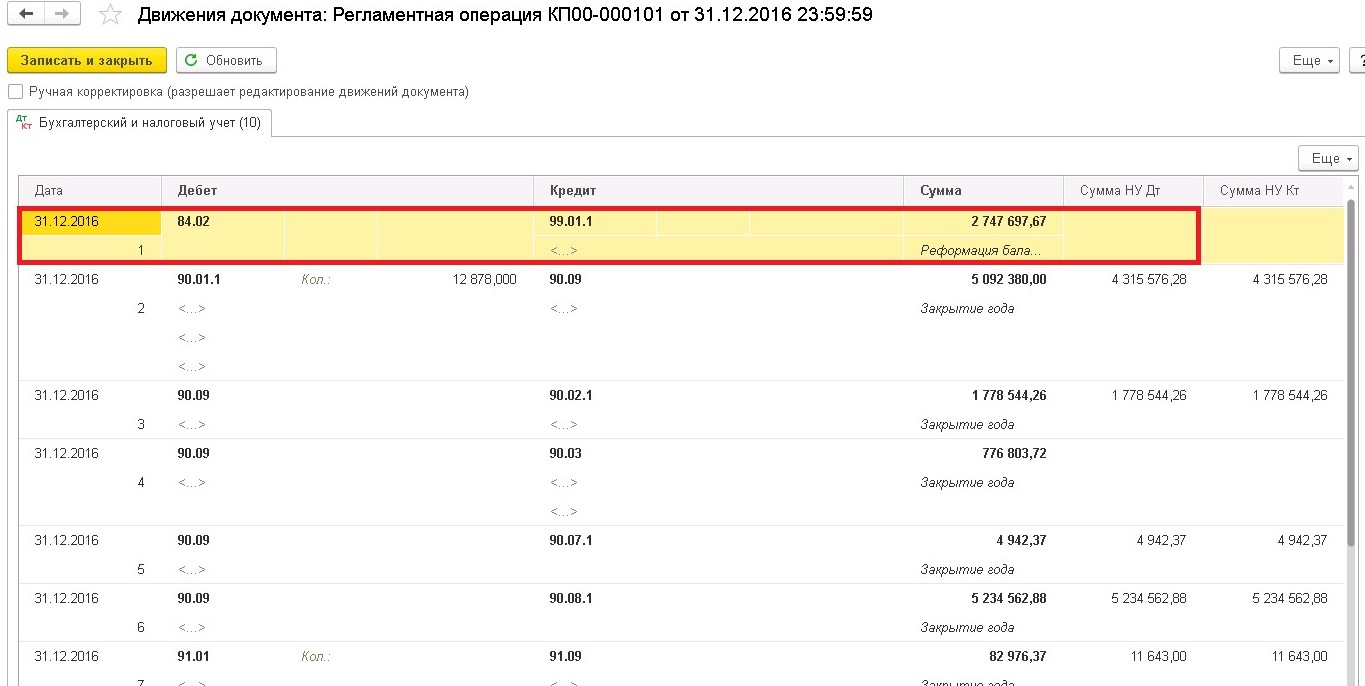

Проводим реформацию баланса на примере организации, применяющей ПБУ 18/02.

Как видно из проводок реформации, сумма убытка в бухгалтерском учете перенесена за вычетом суммы отложенного налогового актива (20% от суммы убытка текущего года).

Далее отражено формирование чистой прибыли компании с учетом убытка текущего года.

Расчет налога на прибыль после реформации баланса с переносом убытка на будущее выглядит так:

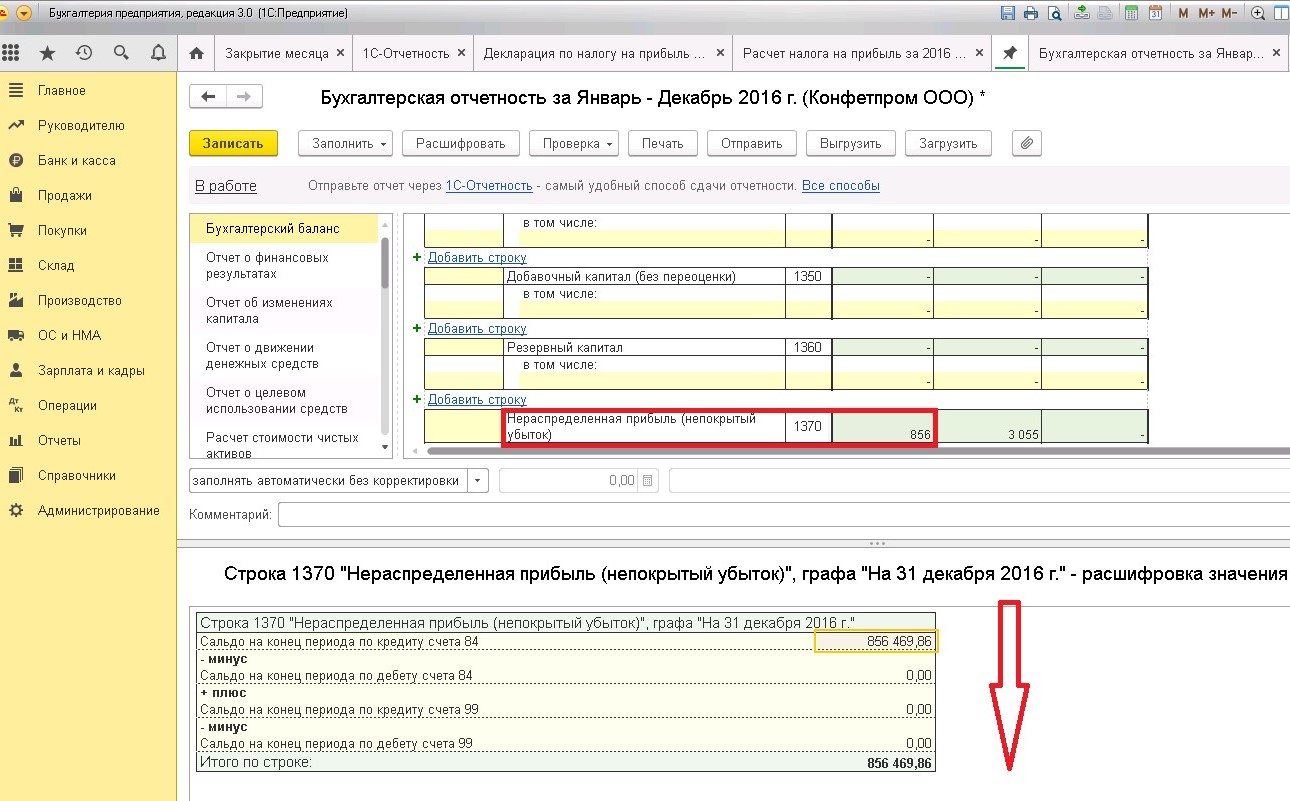

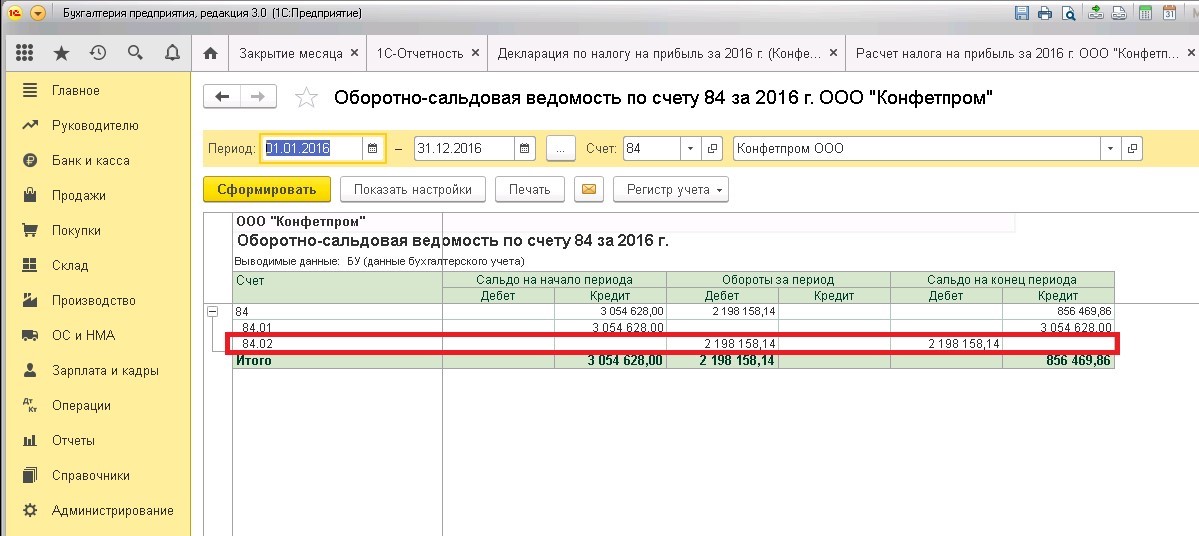

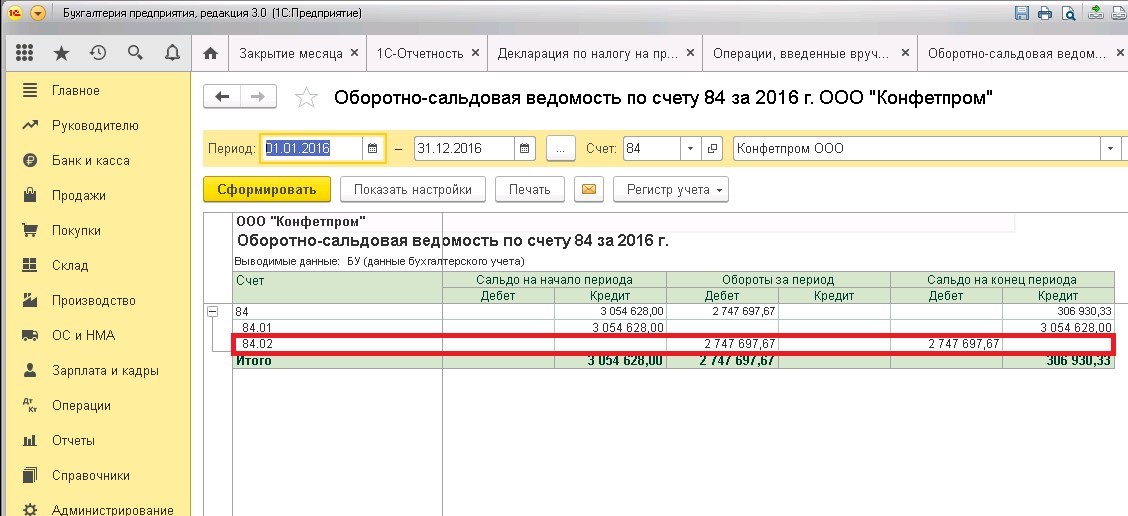

Теперь проведем реформацию баланса на примере организации, не применяющей ПБУ 18/02.

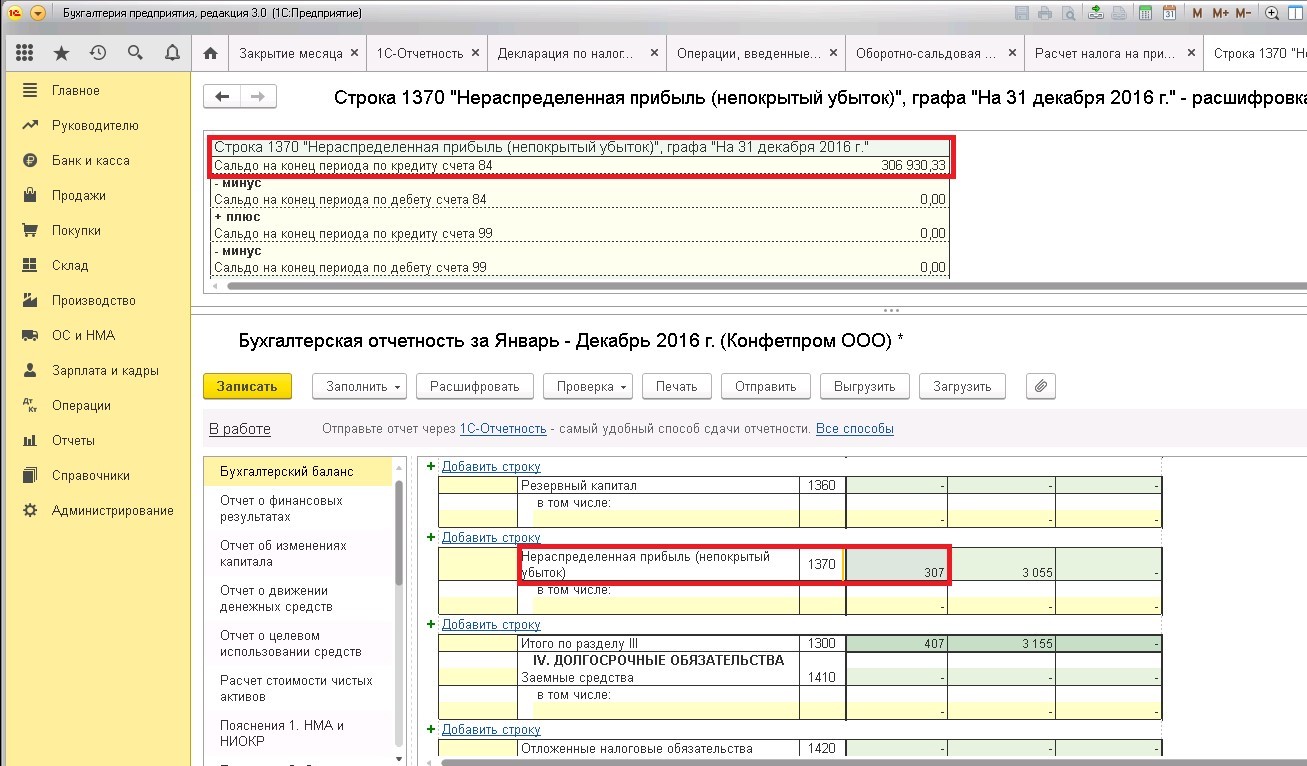

Вся сумма непокрытого убытка переносится на счет 84 «Нераспределенная прибыль (непокрытый убыток)».

Завершающая операция текущего года проведена. Уже в новом году происходит распределение прибыли собственниками бизнеса или принимаются иные управленческие решения.

Автор статьи: Ирина Казмирчук

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии