Учет НМА стоимостью менее 100 тысяч рублей в 1С: Бухгалтерии ред. 3.0

- Опубликовано 25.04.2020 23:45

- Автор: Administrator

- Просмотров: 25900

Прогресс не стоит на месте, и сегодня любая, уважающая себя компания, имеет свой сайт. А в условиях нынешней мировой пандемии – для многих это чуть ли не единственный источник доходов, ведь с каждым днем растет объем продаж через интернет. И если ранее не все руководители считали нужным создание сайта своей компании, то сейчас, наоборот, активно воплощают эту идею в жизнь. А вот для бухгалтера сайт компании – это, в первую очередь, объект нематериальных активов (НМА). И расходы на его разработку в бухгалтерском и налоговом учете учитываются по-разному. Чтобы не запутаться в этом сложном вопросе, разберем на примере сайта компании основные нюансы учета НМА, стоимостью до 100 тыс. рублей.

В бухгалтерском учете любое программное обеспечение, на которое у вас есть исключительное право, независимо от стоимости, учитывается как НМА. В налоговом же учете отражать как нематериальный актив нужно исключительное программное обеспечение дороже 100 000 руб.

Организация может создать сайт тремя способами:

- собственными силами (хозспособ),

- с привлечением сторонних организаций (подрядный способ)

- смешанным способом.

О том как учитывать НМА свыше 100 тысяч рублей, созданный собственными силами, мы писали в предыдущей статье

В данной статье поговорим о НМА стоимостью менее 100 000 рублей и о том, как организовать учет таких активов, при условии, что разработкой сайта занималась сторонняя организация (т.е. применялся подрядный способ).

Заключая договор со сторонним исполнителем (им может выступать как юридическое, так и физическое лицо), пропишите все технические характеристики создаваемого сайта (дизайн, функционал, программное обеспечение); согласуйте сроки выполнения работ; предусмотрите обязанность исполнителя разместить сайт на определенном хостинге, на заранее зарегистрированном доменном имени; распишите в договоре этапы выполнения работ и порядок сдачи результата по каждому из этапов. Также в договор обязательно включите положение о том, что все исключительные права на сайт в целом и отдельные его элементы отчуждаются заказчику – это важно, т.к. от этого зависит порядок учета: если исключительных прав на сайт нет, то расходы на его создание будут учитываться в составе текущих затрат организации.

Рассмотрим условный пример

ООО «Пуговица» в феврале заказала ООО «ПростоСайт» разработку сайта с целью продвижения своей продукции. Стоимость услуг по разработке сайта составила 60 000 руб. (в т.ч. НДС – 10 000 рублей).

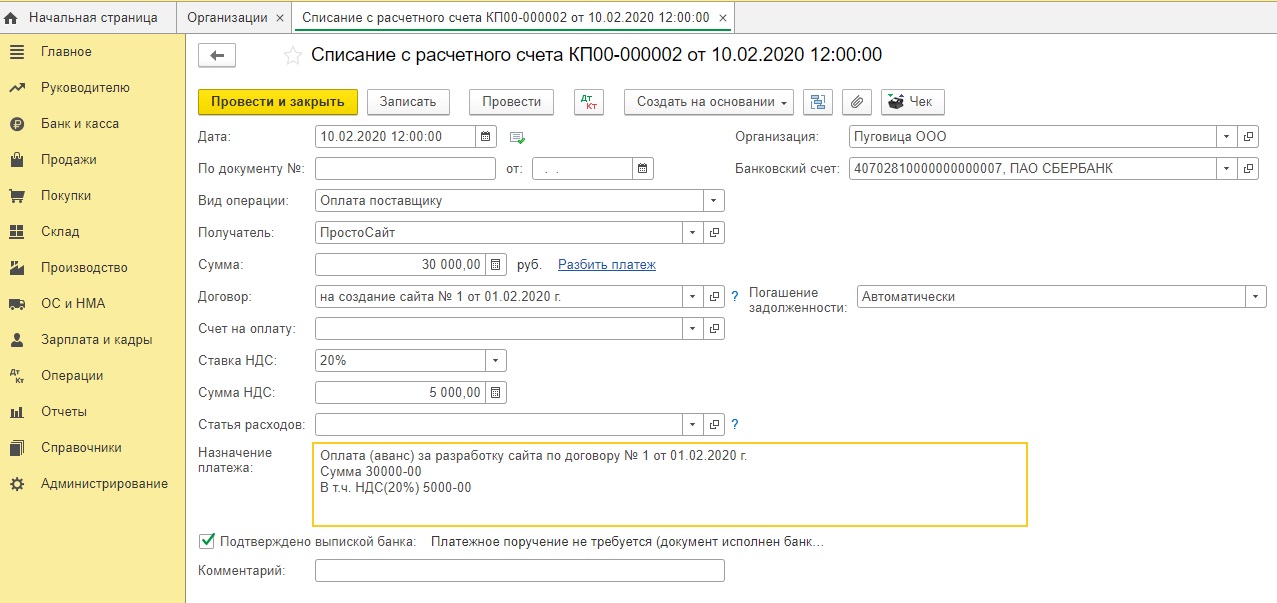

В день заключения договора ООО «Пуговица» перечислило за услуги ООО «ПростоСайт» аванс 50%.

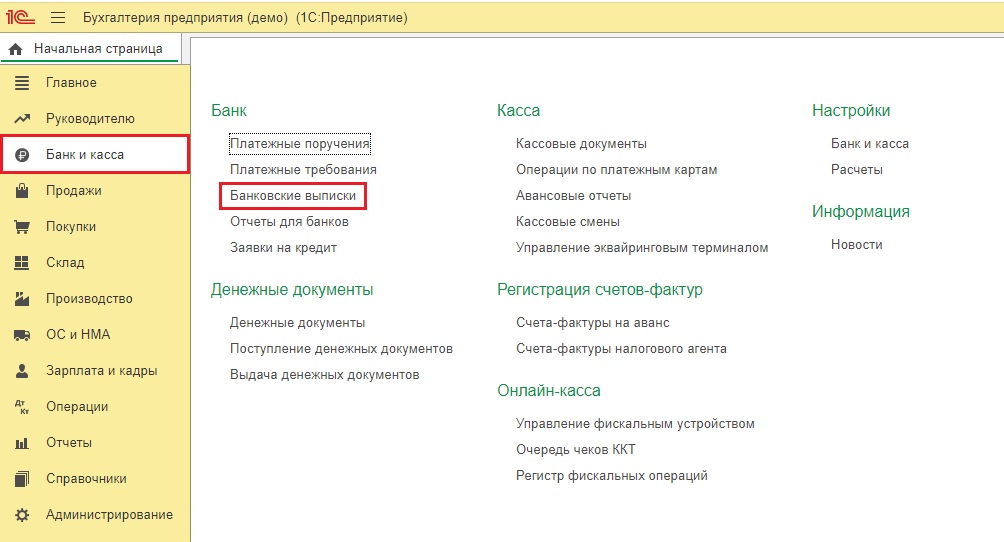

Сделаем это с помощью документа «Списание с расчетного счета» в разделе «Банк и касса».

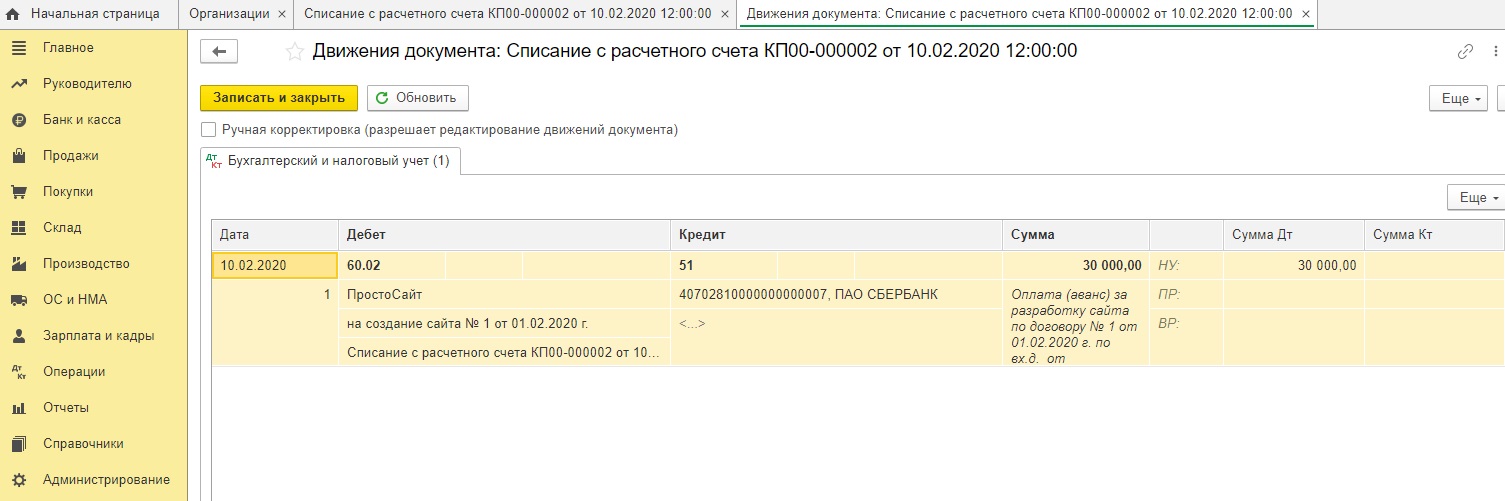

Программа сформировала проводку Дт 60.02. Кт 51.

По договору исключительные права на сайт с момента его создания принадлежат ООО «Пуговица».

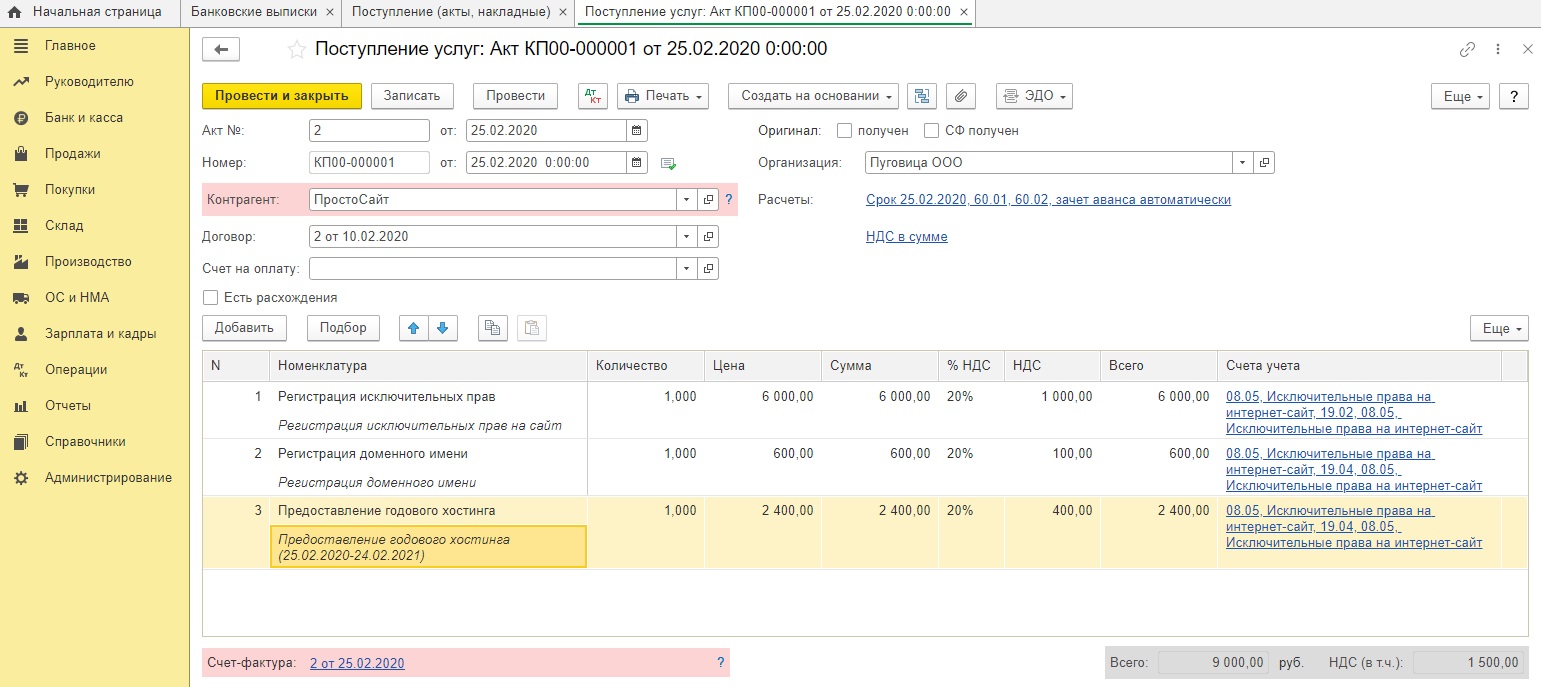

Также ООО «Пуговица» оплатила ООО «ПростоСайт»:

регистрацию исключительных прав – 6 000 руб. (в том числе. НДС – 1000 руб.)

стоимость доменного имени 600 руб. (в том числе НДС – 100 руб.).

годовой хостинг – 2 400 руб. (в том числе НДС - 400 руб.).

В бухгалтерском учете порядок отражения затрат на создание НМА регламентирован нормами Положения по бухгалтерскому учету «Учет нематериальных активов» (ПБУ 14/2007), утв. Приказом Минфина России от 27.12.2007 №153н.

Затраты, связанные с созданием интернет-сайта, формируют его первоначальную стоимость и собираются на счете 08 «Вложения во внеоборотные активы» субсчет 05 «Приобретение НМА». При принятии объекта НМА к учету все собранные на этом счете затраты переносятся на счет 04 «Нематериальные активы».

А как быть с затратами на домен и хостинг – ведь эти затраты организация будет нести периодически (ежегодно)?

Эти затраты в последующие годы работы сайта в стоимость НМА уже не включают, так как законодательством не предусмотрено изменение первоначальной стоимости НМА в данной ситуации. Поэтому подобные затраты рассматриваются как расходы на последующее поддержание сайта в рабочем состоянии и учитываются как расходы по обычным видам деятельности.

Предусмотрите своей учетной политикой порядок списания подобных затрат (единовременно или постепенно исходя из срока, за который они оплачены – например, за год).

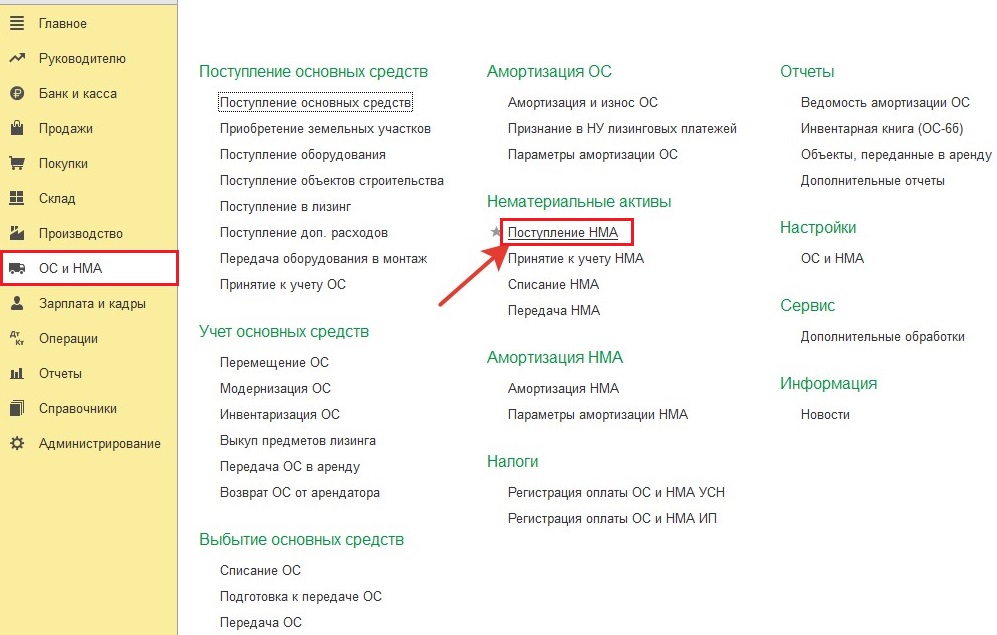

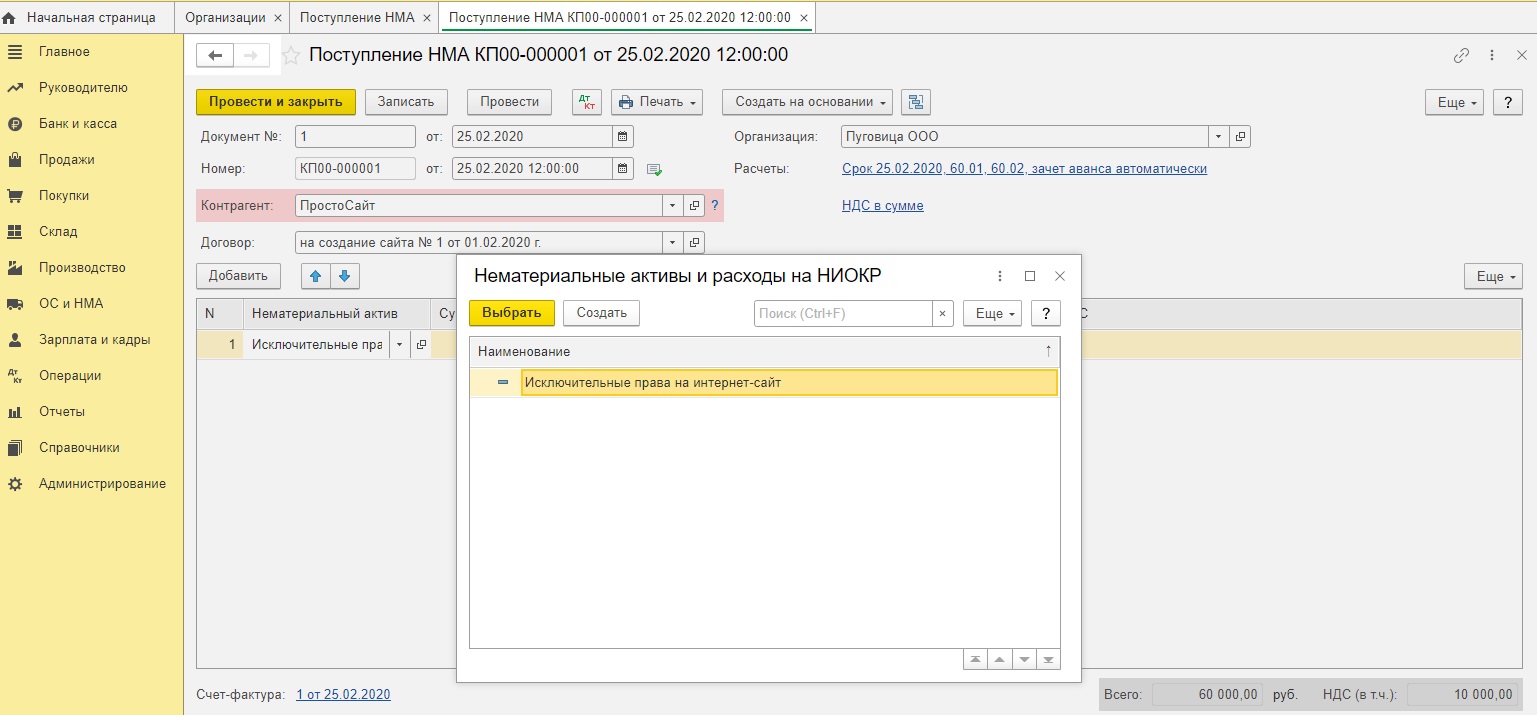

25 февраля ООО «ПростоСайт» завершил работы по созданию сайта и предоставил акт выполненных работ. На основании акта сделайте поступление НМА в программе. Для этого на панели разделов выберите раздел «ОС и НМА», затем выберите подпункт «Поступление НМА»:

Заполнив в шапке документа наименование контрагента и договор, переходим к заполнению табличной части. Создаем новый НМА и последовательно заполняем сведения о нем.

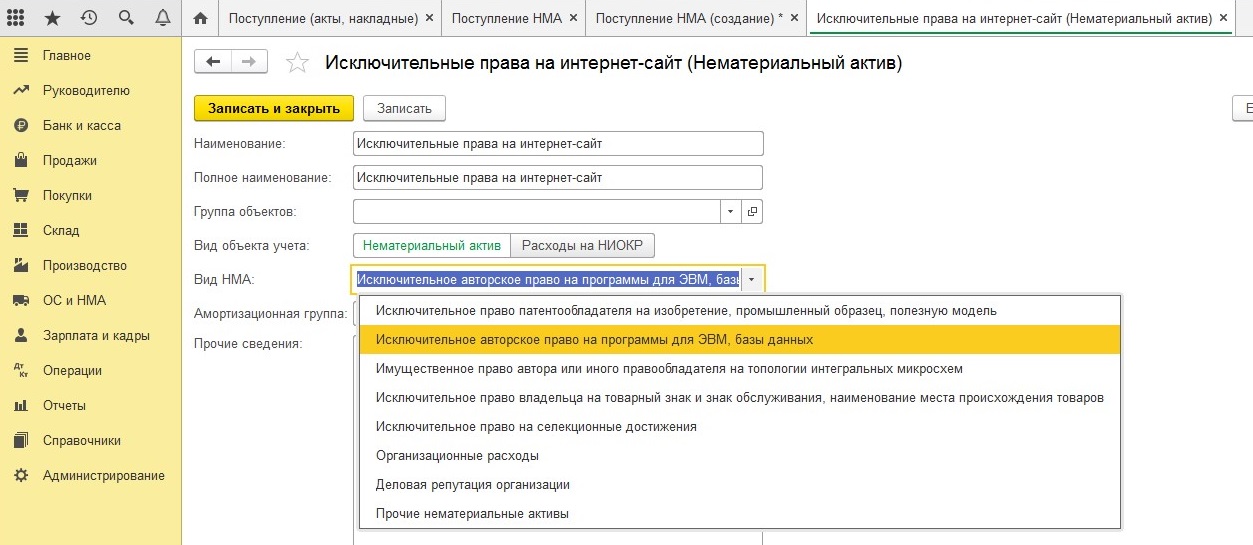

Выбираем вид объекта учета – НМА или Расходы на НИОКР.

Далее программа предлагает выбрать наиболее подходящий вид НМА – в нашем случае выбираем «Исключительное авторское право на программы для ЭВМ, базы данных».

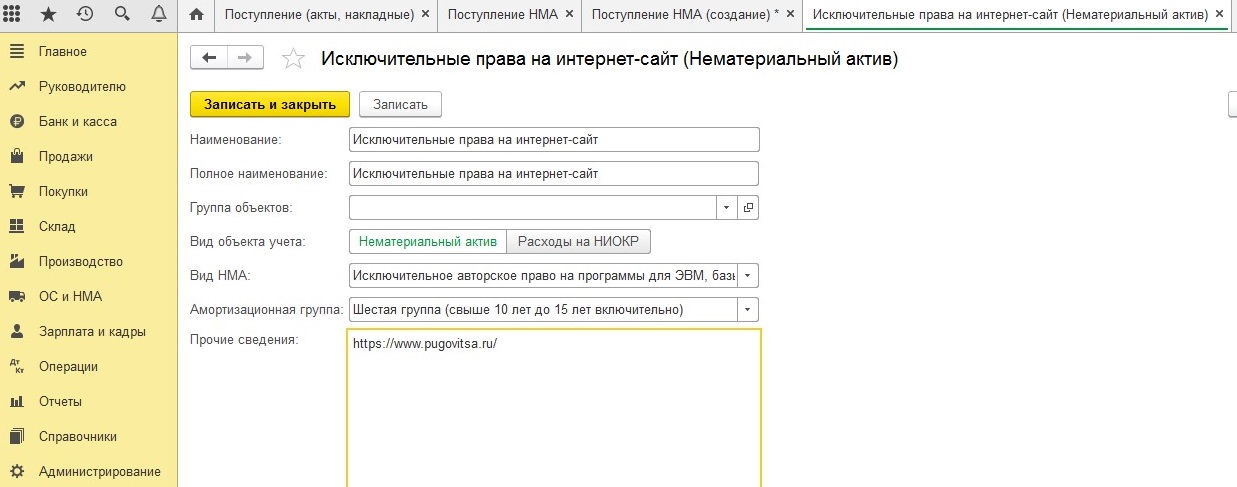

Определяем амортизационную группу. Так как в договоре срок не указан (в нашем примере), и организации принадлежат исключительные права на сайт, то по факту это означает, что этот срок не ограничен. Поэтому организация определяет его самостоятельно, ориентируясь на срок, в течение которого она планирует использовать сайт для своих нужд с целью извлечения доходов (п. 26 ПБУ 14/2007). Для примера мы установили этот срок 12 лет. Этот срок подпадает под шестую амортизационную группу.

Графа «Прочие сведения» - свободное поле, туда можно записать любые необходимые сведения, связанные с данным НМА, например, название сайта.

Когда все данные о НМА заполнены нажимаем «Записать и закрыть».

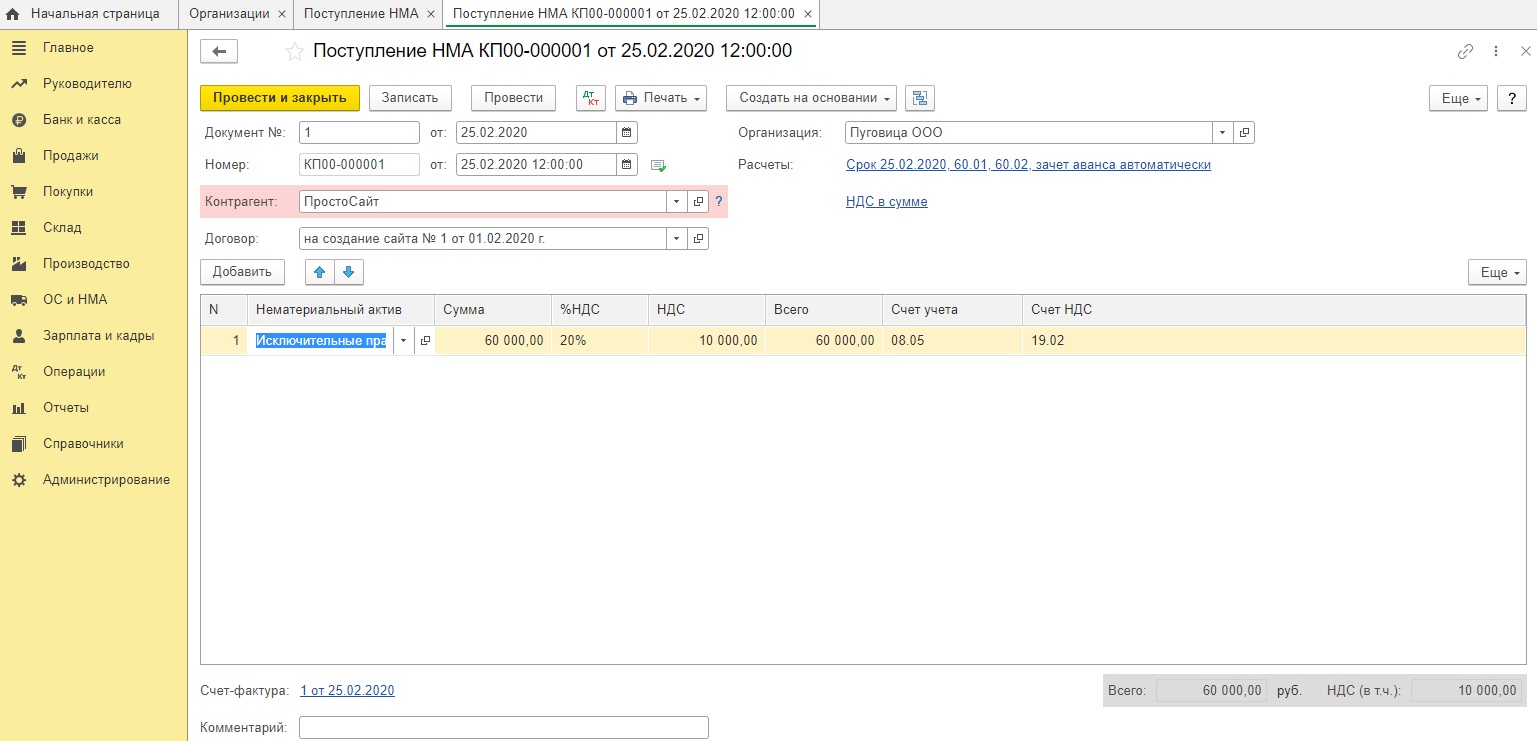

В табличной части выбираем созданный НМА и вводим стоимость его создания по акту.

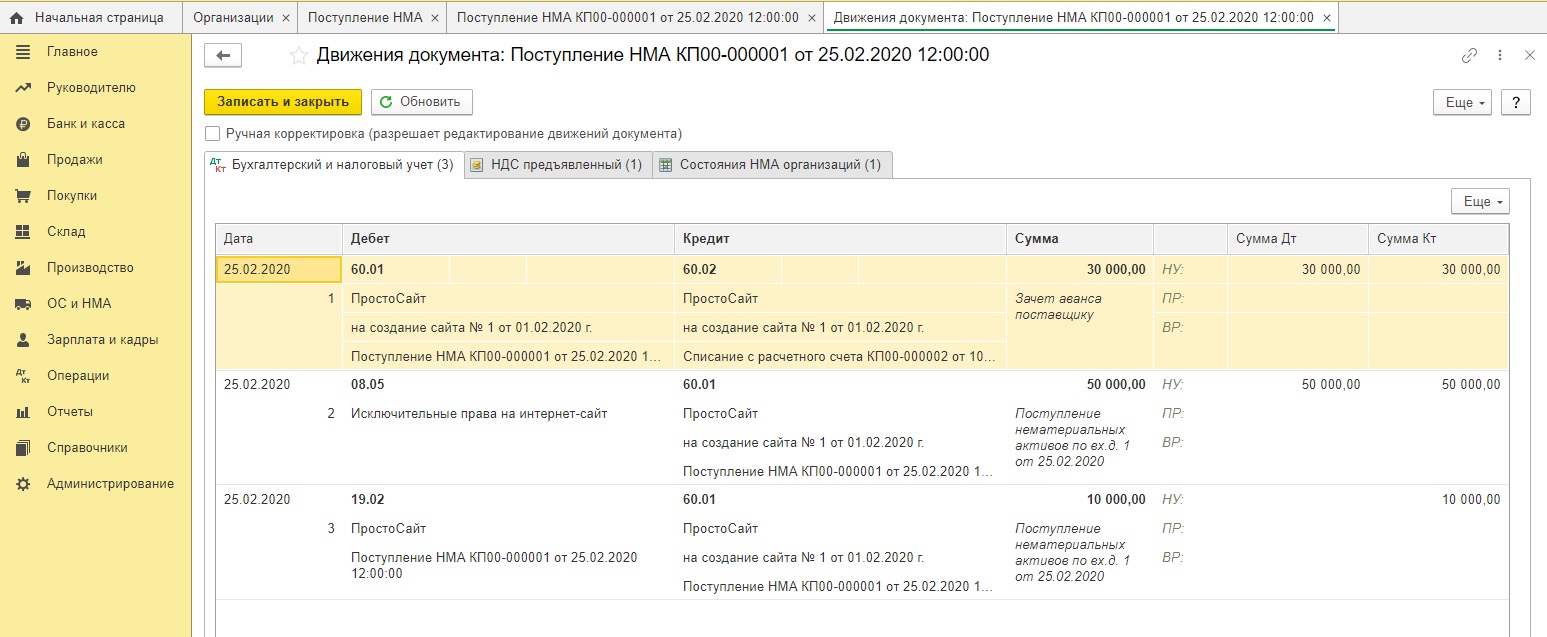

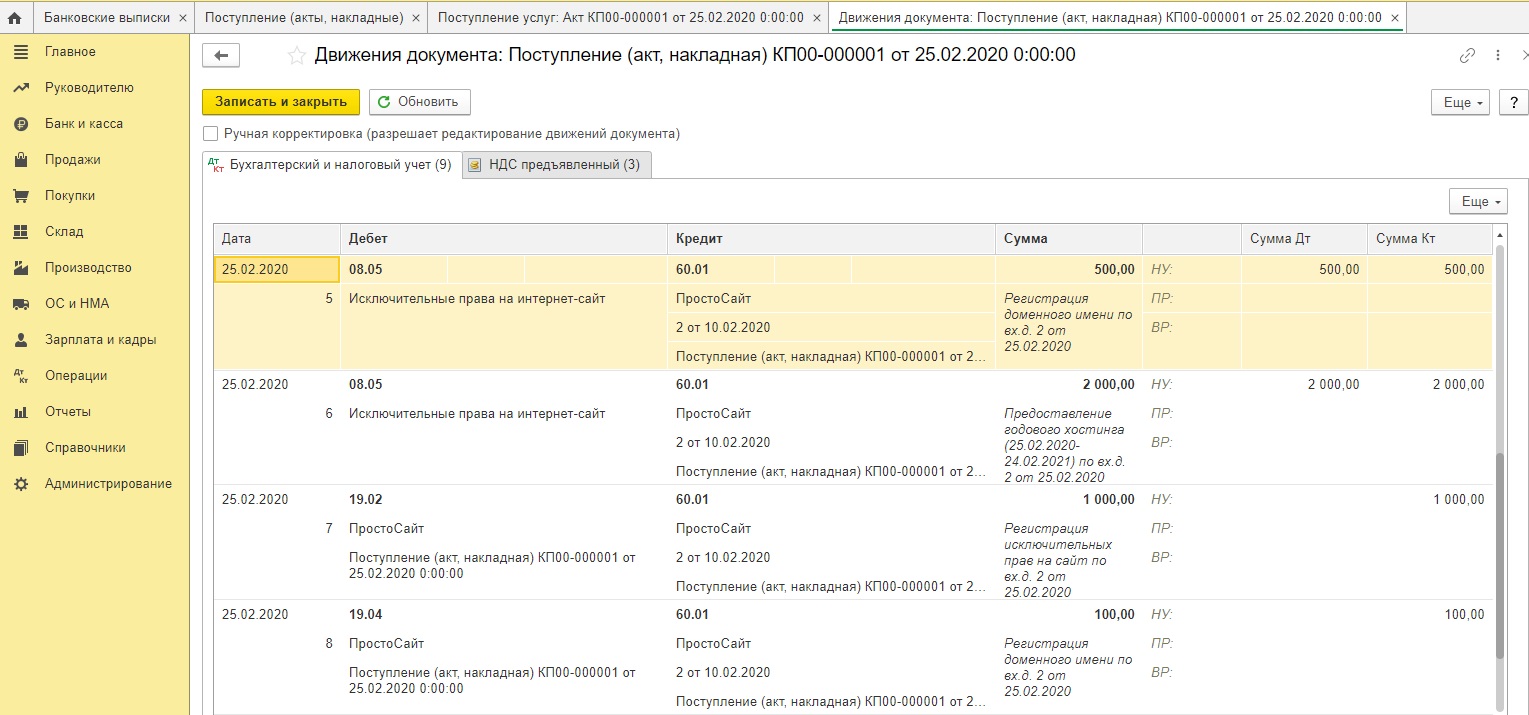

После проведения документа программа сформирует проводки:

Дт 60.01 Кт 60.02 – 30 000 руб. - Зачет аванса поставщику

Дт 08.05 Кт 60.01 – 50 000 руб. – Отражены расходы по созданию НМА

Дт 19.02 Кт 60.01 – 10 000 руб. – Выделен НДС

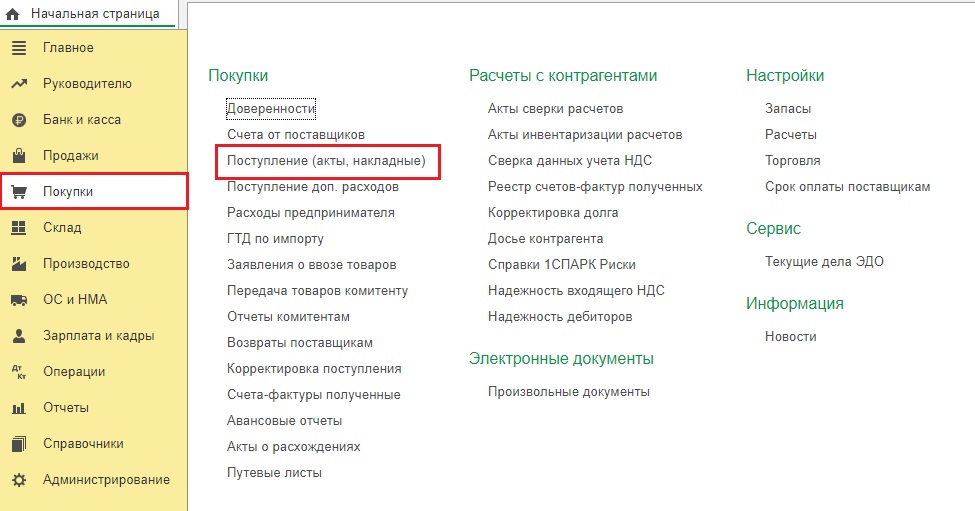

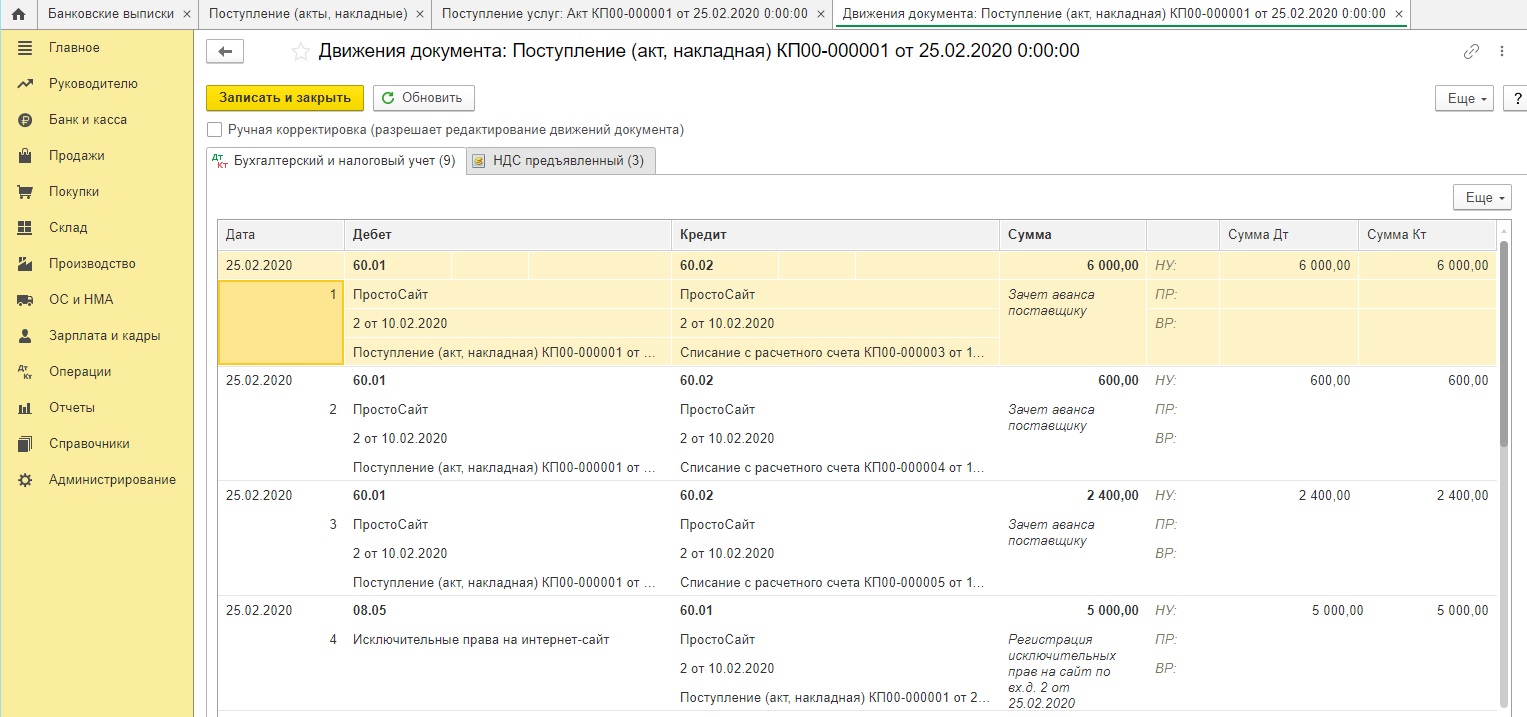

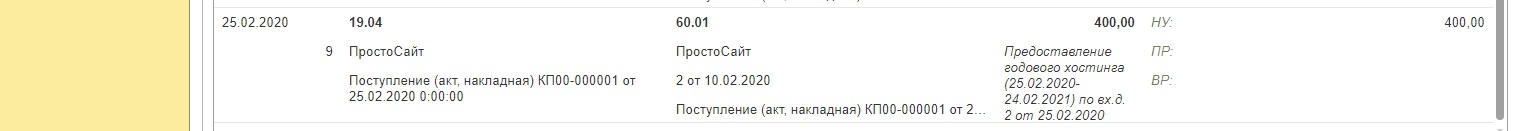

Дополнительные затраты, понесенные при создании сайта, отразите через документ «Поступление (акты, накладные)» с видом «Услуги» в разделе «Покупки»:

Обратите внимание, эти расходы также собираются на счете 08.05

В этот же день ООО «Пуговица» приняла объект НМА к учету.

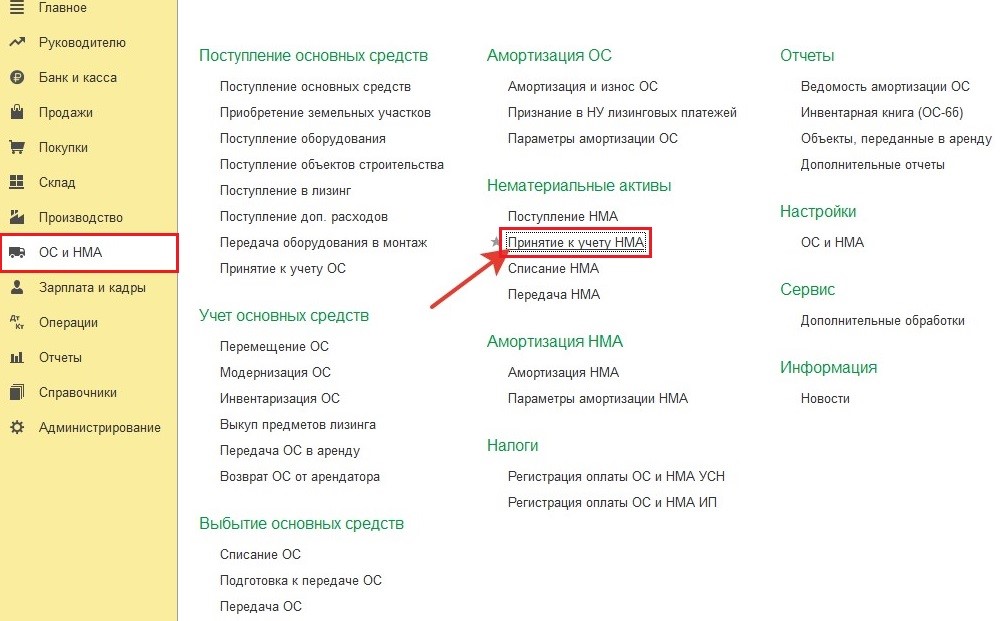

При принятии НМА к учету заполняется одноименный документ на вкладке «ОС и НМА»:

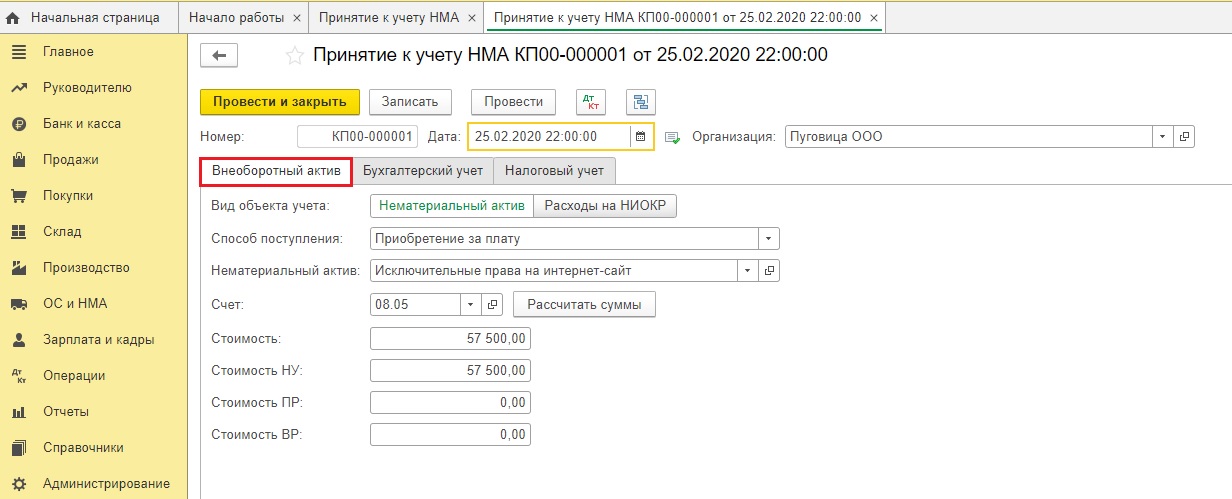

Все затраты по созданию интернет-сайта, собранные на счете 08.05, этим документом переносятся на счет 04 и формируют первоначальную стоимость НМА.

На первой вкладке документа «Внеоборотный актив» указываем, что НМА приобретался за плату, выбираем сам НМА и кликаем «Рассчитать суммы». При нажатии этой кнопки сформируется первоначальная стоимость НМА.

В нашем случае она составит 57 500 рублей:

- создание сайта – 50 000 руб.;

- регистрация исключительных прав – 5 000 руб.;

- домен – 500 руб.;

- годовой хостинг – 2 000 руб.

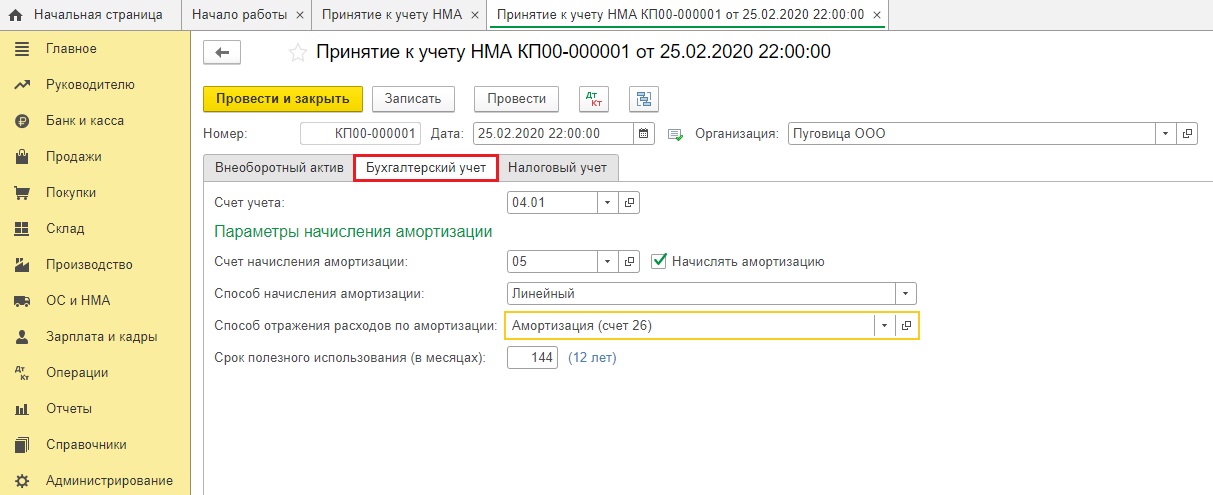

Переходим на вкладку «Бухгалтерский учет».

Здесь указываем способ начисления амортизации по объекту согласно учетной политике, установленный приказом руководителя срок полезного использования и способ отнесения расходов по амортизации.

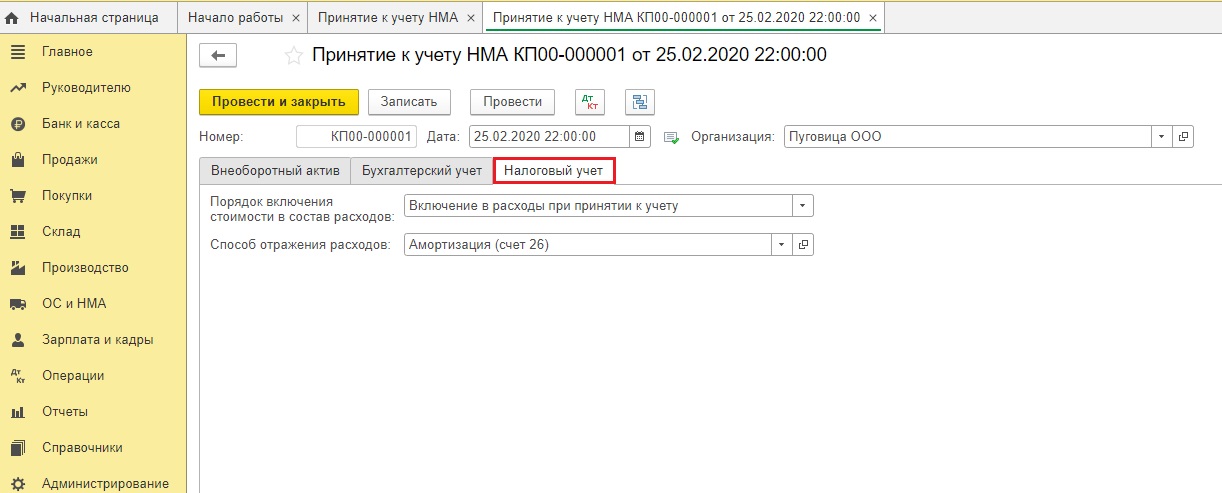

Так как стоимость нашего НМА менее 100 тысяч рублей, то вкладка «Налоговый учет» заполняется следующим образом:

Стоимость сайта менее 100 000 рублей, поэтому все расходы по созданию сайта включаются в состав прочих расходов, связанных с производством и реализацией (подп. 26 п. 1 ст. 264 НК РФ).

В графе «Порядок включения стоимости в состав расходов» установите «Включение в расходы при принятии к учету», а в графе «Способ отражения расходов» укажите счет и аналитику затрат, куда будут единовременно списаны расходы на приобретение НМА стоимостью до 100 000 руб.

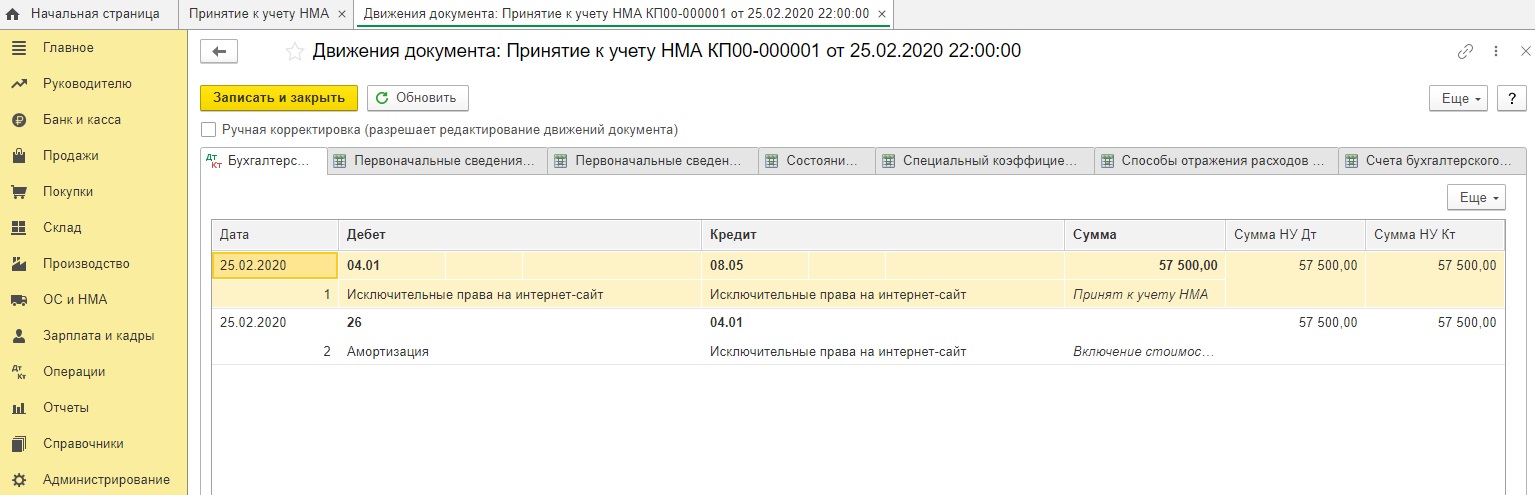

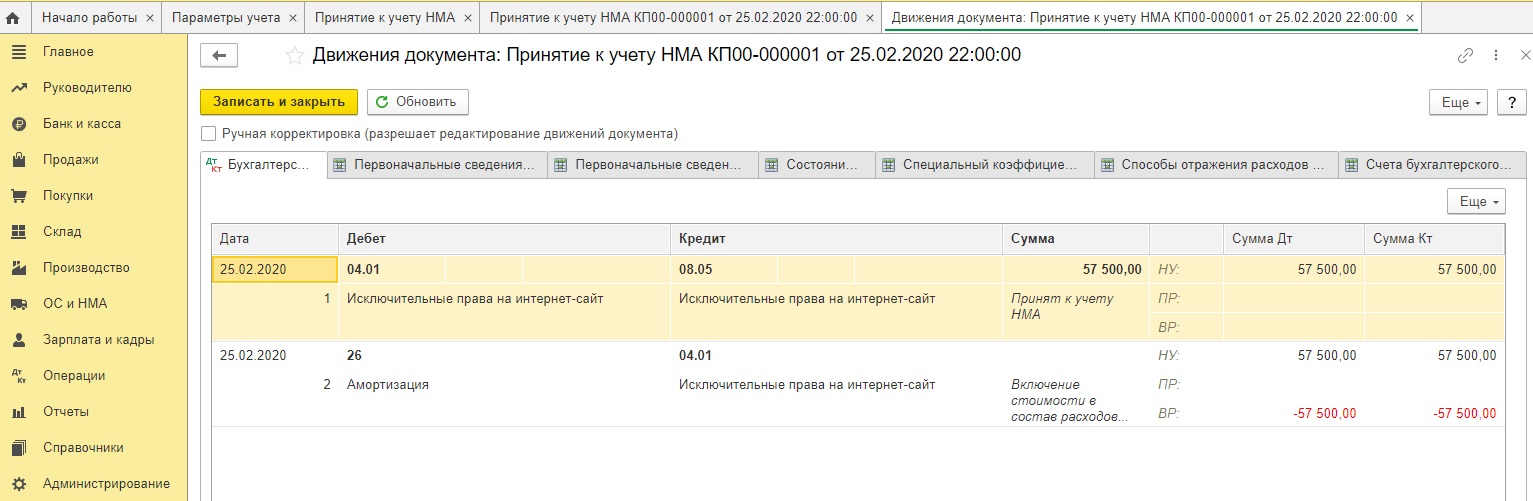

После проведения документа сформируется проводка:

Дт 04.01 Кт 08.05 – 57 500 – Принят к учету объект НМА

Обращаем ваше внимание на дату и время документов в программе! Чтобы избежать самой частой ошибки неначисления амортизации в конце месяца необходимо, чтобы документ «Принятие к учету НМА» был самым «последним» в цепочке взимосвязанных документов по НМА. То же самое касается и основных средств.

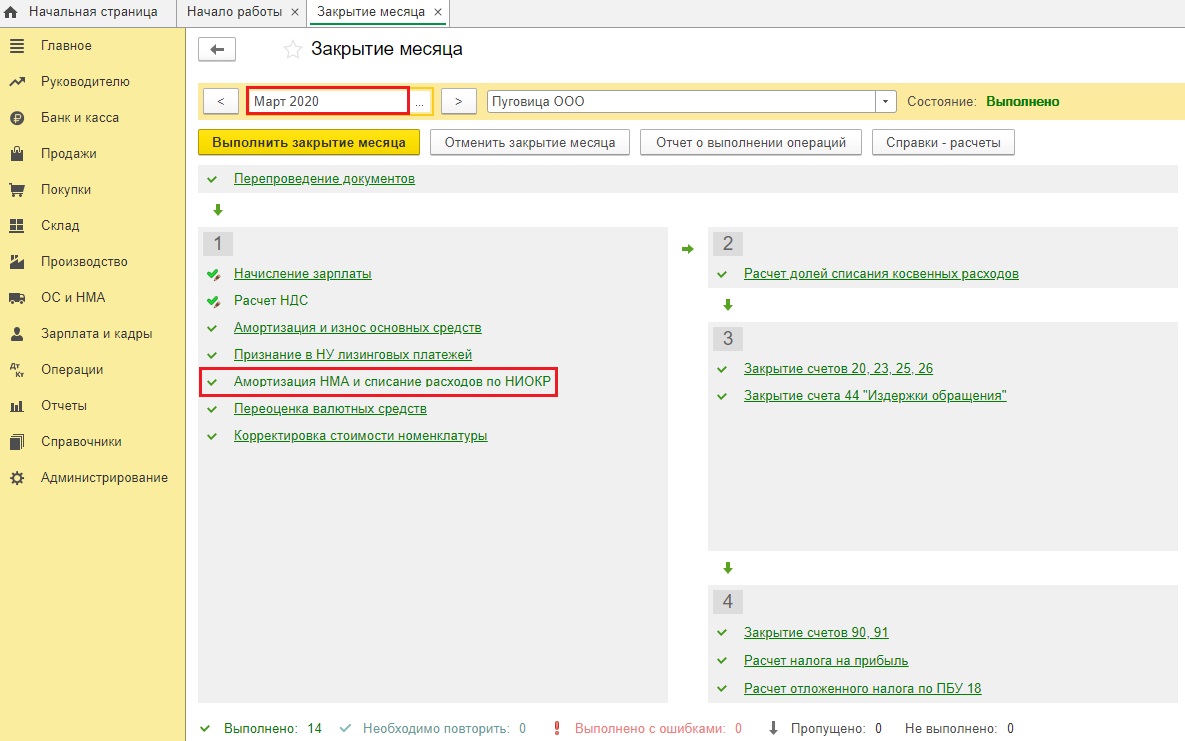

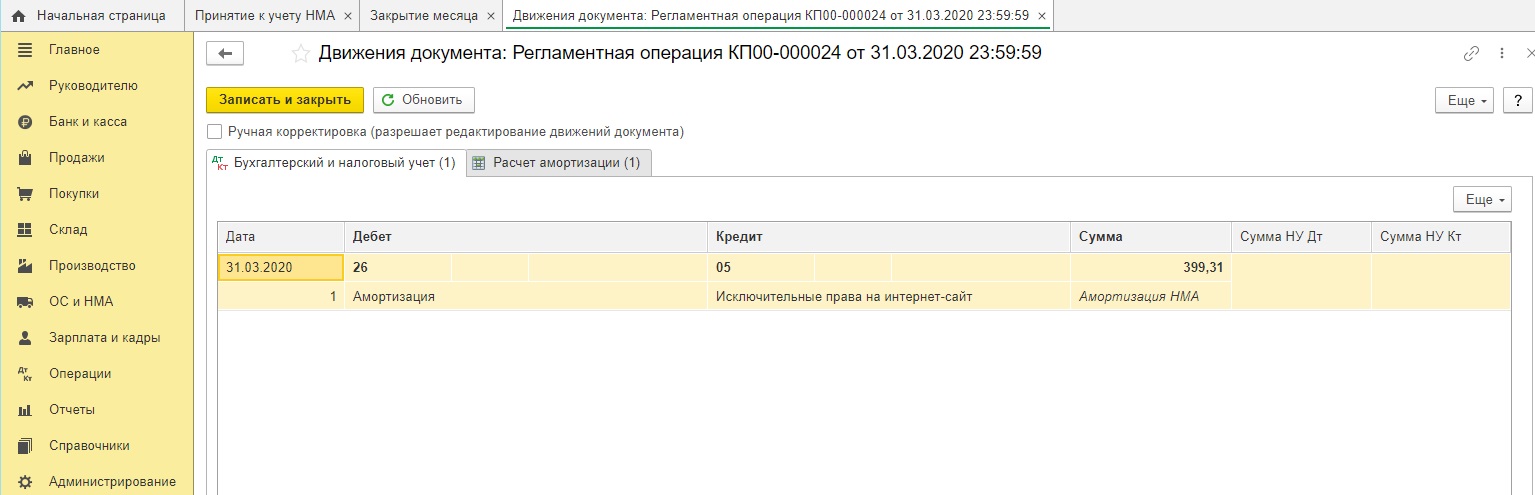

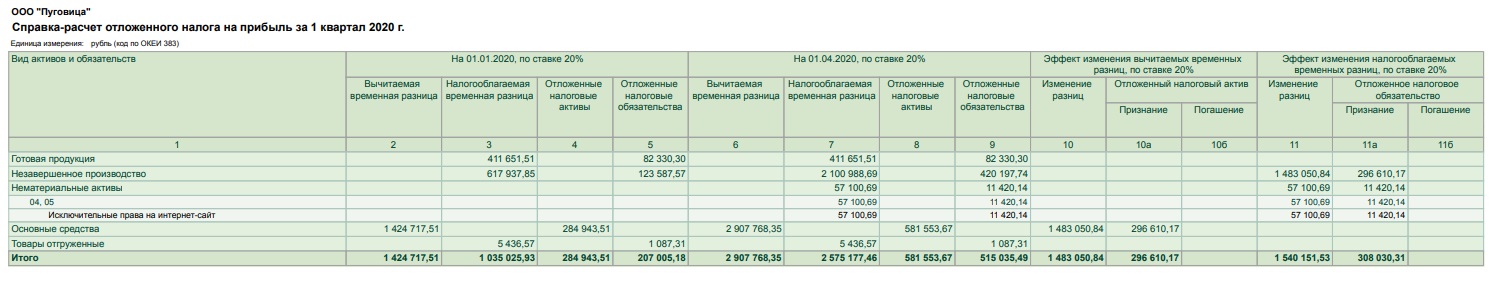

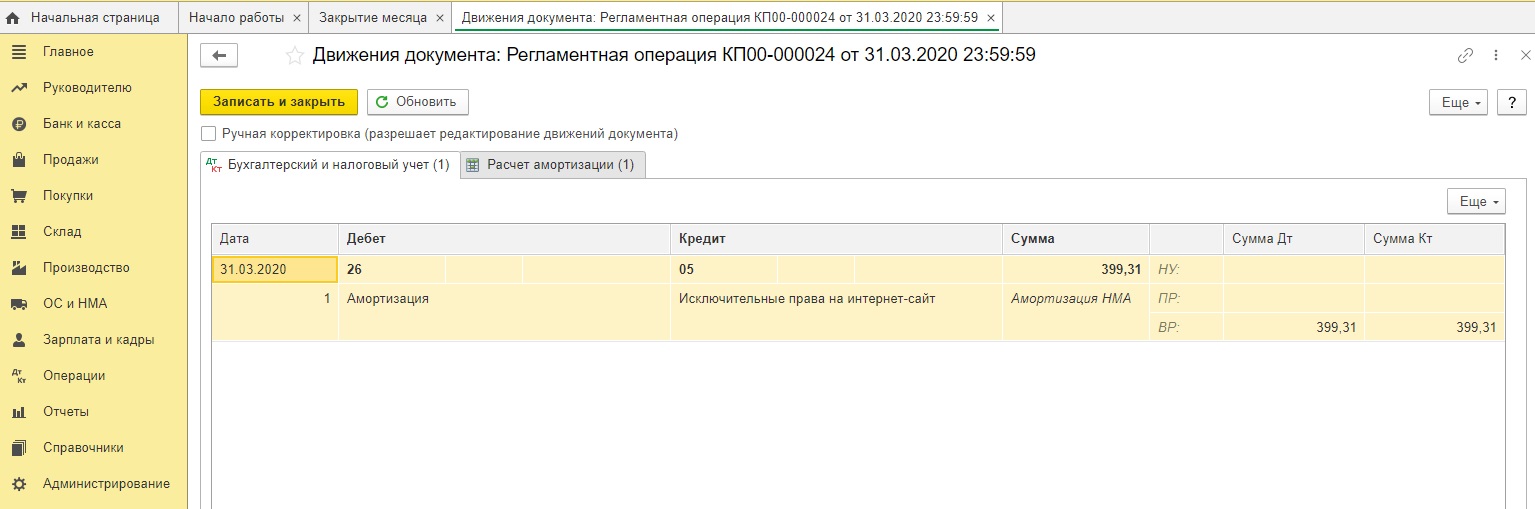

Со следующего после принятия к учету месяца этой же регламентной операцией «Закрытие месяца» в бухгалтерском учете будет начисляться амортизация по НМА.

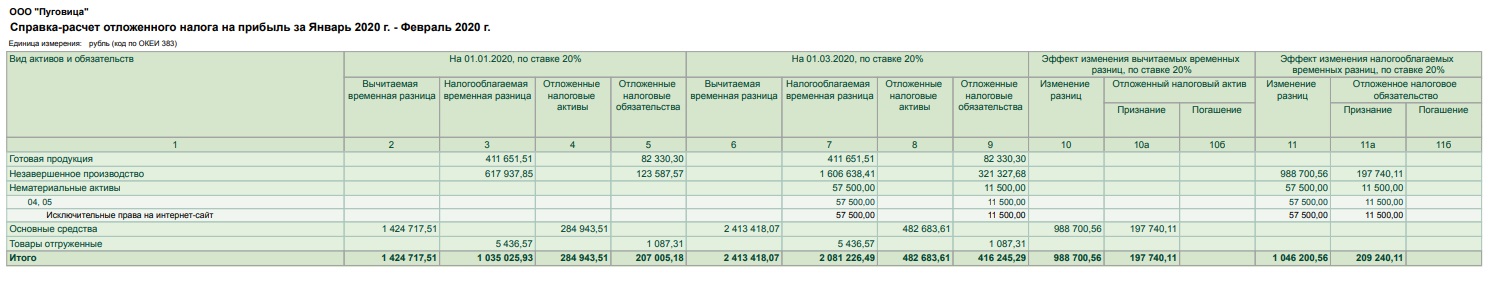

Если вы применяете в своей работе ПБУ 18/02, включив при этом соответствующий значок в настройках учетной политики, то у вас появятся временные разницы и постоянные налоговые обязательства. Это происходит из-за того, что НМА стоимостью до 100 000 рублей в бухгалтерском и налоговом учете учитываются по-разному.

Вышеприведённые документы будут иметь следующий вид:

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии

Спасибо!