Учет предмета лизинга на балансе лизингополучателя в 1С: Бухгалтерии предприятия 8

- Опубликовано 28.11.2015 22:07

- Автор: Administrator

- Просмотров: 213091

Лизинг - это всегда определенные трудности для бухгалтера. Особенно много вопросов возникает при учете предмета лизинга на балансе лизингополучателя. В этой статье попробуем разобраться, как работать с новыми возможностями программы 1С: Бухгалтерия предприятия 8 в данной ситуации. В настоящее время в программе автоматизированы такие операции, как поступление имущества в лизинг, принятие его к учету, начисление по нему амортизации, отражение текущих платежей по лизингу, в том числе списание НДС по этим платежам, а также выкуп имущества полученного в лизинг.

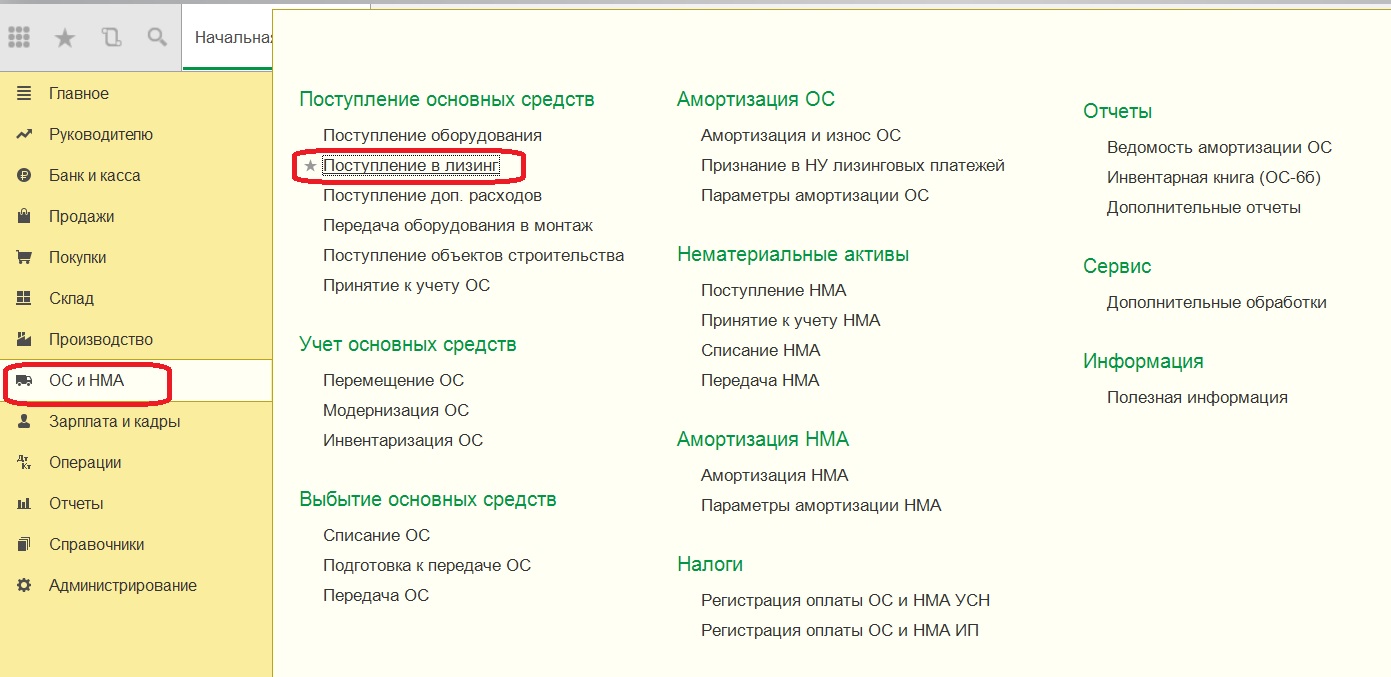

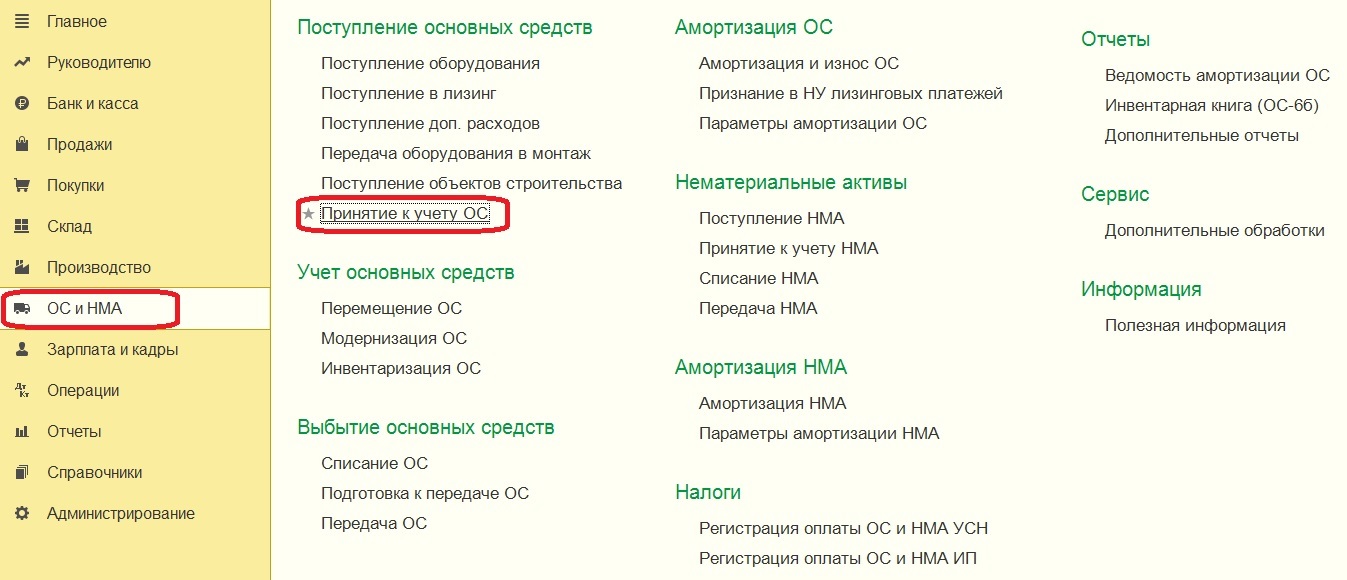

Первая операция отражается документом "Поступление в лизинг". Для перехода к документу выбираем раздел "ОС и НМА".

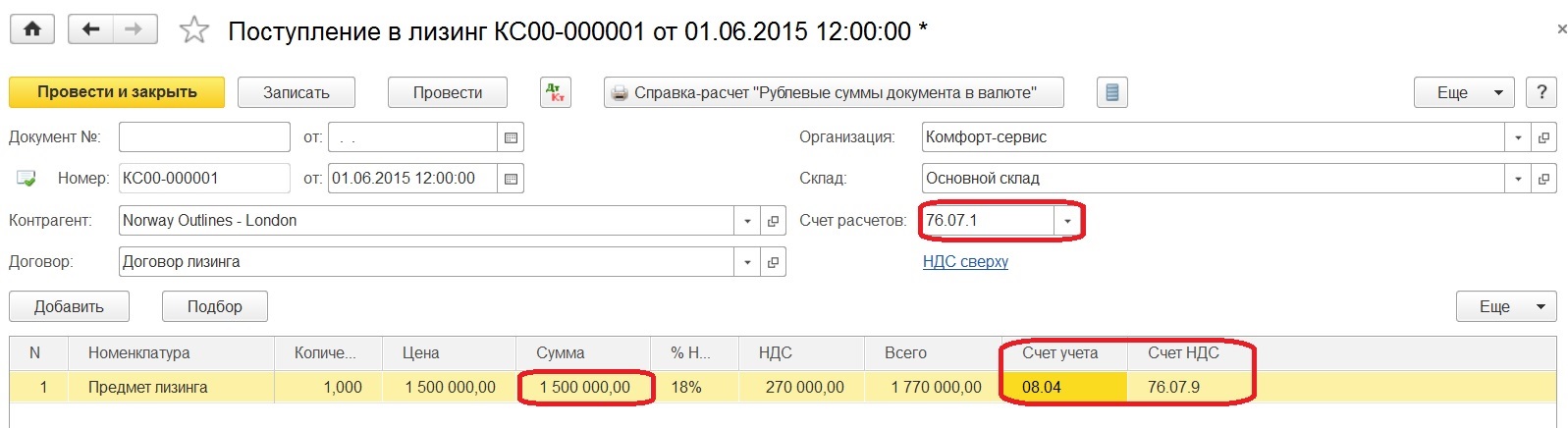

В выбранном документе нужно будет указать сумму всех платежей по договору лизинга, то есть полную стоимость вместе с выкупной.

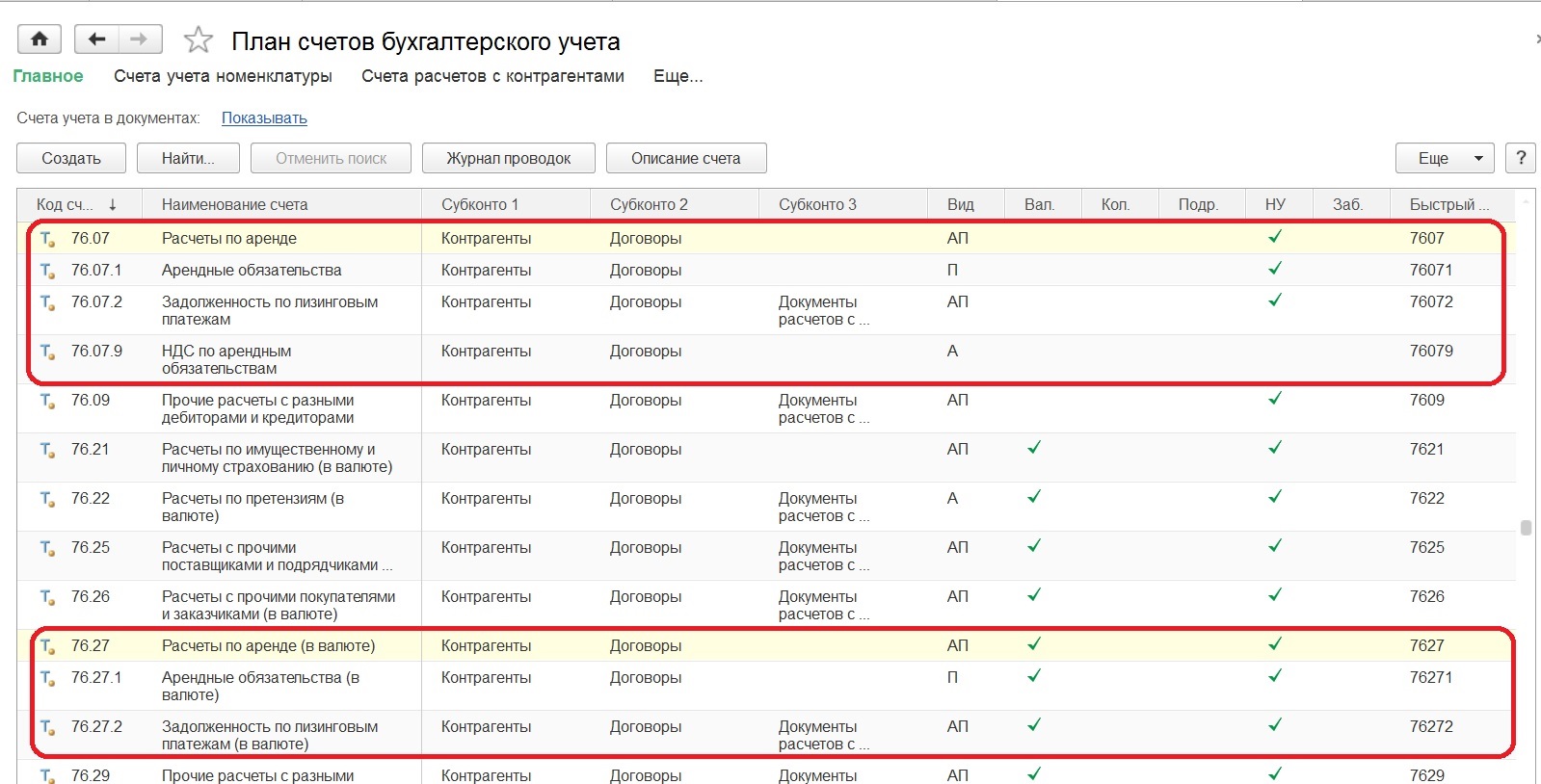

Еще потребуется отметить счета учета арендных обязательств и учета НДС по арендным обязательствам. Ведь если обратить внимание на план счетов, то можно заметить, что он пополнился субсчетами для учета операций с лизинговым имуществом, в том числе учтены операции в иностранной валюте и в условных единицах.

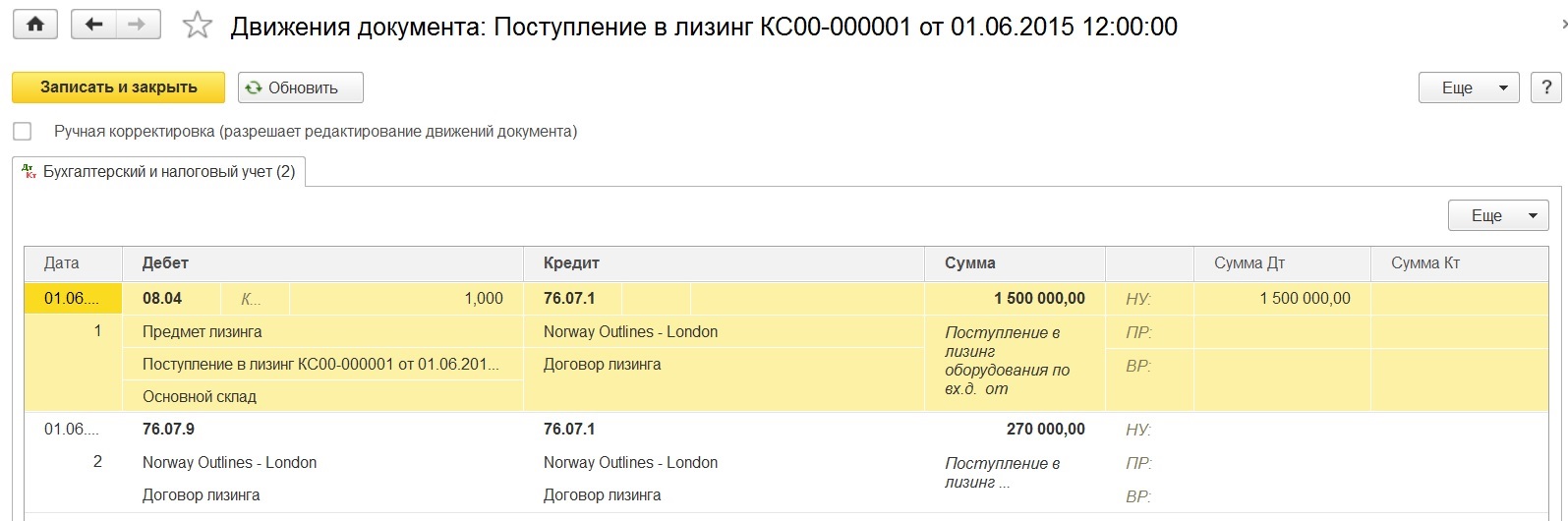

При проведении документа поступления будут сформированы проводки в дебет счета внеоборотных активов и сформирован отложенный НДС. Важно отметить, что право собственности на арендованное имущество не переходит. Счет-фактура по данной операции не выставляется.

Чтобы ввести объект основных средств в эксплуатацию обращаемся к документу "Принятие к учету ОС", который расположен в том же разделе "ОС и НМА".

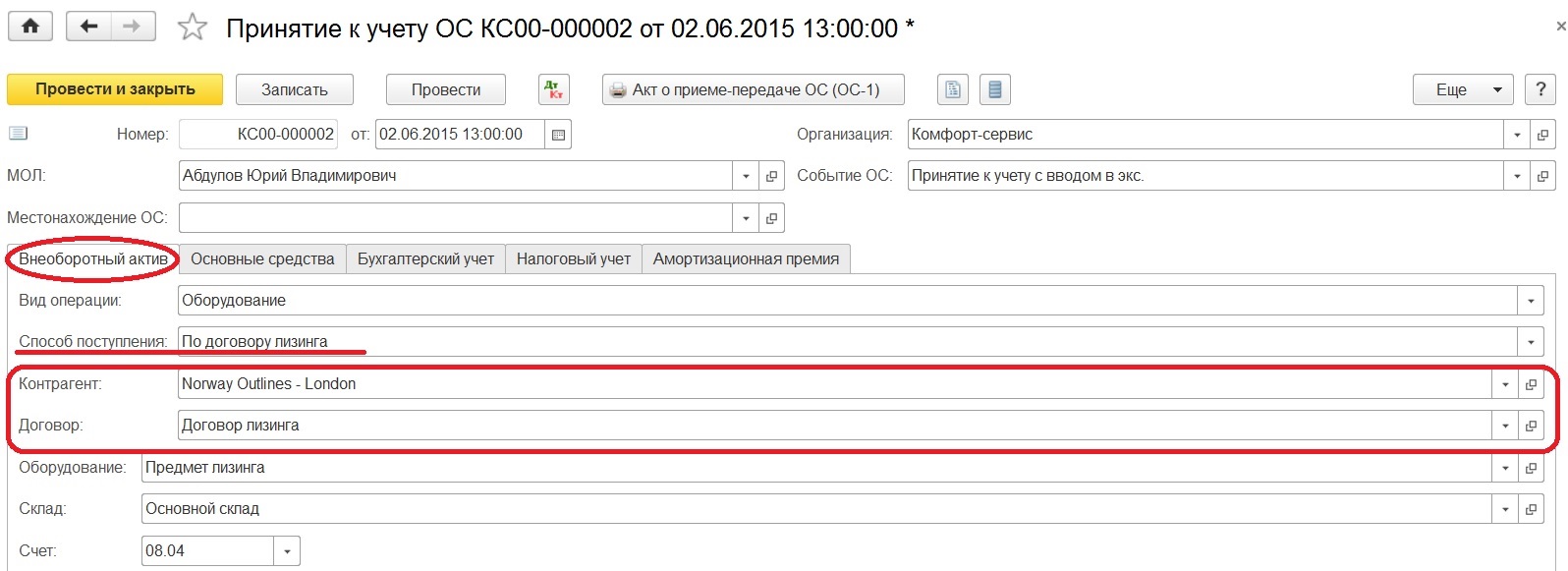

Чем отличается данное принятие, от обычного принятия к учету? Во-первых, способ поступления - "По договору лизинга". То есть на закладке «Внеоборотный актив» требуется в поле «Способ поступления» выбрать значение «По договору лизинга». На основании этого действия появятся реквизиты «Контрагент» и «Договор», которые также необходимо заполнить - это второе отличие документа. "Контрагент" в данном случае - это лизингодатель, а "Договор" - договор лизинга.

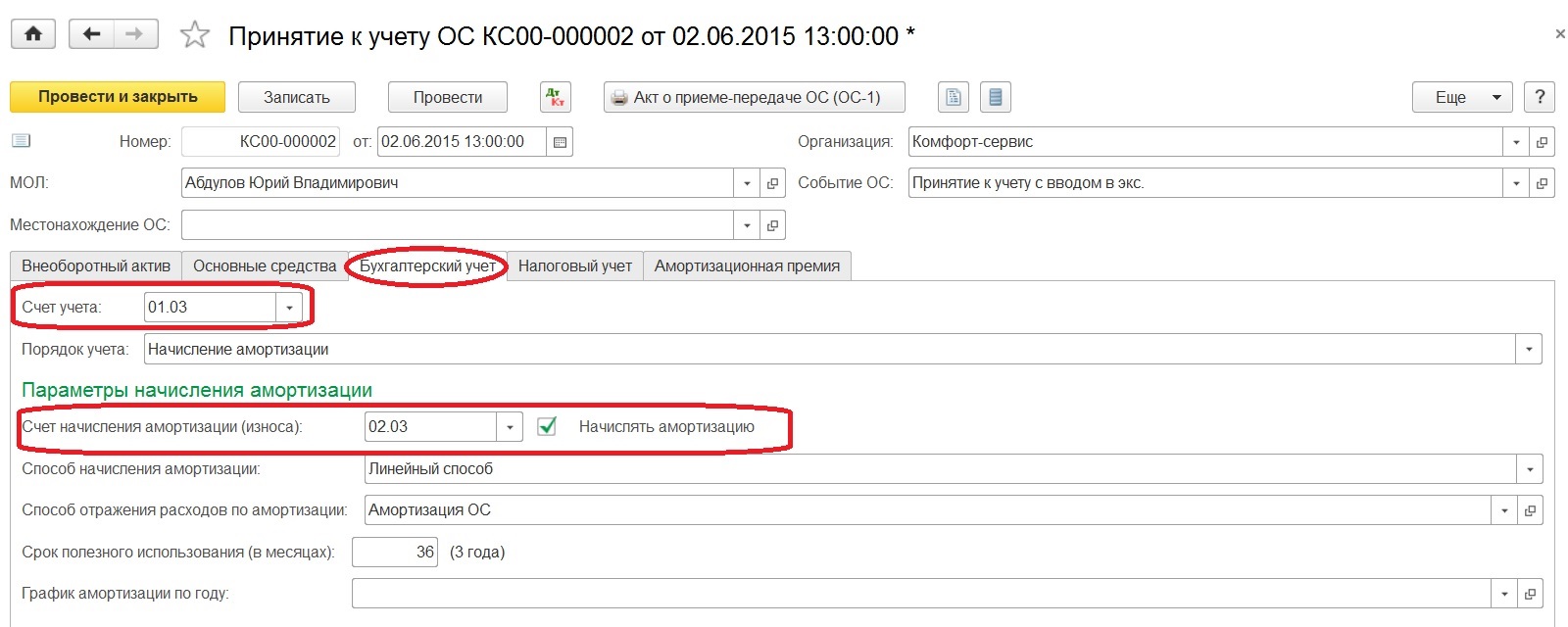

В-третьих, счета учета. На закладке "Бухгалтерский учет" указывается счет учета (01.03), а также параметры начисления и счет учета амортизации (02.03).

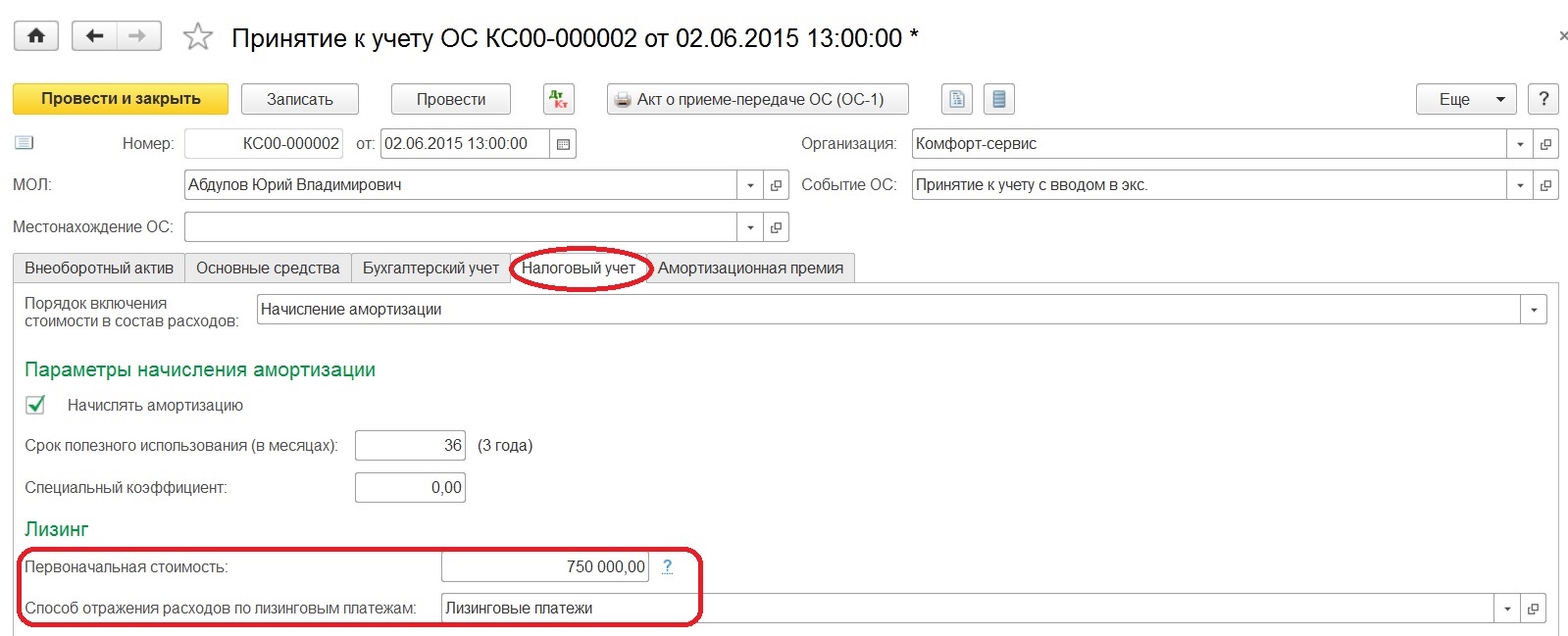

В-четвертых, сумма по налоговому учету - это сумма расходов лизингодателя. Следовательно, на закладке «Налоговый учет», указываем первоначальную стоимость для целей налогового учета. Эта стоимость есть сумма расходов лизингодателя на приобретение предмета лизинга. Также необходимо заполнить способ отражения расходов по лизинговым платежам и не забываем про параметры начисления амортизации. Исходя из того, что имущество числится на балансе лизингополучателя, то в поле "Порядок включения стоимости в состав расходов" указывается "Начисление амортизации", и устанавливается флаг "Начислять амортизацию".

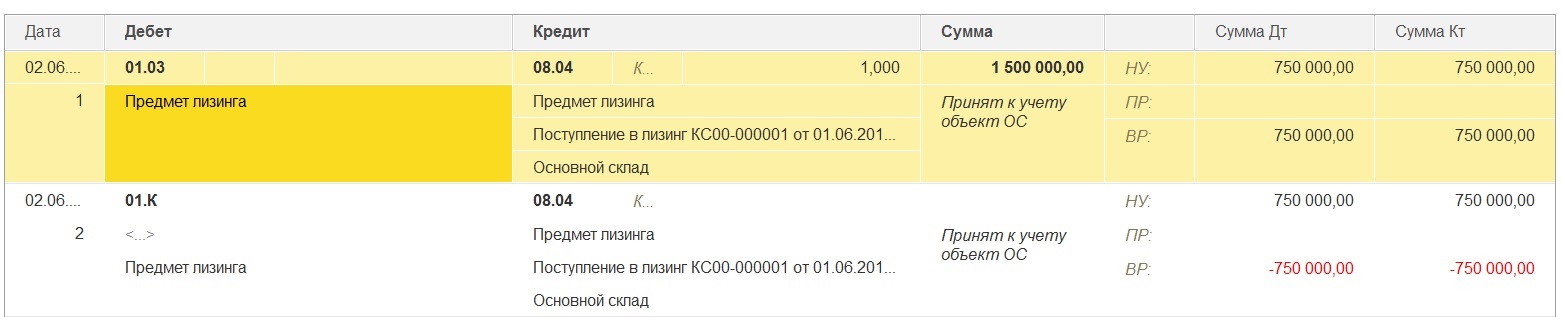

Когда данный документ проведен, получаем отражение первоначальной стоимости имущества, которое получено в лизинг, по дебету счета 01.03. По бухгалтерскому учету будет стоимость без НДС, а по налоговому - сумма затрат лизингодателя. На дебете счета 01.К увидим разницу между первоначальной стоимостью предмета лизинга в БУ и НУ, а счет 08.04 закроется.

Что касается субсчета 01.К "Корректировка стоимости арендованного имущества", то он учитывает неамортизируемую в НУ часть стоимости основных средств организации, находящихся в аренде.

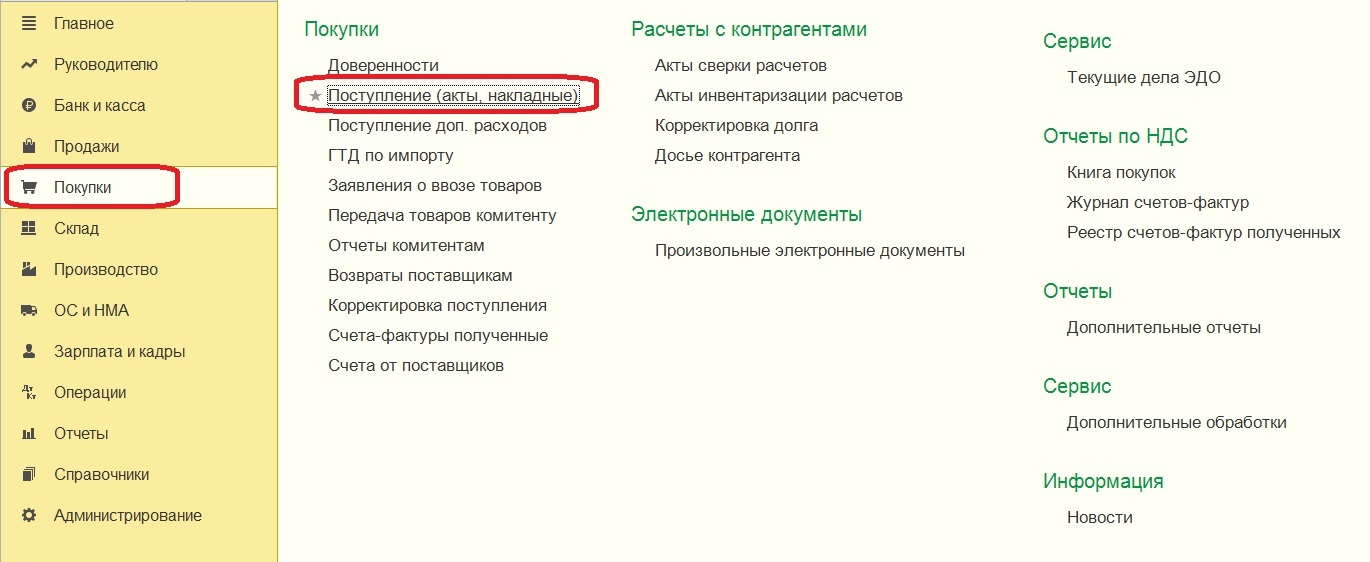

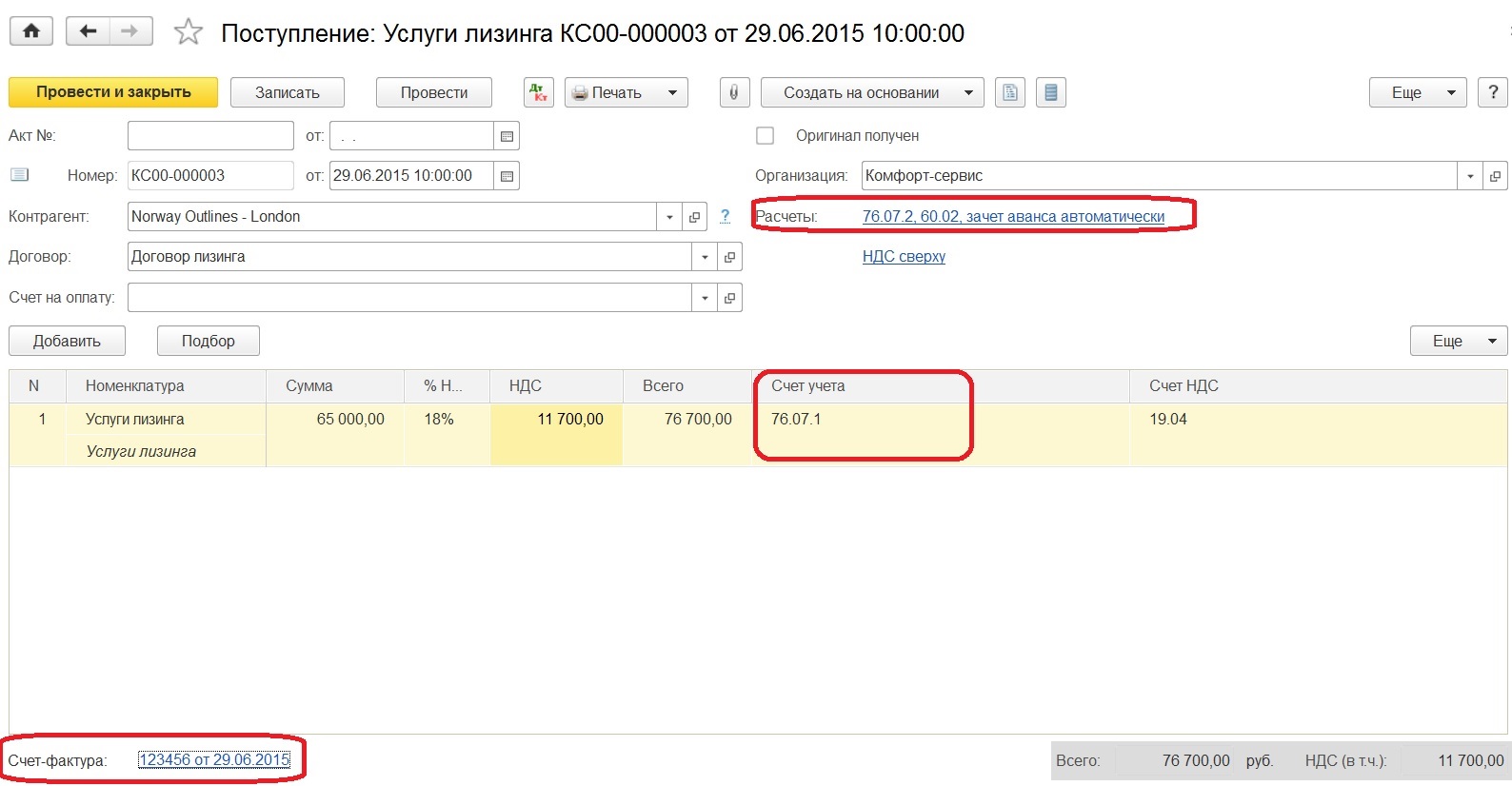

На основании договора необходимо осуществлять ежемесячное начисление лизинговых платежей, которое происходит с помощью документа "Поступление (акт, накладная)" с видом операции "Услуги лизинга". Для ввода данной информации обратимся к разделу "Покупки".

В расчетах требуется внести счет по учету задолженности по лизинговым платежам, в зависимости от конкретной ситуации: 76.07.2, 76.27.2 или 76.37.2. В табличной части указывается счет учета арендных обязательств, также выбираем по необходимости: 76.07.1, 76.27.1 или 76.37.1.

Ниже табличной части можем внести и зарегистрировать счет-фактуру, тогда НДС будет принят к вычету.

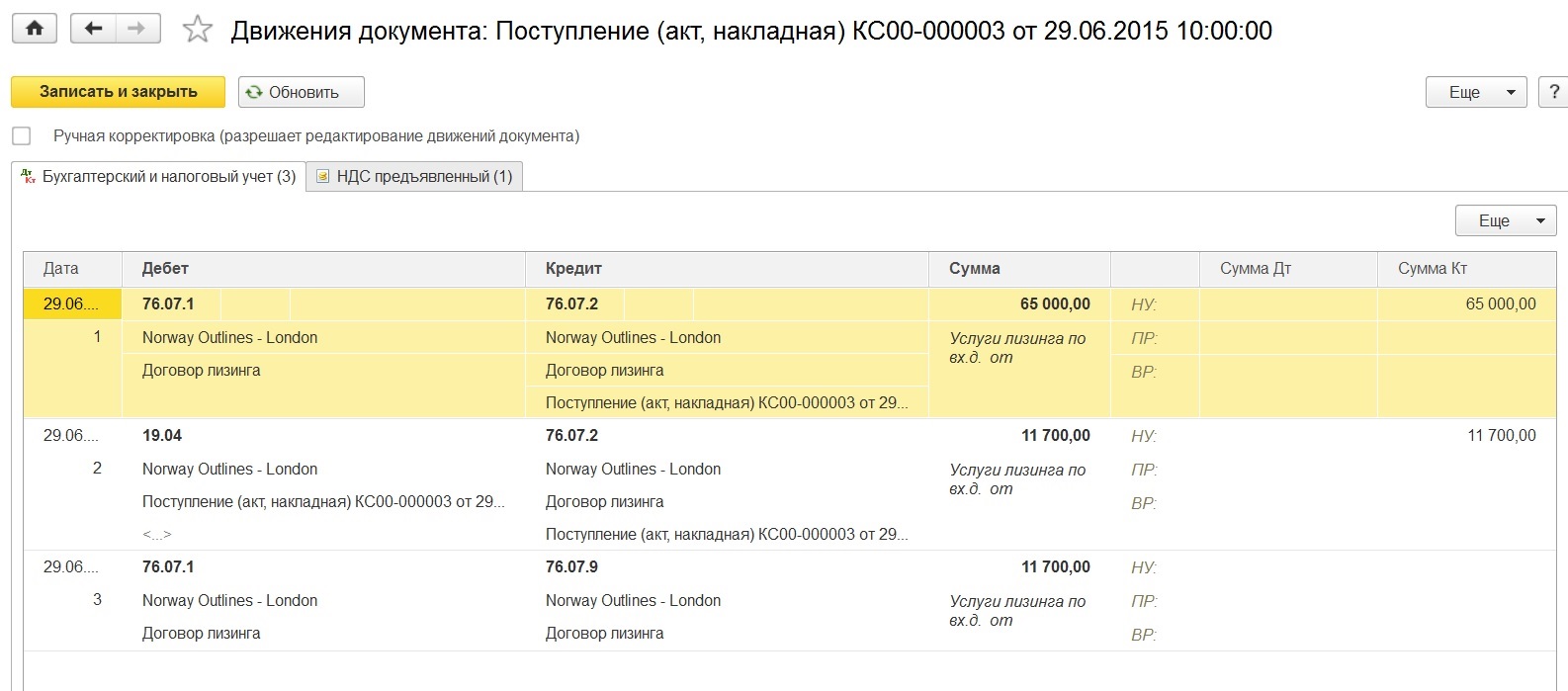

После проведения документа мы видим отражение начисления очередного лизингового платежа, списание части арендных обязательств, списание суммы "отложенного" НДС и отражение "входного" НДС с суммы начисленного лизингового платежа.

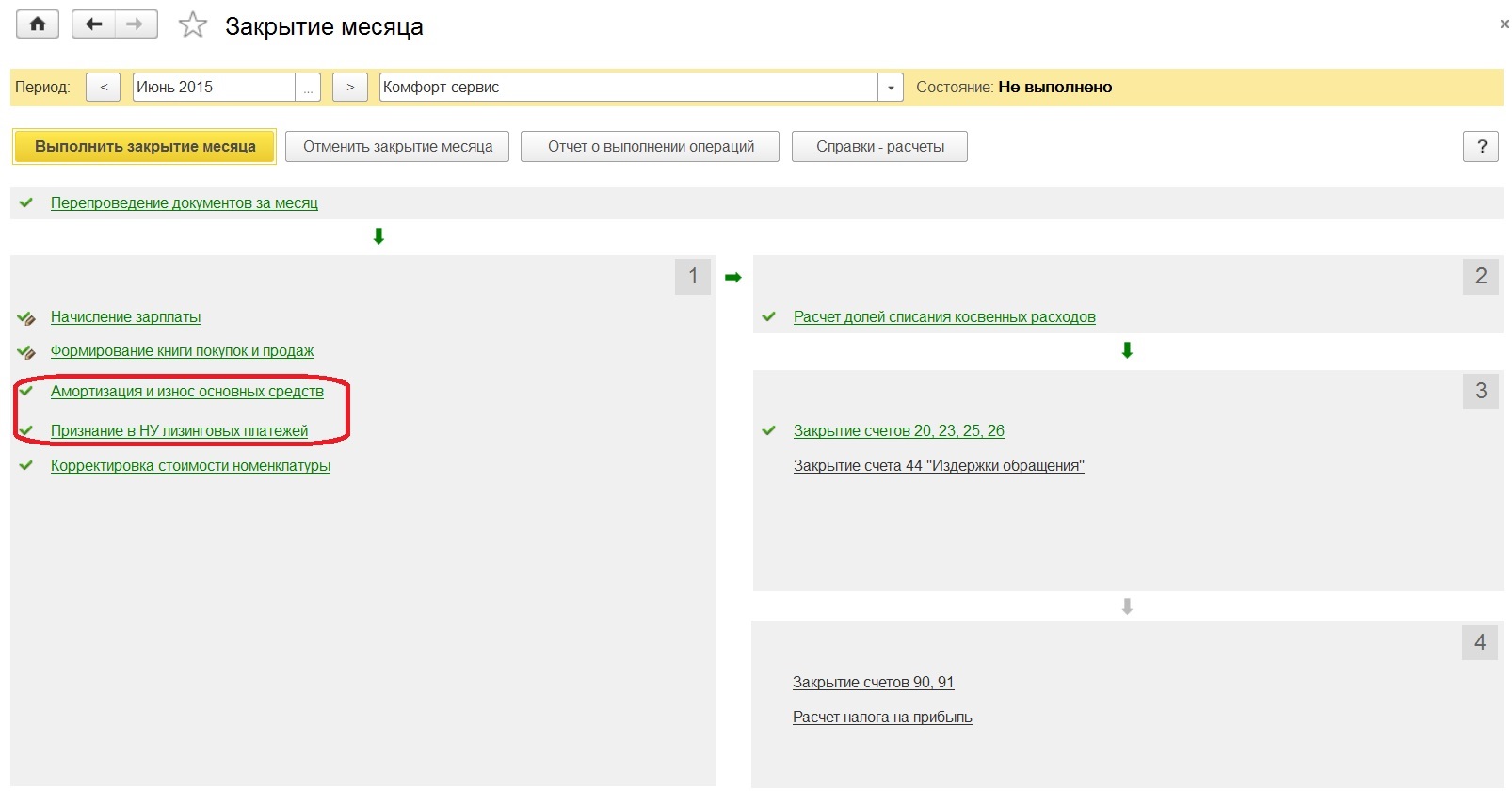

Так как мы рассматриваем имущество, которое числится на балансе лизингополучателя, то его стоимость погашается посредством амортизационных отчислений. Для расчета суммы амортизации за месяц как для бухгалтерского, так и налогового учета, требуется выполнить закрытие месяца.

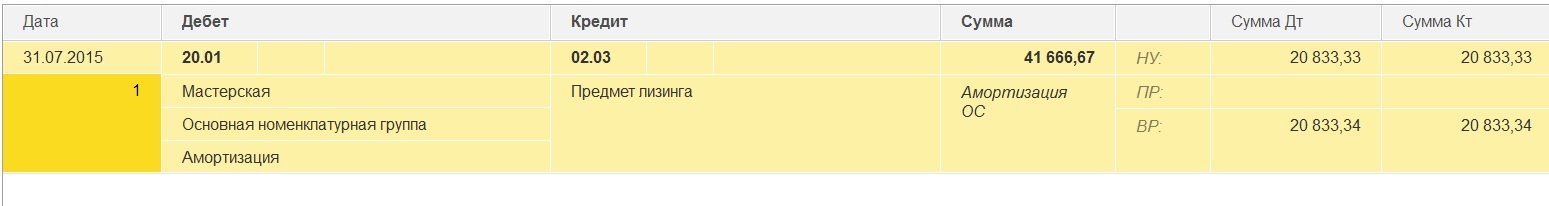

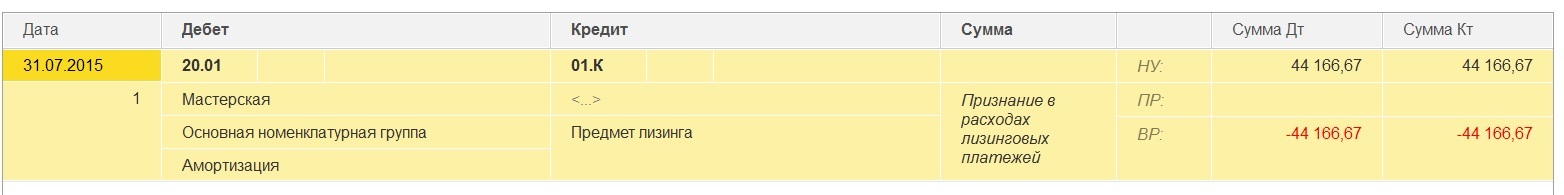

При обращении к обработке "Закрытие месяца" видим актуальные для нашей ситуации регламентные операции: "Амортизация и износ основных средств" и "Признание в НУ лизинговых платежей". При выполнении первой из этих операций, суммы начисленной по счету 02.03 амортизации списываются на расходы.

При реализации следующей регламентной операции вычисляется разница между лизинговыми платежами, которые были внесены через документы поступления, и начисленной амортизацией в налоговом учете.

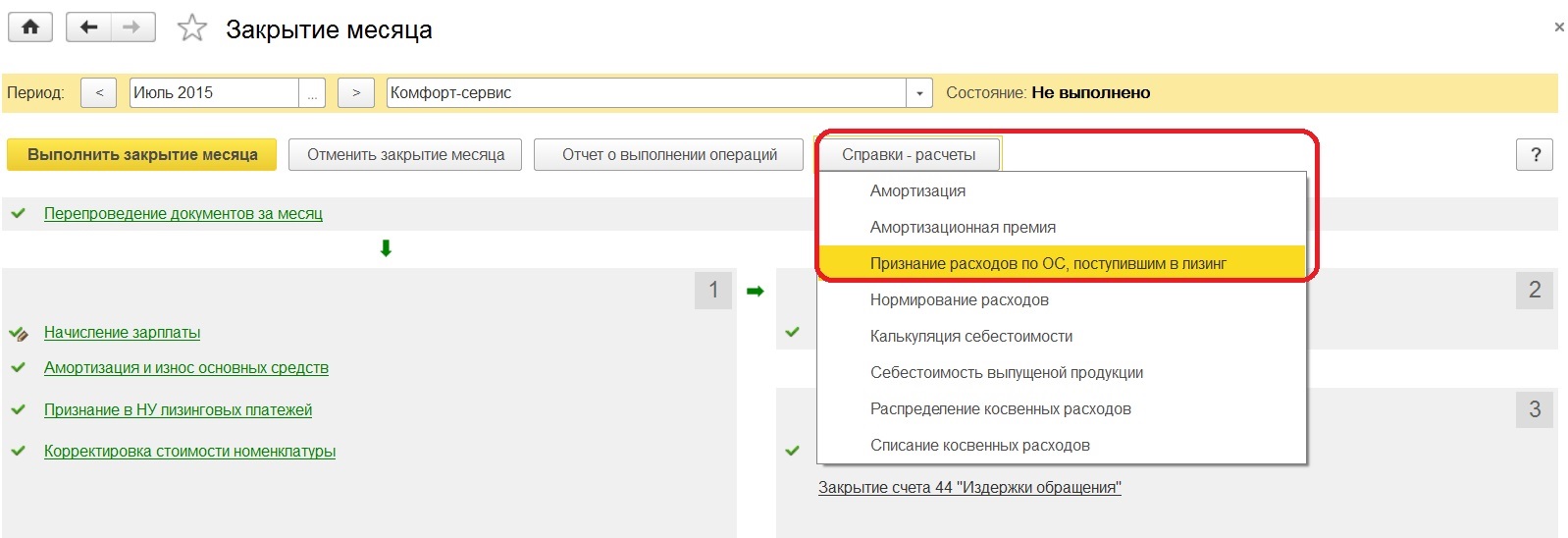

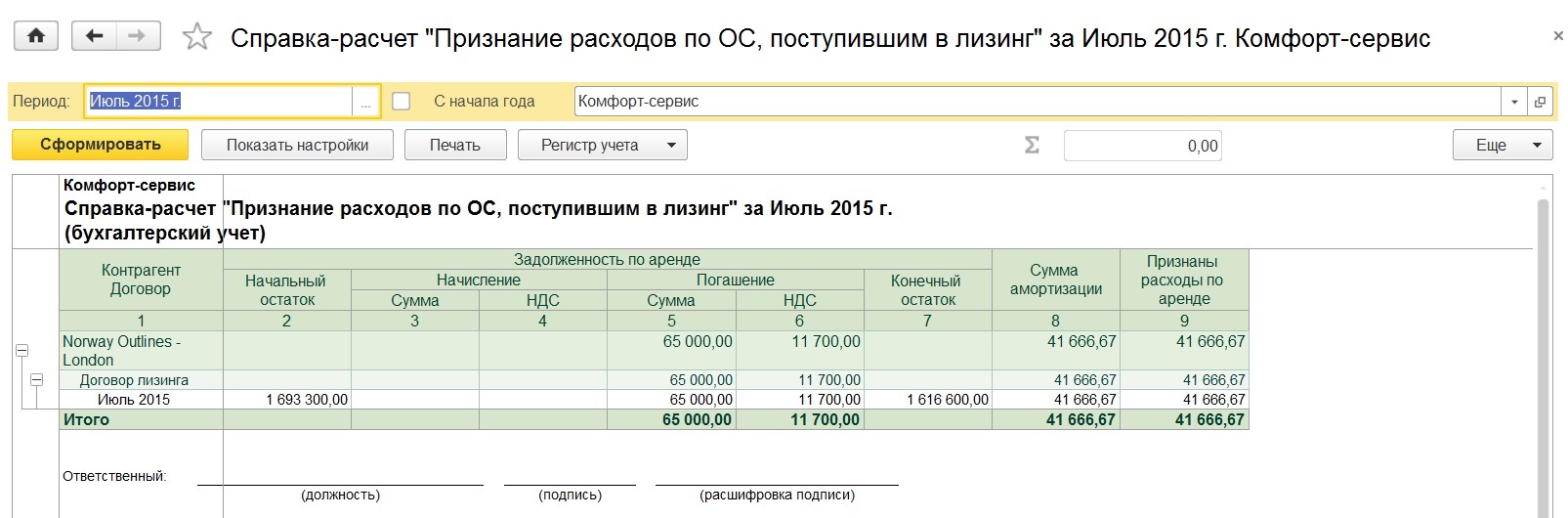

Когда работаем с закрытием месяца можем воспользоваться справкой-расчетом "Признание расходов по ОС, поступившим в лизинг".

Выбранный отчет иллюстрирует суммы лизинговых платежей в бухгалтерском и налоговом учете лизингополучателя.

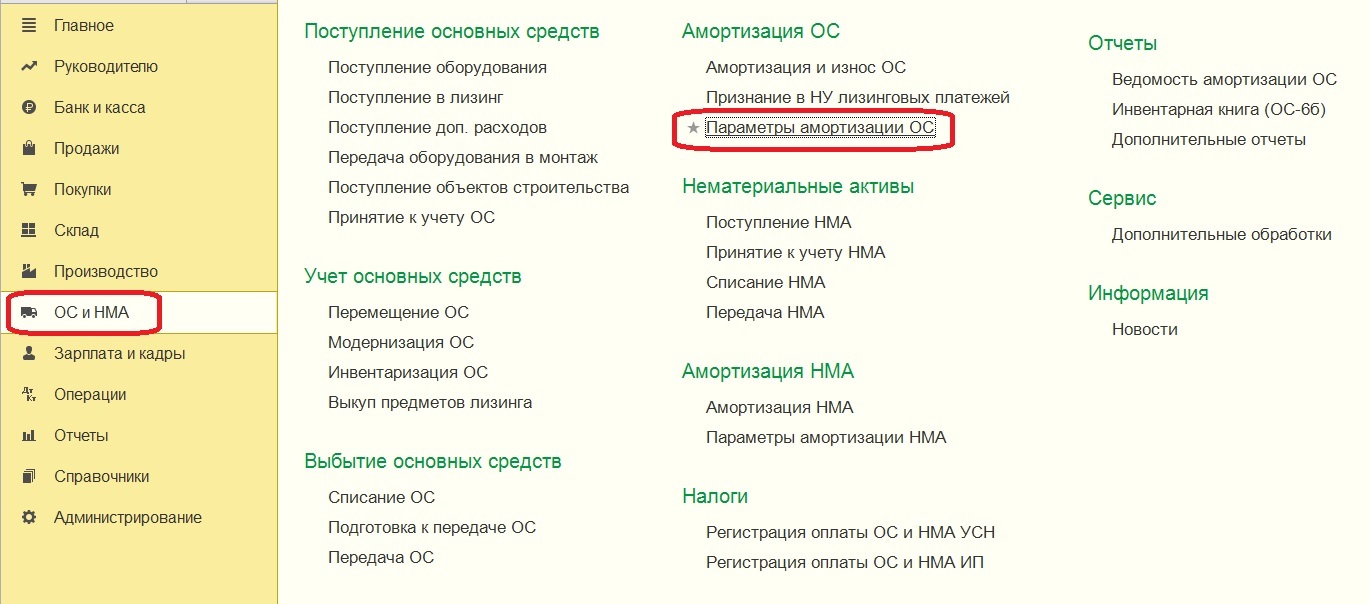

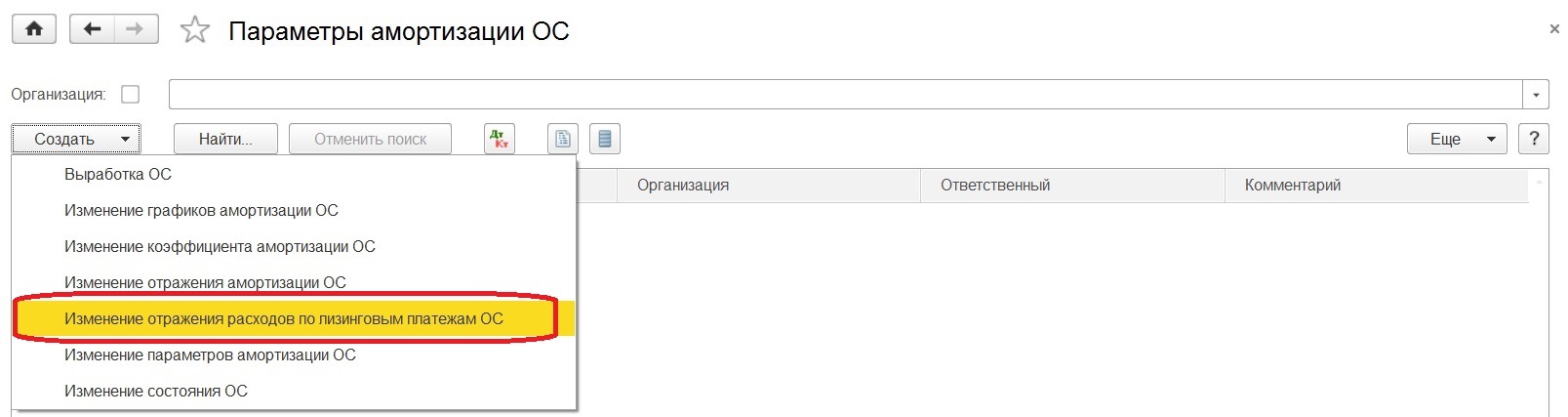

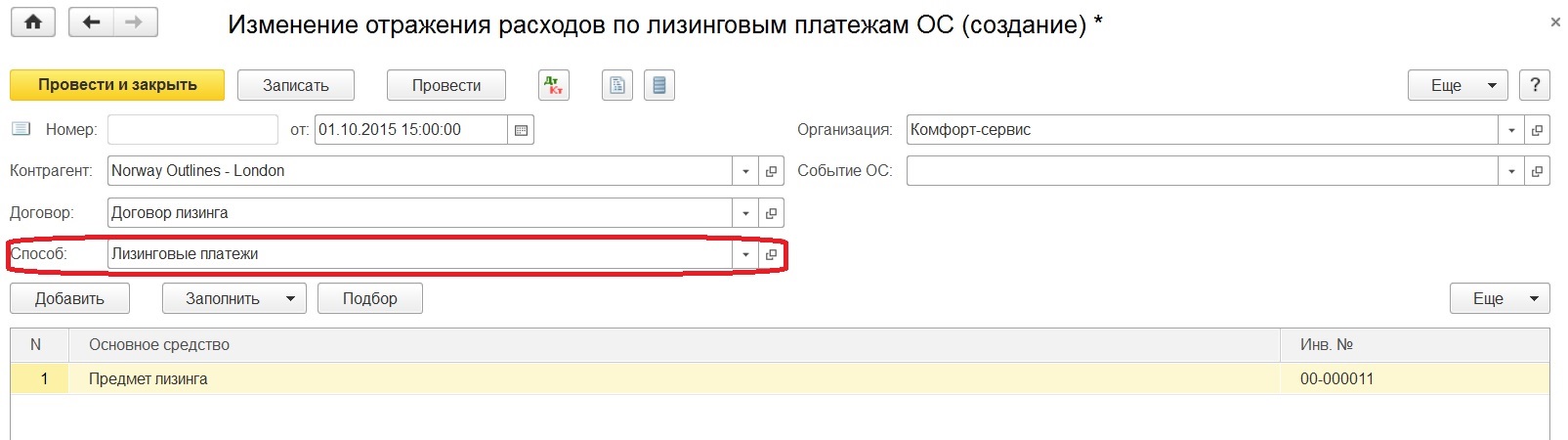

Если вдруг уже после принятия к учету лизингового имущества, потребовалось изменить способ отражения расходов по лизинговым платежам, то на этот случай предусмотрен документ «Изменение отражения по лизинговым платежам», расположенный в разделе "ОС и НМА".

При создании выбираем одноименную позицию.

В поле «Способ» указываем новый требуемый способ.

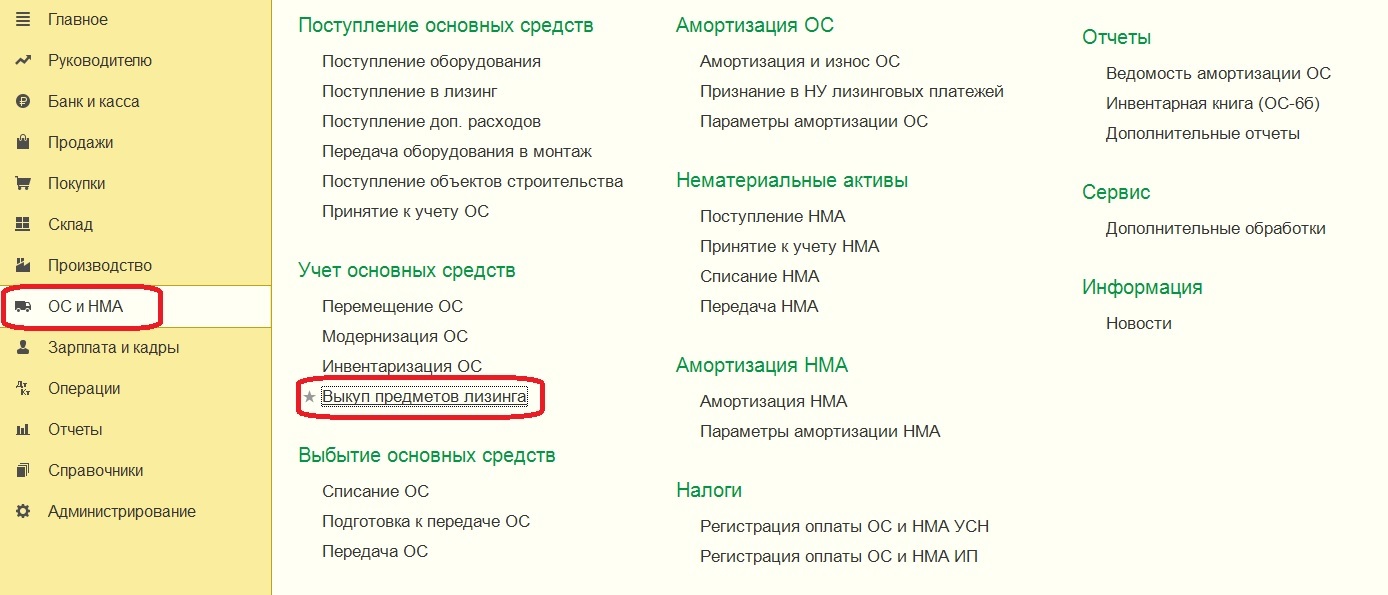

В дальнейшем для правильного выполнения перехода права собственности следует обратиться к документу «Выкуп предметов лизинга», через раздел "ОС и НМА".

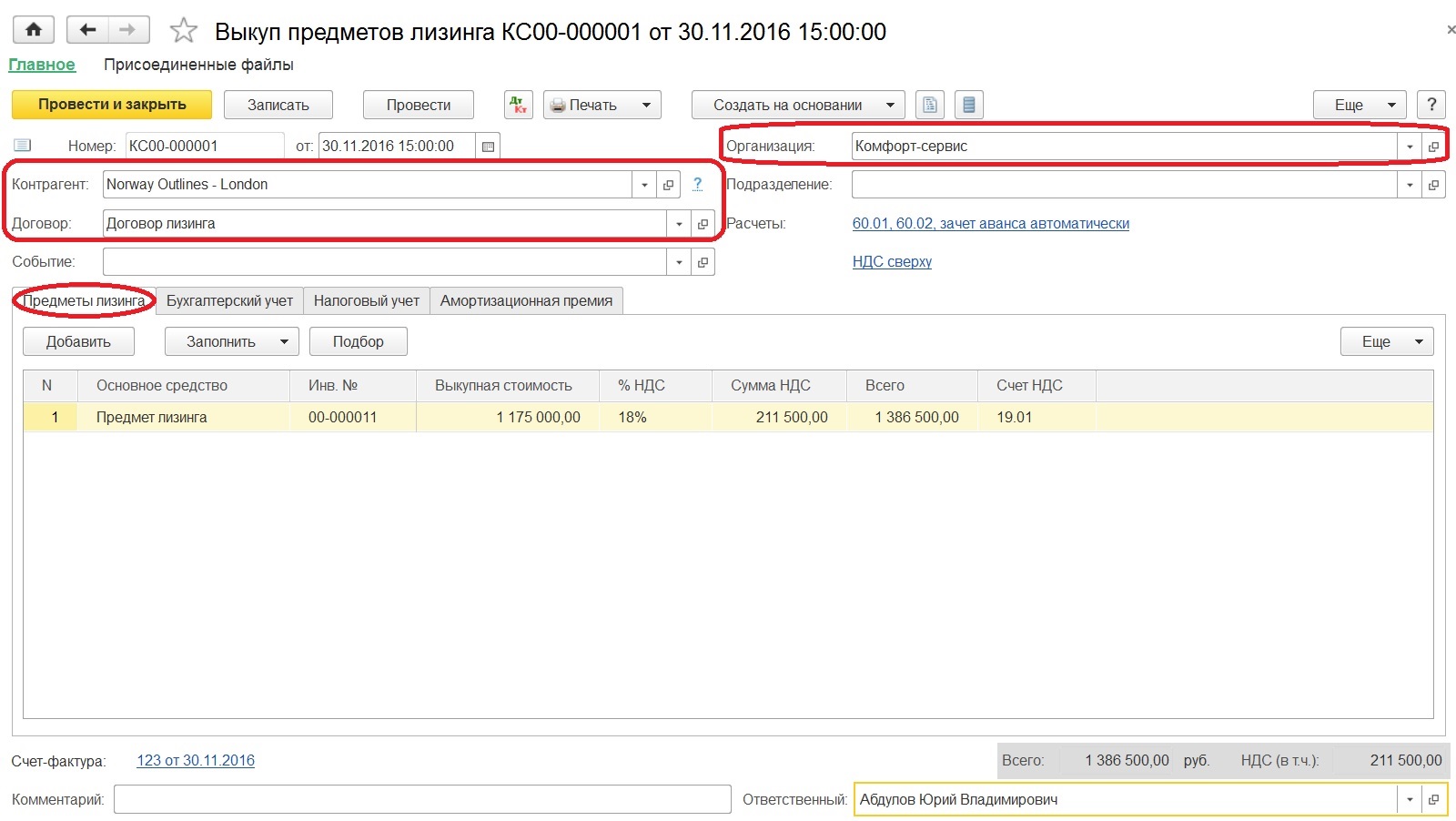

Рассматриваемый документ реализован специально для лизингополучателя, чтобы осуществить перенос данных с субсчетов по имуществу, полученному в лизинг, на субсчета собственных основных средств; погасить оставшиеся арендные обязательства, отразить предъявленный НДС; погасить оставшийся НДС по арендным обязательствам.

Как только выбираем необходимую организацию и указываем нужного контрагента и договор, остальные сведения заполняются автоматически. Табличные данные можно корректировать, если есть необходимость.

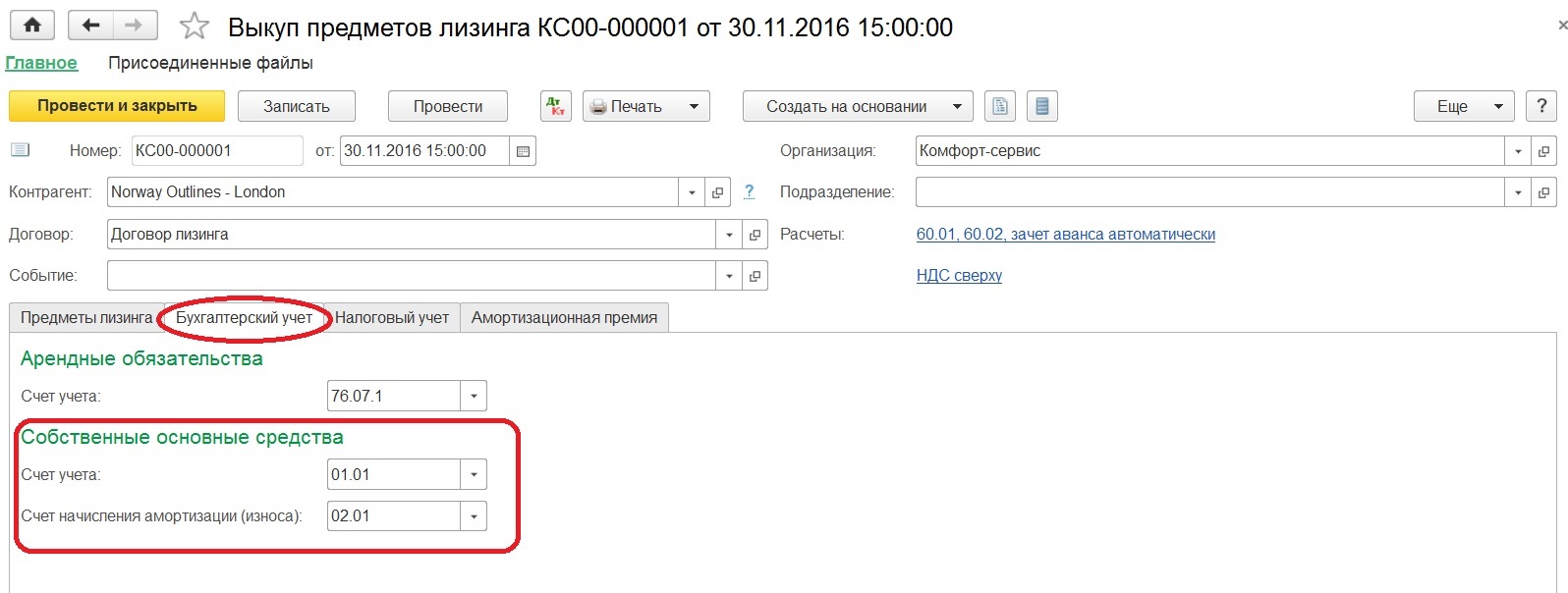

На закладке "Бухгалтерский учет" проверяем счета, на которых будет учитываться теперь уже собственное основное средство.

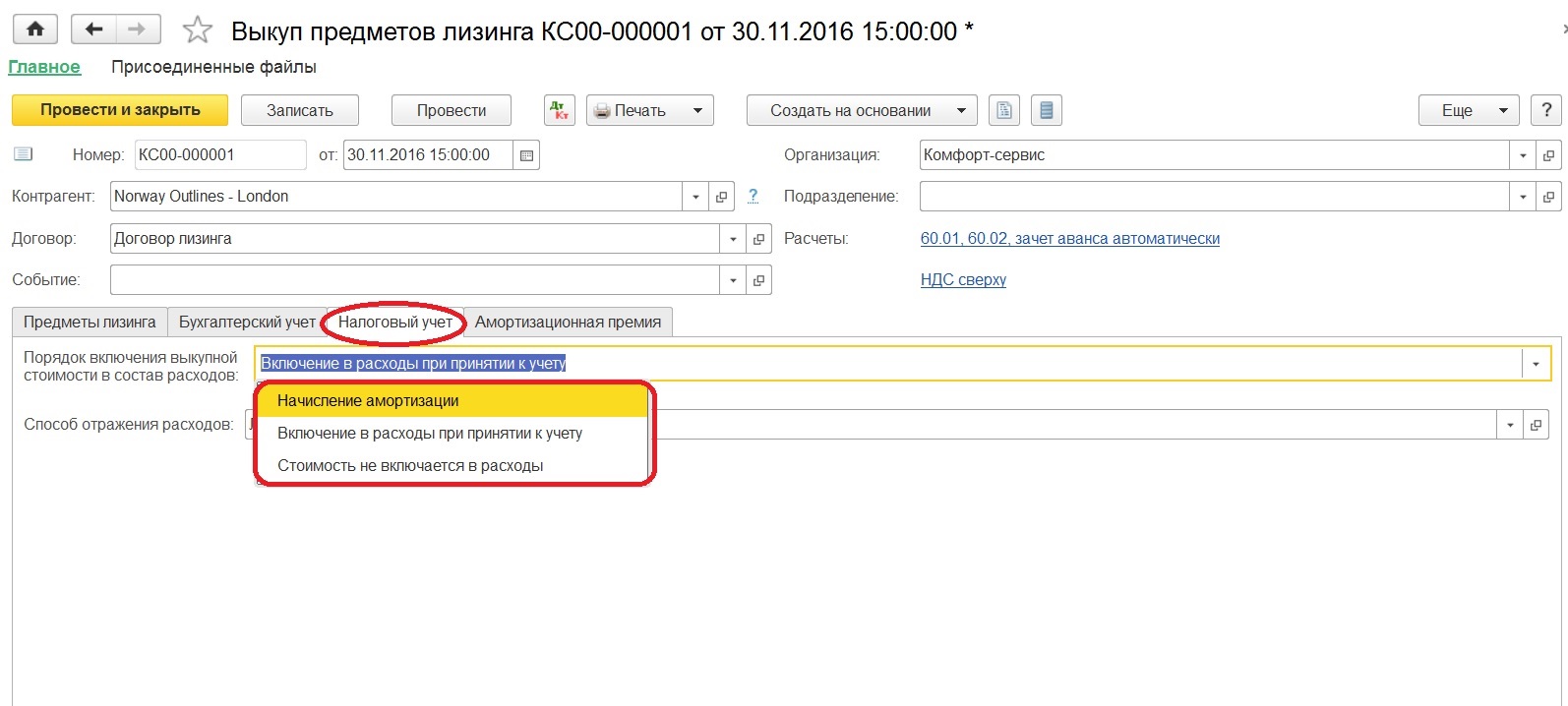

Заполнение закладки "Налоговый учет" строится от выбранного порядка включения выкупной стоимости в расходы. При начислении амортизации определяем оставшийся срок полезного использования, при выборе "Включение в расходы при принятии к учету" - способ отражения расходов.

Также документ содержит закладку "Амортизационная премия", поэтому если порядок включения выбран "Начисление амортизации", то организация может в случае потребности воспользоваться правом применения амортизационной премии.

В результате все взаиморасчеты по предмету лизинга закрываются. После перехода права собственности стоимость теперь уже собственного основного средства списывается на расходы через начисление амортизации.

Если вам нужно больше информации о работе в 1С: Бухгалтерии предприятия 8, то вы можете бесплатно получить нашу книгу по ссылке.

Автор статьи: Кристина Саввина

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии

Возник такой вопрос, в документе "Поступление в лизинг" я сразу ставлю галочку "Принять к учету этим документом", и не вижу, где Амортизация по НУ (то, где у Вас 750тр).

Есть "Расходы по амортизации" и "Амортизация арендных платежей в НУ".

В проводке 01.К-08.4: вся сумма лизинга по столбцам "Сумма НУ Дт" и "Сумма НУ Кт", а сумма, которая жирным шрифтом пустая. Красных минусов,как у Вас, нет.

Или программа сама всё понимает сейчас? (статья же от 2015года)

Прочитала статью, все понятно и без лишней воды. Супер!

Вопрос по выкупу предмета лизинга. У меня он пропал из учета. Понять не могу почему.

Все счета закрылись корректно, а автомобиль пропал. Выкупная цена по договору 1 000-00, должен быть на ТМЦ, но нет!

Динара, добрый день. Мы готовим мастер-класс по теме лизинга с учетом новых ФСБУ. Планируем, что он выйдет осенью 2022 г. Как обычно в честь запуска курса будут традиционные скидки, не пропустите!

С 1.01.22 начали действовать новые правила учета предмета лизинга как у лизингодателя так и у лизингополучате ля. Прошу опубликовать статью с описание учета предмета лизинга у лизингополучате ля. Всегда обращаюсь к вашему сайту при решении сложных вопросов, всегда нахожу ответы. Надеюсь этот случай не будет исключением. Спасибо за ваш труд!

А вот в 8,2 как хочешь, так и соображай.

Разъясните, пожл, чем отличается порядок учета лизинга на балансе лизингополучате ля у малого предприятия, не применяющего ПБУ 18/02?

Заранее огромное спасибо за ответ!

Наталья, ПБУ 18/02 мы не ведем. При закрытии месяца проводки не корректируются. В самом документе "Выкуп предмета лизинга" проводки такие: по НУ Дт 20.01 Кт 02.03 с плюсом, а затем сторно. Но дальше мне не понятно то, что делает программа. Накопленная амортизация при лизинге у нас по БУ -500 тыс., по НУ 264 тыс. Документ делает такие проводки: Дт 02.03 Кт 02.01 500 тыс. по БУ И НУ. Мне не понятно, почему по НУ сумма?? Следующая проводка только по НУ : Дт 02.03 Кт 01.01 275тыс.(у нас же накопл. амортизация 264 тыс.)Итог: в Оборотке по Дт 01.01.(НУ)сумма на 11 тыс меньше, чем выкупная, а Кт 02.01 (НУ) 500 тыс.(ее там вообще быть не должно), Кт 02.03 500 тыс. с минусом. Почему такие проводки? Заранее спасибо за ответ!

Здравствуйте! А закрытие месяца не корректирует суммы на счетах 01 и 02? Еще подскажите ведете ли вы учет по ПБУ 18/02?

Добрый день! По вашему вопросу есть статья на ИТС: its.1c.ru/.../..., если у вас нет подписки можно бесплатно оформить демо-версию на 7 дней.

Добрый день, очень сложно отвечать на такие обширные вопросы, обычно мы их рассматриваем в личной консультации=) Для отражений операций по лизингу на балансе лизингополучате ля можно воспользоваться нашей статьей представленной выше, или статьей на ресурсе ИТС: its.1c.ru/.../... Если нет подписки, можно бесплатно оформить демо доступ на 7 дней.

Еще подскажите такой момент в настройках учетной политике стоит галочка "Применяется ПБУ 18"? На счете 01.К отражается неамортизируема я в НУ часть стоимости основных средств в аренде. По идее, нужно проверить верно ли введен документ "Поступление: услуги лизинга" в этом месяце и на счете 01.К в НУ должна отразится разница Сумма поступление по услугам лизинга - амортизация по этому ОС по 02.03. Проводку - по НУ и + по ДТ делает регламентная операция "Принятие в НУ лизинговых платежей"?

Доброе утро! Подскажите, в какой момент учета возникает отрицательное сальдо и по какому виду учета (БУ, НУ)?

Получается меняется сумма ОС в лизинге только по бухгалтерскому учету? Тогда можно действовать следующим образом

1) Закладка ОС и НМА - Параметры амортизации ОС - Изменение параметров амортизации ОС. В документе оставить галочку "Отражать в бухгалтерском учете", заполнить табличную часть выбрав нужное ОС, далее кнопка Заполнить - для списка ОС, после поменять колонку Стоимость для вычисления аморт. (БУ), где поставить текущий остаток по 01.03+сумму по доп. соглашению. Данный документ сделает движения по регистрам амортизации и со следующего месяца амортизация, при закрытии месяца, будет начисляться с новой суммы.

2) ввести документ поступление товаров и услуг (сумма по доп. соглашению) на счет 08.04.

3) ввести документ "Операция введенная вручную", где сделать проводку 01.03 - 08.04 по нужному ОС в лизинге.

Да, именно так

Добрый день! Т.е. увеличилась сумма на счете 01.03? Сумма расходов лизингодателя на приобретение предмета лизинга не поменялась?

подскажите порядок действий в 1с 8.3, если в течение действия договора лизинга общая сумма договора была увеличена доп.соглашением (за счет увеличения процентов)? Заранее спасибо!

Спасибо большое заранее!

Здравствуйте! А точный номер релиза назвать можете? Этих полей совсем нет или нет возможности что-то выбрать в них?

инфо услугу по поиску и подбору лизинга по дог. лизинга (счет от лизингодателя) на каком счете учесть? заранее спасибо большое

Добрый день! Документ "Поступление (акт/накладная) " (вид операции: услуги лизинга) делает КТ сальдо по счету 76.07.2, если договор в рублях. Оплату и предоплату по этим услгам показываем по ДТ счета 76.07.2. Для расчетов в валюте используем счет 76.27.2

Здравствуйте! Спасибо, за приятные слова.

В данном случае сумма в НУ - это некая абстрактная величина, отличная от суммы в БУ. Как правило, при приобретении ОС в лизинг, суммы по бухгалтерскому и налоговому учету всегда отличаются, причем по НУ в мЕньшую сторону, т.к. в НУ в качестве стоимости ОС учитывается сумма расходов лизингодателя (а НЕ лизингополучате ля) на приобретение предмета лизинга