Учет торговых операций через OZON, WildBerries и другие маркетплейсы в 1С: Бухгалтерии ред. 3.0

- Опубликовано 19.12.2025 08:10

- Автор: Administrator

- Просмотров: 691417

В 2021 году мы уже писали статью с аналогичным названием, и она до сих пор вызывает огромный интерес у наших читателей: цифра просмотров уверенно приближается к семиста тысячам, как результат - сотни комментариев и запросов на личные консультации! Однако время не стоит на месте и за четыре года многое в учете маркетплейсов в 1С изменилось, поэтому мы решили обновить данный материал. В этой статье мы разберём самый простой алгоритм отражения основных операций, совершённых через OZON и WB на примере программы 1С: Бухгалтерия ред. 3.0. Конечно же, рассказать обо всех нюансах в одной публикации невозможно. Здесь не будет информации по учёту отрицательных комиссий, возвратов ранее выкупленных товаров, штрафов, возвратов от юридических лиц и самих документов маркетплейсов. Обо всём этом мы подробно рассказываем в наших мастер-классах. Но благодаря сегодняшнему материалу вы будете иметь представление в целом о торговле на маркетплейсах с точки зрения бухгалтера и понимать к чему готовиться, если на пороге возник клиент с запросом на такой учет.

Настройка программы 1С: Бухгалтерия предприятия ред. 3.0

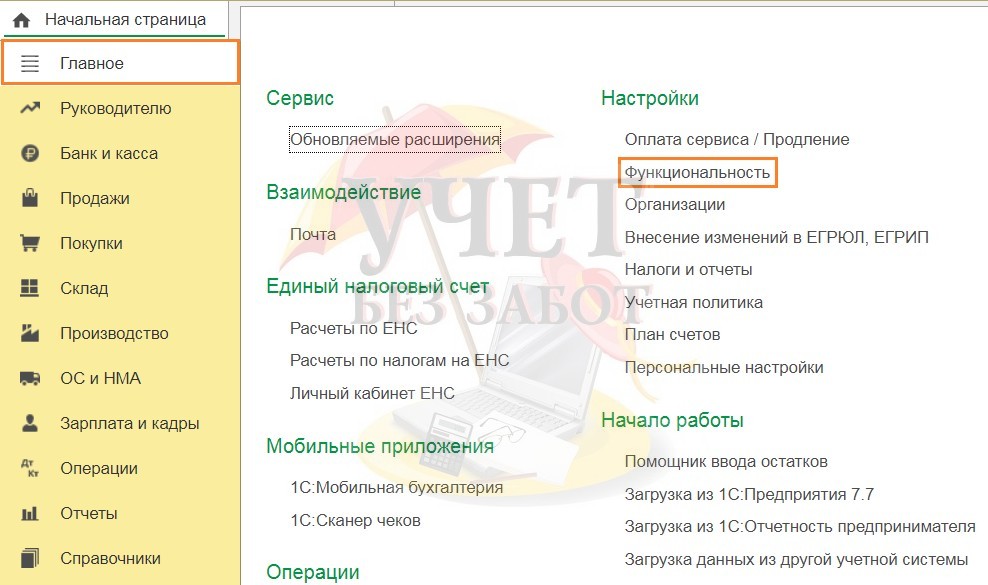

Для отражения операций с комиссионерами в первую очередь необходимо включить данный функционал в программе. Для этого необходимо перейти в раздел меню «Главное» и выбрать пункт «Функциональность».

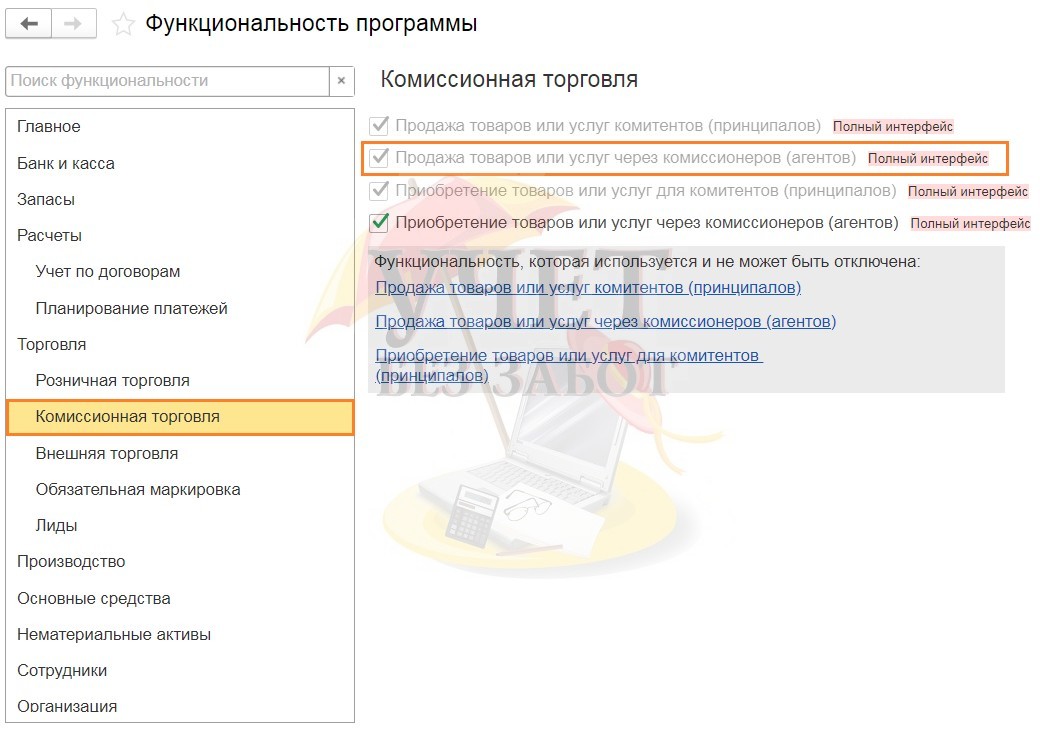

В открывшемся окне следует перейти на вкладку «Комиссионная торговля» и установить флаг «Продажа товаров или услуг через комиссионеров (агентов)».

После чего можно переходить к регистрации комиссионера в числе контрагентов.

Создание маркетплейса и договора с ним

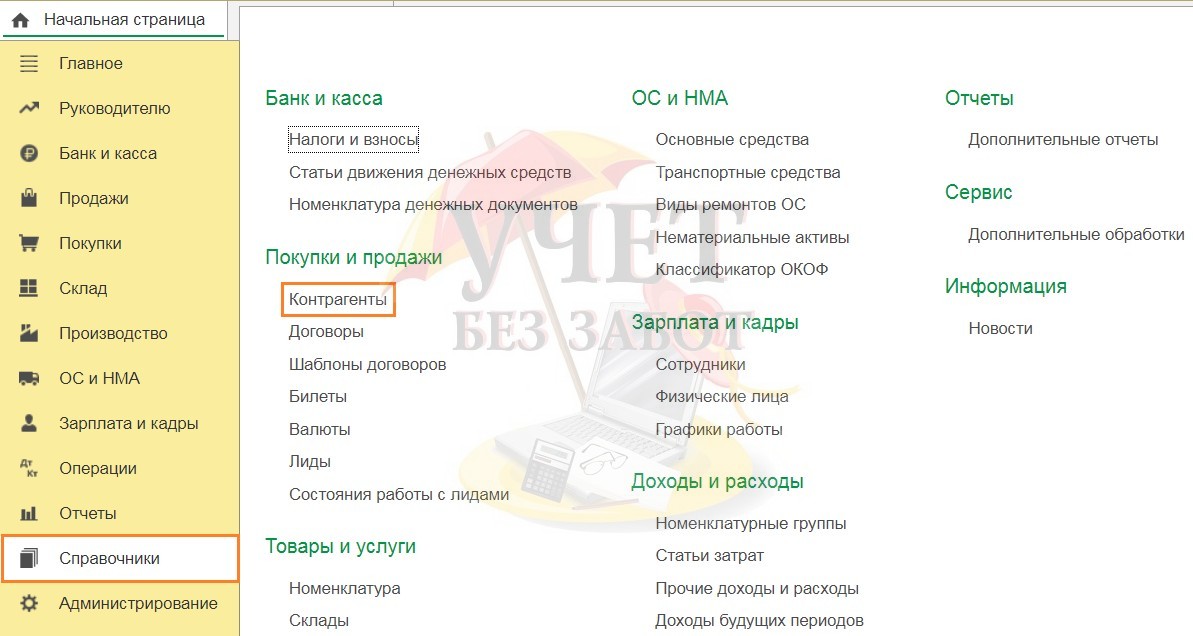

В разделе меню «Справочники» необходимо выбрать пункт «Контрагенты» и в открывшемся окне нажать на кнопку «Создать».

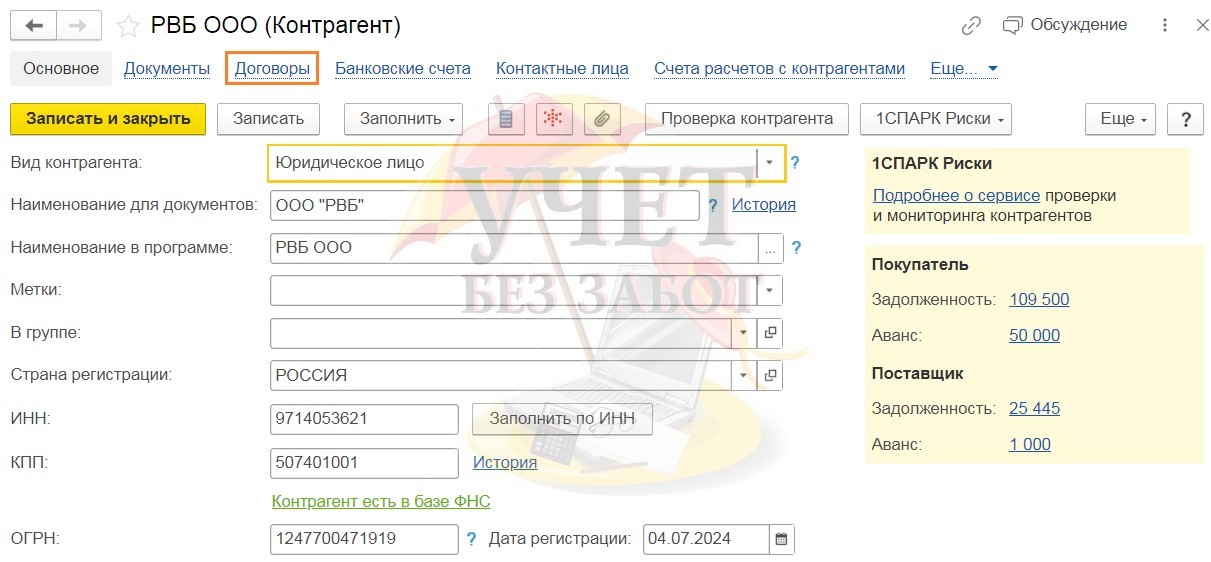

Следует внести все реквизиты торговой площадки, а затем перейти по ссылке «Договоры» и нажать на кнопку «Создать».

Обычно маркетплейсы оказывают нам услуги реализации товаров, услуги по транспортировке и хранению грузов, а также производят выкупы наших товаров, при продаже их в страны ЕАЭС. Поэтому у нас будет использовано три вида договора.

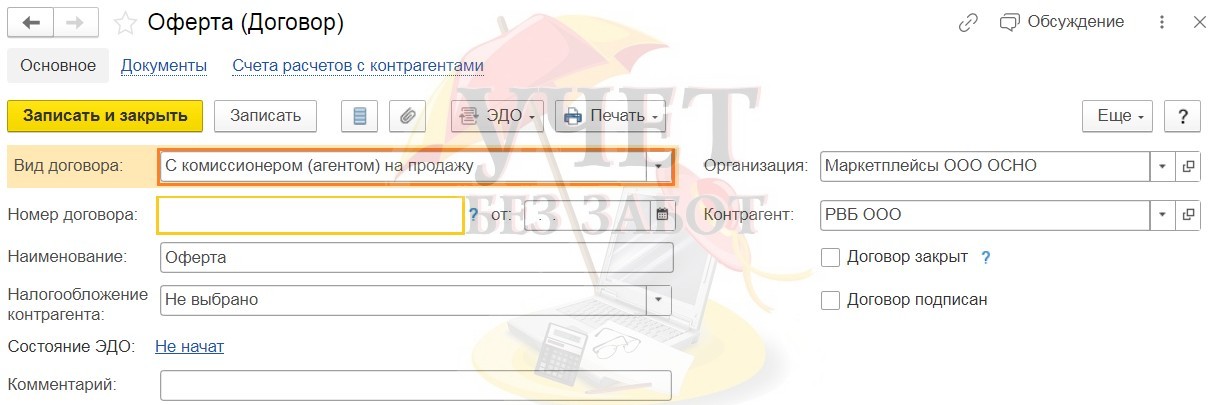

Введём договор с видом: «С комиссионером (агентом) на продажу». Это будет основной договор, который можно назвать «Оферта».

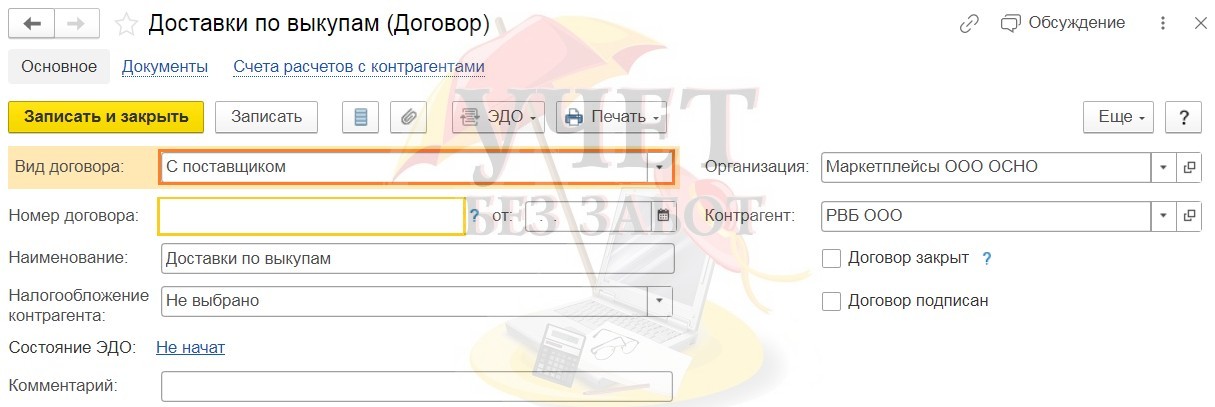

Второй договор будет иметь вид договора «С поставщиком», и по нему мы будем проводить, например, услуги международной доставки.

Третий вид договора «С покупателем» мы будем использовать для проведения выкупов товара, при его продаже в страны ЕАЭС. Заранее такой договор лучше не создавать, так как у каждого выкупа имеется свой номер Уведомления о выкупе, который мы и будем указывать в наименовании.

После ввода договоров, контрагента можно сохранять и закрывать справочник.

Передача товаров маркетплейсу на реализацию

Одной из главных ошибок, которую чаще всего допускают бухгалтеры и предприниматели – это реализация товаров маркетплейсу, как обычному поставщику, с отражением выручки в учёте.

Здесь важно понимать, что торговые площадки только лишь берут товары на реализацию, а не приобретают их у вас. И в последствии, если товары реализовать не удалось, они возвращаются продавцу на склад.

Поэтому для передачи товаров используется не счёт выручки 90.01, а счёт 45 «Товары отгруженные».

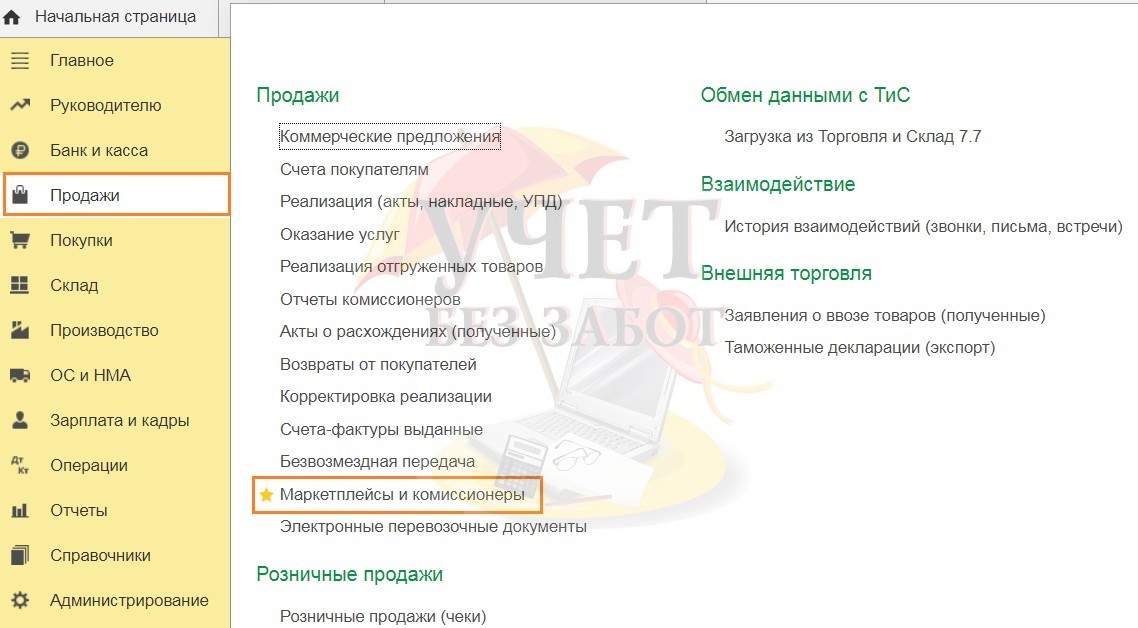

Перейдём в раздел меню «Продажи» и выберем пункт «Маркетплейсы и комиссионеры».

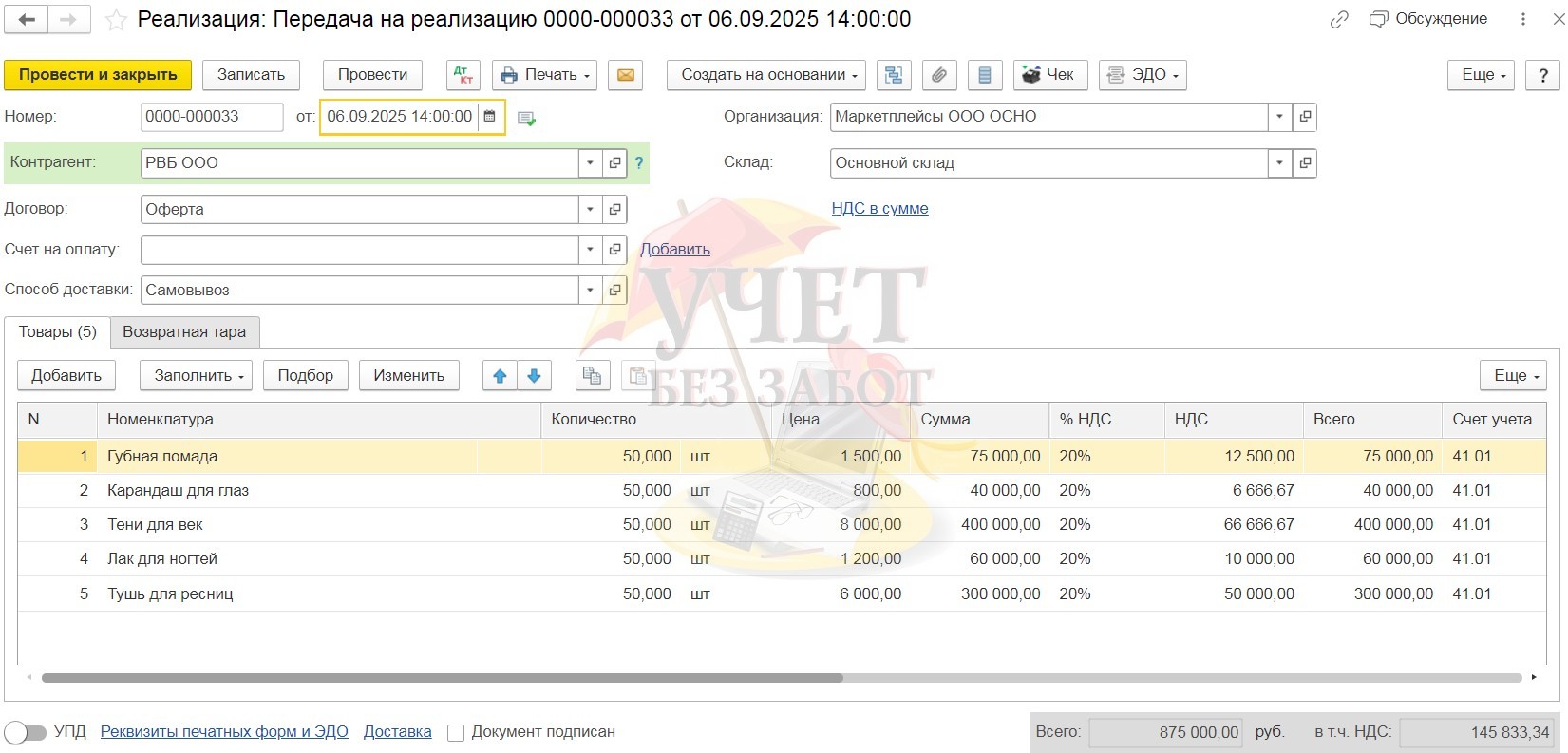

В открывшемся окне нажмём на кнопку «Создать» и из выпадающего списка выберем «Передача на реализацию». Затем укажем контрагента, выберем ранее созданный посреднический договор и заполним табличную часть передаваемыми товарами.

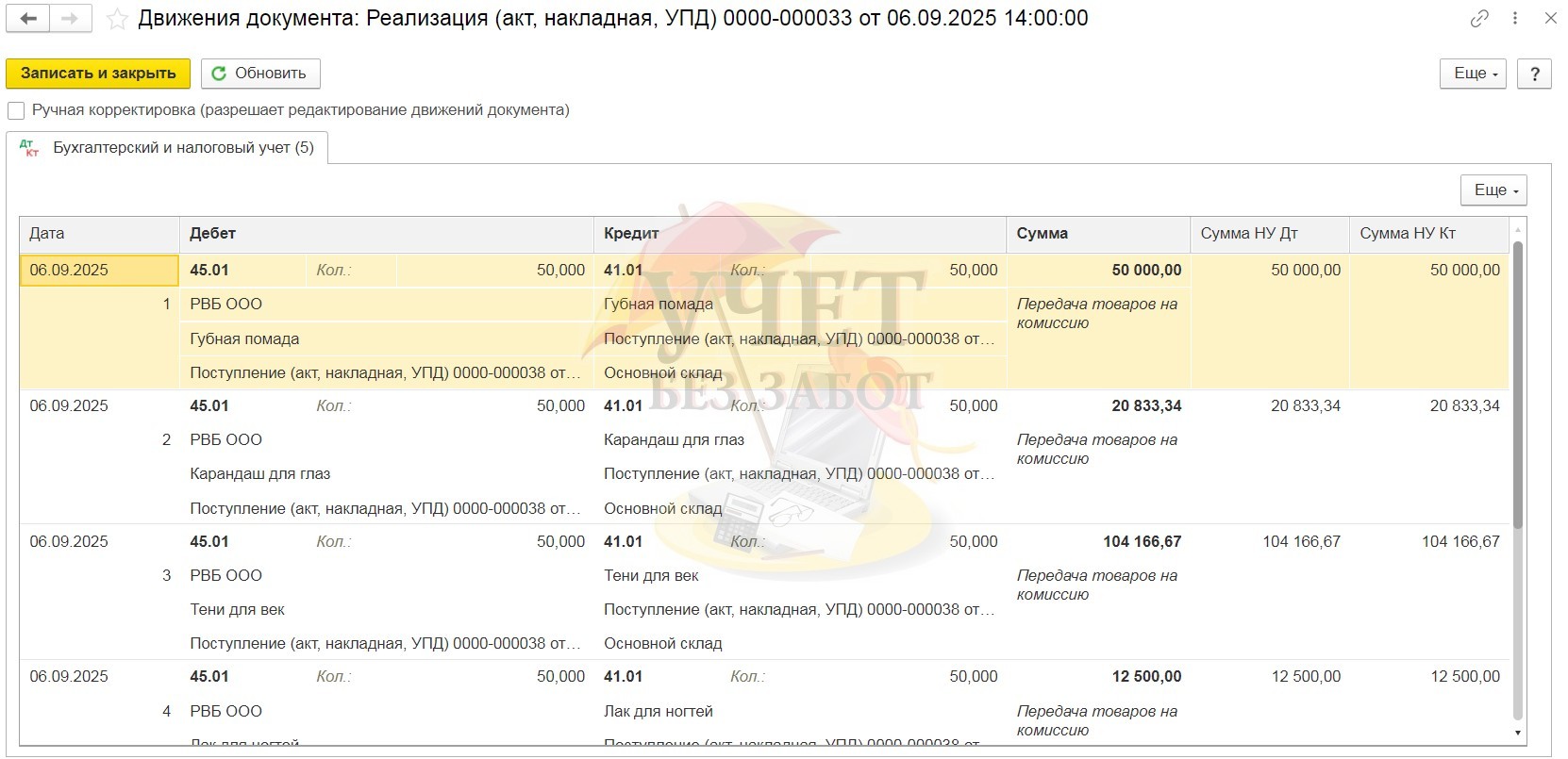

Если вы передаёте на реализацию товары, которые ранее вами приобретались, то счёт передачи будет 45.01. Если вы передаёте готовую продукцию, то проводка будет Дт 45.02 Кт 43. А при реализации материалов используется счёт 45.03. Результат проведения документа представлен на рисунке ниже.

При этом, так как продажа не произошла, то выписка счёта-фактуры не требуется.

Возврат товаров комиссионером

Возврат товаров торговой площадкой может быть произведён по нескольким причинам:

- при приёмке товаров было обнаружено расхождение фактического количества с заявленным в накладной;

- товары оказались бракованными;

- товары оказались невостребованными.

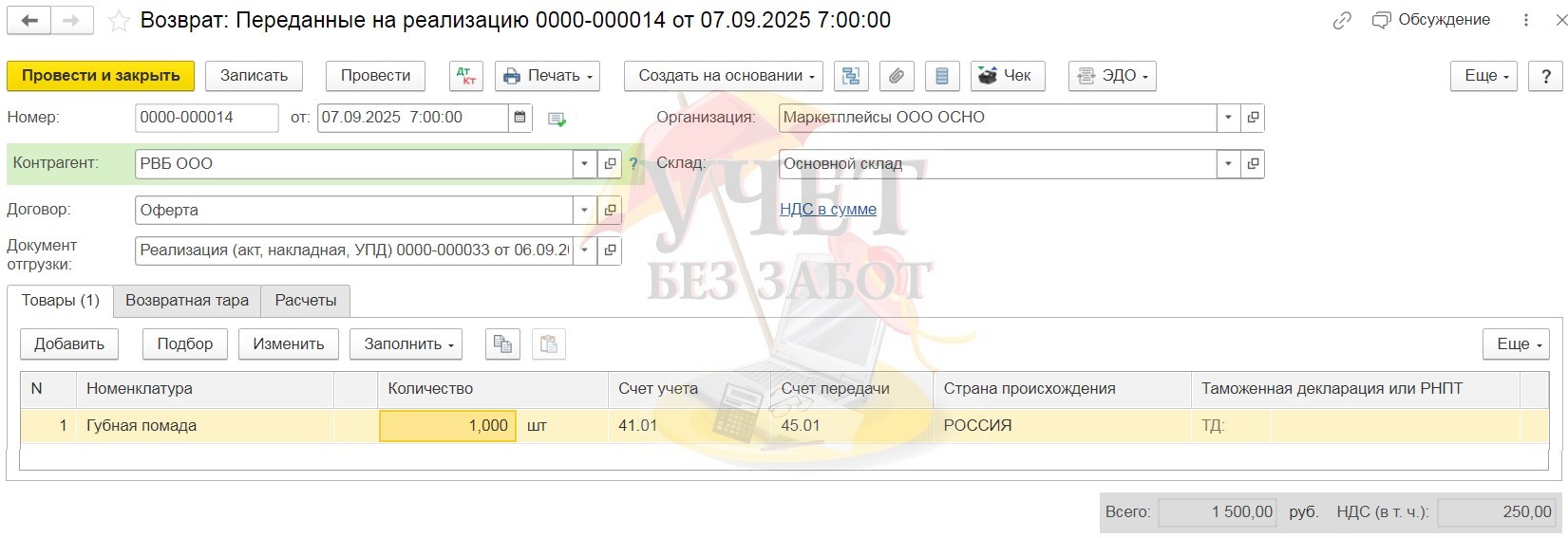

Для отражения возврата необходимо перейти в раздел меню «Продажи» и выбрать пункт «Маркетплейсы и комиссионеры». В открывшемся окне нажмём на кнопку «Создать» и из выпадающего списка выберем «Возврат переданного на реализацию».

В созданном документе необходимо указать количество возвращаемых товаров независимо от причины возврата и провести документ.

Программа создаст проводку, обратную передаче товаров маркетплейсу. В нашем примере это: Дт 41.01 Кт 45.01.

Отражение реализации товаров комиссионером физическим лицам

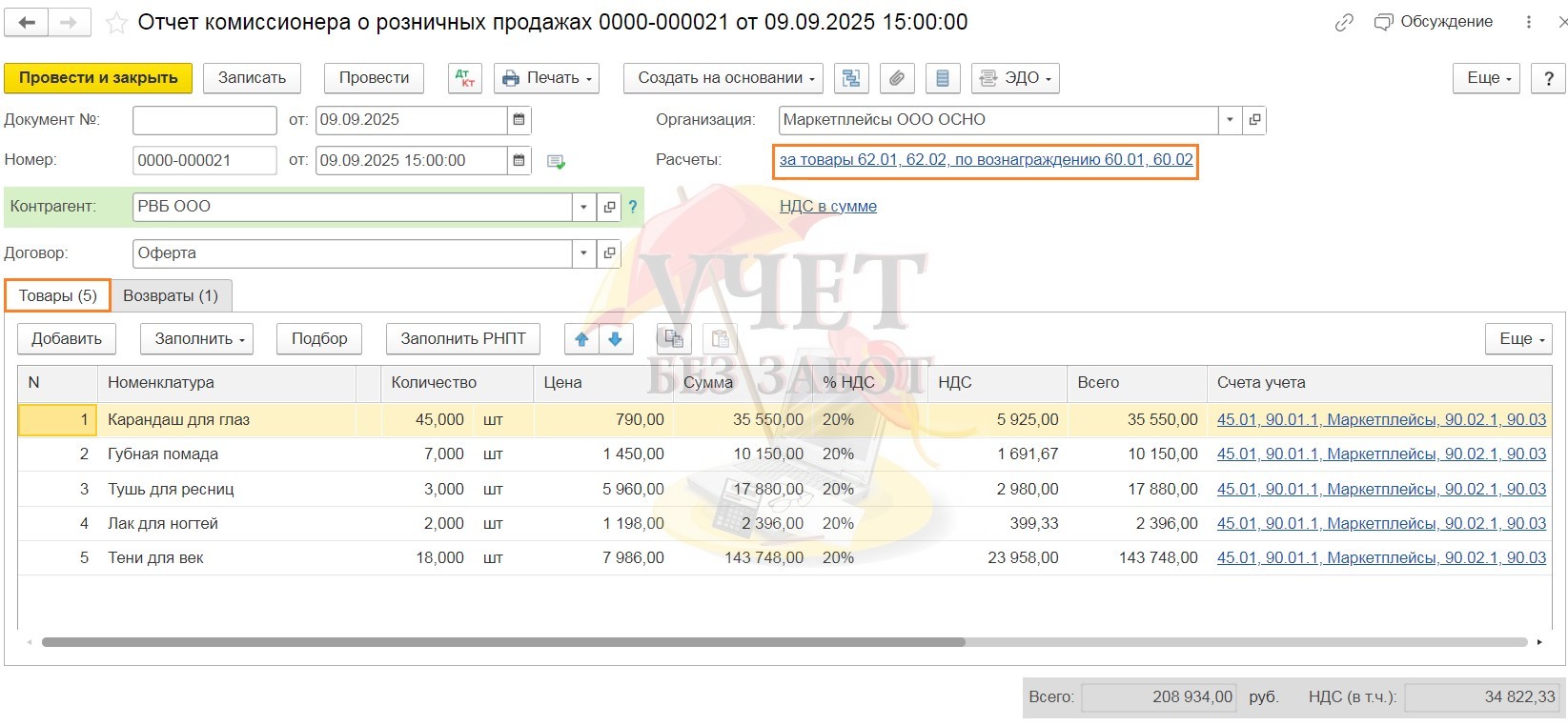

Для отражения реализации через электронную площадку в 1С можно один или несколько раз в месяц формировать документ «Отчёт комиссионера (агента) о продажах».

Для этого необходимо перейти в раздел «Продажи» и выбрать пункт «Маркетплейсы и комиссионеры». В открывшемся окне следует нажать кнопку «Создать» и из выпадающего меню выбрать «Отчёт о продажах (розничные продажи)» или «Отчёт о продажах (оптовые продажи)». В нашем примере мы будем рассматривать «Отчёт о продажах (розничные продажи)». В открывшемся документе следует указать номер и дату полученного от торговой площадки документа. А также выбрать контрагента, посреднический договор и проверить счёт расчётов за товары. Вы можете использовать счёт 76.09, или 62.01, 62.02.

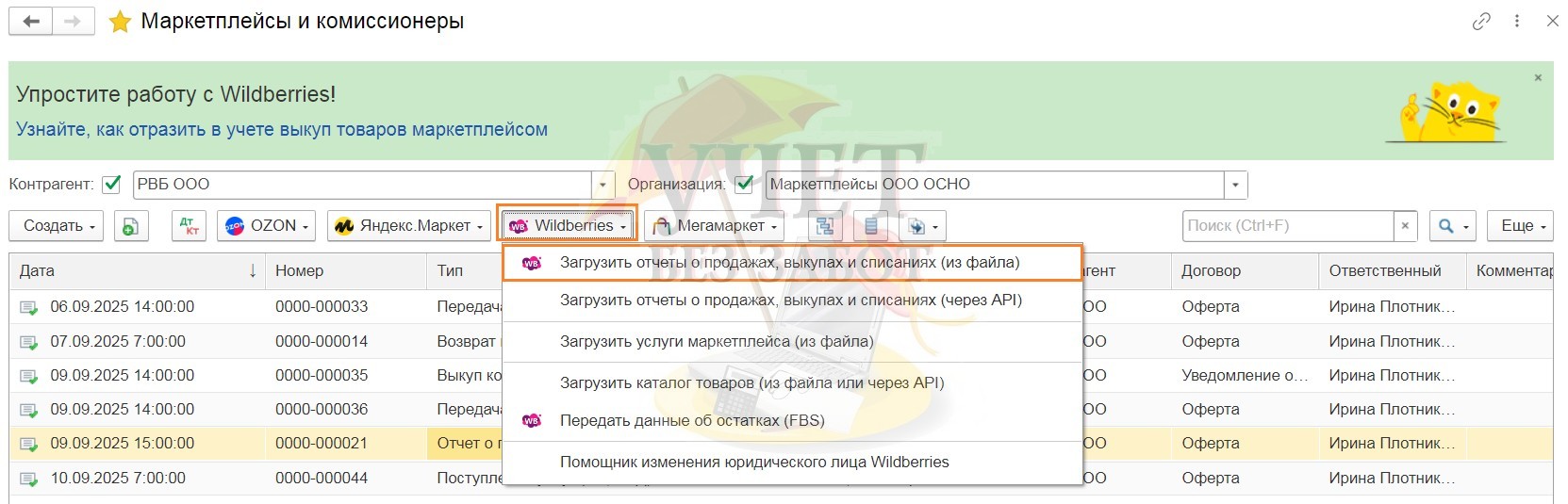

Затем на вкладке «Реализация» следует указать те товары, которые по данным маркетплейса были реализованы. Это можно сделать, либо вручную, нажимая на кнопку «Добавить», либо при помощи кнопки «Заполнить» выбрать вариант «Заполнить по реализации» и выбрать продажу маркетплейсу. При этом программой будет заполнено полное количество товаров, передаваемых на комиссию, которое необходимо скорректировать на реально проданные. Или же, весь отчёт загрузить из файла или через API. Для этого нужно вернуться в окно «Маркетплейсы и комиссионеры» и на верхней панели выбрать тот маркетплейс, продажи которого планируются к загрузке. А затем, из выпадающего меню выбрать пункт о загрузке необходимых вам документов.

Если возврат невостребованных товаров был отражён маркетплейсом в документах продажи, то их необходимо добавить на вкладку «Возвраты» вручную или загрузить. При заполнении возвратов обязательно проверьте заполнение поля «Документ реализации». После проведения документ создаст проводки:

Дт 90.02.1 Кт 45.01 – с положительной суммой на себестоимость реализованных товаров и с отрицательной на себестоимость возвращаемых товаров;

Дт 76.09 или 62.01 Кт 90.01.1 – с положительной суммой на стоимость проданных товаров с НДС и с отрицательной на стоимость возвращаемых товаров с НДС;

Дт 90.03 Кт 68.02 - на сумму начисленного НДС по реализации.

Дт 90.03 Кт 19.09 с отрицательной суммой и Дт 68.02 Кт 19.09 с положительной суммой – на НДС с возвращаемых товаров.

Следует отметить, что при помощи документа «Отчёт комиссионера» мы отражаем продажи только физическим лицам. Если из документов маркетплейса видно, что так же были реализации юридическим лицам, то мы вводим документ «Продажа со склада комиссионера» в окне «Маркетплейсы и комиссионеры».

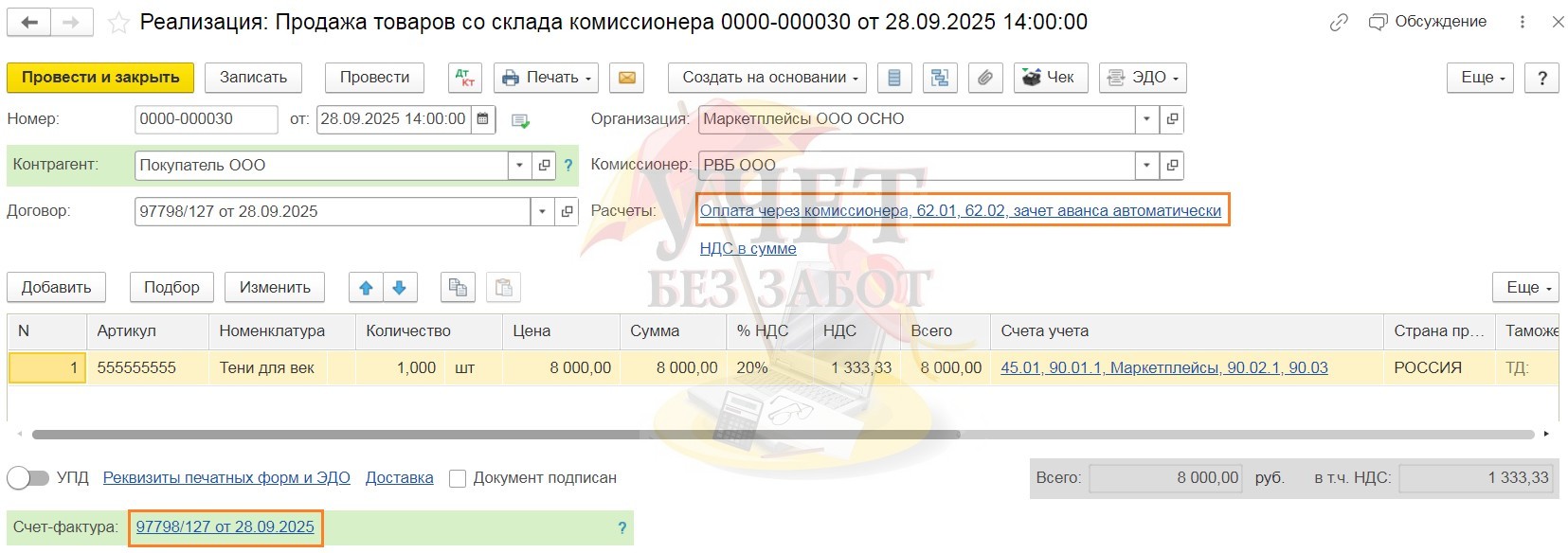

Отражение реализации товаров комиссионером юридическим лицам

При продаже товаров маркетплейсом юридическим лицам данная операция оформляется прямой продажей, где мы выступаем продавцом, а наш покупатель – покупателем. Так, будто в данной сделке не использовался посредник. Подобные правила описаны в офертах WB и OZON. В связи с этим, нам необходимо вносить в справочник «Контрагенты» всех юридических лиц, которые были для нас покупателями на маркетплейсах и регистрировать документ «Продажа со склада комиссионера» в окне «Маркетплейсы и комиссионеры».

Данный документ можно заполнять вручную или загружать через кнопки на верхней панели окна «Маркетплейсы и комиссионеры». Заполненный документ выглядит следующим образом:

В графе «Контрагент» следует выбрать реального покупателя, а в графе «Комиссионер» - маркетплейс. Обязательно проверьте, чтобы в графе «Расчёты» было установлено, что оплата от покупателя придёт через комиссионера. Это позволит не вводить дополнительный документ «Корректировка долга». Так же, торговые площадки выставляют за нас счета-фактуры нашим покупателям юридическим лицам и дублируют нам сведения о них. Поэтому, после регистрации счёт-фактуры на продажу, нам нужно заменить номер на тот, что был присвоен маркетплейсом.

Проведённый документ создаст проводки:

Дт 90.02.1 Кт 45.01 –на себестоимость реализованных товаров;

Дт 62.01 Кт 90.01.1 –на стоимость проданных товаров с НДС;

Дт 90.03 Кт 68.02 - на сумму начисленного НДС по реализации;

Дт 62.01 или 76.09 Маркетплейс Кт 62.01 Покупатель – на взаимозачёт.

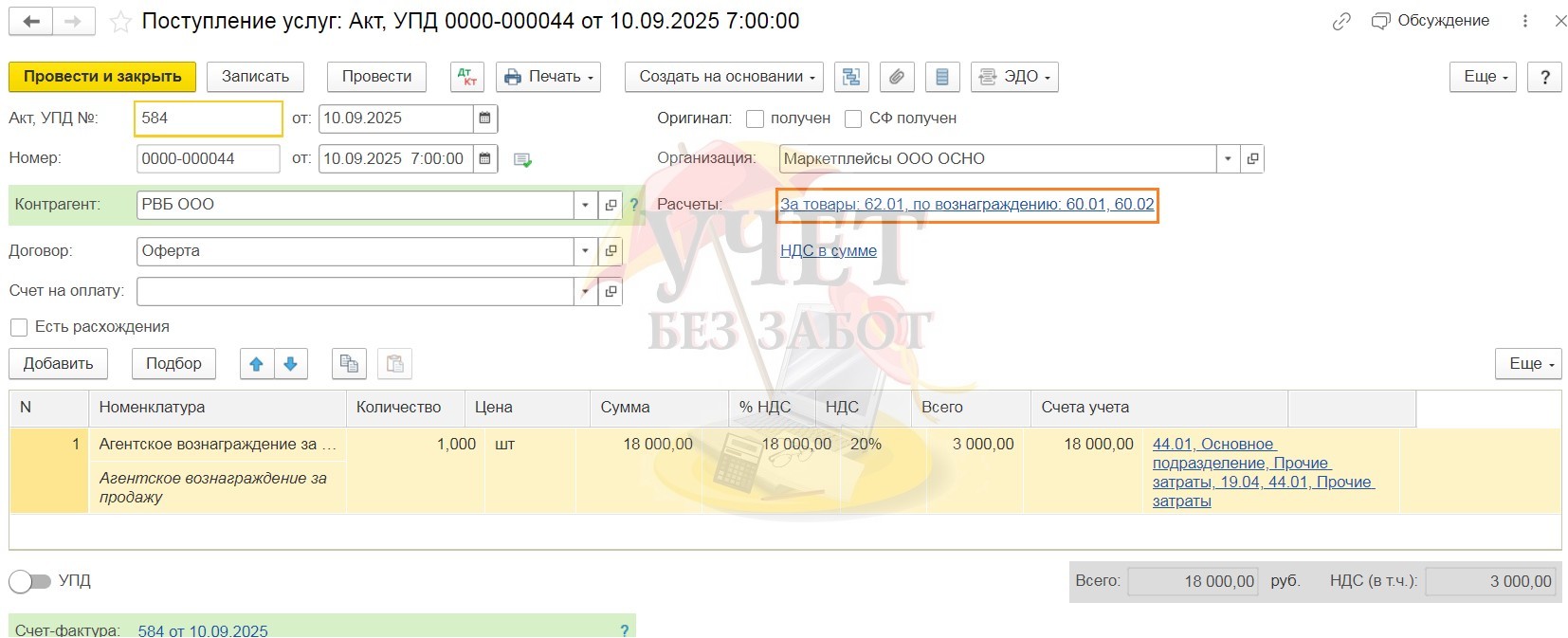

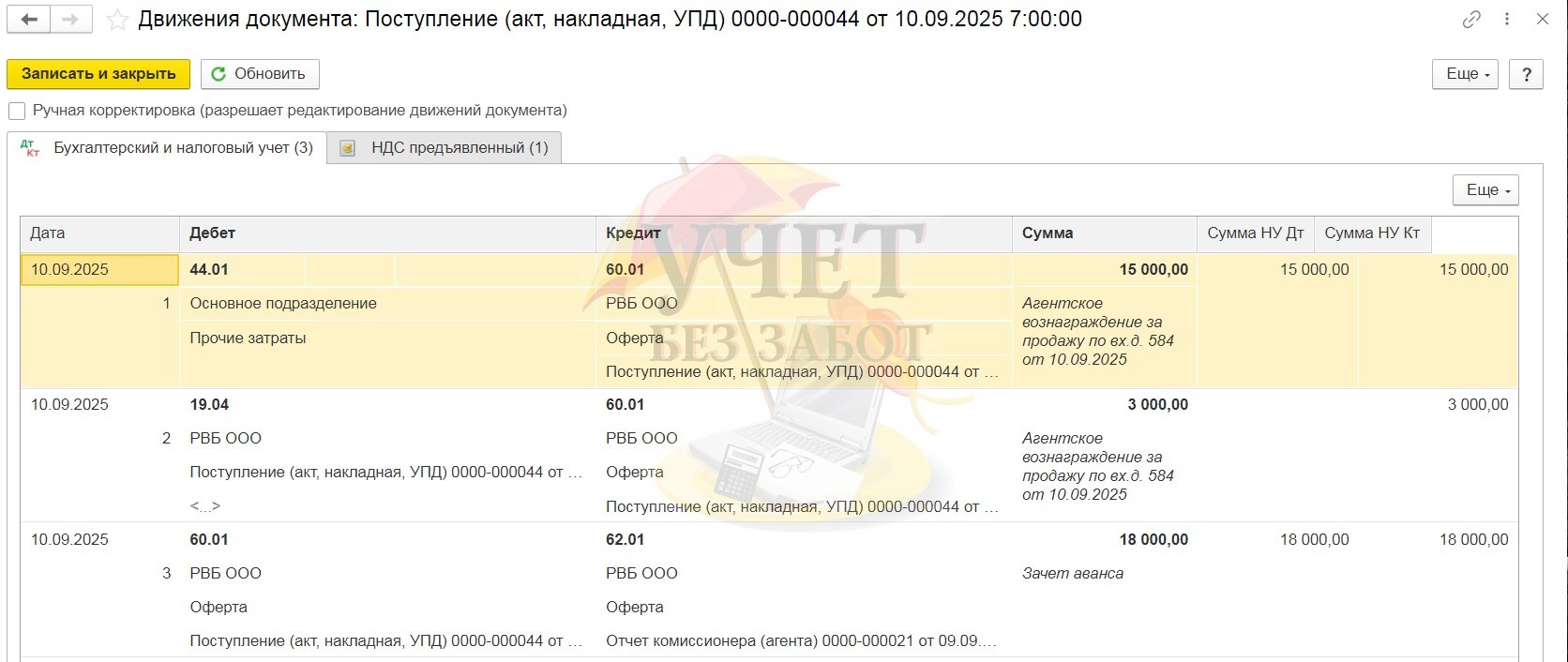

Услуги доставки и хранения, оказываемые маркетплейсом

Как уже говорилось ранее, торговые площадки, помимо услуг, связанных с реализацией товара, дополнительно выставляют счета и акты за хранение, доставку и продвижение. Такие операции отражаются как стандартные услуги, оказываемые поставщиками.

Для их отражения следует перейти в раздел меню «Продажи» - «Маркетплейсы и комиссионеры» и выбрать пункт «Поступление услуг (акт, УПД)».

А затем заполнить все данные из полученного документа. Обратите внимание, что в этом случае мы используем тот же посреднический договор, который создавали ранее, для того, чтобы при проведении документа произошёл взаимозачёт между 60 счётом и 62 (76.09). В противном случае, взаимозачёт придётся делать ручную при помощи документа «Корректировка долга». После ввода всех сведений об услугах следует зарегистрировать счёт-фактуру.

Результатом проведения документа будут проводки:

Дт 44.01 Кт 60.01 – на сумму услуг без НДС;

Дт 19.03 Кт 60.01 – на сумму НДС

Дт 60.01 Кт 62.01 (76.09) – на сумму взаимозачёта.

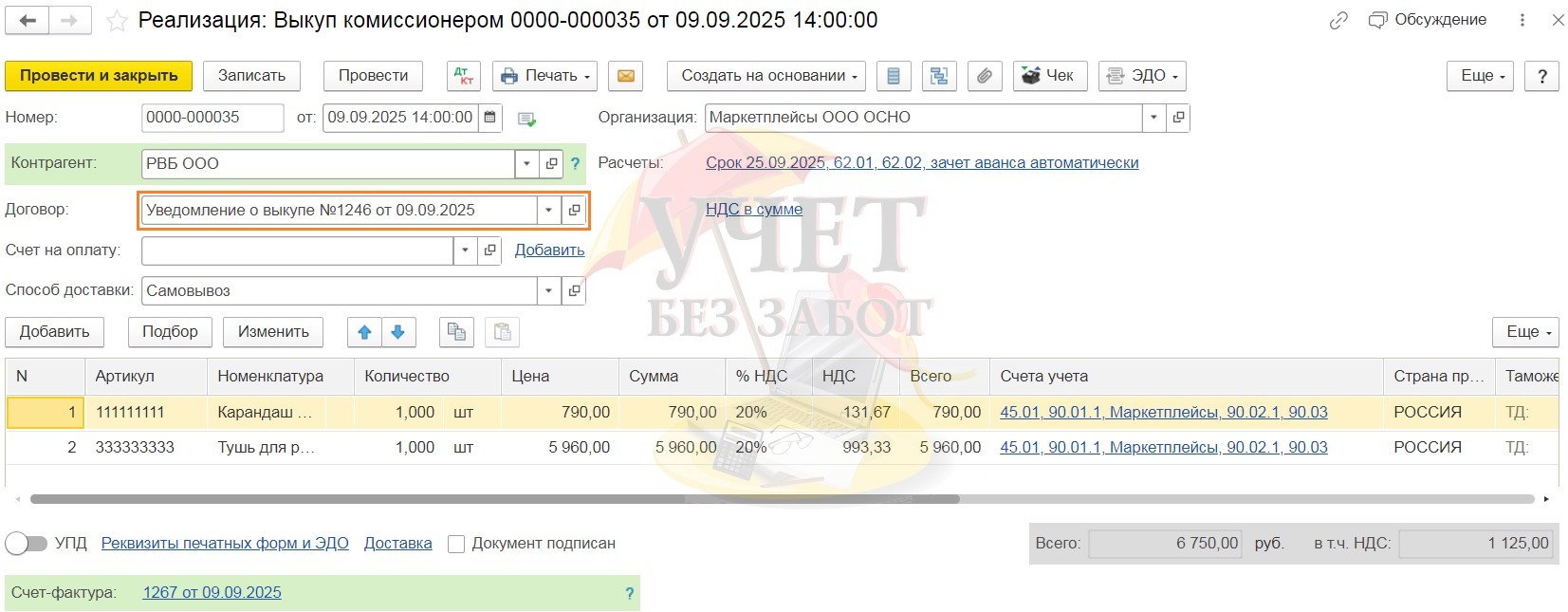

Выкуп товара комиссионером

При продаже ваших товаров в страны ЕАЭС маркетплейсы производят выкуп ваших товаров в свой адрес, для того, чтобы избавить вас от сдачи отчётности в ФТС. При этом WB производит выкуп всех товаров, проданных в ЕАЭС, а OZON выкупает только определённые категории товаров. При получении сведений о выкупе мы должны ввести документ «Выкуп комиссионером» в окне «Маркетплейсы и комиссионеры».

Фактически, выкуп комиссионером – это прямая сделка, в которой мы являемся продавцом, а маркетплейс является покупателем. Поэтому проводки в документе будут, как при стандартной продаже. Только вместо счёта 41 или 43, будет использован 45 счёт. Так же, обращаю ваше внимание на поле «Договор». Здесь нужно выбирать договор с видом «С покупателем». Это может быть либо один договор с названием «Выкупы», либо можно под каждый выкуп создавать отдельный договор с номером и датой выкупа.

Ещё одним важным нюансом является обязанность продавца отправлять данные УПД маркетплейсу. У каждой площадки на сей счёт есть свои правила заполнения документа. Рекомендуем не пренебрегать данной обязанностью.

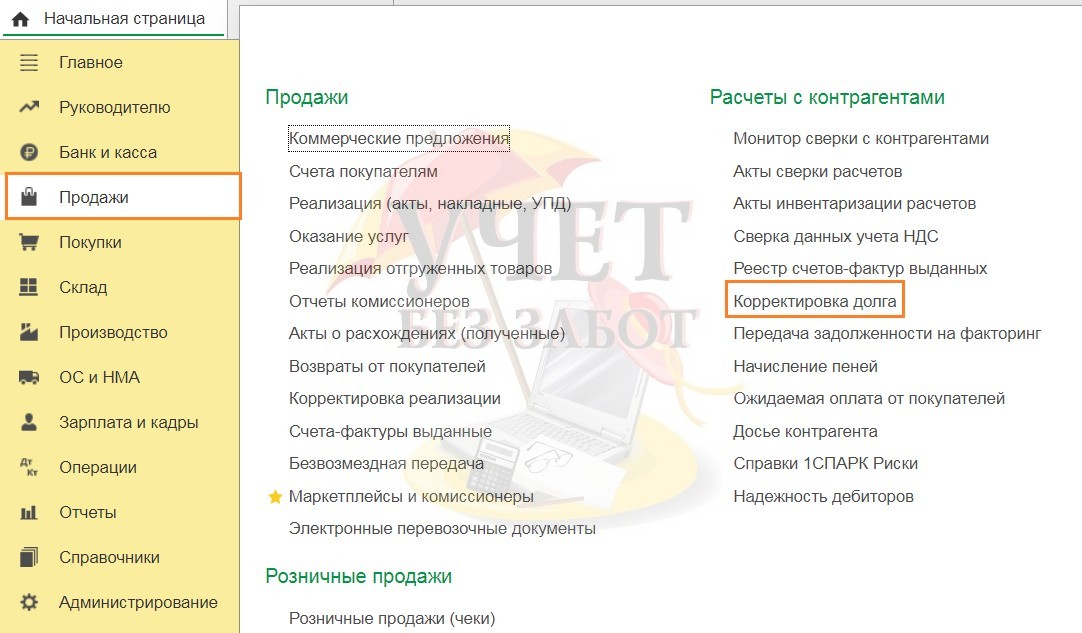

Корректировка долга

В некоторых случаях, для зачёта сумм встречных однородных требований, нам требуется в программе вводить такой документ, как «Корректировка долга». Он расположен в двух разделах меню: «Покупки» или «Продажи».

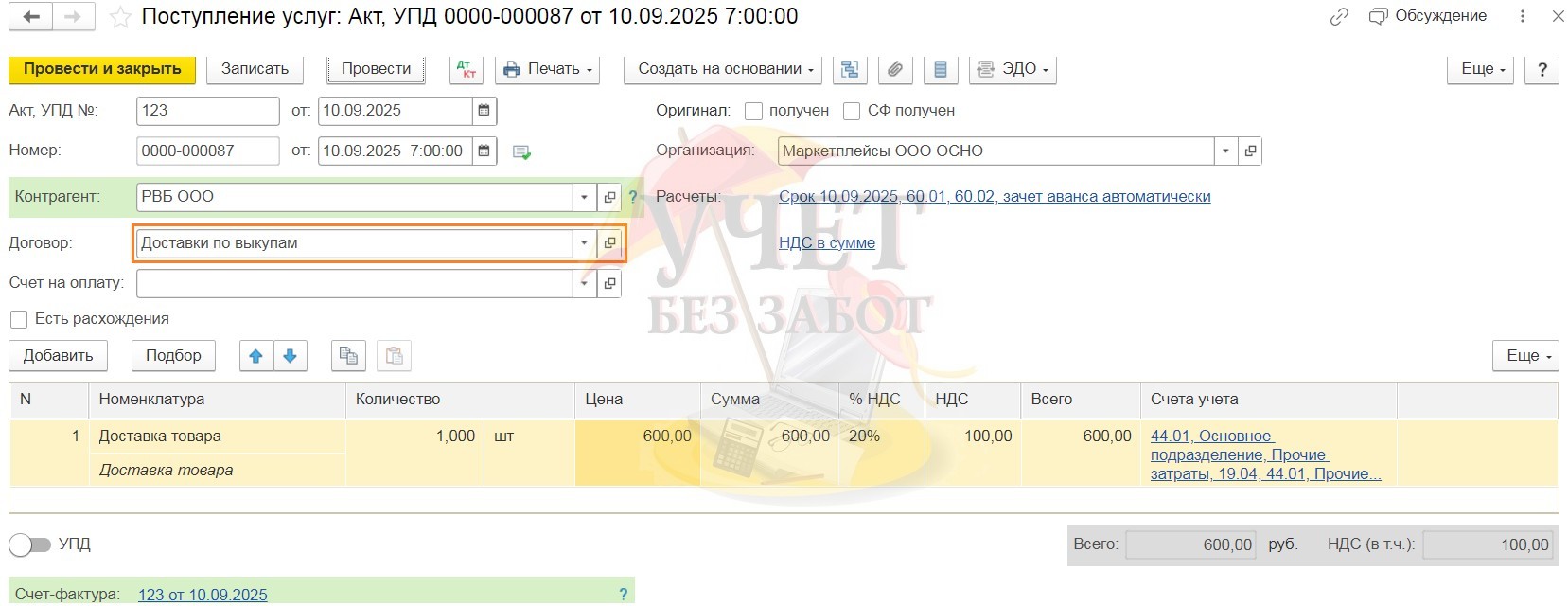

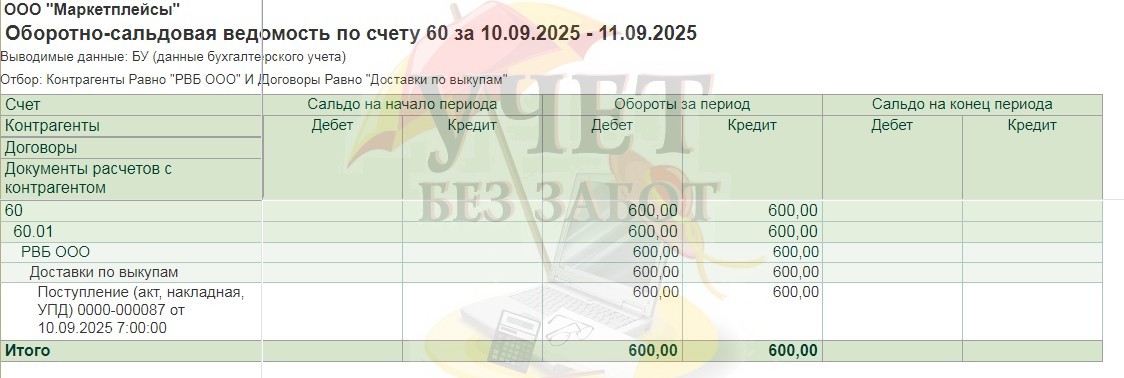

Например, нам пришёл УПД на международную доставку по выкупу. Введём документ «Поступление услуг (акт, УПД)»:

Обратите внимание на поле «Договор». Там должен быть выбран договор с видом «С поставщиком».

Проведённый документ создаст проводку Дт 44.01 Кт 60.01 на сумму услуг без НДС и Дт 19.04 Кт 60.01 на сумму НДС.

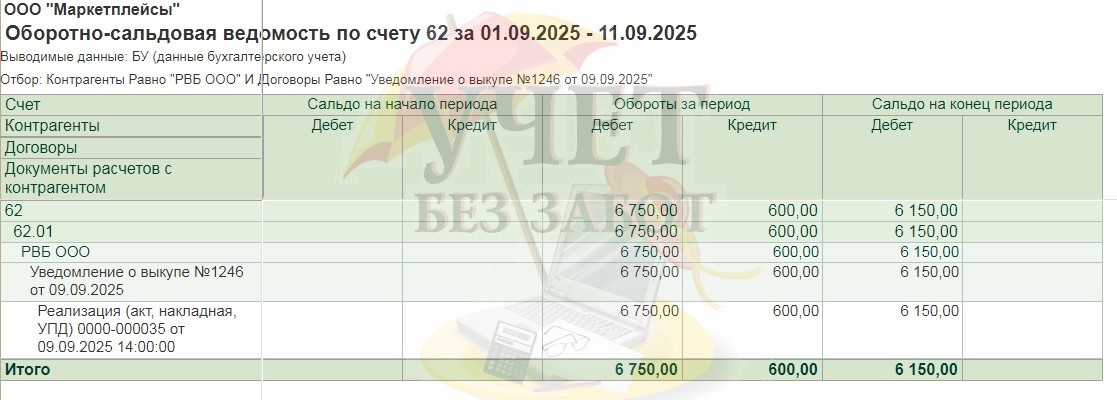

Таким образом, у нас есть дебетовое сальдо по выкупу на счёте 62.01 (76.09) и кредитовое сальдо по международной доставке на счёте 60.01.

Для зачёта этих сумм между собой необходимо ввести документ «Корректировка долга». Для ввода нового документа необходимо нажать на кнопку «Создать» и выбрать вид операции «Прочие корректировки».

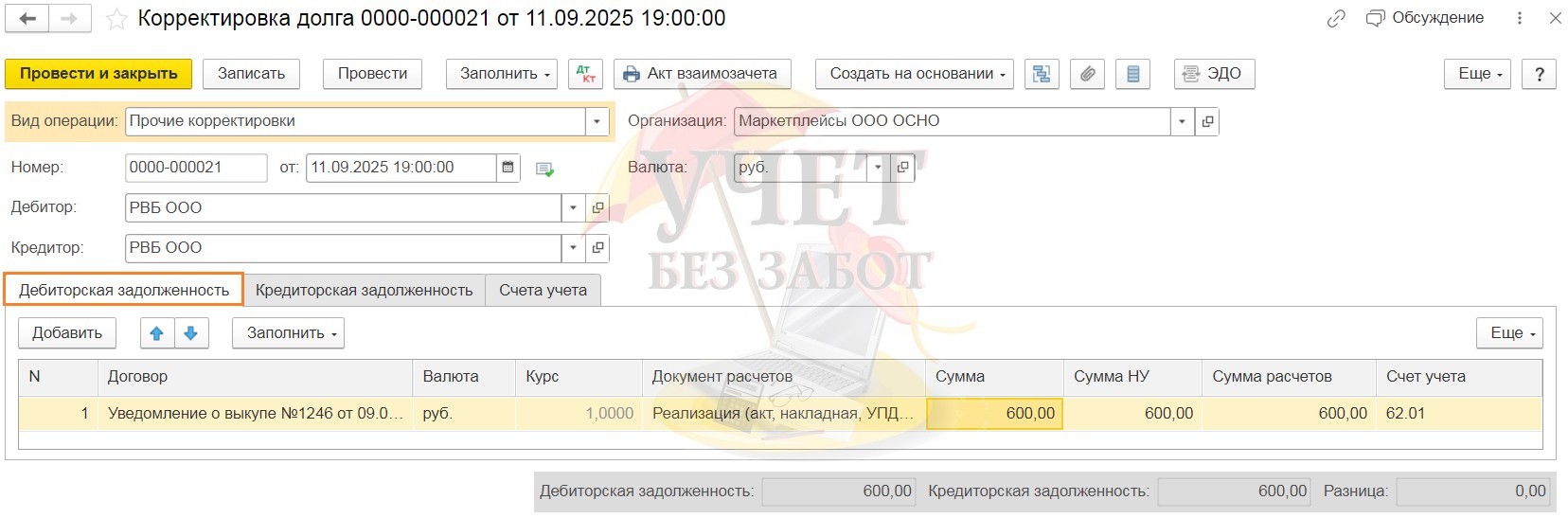

В графах «Дебитор» и «Кредитор» следует указать маркетплейс, а затем на обеих вкладках нажать на кнопку «Заполнить» - «Заполнить остатками по взаиморасчётам». Программой будут заполнены конечные остатки по счетам 60, 62 и 76.09, которые необходимо приравнять между собой вручную. Например, по выкупу наш остаток составил 6750 рублей, но мы её исправляем на 600 рублей, так как именно такой остаток по счёту 60.01. Пример заполнения вкладки «Дебиторская задолженность»:

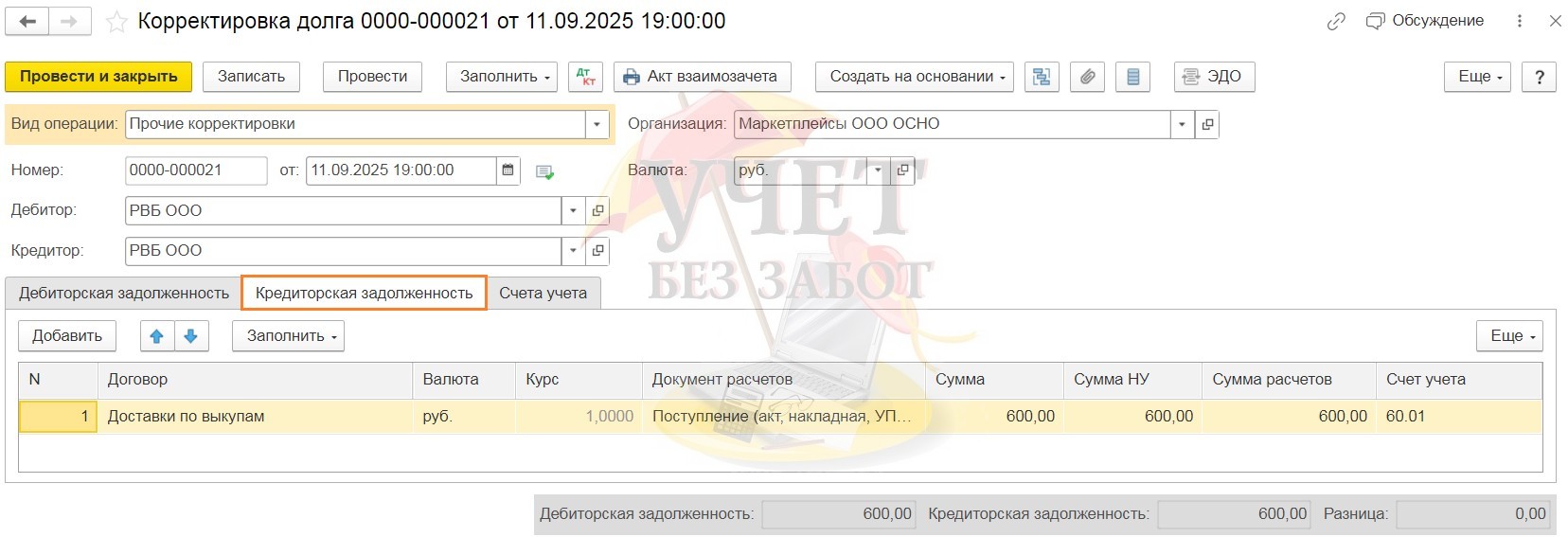

Пример заполнения вкладки «Кредиторская задолженность»:

Проведённый документ создаст проводку Дт 60.01 Кт 62.01 (76.09). Таким образом, сальдо на счёте 60.01 будет закрыто:

А счёт 62.01 (76.09) будет показывать нам сумму задолженности маркетплейса перед нами за минусом стоимости оказанных им дополнительных услуг.

Получение денежных средств

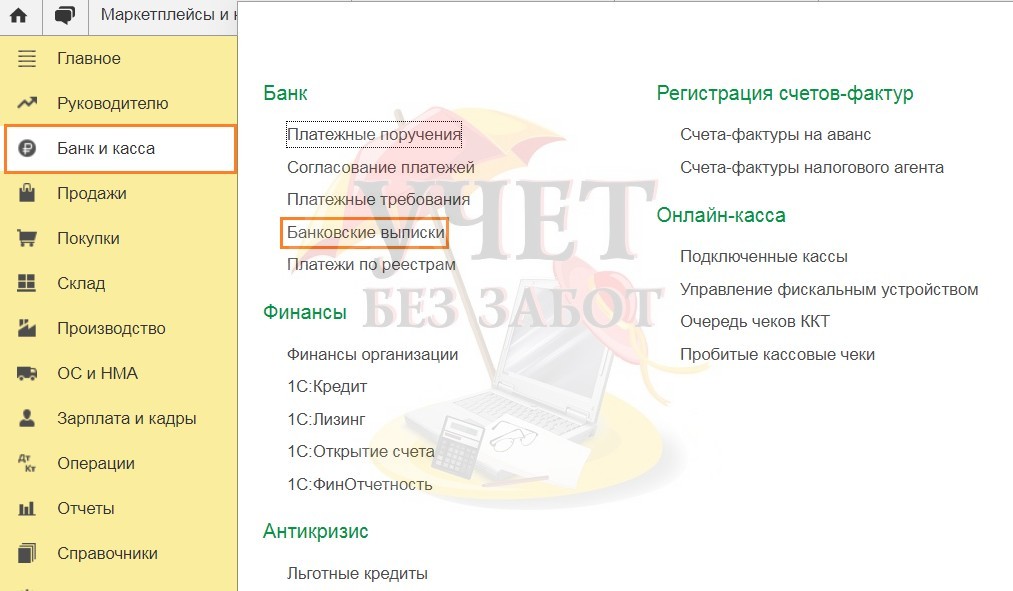

Для отражения денежных средств, поступивших от торговой площадки, необходимо перейти в раздел меню «Банк и касса» и выбрать пункт «Банковские выписки».

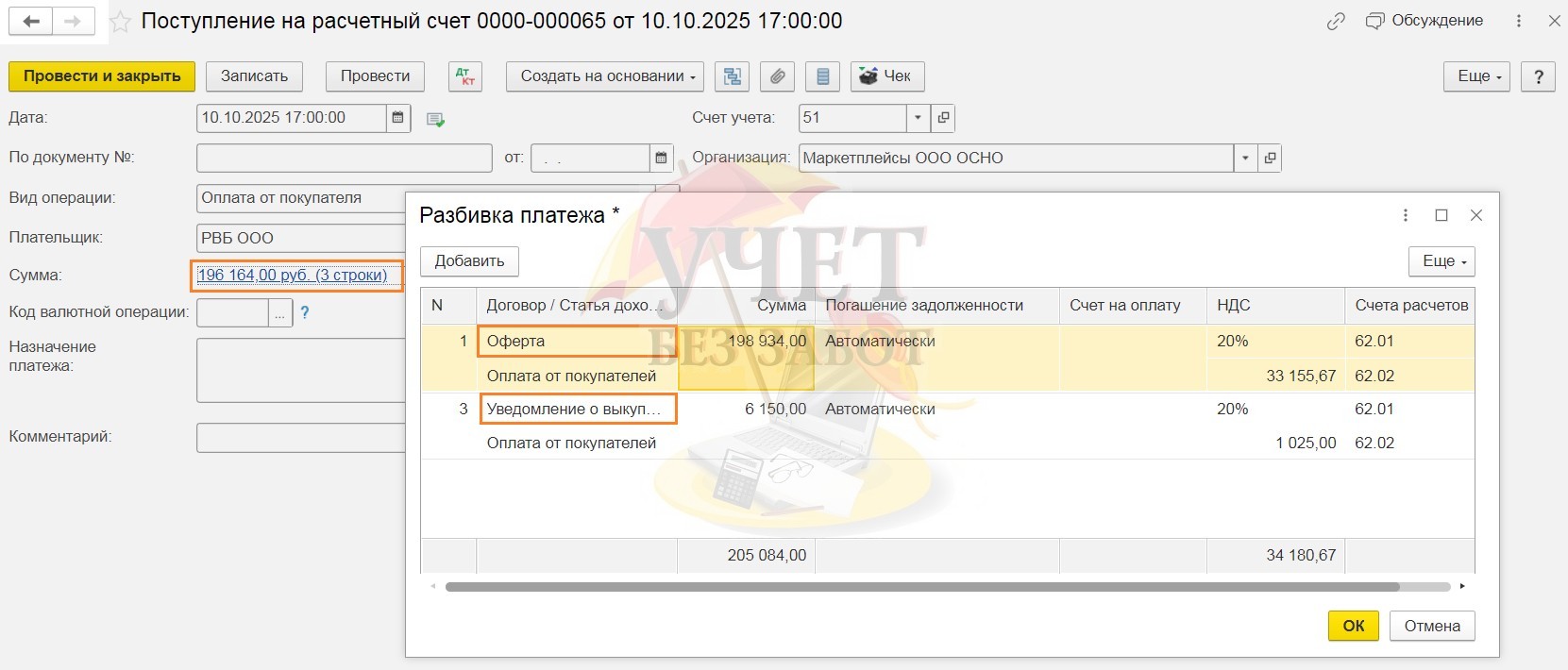

В открывшемся окне следует нажать на кнопку «Поступление», выбрать операцию «Оплата от покупателя», указать в контрагенте - маркетплейс и выбрать договор. Если вы ведёте учёт на счёте 76.09, то в графах «Счёт расчётов» и «Счёт авансов» нужно вручную установить счёт 76.09, после чего провести документ.

OZON обычно перечисляет денежные средства по выкупам и по продажам – отдельными платёжными поручениями, а WB суммирует все задолженности и делает единой перечисление. Поэтому иногда приходится делать разбивку суммы платёжного поручения вручную. В результате взаиморасчёты по счёту 62 (76.09) будут закрыты.

Учёт НДС

Согласно пункту 7 статьи 168 Налогового кодекса РФ при продаже товаров физическим лицам счета-фактуры на отгрузку можно не выставлять. При реализации товаров или услуг непосредственно населению счёт-фактура считается выданной, если продавец выдал покупателю кассовый чек или иной документ установленной формы.

Получается, что маркетплейс при реализации товаров розничным покупателям не выставляет счета-фактуры и, соответственно, не ведёт журнал учёта полученных и выставленных счетов-фактур. Исходя из этого, у нас как комитента отсутствует обязанность по выставлению счетов-фактур в адрес комиссионера.

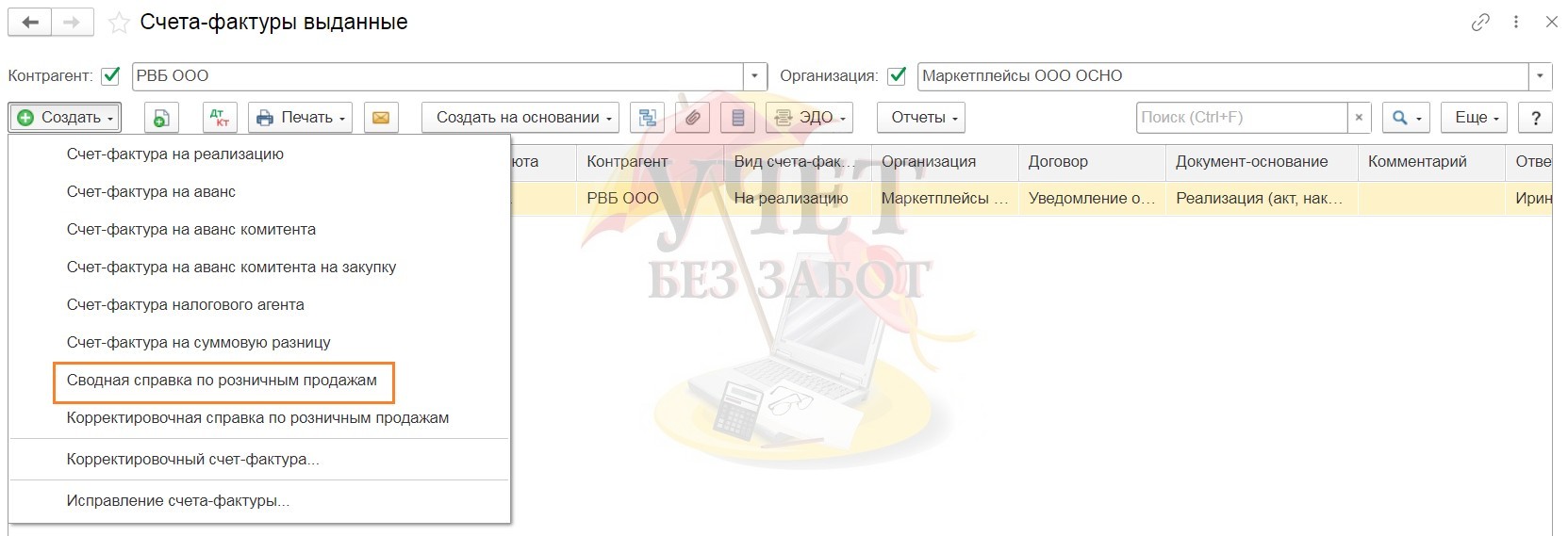

Но при этом у нас всё равно есть обязанность формирования книги продаж на основании первичных документов. В программе 1С: Бухгалтерия предприятия приходит на помощь документ «Сводная справка по розничным продажам», который вводится в разделе меню «Продажи» - «Счета-фактуры выданные».

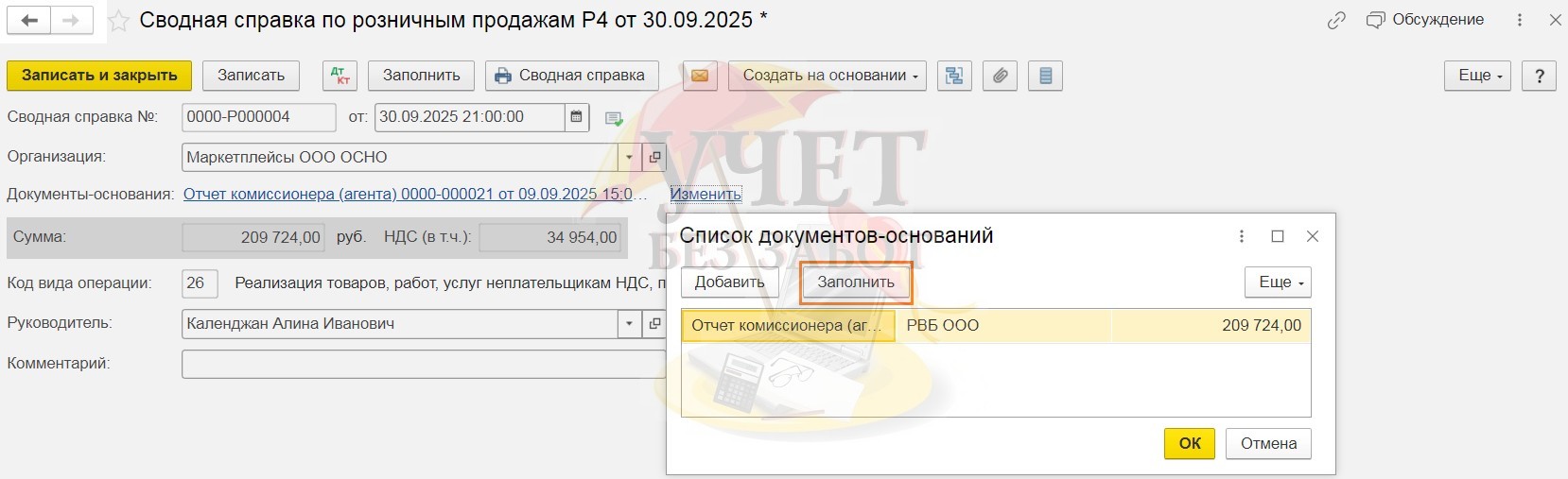

Для ввода нового документа следует нажать на кнопку «Создать» и выбрать пункт «Сводная справка по розничным продажам». Затем перейти по ссылке «Выбор» и нажать на кнопку «Заполнить», после чего в окне появятся все введённые в текущем квартале «Отчёты комиссионера о продажах».

После чего заполненный документ следует сохранить по кнопке «Записать и закрыть». Проведённый документ сформирует соответствующую запись в регистр «Журнал учета счетов-фактур».

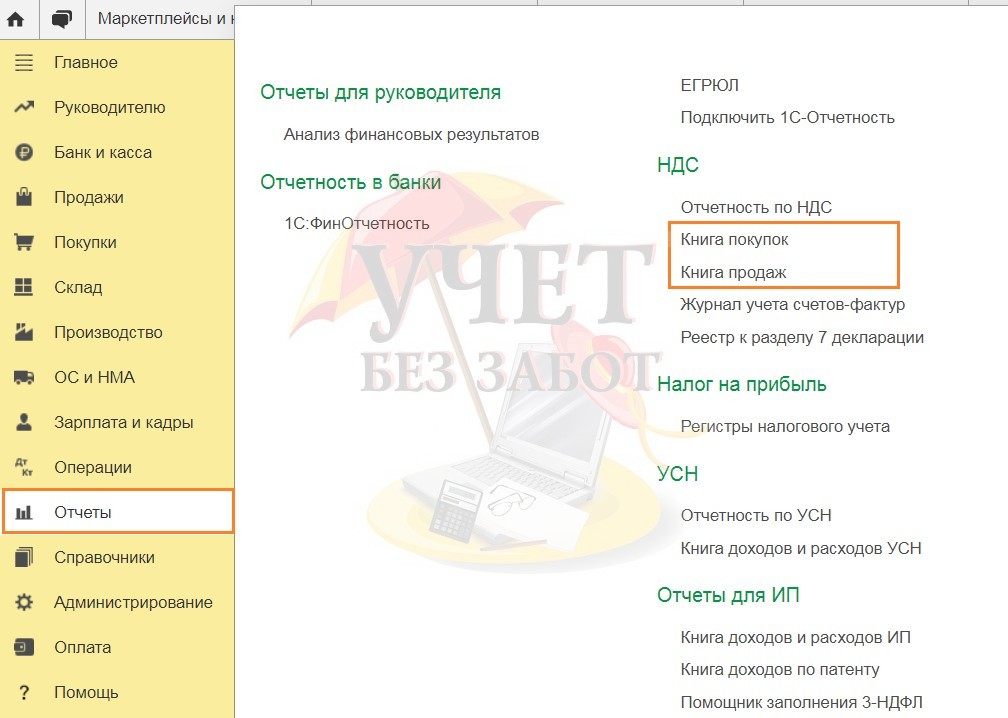

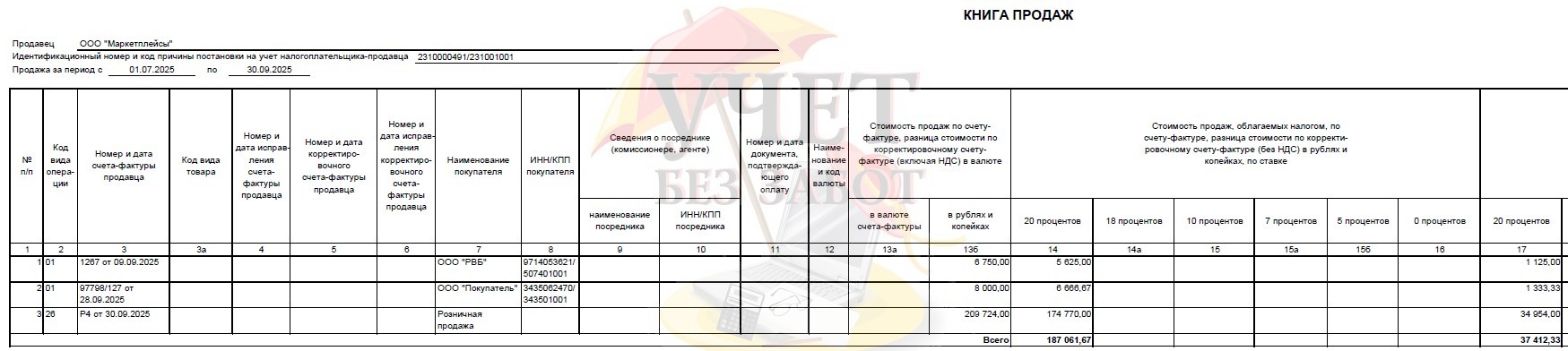

Перейдём в раздел меню «Отчёты» и сформируем поочерёдно книгу покупок и книгу продаж.

В книге покупок будет отражено вознаграждение маркетплейса и УПД за дополнительные услуги, отражённые на счёте 60.

В книге продаж будут отражены продажи юридическим лицам, розничные продажи через комиссионера и выкупы товара маркетплейсом.

Напоминаем, что рассказать обо всех нюансах торговли на маркетплейсах в одной статье невозможно. Данный материал не затрагивает учёт отрицательных комиссий, возвратов ранее выкупленных товаров, штрафов, возвратов от юридических лиц и самих документов маркетплейсов. Но обо всём этом мы подробно рассказываем в наших мастер-классах.

Автор статьи: Алина Календжан

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии

Какие условия и стоимость. Напишите мне в WHATSAPP 79250772958

Пока нахожусь на отдыхе не могу ответить по телефону. Спасибо

В каждом отчете комиссионера (WB, Озон) есть возвраты товара.

Как их ввести в отчет комиссионера в 1С, если комиссионер не дал номера сч. факт?

Вайлдберриз в собственность, а Вайлдберриз обязуется принять и оплатить такой Товар. Поэтому положение в статье - Передача товаров маркетплейсу на реализацию с использованием счёт 45 «Товары отгруженные» - не корректно. При смене собственника так же изменяется порядок исчисления дохода. Поэтому для передачи товаров используется счёт выручки 90.01 То и доходом будет считаться суммы поступившие на расчетный счёт комитента (продавца, согласно аферты) от комиссионера.

Ниже перечислены отчеты комиссионеру ОЗОН в которых количество строк совпадает с количеством счфк выписанных на юриков и в которых были возвраты по сводным справкам (январь и февраль). В марте также были выписаны счфк на юриков, не не было возвратов. И экспресс-провер ка на март не выдает ошибку.

Как это вообще связаны счфк на юриков и возвраты (корректировки) по сводным справкам?

У кого-то было также?

Это правильно. вы делаете реализацию услуги в 1с, этот номер присваиваете документу выставленному янлексом. это ваш доход

Тот же вопрос? Очень мало информации о продажах ЮЛ через ОЗОН. Сам ОЗОН утверждает, что гр 9.10 не заполняются. Если делать через отчет комиссионера, то как раз таки 9.10 заполняется. Я поля полученный и выставленный номер с/ф заполнила одинаково, как прислал ОЗОН. Нет сил все это перебивать в реализацию, а потом проводить корректировку долга. Поделитесь пож-та опытом, кто как проводит))

у меня, с 07 мес данные отчеты есть в лк озона. до сих пор не нашла информацию, что делать с этим по факту(

судя по всему, с августа у озона - надо... но как это у себя проводить?

удалось найти ответ?

Вечер добрый! Вы теперь по всем маркетплейсам разбираетесь? можно получить консультацию, пожалуйста?

Судя по всему, у СММ как у Яндекса...

Вечер добрый! Вы разобрались?

Спасибо за ответ!

Добрый день! Если не ошибаюсь, то нужно провести Реализацию с типом "Выкуп комиссионером"

Спасибо, что подняли этот вопрос! У нас такая же ситуация, еще иногда сумма минусового НДС вообще не понятна.

Спасибо за информативную и полезную статью. Подскажите, пожалуйста, отгрузка товара на склад ВБ осуществляется по себестоимости товара? или необходимо указывать стоиомсть товара, по которой он будет продаваться на маркетплейсе?

Я продажи физлицам делаю через Розничные продажи, а юрлицам через Оптовые продажи

идет текст в статье такой "В открывшемся окне нажмём на кнопку «Реализация» и из выпадающего списка выберем «Товары, услуги, комиссия»....."

У нас, к примеру, в 1С БП такого варианта нет - но есть документ "Передача на реализацию".

В связи с чем вопрос - какую цену передачи надо указывать в этом документе? хоть по рублю? не могу понять - она ведь ни на что не влияет, так как списывается по себестоимости?

Почти в самом начале в разделе Передача товаров маркетплейсу на реализацию - в первом предложении написано так:

"Одной из главных ошибок, которую чаще всего допускают бухгалтеры и предприниматели – это реализация товаров маркетплейсу, как обычному ПОСТАВЩИКУ, с отражением выручки в учёте."

а должно быть "....как обычному ПОКУПАТЕЛЮ" - разве нет?

А в поле "Выставленный комиссионеру" какой тогда номер ставить у юр. лиц?

Да, как из Отчета комиссионера вычленить товары, проданные юр.лицам?

Просмотреть весь отчет, найти и убрать?

Получится, что в общем в отчете будут все товары, только распределенные по разным покупателям - например, 3 юр.лиц и физ. лицо. В итоге суммы отчета и сумма вознаграждения должна совпасть с документами?

УПД на вознаграждение - в нем сумма за всю реализацию - юр+физ. за месяц?

Мы что-то не так с этими юр.лицами делаем - в акте сверки с озон у нас они есть, у озон нет.

На закладке "Реализация" в "Покупателе" заполняете всех юр.лиц (по Реестру продаж юр.лицам) . У каждого юр.лица своя номенклатура в "Товарах". "СФ полученный от комиссионера" ставим номер, которрый предоставил Озон. В Книгу продаж Озон попадает в гр.9 "Посредник", а юр.лицо в гр.7 "Наименование покупателя"

Кто-нибудь разобрался с Отчетом на перевыставление услуг? Проводим сейчас "коряво", тк год надо закрывать, а такого отчета в 1С еще нет, проводим по схеме Акта (транспортные услуги (FBS), списывая тоже на 4401 и без НДС, но мне так совершенно не нравится, тк в акте сверке он считывается как Акт услуг, а не Отчет

Сайт классный. Хотелось бы услышать разбор выше указанной темы: реализация юр.лицам с Озон. Может кто подскажет В отчет комиссионера не входят, товары проданные Юр. лицам через УПД?

Озон помимо Отчета о реализации, УПД на свою комиссию и услугу по продвижению, Уведомления о зачете требований, выставляет еще:

-Отчет о перечислениях, где указана стоимость доставки, которую мы осуществляли до клиента за свой счет (нам в доход)

-Отчет на перевыставление экваринга (нам в расход)

Вот как эти два последних документа проводить в 1?В каких разделах 1С это проводить?

Возможно, выбрали документ "Товары", а не "Товары, услуги, комиссия"

Мало того, что убрали из Отчетов список реализованных и возвращенных товаров - как делать реализацию, если я не вижу в отчете, что мы им продали?

Подскажите как отражать в учете удержанные суммы за логистику, хранение и прочие удержания если на них не выдается документ? Мы НДСники. Я же не могу на эти суммы просто уменьшить стоимость проданного товара?

Начиная с 16 мая 2022 года Вайлдберриз услуги за хранение и доставку относит к комиссионному вознаграждению и поэтому отдельно УПД не выставляет, а отображает в отчете пункты 2 и 2.1. УПД на доставку выставляет в случае доставки в Казахстан и Беларусь.

Теперь вопрос: в отчёте Вайлдберриз сумма реализованного товара 0,00 руб., а сумма вознаграждения выставлена условно 100,00 руб. какими документами и проводками отобразить комиссионное вознаграждение без реализации товара?

Нас этот вопрос тоже очень волнует.

Помимо этого, в отчете о реализации нет явного признака продаж юр лицам и как все это вычленить и корректно оформить. Ассортиментный перечень наших товаров достаточно обширный, поэтому реализация Юр лицам через ОЗОН вызывает много вопросов.

Добрый день, коллеги! Вопрос состоит в том, что ОЗОН выставляет счф юр.лицу от нашей ООО, а не перевыставляет! !Если отражать, как Вы сказали, то выставляется НАША счф с нашим номером, а в книге продаж заполняются графы 9 и 10. ОЗОН же пишет, что они не должны заполняться. Вот и вопрос, как отразить получается продажу "НАПРЯМУЮ" юр.лицу, но с номером счф, который присвоил ОЗОН?

в отчетах Вайлдберриз проходит товар, который нам не принадлежит(т.е . мы продаем товар, который мы не покупали). Как правильно провести отчет.

А еще и утилизировал товар комитента без возврата его комитенту. Какими проводками это отражать? Ведь 45 счет не изменился у комитента. Придется отражать проводками возврата и списания?

Добрый день! Удалось ли разобраться?

А каким образом вести учет пункту выдачи товаров?

Благодарю за материал, очень понравился

ЯндексМаркет присылает в конце месяца Акт и счет-фактуру (работаем на ОСН с НДС) с готовыми суммами, где мы - продавец, а покупатель -ООО "ЯНДЕКС". просят присвоить наш № счету-фактуре. Формулировка "Услуги по продвижению маркетплейса Яндекс.Маркета в соответствии с условиями Договора".

Это правильно? Как отразить в учете и в 1с.

Вот их комментарий на сайте:

"Акт об оказанных услугах — в нем можно найти сумму вашего вознаграждения за предоставленные на маркетплейсе скидки — например, если при покупке использовались купоны или баллы Яндекс Плюса.

Мы также отправляем счет-фактуру, если вы работаете по общей системе налогообложения ".

Добрый день. Извините, но ответа не поняла. При УСН Доходы в декларацию попадают только доходы, перечисленные на р/с от маркетплейсов за вычетом всех своих услуг. Какой операцией отразить доход в КУДИР на сумму этих услуг?

Подскажите, пожалуйста, на основании чего в книге продаж ставится 26 код. Работаем на ОСНО с вайлдберриз, налоговая требует сдать уточненку с кодом в книге продаж 01.

Буду очень благодарна за помощь.

Цитирую Ольга:

Цитирую Ольга:

Цитирую Ольга:

Хм… у вас доходы минус расходы? Я окончательно запуталась ) у меня усн доходы, если я правильно понимаю в кудир у меня должна отражаться полная сумма реализации, без учета вычета вознаграждения и других расходов , таких как хранение и доставка , верно? Тогда же у меня в доходы должна попадать не только сумма вознаграждения , но и то что с меня удержали за доставку и транспортировку так ведь? Не совсем поняла почему вы пишите не отразилось в расходах ….

Добрый день. Вы могли встретить позицию ФНС, которая говорит, что датой получения дохода принципала является дата поступления денежных средств агенту. Однако сложившаяся судебная практика опровергает такой подход.

Добрый день. Скидку предоставляет маркетплейс, а не вы. То есть, вы продаёте товар за 100 рублей и ваша выручка составляет 100 рублей. Маркетплейс же клиенту это продал за 95 рублей и 5 рублей вам возместил. Ваша выручка включает суммы и 95 и 5 рублей.

Добрый день. Если эту доставку оказываете вы, а озон лишь принимает за неё оплату, то это ваша выручка. Укажите оказание этой услуги в Отчёте на вкладке Товары.

Здравствуйте. А какой в этом смысл? Если у вас УСН, то не факт, что эти суммы лягут в доходы.

Подскажите, пожалуйста, можно ли вести учёт оплаты через 57 счёт? И потом с этого счета бухгалтерской справкой разнести комиссию и стоимость заказов?

Добрый день. Подобный вопрос уже рассмотрен в комментариях к настоящей статье. Многие предприниматели , которые впервые выходят на рынок продают свой товар по себестоимости. И скажу по секрету, ещё и первую партию товара сами у себя выкупают и пишут отзывы)))) Но на самом деле, цель статьи - показать алгоритм действий, цепочку документов. Очень надеюсь что в остальном моя статья была вам полезной!

Добрый день. Датой определения налоговой базы по НДС у комитента признается дата первого по времени составления первичного документа, оформленного на их покупателя или перевозчика.Дан ное мнение содержится в Письме ФНС России от 17.01.2007 № 03-1-03/58@.

Добрый день. В отчёте комиссионера посмотрите чтобы у Вас в шапке документа стоял флаг "НДС включен в сумму". Этот флаг устанавливается по ссылке: НДС сверху или НДС в сумме.

Добрый день. Да.

Огромное спасибо!Все очень подробно и доходчиво. Ваша статья очень помогла.

Добрый день. Согласно пункту 2 статьи 165 НК РФ при реализации товаров через комиссионера для подтверждения обоснованности применения налоговой ставки 0 процентов вы должны представить: договор комиссии, договор между WB и конечником, и выписку банка, подтверждающую фактическое поступление выручки от иностранного лица - покупателя товаров на счёт комиссионера. Рекомендую обратиться за данными документами к комиссионеру.

Добрый день. А вы делаете всё по алгоритму нашей статьи? Проверьте книгу внимательнее, доходы должны отражать все, но не одной строкой. Она разбивается на сумму, поступившую вам на р/сч, на сумму корректировки долга и на сумму вознаграждения комиссионера.

Добрый день. Внимательно заполняйте вкладку "Реализация" в Отчёте комиссионера. В верхней табличной части необходимо указать контрагентов, которым производились реализации, установить флаги "СФ" и указать реквизиты счетов-фактур, которые выставил Озон. Так необходимо делать для всех покупателей, кроме розничных.

Добрый день. Вы связывались в WB? Мы не несём ответственности за их документооборот , и к сожалению, я даже не знала, что они изменили формат отчёта. Данный вопрос можно решить только с торговой площадкой напрямую.

Добрый день. Не путайте, пожалуйста, наших читателей))) Я специально зашла на сайт селлер-эду озон и посмотрела договор. Пункт 1.2 гласит о том, что договор классифицирован , как комиссионный на основании главы 51 ГК РФ. Так же в договоре 51 раз использовано слово "комиссия", и ни одного раза "принципал".

Добрый день. Так как вы на УСН на первой вкладке отчёта "Главное" в блоке "Комиссионное вознаграждение" в поле % НДС проверьте, что указано "Без НДС". После этого проведите документы за период и проверьте книгу.

В программном продукте 1С: УТ для этого есть специальный документ "Отчёт комиссионера О СПИСАНИИ", но к сожалению, в 1С: Бухгалтерия предприятия такого документа нет. Соответственно могу предложить либо произвести сначала возврат, а потом списание, либо ручными проводками в документе "Операции, введённые вручную" сразу их списать со счёта 45.

Добрый день. Многие предприниматели , которые впервые выходят на рынок продают свой товар по себестоимости. И скажу по секрету, ещё и первую партию товара сами у себя выкупают и пишут отзывы)))) Но на самом деле, цель статьи - показать алгоритм действий, цепочку документов. Очень надеюсь что в остальном моя статья была вам полезной!

нет ответа на этот вопрос.

Неужели ни у кого, кроме нас он не возникает?

Подскажите, куда делись НДС с реализации и возвратов в Отчете комиссионера WB???

С 19.09.2021 их нет в отчетах.

Мы поставщик на общем режиме, мы не можем реализовать без НДС.

Осталось 5 дней до сдачи квартального отчета НДС, мы в шоке, спасайте.

Более толковой статьи, чем ваша, во всем инете нет!!!

ВБ стал выделять в отчете НДС с вознаграждения, по возврату этого периода так же. Например, реализовали на 1000р, НДС -200 р. Возврат - 100 р., НДС - 20р. По итогу вознаграждение - 900 р, а НДС в КуДиР попадет 220 р, хотя, должен быть 180 р. Не пойму, как сделать, чтобы отражался правильный НДС

Добрый день, как же все таки быть если по факту возврата не было, а по условиям оферты, Вайлдберриз утилизирует товар на месте без какого либо возврата?

Добрый день. В статье 6 ФЗ "О бухгалтерском учёте" сказано, что ИП имеет право не вести бухгалтерский учёт, если они ведут учёт доходов и расходов. Соответственно доходы и расходы, подтверждаются первичной документацией, поэтому без неё никак)

Добрый день, так как скидки они делают от себя, то на вас они никак не влияют. В Отчёте указывайте цены продажи без скидок, чтобы вся сумма попала в доход. Они в своём первичном документе (отчёте) наверняка показывают сумму выручки за вычетом скидок и скидки отдельно, чтобы вы могли их просуммировать.

Добрый день. Извините, пропустила Ваш вопрос. Для Вас главное отразить верно свой доход. По сути Вам всё равно как оплатил человек: деньгами или бонусами сберспасибо. Для вас это всё розничная выручка. Поэтому я бы для удобства перекидывала корректировкой на один договор.

Она такая же как и в сумме реализации :

Дт 76.09 Кт 90.01.1 - 89100

Получается за сколько купили,за столько и продали.

Если проанализироват ь 90 счет, то мы в убытке от данной операции: выручка(89100) - себестоимость(8 9100) - Вознаграждение( 7128)-НДС(14850 )

Добрый день! Мы на УСН 15%. столкнулись с тем, что в КуДиР встает неверная сумма НДС( Должна быть с вознаграждения, а он ставит плюсом еще и с возврата

Благодарю за статью, очень выручили.

WB изменил форму отчета комиссионера и теперь добавился новый столбец "возмещение расходов поверенного" - это расходы за логистические компании, которые теперь сотрудничают с WB.

Скажите, пожалуйста, как правильно их отразить в 1С?

Также разделились столбцы с вознаграждением , теперь отражается отдельно вознаграждение и НДС с вознаграждения. Какую сумму в итоге заносить в 1С? полную вместе с НДС? Мы ООО на УСН 6%.

Все бы хорошо, на основании отчета который предоставляет ВБ проводить как услугу очень странно (он выглядит как минимум не соответствующе. И как быть, если товар возвращенный от покупателя ВБ утилизировал на месте, по факту возврата никакого не было.

Просьба , рассказать, что делать с нулевой ставкой НДС при продажах WB наших товаров в Белорусь и Казахстан?

Как защитить нулевую ставку? Ведь, кроме отчета комиссионера у нас ничего нет.

Какие у нас возникают в связи с этим обязанность (таможня).

С июля Озон реализует наш товар юридическим лицам. По каждому заказу от юридических лиц мы получаем счёт-фактуру. Номер счет-фактуры присваивает Озон. Как я понимаю, при продаже юр.лицам каждую счет-фактуру которую выставил Озон от нас юридическому лицу, нужно регистрировать в книге продаж отдельной строкой, а все продажи физическим лицам — одной общей строкой.

Подскажите пожалуйста как правильно отладить механизм продаж юр.лицам, для того чтобы покупатель- юр.лицо смог возместить НДС.

Подскажите, пожалуйста, ИП на УСН доход 6% (при работе с ВБ) должен вести учет со всеми УПД, актами и т.п.?

Или платим налог с продаж и все ок?

Заранее спасибо!

Цитирую Екатерина:

Органы ФНС проверяют учёт доходов и расходов, начисление налогов и т.д. Изучите цели налогового учёта. Передача товаров в комиссию и возврат оттуда- это бухгалтерский учёт. Если вы не обязаны проводить обязательный аудит, то бояться вам нечего. К сожалению, я не могу вам помочь получить от маркетплейса необходимые вам документы. Поэтому могу только советовать как это реализовать в программе.

да, но получается что я провожу передачу на комиссию по этой "обратной реализации" без первичного документа, потому что в личном кабинете на своем сайте они акт передачи на комиссию уже не отражают, как это делают при обычной передаче на комиссию, а по ЭДО они присылают только УПД, а акты приема на комиссию только с их сайта можно распечатать... и как это объянять ФНС не понятно... вот такая незадача

Добрый день. Да, у вас конечно вышла путаница. Давайте попробуем распутать)) Вы продали товар маркетплейсу, а они его вернули, на что у них есть документ обратной продажи. Проведите его у себя, а затем введите документ передачи этих же товаров им на комиссию. Дело в том, что они принимают товары на комиссию не по вашей реализации, а по своему внутреннему акту, который для себя они скорее всего сделали, а вам не передали, к сожалению(((

Добрый день. Для написания этой статьи я искала бухгалтеров, работающих с маркетплейсами и просила у них документы для статьи. Попробуйте попросить также, например, в нашем телеграмм канале)))

Добрый день. Отчёты можно вводить не на основании продаж. Когда вы заполняете проданные товары в Отчёте, программа сама определяет какими документами они были переданы комиссионеру.

Добрый день. Это неверно, так как реализации одних товаров могут происходить в одном периоде, а возвраты других в другом. Мы должны отражать все факты хоз.деятельност и в тот период, в который они были совершены.

Добрый день. Спасибо за благодарность)) Если я правильно понимаю: доставку осуществляете вы, а деньги за доставку берёт маркетплейс и потом вам их перечисляет? Если так, то в Отчёте комиссионера на вкладке "Реализация есть маленькая вкладка "Услуги", доставку нужно занести туда. Если же вы получаете средства от покупателя напрямую, то это через документ Реализация (акты, накладные, УПД).

Очень содержательная статья, пригодилась на все 100!

Прошу ещё проконсультиров ать как отразить дополнительный перевод нам денежных средств за доставку отгруженного товара. (Сумма за доставку полученная от покупателя).

вопрос заключаля не в том имеют ли юр. силу УПД полученные по ЭДО, это итак всем понятно. виртуальными они их называют потому, что товар ранее проданный им с отсрочкой платежа по договору поставки, а не комиссии, но еще нереализованный ими покупателям на момент заключения договора комиссии, они начали включать в отчет комисионера. При этом физически товар как лежал на складе ВБ так и лежит, т.е. на они его не возвращали по договору поставки, мы его не передавали им по договору комиссии. Касаемо возврата это как раз была продажа с нашей стороны, а не передача на комиссию, поэтому именно коррект. сч фактурами данные операции сейчас и оформляются. А они чтобы включить в отчет комиссионера этот товар провели УПД нам на обратную реализацию и без нашего документа на передачу на комиссию уже начали включать его в отчет комиссионера. Прочитайте пжл внимательнее вопрос, речь о разных договорах : поставки и комиссии, которые ВБ смешал в один и нам теперь непонятно как вести у себя учет.

Добрый день. Документы, переданные вам по ЭДО имеют полноценную юридическую силу, как и документ на бумажном носителе с подписью и печатью. Поэтому это не "виртуальный" документ, а полноценный. Касаемо возврата непроданных товаров маркетплейсом - они не должны были делать корректировочны х счетов-фактур, так как не было никаких продаж. Передача на комиссию товаров - реализацией не признаётся. А касаемо оформления в программе возврата - у нас на сайте есть специальная статью про возвраты маркетплейсов. Надеюсь она вам поможет.

Добрый день. В документе продажи указывается стоимость реализации, но проводка будет на себестоимость. Когда вы проведёте отчёт комиссионера, в нём также будут цены продажи, возникнет маржа на 90 счёте.

Добрый день. Нет, не надо.

Спасибо большое! Очень приятно!

Добрый день. Конкретизируйте вопрос пожалуйста. Что за доплата, кому, за что?

Добрый день. На нашем сайте подобной статьи нет. Наши материалы в основном затрагивают программные продукты: бухгалтерия предприятия и зарплата и управление персоналом.

В отчёте комиссионера о продажах на вкладке "Реализация" в нижней табличной части есть колонка "Сумма вознаграждения" , которая редактируется вручную.

Надо ли с них платить НДС и кому?

КАк же ее поставить в ручную, если она высчитьывается автоматически и не дает ее скорректировать . Я пытался подбирать сумму процента итогогово, но ничего не получилос. Тютя в тютю не получается.

извините,не понимаю. как мне при подсчете налога учесть вознагражение.. .?

А расскажите, пожалуйста. У меня тоже такая ситуация)

Разобралась))) спасибо за статью

Вознаграждение должно попадать и в доход и в расход отдельной строкой, а не в составе общей суммы реализации. При УСН действует кассовый метод. Так как деньги вам поступают за вычетом расходов, то они и в книгу соответственно так попадают.

подскажите, пожалуйста, если ИП на УСН Доходы, на счет попадает сумма за вычетом вознаграждения ВБ и дополнительных расходов(достав ки, упаковка и тд). подскажите, пожалуйста, как сделать чтобы в КУДИР попадала полная сумма реализации?

Верно, дополнительных документов к УПД нет. Спасибо!

Валентина, добрый день. Наверняка в этом случае Вайлдберрис вам выставляет самый обычный УПД без дополнительных документов, верно?

Если да, то нужно их учесть как расходы на рекламу. Мы подробно описывали это в статье "Расходы на рекламу в бухгалтерском и налоговом учете".

«ВБ.РЕКЛАМА» Подскажите, как правильно в 1С провести данные услуги.

Добрый день. Утилизация - это по сути услуга маркетплейса, проводите её так же, как и другие услуги, например, как по доставке или хранению. Товары, переданные на утилизацию нужно сначала оформить как вернувшиеся вам на склад, а потом их же списать.

Добрый день. Вознаграждение комиссионера попадает и в доход и в расход, затем второй строкой отражается корректировка долга на сумму взаимозачета попадающая в доход, затем третьей строчкой этот же взаимозачет отражен в расходе, и наконец разница поступившая на расчетный счет попадает в доход.

Добрый день. К сожалению, документооборот по договору комиссии не чётко регламентирован законодательств ом. Так, выступать документом передачи товаров от комитента комиссионеру может как товарная накладная, так и акт приёма-передачи . По логике, конечно же, документы должна готовить сторона передающая товары, а не получающая, но раз Озон так работает, то тут уж ничего не поделаешь. Видимо такие документы закреплены в договоре с ними. Что касается нумерации, для удобства вы можете менять номер своей реализации, чтобы он совпадал с номером их акта. Ошибки тут не будет.

Добрый день. На нашем сайте есть прекрасная статья: "Комиссионная торговля в 1С: Бухгалтерии – учёт у комитента". Там описывается продажа через комиссионера юридическим лицам. Номера выставляемых маркетплейсом счетов-фактур и Ваших совпадать не должны. Это конечно можно сделать в программе принудительно, но смысла в этом никакого.

Добрый день. Нужно проводить взаимозачёт между ООО Факторинг и Озон путём ввода документа "Корректировка долга".

Добрый день. Нет, вкладка "Дополнительно" влияет лишь на печатную форму отчёта, а её Вам маркетплейс предоставляет.

Может быть сможете внести ясность по факторингу?

У Озон появилась услуга ежедневных выплат, но плательщиком выступает не Озон, а иные контрагенты, назовем их условно ООО Факторинг.

Как в этом случае вести БУ? Ведь получается, что на мой р/счет заходят платежи от сторонних организаций, а от Озон, тем временем увеличивается задолженность.

Вопрос:

Надо ли в отчете комиссионера в закладке "Дополнительно" заполнять Грузоотправител я и Грузополучателя ? И кого ставить в Грузополучатели ?

Добрый день. К сожалению функционал программы не позволяет провести данный документ с отрицательным значением. Попробуйте провести данный возврат в другом документе этого же периода.

Добрый день. Если это один и тот же товар, то да.

Добрый день. Услуги по утилизации относятся к прочим расходам организации, соответственно Дт 91.02 Кт 60.01. Проводите, как поступление услуги, а потом зачитываете их корректировкой долга с 76, если эти услуги не оплачиваете отдельным платежом, а удерживаете из отчета.

Добрый день. В договоре с маркетплейсом укажите, что комиссионное вознаграждение не рассчитывается и вводите его в отчёте фиксированной суммой.

Здравствуйте! Эх, если бы мои читатели были внимательнее, то они бы видели, что по продажам выставляется не счёт-фактура, а сводная справка по рознице, которая имеет собственную нумерацию)))))

А как эту схему применить с ОЗОН. Там процент комиссии разный, в зависимости от товара...

Добрый день. Алгоритм действий один для всех товаров.

Добрый день. Найдите у нас на сайте статью: Комиссионная торговля: учёт у комитента. Там рассмотрен пример торговли юрлицам через комиссионера.

Добрый день. Вы правы, исправили комментарий к рисунку. Спасибо за обратную связь и внимательность) ))

Добрый день. У нас вышла новая статья на эту тему. Благодарю за обратную связь.

Добрый день. Касаемо возврата ранее проданных товаров - у нас появилась отдельная статья на эту тему. По второму вопросу - можно вводить разными документами, или одним, но сумму комиссии ставить вручную.

Милана и Анастасия, спасибо за теплые слова!

Мы обязательно рассмотрим этот вопрос: либо добавим информацию в эту статью, либо выпустим новую публикацию! Следите за обновлениями.