Займы сотрудникам в 1С: ЗУП 8 ред. 3.1

- Опубликовано 11.03.2020 11:15

- Автор: Administrator

- Просмотров: 31079

С целью проявления лояльности к своим работникам и дополнительной мотивации многие организации предоставляют сотрудникам возможность получения беспроцентного займа или займа с процентом ниже банковского. В связи с большим количеством вопросов на эту тему рассмотрим нюансы отражения таких операций в программе 1С: Зарплата и управление персоналом редакции 3.1.

Выдача займов регулируется Гражданским, а не Трудовым кодексом РФ, а именно статьями 807 – 818.

Все важные условия, оговоренные сторонами, обязательно должны быть отражены в договоре займа: сумма, сроки выдачи и возврата, ставка годового процента, последствия несвоевременного погашения.

Следует отметить, что если в договоре не обозначить процентную ставку, то она будет равна ставке рефинансирования, действующей на момент гашения займа.

Если договор является беспроцентным, то это тоже обязательно нужно указать.

При этом, если процентная ставка по договору займа меньше 2/3 ключевой ставки, устанавливаемой ЦБ РФ, или договор является беспроцентным, то у сотрудника возникает материальная выгода, с которой необходимо уплатить подоходный налог по ставке 35%.

Рассчитывается это следующим образом: предположим, что сумма беспроцентного займа 10 000 рублей и срок погашения 1 месяц. Ставка рефинансирования на момент возврата составляет 6%. Ознакомиться с текущими ставками вы можете на сайте Центробанка www.cbr.ru. Считаем материальную выгоду: она будет равняться сумме процентов, рассчитанных по 2/3 от ключевой ставки: 10 000 * 2/3 * 6% / 365 дней * 30 дней = 32,88 рубля. Соответственно, НДФЛ по ставке 35% необходимо рассчитывать от 50 рублей, что равно 12 рублям.

Перейдём к отражению займа в программе 1С: Зарплата и управление персоналом 8, редакция 3.1.

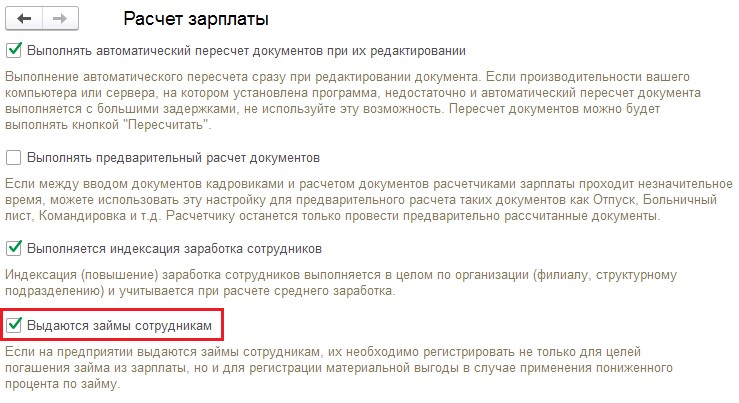

Для начала проверим настройку программы. На закладке «Настройка» в пункте «Расчёт зарплаты» должен стоять флаг «Выдаются займы сотрудникам».

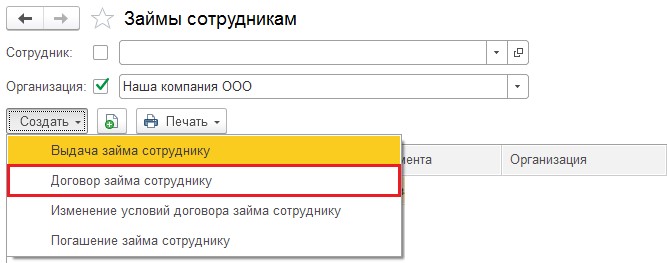

Данные о выдаваемых займах регистрируются в разделе «Зарплата» - «Займы сотрудникам». При помощи кнопки «Создать» введём «Договор займа сотруднику».

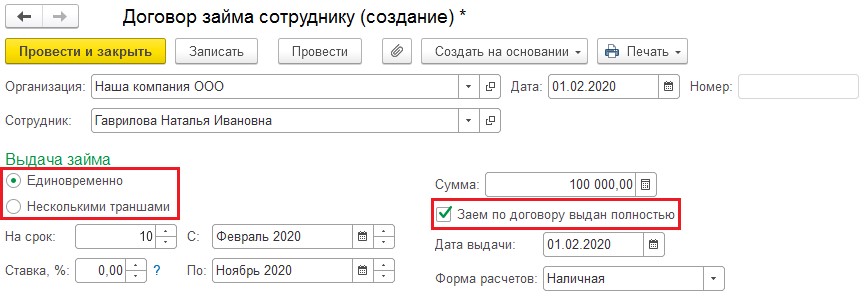

Укажем организацию, дату договора и выберем сотрудника из списка.

Выдача займа может производится двумя способами: либо единовременно, то есть полностью в один день, либо траншами, то есть частями.

Если сумма займа выдана сотруднику на момент введения договора, то необходимо установить флаг «Заём по договору выдан полностью».

Если заём будет выдан позднее, то данный факт нужно будет зарегистрировать дополнительным документом «Выдача займа сотруднику».

Так же следует указать срок, на который выдаётся заём, ставку – если она есть, дату и форму выдачи.

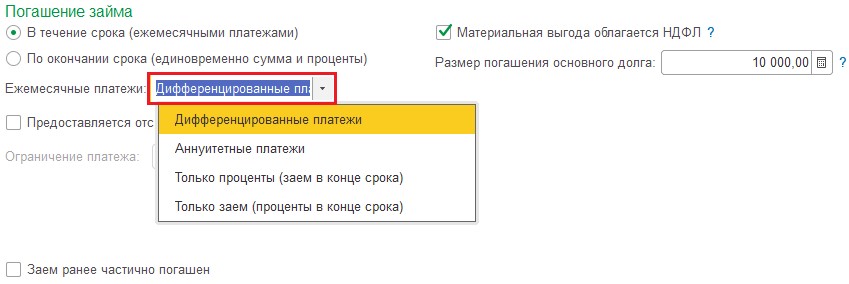

Теперь разберёмся с погашением займа. Осуществлять это можно ежемесячно или единовременно в конце срока.

При выборе ежемесячных платежей существует 4 вида списания задолженности:

• дифференцированные платежи состоят из суммы основного долга и процентов, начисленных на остаток займа;

• аннуитетные платежи – одинаковые ежемесячные платежи, включающие в себя и сумму процентов и сумму основного долга;

• только проценты – ежемесячно уплачиваются лишь проценты, заём погашается в конце срока договора;

• только заём – ежемесячно погашается только основной долг, а проценты уплачиваются в конце срока договора.

Если процент займа предполагает удержание НДФЛ с полученной материальной выгоды, то необходимо установить соответствующий флаг.

Размер погашения основного долга рассчитывается программой автоматически, исходя из суммы и срока займа.

Если погашение займа начнётся по истечение некого срока, то нужно установить флаг «Предоставляется отсрочка до» и указать месяц начала возврата задолженности. С момента выдачи займа, программой будут начисляться проценты, но удержания производиться не будут.

Если в графе «Ограничение платежа» установить сумму максимального месячного списания, и после закрытия основного долга останутся непогашенные проценты, то они будут списаны после окончания срока договора.

Если часть займа была погашена до момента ввода договора займа в программу, то необходимо установить соответствующий флаг.

После заполнения договора необходимо его сохранить по кнопке «Провести и закрыть». После сохранения есть возможность распечатать договор, график погашения займа, отчёт о погашении и карточку учёта договоров займа.

Гашение займа может производится двумя способами: либо вводом документа «Погашение займа сотруднику» до начисления заработной платы за месяц, либо расчётом удержаний при начислении ежемесячной заработной платы.

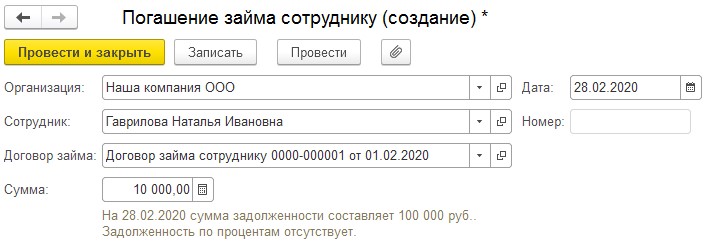

Разберем первый вариант. Ввести документ «Погашение займа сотруднику» можно в разделе «Зарплата» - «Займы сотрудникам». При заполнении нужно указать организацию, дату документа и выбрать сотрудника. Если у работника один договор займа, то он выберется автоматически. Если несколько, то выбираем из существующих. Сумму гашения нужно указывать вручную. Если она совпадает с суммой погашения по договору, то при начислении заработной платы будут рассчитаны лишь проценты или налог с материальной выгоды.

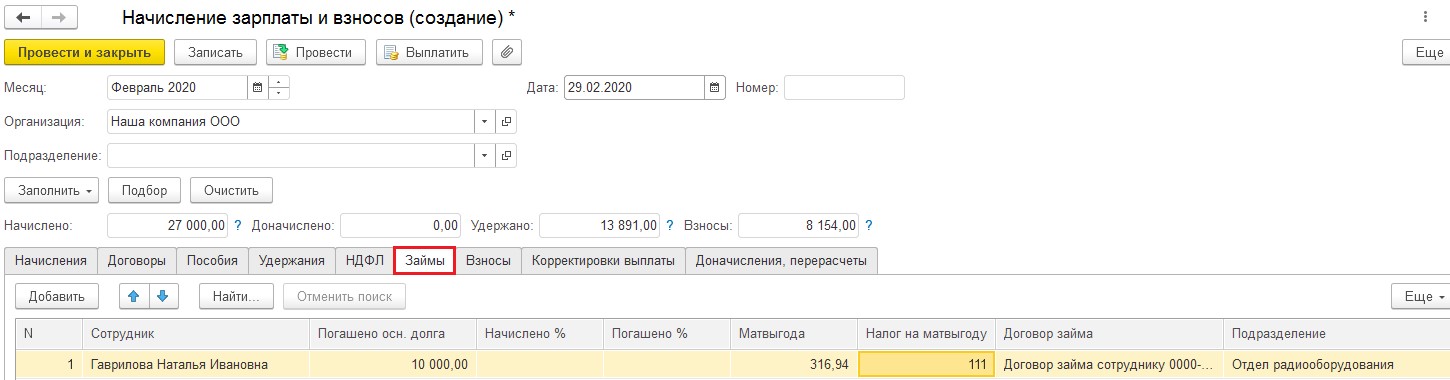

Теперь рассмотрим второй вариант, когда мы не вводим документ «Погашение займа сотруднику», а рассчитываем удержания при начислении заработной платы. В разделе «Зарплата» выберем пункт «Начисление зарплаты и взносов» и заполним документ. На закладке «Займы» будут рассчитаны: сумма погашенного основного долга, сумма процентов по займу, если они были указаны, размер материальной выгоды и подоходный налог.

Проверим расчёт материальной выгоды и налога.

Сумма займа в нашем примере составляла 100 000 рублей и мы рассматриваем первый месяц удержания, то есть сумма долга по-прежнему 100 000 рублей.

2/3 от ключевой ставки – это 6% *2 /3 = 4%.

Материальная выгода составила 100 000 рублей * 4% / 366 дней * 29 дней = 316,94 рубля.

Подоходный налог равен 316,94 рубля * 35% = 111 рублей.

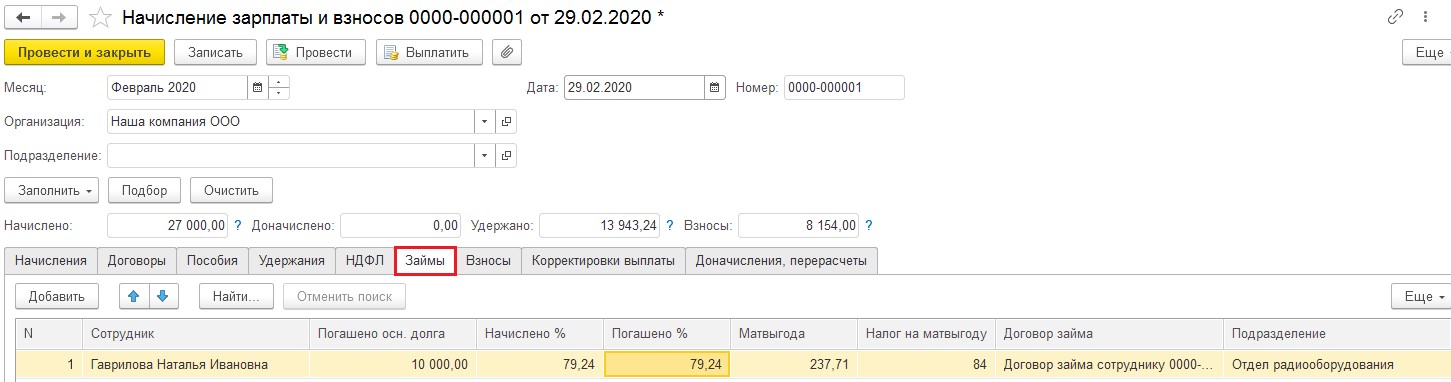

В следующем месяце материальная выгода будет рассчитана от 90 000 рублей и составит при неизменной ключевой ставке 90 000 рублей * 4% / 366 дней * 31 день = 304,92 рубля, а налог составит 304,92 рубля * 35% = 107 рублей.

Если бы в договоре всё же была указана процентная ставка, допустим, равная одному проценту, то материальная выгода была бы рассчитана следующим образом: 100 000 рублей * (2/3 ключевой ставки – 1%) / 366 дней * 29 дней = 237,71 рубля. Налог соответственно: 237,71 рубля * 35% = 84 рубля.

Проценты по займу тоже рассчитываются в календарных днях. То есть 1% рассчитан так: 100 000 рублей * 1% / 366 дней * 29 дней = 79,24 рубля.

Автор статьи: Алина Календжан

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии

Добрый день. В Письме Департамента налоговой и таможенно-тариф ной политики Минфина РФ от 17 августа 2012г. N 03-04-05/9-961 "О налогообложении НДФЛ дохода в виде материальной выгоды от экономии на процентах за пользование заемными (кредитными) средствами в случае досрочного погашения кредита" разъяснено, что при досрочном гашении материальной выгоды от экономии на процентах за пользование заёмными средствами не возникает.

Добрый день. Погашение займа может происходить в разных документах. Сумма мат. выгоды рассчитывается как: остаток долга умножить на 2/3 ключевой ставки, разделить на 366 дней и умножить на количество дней в месяце до погашения долга. Например, если заём был удержан из отпускных, то количество дней до удержания. В вашем случае нужно посчитать мат.выгоду до отпуска и после, так как сумма долга разная в одном месяце.