Затраты на корпоратив: бухгалтерский, налоговый учет и НДФЛ

- Опубликовано 21.12.2019 16:34

- Автор: Administrator

- Просмотров: 18859

В преддверии новогодних и рождественских праздников очень остро встаёт вопрос о бухгалтерском и налоговом учёте корпоративных мероприятий. Мы так все трудились и хотим отметить окончание очередного рабочего года. Но на деле такое мероприятие становится «головной болью» бухгалтера в части отражения расходов в учёте. Рассмотрим подробнее этот вопрос на примере программы 1С: Бухгалтерия предприятия редакции 3.0.

К сожалению, в налоговом учёте принять расходы, связанные с банкетом, можно только в том случае, если помимо сотрудников компании на мероприятии присутствуют и представители клиентов. Тогда можно сказать, что это уже не расходы на корпоратив, а представительские расходы, принимаемые в налоговом учёте с соблюдением норматива – 4 процента от фонда оплаты труда.

В бухгалтерском же учёте отражаются все факты хозяйственной деятельности фирмы, и отражение корпоративного мероприятия не является исключением.

Следует отметить, что возможности учесть представительские расходы нет у организаций, находящихся на УСН. Так как перечень принимаемых расходов, указанный в статье 346.16 НК РФ, является закрытым.

Ещё один вопрос, не дающий спать спокойно: нужно ли из зарплаты сотрудников удерживать подоходный налог с сумм, потраченных на корпоративное мероприятие?

Согласно статье 211 НК РФ, работодателю следует удерживать НДФЛ со всех материальных благ, предоставленных работникам и прямо не связанных с исполнением ими служебных обязанностей. Получается, что налог удержать необходимо. Но есть и исключение. Если перечень гостей мероприятия был открытым, и количество посетителей точно не известно, то и выгоду каждого сотрудника определить не удастся.

Рассмотрим отражение затрат на корпоратив в программе 1С: Бухгалтерия 8.

Расходы для принятия их в учёте должны быть обязательно документально подтверждены. Это могут быть акты выполненных работ, полученные от поставщиков, а также чеки и бланки строгой отчётности в случае назначения ответственного лица и выдачи ему подотчётных денежных средств.

При принятии решения оформить корпоратив как представительские расходы вам поможет наша статья Представительские расходы и их учет в 1С: Бухгалтерии

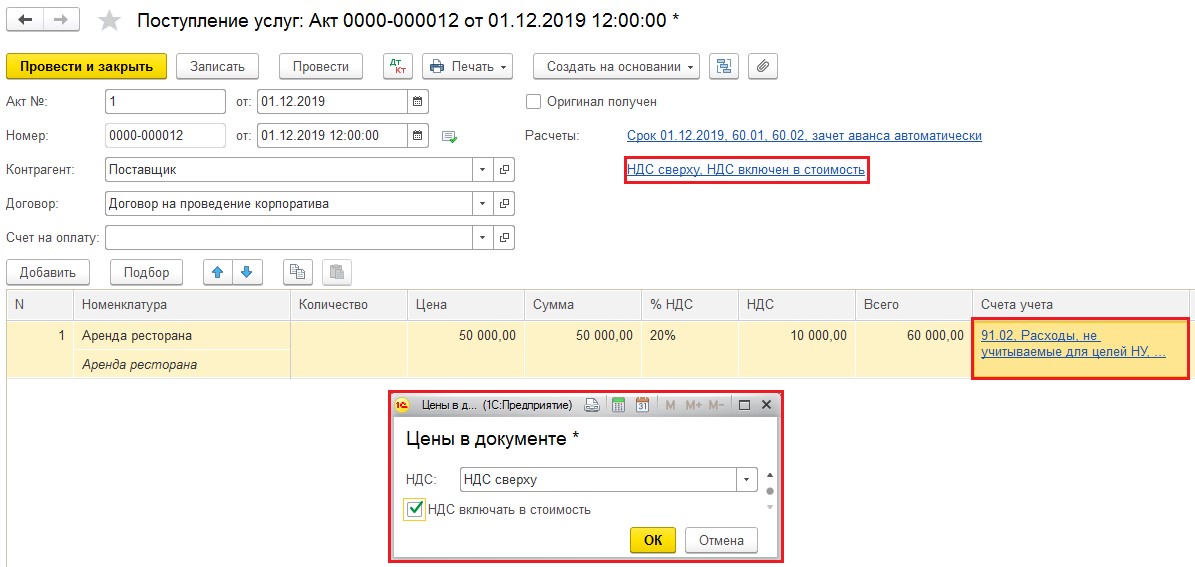

Для отражения поступивших актов и счетов-фактур необходимо ввести в программу документ «Поступление (акты, накладные)» в разделе «Покупки». Нажав на кнопку «Поступление», из выпадающего меню нужно выбрать «Услуги (акт)». В созданном документе вводим номер и дату акта, контрагента, договор, наименование услуги и её стоимость. Счёт учёта при этом используется 91.02, субконто «Расходы, не учитываемые в целях налогообложения».

НДС, к сожалению, принять к вычету не получится. Так как в статье 171 НК РФ сказано, что вычет возможен только по товарам и услугам, которые были приобретены для осуществления основной деятельности организации, облагаемой НДС. Соответственно, при вводе акта в программу необходимо установить флаг «НДС включать в стоимость».

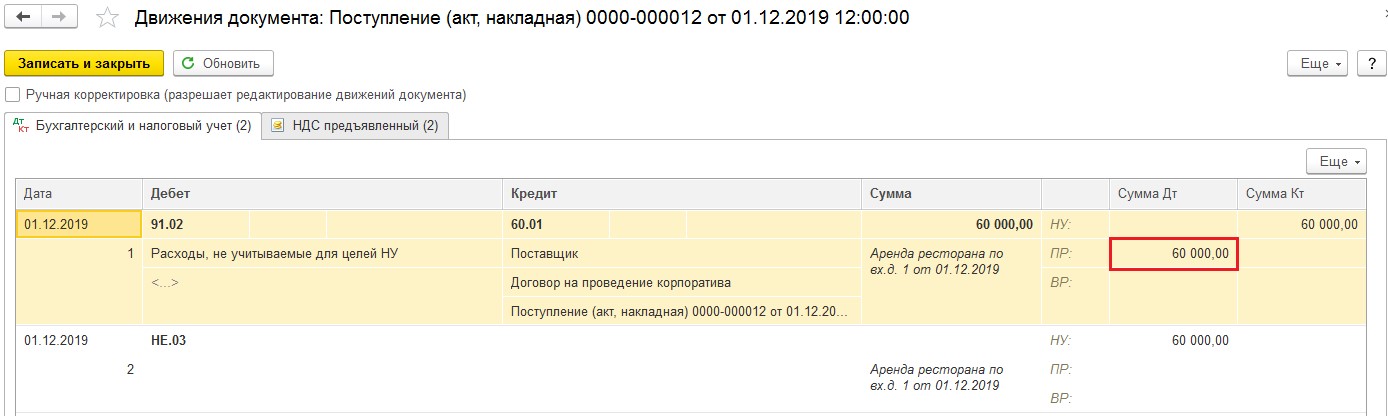

Проведённый документ создаст движения по дебету счета 91.02 и кредиту счета 60.01. НДС будет включён в сумму. Также программа отразит сумму, не принимаемую к налоговому учету, на счёте НЕ.03 «Доходы и расходы, не учитываемые в целях налогообложения». Данная проводка носит информативный характер.

Если всё же вы решили оформить мероприятие с точным указанием сотрудников, посетивших его, то необходимо позаботится о верном расчёте и удержании подоходного налога. Для расчёта суммы налога нужно суммировать все затраты предприятия на корпоратив, а затем разделить их на количество участников. Таким образом, мы получим размер выгоды, с которой должен быть удержан налог в размере 13%, если сотрудник-резидент РФ, и 30%, если нерезидент (об этом сказано в письме Минфина от 03.04.2013 № 03-04-05/6-333). Так как выгода от участия в корпоративном мероприятии признаётся натуральным доходом, то, помимо удержания НДФЛ, работодатель также должен начислить и уплатить страховые взносы.

Такая ситуация на практике встречается достаточно редко. Но все же рассмотрим отражение этих операций в двух программных продуктах: 1С: Бухгалтерия и 1С: Зарплата и управление персоналом, возможно, кому-то нужна именно эта информация

НДФЛ с корпоратива в 1С: ЗУП

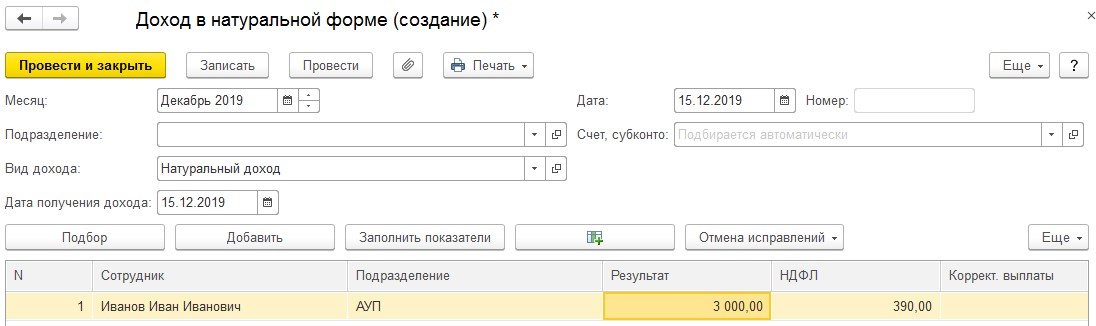

В 1С: ЗУП редакции 3 для регистрации доходов сотрудников, полученных в натуральной форме в виде товаров, работ, услуг (питание, проезд, оплата коммунальных услуг, аренды и т. п.), с целью исчисления НДФЛ и (или) страховых взносов с их стоимости предназначен документ «Натуральные доходы», расположенный в разделе «Зарплата».

Если на вкладке «Зарплата» нет такого документа, то нужно перейти в раздел «Настройка», выбрать пункт «Расчёт зарплаты». В открывшемся окне перейти по ссылке «Настройка состава начислений и удержаний» и на вкладке «Прочие начисления» поставить флаг «Регистрируются натуральные доходы».

Добавить всех сотрудников, присутствовавших на корпоративном мероприятии, удобно при помощи кнопки «Подбор».

Когда сотрудники выбраны нажимаете на кнопку «Заполнить показатели», ставите флаг «Сумма» и указываете размер натурального дохода. НДФЛ рассчитывается автоматически. Страховые взносы будут рассчитаны при начислении зарплаты за месяц.

НДФЛ с корпоратива в 1С: Бухгалтерии

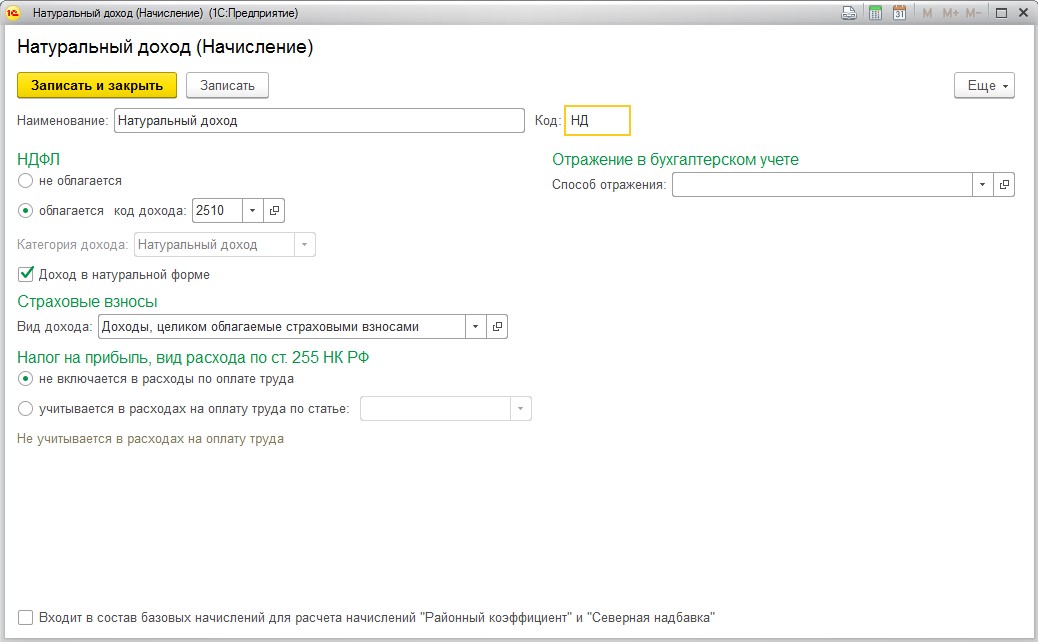

В 1С: Бухгалтерии 8 для начала нужно создать новое начисление «Натуральный доход». Для этого необходимо перейти на вкладку «Зарплата и кадры», выбрать пункт «Настройки зарплаты». И в разделе «Расчёт зарплаты» перейти по ссылке «Начисления».

При помощи кнопки «Создать» ввести новый вид начисления как представлено на рисунке:

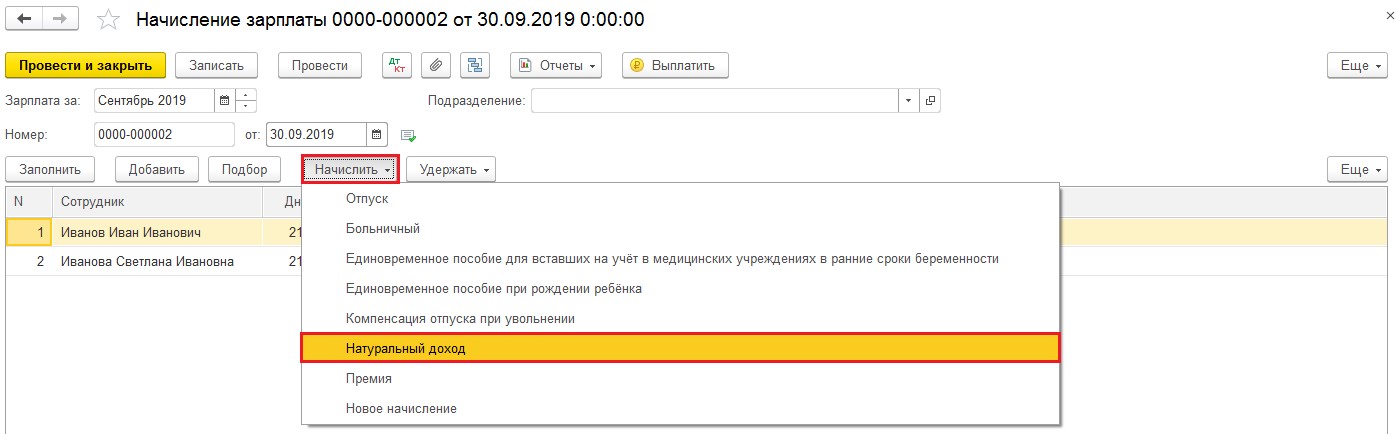

Затем перейти в раздел «Зарплата и кадры» и выбрать пункт «Все начисления». При помощи кнопки «Создать» ввести документ «Начисление зарплаты». В открывшемся документе указать месяц начисления и заполнить списком сотрудников. Затем нажать на кнопку «Начислить» и выбрать «Натуральный доход».

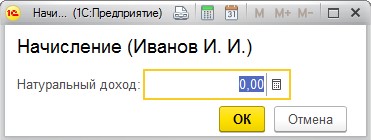

Откроется окно для ввода размера начисляемого дохода. Вводим сумму и нажимаем «ОК». Данное действие необходимо повторить для всех сотрудников, принимавших участие в корпоративе.

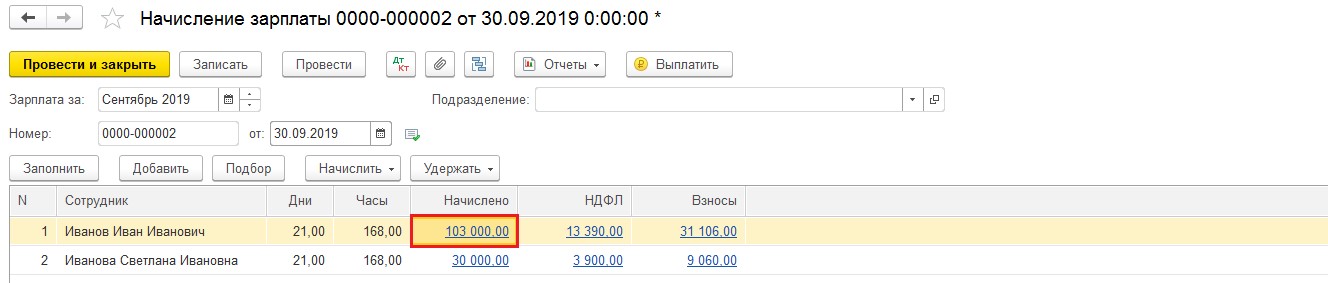

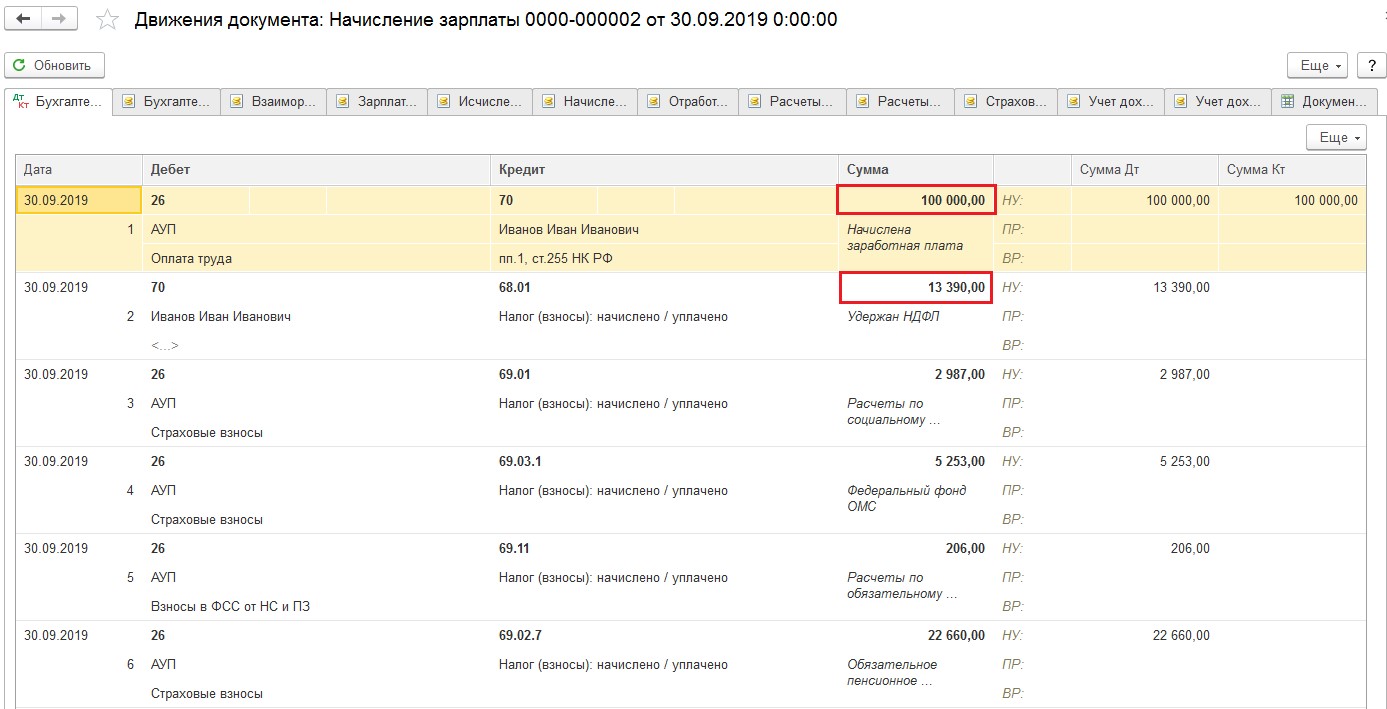

Документ создаст проводки по начислению зарплаты, при этом для расчёта НДФЛ за базу будет взята не только зарплата, но и натуральный доход. В нашем примере зарплата сотрудника равна 100 000 рублей, а натуральный доход – 3 000 рублей. В итоге, в документе начисления зарплаты указана сумма 103 000 рублей, а проводка сделана лишь на сумму зарплаты без учёта натурального дохода.

При этом НДФЛ был рассчитан так:

103 000 рублей * 13% = 13 390 рублей.

Для расчёта страховых взносов натуральный доход также был учтён в составе базы начисления.

Автор статьи: Алина Календжан

Понравилась статья? Подпишитесь на рассылку новых материалов