Представительские расходы и их учет в 1С: Бухгалтерии

- Опубликовано 18.12.2019 12:12

- Автор: Administrator

- Просмотров: 48285

Для начала, давайте определимся, что мы имеем в виду под определением «представительские расходы». Слово «представитель» означает лицо, которое представляет чьи-либо интересы, в нашем случае – предприятия, на котором он работает. Соответственно, представительские расходы включают в себя и деловые встречи с клиентами, и сбор членов правления организации, и приём иностранных представителей зарубежных компаний. Рассмотрим отражение таких расходов в бухгалтерском и налоговом учете на практических примерах в 1С: Бухгалтерии.

В бухгалтерском учёте отражение представительских расходов обычно не вызывает вопросов, так как они в полном объёме относятся на дебет затратных счетов, определяемых в соответствии с целями проводимого мероприятия. Например, если расход напрямую связан с производством, то выбирают дебет 20 счёта, а если с продажами – то 44. Также можно их отнести на 26 счёт в случае принадлежности этих расходов в целом ко всему предприятию.

В налоговом же кодексе сказано, что к представительским расходам можно отнести расходы:

- связанные с официальным приёмом и обслуживанием представителей других фирм, принимавших участие в переговорах в целях установления или поддержания взаимного сотрудничества;

- связанные с организацией приёма участников, прибывших на заседания руководящего органа налогоплательщика;

- на транспортировку вышеперечисленных лиц к месту проведения мероприятия или заседания и обратно;

- на буфетное обслуживание во время переговоров;

- на оплату услуг переводчиков, не состоящих в штате.

Из вышесказанного следует, что представительские расходы в налоговом учёте можно разделить на 2 типа: на те, которые перечислены в п. 2 ст. 264 НК РФ, и те, которые не могут быть учтены в налоговых расходах. Например, посещение театра с клиентом для установления более дружеских отношений, по сути, должно относиться к представительским расходам, но не в налоговом учёте.

Для отражения второго типа расходов рекомендуется выбирать счёт 91.02 и статью прочих расходов, не принимаемую к налоговому учету.

Первый же тип представительских расходов к налоговому учёту принимается, но только в пределах нормирования – 4% от фонда оплаты труда.

Какие документы подтвердят наличие представительских расходов в организации?

Во-первых, приказ руководителя, в котором определяются дата, цель мероприятия и назначается ответственный за его проведение.

Во-вторых, смета расходов, утверждённая руководителем.

В-третьих, отчёт о проведении мероприятия с указанием списка гостей и величины расходов.

И четвёртый, самый важный пункт – это первичные документы, подтверждающие покупки и оплаты оказанных услуг. Например, накладные, акты, чеки.

Отражение представительских расходов в 1С: Бухгалтерии может быть реализовано путём ввода одного или нескольких документов:

- Поступление (акты, накладные) в разделе «Покупки», в случае закрытия расходов напрямую от поставщиков,

- Авансовый отчет (раздел «Банк и касса»), если денежные средства на организацию мероприятия выдавались сотруднику предприятия.

Рассмотрим оба варианта.

Отражение представительских расходов в 1С с помощью документа «Авансовый отчёт»

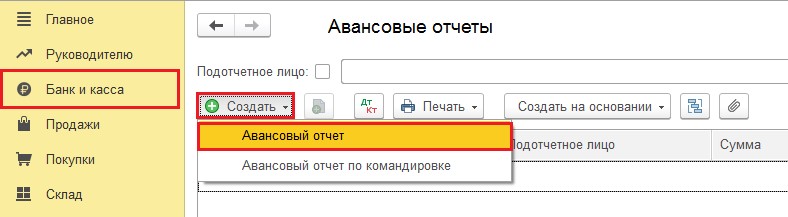

В разделе «Банк и касса» выбираем пункт «Авансовые отчёты» и при помощи кнопки «Создать» вводим новый документ.

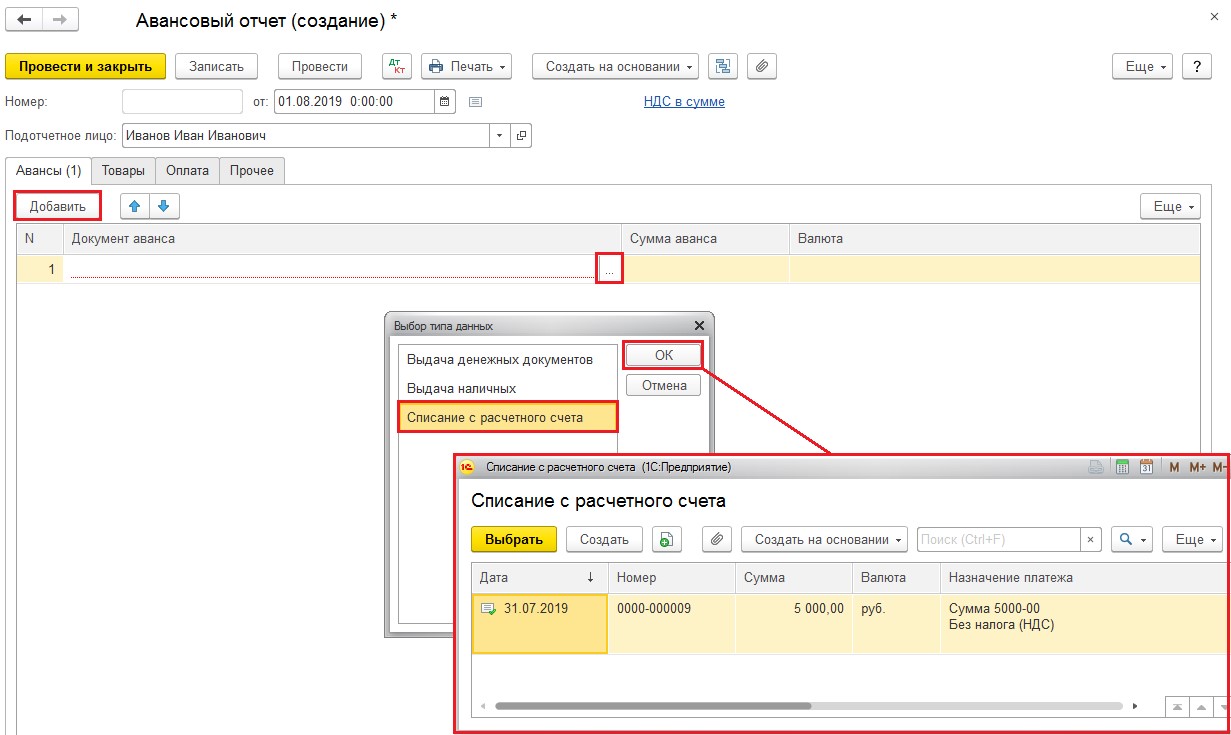

Устанавливаем необходимую дату и выбираем сотрудника, предоставившего отчётные документы. На вкладке «Авансы» при помощи кнопки «Добавить» нужно выбрать документ, которым была зарегистрирована выдача денежных средств подотчётному лицу (выдача подотчётных средств должна производиться до расходования их сотрудником либо наличными через кассу предприятия, либо путём перечисления на расчётный счёт работника организации).

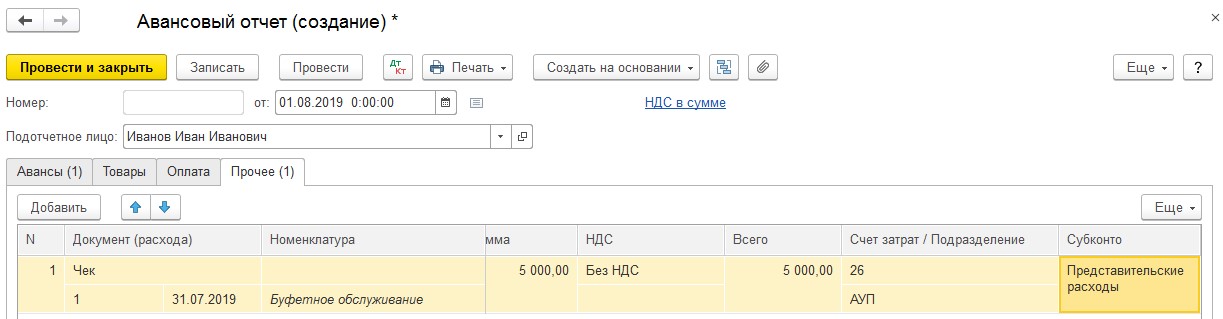

Далее перейдём на вкладку «Прочее» и отразим произведённые сотрудником представительские расходы. Предположим, что единственным видом расхода в нашем случае было буфетное обслуживание представителей других фирм стоимостью 5000 рублей при размере фонда оплаты труда в текущем месяце равному 100 000 рублей. Добавим строку на вкладке «Прочее» и укажем документ, свидетельствующий о расходе, его дату, номер, содержание операции, сумму и самое важное – это счёт и статью затрат.

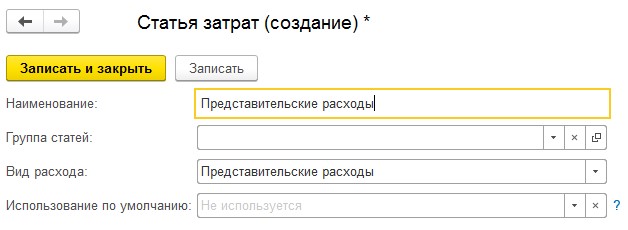

В качестве примера мы выберем 26 затратный счёт и создадим новую (если не вводили ранее) статью затрат с видом «Представительские расходы».

Как вы помните, представительские расходы должны быть нормированы, и в целях нашего примера не спроста выбран ФОТ равный 100 000 рублей. Ведь 4% от 100 000 рублей – это 4000 рублей, а представительские расходы составили 5000 рублей. Соответственно, в текущем месяце принять представительские в полном объёме не удастся.

Расчет норматива производится при закрытии месяца.

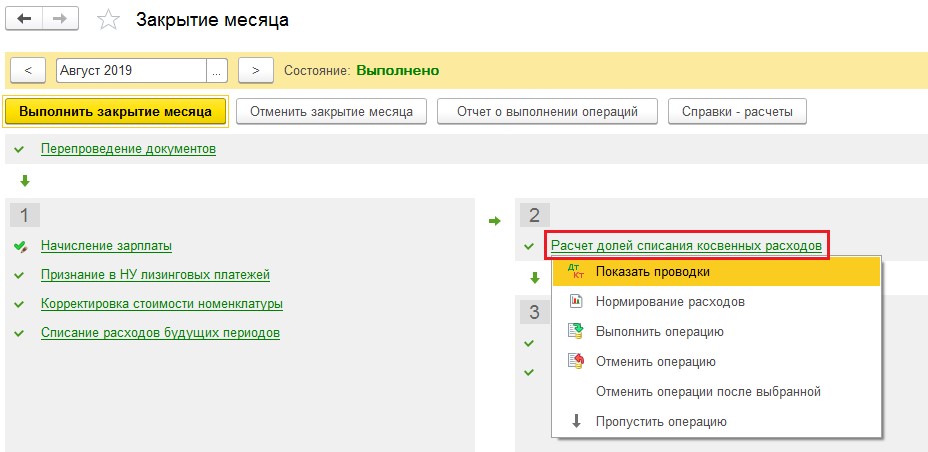

Перейдём в раздел «Операции» и выберем пункт «Закрытие месяца». Запустим обработку, нажав на кнопку «Выполнить закрытие месяца», и проанализируем проводки по операции «Расчёт долей списания косвенных расходов».

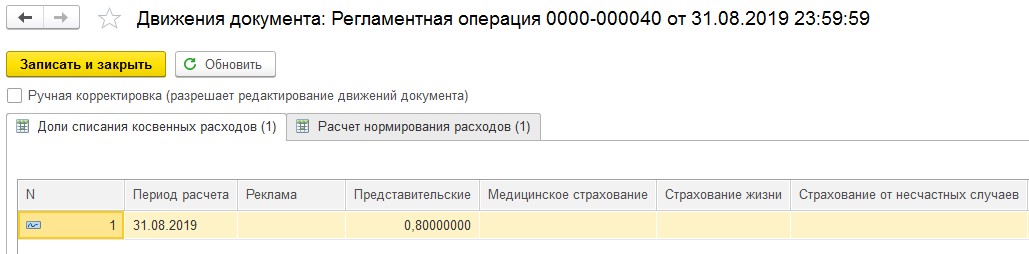

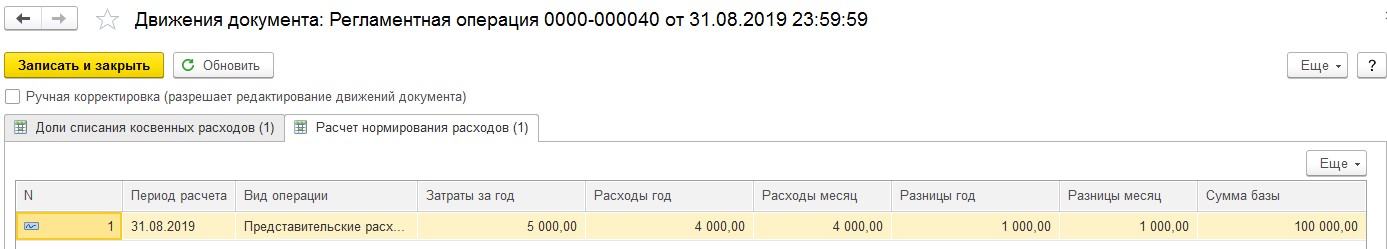

Проводки по данной операции указываются в долях, принятых к налоговому учёту расходов. То есть расходы на представительские мероприятия составили 5000 рублей, а принять мы можем только 4000 рублей.

Получаем: 4000/5000 = 0,8.

На второй вкладке «Расчёт нормирования расходов» можно увидеть и размер представительских расходов, и принимаемый норматив.

В следующем месяце после начисления заработной платы норматив будет увеличен, и те расходы, которые мы не смогли принять в текущем месяце, будут отнесены к следующему. Но только в пределах одного календарного года.

Отражение представительских расходов с помощью документа «Поступление (акты, накладные)»

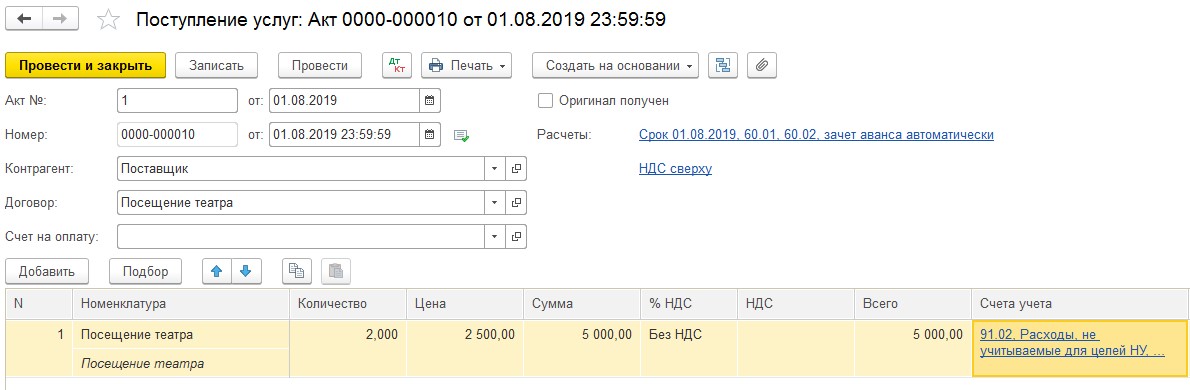

Во втором примере рассмотрим представительские расходы на посещение театра, которые мы не можем принять к налоговому учету.

В разделе «Покупки» выбираем пункт «Поступление (акты, накладные)». Нажимаем на кнопку «Поступление», из выпадающего меню нас интересует пункт «Услуги (акт)».

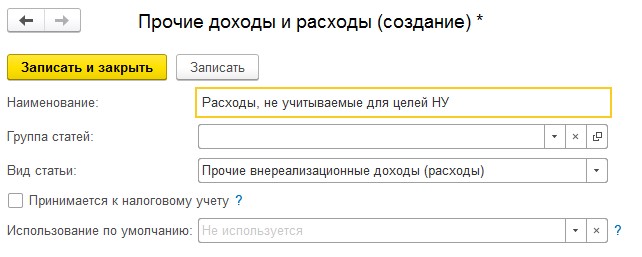

Вводим дату и номер первичного документа, выбираем поставщика услуг. При помощи кнопки «Добавить» вводим информацию о предоставленной услуге. В колонке «Счета учёта» укажем счёт 91.02 и выберем из справочника «Прочие доходы и расходы» строку, не принимаемую к налоговому учёту. Если необходимой строки нет, то её нужно создать.

Заполненный документ будет выглядеть следующим образом:

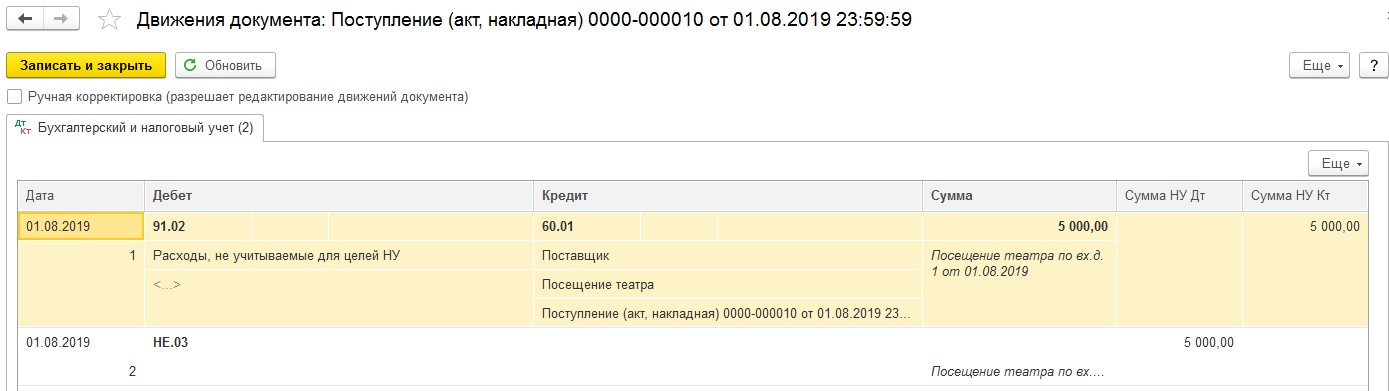

Проведённый документ создаст проводки по дебету счёта 91.02 и кредиту 60, а также отнесёт сумму, не принимаемую к расходам в налоговом учете, на служебный забалансовый счёт НЕ.03.

Мы рассмотрели примеры представительских расходов без НДС. Однако именно в учете НДС по таким затратам есть интересные нюансы. Узнать о них можно в нашей следующей публикации.

Автор статьи: Алина Календжан

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии

Елена, добрый день. Ничего не будет, они там просто копятся для информации.