Затраты на корпоратив в 1С: Бухгалтерии предприятия ред. 3.0

- Опубликовано 08.12.2022 12:14

- Автор: Administrator

- Просмотров: 30120

Декабрь традиционно становится месяцем, когда бухгалтер судорожно ищет информацию об учете новогодних затрат. Ранее мы уже рассмотрели некоторые такие расходы организаций в 1С: Бухгалтерии предприятия и в 1С: ЗУП: новогодние подарки детям сотрудников, премии работникам к празднику, печатная продукция (блокноты, календари и т.д.) в качестве подарков контрагентам, праздничное украшение офиса. Сегодня пришла пора поговорить о типичных затратах на корпоратив, к которым относятся аренда помещения, банкет или фуршет, выступление ведущего и артистов, выезды за город, приобретение фейерверка. Можно ли принять такие расходы в учете организаций, находящихся на ОСН / УСН? Какая судебная практика сложилась для тех, кто пытается всеми силами найти дополнительные лазейки в законодательстве? Обещаем, будет интересно! Сохраняйте в закладки, делитесь материалом с коллегами, ведь эта информация подходит для учета любого корпоратива, будь он в честь дня рождения руководителя организации, юбилея компании, к праздничным датам и т.д.

В целом такие расходы нельзя принять к учету.

Однако это касается тех организаций, кто является так сказать «гуляющей стороной». Для таких компаний и написана эта статья.

Если ваша организация является «обслуживающей стороной», т.е. вы банкетный зал, ресторан, кафе, то затраты на музыкальное и развлекательное обслуживание, связанные с оказанием услуг общепита, учитывайте в качестве материальных расходов как на ОСН, так и на УСН «Доходы минус расходы» (пп. 6 п. 1 ст. 254, пп. 5 п. 1, п. 2 ст. 346.16 НК РФ, Письмо Минфина России от 14.08.2017 № 03-11-06/2/52041).

Затраты на корпоратив в учете компаний на ОСН

С точки зрения законодательства такие расходы напрямую относятся к расходам на оплату посещений культурно-зрелищных мероприятий (организация развлечений, отдыха) и в соответствии с абз. 2 п. 2 ст. 264, п. 19 ст. 270 НК РФ они не учитываются при исчислении базы по налогу на прибыль.

Поэтому затраты на корпоратив в налоговые расходы не включайте, а НДС по ним к вычету не принимайте (ст. 270 НК РФ, Письмо Минфина от 13.12.2012 № 03-07-07/133).

НДФЛ и страховые взносы с этих сумм начислять не надо, так как это не адресные выплаты в пользу работников (Письма Минфина от 03.08.2018 № 03-04-06/55047, Минтруда от 24.05.2013 № 14-1-1061).

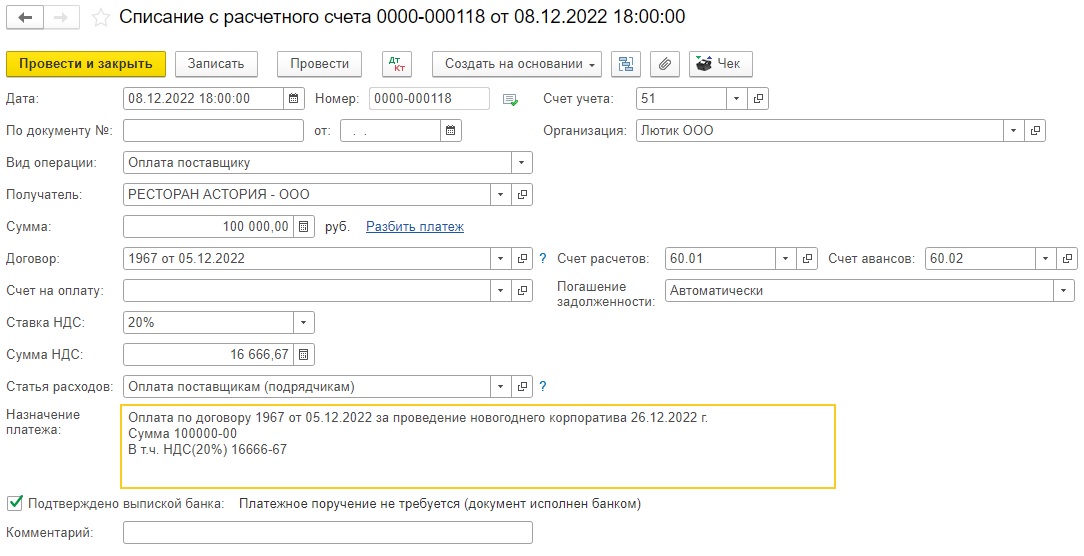

Приведем условный пример: ООО «Лютик» оплатило 100 тысяч рублей ООО «Ресторан Астория» за проведение новогоднего корпоратива.

Алгоритм действий бухгалтера будет таков:

Шаг 1. В разделе «Банк и касса» - «Банковские выписки» проведем оплату ресторану.

Проводки документа стандартные: Д 60.02 К 51.

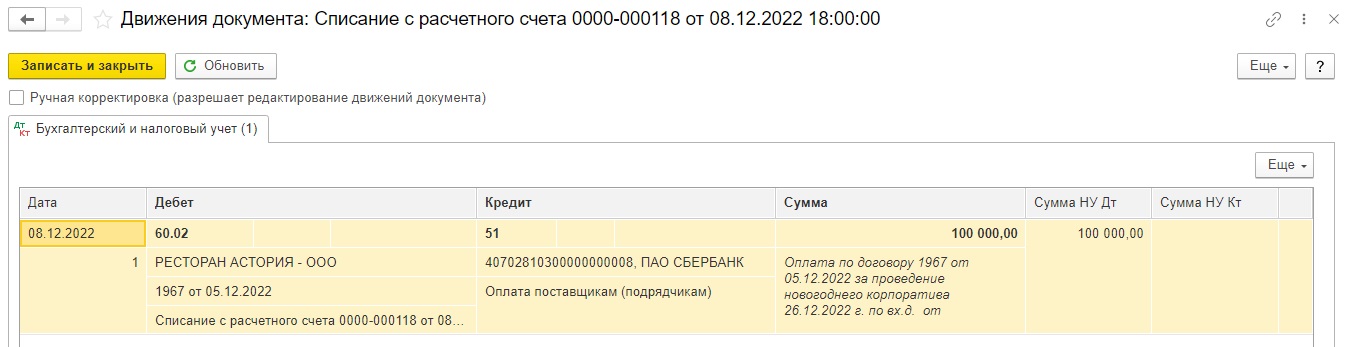

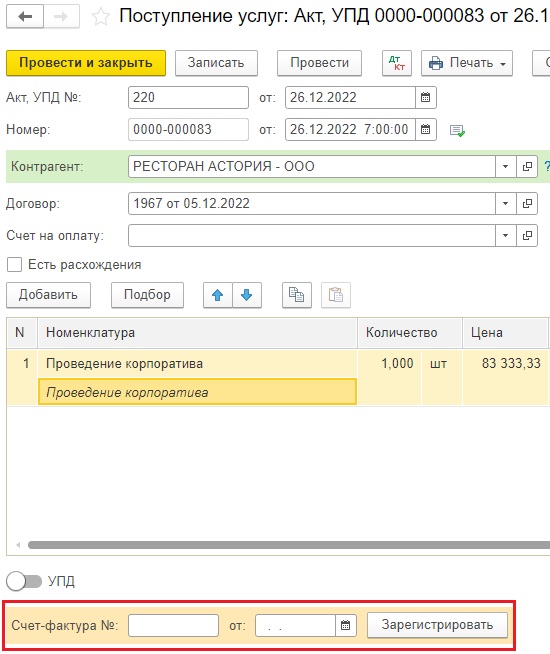

Шаг 2. В разделе «Покупки» - «Поступление (акты, накладные, УПД)» создадим документ «Поступление услуг».

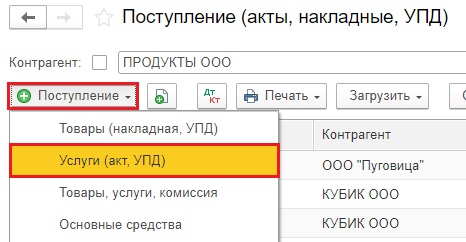

В шапке документа введем номер документа поставщика, наименование контрагента, договор, счета расчетов укажем 60.01 и 60.02, автоматический зачет аванса.

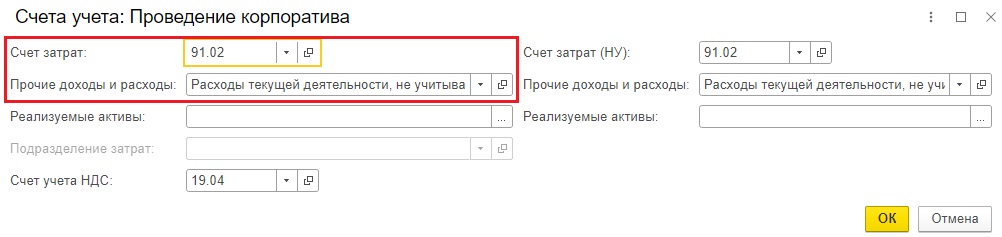

В табличной части документа спишем затраты на счет прочих расходов организации.

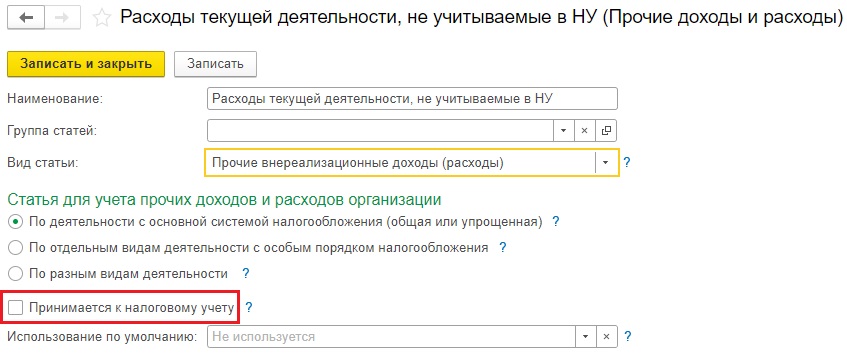

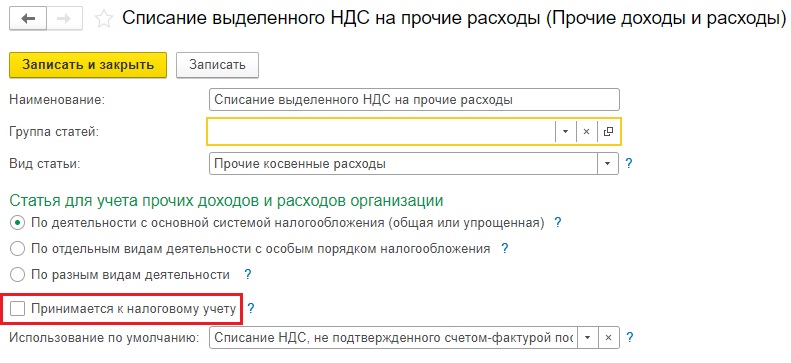

Важный нюанс! Чтобы затраты не попали в налогооблагаемую базу необходимо выбрать корректный вид «Прочих доходов и расходов» с отключенной галочкой «Принимается к НУ».

Возможно такой (или похожий) элемент справочника у вас уже есть в программе. Выберите его или создайте новый.

В нижней части (в подвале) документа поступления услуг счет-фактуру не регистрируем! Иначе НДС примется к вычету. А нам это в данном случае не разрешает законодательство.

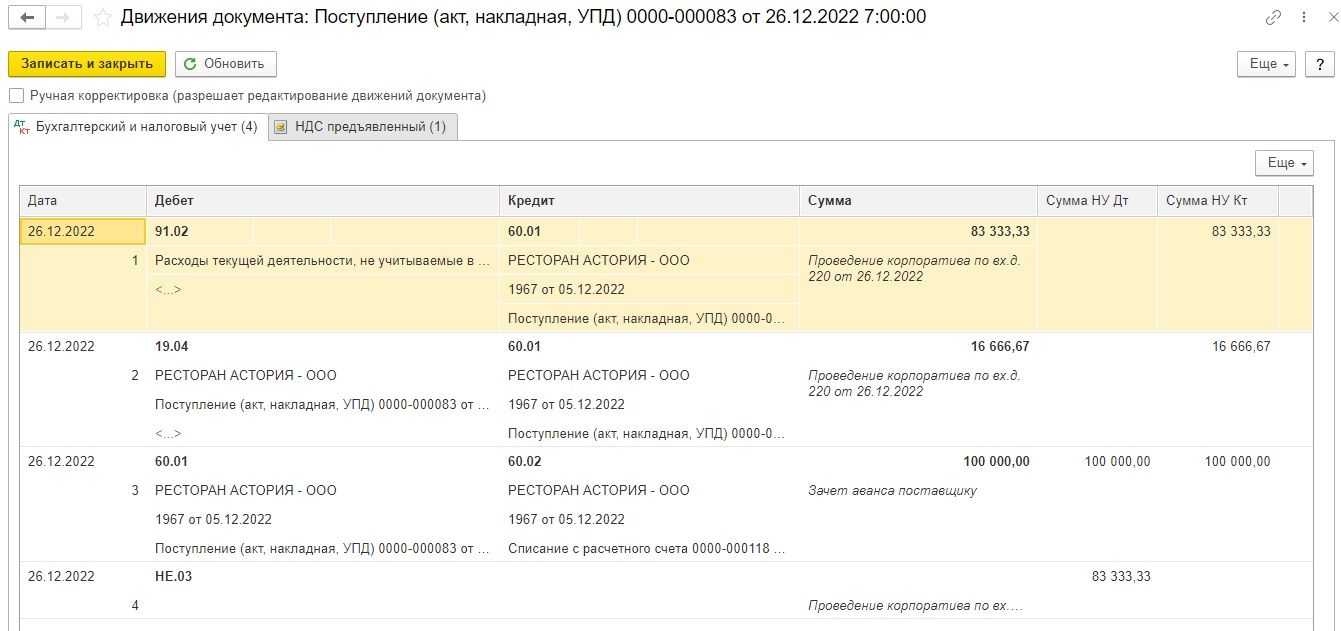

Проведем документ и посмотрим проводки: произошел зачет аванса поставщику, сумма затрат без НДС отнесена на счет прочих расходов 91.02, входящий НДС пока завис на счете 19.04.

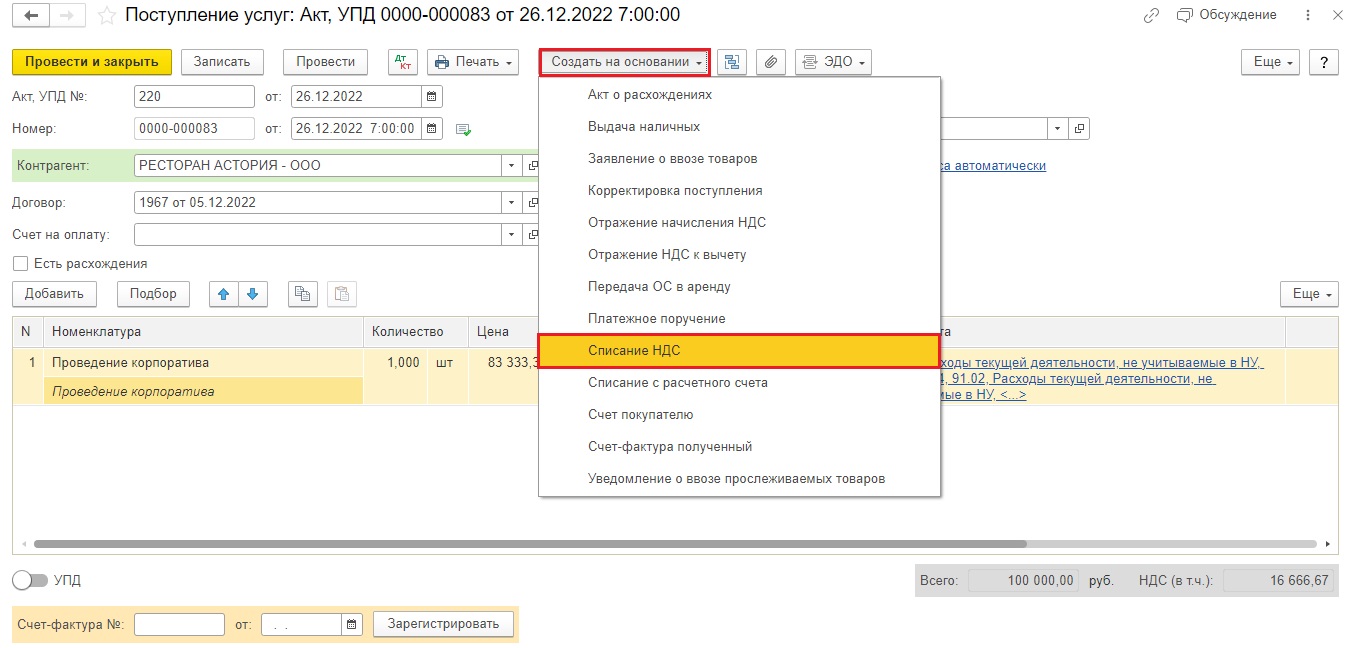

Шаг 3. Спишем НДС прямо из документа поступления по кнопке «Создать на основании».

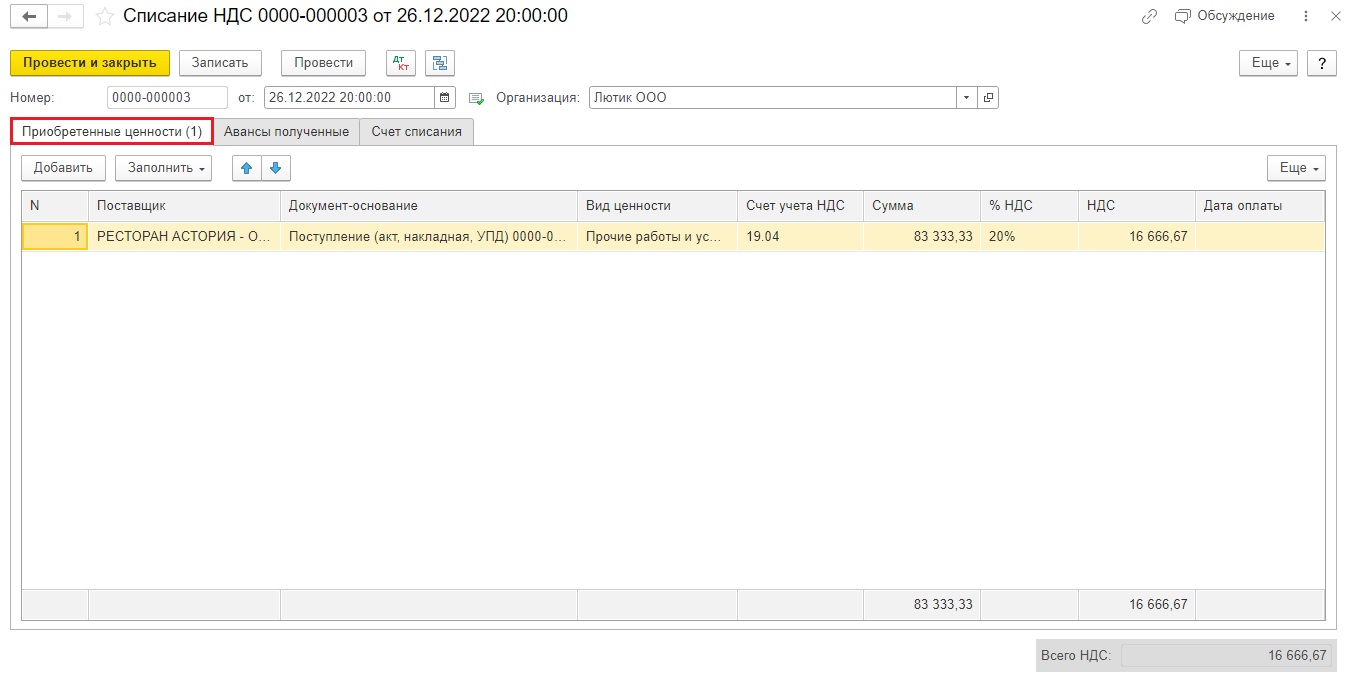

В открывшемся окне видно, что вкладка «Приобретенные ценности» заполнилась автоматически. Это произошло благодаря тому, что мы воспользовались кнопкой «Создать на основании».

Можно было просто создать документ «Списания НДС» в разделе «Операции» - «Регламентные операции НДС». Но тогда и заполнять вкладку «Приобретенные ценности» пришлось бы вручную. Так что не пренебрегайте возможностями 1С и экономьте свое время!

Вернемся к документу «Списания НДС».

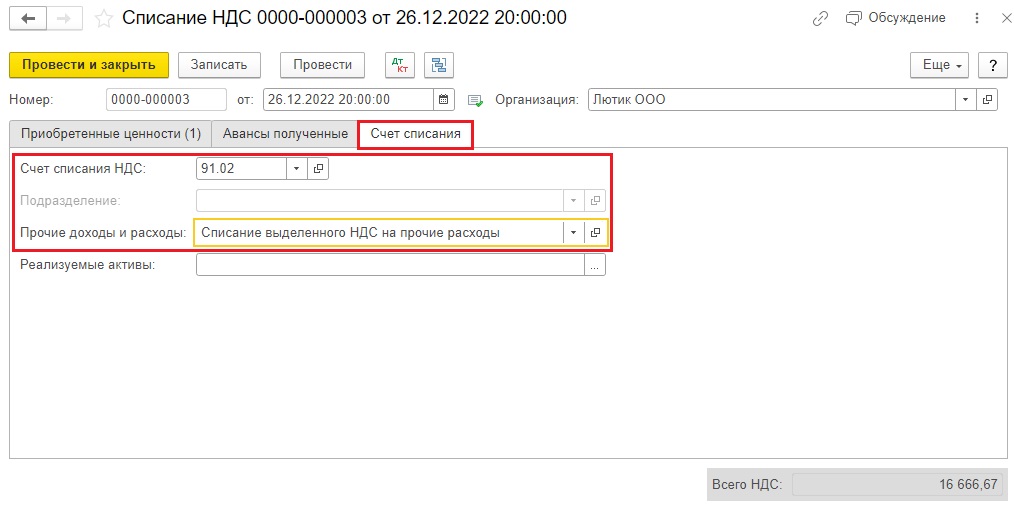

На вкладке «Счет списания» важно выбрать корректный вид «Прочих документов и расходов» с отключенной галочкой «Принимается к НУ».

Проведем документ и посмотрим проводки: НДС не принялся к вычету и списался также на прочие расходы организации на счет 91.02.

Многие организации пытаются отнести такие расходы к представительским и принять их в затратах хотя бы частично, что на наш взгляд является значительным налоговым риском.

Корпоративы не относятся к официальным деловым приемам, в них не участвуют представители других организаций (потенциальные или существующие клиенты), не ведутся переговоры о будущей деятельности либо о поддержании сотрудничества, в этом мероприятии участвуют только работники общества. Данные расходы не направлены на получение экономического эффекта.

Даже если попытаться замаскировать ваш корпоратив под представительские расходы, подготовив приказ, смету, отчет о его проведении, фиктивные приглашения контрагентам, то все равно высока вероятность исключения налоговиками таких расходов из налогооблагаемой базы. Хотя бы на основании того, что вы в конце года проводите эти мероприятия, на котором большинство гостей – ваши сотрудники, а не контрагенты. И как результат - снятие расходов, доначисление налога, пени и штраф.

Да и защитить в судебном порядке правомерность учета данных расходов весьма маловероятно. Арбитражная практика по вопросу учета расходов на корпоративные мероприятия складывается для налогоплательщиков отрицательно. Стоит ли игра свеч – решать только вам.

Затраты на корпоратив в учете компаний на УСН

Состав расходов, учитываемых при упрощенной системе налогообложения, перечислен в ст. 346.16 НК РФ. Он носит ограниченный характер, и в нем нет расходов на новогодний корпоратив и иные праздничные мероприятия. Также нет в нет и затрат на представительские расходы.

Поэтому включить суммы на проведение праздничных мероприятий в КУДиР не получится никаким образом.

Рассмотрим пример с тем же рестораном «Астория». Только теперь ему заплатит 100 тысяч рублей за проведение корпоратива ООО «Росток», применяющее УСН «Доходы минус расходы».

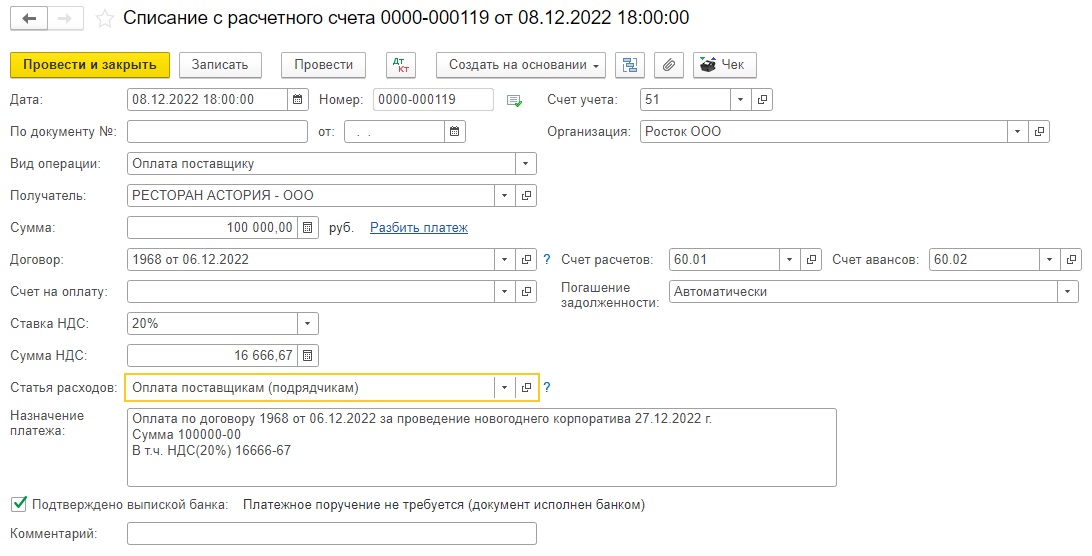

Шаг 1. В разделе «Банк и касса» - «Банковские выписки» проведем оплату ресторану.

Проведем документ и посмотрим его проводки и регистры.

В регистре «Бухгалтерский и налоговый учет» сформировалась стандартная проводка Д 60.02 К 51.

В регистре «Книга учета доходов и расходов (раздел I)» программа отнесла сумму в колонку «Расходы всего».

Для попадания услуг поставщика в КУДиР необходимо выполнение двух условий: услуги оплачены и оприходованы. В нашем примере услуги на проведение праздничных мероприятий не должны попасть в КУДиР, т.к. они не поименованы в закрытом перечне расходов.

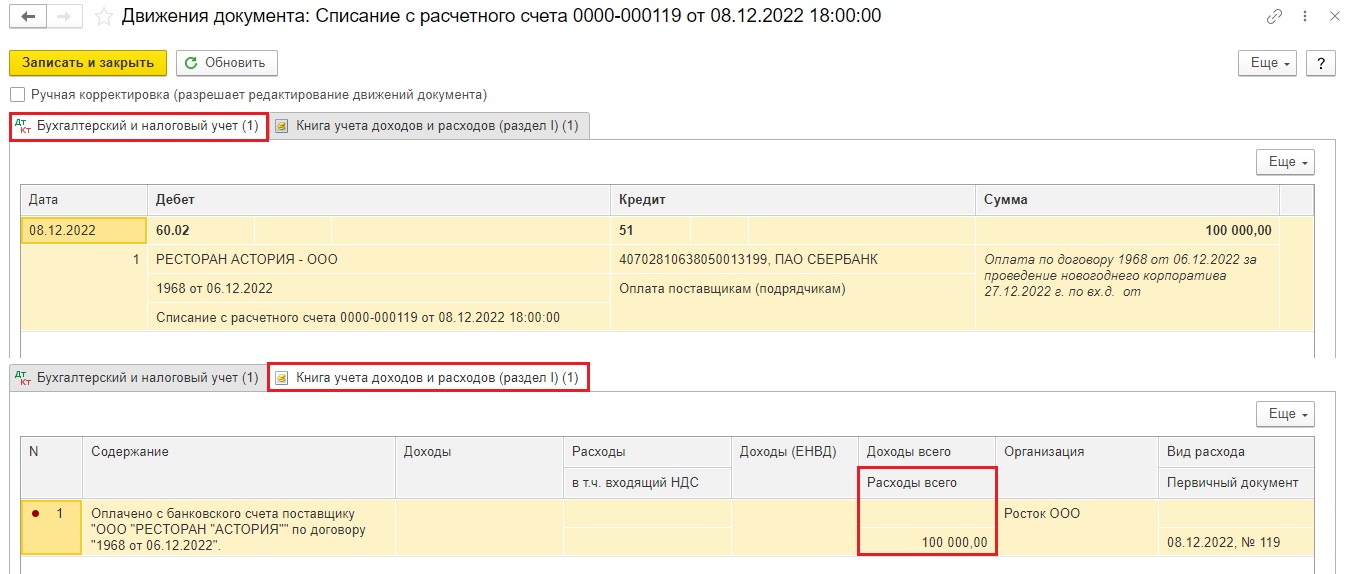

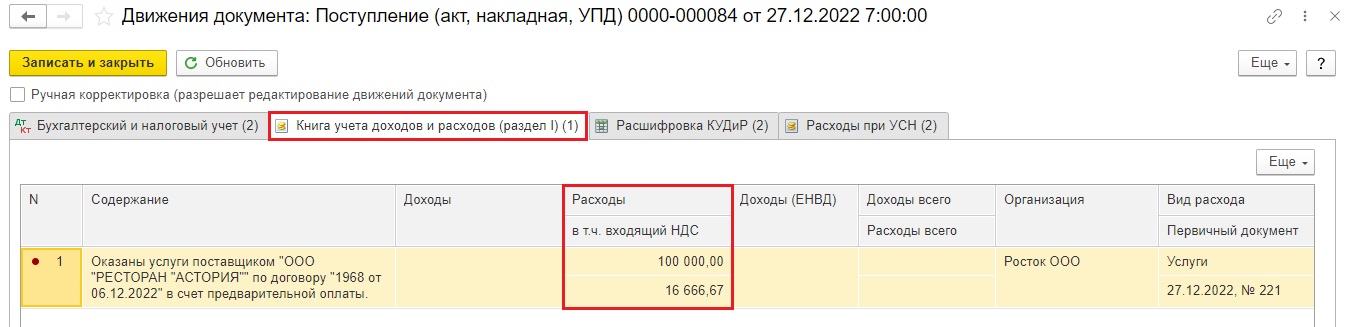

Шаг 2. В разделе «Покупки» - «Поступление (акты, накладные, УПД)» создадим документ «Поступление услуг».

В шапке документа введем номер документа поставщика, наименование контрагента, договор, счета расчетов укажем 60.01 и 60.02, автоматический зачет аванса.

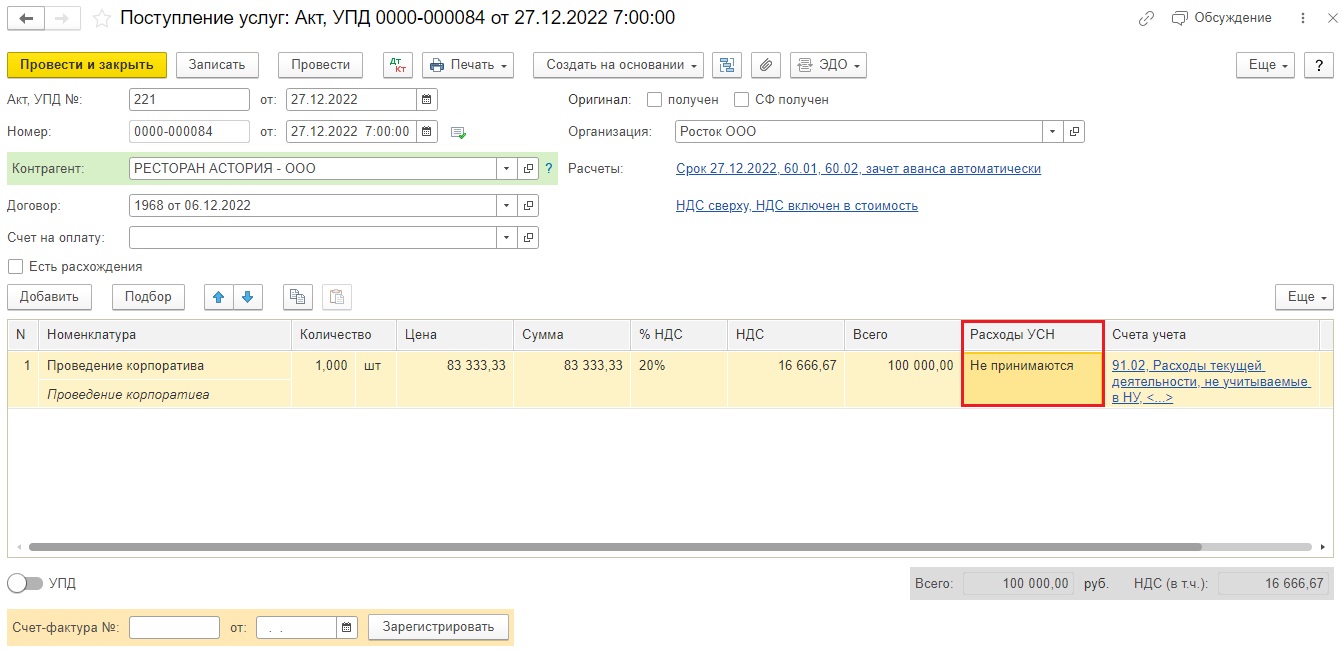

В табличной части документа спишем затраты на счет прочих расходов организации и в колонке «Расходы УСН» укажем, что они «Не принимаются».

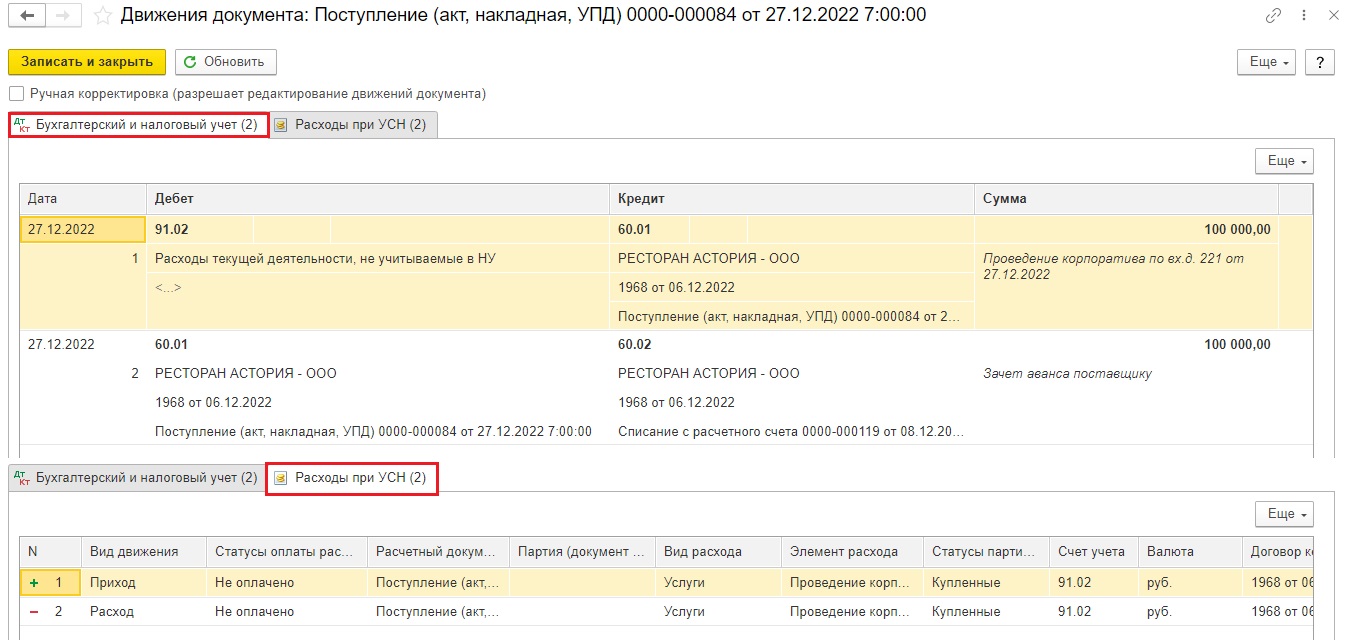

Благодаря этому вся сумма затрат списалась на счет прочих расходов 91.02 и вместо регистра «КУДиР» сформировался служебный регистр «Расходы при УСН».

Напомним, если бы вы указали, что расходы «Принимаются» в колонке «Расходы НУ», то сумма затрат попала бы в КУДиР, что является в данный момент нарушением законодательства.

Автор статьи: Ирина Плотникова

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии

не проще сразу поставить галочку "включать НДС в стоимость"?