Командировочные расходы сверх норм в РСВ на примере 1С: ЗУП

- Опубликовано 03.09.2020 08:07

- Автор: Administrator

- Просмотров: 14565

Ох, и навели мы шумиху предыдущей статьей про отражение в РСВ командировочных расходов в пределах норм. Как показала статистика просмотров многие бухгалтеры об этом не знали. А иногда встречаются ситуации, когда сотруднику начисляются командировочные расходы сверх определенных норм, например, суточные. И встает вопрос: «Как в целях налогообложения правильно отразить их в учете?». Разберем этот вопрос далее.

При отправлении сотрудника в командировку, согласно ст. 168 ТК РФ, работодатель оплачивает ему суточные. Размер суточных зависит от места командировки и определяется предприятием самостоятельно, закрепив в приказе.

Законодательством РФ установлены следующие нормы суточных в сутки:

• в пределах РФ – 700 руб.;

• за границей РФ – не более 2500 руб.

Суточные в пределах данной нормы не облагаются НДФЛ.

Суточные, выплаченные сверх этих норм, подлежат обложению НДФЛ и взносами на ОПС, ОМС и ОСС на случай временной нетрудоспособности и в связи с материнством (письма Минфина от 05.06.2017 № 03-04-06/35510, от 16.03.2017 № 03-15-06/15230).

Страховыми взносами на ОСС от несчастных случаев на производстве и профессиональных заболеваний суточные не облагаются в полной сумме (п. 2 ст. 20.2 Закона от 24.07.1998 № 125-ФЗ).

Продолжим рассматривать наш пример.

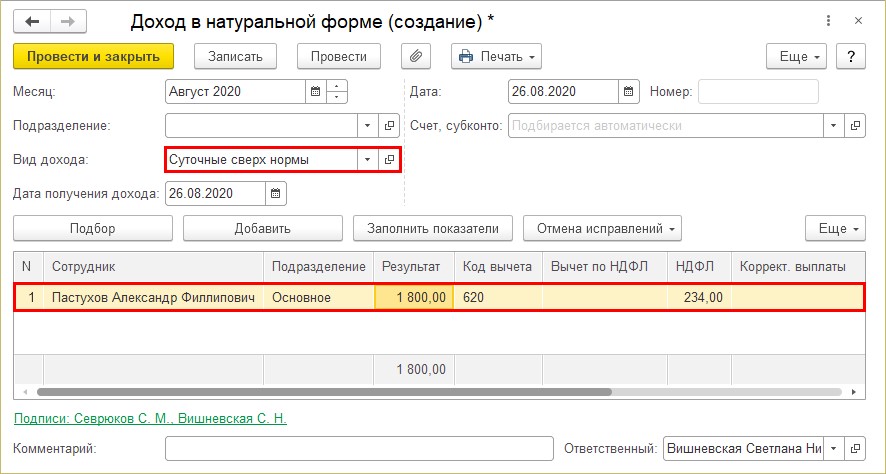

Сотрудник Пастухов А.Ф. направлен в командировку на выставку оборудования «Прогресс» в г. Москва 27-28.08.2020 г. Суточные выплачиваются за 2 суток. Согласно положению о командировках, сотруднику Пастухову А.Ф. дополнительно выплачены суточные свыше нормы в размере 900 руб. за каждый день. Сумма суточных сверх нормы составила 1800 руб. (900 руб. * 2 суток). Отразим это в программе 1С: ЗУП ред. 3.1.

Создадим новое начисление. Порядок действий такой же, как описано выше. Изменим некоторые настройки.

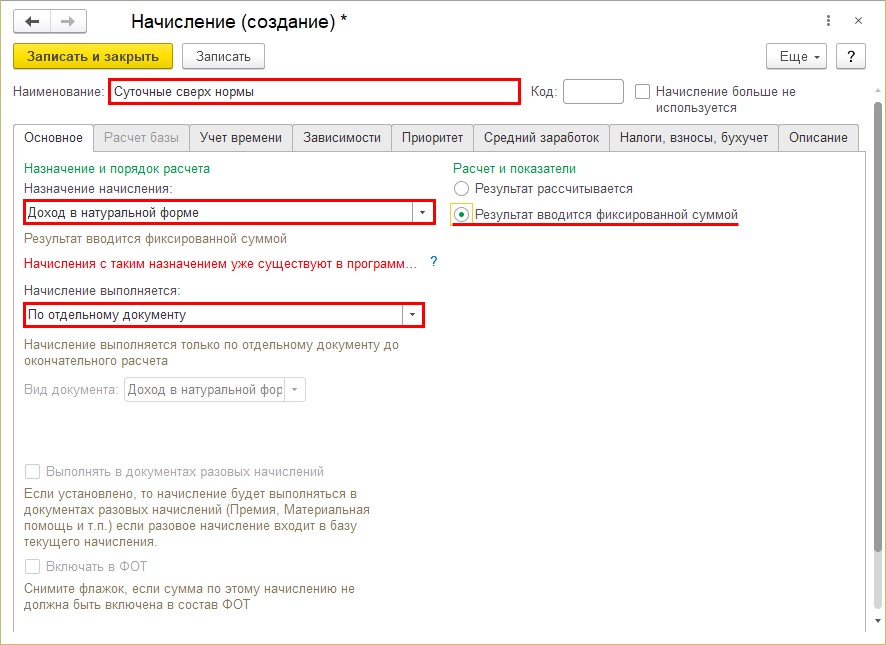

Шаг 1. Данные на закладке «Основное» заполняются аналогично начислению «Командировочные расходы в пределах нормы». Для удобства и наглядности назовем это начисление «Суточные сверх нормы» (вы же можете назвать «Командировочные расходы сверх нормы», делайте как вам удобно).

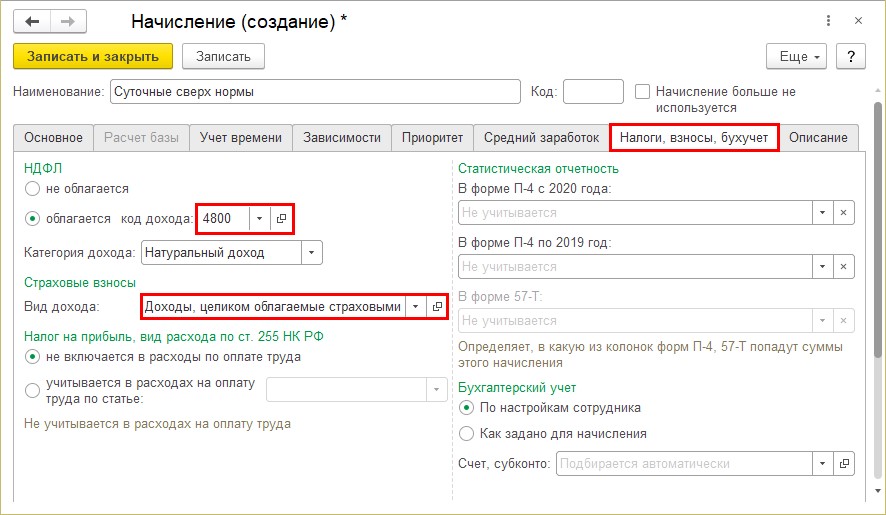

Шаг 2. На закладке «Налоги, взносы, бухучет» определяем параметры обложения суточных.

НДФЛ – облагается (код дохода 4800 – «Иные доходы»);

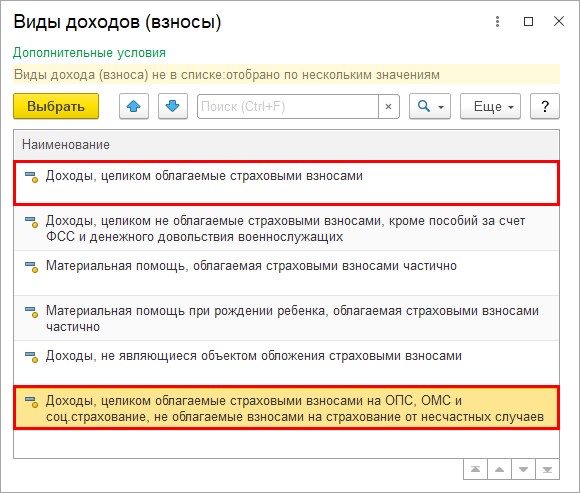

Страховые взносы – «Доходы, целиком облагаемые страховыми взносами…».

Выбор варианта обложения страховыми взносами зависит от того, прописаны ли суммы превышения нормы суточных в положении предприятия. Если нет, то выбирается первый вариант, если прописаны – второй вариант.

Сохраните начисление. Перейдем к вводу документа.

Шаг 3. Создайте документ «Доход в натуральной форме» в разделе «Зарплата» - «Натуральные доходы».

Укажите вид дохода – «Суточные сверх нормы», выберите сотрудника и введите сумму.

Программа автоматически установит «Код вычета» и рассчитает НДФЛ.

Проведите документ.

После данных манипуляций создайте начисление зарплаты и взносов. В этом документе рассчитаются взносы как с основной зарплаты сотрудника, так и с суточных сверх норм.

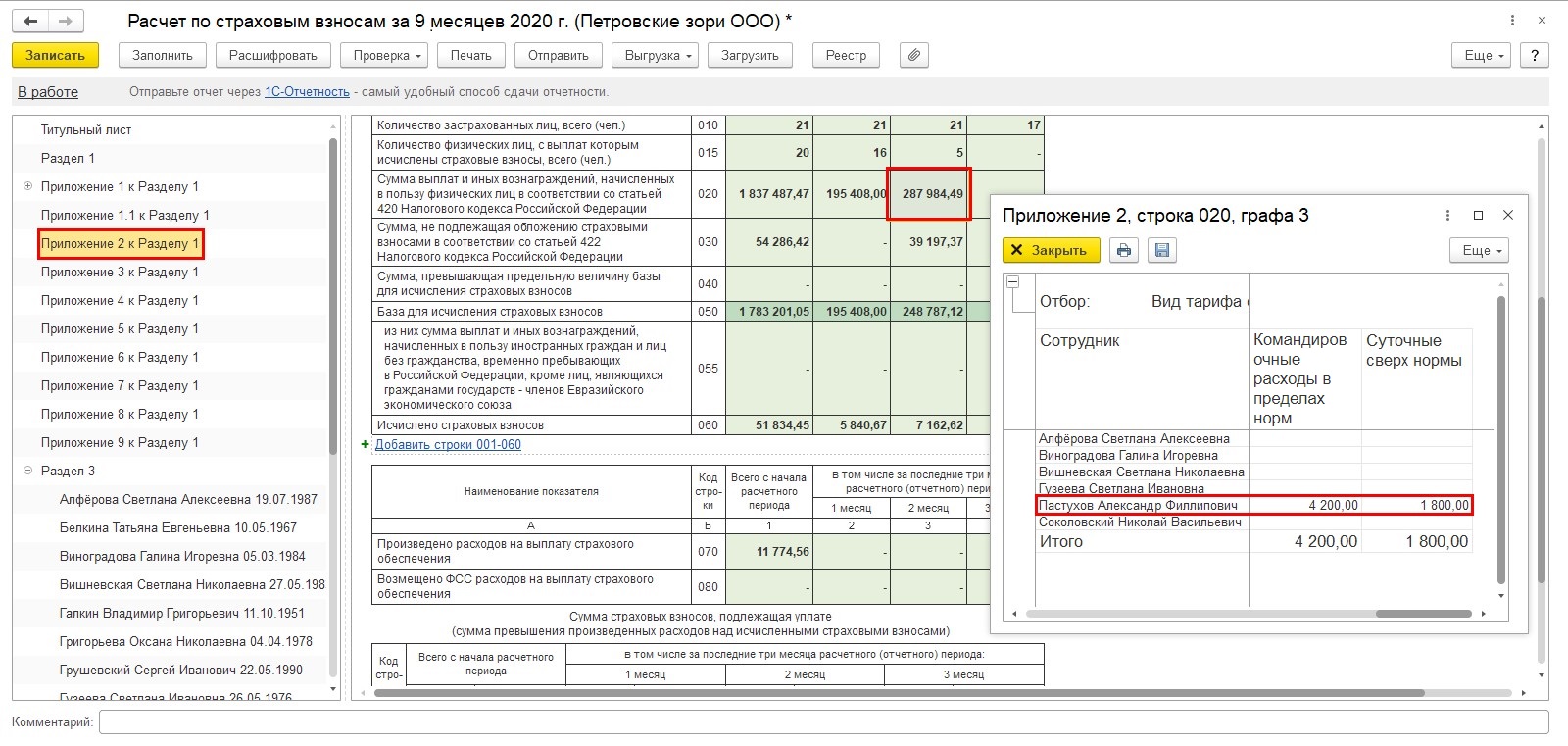

Посмотрим, как отразится это в расчете по страховым взносам.

Сформируем отчет в разделе «Отчетность, справки» - «1С-Отчетность».

Напомним, что оплата командировочных расходов в пределах норм и сверх норм (облагаемые страховыми взносами и НДФЛ) будут отражены по следующим строкам:

• 030 подраздела 1.1 и подраздела 1.2 Приложения 1 к разделу 1;

• по строке 020 Приложения 2 к разделу 1;

• по строке 140 подраздела 3.2.1 раздела 3.

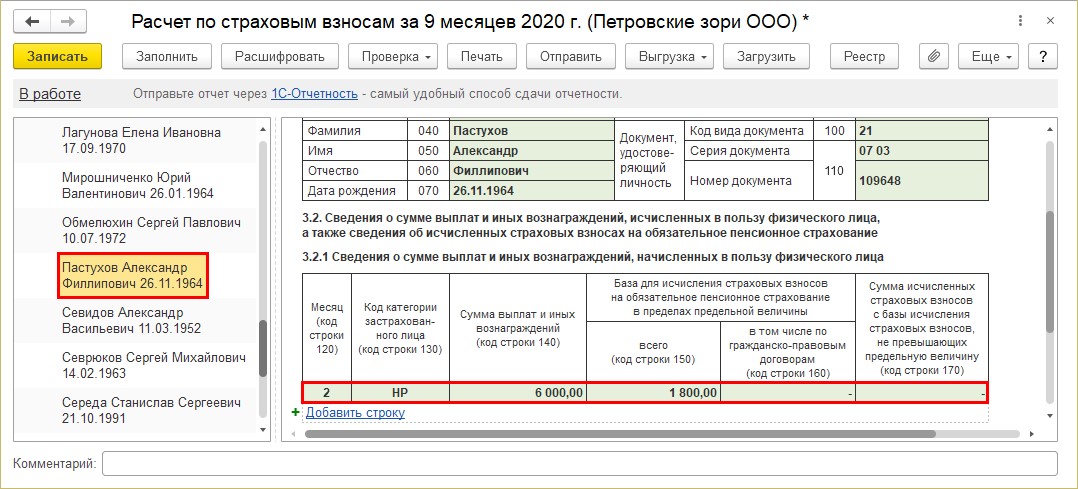

Откройте раздел 3 отчета.

В строке 140 3 раздела отражена общая сумма суточных, выплаченных сотруднику, а в строке 150 – сумма суточных, облагаемая страховыми взносами.

Автор статьи: Ольга Круглова

Понравилась статья? Подпишитесь на рассылку новых материалов