Материальная помощь в размере 4000 рублей в 1С: ЗУП ред. 3.1

- Опубликовано 11.10.2024 15:30

- Автор: Administrator

- Просмотров: 16626

Данный вид материальной помощи работникам, к слову самой популярной среди организаций, мы уже разбирали в 1С: Бухгалтерии предприятия ред. 3.0. В той публикации мы подробно расписали какой счет корректнее использовать для начисления материальной помощи и показали 2 варианта начисления: с использованием счета 70 и 73. Сегодня пришла пора сделать аналогичный разбор для 1С: ЗУП ред. 3.1. Также поговорим как о технической ошибке в начислении материальной помощи, из-за которой по мнению налоговиков некорректно заполняется расчет по страховым взносам, так и о способе ее исправления.

Напомним, что материальная помощь в размере 4000 рублей в год не облагается страховыми взносами и НДФЛ, поэтому так популярна среди работодателей.

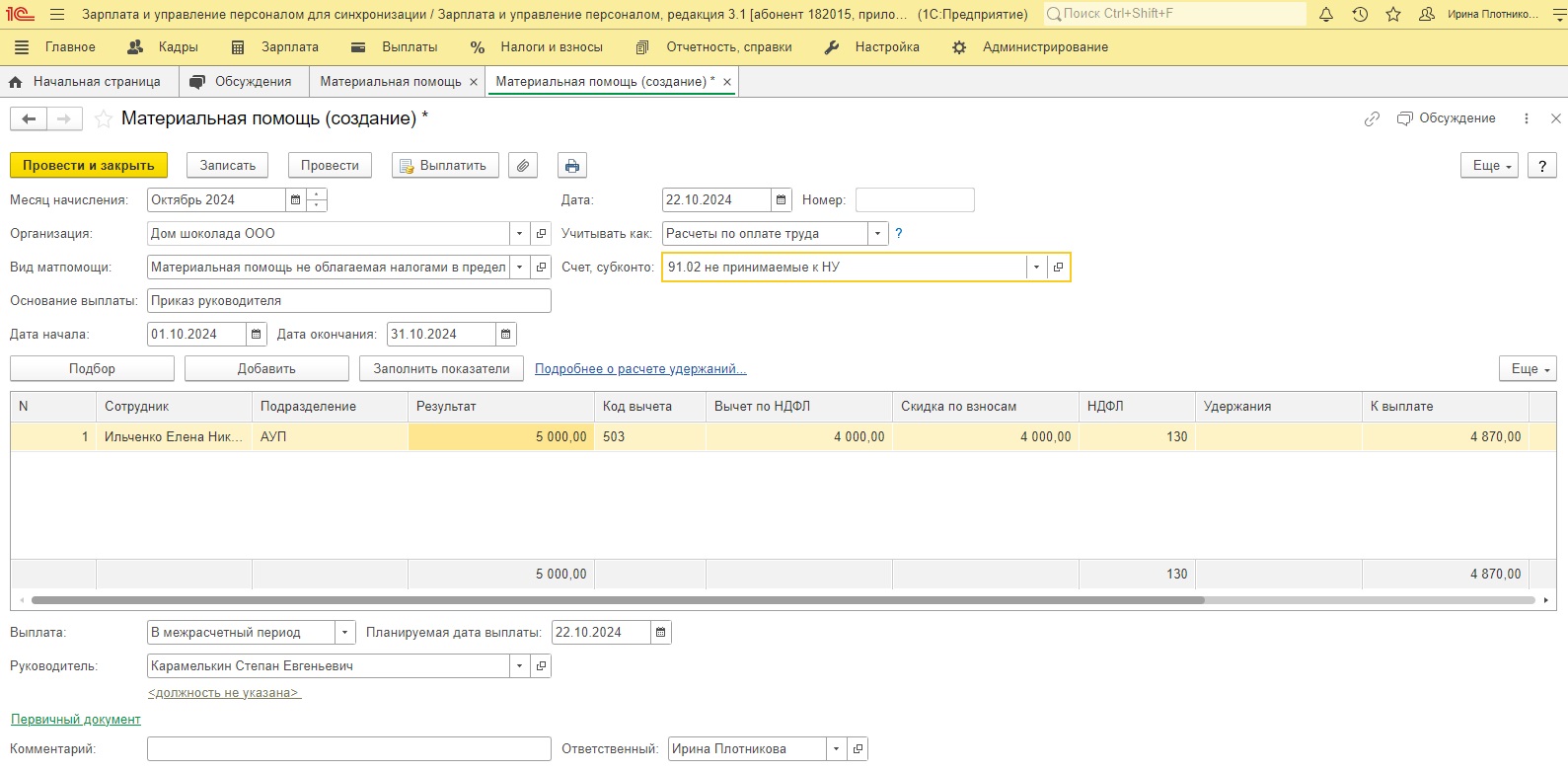

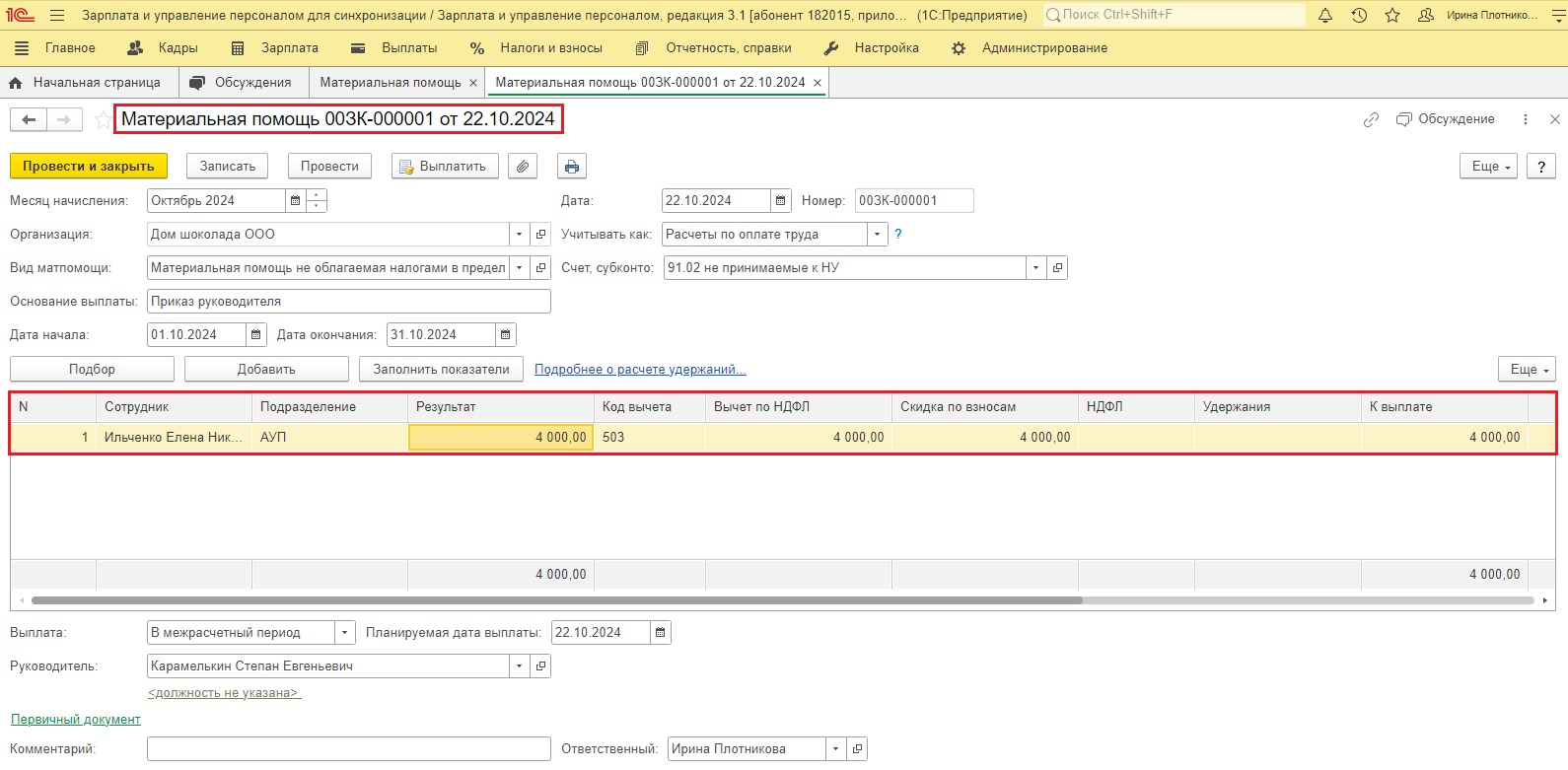

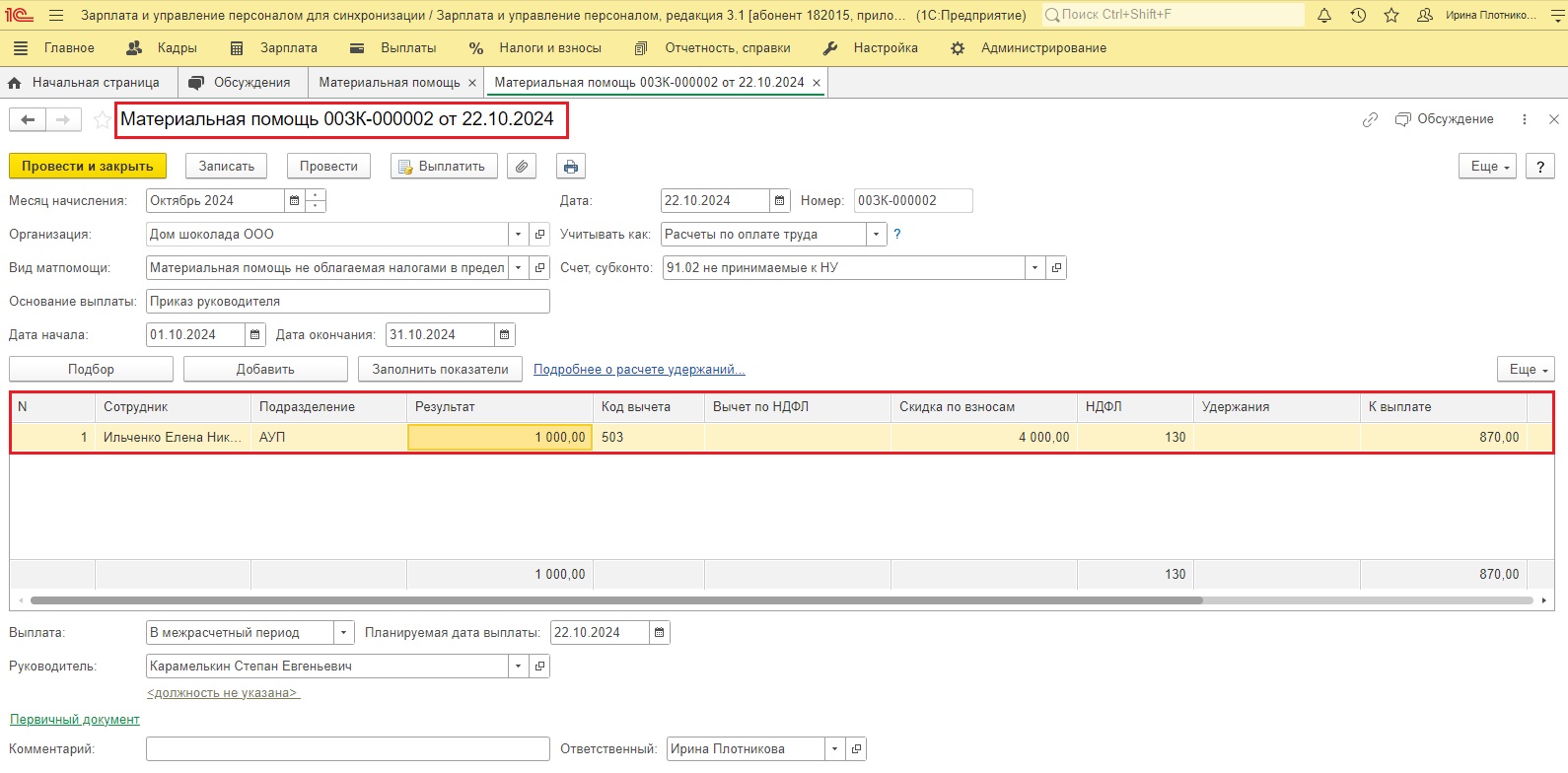

Будем рассматривать практический пример: сотруднице ООО «Дом шоколада» Ильченко Е.Н. нужно начислить материальную помощь в размере 5000 рублей.

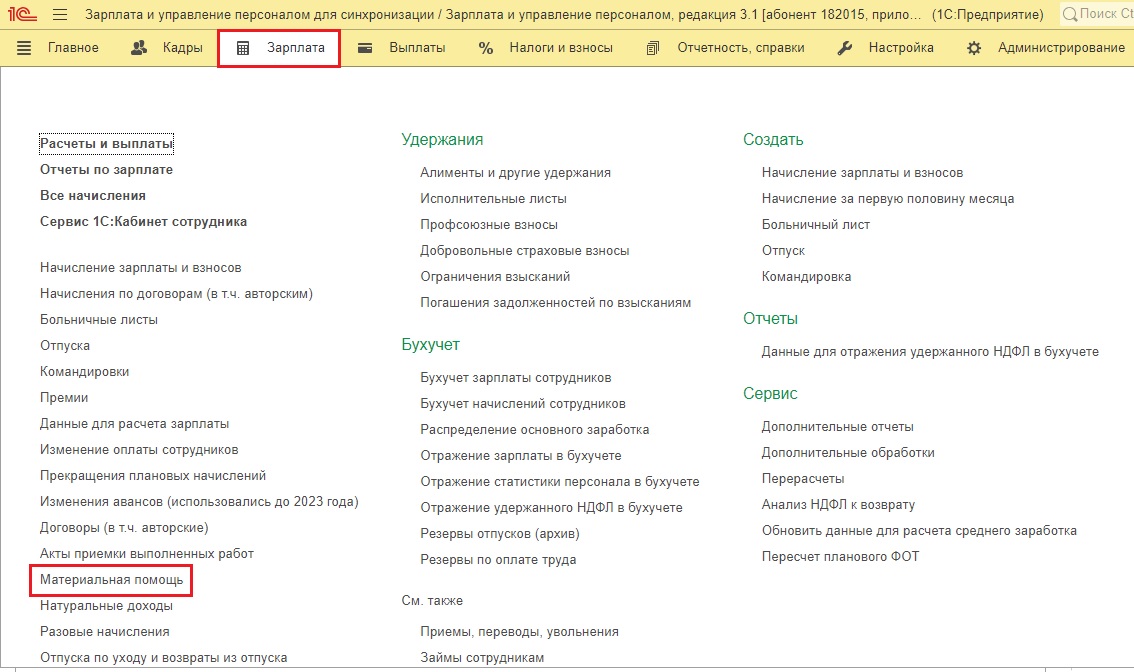

Итак, в 1С: ЗУП ред. 3.1 для начисления материальной помощи используют одноименный документ в разделе меню «Зарплата».

Создадим новый документ «Материальная помощь».

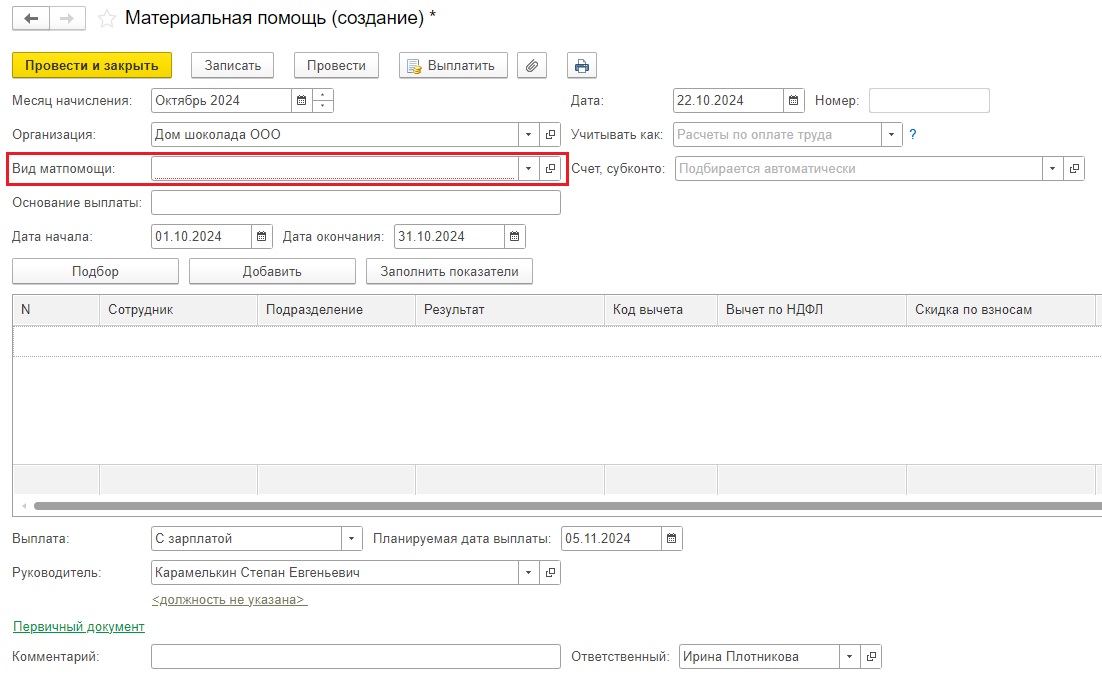

По строке «Вид матпомощи» важно создать новое начисление или же выбрать верное из имеющихся в вашей базе 1С.

В нашем примере создадим новое начисление.

Чтобы его отличать от всех остальных видов материальной помощи назовем его «Материальная помощь не облагаемая налогами в пределах 4000 рублей».

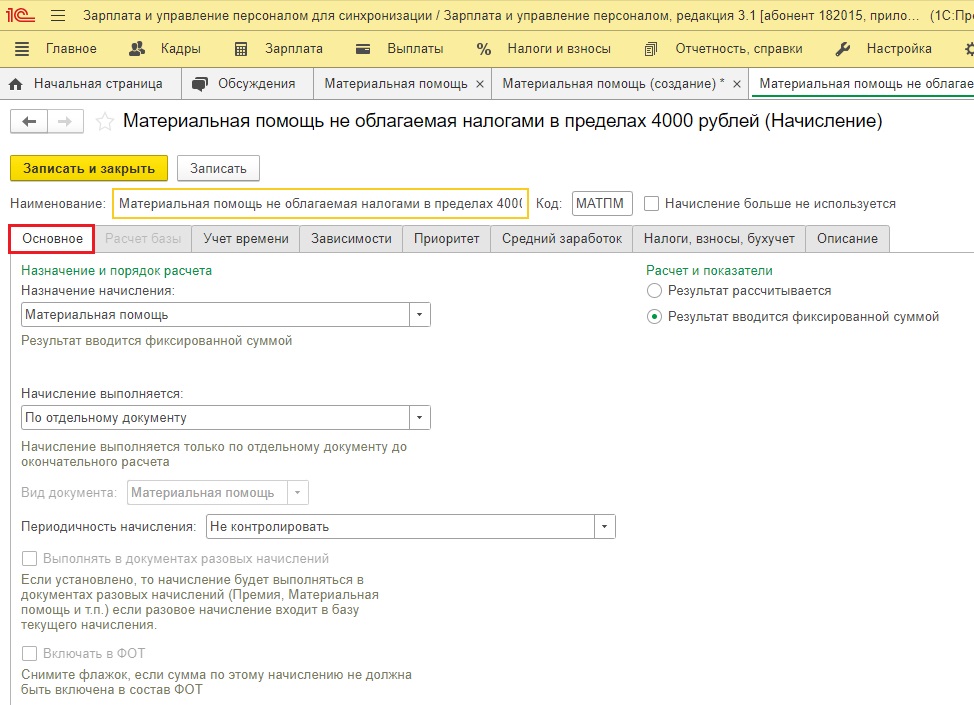

На вкладке «Основное» укажем, что назначение и порядок расчета производится как «Материальная помощь», начисление выполняется по отдельному документу и результат вводится фиксированной суммой.

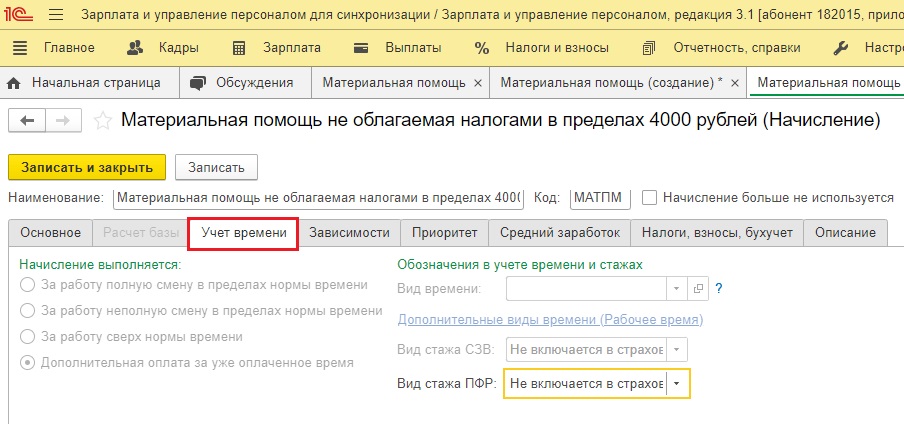

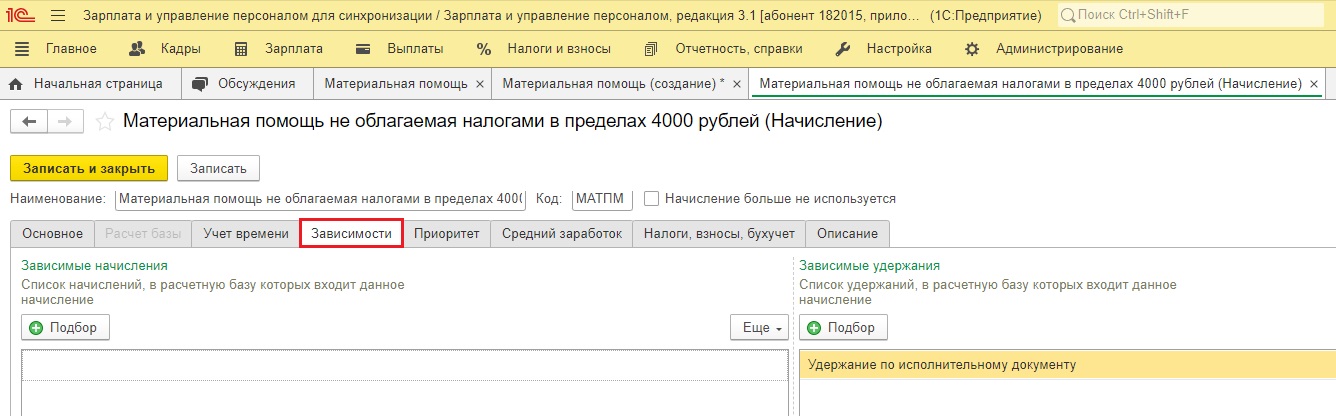

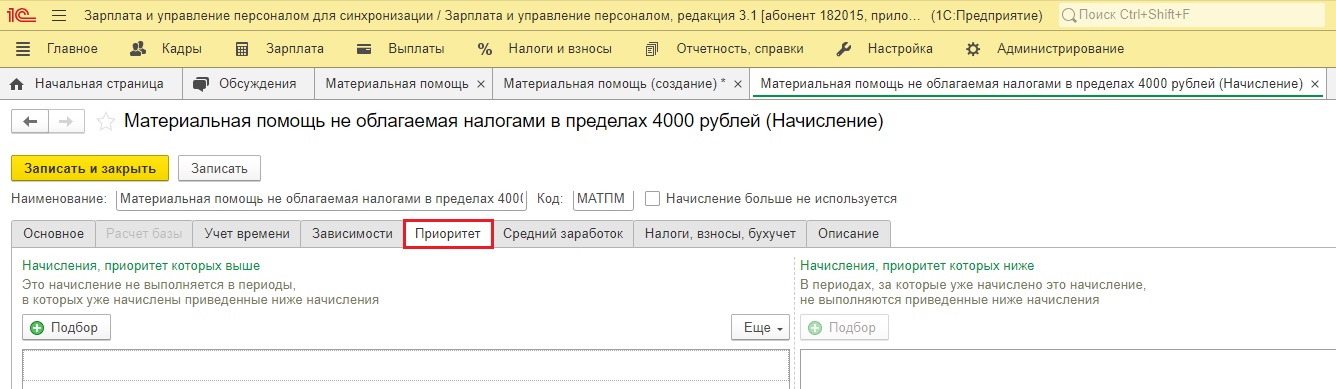

Вкладки «Учет времени», «Зависимости», «Приоритет» заполняются автоматически. Их можно оставить как есть.

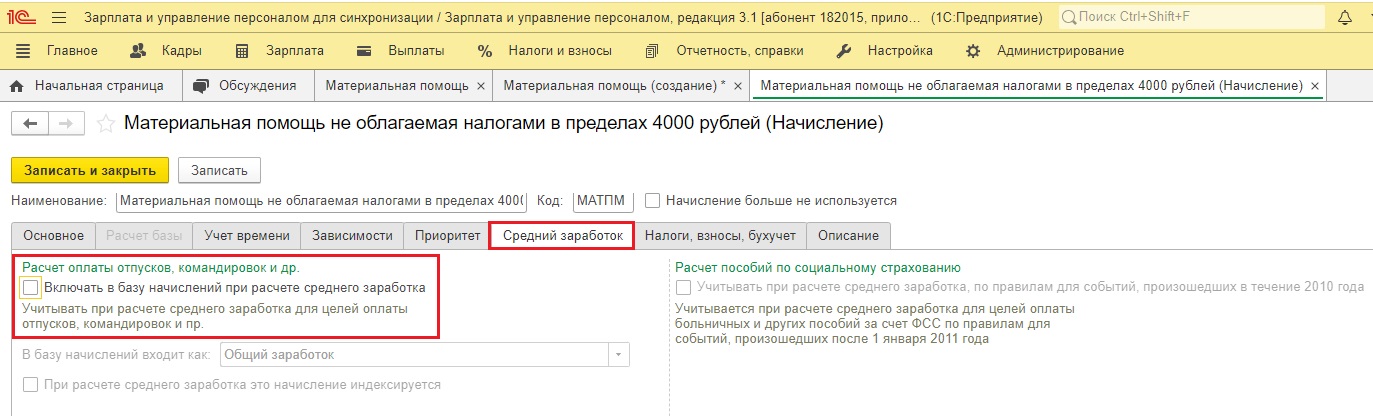

Уделим внимание вкладке «Средний заработок».

Согласно законодательства материальную помощь при расчете среднего заработка не учитывают, так как она не относится к действующей в организации системе оплаты труда, а является выплатой социального характера (п. 3 Положения о средней заработной плате).

Исключением является так называемая «Материальная помощь к отпуску» (единовременные выплаты работникам при предоставлении им ежегодного отпуска) при условии, что она предусмотрена трудовым и (или) коллективным договором, зависит от размера заработной платы и соблюдения трудовой дисциплины, то есть связана с выполнением физическим лицом его трудовой функции. Такая материальная помощь является элементом системы оплаты труда (Письма Минфина России от 02.09.2014 N 03-03-06/1/43912, от 24.09.2012 N 03-11-06/2/129, Постановление Президиума ВАС РФ от 30.11.2010 N 4350/10). Следовательно, она учитывается при расчете среднего заработка (п. 2 Положения о средней заработной плате).

Мы сейчас начисляем обычную материальную помощь, а не материальную помощь к отпуску, поэтому на вкладке «Средний заработок» никаких галочек не ставим.

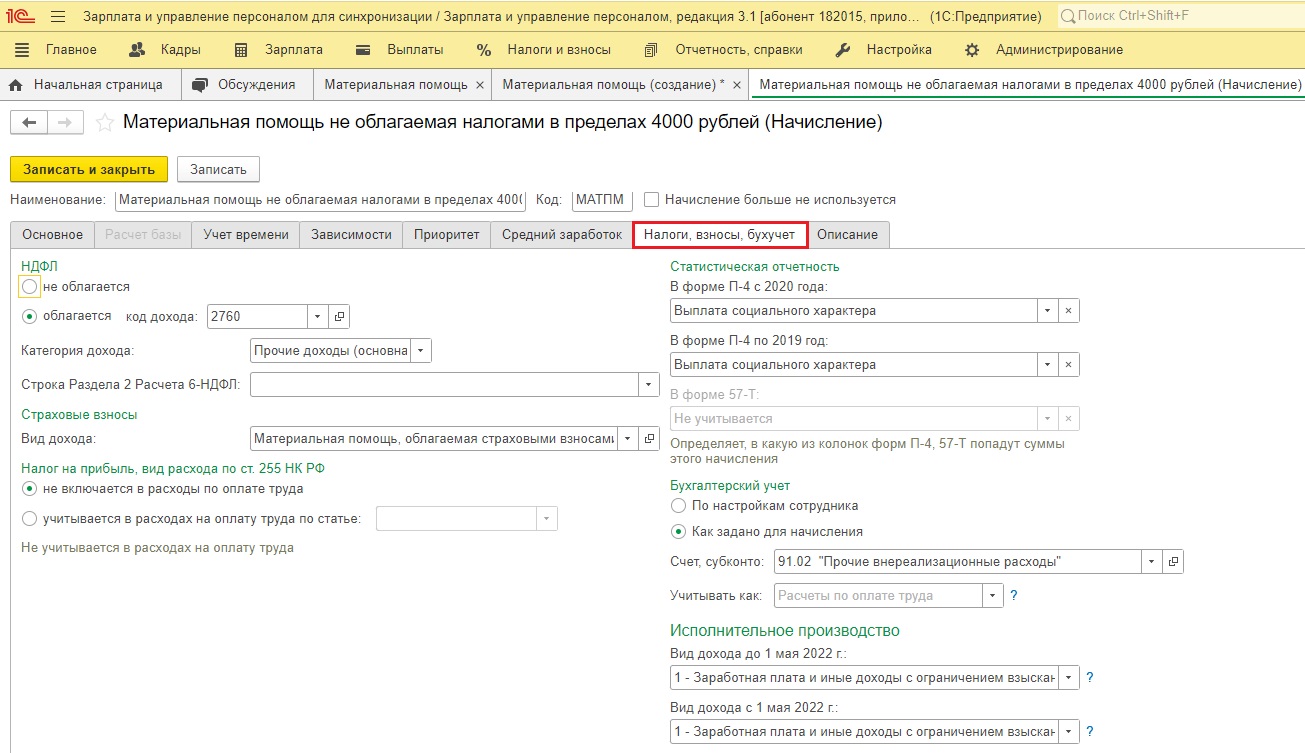

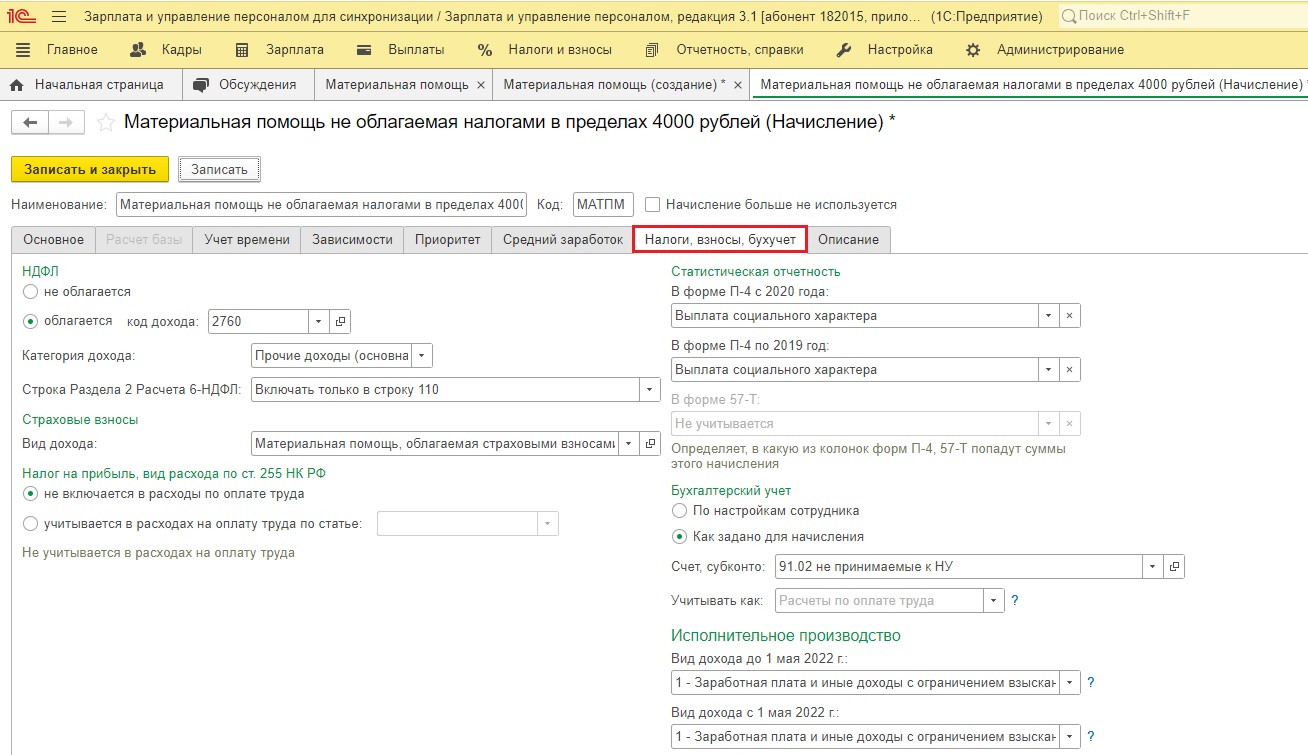

Особое внимание стоит уделить настройке вкладки «Налоги, взносы, бухучет».

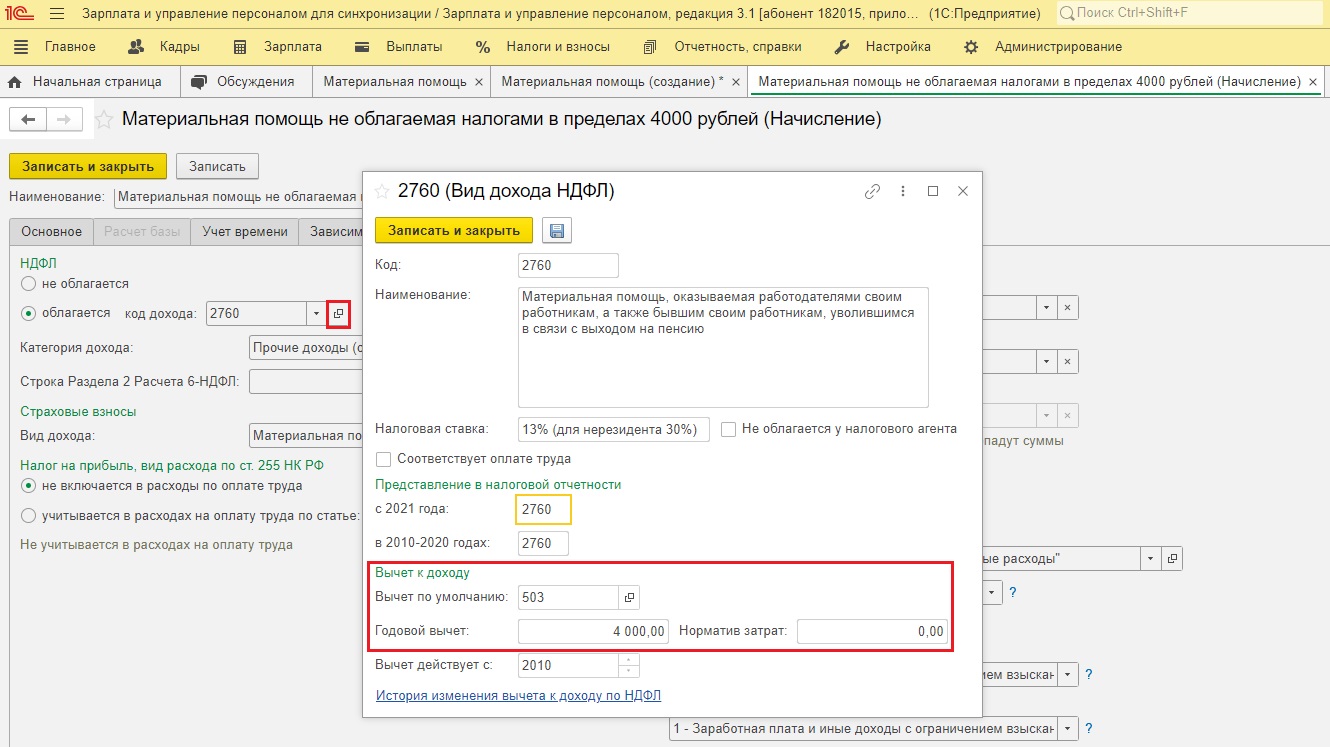

В строке «НДФЛ» укажем значение «Облагается» по коду дохода 2760.

Если раскрыть подробности по коду дохода 2760, то вы увидите, что тут заложен автоматический годовой вычет 4000 рублей, который как раз не облагается НДФЛ и страховыми взносами.

О чем это говорит?

Если у вас начисление материальной помощи не 4000 рублей, а, например, 5000 рублей и больше, то именно этот вид начисления материальной помощи и нужно использовать. То есть не надо создавать два начисления в списке начислений: отдельное начисление для материальной помощи в пределах 4000 рублей, и отдельное начисление для любых сумм материальной помощи свыше 4000 рублей. Этого не требуется!!!

Программа сама поймет, что по коду дохода 2760 в течение года 4000 рублей не надо ничем облагать, а на остальные суммы свыше 4000 рублей по коду дохода 2760 автоматически начислятся НДФЛ и страховые взносы.

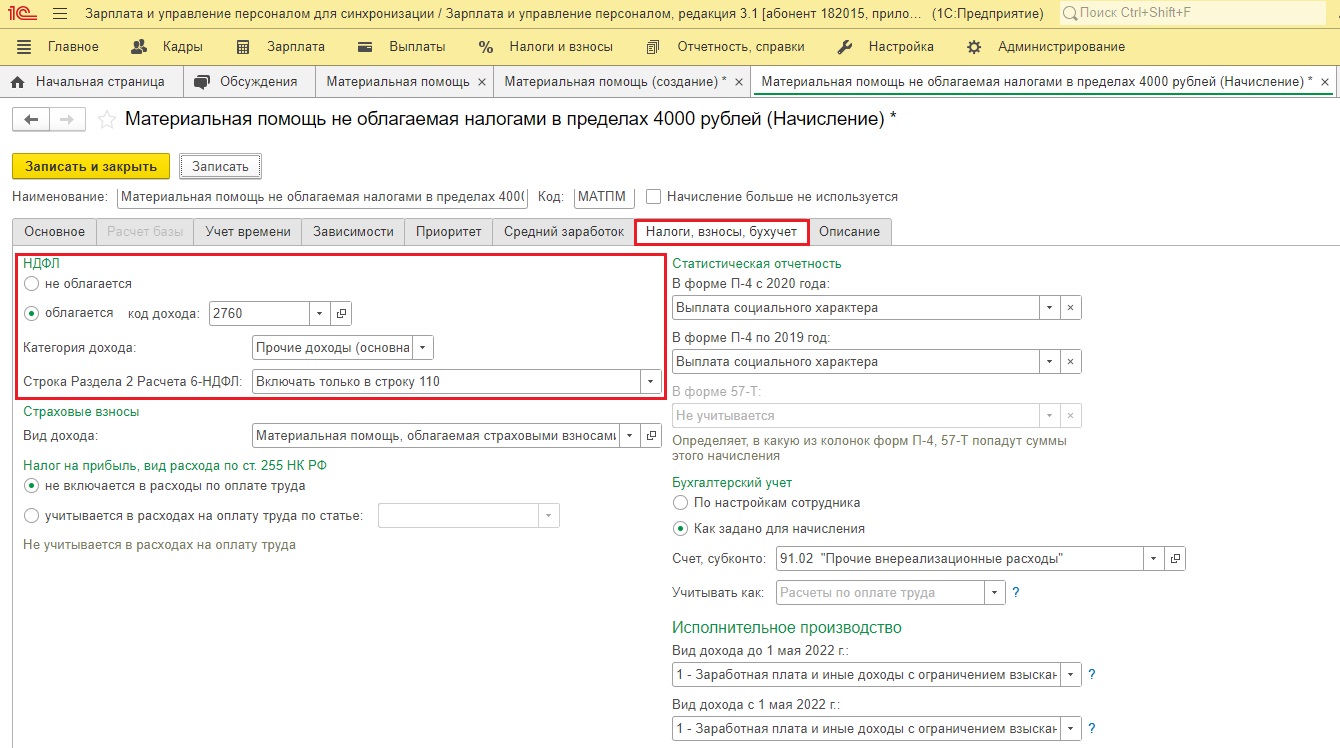

В строке «Категория дохода» выберем значение «Прочие доходы (основная налоговая база)».

В поле «Строка 2 Раздела 2 Расчета 6-НДФЛ» выберем значение «Включать только в строку 110».

В итоге блок настроек по НДФЛ должен выглядеть так:

Далее в пункте «Страховые взносы» укажем вид дохода «Материальная помощь, облагаемая страховыми взносами частично».

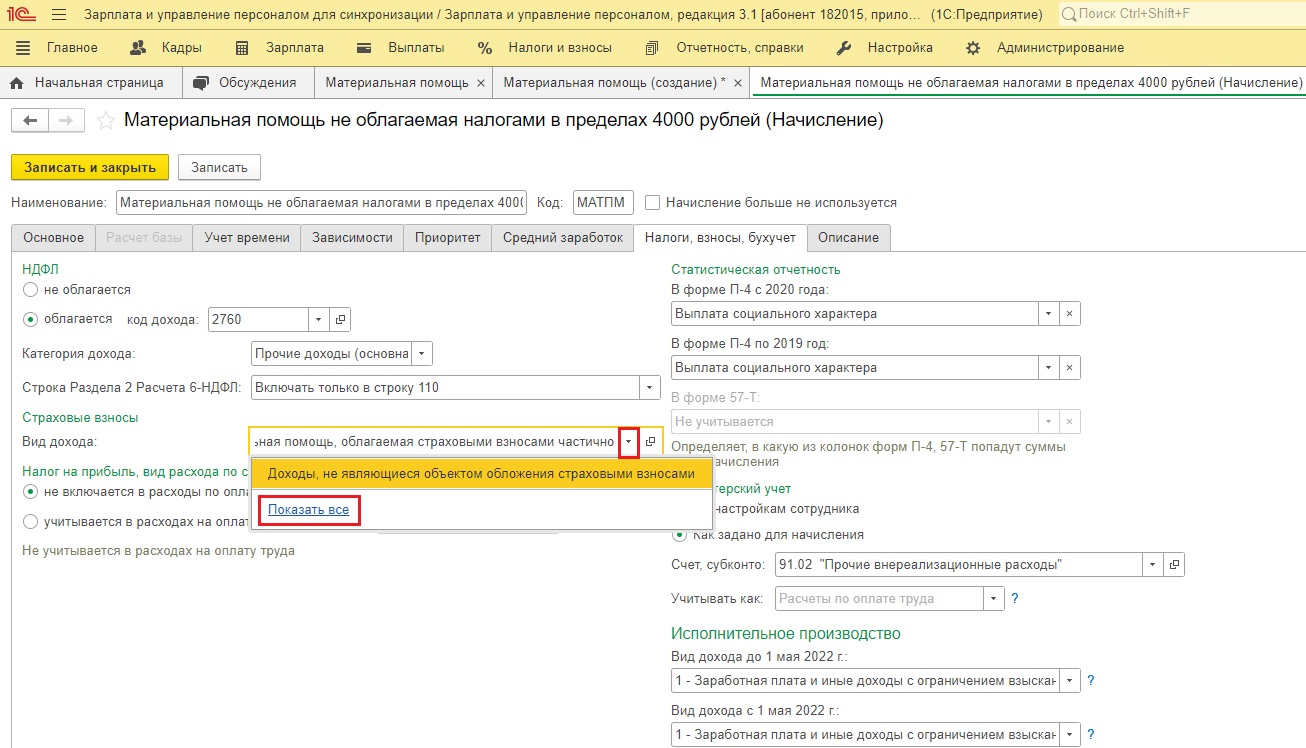

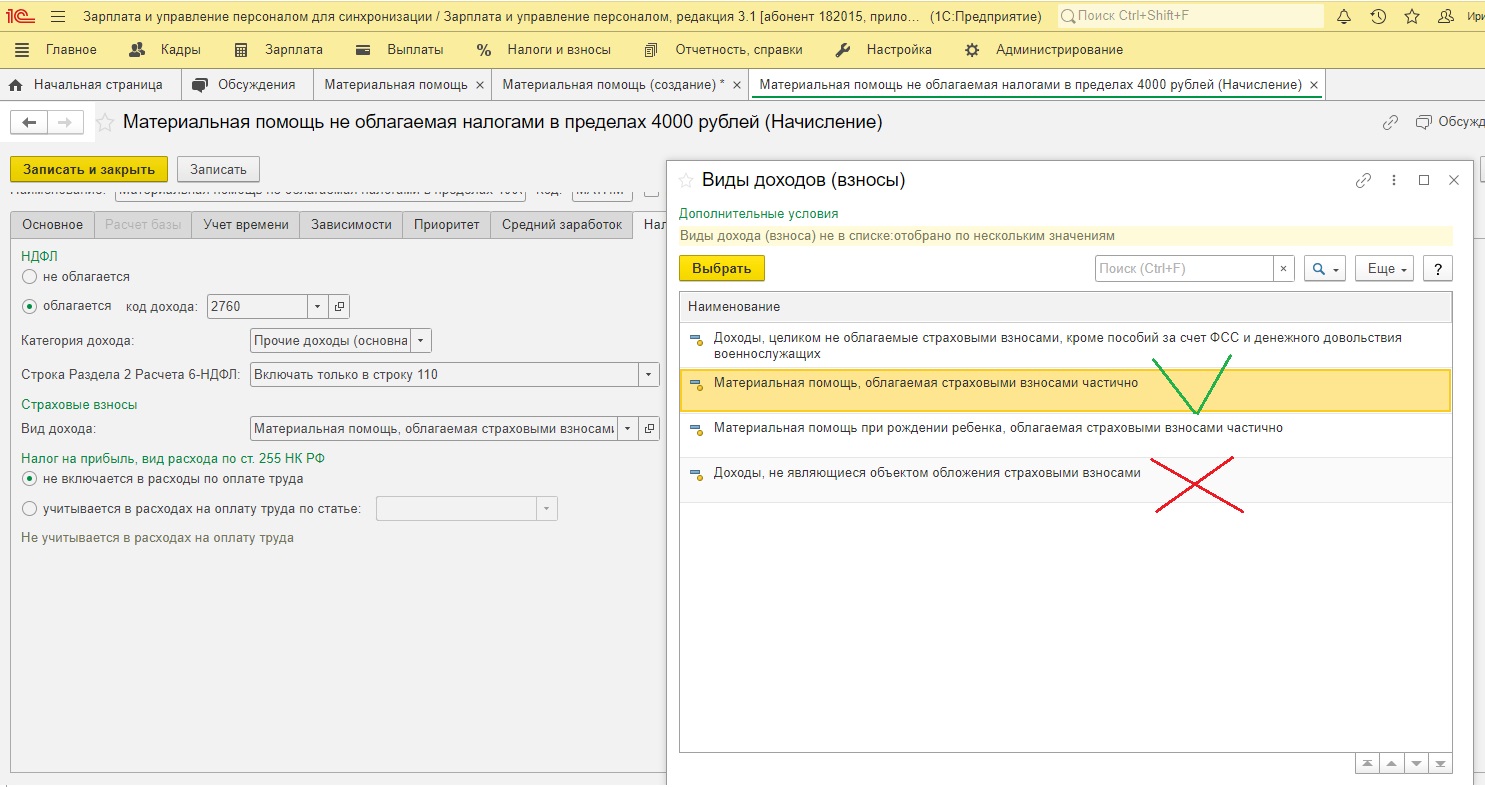

Почему именно этот вид дохода?

Очень многие бухгалтеры на этом этапе допускают ошибку, считая, что раз материальная помощь в пределах 4000 рублей не облагается страховыми взносами, то нужно ставить вид дохода «Доходы, не являющиеся объектом обложения страховыми взносами». Это не так!

При выборе значения «Доходы, не являющиеся объектом обложения страховыми взносами», программа никогда на такое начисление не начислит страховые взносы, хоть в размере 4000 рублей, хоть в размере 10000 рублей. Поэтому будьте внимательны!

Такую материальную помощь по законодательству нельзя принять к расходам по налогу на прибыль, поэтому в строке «Налог на прибыль, вид расхода по ст. 255 НК РФ» выберем значение «Не включается в расходы по оплате труда».

С настройками начисления вида материальной помощи, не облагаемой налогами и страховыми взносами в пределах 4000 рублей, закончили.

В строке «Вид матпомощи» укажем корректное начисление, заполним поле «Основание выплаты».

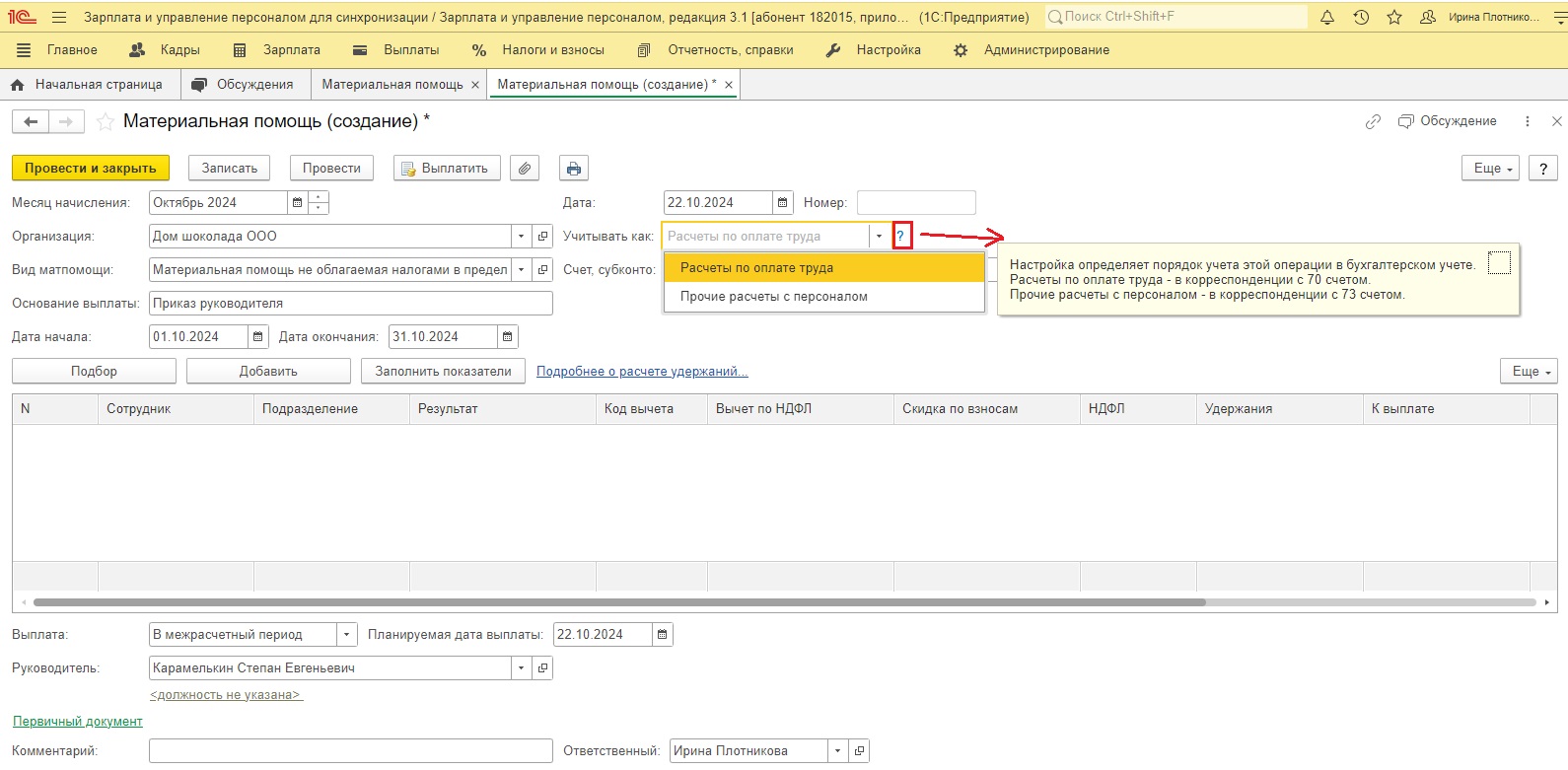

Далее важно верно выбрать корреспондирующий счет учета материальной помощи в строке «Учитывать как».

Если нажать на вопросительный знак, то программа выдаст подсказку, что при выборе позиции «Расчеты по оплате труда» после синхронизации данных 1С: Бухгалтерии предприятия корреспондирующий счет будет 70 (т.е. проводка будет Д 91.02 К 70), а при выборе значения «Прочие расчеты с персоналом» корреспондирующий счет будет 73.03 (т.е. проводка будет Д 91.02 К 73.03).

Мы выберем позицию «Расчеты по оплате труда».

Переходим к заполнению табличной части.

Казалось бы, осталось сделать совсем немного: ввести сотрудника, указать сумму начисления 5000 рублей, программа сама посчитает НДФЛ только с 1000 рублей и укажет корректную сумму к выплате. Так нужно делать только тем организациям и ИП, кто не относится к субъектам малого предпринимательства!

Если вы относитесь к СМП, то есть состоите в этом реестре, то вам такой способ может не подойти!

Почему? Сейчас расскажем.

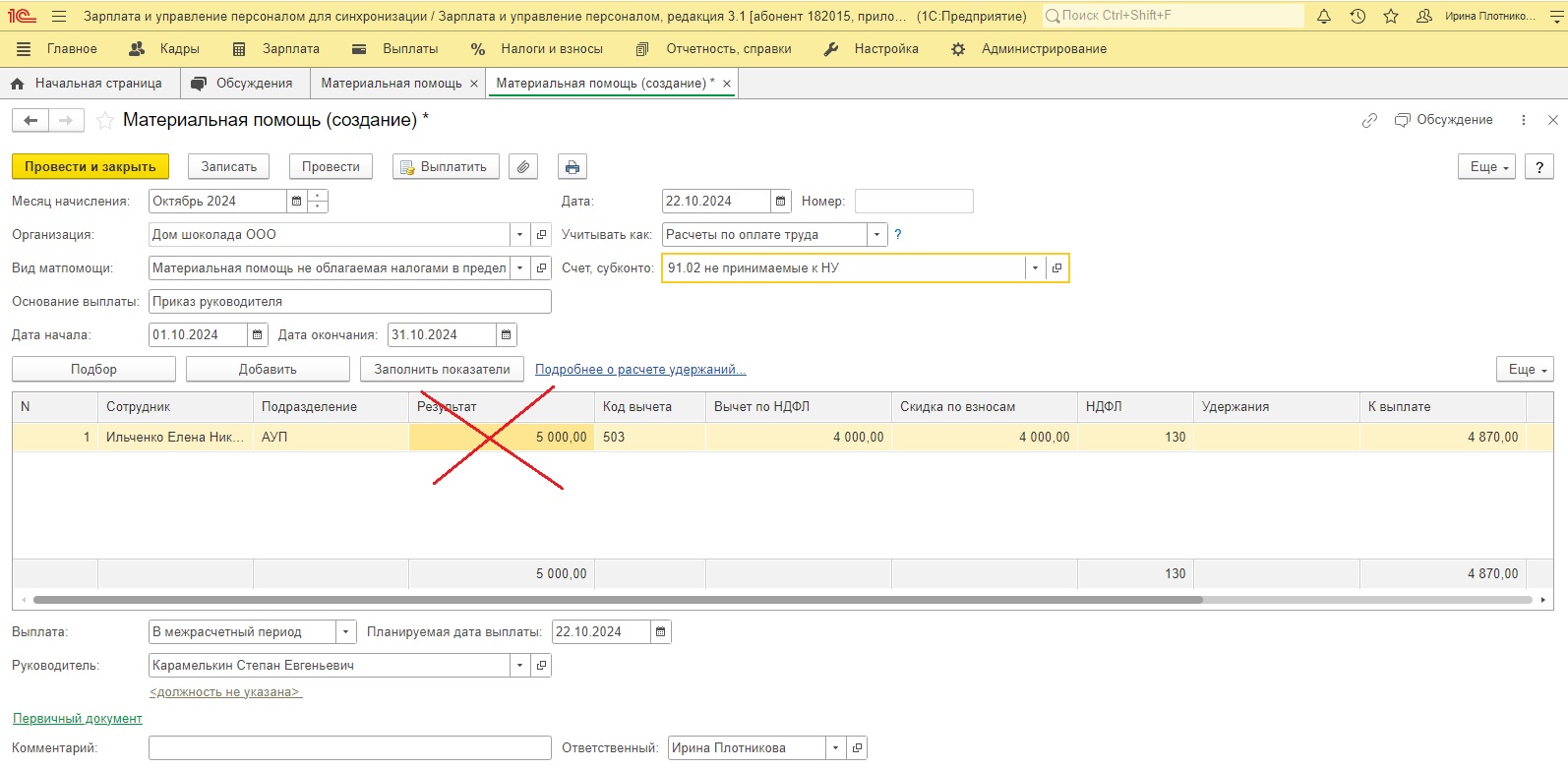

Если в организации, применяющей льготный тариф для субъектов малого и среднего бизнеса, начислить сотруднику частично облагаемую материальную помощь, то взносы будут рассчитаны корректно, но в Расчете по страховым взносам произойдет некорректное отражение скидки по материальной помощи по основному и льготному тарифам, т.е. программа разделит эту материальную помощь на оба тарифа. Бухгалтеры отмечают, что им приходят письма с ФНС с просьбой подать уточняющий РСВ, так как по мнению налоговиков вся сумма необлагаемой материальной помощи должна быть отнесена в отчете к основному тарифу с кодом 01, а не дробиться на два тарифа.

Единственный вариант сделать это автоматически в 1С: ЗУП ред. 3.1 – это ввести несколько документов материальной помощи: один на сумму ровно 4000 рублей, а второй на оставшуюся сумму (в нашем примере это 1000 рублей (5000-4000).

Только так произойдет распределение сумм в РСВ согласно позиции налоговиков.

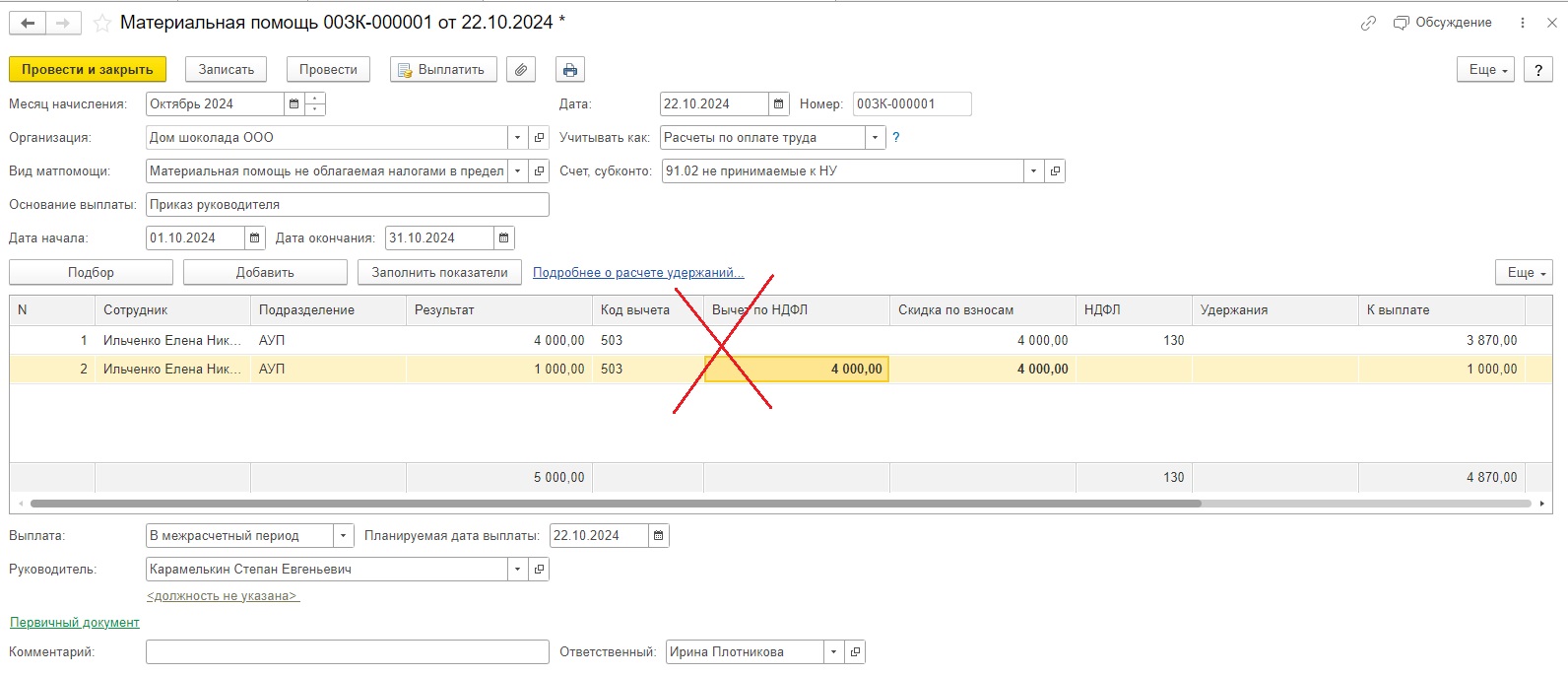

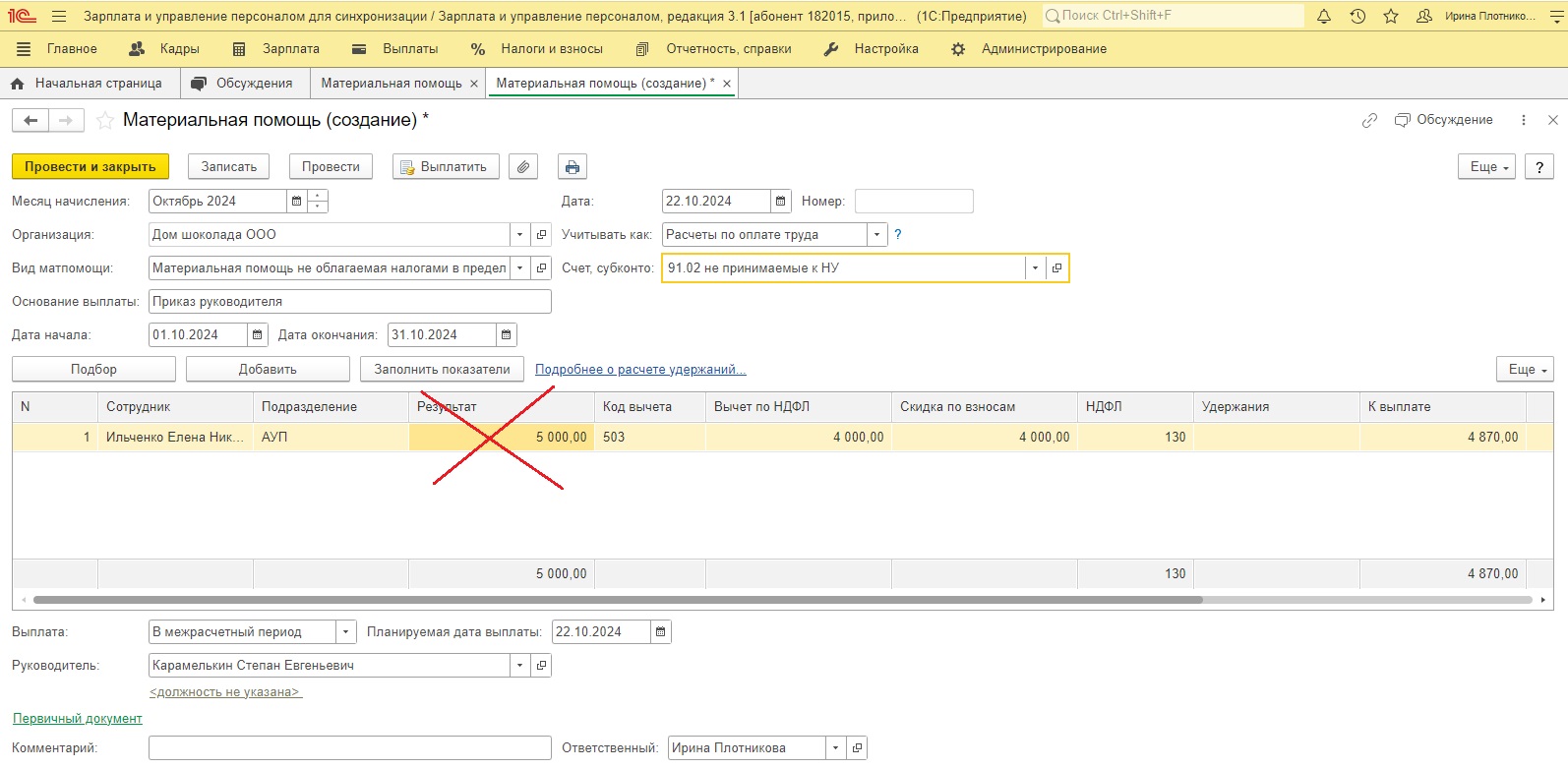

Еще раз обращаем ваше внимание, что никакие другие способы не работают:

- ни разбивка сумм на несколько внутри одного документа материальной помощи,

- ни ввод единой суммы в одном документе.

Только ввод нескольких документов начисления материальной помощи поможет избежать «письма счастья» от контроллеров.

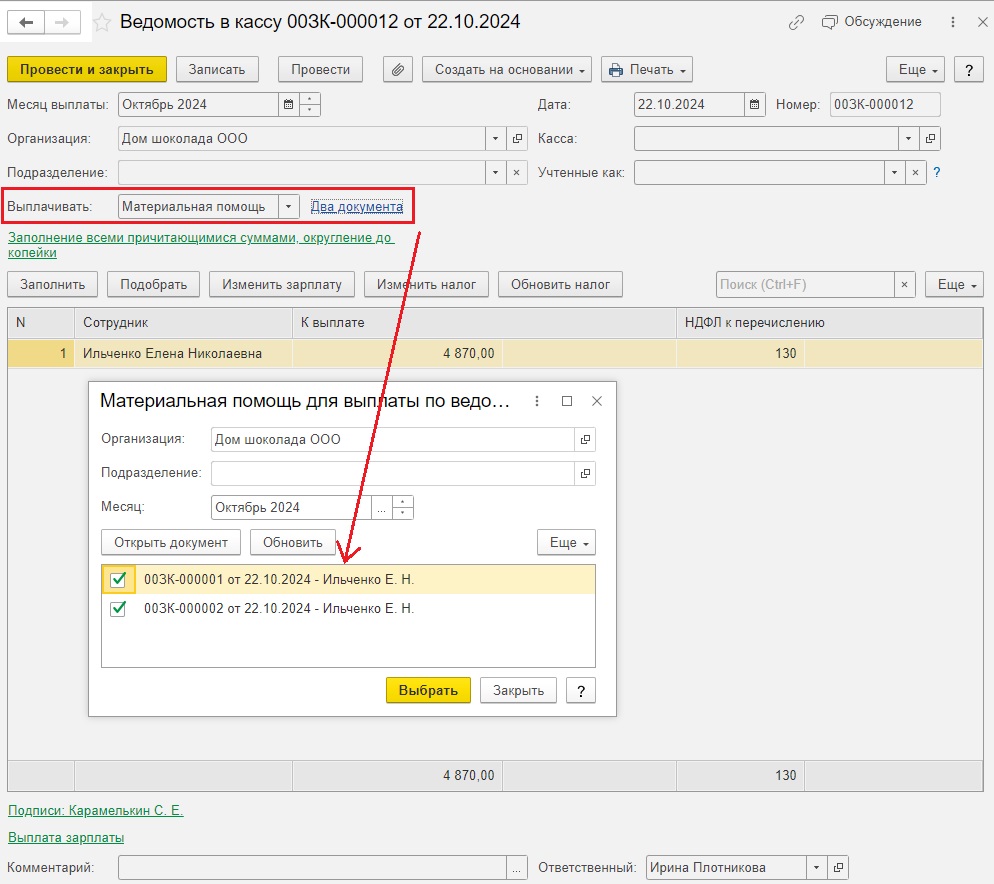

Сформируем ведомость на выплату материальной помощи.

В поле «Выплачивать» укажем оба документа начисления материальной помощи.

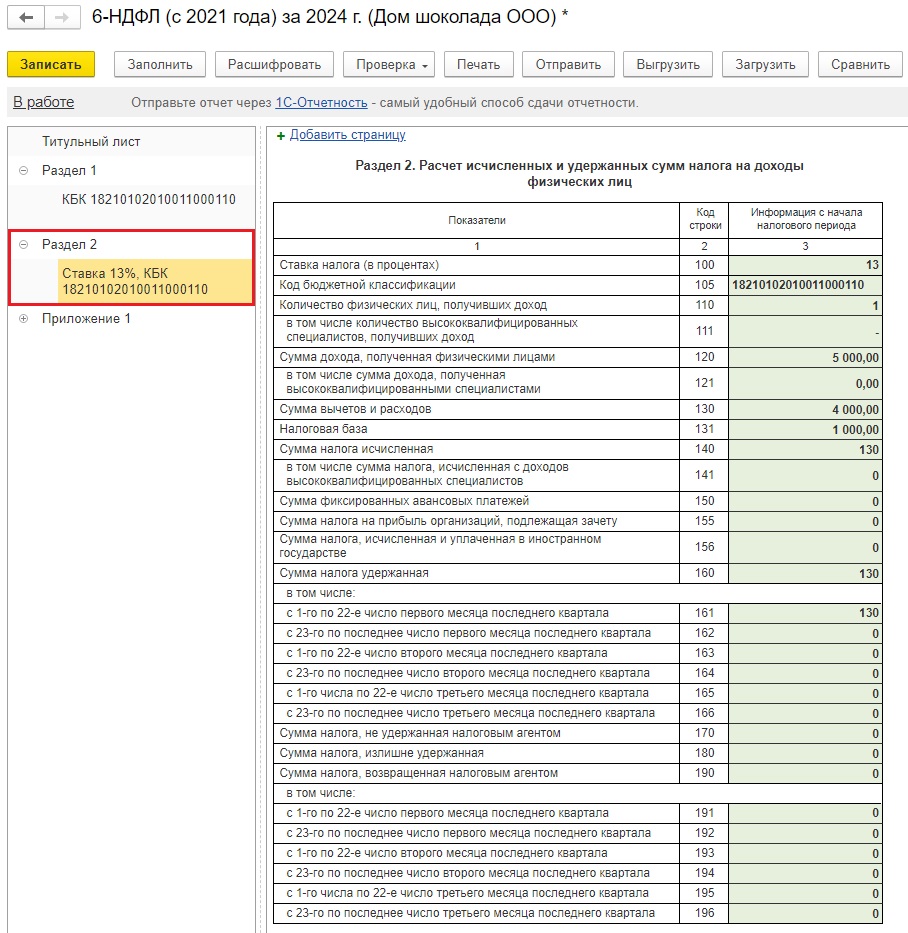

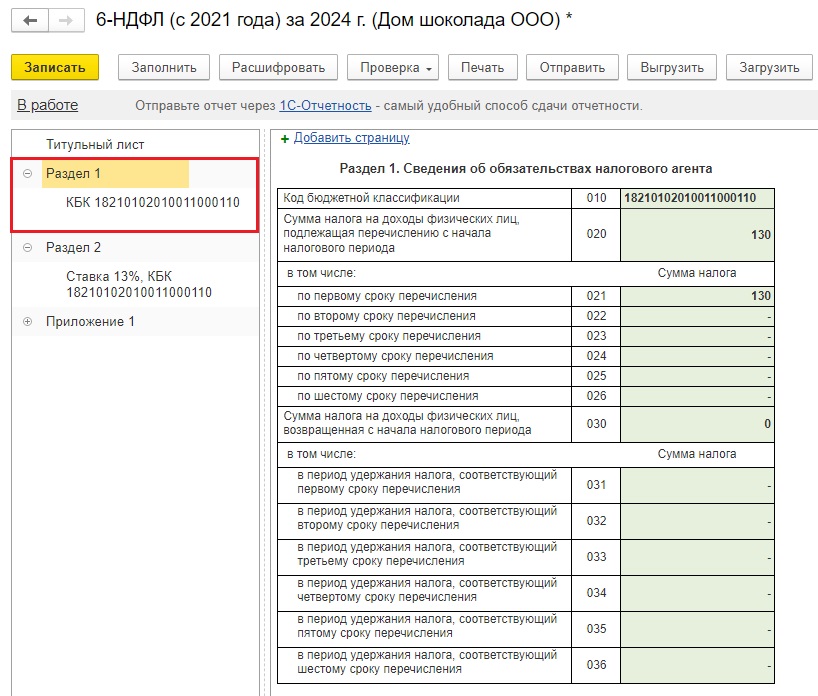

В отчете 6-НДФЛ всё заполняется корректно.

Автор статьи: Ирина Плотникова

Понравилась статья? Подпишитесь на рассылку новых материалов