Расходы на оплату спортивно-оздоровительных услуг за сотрудников в 1С: ЗУП ред. 3.1

- Опубликовано 22.08.2024 09:07

- Автор: Administrator

- Просмотров: 5956

Ранее на нашем сайте была опубликована статья, которая была посвящена этой же теме – оплате фитнеса за сотрудников. В ней мы предлагали алгоритм действий для программы 1С: Бухгалтерия предприятия ред. 3.0, а также подробно рассказывали о законодательной базе по этому вопросу. Обязательно ознакомьтесь с нашим материалом, поскольку в этой публикации мы детально останавливаться на нормативных актах не будем. Зато расскажем, что нужно сделать при оплате спортивно-оздоровительных услуг за сотрудников, если вы рассчитываете заработную плату в 1С: ЗУП ред. 3.1.

Всё же напомним коротко ключевые моменты.

Организациям, применяющим основную систему налогообложения, затраты на оплату спортивных занятий, приобретение абонементов в бассейн, тренажерный зал или фитнес-центр можно учесть в расходах с целью уменьшения налога только при одном условии – если оплата за фитнес сотрудника является составной частью оплаты труда в соответствии с трудовым (коллективным) договором. В других случаях оплату следует отнести к не принимаемым к налоговому учету расходам.

При этом, передавая приобретенный абонемент сотруднику, следует удержать НДФЛ с его стоимости и исчислить страховые взносы. Для налогоплательщика это будет самым безопасным вариантом.

Организации на УСН вовсе не могут включить в расходы оплату спорта за сотрудников с целью налогообложения.

Как и в статье для 1С: Бухгалтерии предприятия ред. 3.0, разберем пару практических примеров начисления НДФЛ и страховых взносов в 1С: ЗУП ред. 3.1.

Пример 1. Организация на ОСНО приобрела абонемент на посещение фитнес-зала для сотрудника

Операции, которые следует отразить в программе:

25.07. Организация ООО «Пончик» приобрела абонемент для сотрудника Тревожного О.Н.;

31.07. сотруднику Тревожному О.Н. начислен доход в натуральной форме;

09.08. карточка-абонемент для посещения фитнес-центра передана сотруднику Тревожному О.Н.

Шаг 1 – Приобретение абонемента в программе 1С: Бухгалтерия предприятия ред. 3.0.

Поступление услуг на посещение фитнес-зала следует провести, используя статью расходов, которая не будет приниматься к налоговому учету. При этом, если накладная поставщика имеет исчисленный НДС, его нужно списать. Воспользуйтесь алгоритмом действий, предложенным для программы 1С: Бухгалтерия предприятия ред. 3.0. в нашей статье. (Пример 1, шаг 1).

Шаг 2 – Настройка программы 1С: ЗУП ред. 3.1

Для возможности зарегистрировать в программе доход в натуральной форме, необходимо, чтобы в программе была включена соответствующая функциональность.

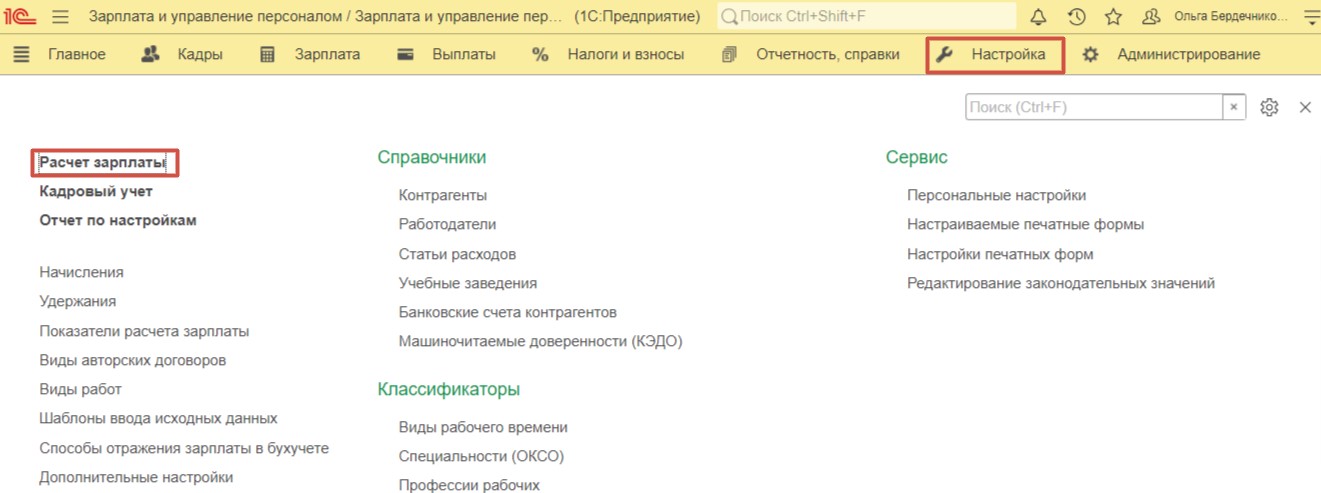

Перейдем в раздел «Настройка» и выберем пункт «Расчет зарплаты».

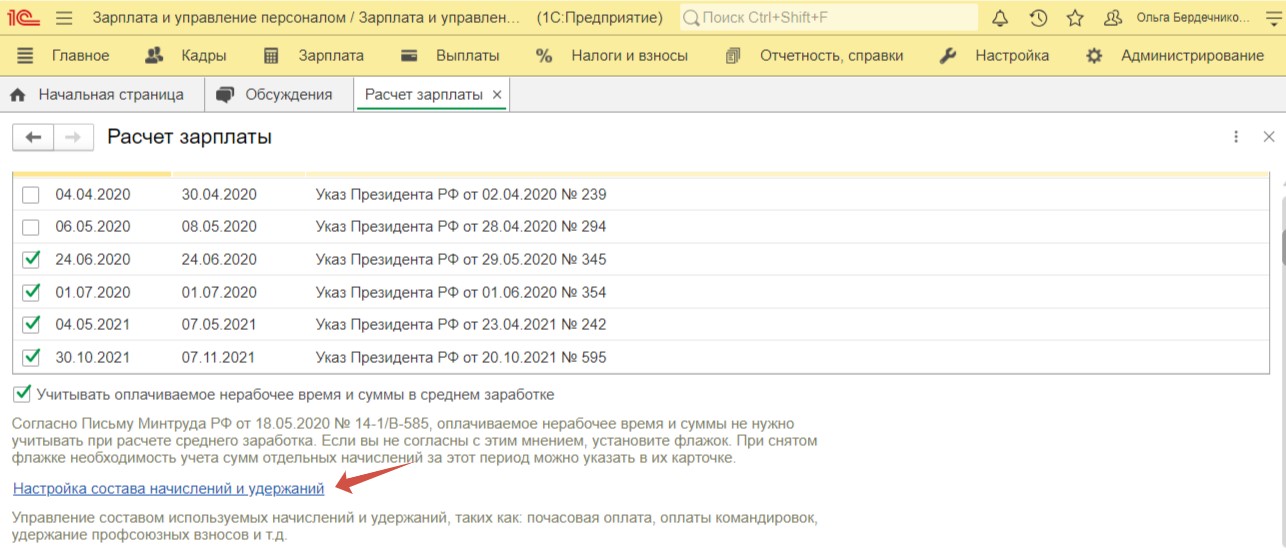

Перейдем по ссылке «Настройка состава начислений и удержаний».

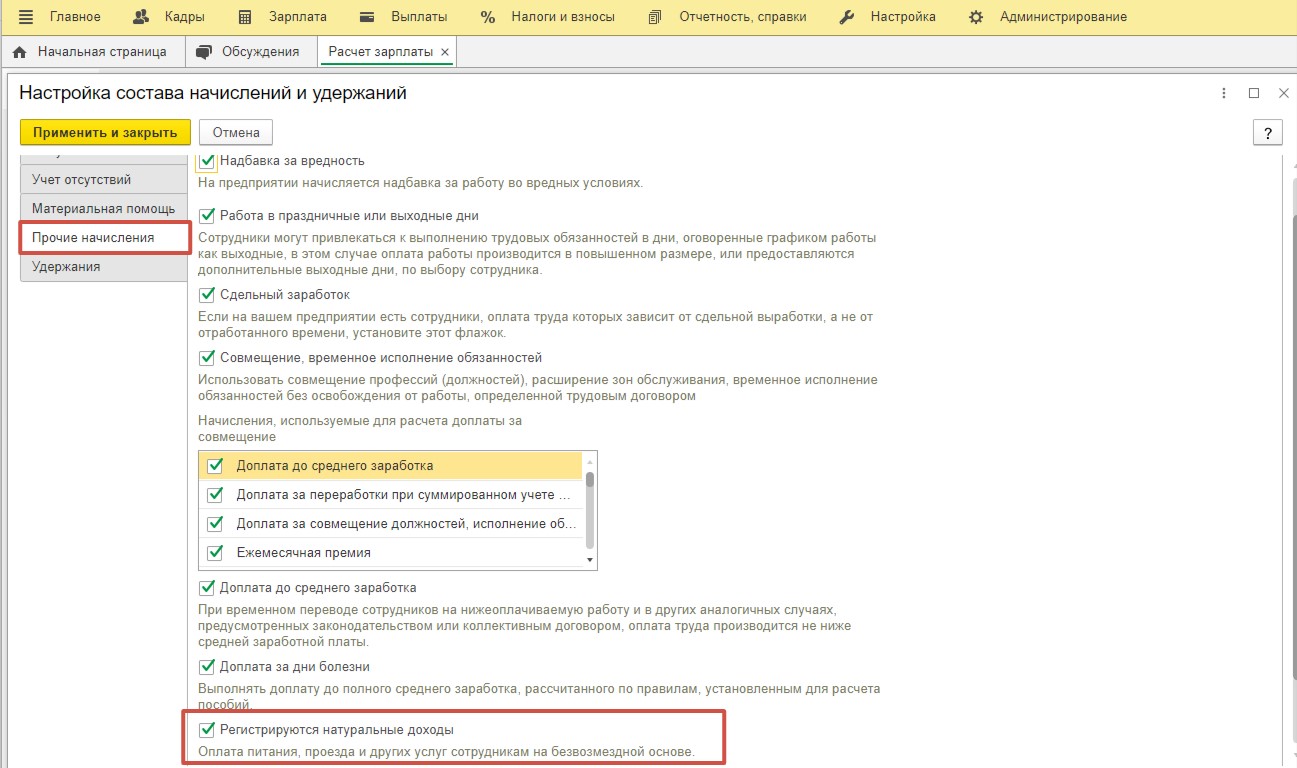

Убедитесь, что флаг «Регистрируются натуральные доходы» на вкладке «Прочие начисления» установлен.

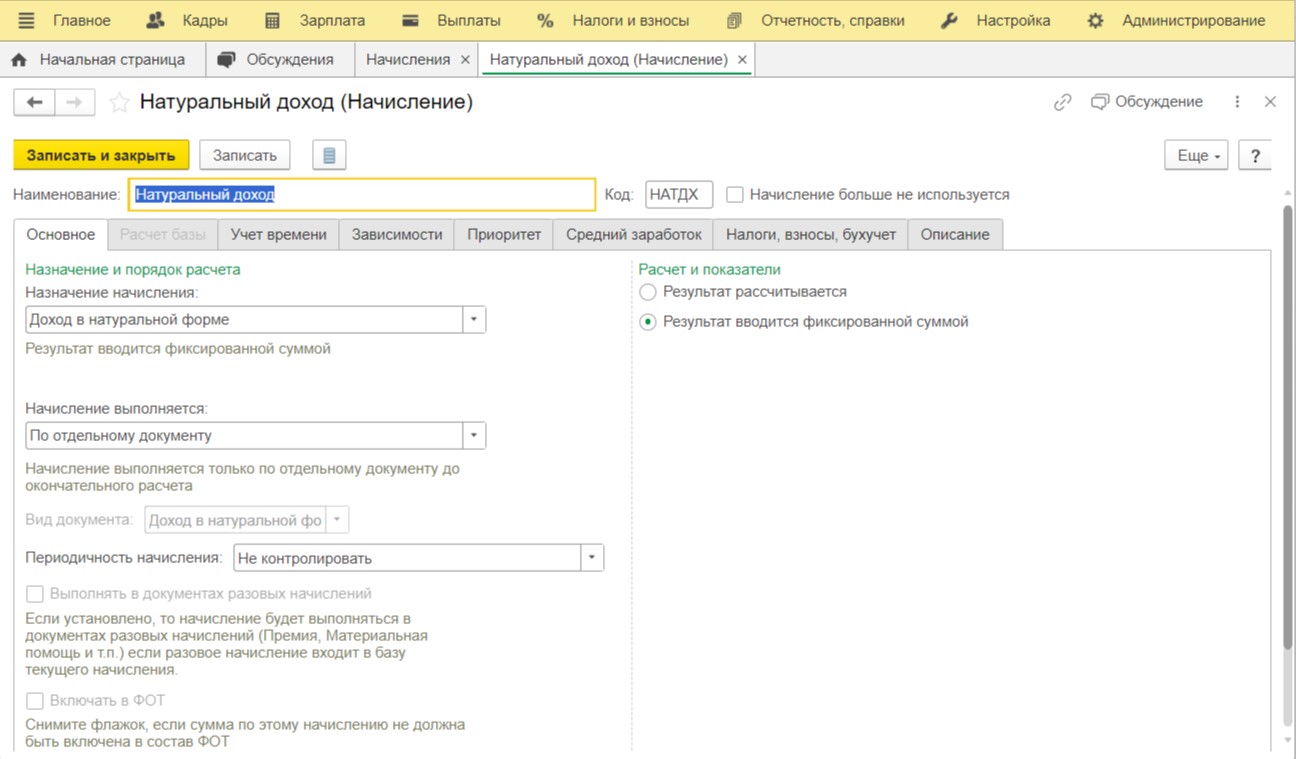

После этого в разделе «Настройка» - «Начисления» должно появиться начисление «Натуральный доход».

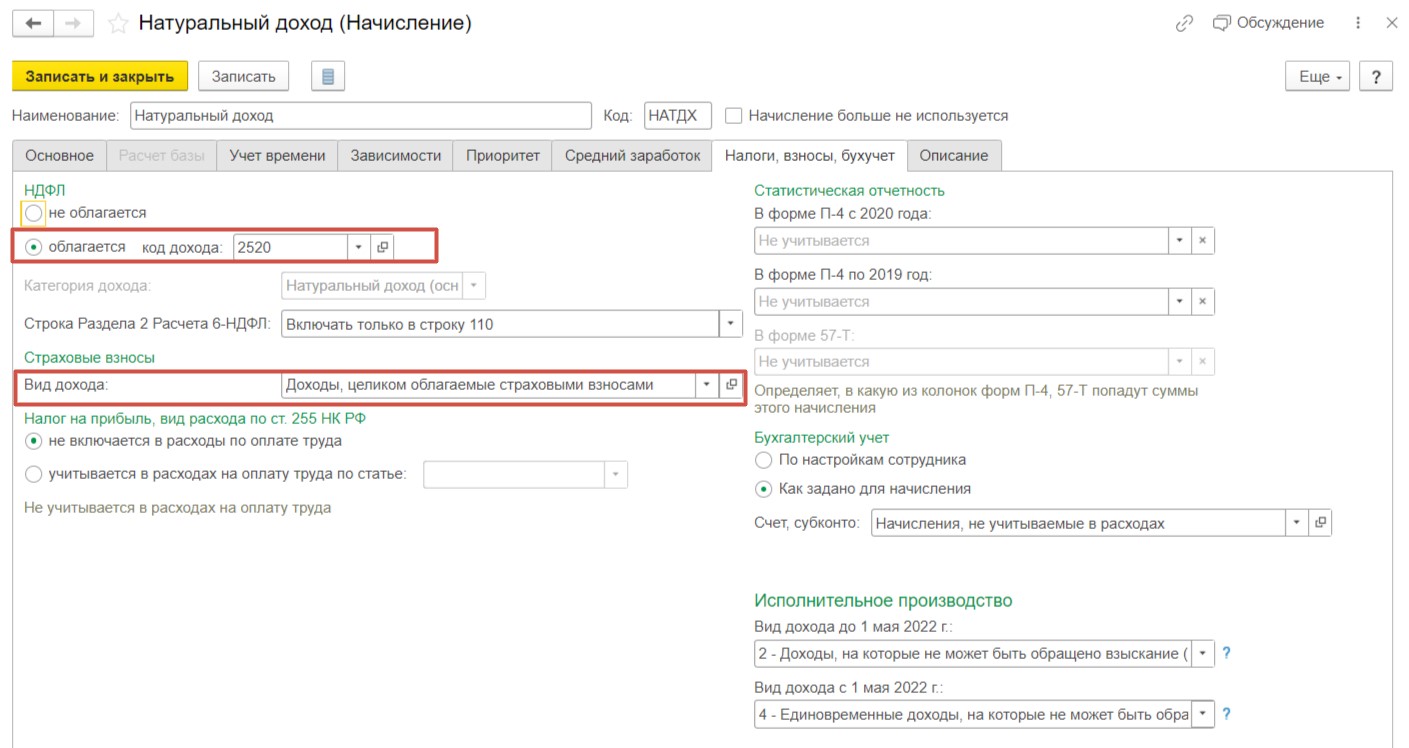

Обратите внимание, на вкладке «Налоги, взносы, бухучет» указано, что начисление облагается НДФЛ и страховыми взносами.

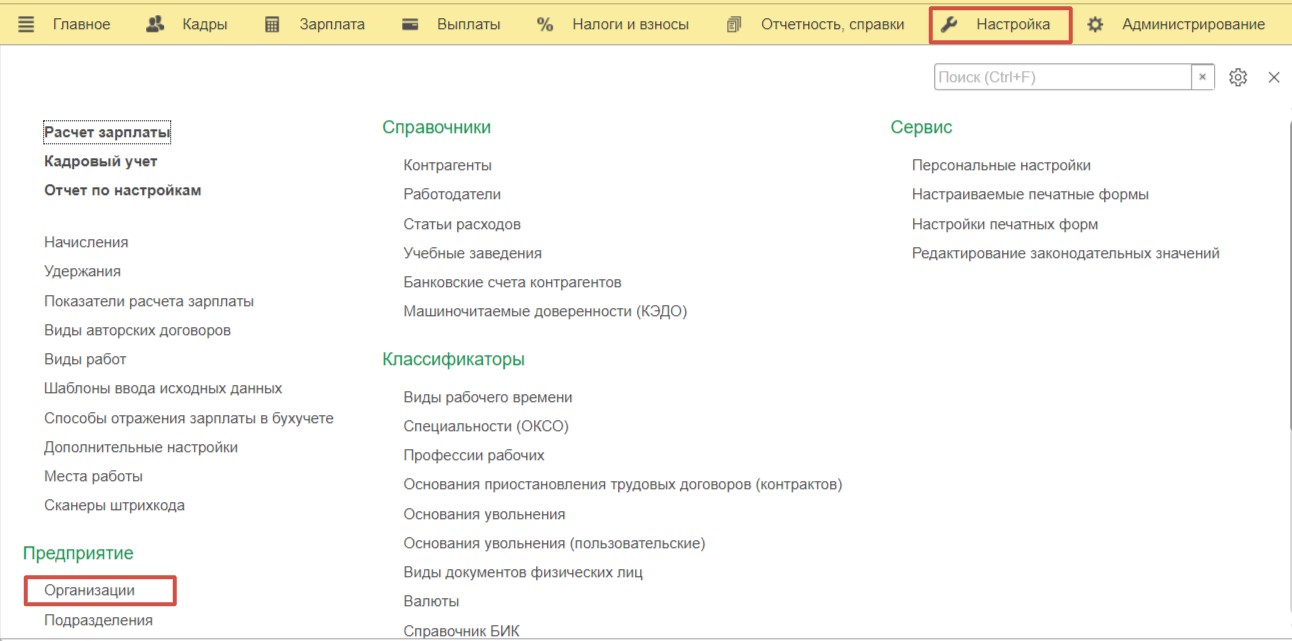

И еще одна настройка, о которой хочется рассказать, находится в разделе «Настройка» - «Организации» (если у вас в программе многофирменный учет) или «Реквизиты организации» (если фирма в программе одна).

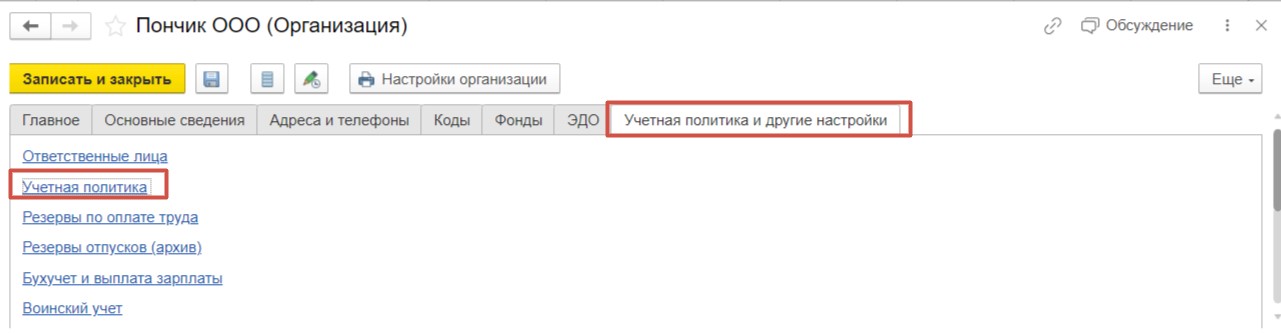

На вкладке «Учетная политика и другие настройки» перейдем по ссылке «Учетная политика».

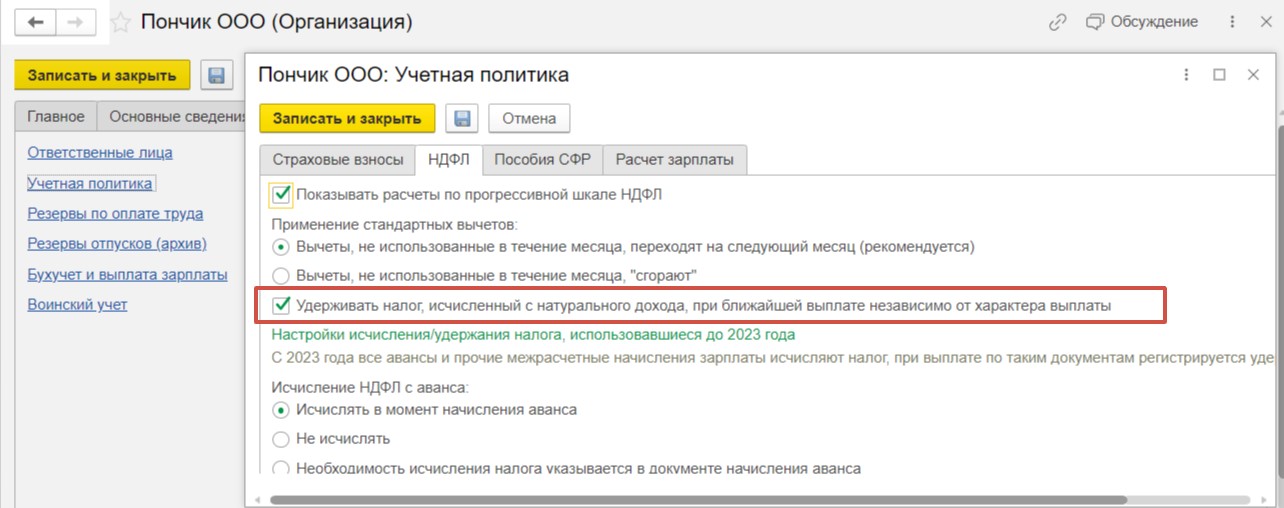

Если вы планируете передать абонемент не в день выплаты заработной платы, а, например, в день аванса или иной межрасчетный период, на вкладке «НДФЛ» должен быть установлен флаг «Удерживать налог, исчисленный с натурального дохода, при ближайшей выплате независимо от характера выплаты».

Шаг 3 - Начисление дохода в натуральной форме

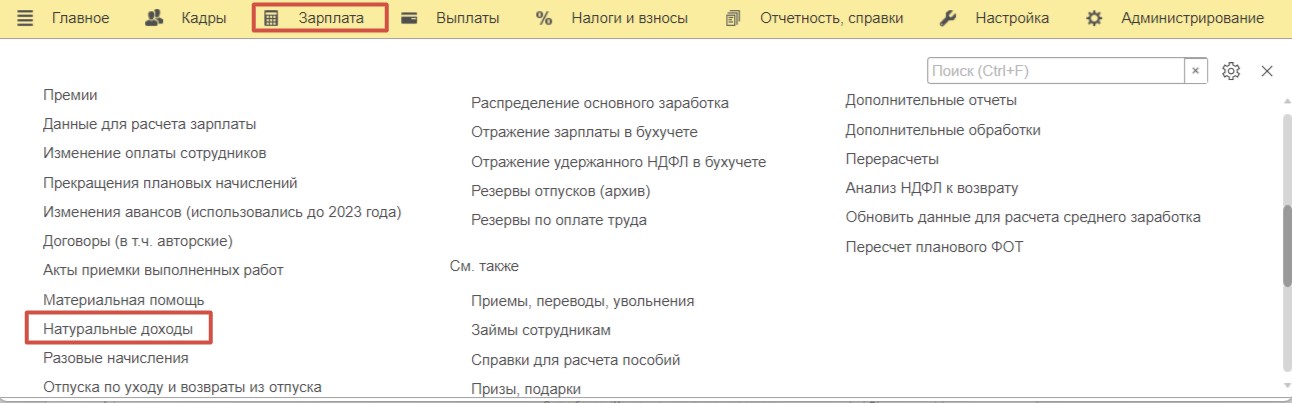

Для регистрации дохода в натуральной форме перейдем в раздел «Зарплата» и выберем пункт «Натуральные доходы».

Для ввода нового документа используем команду «Создать».

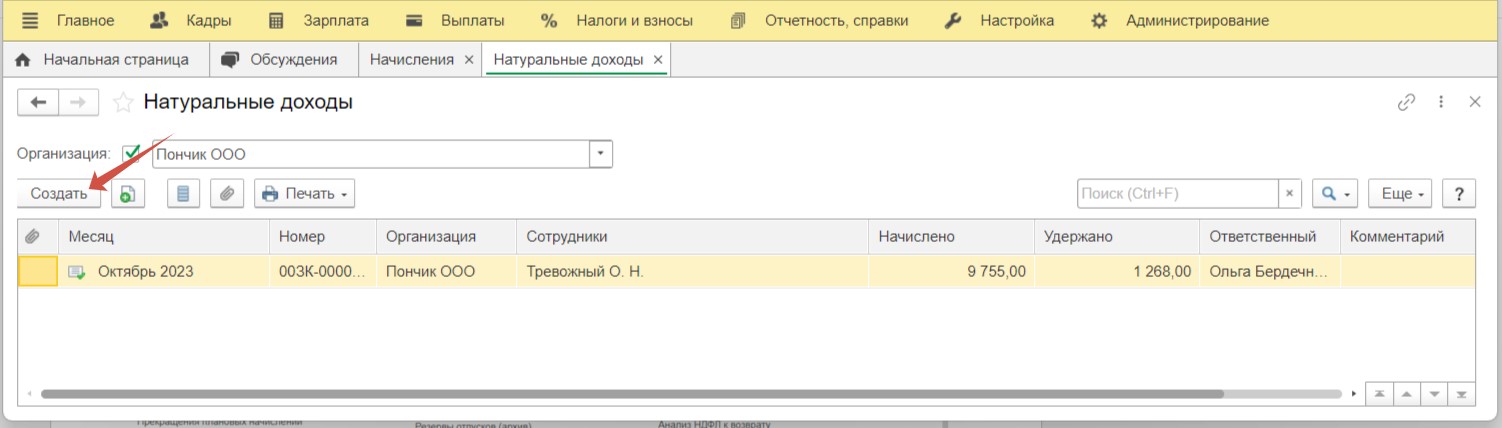

По условиям нашего примера абонемент будет передан сотруднику 09.08. Укажем эту дату в поле «Дата получения дохода». Флаг «Исчисленный налог передан для удержания в налоговые органы» не устанавливаем. Его нужно установить, если до окончания налогового периода сотруднику не планируются выплаты.

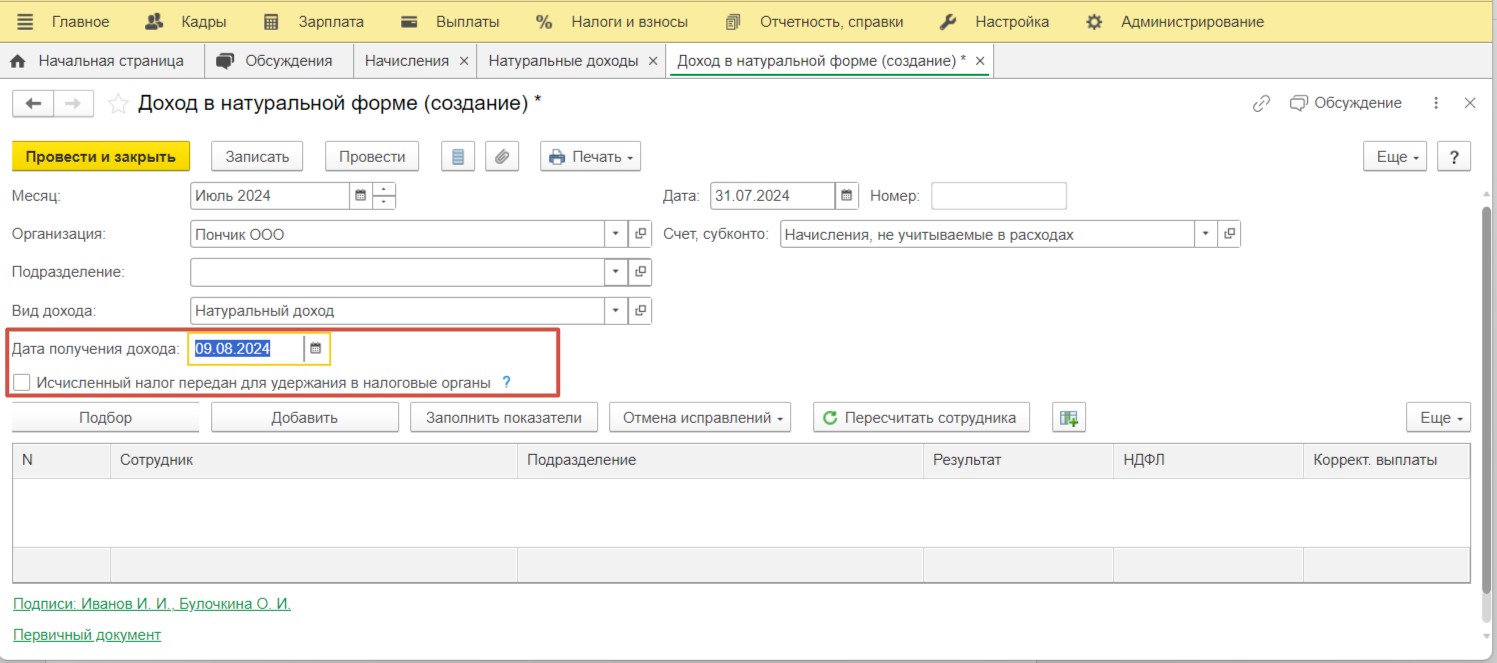

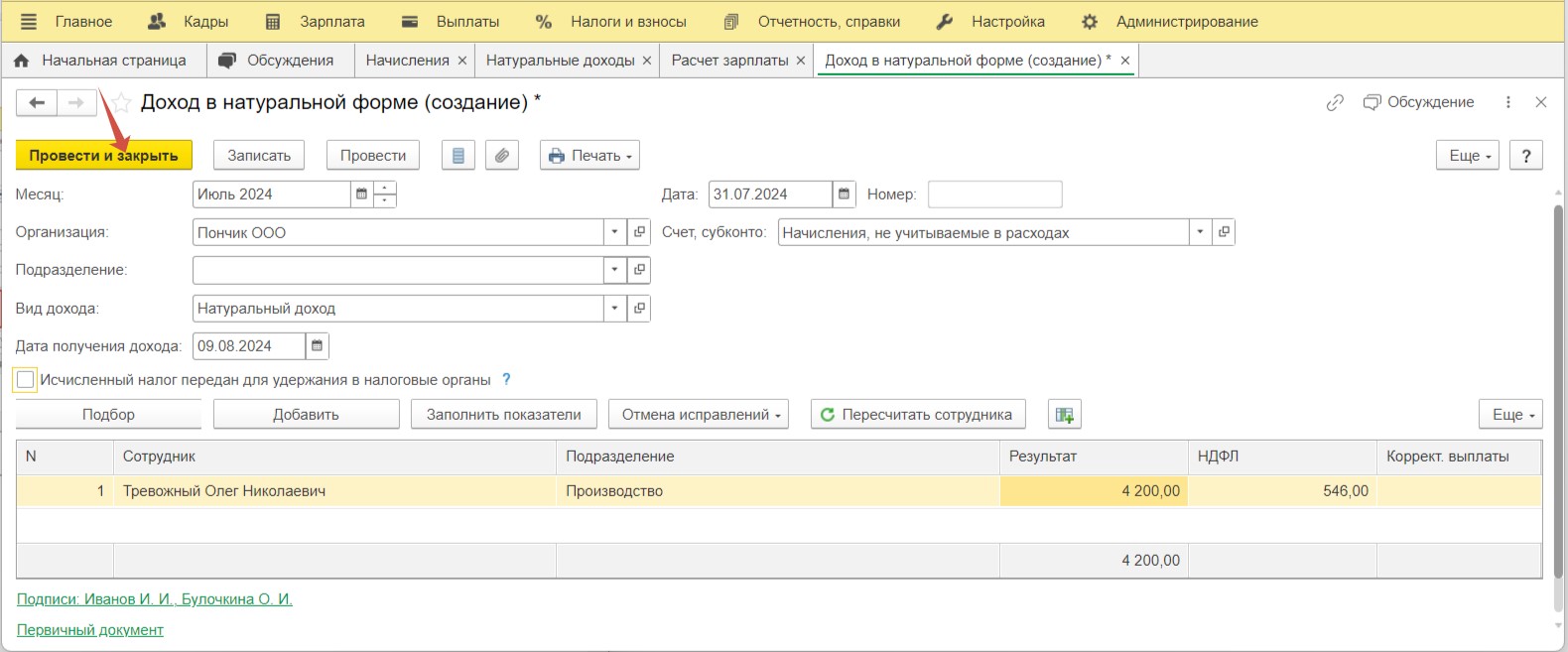

Используя команду «Подбор» или «Добавить», внесем сотрудника и укажем сумму в размере 4 200 руб. (Это сумма абонемента с НДС). Значение в колонке «НДФЛ» будет рассчитано автоматически. Проведем документ.

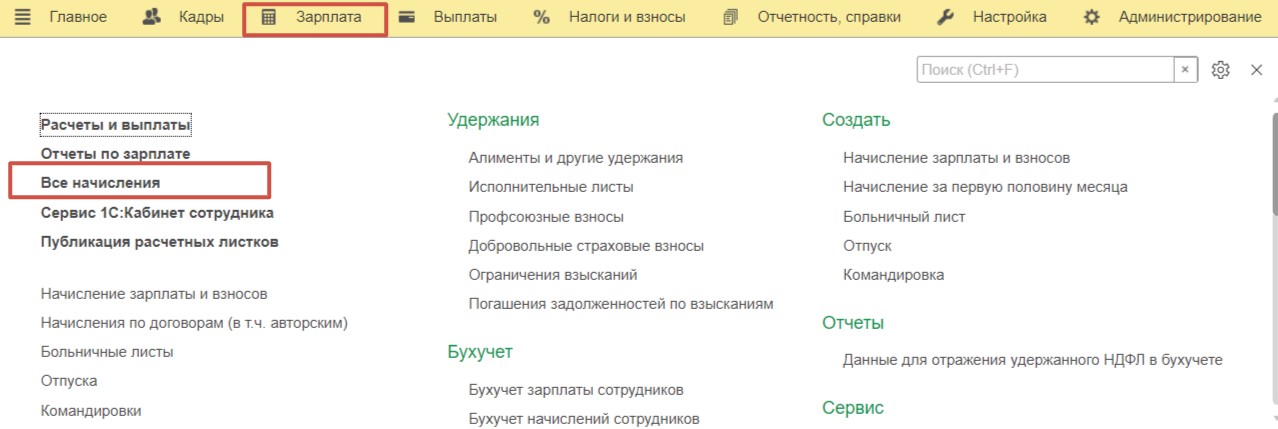

Перейдем в раздел «Зарплата» и выберем пункт «Все начисления».

Нажимаем на кнопку «Создать» и выбираем пункт «Начисление зарплаты и взносов».

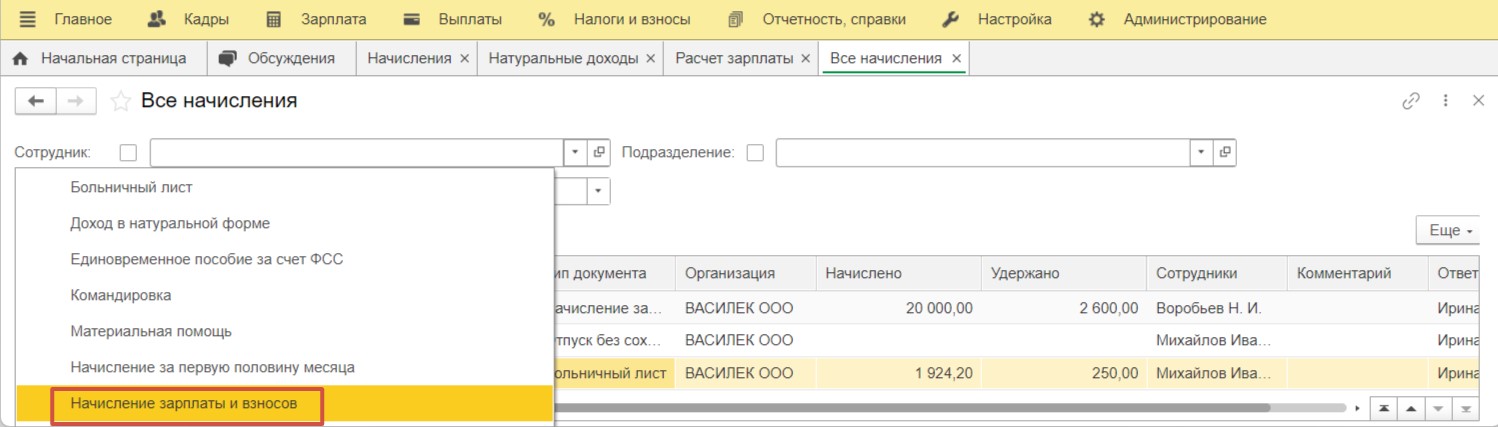

Используем команду «Заполнить» для автоматического заполнения табличной части. Общая сумма начислений сотрудника за июль составила 27 150, включая натуральный доход.

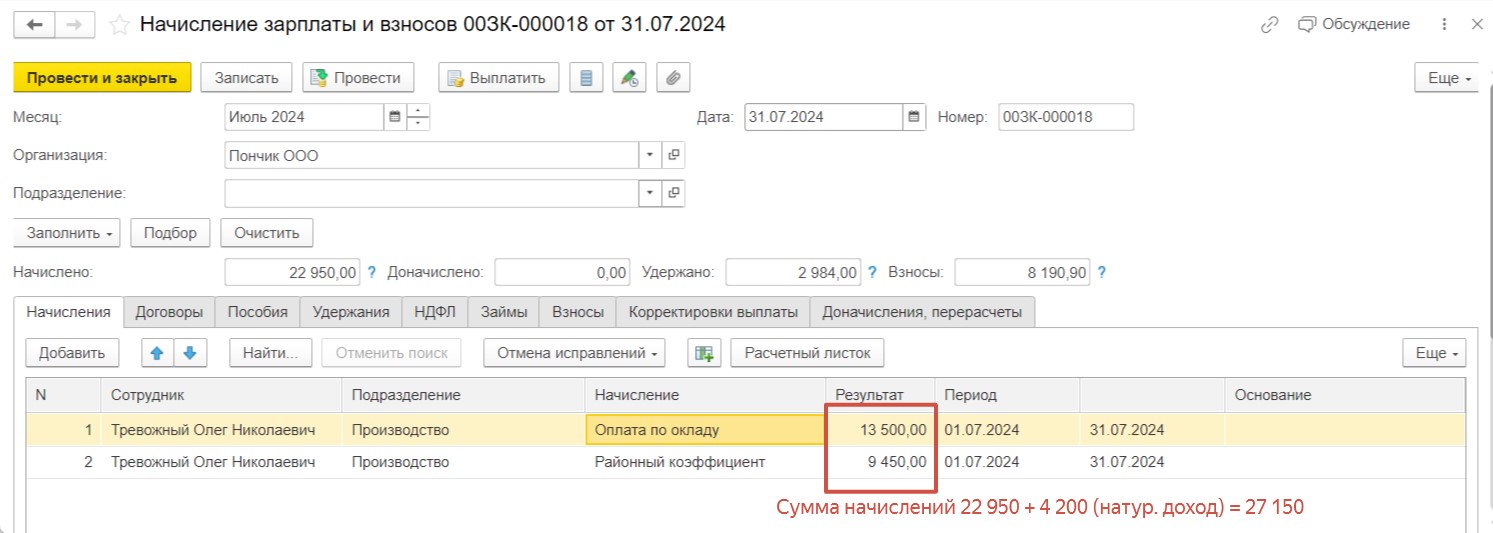

И именно с этой общей суммы исчислены взносы.

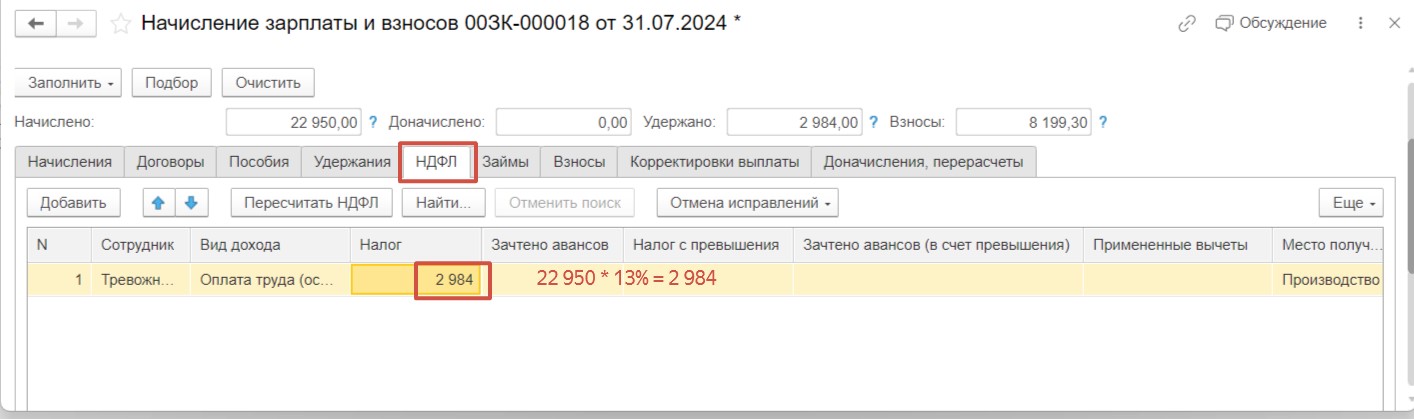

Сумма НДФЛ исчислена только с начислений текущего документа. НДФЛ с натурального дохода в размере 546 рублей был исчислен ранее в документе «Доход в натуральной форме».

Шаг 4 - Отражение в отчетности

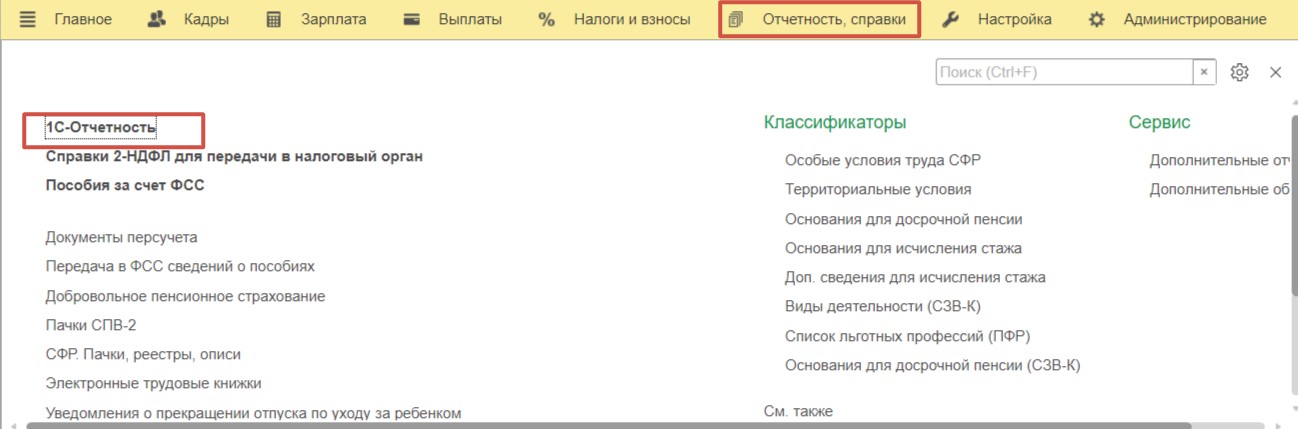

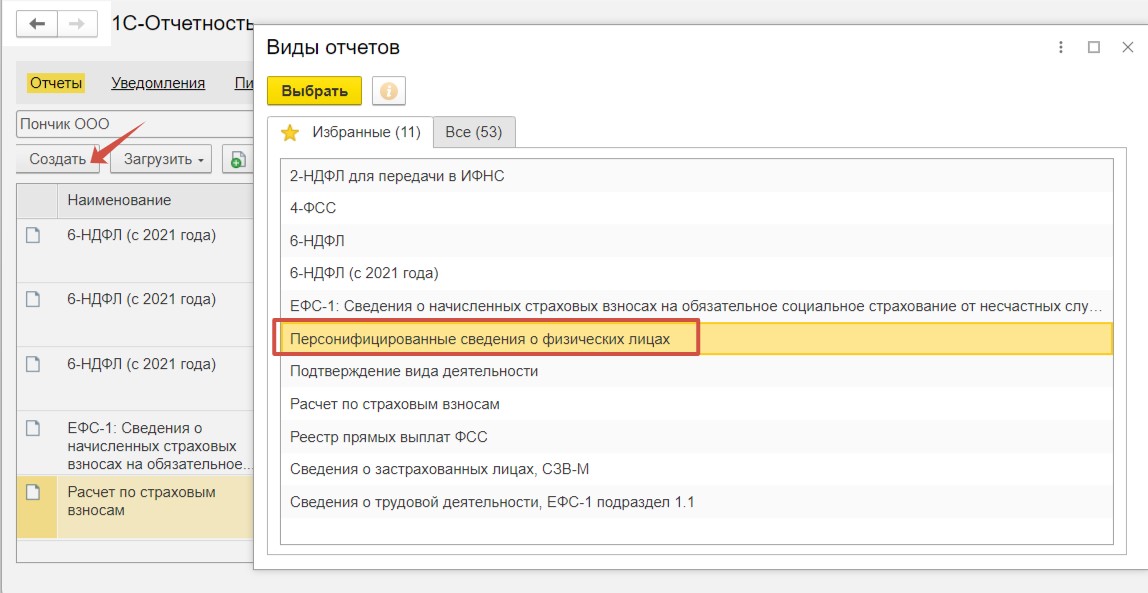

После того как выплата за июль произведена, перейдем в раздел «Отчетность, справки» и выберем пункт «1С-Отчетность».

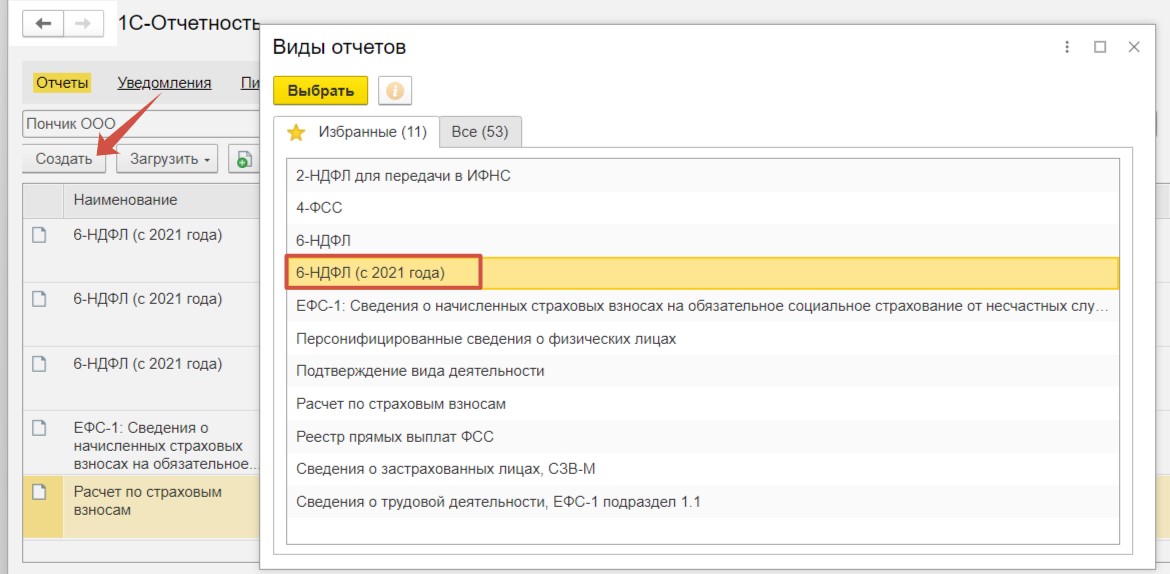

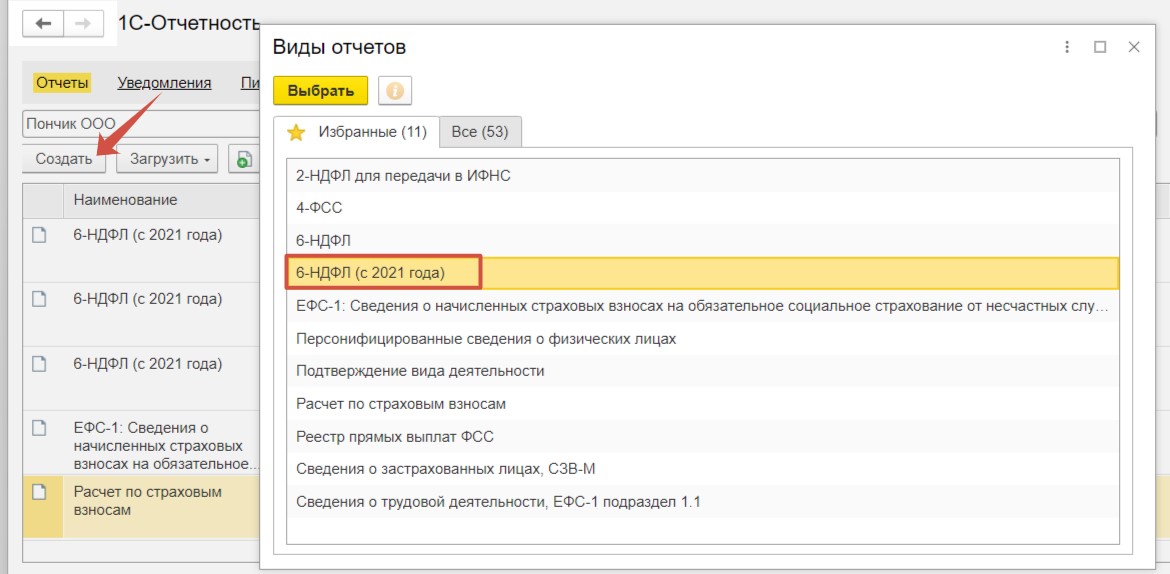

Нажимаем кнопку «Создать» и выбираем отчет «6-НДФЛ (с 2021 года)». Сформируем отчет за 9 месяцев.

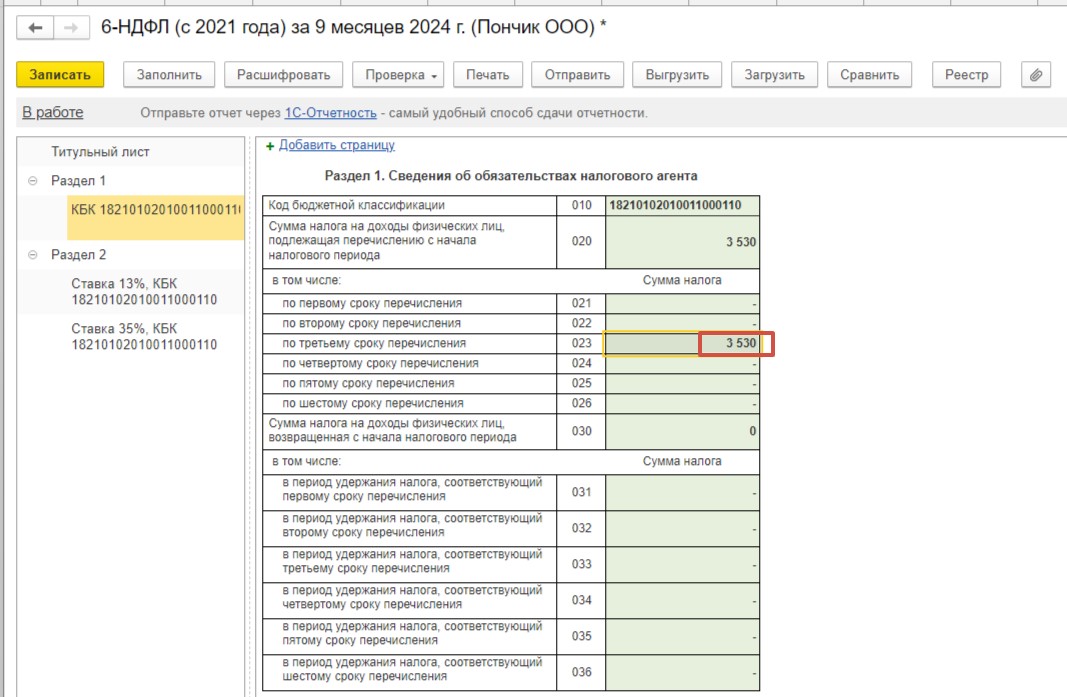

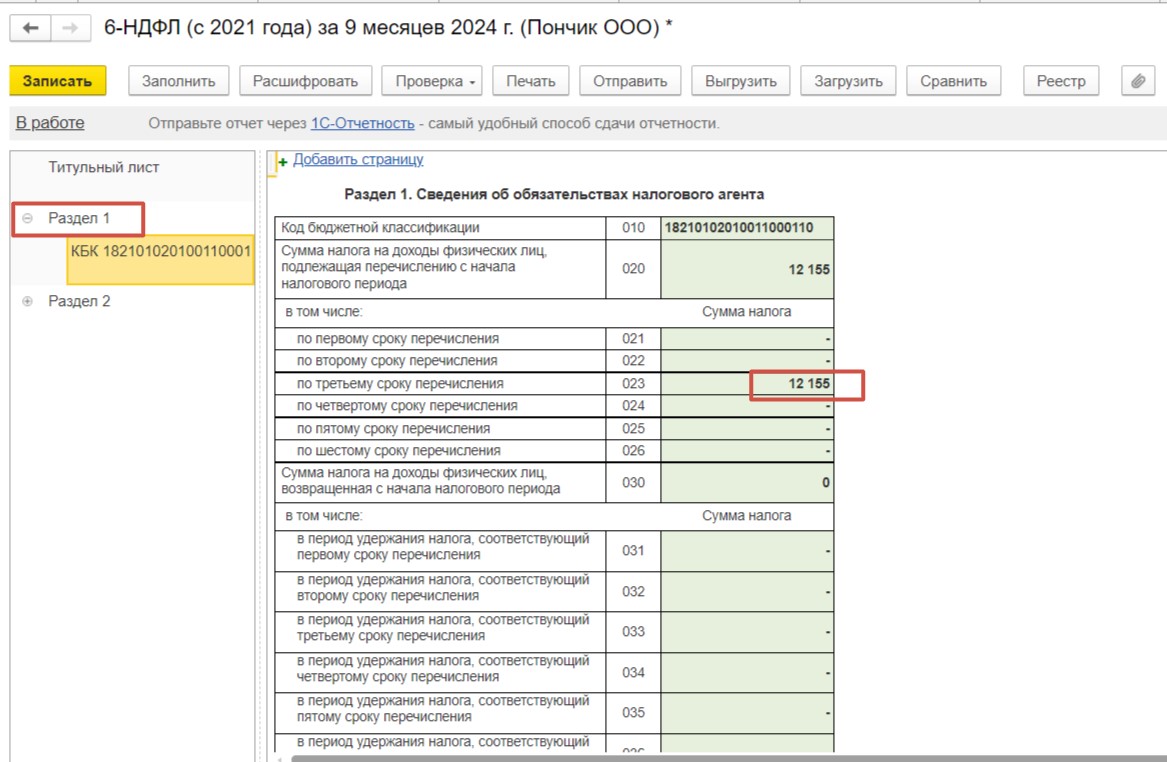

Заполняем отчет и видим, что сумма НДФЛ (в том числе и с натурального дохода), подлежащая перечислению по третьему сроку, отражена по строке 023 раздела 1.

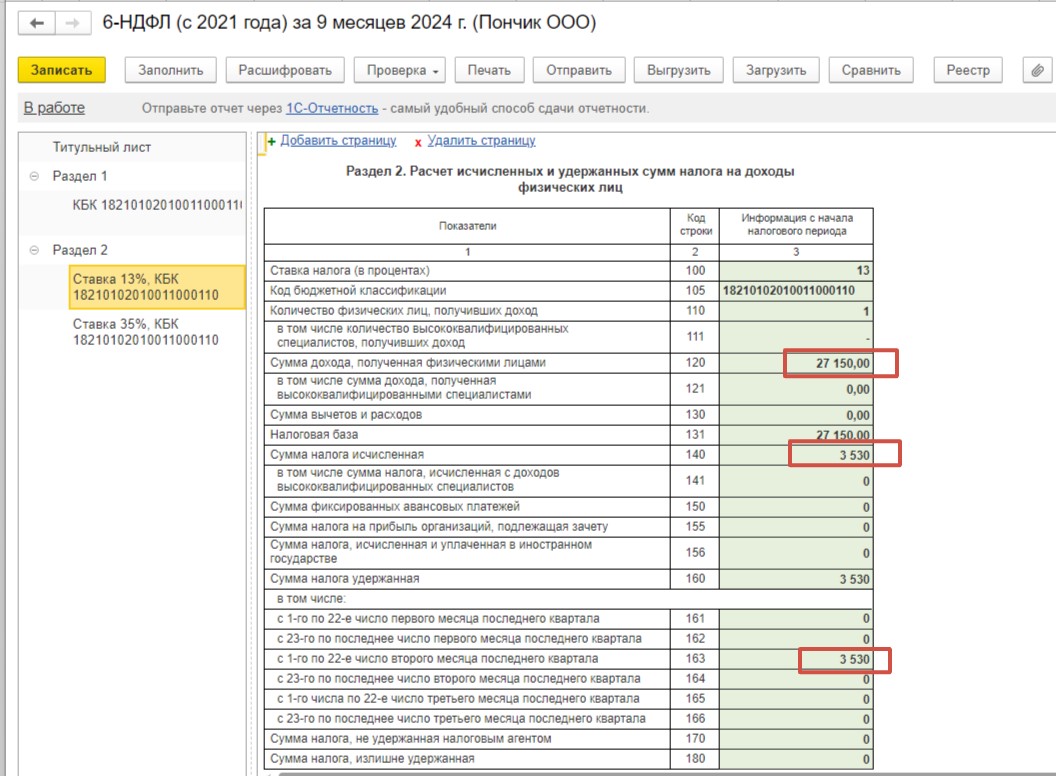

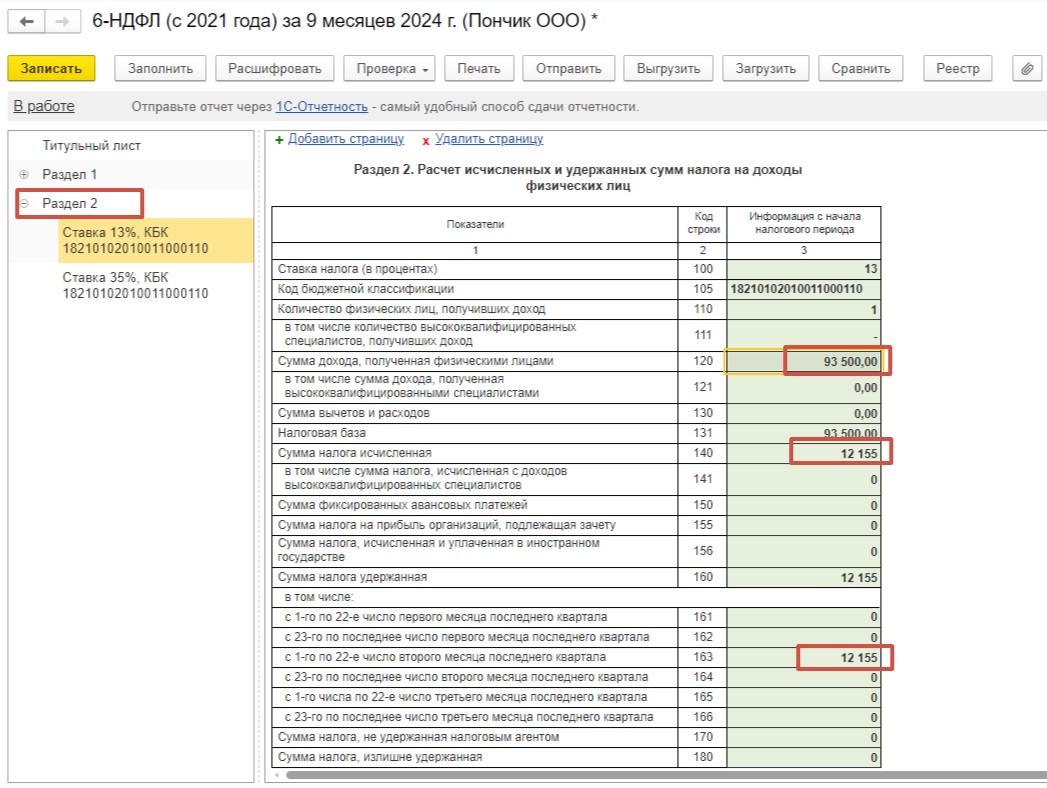

В разделе 2 по строке 120 видим общую сумму начислений по сотруднику Тревожному О.Н., по строке 140 сумму исчисленного НДФЛ, по строке 163 сумму удержанного НДФЛ.

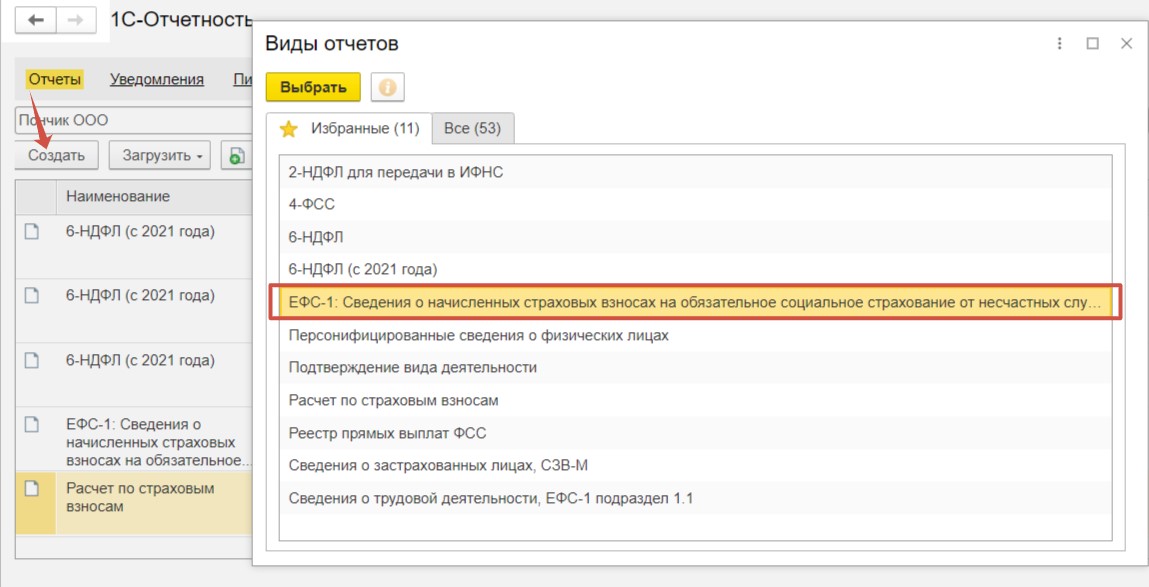

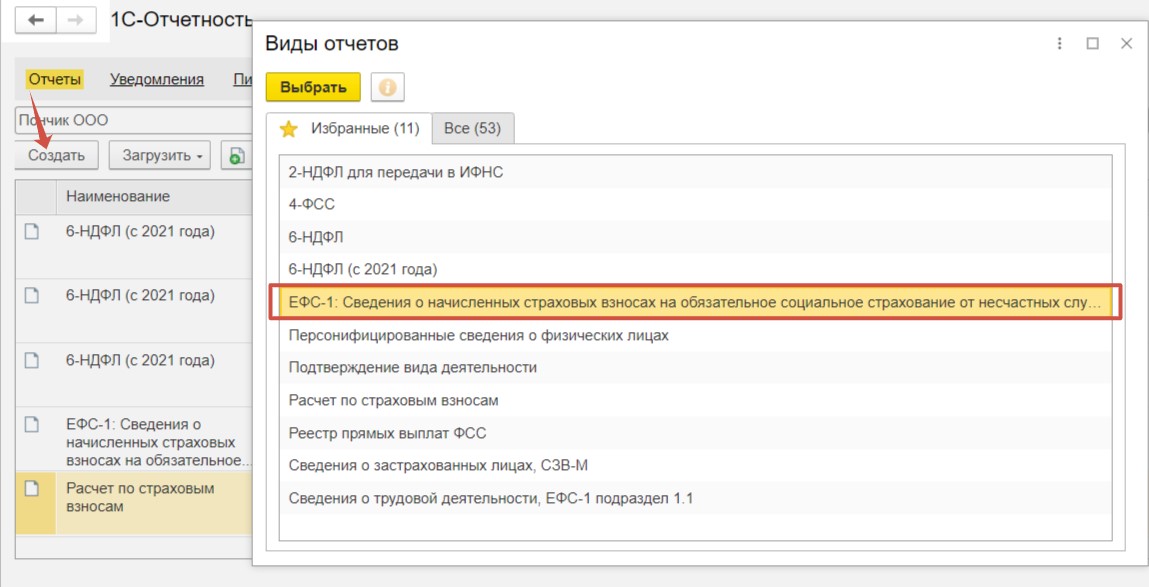

Далее выберем отчет «ЕФС-1: Сведения о начисленных страховых взносах на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний». Также сформируем его за 9 месяцев.

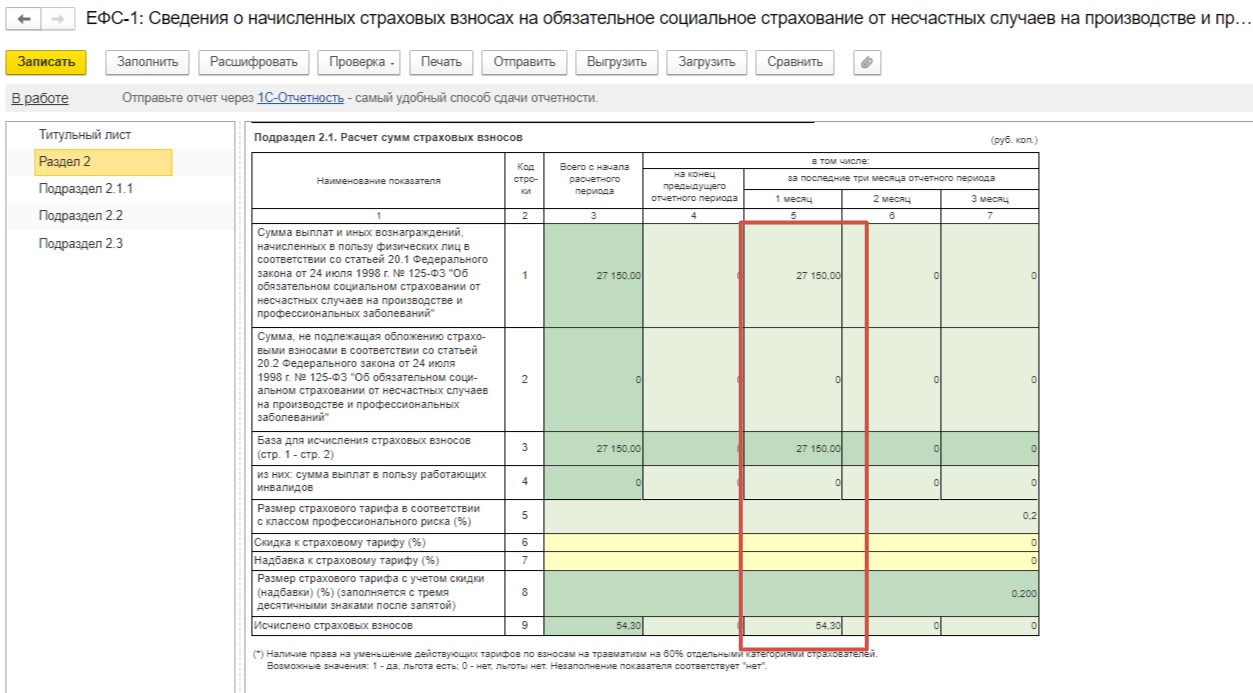

Видим, что сумма начислений с учетом дохода в натуральной форме, а также сумма исчисленных взносов отражены корректно.

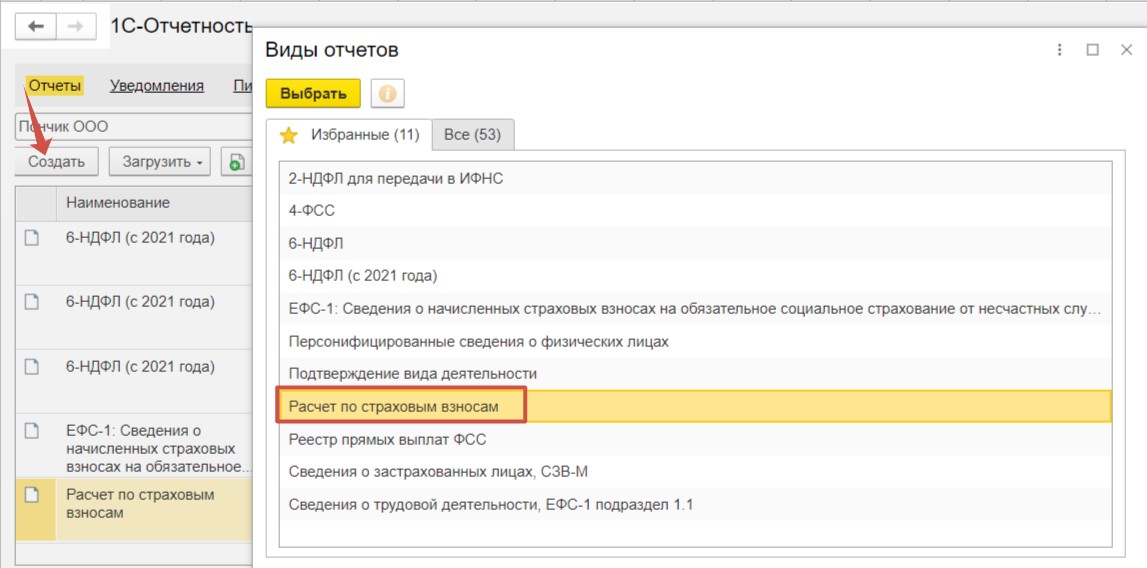

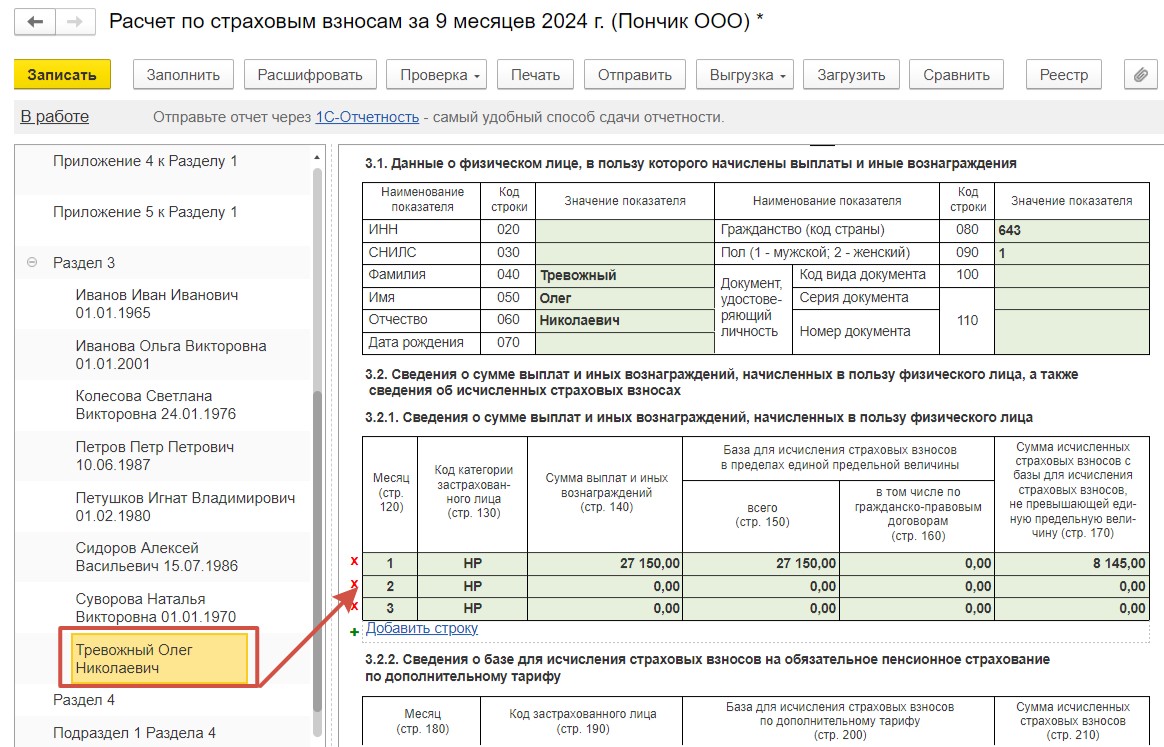

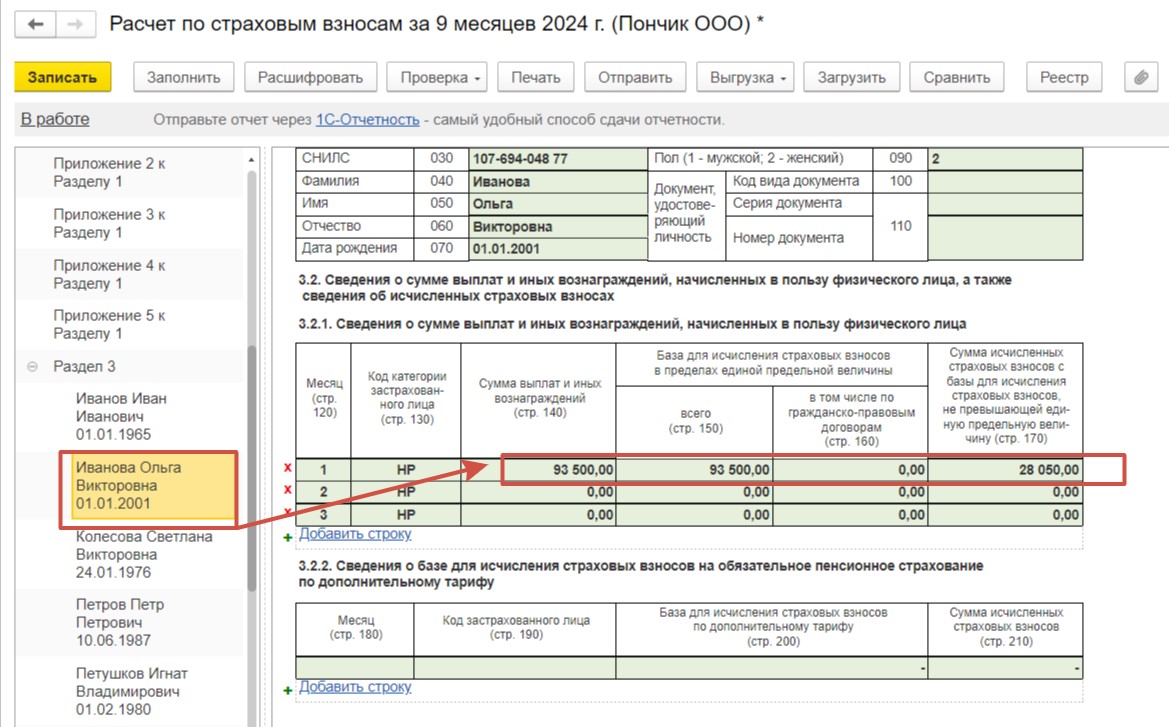

Сумма дохода в натуральной форме, а также сумма исчисленных с нее страховых взносов, будет отражена в отчете «Расчет по страховым взносам», сформированном за 9 месяцев.

В разделе 3 по сотруднику Тревожный О.Н. видим вышеупомянутые суммы.

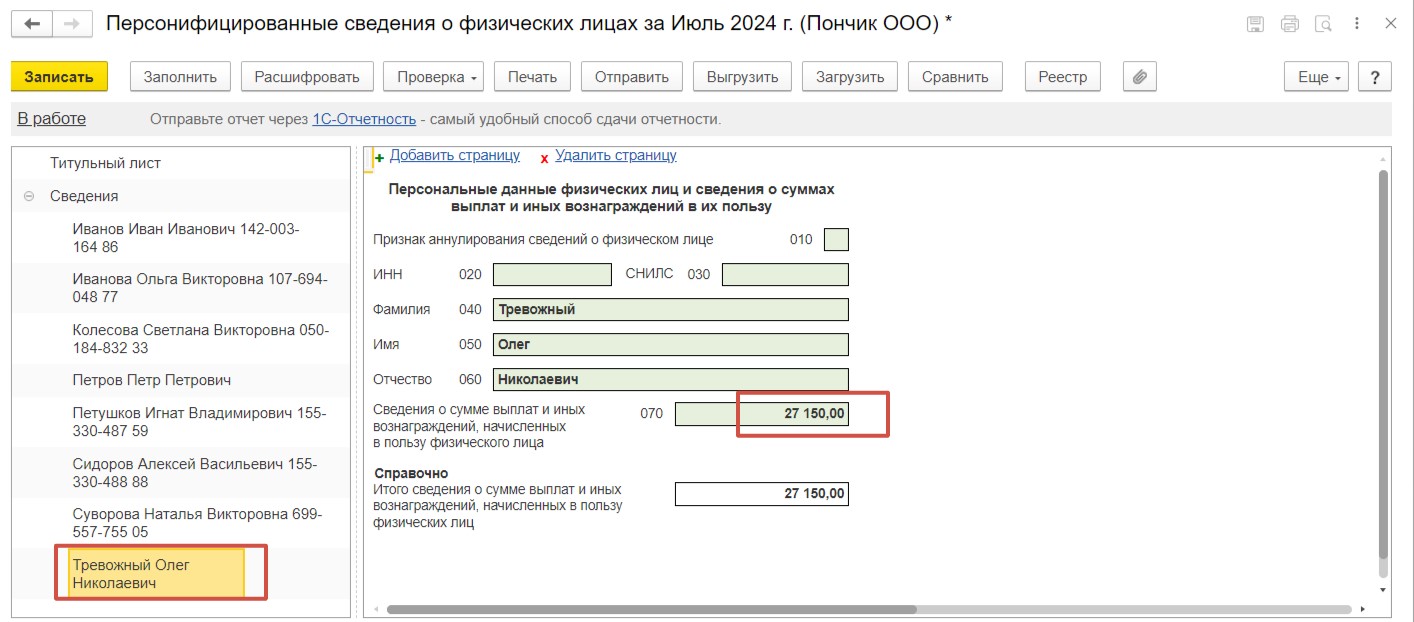

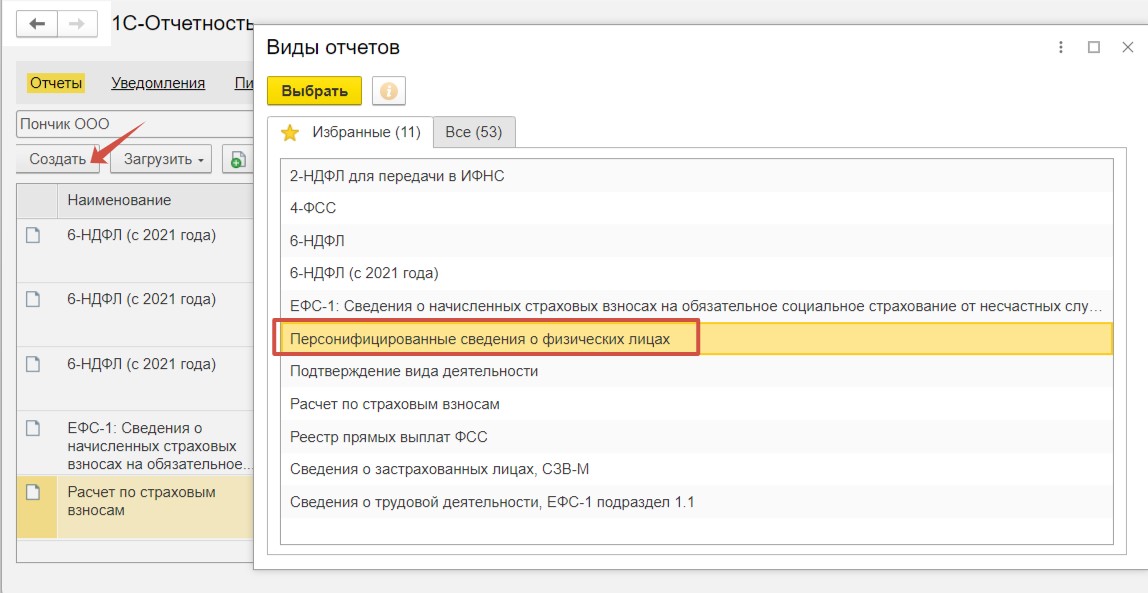

И еще один отчет «Персонифицированные сведения о физических лицах». Сформируем его за июль 2024 г.

Общая сумма начислений в размере 27 150 рублей отражена корректно.

Пример 2. Организация на ОСНО выдает сотруднику денежные средства для оплаты посещения фитнес-зала в рамках трудового договора

Организация ООО «Пончик» с 01.07.24г. приняла решение ежемесячно компенсировать ранее принятому сотруднице Ивановой О.В. сумму в размере 5 000 рублей с целью оплаты посещения тренажерного зала. Данная выплата будет являться составной частью оплаты труда. Данное положение закреплено в дополнительном соглашении к трудовому договору, соответствующее заявление получено от сотрудника.

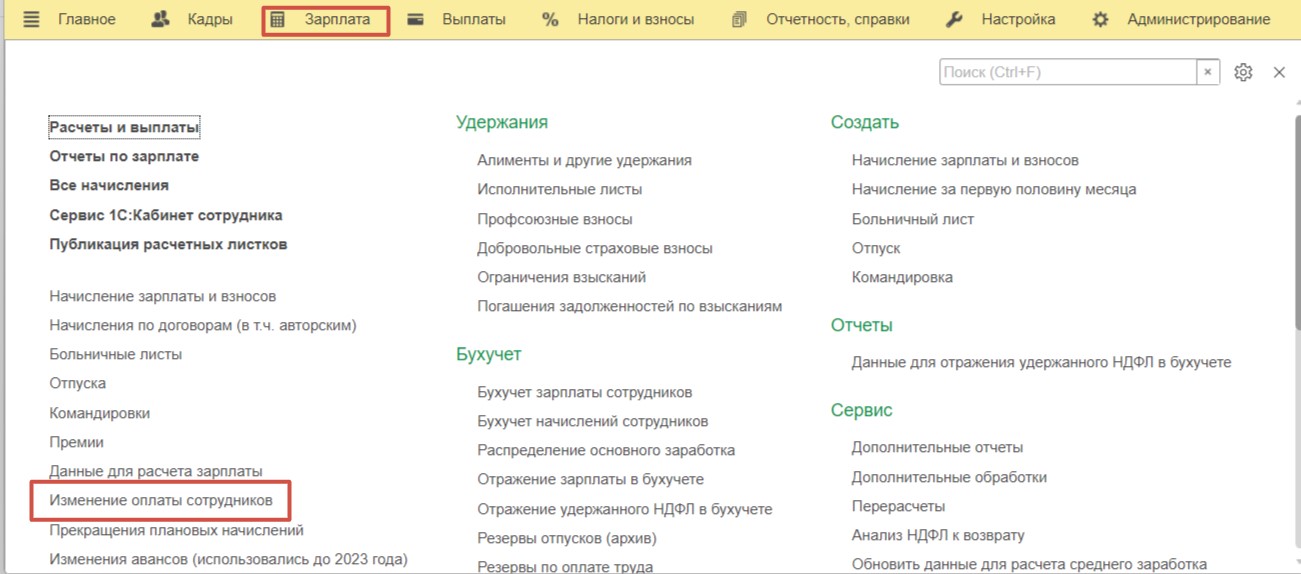

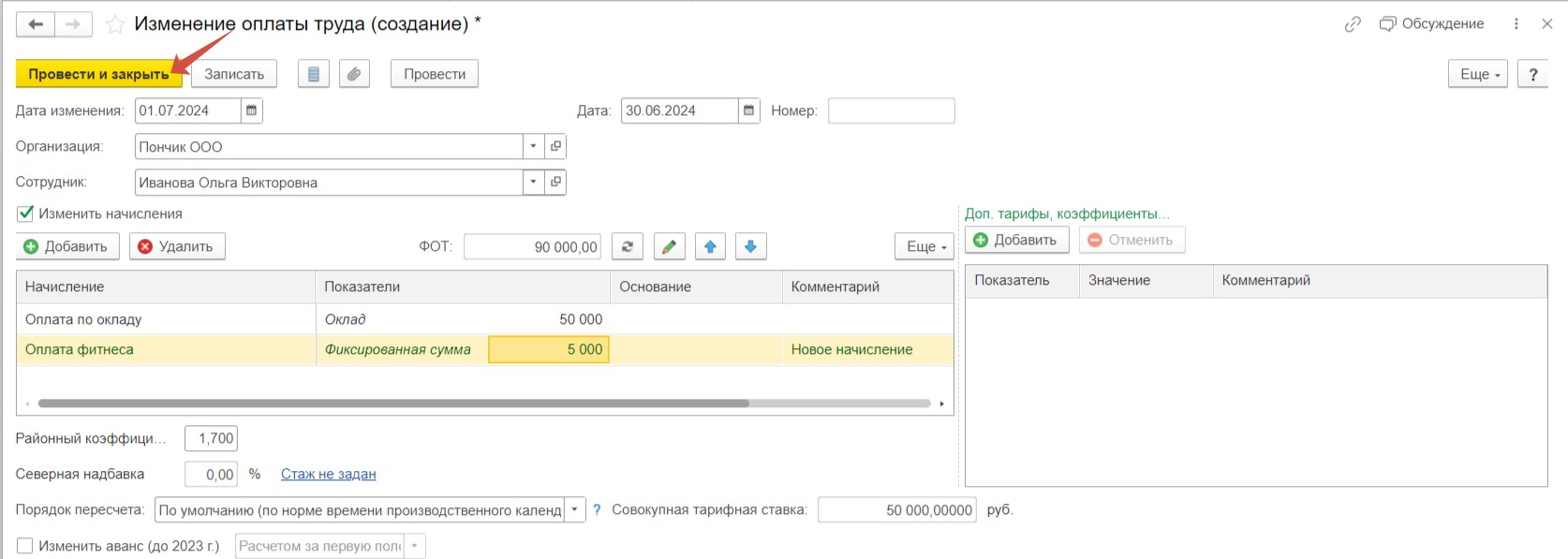

Шаг 1 – Изменение размера оплаты труда

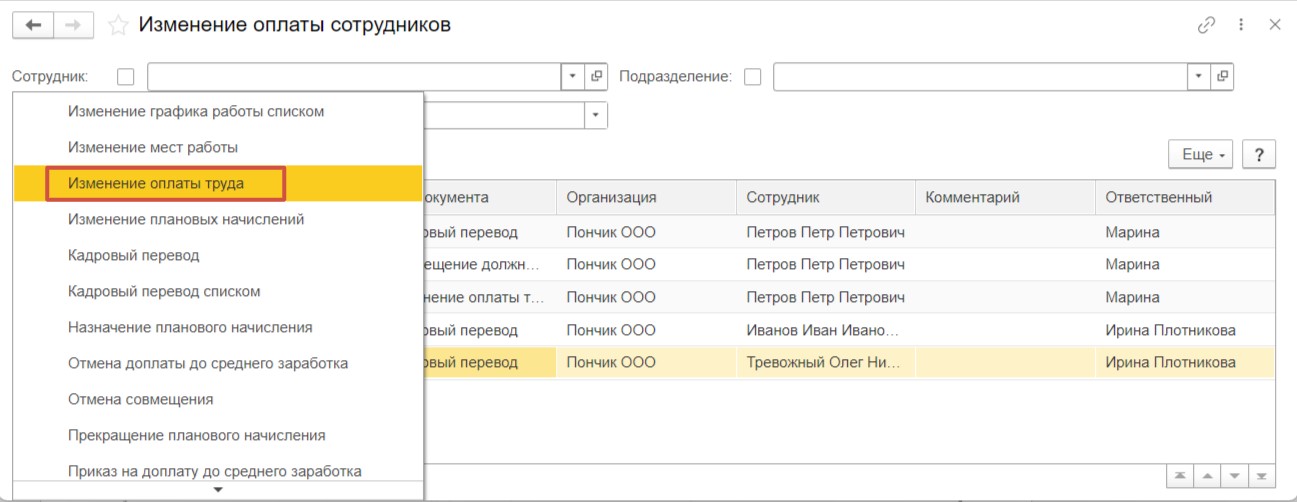

Для изменения ежемесячных начислений перейдем в раздел «Зарплата» и выберем пункт «Изменение оплаты сотрудников».

Использовав кнопку «Создать», выберем документ «Изменение оплаты труда».

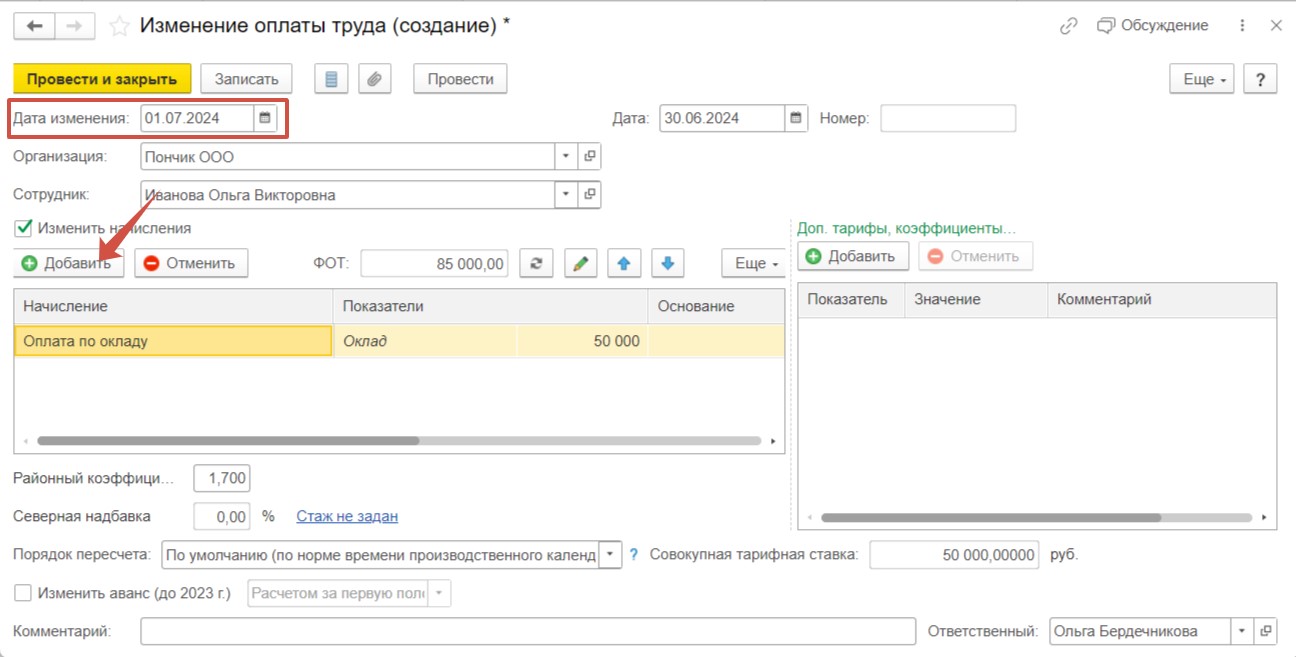

В поле «Дата изменения» укажем дату начала действия изменений и выберем требуемого сотрудника. Нажмем «Добавить» для перехода к справочнику начислений.

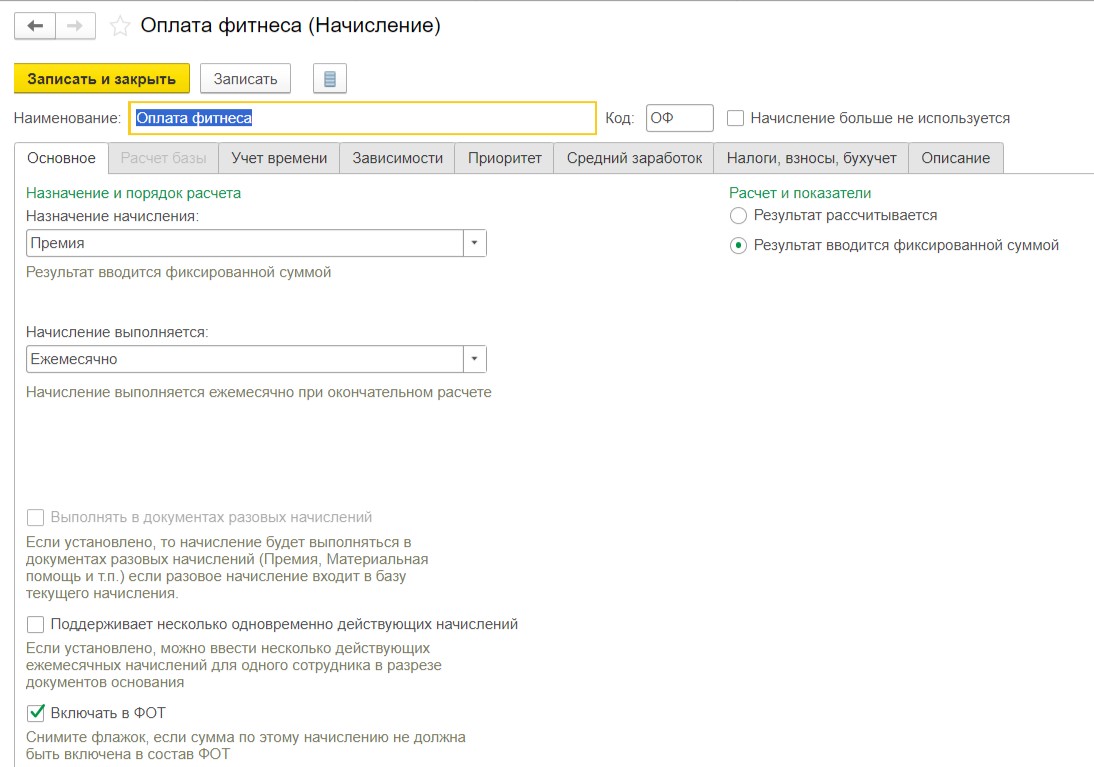

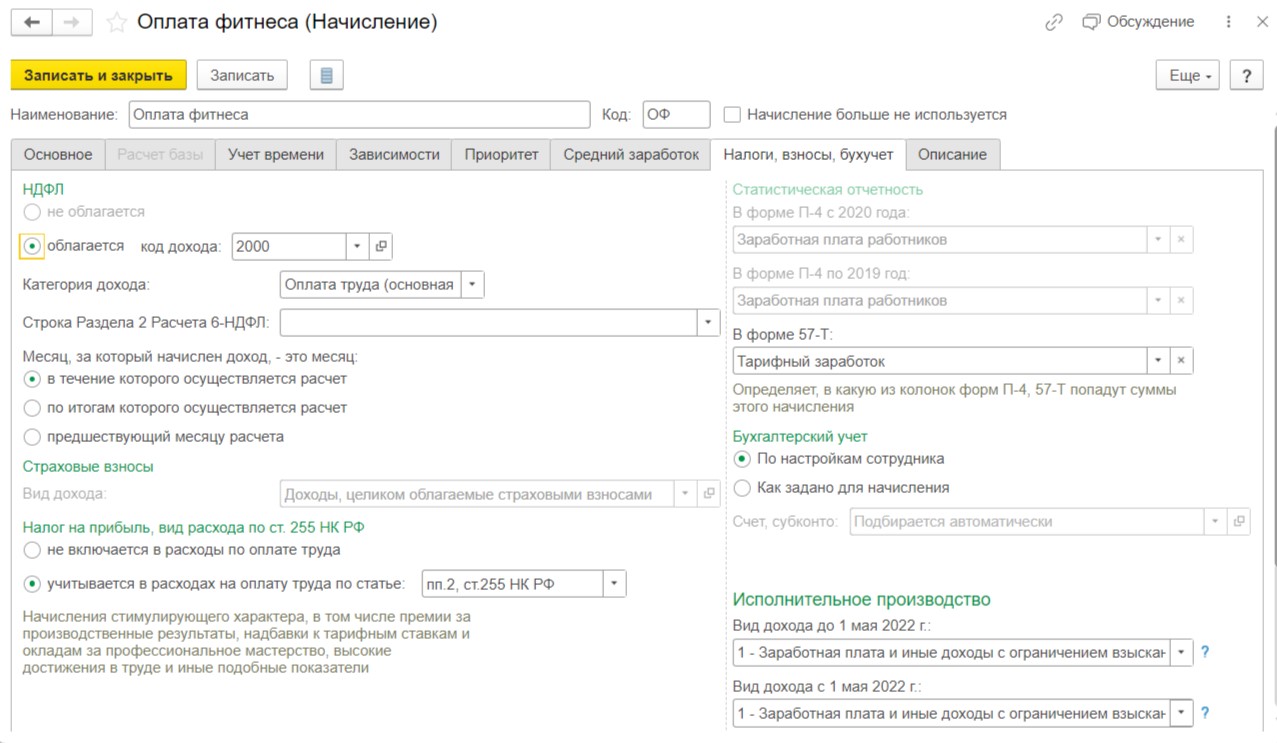

Предлагаем создать начисление со следующими настройками, поскольку фактически данное начисление по условиям дополнительного соглашения к трудовому договору является частью оплаты труда.

Указали, что начисление будет производиться ежемесячно фиксированной суммой, оно включается в ФОТ, а также облагается НДФЛ и страховыми взносами.

Выберем начисление из справочника и укажем сумму 5 000 рублей. Нажмем «Провести и закрыть» для сохранения изменений.

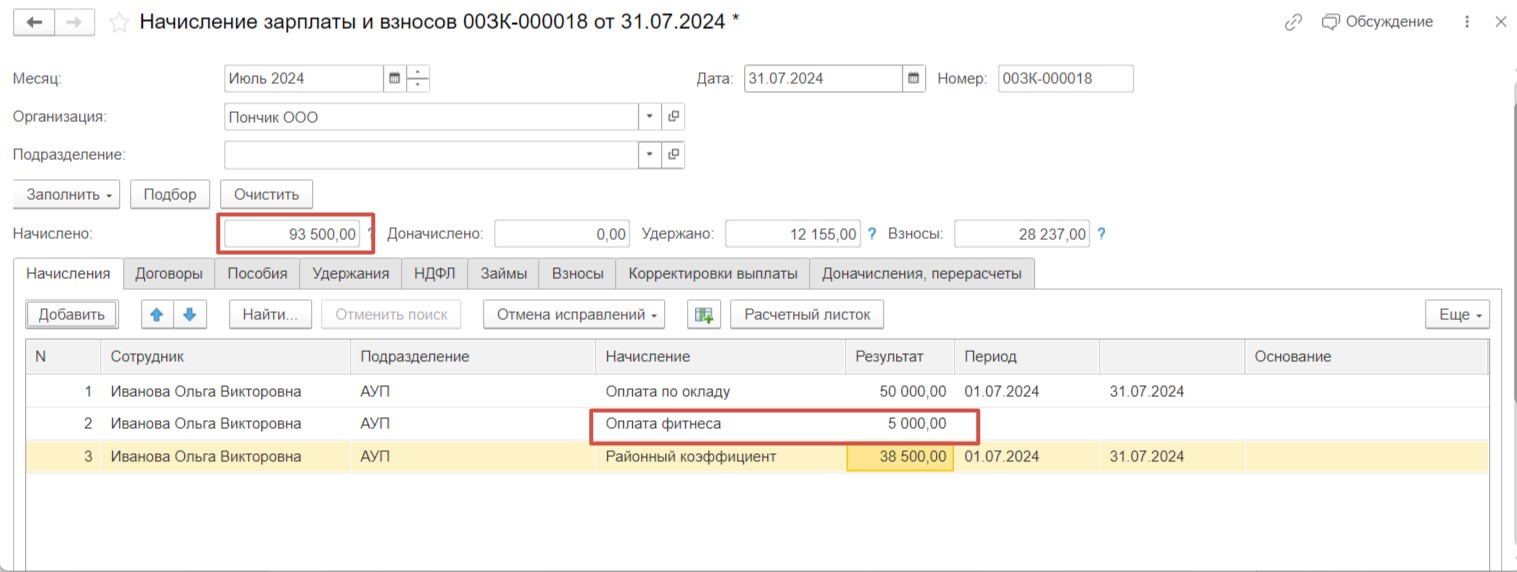

Шаг 2 – Начисление заработной платы

Зарегистрируем новый документ «Начисление зарплаты и взносов» в разделе «Зарплата» - «Все начисления».

Используем кнопку «Заполнить». Новое начисление «Оплата фитнеса» успешно добавлено. Общая сумма начислений сотрудника за июль составила 93 500 руб.

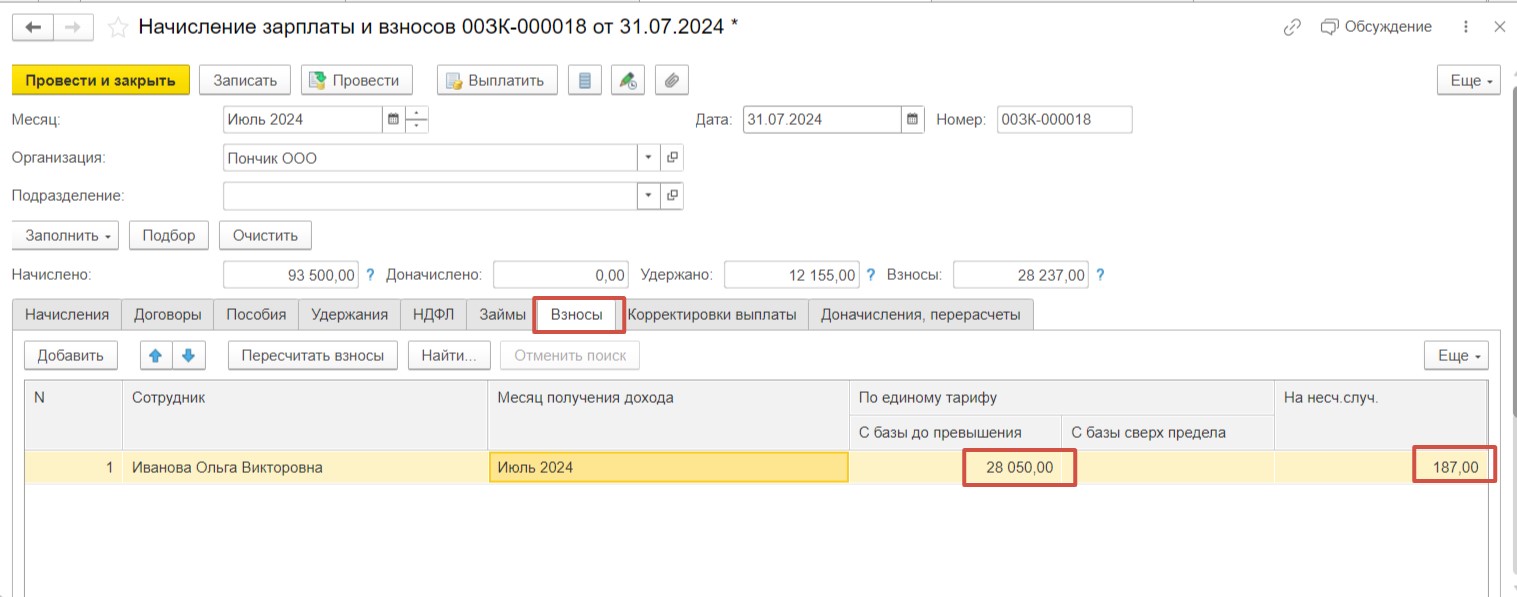

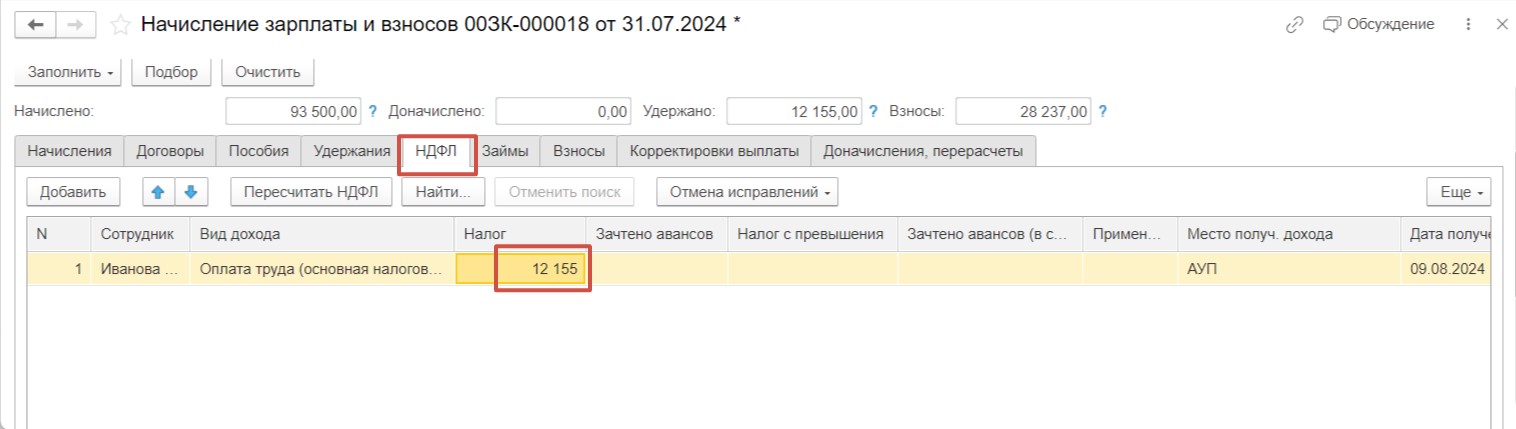

На вкладке «Взносы» и «НДФЛ» видим, что взносы и налог исчислены с общей суммы начислений.

Шаг 3 – Отражение в отчетности

Перейдем в раздел «Отчетность, справки» - «1С-Отчетность» и убедимся, что доход «Оплата фитнеса», а также исчисленный налог и взносы корректно отражены в отчетности после выплаты заработной платы за июль.

Сформируем отчет «6-НДФЛ (с 2021 года)» за 9 месяцев.

По строке 023 раздела 1 видим сумму НДФЛ, подлежащую перечислению в размере 12 155 рублей.

В разделе 2 по строке 140, 163 видим суммы исчисленного и удержанного по третьему сроку НДФЛ. Строка 120 отражает общую сумму начислений, включая оплату фитнеса.

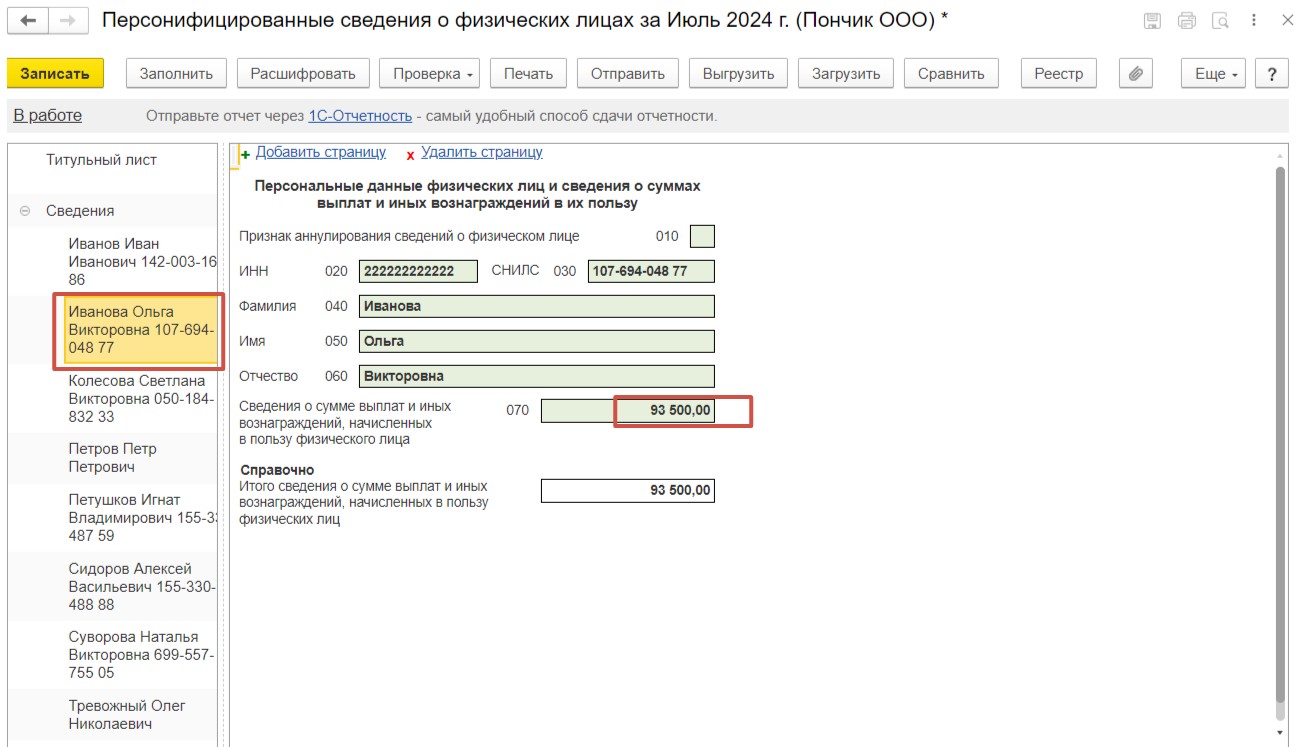

Отчет «Персонифицированные сведения о физических лицах» сформируем за июль 2024 г.

По строке 070 на вкладке «Сведения» о сотруднике Ивановой О.В. также видим сумму 93 500.

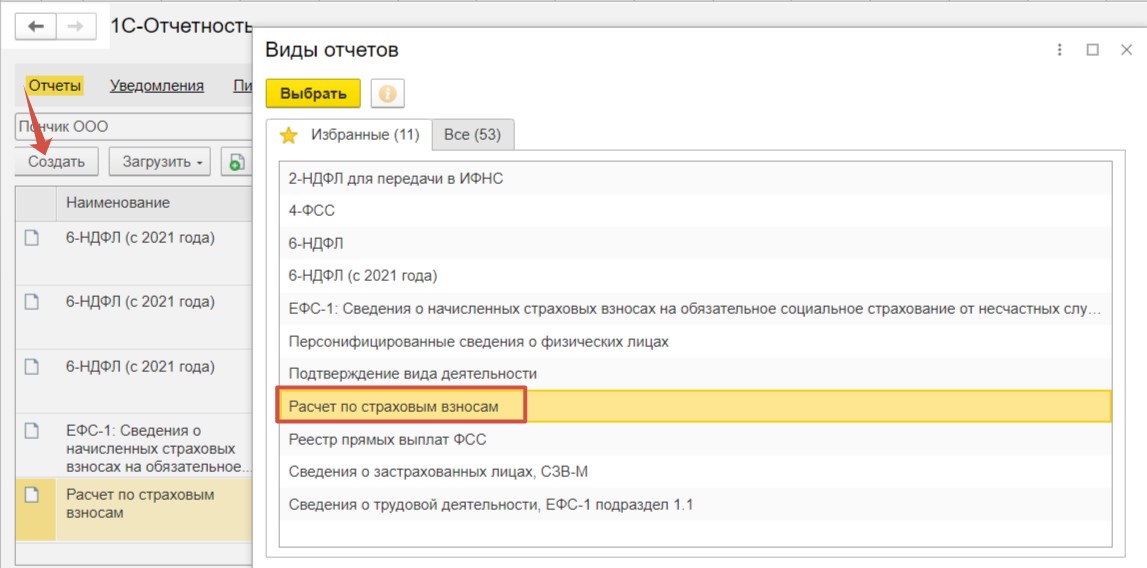

«Расчет по страховым взносам» сформируем за 9 месяцев.

В разделе 3 отражена сумма с учетом полученного дохода в виде оплаты фитнеса. Все верно.

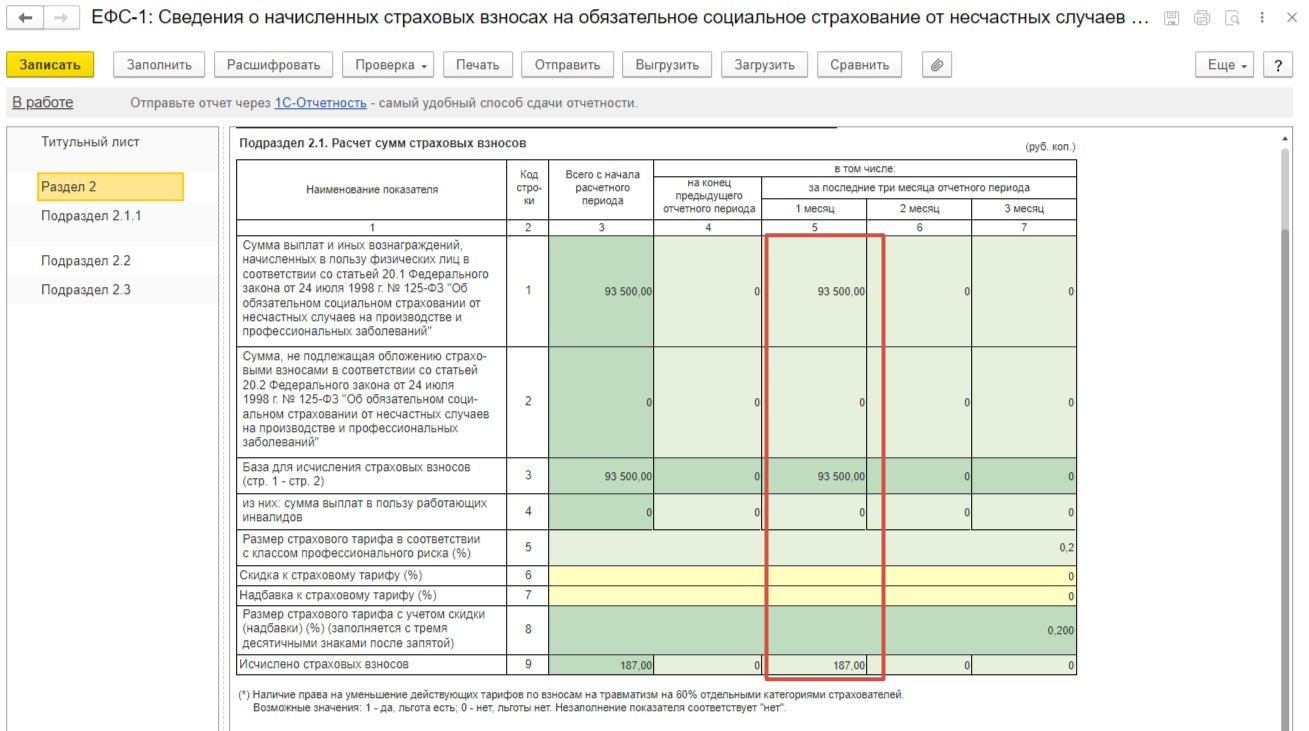

Выберем отчет «ЕФС-1: Сведения о начисленных страховых взносах на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний» и также сформируем его за 9 месяцев.

В разделе 2 по колонке «1 месяц» видим общую сумму начислений и исчисленные взносы.

Все данные отражены корректно.

Автор статьи: Ольга Бердечникова

Понравилась статья? Подпишитесь на рассылку новых материалов