Персонифицированные сведения о физических лицах – новый отчет в программах 1С

- Опубликовано 31.01.2023 20:27

- Просмотров: 57015

16 января 2023 г. мы в последний раз сдали привычный нам отчет СЗВ-М за декабрь 2022 г. С нового года этот отчет упраздняется и вводится новый под названием «Персонифицированные сведения о физических лицах». Как заполнить новый отчет в программах 1С, в какие сроки сдавать, кто должен попадать в этот отчет – обо всё расскажем в данной статье.

Подробности по заполнению отчета можно прочитать в Приказе ФНС России от 29.09.2022 N ЕД-7-11/878@ «Об утверждении форм расчета по страховым взносам и персонифицированных сведений о физических лицах, порядков их заполнения, а также форматов их представления в электронной форме».

Кто должен попадать в сведения?

Сведения подавайте на всех работников, числившихся у вас в отчетном месяце по трудовому договору или работавших по ГПД, включая тех, кто в нем уволился, и тех, у кого не было выплат (сюда входят отпуск без сохранения, декретные отпуска, отсутствие по неизвестной причине и т.д.).

Исключение - самозанятые, их в отчет не включайте.

Нужно ли подавать Персонифицированные сведения на директора – единственного учредителя без трудового договора?

Вот какие комментарии дают по этому поводу методисты и аудиторы 1С: «В соответствии с Приказом ФНС Сведения представляются в отношении застрахованных лиц, в т. ч. в пользу которых начислены выплаты. Таким образом, ключевым при решении вопроса о представлении Сведений является признание застрахованным физического лица, в отношении которого необходимо их представить.

Если с директором, который является единственным учредителем, заключен трудовой договор, то в отношении него необходимо обязательно представлять Сведения, даже если он не получает никаких выплат.

Минфин России не раз отмечал, что руководитель – единственный учредитель является застрахованным по всем видам страхования, даже если с ним не заключен трудовой договор (см., например, письмо от 16.03.2018 № 03-01-11/16634). Это означает, что в отношении руководителя организации, являющегося ее единственным учредителем, необходимо подавать Сведения и в том случае, если трудовой договор с ним не заключен.

Срок сдачи сведений

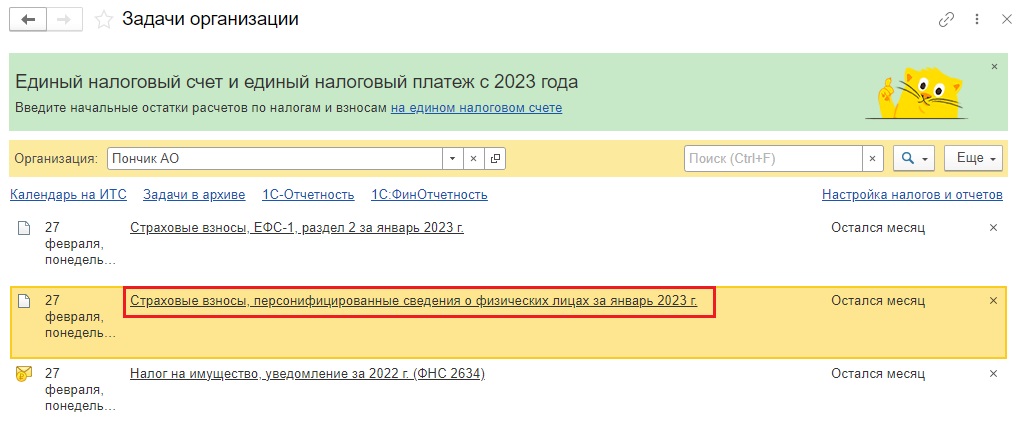

Срок подачи сведений – ежемесячно не позднее 25-го числа месяца, следующего за отчетным периодом, т.е. за январь 2023 г. этот отчет нужно сдать не позднее 27 февраля, т.к. 25 февраля выпадает на выходной.

Способ сдачи сведений

До 10 человек включительно можно подать сведения на бумажном носителе, на 11 и более человек сведения сдают в электронном виде (ст. 431 НК РФ, п. 3.1 Порядка заполнения).

Штрафные санкции за непредоставление сведений

На текущий момент Налоговым кодексом РФ не установлена ответственность за их непредставление. Однако всё может измениться.

Где находятся Персонифицированные сведения в программах 1С?

В 1С: Бухгалтерии предприятия ред. 3.0 Персонифицированные сведения появились в релизе 3.0.127 от 21.12.2022 г., в 1С: ЗУП ред. 3.1 – в релизе 3.1.24.212 от 15.12.2022 г.

В 1С: Бухгалтерии предприятия ред. 3.0 отчет можно сформировать несколькими способами:

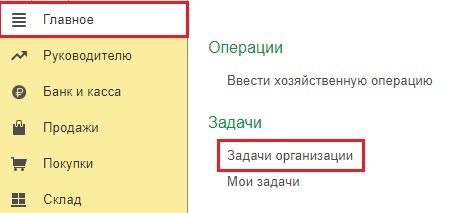

1) в разделе «Главное» - «Задачи организации»:

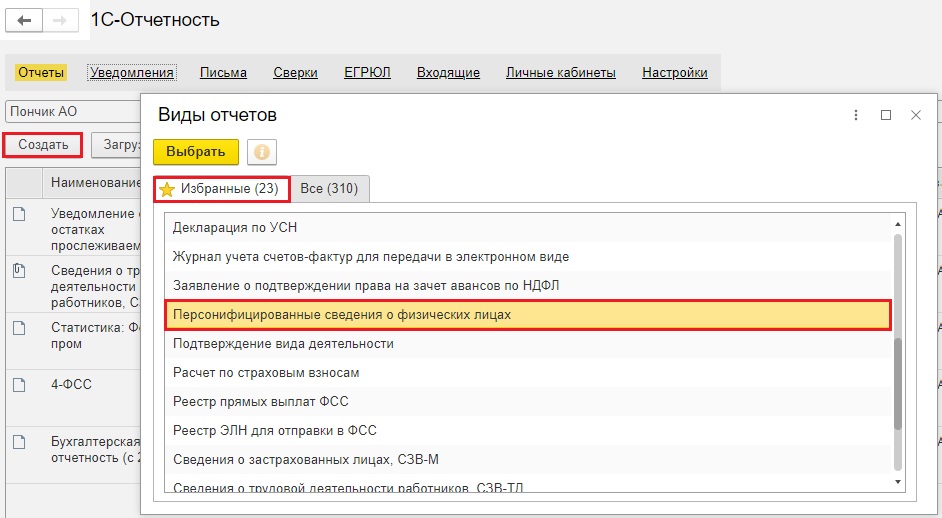

2) в разделе «Отчеты» - «Регламентированные отчеты» по кнопке «Создать»

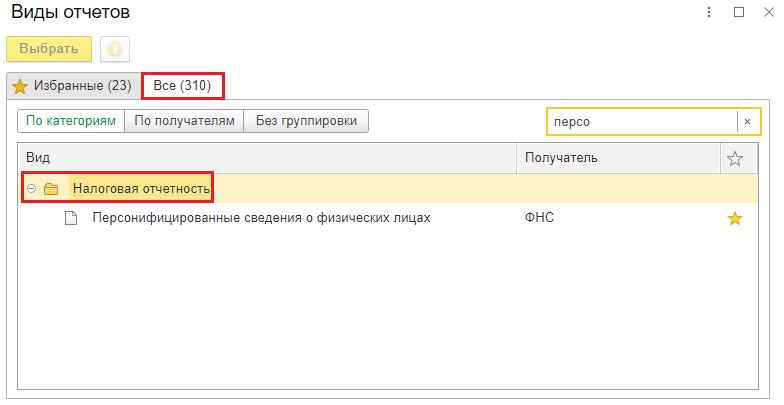

Если этого отчета вы не видите на вкладке «Избранное», то на вкладке «Все» он будет в папке «Налоговая отчетность».

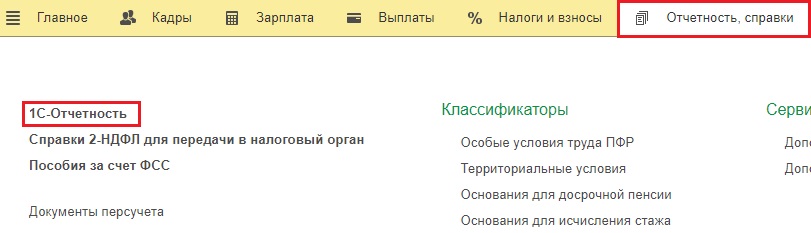

В 1С: ЗУП ред. 3.1 отчет находится в разделе «Отчетность, справки» - «1С-Отчетность».

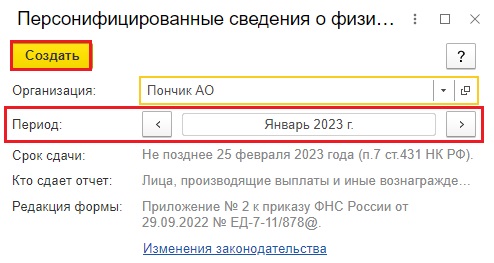

Далее по кнопке «Создать» вы сможете найти отчет аналогично программе 1С: Бухгалтерия предприятия ред. 3.0

Как заполнить Персонифицированные сведения в 1С?

В принципе этот отчет схож с СЗВ-М: тот же список трудящихся со СНИЛС, но теперь к ним добавляется еще сумма начисленной зарплаты/вознаграждения за месяц, как облагаемой, так и необлагаемой страховыми взносами. Поэтому не стоит торопиться со сдачей отчетности, чтобы потом не тратить время на корректировку сведений.

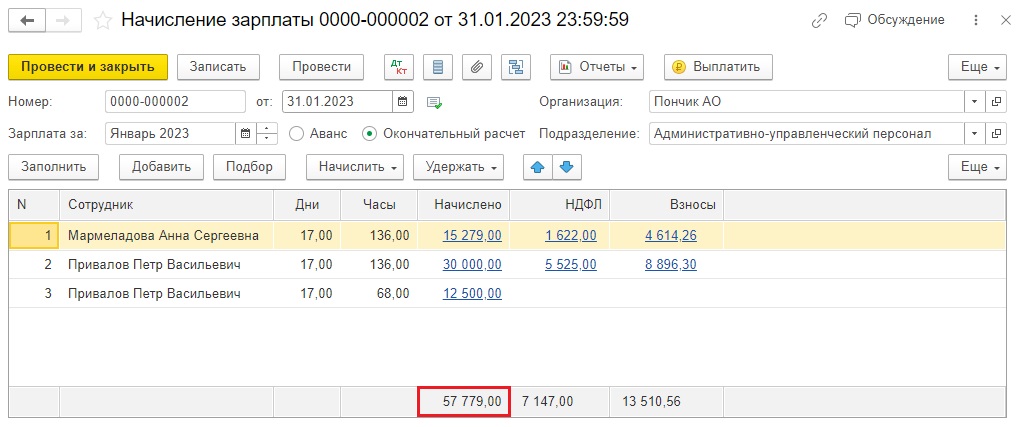

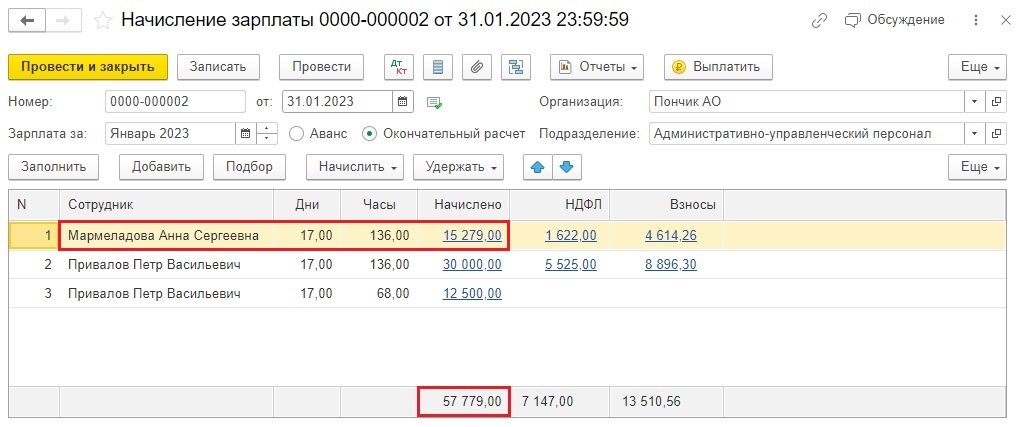

Сначала должно быть выполнено окончательное начисление зарплаты за месяц. Приведем условный пример по организации АО «Пончик», начислим зарплату сотрудникам.

Создадим Персонифицированные сведения.

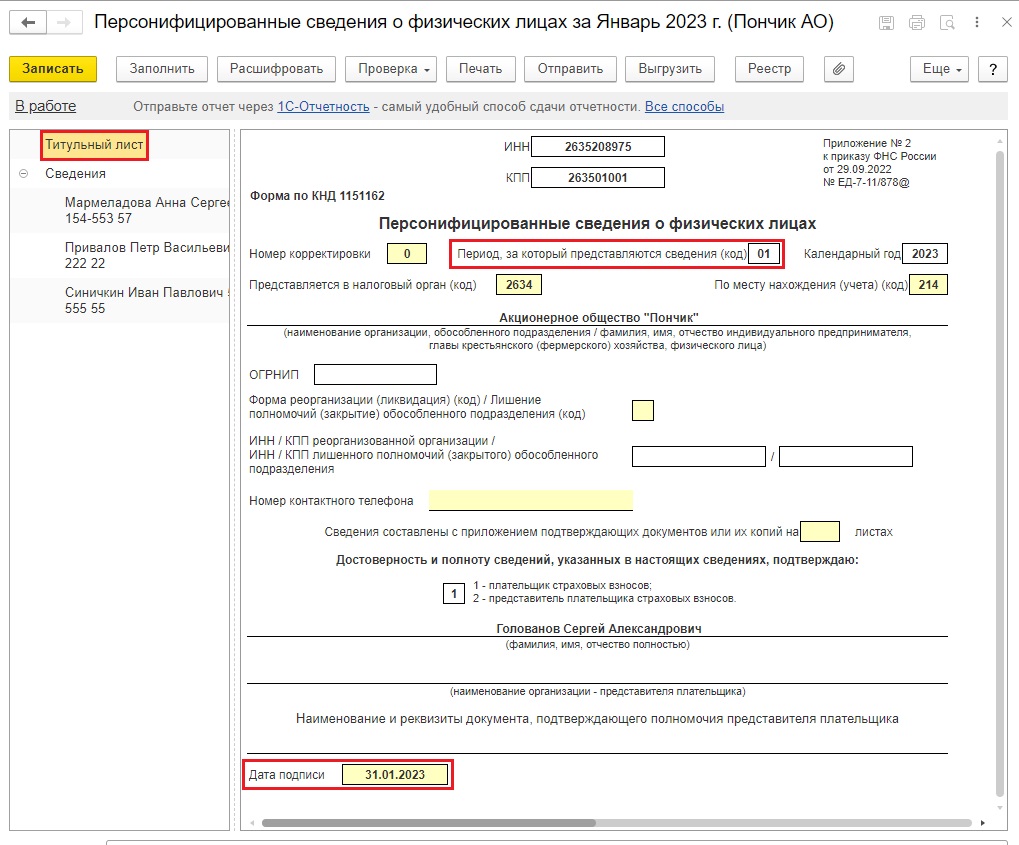

Данные в отчете формируются автоматически.

На титульном листе проверьте, чтобы был верно указан период, за который предоставляются сведения (код): в нашем случае сведения подаются за январь, значит код 01, в феврале будет код 02 и т.д.

Внизу титульного листа убедитесь, что дата подписи - минимум последний календарный день месяца и выше, чтобы начисленная заработная плата за этот месяц попал в отчет.

Далее перейдем на вкладку «Сведения».

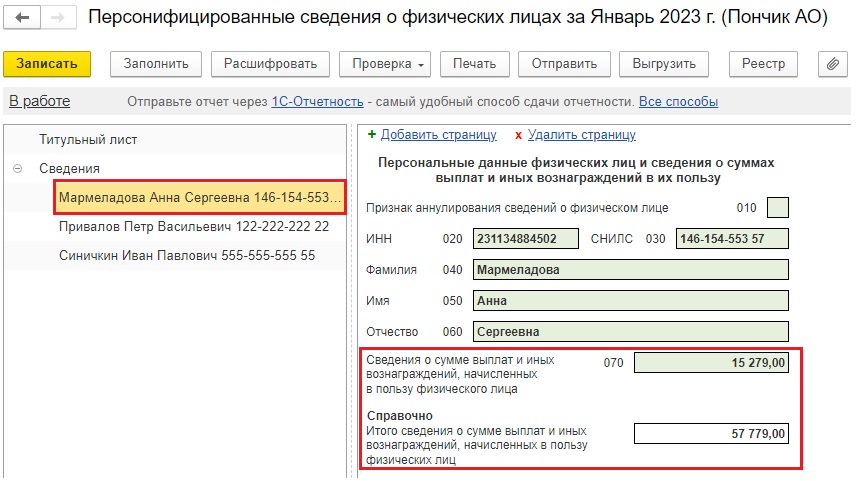

Посмотрим на данные по Мармеладовой А.С. По ней заполнились персональные данные (ФИО, ИНН, СНИЛС), а также 2 суммы:

- по строке 070 сумма ее заработной платы за месяц;

- по строке «Справочно» указана сумма начисленной заработной платы по всем сотрудникам организации.

Кстати, ничего подозрительного не замечаете? А мы специально привели пример с ошибкой: у этой сотрудницы оклад равен МРОТ. А с 01.01.2023 г. МРОТ составляет 16 242 рубля в соответствии с Федеральным законом от 19.12.2022 № 522-ФЗ. Региональные МРОТ тоже изменились. Поэтому если у вас зарплаты сотрудников колеблются в пределах МРОТ не забудьте сделать кадровые переводы.

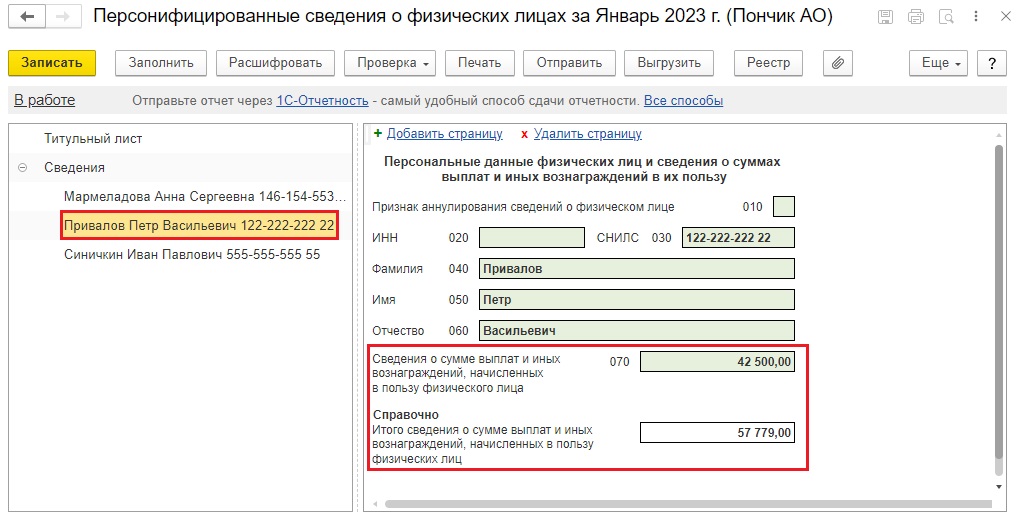

Посмотрим теперь Привалова П.П. У него оклад плюс внутреннее совместительство и в отчет попадает общая сумма его зарплаты за месяц.

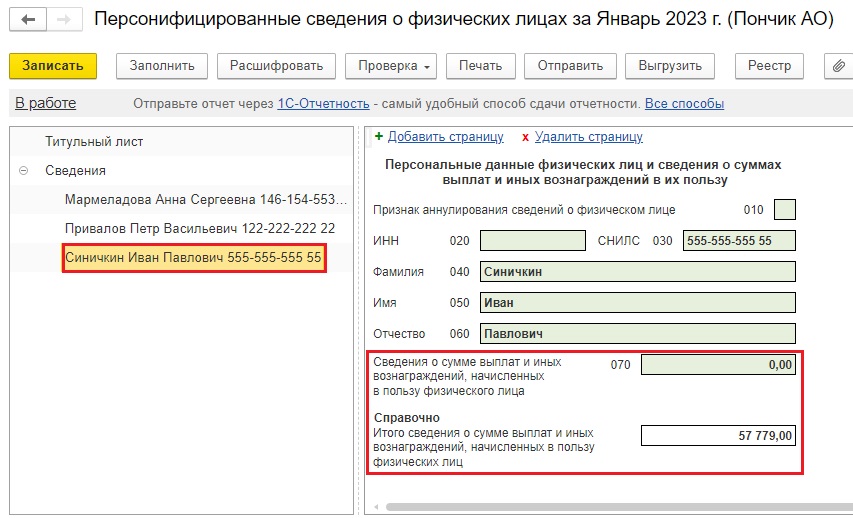

Теперь посмотрим Синичкина И.П., тут поинтереснее. Он в отпуске без сохранения зарплаты весь январь.

Согласно законодательства (п. 3.2 Приказа ФНС) если застрахованному лицу в отчетном периоде не были начислены выплаты, все равно включите этого сотрудника в отчет, заполнив только персональные данные (ФИО, ИНН и СНИЛС) в строках 020-060. Строка 070, где указывается сумма зарплаты, останется пустой.

На текущий момент времени пользователи 1С отмечают ошибки в заполнении этого отчета на старых релизах, поэтому не торопитесь сдавать отчет! Время еще есть!

Как оформить корректировку персонифицированных сведений читайте в нашей новой статье.

Автор статьи: Ирина Плотникова

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии

Добрый день. Вот какие разъяснения мне удалось найти в справочно-право вой системе:

Вот, что пишет Консультант на эту тему:

Вопрос: Нужно ли отражать начисленные арендные платежи по договору аренды с физическим лицом в персонифицирова нных сведениях с 2023 г.? Аренда за автомобиль начисляется ежемесячно.

Ответ: Нет, не нужно.

Сведения подавайте на всех работников, числившихся у вас в отчетном месяце по трудовому договору или работавших по ГПД, включая тех, кто в нем уволился, и тех, у кого не было выплат (ст. 431 НК РФ, п. 3.1 Порядка заполнения).

В отчет включают персональные данные каждого физлица и сумму выплат (строка 070), начисленных ему за истекший месяц, как облагаемых, так и не облагаемых взносами (п. 3.7 Порядка заполнения).

Эльмира, добрый день. Не торопитесь сдавать отчет. Проблема задвоения зафиксирована, выходят новые релизы с исправлениями ошибок. Попробуйте обновить 1С, удалить этот отчет с ошибками и создать абсолютно новый. Возможно ошибка уйдет.

Пока просто ждать. Сейчас уже называют срок 1 марта, когда ФНС планирует привести сальдо на ЕНС в порядок (до этого обещали к 25 января, но не случилось, все жалуются на непонятные пени и неверное сальдо)

А научите, пожалуйста, что делать с налоговой. Получили сверку с ИФНС в 2023 году, а там списание каких то пеней на непонятные КБК.... Ужас!