Расходы будущих периодов при УСН в 1С: Бухгалтерии предприятия ред. 3.0

- Опубликовано 29.04.2023 10:53

- Просмотров: 28917

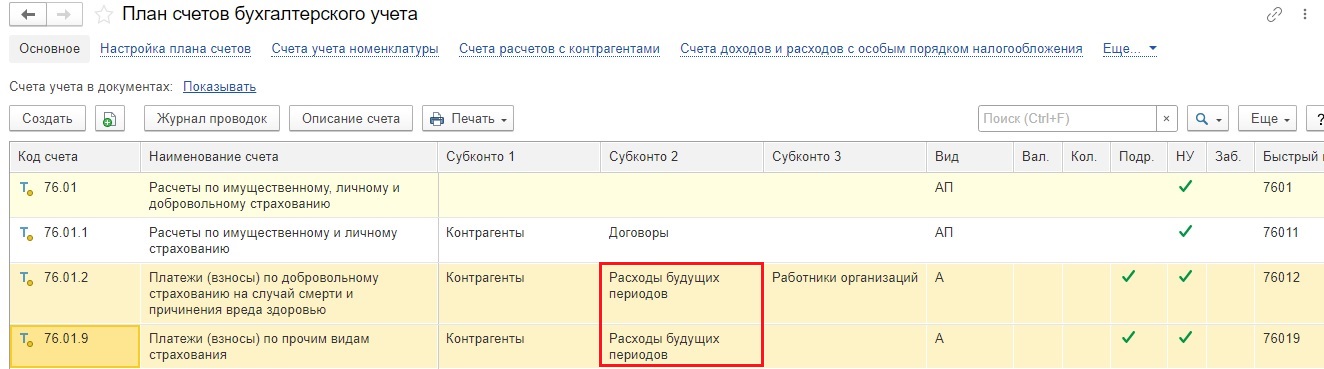

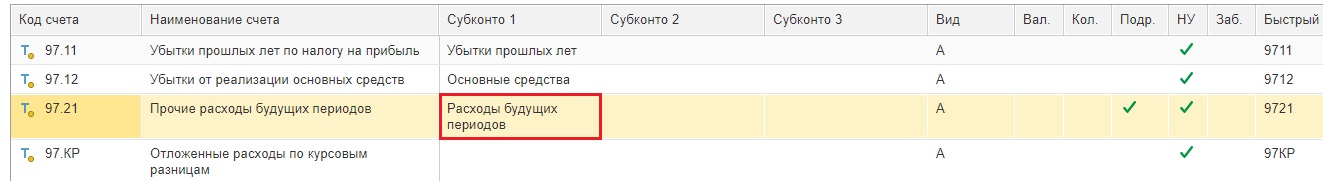

Тема расходов будущих периодов (РБП) весьма интересна! Во-первых, потому что в Плане счетов есть два счета, на которых они учитываются – 97.21 и 76 (76.01.2 и 76.01.9). Момент выбора того или иного счета порой ставит пользователя в тупик. Во-вторых, немногие бухгалтеры знают, что РБП абсолютно по-разному принимают в учете при ОСН и УСН. В этой публикации мы дадим разъяснения по обоим пунктам, естественно с практическим примером в 1С: Бухгалтерии предприятия ред. 3.0. И в-третьих, многие бухгалтеры в целях недопущения убытков относят затраты на расходы будущих периодов. Правильно это или нет, к каким последствиям может привести такой легкомысленный шаг – совсем скоро расскажем в нашем закрытом клубе для бухгалтеров.

В общем случае РБП учитываются на счете 97.21, однако после изменений законодательства, вступивших в силу с 2011 года, в программах 1С появилась возможность учитывать элементы справочника «Расходы будущих периодов» и на счете 76 (76.01.2 и 76.01.9).

Связано это с тем, что расходы на страхование, которые раньше все учитывали на 97 счете, уже нельзя так однозначно отнести к РБП, однако возможность списывать их равномерно в течение года пользователям оказалась по-прежнему нужна.

Использовать счет 76.01.9 или 97.21 остается в принципе на ваше усмотрение.

Мы для себя определили некую закономерность:

На счет 76 методологи 1С рекомендуют относить те расходы, по которым нет закрывающих документов, т.е. нет актов (это страховые полисы в основном (ОСАГО, КАСКО и т.д.)).

А счет 97 используют для РБП с закрывающими документами (обычно это программное обеспечение, всякие подписки, антивирусные программы и т.д.).

Ну и раз зашла речь о расходах будущих периодов, то оставим список уже имеющихся публикаций по этой теме на нашем сайте:

Учет расходов будущих периодов с использованием 97 счета

Учёт полисов ОСАГО и КАСКО с использованием 76 счета

Оплата расходов будущих периодов подотчетным лицом

Как прекратить списание расходов будущих периодов

Теперь поговорим про РБП на УСН.

Как таковых расходов будущих периодов в налоговом учете при УСН не возникает. Все расходы вы признаете кассовым методом после их оплаты (п. 2 ст. 346.17 НК РФ).

Однако бухгалтерский учет никто не отменял, и в БУ такие расходы должны списываться планомерно в течение срока использования РБП.

Как этого добиться в программе 1С: Бухгалтерия предприятия ред. 3.0? Сейчас расскажем.

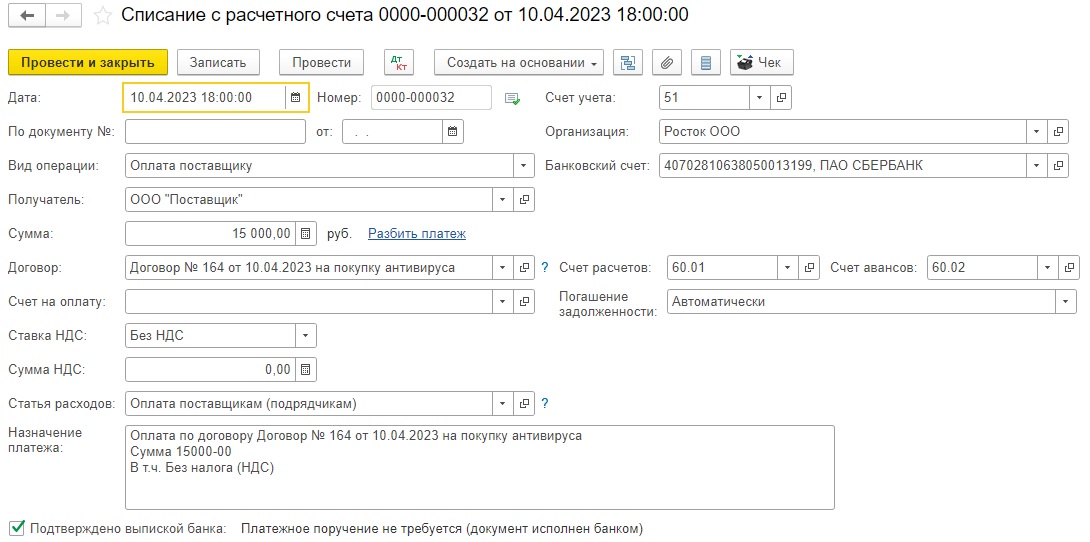

Допустим, ООО «Росток» 10.04.2023 г. оплатило поставщику 15000 рублей за антивирусную программу, срок действия которой всего 1 год (с 15.04.2023 по 14.04.2024 г.).

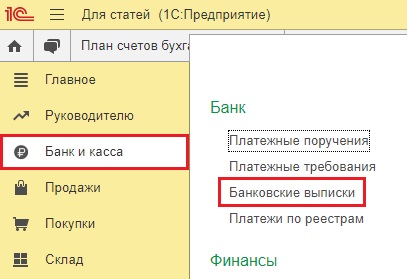

Шаг 1. В разделе «Банк и касса» сформируем банковскую выписку с видом операции «Оплата поставщику».

Введем все необходимые данные, счета учета укажем 60.01 и 60.02, погашение задолженности «Автоматически».

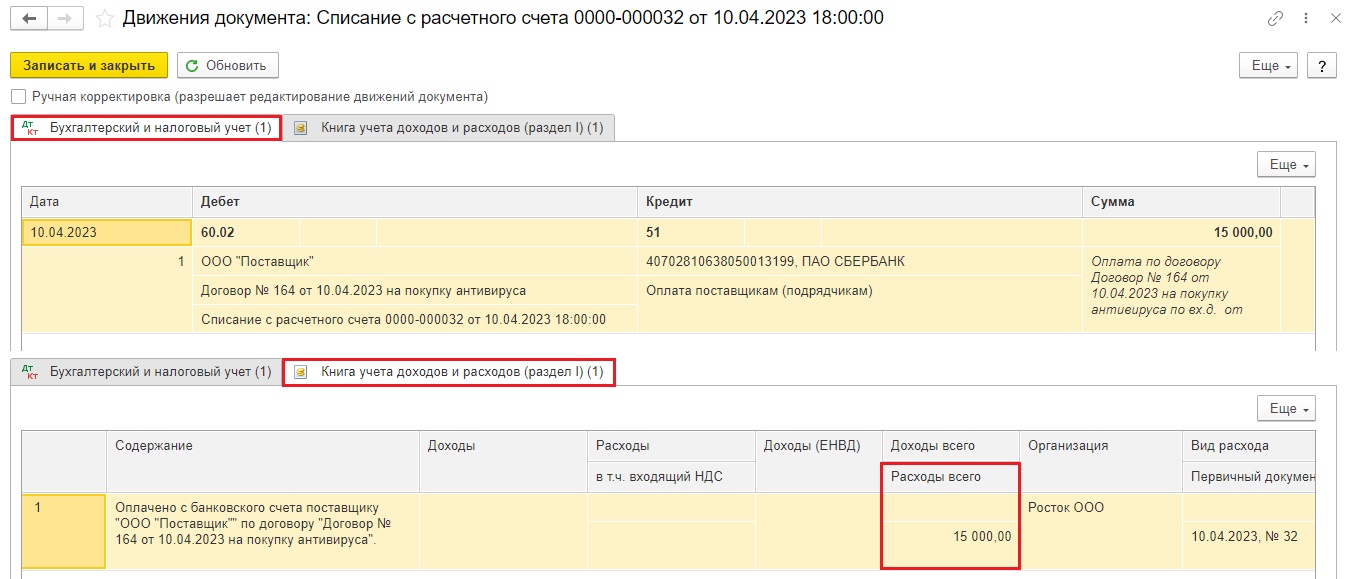

Посмотрим поводки и регистры документа.

Видим, что получилась стандартная поводка Д 60.02 К 51, а в регистре «КУДиР» сумма попала в колонку «Расходы всего».

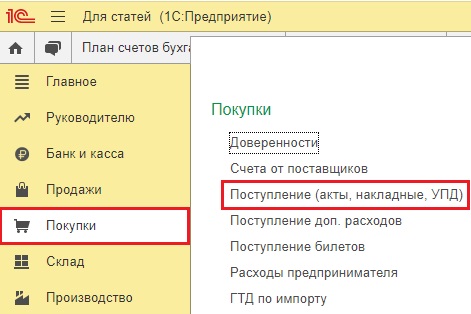

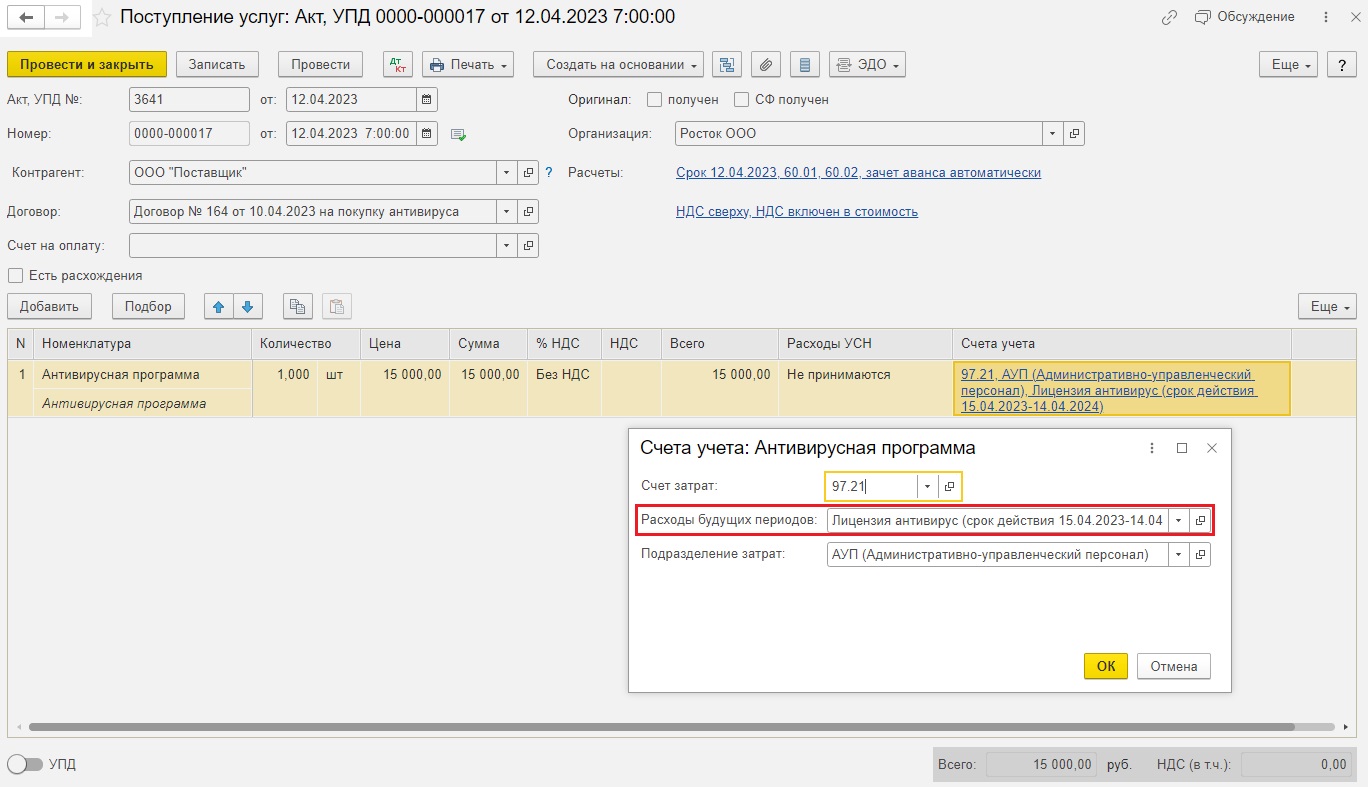

Шаг 2. Вводим документ поступления услуг в разделе «Покупки».

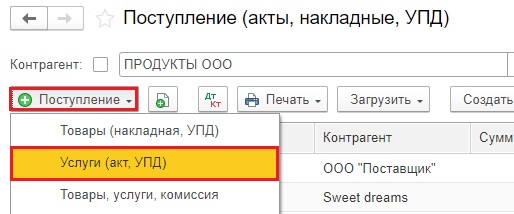

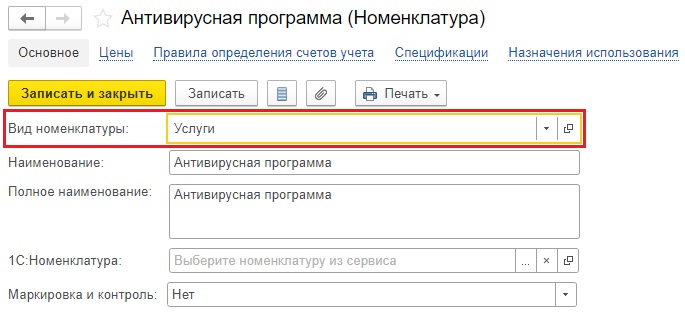

В табличной части вводим наименование РБП с видом номенклатуры «Услуги».

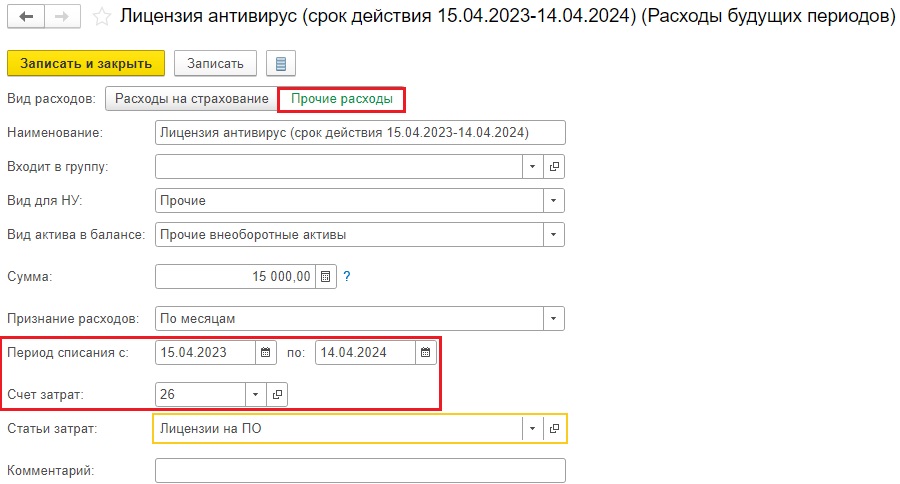

В столбце «Счета учета» указываем счет РБП (97.21 или 76.01.9, в нашем случае это 97.21), затем вводим сам элемент справочника расходов будущих периодов.

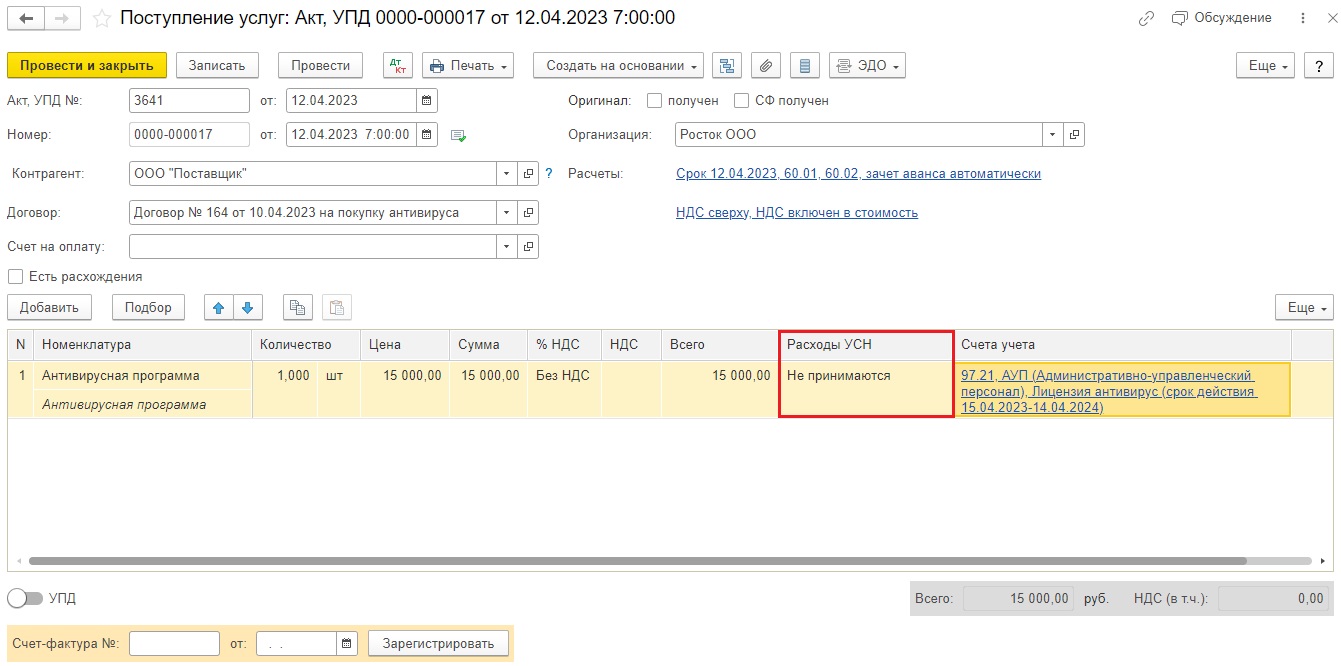

Очень важно в колонке «Расходы (НУ)» указать значение «Не принимаются».

Таким образом только в бухгалтерском учете программа начнет списывать стоимость РБП согласно заданного вами периода списания при выполнении регламентной операции «Закрытие месяца».

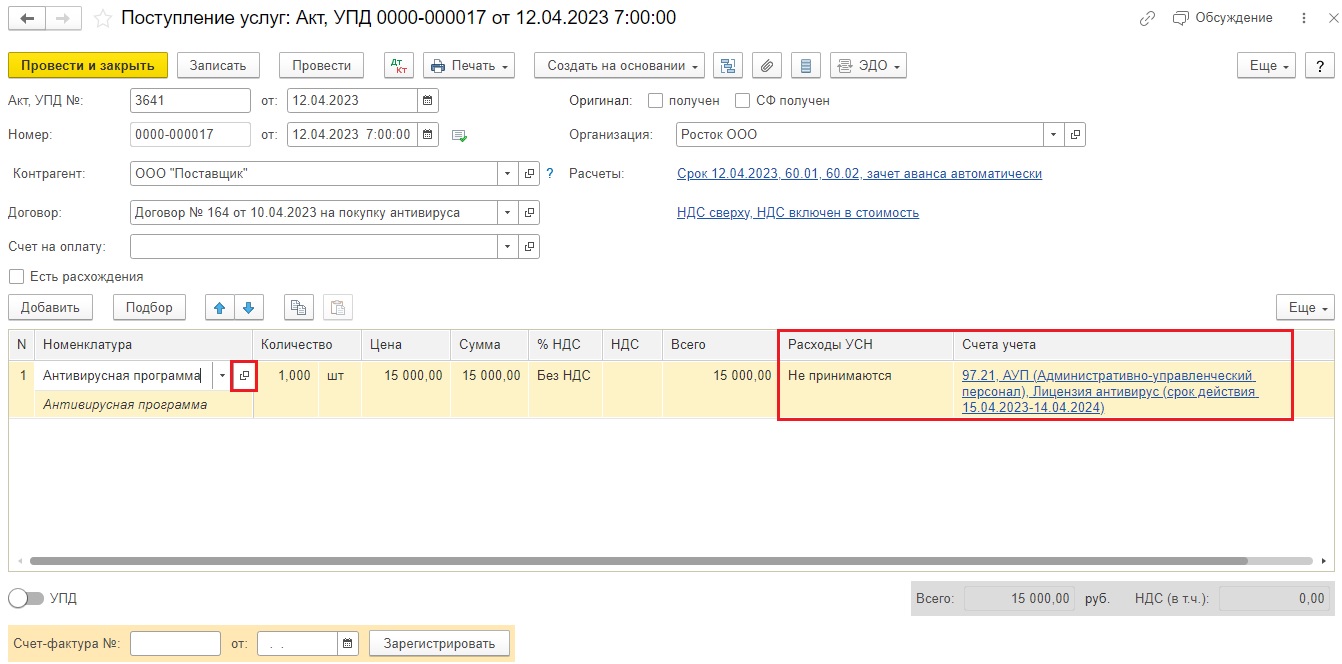

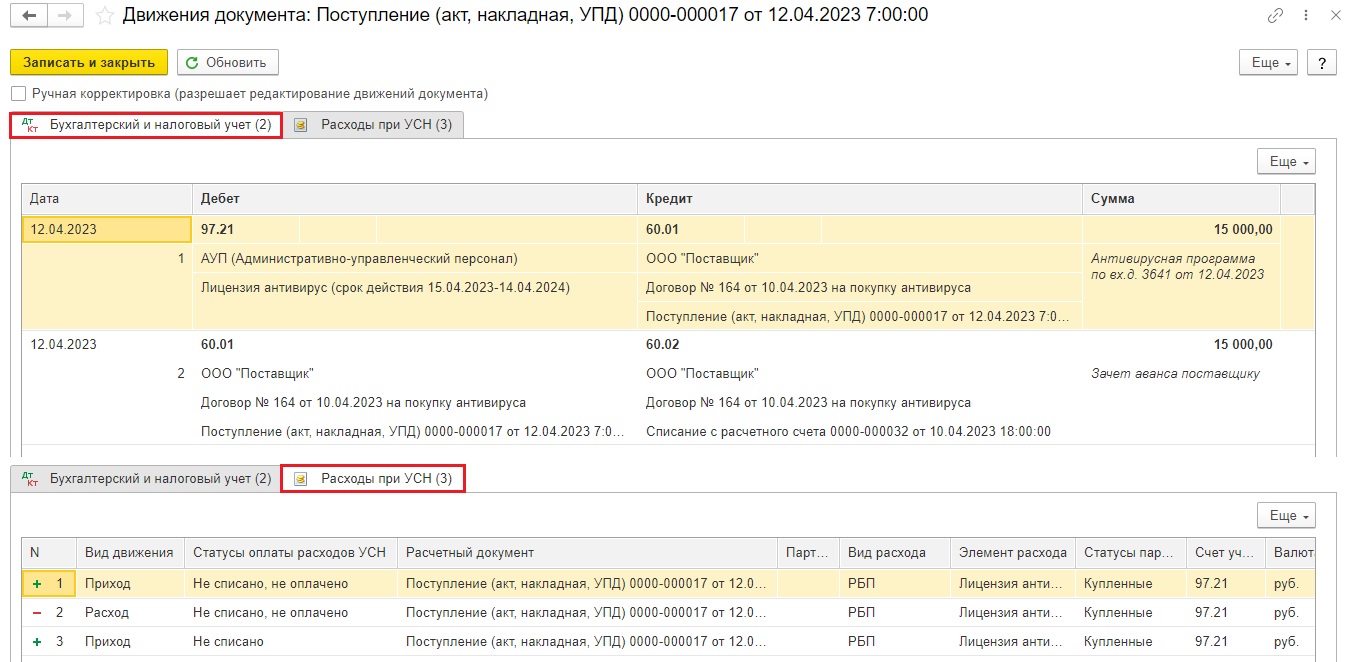

Посмотрим проводки этого документа: у нас произошел зачет аванса поставщику проводкой Д 60.01 К 60.02 и поступление антивирусной программы Д 97.21 К 60.01.

Также видим, что у нас нет регистра «КУДиР», а есть служебный регистр «Расходы при УСН». Это произошло потому, что в табличной части документа в столбце «Расходы УСН» мы указали значение «Не принимаются».

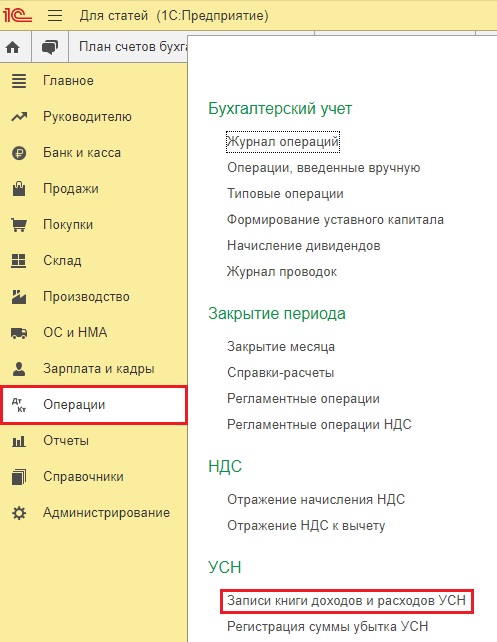

Шаг 3. Теперь нам нужно списать всю сумму затрат в налоговом учете единовременно. Для этого в разделе «Операции» создаем документ «Запись книги доходов и расходов».

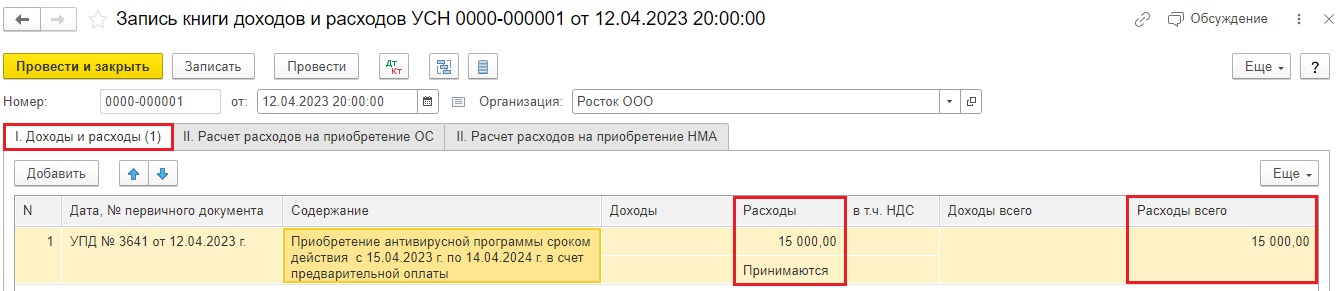

На вкладке «Доходы и расходы (1)» вручную вводим запись с необходимой суммой.

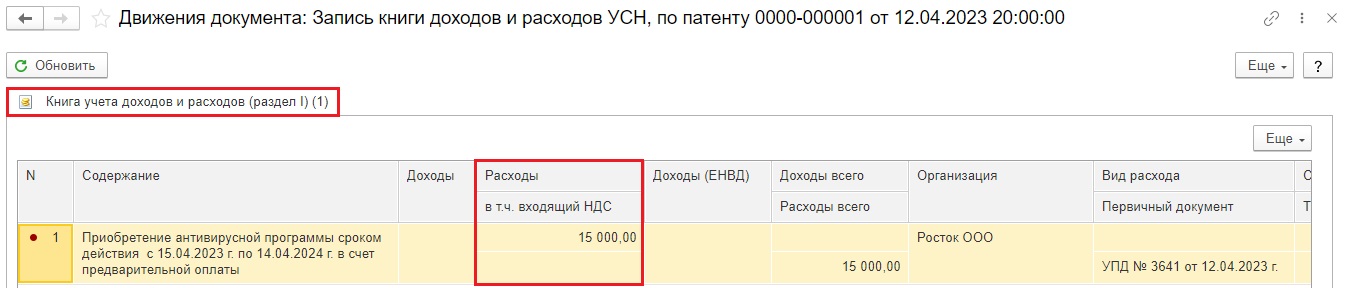

Проводок этот документ не формирует, только запись по нужному нам регистру КУДиР.

Шаг 4. Полученное право на использование программных продуктов отразите на отдельном забалансовом счете в оценке, равной размеру вознаграждения по договору (п. 39 ПБУ 14/2007 «Учет нематериальных активов»).

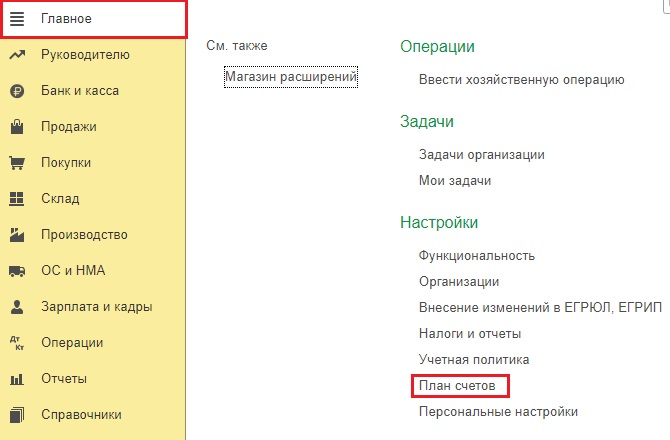

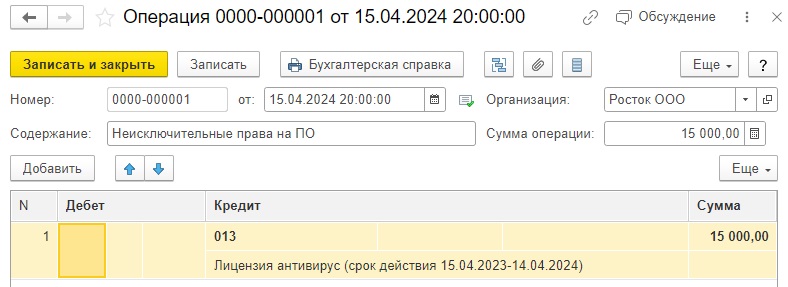

В разделе «Главное» - «План счетов» создайте новый забалансовый счет или используйте подходящий.

Мы создадим новый счет 013.

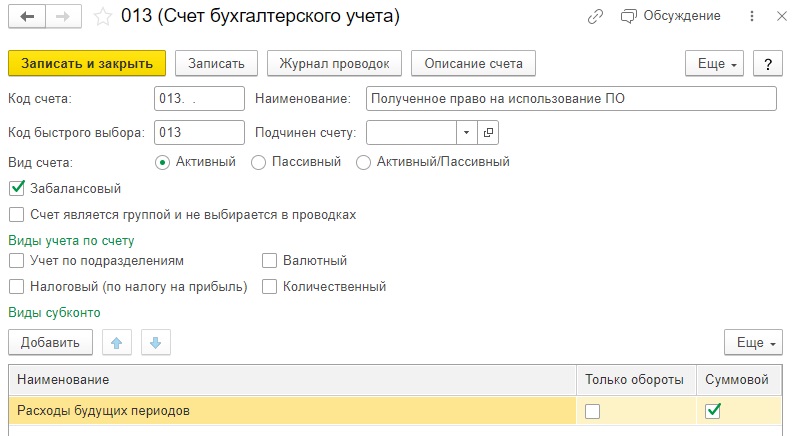

Сформируем проводку Д 013.

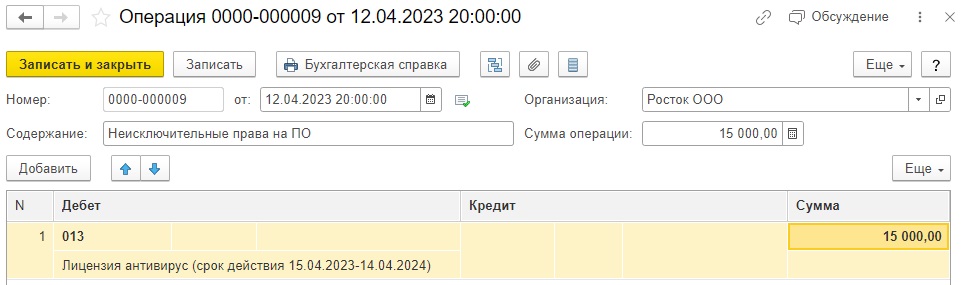

По окончании срока действия лицензии отразите выбытие этой номенклатуры РБП с забалансового счета проводкой К 013.

Расходы будущих периодов при УСН в 1С: Бухгалтерии предприятия ред. 3.0

Тема расходов будущих периодов (РБП) весьма интересна! Во-первых, потому что в Плане счетов есть два счета, на которых они учитываются – 97.21 и 76 (76.01.2 и 76.01.9). Момент выбора того или иного счета порой ставит пользователя в тупик. Во-вторых, немногие бухгалтеры знают, что РБП абсолютно по-разному принимают в учете при ОСН и УСН. В этой публикации мы дадим разъяснения по обоим пунктам, естественно с практическим примером в 1С: Бухгалтерии предприятия ред. 3.0. И в-третьих, многие бухгалтеры в целях недопущения убытков относят затраты на расходы будущих периодов. Правильно это или нет, к каким последствиям может привести такой легкомысленный шаг – совсем скоро расскажем в нашем закрытом клубе для бухгалтеров.

В общем случае РБП учитываются на счете 97.21, однако после изменений законодательства, вступивших в силу с 2011 года, в программах 1С появилась возможность учитывать элементы справочника «Расходы будущих периодов» и на счете 76 (76.01.2 и 76.01.9).

Связано это с тем, что расходы на страхование, которые раньше все учитывали на 97 счете, уже нельзя так однозначно отнести к РБП, однако возможность списывать их равномерно в течение года пользователям оказалась по-прежнему нужна.

Использовать счет 76.01.9 или 97.21 остается в принципе на ваше усмотрение.

Мы для себя определили некую закономерность:

На счет 76 методологи 1С рекомендуют относить те расходы, по которым нет закрывающих документов, т.е. нет актов (это страховые полисы в основном (ОСАГО, КАСКО и т.д.)).

А счет 97 используют для РБП с закрывающими документами (обычно это программное обеспечение, всякие подписки, антивирусные программы и т.д.).

Ну и раз зашла речь о расходах будущих периодов, то оставим список уже имеющихся публикаций по этой теме на нашем сайте:

Учет расходов будущих периодов с использованием 97 счета

Учёт полисов ОСАГО и КАСКО с использованием 76 счета

Оплата расходов будущих периодов подотчетным лицом

Как прекратить списание расходов будущих периодов

Теперь поговорим про РБП на УСН.

Как таковых расходов будущих периодов в налоговом учете при УСН не возникает. Все расходы вы признаете кассовым методом после их оплаты (п. 2 ст. 346.17 НК РФ).

Однако бухгалтерский учет никто не отменял, и в БУ такие расходы должны списываться планомерно в течение срока использования РБП.

Как этого добиться в программе 1С: Бухгалтерия предприятия ред. 3.0? Сейчас расскажем.

Допустим, ООО «Росток» 10.04.2023 г. оплатило поставщику 15000 рублей за антивирусную программу, срок действия которой всего 1 год (с 15.04.2023 по 14.04.2024 г.).

Шаг 1. В разделе «Банк и касса» сформируем банковскую выписку с видом операции «Оплата поставщику».

Введем все необходимые данные, счета учета укажем 60.01 и 60.02, погашение задолженности «Автоматически».

Посмотрим поводки и регистры документа.

Видим, что получилась стандартная поводка Д 60.02 К 51, а в регистре «КУДиР» сумма попала в колонку «Расходы всего».

Шаг 2. Вводим документ поступления услуг в разделе «Покупки».

В табличной части вводим наименование РБП с видом номенклатуры «Услуги».

В столбце «Счета учета» указываем счет РБП (97.21 или 76.01.9, в нашем случае это 97.21), затем вводим сам элемент справочника расходов будущих периодов.

Очень важно в колонке «Расходы (НУ)» указать значение «Не принимаются».

Таким образом только в бухгалтерском учете программа начнет списывать стоимость РБП согласно заданного вами периода списания при выполнении регламентной операции «Закрытие месяца».

Посмотрим проводки этого документа: у нас произошел зачет аванса поставщику проводкой Д 60.01 К 60.02 и поступление антивирусной программы Д 97.21 К 60.01.

Также видим, что у нас нет регистра «КУДиР», а есть служебный регистр «Расходы при УСН». Это произошло потому, что в табличной части документа в столбце «Расходы УСН» мы указали значение «Не принимаются».

Шаг 3. Теперь нам нужно списать всю сумму затрат в налоговом учете единовременно. Для этого в разделе «Операции» создаем документ «Запись книги доходов и расходов».

На вкладке «Доходы и расходы (1)» вручную вводим запись с необходимой суммой.

Проводок этот документ не формирует, только запись по нужному нам регистру КУДиР.

Шаг 4. Полученное право на использование программных продуктов отразите на отдельном забалансовом счете в оценке, равной размеру вознаграждения по договору (п. 39 ПБУ 14/2007 «Учет нематериальных активов»).

В разделе «Главное» - «План счетов» создайте новый забалансовый счет или используйте подходящий.

Мы создадим новый счет 013.

Сформируем проводку Д 013.

По окончании срока действия лицензии отразите выбытие этой номенклатуры РБП с забалансового счета проводкой К 013.

Автор статьи: Ирина Плотникова

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии