Учёт полисов ОСАГО и КАСКО в 1С: Бухгалтерии 8

- Опубликовано 26.12.2025 10:50

- Автор: Administrator

- Просмотров: 272890

Компании, специфика деятельности которых предполагает использование автомобилей для решения служебных задач, ежегодно приобретают страховки на транспортные средства. Приобретая полис ОСАГО, владельцы автомобилей (физические и юридические лица) выполняют правила, установленные п. 1 ст. 4 ФЗ от 25.04.2002 № 40-ФЗ. То есть это вид обязательного страхования гражданской ответственности. В то время как КАСКО – это добровольное имущественное страхование (п. 1, пп. 1 п. 2 ст. 929 ГК РФ). Таким образом, покупка страховок — это не только требование закона, но и разумный способ защитить бизнес от возможных финансовых потерь. Сегодня мы поговорим о том, как отразить оплату страховок и принять к расходам затраты по договорам ОСАГО и КАСКО в бухгалтерском и налоговом учете в программе 1С: Бухгалтерия предприятия ред. 3.0. Но перед этим немного справочной информации по данной теме.

Бухгалтерский учет

Оплаченную страховую премию учитывают на счете 76 в качестве предоплаты в составе дебиторской задолженности (п. 3, п. 16 ПБУ 10/99).

В зависимости от особенностей использования автомобиля в компании дальнейшее отражение в расходах может отличаться. Если использование автомобиля сопряжено с обычными видами деятельности фирмы, соответственно, затраты на приобретение полисов ОСАГО и КАСКО учитываются в составе расходов по обычным видам деятельности на счетах учета затрат 20, 25, 26, 44 (п. 5 ПБУ 10/99). Если использование автомобиля не имеет отношения к основной деятельности, то затраты учитываются в прочих расходах на счете 91.02 (п. 4 ПБУ 10/99).

Сам порядок отражения расходов в бухгалтерском учете совпадает с правилами для налогового учета. А именно – расходы учитываются равномерно в течение срока, предусмотренного договором.

Налоговый учет

Стоимость страховой премии по договорам ОСАГО и КАСКО включаются в состав прочих расходов, связанных с производством и реализацией (пп. 5 п. 1, пп. 4 п. 2 ст. 253 НК РФ). Не стоит забывать о соблюдении основных критериев принятия затрат к расходам по налогу на прибыль. То есть расходы должны быть документально подтверждены, экономически обоснованы, направлены на получение дохода (п. 1 ст. 252, пп. 1 п. 1, п. 3 ст. 263 НК РФ). Очень важно, чтобы автомобиль находился у компании на правах собственности или аренды и использовался в производственных (управленческих) целях.

При этом по договору ОСАГО принять к налоговым расходам можно суммы в пределах тарифов, установленных законом, а по договору КАСКО - в размере фактических затрат (п. 2 ст. 263 НК РФ, Указание Банка России от 09.10.2025г № 7204-У).

Если сумма страховой премии оплачена единовременно, сумма учитывается в расходах равномерно в течение срока, установленного договором (п. 6 ст. 272 НК РФ).

Алгоритм действий для учета полиса ОСАГО при ОСН в 1С: Бухгалтерии предприятия ред. 3.0

Обращаем ваше внимание! Ниже будет рассмотрен пример по учету полиса ОСАГО. Действия по учету полиса КАСКО будут аналогичны.

Условия примера: ООО «Наша компания» применяет общую систему налогообложения. Автомобиль Renault Kangoo принадлежит компании на правах собственности и используется в основной деятельности для развозки товара по складам.

13.01.2026 с расчетного счета организации произведена оплата в пользу ПАО СК Росгосстрах на сумму 9 000 руб. для оплаты по договору ОСАГО. Период действия страхового полиса – с 18.01.26 по 17.01.27.

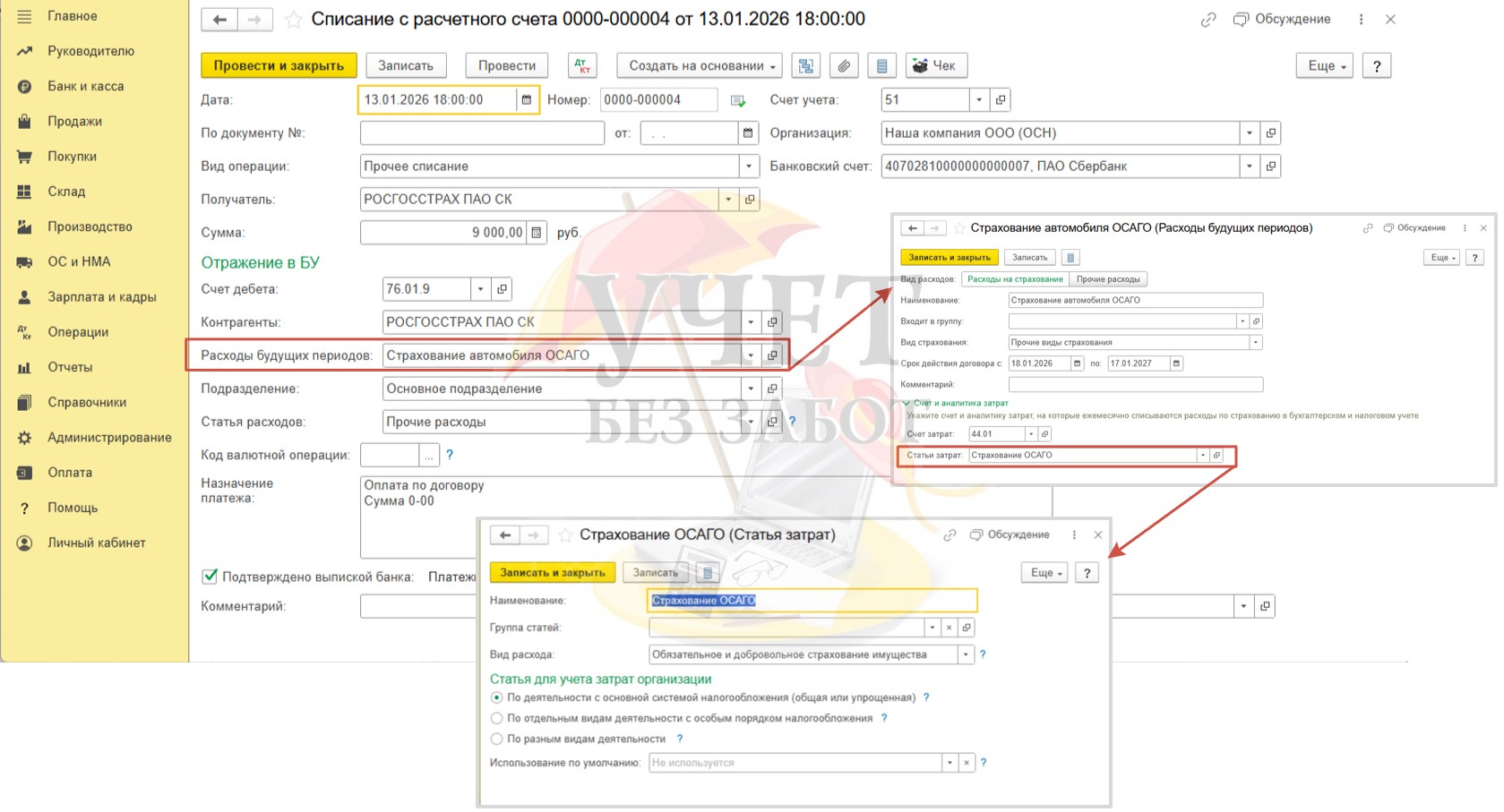

Шаг 1 – Перечисление оплаты

В разделе меню «Банк и касса» - «Банковские выписки» создадим новый документ «Списание с расчетного счета». Для корректного отражения оплаты за полис следует выбрать вид операции «Прочее списание».

Для учета платежа будем использовать счет 76.01.9 «Платежи (взносы) по прочим видам страхования». В поле «Расходы будущих периодов» выберем новый элемент справочника «Расходы будущих периодов». Будьте внимательны при создании и заполнении данного элемента – корректно укажите срок действия договора, а также выберите счет и статью для списания затрат. Расходы по страхованию будут ежемесячно списываться на выбранный счет.

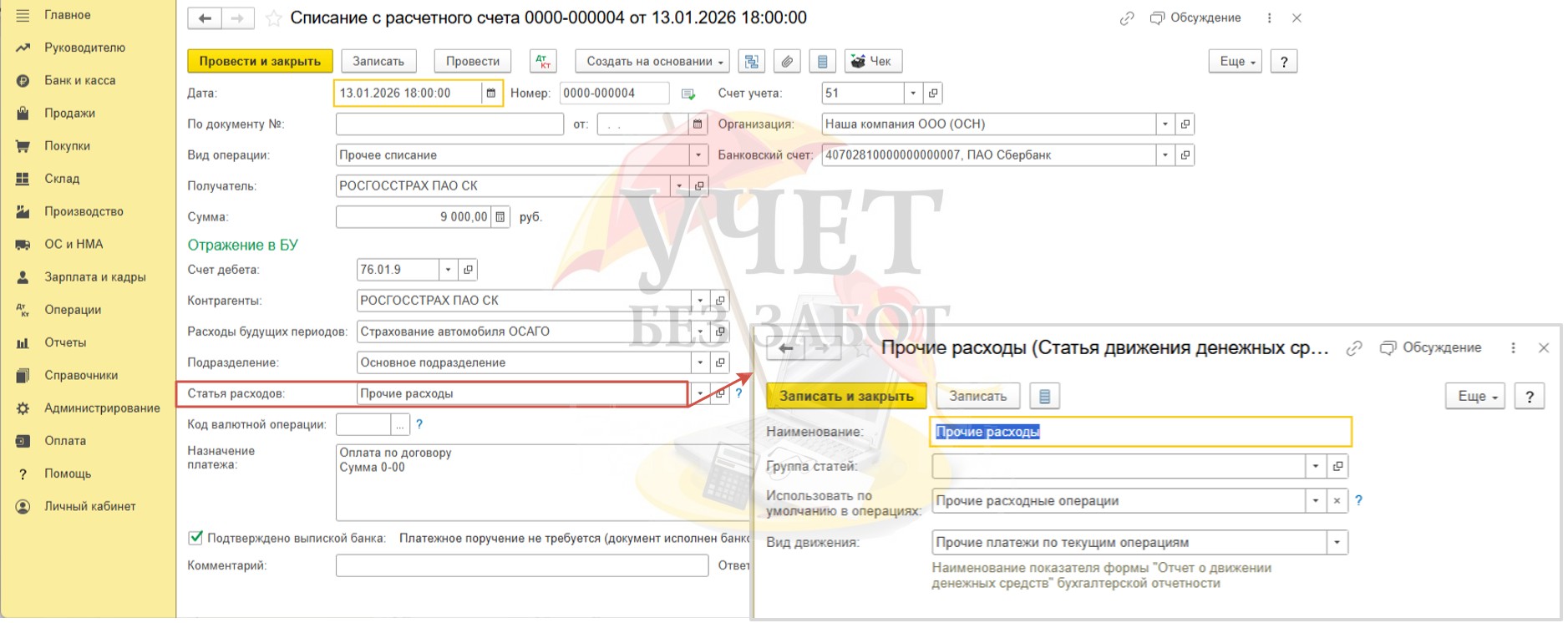

Для поля «Статья расходов» подойдет значение «Прочие расходы» с видом движения «Прочие платежи по текущим операциям».

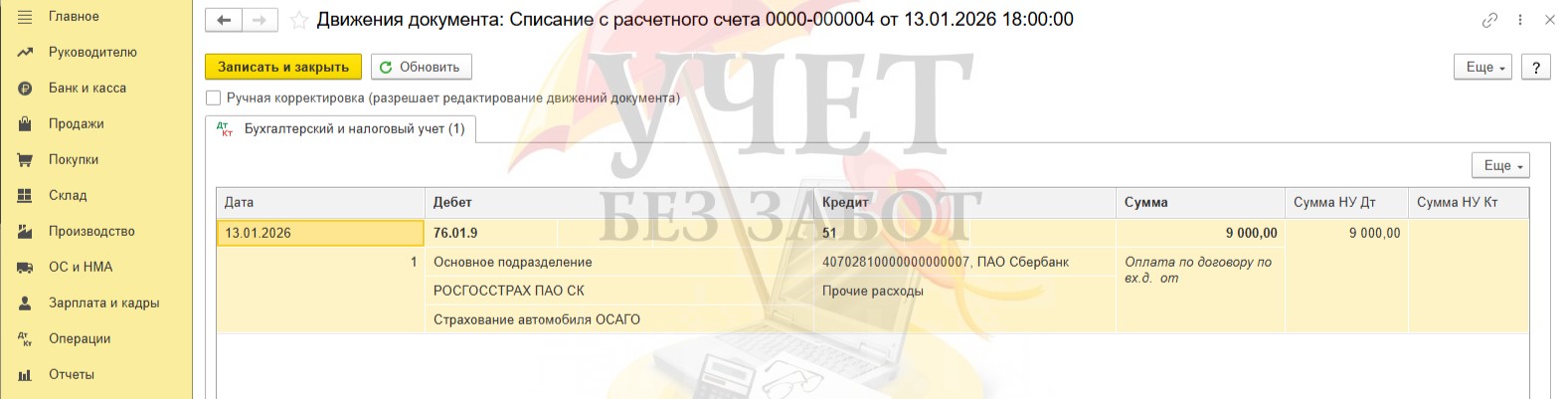

После проведения документа формируется проводка Дт 76.01.9 Кт 51 на сумму оплаченной страховой премии.

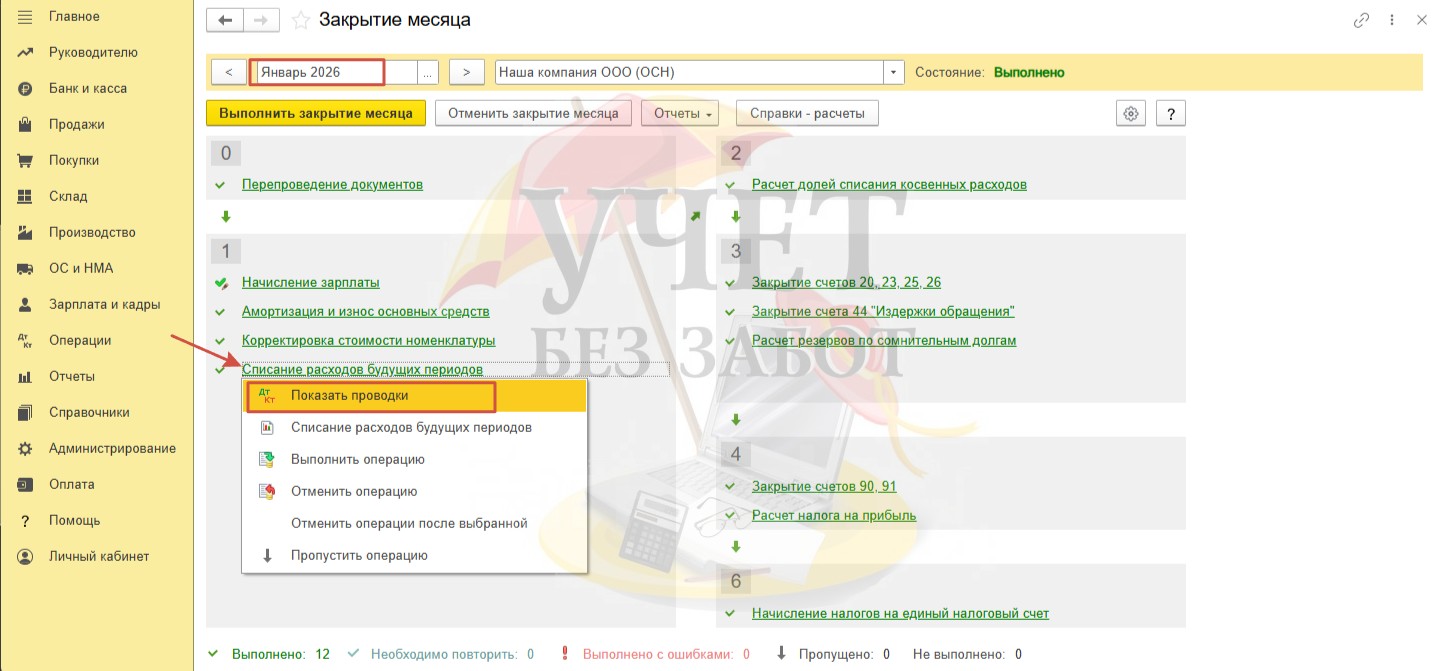

Шаг 2 – Отражение затрат в учете

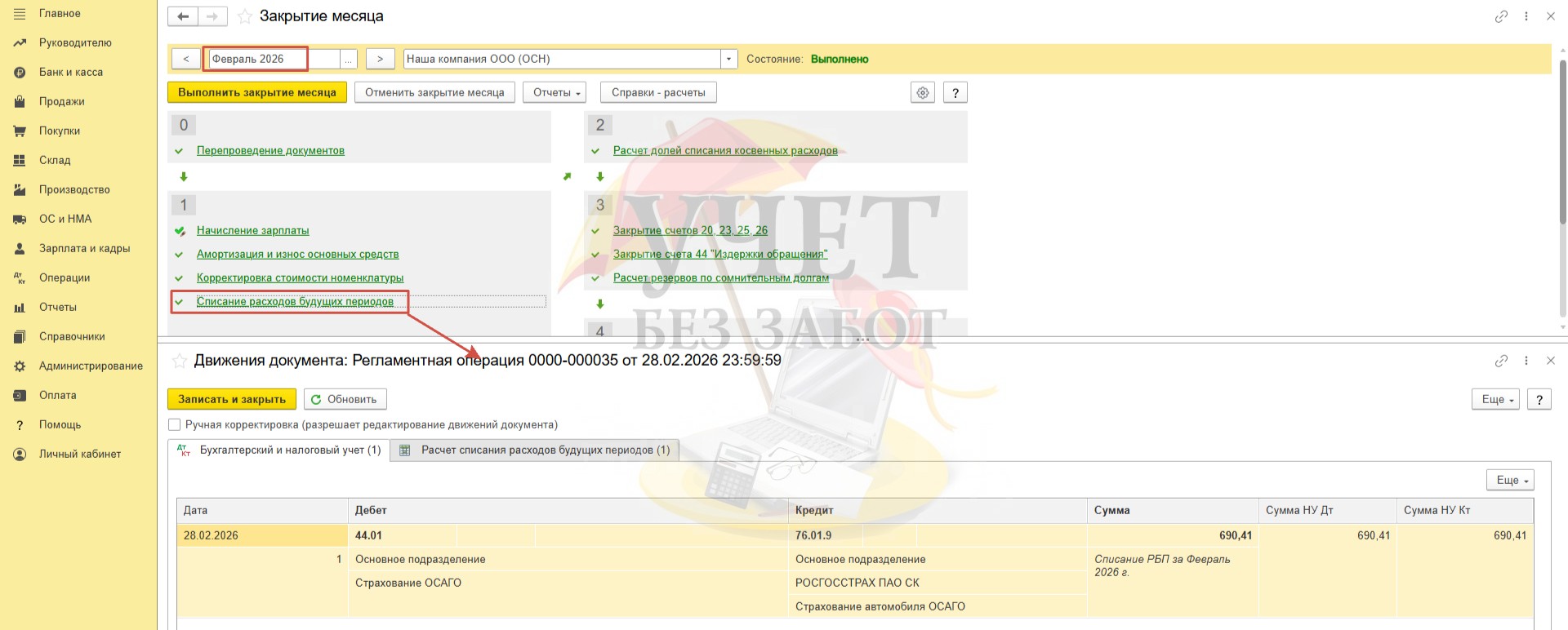

После того как будет завершена процедура закрытия месяца по февраль включительно в разделе меню «Операции» - «Закрытие месяца», обратимся к регламентной операции «Списание расходов будущих периодов» за январь.

Видим, что на счет затрат отнесена сумма в размере 345 руб. 21 коп. Сумма рассчитана пропорционально дням оплаченного страхового периода. То есть 9 000 / 365 * 14 = 345, 21. (14 дней — это срок действия договора в январе – с момента начала действия договора по последний день месяца – с 18.01.2026 по 31.01.2026).

А если мы откроем проводки данной операции при закрытии февраля, сумма будет рассчитана следующим образом: 9 000 /365 * 28 = 690,41. Как мы видим, для расчета программа использовала полный месяц, то есть 28 дней.

Расходы за последующие месяцы до окончания действия договора будут рассчитываться по аналогичному принципу.

Автор статьи: Ольга Бердечникова

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии

Юлия, добрый день.

Вам видимо страховая компания дает возможность оплатить счет частями, т.к. сумма большая. Если у вас есть возможность оплатить его сразу полностью, то оплачивайте. Если нет, то платите частями.

Формировать документ Расходов будущих периодов нужно на основании полученного полиса. Скорее всего там будет одна сумма и на год, вот полную сумму и укажите, срок тоже полный будет год. Расходы будут списываться ежемесячно при закрытии месяца.

Елена, добрый день. Скорее всего оставшаяся часть страховки должна быть вернута вам страховой компанией. Свяжитесь с ними. Если так и есть, то вам необходимо прекратить начисление расходов будущих периодов. У нас на сайте есть такая статья "Как прекратить списание расходов будущих периодов в 1С: Бухгалтерии предприятия ред. 3.0?", найдите по поиску.

Добрый день. Только операцией введённой вручную. Нужно перенести остаток с 76.01.9 на 76.01.9, при этом создать новый пункт в справочнике Расходы будущих периодов, и в нём указать новый счёт и новый срок списания.

Юлия, добрый день.

Для понимания расчета способа признания расходов приведем вам рекомендации методистов 1С:

В реквизите "Способ списания расходов" указывается, с использованием какого алгоритма производится списание расхода: "По месяцам", "По дням" или "В особом порядке".

В основе способа списания "По месяцам" лежит подсчет общего количества месяцев списания. При этом сумма расходов к списанию в текущем месяце определяется как произведение частного от деления суммы несписанных расходов на оставшийся срок списания (в месяцах) на продолжительнос ть списания в текущем месяце (в месяцах).

В основе способа списания "По дням" лежит подсчет общего количества дней списания. При этом сумма расходов к списанию в текущем месяце определяется как произведение частного от деления суммы несписанных расходов на оставшийся срок списания (в днях) на продолжительнос ть списания в текущем месяце (в днях).

Различие в алгоритмах списания проиллюстрируем на следующем примере.

Пример 1

К учету принят расход будущих периодов в сумме 1 000 руб. Период списания расходов составляет с 15 февраля по 14 мая 2007 года. Необходимо рассчитать сумму, подлежащую списанию в каждом месяце периода.

Способ списания "По месяцам"

Общее количество месяцев списания составляет: февраль (28 - 15 + 1) / 28 + март 1 + апрель 1 + май 14/31 = = 0,5 + 1 + 1 + 0,451613 = 2,951613.

Сумма к списанию за полный месяц (для справки): 1 000 руб. / 2,951613 = 338,80 руб.

ФЕВРАЛЬ

- сумма несписанных расходов будущих периодов - 1 000 руб.;

- оставшийся срок списания - 2,951613 мес.;

- продолжительнос ть списания в текущем месяце - 0,5 мес.;

- сумма РПБ, подлежащая списанию в текущем месяце, составляет: 1 000 руб. / 2,951613 мес. х 0,5 мес. = 169,40 руб.

МАРТ

- сумма несписанных расходов будущих периодов - 1 000 - 169,40 = 830,60 руб.;

- оставшийся срок списания - 2,451613 мес.;

- продолжительнос ть списания в текущем месяце - 1 мес.;

- сумма РПБ, подлежащая списанию в текущем месяце, составляет: 830,60 руб. / 2,451613 мес. х 1 мес. = 338,80 руб.

АПРЕЛЬ

- сумма несписанных расходов будущих периодов - 1 000 - 169,40 - 338,80 = 491,80 руб.;

- оставшийся срок списания - 1,451613 мес.;

- продолжительнос ть списания в текущем месяце - 1 мес.;

- сумма РПБ, подлежащая списанию в текущем месяце, составляет: 491,80 руб. / 1,451613 мес. х 1 мес. = 338,80 руб.

МАЙ

- сумма несписанных расходов будущих периодов 1 000 - 169,40 - 338,80 - 338, 80 = 153,00 руб.;

- оставшийся срок списания - 0,451613 мес.;

- продолжительнос ть списания в текущем месяце - 0,451613 мес;

- сумма РПБ, подлежащая списанию в текущем месяце, составляет: 153,00 руб. / 0,451613 мес. х 0,451613 мес. = 153,00 руб.

Общая сумма списанных расходов: 169,40 + 338,80 + + 338,80 + 153,00 = 1 000 руб.

Способ списания "По дням"

Общее количество дней списания: февраль (28 - 15 + 1) + март 31 + апрель 30 + май 14 = 89.

Сумма к списанию за один день (для справки): 1 000 руб. / 89 = 11,235955 руб.

ФЕВРАЛЬ

- сумма несписанных расходов будущих периодов - 1 000 руб.;

- оставшийся срок списания - 89 дней;

- продолжительнос ть списания в текущем месяце - 14 дней;

- сумма РПБ, подлежащая списанию в текущем месяце, составляет: 1 000 руб. / 89 дней х 14 дней = 157,30 руб.

МАРТ

- сумма несписанных расходов будущих периодов 1 000 - 157,30 = 842,70 руб.;

- оставшийся срок списания - 75 дней;

- продолжительнос ть списания в текущем месяце - 31 день;

- сумма РПБ, подлежащая списанию в текущем месяце, составляет: 842,70 руб. / 75 дней х 31 день = 348,32 руб.

АПРЕЛЬ

- сумма несписанных расходов будущих периодов 1 000 - 157,30 - 348,32 = 494,38 руб.;

- оставшийся срок списания - 44 дня;

- продолжительнос ть списания в текущем месяце - 30 дней;

- сумма РПБ, подлежащая списанию в текущем месяце, составляет: 494,38 руб. / 44 дня х 30 дней = 337,08 руб.

МАЙ

- сумма несписанных расходов будущих периодов 1 000 - 157,30 - 348,32 - 337,08 = 157,30 руб.;

- оставшийся срок списания - 14 дней;

- продолжительнос ть списания в текущем месяце - 14 дней;

- сумма РПБ, подлежащая списанию в текущем месяце, составляет: 157,30 руб. / 14 дней х 14 дней = 157,30 руб.

Общая сумма списанных расходов: 157,30 + 348,32 + 337,08 + 157,30 = 1 000 руб.

Нетрудно заметить, что при одних и тех же общей сумме расходов и продолжительнос ти списания суммы, списываемые в каждом из месяцев по разным способам, отличаются. По мнению разработчиков программы "1С:Бухгалтерия 8", способ списания "По месяцам" является более универсальным, он предусматривает одну и ту же схему расчета, если общая продолжительнос ть списания является кратной или некратной целому количеству месяцев, поэтому предлагается по умолчанию как способ списания расходов при вводе нового элемента в справочник "Расходы будущих периодов". Вместе с тем, обращаем внимание, что в отношении отдельных видов расходов НК РФ предписывает применять только способ списания "По дням". В частности, в таком порядке необходимо списывать расходы на обязательное и добровольное страхование, поскольку это напрямую установлено в пункте 6 статьи 272 НК РФ.

Способ списания "В особом порядке" предназначен только для предопределенны х статей расходов, имеющих наименование "РБП на оплату труда", "РБП на ЕСН", "РБП на страховые взносы на обязательное пенсионное страхование ПФР" и "РБП на взносы в ФСС от несчастных случаев на производстве и профессиональны х заболеваний", а также для таких расходов будущих периодов, списание которых бухгалтер хочет производить вручную. При этом все эти предопределенны е элементы предназначены исключительно для использования программы "1С:Бухгалтерия 8" совместно с программой "1С:Зарплата и Управление Персоналом 8".

По банковской гарантии мы нашли несколько точек зрения законодательств а. Наверное вам нужно самостоятельно определиться какая из них подходит к вашей ситуации:

1 точка зрения:

Выдача банковских гарантий.

Нередко при заключении договоров поставки одним из условий договора является предоставление покупателю банковской гарантии. За предоставление банковской гарантии банку уплачивается комиссионное вознаграждение. Учитываются ли при исчислении налога на прибыль расходы, связанные с приобретением банковской гарантии?

По мнению Минфина России, высказанному в Письме от 11.01.2011 N 03-03-06/1/4, расходы в виде платы за предоставление банковской гарантии, приобретаемой в целях обеспечения выполнения обязательств по договору, могут учитываться в расходах для целей налогообложения прибыли организаций при условии соответствия их критериям, установленным статьей 252 НК РФ.

По общему правилу согласно пункту 1 статьи 272 НК РФ расходы, принимаемые для целей налогообложения с учетом положений главы 25 НК РФ, признаются таковыми в том отчетном (налоговом) периоде, к которому они относятся, независимо от времени фактической выплаты денежных средств и (или) иной формы их оплаты. Исключение из общих правил предусмотрено для налогоплательщи ков, осуществляющих деятельность, связанную с добычей углеводородного сырья на новом морском месторождении углеводородного сырья (пункт 1.1 статьи 272 НК РФ).

Расходы признаются в том отчетном (налоговом) периоде, в котором эти расходы возникают исходя из условий сделок.

В случае если сделка не содержит таких условий и связь между доходами и расходами не может быть определена четко или определяется косвенным путем, расходы распределяются налогоплательщи ком самостоятельно.

Таким образом, расходы в виде платы за предоставление банковской гарантии, приобретаемой в целях обеспечения выполнения обязательств по договору, необходимо учитывать равномерно в течение срока, на который она приобретается.

2 точка зрения:

В Письме Минфина РФ от 16.01.2008 N 03-03-06/1/7 разъясняется порядок учета расходов по оплате услуг банка в ситуации, когда организация заключила договор поставки продукции, одним из условий которого является предоставление покупателю банковской гарантии.

Позиция Минфина такова: если по условиям договора о предоставлении банковской гарантии размер комиссионного вознаграждения банку установлен в процентах от суммы поставляемой продукции, то для целей налогообложения прибыли такие расходы приравниваются к расходам в виде процентов по долговым обязательствам.

Аналогичные разъяснения даны в Письме Минфина России от 04.12.2017 N 03-03-06/1/80245).

Мария, добрый день. Вы подрядчик? Если да, то

расходы на добровольное страхование рисков, связанных с выполнением строительно-мон тажных работ, учитываются при налогообложении прибыли в полном объеме (пп. 4 п. 1, п. 3 ст. 263 НК РФ).

При методе начисления данные затраты отражаются в том периоде, в котором были перечислены деньги в уплату страховых взносов (п. 6 ст. 272 НК РФ).

При этом если страховой взнос уплачивается разовым платежом, а страховая защита распространяетс я на срок более одного отчетного периода, то расходы на страхование признаются равномерно в течение срока действия страхового полиса.

Если же страховой взнос по такому договору уплачивается в рассрочку, то расходы по каждому платежу признаются равномерно в течение срока, за который произведен этот платеж.

Делайте всё так, как в этой статье, только срок действия страховки укажите верный.

подскажите пжт, а как участь страхование на строительно-мон тажные работы? все также как у вас на примере показано? и еще вопрос по оплате комиссионного вознаграждения по банковской гарантии. буду очень признательна за помощь :)

Добрый день, Людмила, поступление на расчетный счет отразите как прочее поступление от контрагента Страховой компании, счет Дт 76.09. Еще вам в помощь наша статья "Как прекратить списание расходов будущих периодов в 1С: Бухгалтерии предприятия ред. 3.0?", найдите по поиску.

Анастасия, добрый день. Прошлый полис не трогаете. Заносите новый полис отдельной номенклатурой в разделе "Справочники" - "Расходы будущих периодов", ставите там новые даты полиса, новую стоимость и этот полис выбираете дальше в документах.

Для того, чтобы не запутаться в полисах в названиях напишите срок действия, например, полис ОСАГО на авто Ford А 123 АА (25.01.2021 - 24.01.2022), полис ОСАГО на авто Ford А 123 АА (25.01.2022 - 24.01.2023).

Так их удобно проверять при закрытии месяца.

Добрый день. Вводите полис, как это показано в статье. Оплату делаете на лизинговую. А потом документом Корректировка долга перебрасываете оплату с лизинговой на страховую.

Юлия, добрый день!

А давайте наоборот?

Добрый день. Вы не можете всю сумму принять на расходы в месяце оплаты. Так как полис используется в течение длительного времени, его стоимость на расходы должна относится пропорционально . Для этого мы и пользуемся справочником расходов будущего периода.

Ой, простите. Посмотрите проводки в закрытии месяца по операции Списание расходов будущих периодов.

Конечно помесячно, я ж не знаю, может вы продали машину в последний месяц и за часть месяца получили возмещение. Если остаток на 97 счёте есть, то деньги сначала должны поступить на Д51 К76, а потом операцией вручную Д76 К97.

Добрый день. Если вся страховка уже принята на расходы, то сделайте проводку Д 51 К 91.01.

Добрый день. Проверьте списание с расчетного счёта, стоит ли там ,что расходы принимаются к УСН?

Добрый день. Страховка грузов должна быть включена в стоимость продаваемых товаров. Для этого в программе существует документ "Поступление доп.расходов"

Добрый день. Указывать ту организацию, которая указана в страховом полисе.

Включать

Добрый день. Для каждого полиса необходимо занесение нового расхода будущего периода со своим периодом списания. В наименовании можно указывать марку автомобиля, гос. номер и другие параметры, чтобы не перепутать строки справочника.