НДС: первые шаги в 1С: Бухгалтерии предприятия ред. 3.0

- Опубликовано 15.11.2023 14:34

- Просмотров: 11316

Многообразие систем налогообложения в нашей стране буквально поделило бухгалтеров на 2 лагеря: одни работают со спецрежимами, где нет НДС – это УСН, ПСН, самозанятые, другие предпочитают ОСН, где есть НДС и прибыль. В этом есть и свои плюсы, и свои минусы. Из положительных сторон можно выделить максимальное погружение в конкретную систему налогообложения, понимание работы бухгалтерских программ. Но нет гарантии, что ваша организация, допустим, работающая на УСН, останется на упрощёнке навсегда. Достаточно нарушить какое-то условие – открыть филиал, превысить среднюю численность сотрудников – и вы уже на ОСН. Или, допустим, директор организации, работающей на общей системе налогообложения, в любой момент может обрадовать вас новостью, что надо переходить на УСН, т.к. большинство ваших покупателей работают без НДС. Мало специалистов-универсалов, которые знают, как вести учет на разных системах налогообложения, за такими профессионалами очередь стоит, начиная от работодателей и заканчивая фирмами франчайзи 1С. Поэтому, пока другие блогеры рассказывают вам как найти и удержать клиента, устроить воронку продаж, мы в наших курсах и мастер-классах всеми силами стараемся помогать устранять пробелы в знаниях, рассказываем о хитростях и фишках 1С. В этой публикации мы хотим кратко рассказать про НДС тем, кто с ним еще не знаком, разобрать практический пример в 1С: Бухгалтерии предприятия ред. 3.0. Поверьте, этот налог совсем не страшный, а проверить декларацию по НДС гораздо проще и быстрее, чем проверить учет на УСН Д-Р!

НДС в двух словах – это…

НДС относится к косвенным налогам, поскольку организация, осуществляя продажу, закладывает в стоимость товара, услуги и т.д. сумму налога и по сути его платит конечный покупатель. Впоследствии организация передает полученный с покупателя налог в федеральный бюджет. В то же время у организации есть право заявить к возврату тот НДС, который был уплачен самой фирмой, т.е. это тот случай, когда организация сама является покупателем. Таким образом, налог начисляется с разницы между покупной стоимостью и продажной, т.е. на добавленную стоимость.

В каком случае НДС надо платить?

Если организация работает на ОСН или ЕСХН. В таком случае необходимо платить НДС при реализации товаров, услуг, имущественных прав или при получении предоплаты за них на территории РФ.

Ставки налога в розничной торговле

На территории РФ предусмотрены три ставки НДС: 0 %, 10 % и 20 %. Некоторые операции и вовсе проходят «Без НДС».

Отдельно хочется остановиться на разнице ставки в 0% и «Без НДС». Это не одно и то же. В случае если деятельность организована «Без НДС», это значит, что фирма не признается плательщиком налога, и у нее нет права на вычет по налогу. При нулевой ставке: есть право на вычет, сохраняются обязательства по ведению книг покупок и продаж и заполнения декларации.

ставка 0 % — в рознице используется крайне редко;

ставка 10 % — продукты основного спроса (хлеб, молоко, яйца, мука, овощи), детские товары, медицинские товары и пр.;

ставка 20 % — по этой ставке облагаются все прочие товары.

Зачастую торговля в рознице предусматривает одновременное использование разных ставок. В таком случае организации необходимо вести раздельный учет товаров, облагаемых по разным ставкам.

Как платить?

НДС к уплате рассчитывается по следующей формуле:

НДС к уплате = Сумма начисленного НДС – Сумма вычетов по НДС + Сумма восстановленного НДС

Чтобы заявить о своей задолженности по НДС перед государством, необходимо сдать декларацию в налоговую. Срок подачи декларации — до 25 числа месяца, следующего за отчетным кварталом. В течение трех последующих месяцев перечисляем ⅓ от суммы налога. НДС – это федеральный налог, поэтому оплачивается он в Федеральный бюджет РФ. Срок уплаты - до 28 числа каждого месяца следующего квартала.

С 2023 года НДС включен в состав ЕНП.

Краткий практический пример в 1С: Бухгалтерии предприятия ред. 3.0

Учет НДС в 1С: Бухгалтерии предприятия осуществляется автоматически при корректном занесении первичных документов.

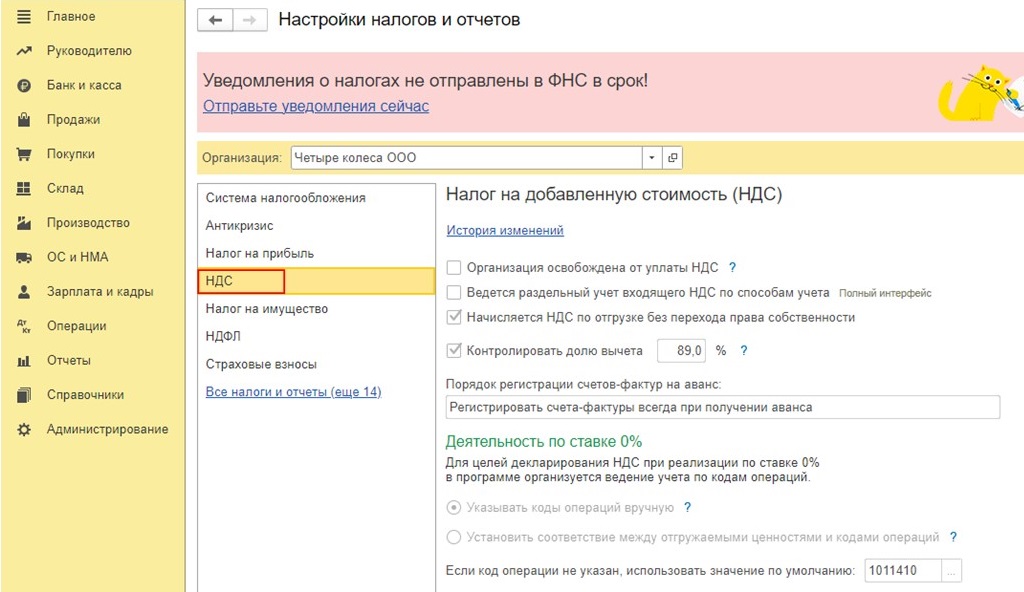

Сначала нужно проверить правильность установленных настроек в учетной политике по НДС, настроек применения раздельного учета НДС при необходимости, учитывая особенности учета конкретной организации в разделе «Главное» - «Налоги и отчеты» - «НДС».

Далее мы рассмотрим основные моменты по учету НДС в программе, используя наиболее распространенные примеры.

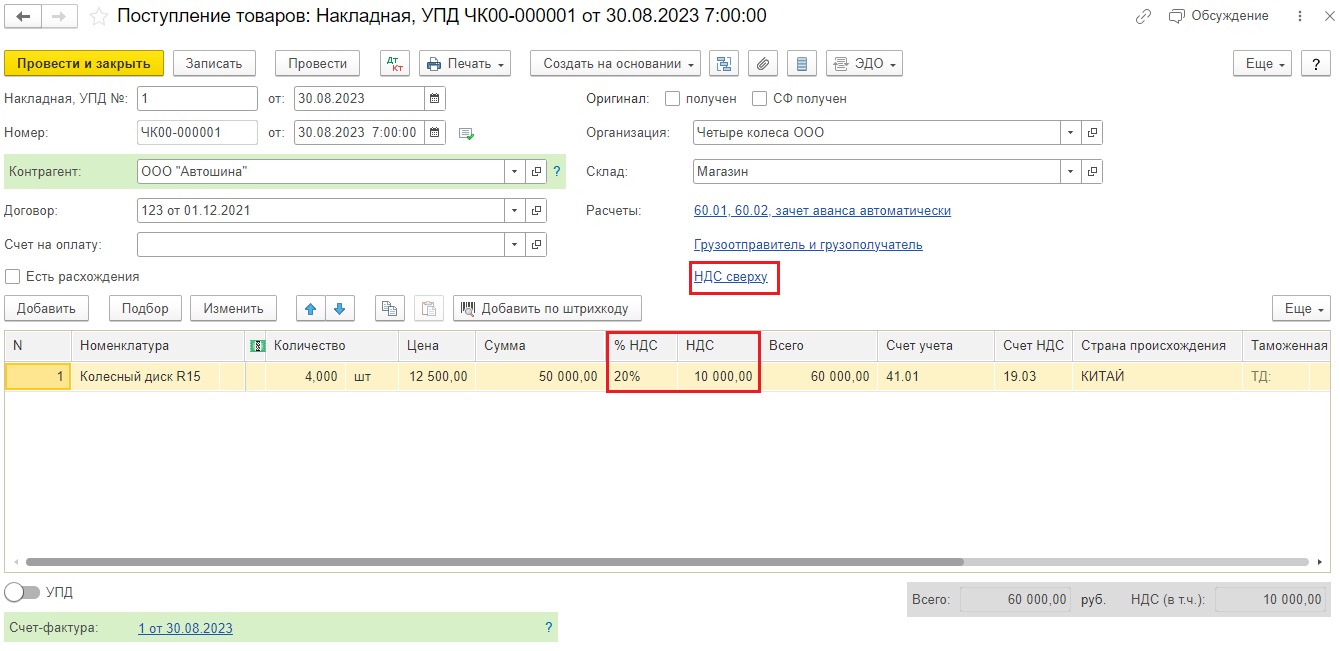

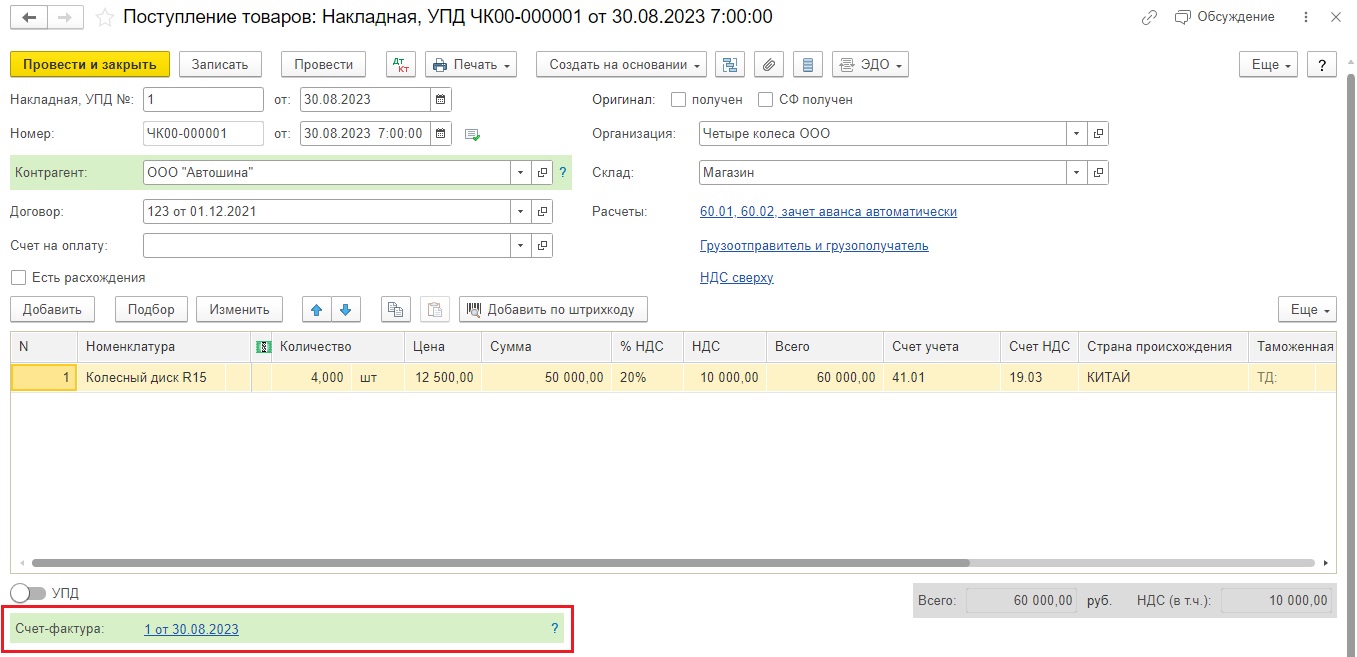

Наша организация ООО «Четыре колеса» (является плательщиком НДС, находится на ОСН (общей системе налогообложения) покупает у ООО «Автошина» колесные диски для последующей перепродажи. Стоимость покупки 60 000 рублей, в том числе НДС 20 % — 10 000 рублей.

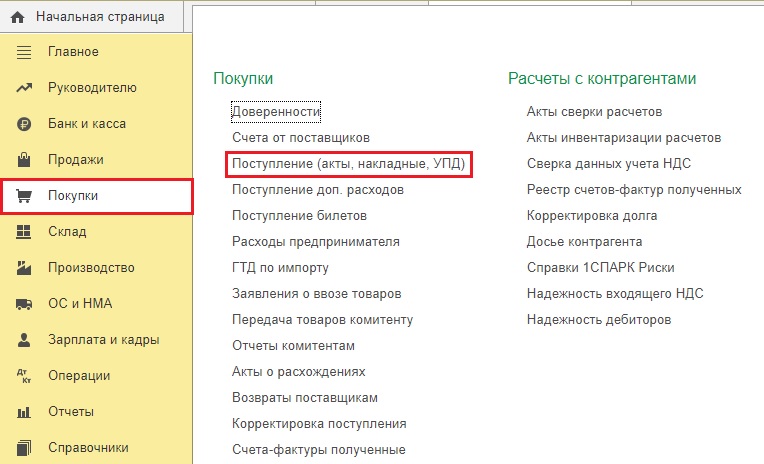

Для начала создадим документ поступления в разделе «Покупки» - «Поступление (акты, накладные, УПД)».

Заполним все необходимые поля, выделив сумму НДС.

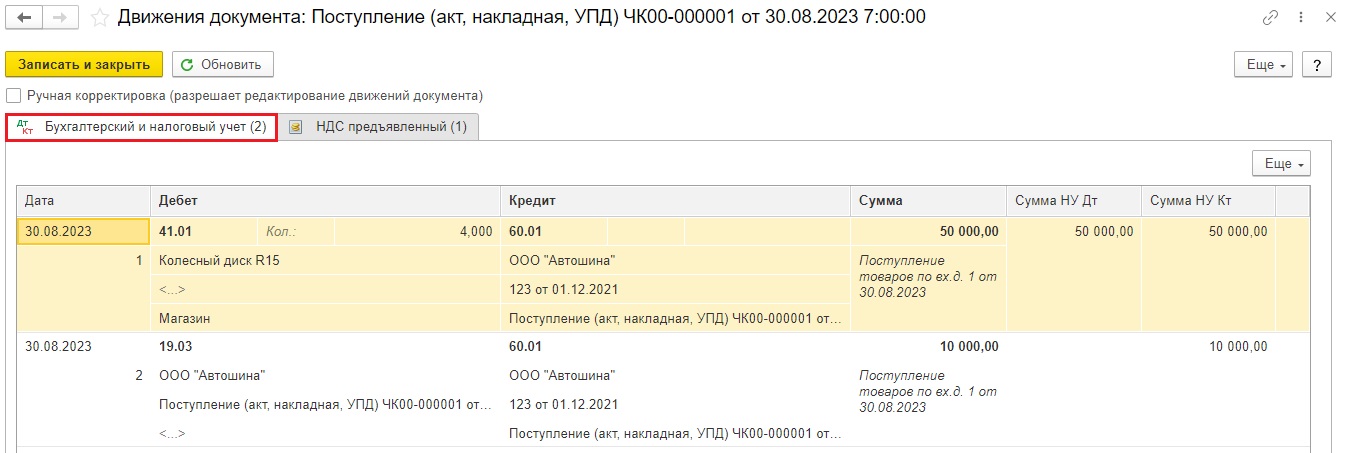

В результате проведения этого документа формируются следующие проводки:

Таким образом, 50 000 рублей попали на себестоимость (Дт 41) в корреспонденции с нашей задолженностью перед поставщиком (Кт 60). «Входящий» НДС в сумме 10 000 рублей мы принимаем к зачёту (Дт19) в корреспонденции с задолженностью перед поставщиком (Кт 60).

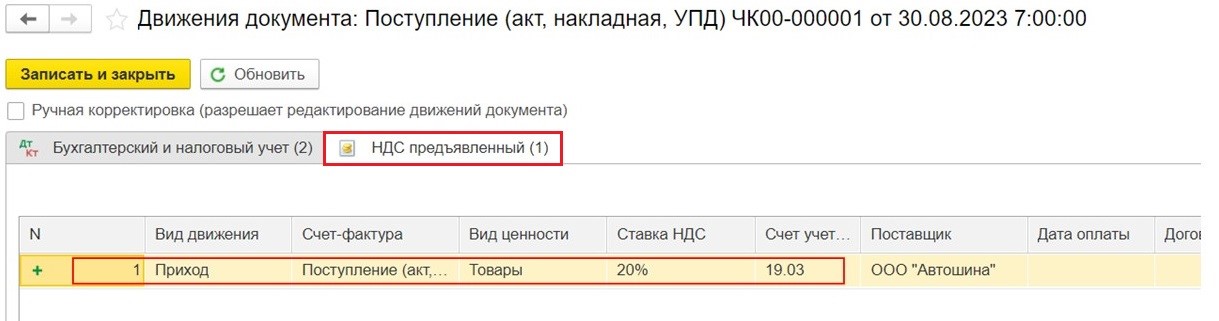

При этом будет сделана запись в регистре «НДС предъявленный», строка «Приход».

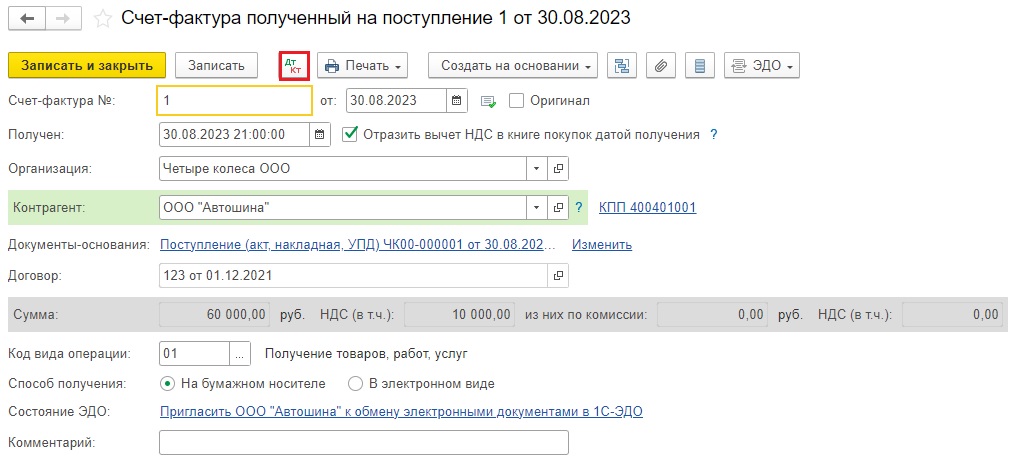

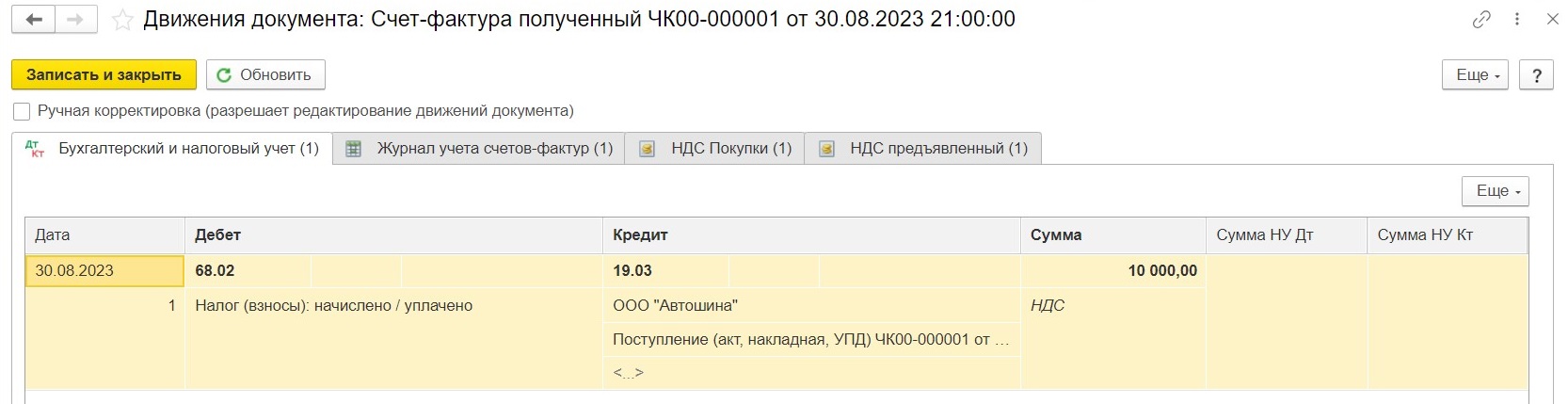

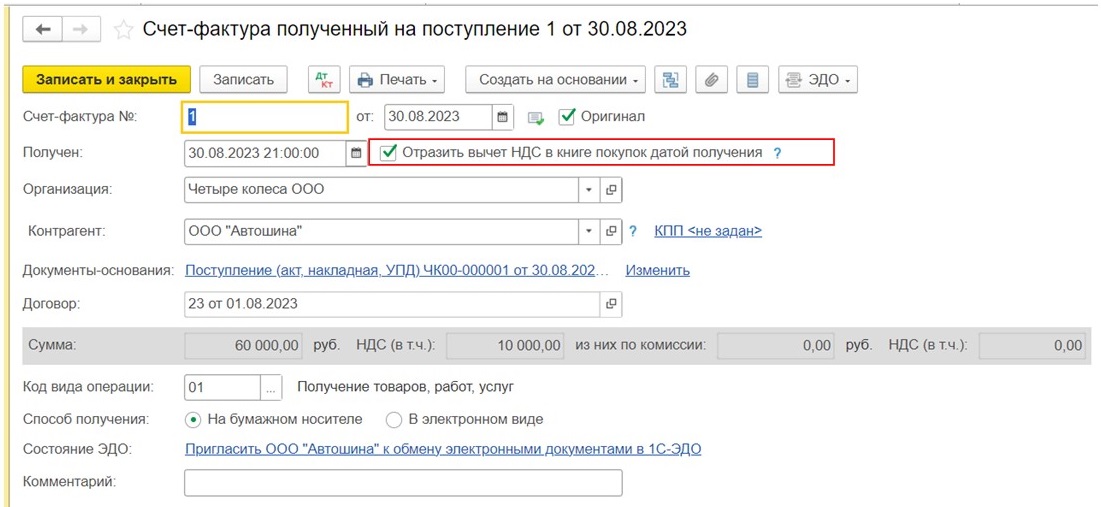

После того как мы зарегистрируем счет-фактуру в подвале документа поступления, программа сформирует следующие проводки:

Очень частой ошибкой является отсутствие галки на пункте «Отразить вычет НДС в книге покупок датой получения». В таком случае, наша счет-фактура не попадет в книгу покупок, и корректные проводки сформированы не будут.

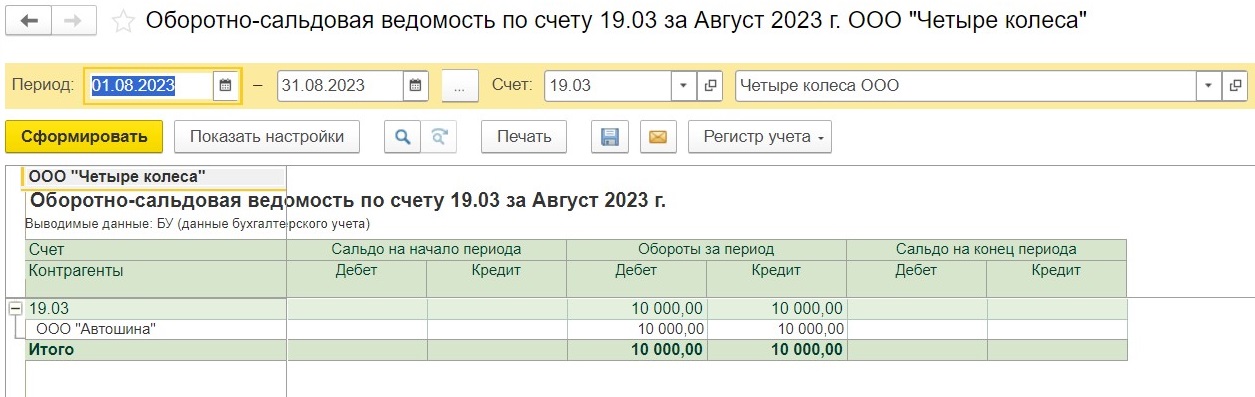

По итогу этой операции мы фиксируем остаток «0» на счету 19.03.

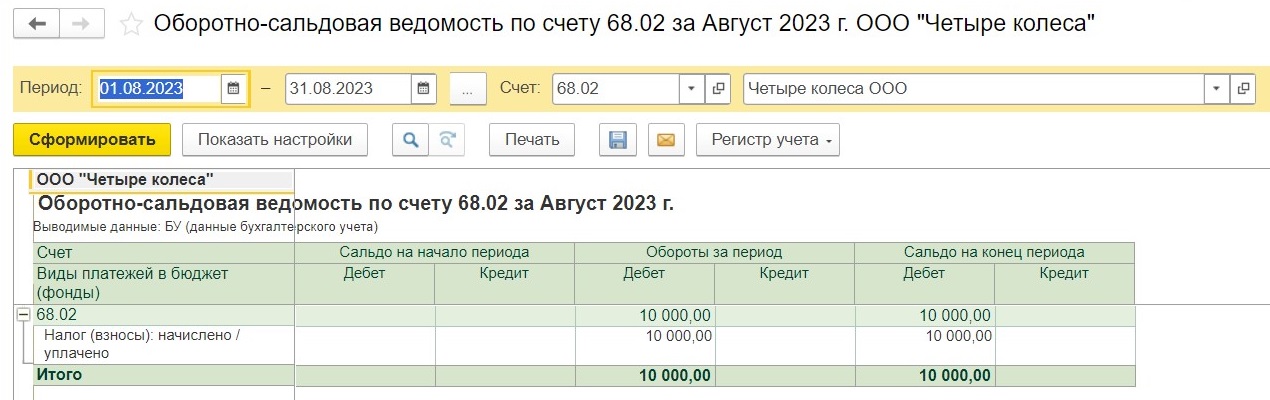

По счету 68.02 – остаток по дебету в сумме 10 000 рублей.

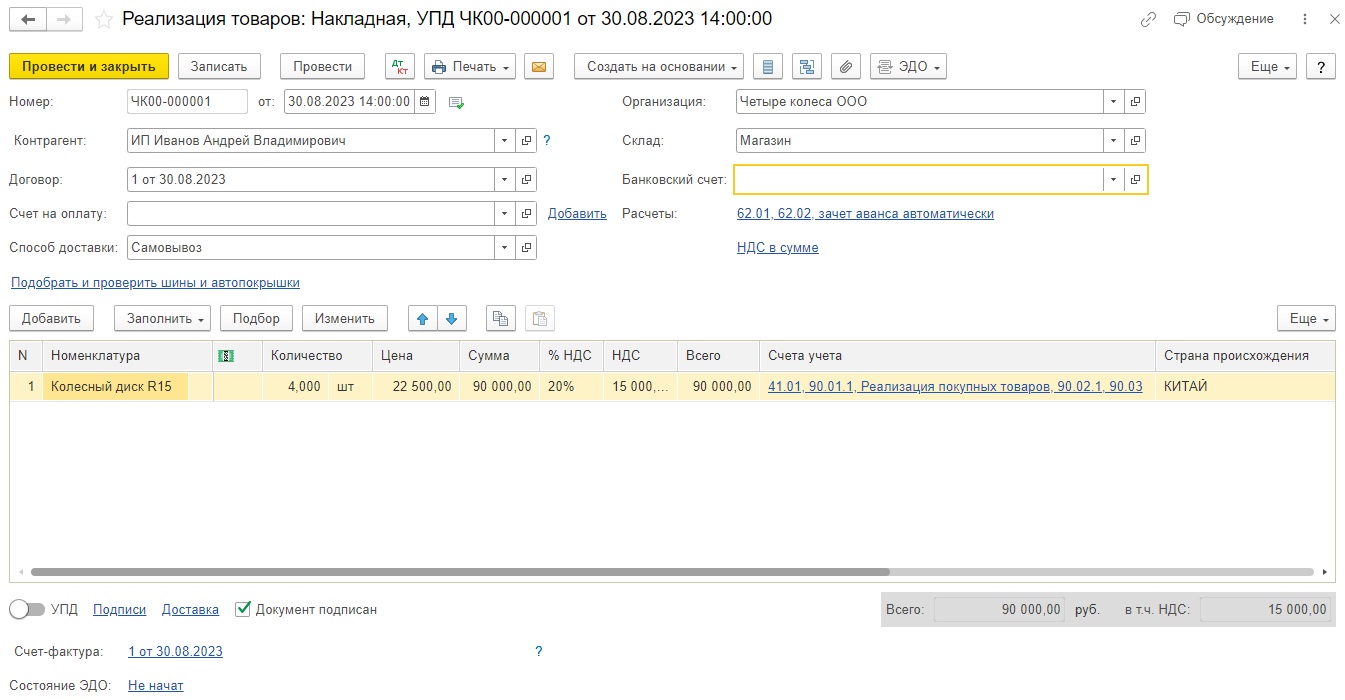

Далее ООО «Четыре колеса» продает ИП Иванову А.В. эти колесные диски. Стоимость продажи 90 000 рублей, в том числе НДС 20 % — 15 000 рублей.

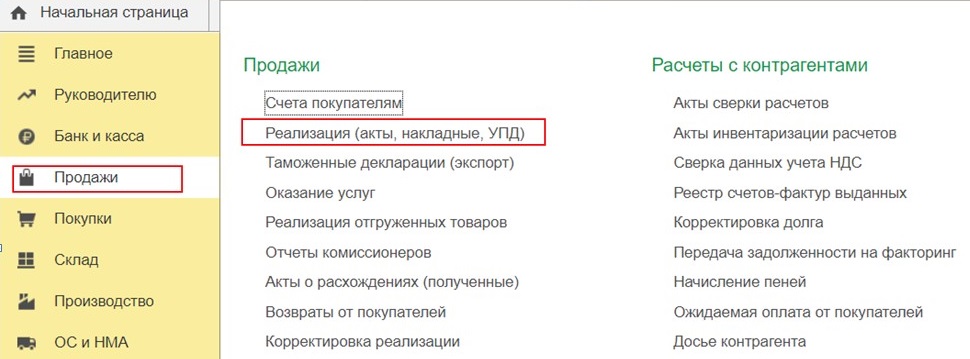

В разделе меню «Продажи» создаем документ «Реализация (акты, накладные)», а также выписываем счет-фактуру к ней.

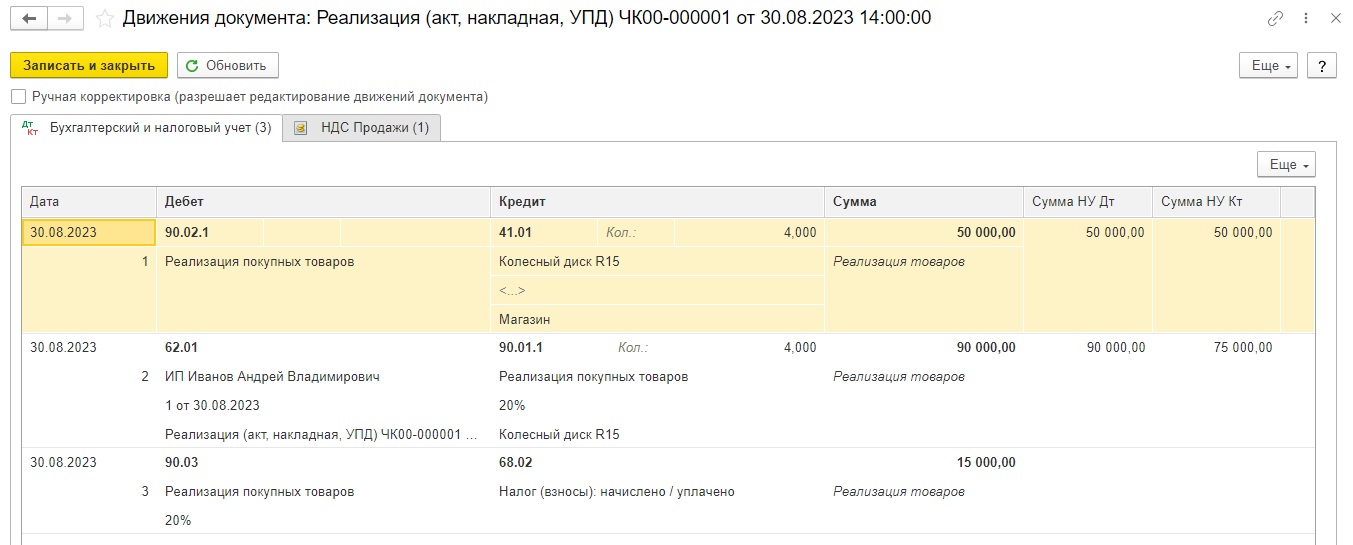

Смотрим, какие проводки сформировались в 1С:

Таким образом, программа отразила себестоимость дисков (50 000 рублей) по дебету счета 90.02 и списала её по кредиту счета 41.01, начислила выручку (90 000 рублей) по кредиту счета 90.01 и отразила долг покупателя перед нами по дебету счета 62.01.

В итоге, наша задолженность по НДС в размере 15 000 рублей отражена по кредиту счета 68.02.

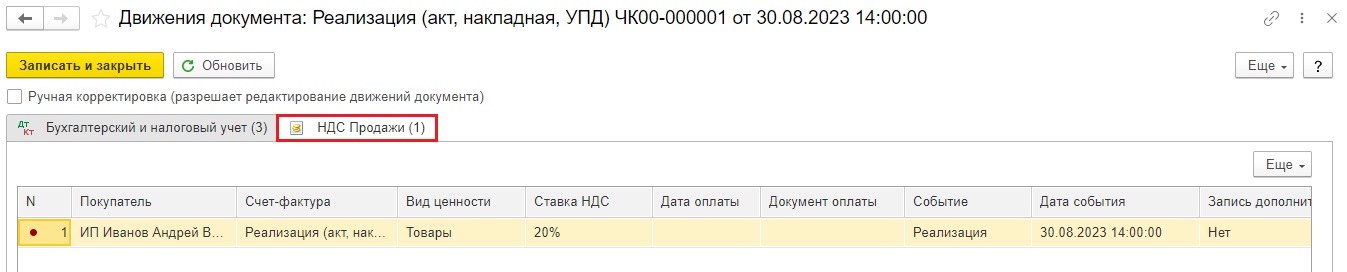

На следующей вкладке мы видим запись в регистре «НДС Продажи», благодаря которому данная реализация обязательно попадет в «Книгу продаж».

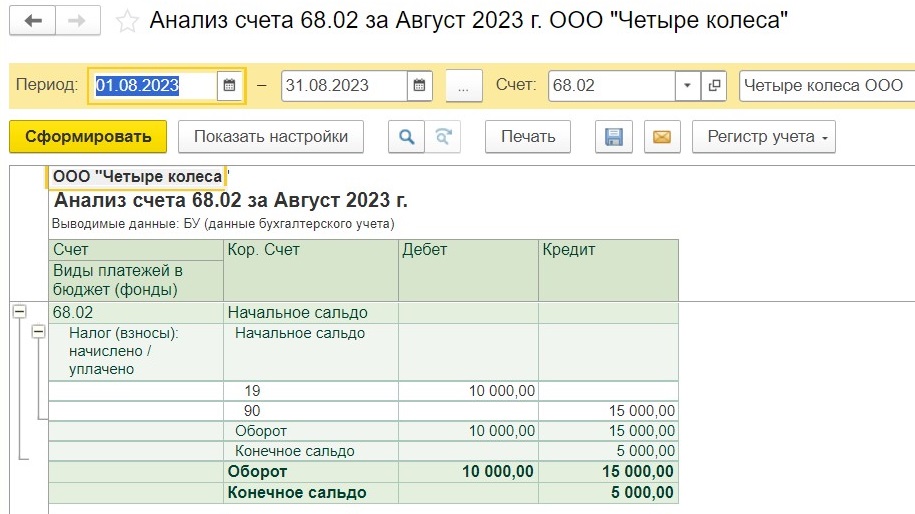

Если мы сейчас посмотрим анализ счета 68.02 в разрезе данных операций, то увидим образовавшееся сальдо по кредиту 5000 руб. Это та сумма, которую мы должны будем перечислить в бюджет за отчетный квартал.

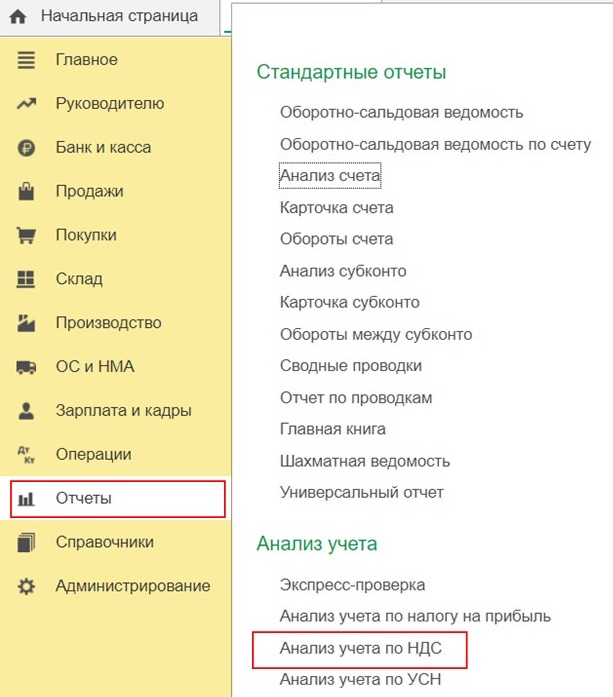

Для удобства бухгалтера в 1С: Бухгалтерии предприятия существует отчет «Анализ учета по НДС». Он расположен в разделе меню «Отчеты» и наглядно показывает текущую ситуацию по НДС.

Нажав дважды на представленные окна, мы получим расшифровку данных.

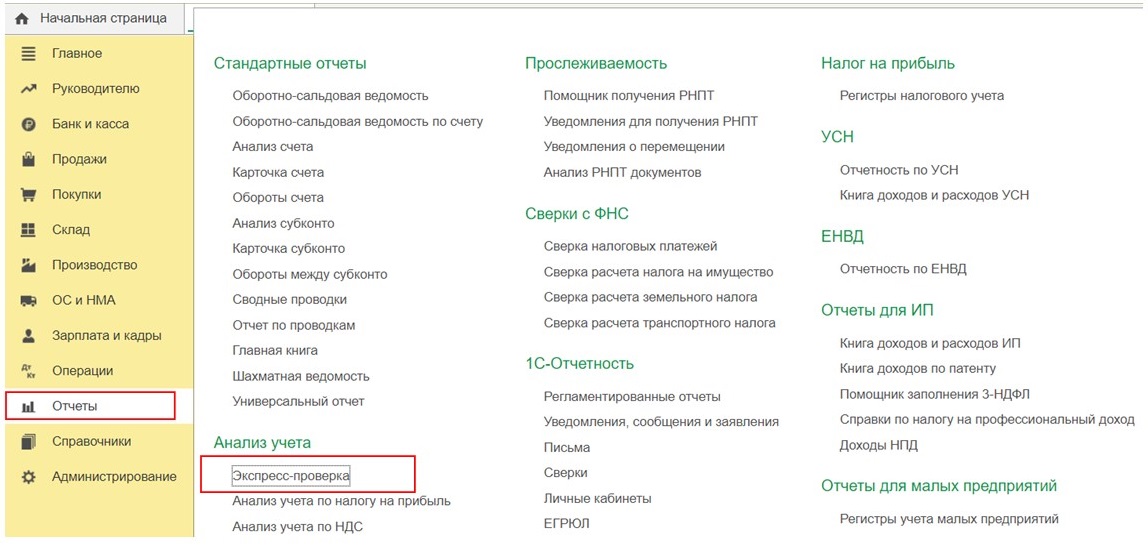

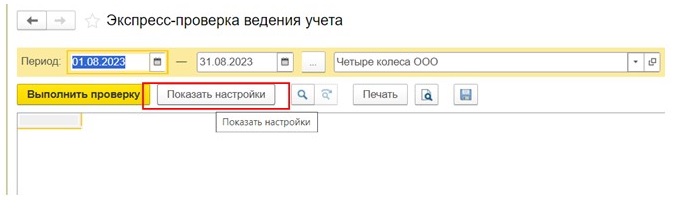

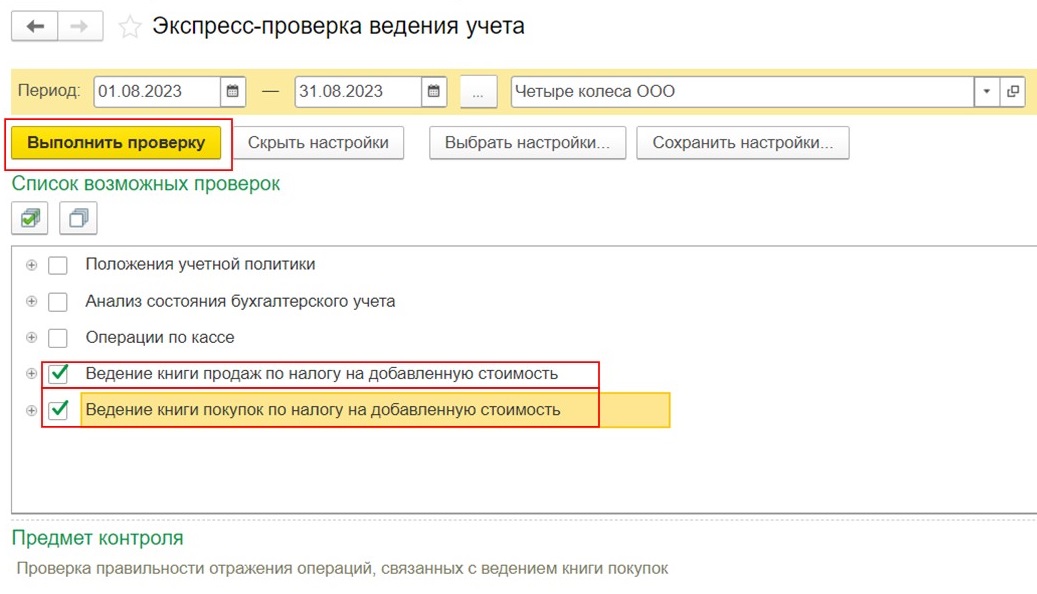

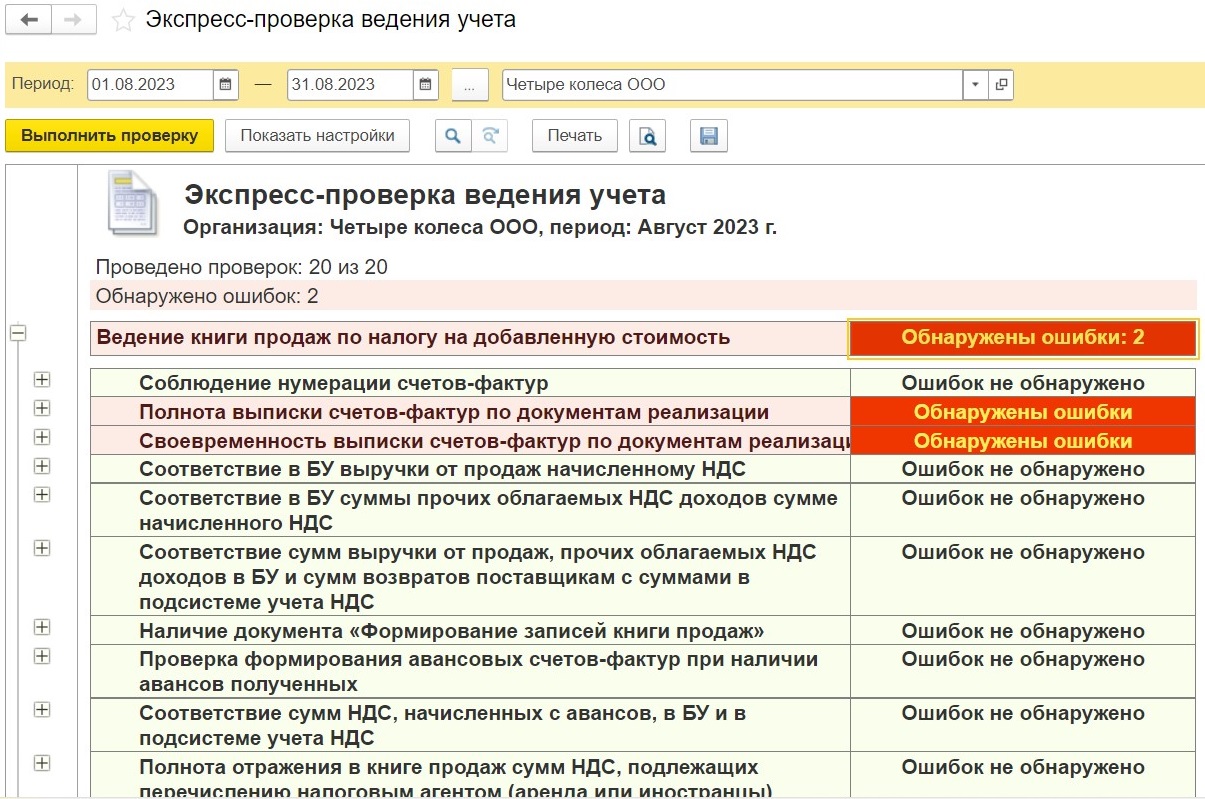

Для выявления типичных ошибок в 1С предусмотрен полезный отчет. Называется он «Экспресс проверка учета» и находится в разделе «Отчеты».

В целях проверки корректного учета по НДС необходимо выставить галки на пунктах «Ведение книги продаж и покупок по НДС».

С его помощью можно выявить и своевременно откорректировать допущенные ошибки.

Безусловно, это очень маленький пример, и он абсолютно не охватывает всю тему учета НДС. Данному налогу у нас посвящен 10-часовой мастер-класс «НДС: от понятия до декларации» с разбором законодательства и огромным практическим примером, в который входят самые распространенные хозяйственные операции, присутствующие практически у каждой организации.

Автор статьи: Ольга Бердечникова

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии

Добрый день! Нет, в настоящее время конспект можно приобрести только в комплекте с видео