Новогодние подарки сотрудникам и их детям при ОСН в 1С: Бухгалтерии предприятия ред. 3.0

- Опубликовано 14.12.2025 08:18

- Автор: Administrator

- Просмотров: 51233

В канун Нового года многие компании закупают открытки, сладкие подарочные наборы, сувениры и иные знаки внимания для вручения сотрудникам и их детям. Кто-то поддерживает устоявшиеся традиции, а кто-то беспокоится о формировании положительной репутации компании, повышении лояльности сотрудников. Но так или иначе, похожие расходы есть почти в любой фирме. Давайте разберемся, можно ли учесть такие траты при расчете налога на прибыль и как отразить такие расходы в программах 1С? А перед тем, как перейти к практическим примерам представим вашему вниманию основную справочную информацию по сегодняшней теме. И кстати, если вы на УСН, то и для вас по теме новогодних подарков детям и их сотрудникам заготовлена отдельная публикация!

Документальное оформление

Первым делом давайте обозначим, что новогодние подарки, будь то сладкие наборы или праздничные сувениры, безвозмездно переданные сотрудникам и их детям, по своей сути являются дарением (п. 1 ст. 572 ГК РФ). В соответствии с п. 2 ст. 574 ГК РФ, если сумма подарка превышает 3 000 руб., обязательно нужно составить договор дарения в письменной форме. И хотя в указанном нормативном акте речь идет только о дарителях-юридических лицах, полагаем, что в контексте данной нормы индивидуальные предприниматели приравниваются к юридическому лицу, поэтому также должны оформить письменный договор. Кроме этого, можно составить иные дополнительные подтверждающие документы. Например, приказ или иной распорядительный документ о приобретении и вручении подарков, акты приема-передачи, подписанные сотрудниками и т.д.

Бухгалтерский учет

Затраты организации на покупку новогодних подарков признаются в составе прочих расходов (п. 12 ПБУ 10/99) и подлежат отражению по счету 91.02. В зависимости от положений учетной политики, установленной в организации, перед тем как стоимость подарков будет учтена в качестве прочих расходов, предварительно она может учитываться на счетах учета ТМЦ - 10 или 41. Такой способ можно использовать, если приобретение подарков и их передача приходится в одном периоде. В противном случае использование счетов учета материалов или товаров может привести к неправомерному отражению стоимости подарков в бухгалтерской отчетности в составе запасов.

Сумма НДС, исчисленная при безвозмездной передаче подарков, также подлежит отражению по счету 91.02 в составе прочих расходов (абз. 5 п. 11, п. 16 ПБУ 10/99).

Налог на прибыль

Подарки, врученные сотрудникам и их детям, приравниваются к безвозмездно переданному имуществу. Тогда, в соответствии с п. 16 ст. 270 НК РФ их стоимость не учитывается в расходах по налогу на прибыль. Этой же позиции придерживается и Минфин, представив разъяснения по этому вопросу в Письме от 08.06.2010 № 03-03-06/1/386, от 12.02.2020 № 03-03-06/1/9419).

НДС

Поскольку безвозмездная передача для целей расчета НДС приравнивается к реализации, то при вручении подарков необходимо исчислить НДС (абз. 2 пп. 1 п. 1 ст. 146 НК РФ, Письмо Минфина России от 16.12.2021 № 03-07-11/102497). Моментом определения налоговой базы будет являться день передачи подарка (пп. 1 п. 1 ст. 167 НК РФ). Налоговая база определяется как стоимость подарков без учета НДС (п. 2 ст. 154 НК РФ, ст. 105.3 НК РФ). Напоминаем, что при реализации физлицам у налогоплательщика нет строгой обязанности выставлять счет-фактуру. Для отражения информации о сумме исчисленного налога в книгу продаж можно включить сводный документ с суммарными данными (Письмо Минфина России от 08.02.2016 № 03-07-09/6171).

Если поставщик представил счет-фактуру по приобретенным подаркам с выделенной суммой НДС, то налогоплательщик вправе принять к вычету сумму «входного» НДС по общим правилам (п. 2 ст. 171 НК РФ, Письмо Минфина России от 19.10.2010 № 03-03-06/1/653).

НДФЛ

При вручении презентов не удерживается НДФЛ в том случае, если стоимость подарков в пользу сотрудников (их детей) не превышает 4 000 руб. за налоговый период (ст. 216, п. 28 ст. 217 НК РФ, п. 33 ст. 217 НК РФ). При этом обратите внимание, что необлагаемая сумма в размере 4 000 руб., относится не к общей сумме доходов, указанных в п. 28 ст. 217 НК РФ, а отдельно к каждому виду. То есть, например, если ранее в течение года сотрудник получал материальную помощь в размере 4 000 руб., а затем получает подарок стоимостью, не превышающей 4 000 руб., то в данном случае НДФЛ при получении подарка не исчисляется. Если сумма презента оказывается больше указанного лимита, НДФЛ исчисляется с части превышения (Письмо Минфина России от 13.11.2020 № 03-04-06/98864). Датой получения дохода будет являться дата вручения подарка. Удержание НДФЛ производится в ближайший день выплаты денежных доходов.

Страховые взносы

Независимо от суммы стоимость подарка сотруднику или его ребенку не облагается страховыми взносами по единому тарифу и от НС и ПЗ, поскольку презент вручается в качестве безвозмездно передаваемого имущества (п. 4 ст. 420 НК РФ, ст. 20.1 ФЗ от 24.07.1998 № 125-ФЗ). Однако Минфин России в своих письмах рекомендует обязательно оформлять передачу подарков договором дарения в письменном виде (Письмо от 31.10.2022 №03-04-06/105519, от 15.10.2021 № 03-01-10/83519). В качестве иных подтверждений факта передачи презентов можно использовать приказ руководителя о вручении подарков и распоряжение об их приобретении, ведомость на получение подарка, подписанную сотрудником, акты приема-передачи и т.д.

Отражение в зарплатной отчетности

Учитывая разъяснения ведомств, доход в виде стоимости подарка, не превышающей 4 000 руб. за налоговый период, может не отражаться в 6-НДФЛ (Письмо ФНС от 21.07.2017 № БС-4-11/14329@, Письмо Минфина от 02.04.2019 № 03-04-05/22860). Соответственно, подарок, стоимость которого превысила лимит 4 000 руб. – необходимо отразить в расчете по форме 6-НДФЛ.

Принимая во внимание то, что стоимость подарков не является объектом обложения страховыми взносами, такие суммы не подлежат отражению в Расчете по страховым взносам, Разделе 2 формы ЕФС-1 и Персонифицированных сведениях (Письмо УФНС по Москве от 07.02.2023 № 27-16/013080@).

Алгоритм действий при покупке и вручении новогодних подарков детям сотрудников при ОСН в 1С: Бухгалтерия предприятия ред. 3.0

Обращаем ваше внимание! Ниже приведен алгоритм действий только для покупки и выдачи новогодних подарков сотрудникам. После того как вы выполните шаги по указанной инструкции, не забудьте обязательно сделать регистрацию дохода в натуральной форме при начислении заработной платы в программах 1С. В целях корректной работы программы в части расчета НДФЛ это нужно сделать независимо от того, превысила ли стоимость подарка лимит в размере 4 000 руб. или нет.

Почему это так важно? Объясним простыми словами. Подарки до 4 тысяч руб. за год действительно нигде не отражаются в зарплатной отчетности. Но! Подарков может быть несколько в году и, допустим второй, третий... подарок по сумме уже может превысить лимит 4 000 руб., следовательно, он уже будет облагаться НДФЛ. И если все подарки в течение года не учитывать в 1С, то программа не поймет, когда же необлагаемый предел по подаркам 4 000 руб. за год был достигнут и просто к текущему подарку применит вычет 4 000 руб., посчитав, что он первый в этом году. А по факту может быть уже второй, третий подарок по счету за год и т.д. Поэтому обязательно воспользуйтесь нашей статьей-помощником, где вы найдете руководство для начисления натурального дохода с подарков и в программе 1С: Бухгалтерия предприятия ред. 3.0, и в 1С: ЗУП ред. 3.1.

Условия примера

ООО «Наша компания» применяет основную систему налогообложения. Руководителем был издан приказ о закупке и вручении новогодних подарков детям сотрудников, не достигших совершеннолетия. В рамках исполнения приказа с каждым сотрудником был заключен договор дарения подарка стоимостью 600 руб. в письменной форме. За налоговый период сотрудники иные подарки не получали.

Операции, которые следует отразить в программе:

22.12.2025г – организация приобрела сладкие наборы в количестве 10 шт. на сумму 6 000 руб. (в т.ч. НДС – 1 000 руб.);

30.12.2025г – подарки вручены сотрудникам.

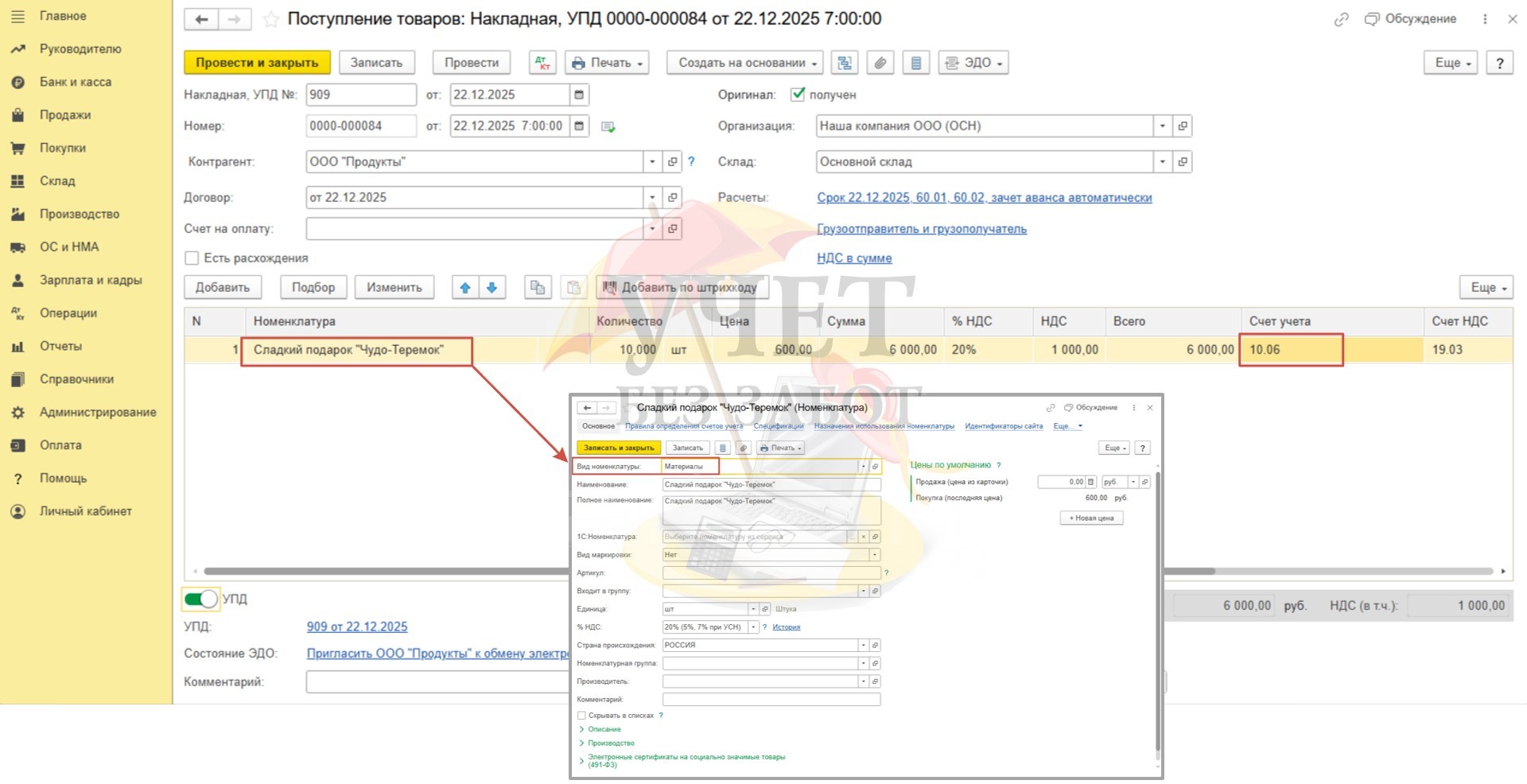

Шаг 1 – Поступление новогодних подарков

В разделе меню «Покупки» - «Поступление (акты, накладные, УПД)» зарегистрируем документ поступления с видом «Товары (накладная, УПД)». Поскольку приобретение и передача подарков сотрудникам происходит по условиям примера в одном периоде, отразим приобретенные подарки на счете 10.06.

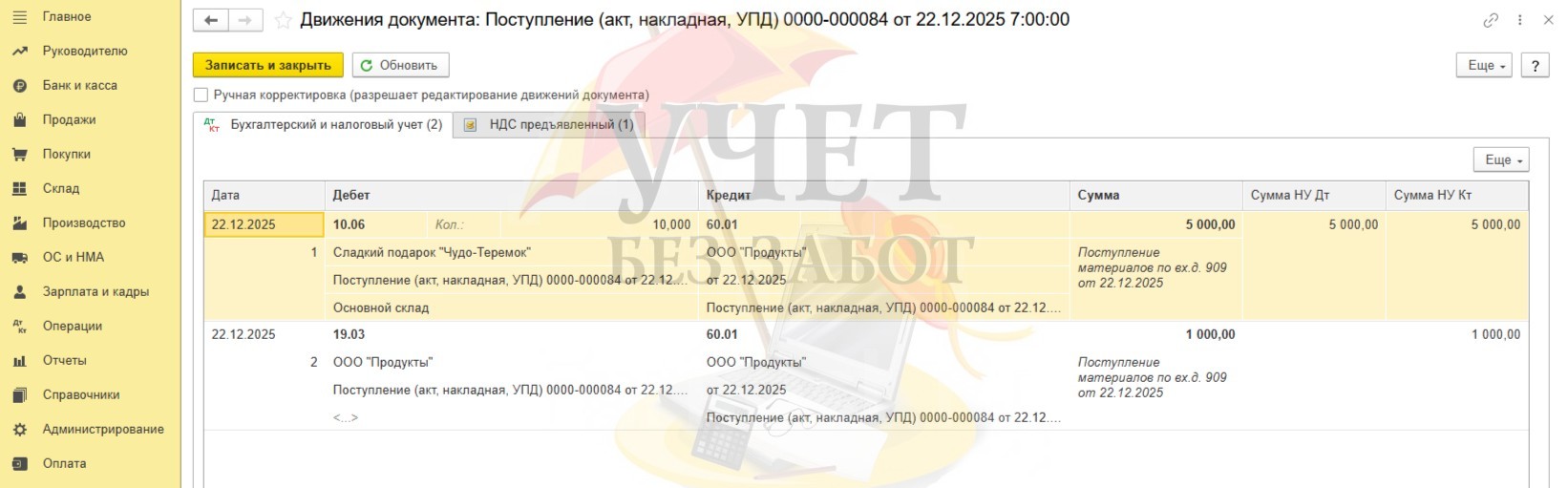

При проведении стоимость подарков учтена на счете 10.06, а сумма «входного» НДС выделена на счет 19.03.

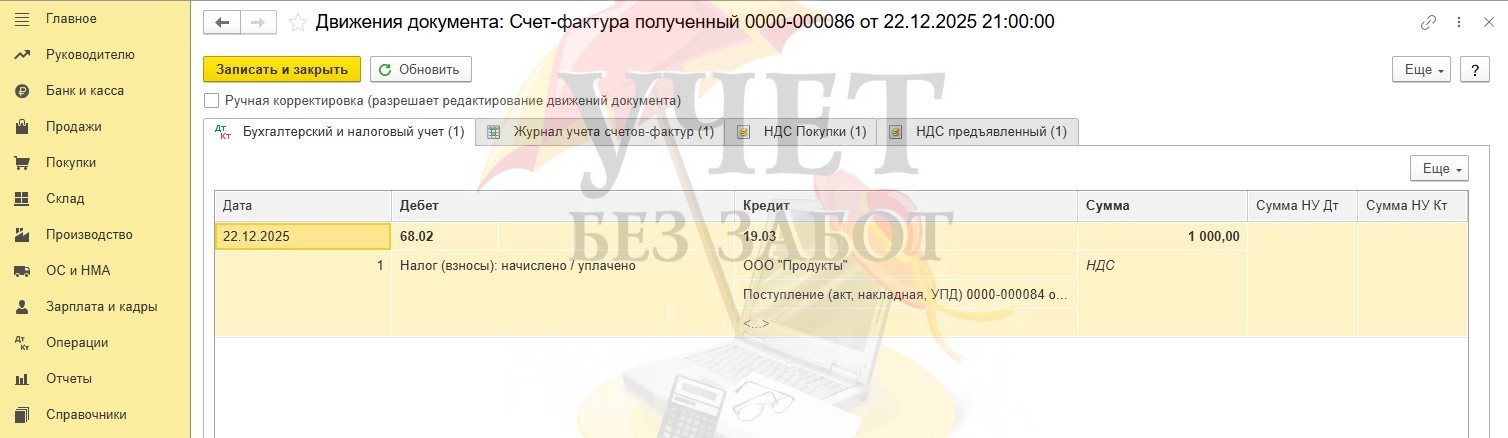

При проведении счета-фактуры применен вычет по НДС.

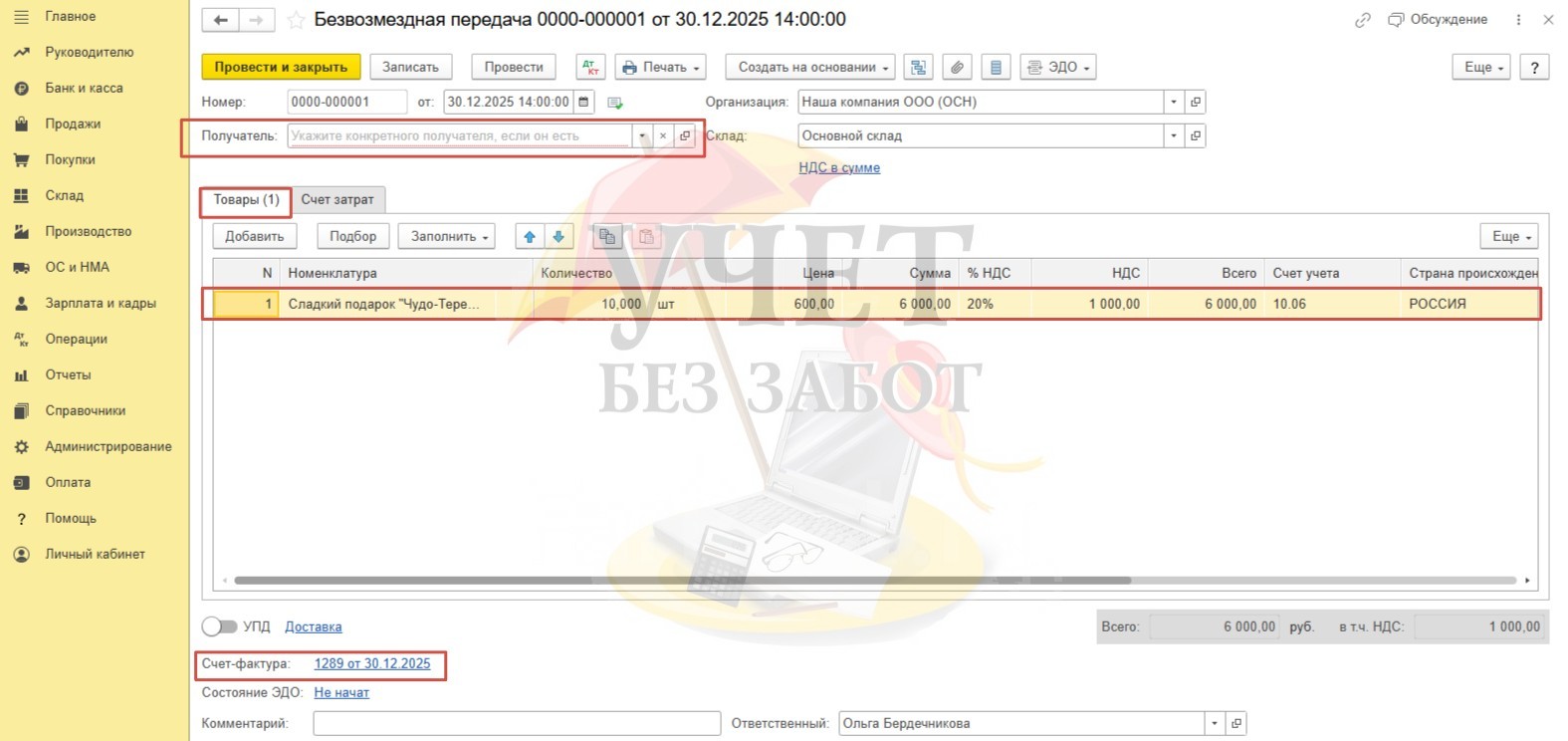

Шаг 2 – Вручение новогодних подарков

Для этих целей в программе предусмотрен документ «Безвозмездная передача» в разделе меню «Продажи». Дата документа соответствует моменту вручения подарков. Мы будем использовать данный документ для отражения передачи подарков сразу для всех сотрудников, поэтому поле «Получатель» оставим пустым. На вкладке «Товары» добавим нужную номенклатурную позицию, укажем их количество и сумму. Внизу документа выпишем счет-фактуру.

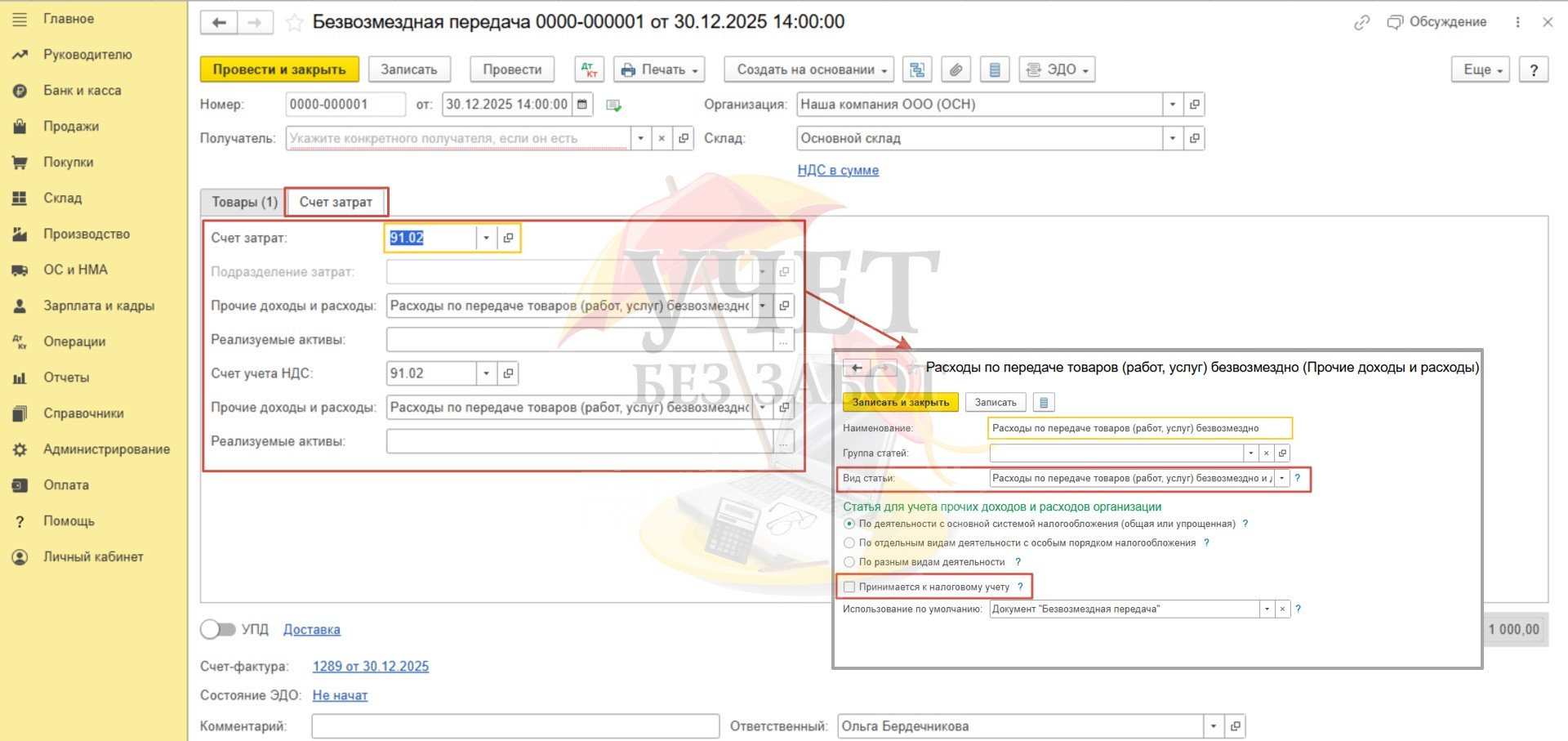

На вкладке «Счет затрат» автоматически установлены значения для поля «Счет затрат», «Счет учета НДС» - счет 91.02 с видом расхода «Расходы по передаче товаров (работ, услуг) безвозмездно и для собственных нужд», который не принимается к налоговому учету.

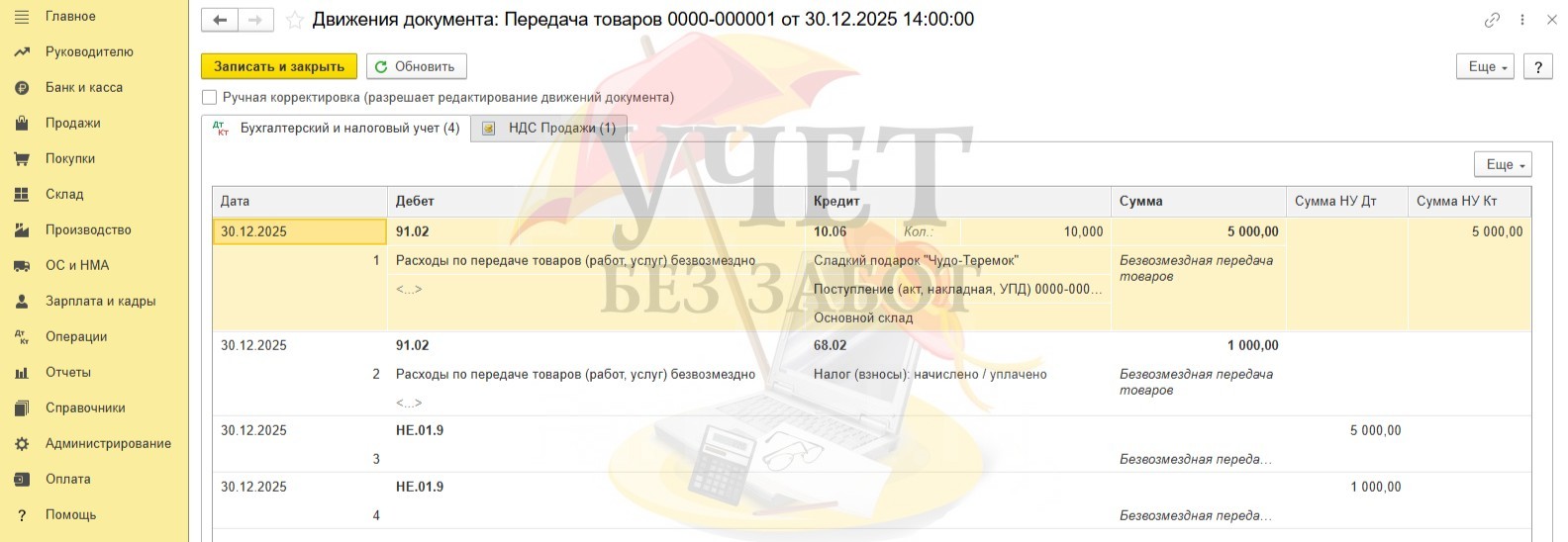

При проведении документа стоимость подарков списывается на расходы только по бухгалтерскому учету. Вместе с тем, видим проводку Дт 91.02 Кт 68.02 на сумму исчисленного НДС при безвозмездной передаче подарков.

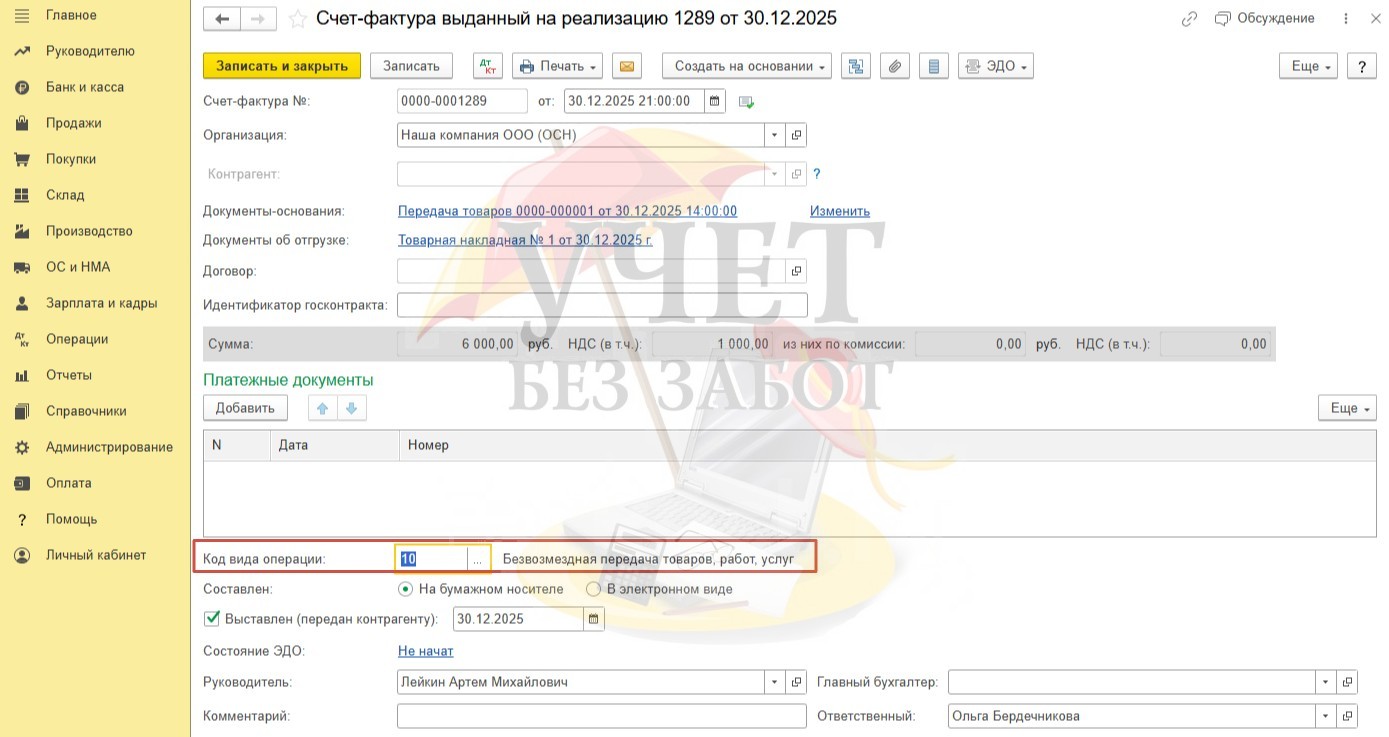

Оформленная счет-фактура имеет код вида операции «10», который применяется при безвозмездной передаче товаров, работ, услуг.

Шаг 3 – Отражение в отчетности

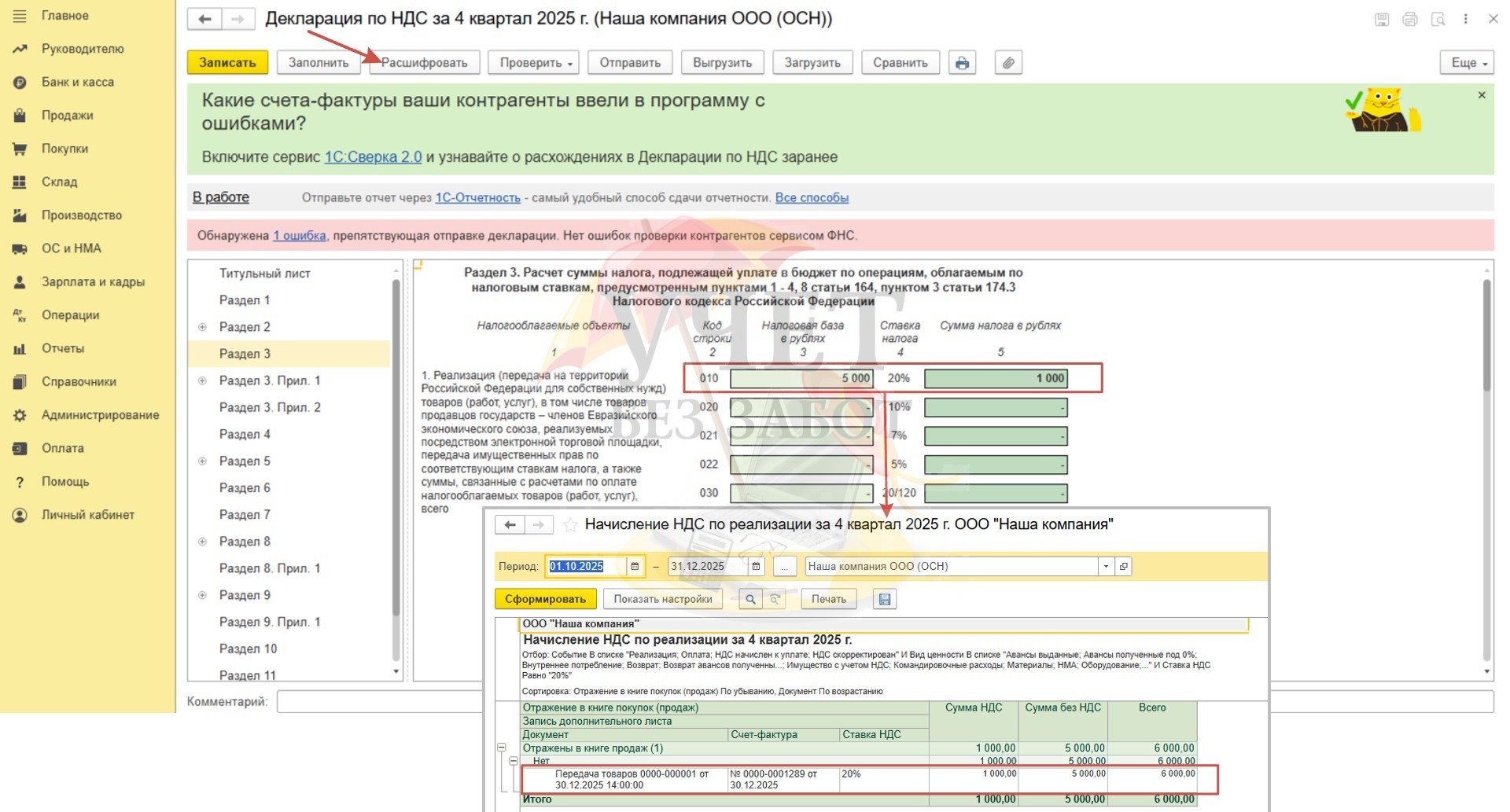

В разделе меню «Отчеты» - «Регламентированные отчеты» сформируем декларацию по НДС за 4 квартал. Сумма налоговой базы и исчисленный НДС при безвозмездной передаче отражается по строке 010 Раздела 3.

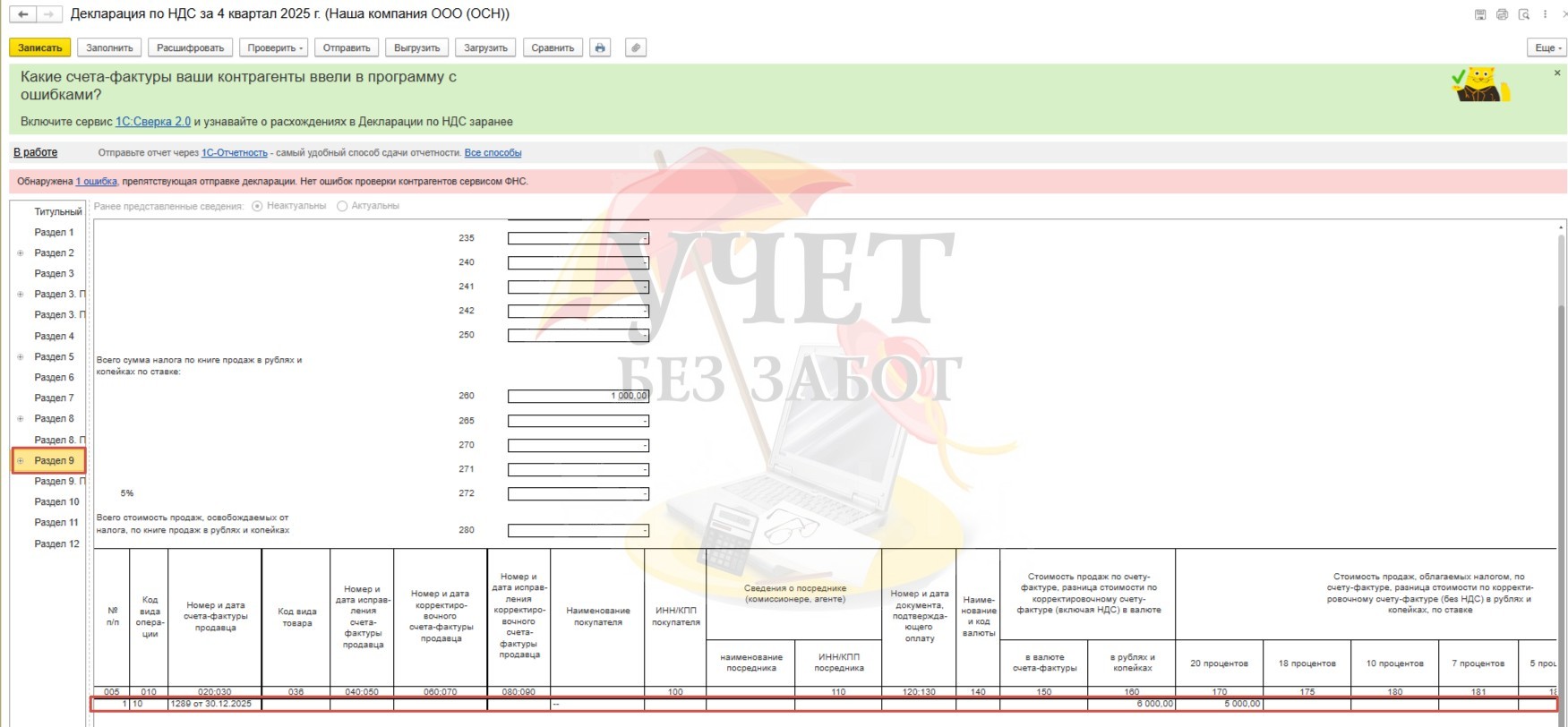

Счет-фактура с кодом вида операции «10» на общую сумму подарков корректно зарегистрирована в книге продаж по Разделу 9.

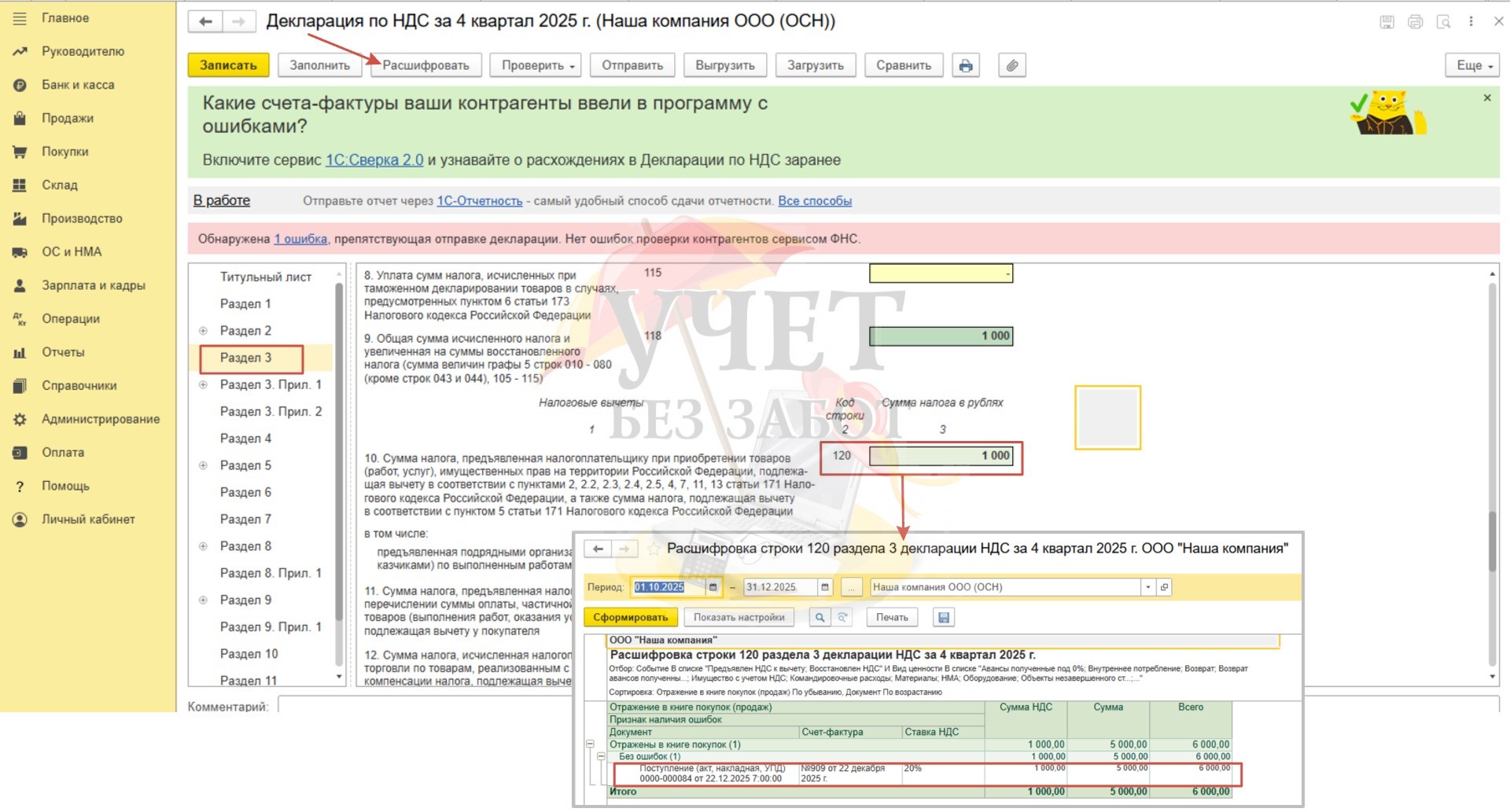

Сумма «входного» НДС принимается к вычету и отражается по строке 120 Раздела 3.

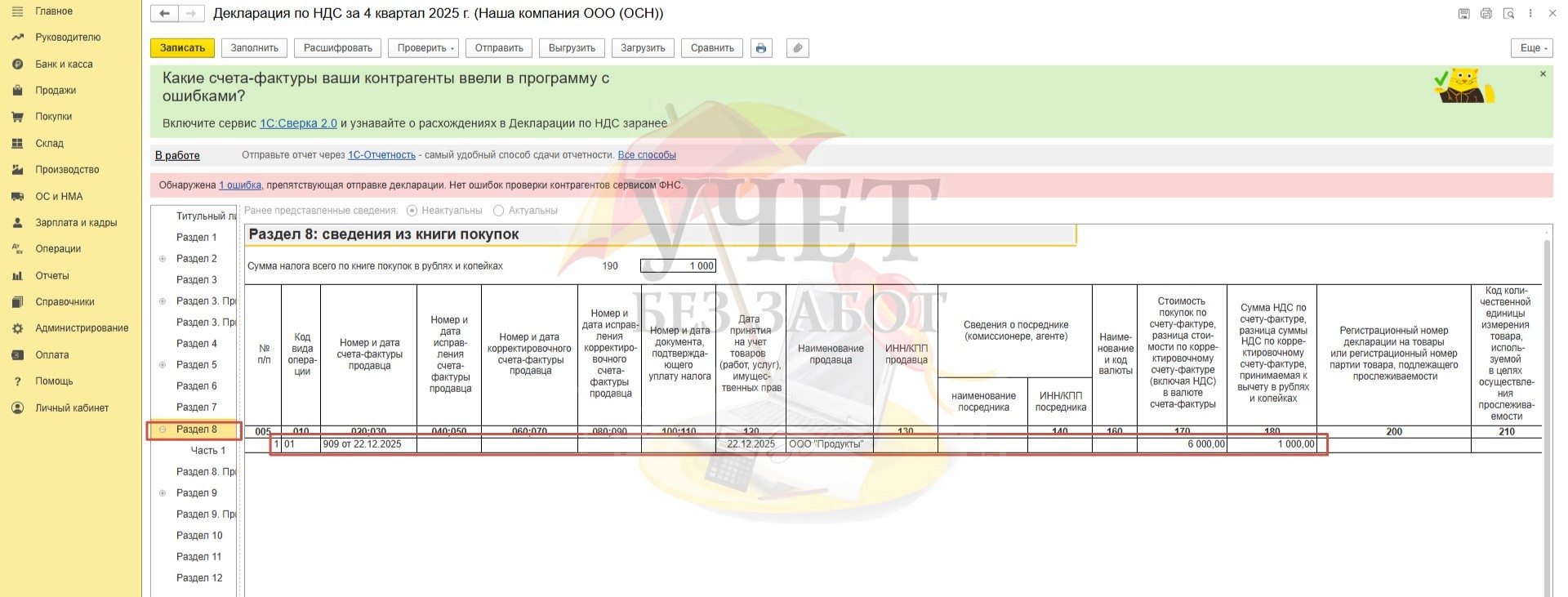

Счет-фактура, предъявленная поставщиком, регистрируется в книге покупок по Разделу 8.

Шаг 4 – Начисление дохода в натуральной форме

Итак, приобретение и вручение подарков завершены. Теперь можно приступать к начислению дохода в натуральной форме. Воспользуйтесь нашей статьей, где мы подготовили инструкции для тех, кто начисляет заработную плату и в 1С: Бухгалтерии предприятия ред. 3.0, и в 1С: ЗУП ред. 3.1.

Автор статьи: Ольга Бердечникова

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии

Я начислить должна НДС сверху - 2000 рублей?

Заранее спасибо.

Добрый день.

Если флажок "Отразить в книге покупок" снять, то этот вычет отражается регламентным документом "Формирование записей книги покупок". Если его оттуда не удалить, то он автоматом будет тянуться в книгу покупок.