Материальная помощь сотруднику в размере 4000 рублей в 1С: Бухгалтерии предприятия ред. 3.0

- Опубликовано 31.07.2024 11:56

- Просмотров: 20631

Материальная помощь сотруднику в размере 4000 рублей является самой популярной среди всех видов материальной помощи. В первую очередь из-за того, что в этом размере она не облагается НДФЛ и страховыми взносами. Понятно, что это не огромные деньги, но, как говорится, «мелочь, а приятно!». Поэтому многие работодатели ее платят своим работникам. В этой публикации напомним вам алгоритм начисления материальной помощи в размере 4000 рублей в 1С: Бухгалтерии предприятия ред. 3.0. Нужны такие же разъяснения в программе ЗУП? Читайте о них в нашей следующей статье!

Прежде чем мы приступим к практическим примерам давайте сначала обсудим на какой же счете необходимо отражать начисление материальной помощи: на 70 счете («Расчеты с персоналом по оплате труда»), 73 («Расчеты с персоналом по прочим операциям») или вообще 76 («Расчеты с разными дебиторами и кредиторами»)?

Четкого официального ответа с точки зрения законодательства нет.

В справочно-нормативных системах сказано, что материальную помощь работникам обычно учитывают на счете 73, а бывшим работникам, членам семьи (родственникам) в связи со смертью работника - на счете 76. В то же время если материальная помощь предусмотрена системой оплаты труда, то можно учитывать ее и на счете 70.

Поэтому стоит обезопасить себя и указать в бумажной учетной политике на каком счете вы хотите учитывать материальную помощь, тем более, что программы 1С поддерживают все вышеперечисленные варианты.

Большая часть бухгалтеров предпочитает начислять материальную помощь по кредиту 70 счета, так как плюсы перевешивают минусы.

Во-первых, НДФЛ и страховые взносы (если сумма мат.помощи превышает 4000 руб.) рассчитываются автоматически, не надо вводить дополнительные документы.

Во-вторых, все начисления оказываются «в одном месте», при проверке зарплатной отчетности (тот же РСВ, ЕФС-1) это очень удобно: достаточно открыть ОСВ по 70 счету за отчетный период, посмотреть кредитовый оборот и сравнить его с показателями в отчетности.

С 73 счетом таких «плюшек» нет.

В основном тут только минусы:

- автоматический расчет НДФЛ и взносов на суммы материальной помощи свыше 4000 рублей не поддерживается, надо самостоятельно контролировать этот момент;

- чтобы заполнить зарплатную отчетность нужен ввод дополнительных документов;

- так еще и для проверки зарплатных отчетов надо не забыть, что нужно формировать ОСВ не только по счету 70, но и по счету 73.

В этой статье мы разберем варианты начисления материальной помощи в размере 4000 рублей и на счете 70, и на счете 73, чтобы эта подсказка у вас всегда была под рукой.

Материальная помощь сотруднику в размере 4000 рублей в 1С: Бухгалтерии предприятия ред. 3.0 (по кредиту 70 счета)

Давайте начислим и выплатим материальную помощь в размере 4000 рублей сотруднику Лисичкину Е.А. (начисление должно быть выполнено по кредиту 70 счета).

Шаг 1 – Настройка начисления «Материальная помощь»

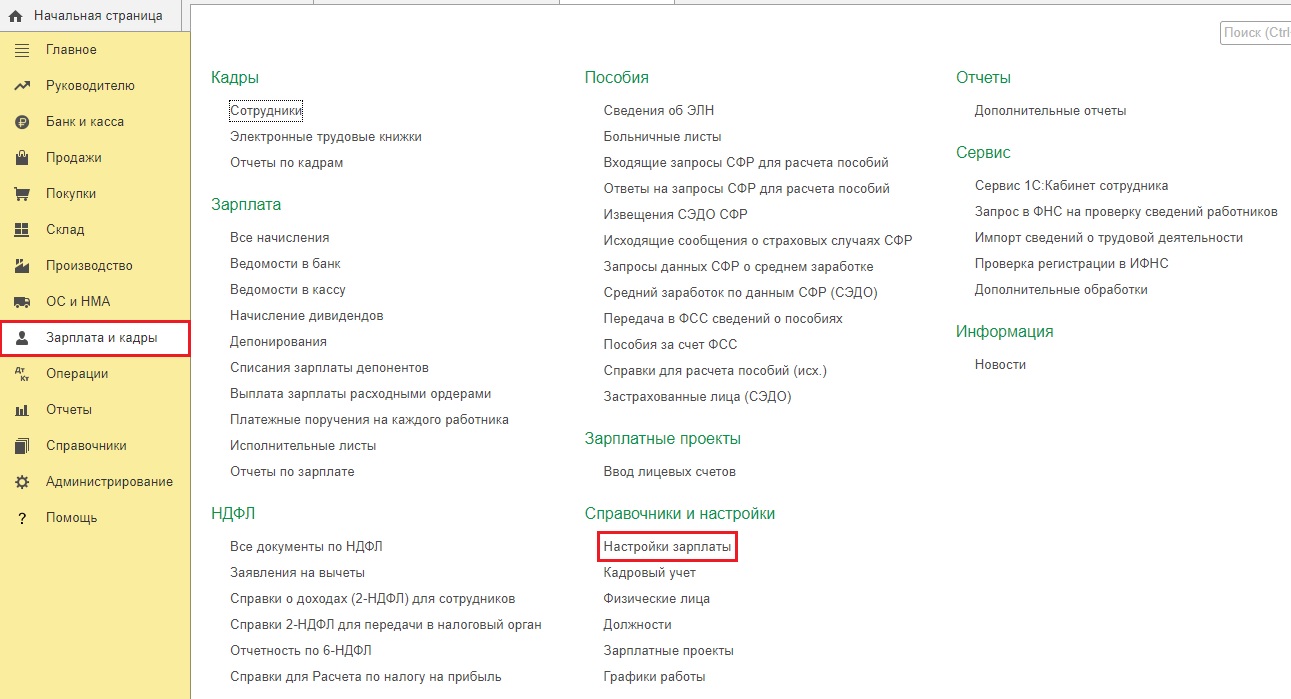

Сначала в разделе меню «Зарплата и кадры» откроем пункт «Настройки зарплаты».

Далее в подразделе «Расчет зарплаты» выберем пункт «Начисления».

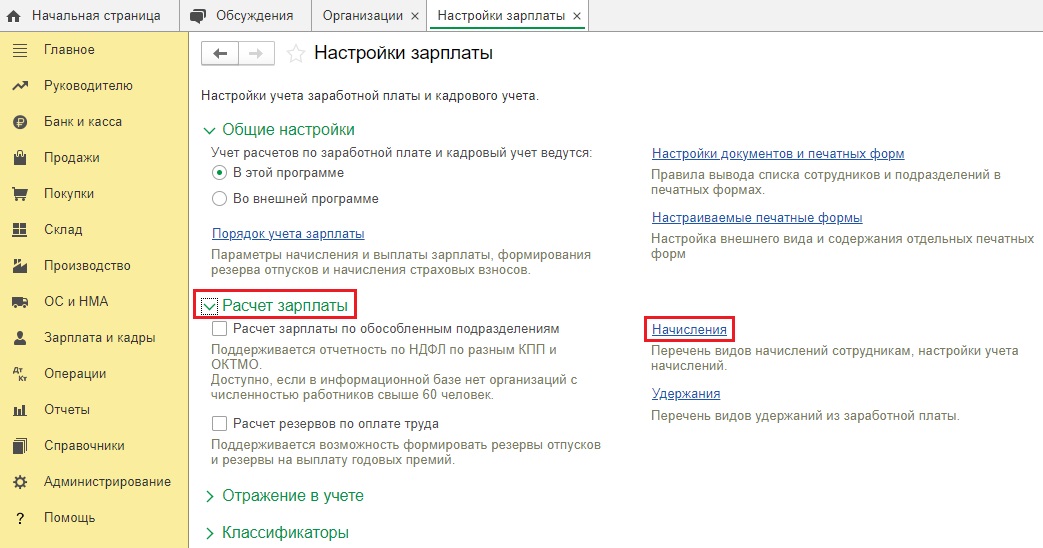

Здесь необходимо создать новое начисление «Материальная помощь».

На наш взгляд, было бы удобно дописать в наименовании (ничем не облагаемая в размере 4000 рублей), чтобы не путать с другими видами материальной помощи, которые есть в законодательстве.

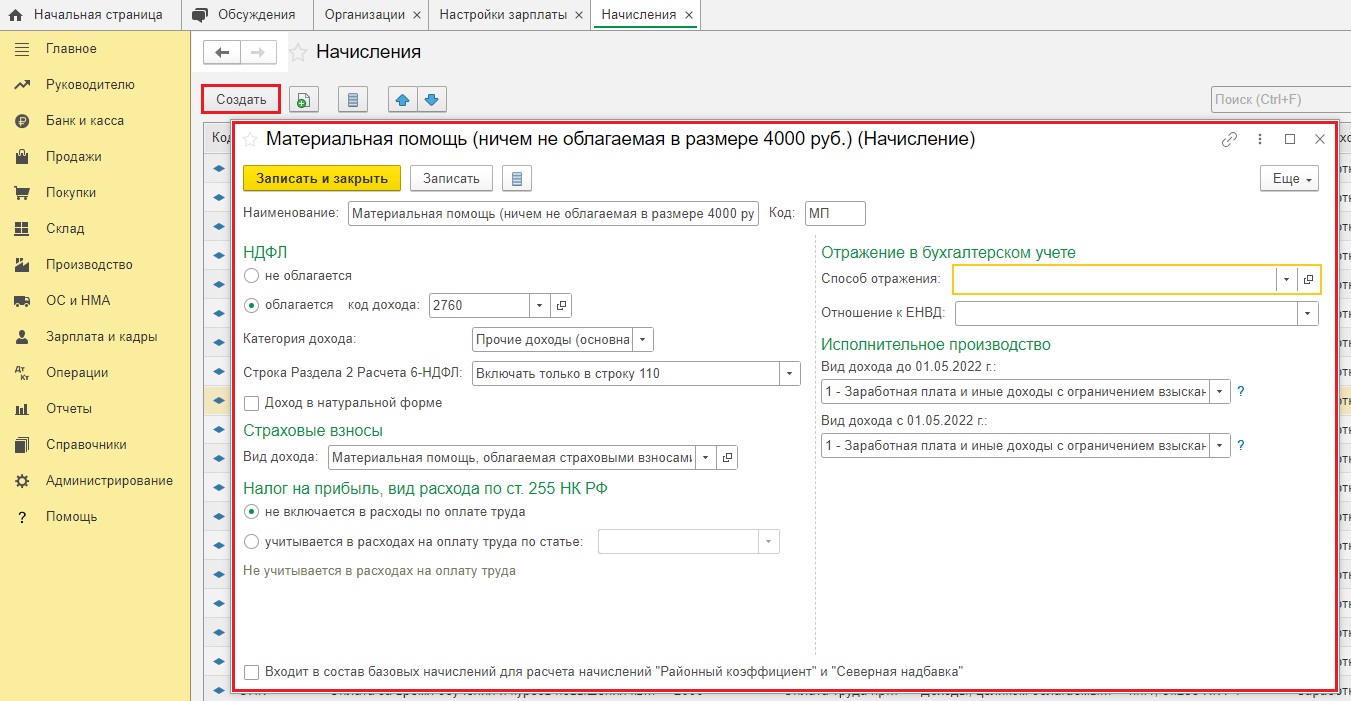

В строке «НДФЛ» укажем значение «Облагается» по коду дохода 2760.

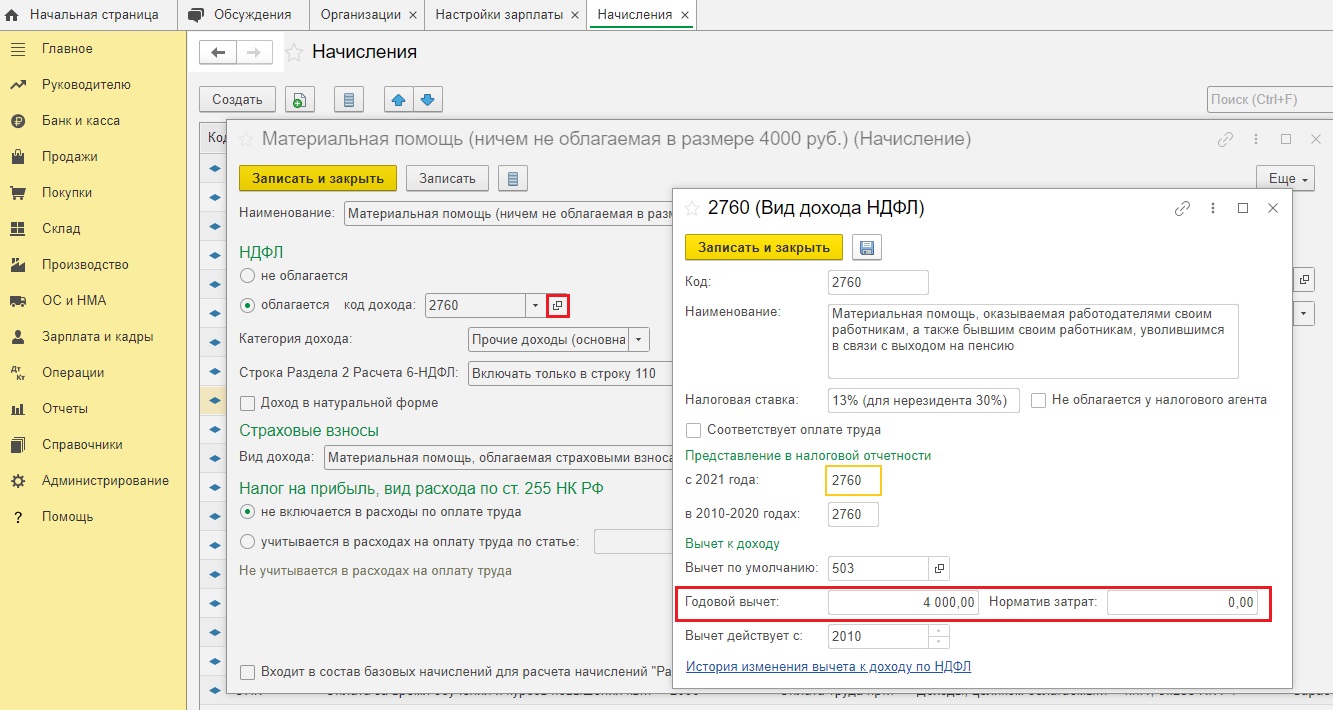

Если раскрыть подробности по коду дохода 2760, то вы увидите, что тут заложен автоматический годовой вычет 4000 рублей, который как раз не облагается НДФЛ и страховыми взносами.

О чем это говорит?

Если у вас начисление материальной помощи не 4000 рублей, а, например, 5000 рублей, то именно этот вид начисления материальной помощи и нужно использовать. То есть не надо создавать два начисления в списке начислений: отдельное начисление для материальной помощи в пределах 4000 рублей, и отдельное начисление для любых сумм материальной помощи свыше 4000 рублей. Этого не требуется!!!

Программа сама поймет, что по коду дохода 2760 в течение года 4000 рублей не надо ничем облагать, а на остальные суммы свыше 4000 рублей автоматически начислятся НДФЛ и страховые взносы.

Продолжим ввод настроек начисления «Материальная помощь».

В строке «Категория дохода» выберем значение «Прочие доходы (основная налоговая база)».

В поле «Строка 2 Раздела 2 Расчета 6-НДФЛ» выберем значение «Включать только в строку 110».

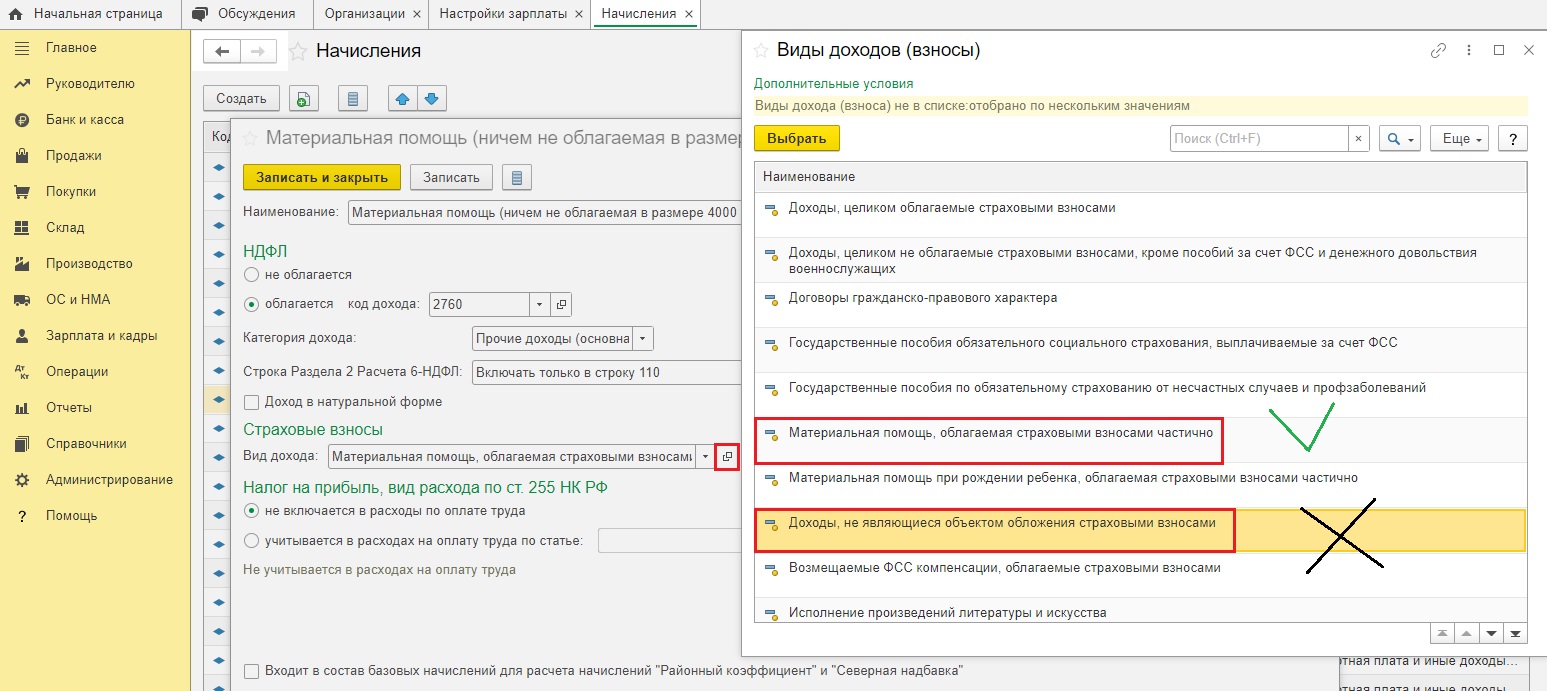

В пункте «Страховые взносы» укажем вид дохода «Материальная помощь, облагаемая страховыми взносами частично».

Очень многие бухгалтеры на этом этапе допускают ошибку, считая, что раз материальная помощь в пределах 4000 рублей не облагается страховыми взносами, то нужно ставить вид дохода «Доходы, не являющиеся объектом обложения страховыми взносами». Это не так! При выборе значения «Доходы, не являющиеся объектом обложения страховыми взносами», программа никогда на такое начисление не начислит страховые взносы, хоть в размере 4000 рублей, хоть в размере 10000 рублей. Поэтому будьте внимательны!

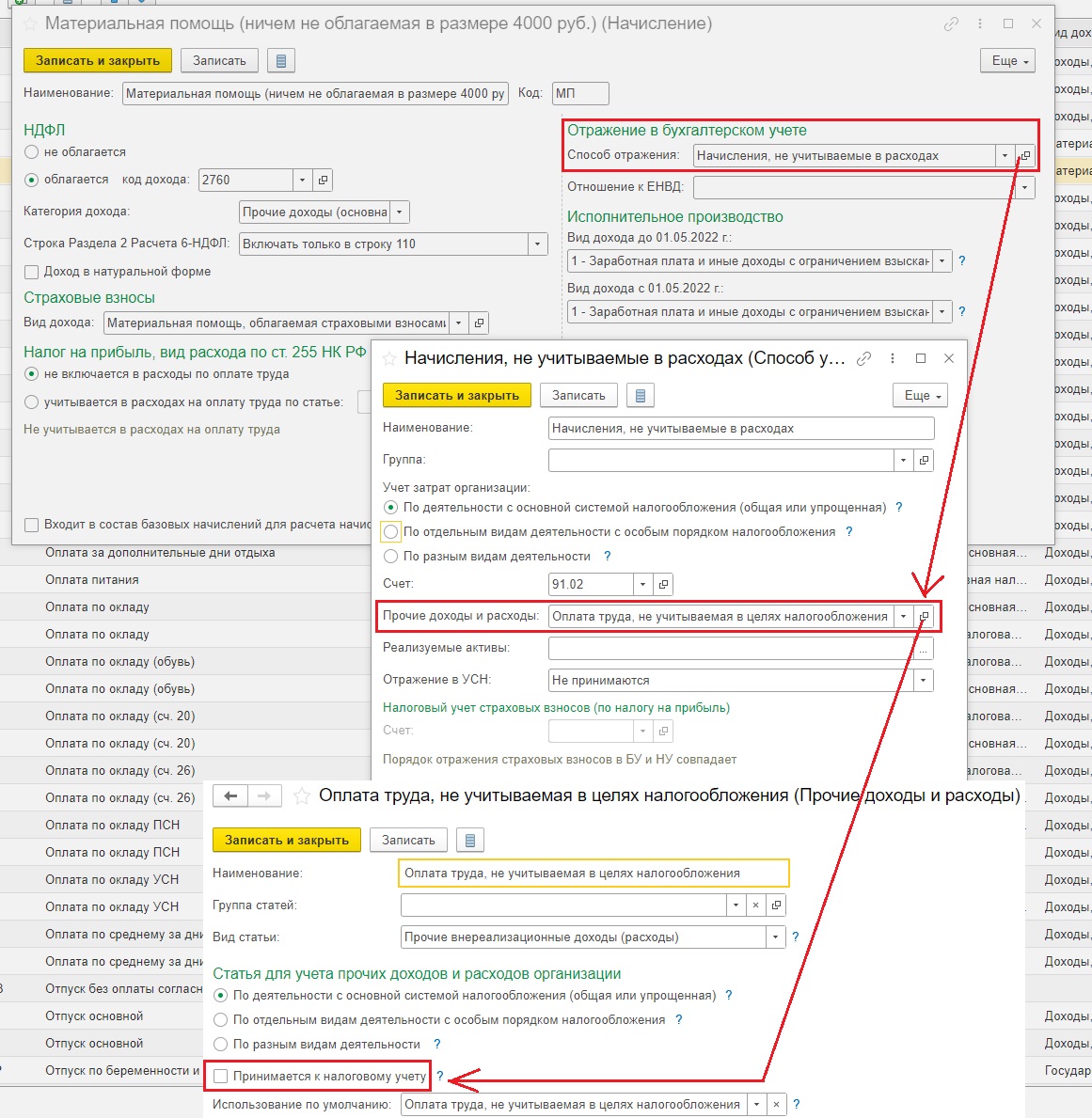

Такую материальную помощь по законодательству нельзя принять к расходам по налогу на прибыль, поэтому в строке «Налог на прибыль, вид расхода по ст. 255 НК РФ» выберем значение «Не включается в расходы по оплате труда».

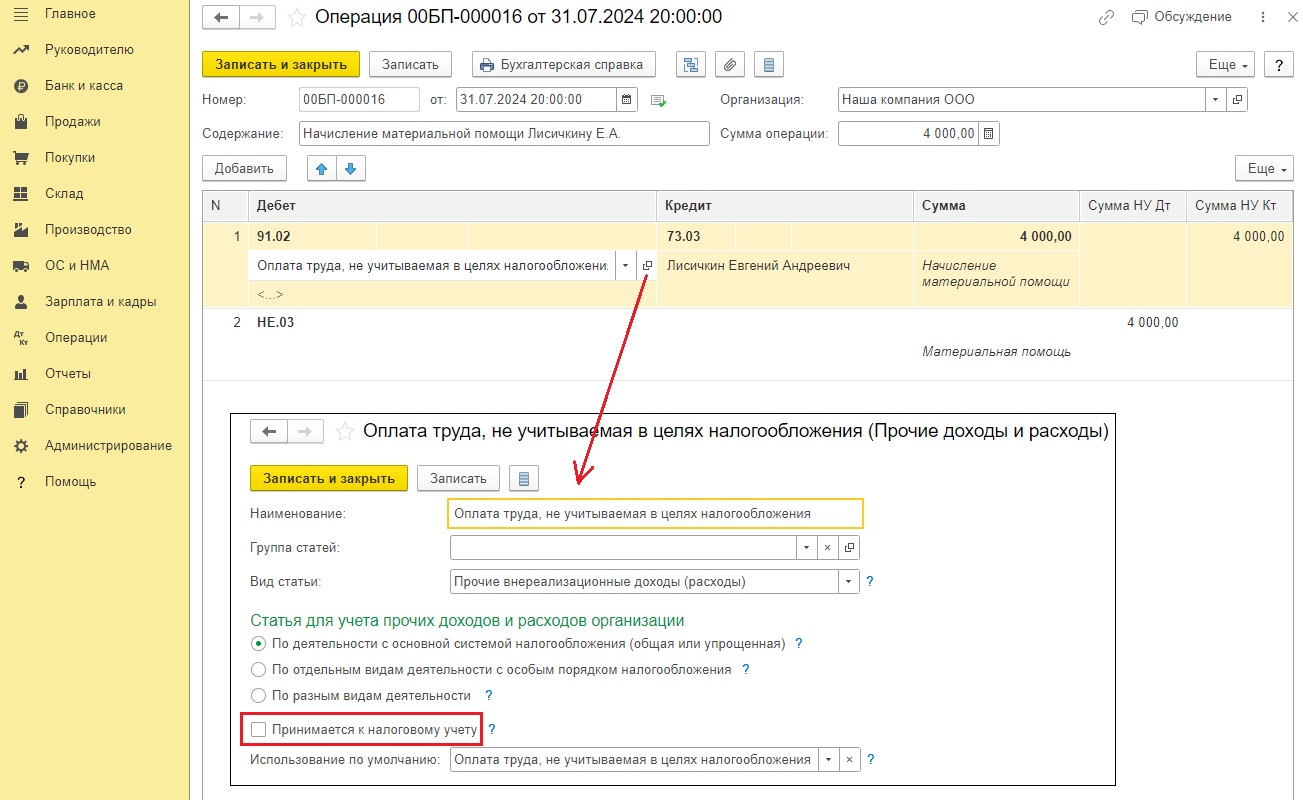

Способ отражения необходимо задать тот, который не будет учитываться в налоговом учете.

Обычно выбирают счет прочих доходов и расходов 91.02, субконто «Прочих доходов и расходов» должно быть без галочки «Принимается к НУ».

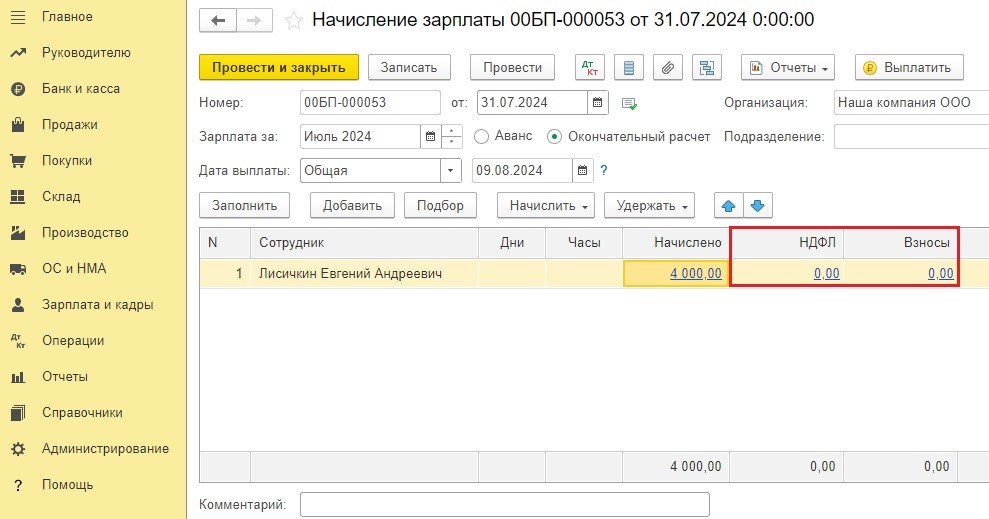

Шаг 2 – Начисление материальной помощи

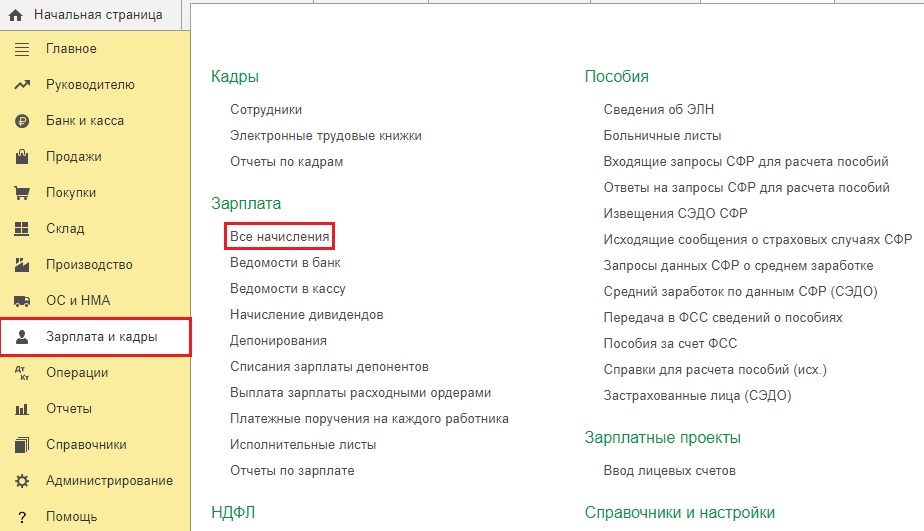

Для автоматического начисления материальной помощи по кредиту счета 70 используйте стандартный документ «Начисление зарплаты и взносов» в разделе меню «Зарплата и кадры» - «Все начисления», так как в нем автоматически заложено, что у всех начислений по кредиту всегда будет счет 70.

В нашем примере отразим только начисление материальной помощи, чтобы показать, как она отражается в зарплатной отчетности. В ваших реальных базах у сотрудников помимо начисления материальной помощи, будут и другие начисления.

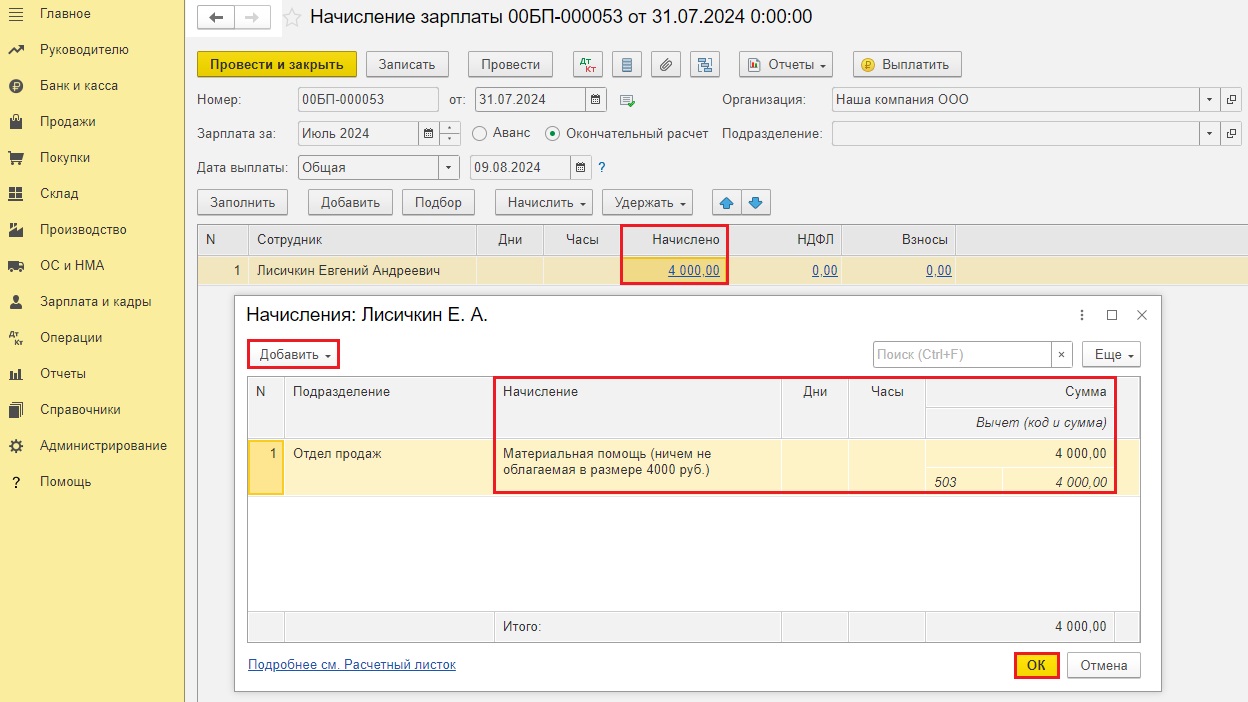

Создадим начисление зарплаты и взносов за июль, добавим сотрудника Лисичкина Е.А., провалимся в сумму по колонке «Начислено».

По кнопке «Добавить» добавим созданное нами в шаге 1 начисление «Материальная помощь (ничем не облагаемая в размере 4000 рублей)».

Сумму начисления укажем 4000 рублей, код 503 (годовой вычет) у нас появится автоматически.

В результате НДФЛ и страховые взносы не начислятся.

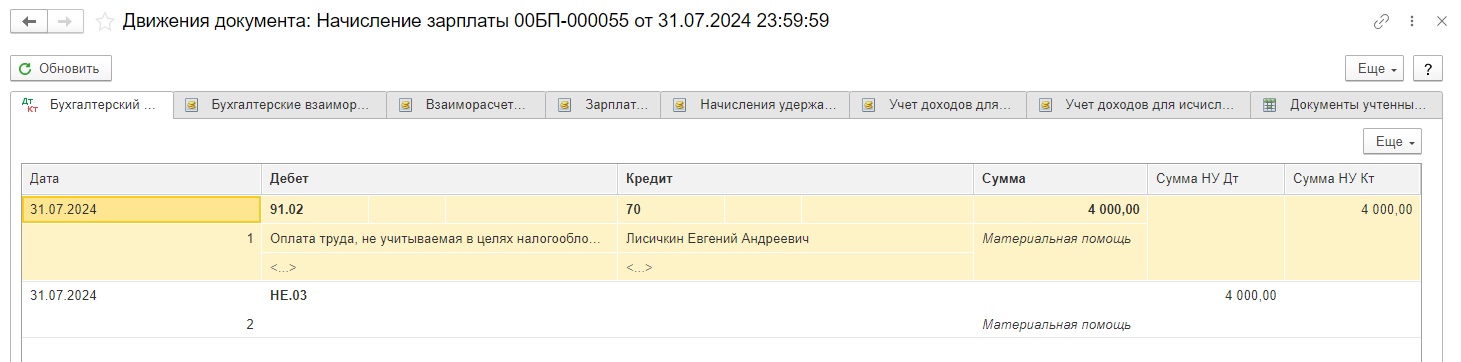

Посмотрим проводки документа.

Программа сделала начисление материальной помощи по дебету счета 91.02 и кредиту 70 счета только в бухгалтерском учете. По налоговому учету сумма прошла по забалансовому счету НЕ.03.

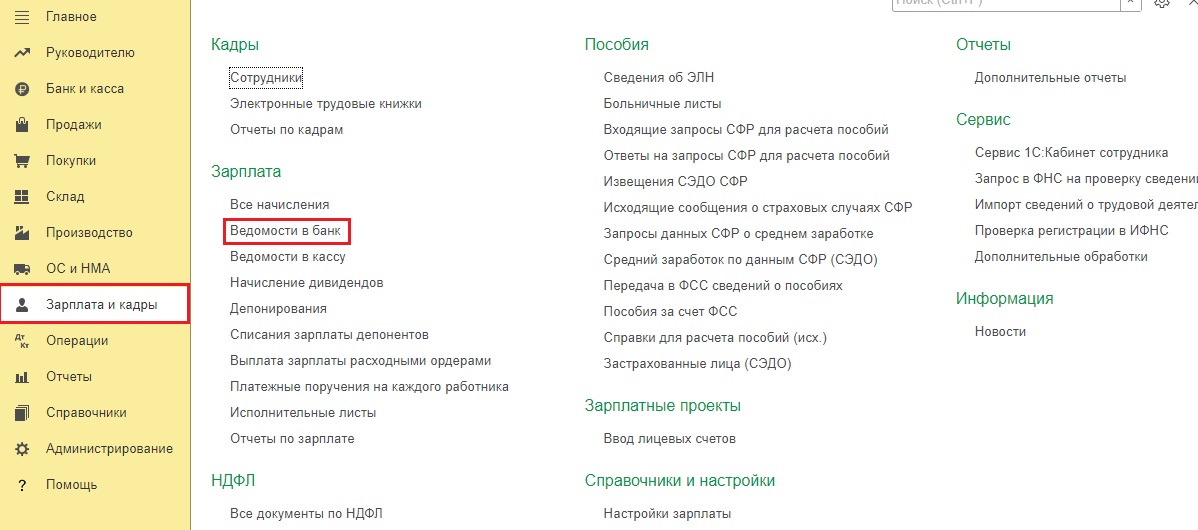

Шаг 3 – Выплата материальной помощи

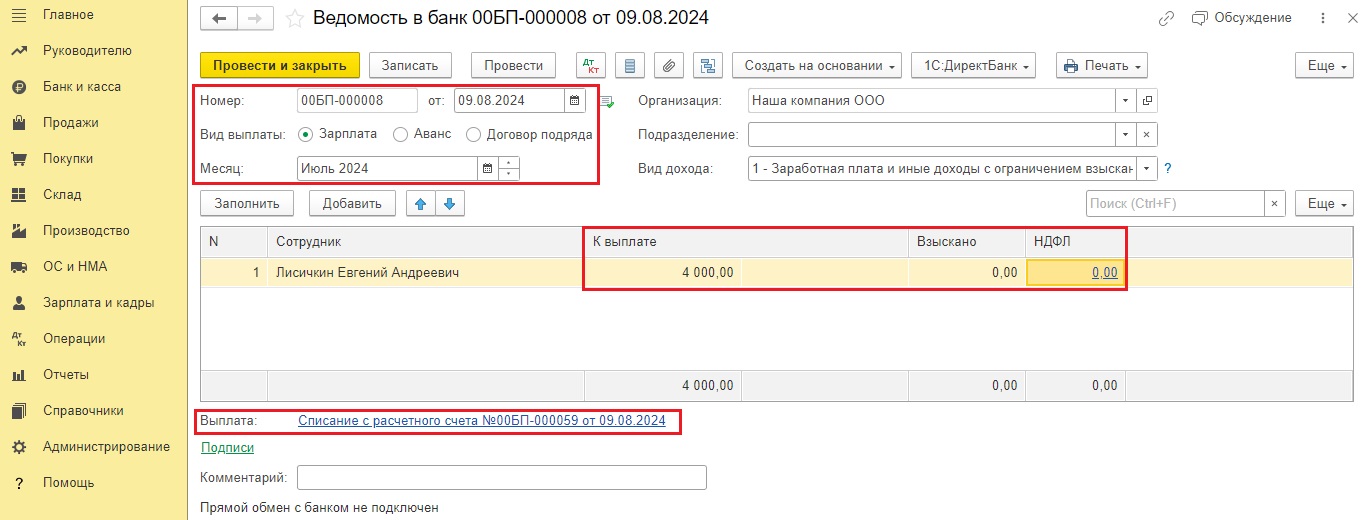

Создадим ведомость на выплату материальной помощи в разделе меню «Зарплата и кадры» - «Ведомости в банк», так как в нашем случае сотрудник получает деньги на личную банковскую карточку, поэтому ведомость в банк.

Ведомость заполняется автоматически, НДФЛ в ней также равен нулю.

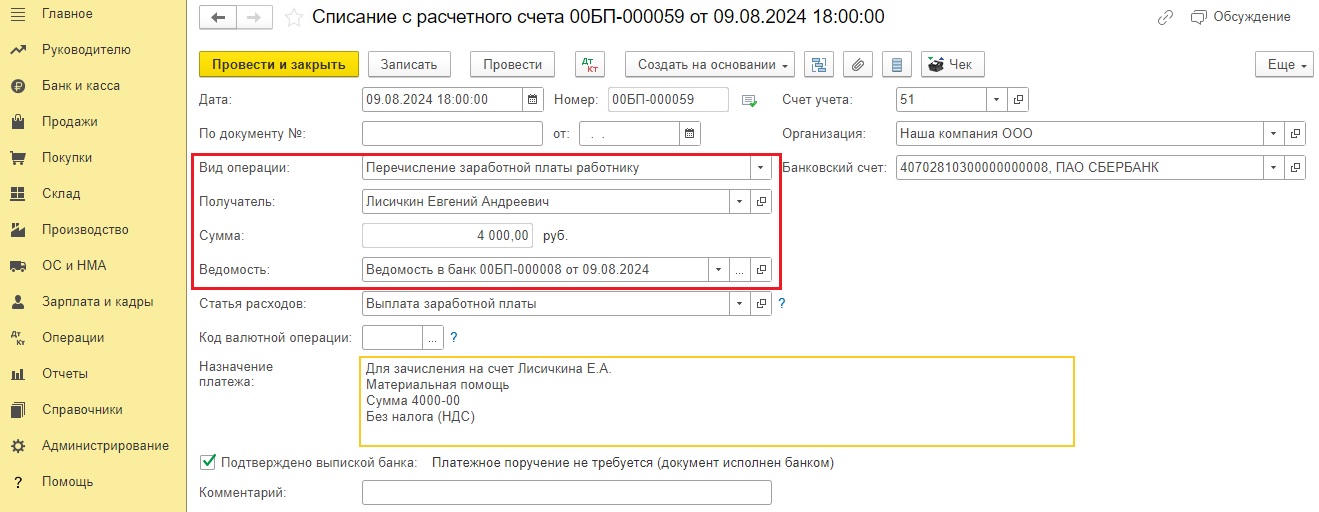

Обязательно подтягиваем эту ведомость в банковскую выписку.

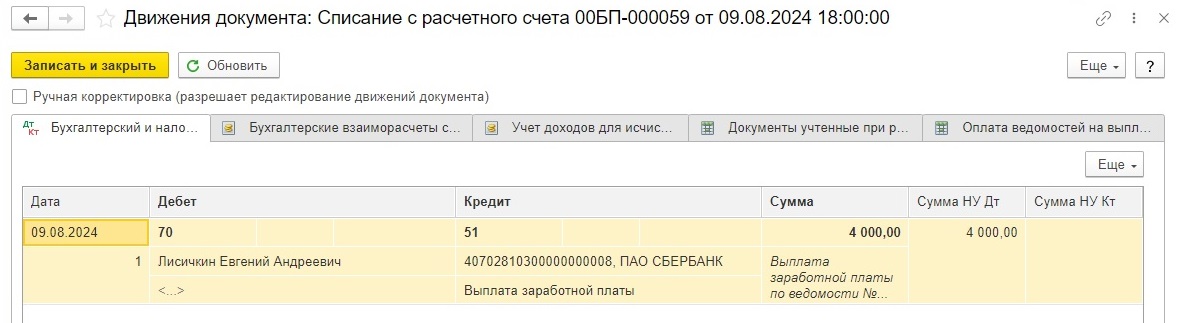

Проводки в списании с расчетного счета Д 70 К 51 в сумме 4000 рублей.

Шаг 4 – Проверка отражения материальной помощи в зарплатной отчетности

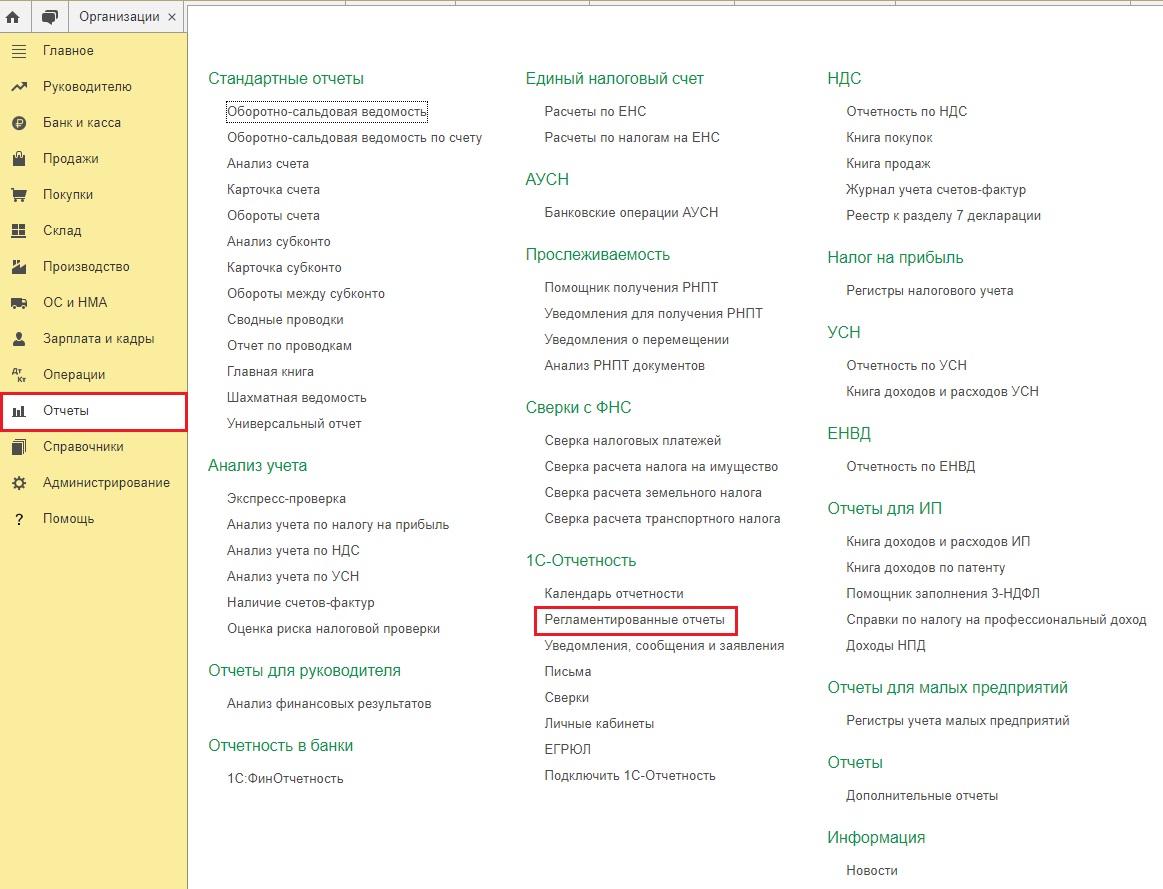

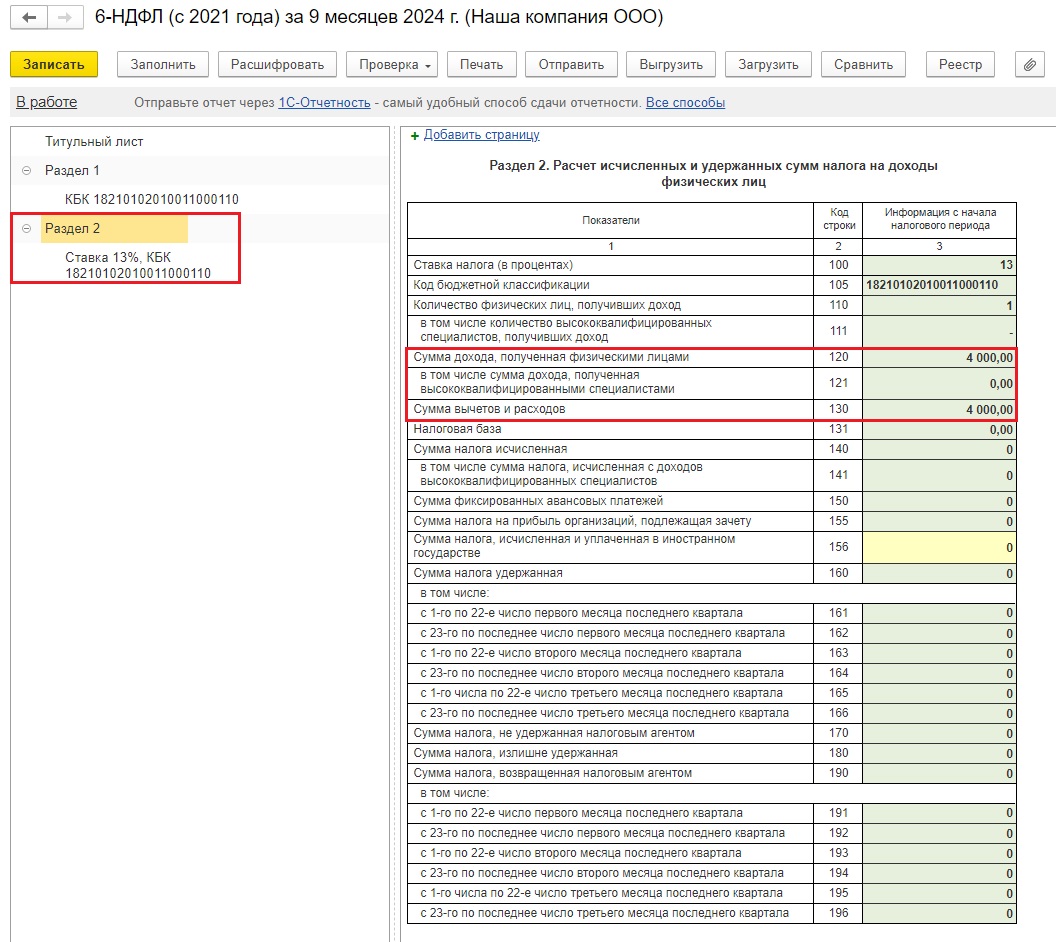

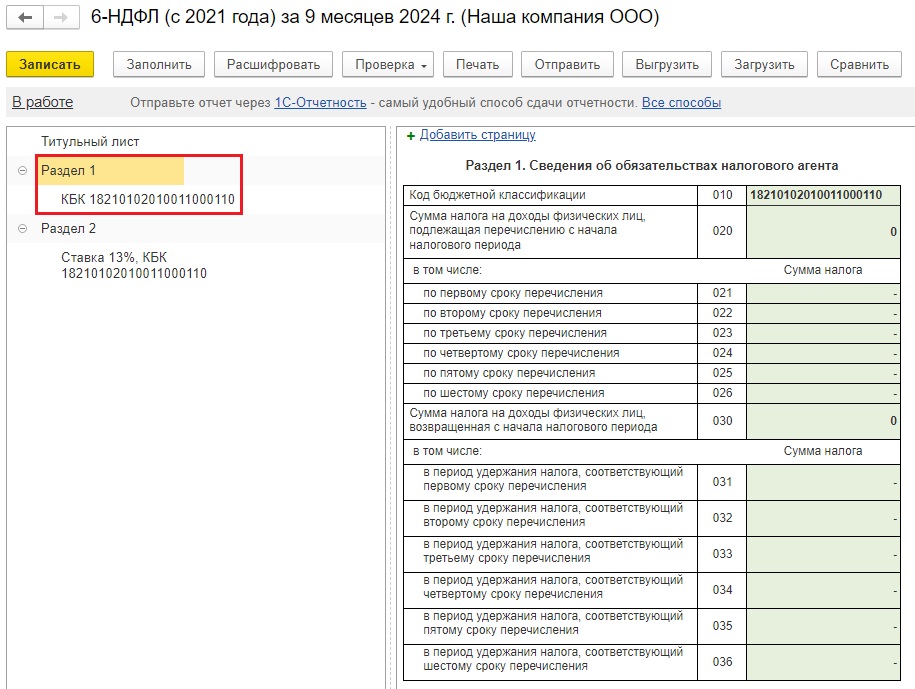

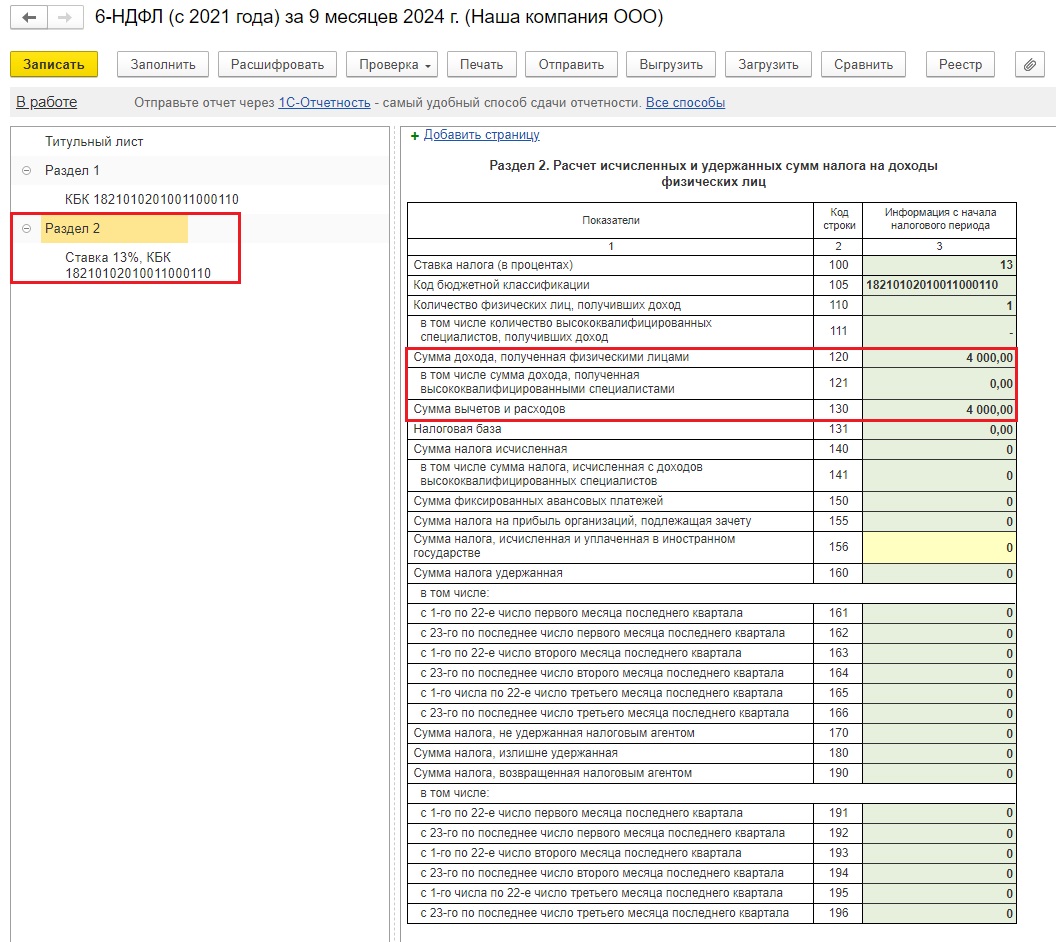

В разделе «Отчеты» – «Регламентированные отчеты» сформируем отчет 6-НДФЛ за 9 месяцев.

Выплата материальной помощи была в августе, поэтому сумма попадет в 9-месячный отчет в разделе 2 по строкам 120 и 130.

Раздел 1 пустой, так как сумма 4000 рублей не облагается НДФЛ.

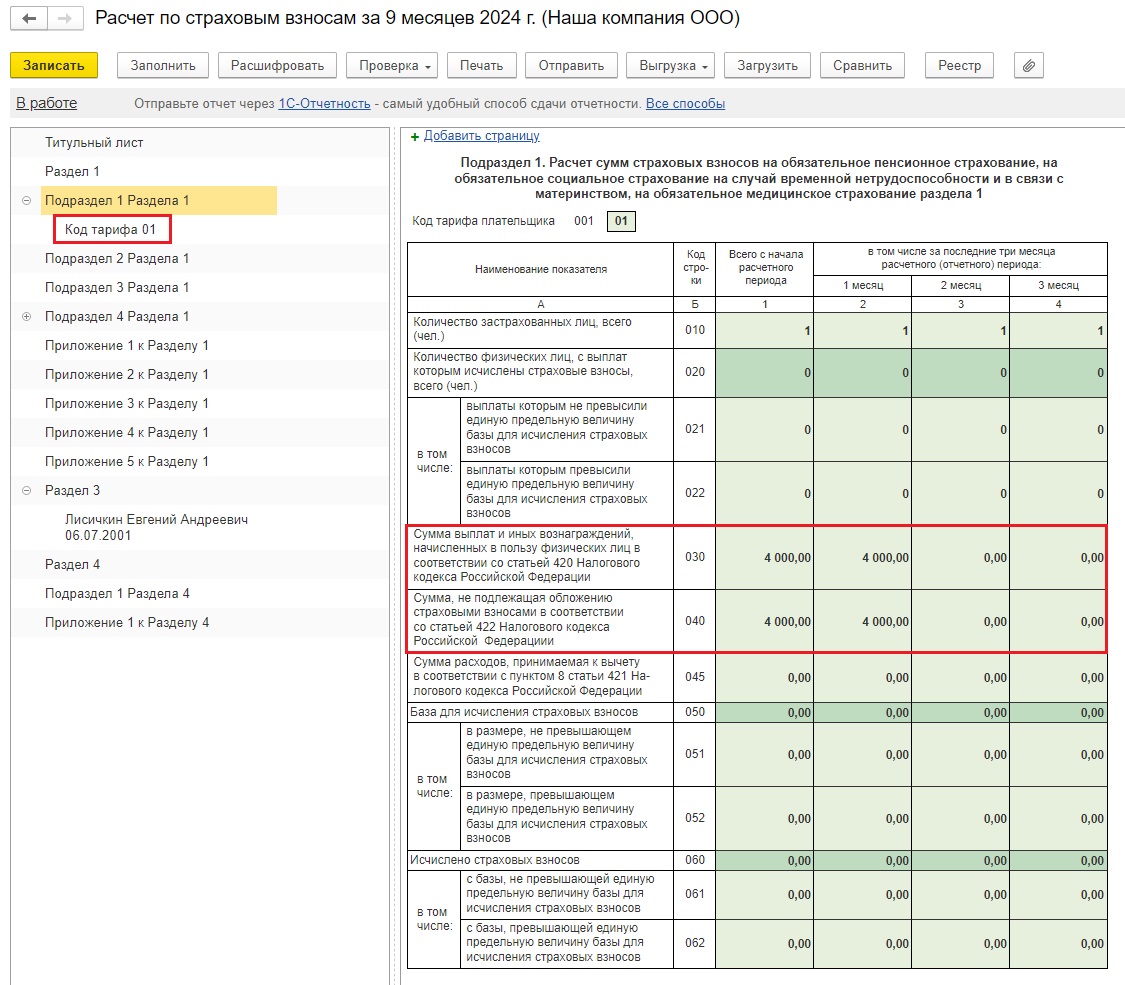

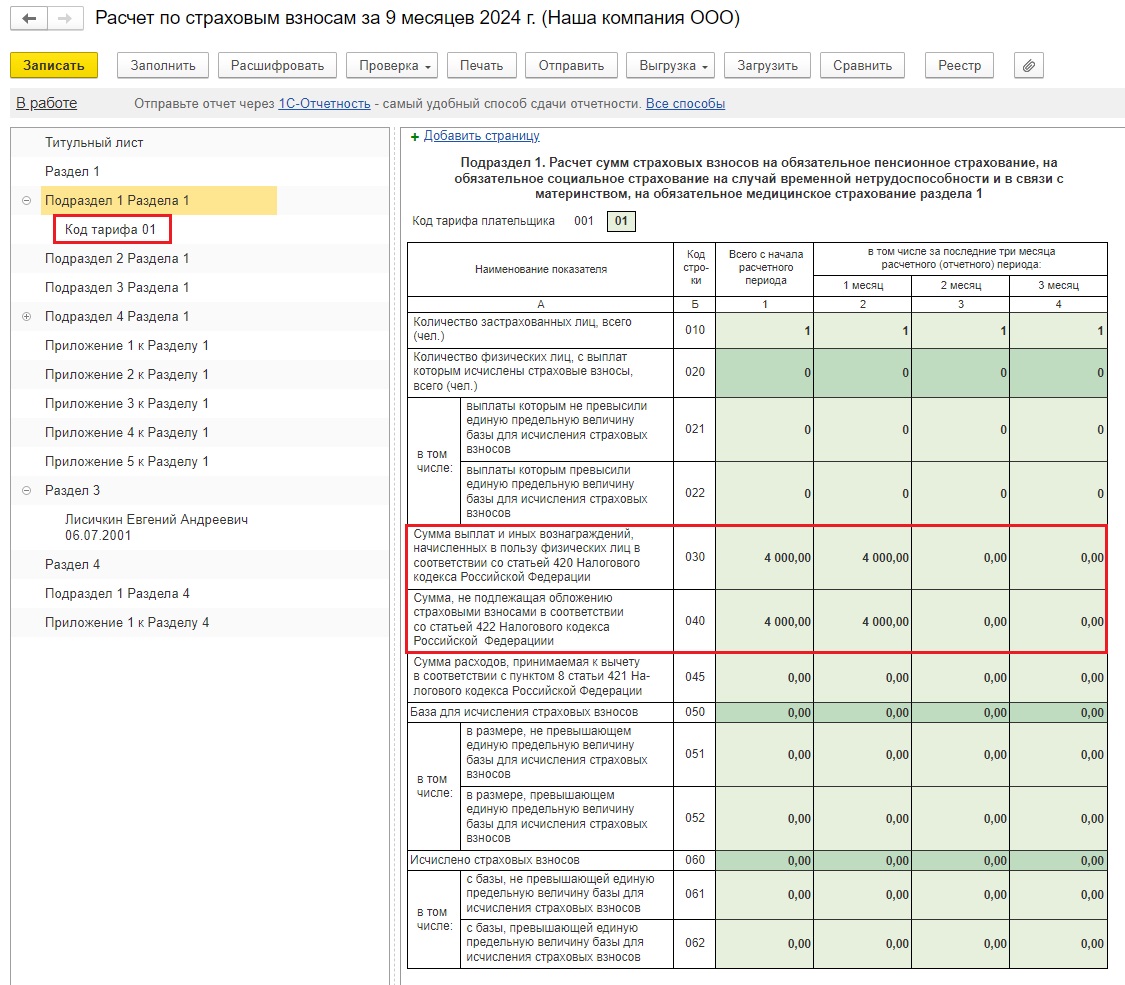

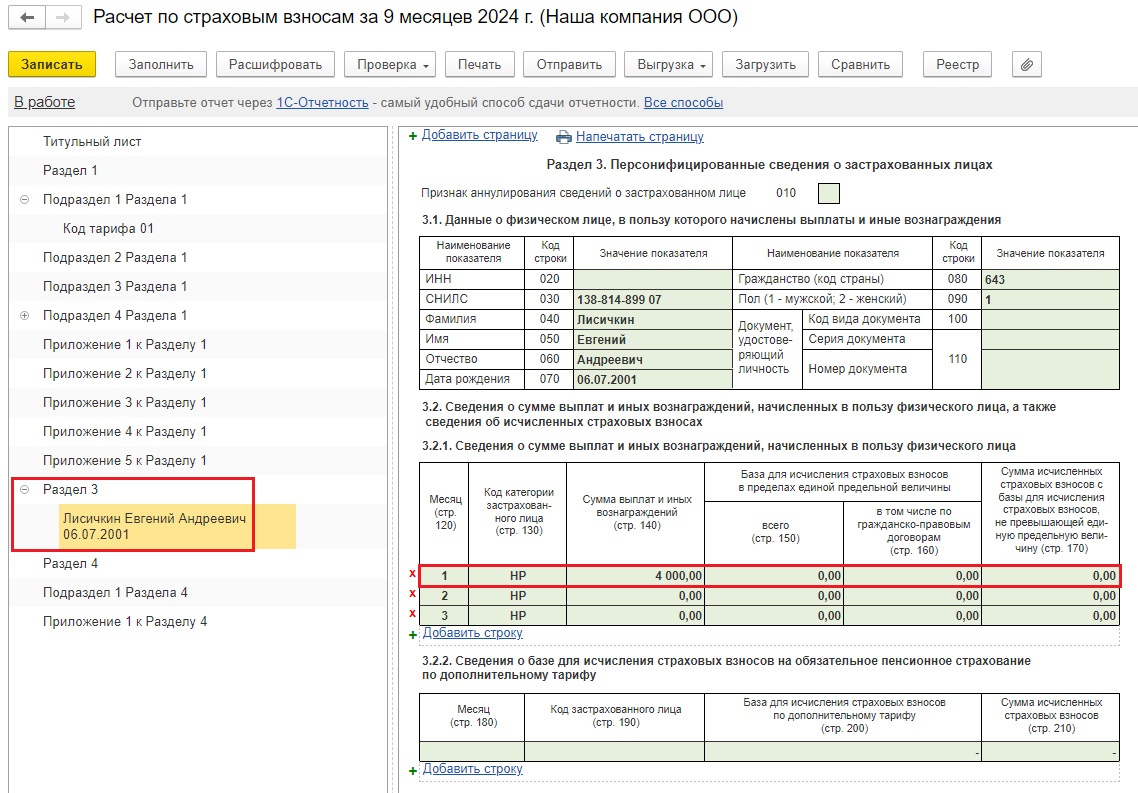

Давайте еще посмотрим, как отразилась материальная помощь в Расчете по страховым взносам за 9 месяцев.

Видим, что в подразделе 1 раздела 1 сумма 4000 рублей указана по строке 030 и 040.

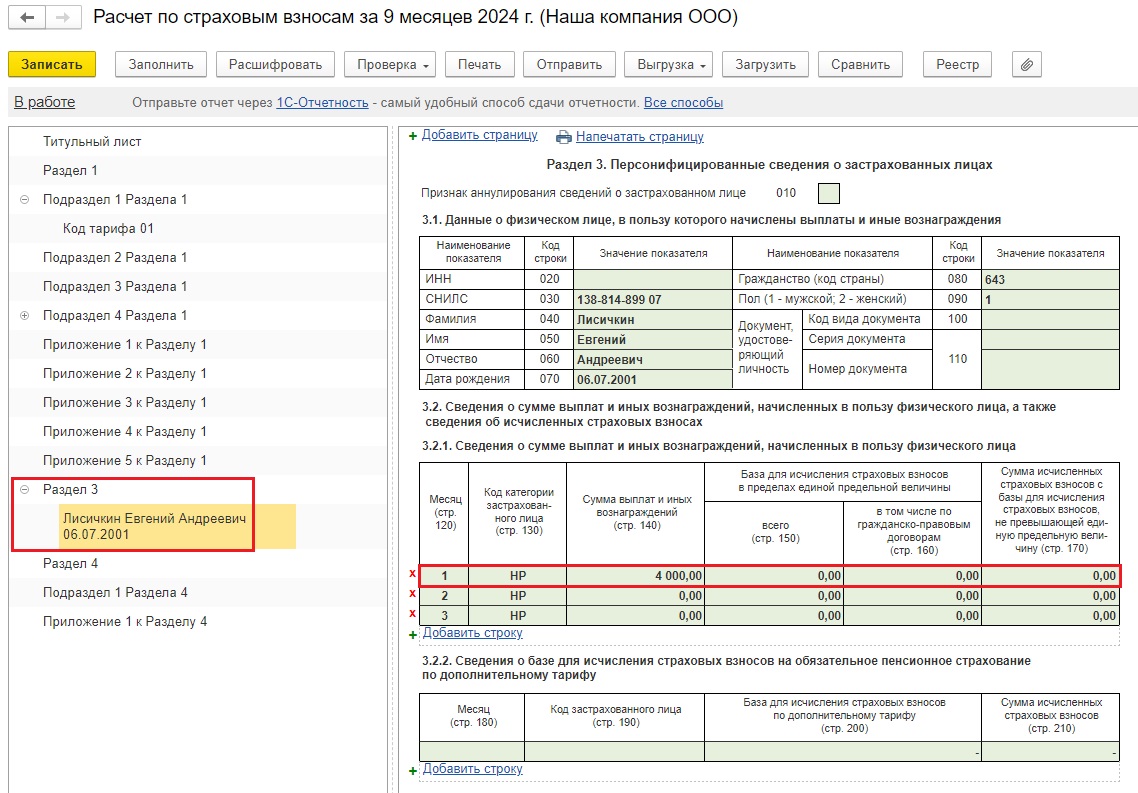

В разделе 3 сумма начисленной материальной помощи также фигурирует у Лисичкина Е.А.

Материальная помощь сотруднику в размере 4000 рублей

в 1С: Бухгалтерии предприятия ред. 3.0 (по кредиту 73 счета

Если вы хотите начислять материальную помощь по кредиту счета 73, то необходимо будет прибегнуть к операциям, введенным вручную.

Давайте начислим и выплатим материальную помощь в размере 4000 рублей сотруднику Лисичкину Е.А. (начисление должно быть выполнено по кредиту 73 счета).

Шаг 1 – Начисление материальной помощи

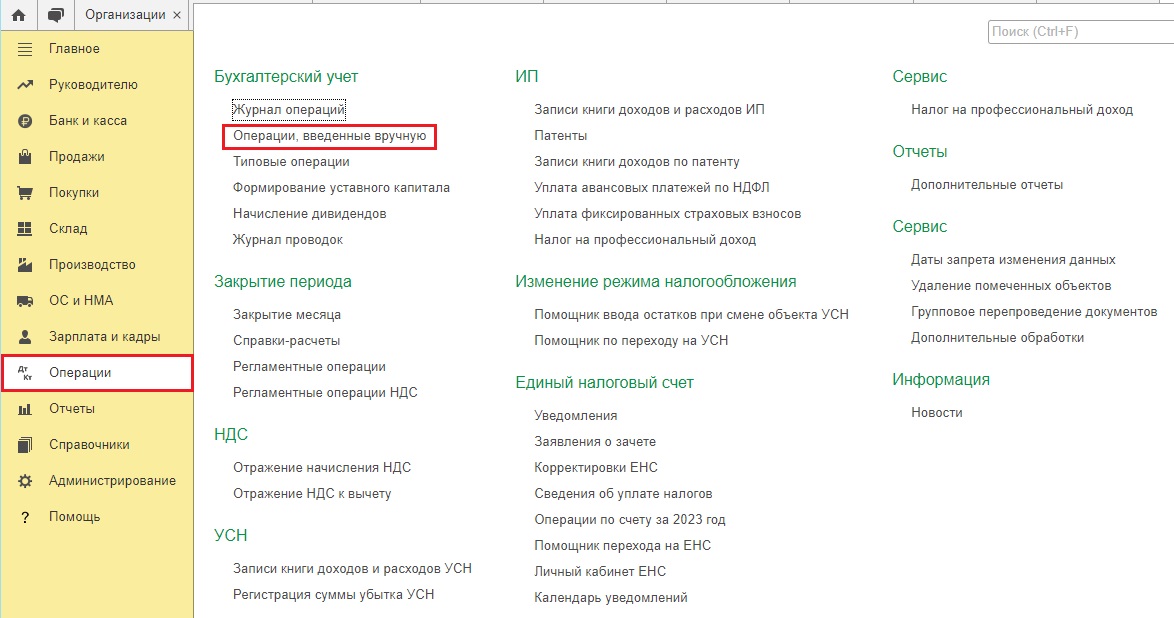

В разделе «Операции» создадим «Операцию, введенную вручную».

Заполним операцию следующим образом:

В принципе всё будет то же самое, только по кредиту будет счет 73.03, а не 70.

Шаг 2 – Выплата материальной помощи

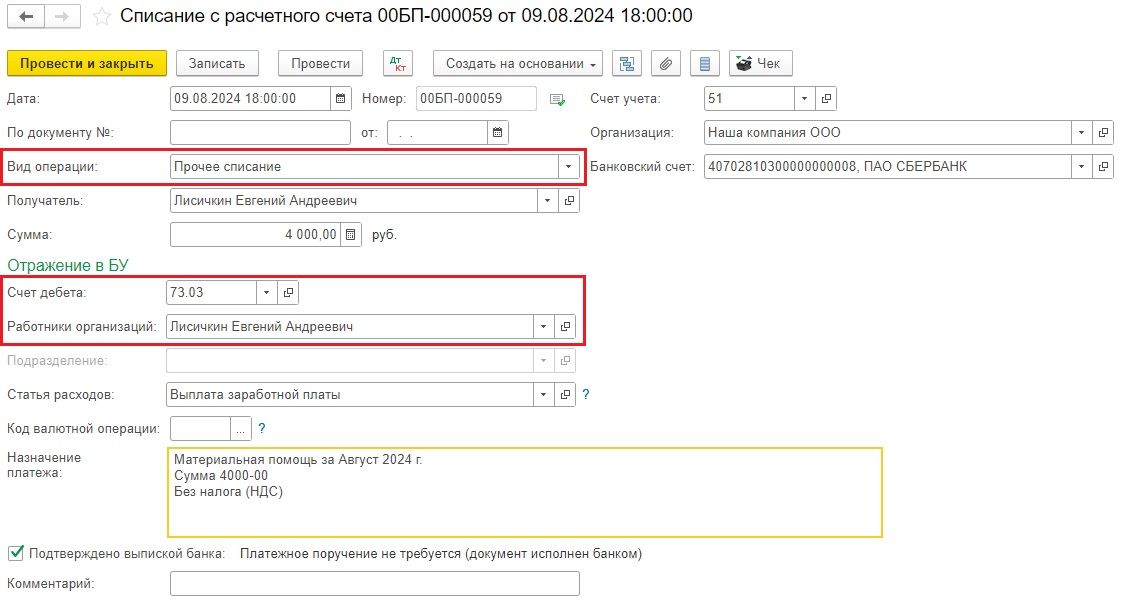

В документах «Списание с расчетного счета» или в «Выдаче наличных» нужно использовать вид операции «Прочее списание», указав счет учета 73.03.

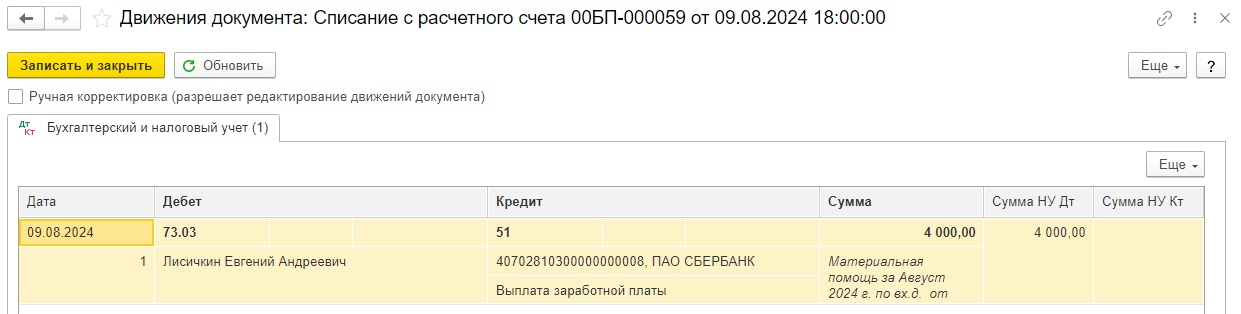

Проводки документа будут следующие:

Шаг 3 – Ввод дополнительных документов для отражения сумм в зарплатной отчетности

К сожалению, документы, указанные в шаге 1 и 2, не являются зарплатными, данные из них не подтягиваются автоматически в зарплатную отчетность.

Поэтому нужен ввод дополнительных документов.

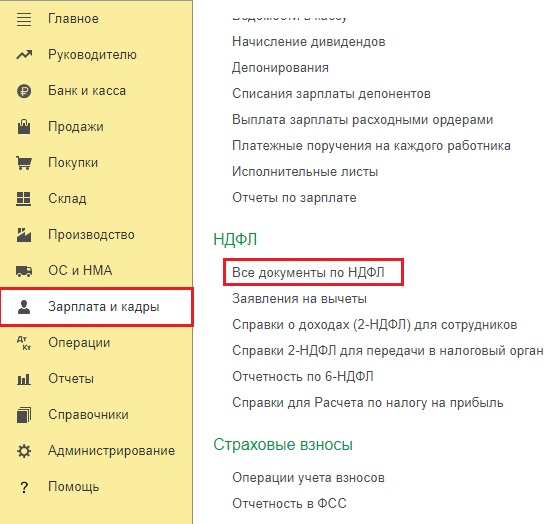

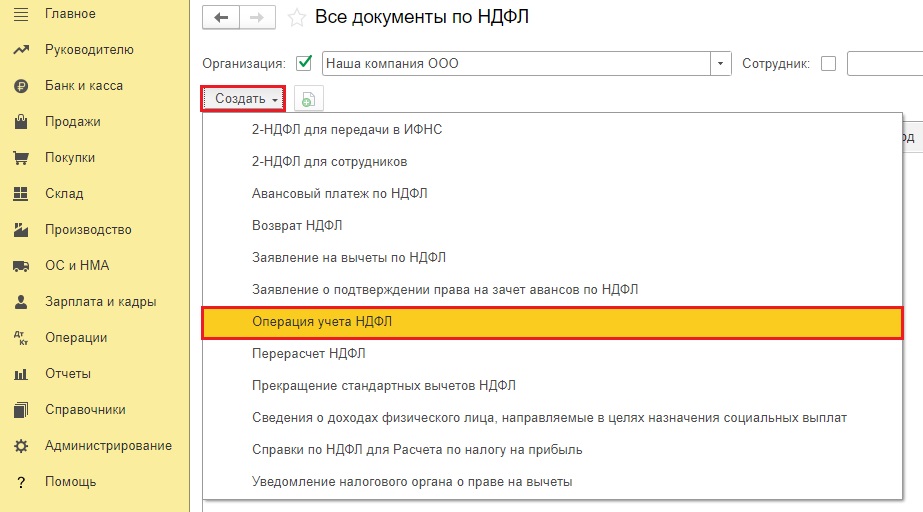

В разделе меню «Зарплата и кадры» выберем пункт «Все документы по НДФЛ»

Далее по кнопке «Создать» сформируем документ «Операция учета НДФЛ».

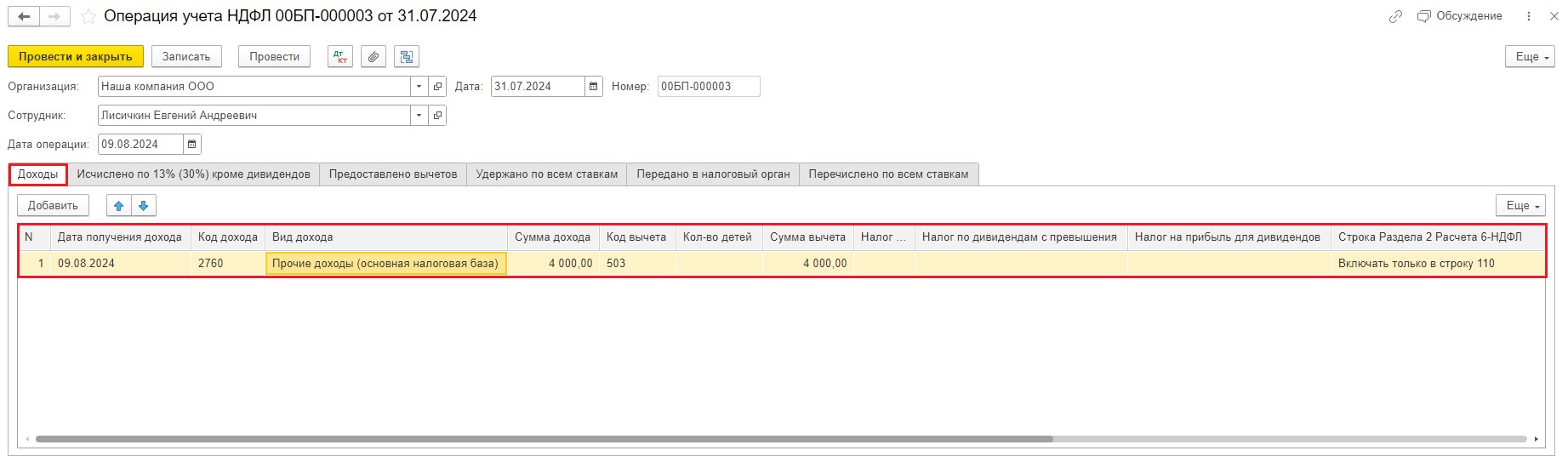

Дата документа – 31.07.2024 г, дата операции равна дате выплаты дохода, т.е. 09.08.2024 г.

Нам необходимо заполнить только вкладку «Доходы»:

- Дата получения дохода – 09.08.2024 г;

- Код дохода – 2760;

- Вид дохода – Прочие доходы (основная налоговая база);

- Сумма дохода – 4000 руб.;

- Код вычета 503;

- Сумма вычета – 4000 руб.;

- Строка Раздела 2 расчета 6-НДФЛ – Включать только в строку 110

Далее кнопка «Провести и закрыть».

То есть мы повторили настройки начисления материальной помощи из шага 1 для инструкции начисления мат.помощи по кредиту счета 70.

Благодаря этому документу сформируется верный отчет 6-НДФЛ:

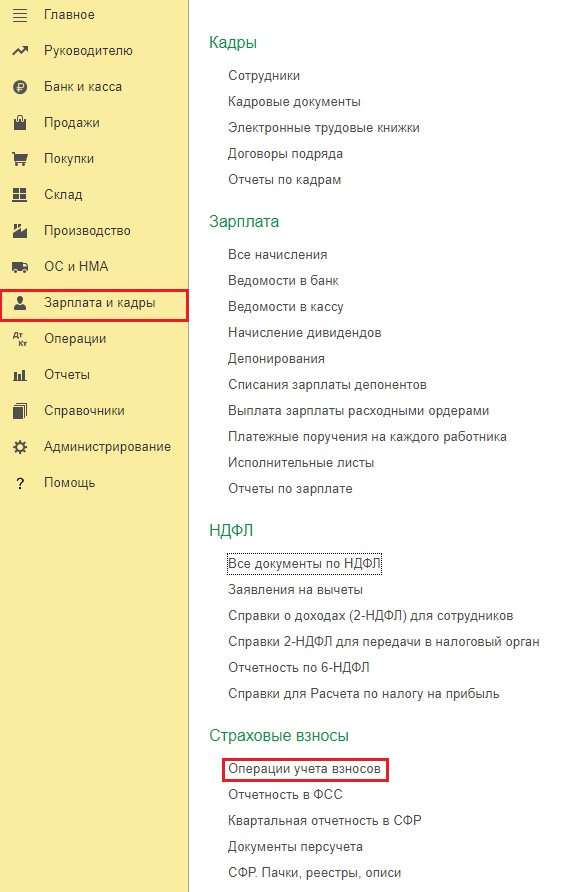

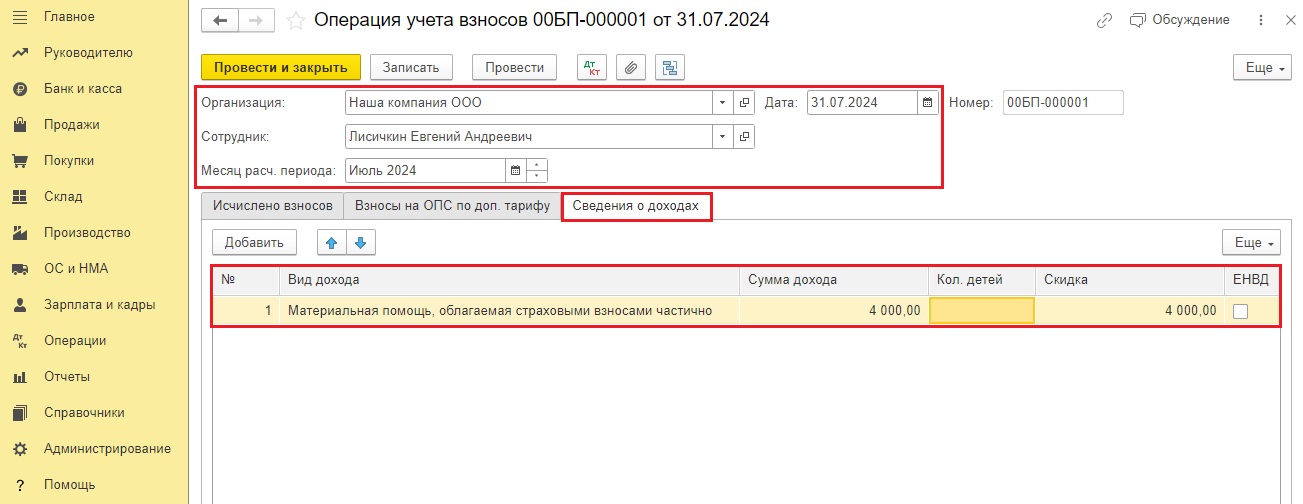

Чтобы Расчет по страховым взносам сформировался верно необходимо ввести документ «Операция учета взносов» в разделе меню «Зарплата и кадры»:

Создадим новую операцию учета взносов.

Дата документа – 31.07.2024 г, месяц расчетного периода – Июль 2024 г.

Также нам нужно заполнить только вкладку «Сведения о доходах»:

- Вид дохода «Материальная помощь, облагаемая страховыми взносами частично»;

- Сумма дохода – 4000 руб.;

- Скидка – 4000 руб.

Кнопка «Провести и закрыть».

Благодаря этому документу у вас заполнится автоматически Расчет по страховым взносам.

Автор статьи: Ирина Плотникова

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии

У вас(Учет Без Забот), видимо, вся команда такая!!!!! Как же я рада, что нашла вас!

Успехов!!!!!!