Корректировка расчета по страховым взносам в 1С: Зарплата и управление персоналом ред. 3.1

- Опубликовано 27.01.2021 08:10

- Просмотров: 73135

Расчет по страховым взносам сам по себе считается одним из сложных отчетов в учете заработной платы. А уж его корректировка – тем более. При всей внимательности в процессе заполнения отчета допустить ошибку можно очень даже легко. В этой статье мы не только расскажем о наиболее популярных ошибках в РСВ, которые влекут за собой необходимость подачи корректировок, но и покажем, как это сделать на примере программы 1С: ЗУП ред. 3.1

Итак, порядок заполнения формы отчета «Расчет по страховым взносам» регулируется Приказом ФНС России от 18.09.2019 N ММВ-7-11/470@ "Об утверждении формы расчета по страховым взносам, порядка ее заполнения, а также формата представления расчета по страховым взносам в электронной форме и о признании утратившим силу приказа Федеральной налоговой службы от 10.10.2016 N ММВ-7-11/551@"; (Зарегистрировано в Минюсте России 08.10.2019 N 56174)

В практике бухгалтера нередко возникают ситуации, когда необходимо сделать уточнение по расчету страховых взносов (РСВ).

Условно виды исправлений можно разделить на три типа:

1. Если уменьшилась база и исчисленные страховые взносы;

2. Ошибки в персональных данных сотрудника;

3. Прочие ошибки данных.

Ситуации могут быть различны:

• исправление неточности или ошибки в расчете;

• изменение данных, в результате сторно расчетов за период, сведения за который переданы.

Так же можно выделить ситуации, когда выявляется ошибки в персональных данных сотрудников (раздел 3):

• ошибка ФИО, ошибочный или неверный СНИЛС и т.п.;

• изменение паспортных данных сотрудника и другие подобные ситуации.

Каждый вариант уточнения имеет свои особенности.

При внесении изменений и уточнении сведений по страховым взносам, следует руководствоваться Письмом Федеральной налоговой службы от 2 апреля 2020 г. № БС-4-11/5624@ О представлении уточненных расчетов по страховым взносам.

Разберем ситуации на примерах.

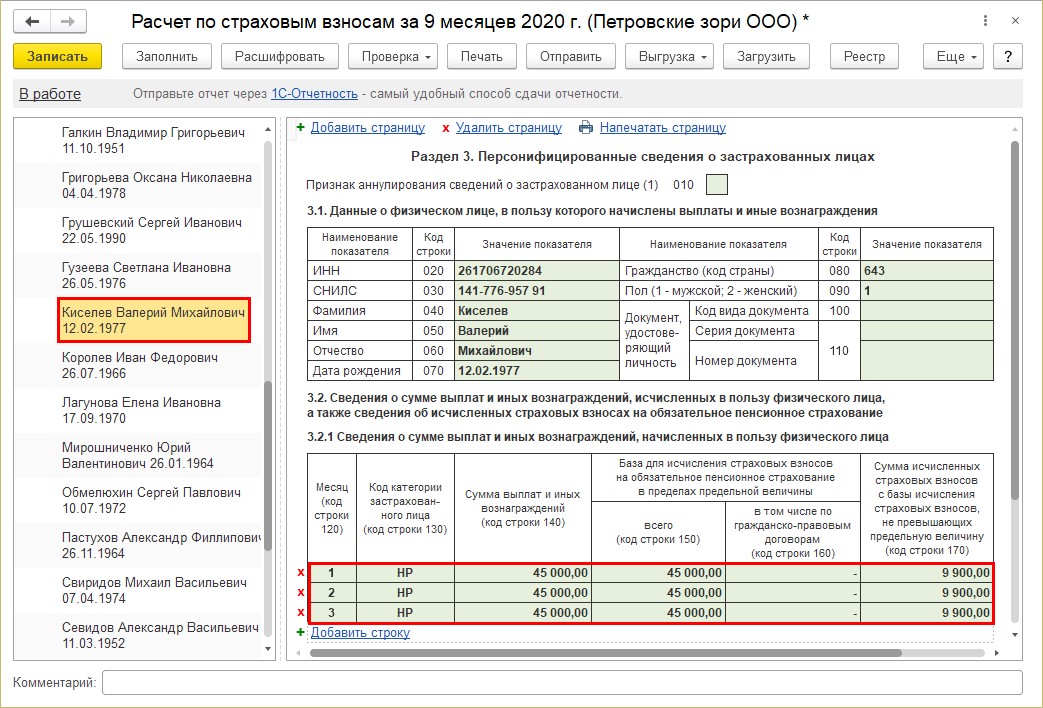

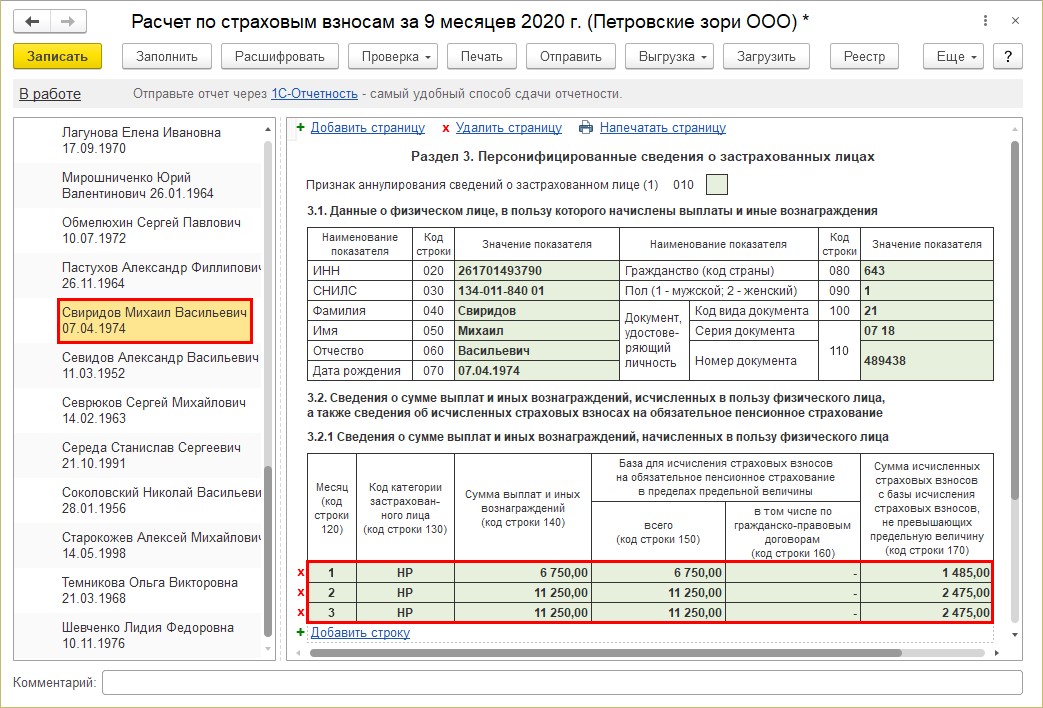

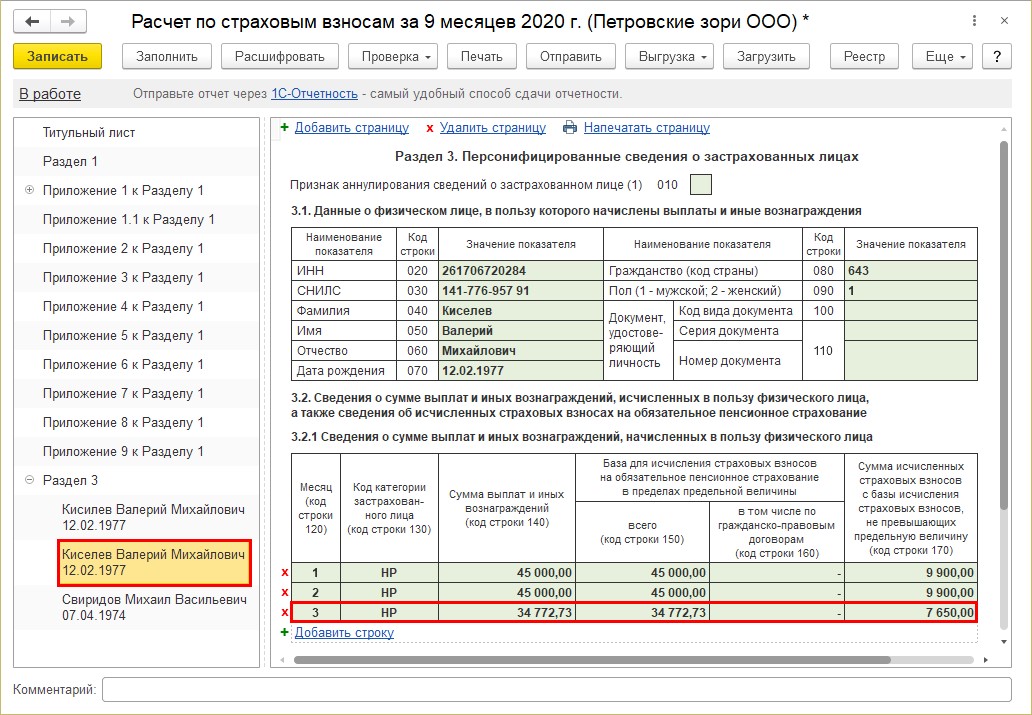

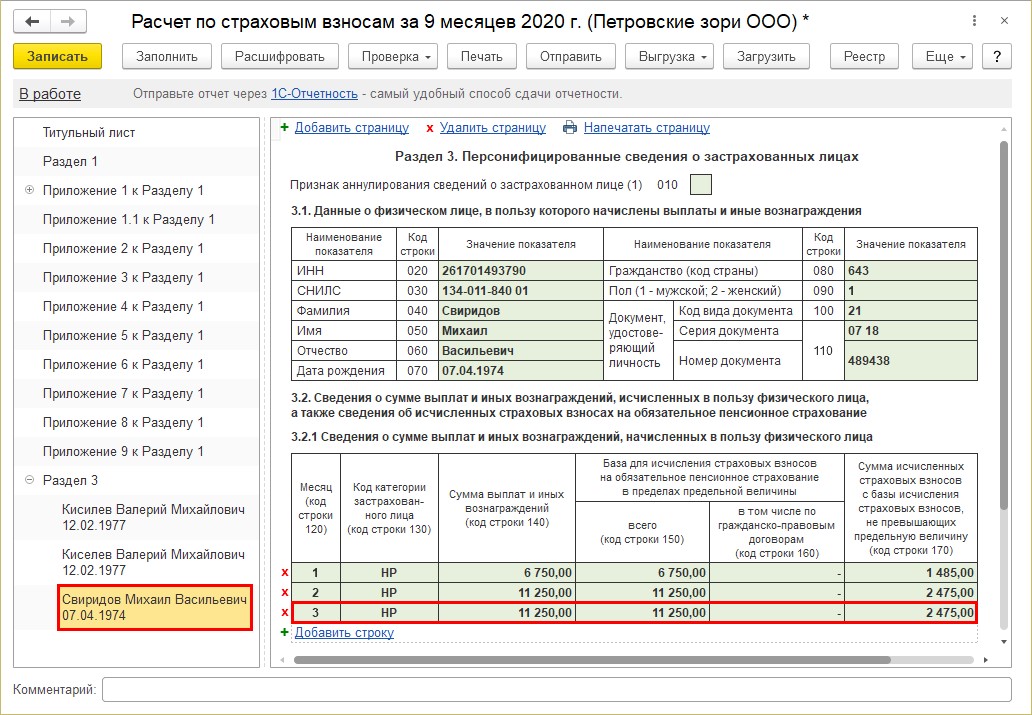

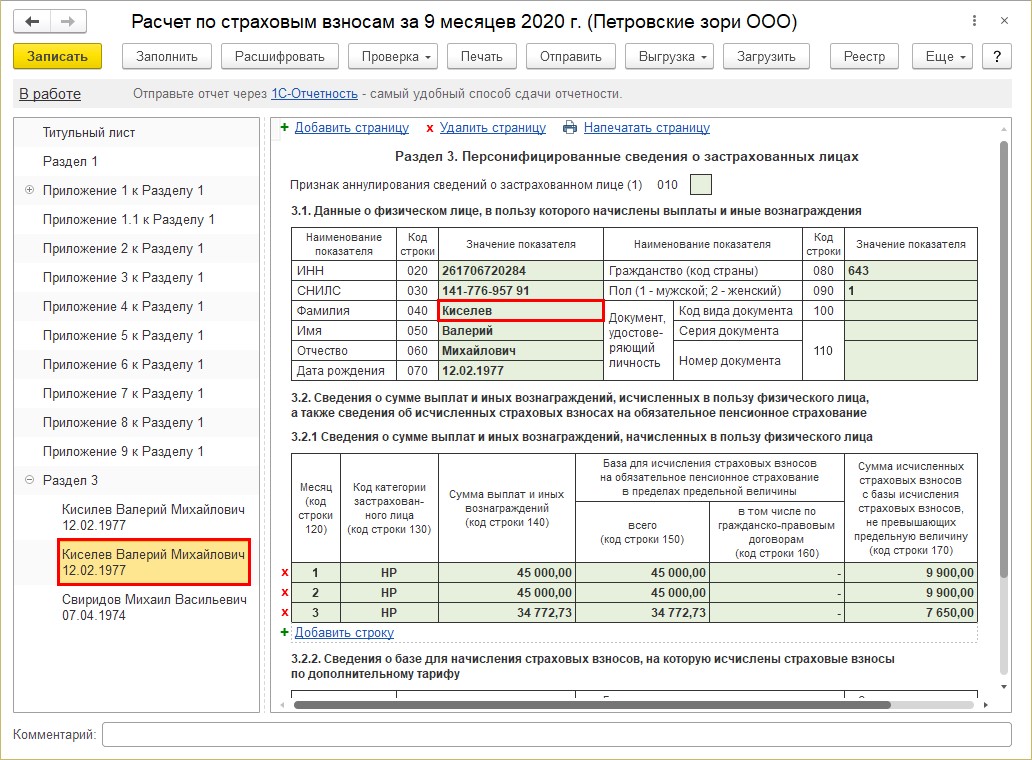

Рассмотрим первичный расчет по страховым взносам за 9 месяцев.

В разделе 3.2.1 отражены суммы доходов физического лица. По каждому сотруднику отдельно сформированы листы.

Ошибки в начислениях и персональных данных у нас будут у сотрудников Киселева В.М. и Свиридова М.В.

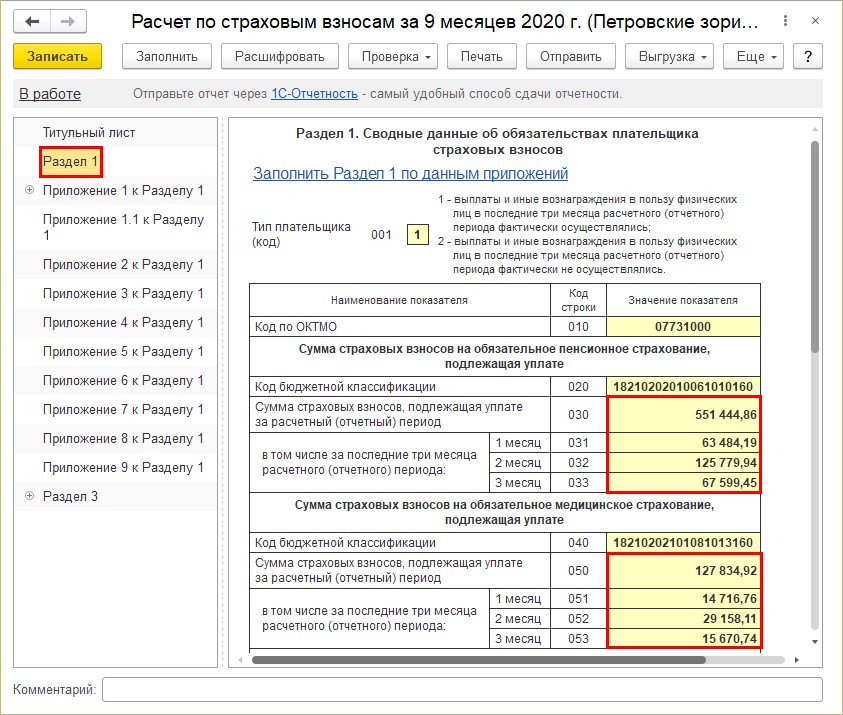

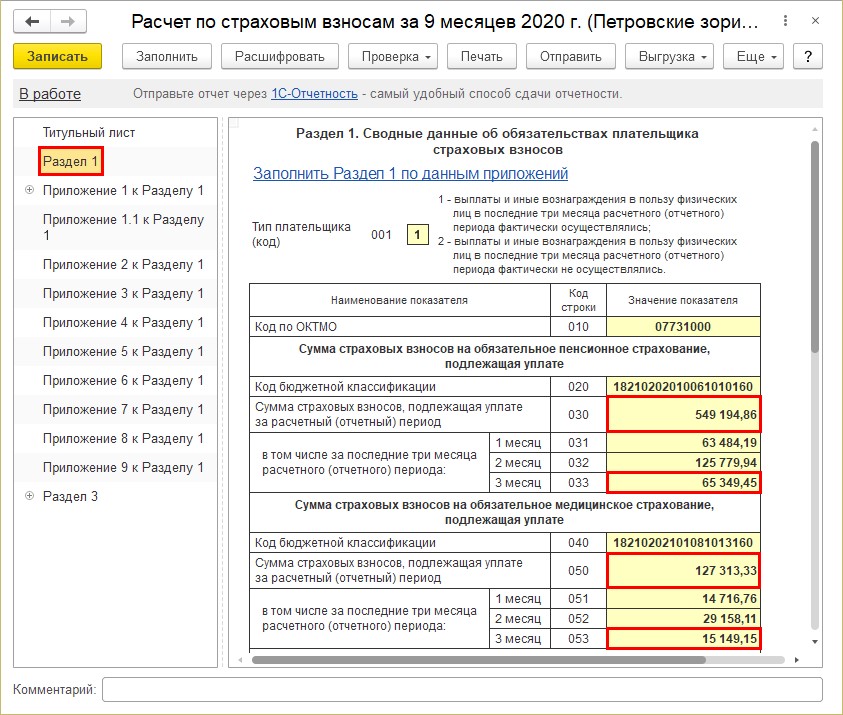

В разделе 1 отчета отражены суммы в разрезе страховых взносов и с детализацией по месяцам начисления.

Ситуация № 1: корректировка РСВ в результате сторно начисления

Рассмотрим пример, когда изменяется расчетная база и, соответственно, сумма страховых взносов за период, за который уже отчитались.

Одним из примеров может быть ситуация, когда происходит перерасчет (сторно), например, в 4 квартале, и затрагиваются суммы 3 квартала.

Если за 3 квартал отчет сдан, то подается уточнение сведений, т.е. корректировочный отчет.

Но не во всех случаях сторно приводит к подаче корректировки.

Если сумма сторнируемого дохода меньше начисленной суммы в текущем периоде, то корректировка не требуется. Если сторнируемая сумма прошлого периода превышает текущее начисление по сотруднику, то необходимо уточнение.

Рассмотрим на конкретных примерах.

Разберем параллельно две ситуации.

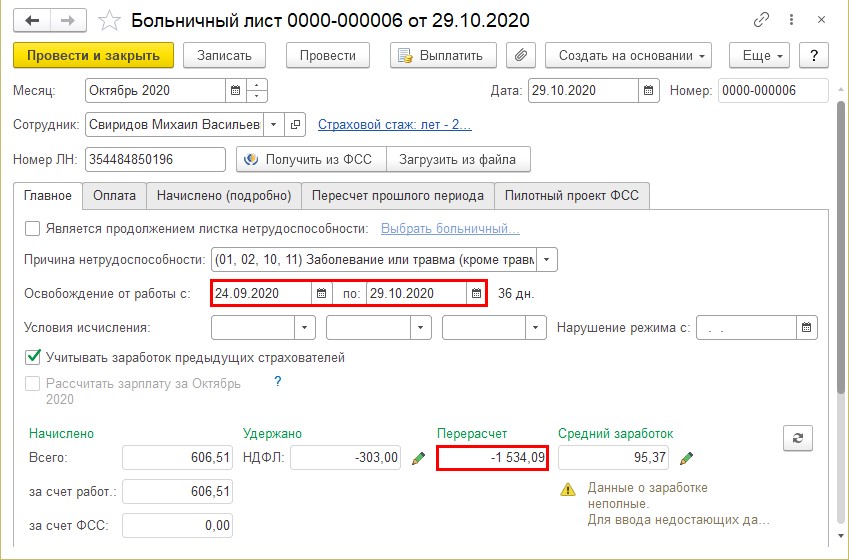

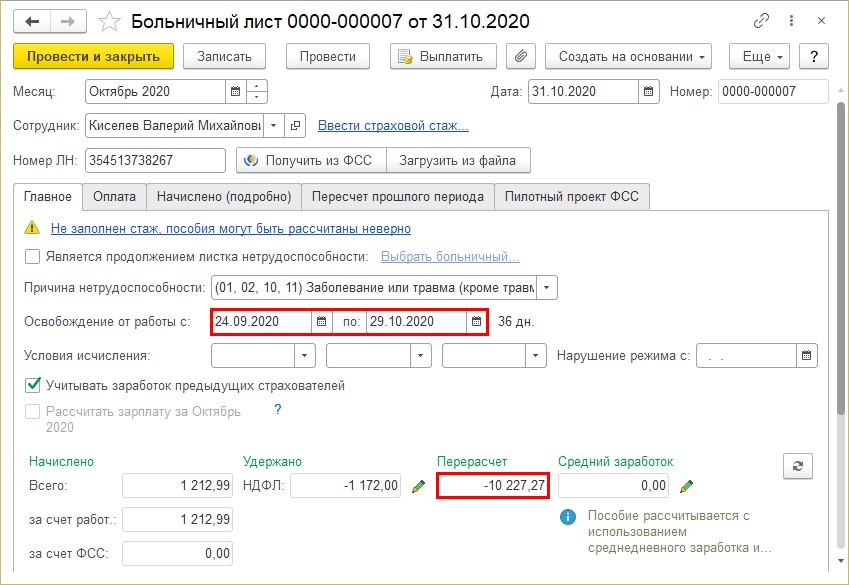

В октябре месяце сотрудники Свиридов М.В. и Киселев В.М. предоставили больничные листы. Зарплата за сентябрь месяц уже начислена и РСВ за 9 месяцев уже сдан. В обеих ситуациях дата начала болезни затрагивает сентябрь: с 24.09.2020 года по 29.10.2020 года.

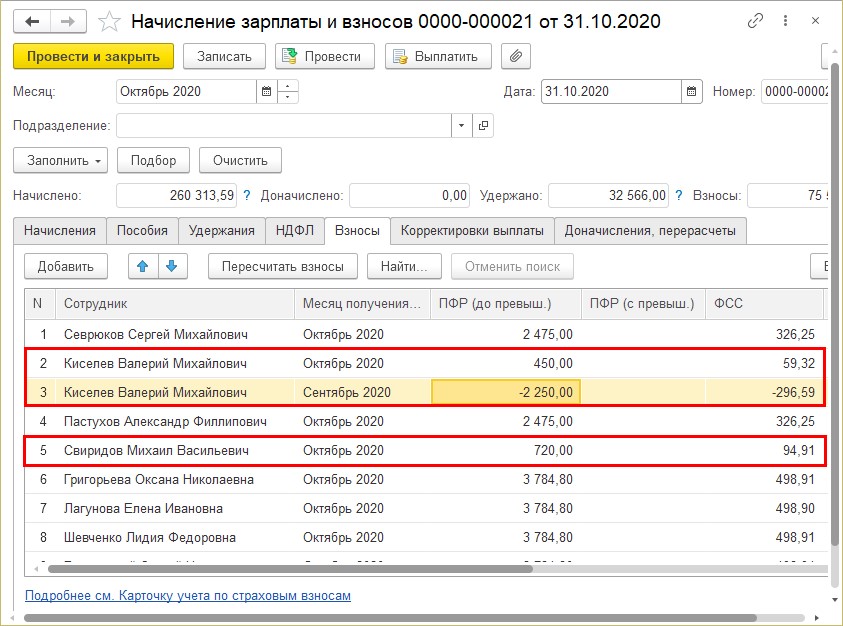

У обоих сотрудников, произошел перерасчет оплаты труда прошлого периода – за сентябрь. И этот «минус» отразился в октябре.

Но у сотрудника Свиридова М.В. за октябрь начислена оплата больше (4806,82 руб.), чем сторнируемая сумма (1534, 09 руб.). А у Киселева В.М. начислено в октябре меньше (2045,45 руб.), чем сторно за сентябрь (10227,27 руб.).

В результате, у сотрудника Киселева В.М. программа пересчитала страховые взносы за сентябрь, т.к. сторно зарплаты за сентябрь больше текущего начисления и в этом случае изменилась база исчисления страховых взносов сентября. Если сторнируемая сумма не превышает текущее начисление (как у сотрудника Свиридов М.В.) – перерасчета не происходит и уточнение РСВ делать не нужно.

У Киселева В.М. сторно за сентябрь больше начисленной зарплаты в октябре, поэтому произошло изменение базы расчета страховых взносов, требующее корректировки РСВ.

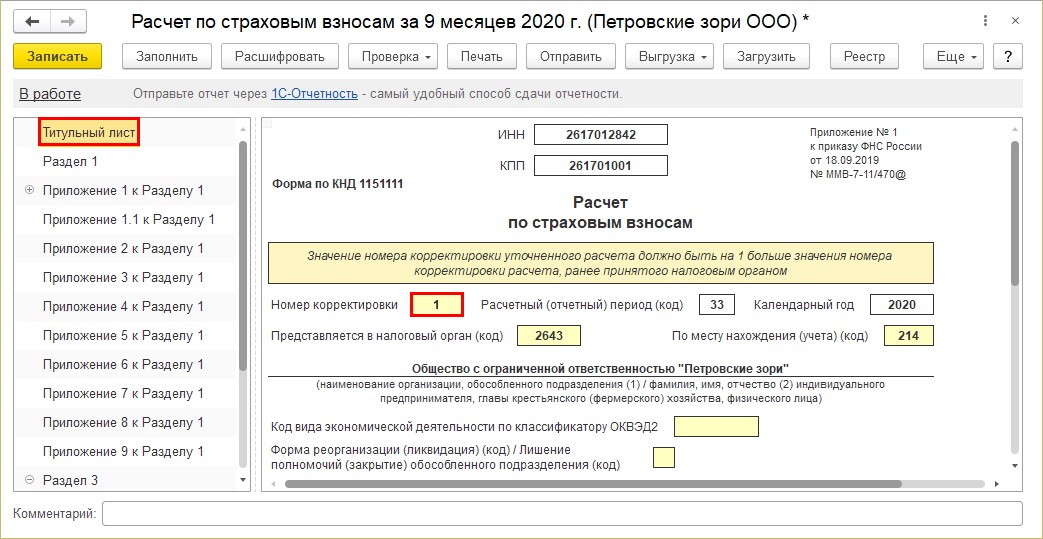

Создадим корректировочный отчет «Расчет по страховым взносам».

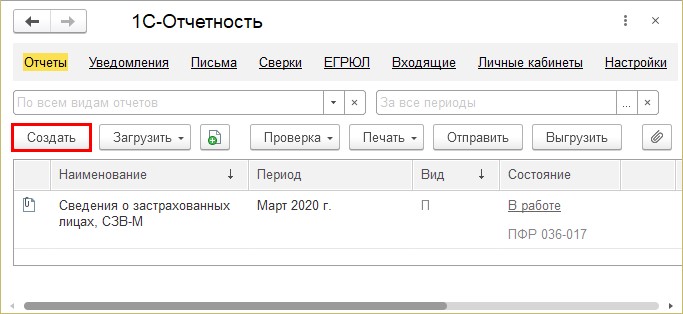

Шаг 1. Зайдите в раздел «Отчетность, справки» - «1С – Отчетность».

Шаг 2. Создайте новый отчет РСВ и на титульном листе укажите номер корректировки «1».

Шаг 3. После проведения больничных и начисления зарплаты за октябрь сформируйте корректировочный отчет по кнопке «Заполнить».

В разделе 1 отражается сумма взносов, с учетом изменения – общая сумма и тот месяц, который затронул перерасчет. В нашем примере это 3 месяц периода – сентябрь.

В разделе 3 показываются только те сотрудники, по которым изменилась сумма дохода и взносы. Остальные сотрудники не повторяются.

В таблице 3.1 показываются персональные данные, которые остались без изменения – при условии, что в них не было ошибки и исправления.

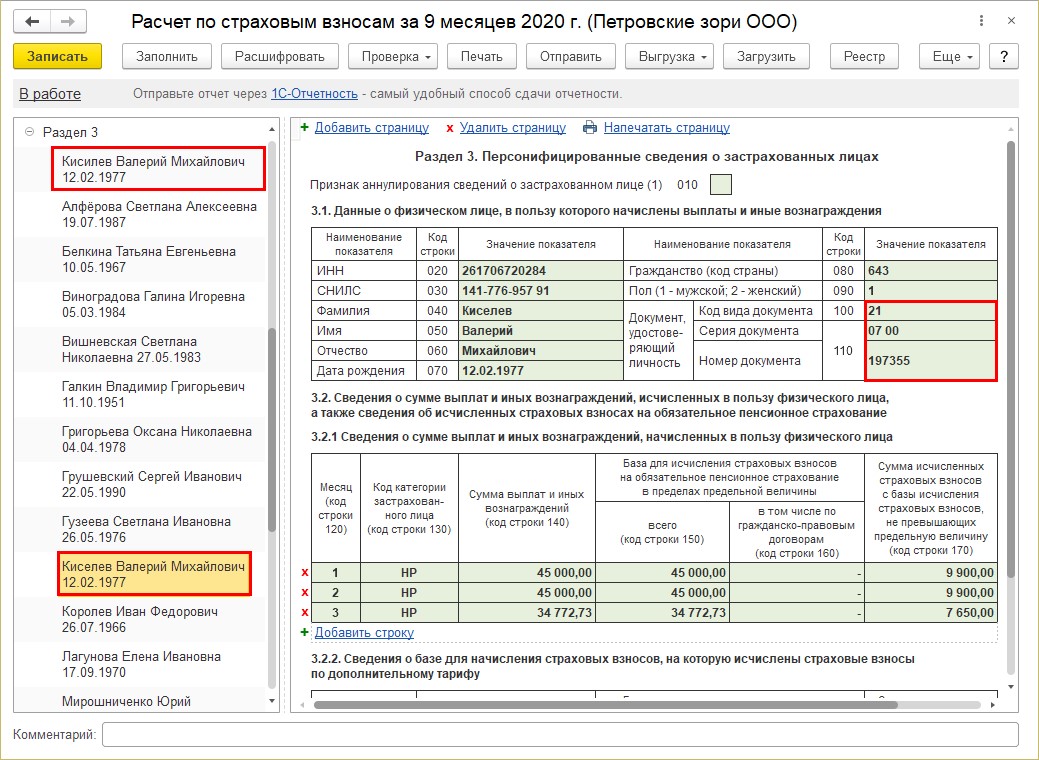

В нашем примере появился лист по сотруднику Киселеву В.М., на котором в разделе 3.2.1 отражена сумма уточнения за сентябрь. Т.е. вместо 45000 руб. мы видим базу с учетом сторнируемой суммы – 34722,73 руб.

По сотруднику Свиридов М.В. суммы остались без изменения, т.к. сторно сентября не превышало начисленную зарплату в октябре и уточнение не требуется.

Сделаем вывод:

• Корректировка НЕ ТРЕБУЕТСЯ, если сторно-доход за 3 квартал перекрывается доходом за 4 квартал, т.е. сумма сторно-дохода меньше дохода текущего месяца.

• Корректировка ТРЕБУЕТСЯ, если перерасчет был выполнен после сдачи отчета и сторно-доход 3 квартала больше суммы дохода текущего месяца.

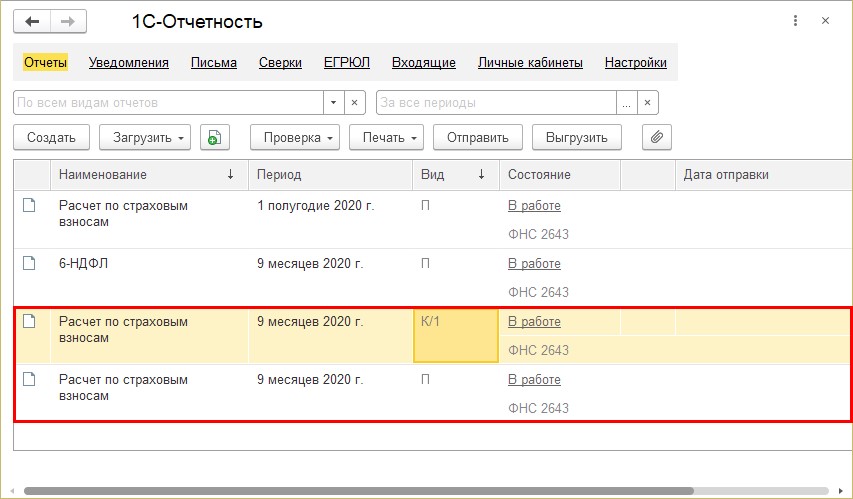

В журнале сохраняются все созданные виды отчетов с пометками, например К/1 – корректировочный 1.

Ситуация № 2: Корректировка РСВ в связи с изменением персональных данных

Зачастую возникают ситуации, когда допущена ошибка в персональных данных – ошибка в ФИО или СНИЛС.

Мы решили рассмотреть и такой пример. В программе изначально введена фамилия сотрудника с ошибкой и, соответственно, первичный отчет РСВ был сформирован и сдан с неверными персональными данными.

Согласно разъяснениям ФНС, уточнение делается следующим образом:

При приеме уточненного расчета по страховым взносам за соответствующий расчетный (отчетный) период сопоставляются персонифицированные сведения, отраженные плательщиком в первичном расчете, по совокупности реквизитов «СНИЛС», «Фамилия, Имя, Отчество».

В случае необходимости корректировки по отдельным застрахованным лицам показателей, указанных в подразделе 3.2. «Сведения о сумме выплат и иных вознаграждений, начисленных в пользу физического лица, а также сведения об исчисленных страховых взносах на обязательное пенсионное страхование» расчета (далее - подраздел 3.2), у которых на дату представления уточненного расчета изменились персональные данные («СНИЛС», «Фамилия, Имя, Отчество») заполнение расчета осуществляется в порядке, соответствующим разъяснениям, изложенным в письме ФНС России от 28.06.2017 N БС-4-11/12446@.

В частности, по каждому застрахованному физическому лицу, по которому на момент представления уточненного расчета изменились персональные данные («СНИЛС», «Фамилия, Имя, Отчество») в соответствующих строках подраздела 3.1 «Данные о физическом лице, в пользу которого начислены выплаты и иные вознаграждения» расчета (далее - подраздел 3.1), указываются персональные данные, отраженные в первоначальном расчете, в строках подраздела 3.2 расчета суммовые показатели заполняются значением «0».

Одновременно по указанному застрахованному физическому лицу заполняются подраздел 3.1 расчета с указанием актуальных на дату представления уточненного расчета персональных данных и строки подраздела 3.2 расчета согласно установленному порядку.

Перейдем к конкретному примеру.

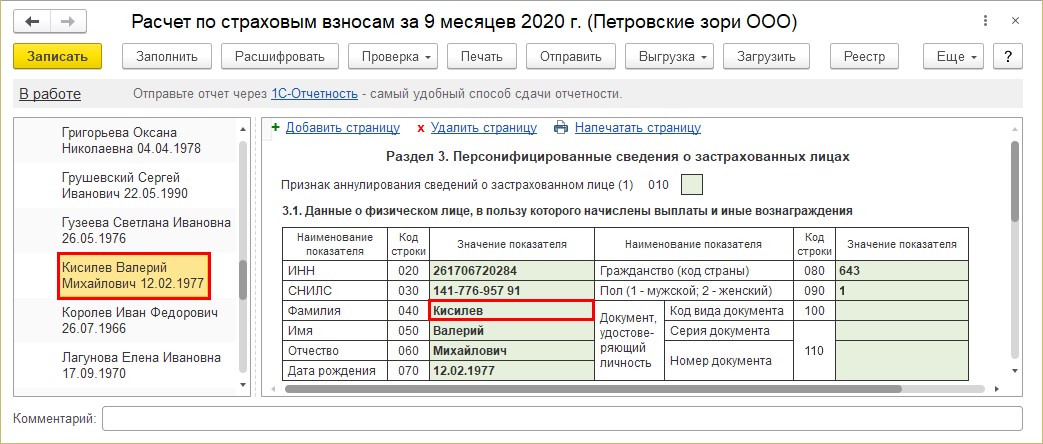

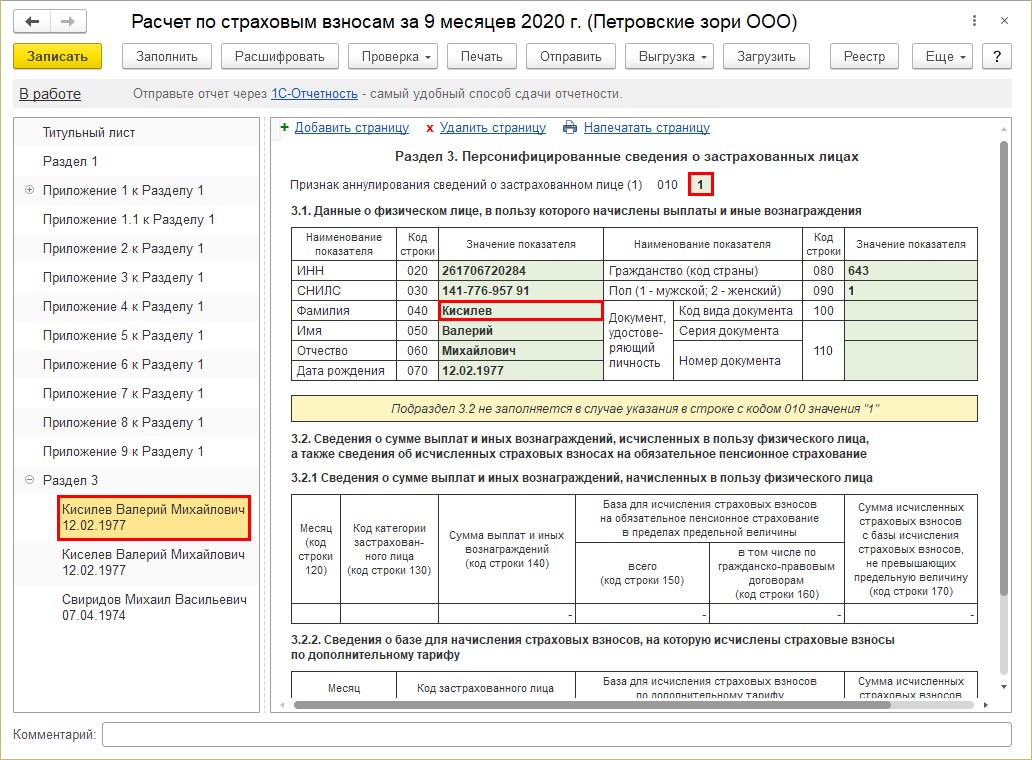

Так, у сотрудника Киселева В.М. фамилия написана с ошибкой – КисИлев В.М. и это обнаружилось уже после формирования и сдачи отчета. Персонифицированные сведения о застрахованных лицах отражены в 3 разделе отчета.

Рассмотрим формирование корректирующего РСВ пошагово.

Шаг. 1. Создайте отчет в разделе «Отчетность, справки» - «1С – отчетность».

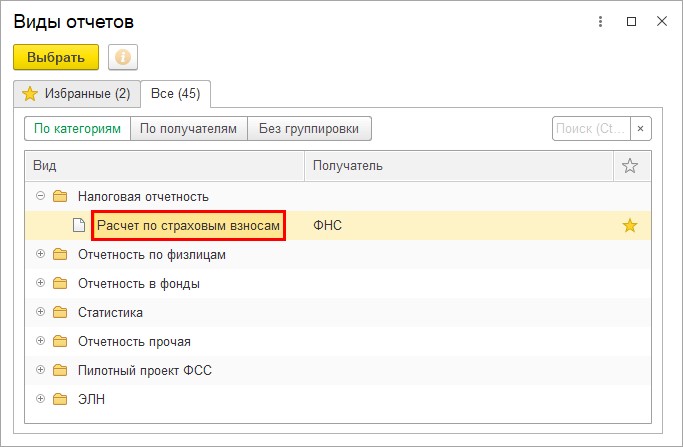

Шаг 2. В разделе «Налоговая отчетность» выберите отчет «Расчеты по страховым взносам».

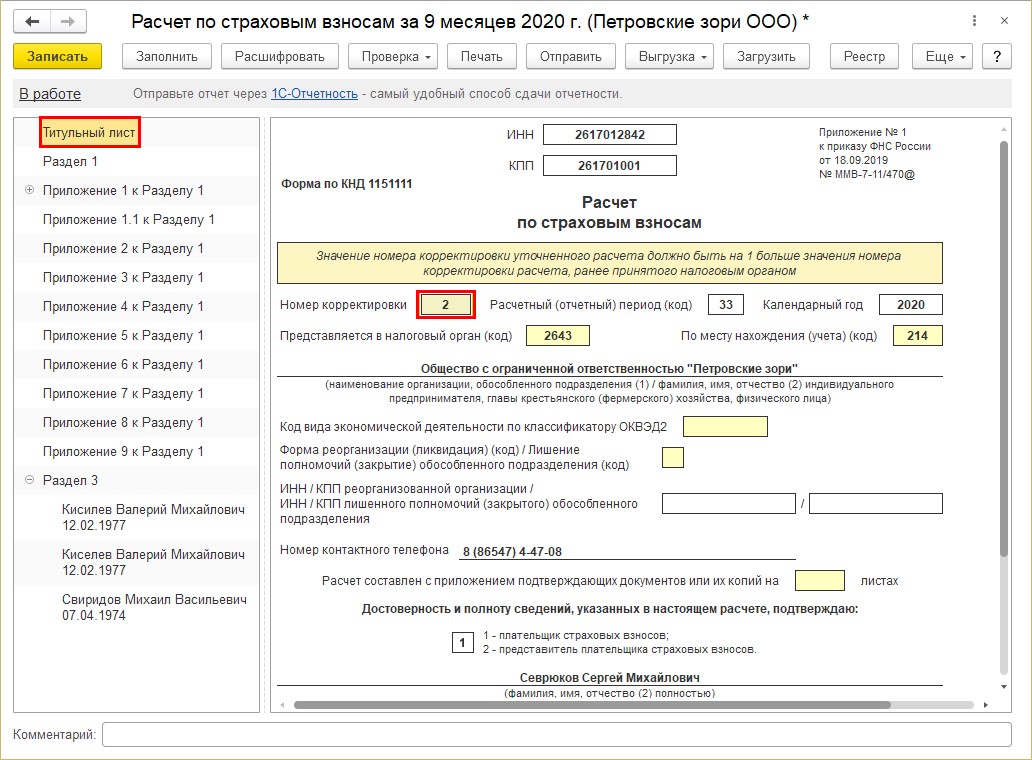

Шаг 3. На титульном листе отчета установите номер корректировки. Если корректировки уже вносились, то устанавливается следующий номер (2, 3 и т.д.). Пусть в нашем случае будет корректировка № 2.

Шаг 4. После исправления ошибки в фамилии (или СНИЛС) сформируйте отчет – кнопка «Заполнить».

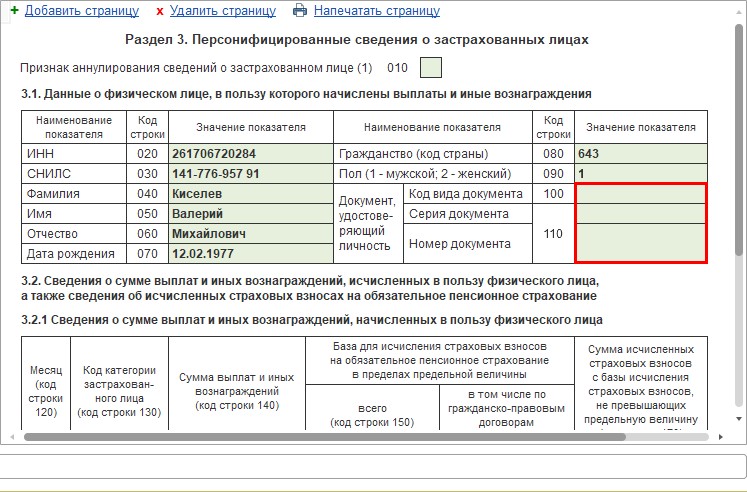

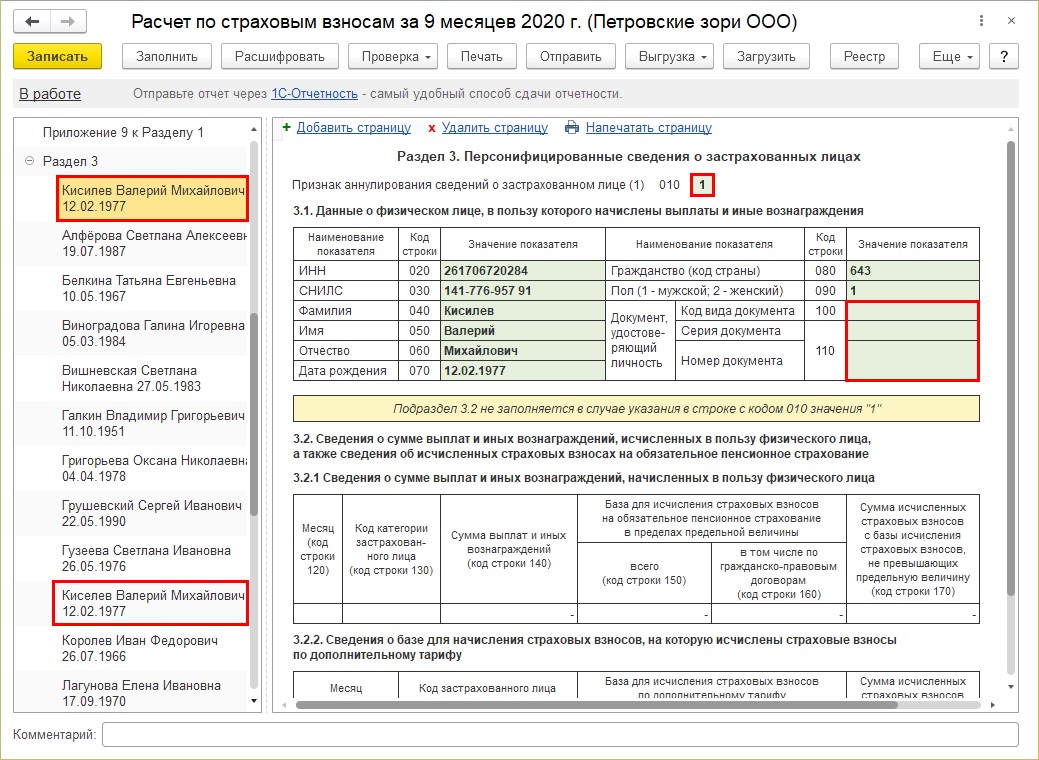

При изменении персональных данных в разделе 3 формируется по каждому сотруднику два листа:

• первый лист – с установленным признаком аннулирования сведений – цифра «1», где отражаются «старые» сведения», отменяющая ошибочные данные. Раздел 3.2 – не заполняется;

• второй лист – уточненные, новые данные.

И на следующем листе отражаются исправленные данные с указанием данных о доходах по «верному» сотруднику, мы исправили фамилию КисЕлев В.М.

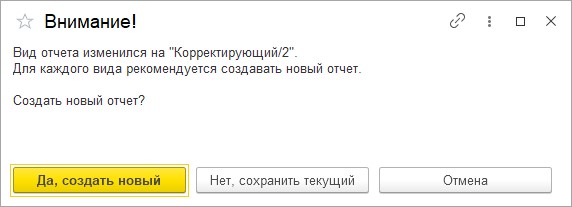

При сохранении корректирующего отчета программа спросит создать новый отчет или сохранить текущий. Отвечаем «Да, создать новый» и тогда в журнале сохранятся отдельно все корректировки.

Таким несложным способом создается корректировка для изменения ошибочных данных о физлицах.

Ситуация № 3: Корректировка РСВ в случае прочих ошибок персональных данных

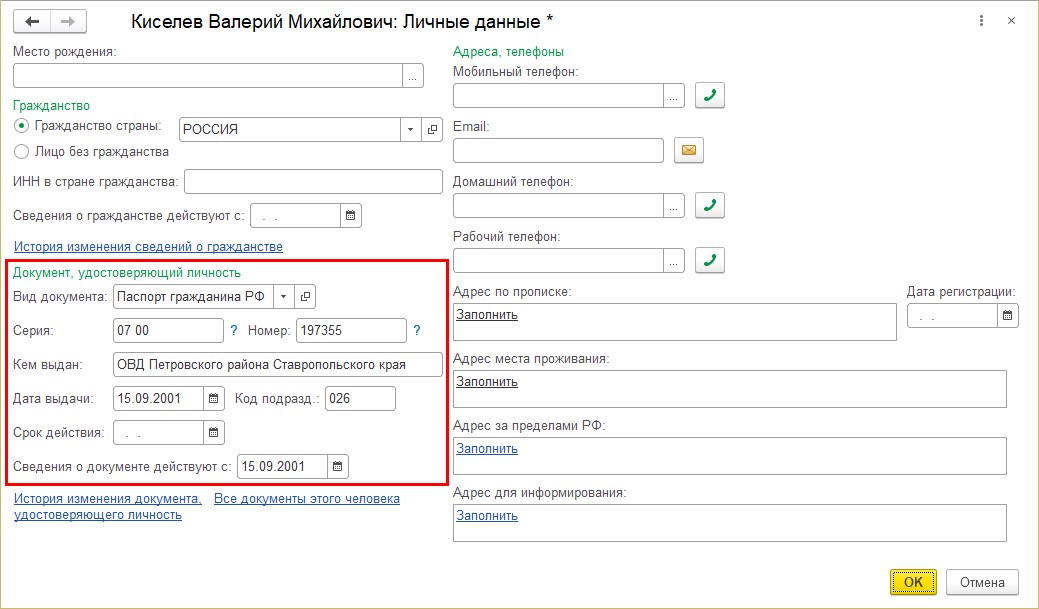

Рассмотрим еще одну частую ошибку при заполнении формы РСВ – неверное заполненные или незаполненные паспортные данные.

В этом случае исправление происходит немного в другой форме – на титульном листе указывается номер корректировки, а в разделе 3 повторяются общие данные по всему списку сотрудников и вносится исправление по сотруднику с ошибкой. Рассмотрим на примере.

В разделе 3 отчета РСВ по сотруднику Киселеву М.В. при передаче отчета не указали паспортные данные.

Перейдите в раздел «Кадры» справочник «Сотрудники» и на вкладке «Личные данные» дополните сведения о Кисилеве В.М.

Сохраните данные сотрудника и сформируйте еще один отчет «Расчеты по страховым взносам». На титульном листе установите номер корректировки (следующий порядковый» и нажмите «Заполнить».

В разделе 3 отобразятся все сотрудники повторно, а по исправляемому сотруднику два листа – первый лист с установленным признаком аннулирования – «1». Раздел 3.2. при этом не заполняется.

И второй лист – с исправленными данными сотрудника и с перенесенными сведениями о его доходах в разделе 3.2.

Таким образом, правильное устранение ошибки в первичных документах ведет к нормальному заполнению корректировочного расчета по страховым взносам.

Автор статьи: Ольга Круглова

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии

Добрый день, Виктория. Не совсем понятно зачем вы выгружаете отчет РСВ по ЭДО. ЭДО - это электронный документооборот для расчета с контрагентами, а не с контролирующими органами. Или возможно я Вас не так поняла? Поясните, пожалуйста.

Добрый день. Создаете просто корректировочны й отчет, тогда 3-й раздел туда не тянется. Если же появляется 3-й раздел, значит по сотрудникам прошли изменения и программа вам подсказывает, что по ним требуется отправить корректировку.

Добрый вечер. При формировании корректировочно го отчета программа сама подтягивает данные только по тем сотрудникам, по которым внесены изменения. Так что да, подаете корректировку только по корректируемым сотрудникам.

Есть вопрос по Ситуация № 3.

Корректировочный РСВ обязательно должен включать всех сотрудников или достаточно только корректируемого сотрудника?