Начисление компенсации за использование личного автотранспорта для служебных поездок в пределах и сверх норм в 1С: ЗУП ред. 3.1

- Опубликовано 25.03.2021 15:46

- Просмотров: 46815

Вопрос начисления компенсации за использование личного транспорта волнует всех: сотрудникам интересно сколько они получат в итоге, все ли затраты им возместят, бухгалтеры ищут информацию о налогообложении таких выплат. В этой статье удовлетворим интересы обеих сторон: работникам расскажем на что они могут рассчитывать, а вам, уважаемые коллеги, подскажем как оформить такие выплаты в программе 1С: Зарплата и управление персоналом ред. 3.1.

Итак, при использовании личного транспорта для служебных поездок сотруднику действительно полагается выплата компенсации за его использование. Об этом говорится в ст. 188 ТК РФ.

Выплата компенсации может быть оформлена двумя способами:

1. Сумма компенсации оговорена и закреплена в трудовом договоре;

2. С сотрудником заключается договор аренды транспортного средства.

Согласно ст. 188 ТК РФ, для начисления компенсации должны выполняться следующие условия:

• транспортное средство используется в интересах работодателя;

• работодатель информирован об его использовании и согласен;

• размер возмещения расходов по использованию личного транспорта определен в трудовом договоре, в письменной форме.

Для получения компенсации сотрудник предоставляет:

1. Заявление работодателю;

2. Обоснование использования автотранспорта в служебных целях и периодичность;

3. Копии всех документов на автомобиль, включая документ, подтверждающий право собственности.

Третий пункт особенно важен! Если сотруднику автомобиль не принадлежит, а управляет им он по доверенности, то согласно Письма Федеральной налоговой службы от 13 ноября 2018 г. N БС-3-11/8304@ «О направлении разъяснений» вы не имеете права возмещать работнику такие расходы.

Специально процитируем выдержку из этого письма:

«Учитывая положения статьи 188 Трудового кодекса, возмещению работодателем подлежат расходы работника, связанные с использованием в интересах работодателя исключительно личного имущества. Возмещение работодателем расходов работника, связанных с использованием не принадлежащего ему на праве собственности имущества, законодательством не предусмотрено.

Поскольку транспортное средство, управляемое физическим лицом по доверенности, не является его личным имуществом, положения пункта 3 статьи 217 Налогового кодекса в таком случае не применяются и суммы возмещения расходов, связанных с использованием такого имущества в интересах работодателя, подлежат обложению налогом на доходы физических лиц в установленном порядке».

Обращаем внимание, что компенсация использования ГСМ производится на основании документов по фактическим затратам.

Нормы расходов для целей налогообложения расходов в виде компенсации за использование личного автотранспорта в служебных целях установлены Постановлением Правительства РФ от 08.02.2002 №92 (ред. от 09.02.2004) «Об установлении норм расходов организаций на выплату компенсации за использование для служебных поездок личных легковых автомобилей и мотоциклов, в пределах которых при определении налоговой базы по налогу на прибыль организаций такие расходы относятся к прочим расходам, связанным с производством и реализацией».

Согласно постановления, норма зависит от объема двигателя автомобиля и составляет для автомобилей:

• с рабочим объемом двигателя до 2000 куб. см. – 1200 руб.

• свыше 2000 куб. см. – 1500 руб.

Для мотоциклов предусмотрена компенсация в сумме 600 руб.

Компенсация устанавливается соглашением сторон и может быть назначена:

• в фиксированной сумме, не зависимо от интенсивности поездок;

• в зависимости от интенсивности поездок и определяется ежемесячно.

В любом из этих вариантов, компенсация не начисляется за дни отсутствия сотрудника на работе – отпуск, больничный и т.п.

Согласно п. 1 ст. 217 НК РФ данная компенсация в пределах норм не облагается НДФЛ и согласно пп. 2 п. 1 ст. 422 НК РФ – страховые взносы с таких сумм не начисляются, в пределах сумм, зафиксированных трудовым договором между работодателем и работника.

Эти моменты нам необходимо учесть при создании нового вида начисления.

Рассмотрим порядок отражения начисления компенсации за использование личного автотранспорта в пределах и сверх установленных норм на примере программы 1С: Зарплата и управление персоналом.

Создание начисления «Компенсация за использование личного транспорта

(в пределах норм)»

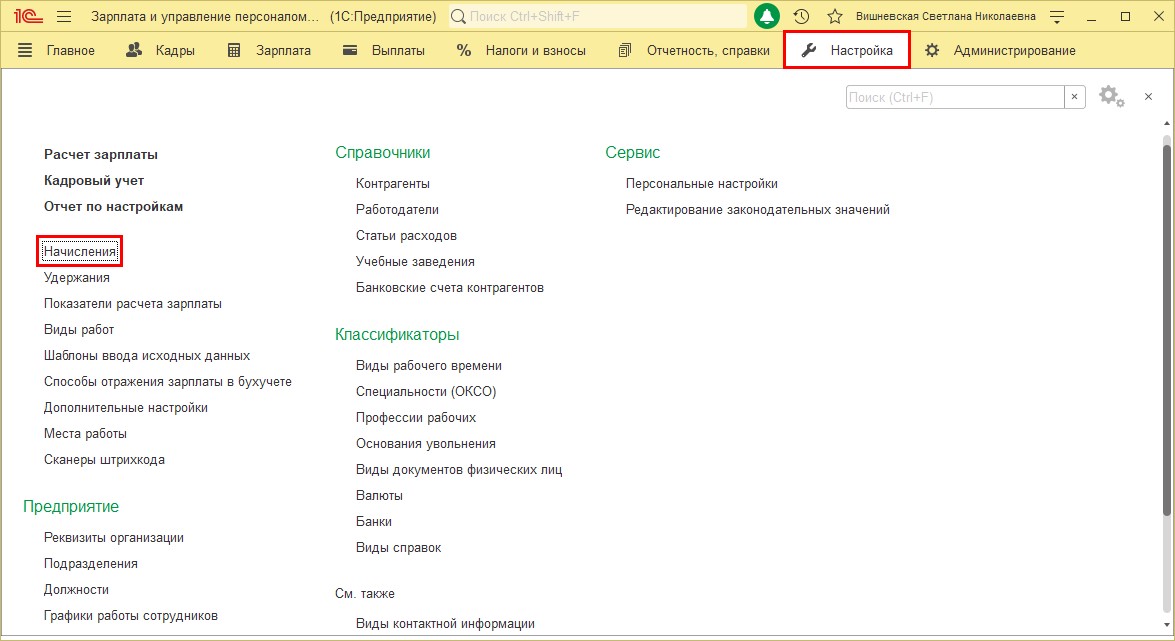

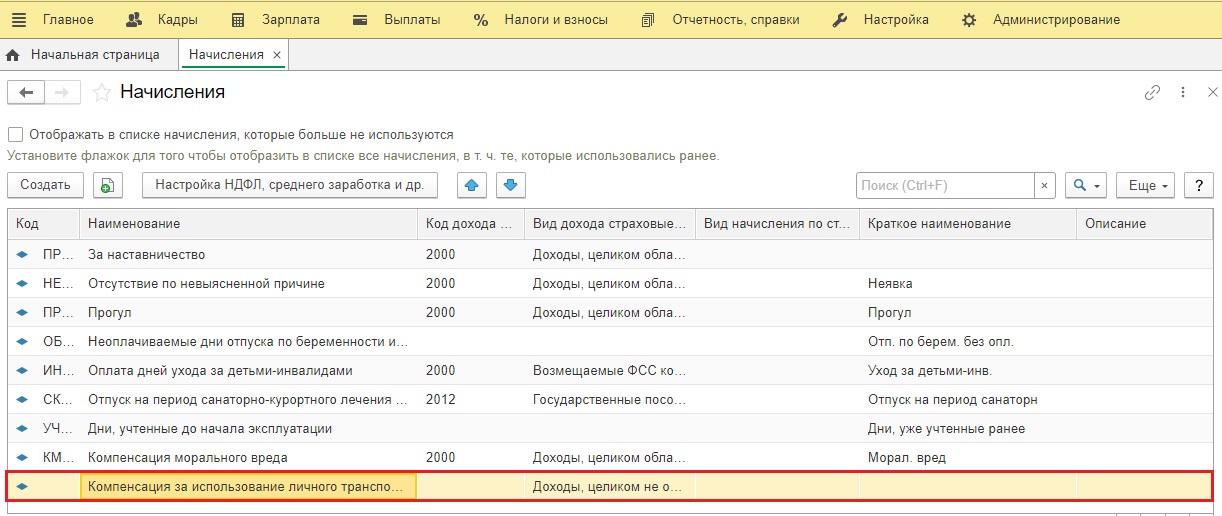

Шаг 1. Перейдите в раздел «Настройка» - «Начисления».

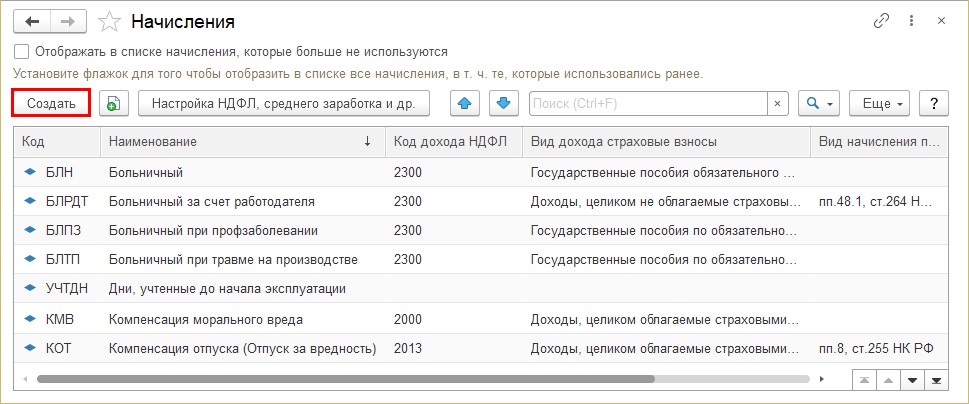

Шаг 2. Для создания нового вида начисления, нажмите кнопку «Создать».

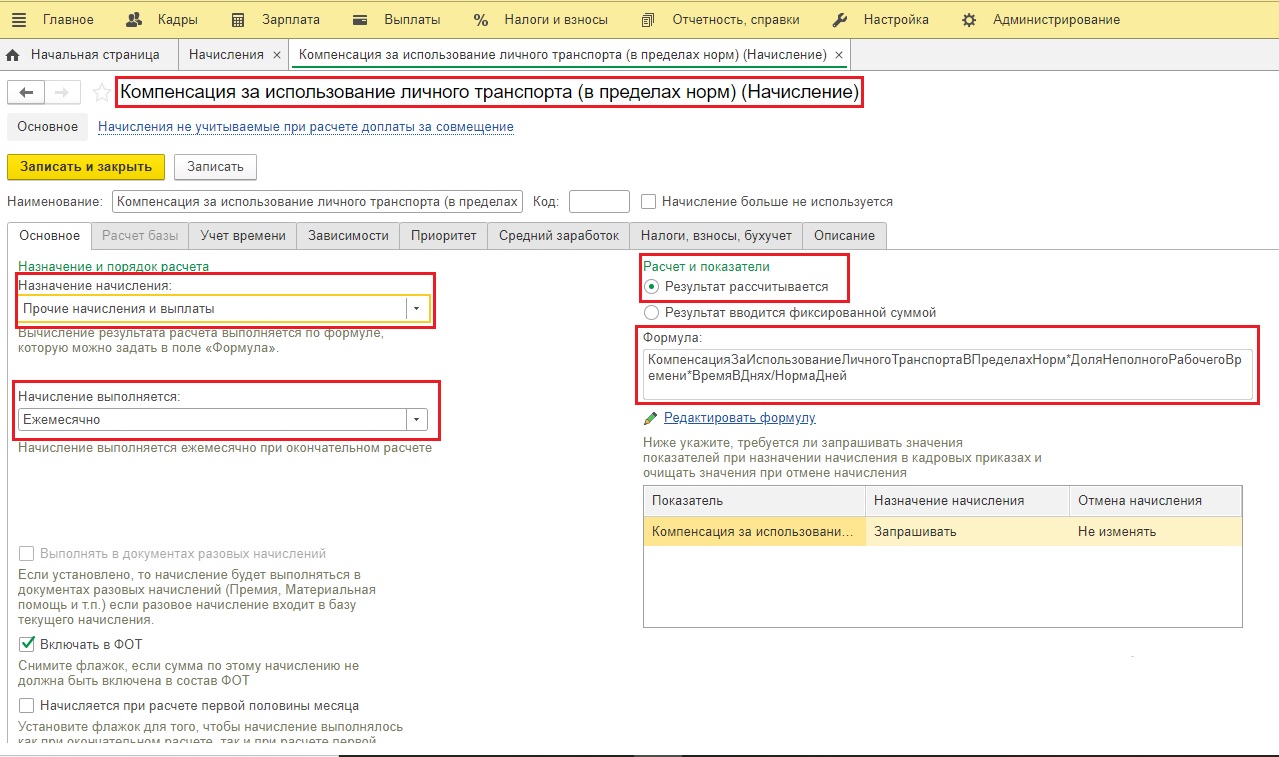

Шаг 3. Заполните данные для начисления.

• Наименование – «Компенсация за использование личного транспорта (в пределах норм)»;

• Назначение начисления – «Прочие начисления и выплаты»;

• Начисление выполняется - «Ежемесячно»;

• Установите переключатель в положение «Результат рассчитывается» и задайте формулу расчета.

При установленном значении поля «Начисление выполняется» - «Ежемесячно» - компенсация будет начисляться одновременно с начислением заработной платы. Ее значение определяется кадровыми приказами – «Прием на работу», «Кадровый перевод» и т.п.

Можно задать значение «По отдельному документу». В этом случае, компенсация будет вводиться отдельным документом. Этот вариант подойдет при учете интенсивности использования автотранспорта, когда ежемесячно определяется сумма компенсации сотруднику работодателем.

Шаг 4. Заполните формулу расчета с учетом отработанного времени. Для формулы введите новый показатель расчета – «Компенсация за использование личного транспорта в пределах норм» по кнопке «Создать показатель».

Этот показатель нужен нам, чтобы зафиксировать сумму компенсации в рублях для расчета начисления с учетом отработанных дней.

Если бы мы того не делали, достаточно было бы установить, что результат начисления вводится фиксированной суммой, указав сумму компенсации в документе. Но нам необходимо учесть случаи отсутствия сотрудника.

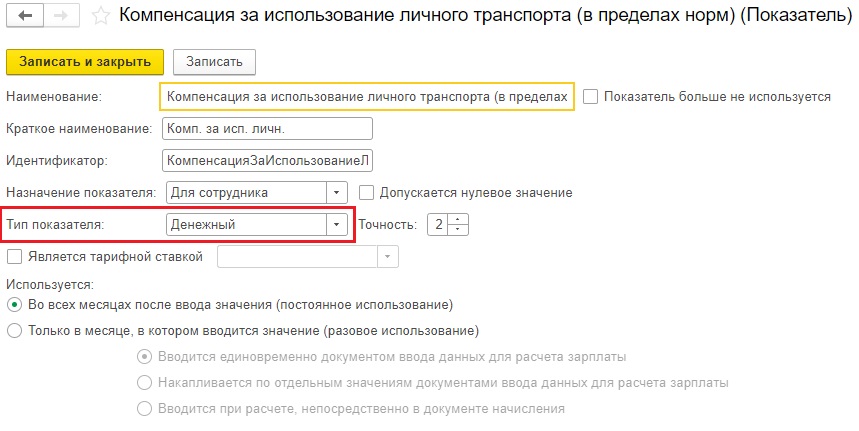

Шаг 5. Заполните данные нового показателя:

• укажите наименование показателя (произвольно) – «Компенсация за использование личного транспорта (в пределах норм)»;

• установите тип показателя - «Денежный»;

• установите переключатель в положение «Используется во всех месяцах после ввода значения».

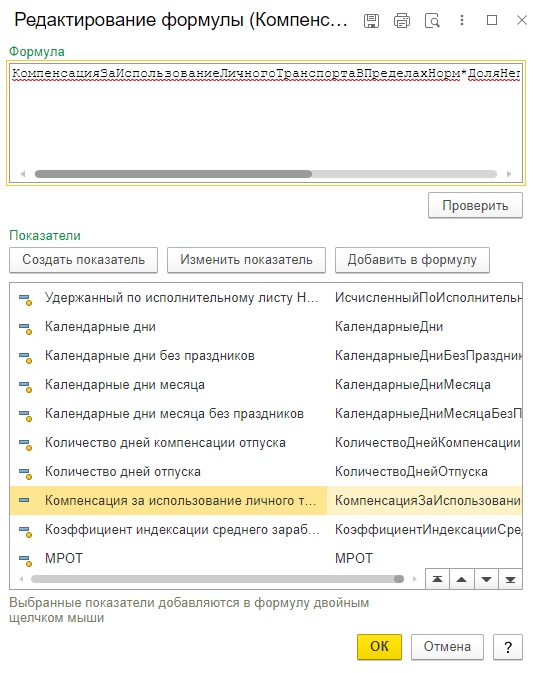

Сохранив показатель, задайте с его помощью формулу:

КомпенсацияЗаИспользованиеЛичногоТранспортаПоНормам * ДоляНеполногоРабочегоВремени * ВремяВДнях / НормаДней

В данном примере, время сотрудников определяется в днях.

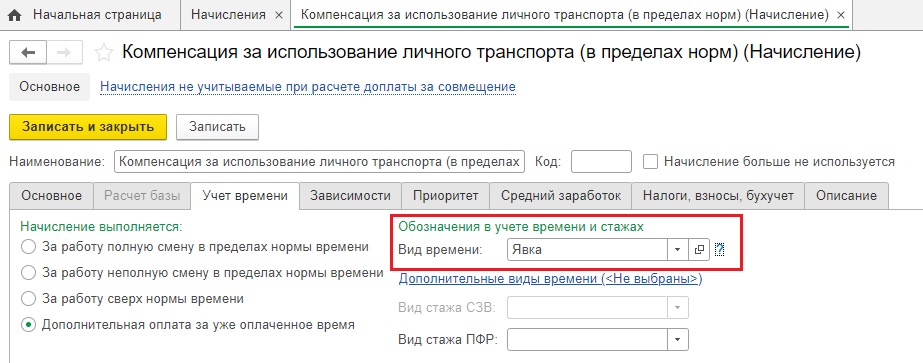

Шаг 6. На вкладке «Учет времени» выберите вид времени «Явка».

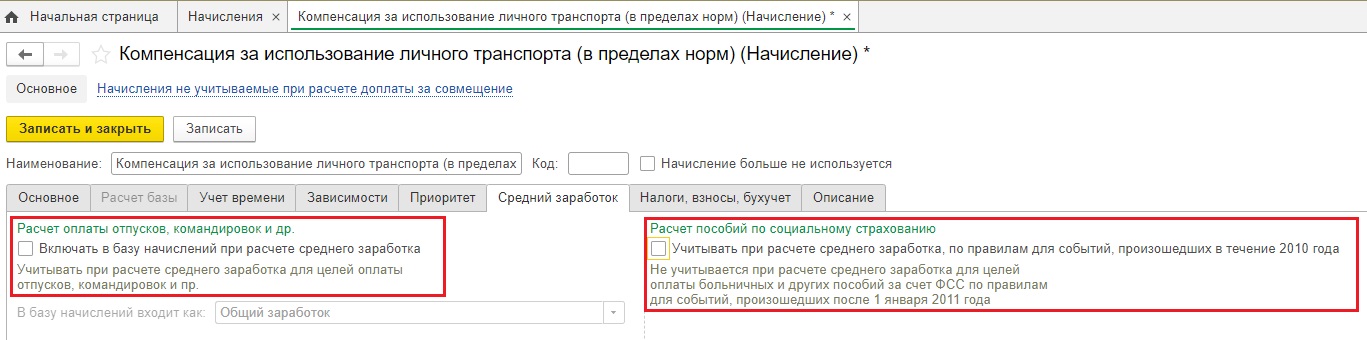

Шаг 7. На закладке «Средний заработок» снимите установленные по умолчанию флажки, т.к. компенсация за использование личного автомобиля при расчете среднего заработка не учитывается согласно п. 2, 3 Положения, утв. постановлением Правительства РФ от 24.12.2007 № 922.

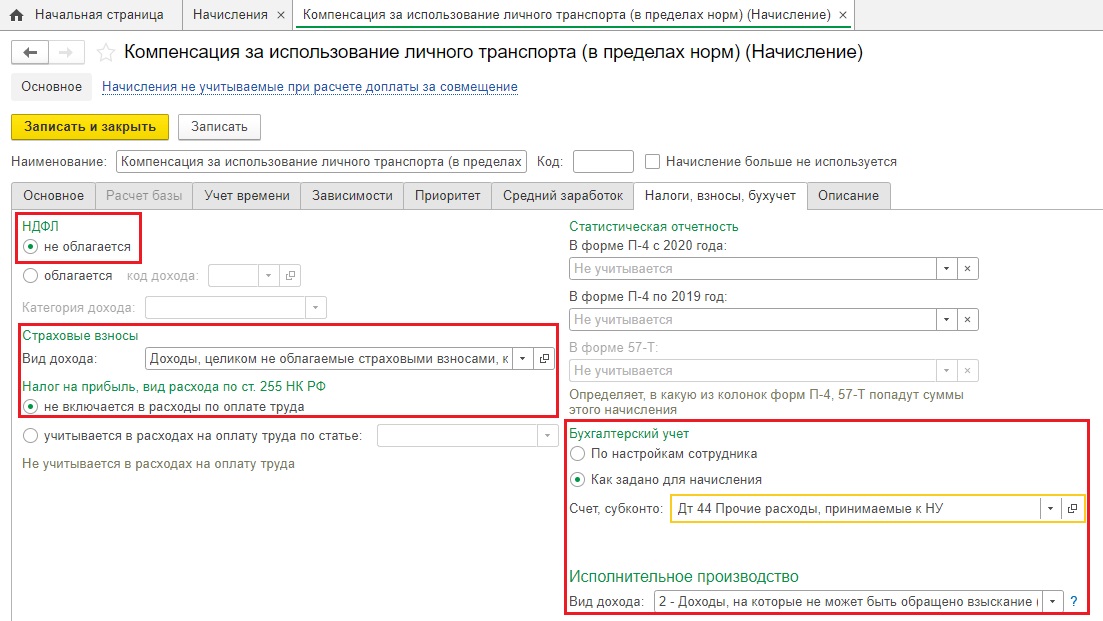

Шаг 8. Перейдите на закладку «Налоги, взносы, бухучет» и укажите, что наше начисление в пределах норм не облагается НДФЛ и страховыми взносами, не включается в расходы по оплате труда.

А вот для ситуации начисления компенсации сверх нормы здесь будут установлены другие значения.

Шаг 9. Сохраните новое начисление – «Записать и закрыть».

Новое начисление создано.

Создание начисления «Компенсация за использование личного транспорта

(сверх норм)»

Сумма компенсации в пределах норм очень маленькая и не покрывает всех затрат сотрудника. Поэтому организации выплачивают еще одну компенсацию сверх норм.

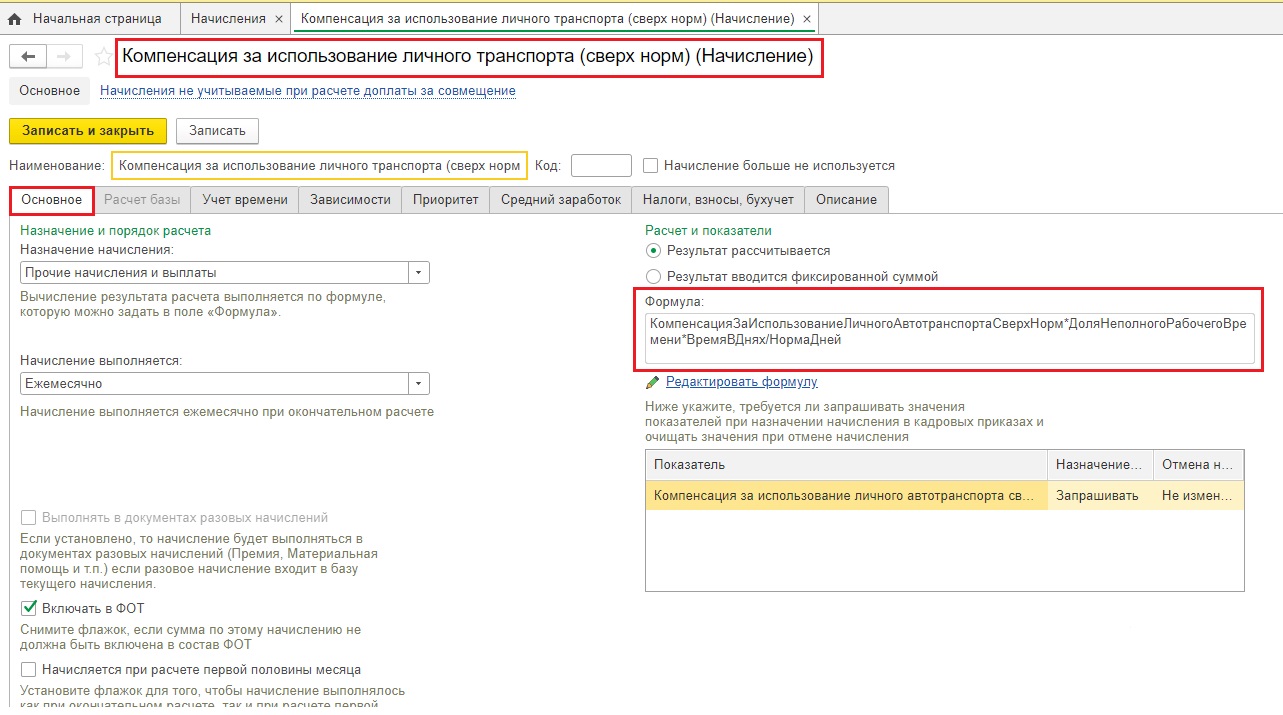

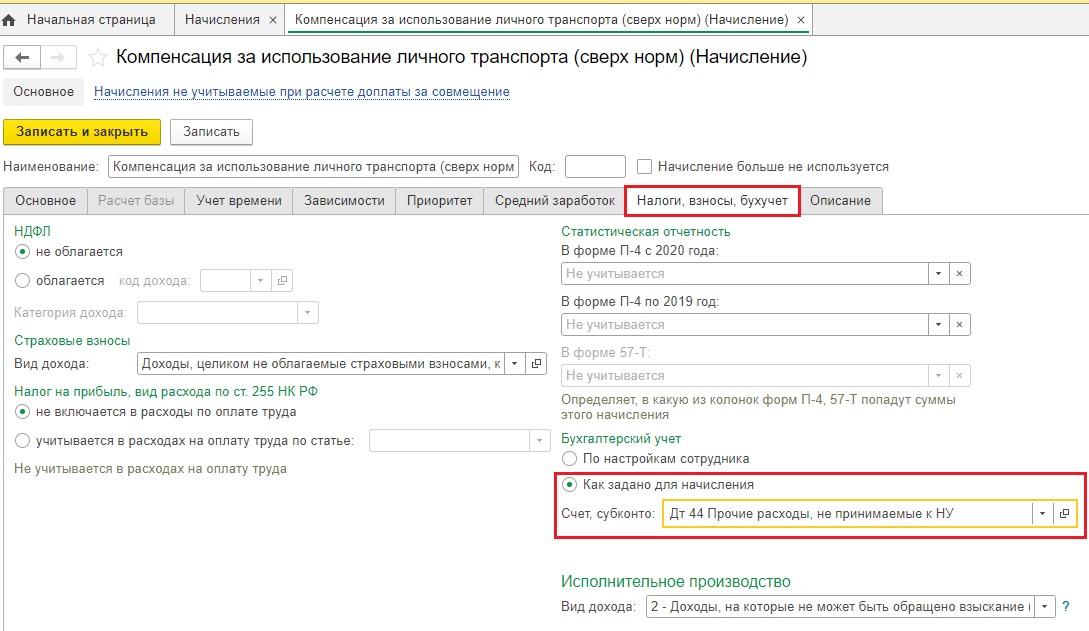

Следом создадим и второе начисление «Компенсация за использование личного транспорта (сверх норм)», настройки которого выполняются полностью аналогично, за исключением 2 моментов:

Шаг 1. Необходимо добавить новый показатель в формулу расчета на вкладке «Основное».

Шаг 2. На вкладке «Налоги, взносы, бухгалтерский учет» нужно указать, что компенсация сверх норм не принимается к расходам в налоговом учете.

Начисление компенсации за использование личного транспорта

Начисления нами созданы, пора перейти к практике.

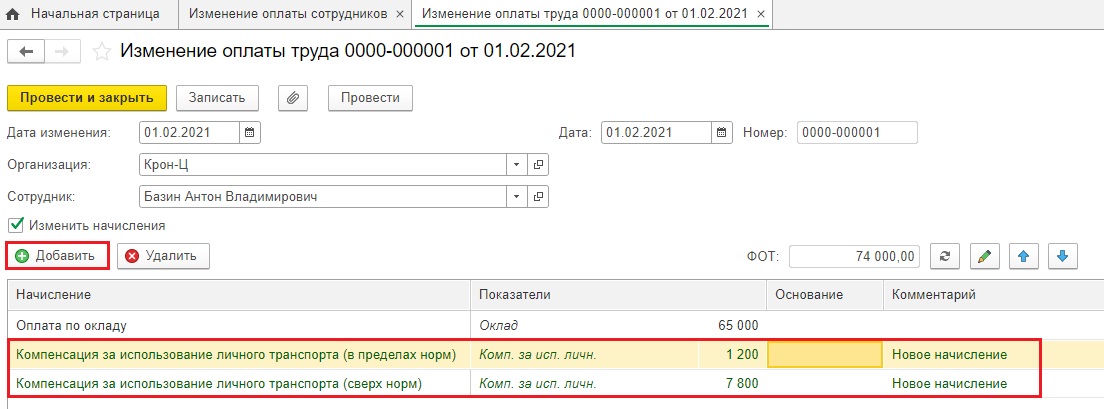

Приведем условный пример: По заявлению сотрудника Базина А.В. приказом руководителя ООО «Крон-Ц» ему назначена ежемесячная компенсация за использование личного транспорта в служебных целях в размере 9000 рублей. Автомобиль Базина - Chevrolet Aveo New Седан, с рабочим объемом двигателя, 1229см³. Размер компенсации и условия использования автомобиля оговорены в дополнительном соглашении к трудовому договору. Выплата компенсации начинается с 01 февраля 2021 года в размере: 1200 рублей в пределах норм, 7800 рублей сверх норм.

Отразим данное начисление в программе 1С: ЗУП.

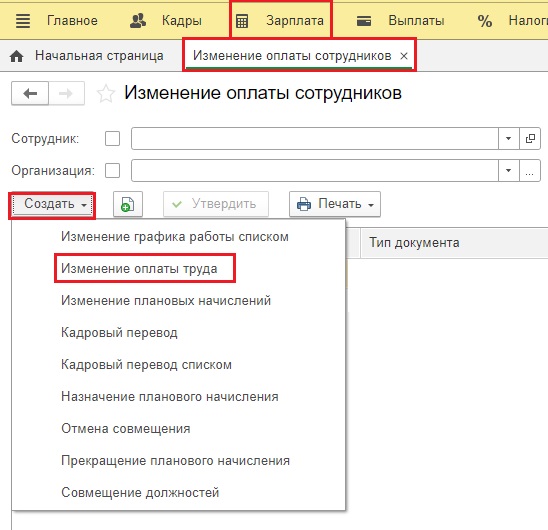

Шаг 1. Создайте документ «Изменение оплаты труда» в разделе «Зарплата» - «Изменение оплаты сотрудников».

Шаг 2. Добавьте два вида компенсации за использование личного транспорта согласно условию нашего примера.

Шаг 3. Сохраните документ – «Провести и закрыть».

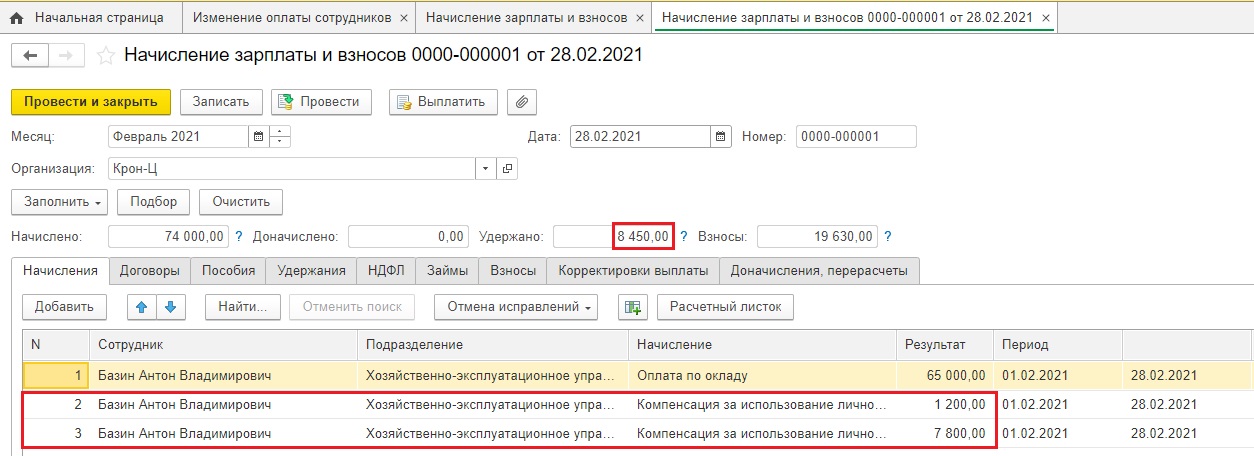

Шаг 4. Создайте документ «Начисление зарплаты и взносов».

У сотрудника Базина А.В. помимо оклада отразились начисления компенсаций в размере 1200 рублей и 7800 рублей.

НДФЛ и страховые взносы рассчитались только с оклада.

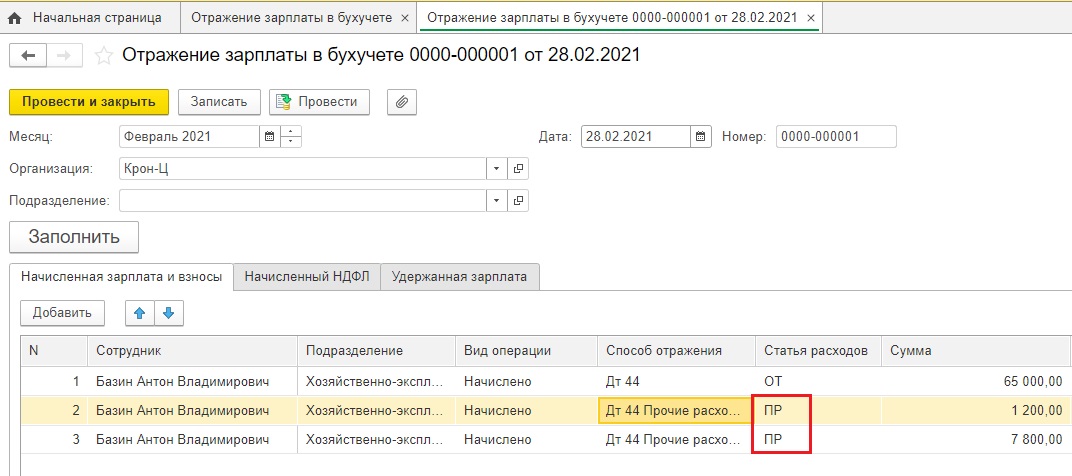

Шаг 5. Сформируем документ отражения заработной платы в разделе «Зарплата».

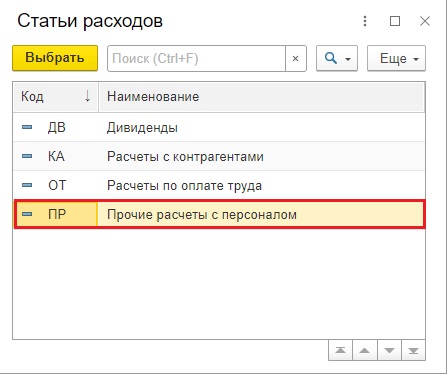

Автоматически для всех начислений программа сформирует статью расходов ОТ (Расчеты по оплате труда). Если эту статью оставить как есть, то при синхронизации в 1С: Бухгалтерию предприятия будут сформированы проводки по кредиту счета 70 «Расчеты по оплате труда». Поскольку компенсационные начисления работникам не относятся к расходам на оплату труда согласно ст. 255 НК РФ, то эти начисления нужно отразить по кредиту счета 73 «Расчеты с персоналом по прочим операциям». Поэтому в столбце «Статья расходов» выберите значение ПР (Прочие расчеты с персоналом).

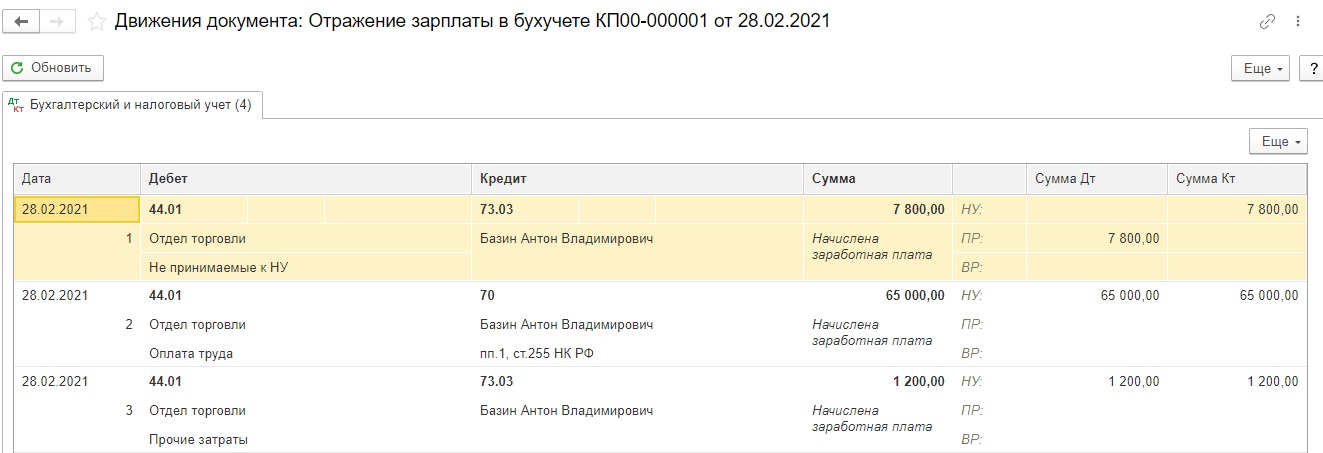

Посмотрим, как отразились эти затраты в 1С: Бухгалтерии предприятия ред. 3.0 после синхронизации.

Видим, что статьи и счета затрат корректны.

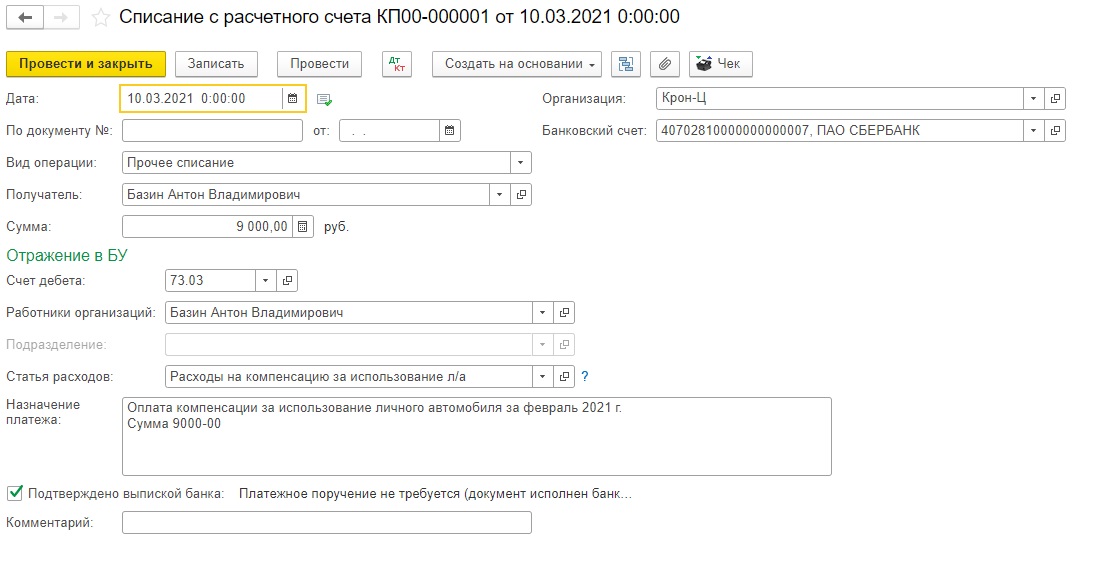

Нам остается только выплатить компенсацию сотруднику. Т.к. счет учета затрат компенсации один - 73.03, то это можно сделать как единым платежным поручением в банк, так и разными.

Вот таким нехитрым образом делается начисление компенсации за использование личного автомобиля.

Авторы статьи: Ольга Круглова

Ирина Плотникова

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии

Попыталась сделать, но начисление компенсации происходит на счете 70, не 73.03. Не пойму, где что не так сделала. Установила, что НДФЛ не облагается; что это доходы, целиком не облагаемые страховыми взносами, кроме пособий за счет ФСС...; и что не включается в расходы по оплате труда. Или в 1С Бухгалтерия предприятия это не поддерживается? Тогда как правильно сделать? Буду очень благодарна, если подскажете.

Подскажите, пожалуйста, для установления фиксированного размера компенсации сверх нормы должен ли быть расчёт? Или мы можем просто установить сумму, например, 9000 рублей?

И нет ли у вас статьи как компенсацию отражать в 1с бух?

Буду благодарна за ответ!

Спасибо Вам огромное, все получилось. Выбирала изначально настройку где просто не облагается страховыми взносами , без поправки на фсс и военнослужащих

Любовь, добрый день. Проверьте вид дохода (скриншот № 8). Он должен быть "Доходы, целиком не облагаемые страховыми взносами, кроме пособий за счет ФСС и денежного довольствия военнослужащих" . Эта настройка напрямую влияет на попадание сумм в РСВ.

Ольга, добрый день. Подскажите какими документами пытаетесь начислить такую компенсацию в ЗУП? В чем заключается ваша проблема?