Декларация на товары (или ГТД) в 1С: Бухгалтерии предприятия ред. 3.0

- Опубликовано 01.02.2022 07:00

- Автор: Administrator

- Просмотров: 47420

«Что такое ГТД? А точно ли это ГДТ передо мной на столе? На бумаге написано «Декларация на товары», а в 1С – «ГТД по импорту»! Это же разные вещи!» Мы привели в пример лишь пару первых вопросов, с которыми стакиваются бухгалтеры, работающие с экспортно-импортными операциями. А их сотни! Где логика и здравый смысл будем разбирать в данной публикации! Сегодня поговорим о декларации на товары – документе, который заполняют на таможне при импорте товаров в РФ. Эта статья написана в виде популярных вопросов и ответов, что очень удобно для понимания. Ну и традиционно мы не можем оставить вас без практического примера по отражению декларации на товары в 1С: Бухгалтерии предприятия ред. 3.0.

Итак, декларация на товары содержит данные, которые нужны для расчета и уплаты таможенных платежей, формирования статистических данных ФТС, контроля за соблюдением запретов и ограничений.

Общие положения о таможенном декларировании изложены в гл.17 ТК ЕАЭС и Решении Комиссии Таможенного союза от 20.05.2010 № 257 «О форме декларации на товары и порядке ее заполнения» (образец ДТ для ознакомления тоже приложим, не будет лишним).

1. ГТД или ДТ?

До 2011 года декларация на товары называлась грузовой таможенной декларацией. С 2011 года используется форма «Декларация на товары» или сокращенно – ДТ. Хотя в программах 1С до сих пор используется документ «ГТД по импорту» и справочник, который называется «ГТД». Мы же будем использовать правильное название, т.е. ДТ.

2. Кто составляет ДТ?

Таможенным декларированием, т.е. оформлением и подачей ДТ, занимается либо декларант, импортер товара, либо таможенный представитель от имени декларанта и на основании его поручения. Отношения между декларантом и таможенным представителем строятся на договорной основе. Таможенный представитель обязательно должен быть российским юридическим лицом из реестра таможенных представителей.

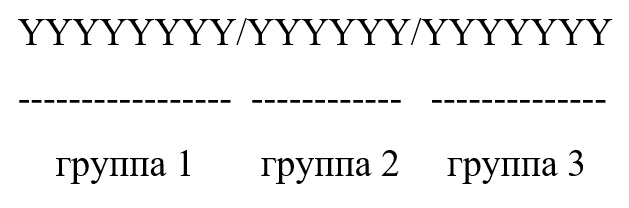

3. Из чего состоит номер ДТ?

Номер ДТ состоит из трех групп, разделенных знаком / (разделитель), и указывается в графе «A» основного листа ДТ, всех добавочных, а также в верхнем углу каждого экземпляра дополнения (при его использовании):

где:

- группа 1, состоящая из восьми знаков - код таможенного органа, зарегистрировавшего ДТ, по классификатору таможенных органов ЕАЭС;

- группа 2, состоящая из шести знаков – день, месяц, две последние цифры года - дата регистрации ДТ;

- группа 3, состоящая из семи знаков – порядковый номер, присваиваемый ДТ по журналу регистрации того таможенного органа, где она была зарегистрирована (нумерация начинается с цифры 1 каждый год).

Должностное лицо, зарегистрировавшее ДТ, заверяет ее своей подписью и оттиском личной номерной печати.

4. Нужно ли вносить ДТ в 1С: Бухгалтерию предприятия ред. 3.0?

Как это сделать?

Да, нужно.

Согласно ФСБУ 5/2019, в фактическую себестоимость запасов (сырья, материалов, товаров и т.д.) включаются затраты, связанные с их покупкой, доставкой до места потребления, хранением (если это часть процесса подготовки запасов к потреблению), в т.ч. и расходы на таможенное оформление. К тому же, декларация на товары необходима для заявления налогового вычета по «ввозному» НДС, который уплачивает покупатель при ввозе товара.

При дальнейшей продаже импортного товара номер ДТ указывается в счете-фактуре продавца.

Внесение декларации на товары мы подробно рассмотрим в практической части статьи.

5. Что относится к таможенным платежам?

К таможенным платежам, согласно ст.46 ТК ЕАЭС относятся: ввозная и вывозная таможенные пошлины, НДС, акцизы, таможенный сбор.

Таможенный сбор нужно уплатить в ФТС за совершаемые ими таможенные операции по выпуску товаров, сопровождению транспортных средств, хранению товаров. Сбор рассчитывается по ставкам, актуальным в день регистрации ДТ.

Таможенную пошлину уплачивают за товары, которые перемещаются через таможенную границу. Пошлина рассчитывается на основании таможенной стоимости товаров и их натуральных показателей (количества, массы и т.д.).

Акциз – это обязательный платеж, уплачиваемый в связи с осуществлением операций с товарами, входящими в состав подакцизных, которые перечислены в ст. 181 НК РФ: товары, производимые монопольно, алкоголь, табак, предметы роскоши и т.д.

Ввозимый товар является объектом налогообложения НДС (пп. 4 п. 1 ст. 146 НК РФ). Согласно п. 1 ст. 160 НК РФ налоговая база по НДС на ввозимые товары определяется как сумма таможенной стоимости, таможенной пошлины и акцизов (по подакцизным товарам). НДС, уплаченный в составе таможенного платежа, подлежит вычету. Для заявления налогового вычета номер ДТ регистрируется в графе 3 книги покупок вместо номера счета-фактуры. Также в графе 7 книги покупок нужно зарегистрировать номер и дату платежного поручения, подтверждающего факт уплаты налога.

6. Что такое декларация таможенной стоимости (ДТС)?

Декларация таможенной стоимости – это обязательное приложение к ДТ. В ней указываются данные о таможенной стоимости товаров, о методе ее определения, об условиях и обстоятельствах договора (контракта) на поставку товара, повлиявших на определение таможенной стоимости товаров.

Формы приложений к декларации на товары ДТС-1 и ДТС-2 заполняются при импорте товаров. Формы ДТС-3 и ДТС-4 заполняются при экспорте товаров.

В каких случаях заполняется приложение к декларации на товары ДТС-1, а в каких – ДТС-2?

Если таможенная стоимость товара определяется согласно ст.39 ТК ЕАЭС, то заполняется форма ДТС-1, если таможенная стоимость товара определяется согласно ст.41-45 ТК ЕАЭС, то заполняется форма ДТС-2.

Формы ДТС-3 и ДТС-4 на экспортируемые товары в рамках этой статьи мы рассматривать не будем.

7. Сведения, которые должны быть указаны в декларации на товары

Декларация на товары содержит следующие сведения:

- о виде таможенной процедуры;

- о лицах, являющихся продавцом товара, его покупателем, отправителем и получателем, декларантом, таможенным представителем;

- каким транспортом осуществлялась перевозка товаров через таможенную границу, а также каким транспортом будут перевезены товары внутри страны;

- все сведения о товарах: наименование, код товаров; их происхождение; страна-отправитель и страна-получатель; производитель товаров; товарный знак; описание тары; цена, вес товара в основных (в килограммах) и дополнительных единицах измерения; величина таможенной стоимости и метод ее определения; статистическая стоимость;

- данные о расчете таможенных платежей и других пошлин (специальных, антидемпинговых, компенсационных): ставки, льготы, суммы, курс валют;

- условия поставки товара по договору (контракту);

- соблюдены ли условия прохождения товарами таможенной процедуры;

- о документах, которые подтверждают соблюдение законодательства государств – членов ЕАЭС;

- о лице, которое заполнило ДТ, и дата ее составления.

Для подтверждения данных ДТ предоставляются документы, которые подтверждают покупку товаров, а, в случае отсутствия покупки, другие документы, которые подтверждают право владения, пользования или распоряжения ими, а также другие коммерческие документы; документы на транспортировку товаров; документы, удостоверяющие происхождение товаров; платежные документы, подтверждающие уплату таможенных платежей; документы о полномочиях лиц, подающих ДТ, и другими.

Все документы, которыми подтверждаются сведения, указанные в ДТ, должны быть у декларанта или его уполномоченного представителя на момент ее подачи.

8. В каких случаях транспортные расходы добавляются к таможенной стоимости товаров? Где они отражены?

Условия поставки выбираются сторонами сделки (продавцом и покупателем) на основании международных правил толкования торговых терминов – «Инкотермс».

Если поставщик и покупатель согласовали между собой условия поставки группы E и группы F, то есть EXW, FCA, FAS и FOB, то затраты на транспортировку товаров до места въезда на таможенную территорию ЕАЭС оплачивает покупатель товаров. Следовательно, сумма затрат на транспортировку товара будет прибавляться к таможенной стоимости товара. Если товар поставляется на условиях поставки группы C и D, то затраты на транспортировку уже входят в стоимость товаров и дополнительно к таможенной стоимости товара не начисляются.

Сумма транспортных расходов указывается в приложении к ДТ - декларации таможенной стоимости.

9. В какой графе в ДТ указан код ТН ВЭД? Для чего он нужен?

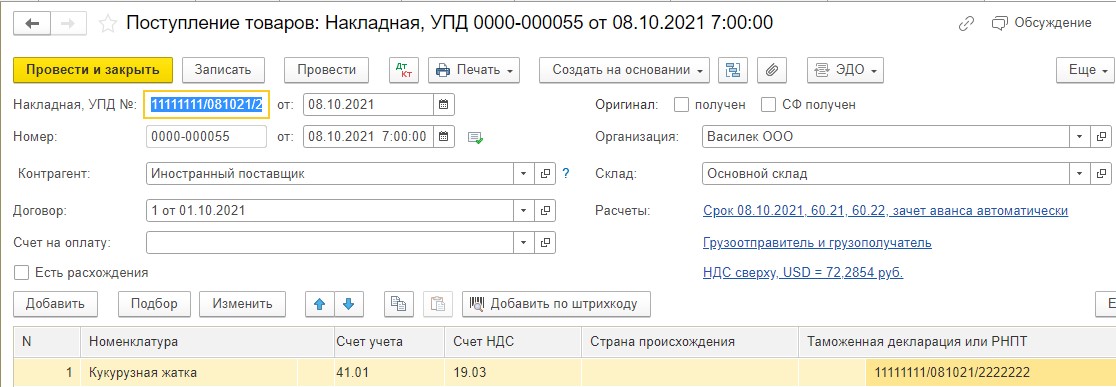

Код ТН ВЭД указывается в приложениях к декларации на товары - формах ДТС-1 или ДТС-2, на листе 2. Код ТН ВЭД и РНПТ - порядковый номер партии товара в ДТ необходимы для учета прослеживаемых товаров. Если ввезенный товар является прослеживаемым, согласно Перечня от 01.07.2021 N 1108 «Об утверждении Положения о национальной системе прослеживаемости товаров», то код ТН ВЭД и РНПТ указываются в номенклатуре товара при его принятии к учету.

10. Как отразить декларацию на товары в 1С: Бухгалтерии предприятия ред. 3.0?

В этой части мы рассмотрим проведение ДТ в 1С: Бухгалтерии предприятия ред. 3.0.

По условиям нашего примера ООО «Василек» заключил контракт на поставку кукурузной жатки с поставщиком «Иностранный поставщик». Стоимость кукурузной жатки – 26 000,00 USD. Оформлением таможенных процедур для ООО «Василек» занимается таможенный представитель ИП Иванов И.И.

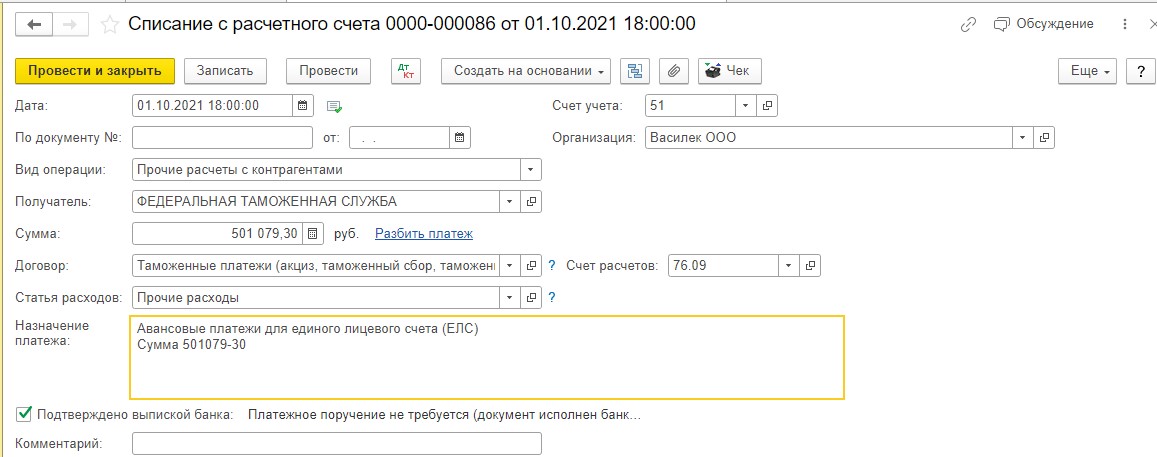

Перед тем, как таможенный орган даст разрешение на выпуск товаров, декларант, ООО «Василек», должен перечислить аванс в ФТС на сумму всех таможенных платежей. ИП Иванов И.И. присылает ООО «Василек» расчет, какую сумму нужно оплатить в таможню.

По условиям нашего примера, ООО «Василек» уплачивает аванс на общую сумму таможенных платежей 501 079, 30 на единый лицевой счет (ЕЛС) с указанием КБК 15311009000010000110 (с 01.01.2022 авансовые платежи по таможенным платежам нужно уплачивать с указанием КБК 15311009000011000110).

Данные ДТ 11111111/081021/2222222 от 08.10.2021:

Графа 12 «Общая таможенная стоимость» 1 894 420,40 рублей.

Общая таможенная стоимость исчисляется следующим образом:

Графа 22 «Валюта и общая сумма по счету» 26 000,00 USD х графа 23 «Курс валюты» на 08.10.2021 - 72,2854 + расходы на перевозку из графы 17 Декларации таможенной стоимости (при наличии) 15 000,00 рублей= 1 894 420,40 рублей.

Графа 47 «Исчисление платежей» ДТ:

Таможенный сбор (1010) – 8530,00 рублей

Таможенная пошлина (2010) - 1 894 420,40 х 5% = 94 721,02 рублей.

НДС (5010) – 397 828,28 рублей (1 894 420,40 + 94 721,02) х 20%

Акциза в нашем примере нет.

Итого: 501 079,30 рублей.

Дата выпуска товара с таможни – 08.10.2021.

01.10.2021 ООО «Василек» уплачивает аванс на общую сумму таможенных платежей (акциз, таможенный сбор, таможенную пошлину, НДС):

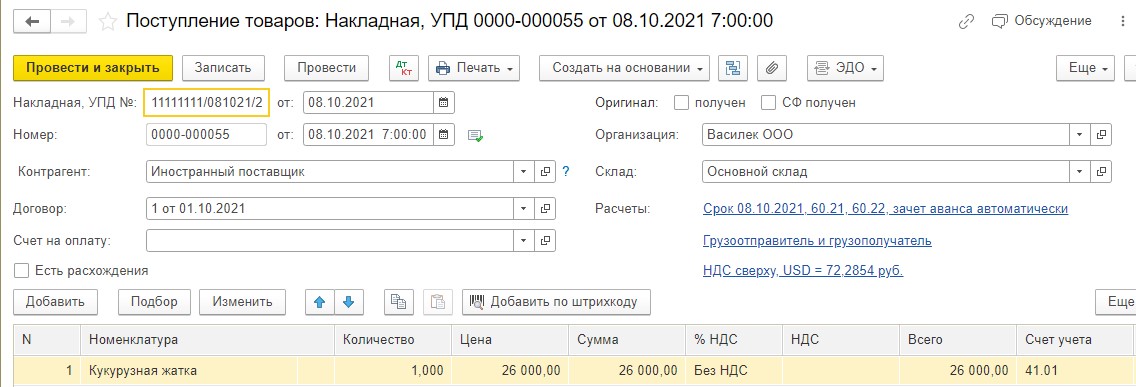

08.10.2021 ООО «Василек» проводит поступление в учете кукурузной жатки по данным ДТ. Для упрощения предположим, что аванса поставщику не было. Номер документа поступления будет равен номеру ДТ 11111111/081021/2222222, а дата документа будет равна дате выпуска товара с таможни, 08.10.2021:

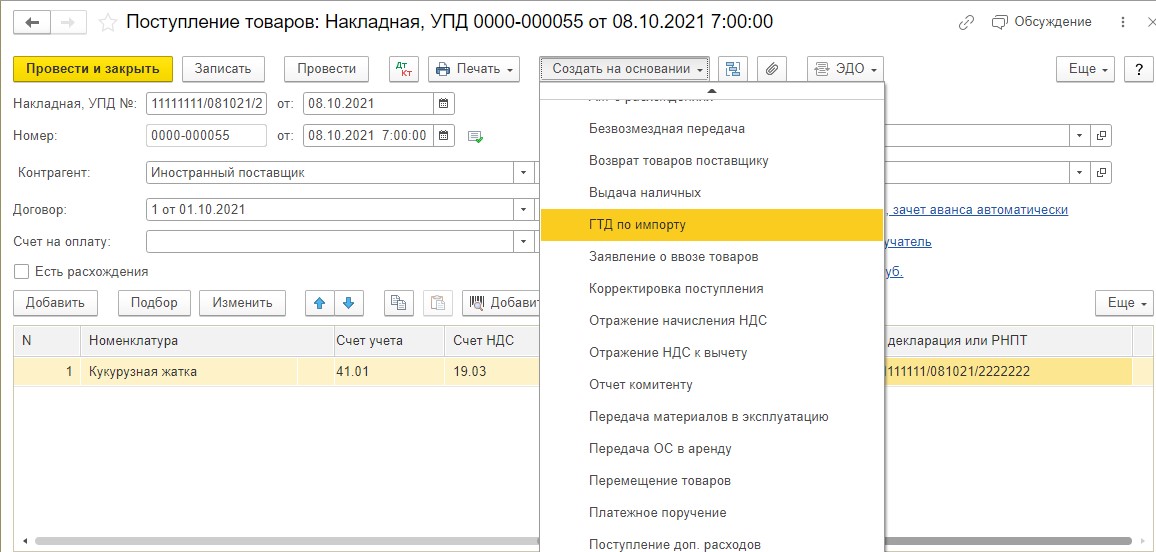

Далее, на основании документа поступления вводим документ «ГТД по импорту», в котором отражаем таможенный сбор, таможенную стоимость, таможенную пошлину и НДС 20%.

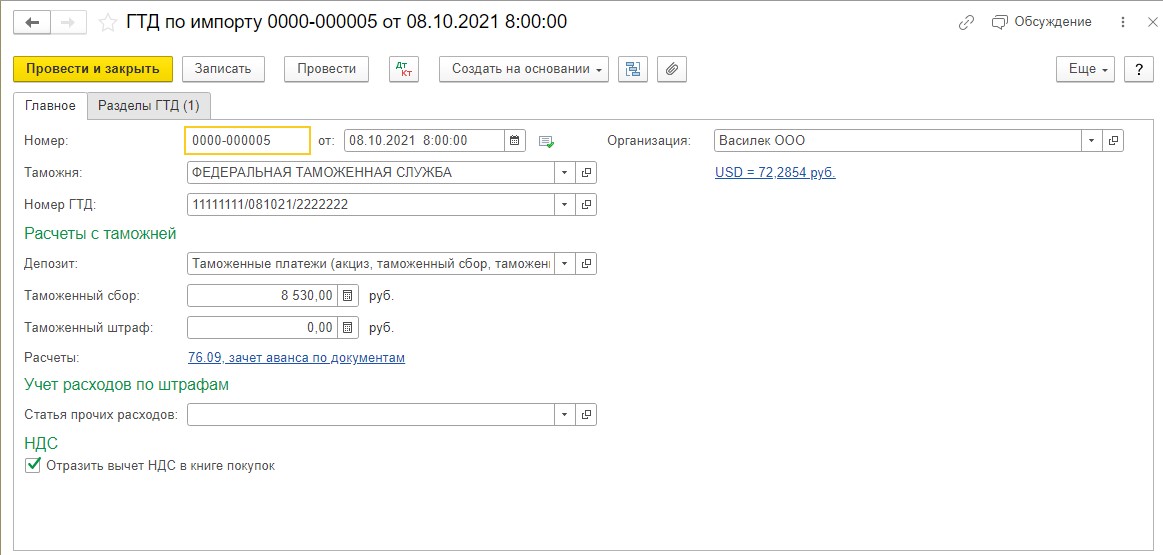

В поле, где нужно указать номер ГТД, указываем номер ДТ 11111111/081021/2222222, а дата будет равна дате выпуска товара с таможни, т.е. 08.10.2021:

В разделе «Главное» в поле «Таможенный сбор» указываем данные из ДТ 8530,00 рублей:

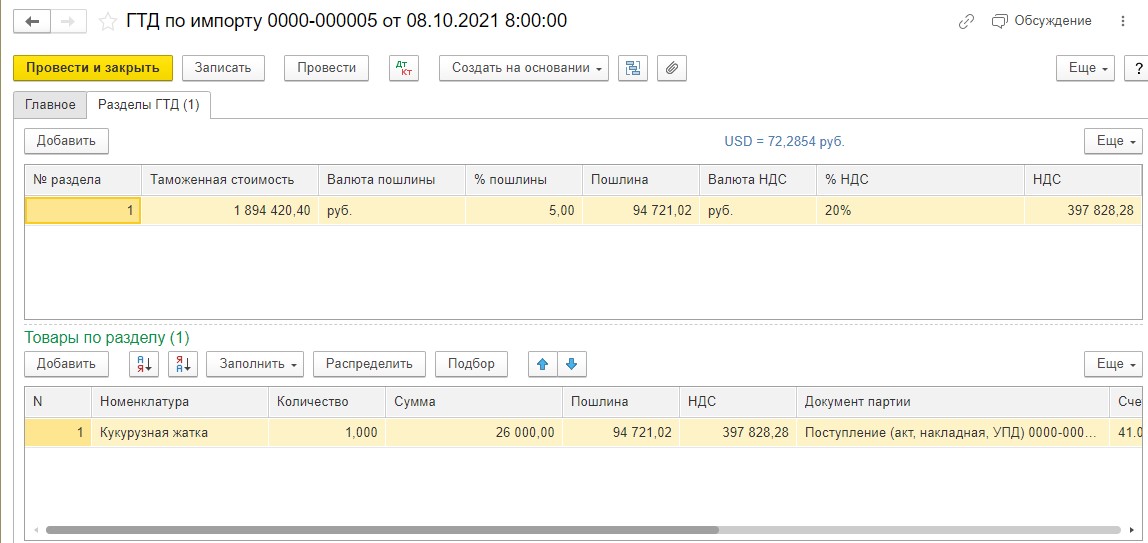

В графе «Разделы ГТД» заполняем поля:

Таможенная стоимость (данные из ДТ) - 1 894 420,40 рублей;

Таможенная пошлина 5% (данные из ДТ) - 94 721,02 рублей;

НДС 20% (данные из ДТ) - 397 828,28 рублей:

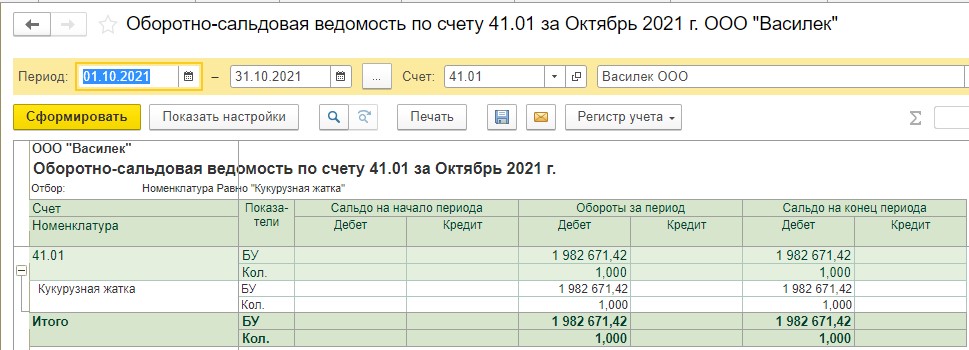

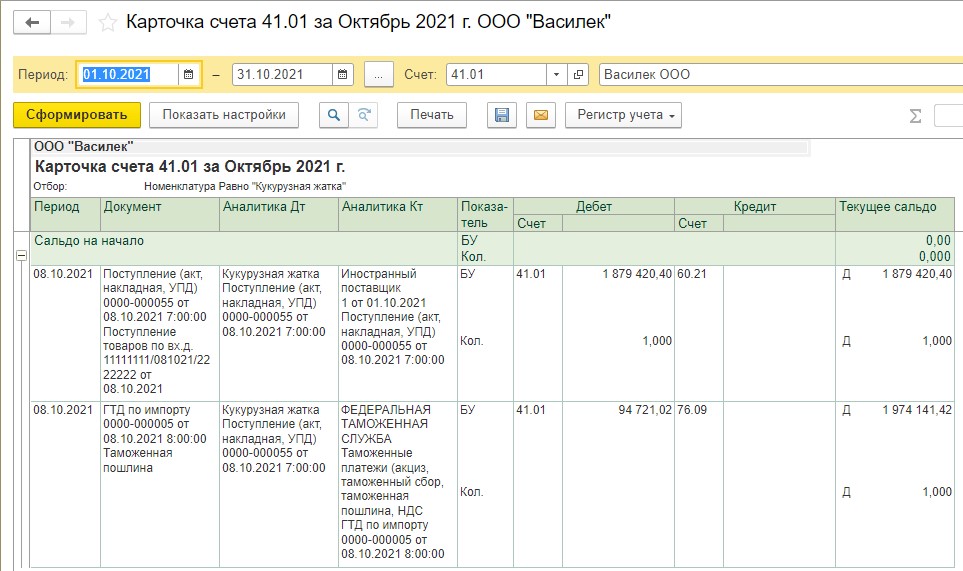

Сформируем ОСВ по счету 41.01 по номенклатуре «Кукурузная жатка»:

По ОСВ мы видим, что себестоимость кукурузной жатки сформирована не только из ее стоимости по договору, но и таможенного сбора и таможенной пошлины. НДС у нас не входит в себестоимость товара, а принимается к вычету на основании введенной декларации на товары.

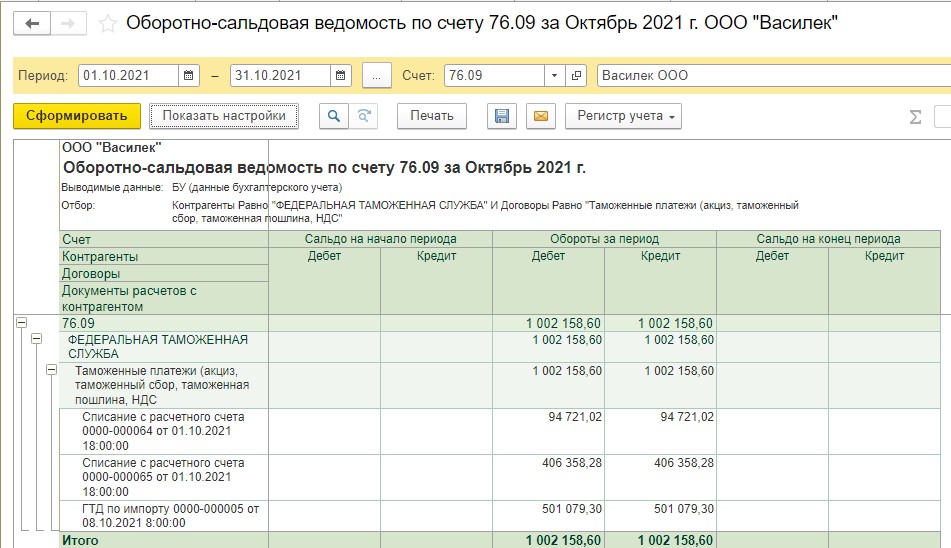

Сформируем ОСВ по счету 76.09 для проверки взаиморасчетов по контрагенту ФЕДЕРАЛЬНАЯ ТАМОЖЕННАЯ СЛУЖБА:

Как мы видим, при проведении ДТ все расчеты закрылись.

Сверить взаиморасчеты с ФТС можно по документам «Акт выверки расходования денежных средств, внесенных в качестве авансовых платежей» и «Отчет о расходовании денежных средств, внесенных в качестве авансовых платежей», а также на сайте ФТС России в личном кабинете налогоплательщика.

Автор статьи: Светлана Дубовик

Понравилась статья? Подпишитесь на рассылку новых материалов

01.10.2021 ООО «Василек» уплачивает аванс на общую сумму таможенных платежей (акциз, таможенный сбор, таможенную пошлину, НДС):

Комментарии

Также нужно внести валюту в справочник