Договор лизинга и изменение ставки НДС до 20% - как отразить в учете?

- Опубликовано 05.02.2019 00:20

- Автор: Administrator

- Просмотров: 15064

Норма Федерального Закона от 03.08.2018г. №303-ФЗ не ставит размер применяемой ставки НДС в зависимость от даты подписания договора. Следовательно, при отгрузке товаров (работ, услуг) с 01.01.2019г. продавец обязан начислить НДС 20%. Необходимо ли заключение дополнительных соглашений к действующим договорам лизинга?

- Если Правилами лизинга автотранспортных средств и Договором лизинга предусмотрено условие, предоставляющее продавцу (лизингодателю) право в одностороннем порядке увеличить цену в случае законодательного изменения налоговых ставок НДС, то сторонами фиксируются новые условия Договора;

- Если в Договоре лизинга установлена цена товара (работы, услуги) без НДС и прямо указано словами «кроме того НДС», то лизингодатель имеет право начислить НДС в 2019 г. без согласования по ставке 20% вместо 18% (2018г.)

В остальных случаях у продавца (в данном случае, лизингодателя) нет основания автоматически увеличивать цену договора. Риски в спорных ситуациях, как правило, перекладываются на продавца (Определение Верховного суда от 23.04.2018г. по делу №А32-4803/2015).

На практике, в большинстве лизинговых компаний Правила и Договоры лизинга содержат пункт об увеличении лизинговых платежей в связи с законодательным изменением налоговых ставок, связанных с предметом лизинга.

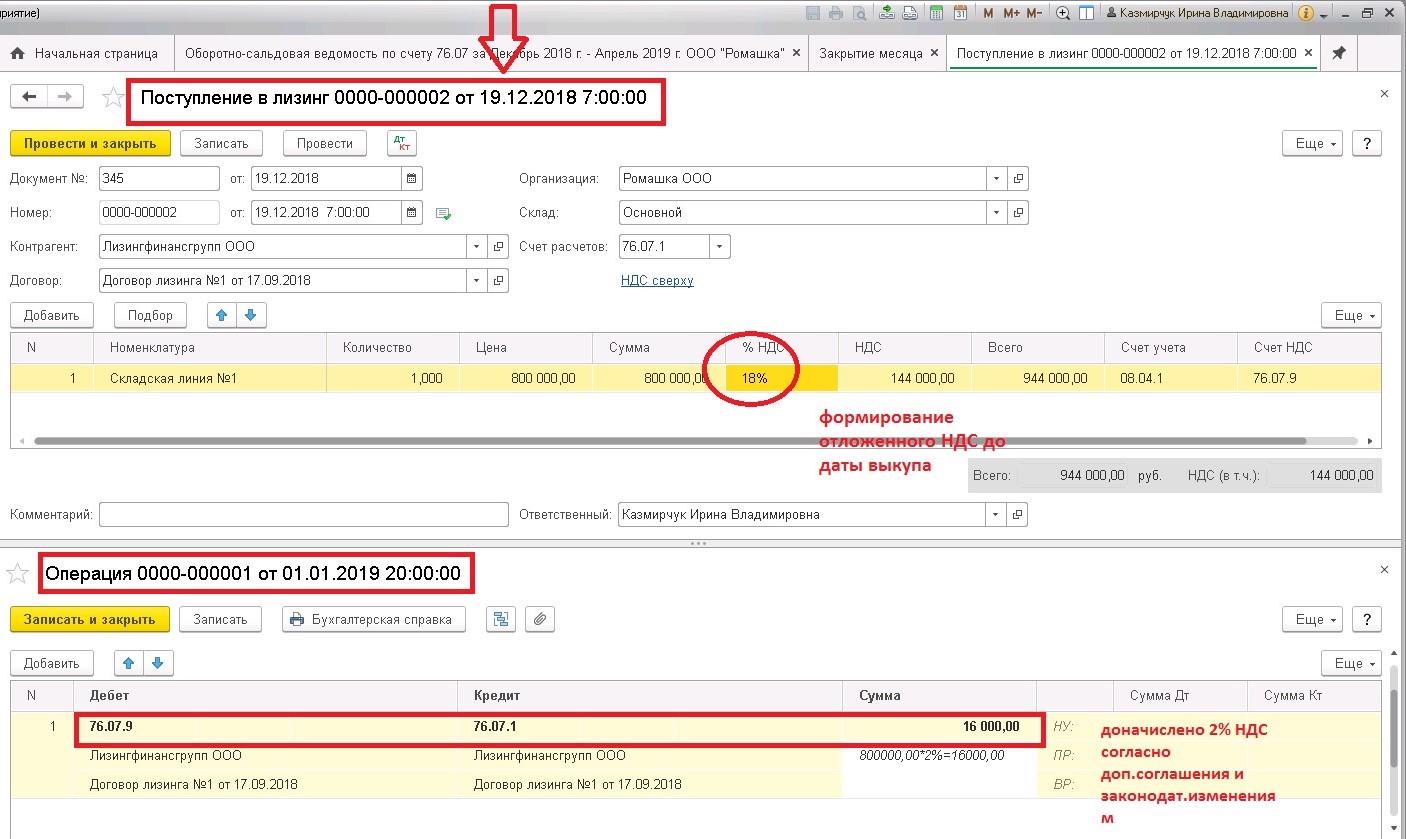

Как отразить в 1С 2%-ное увеличение НДС по лизинговым договорам, заключенным до 2019 года?

Для целей бухгалтерского учета первоначальная стоимость предмета лизинга – это сумма всех платежей по договору лизинга, включая выкупную стоимость (если такой выкуп предполагается по условиям договора).

При подписании с лизингодателем дополнительного соглашения об изменении графика платежей, в случае если предмет лизинга числится на балансе у лизингополучателя, с 01.01.2019 г. увеличивается сумма обязательств перед лизингодателем в части, касающейся НДС.

В программе 1С: Бухгалтерия предприятия 8 редакции 3.0 при этом необходимо сформировать на сумму увеличения проводку:

Дт 76.07.9 Кт 76.07.1

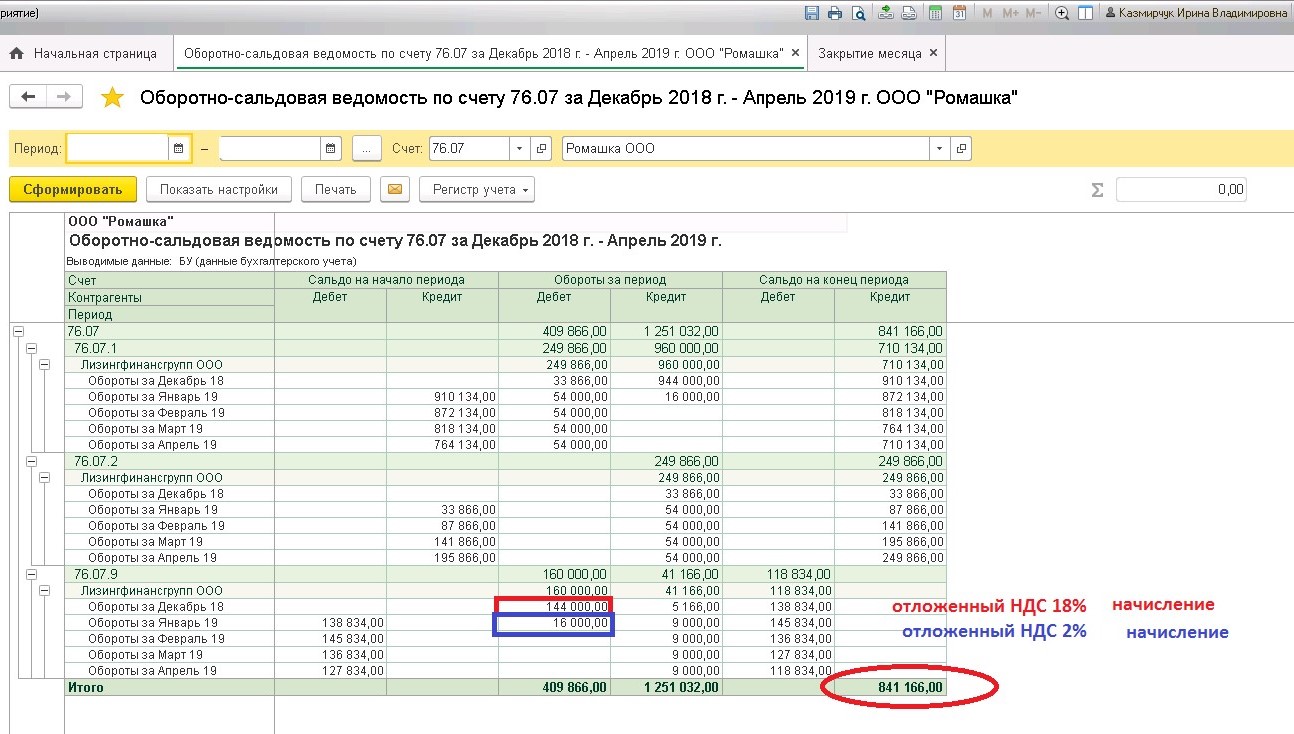

Наглядно обороты по счетам 76.07 можно проанализировать с помощью оборотно-сальдовой ведомости с детализацией по месяцам.

Начисление и оплата ежемесячных арендных платежей производится по фактически существующей в текущем периоде ставке НДС (в 2018 г. – 18 %; в 2019 г. – 20%).

Если лизингополучатель доплачивает 2% НДС по выкупной стоимости, лизингодатель выставляет корректировочный счет-фактуру на аванс ( Разъяснения переходного периода: Письмо ФНС России СД-4-3/20667@ от 23.10.2018г.). О том, как сформировать такой документ, мы рассказывали в видеоуроке Новый вид счета-фактуры в 1С - ВИДЕО

Автор статьи: Ирина Казмирчук

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии