Групповой перенос вычета НДС на следующие отчётные периоды в 1С: Бухгалтерии предприятия, ред. 3.0

- Опубликовано 19.10.2022 09:05

- Автор: Administrator

- Просмотров: 60074

Время быстротечно, времена года стремительно сменяют друг друга, и вот опять подходит пора нового отчётного периода, а значит и срок подачи декларации по НДС. Сегодня поговорим о переносе вычета по НДС. Если вам необходимо перенести вычет буквально в одном документе, то воспользуйтесь нашим видеоуроком. А в данной публикации мы раскроем секрет и расскажем о лайфхаке, позволяющем быстро и одновременно в большом количестве счетов-фактур полученных снять галочку «Отразить вычет НДС в книге покупок датой получения». Это позволит не заходить в каждый документ, а значит сэкономит вам время для подготовки отчетности.

Кто из вас уже сталкивался с переносом вычета по НДС на последующие кварталы, тот сразу, несомненно, поймёт о каком нюансе идёт речь.

Но сначала напомним причины почему такое действие может потребоваться.

Ведь известный факт, что сумма налога на добавленную стоимость, которую предстоит перечислить в бюджет зависит от вычетов, а если они превышают исходящий НДС, то образуется НДС к возмещению, и тогда уже бюджет должен организации, а не наоборот.

И конечно, в целях получения экономии многие организации намерены сразу заявить все вычеты по НДС к возмещению.

Тем не менее, ситуации, когда организации решают не использовать вычет по НДС сразу, а позднее, не так уж редки, если для этого имеется возможность в другом периоде, где будет сумма налога к уплате.

Причин этому несколько и всех могут быть разные мотивы.

Часто организации просто не хотят заявлять НДС к возмещению, опасаясь налоговых инспекторов и последующей проверки, поэтому предпочитают показать в декларации НДС определенную сумму налога уплате и перенести налоговый вычет на следующий период. Ведь не секрет, что такие ситуации вызывают пристальное внимание налоговых органов, и проверка такой декларации будет идти очень тщательно. Возможно, будут задавать вопросы, могут затребовать документы или пояснения, вызвать руководителя на комиссию и затребовать уменьшить долю вычетов. Если же в учёте порядок и первичные документы оформлены надлежащим образом, нет сомнительных сделок, то проверка пройдет успешно и по итогу произойдёт возмещение НДС, что бывает довольно часто.

Однако, организации поступают так, не только опасаясь налоговых инспекторов, но и по причине, что иногда гораздо целесообразнее перенести часть вычетов на потом, чем получить возмещение сейчас, а позже заплатить большие суммы НДС.

Например, сумма налога к вычету образовалась разово, если организацией приобретаются дорогостоящие основные средства, или если в одном из кварталов прошла закупка большого количество запасов для перепродажи, а в следующем квартале покупок не предстоит и вероятнее всего будет НДС к уплате.

Поступая таким образом, налогоплательщик избежит дополнительных затрат времени, связанных с проведением полноценной камеральной проверки, в ходе которой проверяется правомерность возмещения НДС.

Еще одна причина заключается в том, что существует и определенная доля безопасных вычетов, о которой мы рассказывали ранее. Разъяснения ФНС России ориентируют инспекторов обращать особое внимание на тех плательщиков, у которых доля вычетов НДС от суммы исчисленного налога превышает 89 процентов. В связи с этим многие организации стараются соблюдать установленные лимиты и переносить вычеты НДС на более поздний налоговый период.

В законодательстве нет запрета на перенос вычетов.

Чтобы организация имела право применить вычет по НДС в последующих кварталах, должны выполняться определённые условия:

√ иметь оригинал надлежащим образом оформленного счёта-фактуры от поставщика, в котором отсутствуют ошибки, препятствующие получению вычета, в частности это случаи, когда невозможно идентифицировать продавца или покупателя, например, ИНН не указан или не соответствует названию, нельзя определить стоимость товаров - не указана валюта или ее код, стоимость не соответствует данным о цене и количестве; неправильные ставка или сумма НДС);

√ товары (работы, услуги) должны быть отражены в бухгалтерском учёте предприятия;

√ приобретенные товары (работы, услуги) предназначены для использования в операциях, облагаемых НДС;

√ срок от даты счёта-фактуры не более 3 лет.

Такие требования распространяются на все виды вычетов, только если иное не определено в НК РФ.

О нюансах переноса вычета НДС по основным средствам мы рассказывали в отдельной публикации.

Правило о трёхлетнем сроке не применимо к НДС с представительских и командировочных расходов, НДС, уплаченному в случае возврата товаров/ отказа от них, а также к НДС по предоплате.

Если такие вычеты вовремя не заявлены, то воспользоваться ими можно только подав уточненную декларацию за тот период, в котором возникло право на такой вычет.

А теперь от теоретической части перейдем к разбору данного материала на практическом примере в программе 1С: Бухгалтерия предприятия, ред. 3.0.

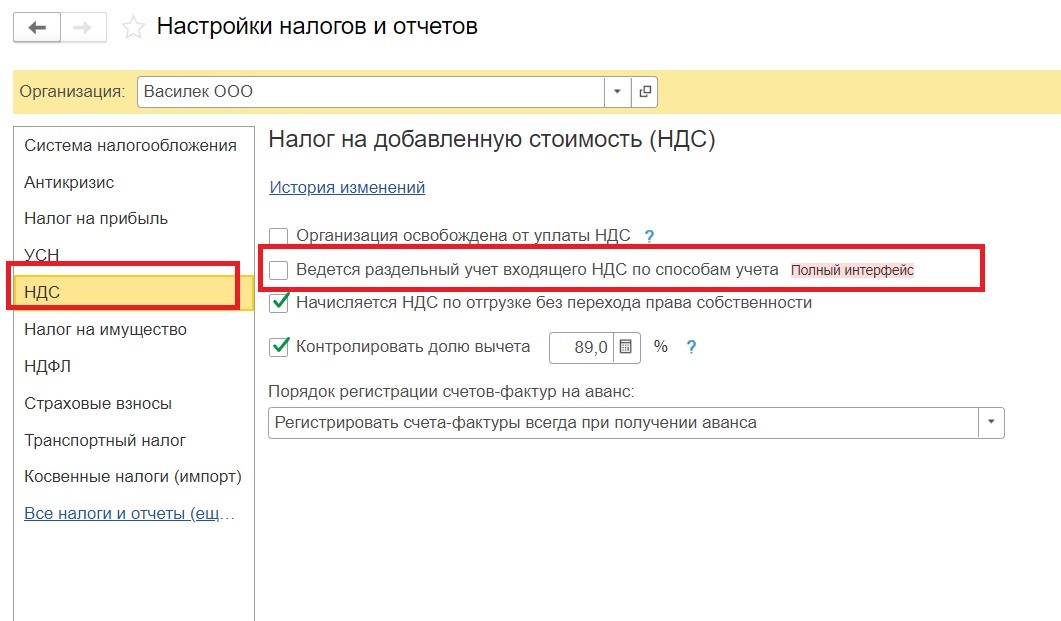

Важный момент: рассматриваемая ситуация неприменима, если в вашей организации ведётся раздельный учет НДС, и в настройках налогов и отчетов проставлен соответствующий флажок.

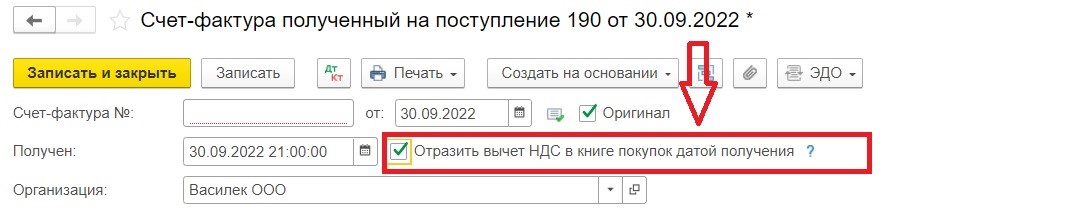

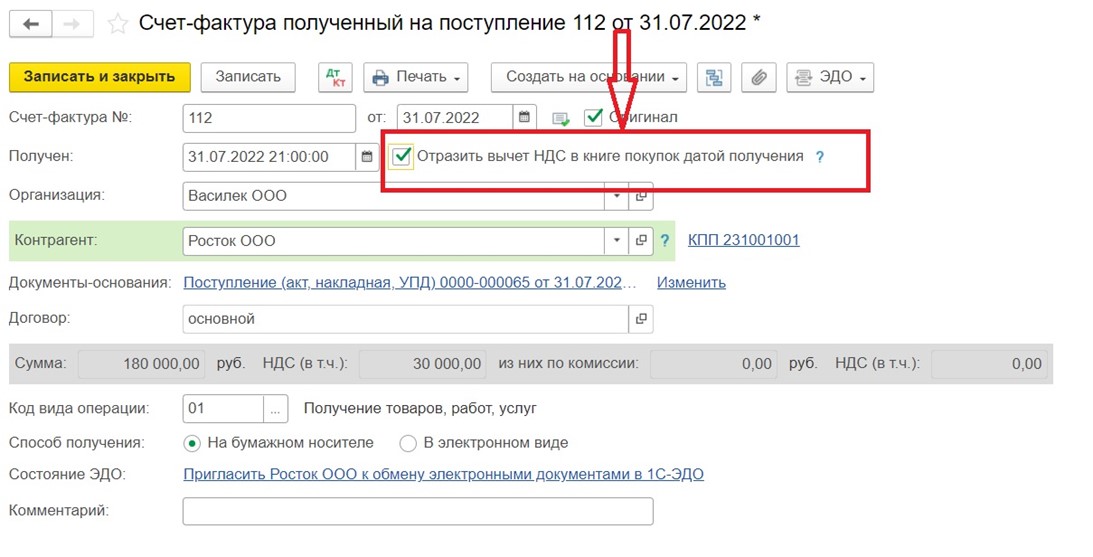

Итак, по общим правилам, чтобы перенести вычет на следующий квартал в программе 1С: Бухгалтерия предприятия, ред. 3.0. достаточно лишь отложить счёт-фактуру и позже зарегистрировать в книге покупок того квартала, в котором вы хотите применить вычет. До этого момента по отложенному документу не отражается сумма НДС в регистрах учёта и в декларации.

В целом все просто, но сложность в данном случае может возникнуть, когда количество счетов-фактур, по которым следует перенести вычет, значительное, и получается, что механизм переноса вычетов по НДС становится трудоёмким. Чтобы упростить задачу на поверхности лежит несколько вариантов решения:

При разнесении документов «Поступление (акты, накладные, УПД)» в момент регистрации каждого счета-фактуры полученного изначально не проставлять галочку.

Но на практике это, как правило, сложно осуществимо, ведь из-за большого объема обрабатываемой информации данный факт можно попросту упустить, а ведь при проведении документа поступления, флажок устанавливается автоматически. И если в работе задействовано несколько сотрудников, то получается необходимо проконтролировать каждого из них, что тоже затруднительно.

Вот и выходит, что остается способ отжатия флажка «вручную»: в этом случае приходится последовательно заходить в каждый документ «Счет-фактура полученный», по которому будет переноситься вычет, и убирать галочку. Когда таких документов несколько проблем нет, а вот при большом объеме – это согласитесь долго и кропотливо.

Но есть решение! Давайте же рассмотрим на примере, как оказывается просто и легко это осуществить в программе 1С.

ООО «Василёк» является плательщиком НДС, раздельный учёт не осуществляет, в связи с отсутствием операций, необлагаемых НДС. Чтобы проанализировать ситуацию с НДС по итогам 3 квартала 2022 года в организации воспользуемся документом «Анализ учёта по НДС», из которого видно, что в данный момент образовался НДС к возмещению.

Сформировав оборотно-сальдовую ведомость по счёту 19, можно увидеть, что весь НДС по документам, относящимся к 3 кварталу принят к вычету.

Принято решение налог не возмещать, а вычеты по НДС перенести.

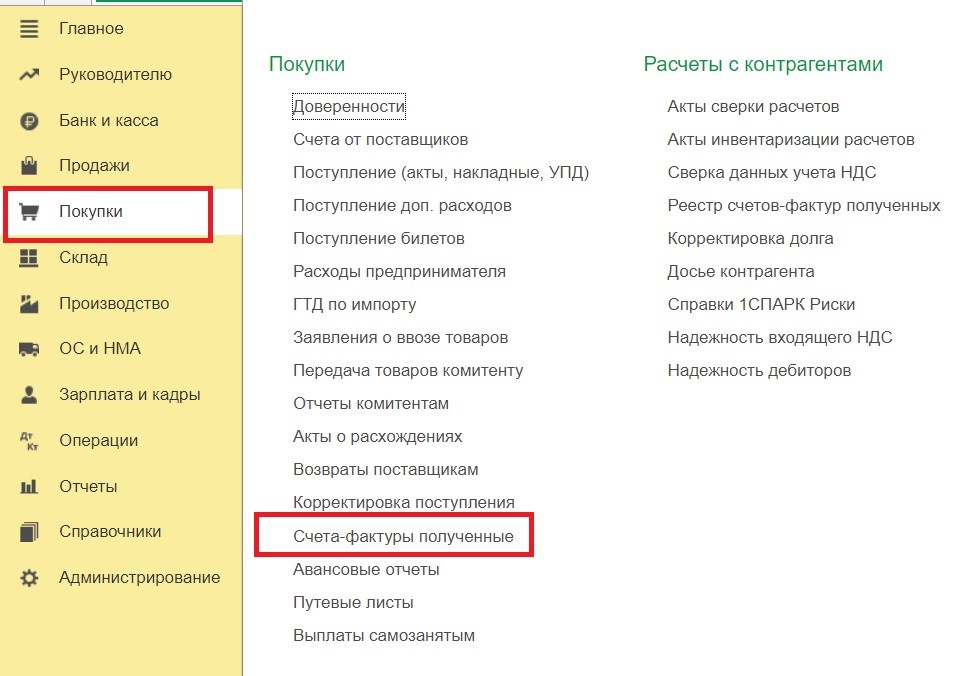

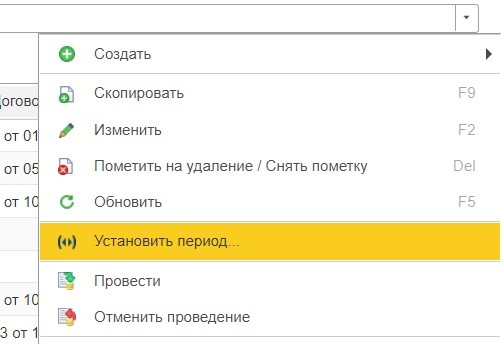

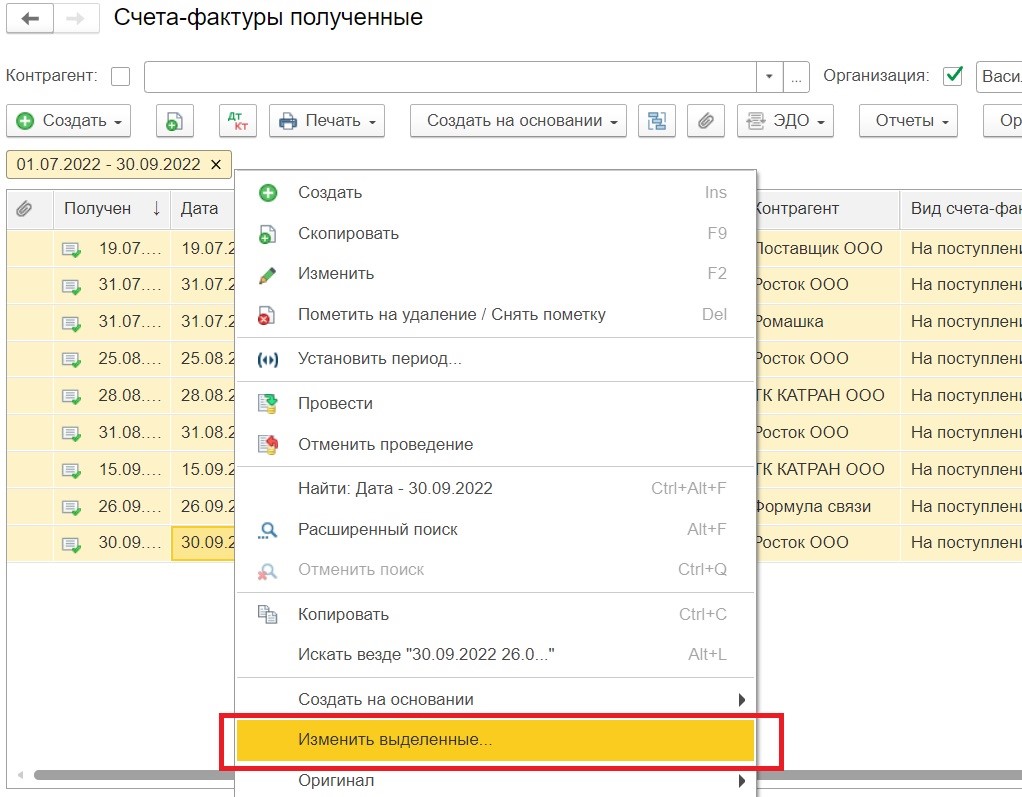

В разделе меню «Покупки» выберем пункт «Счета-фактуры полученные».

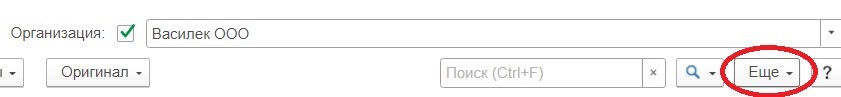

Для удобства по кнопке «Еще» установим период – 3 квартал 2022 г.

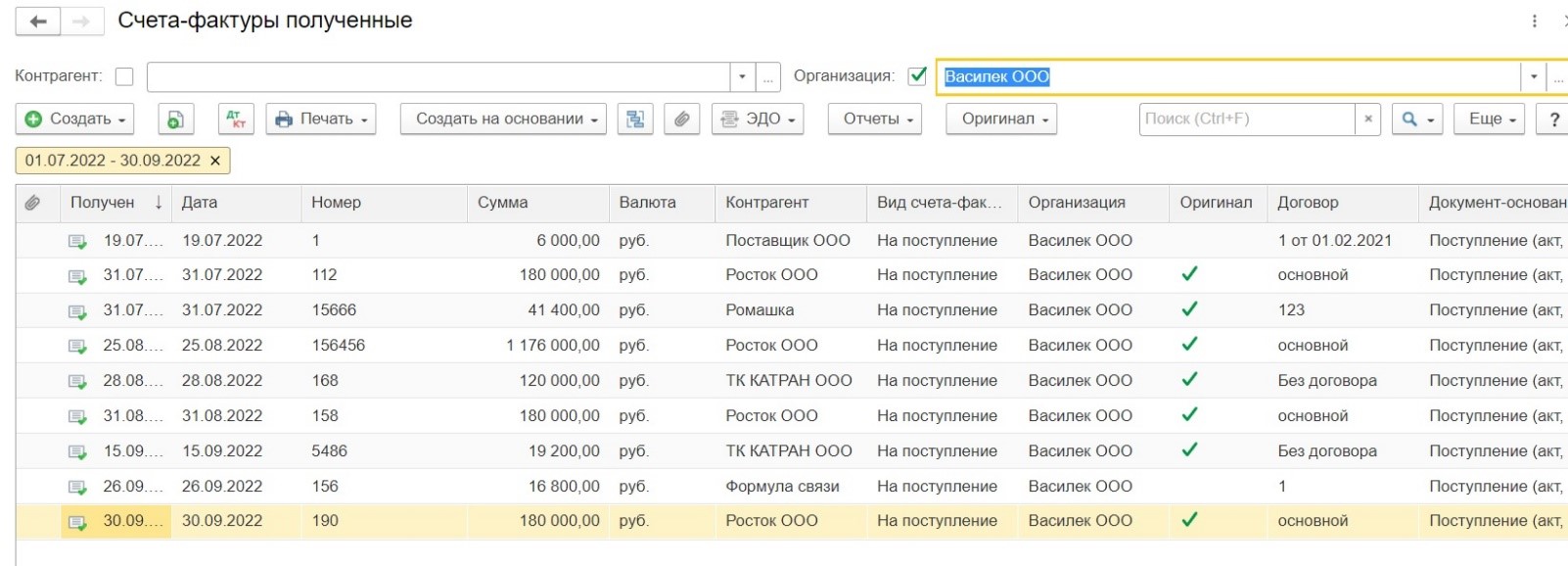

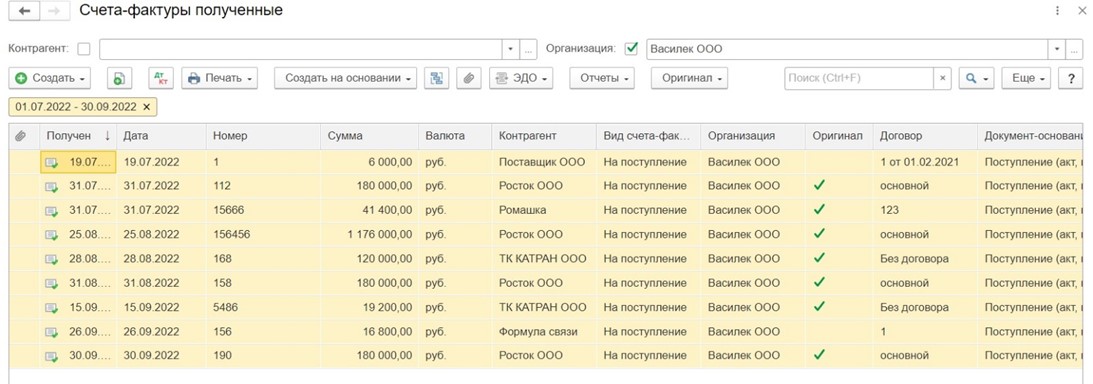

Для группового снятия в счетах-фактурах флага о принятии к вычету, выделим в списке документы, у которых предстоит изменить значение, для этого нажмите и удерживайте на клавиатуре клавишу «Shift», если документы находятся в одном диапазоне, либо «Ctrl», когда предстоит выбор отдельных документов, и последовательно отмечайте мышью нужные счета-фактуры. Выделенные документы станут подсвечены другим цветом.

Далее правой кнопкой мыши следует открыть контекстное меню, выбрать пункт «Изменить выделенные».

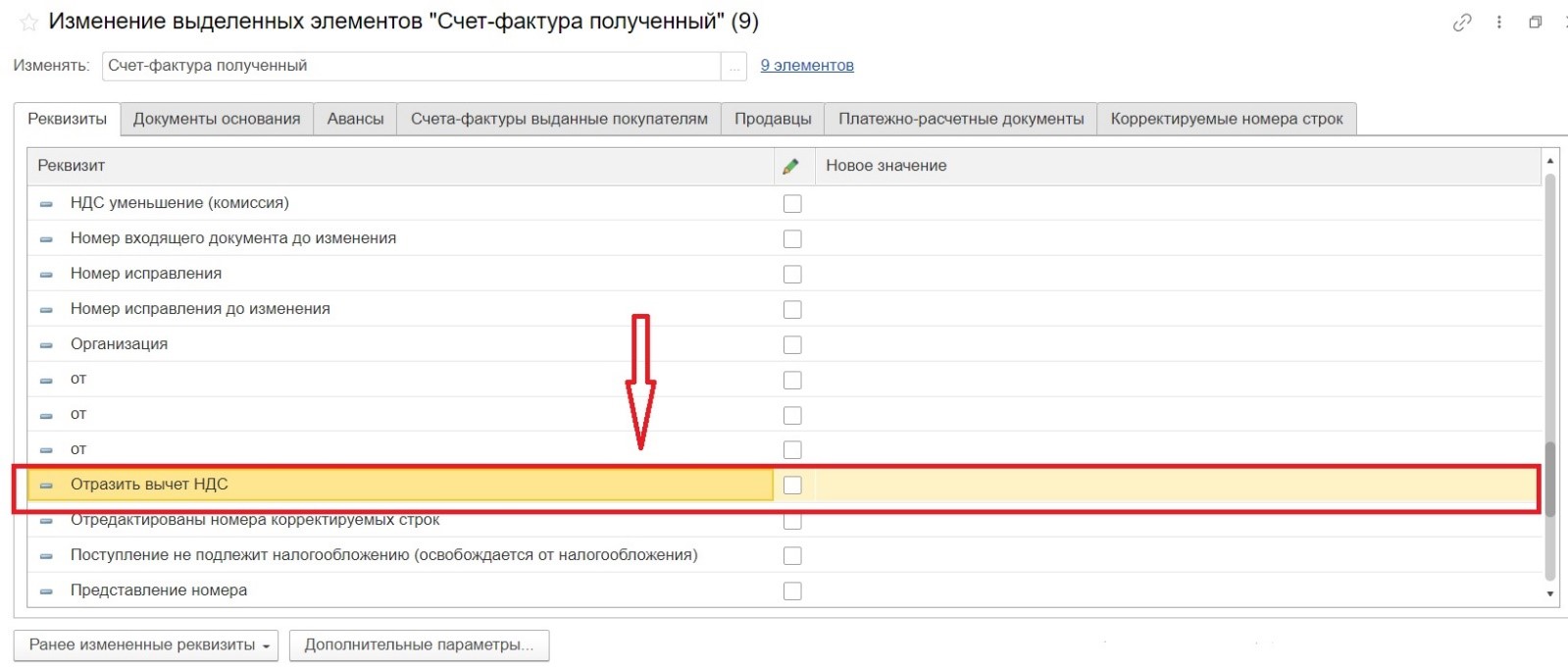

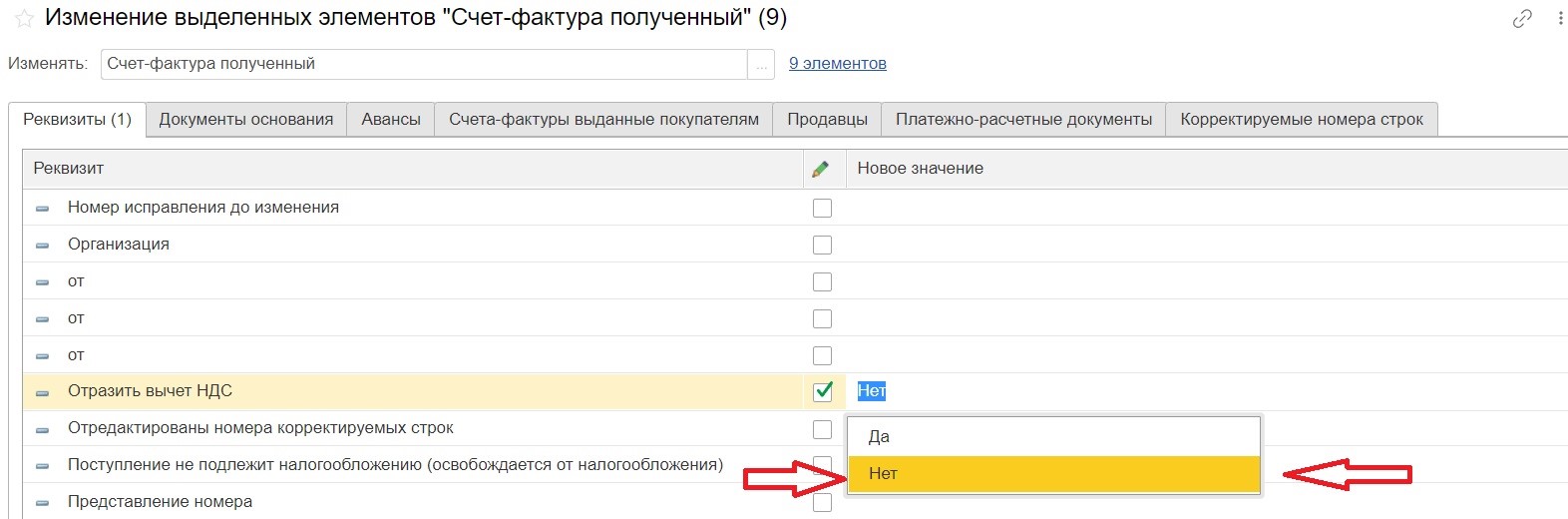

В открывшемся окне «Изменение выделенных элементов «Счёт-фактура полученный»» на закладке «Реквизиты» найдем строку «Отразить вычет НДС».

В графе «Новое значение» выберем «Нет» и после этого нажмём кнопку «Изменить реквизиты»

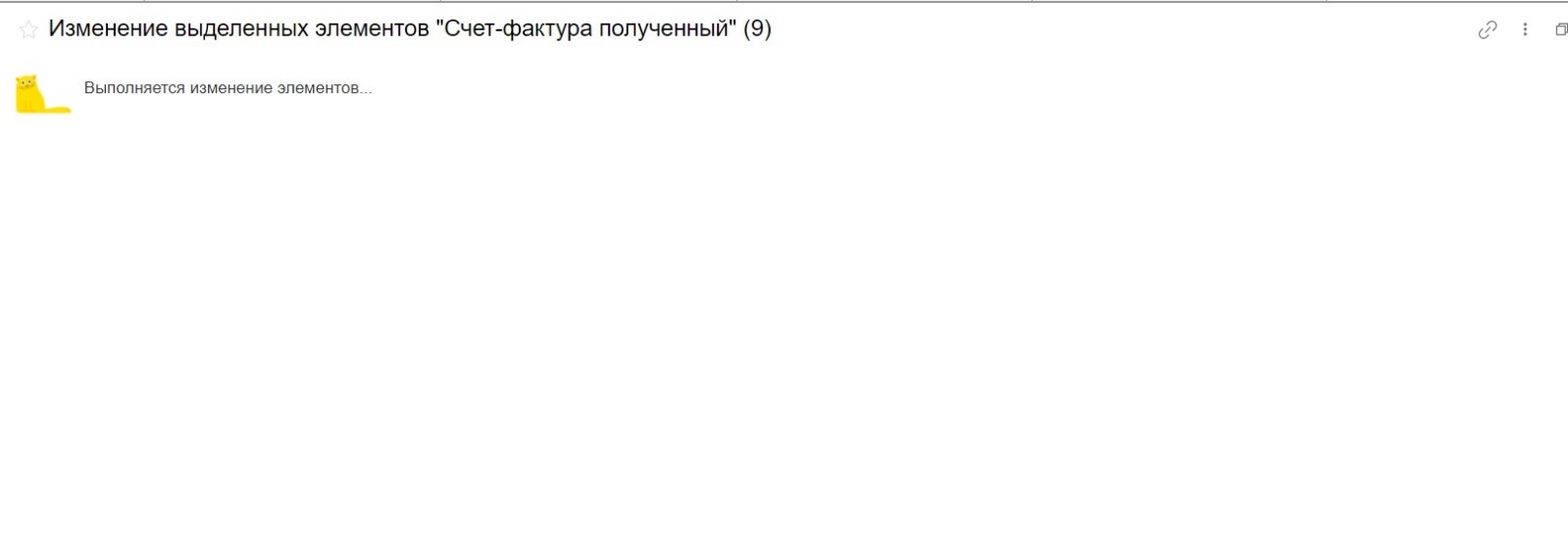

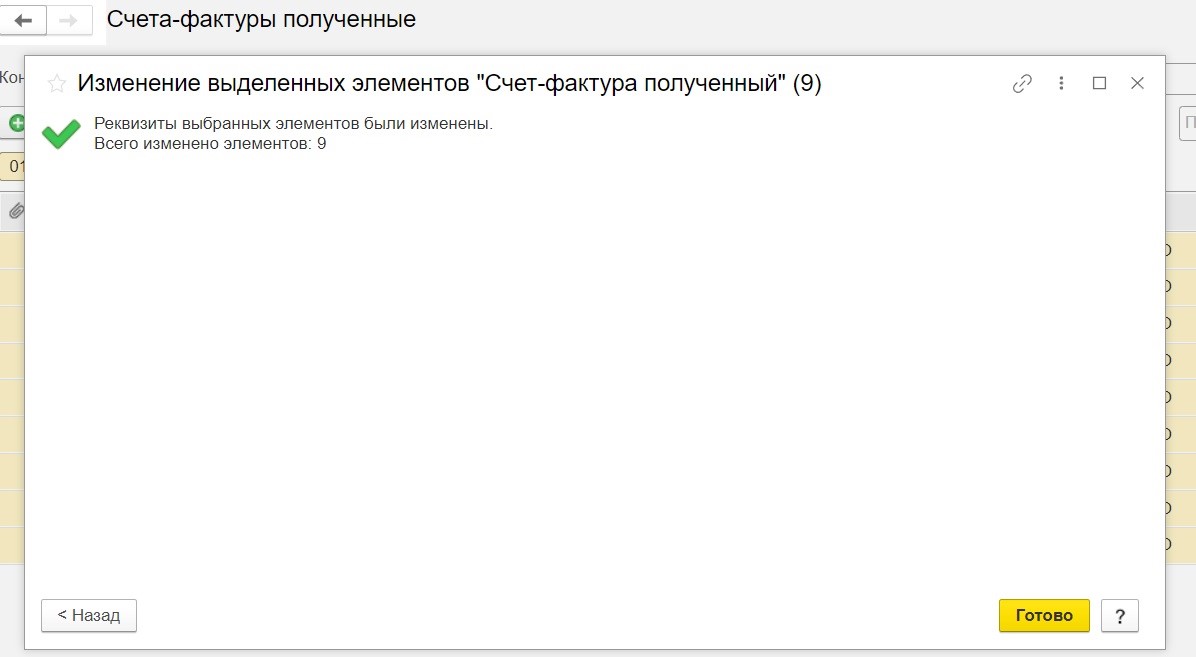

На экране будет отражена информации о выполнении изменения элементов.

По готовности появится сообщение о том, что в выделенных документов изменены реквизиты и сколько всего изменено элементов.

Завершаем операцию кнопкой «Готово».

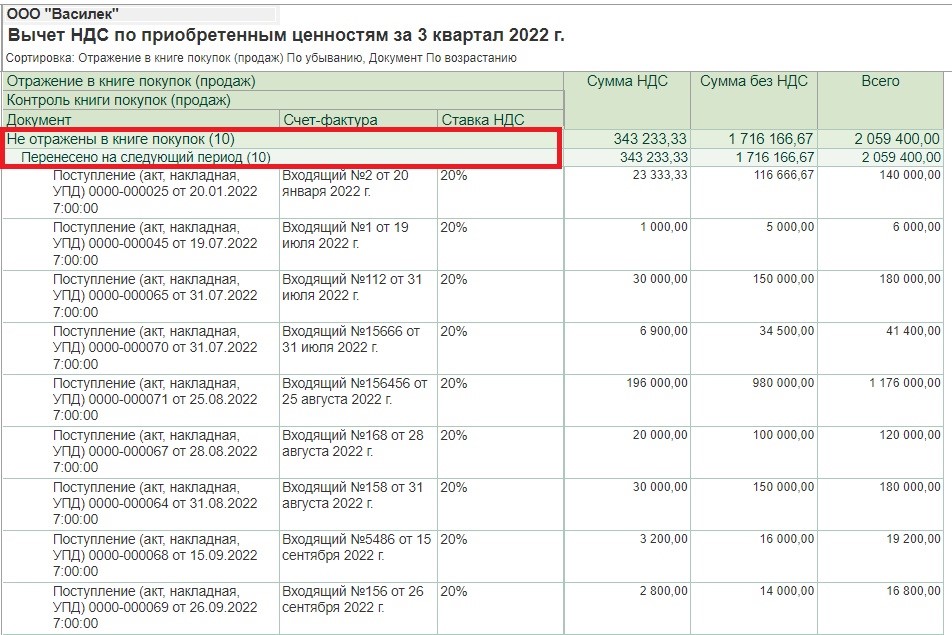

Сформируем заново «Анализ учёта по НДС».

Можем убедиться, что вычеты за 3 кв. 2022 г. теперь отсутствуют и перенесены на следующий период.

Тот же результат отобразился и в оборотно-сальдовой ведомости по счёту 19.

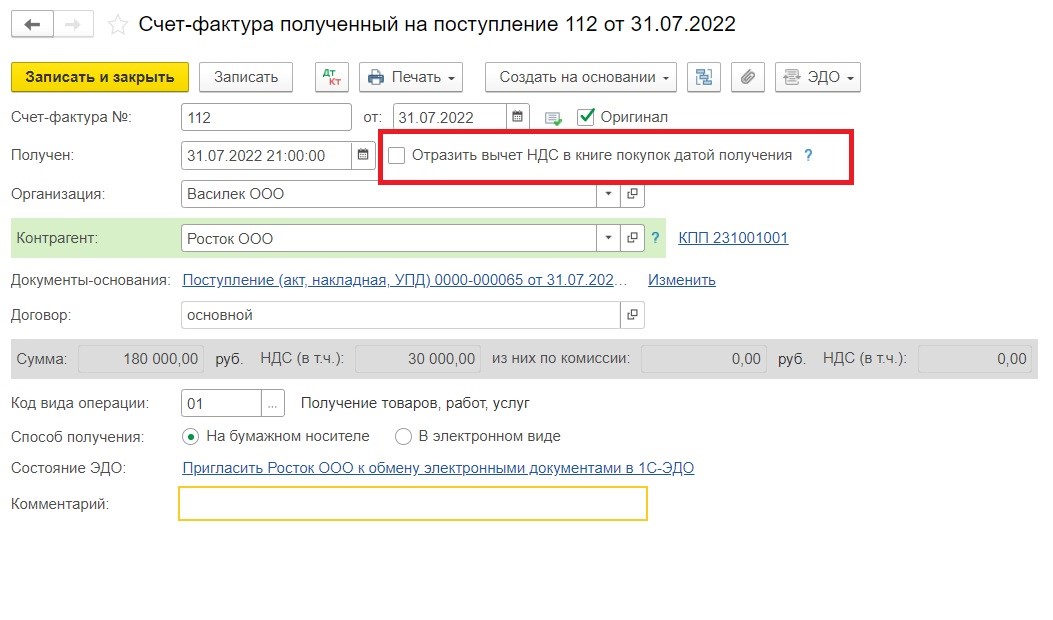

Также откроем любой из документов, в которых мы меняли значение реквизитов. Видим, что флажок не установлен.

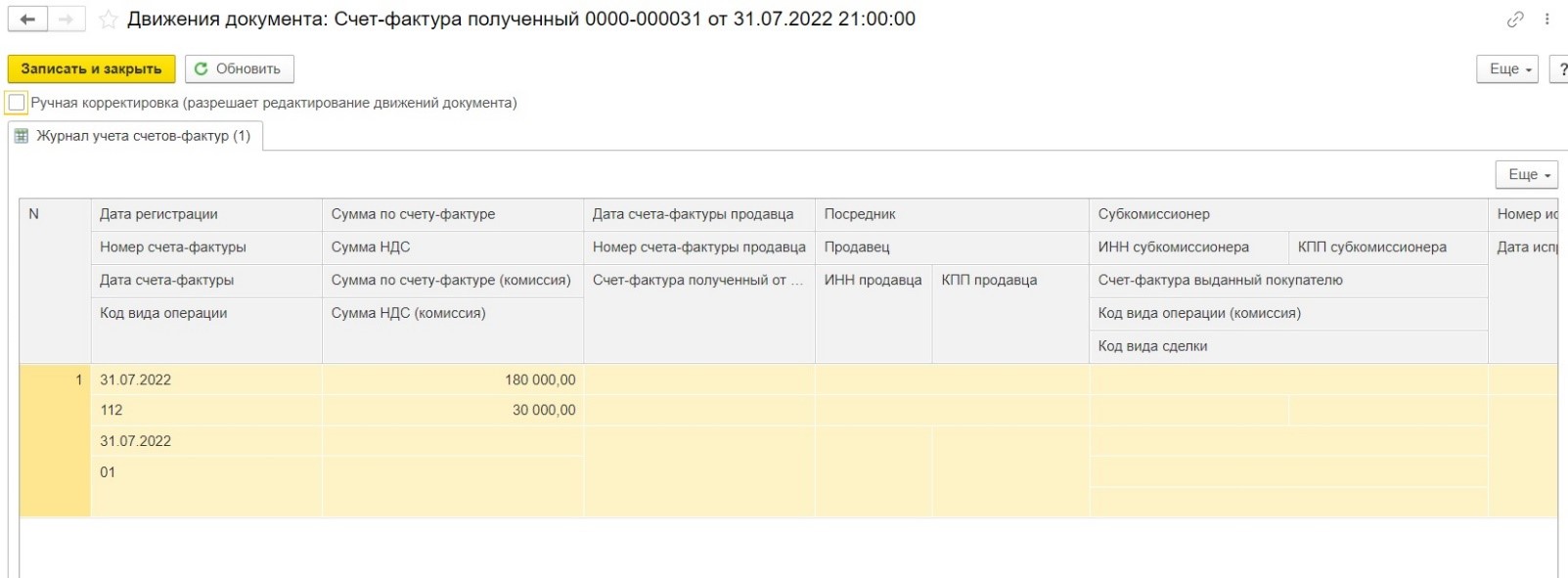

А это значит, что документ не формирует проводок и записей в регистрах по НДС.

Кстати, данный метод работает аналогично и в обратном направлении – если потребуется в квартале одновременно вернуть к вычету несколько счетов-фактур, необходимо только поменять значение на «Да».

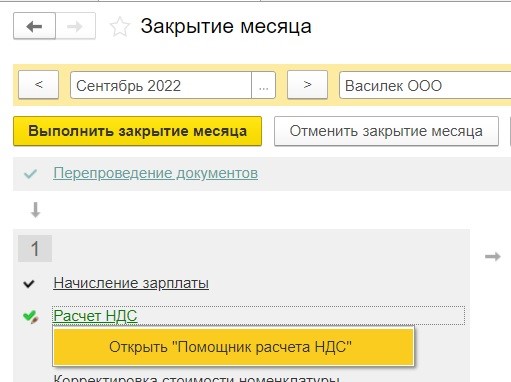

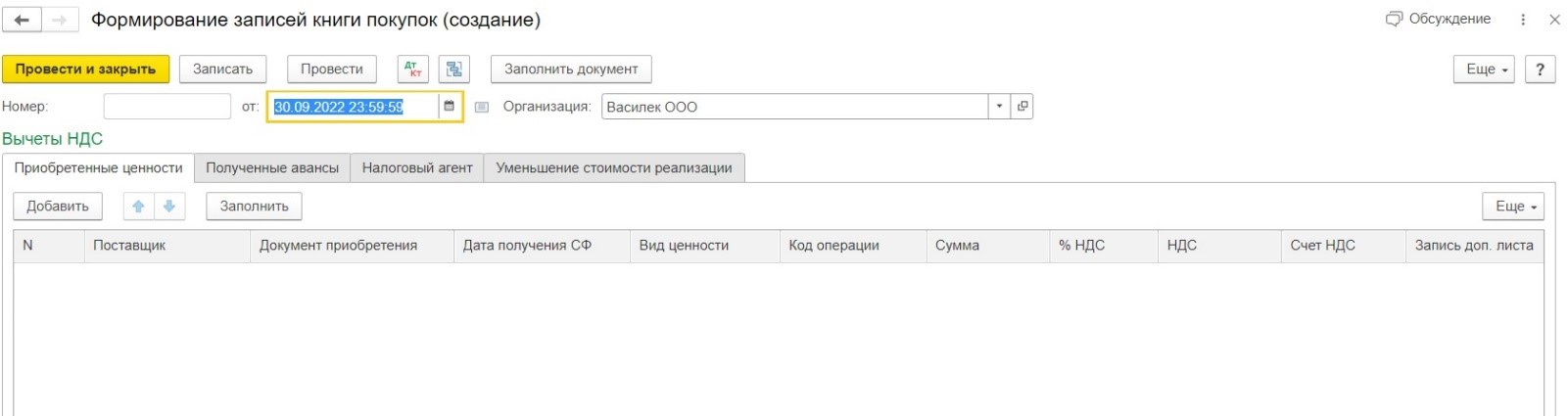

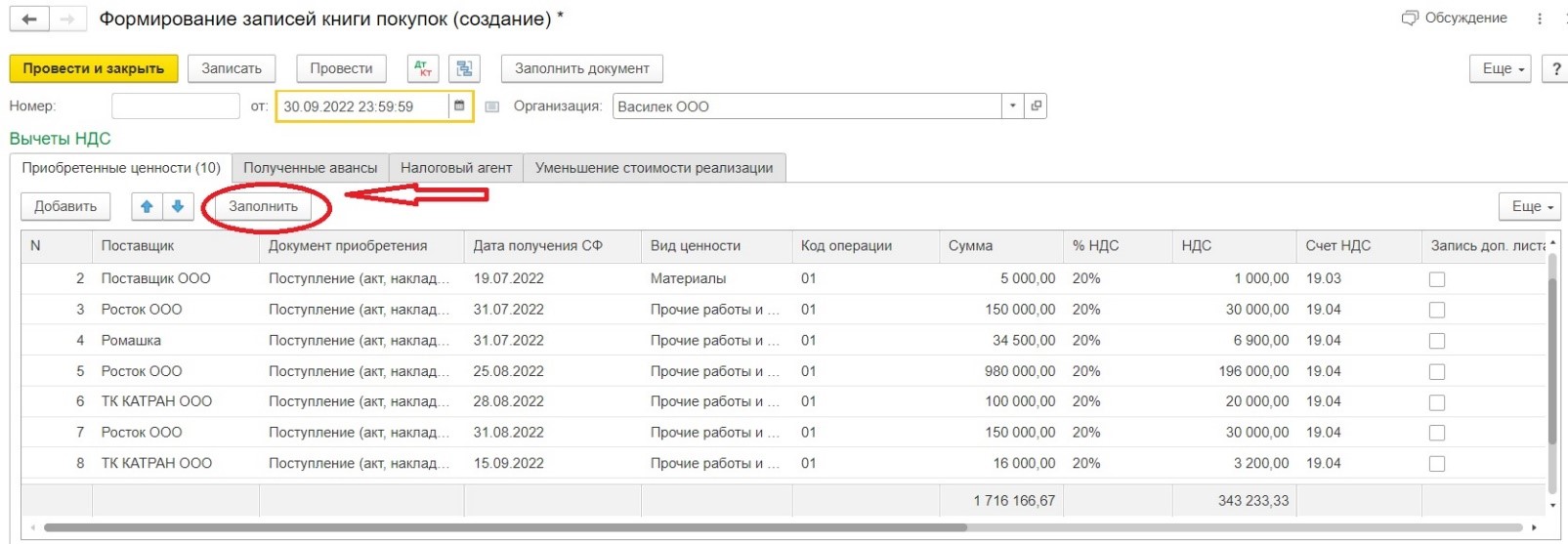

Далее важно быть предельно внимательным при формировании записей книги покупок за 3 квартал 2022 г. через «Помощник расчёта НДС». Так как нажатие кнопки «Заполнить» добавит в раздел «Приобретенные ценности» все подлежащие вычету документы, и не принятые к возмещению ранее или непосредственно через документ «Счет-фактура полученный» как в нашем примере.

Вот и всё, несмотря на большое количество картинок и текста, данная операция займет минимум времени, которое будет зависеть только от количества изменяемых документов.

Друзья, полезен данный материал? Делитесь в комментариях, кто знал про данную функцию, а кому мы облегчили работу и сэкономили время, которого так всегда не хватает, а особенно в отчётный период.

Автор статьи: Евгения Тарасова

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии

Подскажите, пожалуйста, делаю вычет по вашей статье, спасибо всё понятно. Но у меня всё равно при заполнение книги покупок появляется НДС к возмещению, а галочка не стоит. Что я делаю не так?