Как отразить услуги самозанятого лица в 1С: Бухгалтерии ред. 3.0

- Опубликовано 22.06.2020 21:45

- Автор: Administrator

- Просмотров: 82066

Начиная с 2019 года, в нашей стране появилась новая система налогообложения – налог на профессиональный доход, которая предназначена для самозанятого населения. Если вы ещё не знакомы с данной системой, то советуем прочитать нашу статью Налог на профессиональный доход (НПД). Согласно Федеральному закону от 27.11.2018 года №422-ФЗ «О проведении эксперимента по установлению специального налогового режима «Налог на профессиональный доход», самозанятые могут взаимодействовать как с физическими лицами, так и с юридическими лицами. И если с физическими лицами всё понятно, то у бизнесменов возникает много вопросов. Например, многих предпринимателей волнует, можно ли принять к расходам услуги, оказанные им самозанятым населением, и если да, то как это корректно оформить в программе? Нужно ли начислять и уплачивать страховые взносы за самозанятого? На этот и другие вопросы мы постараемся ответить в статье.

Выгода бизнеса от сотрудничества с самозанятым

До введения режима НПД у предприятий было только два возможных взаимодействия с физическими лицами. Это либо заключение трудового договора, либо договора гражданско-правового характера. И при одном, и при другом варианте предприятие обязано выполнять обязанности налогового агента по удержанию и перечислению подоходного налога из дохода физлица, а также функцию страхователя по начислению и уплате страховых взносов.

Теперь же организации могут пользоваться услугами физических лиц, не уплачивая при этом дополнительных средств в Пенсионный фонд РФ.

Дело в том, что если физическое лицо зарегистрировано как самозанятое, то взаимодействие с ним будет таким, как если бы вы работали с юридическим лицом. Ведь вы не платите никаких взносов за своих поставщиков при получении от них товаров или услуг. Вот и здесь также.

Самозанятое лицо уплачивает налог на доход самостоятельно, исходя из полученного им дохода. Таким образом, предприятию выгоднее получить услуги от самозанятого, чем от иного физлица.

Документальное оформление сотрудничества

При оформлении обязательств сторон самым популярным и необходимым документом всегда является договор. Но по какой форме его составлять в случае с самозанятым? Брать за основу трудовой договор или договор ГПХ?

На этот вопрос дала разъяснение ФНС в своём письме №СД-4-3/2899@ от 20.02.2019 года. Ссылаясь на нормы Гражданского Кодекса РФ, ФНС разъяснила, что договор не является обязательным условием совершения сделки и может быть заключён как письменно, так и устно.

При этом мы всё же рекомендуем заключение договора хотя бы для того, чтобы закрепить нюанс взаимодействия организации не просто с физическим лицом, а с гражданином, зарегистрированным в качестве самозанятого. По нашему мнению, это необходимо как гарант того, что в дальнейшем вам не придётся доплачивать налоги и взносы за работу с физическим лицом.

Также не лишним будет и проверить его регистрацию на сайте ФНС: https://npd.nalog.ru/check-status/ или попросить его предоставить вам выписку, свидетельствующую о регистрации из личного кабинета приложения «Мой налог».

Принятие к расходам

Получая вознаграждение за оказание услуги, самозанятый гражданин обязан зарегистрировать его в личном кабинете и сформировать тем самым онлайн-чек для заказчика. А организации в целях принятия расходов обычно получают акты выполненных работ. Как быть в этом случае?

ФНС дала разъяснения и по этому вопросу. В своём письме они указали на то, что для организаций и индивидуальных предпринимателей наличие чека, сформированного налогоплательщиком НПД, является обязательным для учёта расходов при определении налоговой базы. А акт выполненных работ может выступать дополнительным документом, отражающим период или дату оказания услуги для целей налогового учёта расходов покупателя, например, при наличии предоплаты.

При этом, так как чек является электронным, его распечатывание не является обязательным. Хранение его может осуществляться предприятием и в электронном формате.

А когда этот чек должен быть сформирован? Вообще по Закону №422-ФЗ чек должен быть сформирован в момент получения от заказчика наличных денежных средств. Но при этом организация-заказчик может рассчитаться за услуги и при помощи иных форм расчётов. Тогда формирование чека допускается не позднее 9-го числа месяца, следующего за налоговым периодом, в котором произведены расчёты.

Исполнитель был ИП, а стал самозанятым

Ещё один нюанс касается ранее заключённых договоров с предпринимателями, которые в последствие стали самозанятыми. Надо ли заключать новый договор при его перерегистрации?

ФНС считает, что нет такой необходимости, если это не влечёт изменений существенных условий договора. Какие условия договора являются существенными решать только вам.

Мы бы рекомендовали перезаключение договора в обязательном порядке, или хотя бы заключение дополнительного соглашения. Ведь у вашего партнёра меняется система налогообложения, а это может повлечь за собой определённые последствия. Например, ранее вы получали от него услуги с НДС, а теперь его не будет. Ранее вам выставляли акт оказанных услуг, а теперь будет онлайн-чек.

Если самозанятый утратил право на применение НПД

Самой большой неприятностью при работе с самозанятым может стать потеря его статуса самозанятого гражданина и несвоевременное сообщение вам об этом факте.

Частью 2 статьи 4 Закона №422-ФЗ установлено ограничение доходов самозанятых граждан в 2,4 миллиона рублей в течение календарного года. При превышении указанного лимита налогоплательщики не вправе применять специальный налоговый режим НПД. При этом утрачивает он своё право на применение НПД с даты такого превышения.

Таким образом, если самозанятый исполнитель не проследит за своей доходностью и нарушит границы, то его налогообложение перейдёт на вас. Уплатить придётся и подоходный налог, и страховые взносы.

Во избежание подобных ситуаций, мы бы рекомендовали указать одним из пунктов договора обязанность самозанятого в случае прекращения деятельности и снятия с учёта уведомить вас об этом. При этом в договор даже можно включить условия о санкциях, применённых при нарушении данного условия. Например, что самозанятый обязуется компенсировать уплаченный за него предприятием подоходный налог, страховые взносы, пени и штрафы.

Отражение операций с самозанятым в 1С: Бухгалтерия 8 ред. 3.0

Внимание! Алгоритм отражения операций с самозанятыми лицами обновлён! Читайте об этом в нашей новой публикации!

Для того, чтобы произвести оплату гражданину, зарегистрированному как самозанятый, необходимо сформировать «Платёжное поручение». Это можно сделать в интернет-банкинге или подготовить его в 1С для дальнейшей загрузки в банковскую программу.

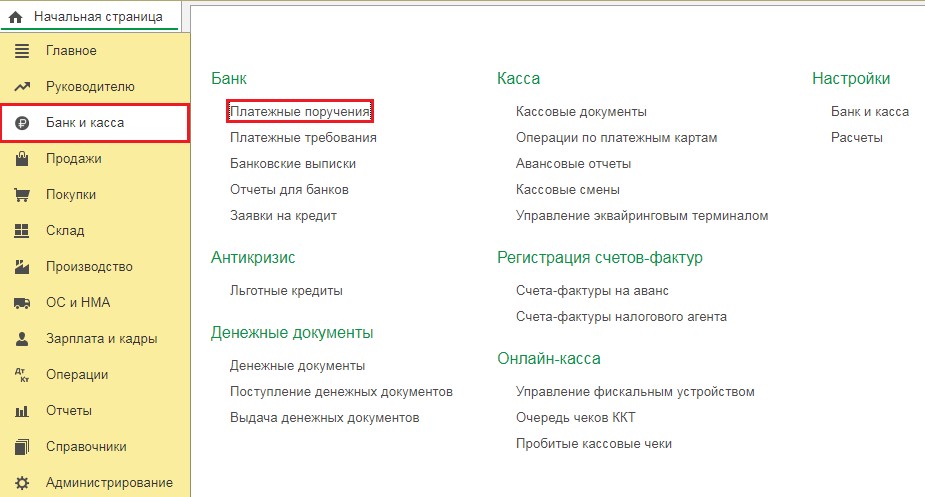

В программном продукте 1С: Бухгалтерия платёжные поручения вводятся в разделе «Банк и касса» - «Платёжные поручения» при помощи кнопки «Создать».

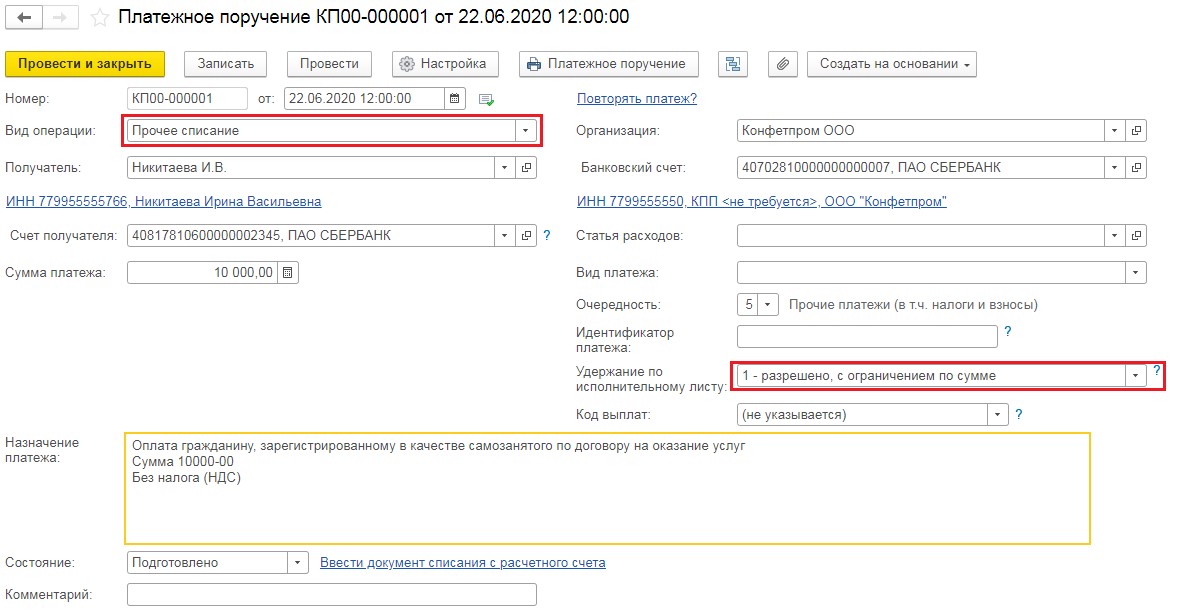

В графе «Вид операции» следует выбрать «Прочие расчёты с контрагентами» для того, чтобы программа дала возможность внести сведения о коде вида дохода, который нужно указывать при перечислениях физическим лицам с 01 июня 2020 года. Подробнее об этой новости мы писали в статье Обязательное указание кодов видов дохода в программных продуктах 1С.

В графе «Получатель» укажем самозанятое физическое лицо, заполним сумму, уточним ставку НДС – «Без НДС». В графе «Удержание по исполнительному листу» следует выбрать код 1 – разрешено с ограничением по сумме. Сохраним платёжное поручение при помощи кнопки «Провести и закрыть».

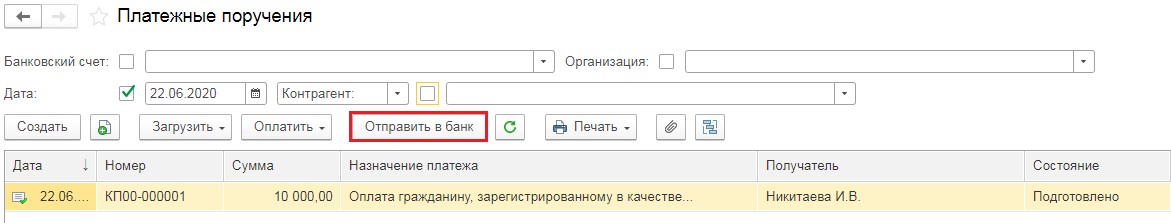

Для выгрузки подготовленного платежа из программы, находясь в журнале «Платёжные поручения» следует нажать кнопку «Отправить в банк», после чего в открывшемся окне галочками отметить необходимые документы и нажать на кнопку «Выгрузить».

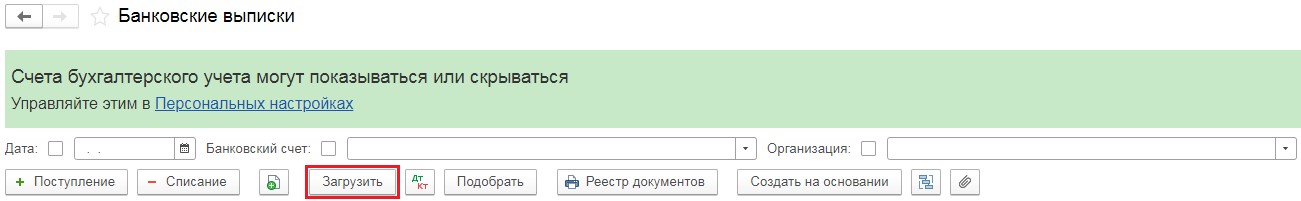

Когда платёж будет проведён банком его нужно отразить в разделе «Банк и касса» - «Банковские выписки». Сделать это можно тремя способами.

Первый - предварительно выгрузить проведённые платёжные поручения из интернет-банкинга, для этого в банковских выписках есть кнопка «Загрузить».

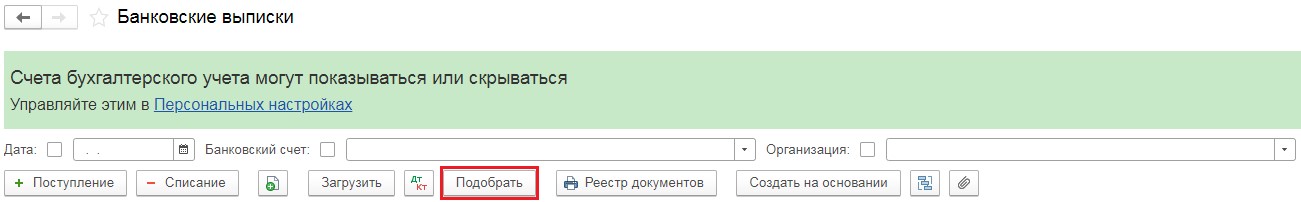

Второй - воспользоваться кнопкой «Подобрать» для выбора из подготовленных заранее платёжных поручений те, которые банк исполнил.

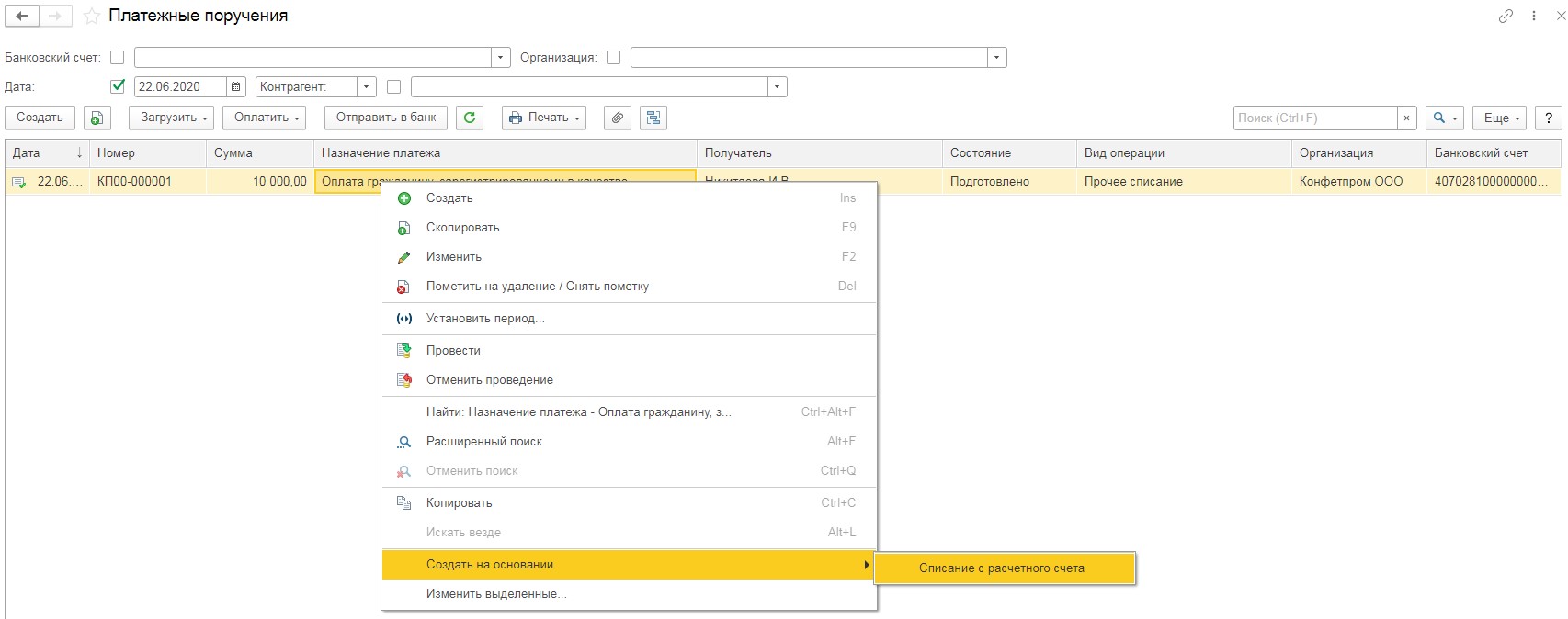

И третий - можно вернуться к платёжным поручениям в программе, встать на нужное нам, кликнуть по нему правой кнопкой мыши и выбрать операцию «Создать на основании» - «Списание с расчётного счёта».

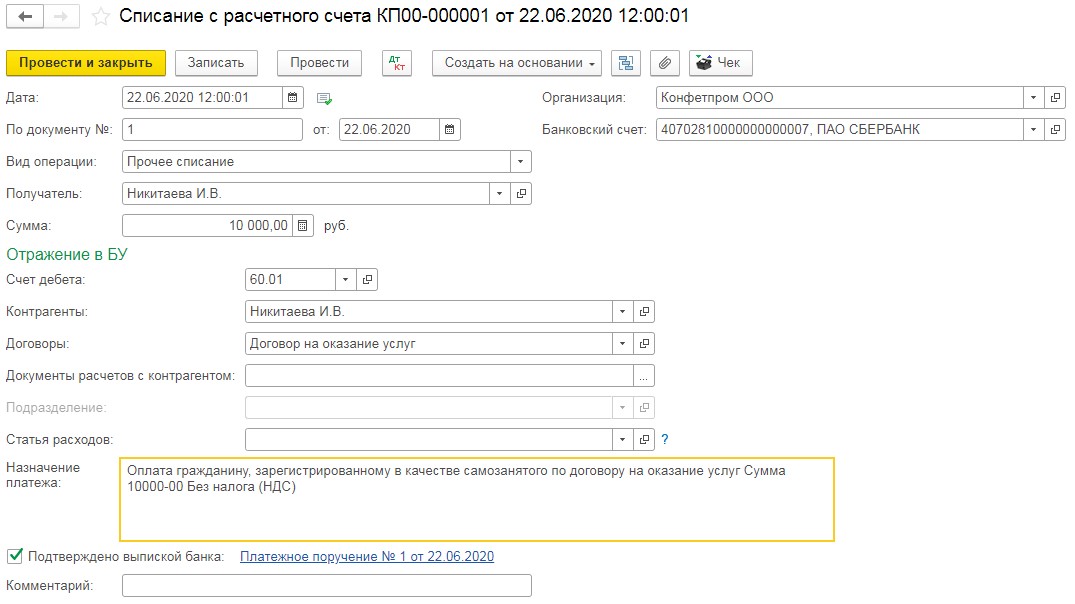

В списании с расчётного счёта следует проверить счёт расчётов с контрагентом. Можно использовать как счет 60.01, так и счет 76.09.

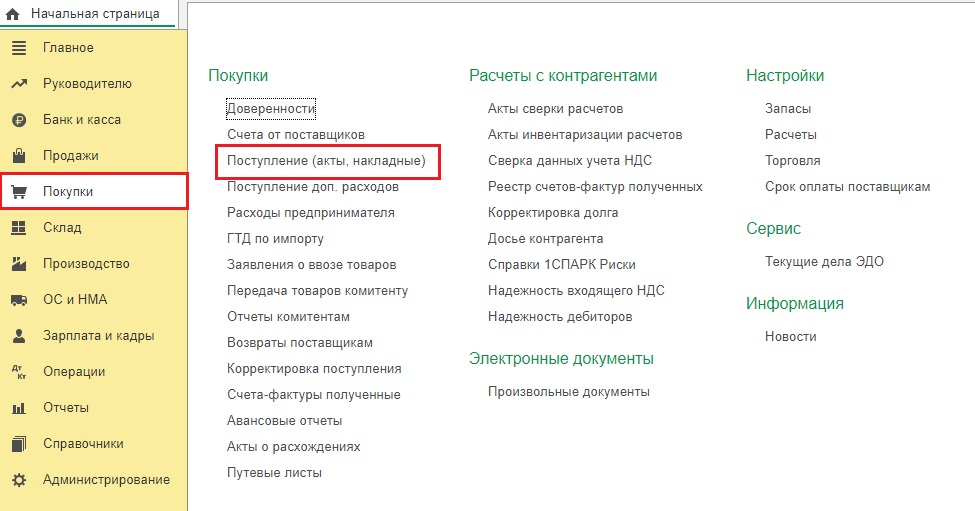

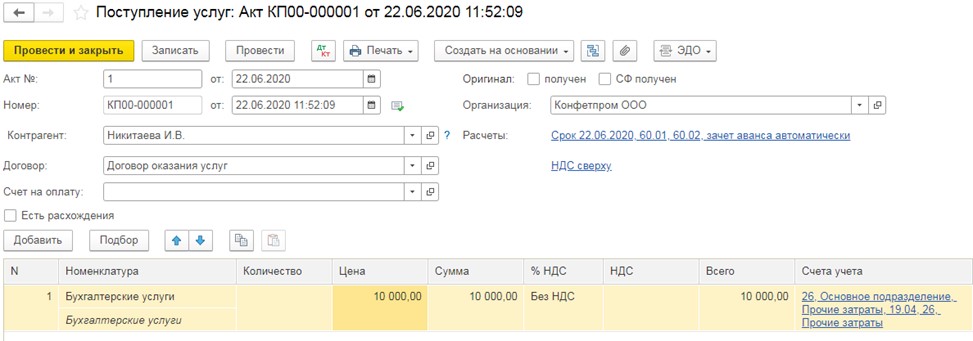

Теперь отразим расходы предприятия. Для этого перейдём в раздел «Покупки» и выберем пункт «Поступление (акты, накладные)».

Нажмём на кнопку «Поступление» и из выпадающего меню выберем операцию «Услуги (акт)».

В графе «Акт №» можно указать номер акта, если он был составлен, либо номер чека, полученного от самозанятого. В табличной части следует указать какие услуги были оказаны и на какой счёт затрат их следует отнести.

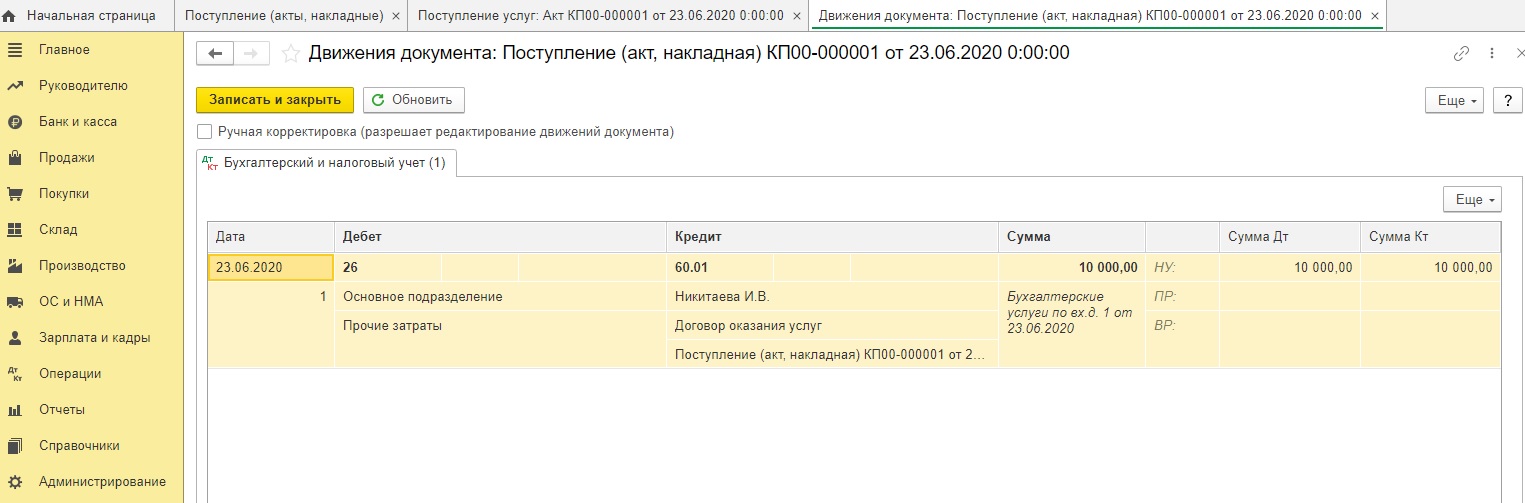

При проведении документа программа создаст проводки по дебету затратного счёта и в нашем примере кредит 60.01 (либо кредит 76.09).

Автор статьи: Алина Календжан

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии

Наталья, добрый день. Заводить самозанятого не обходимо в справочнике контрагентов.

Добрый день. Хочу уточнить, в каком справочнике заводить самозанятого: в кадрах или в контрагентах?

Елена, Вы абсолютно правы. Самозанятой должен отображаться в справочнике контрагентов.

Нужно завести контрагента и выбрать вид контрагента физ.лицо, правильно? Если просто завести физ.лицо в справочник, расчеты с ним я отразить не смогу...

Елена, добрый день.

Вводить самозанятого нужно как физическое лицо.

Вопрос на тему самозанятых, самозанятого в 1С заводить как физлицо или как юр.лицо?

выбираю прочее списание , выходит табличка отражения в БУ. Какого не понимаю выбирать контрагента здесь? Свою организацию заводить?

Добрый день. В момент написания статьи это было возможно. На данный момент следует выбирать вид операции в платежном поручении "Прочее списание".