НДС по длящимся договорам, заключенным до 01.01.2025 г. , при применении УСН в 1С: Бухгалтерии предприятия ред. 3.0

- Опубликовано 28.12.2024 14:57

- Автор: Administrator

- Просмотров: 6296

В соответствии с Федеральным законом № 176-ФЗ от 12.07.2024, изменения по которому вступят в силу с 1 января 2025 года, организации (ИП) на УСН, применяющие упрощенную систему, становятся плательщиками НДС. И поскольку до нового года остались считанные дни, упрощенцы, вероятнее всего, в общих чертах уже разобрались, в чем суть налога на добавленную стоимость. Так, фирмы, признанные плательщиками НДС, должны исчислить налог при получении предварительной оплаты в счет грядущих поставок (если аванс предусмотрен договором) и в момент реализации товаров (работ, услуг, имущественных прав). После поставки товаров (услуг, работ) продавец имеет право принять к вычету НДС, который был исчислен ранее при получении аванса. На первый взгляд все просто и понятно: в 2025 г. исчисляем налог в момент продажи и получения предварительной оплаты. Но как быть с НДС, если аванс от покупателя получен в 2024 году, когда фирма не являлась плательщиком налога, а реализация планируется в следующем году? Или, в обратной ситуации, когда отгрузка произошла в 2024 году, а оплата ожидается в 2025г? Расскажем в этой публикации!

Аванс поступил в 2024 году, реализация произойдет в 2025 году

При получении аванса в 2024 году в счет поставки, которая ожидается в 2025 году, у продавца не возникает обязанность исчислять НДС (п. 16 Методических рекомендаций, которые изложены в Письме Федеральной налоговой службы от 17 октября 2024 г. N СД-4-3/11815@). Она возникнет только в 2025 году при отгрузке.

При этом в подобных ситуациях, когда договор заключен до 01.01.25г. и сумма по нему не содержит выделенный НДС, продавцу целесообразно предусмотреть изменения в договоре, в соответствии с которыми, произойдет увеличение цены на сумму НДС. И тогда получится, что покупатель возьмет на себя уплату налога, доплатив эту сумму продавцу. В этом случае при реализации в 2025 году для определения суммы налога будет использована та ставка, которая применяется в организации – 5%, 7%, 10% или 20%.

Например: Продавец на УСН в 2025г будет применять ставку НДС 20%.

Покупатель внес предварительную оплату в 3кв. 2024 года в размере 100 000 (без НДС). В 4 кв. 2024 года внесены изменения в договор по увеличению цены на сумму НДС, и покупатель доплатил продавцу 20 000 руб. Реализация проводится в 1 кв. 2025г на сумму 120 000 (в т.ч. НДС 20%). Сумма НДС к уплате будет рассчитываться по ставке 20% и составит 20 000 руб.

Если же продавцу не удалось договориться с покупателем, и он отказался вносить доплату на сумму НДС, то считается, что сумма, указанная в договоре, уже включает сумму НДС несмотря на то, что она там не прописана. Тогда для определения суммы налога при реализации будет использоваться расчетная ставка – 5/105, 7/107, 10/110, 20/120 в зависимости от применяемой в организации ставки.

Например: Продавец на УСН в 2025г будет применять ставку НДС 20%.

Покупатель внес предварительную оплату в 3кв. 2024 года в размере 100 000 (без НДС). Покупатель отказался вносить доплату, изменения в договор внесены не были. Реализация проводится в 1 кв. 2025г на сумму 100 000 (в т.ч. НДС 20%). Сумма НДС к уплате будет рассчитываться по ставке 20/120: 100 000 *20/120 = 16 666,67 руб.

Реализация произошла в 2024 году, оплата поступит в 2025 году

В обратной ситуации, когда отгрузка произошла в 2024г, а оплата поступила в 2025г, у продавца не возникает момента определения налоговой базы по НДС ни по одной из указанных операций. То есть на момент реализации продавец не являлся плательщиком НДС, а при поступлении постоплаты в 2025 году по ранее реализованным товарам (услугам, работам) обязанности исчислять НДС у продавца нет (Письмо Минфина от 03.10.2024 N 03-07-11/95799).

Как оформить операции по длящимся договорам в программе 1С: Бухгалтерия предприятия ред. 3.0, рассмотрим на практических примерах.

ООО «Организация_УСН_ДР» применяет упрощенную систему налогообложения с объектом «доходы минус расходы». Доходы организации за 2024 год превысили 60 млн. руб. Было принято решение о добровольном применении общей ставки НДС в размере 20% в 2025 году.

Пример №1. Аванс от покупателя получен в 2024 году, отгрузка произведена в 2025 году

В 4 квартале 2024 года ООО «Организация_УСН_ДР» заключила договор с покупателем ООО «Аквадом» на поставку товара. Стороны не договорились об изменении цены, отгрузка будет произведена по первоначальным условиям договора, заключенного до 01.01.25г.

Операции, которые следует отразить в программе:

01.12.2024 на расчетный счет ООО «Организация_УСН_ДР» поступила предварительная оплата от покупателя ООО «Аквадом» в размере 100 000 (без НДС);

30.01.2025 организация ООО «Организация_УСН_ДР» произвела реализацию товара на сумму 100 000 руб. (в т.ч. НДС 20% - 16 666,67 руб.) покупателю ООО «Аквадом».

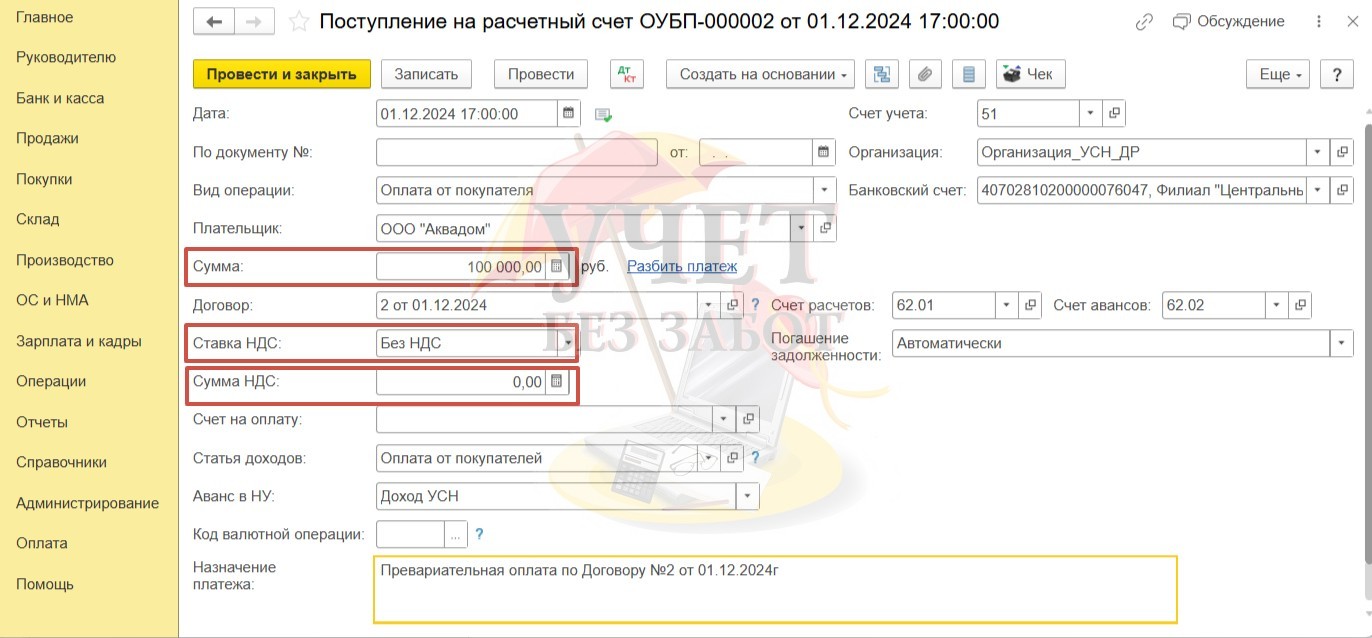

Шаг 1. Поступление предварительной оплаты в 2024 году

Перейдем в раздел меню «Банк и касса» и выберем пункт «Банковские выписки». Для отражения поступления предварительной оплаты от покупателя создадим документ «Поступление на расчетный счет». Сумму НДС в документе при этом выделять не нужно, т.к. это 2024 г. и никакого НДС у компании ООО «Организация_УСН_ДР» еще в помине нет.

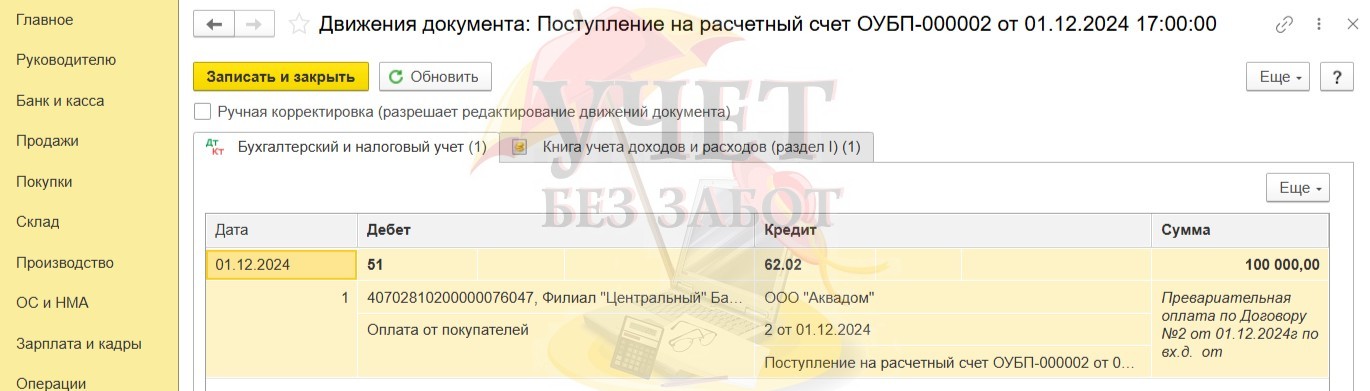

При проведении документа на вкладке «Бухгалтерский и налоговый учет» фиксируется поступление средств от покупателя на расчетный счет на счетах бухгалтерского учета.

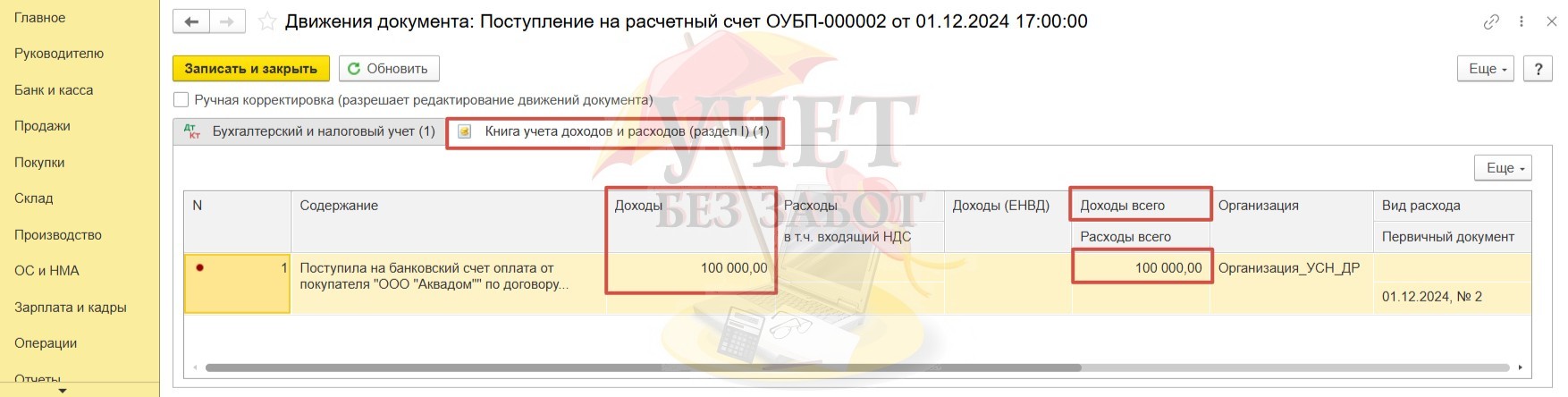

При этом обратим внимание на регистр «Книга учета доходов и расходов (раздел I)». Сумма поступившей оплаты полностью принимается в доходах для целей исчисления налога УСН.

Шаг 2. Реализация товара покупателю в 2025 году

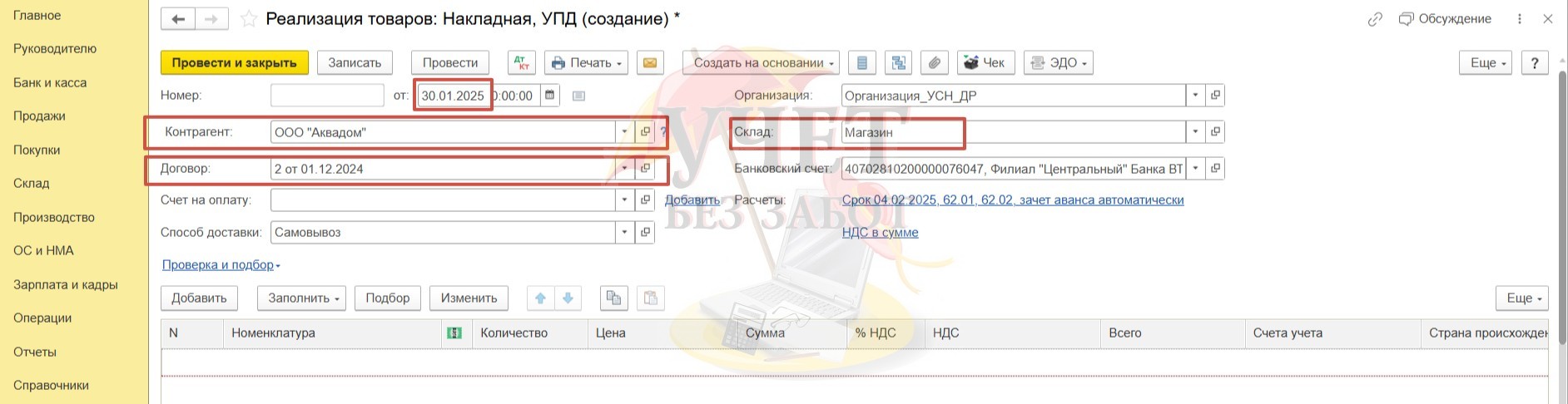

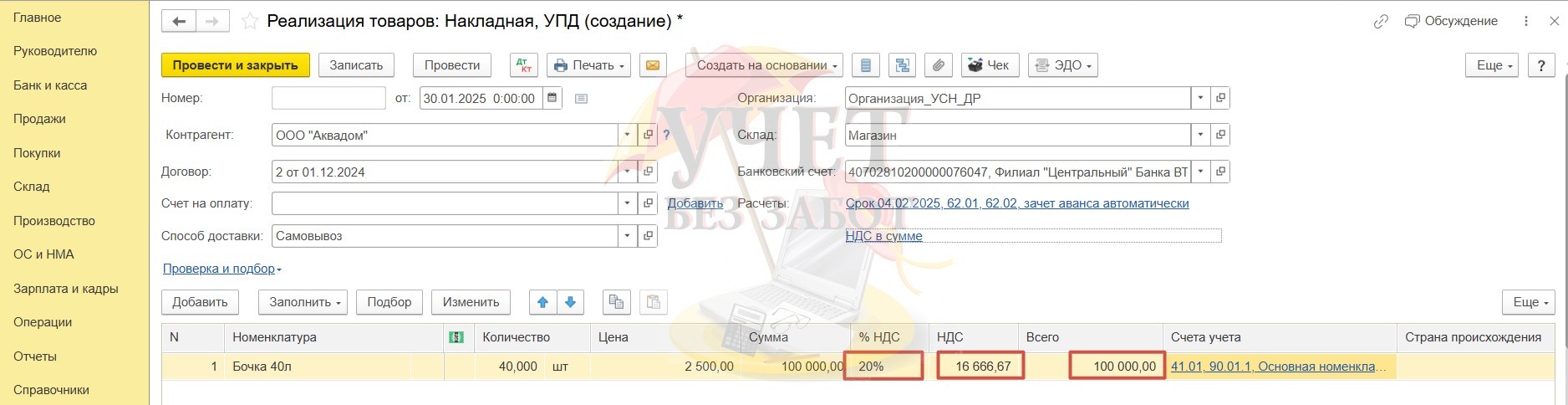

Перейдем в раздел «Продажи» и выберем пункт «Реализация (акты, накладные, УПД)». Используем документ «Реализация товаров» для отражения факта отгрузки.

Установим дату реализации, выберем контрагента-покупателя, договор и склад, с которого будет происходить выдача товара.

В табличной части документа добавим товар, указав его количество и стоимость. Напомним, что по условиям нашего примера, покупатель не согласился внести доплату на сумму НДС. Поэтому мы должны отгрузить товар ровно на ту сумму, которая была прописана в договоре. При этом мы должны учитывать, что НДС уже включен в эту сумму.

Как мы говорили ранее, для расчета суммы налога мы должны использовать ставку 20/120. Тогда сумма налога будет равна: 100 000 * 20/120 = 16 666,67 руб.

Но в документе в поле «% НДС» мы выбираем стандартную ставку 20%.

Перейдя по синей ссылке в колонке «Счета учета» заполним номенклатурную группу. Значение в поле «Счет НДС» заполнено программой автоматически – 90.03.

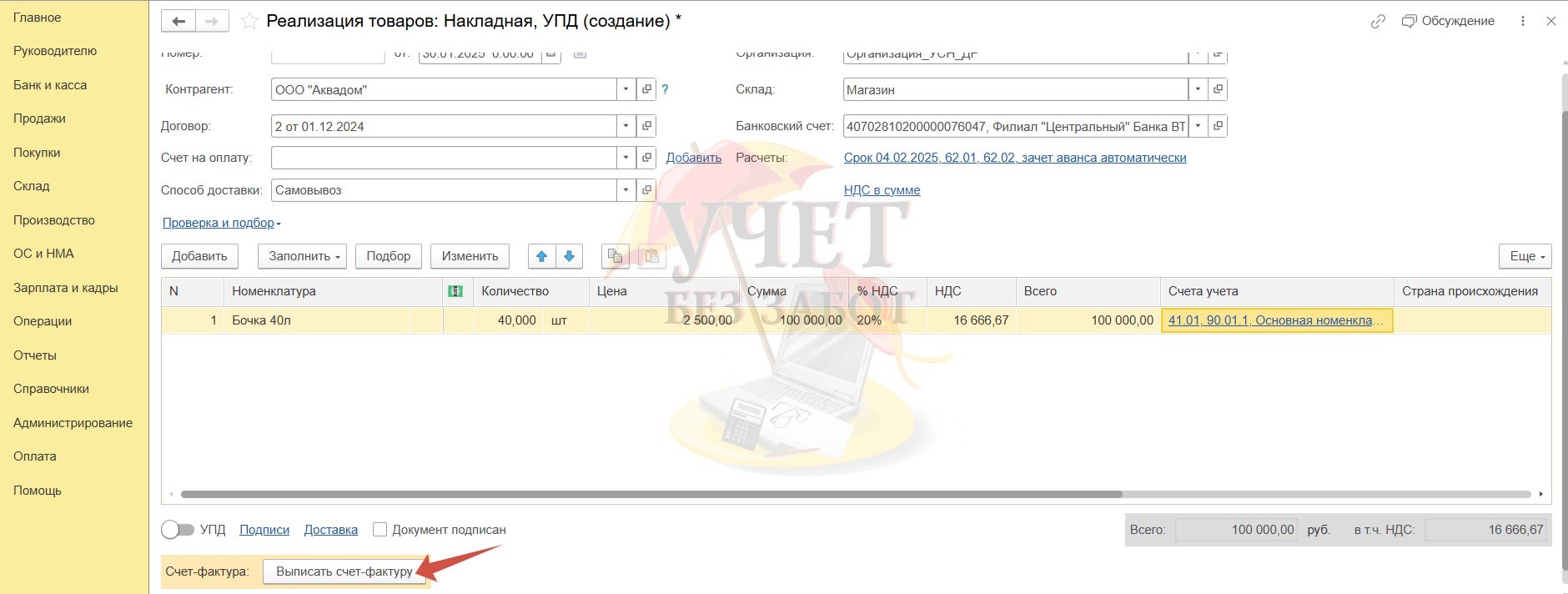

Внизу документа следует использовать команду «Выписать счет-фактуру».

А если вы используете УПД, нужно взвести одноименный переключатель. Проведем документ.

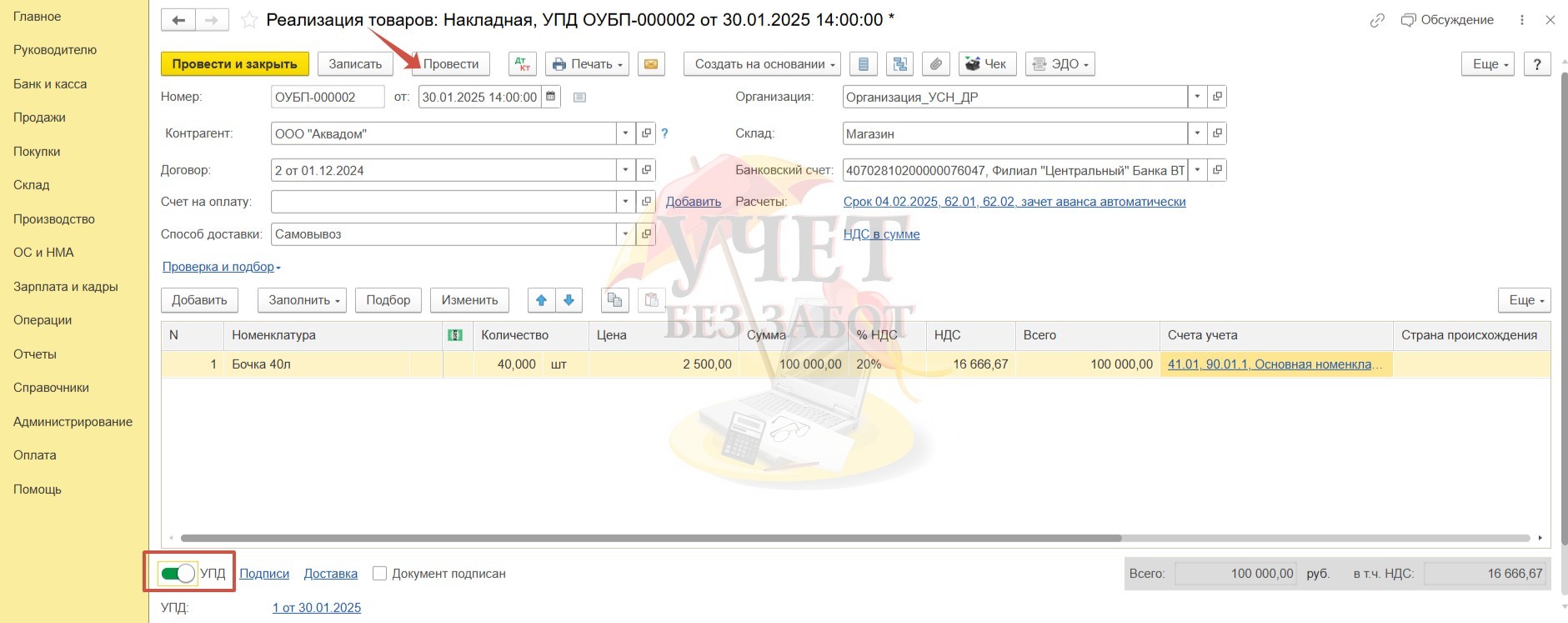

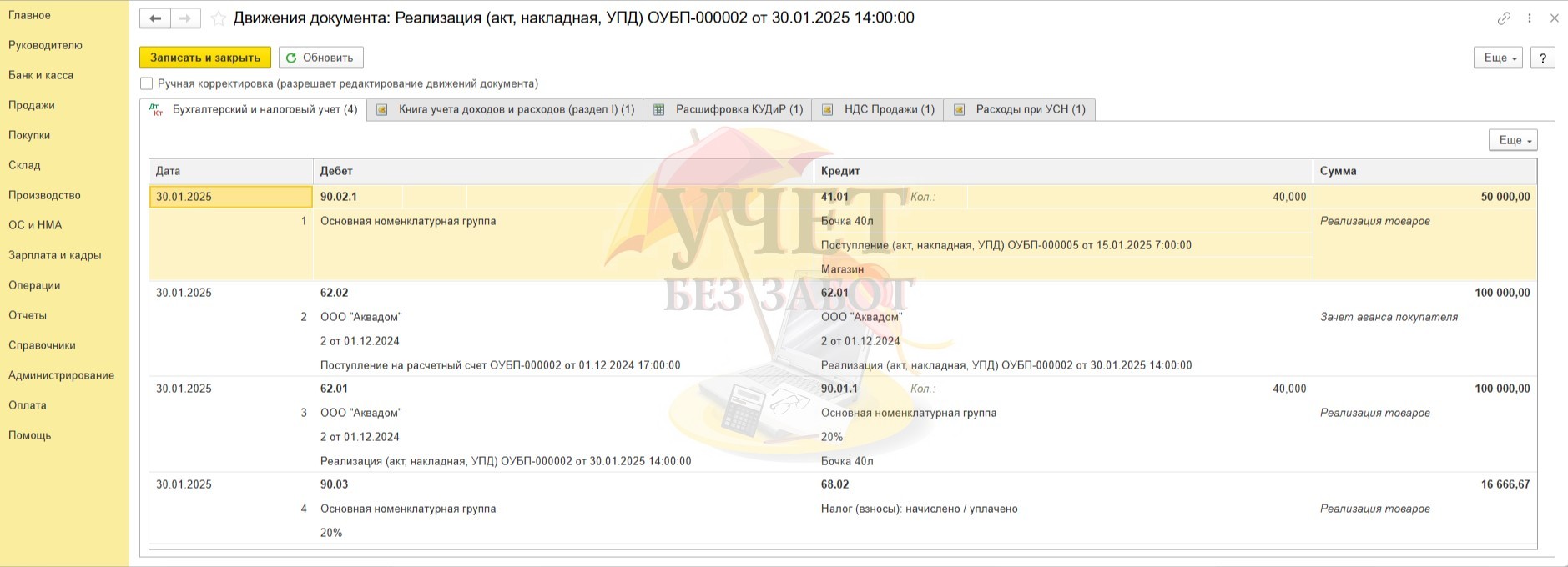

При проведении сформированы проводки:

Дт 90.02.1 Кт 41.01 на себестоимость проданных товаров;

Дт 62.02 Кт 62.01 на сумму зачета средств, полученных по предоплате;

Дт 62.01 Кт 90.01.1 на сумму выручки (сумма с учетом НДС);

Дт 90.03 Кт 68.02 на сумму НДС, исчисленного с реализации.

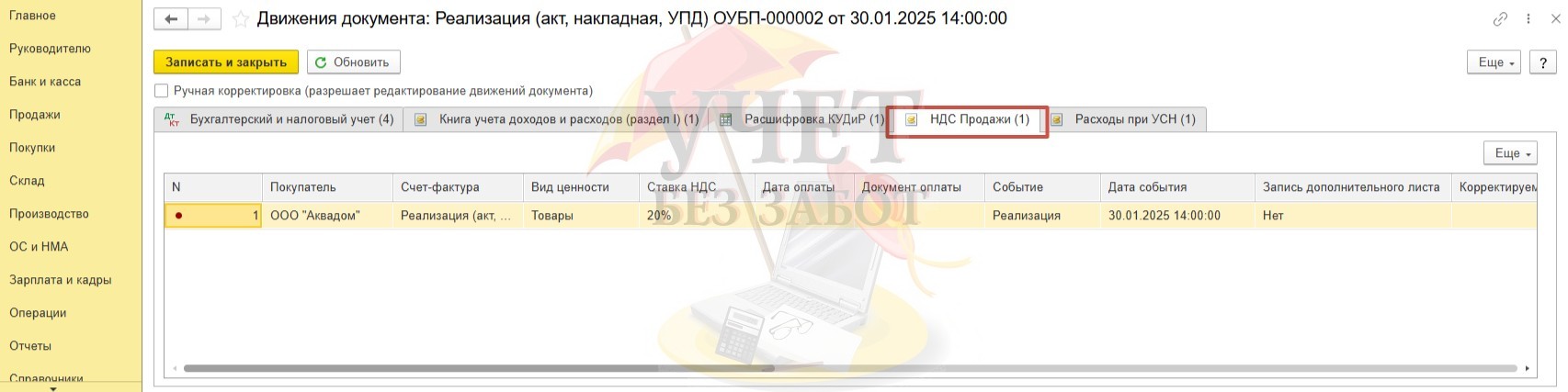

И также сформирован важный регистр «НДС Продажи». Именно благодаря ему в последствии сумма налога будет отражена в книге продаж.

Пример №2. Отгрузка произведена в 2024 году, оплата от покупателя получена в 2025 году

В 4 квартале 2024 года ООО «Организация_УСН_ДР» заключила договор с покупателем ООО «Ромашка» на поставку товара.

Операции, которые следует отразить в программе:

20.12.2024 организация ООО «Организация_УСН_ДР» произвела реализацию товара на сумму 100 000 руб. (без НДС) покупателю ООО «Ромашка».

20.01.2025 на расчетный счет ООО «Организация_УСН_ДР» поступила оплата от покупателя ООО «Ромашка» в размере 100 000 (без НДС) за товар, отгруженный ранее.

Шаг 1. Реализация товара покупателю в 2024 году

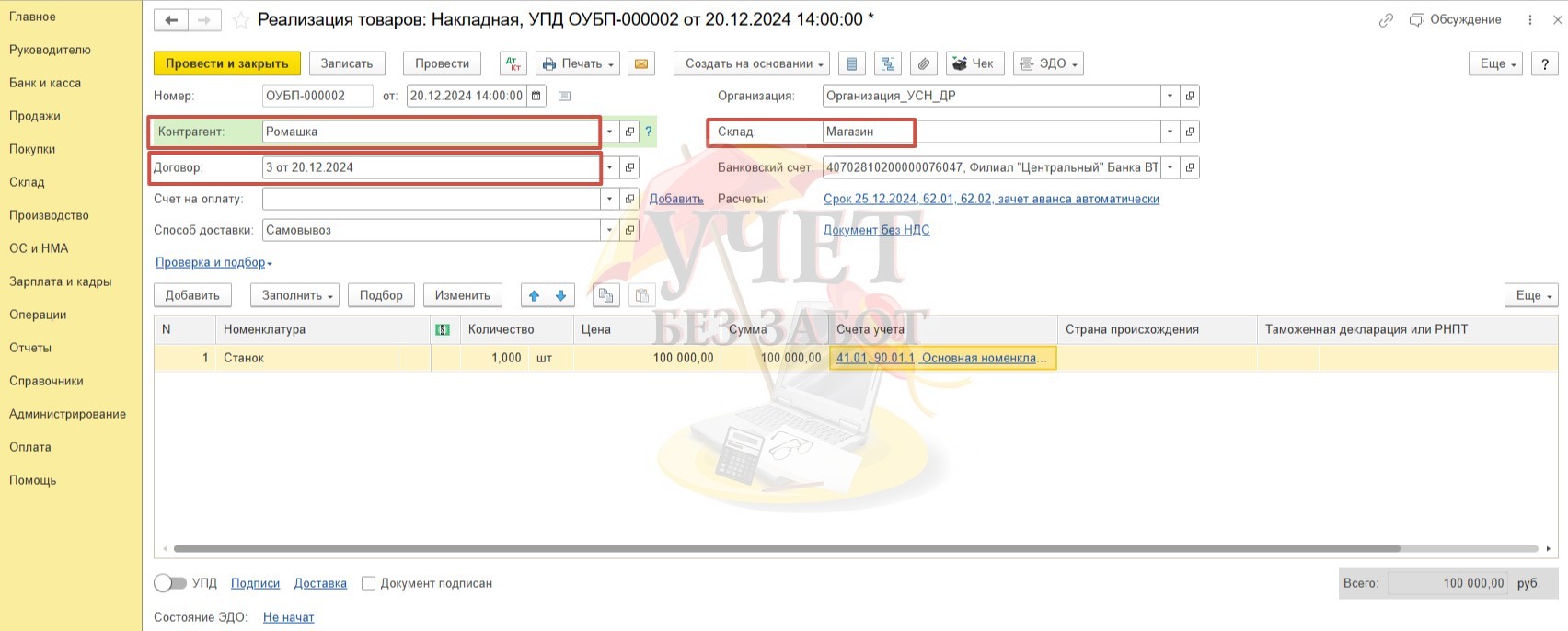

В разделе меню «Продажи» выберем пункт «Реализация (акты, накладные, УПД)». Зарегистрируем документ «Реализация товаров».

Установим дату, выберем покупателя, договор и склад.

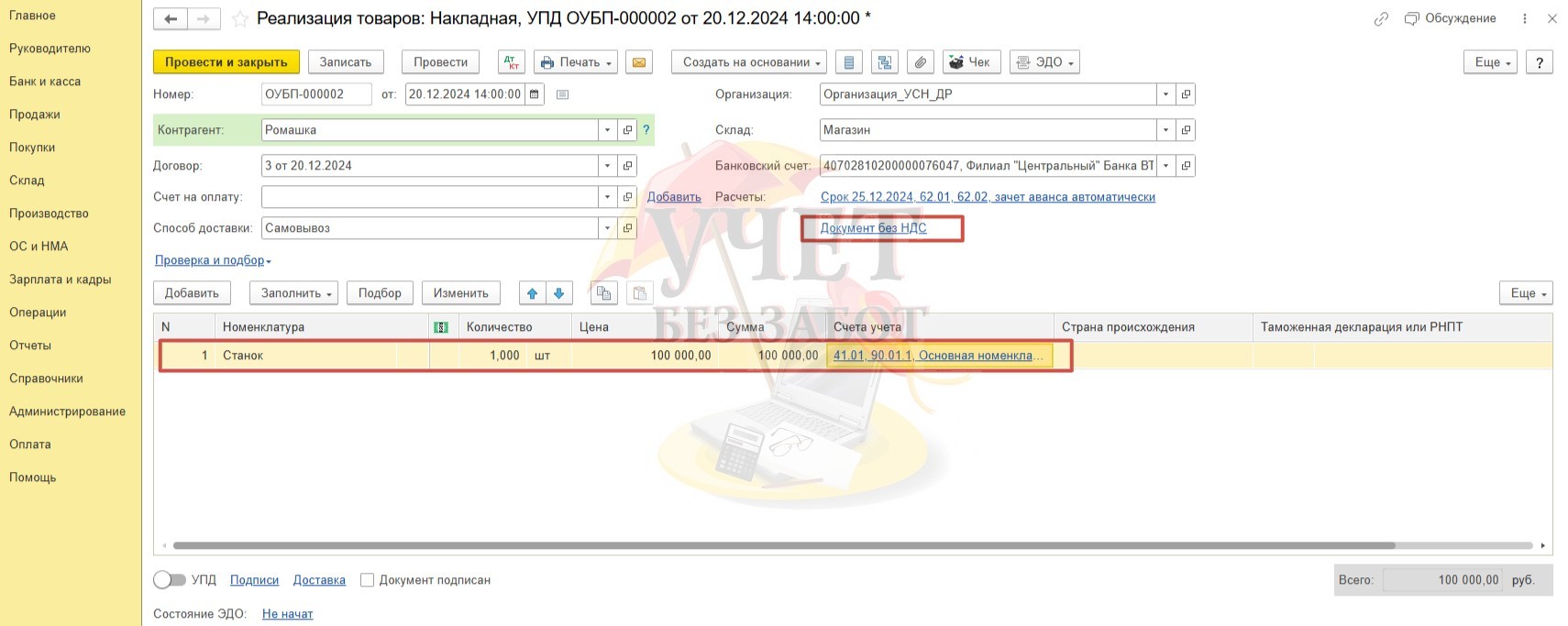

Добавим товар, укажем его количество и стоимость. Не являясь плательщиком НДС в 2024г, организация не имеет обязанности исчислять налог в момент отгрузки и составлять счет-фактуру для передачи покупателю. Обратите внимание - документ без НДС.

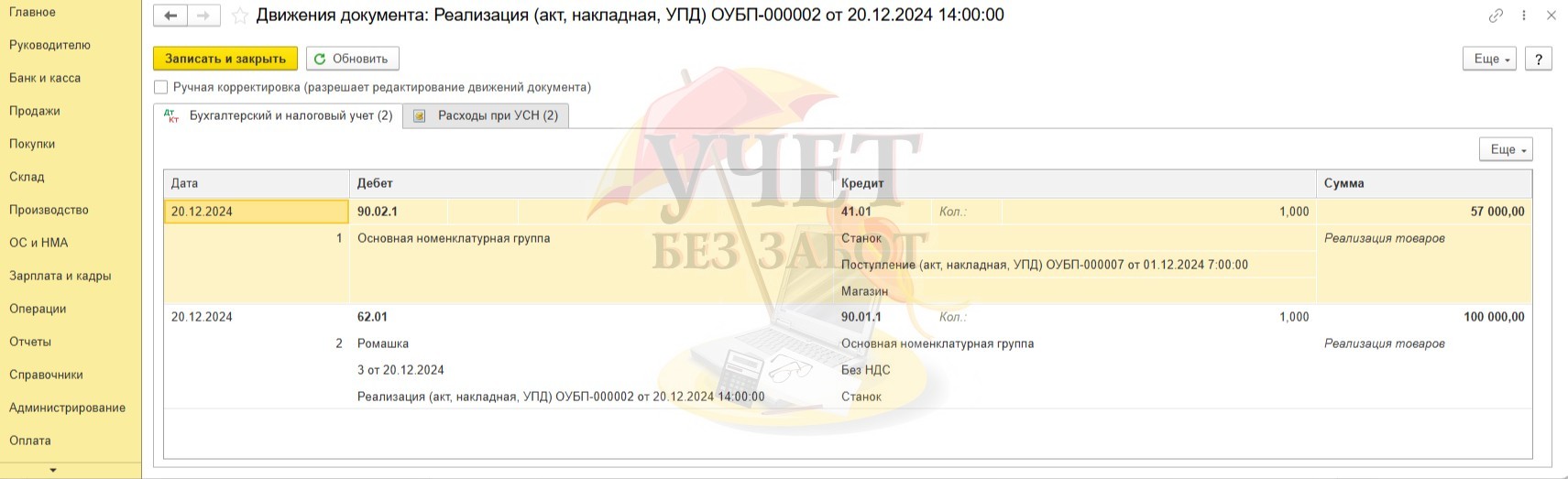

После проведения сформированы проводки – на себестоимость проданных товаров и на сумму выручки.

Шаг 2. Поступление оплаты в 2025 году

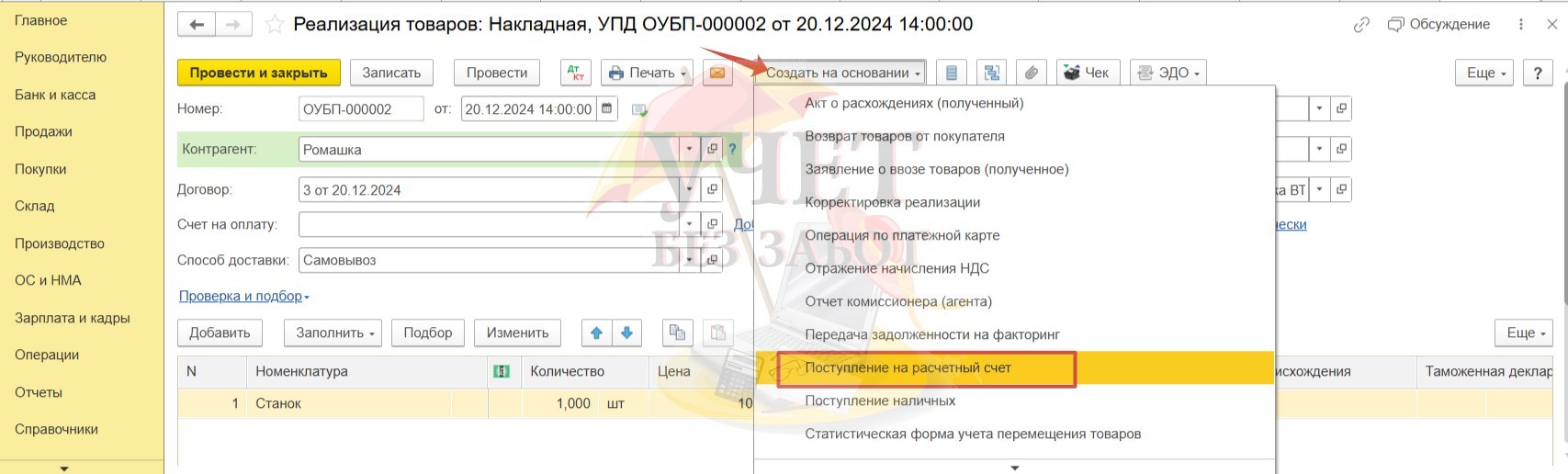

Создадим документ «Поступление на расчетный счет» на основании документа «Реализация товаров», зарегистрированного ранее.

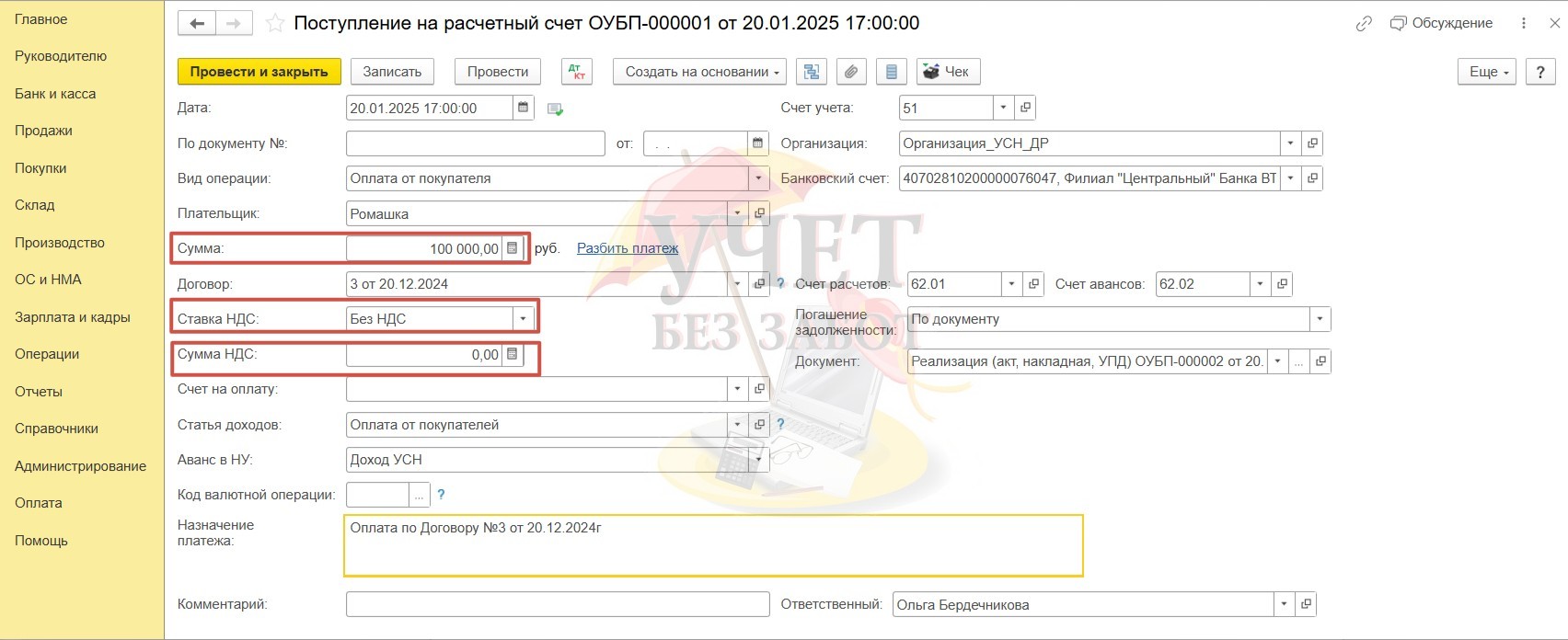

Несмотря на то, что в 2025 году организация уже является плательщиком НДС, при отражении поступления оплаты за товары, реализованные без НДС в прошлом году, сумму налога выделять не нужно.

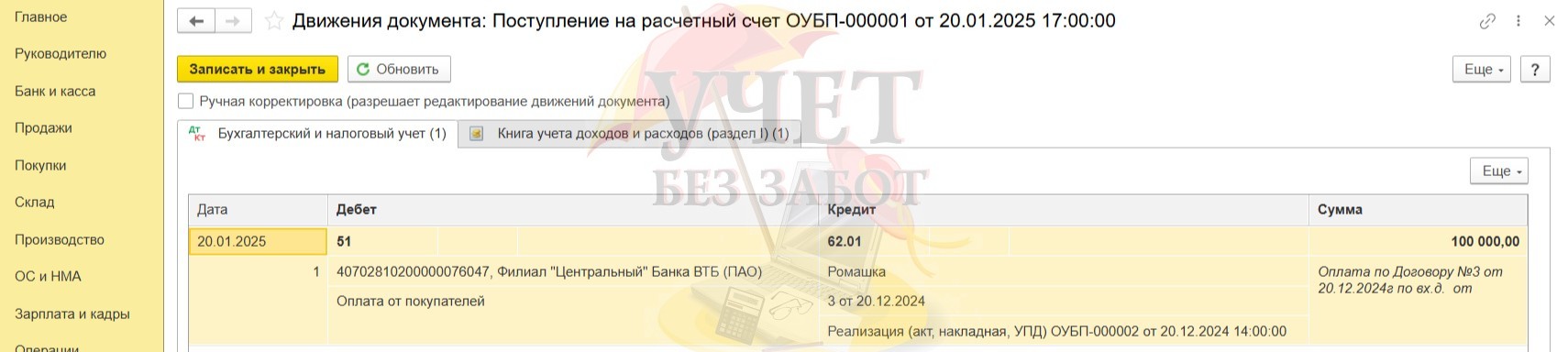

После проведения сформирована проводка по бухгалтерскому учету Дт 51 Кт 62.01 на сумму поступившей оплаты.

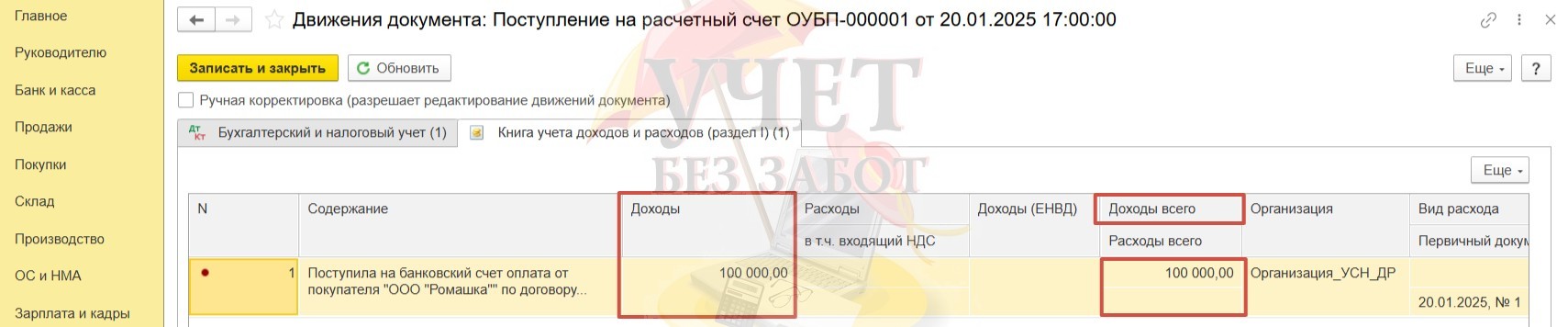

На вкладке «Книга учета доходов и расходов (раздел I)» сумма поступившей оплаты полностью учитывается в доходах для исчисления налога УСН.

Автор статьи: Ольга Бердечникова

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии