НДС при возврате товара от покупателя при применении УСН с 2025 года в 1С: Бухгалтерии предприятия ред. 3.0

- Опубликовано 18.12.2024 08:17

- Автор: Administrator

- Просмотров: 6971

Мы продолжаем знакомить наших читателей-налогоплательщиков на упрощенной системе с нюансами учета операций по НДС с 2025 года. И тема сегодняшней публикации – НДС при возврате товара от покупателя в учете продавца. На практическом примере в программе 1С: Бухгалтерия предприятия ред. 3.0 мы рассмотрим, как отразить такой возврат и как применить вычет НДС со стоимости возвращенных товаров, который был исчислен при отгрузке.

Сразу приведем практический пример: ООО «Росток» применяет упрощенную систему налогообложения с объектом «доходы минус расходы». Доходы организации за 2024 год превысили 60 млн. руб. Было принято решение о применении пониженной ставки НДС в размере 5%.

Операции, которые следует отразить в программе:

20.01.2025 организация ООО «Росток» произвела отгрузку товара «Плитка резиновая» в количестве 200 штук покупателю ООО «ТехноТрейд» на сумму 73 500 руб. (в т.ч. НДС 5% - 3 500 руб.);

25.01.2025 покупатель ООО «ТехноТрейд» вернул на склад ООО «Росток» товар «Плитка резиновая» в количестве 50 штук в связи с обнаружением брака.

Алгоритм действий в программе 1С: Бухгалтерия предприятия ред. 3.0

ВАЖНО!!! Прежде чем перейти к отражению вышеназванных операций в 1С: Бухгалтерии предприятия, убедитесь, что в программе установлены настройки для учета операций по налогу на добавленную стоимость. Настраивая программу для этих целей, проверьте свои действия по нашей статье, опубликованной ранее на нашем сайте.

Шаг 1. Реализация товара покупателю

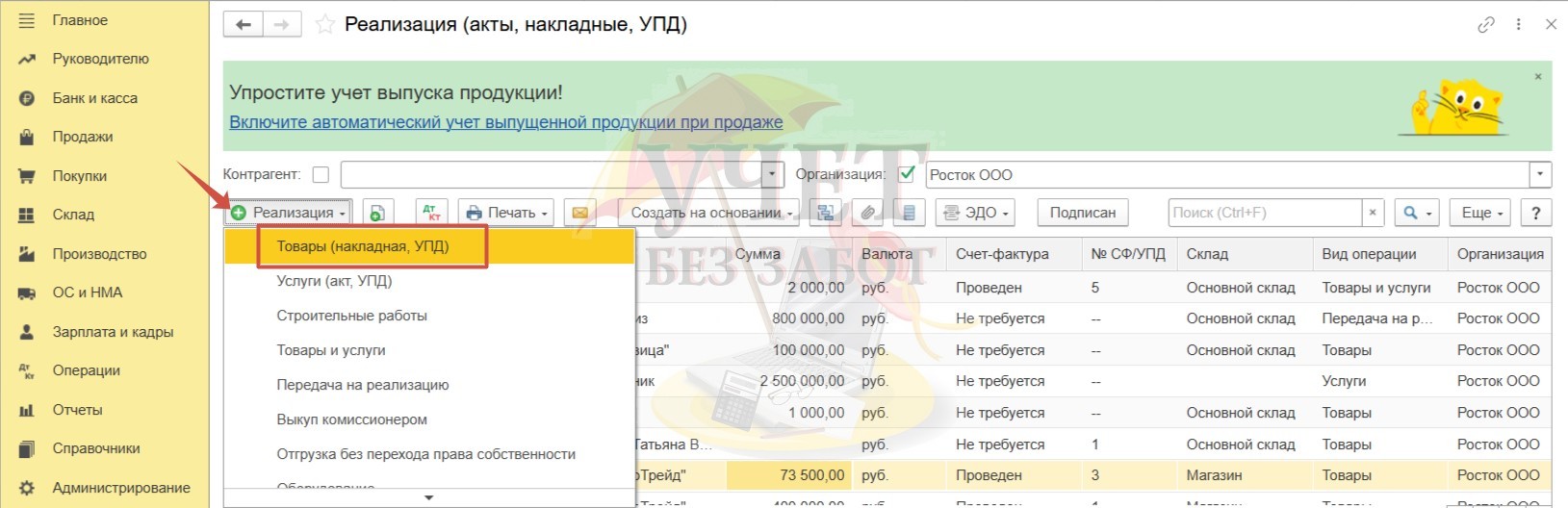

Перейдем в раздел меню «Продажи» и выберем пункт «Реализация (акты, накладные, УПД)». Для отражения факта отгрузки будем использовать документ «Реализация» с видом «Товары (накладная, УПД)».

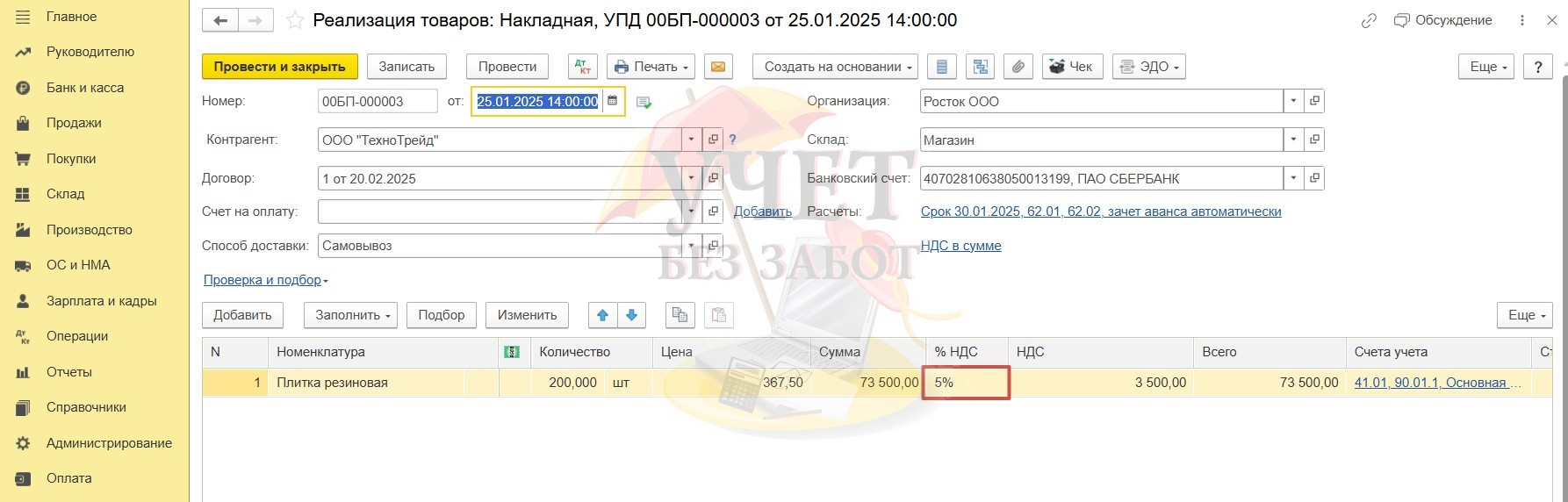

Заполняем необходимые поля в шапке документа – указываем дату отгрузки, выбираем контрагента и склад, с которого будет происходить реализация товара.

В табличной части выбираем товар, указываем его количество и стоимость. В колонке «% НДС» указываем значение 5%, что соответствует налоговой ставке, выбранной организацией.

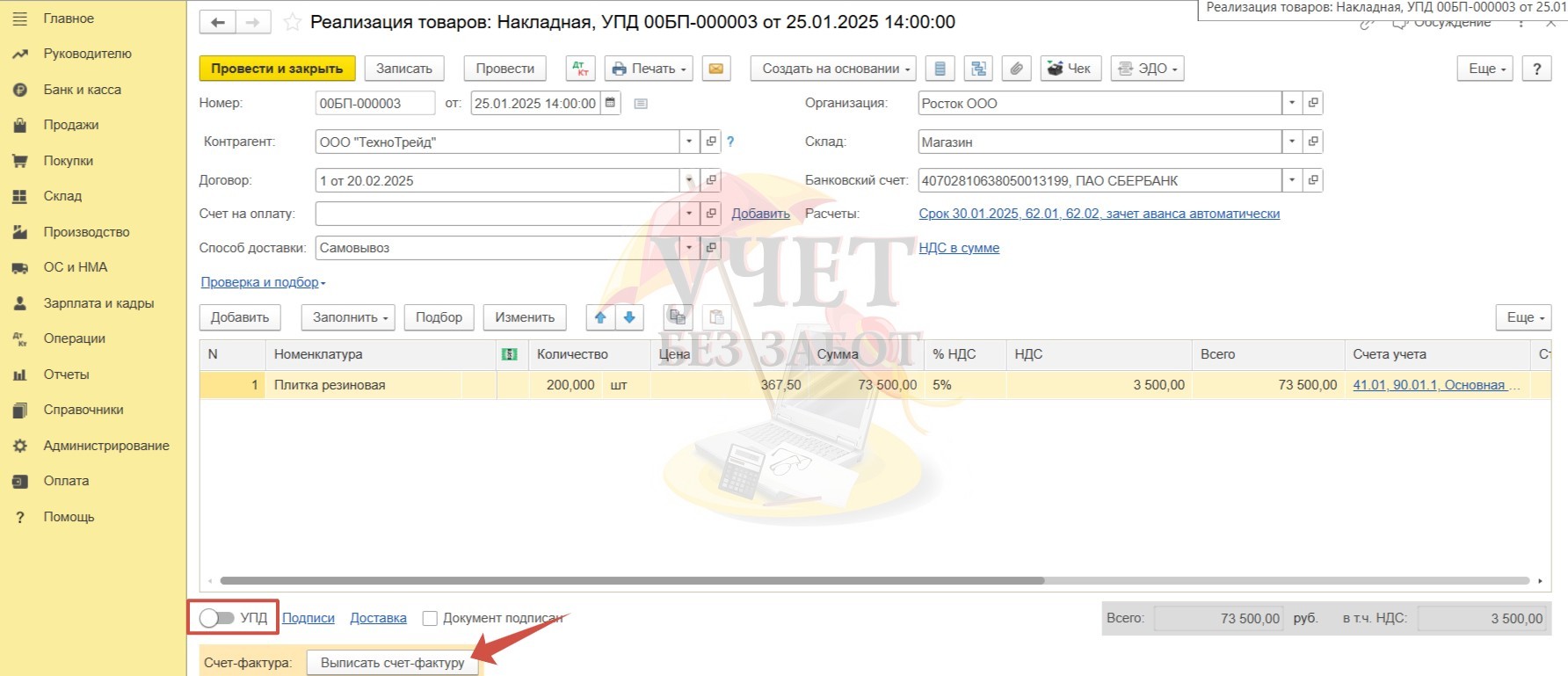

Взводим переключатель УПД внизу документа. (Если вы не используете УПД, то для вас будет доступна клавиша «Выписать счет-фактуру».) Проведем документ.

Проверим, какие проводки сформированы при проведении документа.

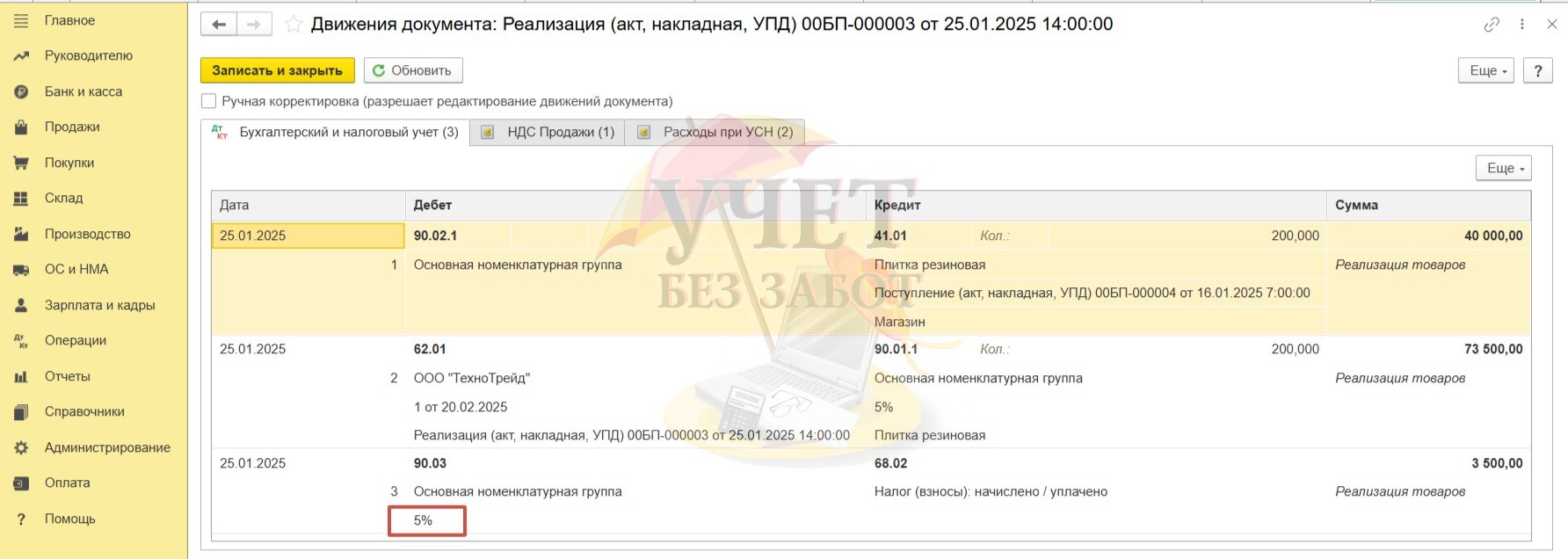

Дт 90.02.1 Кт 41.01 - товар в количестве 200 штук списан со склада, а также списана его себестоимость.

Дт 62.01 Кт 90.01.1 – отражена выручка от реализации.

Дт 90.03 Кт 68.02 – исчислена сумма НДС от реализации по ставке 5%.

Обратите внимание, мы рассматриваем пример, по условиям которого до момента отгрузки покупатель не вносил предварительную оплату. Если в вашем случае была внесена предоплата, при проведении реализации будет сформирована проводка по зачету аванса покупателя. Особенности начисления НДС с авансов при УСН, полученных от покупателей с 2025 г., мы рассматривали в нашей статье.

Шаг 2. Возврат товара от покупателя

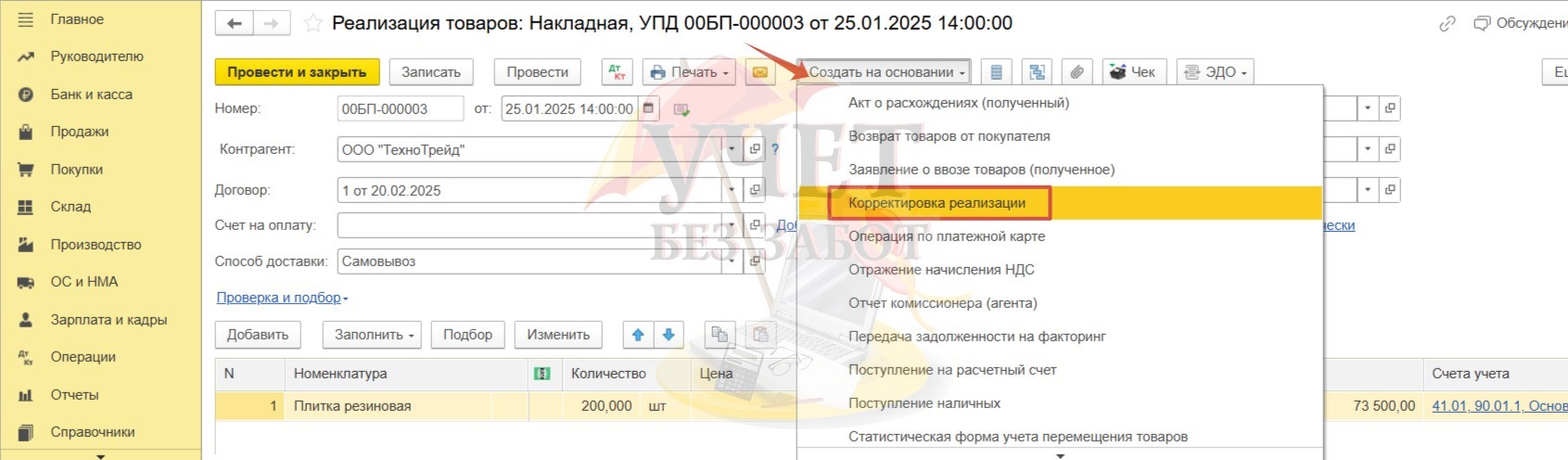

Для отражения возврата товара от покупателя удобнее всего на основании документа отгрузки, зарегистрированного ранее, создать документ «Корректировка реализации».

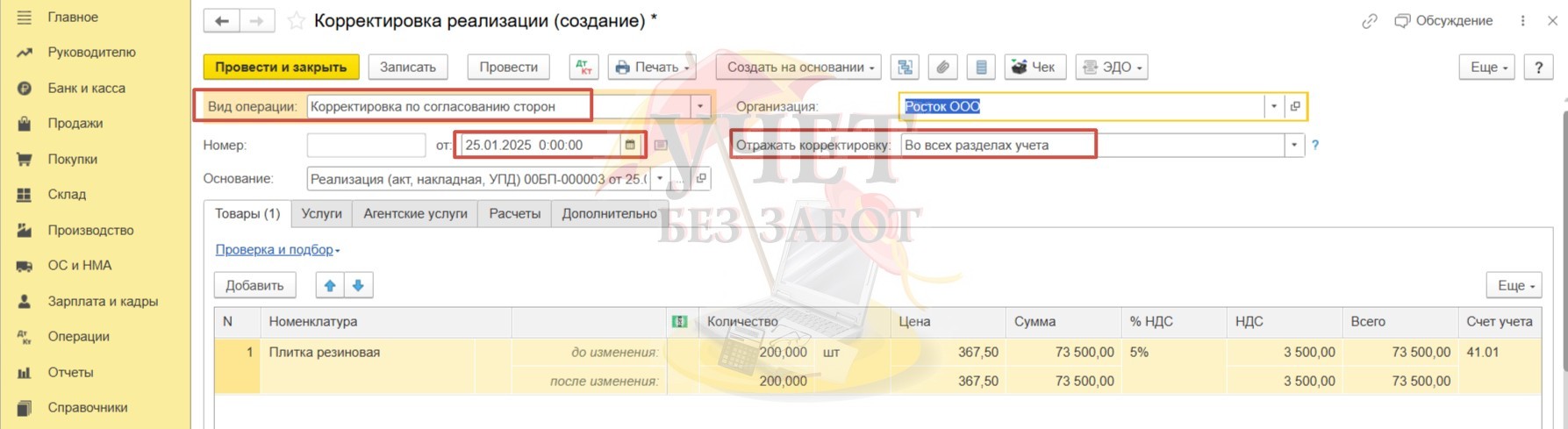

Оставляем значение поля «Вид операции» - «Корректировка по согласованию сторон», поля «Отражать корректировку» - «Во всех разделах учета». Выбираем дату.

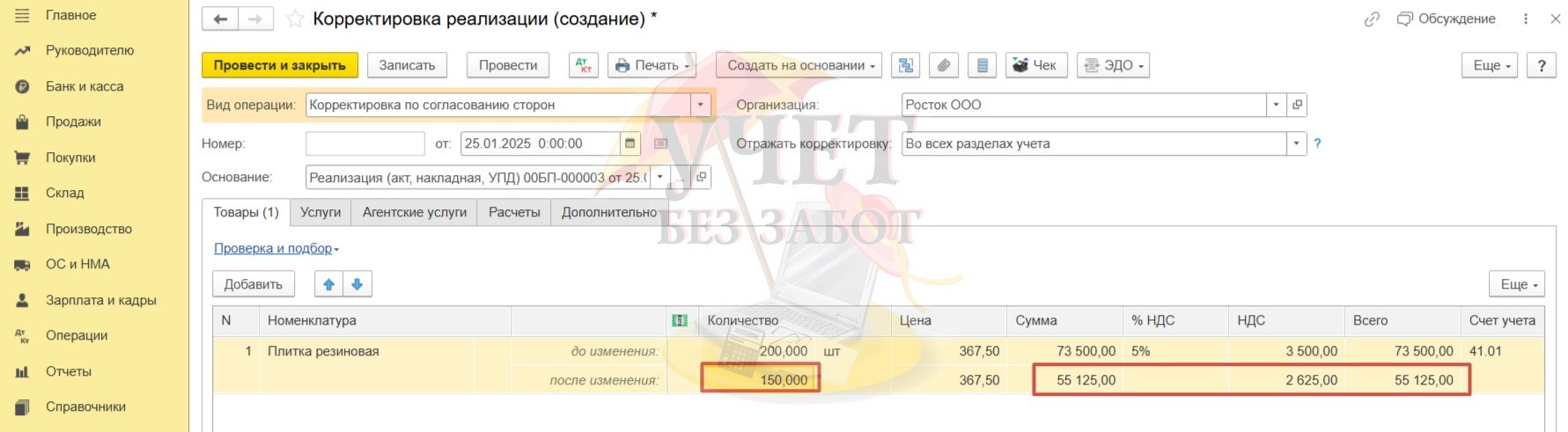

В табличной части корректируем количество товара в колонке «Количество» по строке «после изменения». Мы должны указать количество за минусом брака, которое в итоге принял покупатель. После этого значения в колонках «Сумма», «НДС», «Всего» будут перезаполнены автоматически. Остальные вкладки не требуют заполнения. Проведем документ.

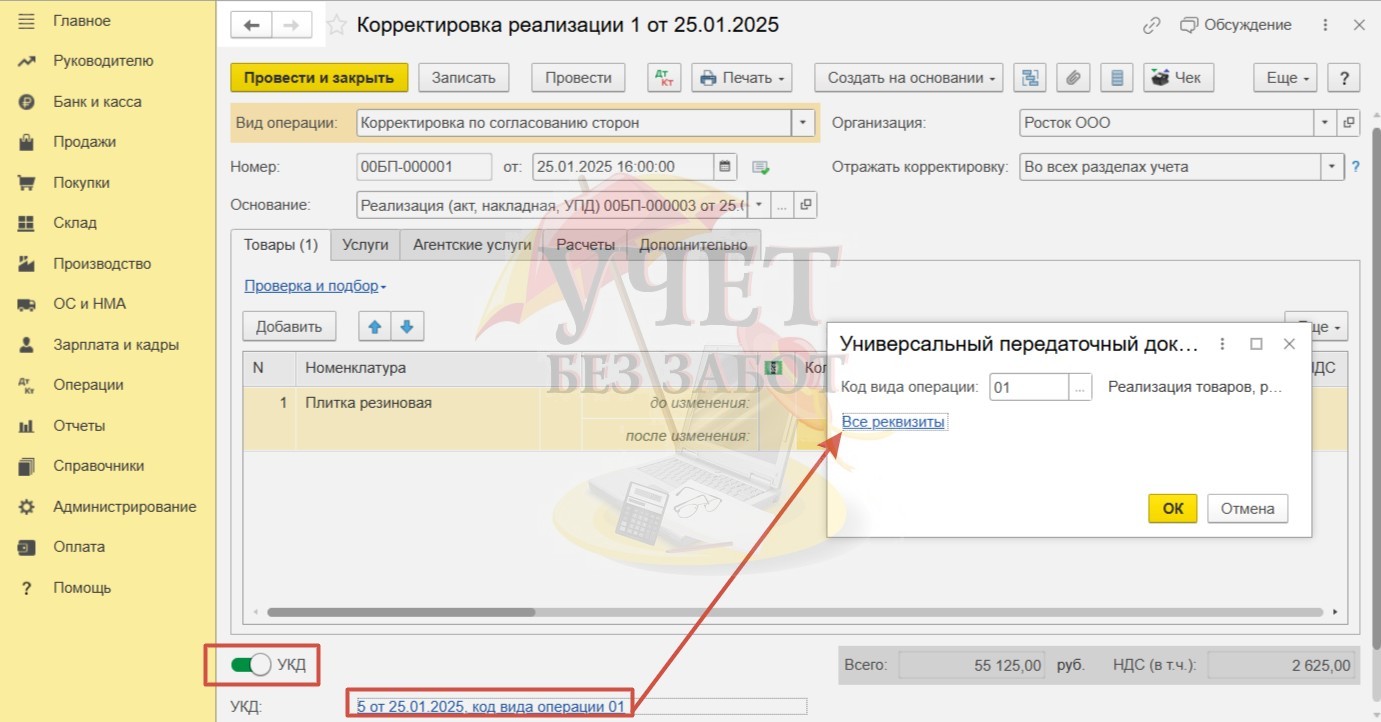

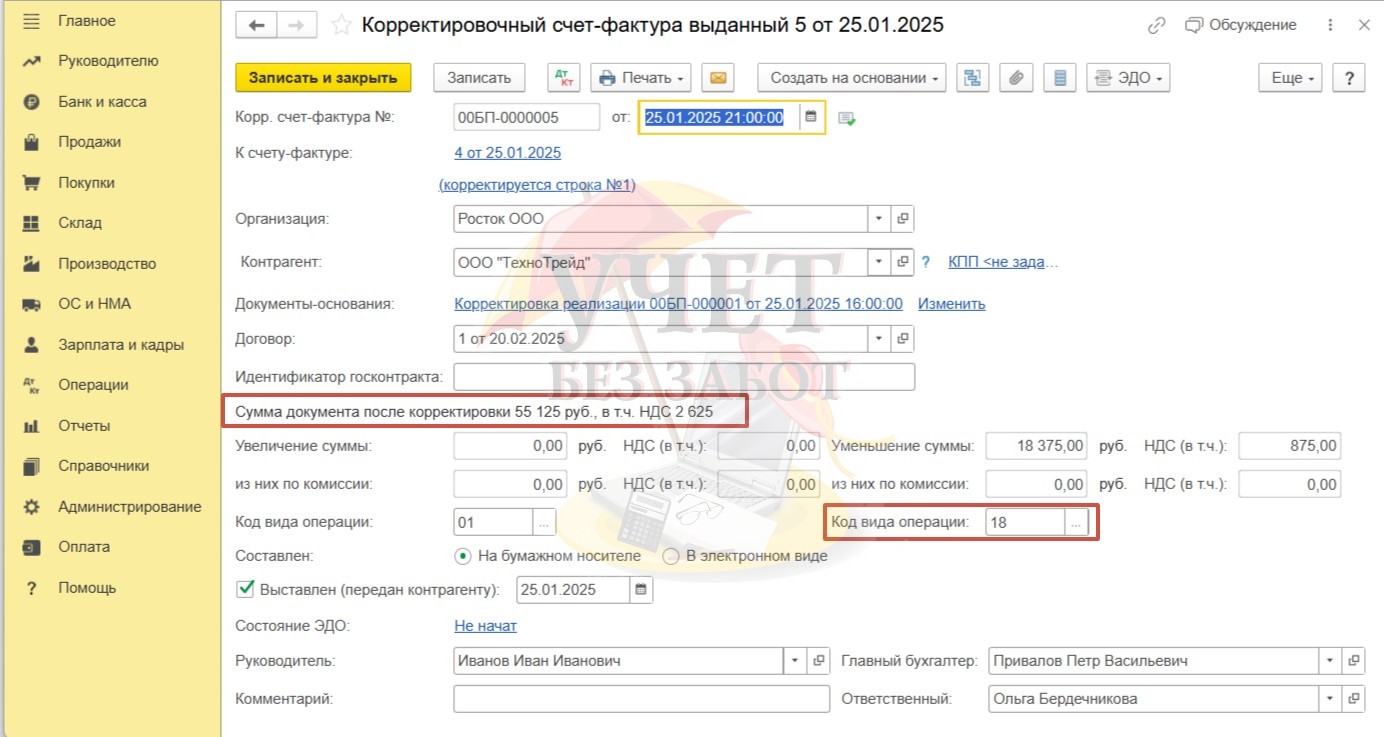

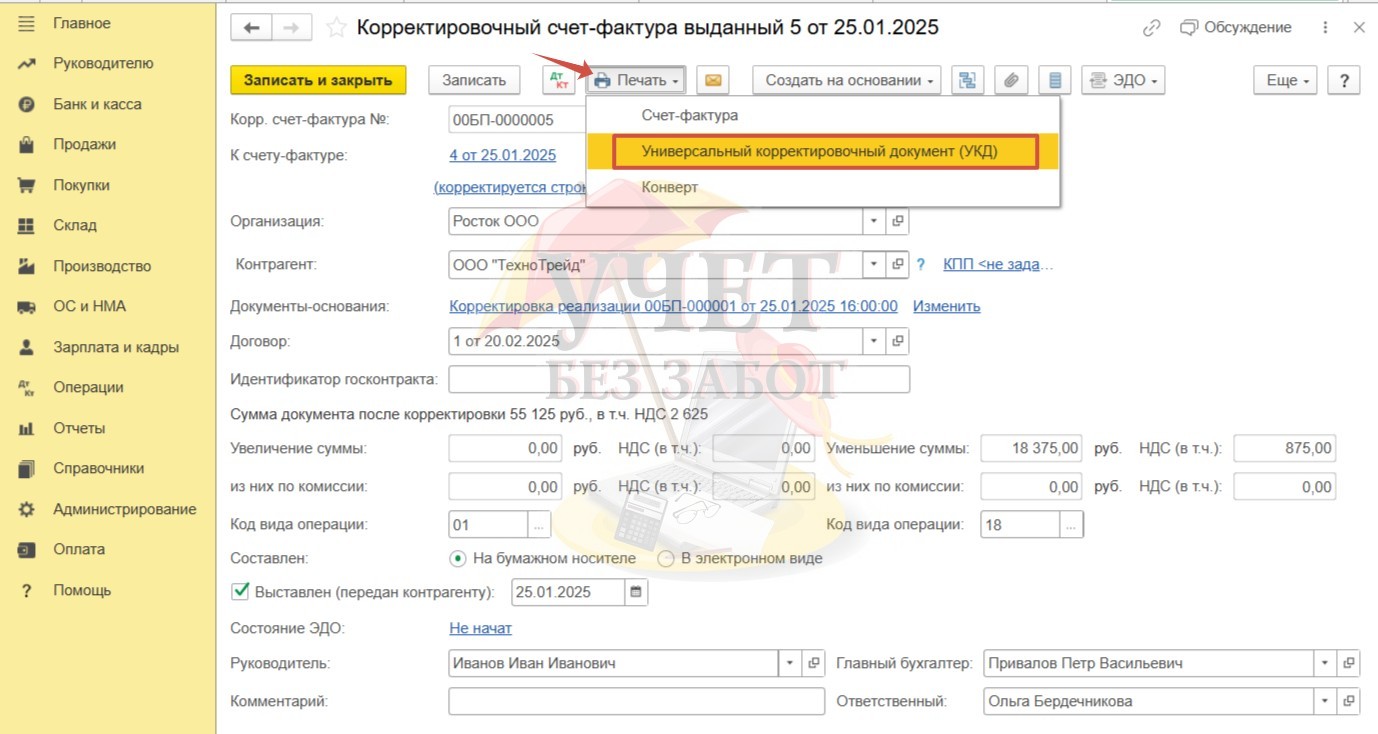

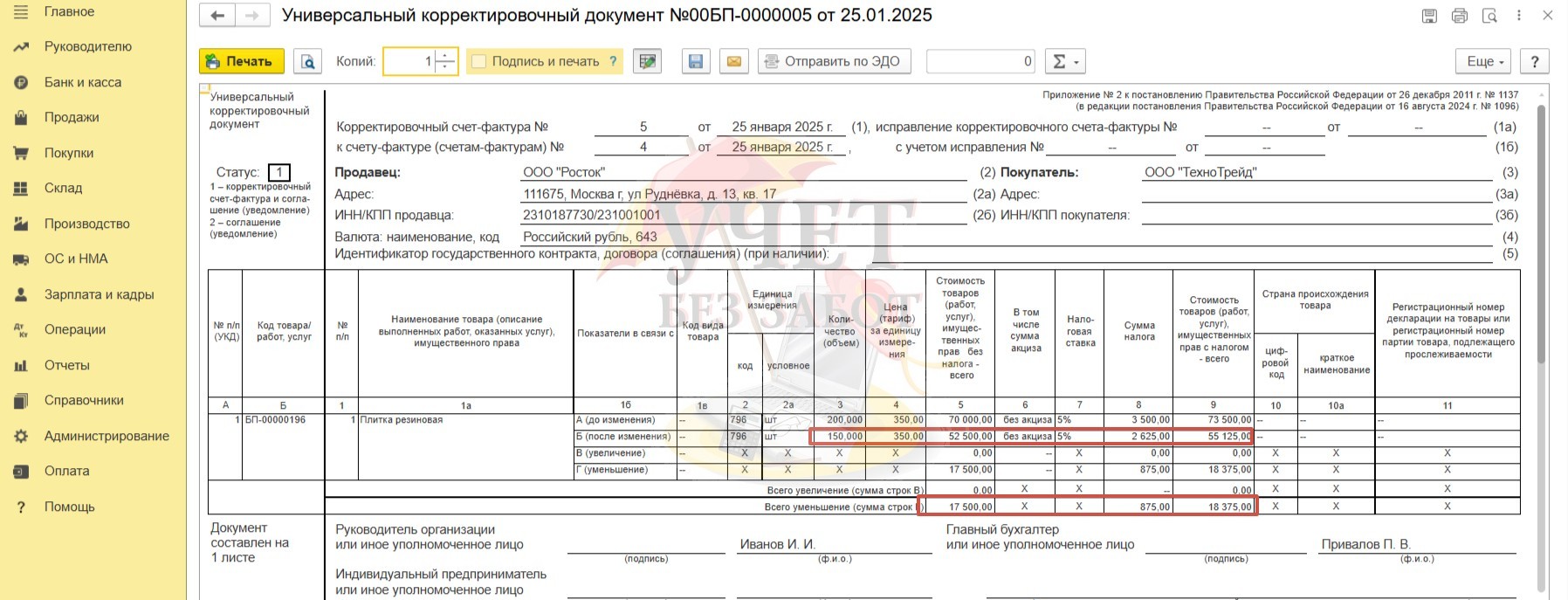

При оформлении документа реализации мы использовали переключатель «УПД», поэтому при регистрации документа «Корректировка реализации» программа сама установила флаг «УКД» (Универсальный корректировочный документ) и сформировала корректировочную счет-фактуру. Перейдем по синей гиперссылке с номером счет-фактуры и далее по ссылке «Все реквизиты».

Все поля заполнены корректно автоматически. Отражена вся основная информация. Обратите внимание, поле «Код вида операции» имеет значение «18». Данный код соответствует корректировке при изменении стоимости отгруженных товаров в сторону уменьшения.

По кнопке «Печать» можно получить печатную форму, если документ требуется передать покупателю на бумажном носителе.

Обратите внимание, если вы не применяете УПД, вам необходимо вручную выписать корректировочную счет-фактуру, используя одноименную команду, которая также будет находиться внизу формы документа рядом с переключателем «УКД».

Составленный УКД или корректировочный счет-фактура на стоимость возвращенных товаров должен быть передан покупателю (п. 1.4 письма ФНС России от 23.10.2018 № СД-4-3/20667@).

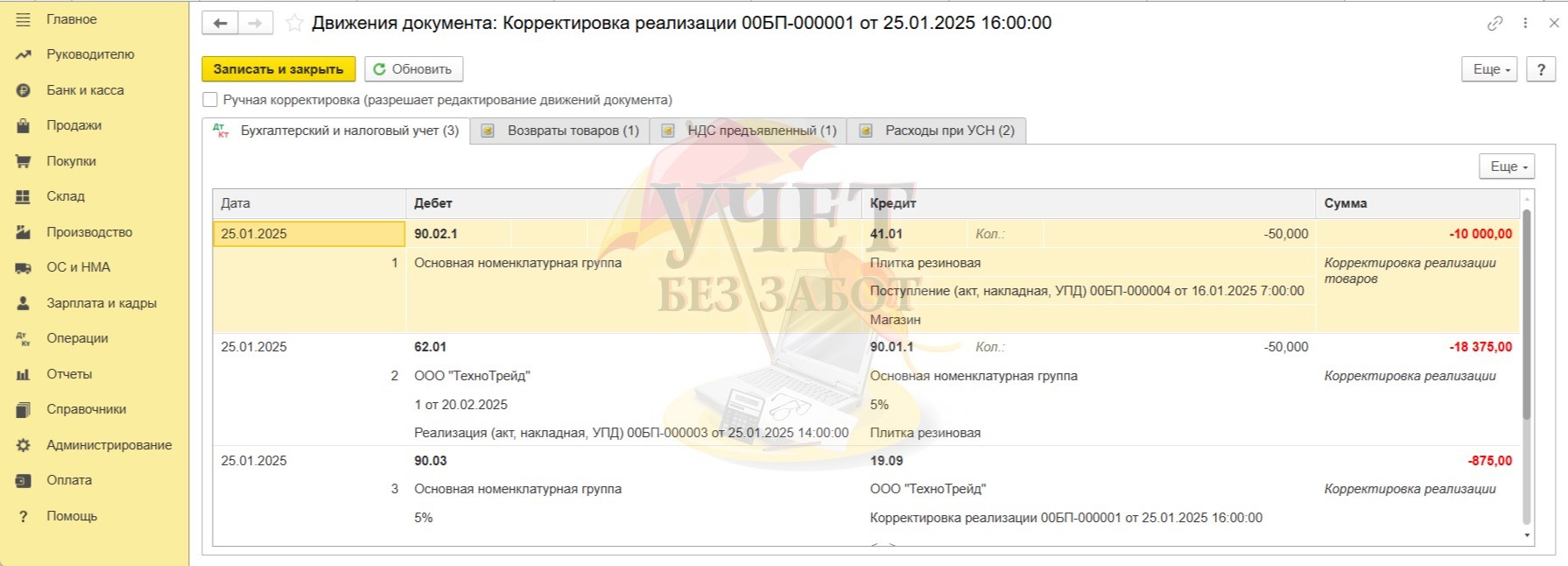

Давайте проанализируем проводки, которые сформировал документ «Корректировка реализации».

Итак, мы видим три сторнирующие записи.

Дт 90.02.1 Кт 41.01 – отсторнирована ранее списанная себестоимость возвращенных товаров, товары в сумме 10 000 руб. снова оказались на складе на счете 41.01.

Дт 62.01 Кт 90.01.1 – отсторнирована выручка на сумму возвращенных товаров, откорректирована задолженность покупателя.

Дт 90.03 Кт 19.09 – отсторнирована сумма НДС со стоимости возвращенных товаров, ранее исчисленного при реализации.

Обратите внимание, при использовании документа «Корректировка реализации» для отражения возврата товаров от покупателей в корреспонденции со счетом 90.03 «Налог на добавленную стоимость», используется счет 19.09 «НДС по уменьшению стоимости реализации». До выполнения регламентных операций НДС (Шаг 3) сумма НДС, ранее исчисленная с реализации, будет числиться на счете 19.09.

Шаг 3. Применение вычета НДС по возвращенным товарам

Ранее в нашей статье мы писали, что налогоплательщики на упрощенной системе, применяющие льготные ставки 5% (7%), не имеют права на вычет предъявленной суммы НДС. Однако такое ограничение относится только к суммам «входного» НДС. Вместе с тем, независимо от выбранной ставки НДС - 5%, 7% или 20% у налогоплательщика на УСН сохраняется право на вычет НДС при возврате товаров от покупателя. Пользуясь таким правом вычета, налогоплательщик сможет откорректировать ранее исчисленную сумму НДС с реализации, уменьшив НДС к уплате.

Давайте вернемся к примеру и посмотрим, как отразить в программе применение вычета.

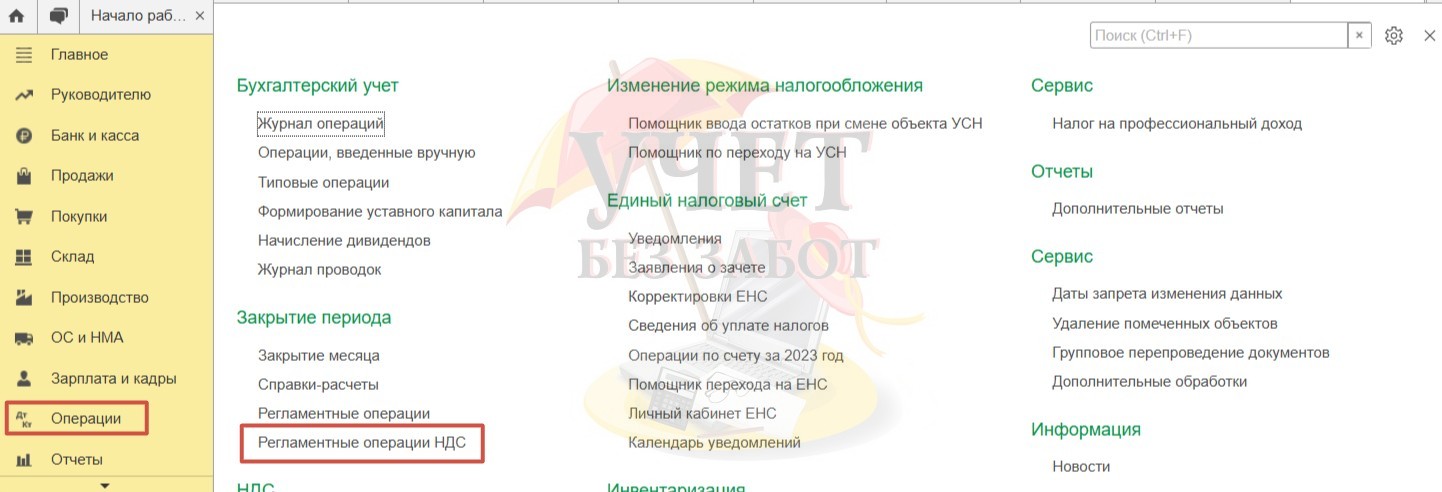

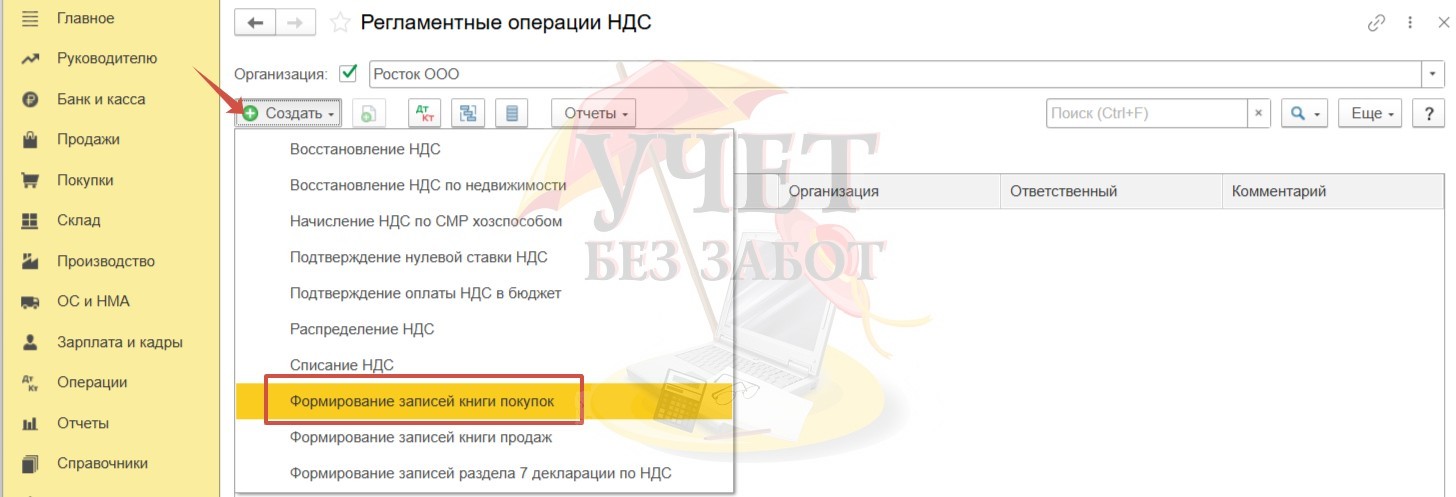

Перейдем в раздел меню «Операции» и выберем пункт «Регламентные операции НДС».

Используем команду «Создать» и выбираем документ «Формирование записей книги покупок».

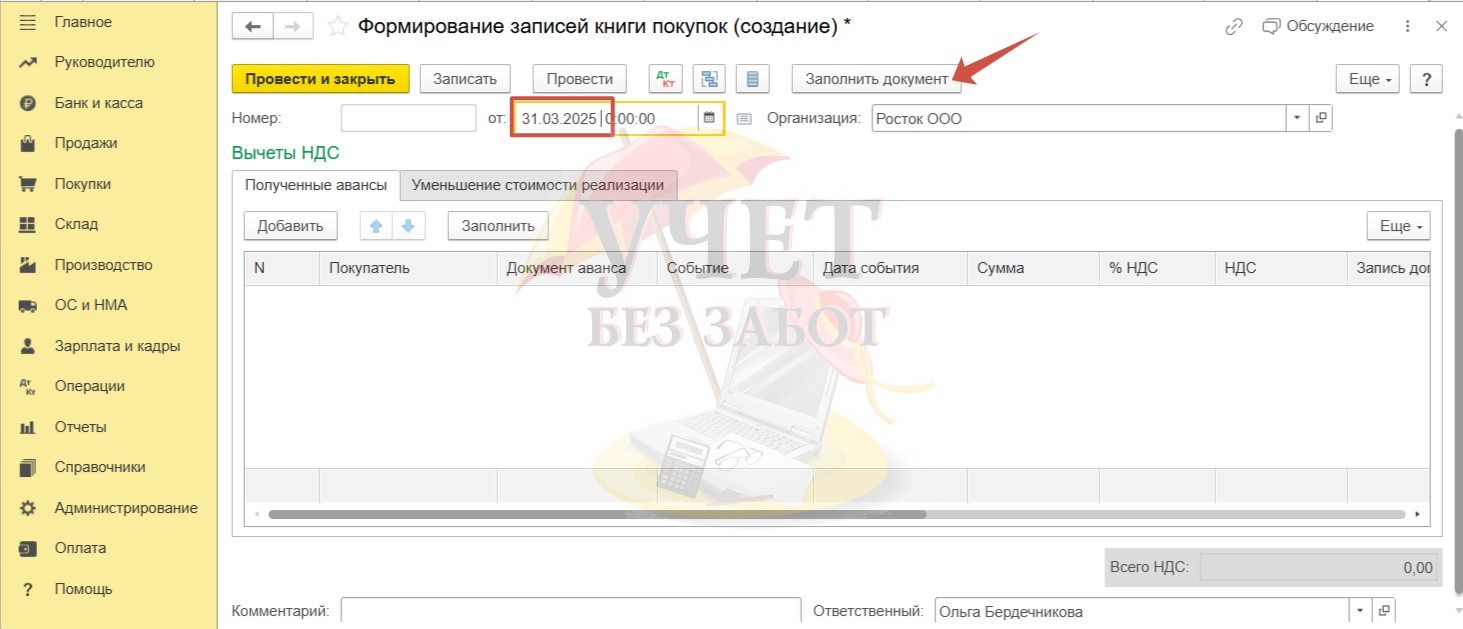

Установим дату – выберем последнее число квартала и используем команду «Заполнить документ».

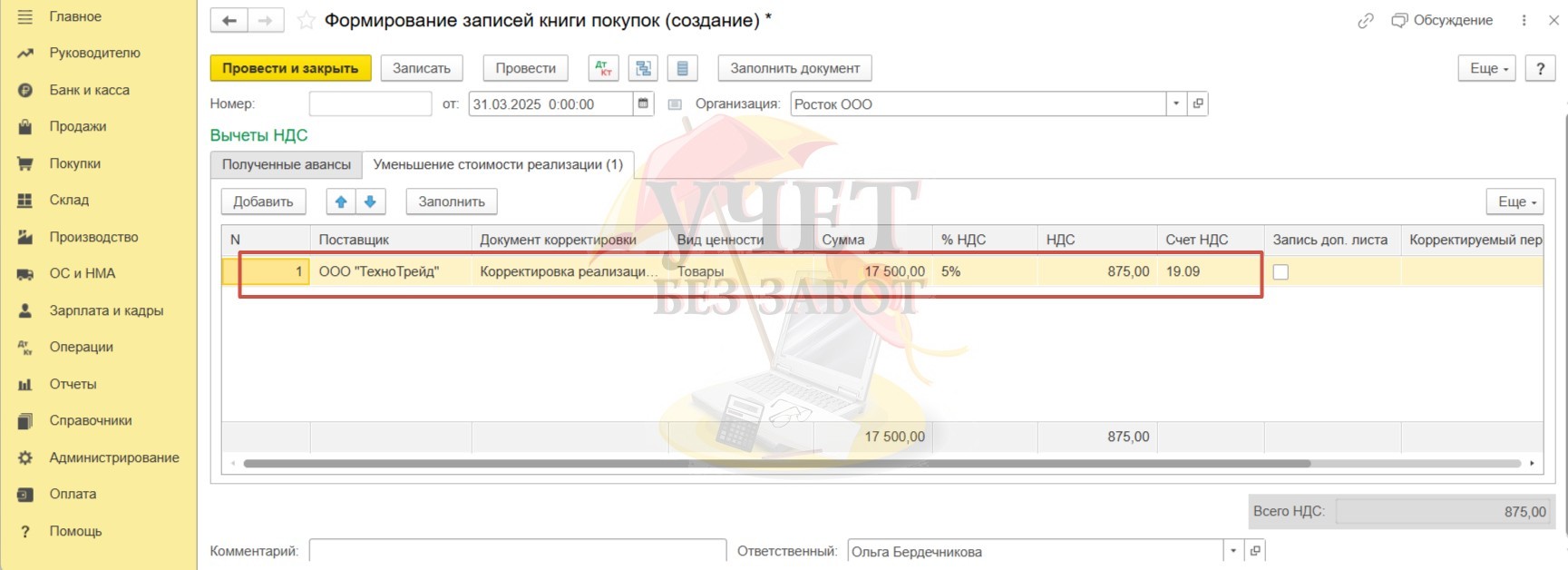

Видим, что в документе на вкладке «Уменьшение стоимости реализации» появилась строка с данными по контрагенту-покупателю ООО «ТехноТрейд». Сумма НДС со стоимости возвращенных товаров заполнена корректно. Проведем документ.

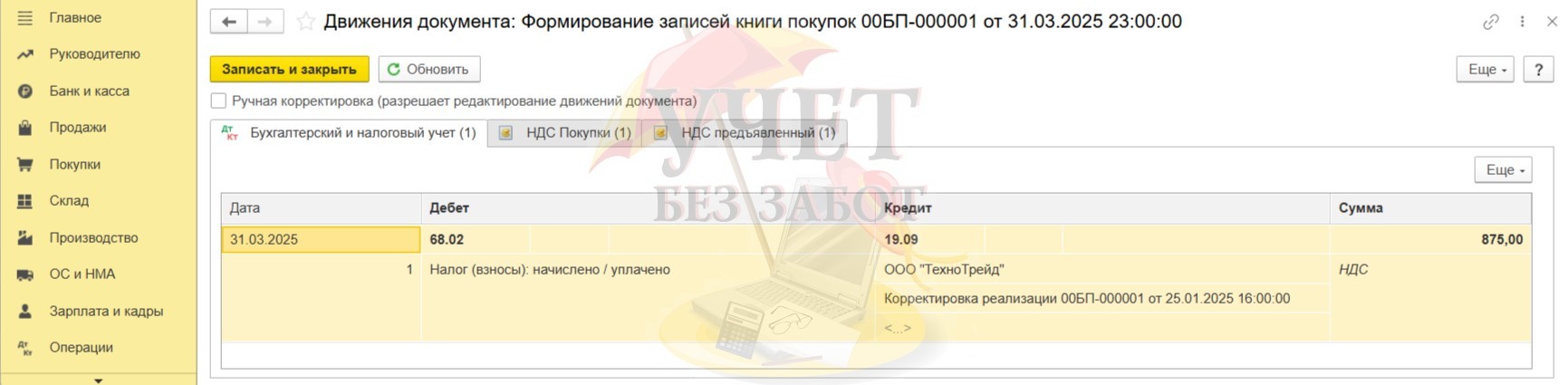

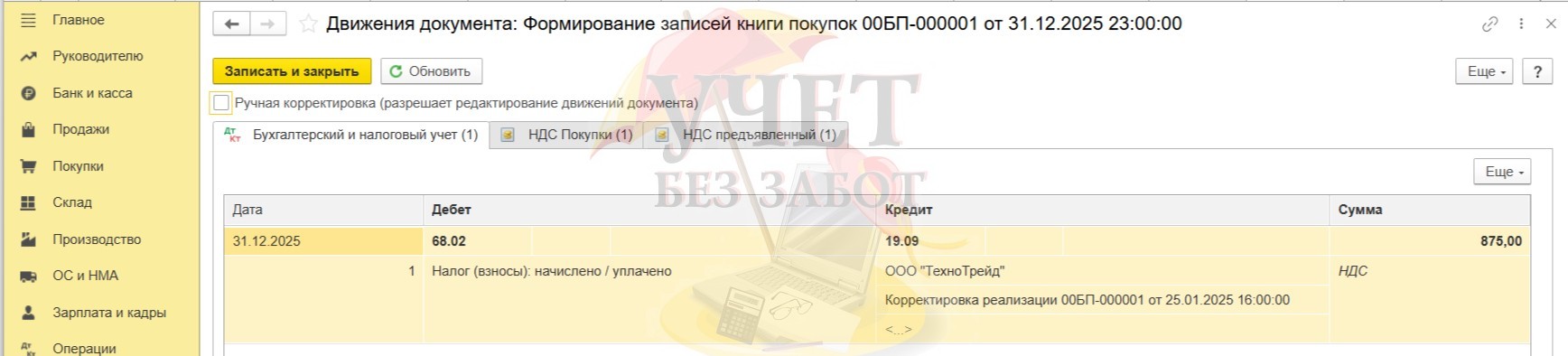

При проведении видим проводку, которая переносит сумму НДС со счета 19.09 в Дт счета 68.02. Вычет НДС применен успешно. Данные по корректировочной счет-фактуре будут зарегистрированы в книге покупок за 1 квартал. НДС к уплате будет уменьшен на 875 руб.

И здесь считаем важным отметить, что у налогоплательщика есть право перенести вычет и воспользоваться им в последующие отчетные периоды (Шаг 4). При этом очень важно не упустить разрешенный срок для переноса такого вычета. Право сохраняется в течение одного года с момента возврата товара (п. 5 ст. 171, п.4 ст. 172 НК РФ).

Шаг 4. Перенос вычета НДС

Предположим, что мы не будем применять вычет в 1 квартале.

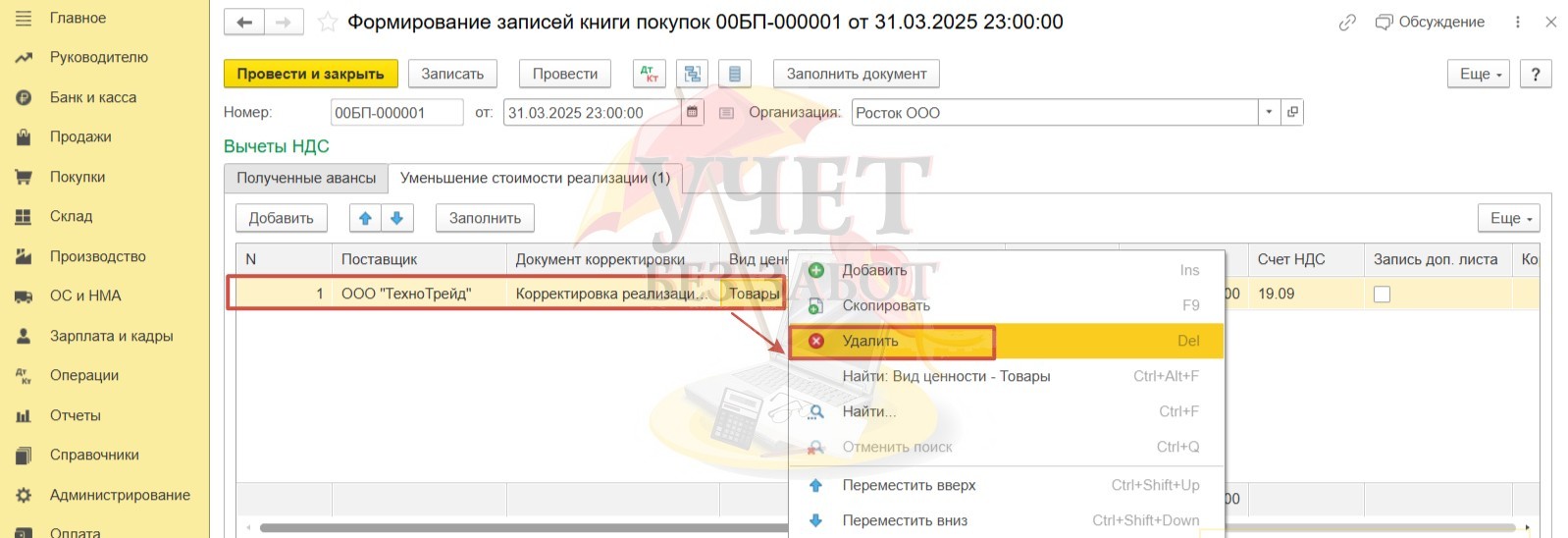

Для того чтобы воспользоваться правом на перенос вычета со стоимости возвращенных товаров при заполнении документа «Формирование записей книги покупок» необходимо на вкладке «Уменьшение стоимости реализации» вручную удалить запись с требуемым документом в квартале, в котором вы не планируете использовать вычет.

При каждом последующем заполнении документа «Формирование записей книги покупок» программа будет добавлять в табличную часть информацию о документе, по которому есть сумма НДС к вычету.

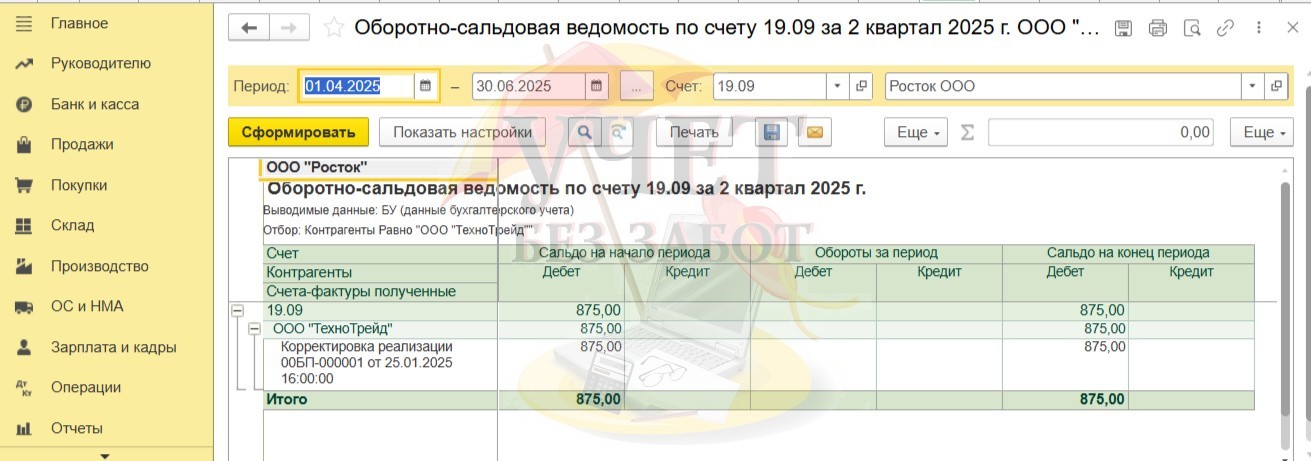

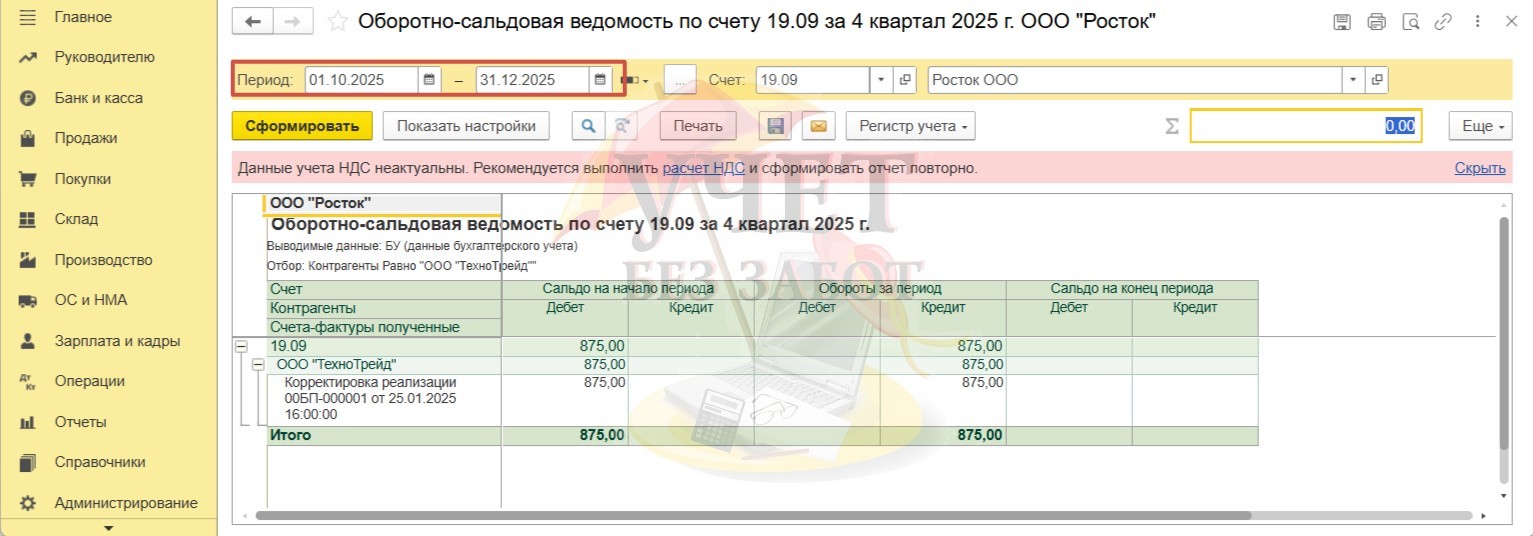

До того момента, когда вы примените вычет, сумма НДС будет числиться на счете 19.09. Для контроля таких сумм можно использовать отчет «Оборотно-сальдовая ведомость» по счету 19.09 в разделе «Отчеты».

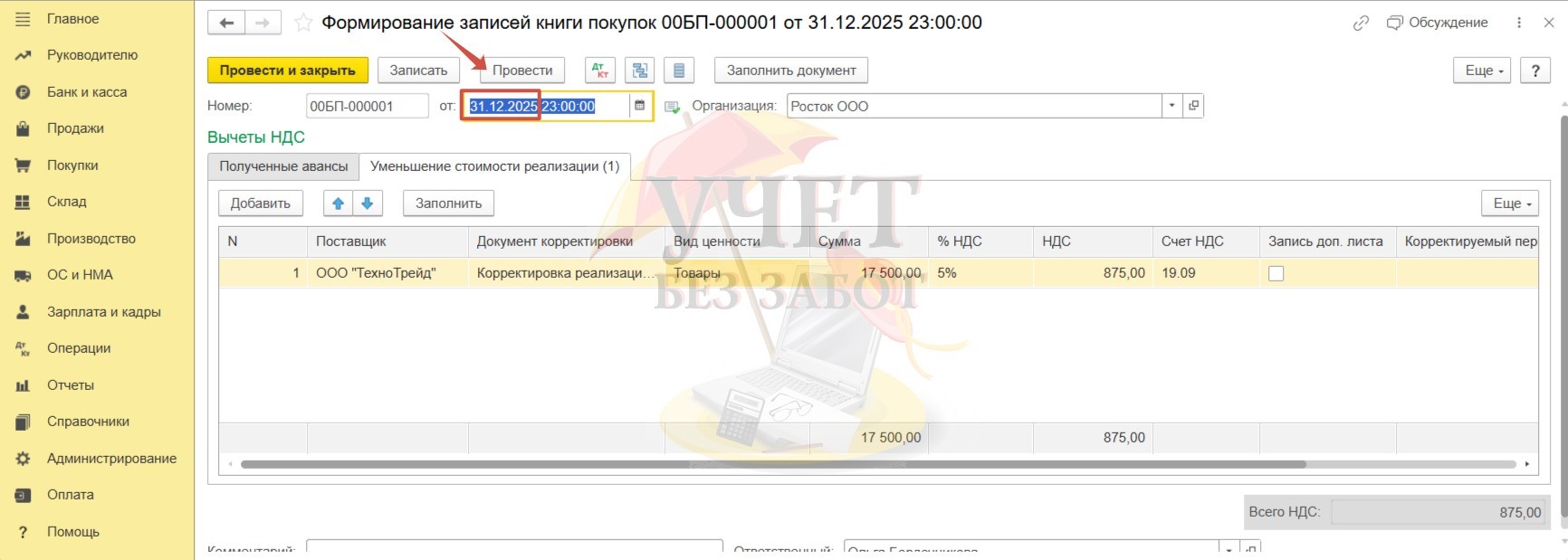

В квартале, в котором вы решите воспользоваться вычетом, строку не удаляйте и проведите документ.

Как рассчитать последний допустимый срок для применения вычета?

Обратимся к нашему примеру. Право на применение вычета возникло в момент возврата – то есть в 1 квартале 2025 года. По законодательству мы имеем право применить вычет в течение года. Значит, мы теряем право на вычет в 1 квартале 2026 года. Но декларацию по итогам 1 квартала 2026 мы представим только в апреле 2026 года. Чтобы не опоздать и применить вычет законно, нужно заявить о вычете в декларации за 4 квартал 2025 года, которую мы представим в январе 2026 года.

Проводки при этом не будут отличаться от тех, которые мы видели ранее, когда мы не пользовались правом переноса вычета. Сумма НДС в размере 875 руб. отнесена в Дт счета 68.02.

Сформируем оборотно-сальдовую ведомость по счету 19.09 в разделе «Отчеты» за 4 квартал 2025 года. Видим, что сальдо в виде суммы НДС, которое числилось на начало периода, закрылось.

Автор статьи: Ольга Бердечникова

Понравилась статья? Подпишитесь на рассылку новых материалов