Ошибка при выборе контрагента в выписке банка (платеж с НДС) - как исправить в 1С: Бухгалтерии предприятия ред. 3.0?

- Опубликовано 22.11.2021 08:47

- Автор: Administrator

- Просмотров: 8224

Иногда одна маленькая ошибка влечёт за собой цепь последствий в виде большого количества исправлений и корректировок в учёте и отчетности. Но ведь не ошибается только тот, кто не работает, правда? Коллеги, совсем недавно мы рассказывали, как устранить ошибку в выписке банка с неверно выбранным контрагентом, если платеж был без НДС. В данной публикации мы разберем более сложную ситуацию – как исправить аналогичную ошибку, если платеж был с НДС. Эти две статьи прям рекомендуем сохранить в закладках, обязательно пригодится! А еще больше примеров исправления ошибок ищите в нашем мастер-классе.

Давайте рассмотрим подробнее.

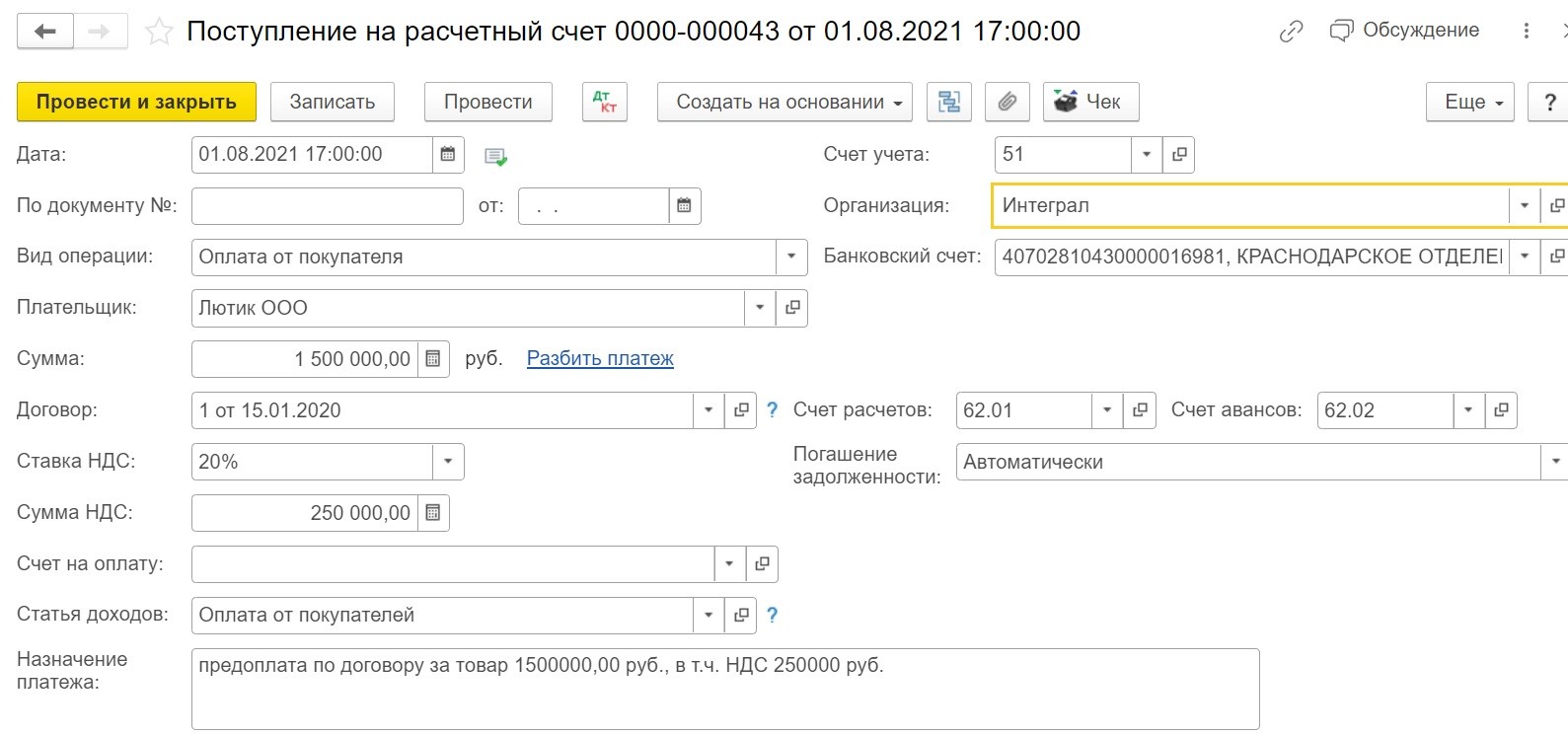

Итак, в августе 2021 года организации ООО «Лютик» перечислен аванс за услуги в размере 250 тысяч рублей.

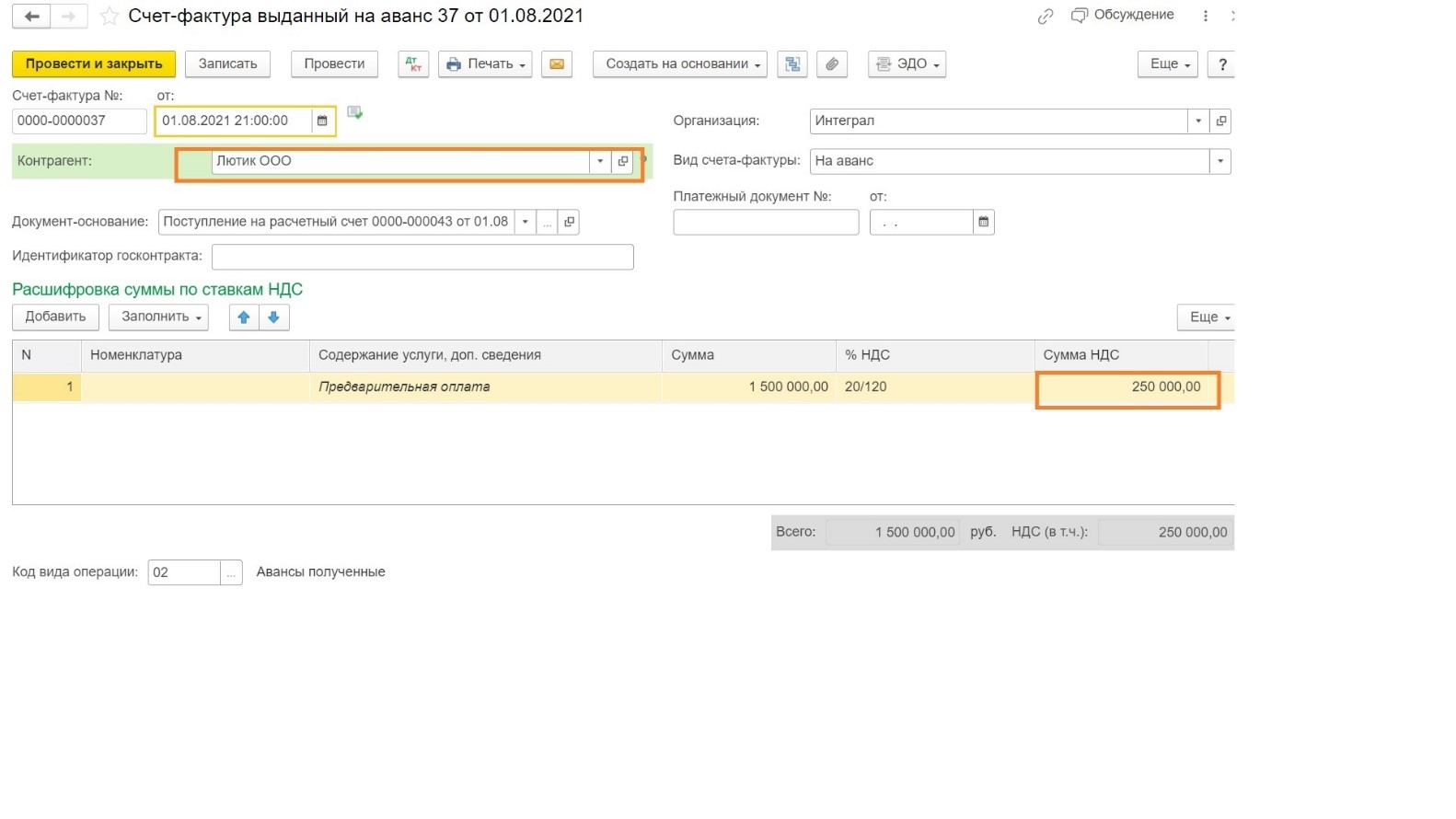

Выписан счёт-фактура на аванс, сдана отчетность по НДС за 3 квартал 2021 г.

В 3 квартале услуга не была оказана, реализация не отражена.

В ноябре 2021 г. выясняется, что бухгалтер ошибочно разнес платеж не на ту организацию, выбрав вместо ООО «Люпин» организацию ООО «Лютик».

Как быть, как исправить данную ситуации в 1С: Бухгалтерия предприятия 8, редакция 3.0?

Возможно, кто-то из вас подумает, да какие же здесь сложности и вопросы? Когда можно открыть неверно разнесённый документ, исправить контрагента и перепровести документы, а затем подать корректирующую декларацию по НДС.

Коллеги, так делать мы не рекомендуем!

Поскольку, находясь на общей системе налогообложения, исправление данных и перепроведение документов в предыдущем отчетном периоде может быть чревато изменением в учёте, результат ранее закрытого периода может не совпасть с тем, что был отражен в налоговых декларациях, в бухгалтерской отчетности.

Чтобы обезопасить себя от подобных ситуаций, возникает необходимость в установке запрета редактирования в закрытом периоде всех имеющихся данных.

Так вот после выполнения этой операции, внесение каких-либо корректировок в закрытом периоде станет невозможным.

Поэтому исправить какие-либо ошибки или неточности в учете и отчётности можно только текущим периодом.

Возвращаемся к нашему примеру.

Шаг 1. В первую очередь необходимо перенести данные на нужного контрагента.

Удобнее всего это сделать через документ «Корректировка долга».

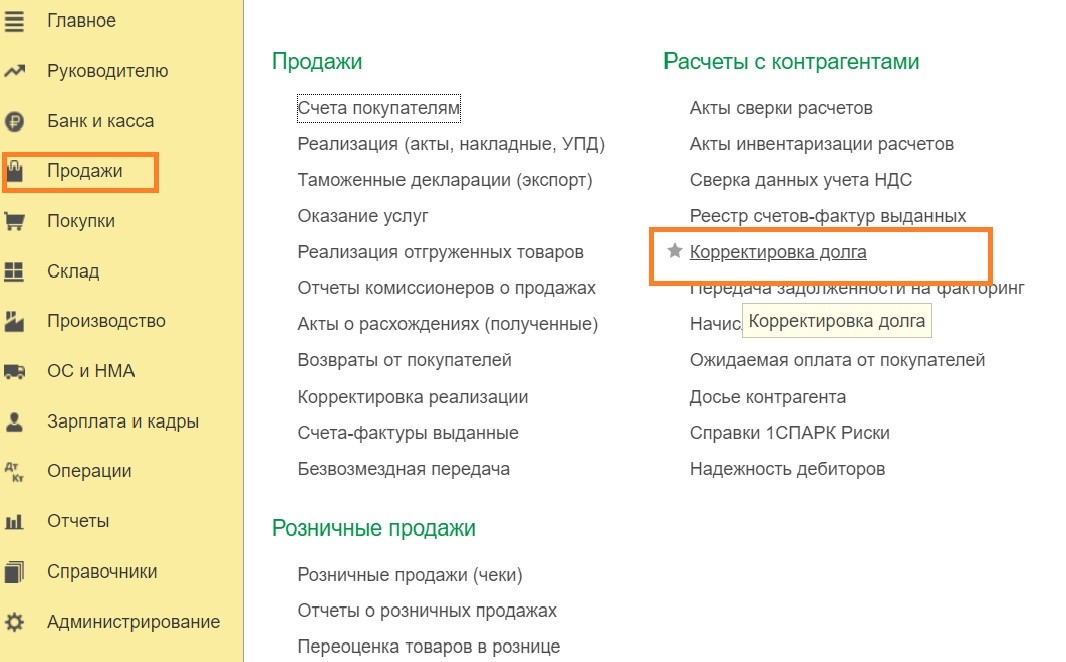

Заходим в раздел «Продажи», в разделе «Расчёты с контрагентами» выбираем документ «Корректировка долга».

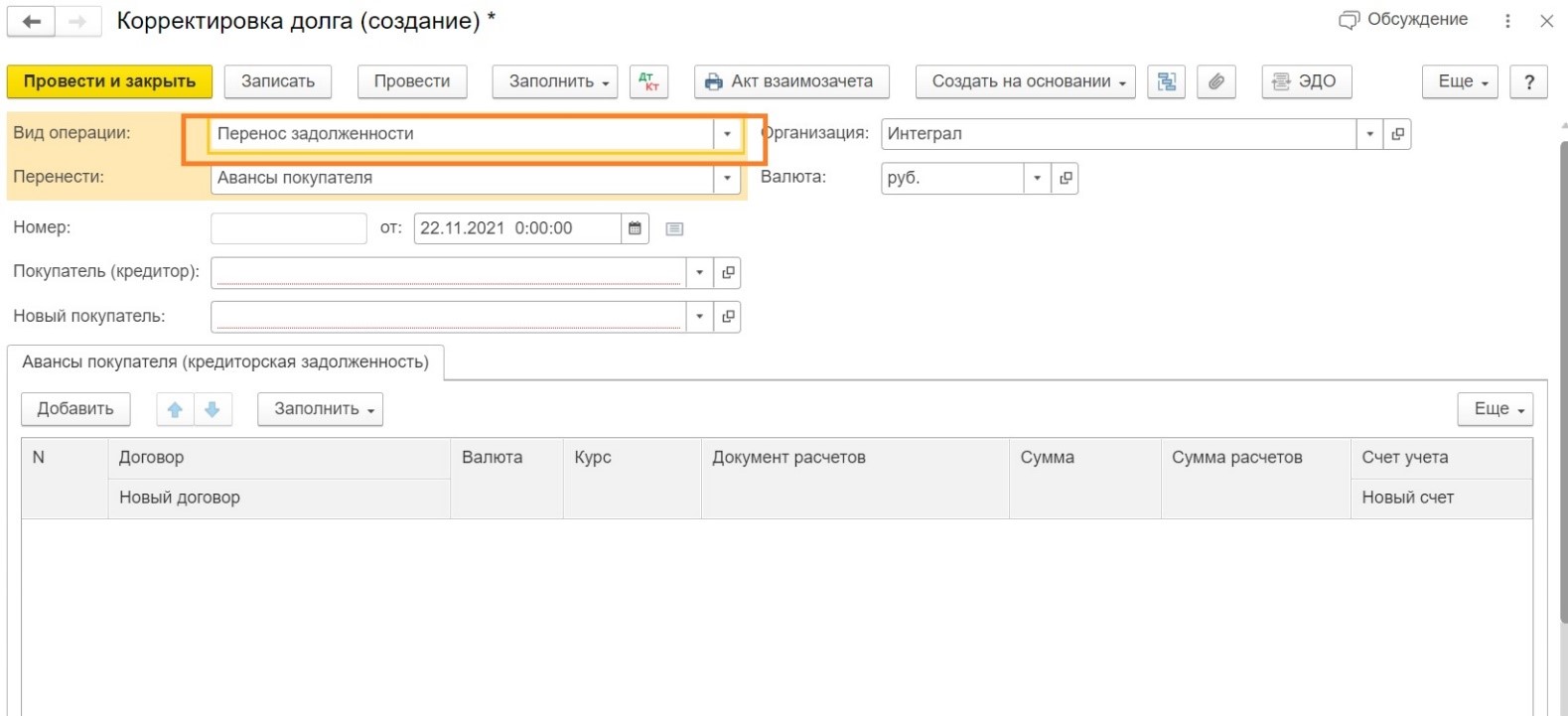

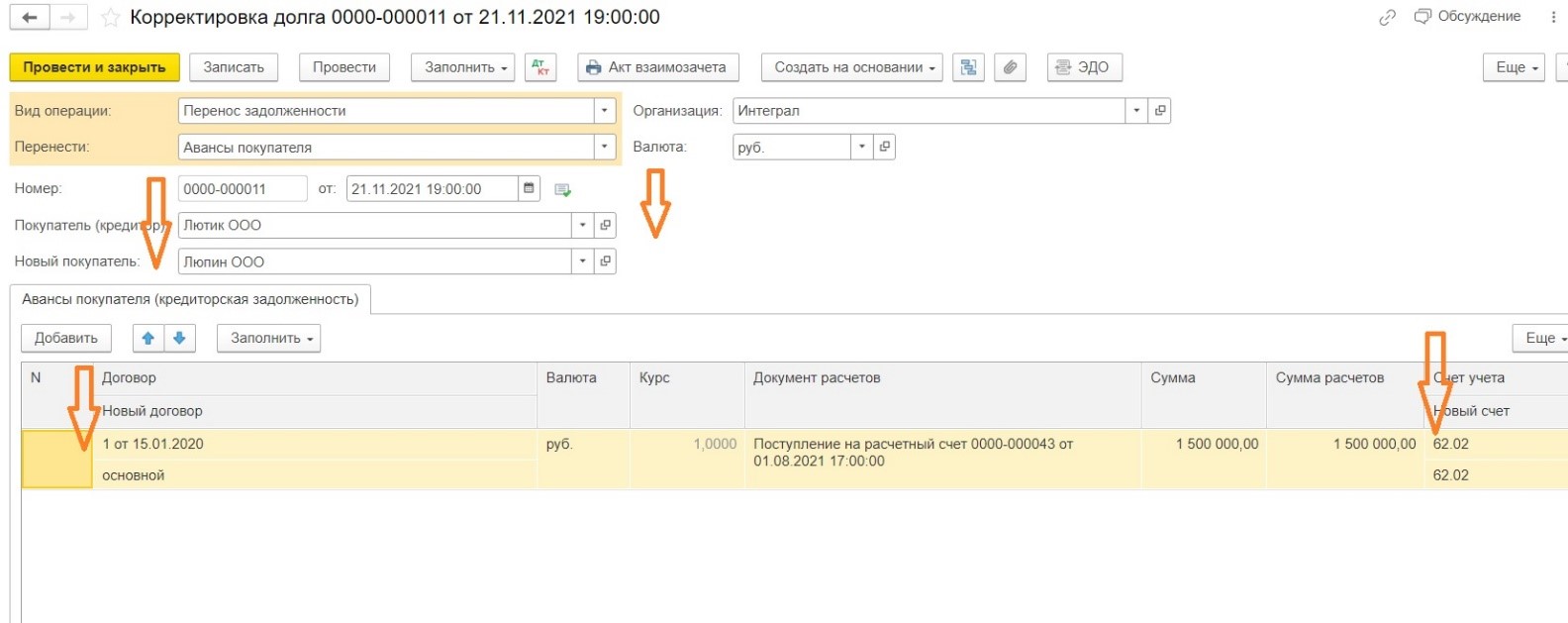

Формируем новый документ. Выбираем вид операции «Перенос задолженности», перенести «Авансы покупателя», указываем покупателя (ООО «Лютик»), затем нового покупателя (ООО «Люпин»).

В разделе «Авансы покупателя (кредиторская задолженность)» нажимаем «Заполнить», проверяем договоры, в случае необходимости исправляем на нужный, указываем сумму и счета учёта.

Далее проводим документ.

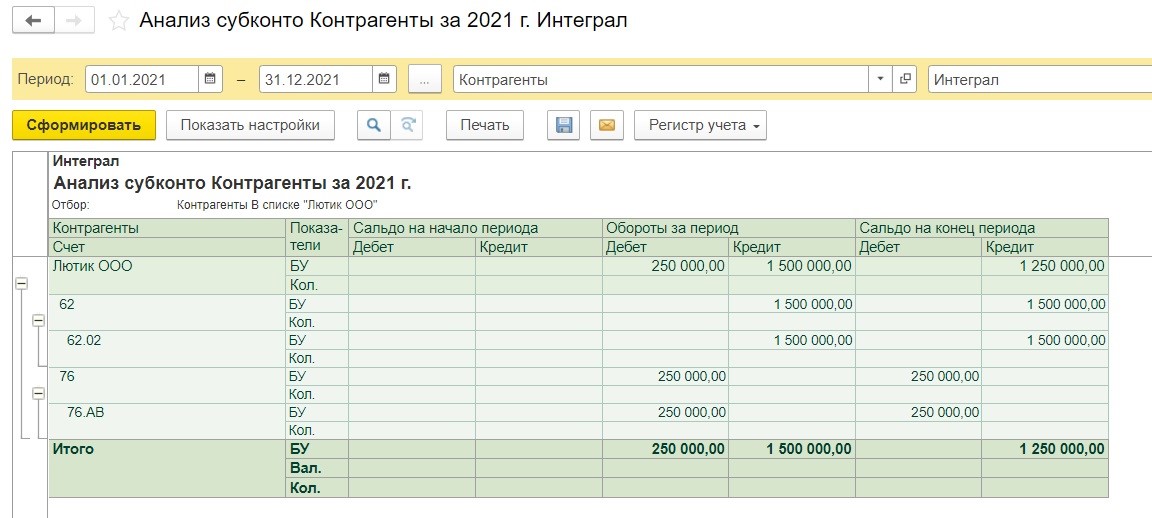

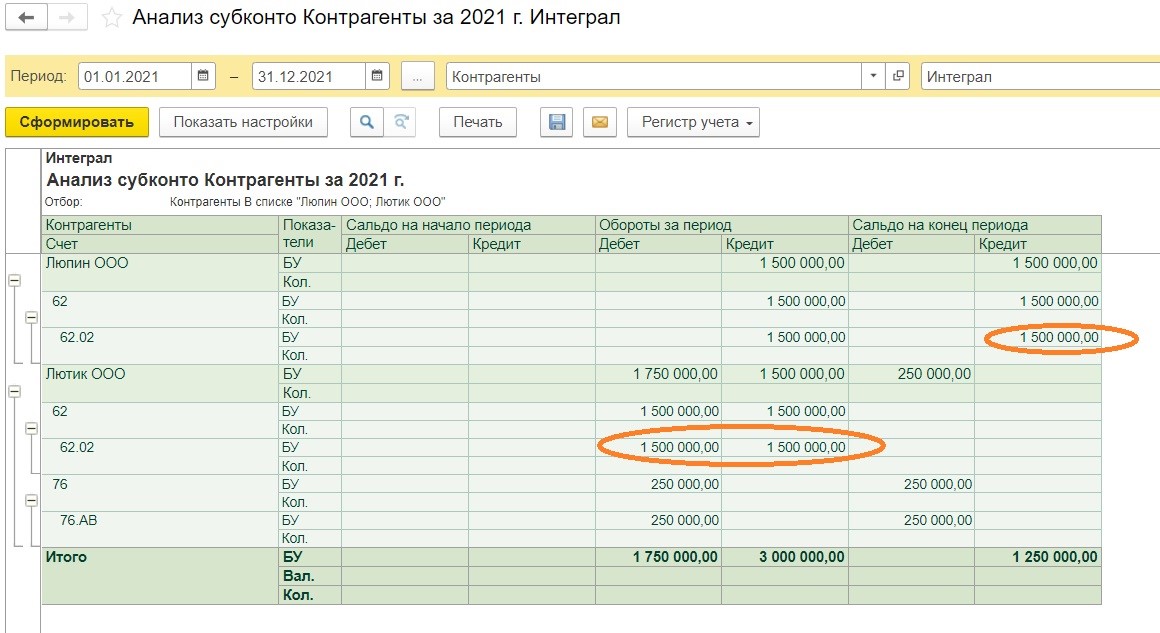

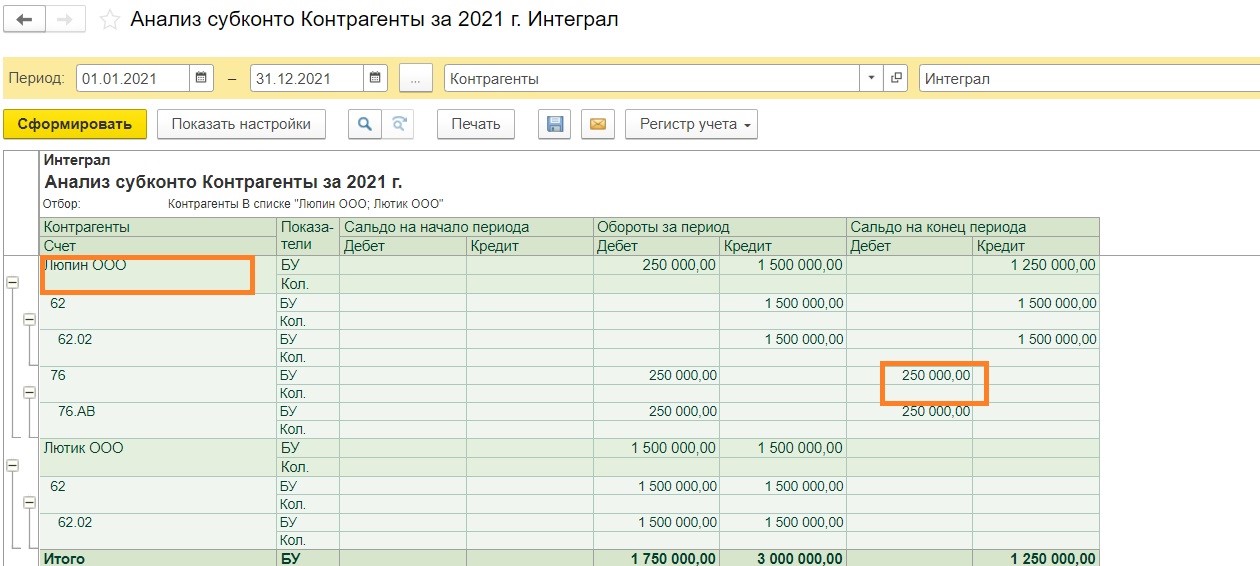

Формируем анализ субконто по требуемым контрагентам.

Как мы видим задолженность по счету 62 перенесена на правильную организацию.

Шаг 2. Порядок устранения технических ошибок по НДС законодательно не установлен.

Представители ФНС дают такие рекомендации:

• все изменения должны осуществляться через дополнительные листы;

• неправильная запись аннулируется;

• правильная запись добавляется;

• подается уточненная декларация за исправляемый период.

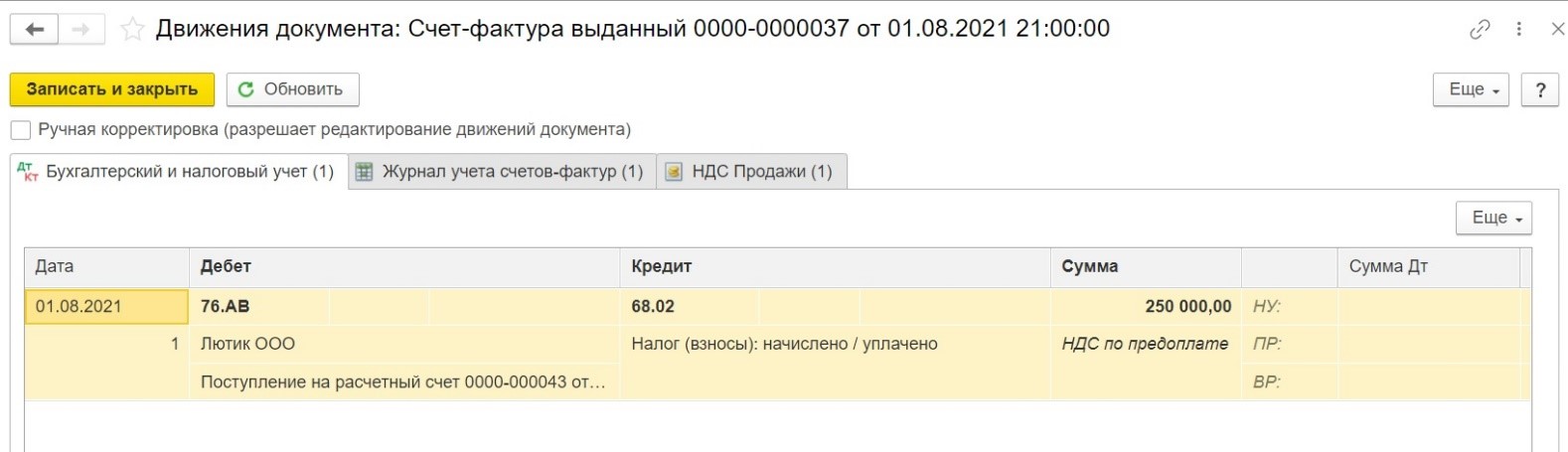

Следующим шагом будет сторнирование счёта-фактуры с начисленным НДС с аванса полученного по контрагенту ООО «Лютик».

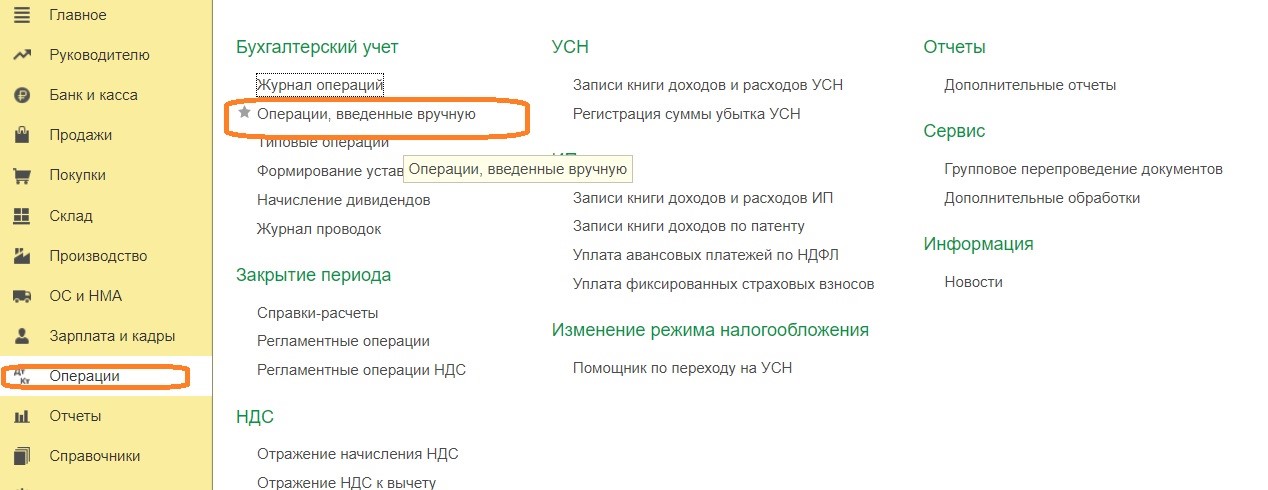

Для этого заходим в раздел Операции, выбираем Операции, введенные вручную.

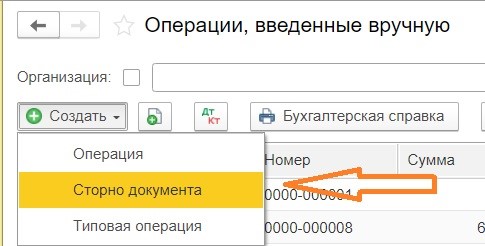

Нажимаем «создать» с видом «Сторно документа».

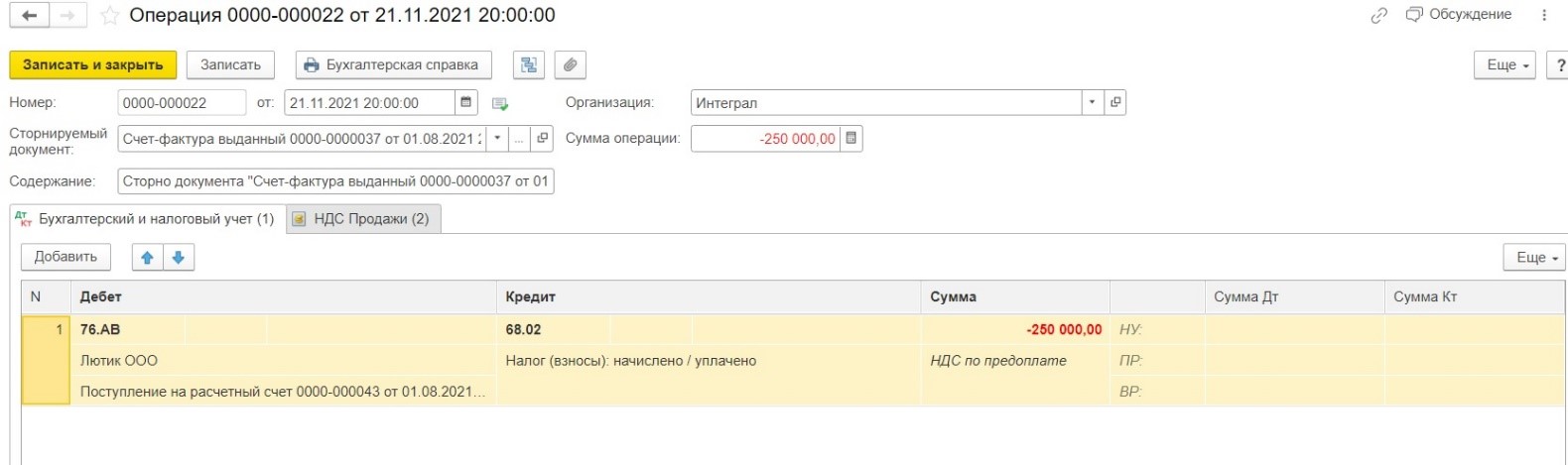

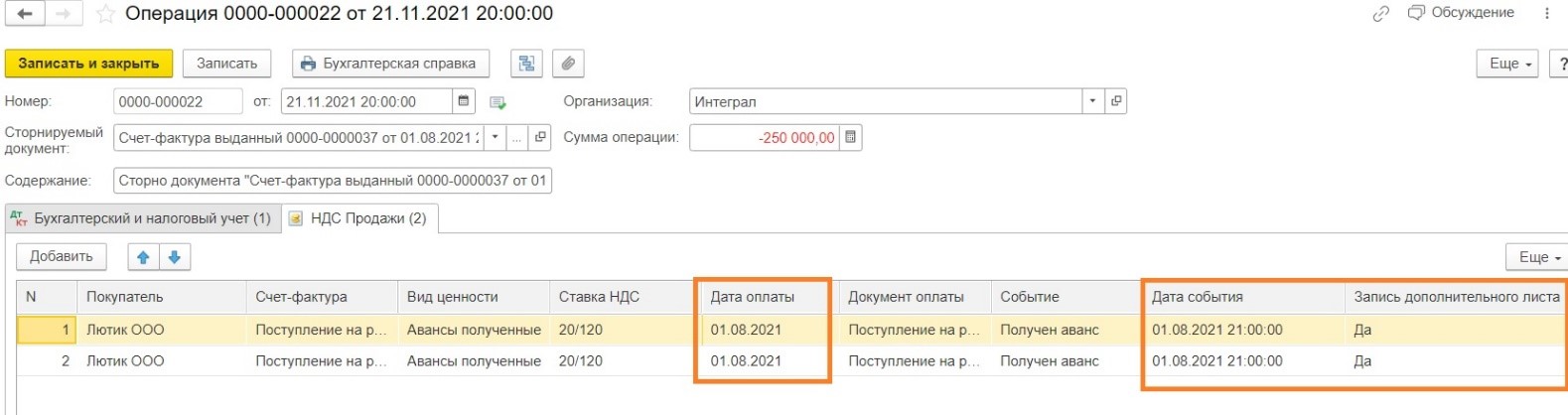

В открывшемся окне задаём нужную дату создания, выбираем «Сторнируемый документ», в нашем случае это счет-фактура на аванс от ООО «Лютик».

После этого графа «Содержание», а также табличная часть заполнятся автоматически.

Сама сторнировочная запись появится в разделе «Бухгалтерский и налоговый учёт».

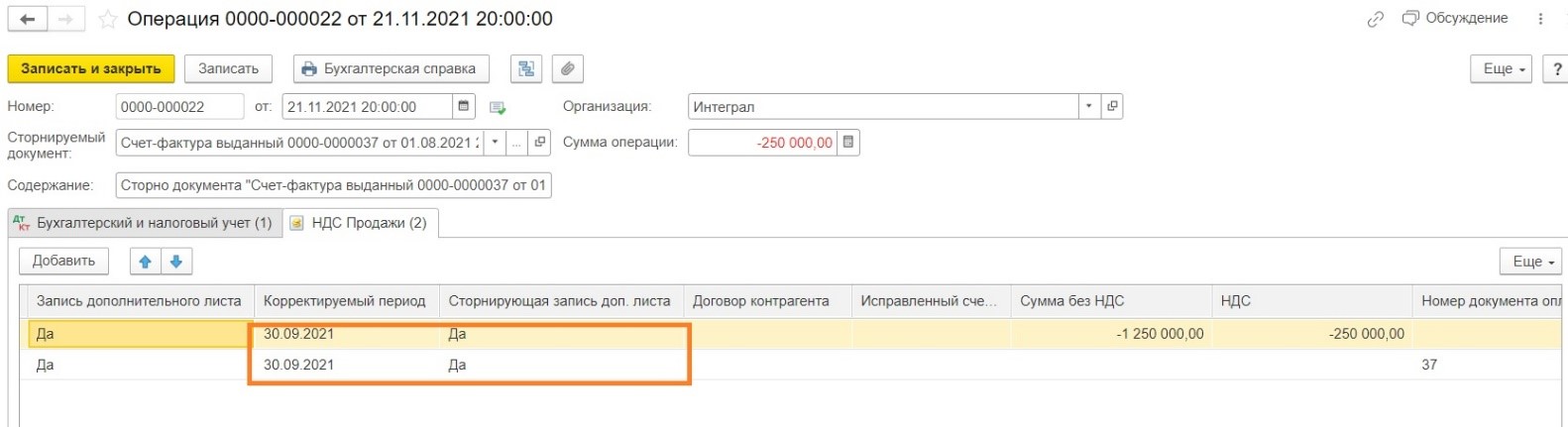

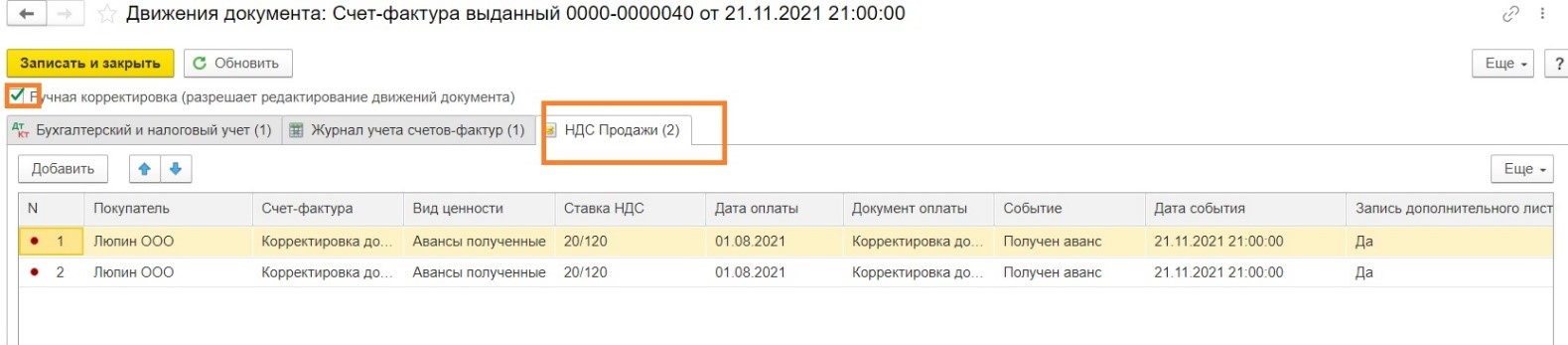

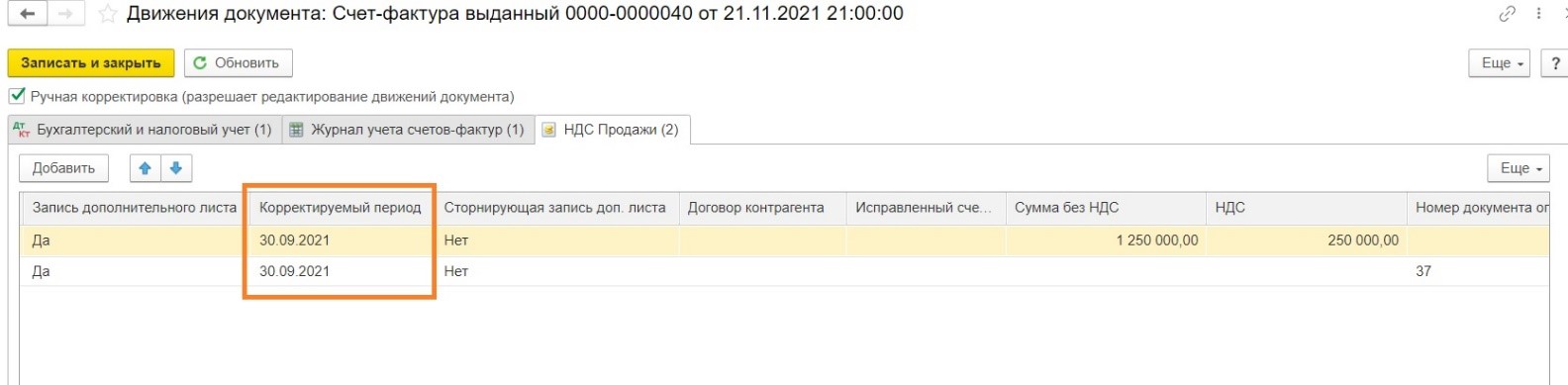

А вот в закладке «НДС продажи» необходимо внести ручную корректировку. Аннулирование записи по ошибочно выставленному счету-фактуре должно производиться в дополнительном листе книги продаж периода поступления денежных средств. В нашем случае это 3 квартал 2021 года.

Так как при исчислении НДС с полученной суммы предоплаты запись в регистр «НДС Продажи» отражена двумя строками, то и корректировки следует произвести в каждой строке.

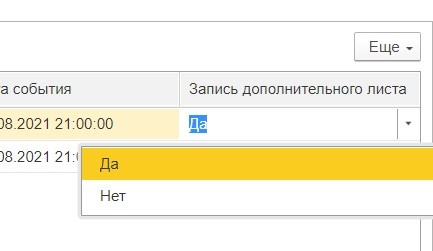

В графе запись дополнительного листа выбираем пункт «Да».

Корректируемый период указываем 30.09.2021 г., выбираем «Да» в графе «Сторнирующая запись доп. листа».

После проведения документа «Операция» новая запись по ошибочно выставленному счёту-фактуре будет отражена в дополнительном листе книги продаж за 3 квартал 2021 года.

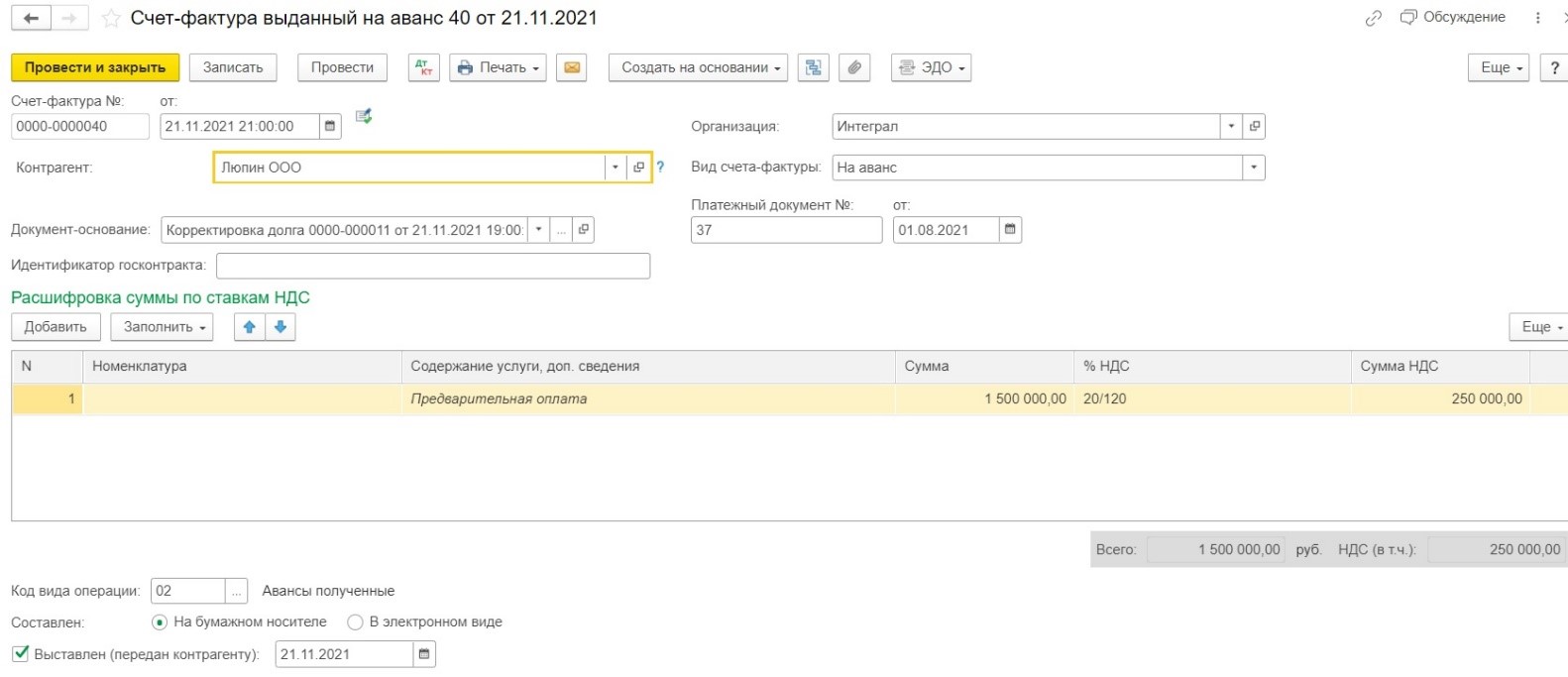

Шаг 3. Теперь создаем счет-фактуру на аванс по правильному контрагенту (ООО «Люпин»).

Несмотря на то, что документ формируется в текущем периоде, он должен быть отражен в дополнительном листе за 3 квартал 2021 г.

Поэтому в регистре «НДС Продажи» необходимо внести ручную корректировку, для этого нажимаем на значок .

.

Ставим галочку «Ручная корректировка», переходим в закладку «НДС Продажи».

Выбираем «Да» в столбце «Запись дополнительного листа», период 30.09.2021 г. Сторнирующая запись не требуется.

Сохраняем изменения.

Далее выполняем закрытие месяца и перепроводим документы за ноябрь.

Еще раз сформируем анализ субконто.

Можем убедиться, что по организации ООО «Люпин» исчислен НДС с аванса.

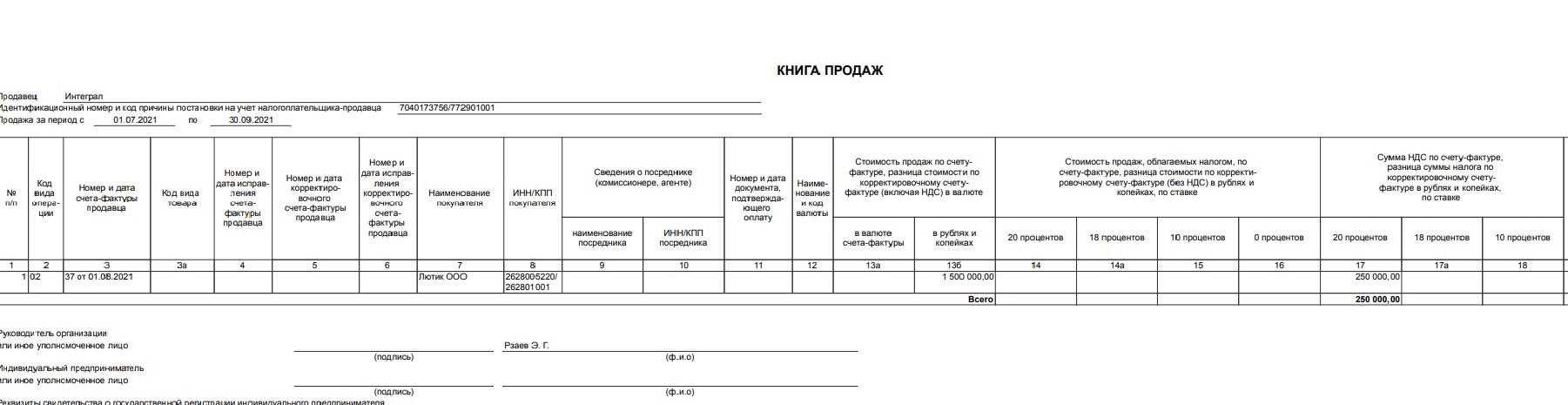

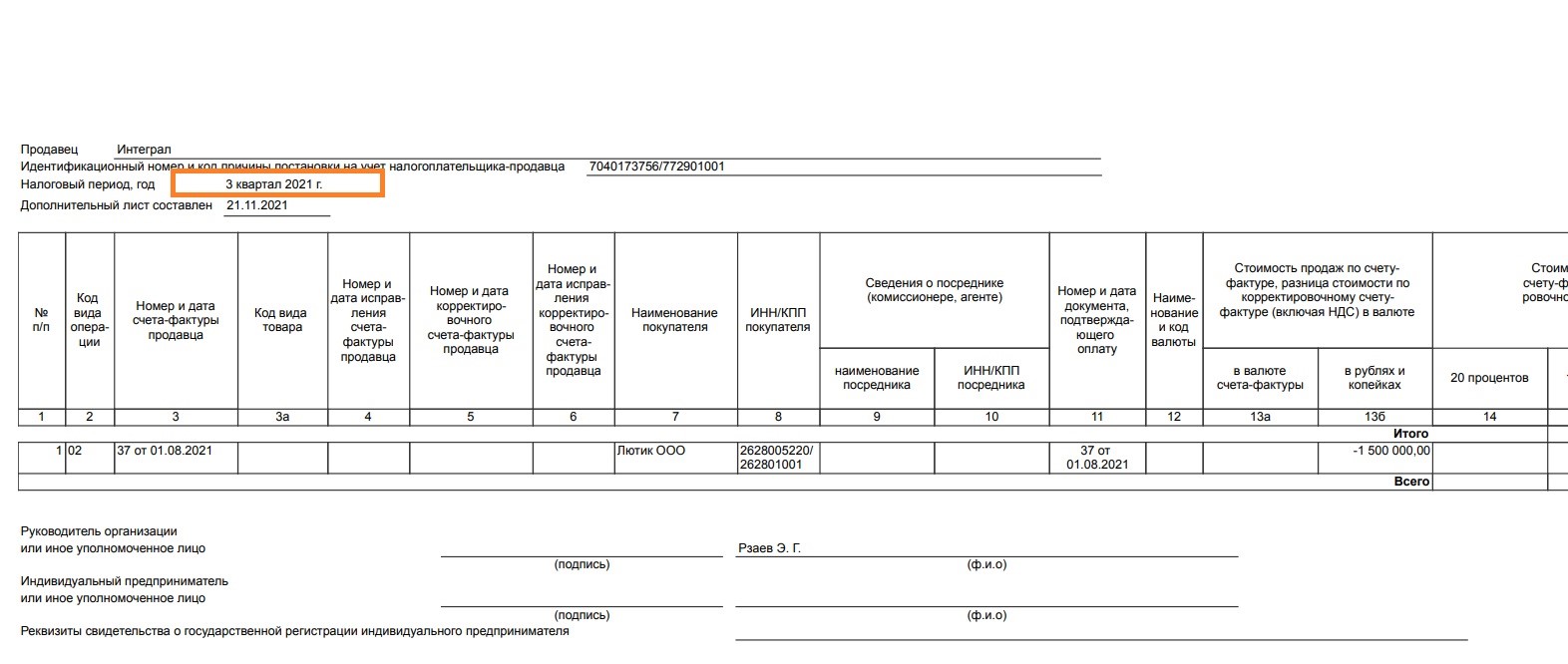

Шаг 4. Сформируем дополнительный лист книги продаж.

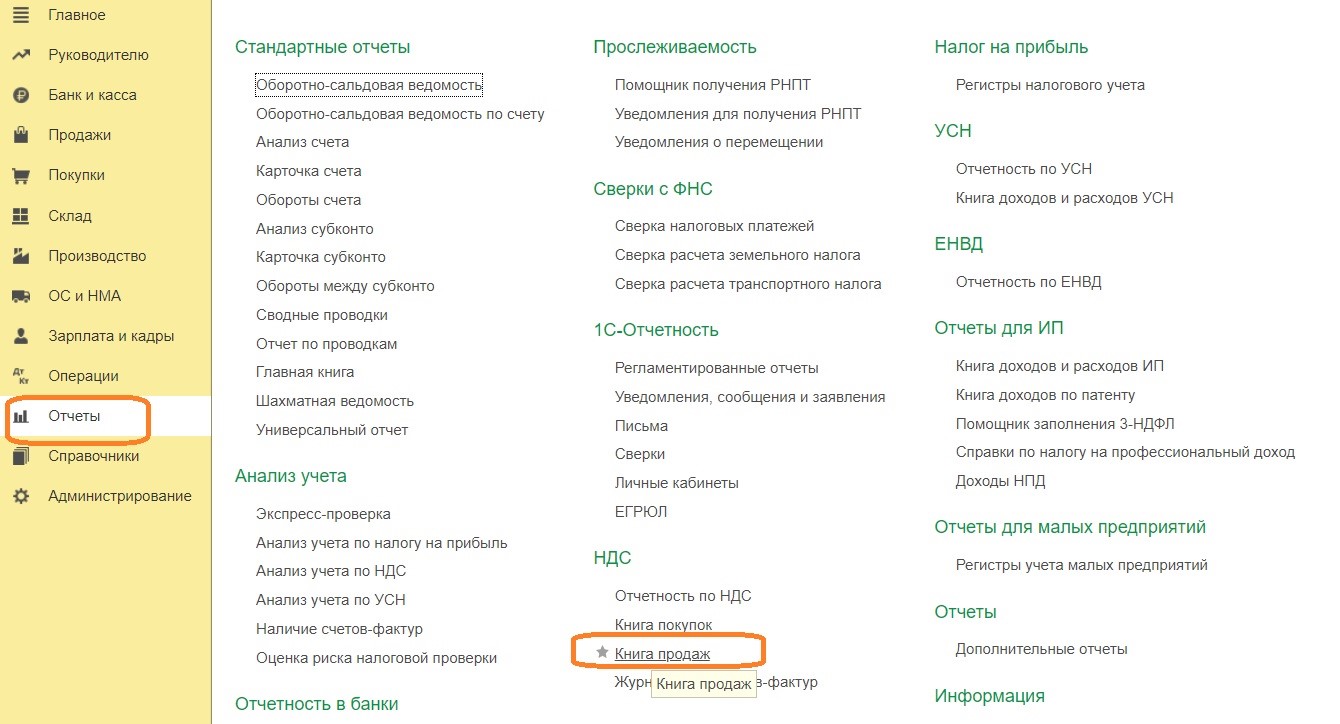

Для этого заходим в раздел «Отчеты», блок НДС, выбираем «Книга продаж».

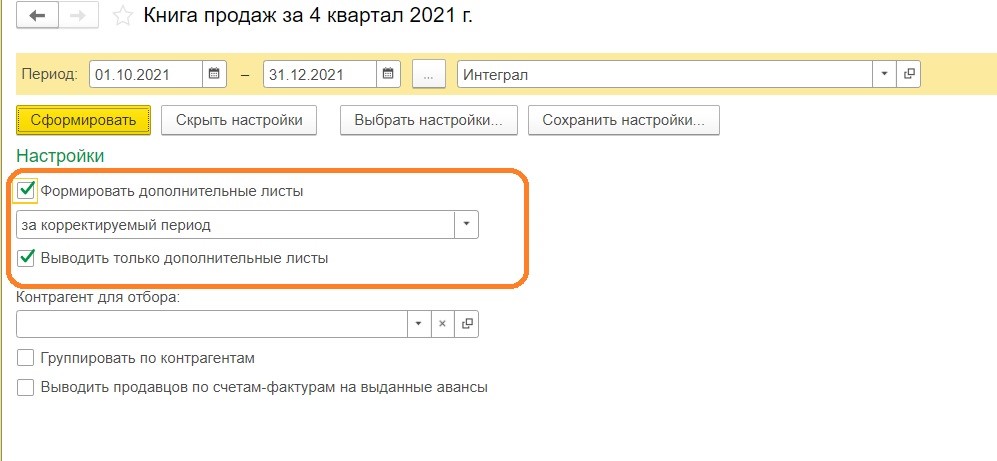

Обратите внимание! Выбираем период 4 квартал 2021 г., далее «Показать настройки».

Устанавливаем галочки «Формировать дополнительный листы» за корректируемый период.

Для удобства поставим галочку «Выводить только дополнительные листы» и формируем документ.

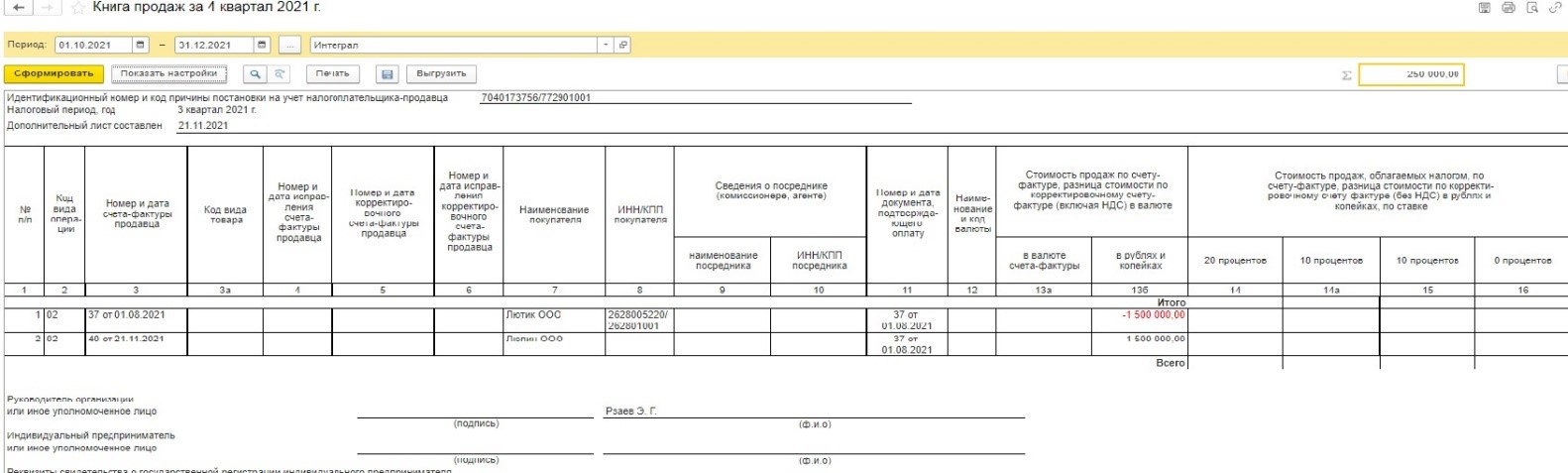

Как мы видим, сформировался дополнительный лист Книги продаж за 3 квартал 2021 года, в котором появилась сторнирующая запись по неверному документу, контрагент ООО «Лютик» и правильный документ по организации ООО «Люпин».

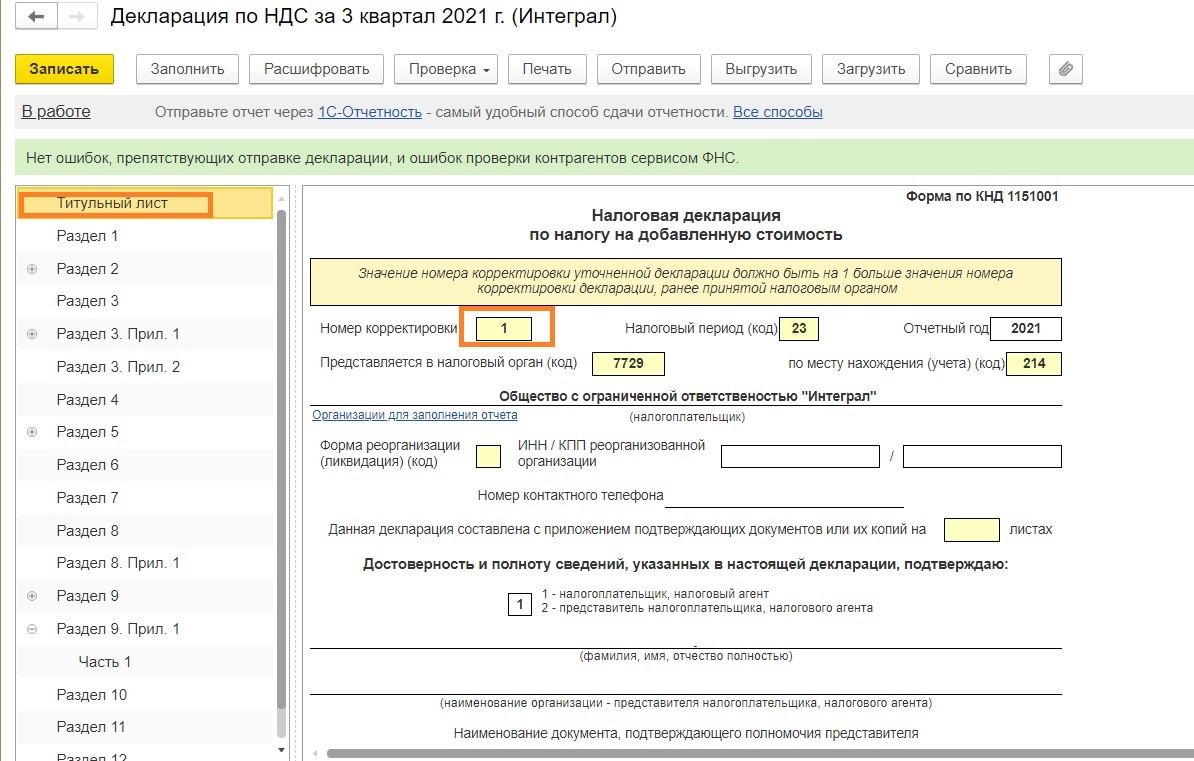

Шаг 5. Несмотря на то, что ошибка была обнаружена бухгалтером самостоятельно, и она не привела к искажению налоговой базы по НДС как в сторону увеличения, так и занижения, подать уточненную декларацию все равно придётся.

Поскольку был исчислен НДС с авансов, а в случае реализации, должен быть восстановлен НДС с аванса и исчислен НДС с продаж, то при отправке декларации за 4 квартал велика вероятность возникновения ошибки, так как был исправлен контрагент.

Формируем корректирующую декларацию по НДС за 3 квартал.

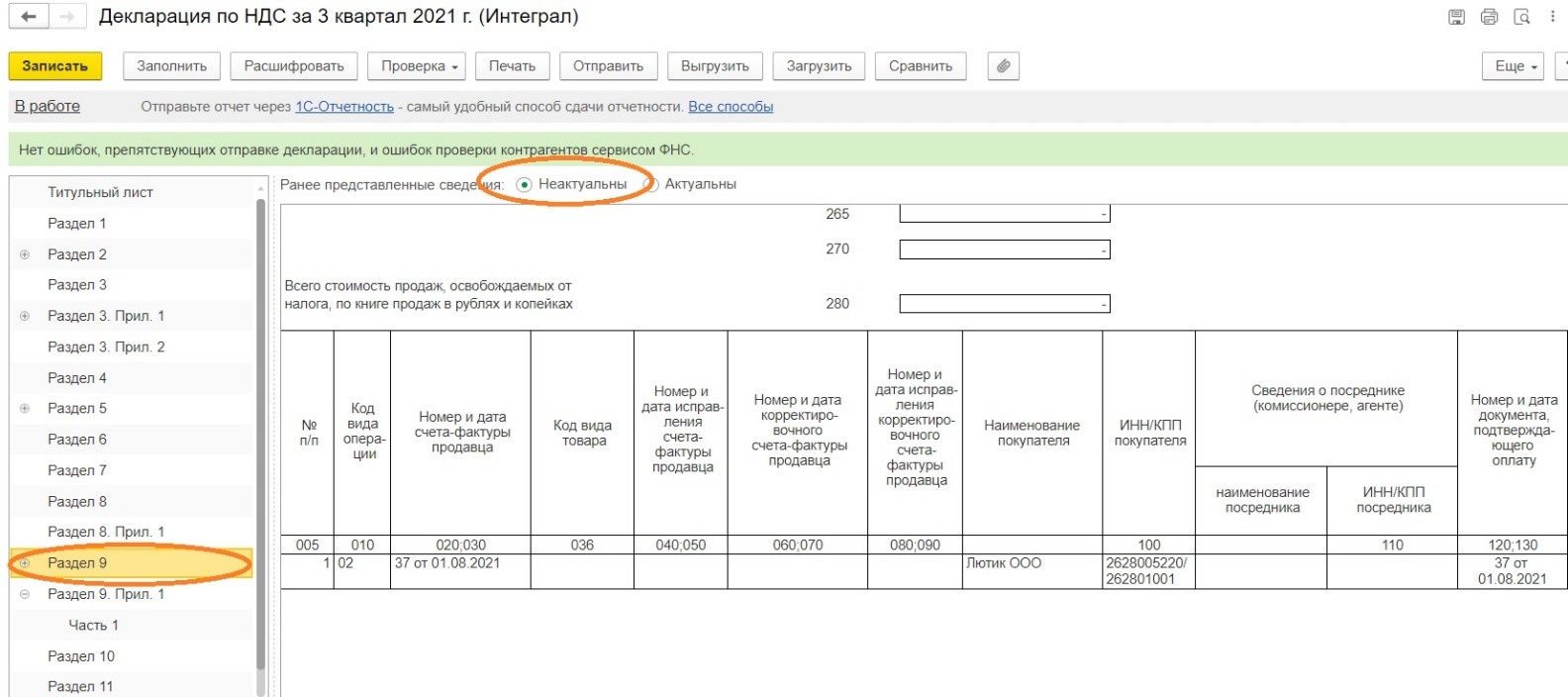

В разделе 9 указываем что ранее представленные данные не актуальны.

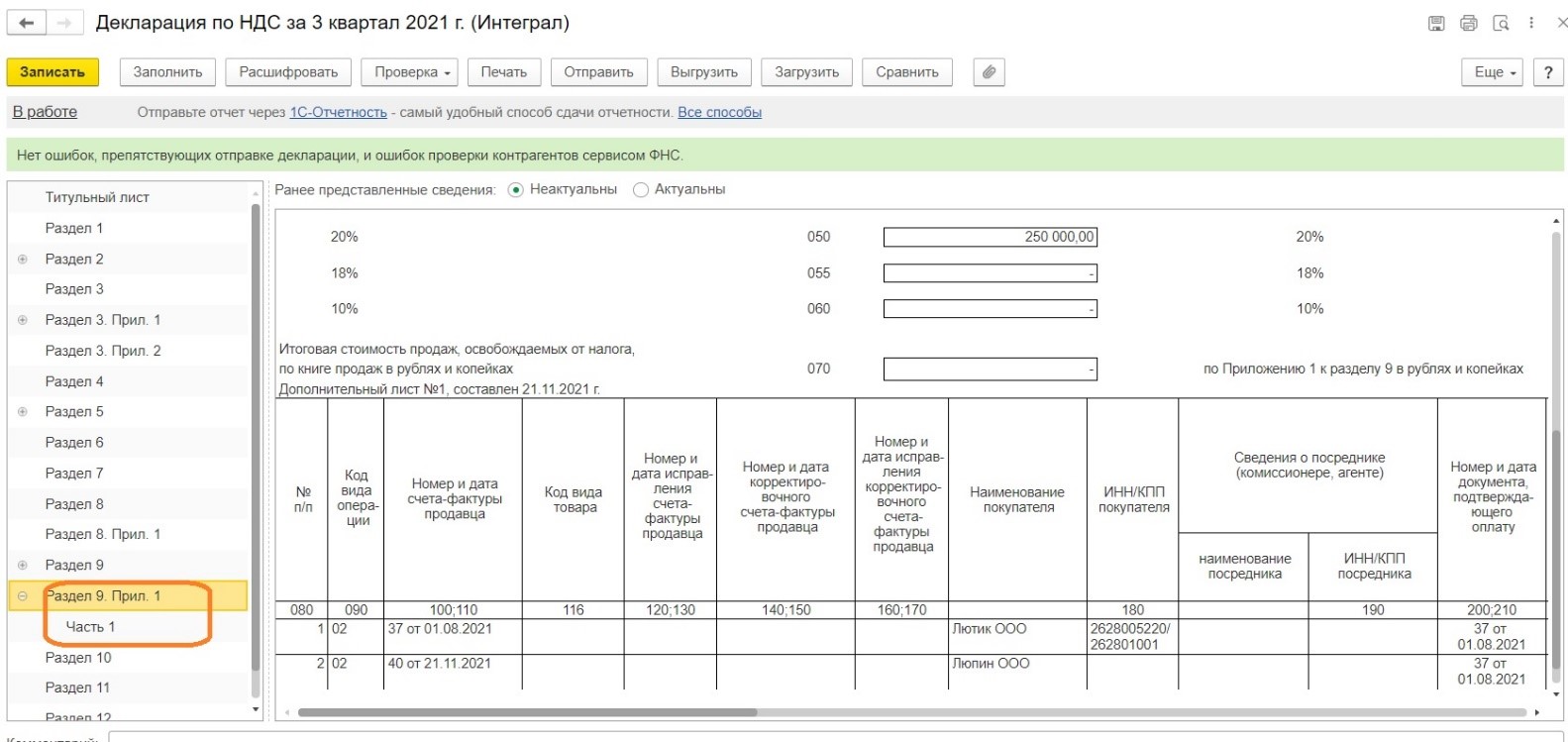

Поскольку теперь у нас сформирован доп. лист, то в отчёте стал доступен раздел 9.1.

Записываем документ и можем отправлять его в налоговый орган.

Автор статьи: Евгения Тарасова

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии

Спасибо! Мы рады, что данная публикация Вам была полезна.

ЦЕННО

ПРОФЕССИОНАЛЬНО