Отражение начислений по договорам ГПХ в регламентированных отчётах

- Опубликовано 18.08.2019 16:43

- Автор: Administrator

- Просмотров: 28667

Многие организации сталкиваются с необходимостью найма физических лиц на короткий срок с целью выполнения определённой функции. Оформление подобных услуг, чаще всего, происходит с использованием договора гражданско-правового характера или, как его иначе называют, договора подряда. В этой статье рассмотрим некоторые правовые аспекты данного вопроса, а также порядок отражения начислений по договорам ГПХ в 1С: Бухгалтерии и регламентированных отчетах.

Обратимся к правовому регулированию данного вопроса. Основы, регламентирующие в данной ситуации отношения организации и физического лица, изложены в главах 37 и 39 ГК РФ. Главным отличием договора подряда от трудового является то, что работодатель выступает заказчиком, а работник – исполнителем. В таком случае нормы трудового законодательства не оказывают влияния на права и обязанности сторон.

Исполнитель по договору ГПХ не имеет права на отпуск и больничный, а также с сумм его вознаграждения компания не уплачивает взносы в ФСС. Остальные взносы, базой для которых является заработная плата, уплачиваются в стандартном порядке.

НДФЛ удерживается по ставке 13%, физическое лицо вправе воспользоваться стандартными налоговыми вычетами.

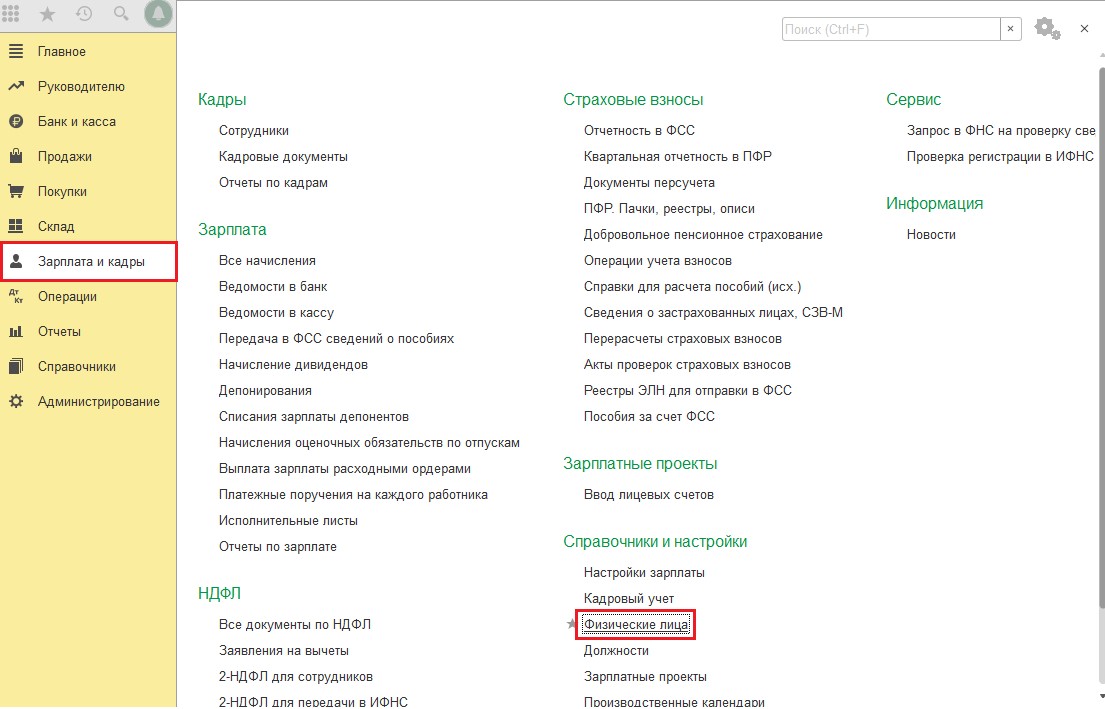

Это была краткая характеристика теоретических основ оформления подрядных услуг. Теперь рассмотрим, как это отразить в программном продукте 1С: Бухгалтерия предприятия 8 редакции 3. К сожалению, в данной программе отсутствует автоматизированный учёт подрядных договоров, поэтому ввод таких начислений не очень удобен. Для начала, нужно выбрать на панели разделов «Зарплата и кадры» справочник «Физические лица»:

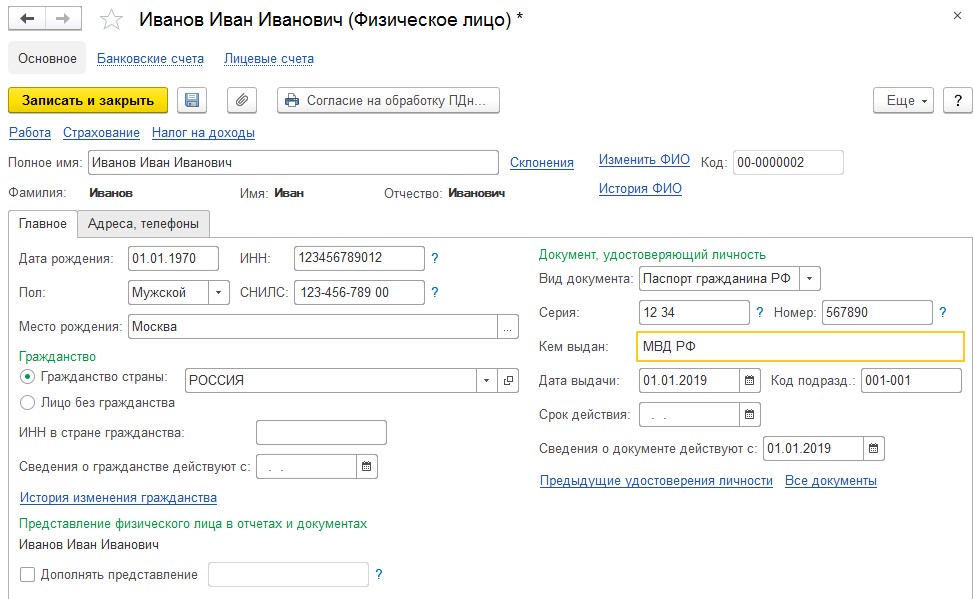

Заполнить поля данными, как это показано на рисунке ниже:

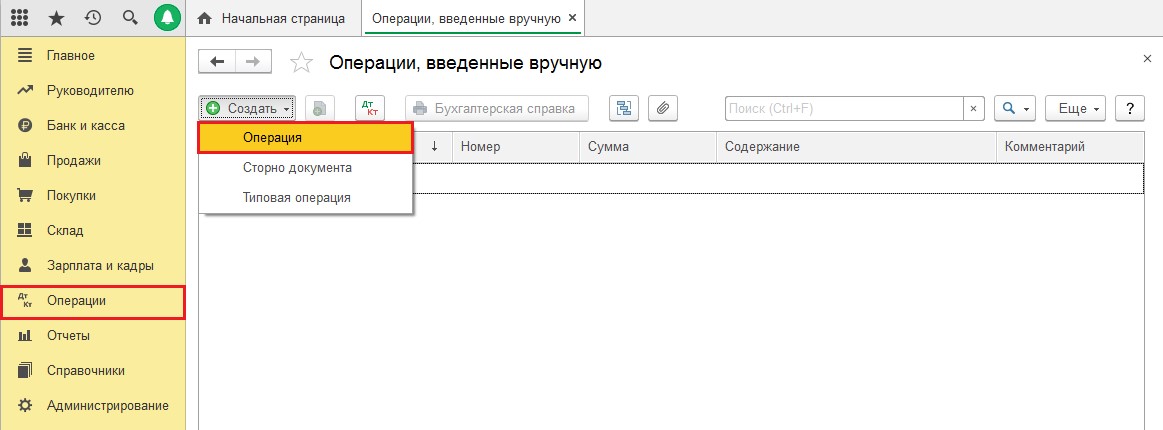

Результат работы с подрядчиком оформляется Актом выполненных работ / оказанных услуг. После его получения и подписания сторонами переходим к формированию проводок по начислению вознаграждения. Для этого кликаем на раздел «Операции», выбираем «Операции, введённую вручную». Нажимаем на кнопку «Создать» и из выпадающего меню выбираем пункт «Операция»:

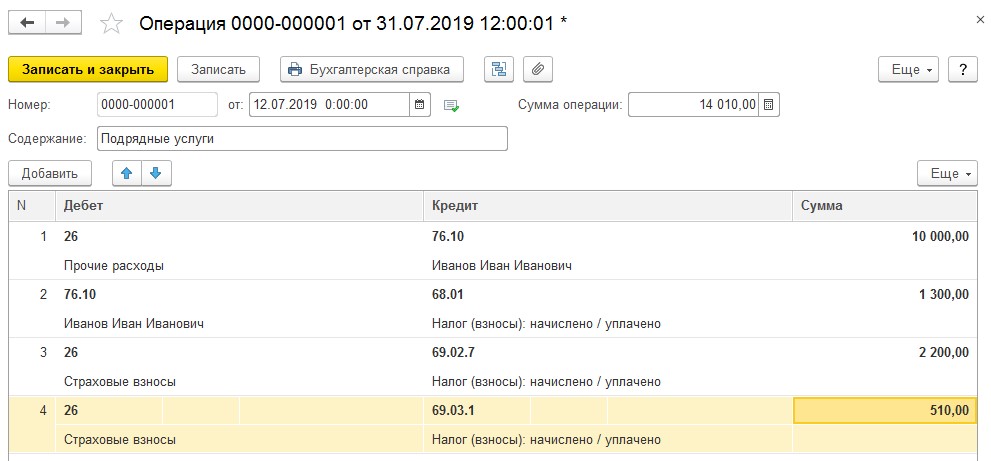

Далее необходимо создать бухгалтерские проводки по начислению вознаграждения и страховых взносов, а также по удержанию подоходного налога. Заполнение операции, введённой вручную, представлено на рисунке ниже:

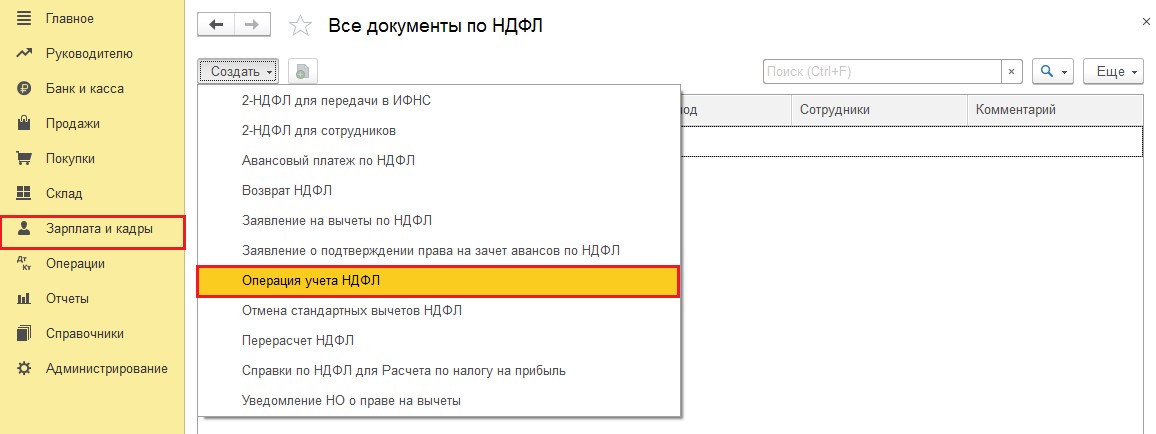

Важно, что при вводе данной операции не формируются записи налоговых регистров, которые так важны при заполнении регламентированной отчётности. Поэтому переходим в раздел «Зарплата и кадры» - «НДФЛ» - «Все документы по НДФЛ» и создаём документ «Операция учёта НДФЛ».

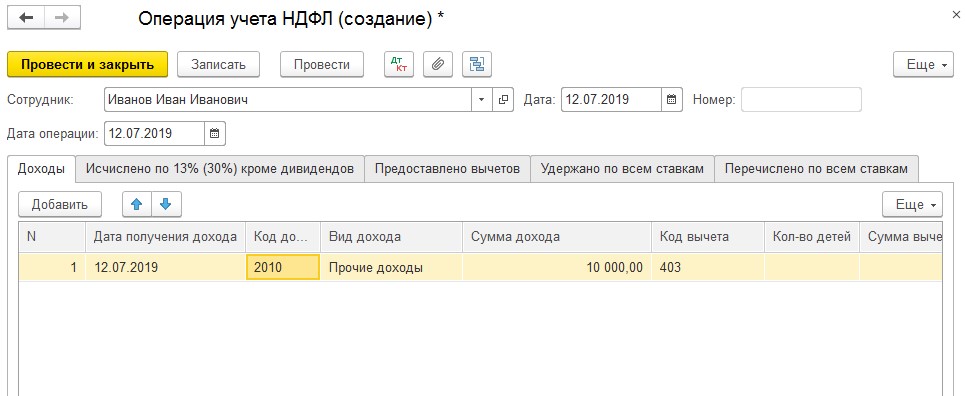

Необходимо заполнить вкладки данного документа, указав информацию о размере дохода, налоговых вычетах и дате удержания налога. Код дохода обычно выбирается 2010 – «Выплаты по договорам ГПХ». Датой удержания НДФЛ признаётся день выплаты вознаграждения. Крайний срок перечисления налога – день, следующий за днём получения дохода физическим лицом.

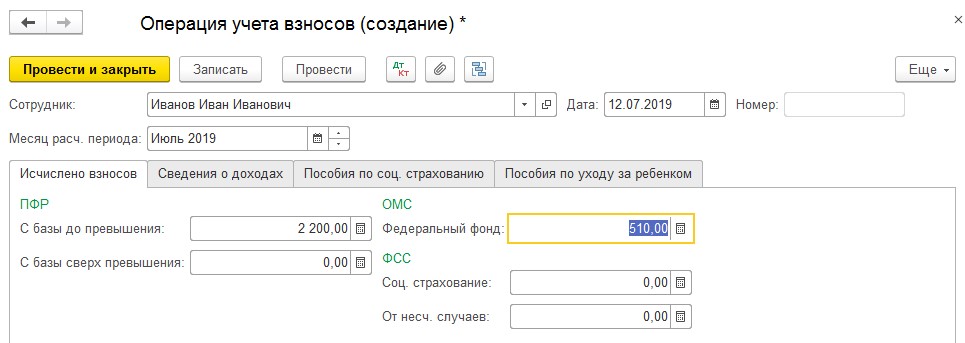

Таким же образом заполняем регистры страховых взносов. Раздел «Зарплата и кадры» - «Страховые взносы» - «Операции учёта взносов». В созданном документе необходимо внести сведения на вкладки «Начислено взносов» и «Сведения о доходах».

Выплаты вознаграждения, подоходного налога и страховых взносов оформляются стандартными платёжными документами, которые формируют проводки:

Дт 76.10 Кт 51 на сумму вознаграждения, за вычетом НДФЛ

Дт 68.01 Кт 51 на сумму налога на доходы физических лиц

Дт 69.02.7 Кт 51 на сумму страховых взносов по пенсионному страхованию

Дт 69.03.1 Кт 51 на сумму страховых взносов по медицинскому страхованию

После проведенных операций данные по договору подряда попадут в отчётность по НДФЛ и страховым взносам. Рассмотрим её последовательно. Для этого перейдём в раздел «Отчёты» - «Регламентированная отчётность» и один за другим сформируем необходимые декларации.

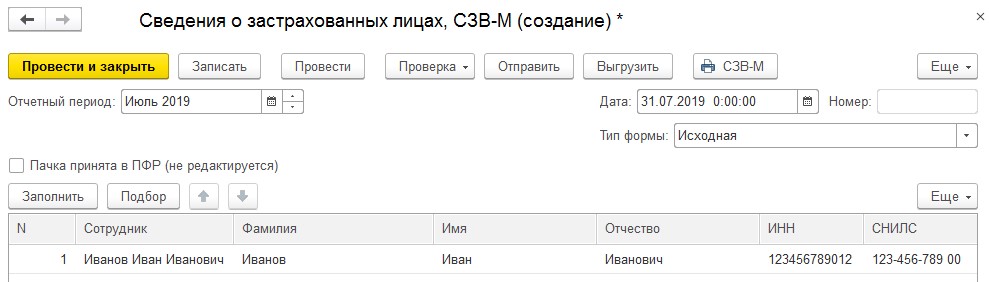

На рисунке ниже представлена форма отчёта СЗВ-М. Сложностей эта форма, обычно, не вызывает. Достаточно указать застрахованное лицо в тех месяцах, в которых он выполнял работы. При отправке отчёта, в случае если наёмник не является сотрудником организации, может появиться предупреждающее сообщение о том, что в отчёте есть не принятый на работу человек. Данное предупреждение не должно вас смущать, подрядчиков, работающих по договорам ГПХ, необходимо указывать в отчёте СЗВ-М для отражения стажа.

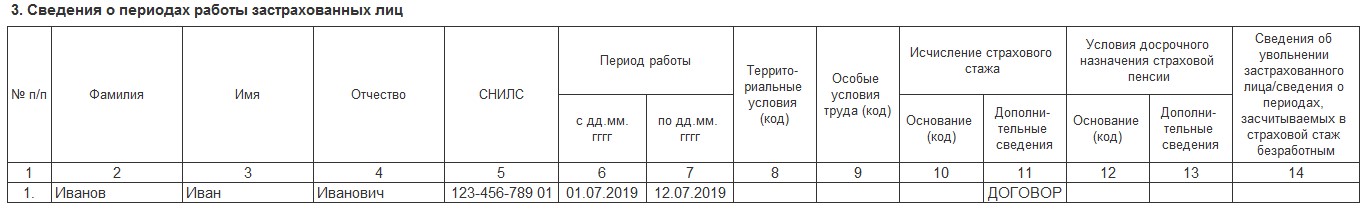

Перейдём к отчёту СЗВ-СТАЖ: помимо заполнения стандартных данных физического лица, ещё необходимо заполнить графу 11 «Дополнительные сведения». В ней указывается код: «ДОГОВОР». Раздел 3 данного отчёта представлен на рисунке:

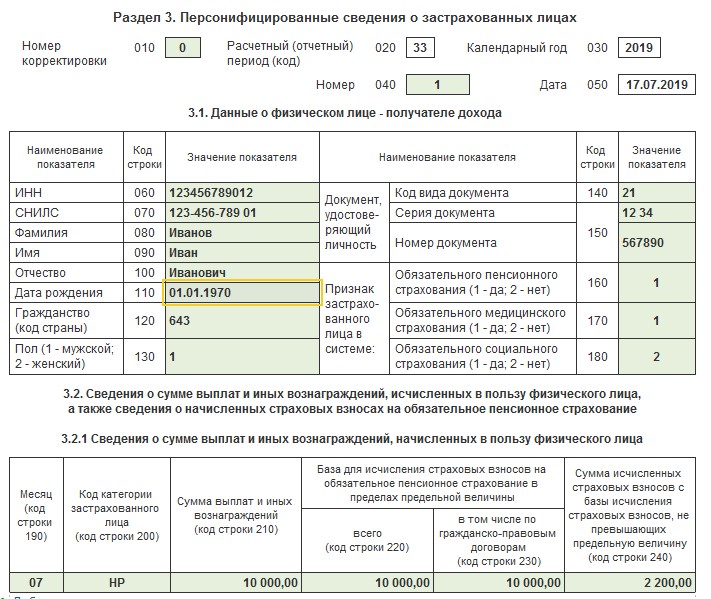

Далее проверим заполнение Расчёта по страховым взносам. Начнём с третьего раздела – персонифицированный учёт: в строках 160 и 170 должны стоять «1», а в 180 – «2». В подразделе 3.2.1 сумма вознаграждения должна быть указана в столбцах 210, 220 и 230.

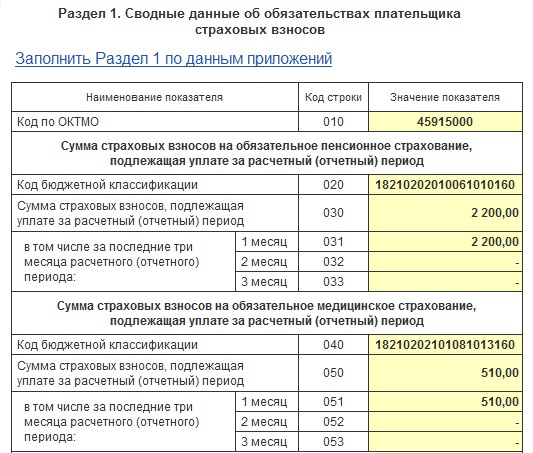

В разделе 1 отчёта должны быть заполнены суммы к уплате по страховым взносам на обязательное пенсионное страхование и обязательное медицинское страхование. Страховые взносы ФСС не заполняются, так как не начислялись.

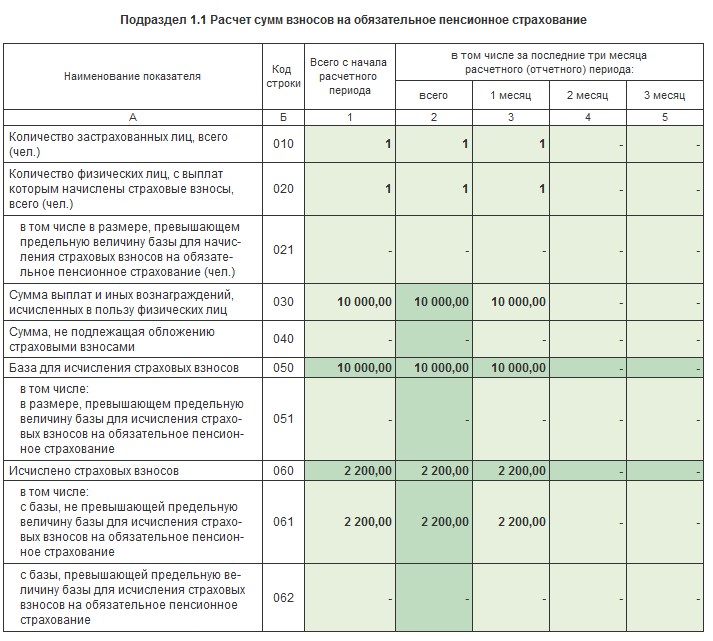

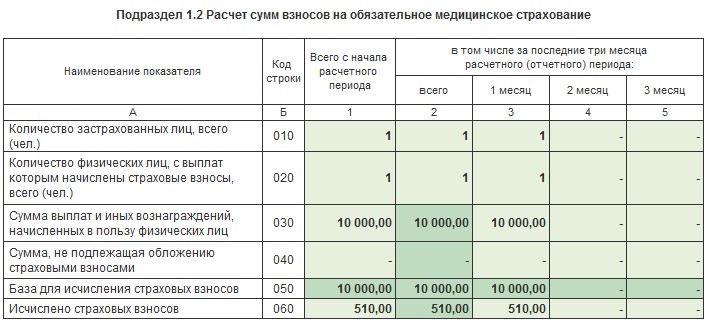

Подразделы 1.1 и 1.2 представлены на рисунке:

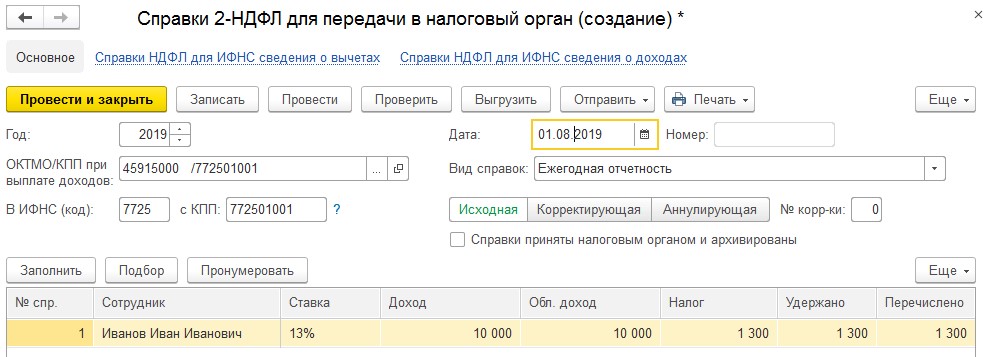

Остаётся рассмотреть отчётность по НДФЛ. Сформируем 2-НДФЛ для передачи в ИФНС за 2019 год. Проверим заполнение по рисунку:

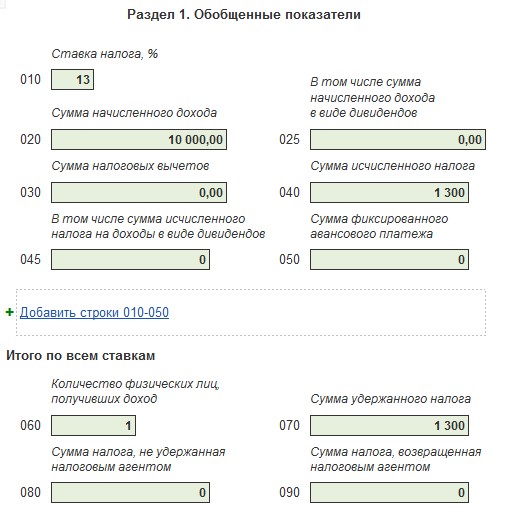

Перейдём к ежеквартальной отчётности по подоходному налогу – форма 6-НДФЛ. В 1 разделе указываются суммы начисленного дохода и суммы исчисленного и удержанного НДФЛ.

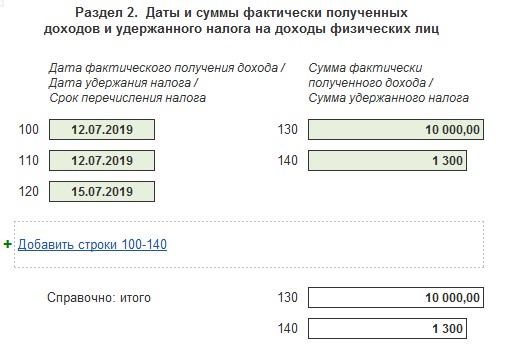

В разделе 2 отражается срок перечисления налога, исходя из даты фактического получения дохода и удержания НДФЛ.

Надеюсь, данная статья поможет вам верно отразить в учёте и регламентированной отчётности взаиморасчёты с исполнителем по договору подряда.

Автор статьи: Алина Календжан

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии

Я благодарю вас за комментарии, внимательность и интерес, проявленный к моей статье. Вы абсолютно правы, говоря про статьи затрат. И это не противоречит моему тексту, так как я нигде не писала, что выбирать нужно только определённую статью затрат. А на вопрос отвечала имея ввиду неизменность алгоритма.

Как же не будет, если у Вас в Дт 26-го счета при начислении вознаграждения по договору ГПХ, в одном случае (если договор не с сотрудником) будет статья "Оплата труда", а в другом (если договор с сотрудником) - "Прочие расходы". Это же влияет на налоговые регистры.

Я писала о том, что учёт договора ГПХ с сотрудником ничем не будет отличаться от того примера, что я рассмотрела в статье, а не от учета оплаты труда на предприятии.

Будет отличаться статьей затрат. В одном случае это будет Оплата труда (п. 21 ст. 255 НК РФ), а в другом прочие расходы.

-Договор ГПХ с основным сотрудником;

-но ведь на закладке Заработная плата есть начисление по договору ГПХ, почему делаем расчеты через операции