Приобретение земельных участков при УСН и расчет земельного налога в 1С: Бухгалтерии предприятия ред. 3.0.

- Опубликовано 11.02.2022 14:58

- Автор: Administrator

- Просмотров: 35399

Мы продолжаем серию публикаций про учёт на упрощенной системе налогообложения. Ведь УСН, наверно, самый распространенный налоговый режим, а с отменой ЕНВД количество организаций, применяющих «упрощенку» стало еще больше. Такая популярность и востребованность вполне объяснима, УСН имеет ряд параметров, выгодно отличающих ее от других налоговых режимов – сравнительно маленький объем отчётов и налоговых регистров, незначительное количество обязательных платежей в бюджет. Это идеально подходит для малого бизнеса, в котором, порой, нет даже специалиста по ведению бухгалтерского учёта. Тем не менее, данный режим имеет много особенностей и нюансов, возможно, не всем знакомых. В данной статье мы рассмотрим специфику учёта расходов на приобретение земли при УСН, настройки автоматического расчета земельного налога и отражение данных операций в 1С: Бухгалтерии предприятия ред. 3.0.

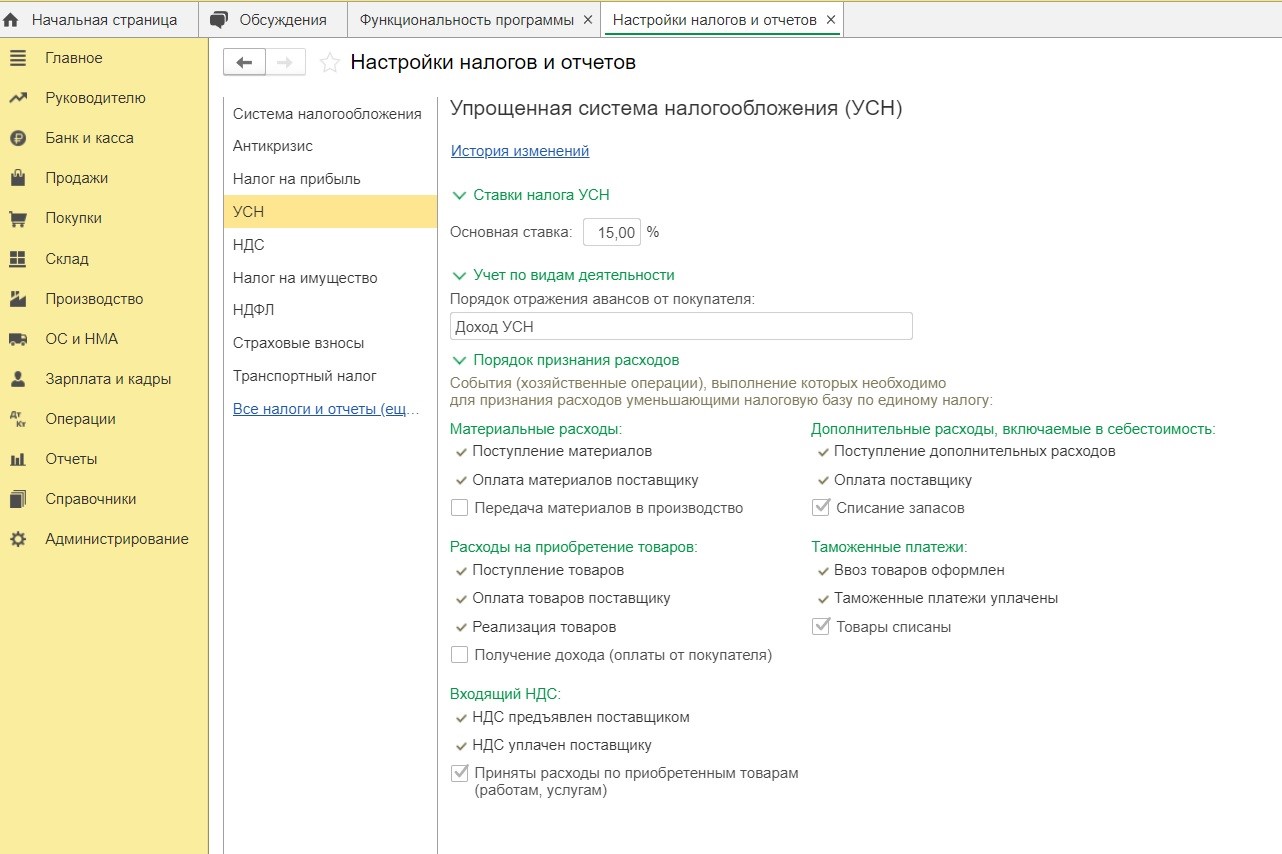

Применяя объект «Доходы» (УСН 6%) понятно, что затраты земельного участка мы не принимаем.

При режиме «Доходы минус расходы» (УСН 15%) учёт зависит от того, для каких целей куплена земля:

• если участок предназначен для дальнейшей перепродажи, расходы признаются так же, как по другим покупным товарам.

Но это не действует в тех случаях, когда участок был приобретён на УСН с объектом «Доходы», а продаётся уже после того, как поменяли объект на «Доходы минус расходы», такие расходы принять нельзя.

• когда земля приобретена для использования в собственной деятельности, расходы по нему учесть вы не сможете.

Все расходы, учитываемые при определении объекта налогообложения по налогу на УСН, установлены и перечислены в пункте1 статьи 346.16 НК РФ, этот список закрытый.

Затраты на приобретение земельных участков в данном перечне расходов не поименованы.

Поэтому при определении объекта налогообложения по налогу, уплачиваемому при УСН, указанные расходы не учитываются. Такая позиция отражена в разъяснениях Минфина (Письмо от 26 декабря 2019 г. № 03-03-06/1/102108).

Амортизируемым имуществом земля не является, поэтому учесть расходы как по ОС нельзя. К другим группам расходов, которые уменьшают налоговую базу при УСН, затраты на покупку земельного участка также отнести нельзя.

А вот госпошлину за регистрацию права собственности на землю учитывайте в расходах на дату уплаты независимо от цели покупки участка

Также можно учесть затраты на изготовление документов кадастрового и технического учета, в том числе правоустанавливающих документов и документов о межевании земли. Признавайте их в общем порядке - после оплаты.

Рассмотрим приобретение земельного участка на примере программы 1С: Бухгалтерия предприятия, редакция 3.0.

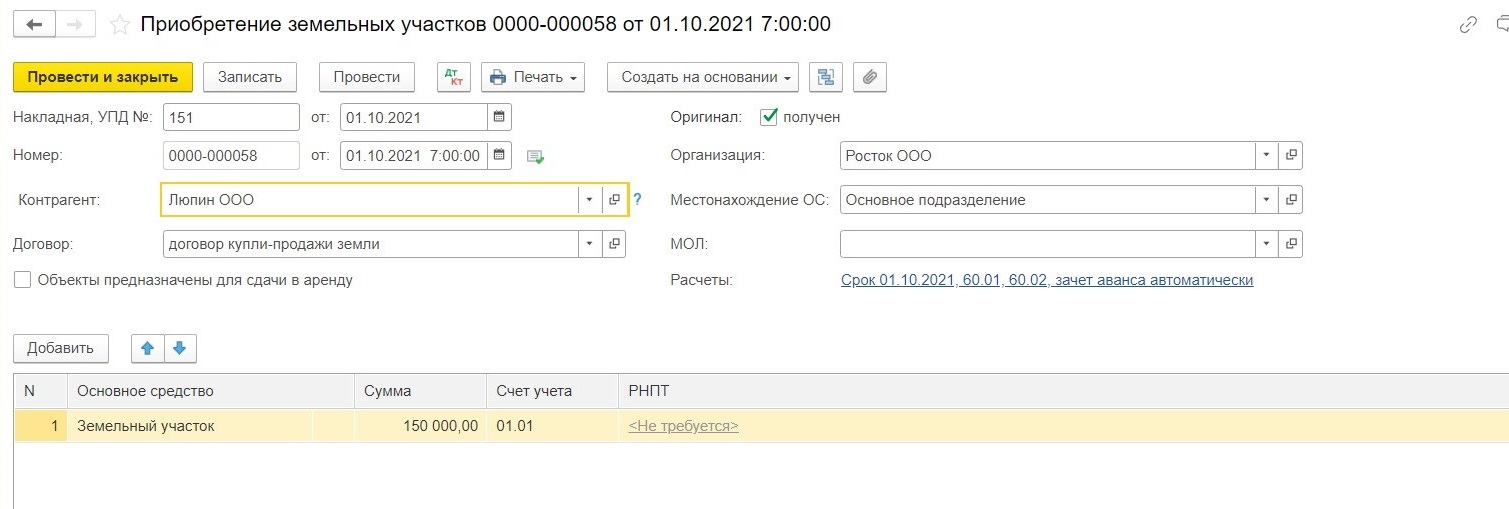

Организация ООО «Росток» применяет УСН со ставкой налога 15%.

Отразим поступление земли.

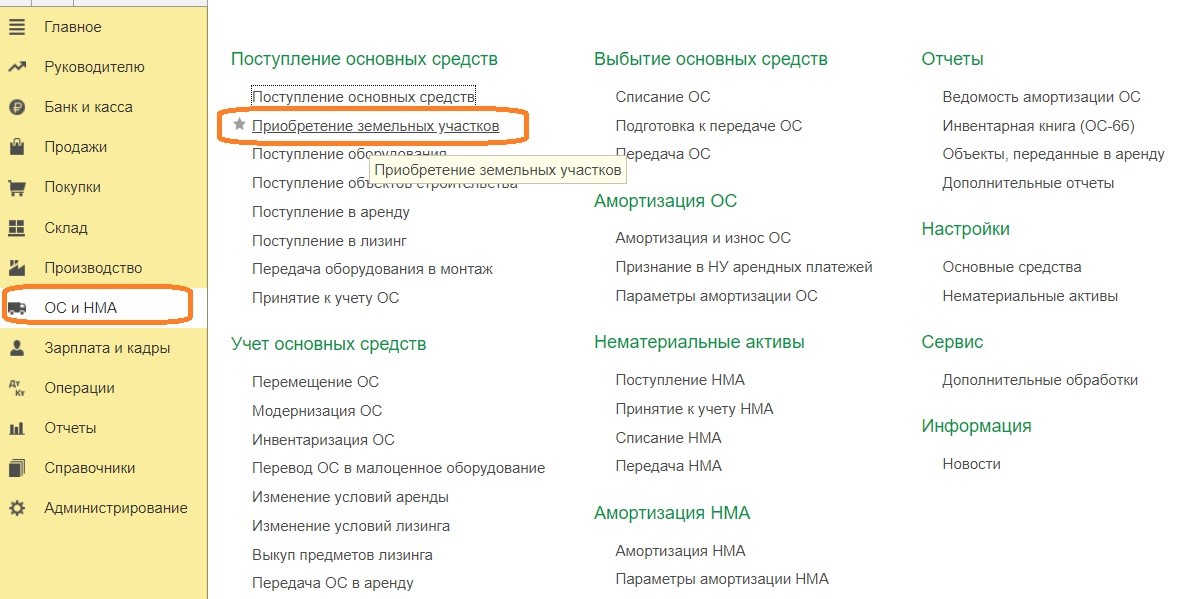

Для этого в разделе «ОС и НМА» выберем пункт «Приобретение земельных участков».

Создадим новый документ и заполним все необходимые реквизиты и сведения, после чего проводим и сохраняем документ.

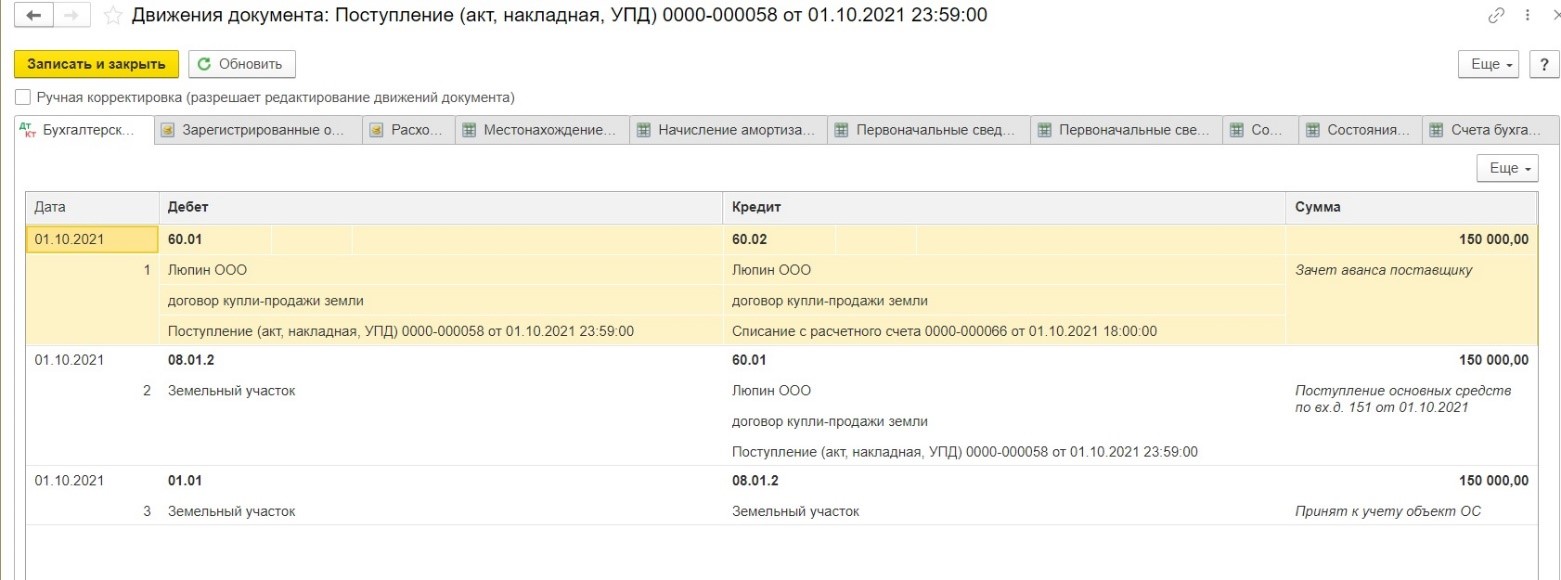

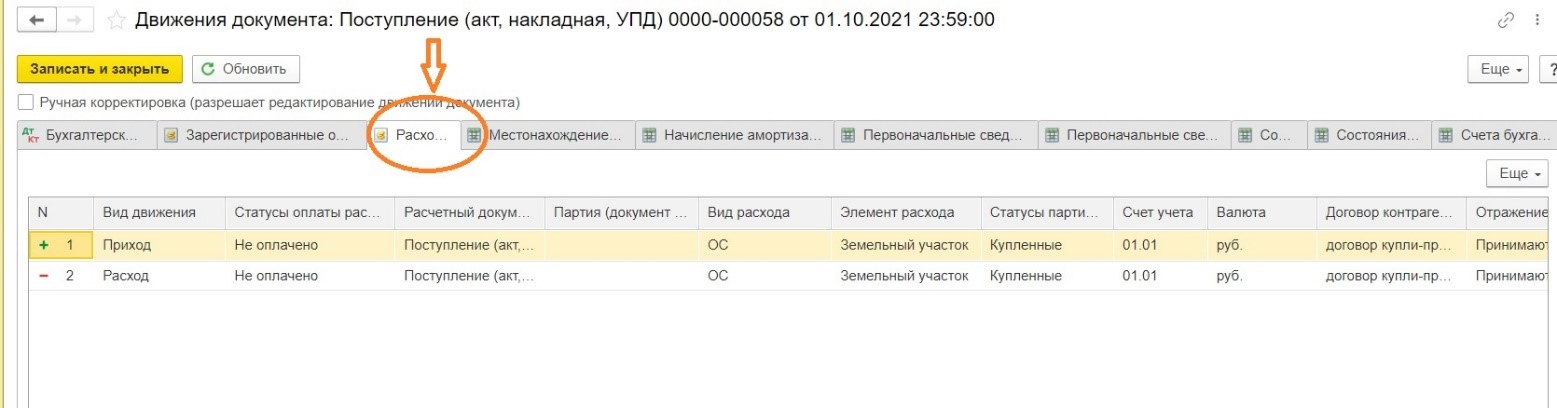

Нажав на иконку мы попадем в движение документа, просмотрим проводки и регистры.

мы попадем в движение документа, просмотрим проводки и регистры.

Обратите внимание, что регистр «Книга учёта доходов и расходов», ответственный за попадание расходов в КУДиР, отсутствует, вместо него заполнен служебный регистр «Расходы при УСН».

В этом регистре накапливаются сведения по исполнению условий признания расходов.

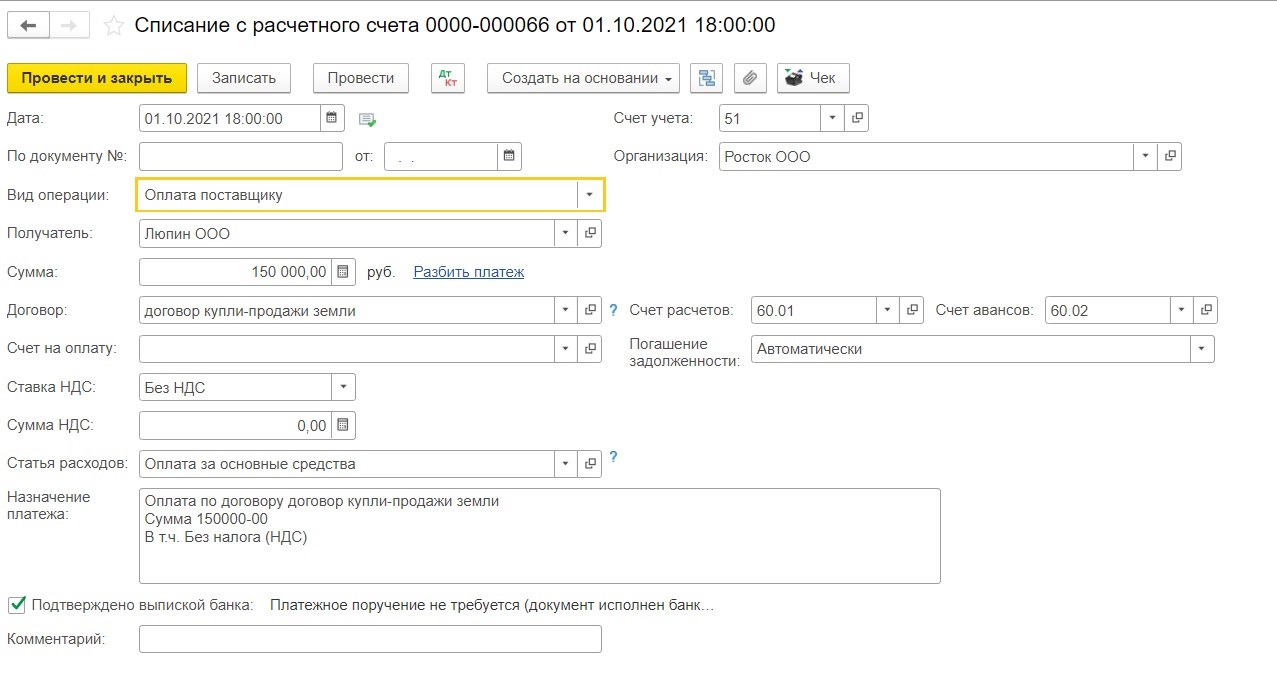

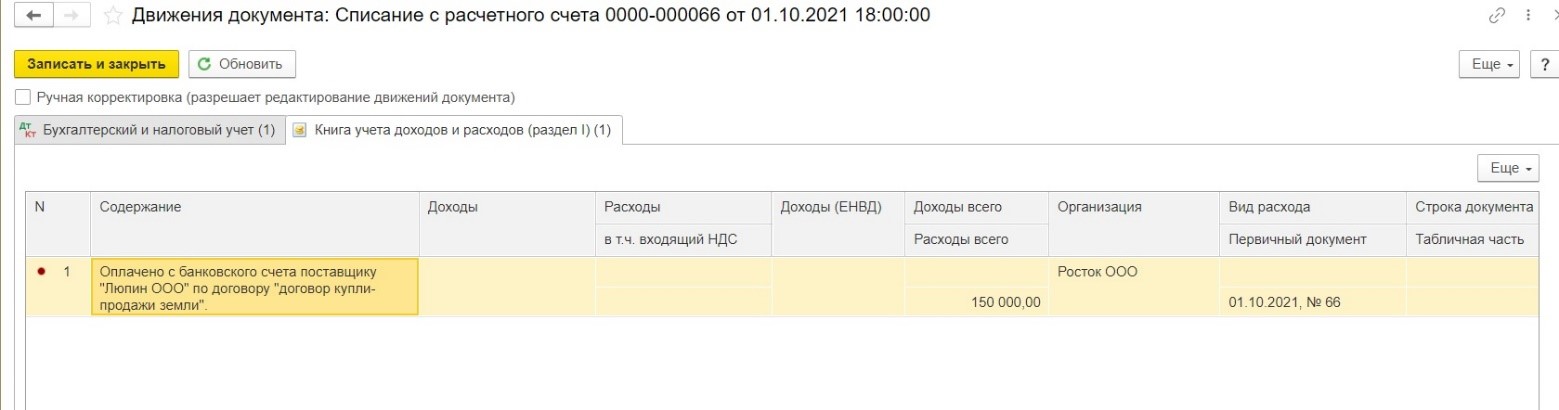

Оплату за земельный участок мы тоже отразили в учёте.

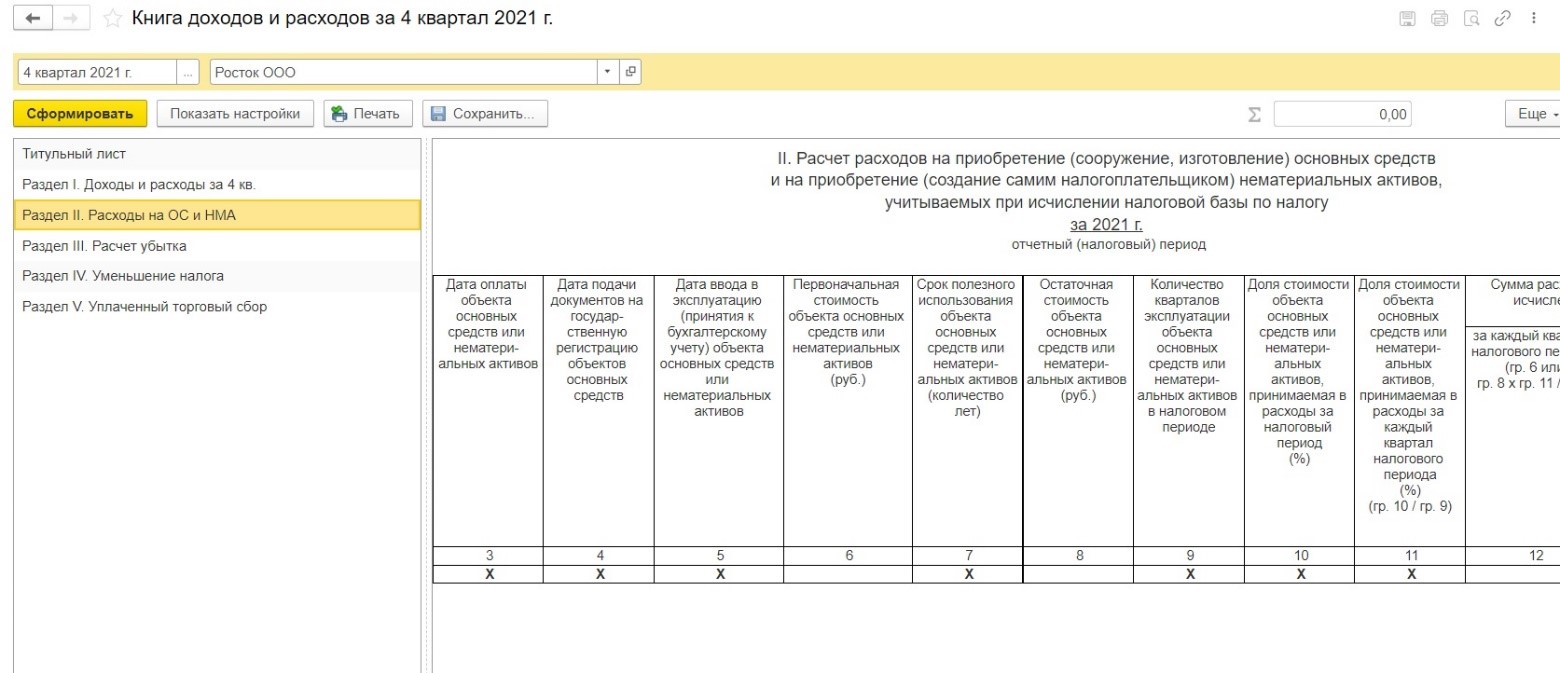

Сформируем проводки документа и видим, что в регистре книга доходов и расходов, затраты на покупку участка не попали в принимаемые расходы.

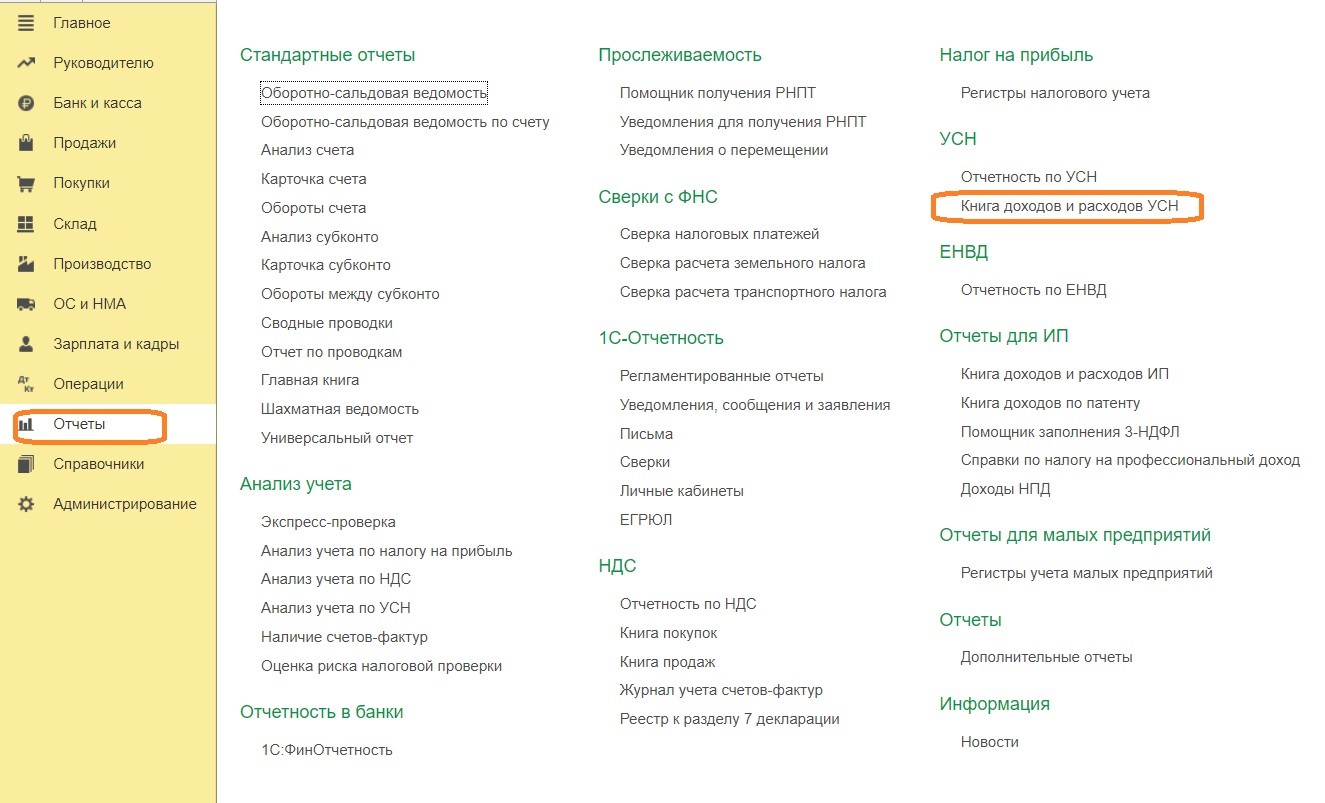

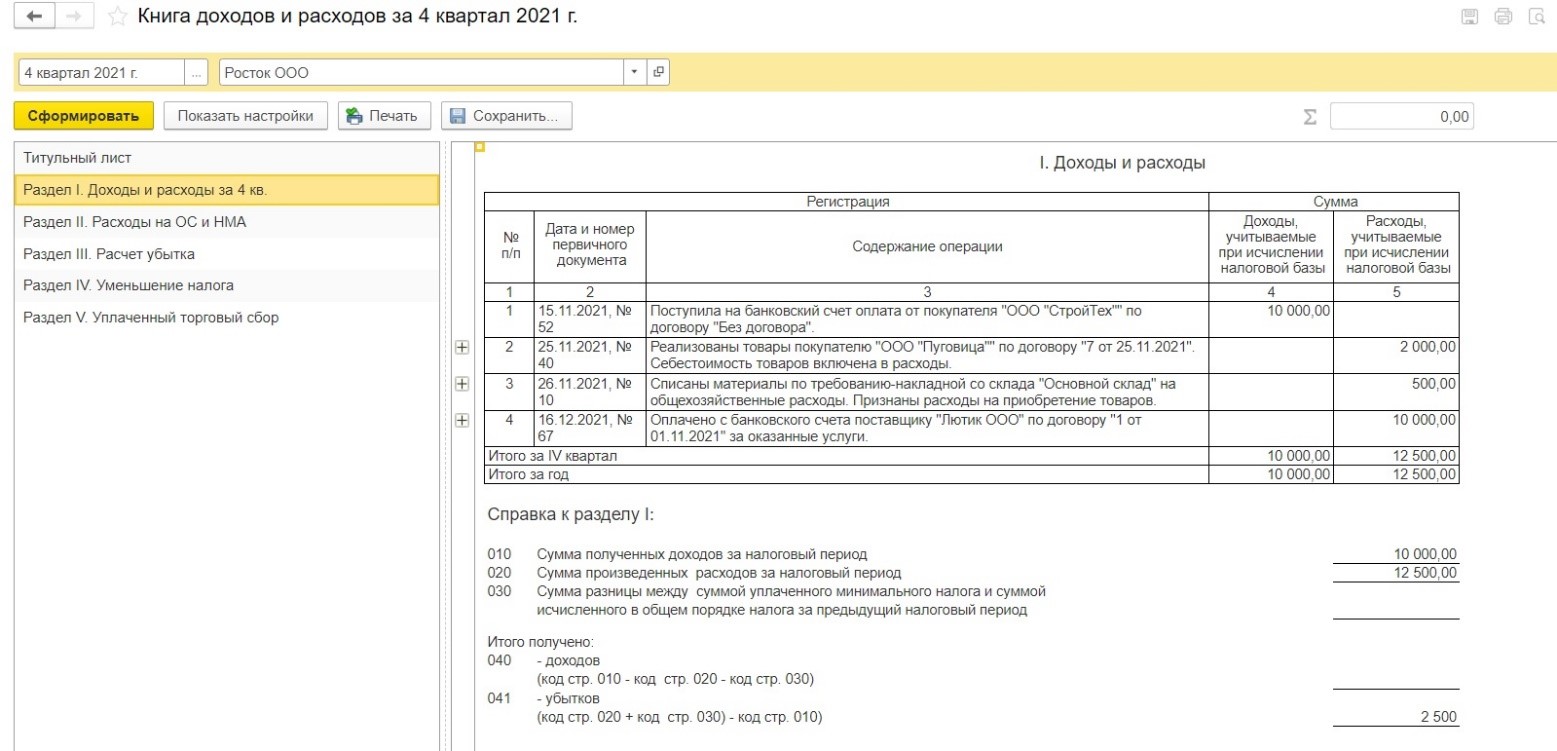

Перейдем в раздел «Отчёты» - «УСН» - «Книга доходов и расходов».

Теперь можем убедиться, что расходы на приобретение земельного участка не попали в книгу доходов и расходов.

Также можно проверить себя, сформировав документ «Анализ состояния налогового учета при УСН».

Не забываем, что участок облагается земельным налогом, рекомендуем для удобства сразу при вводе в программу земли, произвести регистрацию земельного участка для автоматического расчета налога.

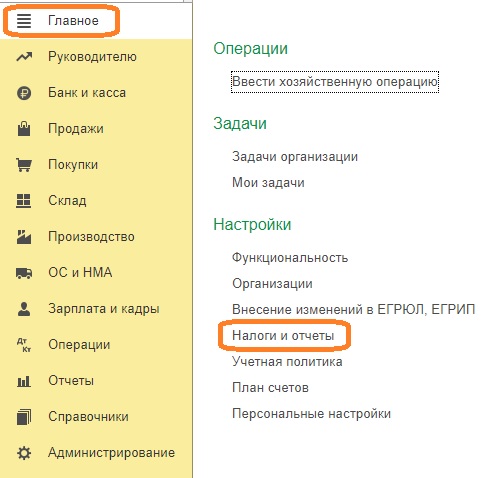

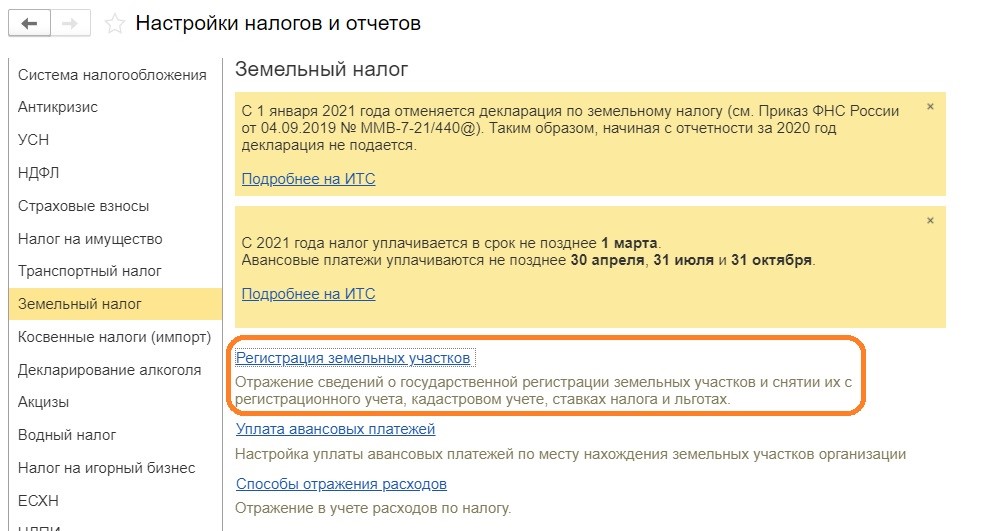

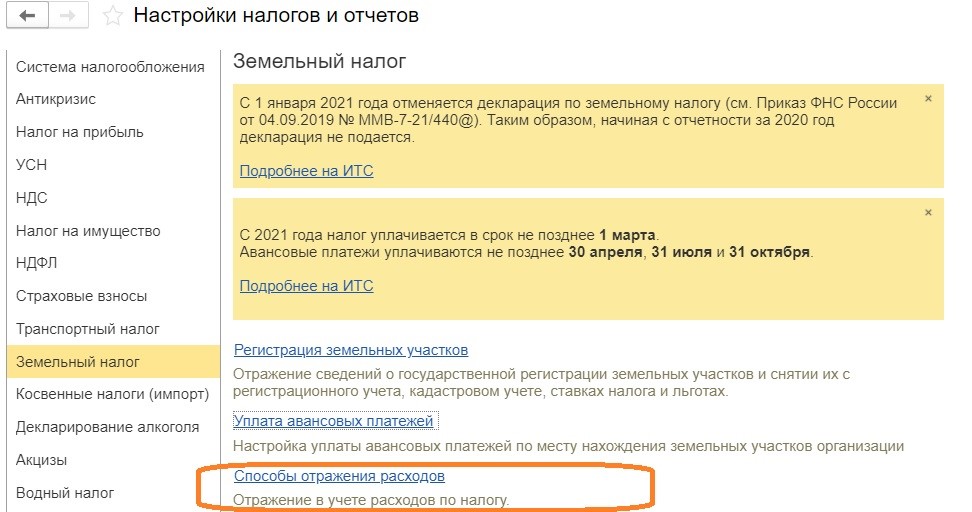

Для этого в разделе «Главное» - «Налоги и отчеты» перейдем в блок «Земельный налог». Выберем пункт «Регистрация земельных участков».

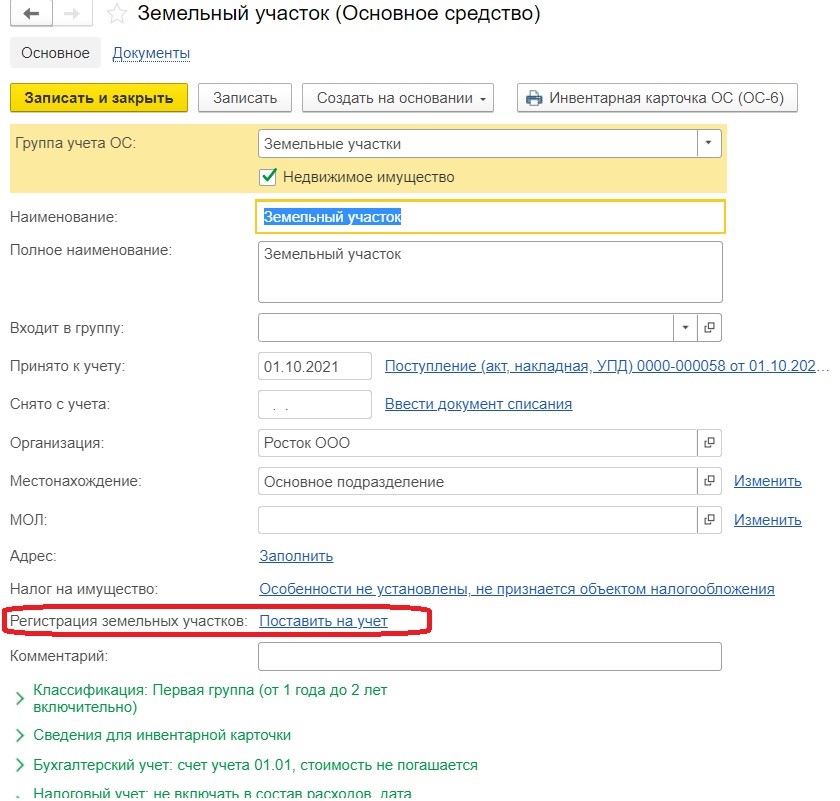

Либо в справочнике «ОС» откроем нужный объект и прощёлкаем вкладку «Поставить на учёт».

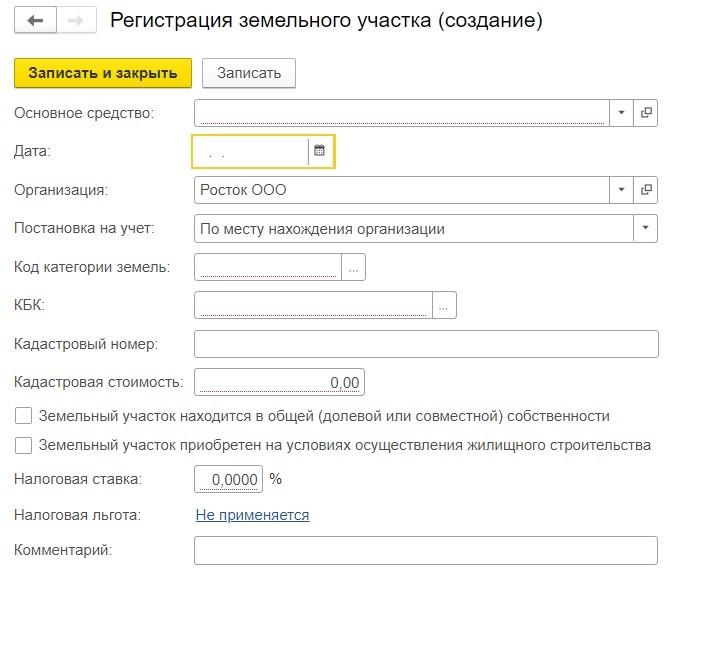

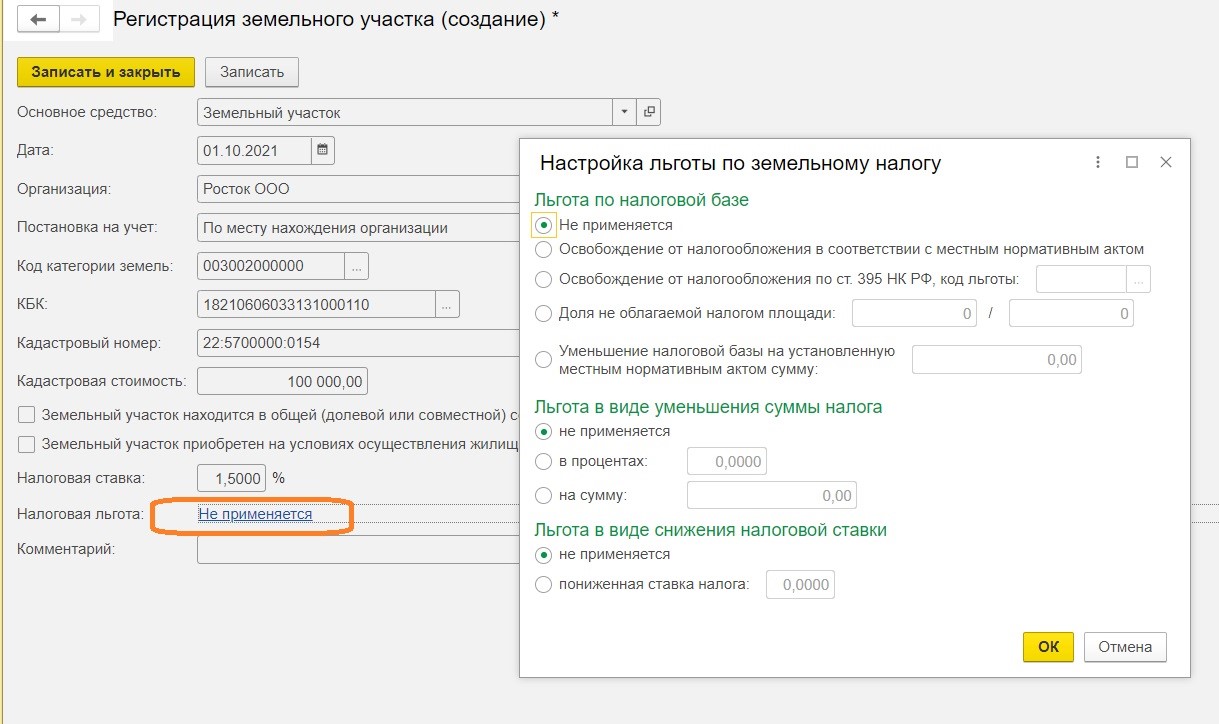

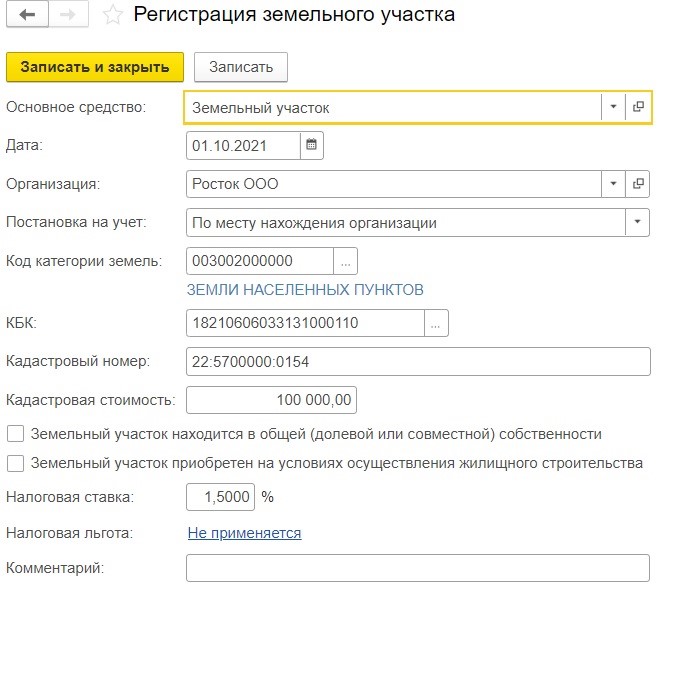

Создадим новый документ и занесём все сведения о новом объекте.

В графе «Основное средство» выбираем новый земельный участок.

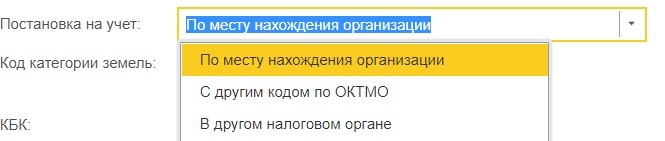

Постановка на учет, здесь из списка мы выбираем подходящий вариант.

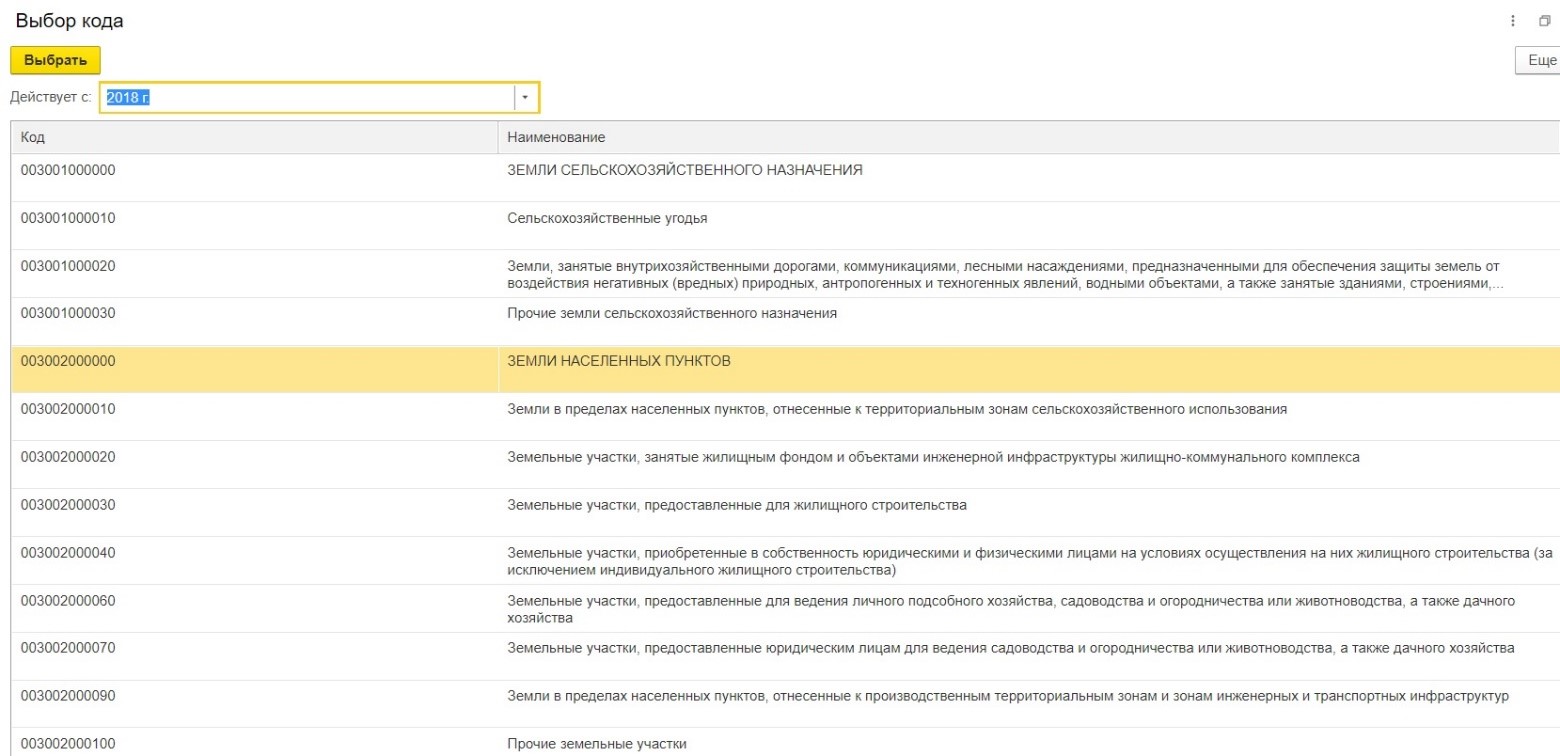

Код категории земель также открываем из предложенного списка, в соответствии с назначением вашего земельного участка.

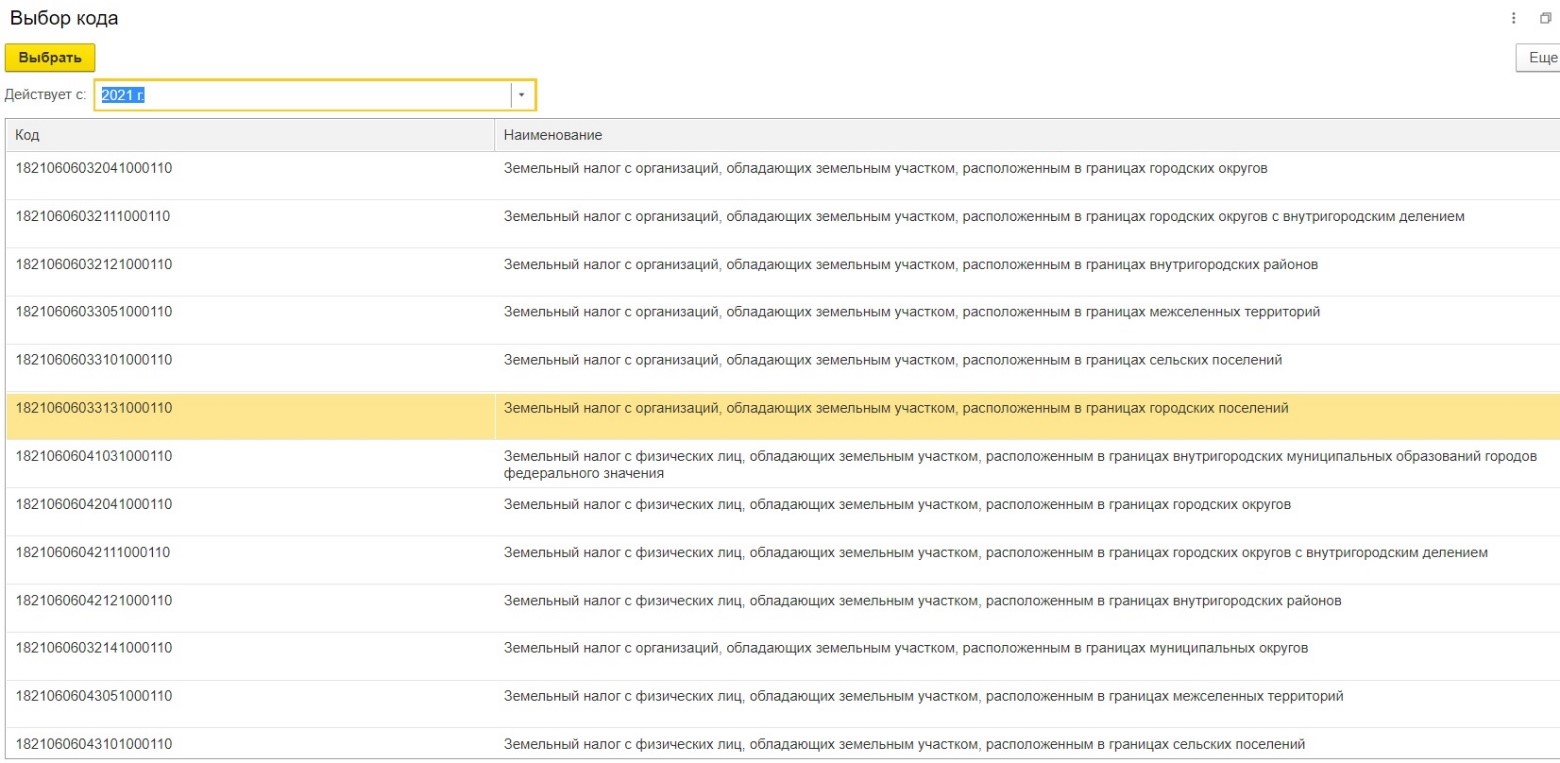

КБК выбираем аналогично коду.

Указываем кадастровый номер объекта и его кадастровую стоимость.

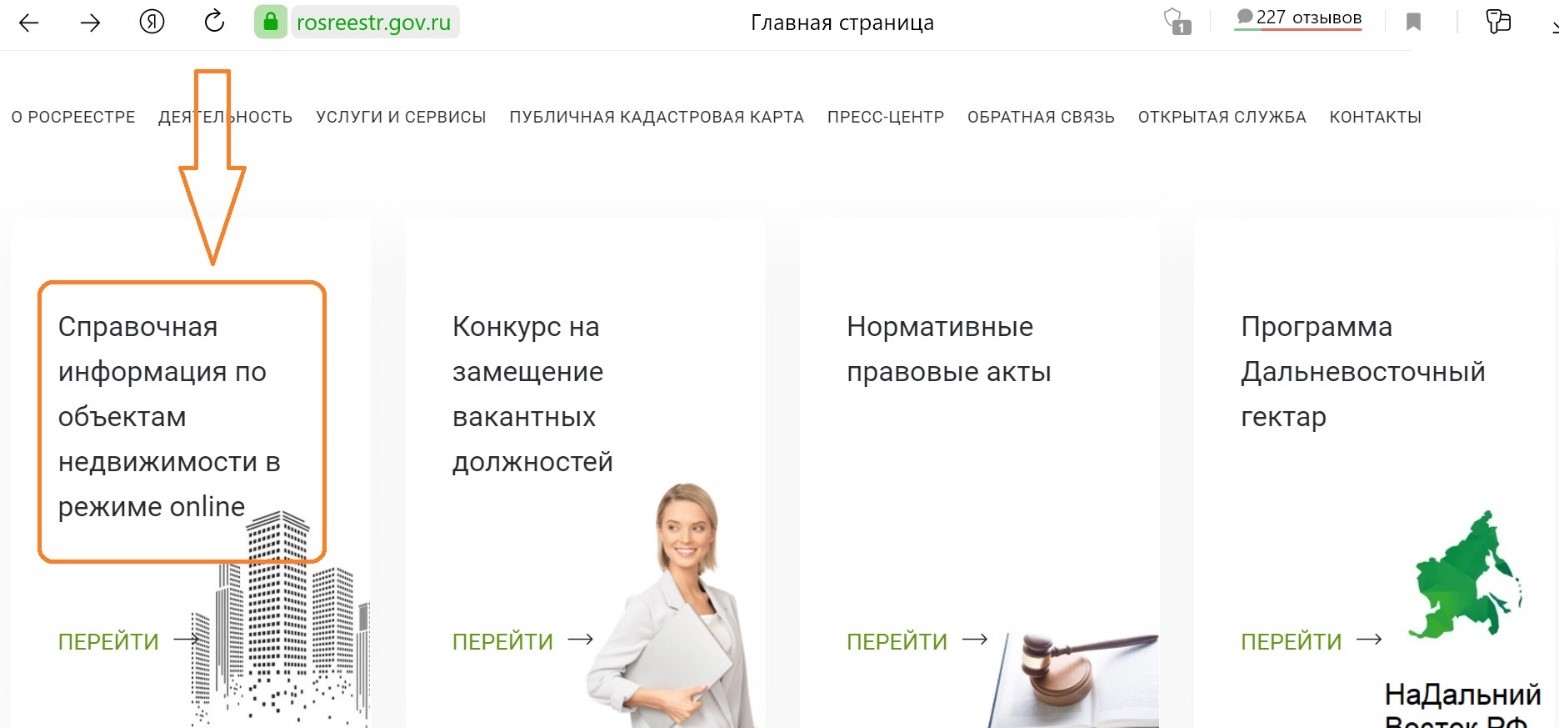

Важный момент: земельный налог исчисляется с кадастровой стоимости, которая определяется по данным Росреестра.

Поскольку стоимость указывается по состоянию на 1 января календарного года, то заказать справку о стоимости объекта можно в любой момент. Её можно получить в электронном виде. И лучше не оттягивать это на крайние дни перед сдачей декларации, т.к. сайт не всегда работает оперативно, и нужную информацию можно не получить вовремя.

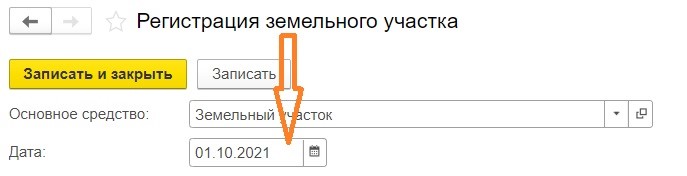

Отдельно остановимся на таком моменте, как дата!

Земельный налог платится с участков, находящихся в собственности, следовательно, и дата должна быть указана, соответствующая переходу права собственности на данный объект.

Это очень существенный аспект, так как согласно налоговому законодательству, расчёт земельного налога происходит из кадастровой стоимости земли, умноженной на ставку налога и скорректированный на коэффициент.

Так вот если земля приобретена в течение года, то период пользования участком будет скорректирован как отношение числа полных месяцев, в течение которых этот земельный участок находился в собственности, к числу календарных месяцев в налоговом (отчетном) периоде.

Более того, если возникновение права собственности участок (его долю) произошло до 15-го числа соответствующего месяца включительно или прекращение указанного права произошло после 15-го числа соответствующего месяца, за полный месяц принимается месяц возникновения (прекращения) указанного права.

Если возникновение права собственности на объект произошло после 15-го числа соответствующего месяца или прекращение указанного права произошло до 15-го числа соответствующего месяца включительно, месяц возникновения (прекращения) указанного права не учитывается при определении коэффициента.

То есть для его расчёта важна дата регистрации права на земельный участок.

Но в последнее время при указании в 1С: Бухгалтерии предприятия, ред. 3.0 даты, отличной от 1 числа, программа показывала ошибку. Разработчики должны были исправить данную ошибку.

Поэтому до исправления данного обстоятельства, необходимо проконтролировать себя и программу, просчитав земельный налог самостоятельно.

В строке «Налоговая льгота» указываем применяется, если таковые имеются, или нет.

После заполнения всей необходимой информации, нажимаем кнопку «Провести и закрыть».

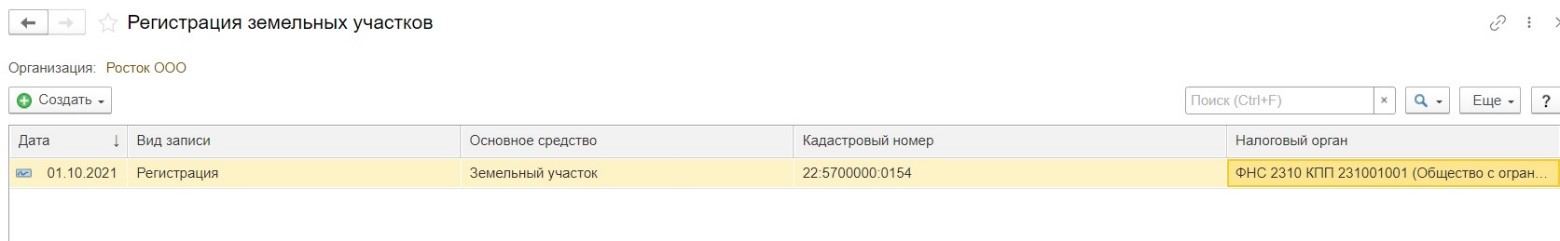

В окне «Регистрация земельных участков» отобразится информации о новом объекте.

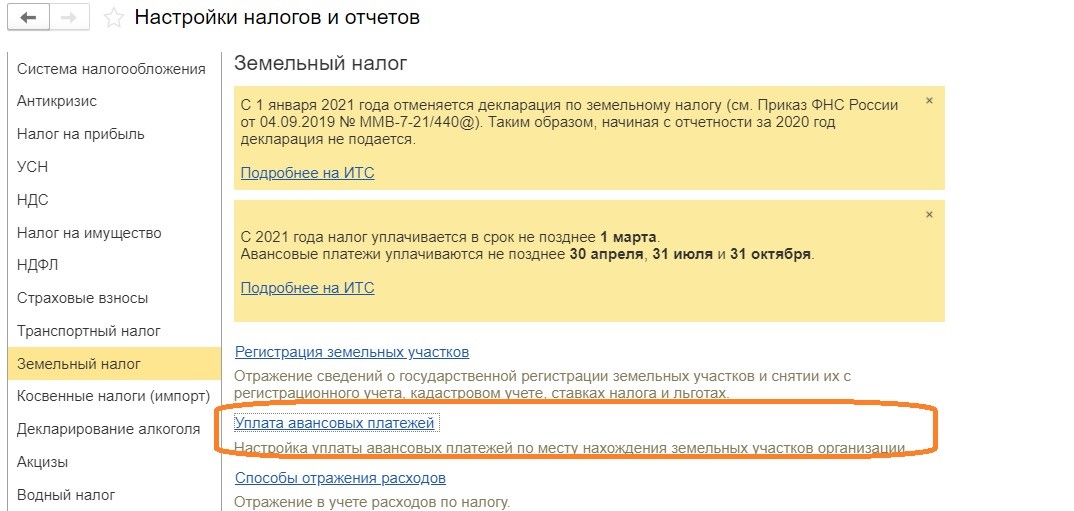

Теперь снова вернёмся к настройкам земельного налога.

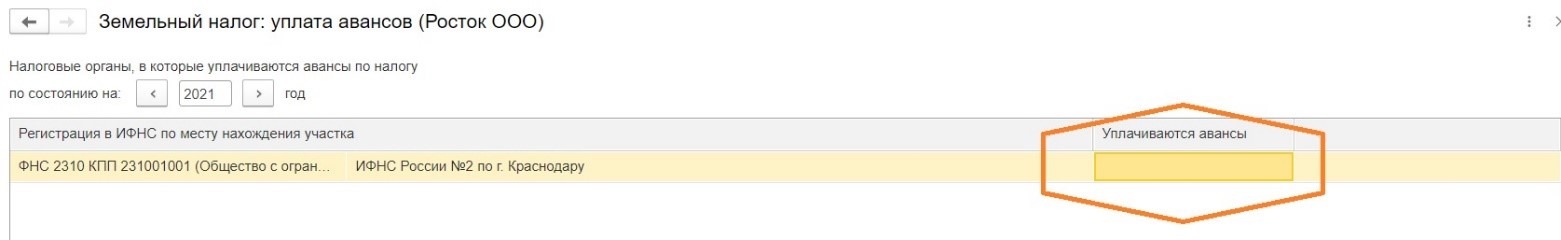

Выберем пункт «Уплата авансовых платежей».

Если региональными властями принято решение об уплате авансовых платежей, то в графе «Уплачиваются авансы» поставим галочку.

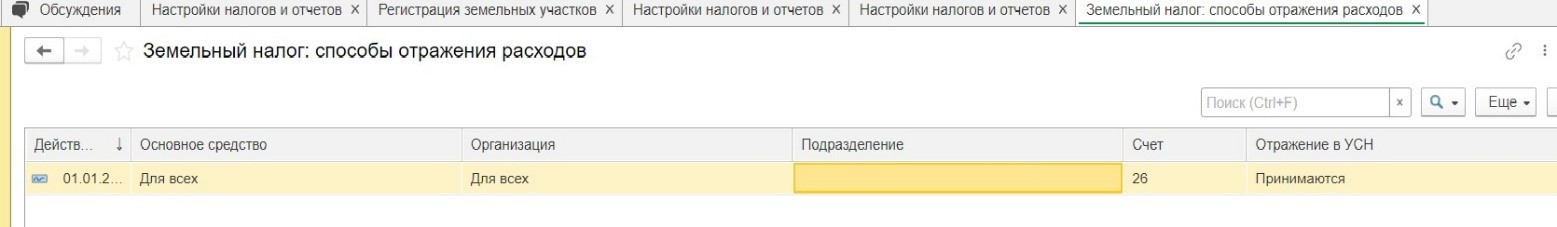

Перейдем в раздел «Способы отражения расходов».

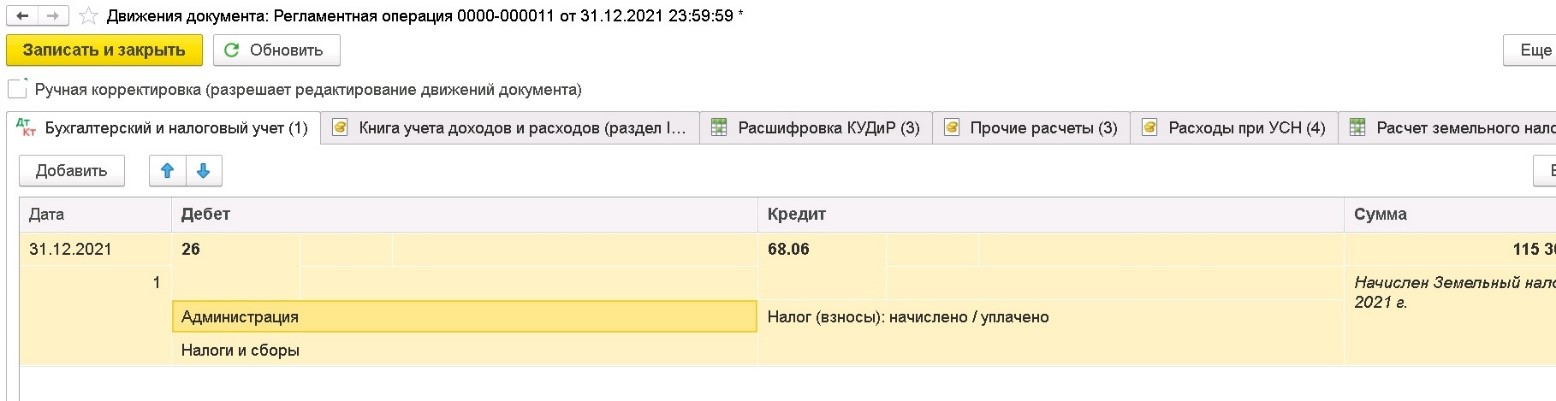

Выберем счёт учёта, на который в дальнейшем будет начисляться налог.

Важно заполнить всю информацию, не пренебрегать ни какими моментами, т.к. в дальнейшем это все может повлиять как на достоверность определения сумы налога, так и на автоматический расчёт налога.

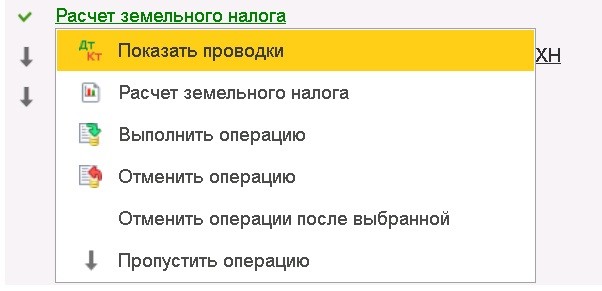

Теперь можно перейти к закрытию периода, перепровести документы и выполнить регламентную операцию «Расчет земельного налога».

После чего можем увидеть проводки, и подробный расчёт налога в документе «Справка-расчет».

Мы рекомендуем внимательно перепроверить данные, так как напомним, что хоть расчёт и производится автоматически, но на основании данных, занесённых вами в программу.

Автор статьи: Евгения Тарасова

Понравилась статья? Подпишитесь на рассылку новых материалов