Учет пеней и штрафов по всем видам налогов и взносов по 31.12.2022 г. включительно в 1С: Бухгалтерии предприятии ред. 3.0

- Опубликовано 13.01.2023 11:09

- Автор: Administrator

- Просмотров: 49451

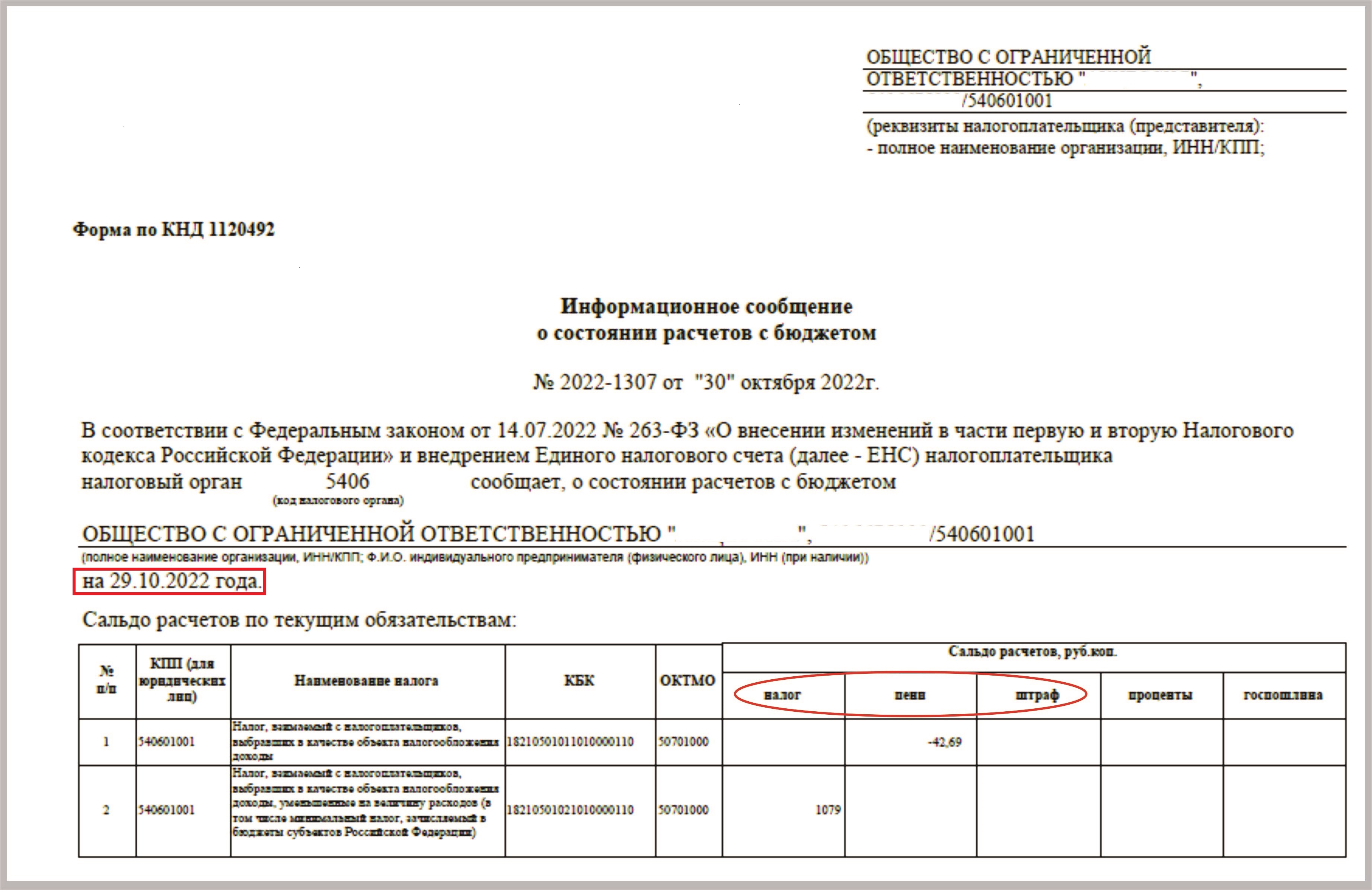

С 1 января 2023 года для каждой организации и ИП в ИФНС открыт единый налоговый счет (ЕНС), на который будут поступать платежи по налогам и взносам – единый налоговый платеж (ЕНП). Для подготовки к переходу на ЕНС и ЕНП налоговые органы информировали всех налогоплательщиков «письмами счастья» о состоянии расчетов с бюджетом по состоянию на октябрь-ноябрь 2022 года. В колонках «Налог», «Пени», «Штраф» положительные суммы свидетельствуют о переплате, отрицательные показатели – о недоимке. И если с начислением налогов у бухгалтеров проблем не возникает, т.к. практически все они начисляются автоматически, то вот про начисление пеней и штрафов они частенько забывают. Но сейчас деваться некуда, перед запуском помощника перехода на ЕНС придется выровнять у себя в учете взаиморасчеты по счетам 68 и 69. В этой статье мы поможем вам это сделать в части пеней и штрафов в 1С: Бухгалтерии предприятия ред. 3.0 без особых проблем.

Важный нюанс! В письме обращайте внимание на какую дату инспектор сформировал вам сверку!

Пени ─ это сумма, которую налогоплательщик выплачивает в случае просрочки уплаты налогов, взносов, сборов (ст. 75 НК РФ).

Штраф ─ это вид налоговой санкции за совершенное налогового правонарушения (ст.114 НК РФ), например, непредставление налоговой декларации, грубое нарушение правил учета доходов и расходов, занижение налоговой базы и т.д.

Если данные в информационном сообщении не соответствовали информации в учете, организация должна связаться с ИФНС и выяснить причины расхождения.

Если подтверждается переплата, то эти суммы можно вернуть. Но, надо понимать, что в переплате также отражаются суммы перечисленных налогов и взносов, по которым пока не представлены декларации или расчеты. Поэтому в положительных суммах необходимо было выделить только реальные переплаты (ошибки в платежных поручениях, подтвержденные суммы к возмещению по решению налоговых органов и т.п.).

Если подтверждается недоплата, то необходимо доплатить недоимку.

Иногда случается ситуация, когда по одному налогу есть переплата и недоплата, например, из-за ошибки в платежном поручении. В этом случае организация может написать письмо в ИФНС о зачете.

Всё это в идеале конечно необходимо было сделать до 01.01.2023 г.

Теперь же в программе на 1 января 2023 г. необходимо «навести порядок» в расчетах с бюджетом. Во-первых, информация в учете должна соответствовать информации в ИФНС, все суммы в сверках расчетов должны совпадать. Во-вторых, необходимо подготовить бухгалтерскую программу к переходу на единый налоговый счет и единый налоговый платеж. Если организация не успела до нового года оплатить или вернуть налоги, пени, штрафы, с 1 января 2023 они будут учитывать по-другому, по новым правилам.

Рассмотрим правила начисления и уплаты налоговых санкций до 1 января 2023 года.

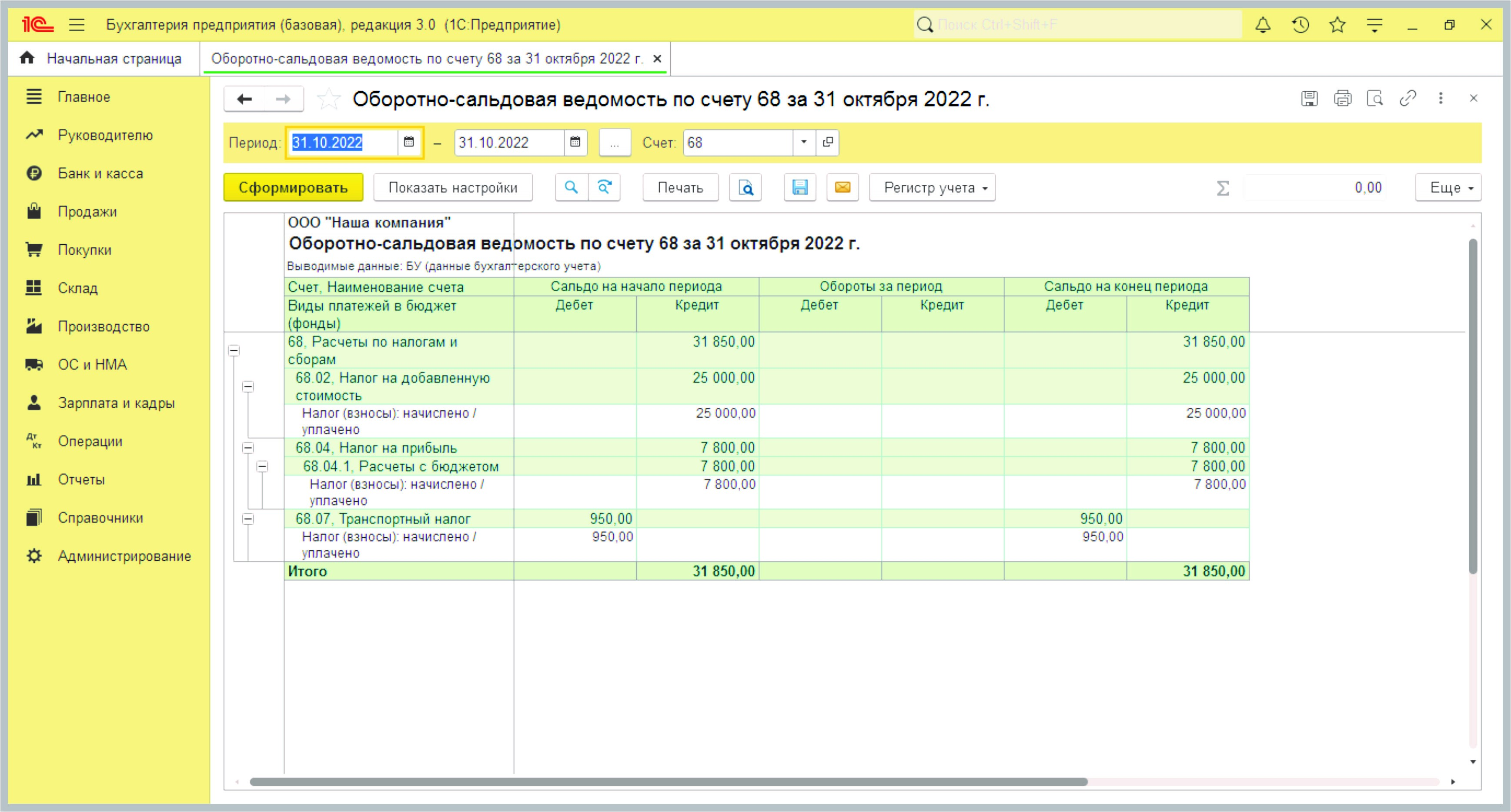

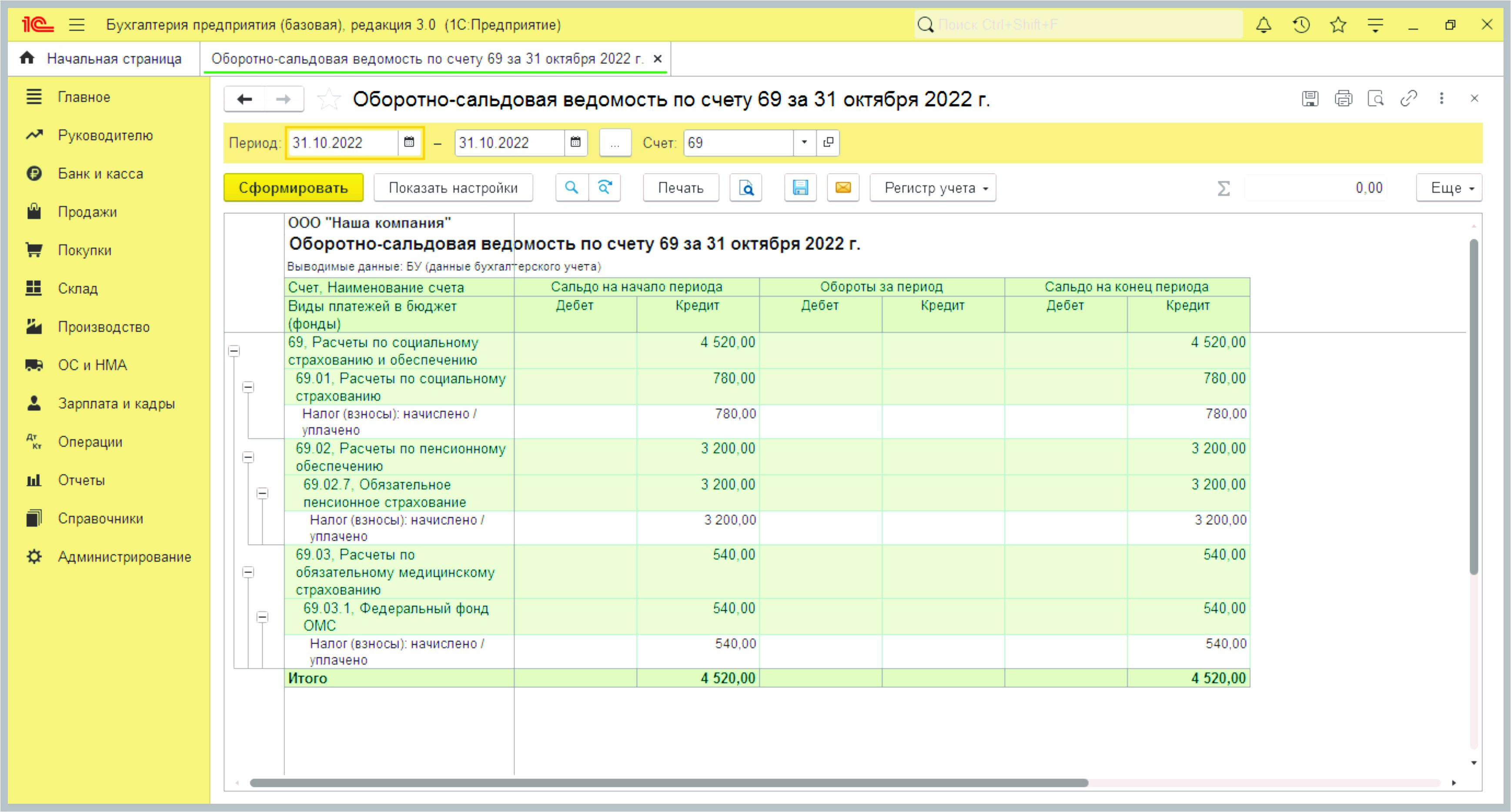

Допустим, ООО «Наша организация» по причине тяжелого финансового состояния в 2022 году оплачивало налоги и страховые взносы не полностью, с нарушением сроков. На 31.10.2022 кредиторская задолженность по налогам и взносам составила:

- НДС 25 000,00; пени 1 575,00;

- налог на прибыль ФБ 7 800,00; пени 890,00;

- страховые взносы ПФР 3 200,00; пени 180,00;

- страховые взносы ФСС 780,00; пени 56,00;

- страховые взносы ОМС 540,00; пени 38,00;

- штраф за занижение налоговой базы по НДС 3 000,00.

В течение года были оплачены авансовые платежи по транспортному налогу. Дебиторская задолженность по транспортному налогу составила 950 рублей.

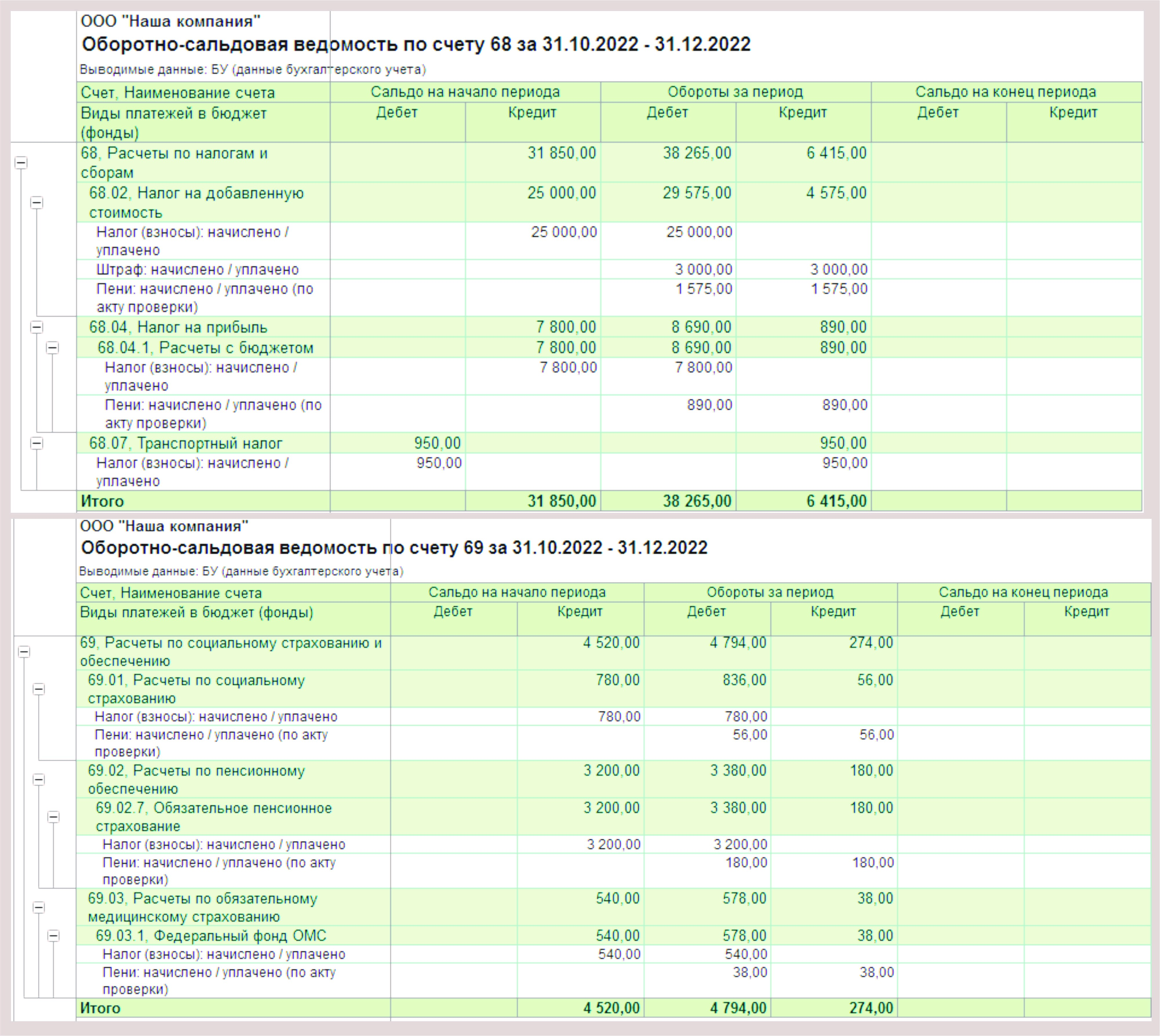

ОСВ по налогам и страховым взносам на 31.10.2022 выглядит так:

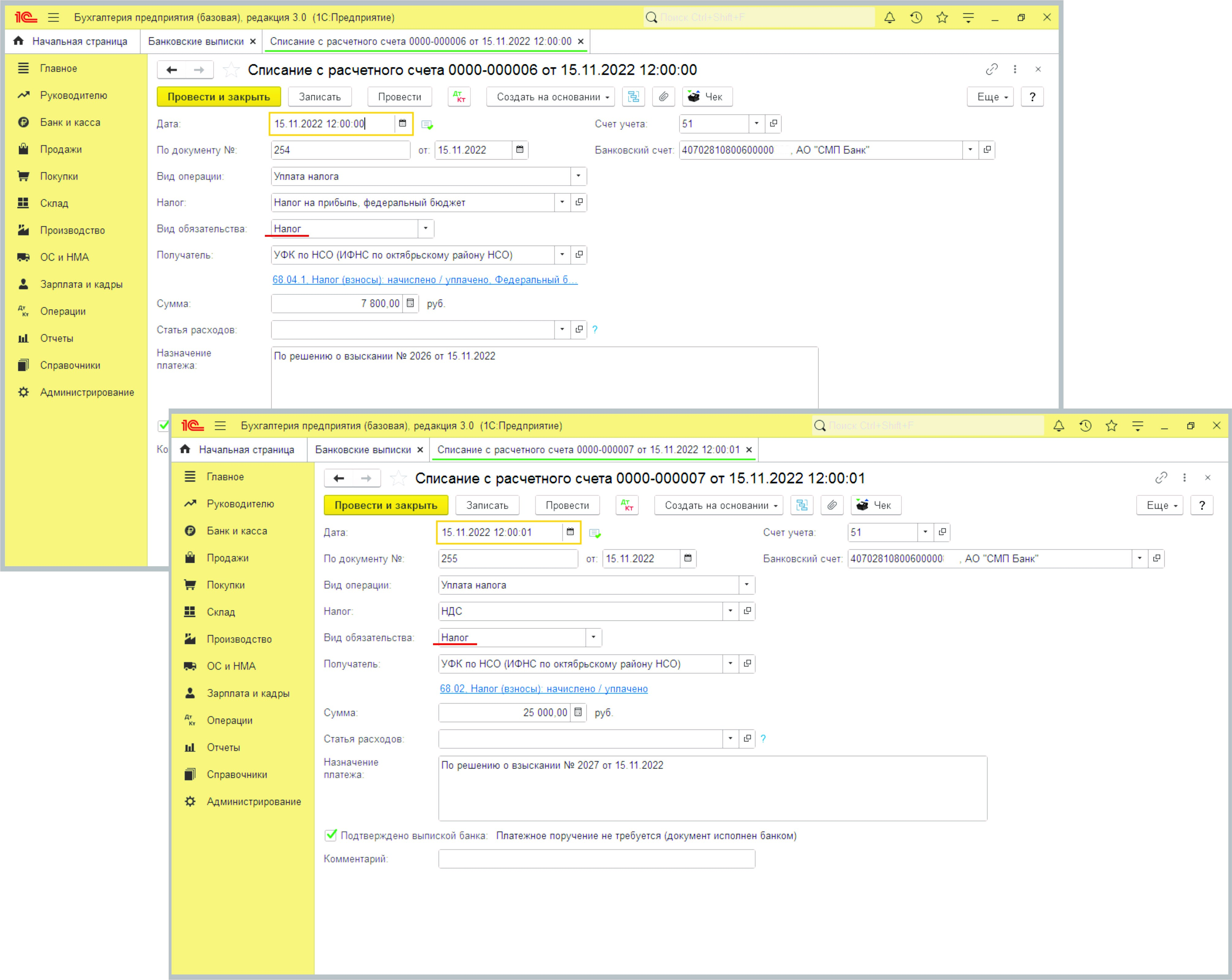

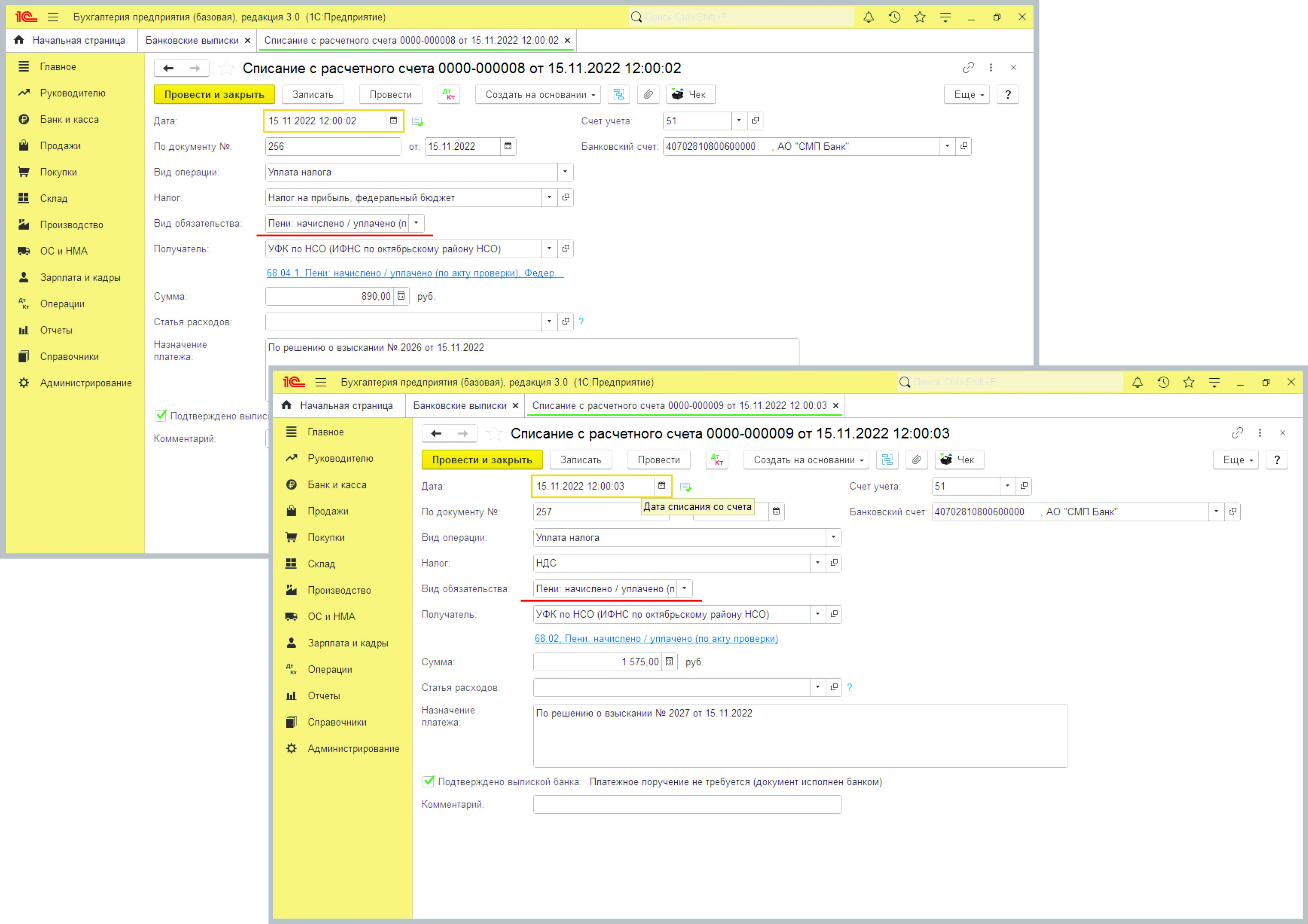

В ноябре 2022 г. от ИФНС в банк поступило инкассовое поручение об оплате задолженности и пени по НДС и налогу на прибыль. Списание налогов и налоговых санкций с расчетного счета отражается в банковских выписках с видом операции «Уплата налога»:

Важно верно выбрать «Вид обязательств»: налог это списан с расчетного счета, или пеня, или штраф.

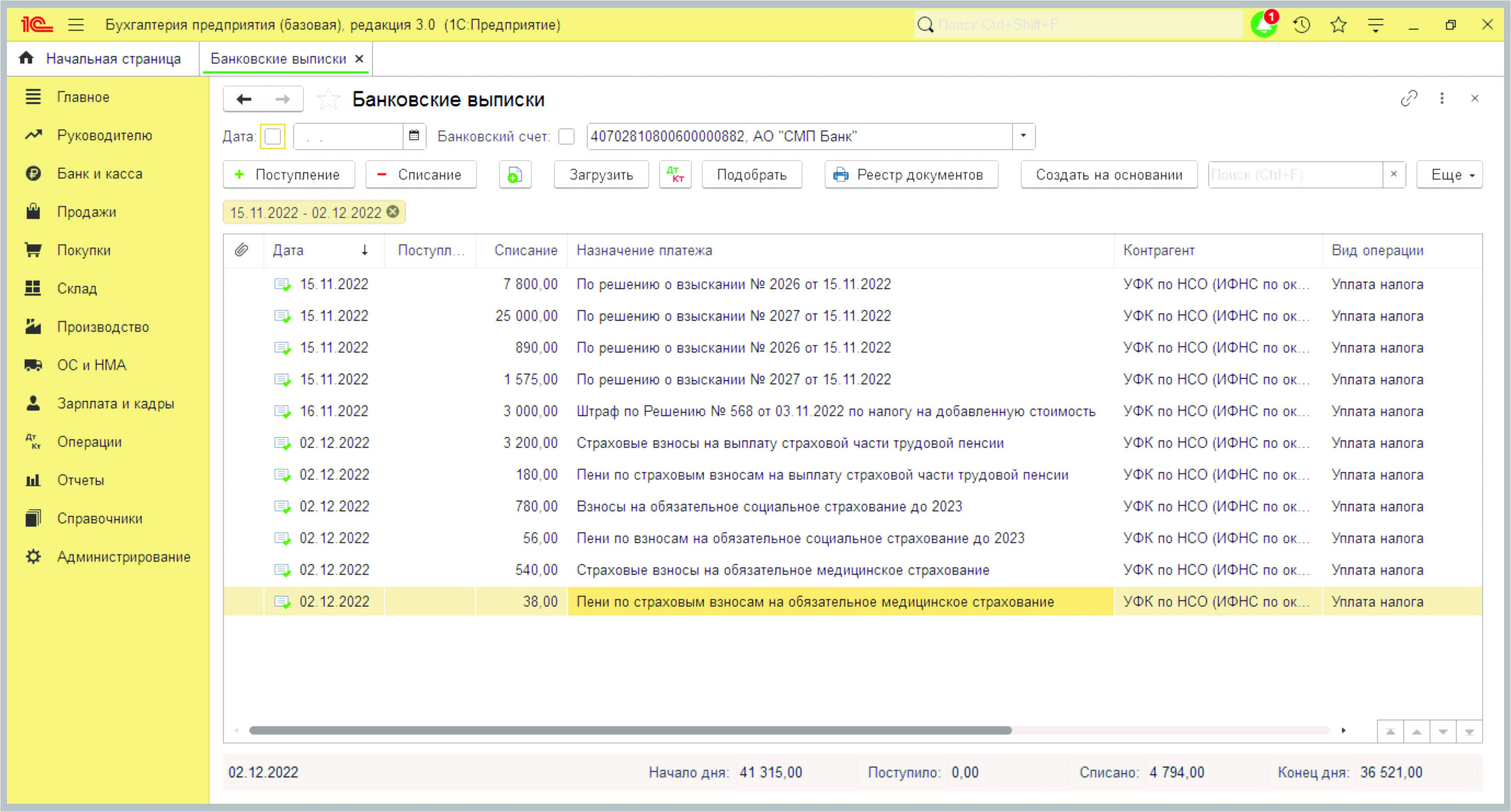

Штраф организация оплатила самостоятельно в ноябре. В декабре была оплачена задолженность по страховым взносам, так же были оплачены пени. Документ «Списание с расчетного счета» оформляется аналогично рассмотренным выше примерам. Все перечисления в бюджет отражены в банковских выписках:

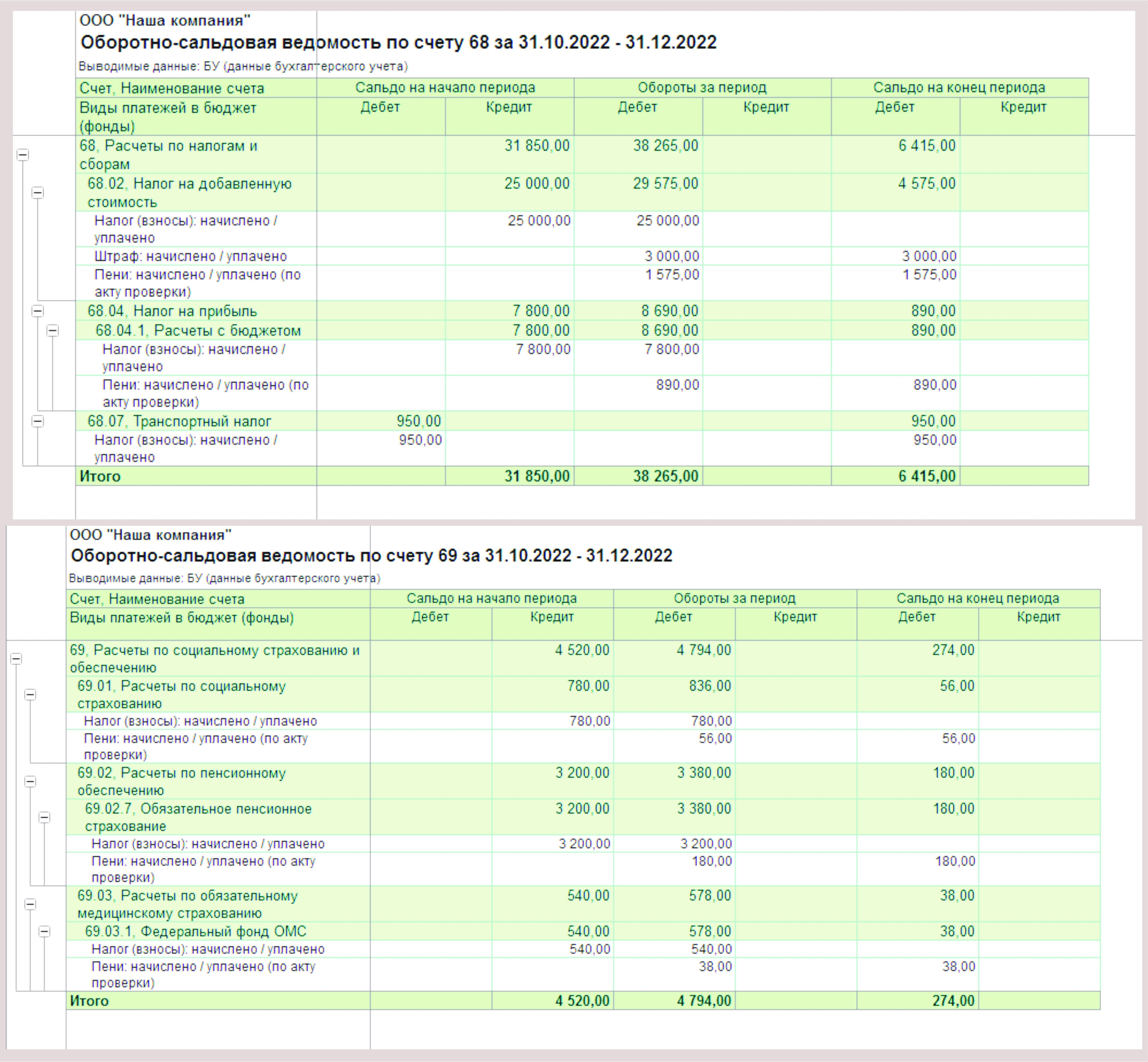

ОСВ по налогам и взносам, по которым была задолженность на 31.10.2022, после оплаты выглядит так:

По данным бухгалтерского учета видно, что кредиторскую задолженность по налогам и взносам организация погасила, но осталась дебиторская задолженность по пеням и штрафу. Также остается задолженность по транспортному налогу. Этих задолженностей в учете быть не должно. Возникли они, потому что в учете отражены только перечисления средств и не отражены начисления.

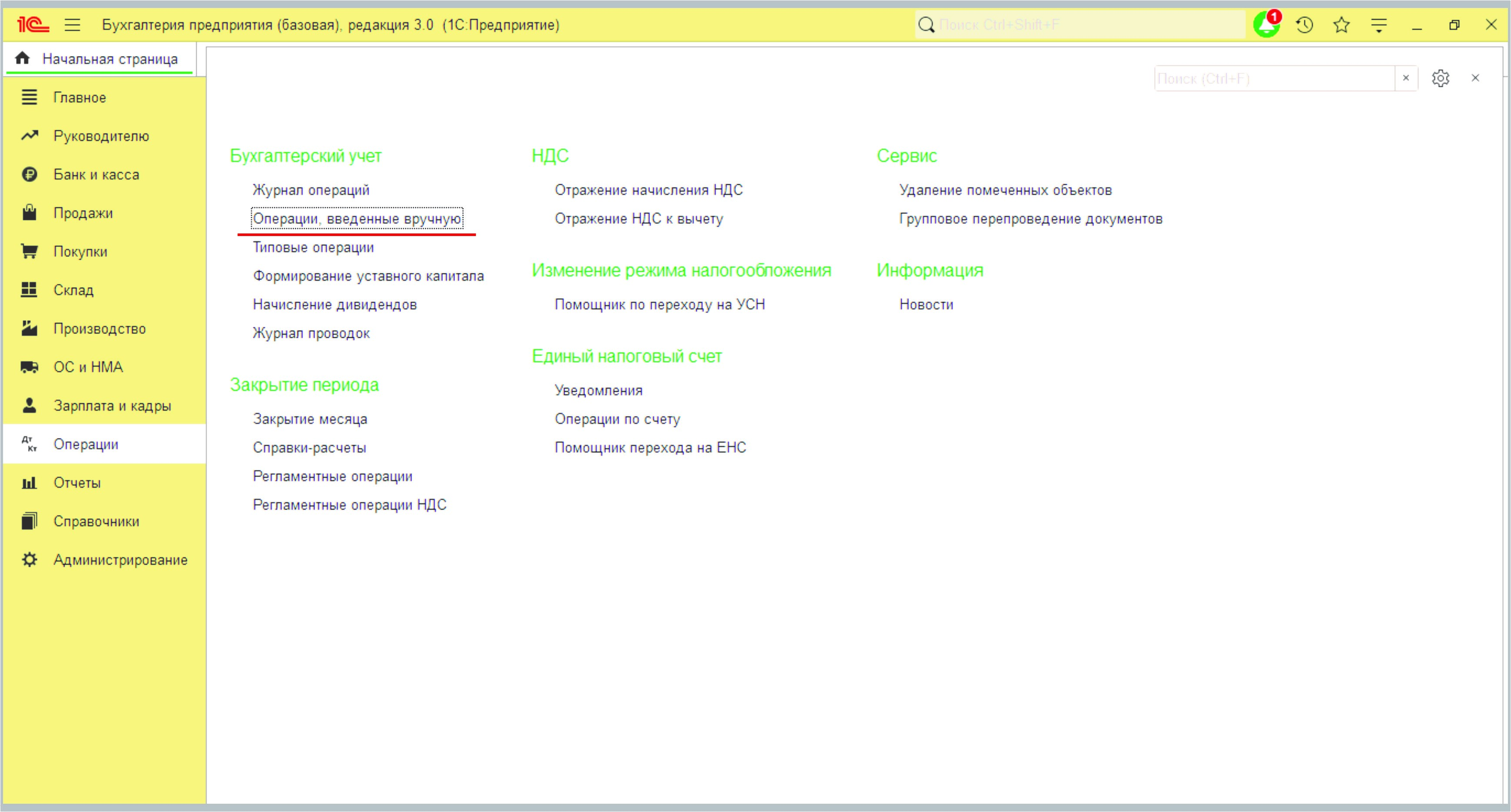

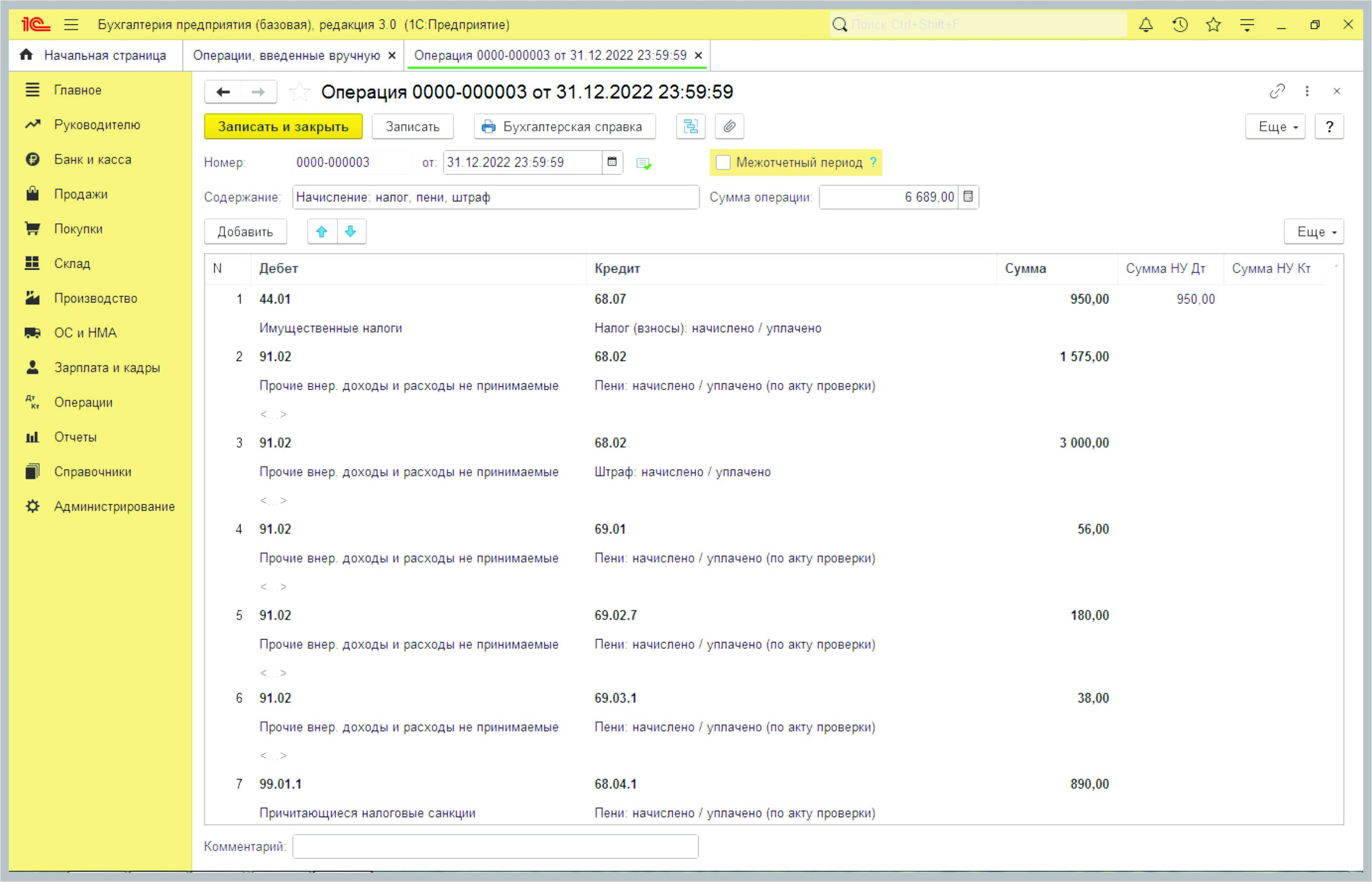

Начисление пеней и штрафа отражается в программе в разделе «Операции» документом «Операции, введенные вручную»:

Введем нужные нам данные.

Первая проводка: Д 44.01 К 68.07 Начислен транспортный налог.

Мы специально привели эту проводку, объясним почему.

Транспортный налог в программе начисляется автоматически при корректных настройках программы в регламентных операциях в закрытии месяца. Если же 1С не настроена, или транспортные средства заведены некорректно, то проще налог начислить «вручную». Счет затрат по начисленному налогу – счет отражения текущих затрат в организации (20, 23, 25, 26, 44 и т.д.) Сумма отражается и по БУ, и по НУ, тем самым это влияет на финансовый результат, уменьшает прибыль.

Руководствуясь Планом счетов бухгалтерского учета, а также письмами и рекомендациями Министерства финансов РФ, начисление пеней и штрафов по налогу на прибыль, УСН, ЕСХН, в бухгалтерском учете отражается по счету 99 «Прибыли и убытки. Пени и штрафы по остальным налогам отражается по счету 91 «Прочие расходы».

Такие проводки и введем.:

Д 91.02 К 68.02 Начислен штраф по НДС

Д 91.02 К 68.02 Начислены пени по НДС

Д 91.02 К 69.01, Д 91.02 К 69.02.07, Д 91.02 К 69.03.1 Начислены пени по страховым взносам

Д 99.01 К 68.04.1 Начислены пени по налогу на прибыль

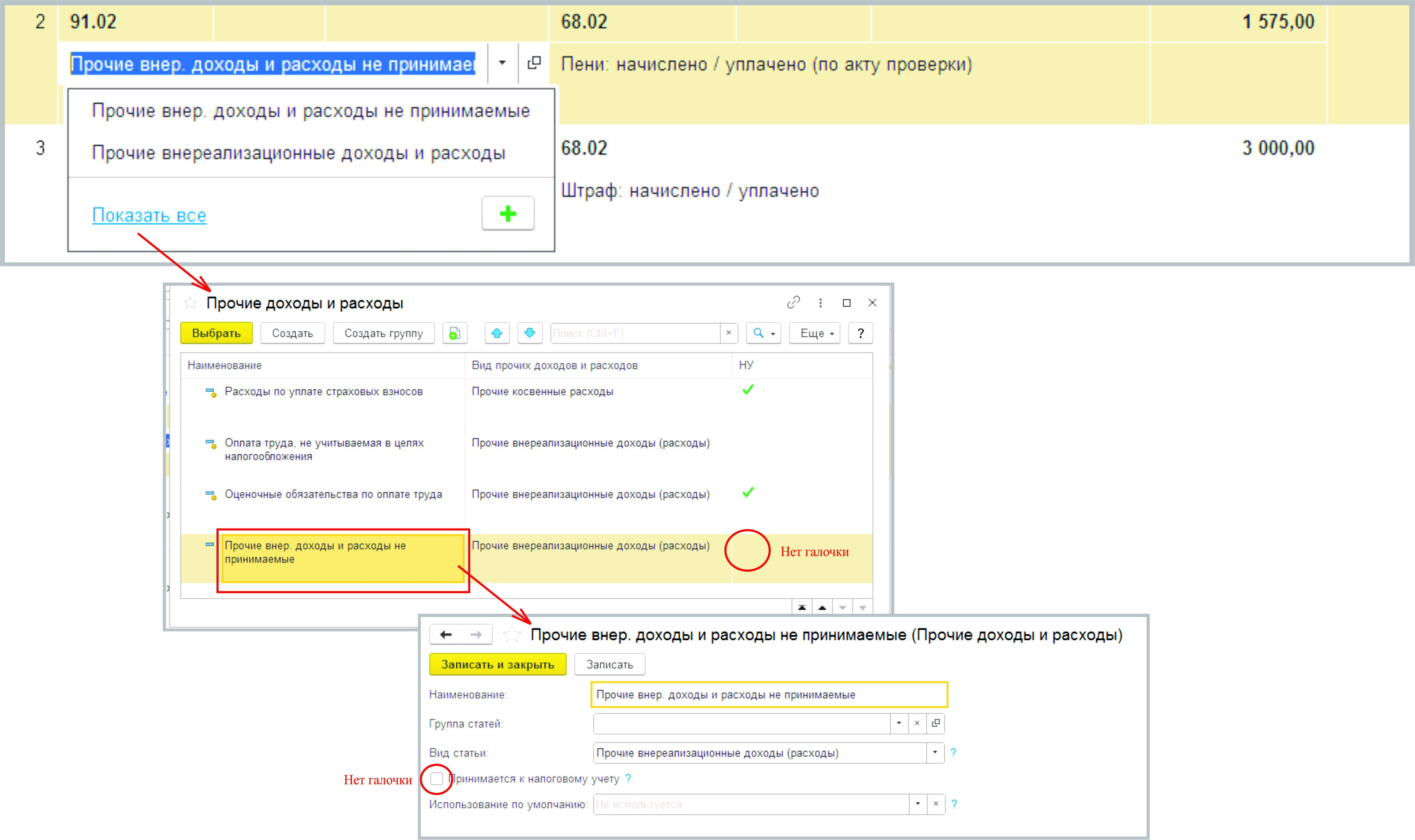

Но суммы пеней и штрафа отражаются только в расходах по бухгалтерскому учету. В расходы по налоговому учету налоговые санкции не попадают согласно статье 270 НК РФ. Такие расходы являются неучитываемыми для целей налогообложения прибыли, т.е. не уменьшают прибыль в НУ и налог на прибыль.

Для этого при выборе субконто для счета 91.02 или 99 необходимо выбрать подходящую или создать новую статью из справочника «Прочие доходы и расходы» с выключенной галочкой «Принимается к НУ».

ОСВ по налогам и взносам, по которым была задолженность на 31.10.2022 г. после оплаты и начислений теперь выглядит так:

Таким образом на 31 декабря 2022 года ООО «Наша организация» не имеет задолженности перед бюджетом.

Безусловно, такая картинка практически нереальна. У большинства организаций есть переплаты или недоплаты тех или иных налогов, пеней, штрафов, соответственно будет сальдо на конец периода. Ваша задача - максимально приблизить картину по своей компании к сверке из ФНС.

Как начислять пени и штрафы с 01.01.2023 г. обязательно расскажем по мере реализации этих нововведений в программе 1С.

Автор статьи: Ольга Долгих

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии

Татьяна, добрый день. Все налоги, которые попадают под ЕНС, с нового года лучше платить на ЕНС по реквизитам с сайта налоговой. А вот по уведомлениям за прошлые периоды до 2023 г., к сожалению, нет информации. Позвоните инспектору, спросите точно ли у вас недоимка числится на данный момент. Возможно ее зачли с каких-то других переплат налогов.