Учет в 1С: Бухгалтерии депозита при аренде помещения

- Опубликовано 22.11.2019 19:35

- Автор: Administrator

- Просмотров: 74896

При заключении договора аренды офиса/нежилого помещения достаточно часто арендодателю перечисляется депозит. Исходя из положений ПБУ 10/99 «Расходы организаций», депозит (денежное обязательство) играет роль гарантийного взноса/задатка/залога/поручительства в счет обеспечения обязательств перед контрагентом и не является расходом/ Учитывается как дебиторская задолженность (п.3,16), как правило, на счете 76.09 «Прочие расчеты с разными дебиторами и кредиторами» обособленно по контрагенту, договорам. В статье поговорим о том, как учитывать такое обязательство и различные операции с ним в программе 1С: Бухгалтерия предприятия редакции 3.0.

В договоре сторонами сделки определено понятие обеспечения. Такими денежными обязательствами сторона может возместить убытки, неустойку, исполнить обязанность по оплате аренды. Эти денежные средства должны учитываться обособленно от основных арендных платежей по договору.

Перечисление депозита

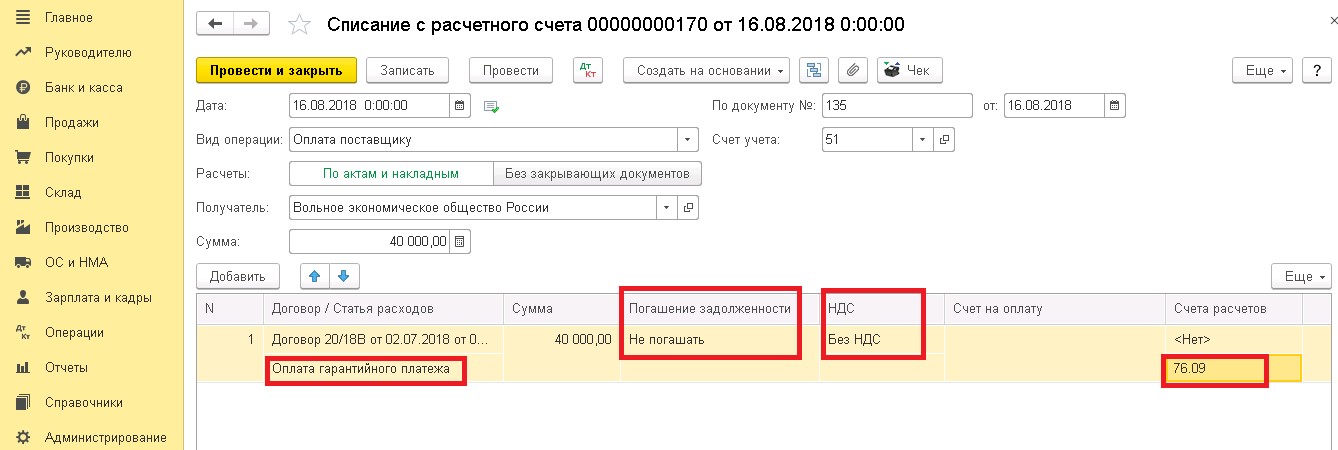

Чтобы произвести оплату депозита (обеспечительного платежа), необходимо создать документ «Списание с расчетного счета», выбрать или добавить в справочник соответствующую статью расходов денежных средств, указать счет расчетов 76.09 и поставить «Не погашать» задолженность перед контрагентом.

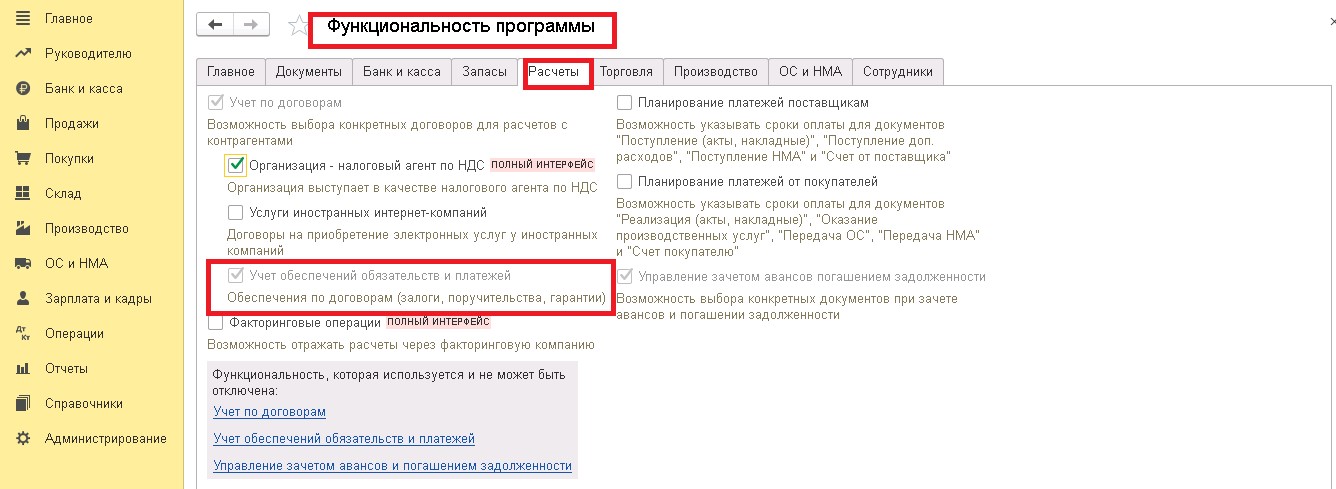

В программе 1С: Бухгалтерия предприятия редакции 3.0 предусмотрена возможность учитывать обеспечение по договору (также эту функцию можно применять при банковских гарантиях, залогах для банка и прочего обеспечения). Для её использования нужно перейти в раздел «Функциональность» - «Расчеты» и поставить галочку «Учет обеспечений обязательств и платежей».

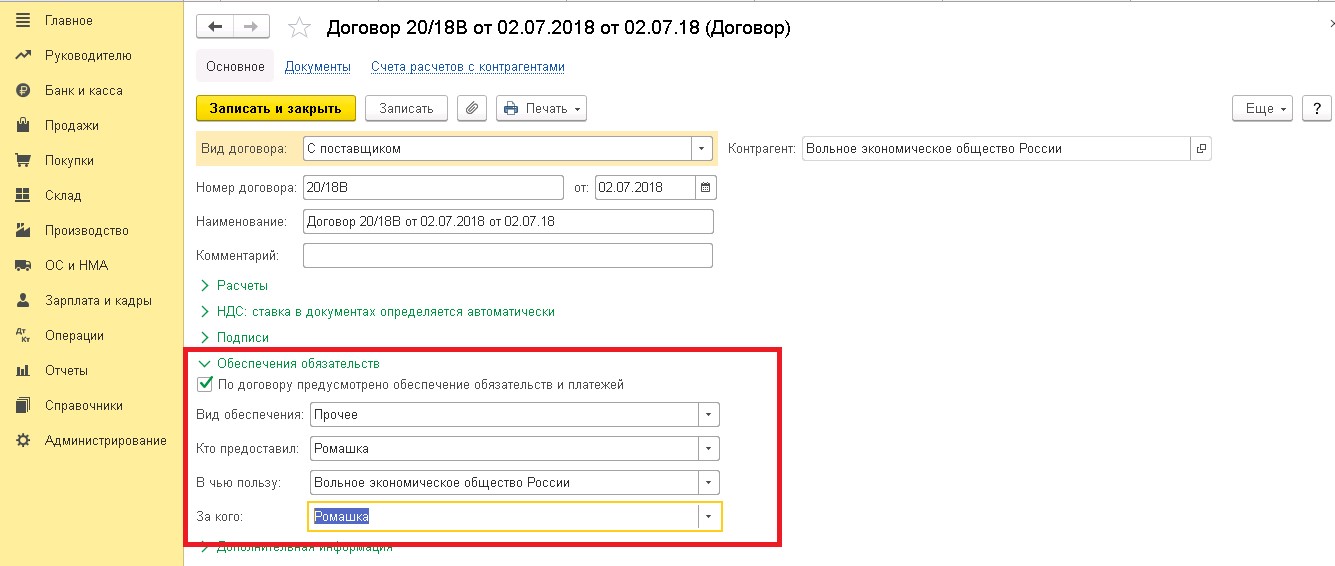

Затем при создании договора заполняем соответствующий блок реквизитов.

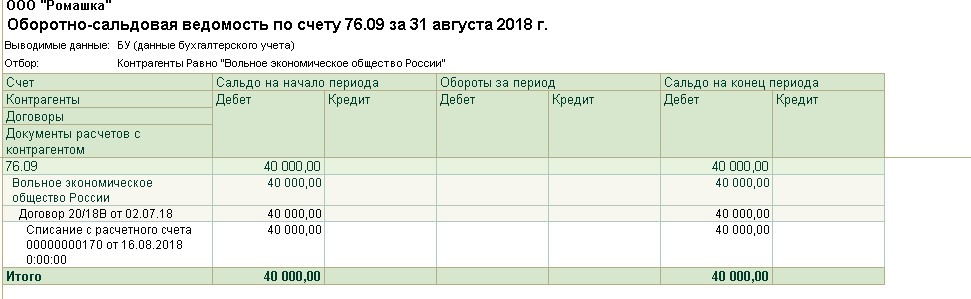

После оплаты депозита на счете 76.09 по данному договору отражается дебиторская задолженность.

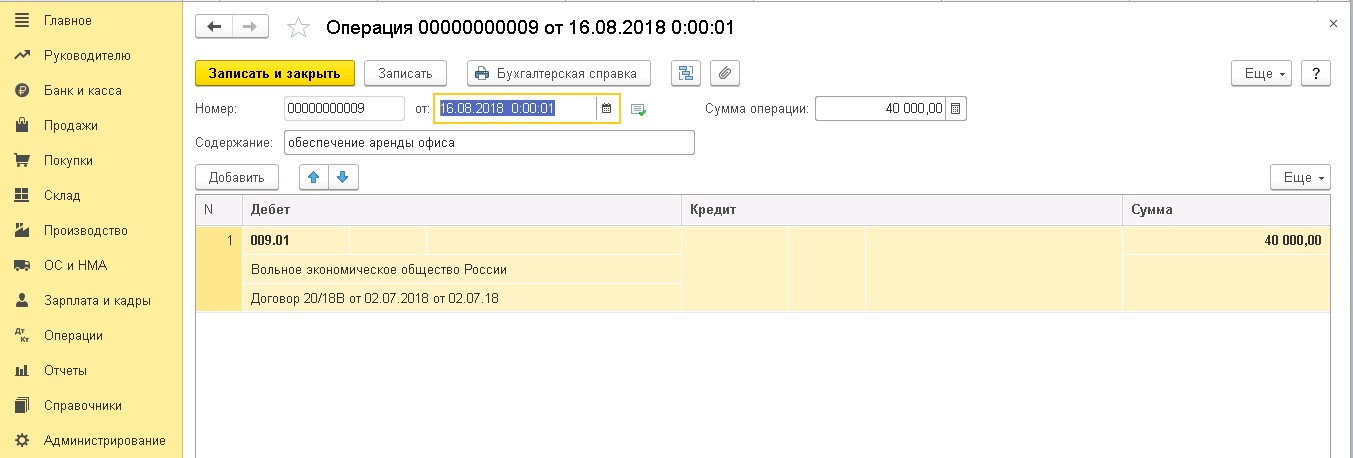

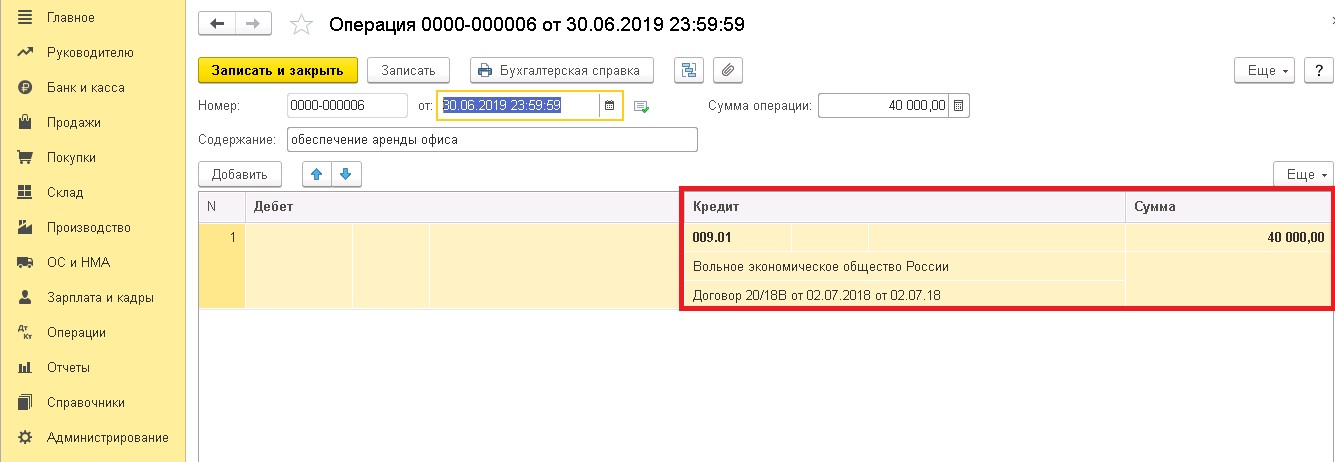

Также необходимо отразить данную сумму на забалансовом счете 009 «Обеспечение обязательств и платежей выданные». Данная операция в 1С проводится вручную.

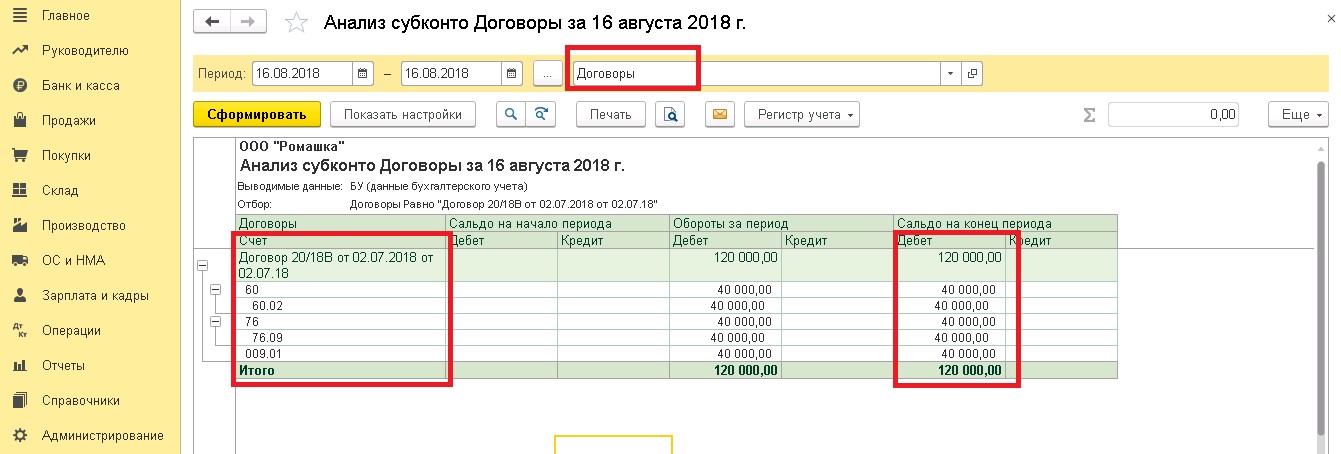

Используя отчет «Анализ субконто» в разрезе договоров, можно увидеть аналитику по всем счетам, где отражены движения по данному договору.

Учет ежемесячных платежей по договору аренды

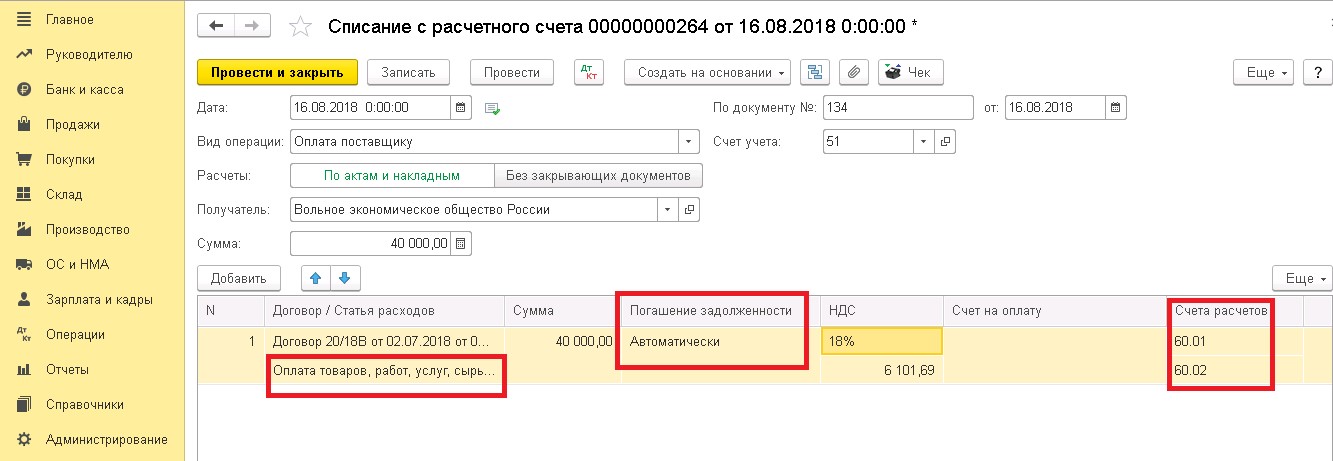

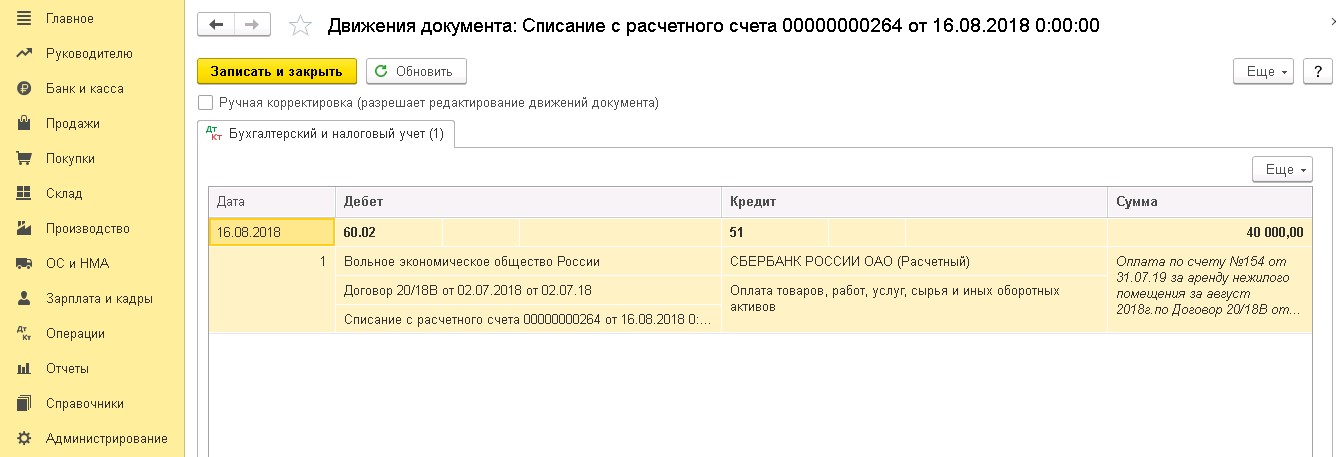

При перечислении ежемесячной арендной платы используется счет 60 «Расчеты с поставщиками и подрядчиками». Часто оплата производится в течение месяца и считается авансом (относится на счет 60.02).

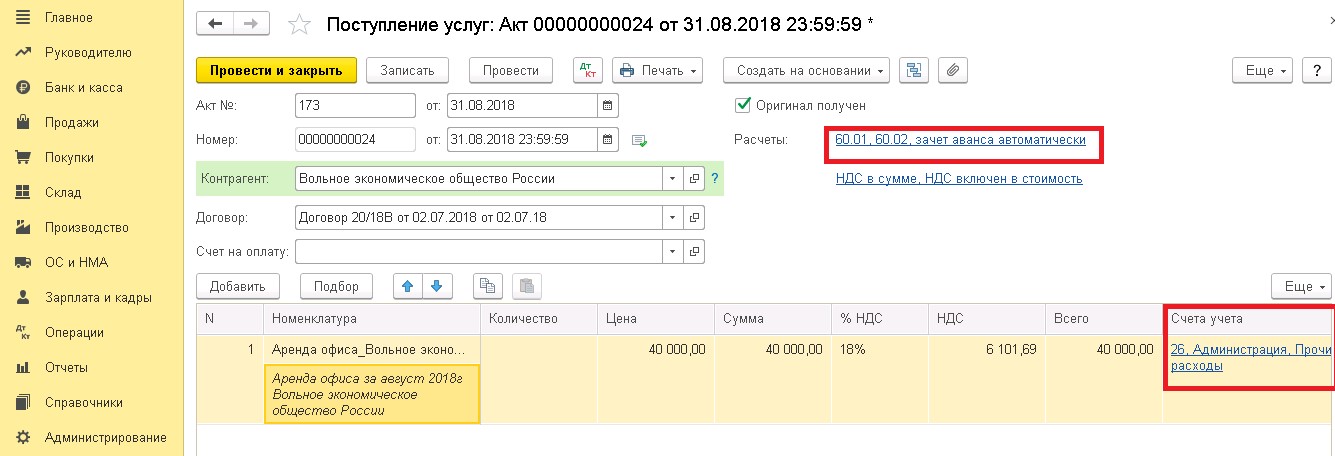

При поступлении документов от поставщика в конце месяца организация включает затраты на аренду в прочие расходы (Дт 20,23,25,26,44 Кт 60.01). Выбор счета учета затрат зависит от назначения использования помещения.

Для отражения операции необходимо перейти в раздел «Покупки» - «Поступление (акты, накладные)» и выбрать вариант поступления «Услуги (акт)»:

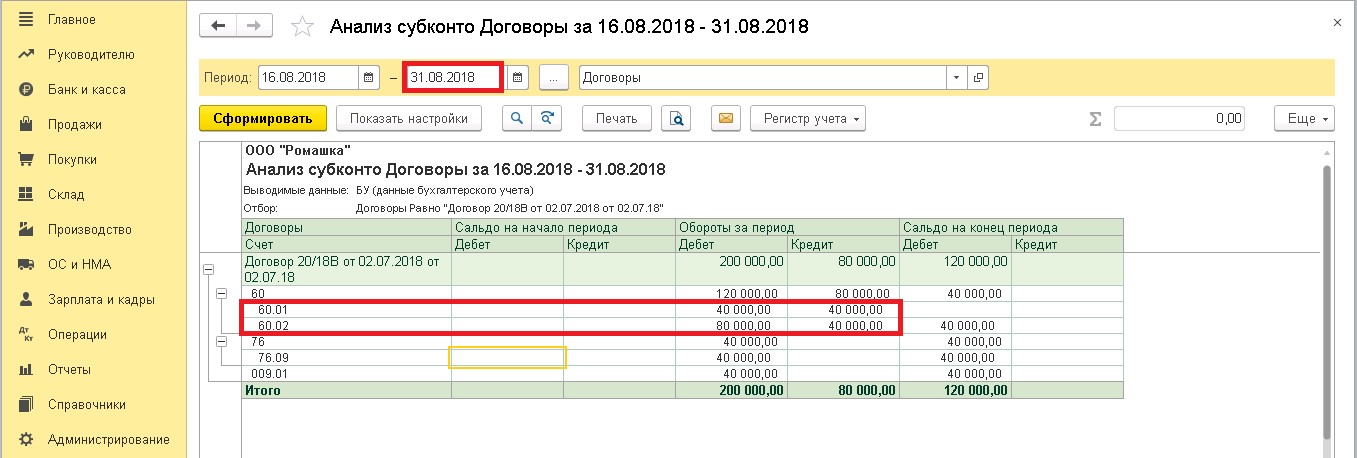

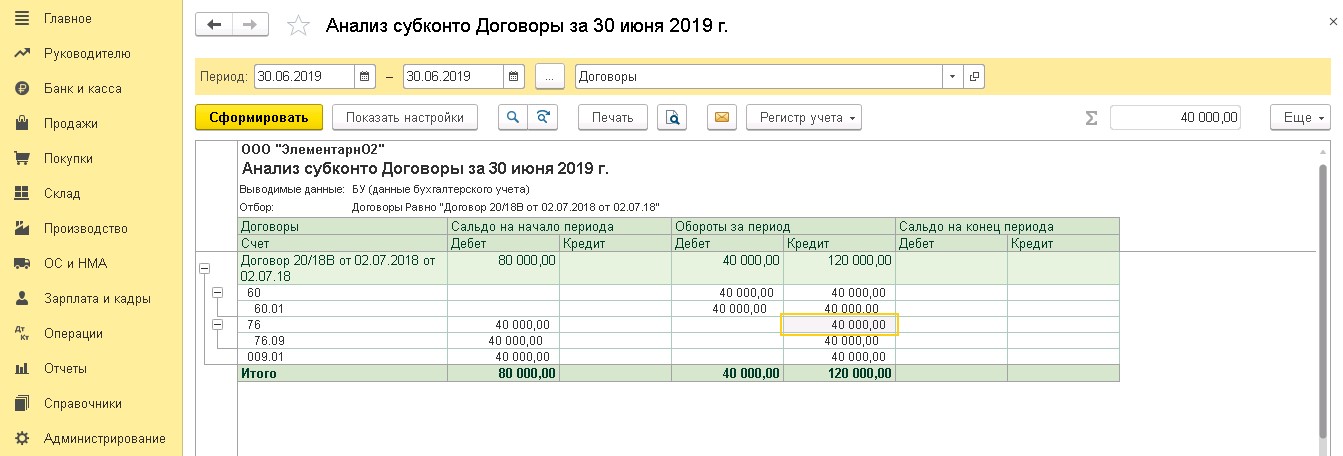

Сформировав «Анализ субконто» на последнее число месяца, мы видим автоматический зачет аванса, внесенного ранее. При этом сумма оплаченного депозита учитывается обособленно от ежемесячных расчетов.

Налог на прибыль

Обеспечительные платежи (депозит) не учитываются в расходах по налогу на прибыль (п. 32 ст. 270 НК РФ).

Налог на добавленную стоимость

Если условиями договора предусмотрен зачет депозита в счет арендной платы (облагаемой НДС) за последний месяц или в счет очередного платежа, то депозит считается авансом и может быть включен в налоговую базу при расчете НДС. В этом случае необходимо получить счет-фактуру на аванс от арендодателя (пп. 2 п. 1 ст. 162 НК РФ, Письмо Минфина России от 03.11.2015 N 03-03-06/2/63360).

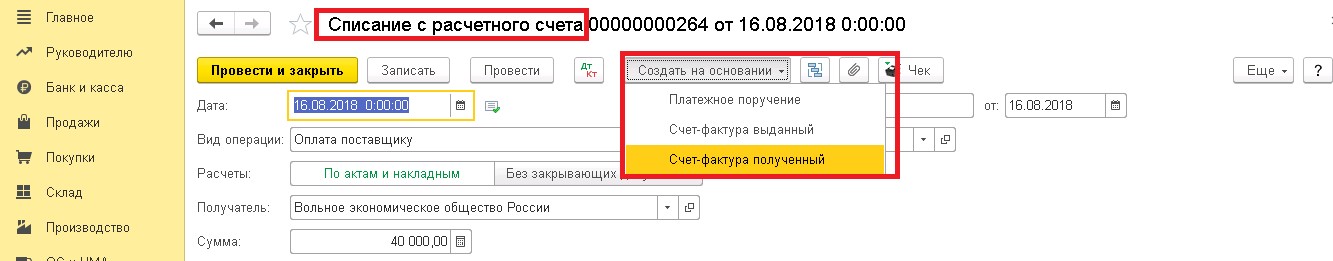

Затем на основании списания с расчетного счета создаем счет-фактуру на аванс:

Если условиями договора оговаривается возврат платежа арендатору (при надлежащем исполнении договора) в конце срока аренды, то депозит выступает как залог, гарантийный взнос и не участвует в расчете налога на добавленную стоимость. При перечислении такого обеспечения необходимо в назначении платежа указать «без налога НДС».

Зачет депозита в счет арендной платы за месяц

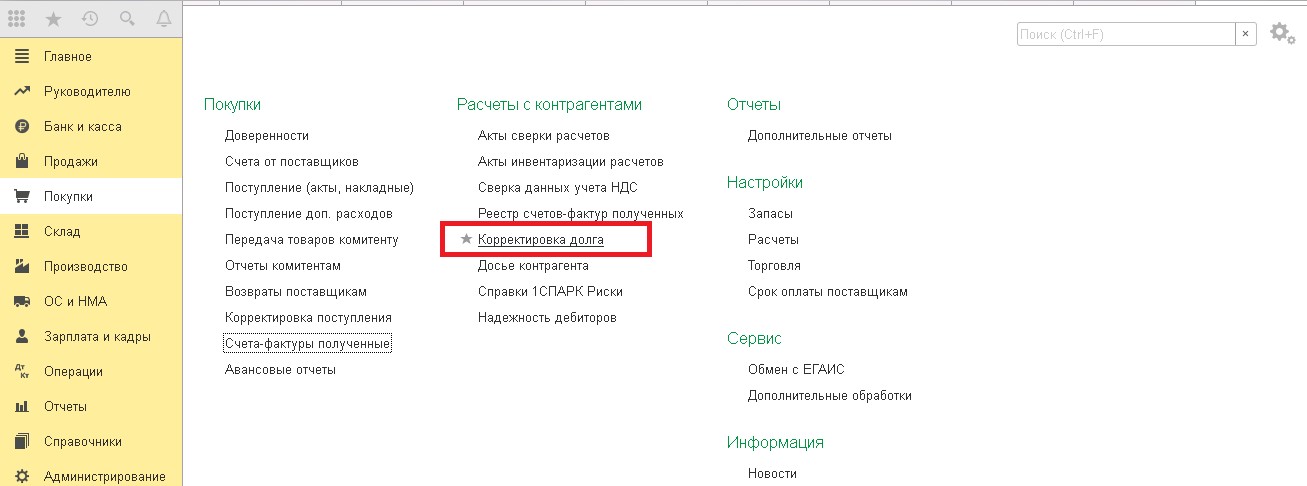

Зачет депозита производится внутренними записями между счетами 76 и 60. Для отражения операции стоит воспользоваться документом «Корректировка долга», который находится на вкладках «Покупки» и «Продажи:

Подробнее о работе с этим документом мы рассказывали в статье Применение документа «Корректировка долга» в 1С: Бухгалтерии предприятия 8.

В нашем случае перед заполнением документа корректировки необходимо сначала сделать поступление услуг (аренды) за тот месяц, который нужно зачесть, чтобы задолженность отразилась в учете.

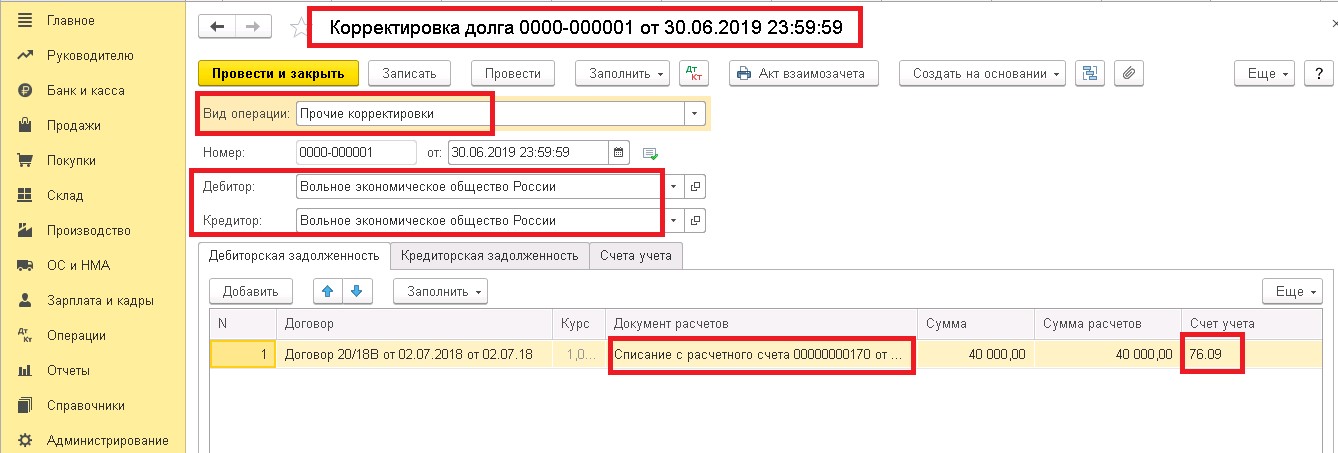

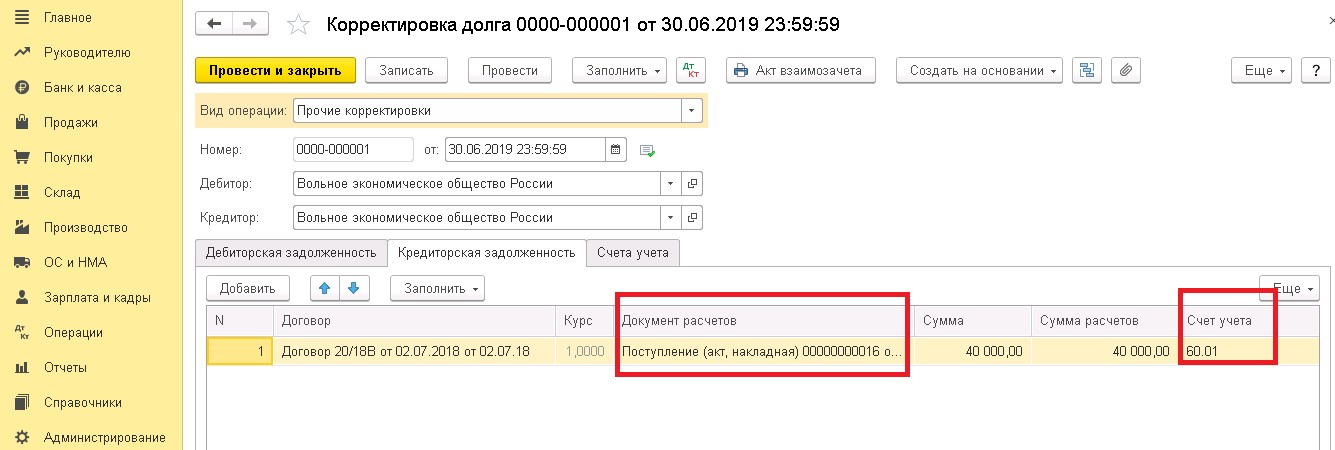

Вид операции в данном случае выбираем «Прочие корректировки», указываем соответствующий договор, дебитора и кредитора, заполняем табличные части документа.

Закладку «Счета учета» можно не заполнять.

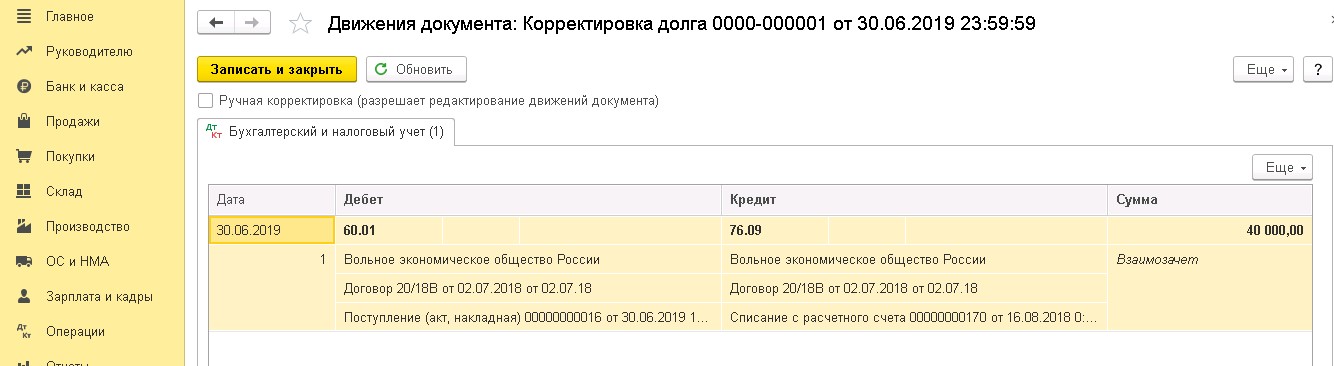

Документ сформирует проводку:

Затем спишем сумму с забалансового счета 009 и сформируем отчет «Анализ субконто» и видим, что депозит зачтён:

Платеж можно зачесть при наличии обстоятельств, связанных с нарушением договора, эти условия необходимо прописать в договоре (отсутствие арендной платы, ущерб арендованного имущества, неустойка). Зачесть можно только сумму, соответствующую реальному размеру задолженности на дату подписания арендатором уведомления о признании претензии по какому-то основанию.

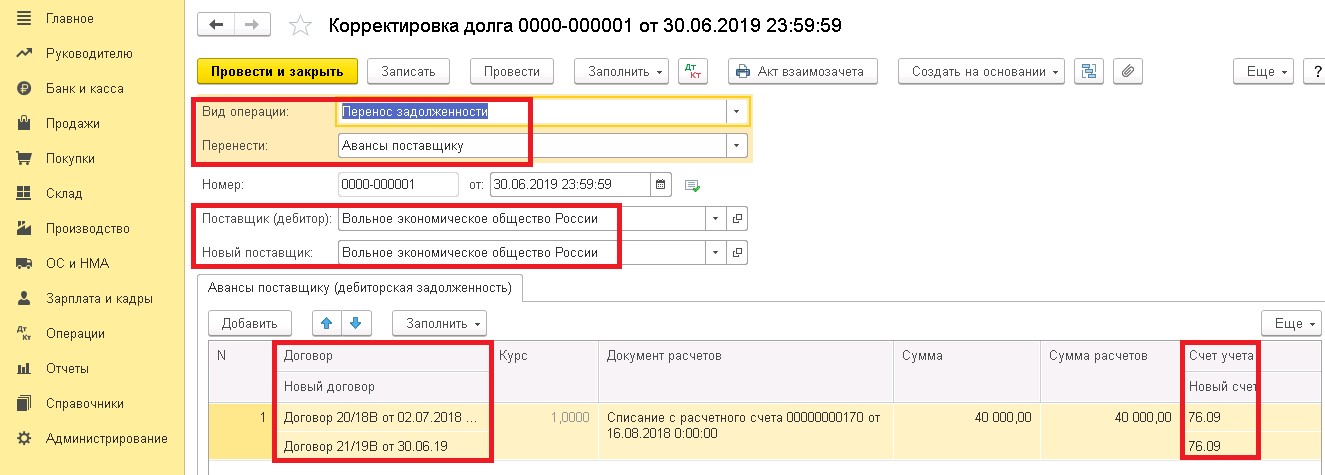

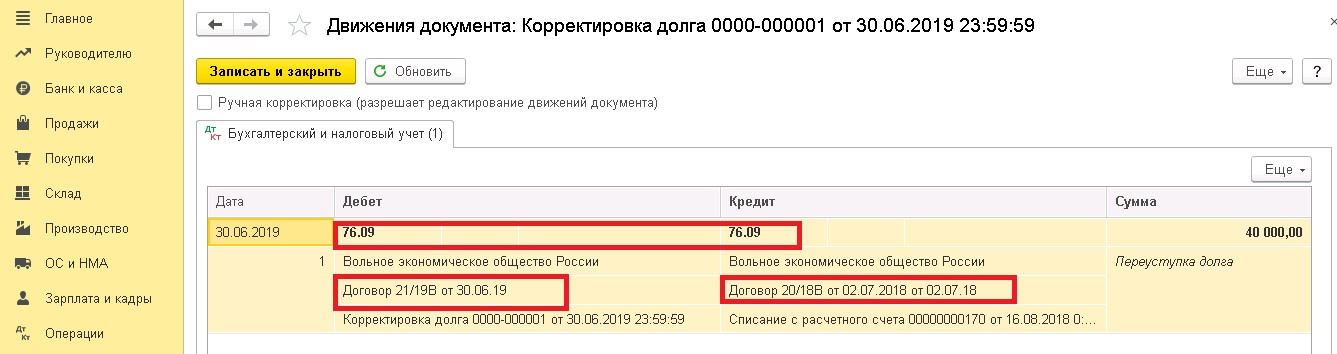

Перенос депозита с одного договора аренды на другой

На практике иногда стороны договариваются при заключении нового договора аренды о том, что депозит переносится с одного договора на другой. Для этого арендатор составляет письменную просьбу. Рекомендуется прописать, что уплаченный ранее арендатором обеспечительный платеж засчитывается в счет платежа по новому договору.

Такую операцию отражаем документом «Корректировка долга» с видом операции «Перенос задолженности». Проводки в данном случае будут представлять собой внутренние записи между договорами по счету 76.09.

В случае увеличения арендной платы может вырасти и размер обеспечения, тогда нужно доплатить разницу по новому договору и отразить операцией по счету Д 009.01 депозит уже по новому договору.

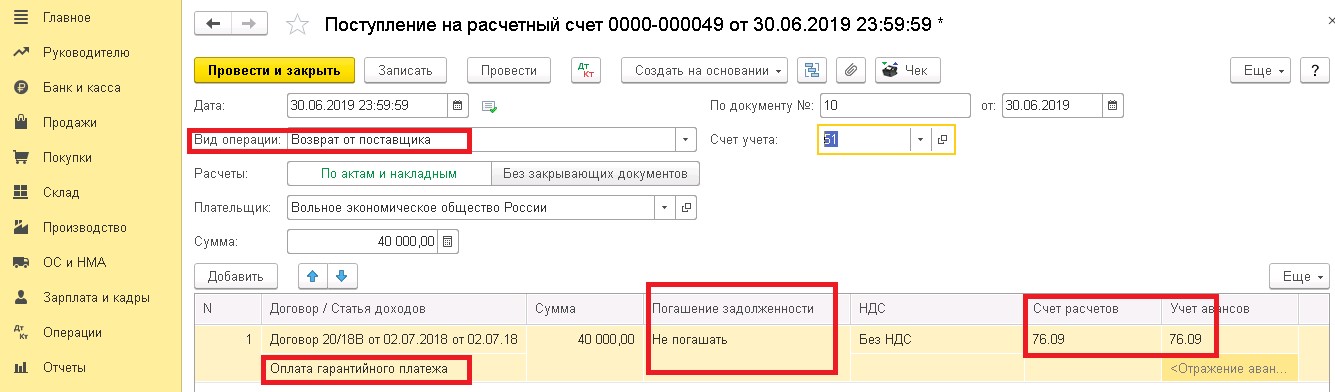

Возврат депозита

Условия возврата депозита прописываются в договоре аренды, оговариваются сроки и способы возврата. При расторжении договора арендодатель возвращает депозит по письменному заявлению арендатора, проводя платеж по тем реквизитам, которые указаны в заявлении. При получении (возврате) средств у арендатора не появляется дохода, а отраженная ранее дебиторская задолженность погашается.

Возврат отражается документом «Поступление на расчетный счет»:

С забалансового счета сумма депозита списывается операцией вручную.

Если сроки возврата не прописаны в договоре, и у арендатора нет задолженности по арендным платежам, то арендодателю нужно вернуть платеж в течение семи дней со дня предъявления заявления о возврате (п. 2 ст. 314 ГК РФ).

В договоре аренды обязательно пропишите все возможные условия получения/возврата/зачета или составьте отдельное соглашение по обеспечению.

Автор статьи: Оксана Калинина

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии

Добрый день. Задолженность будет висеть три года и потом вы ее можете списать как невозможную к взысканию. В помощь вам наша статья "Списание дебиторской и кредиторской задолженности по истечении срока давности в 1С: Бухгалтерии ред. 3.0."

Подскажите, а как списать обеспечительный платеж, если арендодатель отказывается его возвращать.