Введение в ПБУ 18/02 – временные разницы

- Опубликовано 06.11.2018 14:25

- Автор: Administrator

- Просмотров: 35916

В этой статье мы продолжим рассматривать основы ПБУ 18/02 и разберем некоторые нюансы временных разниц (про постоянные разницы мы рассказывали ранее в статье Введение в ПБУ 18/02 – постоянные разницы ). На уровне смыслового понимания, в этом случае работает правило: «сейчас заплатим больше или меньше, но потом – наоборот, дело времени». Таким образом, временные разницы возникают при наличии доходов и расходов, которые принимаются в бухгалтерском и налоговом учете в разные периоды времени.

Важные особенности:

1. Временные разницы не влияют на финансовый результат компании, который формируется на счете 99, но влияют на сумму налога на прибыль, который формируется на счете 68.04.

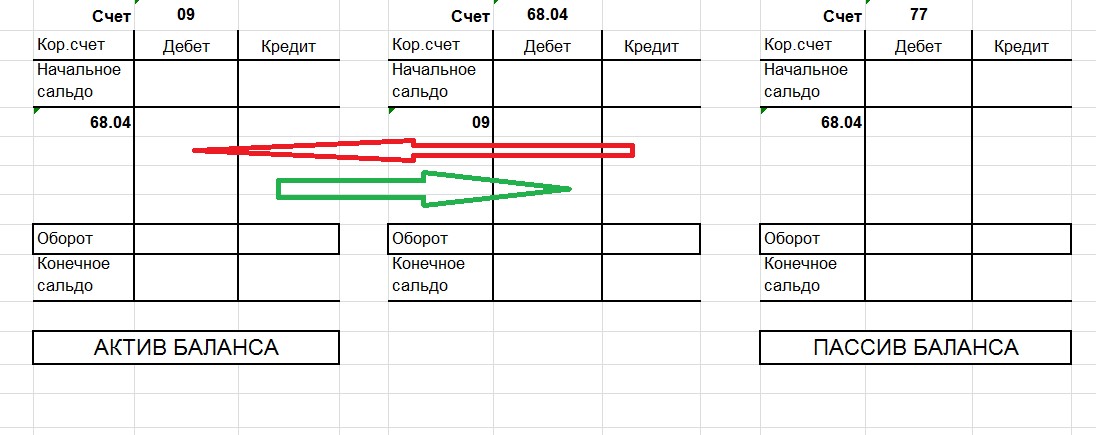

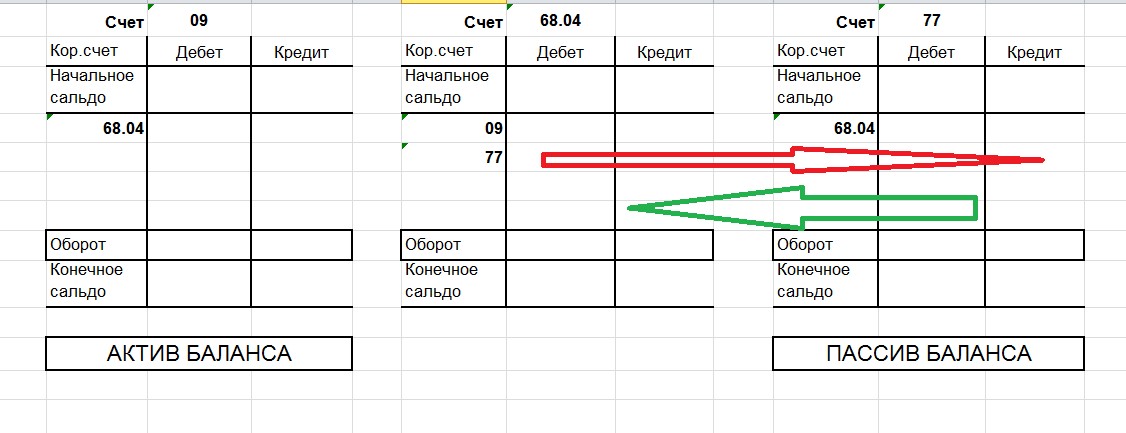

2. Для отражения отложенного налога на прибыль имеются специальные счета: 09 (отложенные налоговые активы) и 77 (отложенные налоговые обязательства). Суммы налога на прибыль будут числиться на этих счетах, а когда придет время, спишутся на счет 68.04.

3. Временные разницы «откладывают» налог на прибыль в активы и обязательства, но в будущем они обязательно будут приняты к учету. Рано или поздно наступит момент, когда расхождение «выйдет в ноль».

4. Временные разницы учитываются по каждому виду активов и обязательств.

Счет 09 «Отложенные налоговые активы» может быть только активным, сальдо дебетовое. Когда придет время, мы данный актив спишем в дебет 68.04 и этим уменьшим налог на прибыль, т.е. получим налоговую выгоду.

В отчетном периоде отложенный налоговый актив увеличивает величину налога на прибыль (Д-т 09 К-т 68.04), но затем, по мере погашения возникших временных разниц, – уменьшает (Д-т 68.04 К-т 09).

Аналитический учет отложенных налоговых активов ведется по видам активов.

Счет 77 «Отложенные налоговые обязательства» может быть только пассивным, сальдо кредитовое. Когда придет время, мы спишем эти обязательства в кредит 68.04 и этим увеличим наше обязательство (налог на прибыль) к уплате. Аналитический учет отложенных налоговых обязательств ведется по видам обязательств.

У организации могут быть остатки одновременно и по счету 09, и по счету 77, но по одному объекту аналитического учета – никогда.

В балансе (форма №1) в составе внеоборотных активов показываются отложенные налоговые активы, в составе долгосрочных обязательств – отложенные налоговые обязательства.

В отчете о финансовых результатах (форма №2) показываются изменения отложенных налоговых активов и отложенных налоговых обязательств, возникшие и погашенные в отчетном периоде.

Как это работает в 1С: Бухгалтерии предприятия 3.0

Напомним, что отложенный налоговый актив возникает в случае, если в отчетном периоде текущий налог на прибыль у организации больше, а в следующем или следующих периодах будет меньше. «Заплатим меньше в будущем»

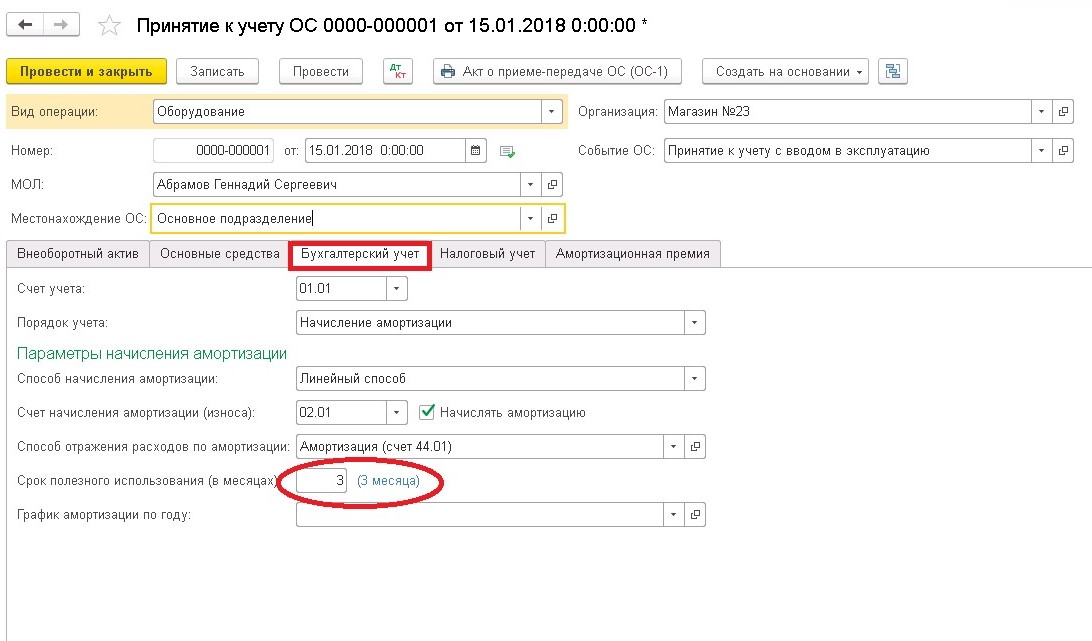

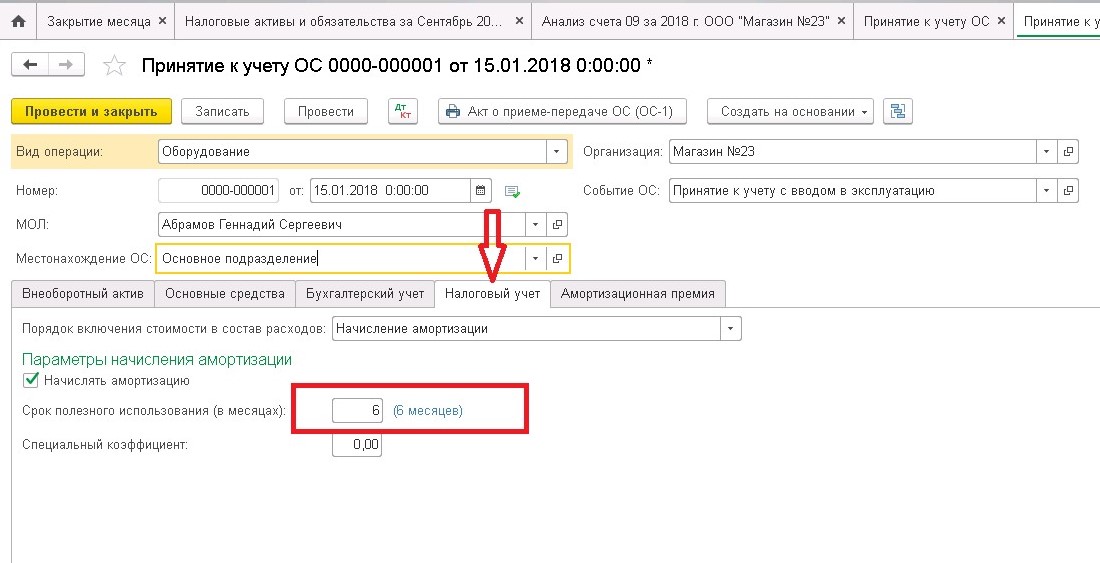

Пример №1. Организация в январе 2018 г. купила и ввела в эксплуатацию технологическое оборудование №1 стоимостью 140000,00 руб (без НДС). Срок полезного использования (СПИ) в БУ – условно 3 мес, срок полезного использования (СПИ) в НУ – условно 6 мес.

Давайте рассмотрим появление отложенного налогового актива (ОНА) и его погашение.

1. Появление отложенного налогового актива:

БУ 140000,00 : 3мес * 20% = 9333.33

НУ 140000,00 : 6мес * 20% = 4666,66 (расходы в НУ меньше, а значит прибыль больше, налог больше, чем в БУ)

ОНА №1 9333,33 – 4666,66 = 4666,67 руб.

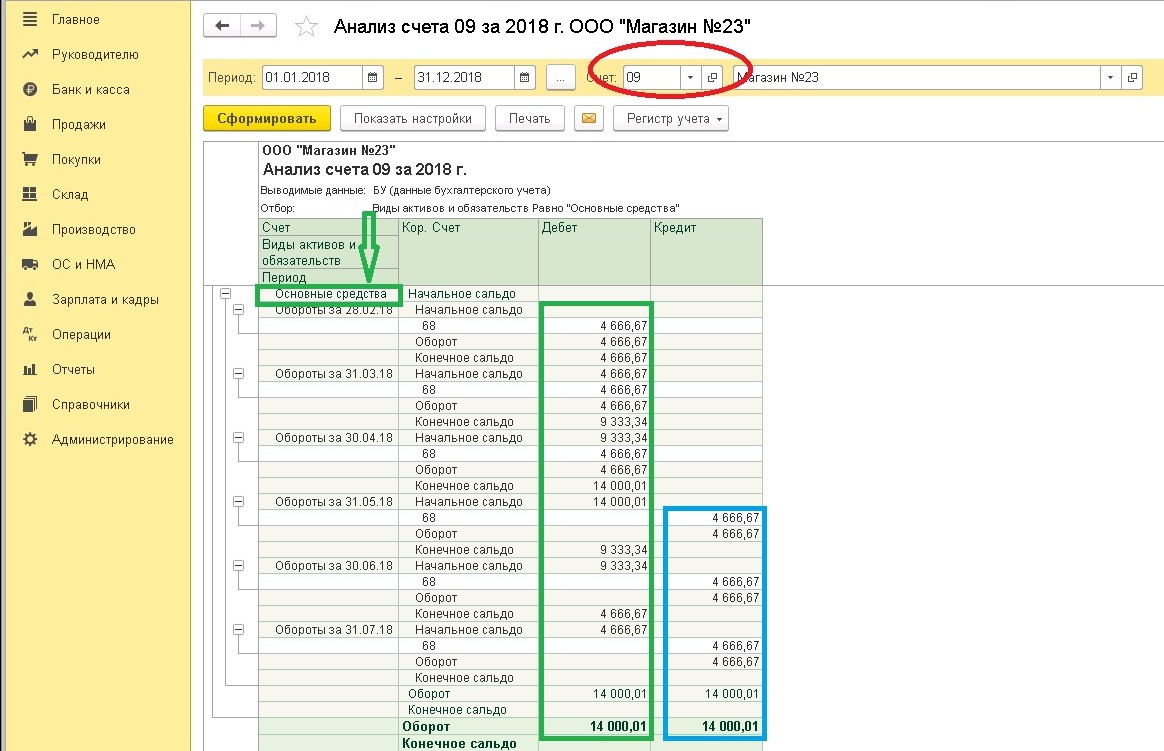

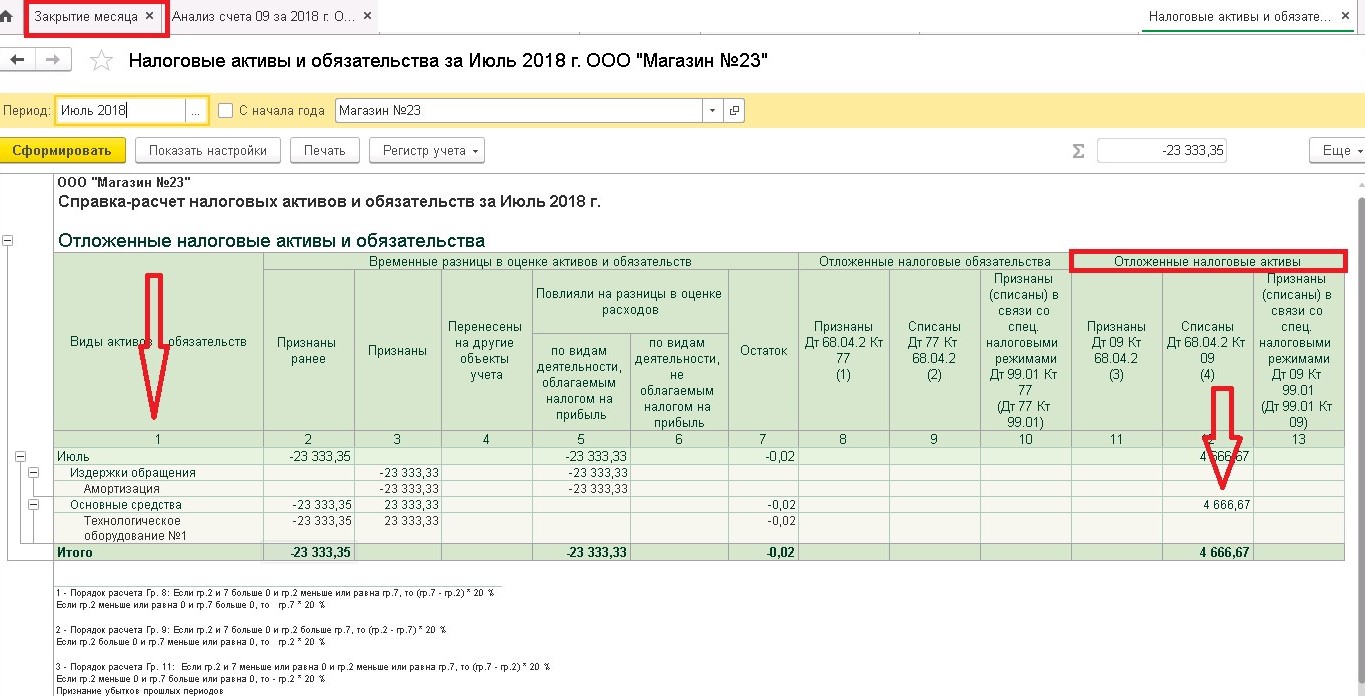

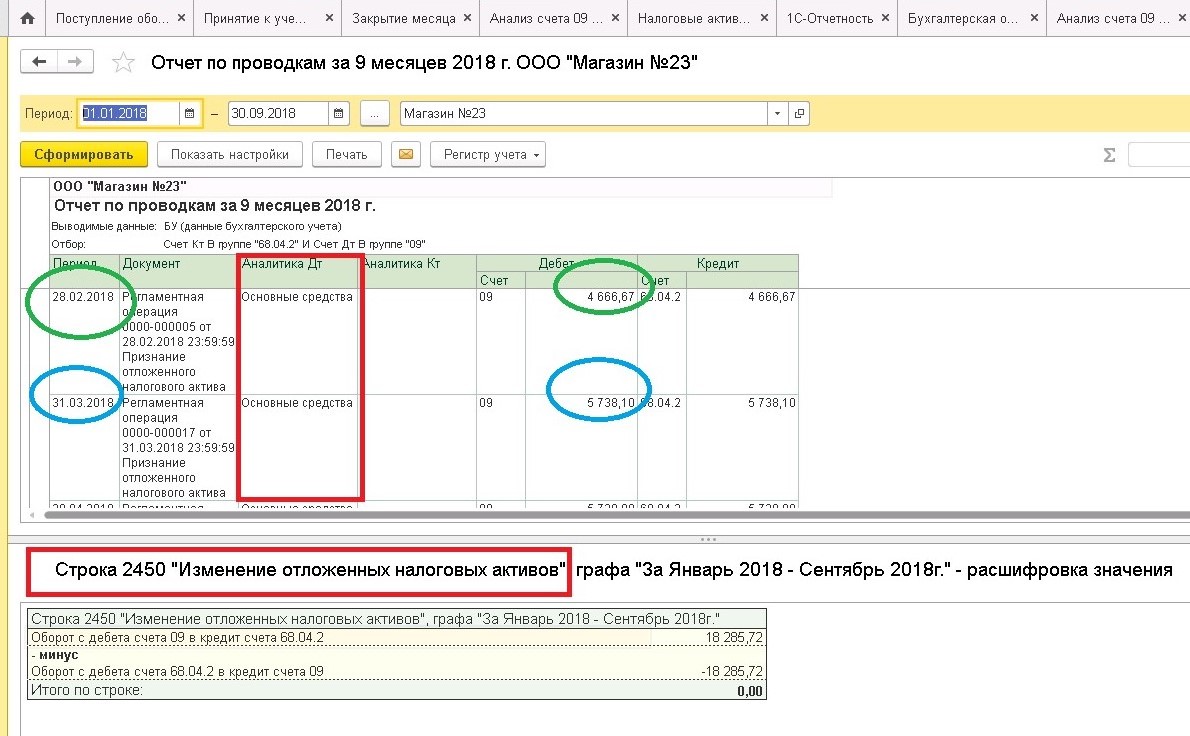

Как видно из анализа счета 09, в периоде с февраля по апрель идет начисление отложенного налогового актива в БУ.

2. Погашение налогового актива.

После того, как в бухгалтерском учете (БУ) основное средство полностью амортизируется (в примере это 3 мес.), начинается погашение на сумму амортизационных отчислений налогового учета (НУ). Конечное сальдо «выходит в ноль».

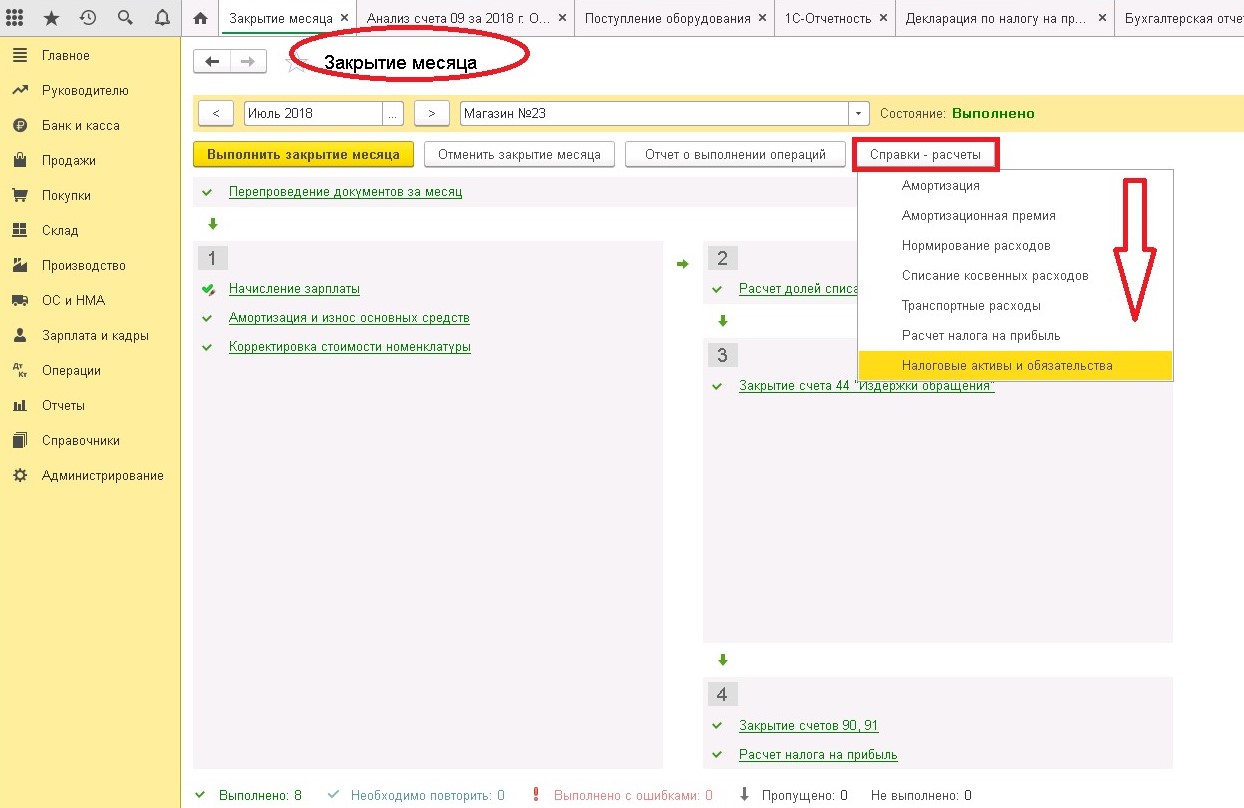

Напомню, что начисление и погашение отложенного налогового актива проводится операцией «Закрытие месяца». Здесь же с помощью справки-расчета можно проверить начисление и погашение налоговых активов и обязательств.

Важно:

Если временные разницы образуются по нескольким объектам аналитического учета, то возникает необходимость ведения пообъектного учета вне программы 1С. Пункт 3 ПБУ 18/02 определяет ведение группового учета (по видам активов и обязательств), этот принцип учета внедрен разработчиками 1С. Тем не менее, налоговые органы могут потребовать расшифровку активов и обязательств. Такой учет удобно вести в таблицах формата Excel, метод двойной записи при этом не требуется.

Рассмотрим на примере.

Пример 2. В феврале 2018г. эта же организация купила и ввела в эксплуатацию технологическое оборудование №2 стоимостью 50000,00 (без НДС), СПИ в БУ – условно 4 мес, в НУ – условно 7 мес.

БУ 50000,00 : 4 * 20% = 2500,00 руб.

НУ 50000,00 : 7 * 20% = 1428,57 руб.

ОНА №2 2500,00 – 1428,57 руб. = 1071,43 руб.

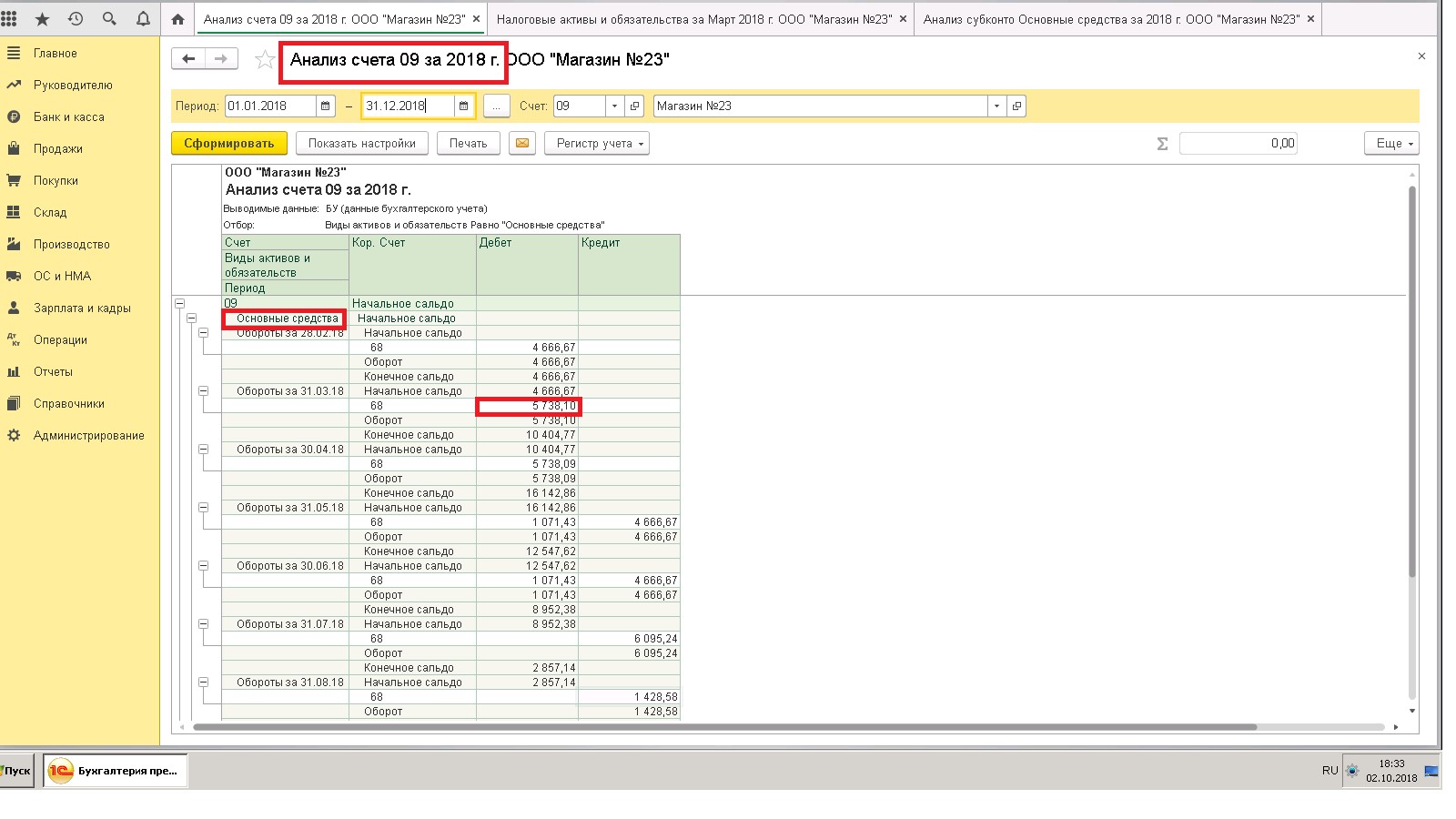

Как видно из аналитического учета, отражение идет по группе «Основные средства» ОНА №1+ ОНА №2 = 5738,10 (4666,67+1071,43)

Отложенное налоговое обязательство возникает в случае, если в отчетном периоде текущий налог на прибыль у организации меньше, а в следующем или следующих периодах будет больше. «Заплатим меньше сейчас».

Рассмотрим интересный случай (как говорит Олечка Шулова).

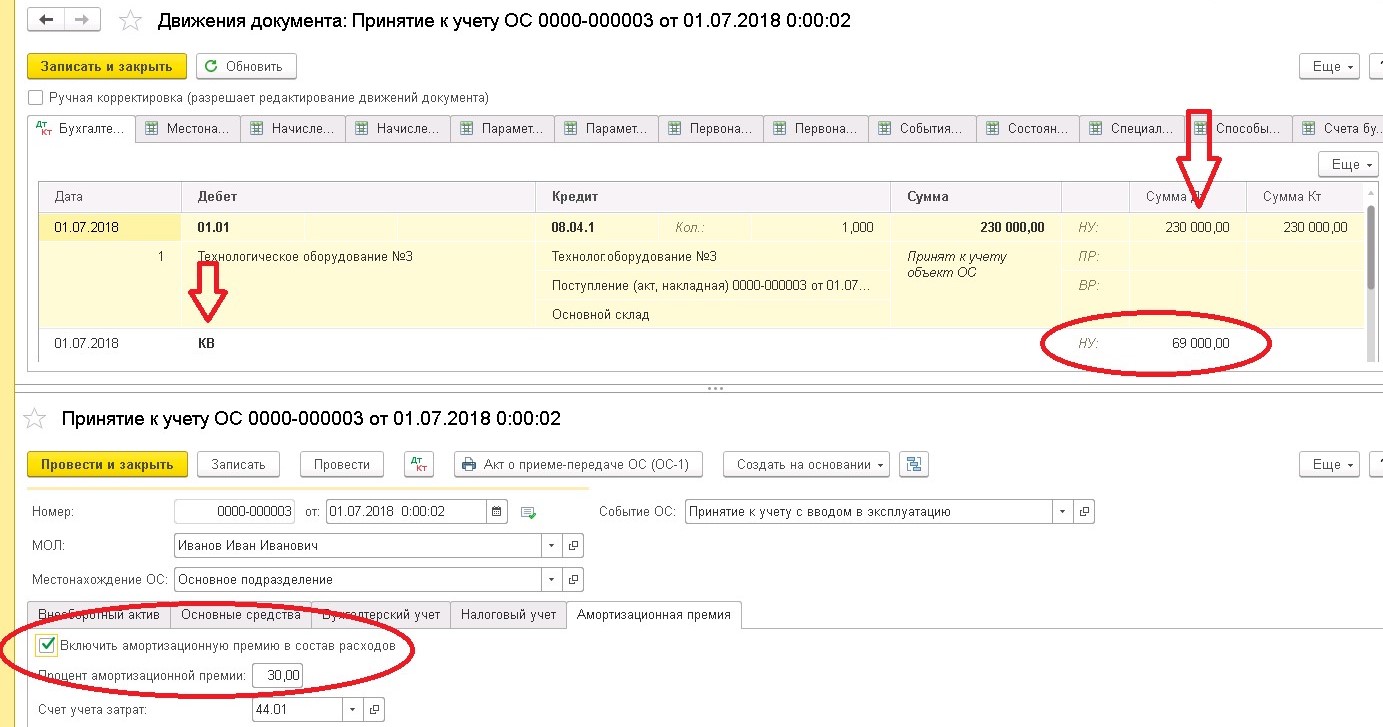

Пример 3. Организация в июле 2018г. купила и ввела в эксплуатацию технологическое оборудование №3 стоимостью 230000,00 руб. (без НДС). Срок полезного использования (СПИ) и в бухгалтерском, и в налоговом учете установлен одинаковый – 12 мес. Но в налоговом учете применятся амортизационная премия 30%.

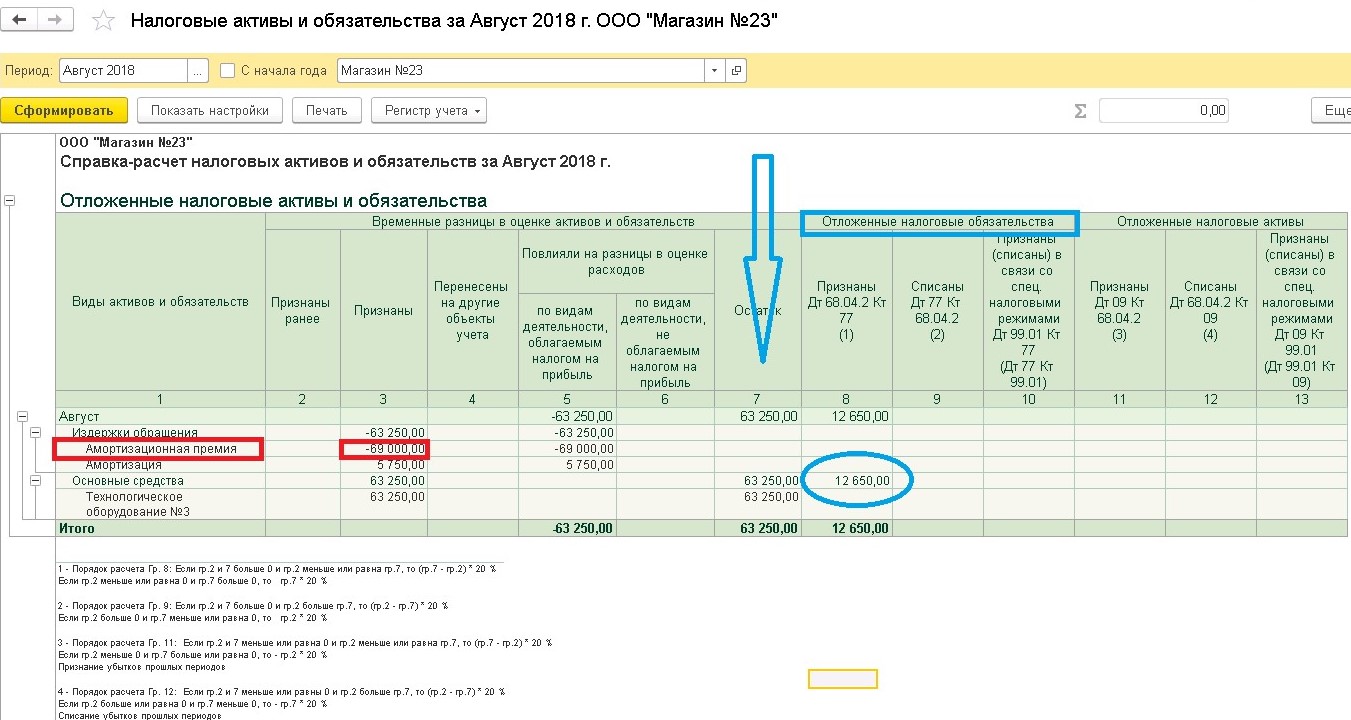

Рассмотрим появление и погашение отложенного налогового обязательства (ОНО).

Амортизационная премия составит 230000,00 * 30%=69000,00 руб.

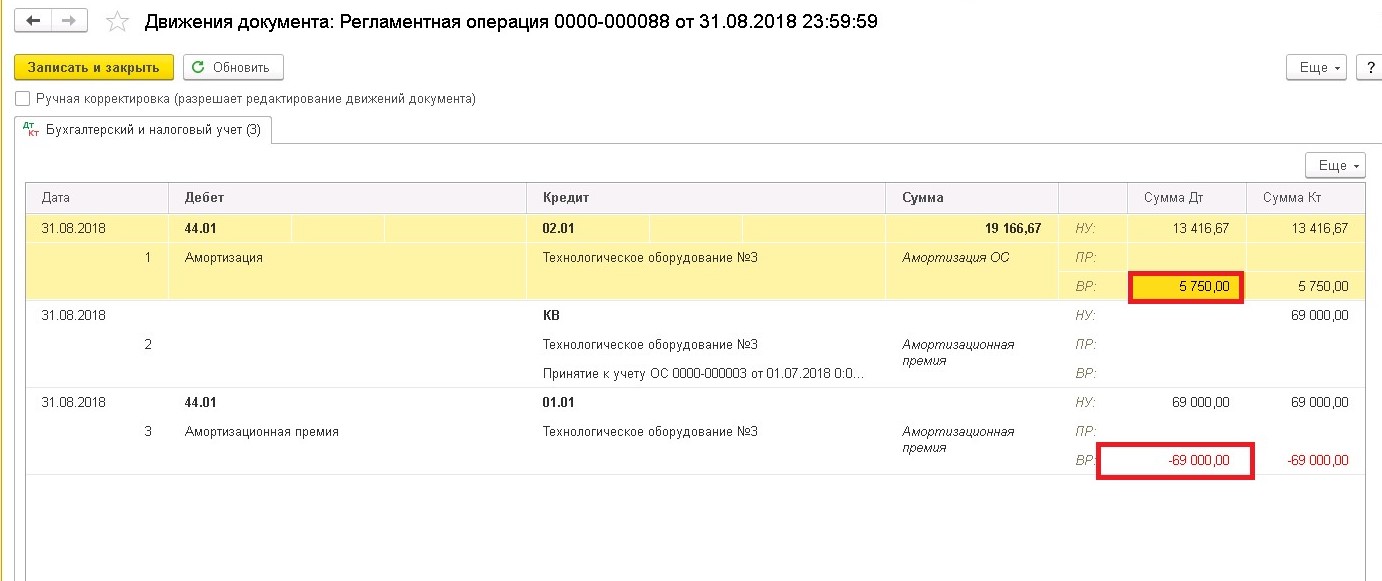

В первом месяце начисления амортизации (в примере, август 2018 г.) возникают два события: появление амортизационной премии (69000,00 руб) и списание 5750,00 (69000,00/12 мес) {«Закрытие месяца»-«Амортизация и износ ОС»-«Показать проводки»}

Отложенное налоговое обязательство (ОНО) начисляется на остаток при закрытии месяца.

Во втором месяце начисления амортизации (в примере, сентябрь 2018 г.) происходит погашение отложенного налогового обязательства.

БУ 230000,00 : 12мес * 20% = 3833,33 руб.

НУ 230000,00 – аморт. премия (230000,00 * 30%) = 161000,00;

161000,00:12мес*20% = 2683,33 руб.

ОНО 3833,00 – 2683,33 = 1150,00 руб. Эта сумма и будет уменьшать отложенное налоговое обязательство ежемесячно до полного списания.

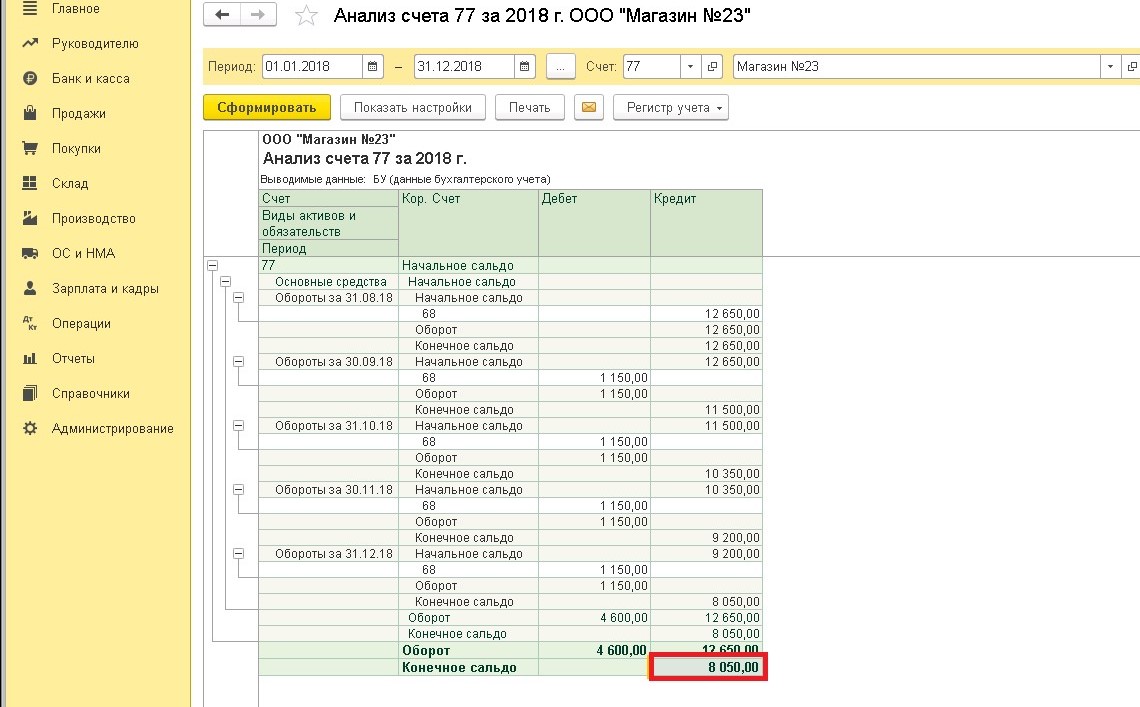

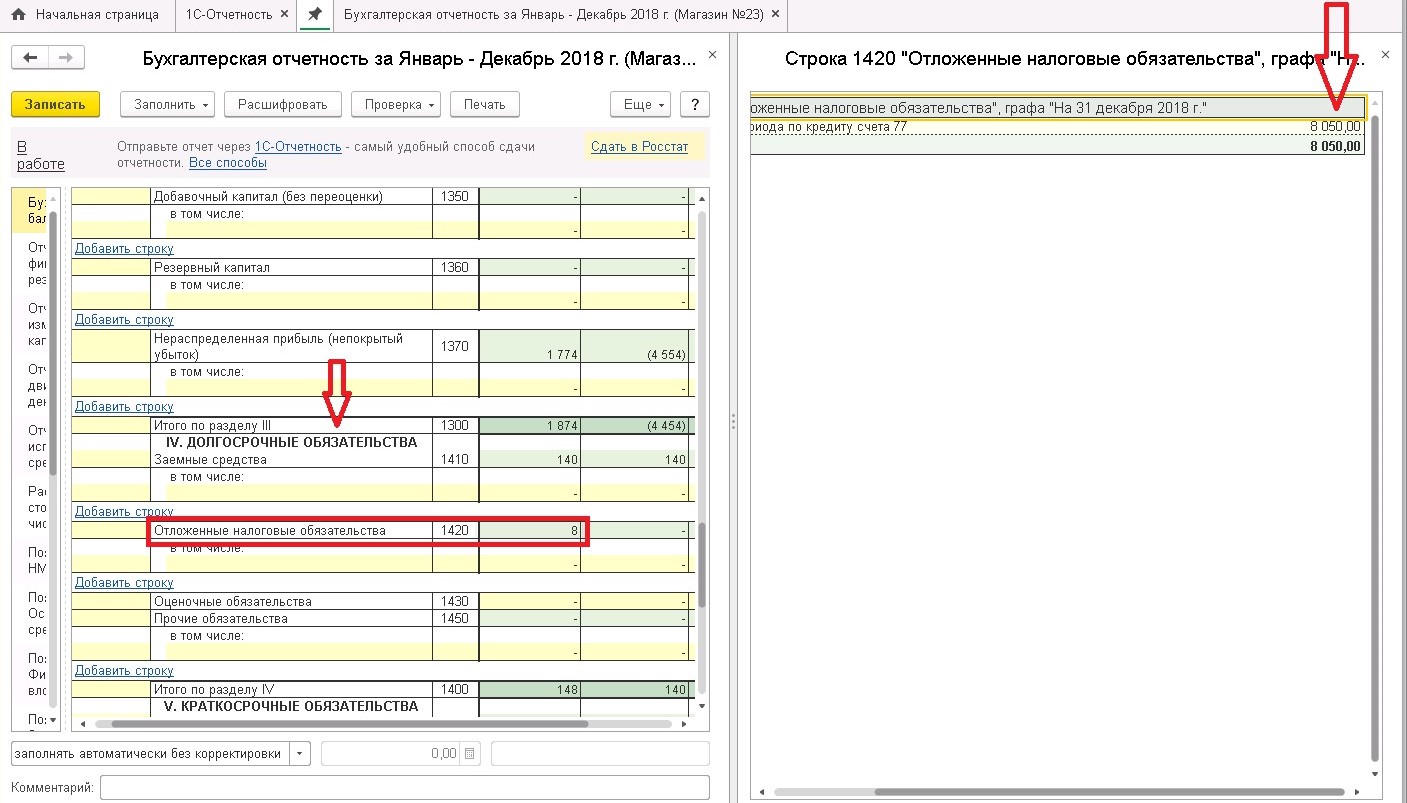

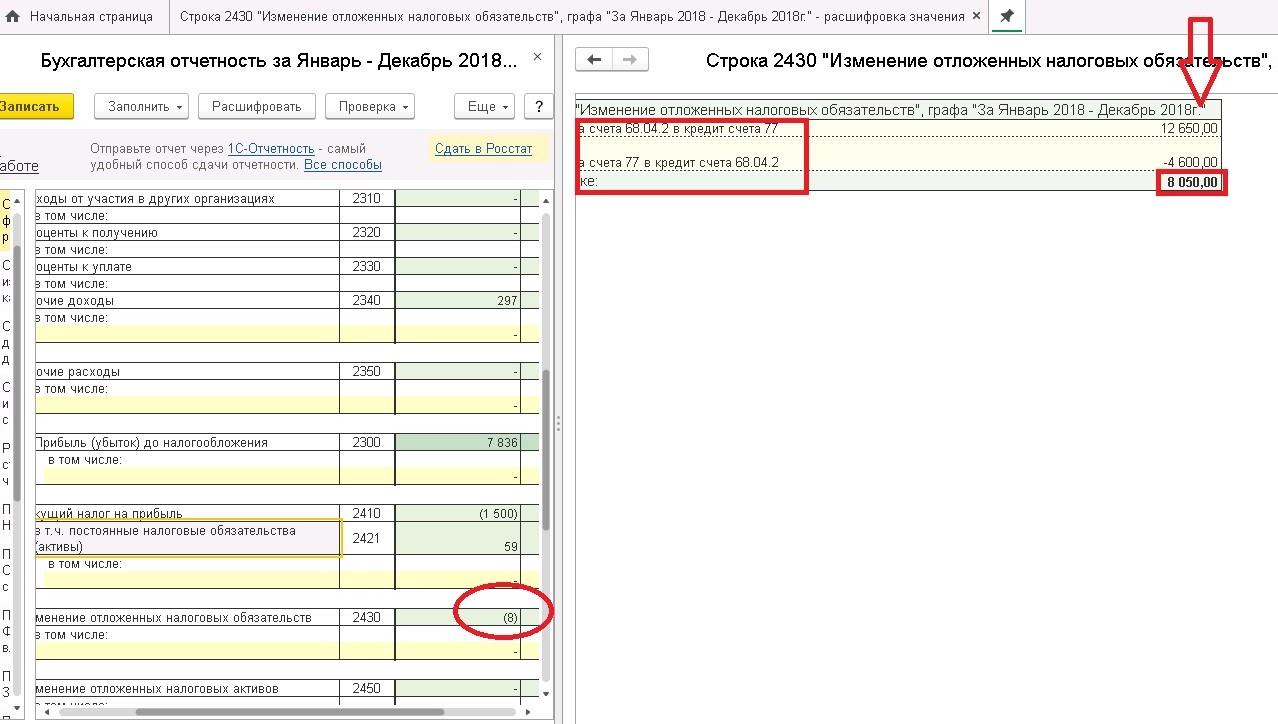

В нашем примере на конец 2018г. сальдо будет 8050,00 руб. В 7 мес. 2019 г. отложенное налоговое обязательство погасится полностью.

В годовой отчетности отложенное налоговое обязательство отразится так:

Форма №1 (Бухгалтерский баланс)

Форма №2 (Отчет о финансовых результатах)

Если вам интересен учет по ПБУ 18/02, пишите, пожалуйста, в комментариях свои вопросы и конкретные примеры из практики. Будем вместе разбираться!

Автор статьи: Ирина Казмирчук

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии

Рамета, добрый день. К сожалению, с 2020 года поменялась методология расчета временных и постоянных разниц. Внесены изменения в программу вместе с законодательств ом. Так просто списать ОНА, ОНО не получится. Даже применив ручные проводки, будет некорректен учет. Надо рассматривать вопрос в комплексе. Рекомендуем Вам приобрести наш курс по налогу на прибыль, он обновлен в соответствии с законодательств ом. Тем более сегодня последний день новогодней распродажи, Вас ждут приятные скидки.