Пересчет страховых взносов по пониженным тарифам МСП в программах 1С

- Создано 24.02.2022 08:28

- Опубликовано 24.02.2022 08:28

- Автор: Administrator

- Просмотров: 51274

В последнее время часто встречаются ситуации, когда организация, являющаяся субъектом малого/среднего предпринимательства (МСП), не применяет пониженные тарифы с заработной платы работников, превышающей МРОТ. И наоборот, предприятие применяет пониженные тарифы, но при этом уже не относится к субъектам МСП. Как быть в этом случае? Можно ли оставить всё как есть? Или нужно исправлять отчетность в программах 1С? Поговорим об этом в данной публикации.

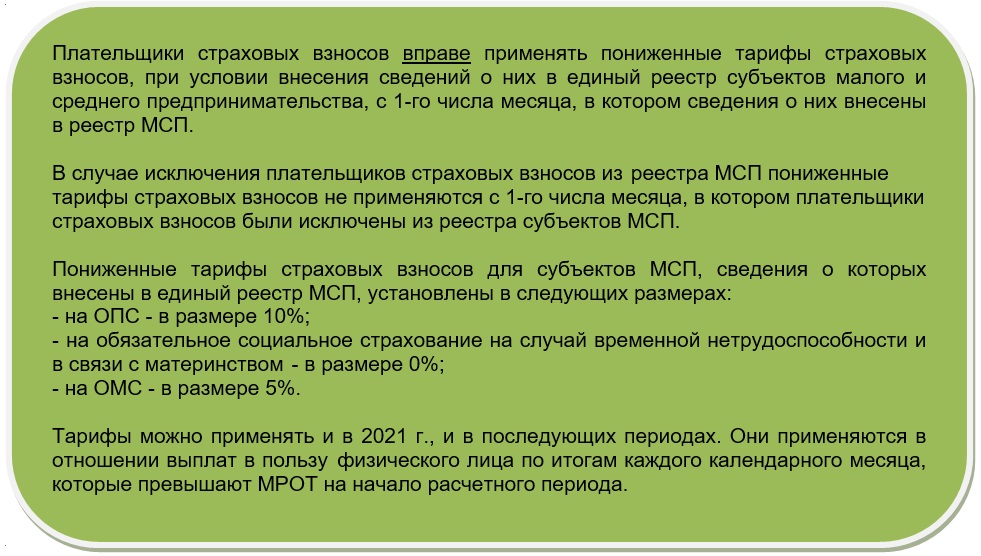

С апреля 2020 года для плательщиков страховых взносов, признаваемых субъектами МСП, применяются пониженные тарифы страховых взносов в отношении части выплат, определяемой ежемесячно как превышение над величиной минимального размера оплаты труда.

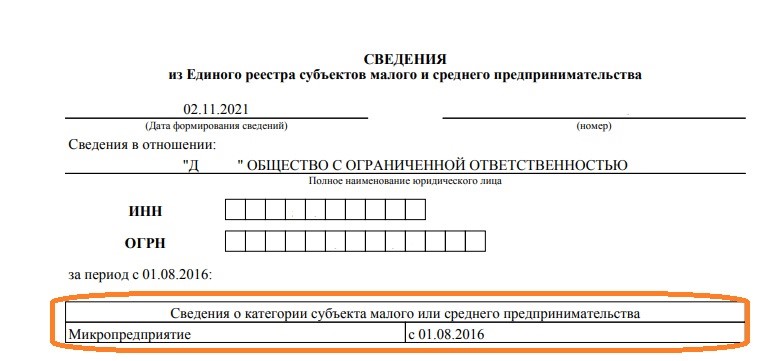

Как узнать является ли организация субъектом МСП или нет?

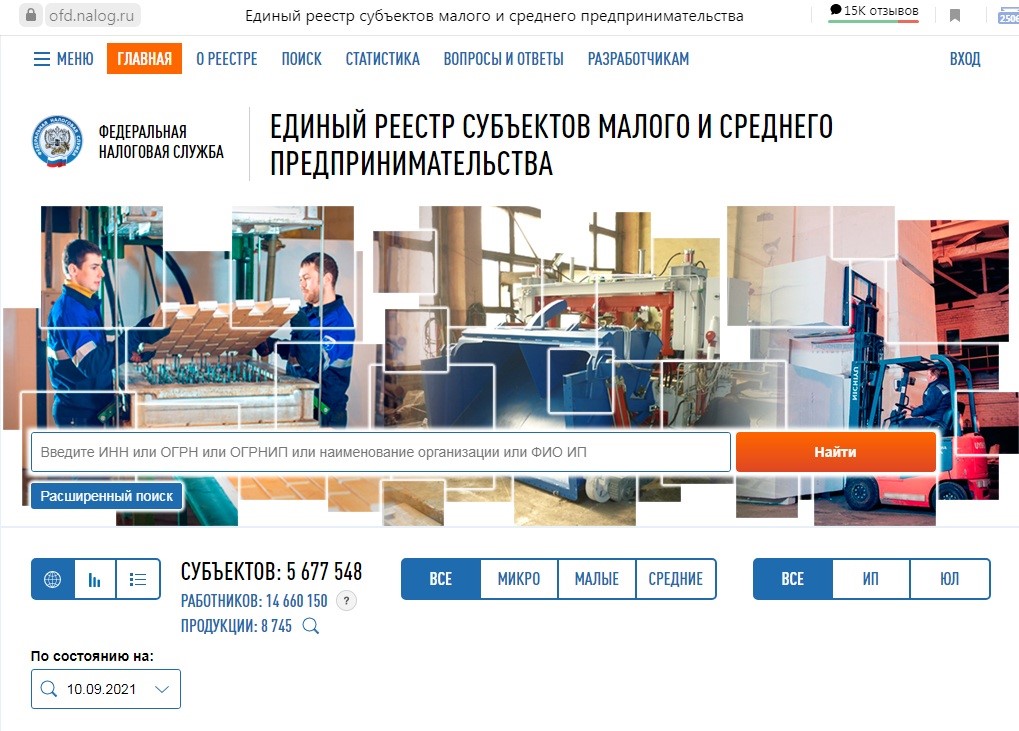

Необходимо зайти на сайт https://ofd.nalog.ru/.

Нахождение в данном реестре и есть основание для применения/ неприменения пониженных тарифов страховых взносов.

В строке поиска нужно указать нужный ИНН (ОГРН).

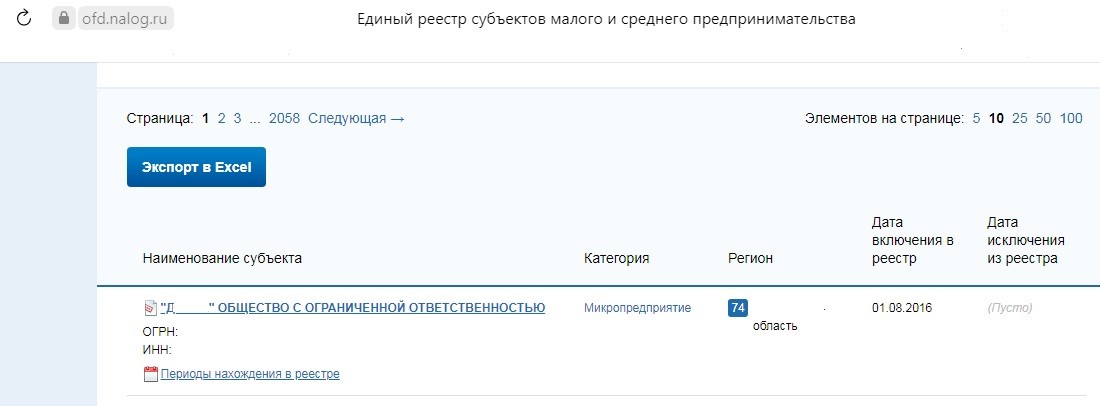

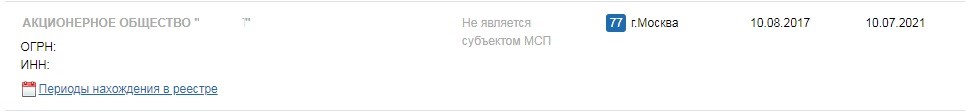

Если организация является субъектом МСП, то вы увидите к какой категории она отнесена (микро, малое или среднее) и дату включения в реестр, а также периоды нахождения в нем.

Если нет, то информация о нахождении в реестре будет отсутствовать совсем, либо также отражены периоды включения и исключения из реестра.

Вправе ли организация, относящаяся к МСП, не применять пониженные тарифы страховых взносов, установленные с 01.04.2020 г.?

Может ли она быть оштрафована за уплату взносов по общеустановленным тарифам?

Вопрос спорный.

Штрафов за неприменение пониженных тарифов страховых взносов не предусмотрено, однако отказ от пониженных тарифов может привести к доначислению налогов, уплате штрафов и пеней.

Не исключено, что при проверке налоговыми инспекторами неприменение пониженных тарифов может быть расценено занижение налогооблагаемой базы по налогу на прибыль/ УСН.

При этом взносы, исчисленные и уплаченные по общему тарифу, сочтут переплатой, на которую нельзя уменьшить налоги. В результате чего придется делать перерасчет и подавать уточненные декларации.

Такую же позицию выражает Минфин в Письмо от 03.06.2021 г. № 03-15-05/43471.

Таким образом, чтобы исправить данную ситуацию необходимо вносить исправления в учет и отчётность. Несмотря на автоматизированный учет, благодаря программам 1С, бухгалтеру все равно предстоит трудоёмкая работа.

Где исправить тариф страховых взносов в программах 1С?

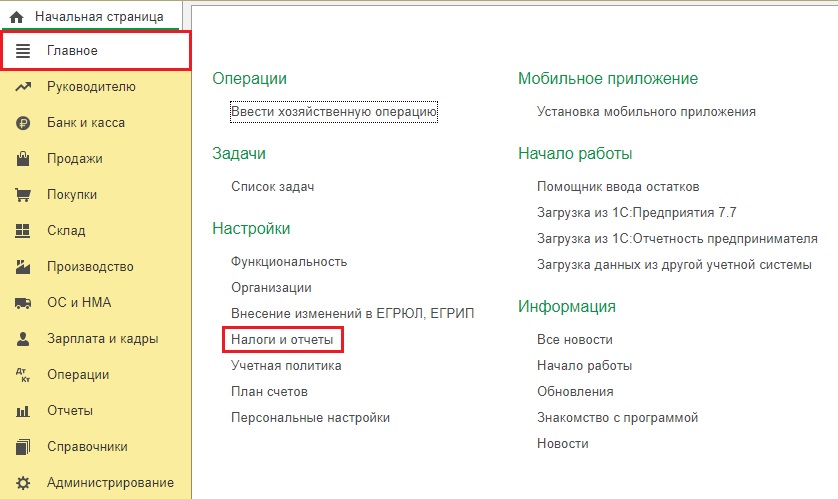

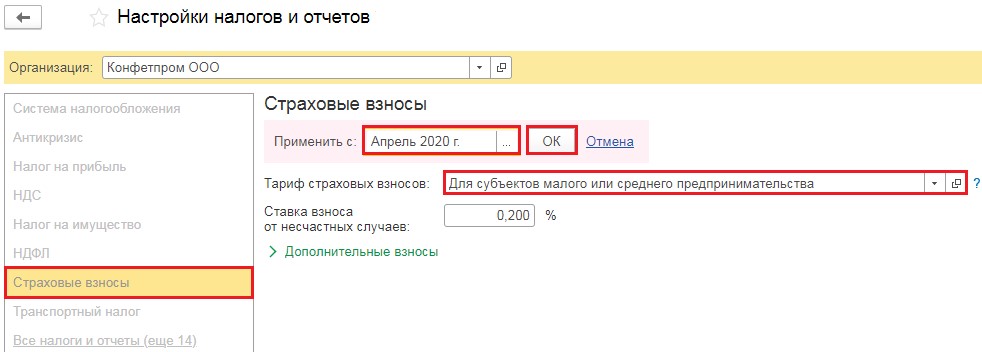

В 1С: Бухгалтерии предприятия ред. 3.0 необходимо зайти в пункт «Налоги и отчеты» раздела «Главное» и перейти во вкладку «Страховые взносы».

Например, если ваше предприятие относится к субъектам МСП, то с апреля 2020 г. у вас должен быть установлен соответствующий тариф «Для субъектов малого и среднего предпринимательства».

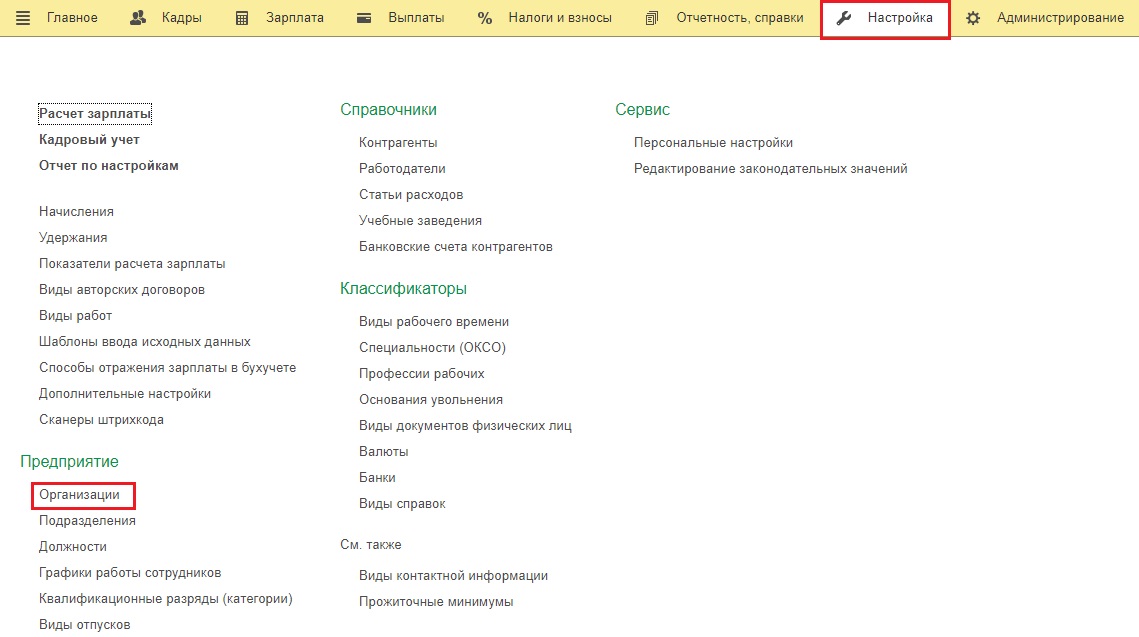

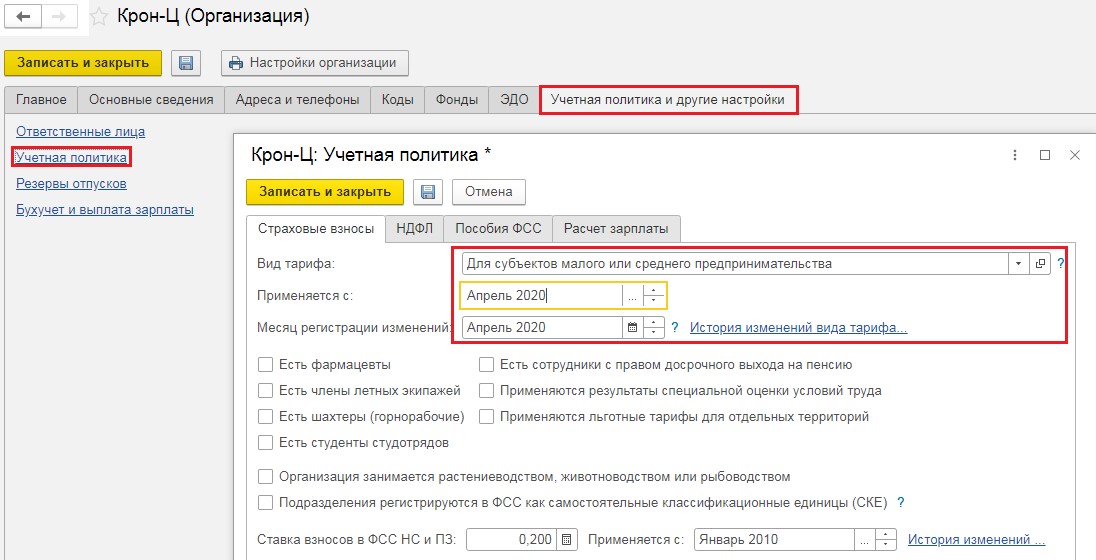

В 1С: ЗУП ред. 3.1 поменять тариф страховых взносов нужно в разделе «Настройка» - «Организации» в пункте «Учетная политика».

Как исправить отчетность?

Во избежание разногласий с контролирующими органами неправомерное применение пониженных тарифов влечет следующие последствия:

1. Перерасчет страховых взносов с уточнением РСВ

- Если организации, не являясь субъектами МСП, применяли и платили пониженные тарифы, то возникнет недоимка взносов с обязательной подачей уточненных расчетов.

- Если в любой промежуток времени с 1 апреля 2020 г. субъекты МСП платили страховые взносы по общим тарифам, то по взносам возникнет переплата, ее можно вернуть или зачесть, подав заявление в налоговую инспекцию.

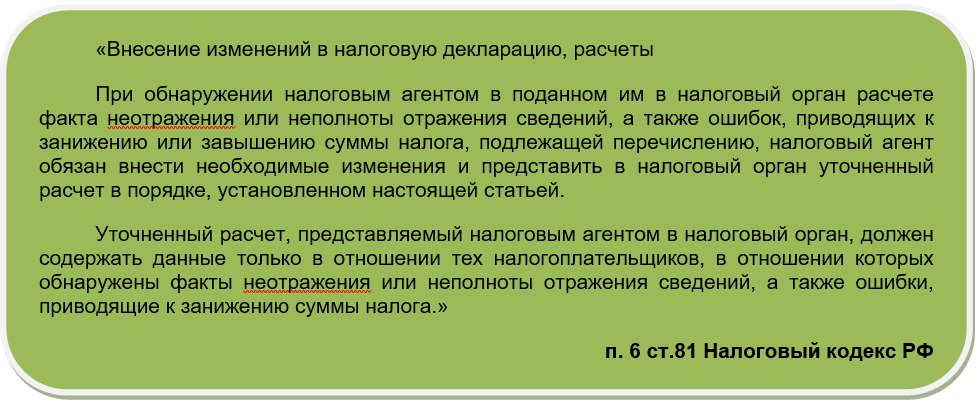

При этом необязательно подавать уточненный расчет по страховым взносам, поскольку в соответствии с п. 1 ст. 81 НК РФ такая обязанность возникает, только если совершенные действия привели к неуплате страхового взноса (или налога).

С октября 2021 года упрощена процедура зачета переплат, теперь она не зависит от вида налога. Зачесть переплату компании могут в счет любого налога.

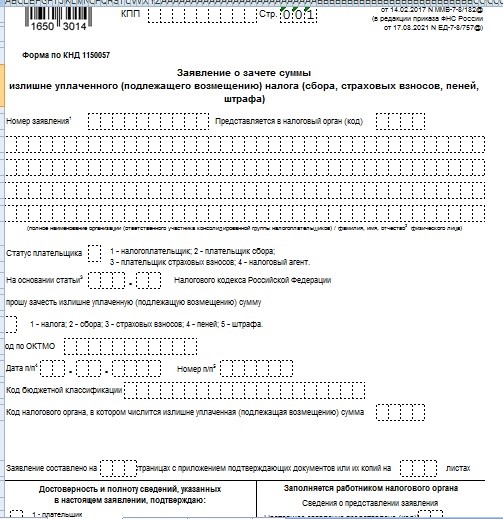

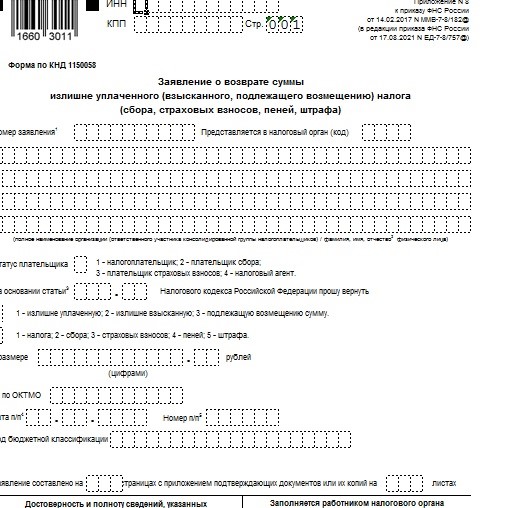

Будьте внимательны: используйте новые бланки заявлений на возврат или зачет переплат по налогам и взносам. Решение о зачете переплаты должно быть принято в течение 10 рабочих дней с момента получения его инспекцией (ст. 78 Налогового Кодекса РФ).

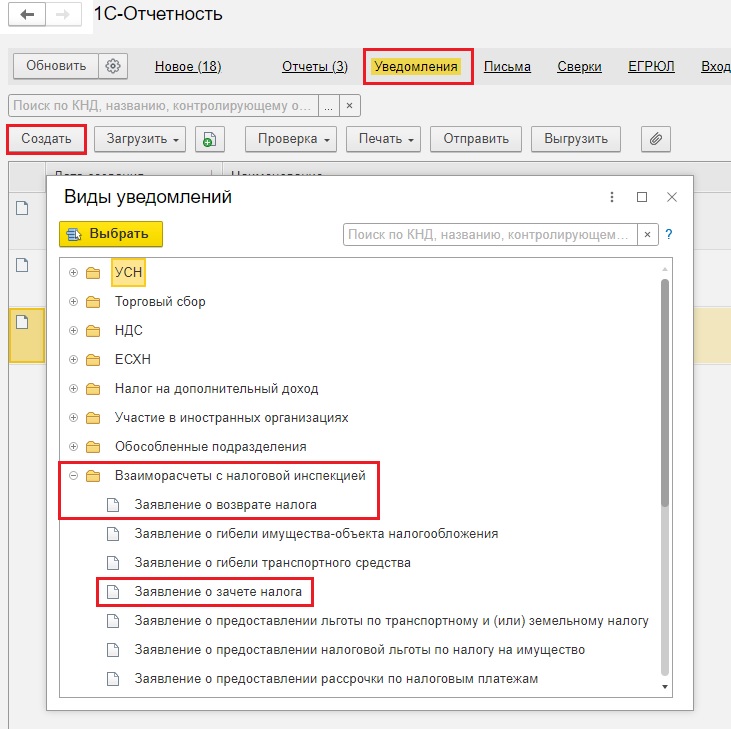

В программах 1С эти заявления находятся в пункте «Уведомления» раздела «Отчеты». Их можно отправить по телекоммуникационным каналам связи.

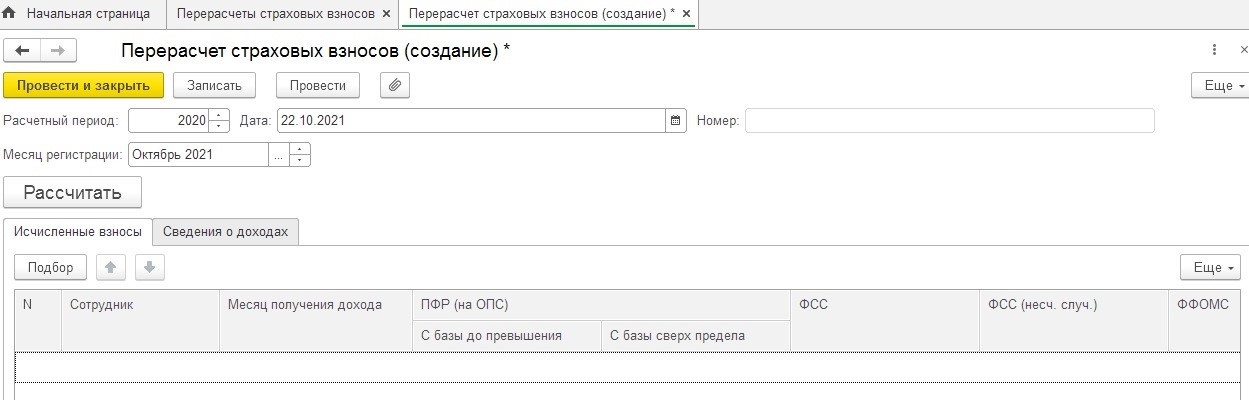

Для того чтобы скорректировать ранее начисленные страховые взносы в программах 1С существует документ «Перерасчет страховых взносов». Он используется для пересмотра данных учета доходов в целях исчисления взносов в связи с изменением различных сведений «задним» числом, а также для перерасчета взносов.

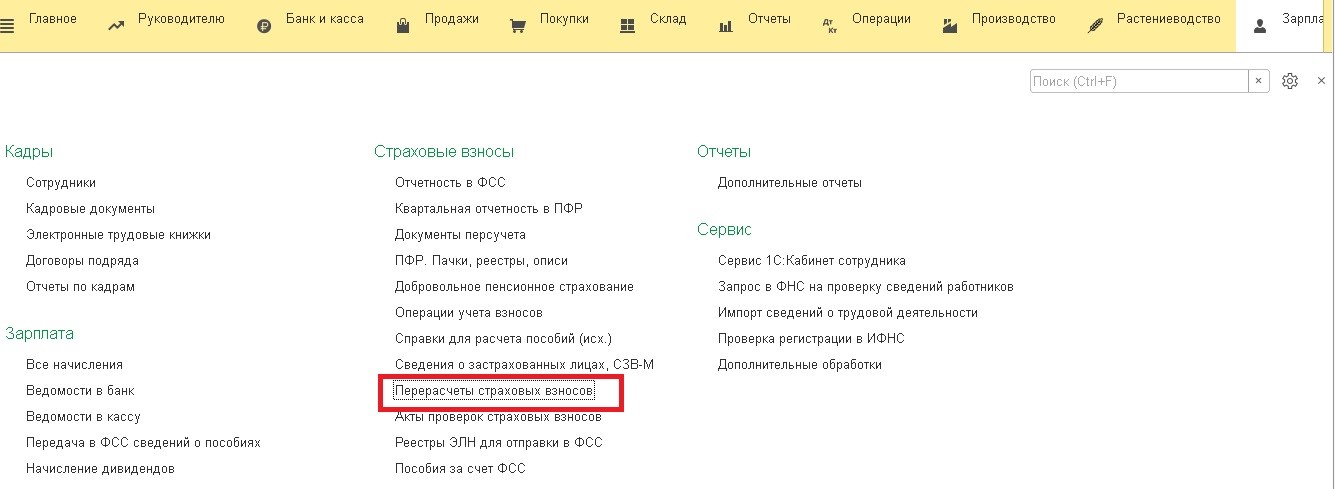

Чтобы его сформировать в 1С: Бухгалтерии предприятия ред. 3.0 следует зайти в раздел «Зарплата и кадры», в блоке «Страховые взносы» выбрать документ «Перерасчеты страховых взносов».

Заполним расчетный период, месяц регистрации.

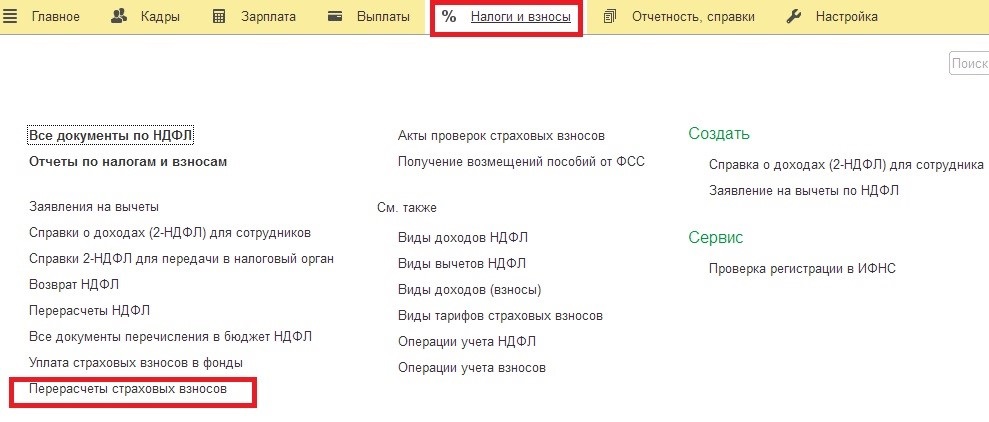

В программе 1С: Зарплата и управление персоналом ред. 3.1 данный отчет находится в разделе «Налоги и взносы» - «Перерасчеты страховых взносов».

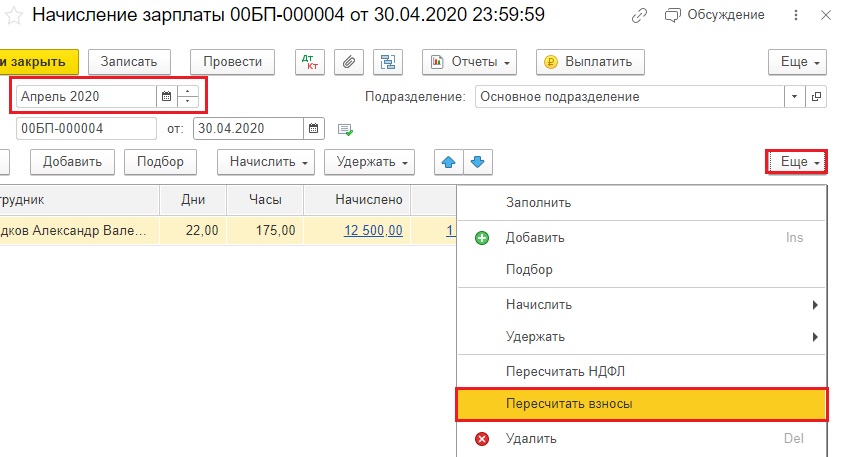

Если результат работы данного документа вас не устраивает, то можно пойти другим путем. Например, после установки нужного тарифа страховых взносов можно зайти в каждое начисление зарплаты, начиная с апреля 2020 г., и нажать кнопку «Еще» - «Пересчитать взносы».

Далее подготовьте корректирующие расчеты страховых взносов последовательно за все кварталы (не ранее апреля 2020 г.).

2. Корректировка налога на прибыль или налога УСН

Если были завышены ставки страховых взносов, и они безосновательно включались в налогооблагаемые базы по налогу на прибыль или УСН, то возникнет недоплата налога и пени. Чтобы избежать штрафа нужно заплатить эти суммы до подачи корректировок, а после подать сами уточненные декларации по налогу на прибыль или УСН.

3. Последствия данных ошибок в бухгалтерском учете

Основное значение для исправления имеет в каком периоде были допущены ошибки – в текущем или прошлых годах.

Так, например, если неприменение или, наоборот, необоснованное применение пониженных тарифов относится к 2020 году, а выявлена данная ситуация в 2021 г., и поскольку бухгалтерская отчетность утверждена и сдана, то ошибка правится в 2021 году.

В зависимости от существенности (которая устанавливается организацией самостоятельно) делаются корректирующие записи по уменьшению или доначислению страховых взносов в корреспонденции со счетом 91 «Прочие доходы и расходы» (если несущественное искажение) и со счетом 84 «Нераспределенная прибыль (непокрытый убыток)» (если последствия ошибки существенны)». Метод «сторно» для ошибок прошлых лет неприменим.

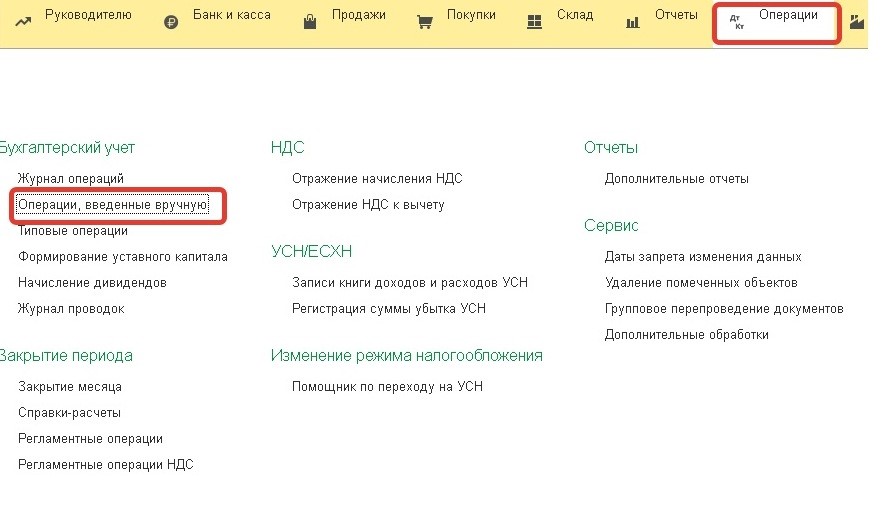

В 1С: Бухгалтерии предприятия ред. 3.0 для корректировочных записей предусмотрен документ «Операции, введенные вручную» (в разделе «Операции»).

Ошибки, относящиеся к текущему году, в месяце их обнаружения независимо от существенности исправляются одинаково (сторнировочными или дополнительными записями) по соответствующим счетам.

Подробно об ошибках и способах их исправления мы рассказывали ранее в статье Исправление ошибок в учёте - взгляд аудитора.

Автор статьи: Евгения Тарасова

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии

Ольга, добрый день. В разделе Главное - Налоги и отчеты - Страховые взносы посмотрите с какого периода у вас стоит тариф для субъектов малого и среднего предприниматель ства. Точно с 2021 г?

Светлана, добрый день. Всех описанных вами действий вполне достаточно. Если у ФНС возникнут вопросы - они с вами свяжутся сами.

Прошу пояснить пункт 3.

У меня МСП, УСН доходы минус расходы. Пониженные тарифы до настоящего момента не применялись.

Что сделала: В 1с БП 8.3 пересчитала взносы с апреля 2020, рассчитала сумму налогов УСН к доплате, пени. Чтобы избежать штраф, после уплаты налогов УСН и пени отправлю корректировки балансов, деклараций и РСВ.

Мне нужно делать что-то по пункту 3? Запуталась.

Надежда, добрый день. Мы в статье привели письменную позицию налоговиков,их письма. При этом наши клиенты, кто столкнулся с этим вопросом, подтверждают вашу догадку, многие инспекторы просят сдать уточненку. Так что да, лучше подать корректировки.

я не совсем поняла абзац:При этом необязательно подавать уточненный расчет по страховым взносам, поскольку в соответствии с п. 1 ст. 81 НК РФ такая обязанность возникает, только если совершенные действия привели к неуплате страхового взноса (или налога).

а как налоговая узнает о переплате, если не подавать уточненные декларации?